すららネット(3998) 塾マーケットは減収も、学校、BtoCは増収

|

湯野川 孝彦 社長 |

株式会社すららネット(3998) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

湯野川 孝彦 |

|

所在地 |

東京都千代田区内神田1-14-10 PMO内神田7階 |

|

決算月 |

12月 |

|

HP |

https://surala.jp/ |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

715円 |

6,694,764株 |

4,786百万円 |

17.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

39.83円 |

18.0倍 |

303.29円 |

2.4倍 |

*株価は4/6終値。各数値は22年12月期決算短信より。

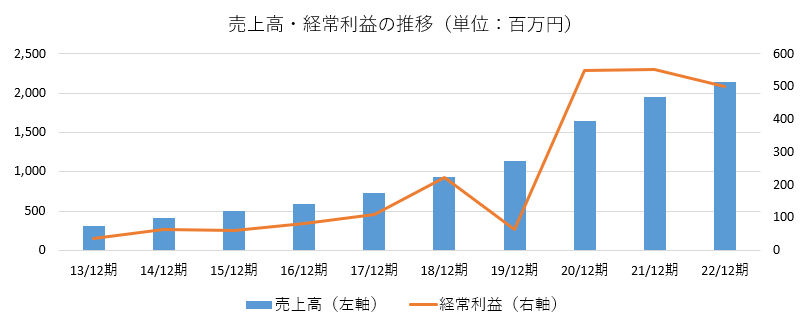

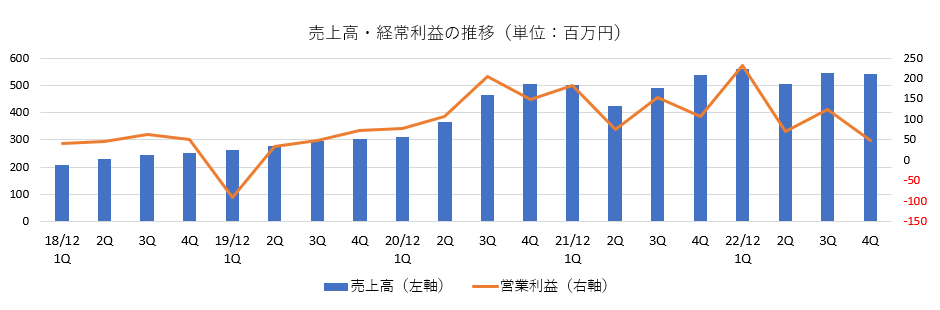

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年12月 |

1,141 |

64 |

65 |

43 |

6.94 |

0.00 |

|

2020年12月 |

1,649 |

540 |

548 |

379 |

59.67 |

0.00 |

|

2021年12月 |

1,952 |

521 |

552 |

399 |

60.09 |

0.00 |

|

2022年12月 |

2,147 |

475 |

501 |

355 |

53.10 |

0.00 |

|

2023年12月(予) |

2,322 |

391 |

392 |

266 |

39.83 |

0.00 |

*予想は会社予想。単位:百万円、円。22年12月期から連結。

株式会社すららネットの会社概要、業績動向、湯野川社長へのインタビューなどをご紹介致します。

目次

今回のポイント

1.会社概要

2.2022年12月期決算概要

3.2023年12月期業績予想

4.今後の重点施策

5.湯野川社長に聞く

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

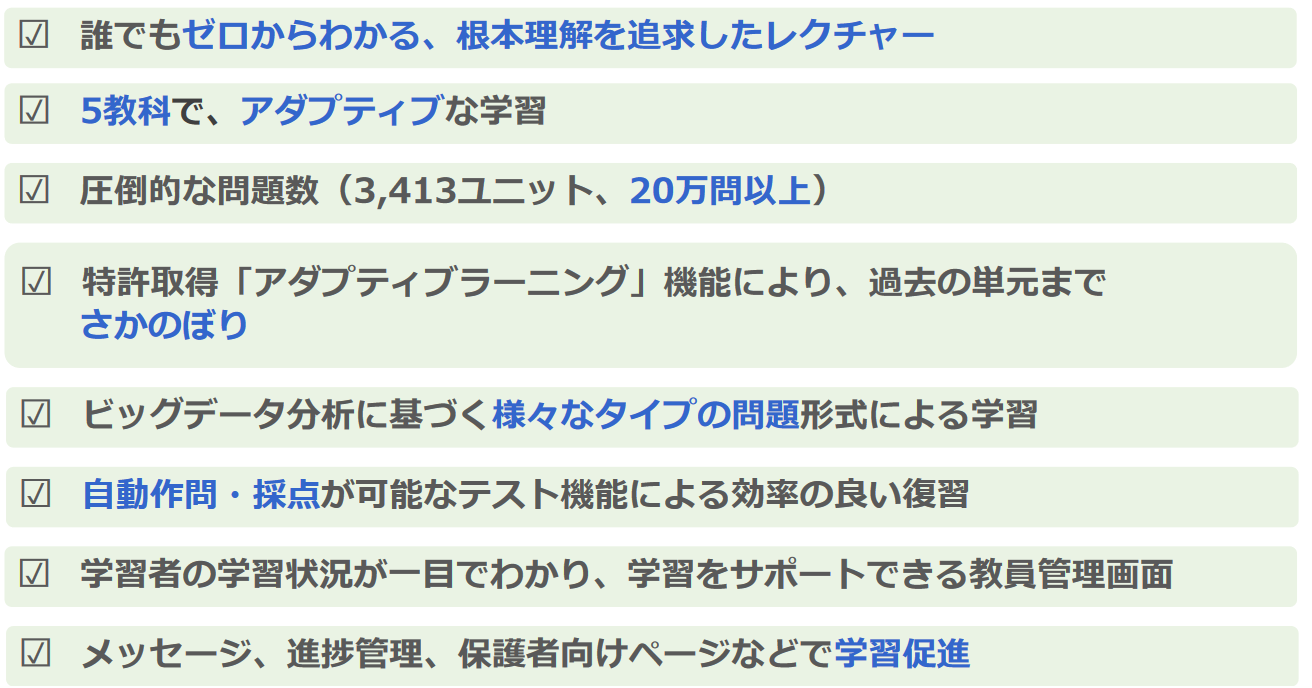

- 「教育に変革を、子どもたちに生きる力を。」を企業理念とし、AIを活用したアダプティブなICT 教材「すらら」と「すららドリル」を、学校、学習塾等30万人を超す児童生徒に提供。発達障がい、不登校、経済的困窮世帯の児童生徒にも学習の機会を提供している。海外にも市場を拡げ、より多くの教育課題の解決を図ることで成長を追求している。

- 「すらら」は小学校から高校までの主要5科目(国語、算数/数学、英語、理科、社会)の学習を、先生役のアニメーションキャラクターと一緒に、一人一人の理解度に合わせて進めることができるアダプティブな eラーニング教材。独自の体系カリキュラムで「根本理解」と「基礎学力の定着」を図っている。

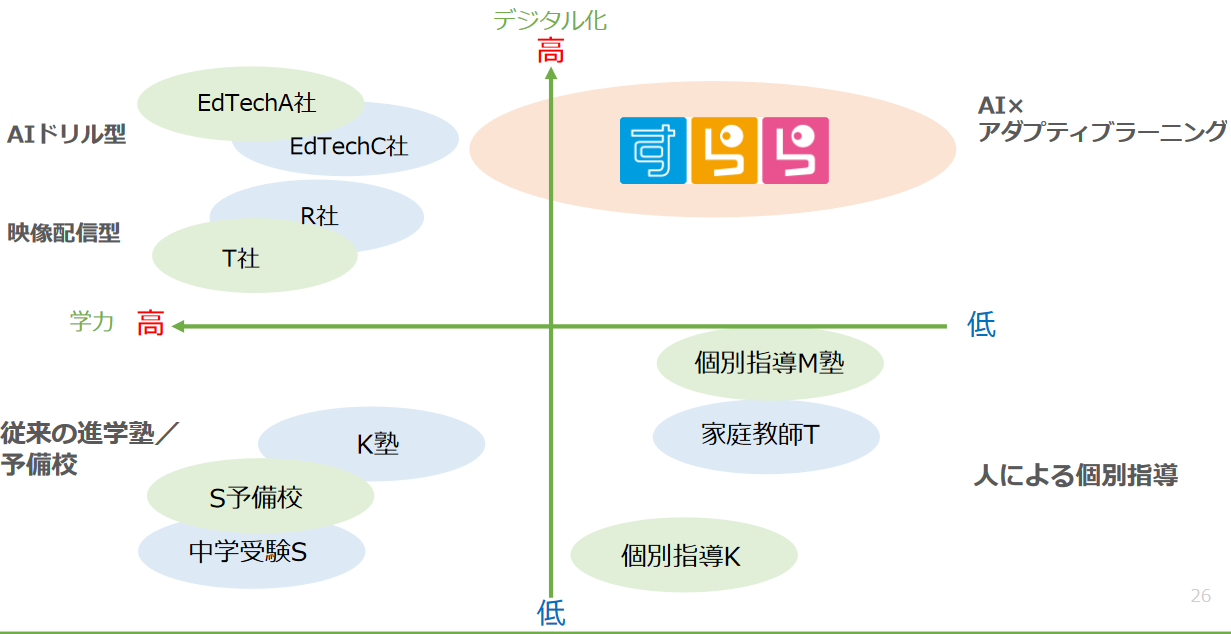

- 同社は、高度なデジタル化教材「すらら」により、偏差値30~60と幅広いレンジを対象に、競合のいない独自のポジショニングを確立している。また、「すらら」の開発・提供にとどまらず、学習塾・学校の経営課題・教務課題に対するソリューション提案と実現に向けたサポートを提供するコンサルテーション力が他社にはない大きな特徴である。最先端企業のAI機能の実装や膨大な学習データを蓄積したビッグデータの活用など、最新技術の導入も競争力の源泉となっている。

- 23年12月期の売上高は前期比8.1%増の23億22百万円、営業利益は同17.7%減の3億91百万円の予想。eラーニング事業は、前期比7.1%増の22億12百万円の予想。学校、BtoCは増収、塾は減収の見込み。増収も、開発投資や開発要員やサポート要員の強化などの投資のほか、新機能リリースによる運用・保守費用増加などで減益を見込んでいる。

- 成熟化が進む学習塾市場では「AI」「アダプティブ」「オンライン」を武器に、複数分野で積極的なマーケット拡大を図る。学校の現場では導入した機器やソフトウェアの利活用が課題となっており、そのための提案を行うほか、サポート体制を強化する。高校を対象としたGIGAスクール構想を活用し、公立高校の開拓、新たな収益の柱の創出を図る。BtoC市場においては、発達障がい・学習障がい児や不登校の子ども達でも一から体系的に理解できる唯一のサービスという独自のポジショニングを強化し、社会課題の解決と成長を目指す。学力課題が大きい途上国、新興国においては教育ICT化を推進し、中長期的な成長を目指す。

- 湯野川社長に競争優位性、今後の成長戦略、株主・投資家へのメッセージなどを伺った。「学習障がい、不登校、低学力の子どもたちを支援し、教育格差という社会的な課題を解決することが我々の社会的な存在意義であり、同時に企業価値向上に繋がるものと考えています。創業して20年近くがたちますが、ベンチャースピリットを失うことなく、新たなチャレンジを続けてまいりますので、是非当社を中長期の視点で応援していただきたいと思います」とのことだ。

- 湯野川社長はベンチャー精神溢れる会社であり続けるために、フラットな組織で、上下関係なく共通意識を持ちながらどんどん意見を述べる環境づくりを心掛けている。また、社員には、前例は関係なく、自分の頭で考え抜いて提案し、お互い徹底して議論して決定することを奨励しているという。

- 「仮に学校で勉強していなくてもゼロから理解できる」というコンセプトが同社の独自性、優位性の源泉となっているが、競争も激しくなる中、常に先行したポジションを構築するためには、これからも他社にはない発想で開発を続けていくことが求められよう。KPIとなる導入校数・ID数の推移と共に、新機能・新サービスのリリースや進捗についても注目していきたい。

1.会社概要

「教育に変革を、子どもたちに生きる力を。」を企業理念とし、AIを活用したアダプティブなICT 教材「すらら」と「すららドリル」を、国内では 約 2,500校の学校、塾等30万人を超す児童生徒に提供。全国の公立学校、有名私立中高、大手塾での活用が広がる一方で、発達障がい、不登校、経済的困窮世帯の児童生徒に学習の機会を提供している。海外にも市場を拡げ、より多くの教育課題の解決を図ることで成長を追求している。

【1-1沿革】

2004年に株式会社C&I Holdings(旧株式会社ベンチャー・リンク)のグループ会社である株式会社キャッチオンで個別指導塾のフランチャイズ支援及び直営の運営を行っていた湯野川 孝彦氏(現 株式会社すららネット 代表取締役社長)は、生徒募集のマーケティングは順調な一方、特に成績の悪い生徒の学力向上に苦戦していたところ、2005年、同社において理想的なeラーニング教材の開発に取り組むこととした。

開発の過程で、学力の低い生徒の学力向上のための有効なソリューションが世の中にはまだ存在しないことに気が付いた同氏は、そうした生徒の学力向上は社会的な意義が大きいことに加え、大手企業が参入していないブルーオーシャン市場であることから本格的な事業展開を開始する。

2007年に学習塾・学校市場向けに「すらら」中学生版を販売開始。2008年に、eラーニングによる教育サービスの提供、運用支援、マーケティングプロモーション及びホームページの運営等を主な事業目的として株式会社すららネットが設立された。

同年「すらら」高校生版をリリースし、2010年には「すらら」学習者数は1万人を突破。

同じく2010年、株式会社C&I Holdingsから、全国の学習塾と学校向けeラーニング事業「すらら」を吸収分割契約で承継するとともに、株式会社C&I Holdingsの子会社である株式会社FCエデュケーションから湯野川孝彦氏が株式会社すららネットの全株式を譲受け、MBOを実施した。

その後、独立開業者及び家庭学習者向けに「すらら」の販売を開始(2011年、2012年)するほか、2013年には「アダプティブラーニング」機能で特許を取得した。

「すらら」のブラッシュアップを推進し、販売を拡大させるとともに、「すらら」の販売にとどまらず学習塾の開業・独立支援にもドメインを広げたことも成長の加速要因となり、売上・利益は順調に拡大。2017年に東証マザーズに上場した。2022年、市場再編に伴い東証グロース市場に移行。

【1-2 企業理念】

「教育に変革を、子どもたちに生きる力を。」を企業理念として掲げ、環境に左右されず、どのような子どもたちにも最適な「教育の機会」を提供することを目指している。

貧困や障がいに苦しむ子どもたち、低学力の生徒、世界中の教育格差という社会課題を、最先端技術で解決し、教育格差を根絶することが「すららネット」の使命であり戦略である。

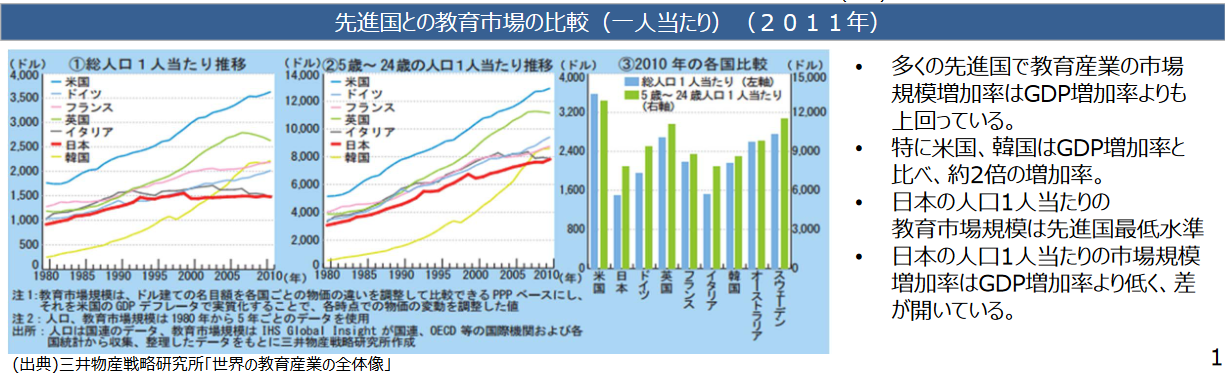

【1-3 市場環境】

経済産業省の参考資料(平成30年1月)には、「我が国の(民間)教育産業の市場規模は毎年約2.5兆円前後。全体的に少子化の進行によって、市場は縮小傾向にある」「先進国の教育市場の成長率と比較すると、差が拡大しつつある状況」と記されている。先進国との比較については、「多くの先進国で教育産業の市場規模増加率はGDP増加率を上回り、特に米国、韓国はGDP増加率の約2倍の増加率」。これに対し、日本の人口1人当たりの教育市場規模は先進国最低水準で、日本の人口1人当たりの市場規模増加率はGDP増加率より低く、差が開いている」と分析している。

(経済産業省 資料より)

一方、同資料では、旧態依然とした教育現場をテクノロジーの力で革新していくことを目指すビジネス領域であるEdTech(「Education(教育)」×「Technology(科学技術)」)の成長性にも言及しており、日本における先進事例を紹介している。

そして、競争力強化に向けた日本の教育の在り方の課題を認識しつつ、よりよい学校教育を通じてよりよい社会を創るという目標を共有し、社会と連携・協働しながら、未来の創り手となるために必要な資質・能力をはぐくむための『社会に開かれた教育課程の実現』を目指し、学習指導要領等の改訂ポイントとして具体的に以下3点を挙げている。

*何ができるようになるか:新しい時代に必要となる資質・能力の育成と学習評価の充実

*何を学ぶか:新しい時代に必要となる資質・能力を踏まえた教科・科目等の新設や目標・内容の見直し

*どのように学ぶか:主体的・対話的で深い学び(「アクティブ・ラーニング」)の視点からの学習過程の改善

こうした現状認識を受け、文部科学省は2020年に新学習指導要領「小学校」をスタートさせたのを皮切りに、2021年に「中学校」を、2022年には「高等学校」をスタートさせた。

また、教育のICT化に向けた環境整備5か年計画「GIGAスクール構想」では2020年度中に全国の小中学校に端末及びWiFiを整備したのに続き、対象を全国の高等学校に広げ2022年度中の端末及びWiFiの整備を進めている。

加えて、経済産業省においても、EdTechツールを提供する「EdTech事業者」に対して同省が導入費用の一部を補助することで、学校側は ICT を活用した教育サービスを導入実証できる制度「EdTech導入補助金」、学び手自身が自らの学びを設計していく未来の学び「未来の教室」実証実験に取り組んでいる。

このように、日本の教育環境・教育市場はICTの積極的な導入による改革・成長を志向している。

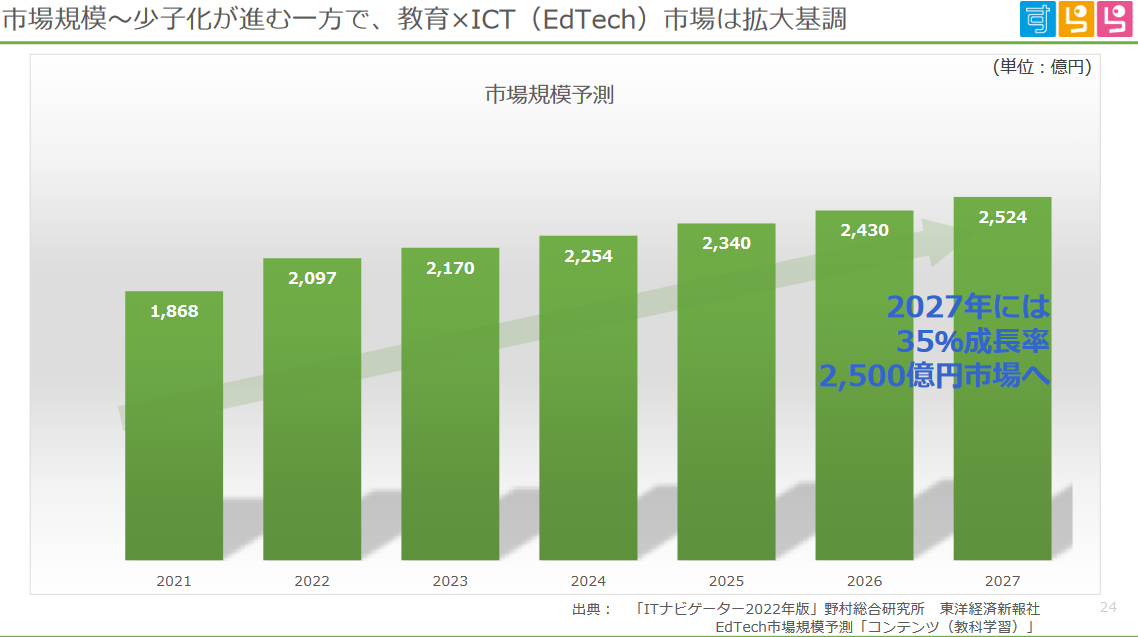

特に、上記の「どのように学ぶか:主体的・対話的で深い学び(「アクティブ・ラーニング」)の視点からの学習過程の改善」にはICTが大きな役割を果たすと思われ、少子化が進む一方で日本のEdTech市場は今後も拡大基調が続くと予想される。

(同社資料より)

【1-4 事業内容】

(1)概要

事業セグメントは、eラーニング事業、受託開発事業、アプリ開発事業の3つ。

eラーニング事業において、主に小学生・中学生・高校生を対象に、オンライン学習教材「すらら」「すららドリル」等のサービス提供を行っているほか、サービスを導入する顧客に対して、サービスを活用した教育カリキュラムの提案や独立開業の各種支援、無料勉強会の定期開催等による各種経営支援サービス、他社とのコラボレーションによるコンテンツの提供等を行っている。

受託開発事業では、教育にかかるコンテンツ等受託開発及び関連する保守、メンテナンスサービスの提供を行っている。

アプリ開発事業では、ゲーミフィケーションを活かした学習コンテンツを自社開発し、Apple Store等よりダウンロードをして活用する知育アプリの提供を行っている。

*全社売上高・利益の9割以上をeラーニング事業が占め、受託開発及びアプリ開発の割合が僅少で、開示情報としての重要性が乏しいため、同社は開示資料などでセグメント毎の記載を省略している。

(2)eラーニング事業

①AI×アダプティブラーニング教材「すらら」

eラーニング事業の中核をなすAI×アダプティブラーニング(※)教材「すらら」の概要、強み・特徴は以下のとおりである。

※アダプティブラーニング

一人ひとりに最適な学習内容を提供して、より効率的に学習を進める方法のこと。きめ細かな教育指導が可能になり、学習者の理解度や興味などを考慮した、学習活動の充実にも繋がる。

◎概要

AI×アダプティブラーニング教材「すらら」は小学校から高校までの主要5科目(国語、算数/数学、英語、理科、社会)の学習を、先生役のアニメーションキャラクターと一緒に、一人一人の理解度に合わせて進めることができるアダプティブな eラーニング教材。独自の体系カリキュラムで「根本理解」と「基礎学力の定着」を図っている。

(同社資料より)

「すらら」は、以下5つの機能で構成されており、アダプティブラーニング教材としての特徴・優位性に結び付いている。

| 01 | わかる! | 初めて学ぶ分野でも理解できる対話型アニメーション講義(レクチャー)

*わかりやすさを最優先した、無学年式の独自体系学習で初めて学ぶ分野でも理解できる。 *アニメーション+著名声優による講義で、学習への興味関心を引き出す。 *先生が生徒をあてるようにクイズ形式で問題を提示するから飽きずに集中できる。 *再生、一時停止、巻き戻し、早送りが自在で自分の理解に合わせて学習ができる。 *一単元15分程度のユニットで構成。詰め込みすぎずスモールステップで学習できる。 *算数・数学のドリル学習では、途中式判定機能により、解法のプロセスが正しいか即座に確認可能。 |

| 02 | できる! | 自動で苦手なところに戻って学び直せる特許取得AI搭載ドリル

*難易度コントロール機能により生徒の理解度に合わせ自動的に問題の難易度が変化。 *つまずき分析機能(特許取得)により、苦手な個所を自動的に判定し、過去に習った単元に遡り学習。 |

| 03 | 続く! | モチベーションを向上させるゲーミフィケーション機能

*アチーブエッグ機能 学習状況をもとに、学習してほしいユニット箇所を提示したり、適度な学習量をクリアしたりするミッションを与え、ミッション達成に応じポイントを付与

*マイページ機能 アチーブエッグ機能で得られるポイントを利用し、アバターの設定、パートナー選び、パートナーの育成、着せ替え、アバターを通じた生徒同士の交流といったアクティビティが可能 |

| 04 | 使える! | 実施直後に結果を診断する学力診断テスト

*テストの自動作問・自動採点×事前復習登録 テスト結果から1クリックで必要な単元のレクチャー・ドリルが学習可能 *テスト機能の活用により、一人ひとりの弱点に合わせた課題の出題が可能 |

| 05 | 見守る! | 生徒一人ひとりにあったサポートを実現する学習管理機能

*学習目標の設定 いつまでに、どの範囲を学習すべきかを提示し、教科書対応表から学習範囲を選択 *学習の進捗管理 一人ひとりの学習状況を一元管理し、どの問題をどのように間違ったかまで深堀り *コミュニケーション機能 児童・生徒からの質問を受けたり、一人ひとりに合わせた励ましのメッセージを送ったりすることができる *リアルタイムモニター リアルタイムで児童・生徒の学習状況を把握 *保護者用管理画面 保護者も子どもの学習状況を把握できる |

レクチャー機能、ドリル機能、テスト機能により、一人一人の習熟度に応じて「理解→定着→活用」のサイクルを繰り返し、学習内容の定着をワンストップで実現する。

初めて学習する分野でも一人で学習を進めることができる特長を生かし、小・中・高校、学習塾をはじめ、放課後等デイサービス等においても活用が広がっている。

「すらら」をベースとした、「すららドリル」「ピタドリ」「Surala Ninja!」の提供も行っている。

| 「すららドリル」「ピタドリ」 | アダプティブなドリルと自動作問・採点機能を有するテストからなり、「すらら」の姉妹版として「すららドリル」は主に公立小中学校向け、「ピタドリ」は大手塾向けに提供している。 |

| Surala Ninja! | 「すらら」の海外版として小学生向けに開発。インタラクティブなアニメーションを通じて加減乗除の四則計算を中心に算数を楽しく学べる eラーニング教材で、スリランカやインドネシア、エジプトやフィリピンでの学校等で利用されている。 |

◎強み・特徴

業界の中で先行して教材へのICT導入に取り組んできた同社の「すらら」は、多くの強み・特徴を持つが、特に、アダプティブラーニング機能を有し、学習者の状況に応じ個別最適化を図ることができる教材として、他社の商材を大きくリードしている。

(同社資料より)

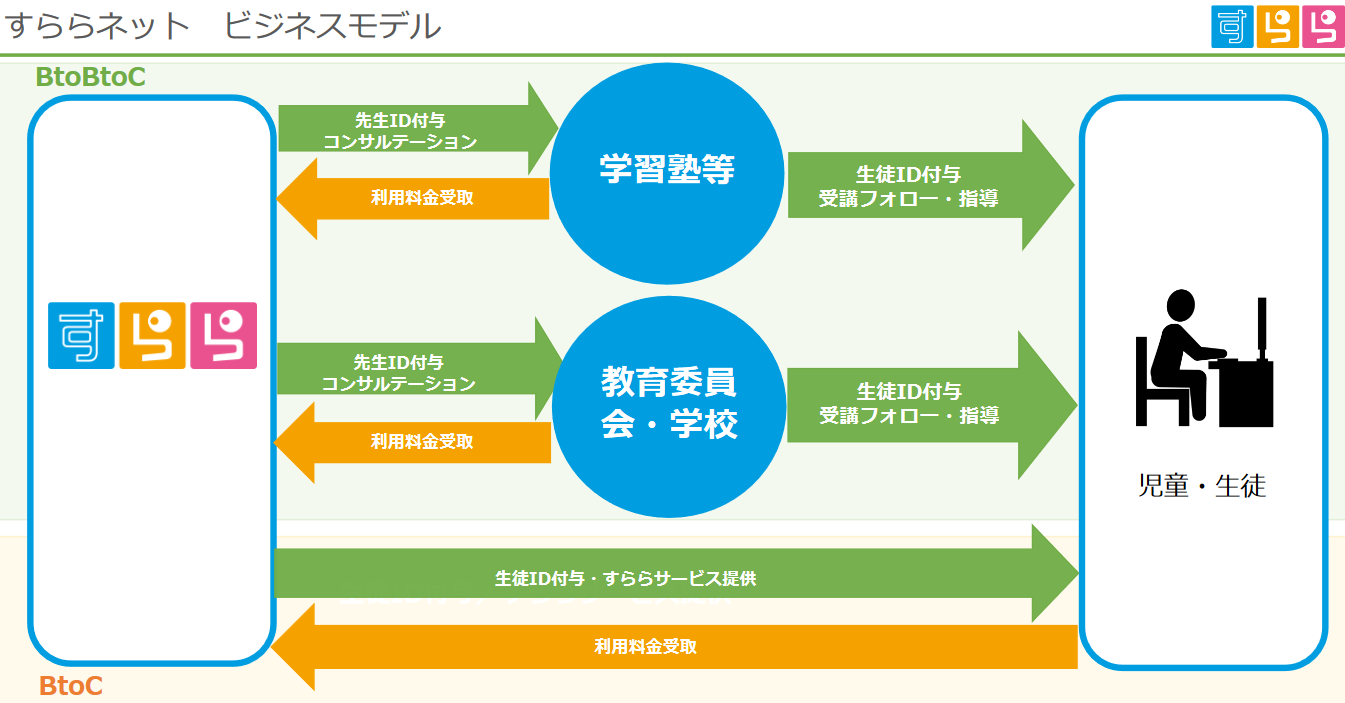

②ビジネスモデル

◎顧客・導入先

「すらら」の提供先は、主に学習塾、学校、BtoC(個人学習者)の3つで構成されている。

|

導入先 |

概要 |

| 学習塾

|

学習塾の規模や形態などにより様々な形でサービスを提供している。

<独立開業型> 独立開業を目指す顧客に対し、「物件や資金調達、内装や生徒募集に関するサポート」「無料勉強会の定期開催による成功事例・塾経営ノウハウの共有」「販売促進チラシ等の無償提供」等、塾の開業や生徒募集まで塾経営自体の提案のほか、教育異業種の教育事業参入を支援する。

<ローカル中堅大手> 既存業態の変革プランや新塾業態の提案までを実施している。

<放課後等デイサービス> 発達障がいの子どもが通う福祉施設へ学習機会を提供している。

<異業種への教育支援> ハウスメーカーなど異業種の教育産業参入を支援している。 |

| 学校

(法人顧客、自治体)

|

学力向上や生徒募集等の課題やテスト得点アップ等の目標に対して、「すらら」「すららドリル」の活用方法を提案している。

「すらら」を現場で活用した教育カリキュラムの提案や成功事例・各種ノウハウの提供等の経営支援、サービス教員のICT化教育や啓蒙も行っている。 |

| BtoC | 家庭学習者に対して「すらら」を提供している。

学習者には不登校、発達障がい、学習障がいなど、悩みの深い家庭が多数含まれており、保護者への包括的なサポートを目指し、「すららコーチ」による保護者向けコーチングや、保護者向け勉強ペアレント・トレーニング、心理・教育アセスメントサービスの提供を行っている。 また、不登校生がICT教材を活用することにより出席認定を得られる制度を活用するためのセミナーやアドバイス活動など、悩みの深い家庭の課題に寄り添い、包括的なサポートを行っている。 |

海外展開にも取り組んでいる。現在、インドネシア、スリランカ、エジプトの小学校に「すらら」の海外版「Surala Ninja!」を提供している。

◎収益

学校、学習塾、個人学習者からサービス利用料を収受している。

(同社資料より)

*学習塾・学校向け(BtoBtoC)の事業モデル

導入校に対して「すらら」を利用するための管理者用ID(先生ID)を発行し、導入校は導入校に通う生徒向けに生徒IDを発行している。生徒は通学・通塾する導入校を介して「すらら」を利用する。

導入校は「すらら」の各種機能を使って、生徒に対する受講フォローを実施するため、人件費・各種管理コストの発生を抑制することができる。

<学習塾>

サービスを契約した1校舎につき課金される月額「サービス利用料」と、導入校がすららシステムに登録した生徒ID1つにつき課金される月額「ID利用料」を主な収益としている。

<学校>

契約時に発生する「初期導入料」と、導入校がすららシステムに登録した生徒ID1つにつき課金される月額「ID利用料」を主な収益としている。

*個人学習者向け(BtoC)の事業モデル

個人学習者に対して「すらら」を利用するための生徒IDを発行。IDを持つ生徒には、同社と業務協力関係にある「すらら」導入塾の先生(すららコーチ)から、いつまでにどこまで学習するかといった「月1回の目標設定」や、つまずいているところがないか、「週1回程度の電話やメールでの進捗確認等の受講フォロー」が行われる。

生徒ID1つにつき課金される月額「ID利用料」を主な収益としている。また、導入塾の先生に対しては、受講フォロー業務委託料を支払うことにより、エンドユーザーの数が増える度に導入塾の収益も増えるという同社とWin-Winの関係となる事業モデルを構築している。

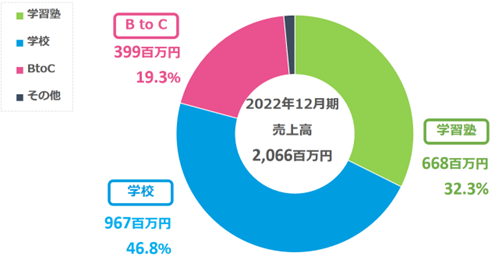

22年12月期の導入校数・ID数および売上高構成比は以下のとおり。今後は、GIGAスクール構想の進捗により学校の割合が上昇すると同社は考えている。

|

導入校数 |

ID数 |

|

|

学習塾 |

1,204 |

19,430 |

|

学校 |

1,191 |

328,882 |

|

海外 |

95 |

7,819 |

|

BtoC |

– |

4,161 |

|

合計 |

2,490 |

360,292 |

*2022年12月末。

(同社資料より)

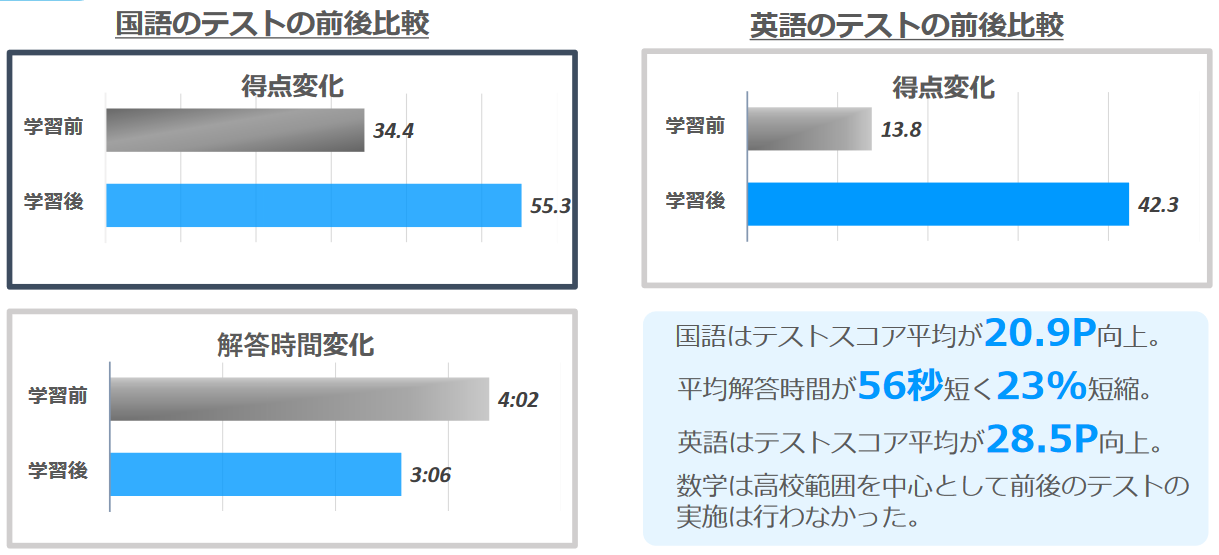

③「すらら」導入効果

地方の公立スタンダード校における「未来の教室 実証事業」として、長野県坂城高等学校において英数国の主要3科目の授業に「すらら」を導入したところ、下記のように顕著な学習効果向上を実現した。

(同社資料より)

また、近年、教員の働き方改革も大きな課題となっているが、2020年12月に学校法人浪速学院(大阪府)の教員に対し実施したアンケートによれば、テストにかかる時間は従来の1/6に短縮されたほか、「すらら」を利用している教員の42%が「業務負担が減った/少し減った」と回答した。

「すらら」導入は、基礎学力習得の効率化を通じた教員の働き方改革の実現に加え、教員が、生徒の思考力・判断力・表現力の養成、学びに向かう力・人間性の育成に注力できる環境の提供にも貢献している。

(同社資料より)

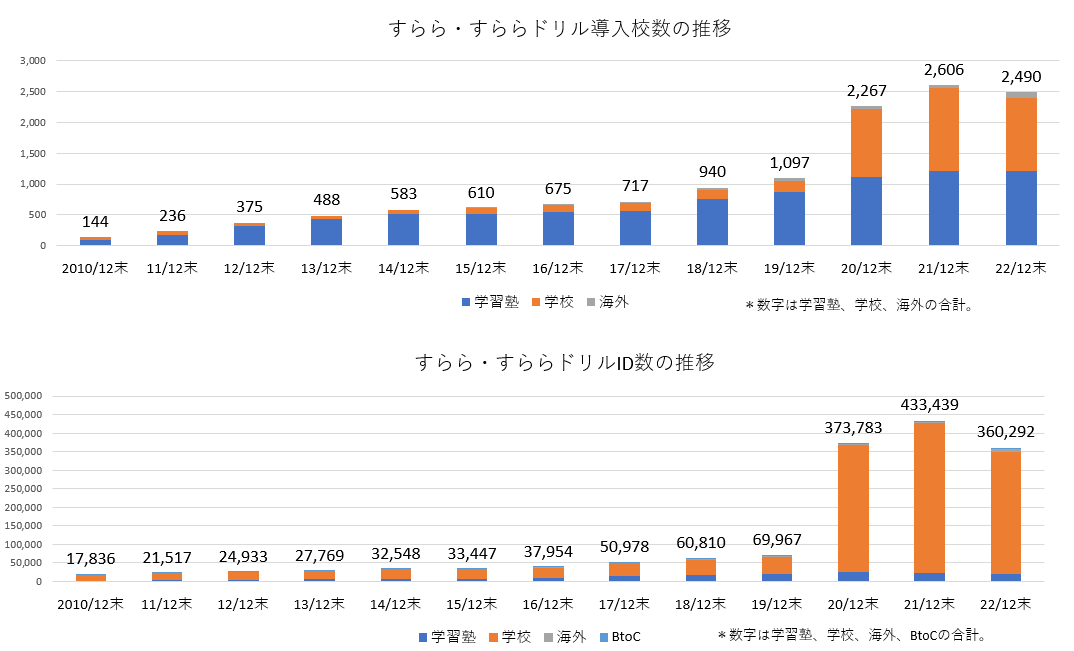

④「すらら」の成長余地と今後の展開

「1-3 市場環境」で触れたように、少子化が進む一方で日本のEdTech市場は今後も拡大基調が続くと予想される。上記の導入効果も評価され、「すらら」「すららドリル」の導入校数、ID数も拡大してきたが、2022年12月末現在の「すらら」「ピタどり」の市場浸透率は、学習塾向けで2.3%(導入校数1,204校)、学校向けで3.5%(導入校数1,191校)。海外市場の開拓にも積極的に取り組んでおり、成長余地は大きい。

⑤アライアンスの積極展開

外部企業とのアライアンスを積極的に展開し、コンテンツ強化を図っている。

|

提携先 |

提携内容 |

概要 |

| アイード株式会社 | 発音テスト新コンテンツ開発 | レクチャー、ドリル、テスト機能により「読む」「聞く」「書く」の3つの技能の学習を提供してきた「すらら」英語に、AIが話者のスピーキングを診断し改善点フィードバックを行うアイード社のスピーキングAI「CHIVOX」を搭載することにより、「話す」を加えた英語4技能対応版「すらら」を開発・提供し、日本の英語教育に貢献する。 |

| NECスペーステクノロジー株式会社 | 高校生向けの宇宙を題材とした探究学習教材の共同開発 | 教材の内容はSDGs の実現にむけて宇宙技術を用いた解決策を検討するというもの。生徒たちが解決したいと考える社会課題をグループで協議し、人工衛星を使ってその解決案を模索する。 共同開発では、NEC スペーステクノロジーが保有する衛星等の宇宙技術に関連した知見と、「すらら」や「すららアクティブ・ラーニング」によって蓄積してきた、すららネットの効果的な探究学習内容の考案ノウハウや教材用ソフトウェア開発技術を融合する。 |

| 株式会社NTTドコモ | 感情認識技術を活用した共同実証実験の実施 | 学習前の生徒に、学習内容とは無関係に「興奮」「興味」「喜び」の感情を持たせると、学習中の記憶力が有意に向上することを明らかにした。同効果の活用によって、学習前の生徒をより記憶力が高い状態に導くことによる学習効率の向上が期待できることから、感情に寄り添った学習指導・フォローによって学力向上を図るサービスの実現をめざす。 |

| ファンタムスティック株式会社 | 子ども向け知育アプリや学習コンテンツを開発するファンタムスティック社の子会社化(2022年1月、議決権保有割合52.2%)) | 教育機関に向けた受託開発分野における実績・技術力とデザイン分野での知見は、すららネットのサービスのより一層の強化・発展に繋がると考えている。また、国外でのユーザーの新規獲得や顧客基盤の拡大など相乗効果が期待できる。 |

ファンタムスティック社に関しては、すららネットの新規サービス開発への協力のほか、現在増大している受託開発の体制強化に伴う人員拡大、マーケティングとブランディング強化による既存アプリサービスのユーザー数増加、ゲーミフィケーションを活用した新規サービスのリリースなどを目指している。

【1-5 特長・強み】

(1)ポジショニング

同社は、高度なデジタル化教材「すらら」により、偏差値30~60と低学力層を含めた幅広いレンジを対象に、競合のいない独自のポジショニングを確立している。

(同社資料より)

(2)競争力の源泉

他社教材に対して大きなアドバンテージを有するAI×アダプティブラーニング「すらら」を開発・提供している点が、同社の競争優位性の主要因であるが、それにとどまらず、学習塾・学校の個々に異なる経営課題・教務課題に対するソリューション提案と実現に向けたサポートを提供するコンサルテーション力も他社にはない大きな特徴である。

また、特許取得済の機能を備える「すらら」に、AIチャットボット/AIスピーキング機能といった最先端企業のAI機能を実装しているほか、膨大な学習データを蓄積したビッグデータを活用し、教材の進化・深化に繋げており、こうした最新技術の導入も競争力の源泉となっている。

【1-6 ROE分析】

|

17/12期 |

18/12期 |

19/12期 |

20/12期 |

21/12期 |

22/12期 |

|

|

ROE(%) |

14.8 |

17.8 |

5.1 |

34.9 |

26.7 |

17.5 |

|

売上高当期純利益率(%) |

10.68 |

14.72 |

3.85 |

23.04 |

20.47 |

16.55 |

|

総資産回転率(回) |

1.10 |

1.00 |

1.11 |

1.17 |

1.00 |

0.80 |

|

レバレッジ(倍) |

1.26 |

1.21 |

1.19 |

1.29 |

1.30 |

1.32 |

*ROEは決算短信より。21/12期まで非連結。22/12期は連結。21/12期までは総資産回転率、レバレッジの計算において総資産、自己資本は期首・期末の平均値を使用。22/12期は連結決算への移行に伴い、期末の数値を使用。

ICT企業である同社のROEは高水準で推移しているが、収益性、資産効率性、レバレッジの各要素から更なる向上余地があるものと思われる。

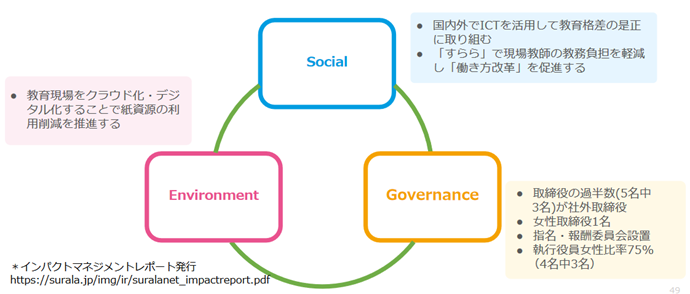

【1-7 サステナビリティ】

「1-2理念」で触れたように、ICTによる「教育格差」という社会問題の解決を自社の社会的存在意義と認識するとともに事業機会と捉え、中長期的な成長に繋げていく。

| 社会:国内 | 一人ひとりの理解に応じて学習が進められるICT「すらら」により幅広い子どもへの学習機会を提供している。

*不登校の子どもへの在宅学習・進学機会の提供、文科省「出席扱い」に対応 *発達障がい・学習障がいの子どもへ個別最適化された学びを提供 *離島や山間部の複式学級に個別最適化された自立学習を提供 *NPOと連携し、相対的貧困層の子どもへ学習機会を提供 |

| 社会:海外 | 海外小学生向け算数eラーニング「Surala Ninja!」を、スリランカ、インドネシアなどの発展途上国で提供している。

*マイクロファイナンス組織女性銀行と、低所得層の家庭の子どもたちに向けた算数教室「Surala JUKU」を展開 *孤児やDVにあった子ども達などを受け入れているNGO「SOS子どもの村」へIDを無償提供 *現地女性をファシリテーター(講師)として積極的に活用することで雇用機会を創出 |

| 環境 | *ICT教材の活用により、紙等の資源利用が減少

*業務効率化を随時推進。DX化により、印刷及び付随する資源にかかるコストを削減 |

| ガバナンス | *取締役5名(社外取締役3名)のうち、女性取締役1名

*執行役員4名のうち、女性役員が3名 *監査等委員会設置会社、コンプライアンス順守体制の充実に向け、定期的に全社研修を実施。 |

同社では、自社の事業がどのような社会課題を解決し、どのような成果(アウトカム)を目指すかについてロジカルに見える化すべく、インパクト評価への取り組みをはじめ「インパクトマネジメントレポート」の発行を始めた。

同レポートでは、自社事業がもたらす社会的インパクトとして「不登校」「発達障がい・学習障がい」「貧困」「低学力」の4つの社会課題を取り上げ、それらに対し定性・定量の両側面から評価を試みている。

インパクト評価へのチャレンジは、ITベンチャー企業としては極めてユニークで新しい取り組みであると、同社では考えている。

インパクトマネジメントレポート 2020 https://surala.jp/img/ir/suralanet_impactreport.pdf

2.2022年12月期決算概要

【2-1 連結業績概要】

|

21/12期 |

構成比 |

22/12期 |

構成比 |

前期比 |

期初予想比 |

修正予想比 |

|

|

売上高 |

1,952 |

100.0% |

2,147 |

100.0% |

+10.0% |

-11.5% |

+1.3% |

|

売上総利益 |

1,478 |

75.7% |

1,573 |

73.2% |

+6.4% |

– |

– |

|

販管費 |

957 |

49.0% |

1,097 |

51.1% |

+14.7% |

– |

– |

|

営業利益 |

521 |

26.7% |

475 |

22.1% |

-8.7% |

-0.1% |

+13.9% |

|

経常利益 |

552 |

28.3% |

501 |

23.3% |

-9.3% |

+5.0% |

+17.2% |

|

当期純利益 |

399 |

20.5% |

355 |

16.5% |

-11.1% |

+16.5% |

+24.7% |

*単位:百万円。21年12月期は非連結、22年12月期は連結。前期比は(株)インベストメントブリッジが計算した参考値。

増収減益も、修正予想を上回る

売上高は前期比10.0%増の21億47百万円。学習塾マーケットは私塾市場の生徒数減少やEdTech教材の多様化等の影響により減収も、学校、BtoCは増収。

営業利益は同8.7%減の4億75百万円。増収も、コンテンツおよびシステム開発に伴う開発費、減価償却費の増加、Web広告費用およびサイト改修費用の増加、本社移転費用などを吸収できなかった。

【2-2 e-ラーニング事業 マーケット別動向】

(e-ラーニング事業 損益状況)

|

21/12期 |

構成比 |

22/12期 |

構成比 |

前期比 |

|

|

売上高 |

1,952 |

100.0% |

2,066 |

100.0% |

+5.8% |

|

売上総利益 |

1,478 |

75.7% |

1,543 |

74.7% |

+4.4% |

|

販管費 |

957 |

49.0% |

1,044 |

50.5% |

+9.1% |

|

営業利益 |

521 |

26.7% |

498 |

24.1% |

-4.3% |

|

経常利益 |

552 |

28.3% |

524 |

25.4% |

-5.1% |

|

当期純利益 |

399 |

20.5% |

377 |

18.3% |

-5.5% |

*単位:百万円

(マーケット別売上高)

|

21/12期 |

22/12期 |

前期比 |

|

|

塾マーケット |

738 |

668 |

-9.4% |

|

学校マーケット |

836 |

967 |

+15.7% |

|

BtoCマーケット |

365 |

399 |

+9.4% |

*単位:百万円

(KPI動向)

|

21/12期 |

22/12期 |

前期比 |

|

|

塾 |

|||

|

導入校数 |

1,215 |

1,204 |

-0.9% |

|

ID数 |

22,494 |

19,430 |

-13.6% |

|

学校 |

|||

|

導入校数 |

1,336 |

1,191 |

-10.9% |

|

うち、公立導入校数 |

1,126 |

942 |

-16.3% |

|

ID課金数 |

403,621 |

328,882 |

-18.5% |

|

うち、公立ID数 |

339,330 |

268,038 |

-21.0% |

|

BtoC |

|||

|

ID数 |

3,677 |

4,161 |

+13.2% |

|

海外 |

|||

|

導入校数 |

55 |

95 |

+72.7% |

|

ID数 |

2,710 |

7,819 |

+188.5% |

*「すらら」及び「すらら」姉妹版の「すららドリル」合計数値。

(1)塾マーケット

コロナの影響とEdTech教材の多様化により、既存導入塾の通塾生徒数は減少傾向にあるが、オンラインの普及、Webマーケティングの改善で引き合いは増加傾向。放課後デイサービスへの普及は、堅調に伸びている。

(2)学校マーケット

EdTech導入補助金の採択件数は、前年より減少した。

導入校数・利用ID数は前期末より減少したものの、2021年8月に契約した複数の自治体が継続利用しており、売上は堅調である。

専門学校など高等教育機関での実用実績を基に営業販路の拡大に期待している。

(3)BtoCマーケット

オンラインでの家庭学習は引き続き伸長している。

不登校市場の増加、出席扱い制度の普及活動に積極的に取り組み独自のポジショニングを確立している。

低学年層における先取学習利用者や海外子女の利用が増加している。

(4)海外マーケット

インドネシア、フィリピンでは新型コロナウィルス感染症拡大により、スリランカでは情勢不安によって長期にわたり学校閉鎖が継続した。

アジア開発銀行研究所(ADBI)との大型パイロット事業がインドネシアで進行中である。

スリランカにおいて、公立学校に「Surala Ninja!」の導入が決定した。

【2-3 財政状態とキャッシュ・フロー】

◎財政状態

|

21年12月末 |

22年12月末 |

増減 |

21年12月末 |

22年12月末 |

増減 |

||

|

流動資産 |

1,608 |

1,738 |

+129 |

流動負債 |

415 |

499 |

+84 |

|

現預金 |

1,244 |

1,333 |

+88 |

未払金 |

152 |

195 |

+43 |

|

売掛金 |

329 |

366 |

+37 |

固定負債 |

– |

101 |

+101 |

|

固定資産 |

519 |

931 |

+412 |

負債合計 |

415 |

600 |

+185 |

|

無形固定資産 |

480 |

816 |

+335 |

純資産 |

1,713 |

2,068 |

+355 |

|

投資その他の資産 |

32 |

84 |

+52 |

利益剰余金 |

1,120 |

1,475 |

+355 |

|

資産合計 |

2,128 |

2,669 |

+541 |

負債純資産合計 |

2,128 |

2,669 |

+541 |

*単位:百万円。21年12月末は非連結、22年12月末は連結。増減は(株)インベストメントブリッジが計算した参考値。

22年12月末の自己資本比率は76.0%。

◎キャッシュ・フロー

|

21/12期 |

22/12期 |

増減 |

|

|

営業CF |

502 |

542 |

+39 |

|

投資CF |

-222 |

-503 |

-280 |

|

フリーCF |

279 |

38 |

-241 |

|

財務CF |

11 |

50 |

+38 |

|

現金同等物残高 |

1,244 |

1,333 |

+88 |

*単位:百万円。21年12月期は非連結、22年12月期は連結。増減は(株)インベストメントブリッジが計算した参考値。

3.2023年12月期業績予想

【3-1 業績予想】

|

22/12期 |

構成比 |

23/12期(予) |

構成比 |

前期比 |

|

|

売上高 |

2,147 |

100.0% |

2,322 |

100.0% |

+8.1% |

|

うち、e-ラーニング事業 |

2,066 |

96.2% |

2,212 |

95.3% |

+7.1% |

|

営業利益 |

475 |

22.1% |

391 |

16.8% |

-17.7% |

|

経常利益 |

501 |

23.3% |

392 |

16.9% |

-21.7% |

|

当期純利益 |

355 |

16.5% |

266 |

11.5% |

-25.0% |

*単位:百万円。予想は会社側予想。

増収減益を予想

売上高は前期比8.1%増の23億22百万円、営業利益は同17.7%減の3億91百万円の予想。

eラーニング事業は、前期比7.1%増の22億12百万円の予想。学校、BtoCは増収、塾は減収の見込み。

増収も、競合他社との差別化を強化するための開発投資やコンテンツやシステム開発要員の増加、現場での利活用課題の顕在化対応に伴うサポート要員の強化など競争力強化の投資のほか、新機能リリースによる運用・保守費用増加などで減益を見込んでいる。

【3-2 取り組み】

eラーニング事業における動向等は以下のとおり。

(分野別売上高)

|

22/12期 |

23/12期(予) |

前期比 |

|

|

学習塾 |

668 |

655 |

-1.9% |

|

学校 |

967 |

1,079 |

+11.6% |

|

BtoC |

399 |

438 |

+9.8% |

|

eラーニング事業 |

2,066 |

2,212 |

+7.1% |

*単位:百万円

(KPI)

|

22/12期 |

23/12期(予) |

前期比 |

|

|

導入校数 |

2,490 |

2,323 |

-6.7% |

|

ID数 |

360,292 |

299,928 |

-16.8% |

EdTech導入補助金終了に伴い、学校マーケットの校舎数、生徒数は減少するが、GIGAスクール構想後の学校での利活用課題の顕在化に対応すべく、サポートを強化するために営業要員を増員し、学校マーケットにおいては10%以上の増収を目指す。塾、BtoC、海外マーケットは、順調に推移すると見ている。

4.今後の重点施策

「教育現場のICT化加速への対応」「ビッグデータの活用・最新技術の導入」「サステナビリティへの取り組み」を事業計画の基本方針とし、各マーケットにおいて以下のような重点施策に取り組む。

【4-1学習塾】

少子化傾向ではあるが市場規模は安定的に推移している。ただし、学習塾市場の「成熟化」が進行しており、本格的な「競争と淘汰」により学習塾は選別される時代にあると見ている。

こうした中、同社では「AI」「アダプティブ」「オンライン」を武器に、複数分野で積極的な事業拡大を図る。

従来の個別指導FC塾の問題点を解決した新業態で他分野への拡大を志向している独立開業に対しては、加盟金及びロイヤリティを0円とするほか、アルバイト講師の採用をゼロにすることで低コスト経営を支援する。個人の小規模開業、学童保育、英会話スクール、不登校児童向け等、様々な分野の塾を支援する。

大手塾も合併や統合も相次ぎ競争激化しており、差別化と生徒募集が課題のローカル中堅・大手に対しては、E-Teエディターによるオリジナルドリルの提案や、アフターコロナと人口減少時代に適応する生徒募集マーケティングを支援するための戦略提案を行う。また、EdTechを使いこなせる組織への変革を支援する。

事業所・利用者が年々増加し競争が激化する中で、差別化が課題である放課後デイサービスに対しては、教科学習できる事業所への変革を支援するほか、ICTを活用するオペレーションの提案を中心とした運営のコンサルティングや、就労まで見据えた提案なども行う。

塾マーケットでの導入拡大に向け2023年4月にエリアマネジメント制度の改定を行う。

【4-2 学校】

小中学校を対象としたGIGAスクール構想については、学校の現場では導入した機器やソフトウェアの利活用が課題となっており、そのための提案を行うほか、サポート体制を強化する。

一方で、高校を対象としたGIGAスクール構想を活用し、公立高校の開拓、新たな収益の柱の創出を図る。

具体的には、コンテンツ対応とマーケティングに注力するほか、学習データの利活用に向けたeポータルとの連携と接続や、専門学校や通信制高校などの成長分野の事例化とマーケティングの推進を図る。現場での運用を徹底するノウハウ、学力や非認知能力の向上成果などにフォーカスする。また、「成績不振生徒向け学習」に加え、新しい教育観に対応するための個別対応力を強化する。

【4-3 BtoC】

学習障がいを含めた発達障がいは、約60万人、不登校は約24万人と言われている。加えて、コロナ禍で、在宅学習需要や海外在住日本人子女の利用も拡大するなど、BtoC市場の特性を捉え、社会の課題を解決することで事業の成長を図る。

発達障がい・学習障がい児や不登校の子ども達でも一から体系的に理解できる唯一のサービスという独自のポジショニングを強化する。

「すららコーチ」による保護者向けコーチング、保護者向け勉強ペアレント・トレーニング「ほめビリティ」、心理・教育アセスメントサービスなど、学習に悩みを持つ層に寄り添う包括的なサポートを提供する。

【4-4 海外】

人口増加に加え、若年層が高い比率で推移している一方、教育インフラが未整備で、教員の数・質に課題が大きい途上国、新興国の教育ICT化を推進し、中長期的な成長を目指す。

具体的には、コンテンツを拡充し、小学校に加え中学校もターゲットとする。

インドネシアにおいて100校の公立中学校での活用と成果創出に取り組む。

スリランカでは、BtoC事業の拡大および国際NGOとの連携強化を図る。

エジプトでは私立学校をターゲットにした事業化が本格的にスタートした。

【4-5 その他・全社】

*アライアンス

「1.会社概要」で触れたように、外部企業とのアライアンスを積極的に展開しており、現在も複数案件が進行中である。

子会社化したファンタムスティック社とのシナジーの早期発現を目指す。

*開発

探究学習、日本語コンテンツ等、新しい教育課題・教育観に対応するコンテンツやプラットホームの開発に取り組む。

先端技術を取り入れた次世代型LMS(ラーニング・マネジメント・システム)の開発に着手する。学習の個別最適化の進化に向けて、引き続き積極的な投資を行う。

5.湯野川社長に聞く

湯野川 孝彦社長に自社の社会的存在意義、強み・特徴、今後の成長戦略・取り組み、株主・投資家へのメッセージを伺った。

Q:まず最初に御社の社会的な存在意義についてお話しください。

当社は「貧困」「発達障がい・学習障がい」「不登校」「低学力」という4つの社会課題にフォーカスしています。

「すらら」を国内外に拡げることで、世界中のすべての子どもたちに高品質な教育を安価に受けられる機会を提供することにより、これらの課題を解決することが我々の社会的な存在意義であり、同時に事業機会でもあり成長に繋げていくことができると考えています。

Q:御社成長の源泉である強み・競争優位性はどんな点でしょうか?

AIを活用したアダプティブラーニング教材というものは現在では多く存在しますが、当社の場合、コンセプトが他社とは大きく異なっています。

多くの競合他社は学校で学んでいることを前提に、授業の補完といった位置づけの教材を作成しています。

これに対して当社は「仮に学校で勉強していなくてもゼロから理解できる」というコンセプトで作成しており、不登校の生徒さんでも、途上国の教育の機会を受けることのできない子どもたちでも理解できる、これは当社の大きな強み、優位性です。

このコンセプトは、「教育に変革を、子どもたちに生きる力を」を企業理念として掲げ、教育格差の根絶を目指す当社ならではのものと考えています。

もう少し具体的にお話ししましょう。教材はレクチャーとドリル(問題)で構成されています。理解と定着のためにどんどんアダプティブにできている問題を解いてもらうのですが、レクチャーの部分でも大きな特徴があります。

多くの他社では、例えばカリスマ先生の講義を動画で流すといったものがありますが、当社の場合は、インタラクティブなアニメーションを作成しています。

アニメーションの利用は他社でも見られますが、インタラクティブなアニメーションは、手間もコストもかかるため手掛けているのは当社のみです。

また、有名先生の授業は学力の高い生徒には問題ないのですが、学力の低い生徒には、いかに名講義であったとしても一方的な授業では集中力が続かず、授業中に寝てしまうこともあります。

これに対し当社では、そうした生徒でも集中力が続くように、懇切丁寧なビジュアルや声優の感情表現豊かなクリアな音声で教えてくれます。またところどころでは、レクチャー内容の確認の意味で、アニメーションが質問を投げてきて、正解だと「やったね!」、間違えると「残念!」といったリアクションもしてくれますので、集中力が持続します。

このように、企業理念をベースとした「低学力の生徒もゼロから理解できる教材づくり」というコンセプト、このコンセプトが事業戦略・商品設計・サービス設計のすべての基盤となっている点、そしてそれを創業以来一切ぶれることなく磨き上げてきた点が、当社の競争優位性とその源泉であると考えています。

Q:そうした強み、優位性を更に強化するための取り組みや考え方についてお聞かせください。

eラーニングはコンテンツとLMS(ラーニング・マネジメント・システム)の2つの構成要素で成り立っています。

当社のコンテンツには豊富なノウハウが蓄積されています。

教育業界の媒体は久しく「紙」が中心であったので、「教材が分かりやすいか分かりにくいのか」「あるレベルの生徒に理解できるものなのか理解できないのか」といったフィードバックが、殆どなかったというのが実状でした。

これに対し、当社ではICTを活用しているため、こうしたフィードバックを極めて精緻に得ることができます。これがコンテンツ作成に際しての他社にはない重要なノウハウとなっており、今後もさらに蓄積が進むことになります。

コンテンツを動かすエンジンであるLMSについては、AIを始めVRやARなど、常に最新の技術を取り込むことに注力しています。内部の開発人員の増員・能力増強はもちろんですが、外部とのアライアンスも積極的に展開しています。子ども向け知育アプリや学習コンテンツを開発するファンタムスティック社の子会社化もその一つです。

世の中では特にICT技術者の人手不足が言われていますが、当社では比較的順調に採用を進めることができています。

「教育」「ICT」「海外」といったキーワードが、昨今の若い方に訴求しているのだと思います。

Q:続いて御社の成長戦略について、注力すべき点についてお聞かせください。

教育業界においては2020年からのGIGAスクール構想が大きなインパクトとなり、学習塾と私立学校が顧客の中心だった当社も初めて公立学校マーケットに参入しました。また同年の新型コロナウイルス感染症拡大に伴い、3か月間の自宅学習が余儀なくされたため、オンラインの重要性が急速に高まり、デジタル教材を使わないということは無いというように、一気に局面が変わりました。

ところがその後、GIGAスクール構想でデジタルデバイスは導入したけれど、実際には適切に活用されていないケースもでてきており、そのために「デジタルは使い勝手が悪い」とか、「やはりデジタルではダメ」といった風潮になることを避けなければなりません。そのためにもデジタル教材を上手に使うことで具体的な成果が上がった、生徒達の学力が向上したといった、結果を出していくことが重要と考えています。つまり、導入フェーズから運用・成果フェーズへの移行に伴い、学校・塾・先生への丁寧なサポートに力を入れ始めています。

学習塾・私立学校・公立学校それぞれのマーケットで新規開拓及び既存のフォローに注力していきます。

成果は生徒の学力向上だけではありません。自己肯定感、つまり「やればできる」というマインドセットも成果の一つです。

eラーニングは何時間・何分・何秒学習したということを可視化できるので、自分の中で努力と成果を結び付けることが可能です。生徒はそうしたフィードバックを受けているうちに自己肯定感が向上するという実証データもありますからこれも成果と捉えています。

また、先生方の働き方改革実現も大きな成果の一つです。

先生の過重労働が問題となっていますが、生徒に求める学力観が、従来の記憶中心から自分で考えることを重視し、グループディスカッションをしたり、学外で探求学習を行ったりと、先生の労働時間も更に増加傾向にあります。

そのため時間軽減に向け、基礎的な学習はデジタルを活用して行いましょうという流れが強まっています。またテストの実施についてもこれまでは先生が自分で問題を作成して、プリントアウトして配布。終了後に回収、採点、集計していたのですが、PCの画面上での簡単な操作で実施することができるようになっています。実際に先生の業務負担量が大きく減少したという結果も出ており、こちらも「すらら」導入の大きな成果です。

成長という点では、もう少し長いスパンでは、海外市場が有望です。

現在、インドネシア、スリランカ、エジプトで事業を展開していますが、算数教材「Surala Ninja!」を使用すると、子供たちの計算能力は見違えるように向上していきます。日本の教育そのものに対する評価の高さもあり、市場をアジアから中東、アフリカへ拡げ、ゆくゆくは日本を上回る規模まで成長を追求していきたいと考えています。

現時点での「すらら」の導入率は学習塾、学校とも2~3%程度ですから、伸び代は極めて大きく、当面は10~15%程度まで伸ばしていくことができると考えています。

Q:一方で、持続的な成長を追求するうえで社長が認識している課題はおありでしょうか?

やはり新しいコンテンツや新しい機能の開発が、重要な課題です。

開発人員の増員のほか、ファンタムスティック社子会社化のような取り組みを進めて、開発力は大幅に強化されたと思いますが、競争優位性を維持・拡大していくためには、コストも意識しながら開発力をいかにして高めていくかが課題です。

また先ほど申し上げましたように、導入フェーズから運用・成果フェーズへの移行に伴い、塾や学校に対する手厚いフォローが重要になります。場合によっては塾の経営課題や人事制度にまで言及する必要がありますので、コンサルティング能力の高いメンバーを増やしていく、また育成のための教育を行っていくことも取り組むべき重要な課題です。

Q:ありがとうございます。それでは最後に株主・投資家に対するメッセージをお願いします。

繰り返しになりますが、当社は「仮に学校で勉強していなくてもゼロから理解できる」というコンセプトでAIを活用したアダプティブラーニング教材「すらら」を制作しており、そこが当社の独自性、優位性となっています。

「すらら」よって、学習障がい、不登校、低学力の子どもたちを支援し、教育格差という社会的な課題を解決することが我々の社会的な存在意義であり、同時に企業価値向上に繋がるものと考えています。

創業して20年近くがたちますが、ベンチャースピリットを失うことなく、これからも新たなチャレンジを続けてまいりますので、是非当社を中長期の視点で応援していただきたいと思います。

6.今後の注目点

湯野川社長はベンチャー精神溢れる会社であり続けるために、フラットな組織で、上下関係なく共通意識を持ちながらどんどん意見を述べる環境づくりを心掛けている。また、社員には、前例は関係なく、自分の頭で考え抜いて提案し、お互い徹底して議論して決定することを奨励しているという。

「仮に学校で勉強していなくてもゼロから理解できる」というコンセプトが同社の独自性、優位性の源泉となっているが、競争も激しくなる中、常に先行したポジションを構築するためには、これからも他社にはない発想で開発を続けていくことが求められよう。KPIとなる導入校数・ID数の推移と共に、新機能・新サービスのリリースや進捗についても注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 5名、うち社外3名(独立役員3名) |

| 監査等委員 | 3名、うち社外3名(独立役員3名) |

取締役の指名及び報酬の決定に関する手続の客観性及び透明性を一層高めることにより、コーポレート・ガバナンス体制をより一層充実させるため、取締役会の任意の諮問機関として指名・報酬委員会を設置している。取締役会の決議により選定された委員3名以上で構成し、その半数以上は独立社外取締役から選定する。

◎コーポレート・ガバナンス報告書(更新日:2023年3月28日)

基本的な考え方

当社は、変化の激しい経営環境の中で、企業が継続的な成長・発展を遂げていくためには、経営の効率性と有効性を高めるとともに、公正で透明度の高い経営体制を構築していくことが不可欠であると考えており、コーポレート・ガバナンスの徹底は重要な課題と位置づけております。また、今後も社会環境の変化や法令等の施行に応じて、コーポレート・ガバナンスの実効性を高めるためリスク管理や監督機能の強化等を行う方針であります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各基本原則について、全てを実施しております。