(4783)日本コンピュータ・ダイナミクス株式会社 上期過去最高売上、初100億円超

|

下條 治 社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

会社情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

703円 |

8,071,068株 |

5,674百万円 |

10.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

2.0% |

74.33円 |

9.5倍 |

549.14円 |

1.3倍 |

*株価は12/16終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2022年3月期実績。DPS、EPSは2023年3月期予想。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(実) |

18,390 |

936 |

953 |

648 |

81.62 |

14.00 |

|

2021年3月(実) |

17,563 |

242 |

388 |

145 |

18.11 |

14.00 |

|

2022年3月(実) |

20,550 |

902 |

956 |

458 |

56.78 |

14.00 |

|

2023年3月(予) |

21,000 |

1,000 |

1,030 |

600 |

74.33 |

14.00 |

(単位:百万円、円)

*予想は会社予想。

日本コンピュータ・ダイナミクスの2023年3月期上期決算の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期上期決算

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期上期は前年同期比15.4%増収、24.9%営業増益。システム開発事業、サポート&サービス事業、パーキングシステム事業がいずれも2桁増収となった。売上高は上期として過去最高、初の100億円超え。IT関連事業においては、新規案件の獲得や、既存案件の本格稼働が寄与した。情報サービス業界ではDX(デジタルトランスフォーメーション)の進展に伴い、クラウドやセキュリティサービス等の需要が高まっていくことが予想されており、今後の成長に備え、人材育成や採用活動を積極的に実施している。パーキングシステム事業においては、機器販売は低調に推移したものの、駐輪場の利用状況が大きく改善した。利益面では、売上総利益率が改善、販管費の増加はあったものの、営業利益率は前年同期4.4%から4.8%に向上した。セグメント別では、パーキングシステムの回復が顕著であった。中間配当は、期初の予想通り7.00円/株を実施する。

- 通期予想に修正はなく、23/3期は、売上高が前期比2.2%増の210億円、営業利益は同10.8%増の10億円を見込む。IT関連事業においては、DXの進展に伴うクラウドやセキュリティサービスの需要増に備え、DX戦略の推進により業務プロセスやビジネスモデルの変革に取り組み、各領域でのファーストコールカンパニーとなることを目指していく。パーキングシステム事業においては、外部環境の変化や需要変動に柔軟に対応できる収益基盤の確立のため、事業の構造改革を推進するとともに、IT技術によりコスト削減効果と利便性の高さを実現する月極駐輪場管理システム「ECOPOOL」の更なる拡販に取り組んでいく。セグメント別の売上高は、IT関連事業(システム開発事業+サポート&サービス事業)が148億円、パーキングシステム事業が62億円を見込む。配当についても修正なく、前期と同じ7.00円の期末配当、年間で14.00円/株を計画する。

- いずれの事業も2桁増収、利益面ではパーキングシステム事業の改善が顕著に現れ、上期の売上高は過去最高、2桁増収増益を確保しての着実なスタートといえるだろう。上期の通期予想に対する進捗率は売上高で50.8%、営業利益で51.4%、前年同期実績ベースを大きく上回り、営業利益は当初目標としていた12億円が視野に入ってきた印象。IT関連事業の減益要因は先行コストによるものだが、下期にはコスト回収が見込まれる。パーキングシステム事業では、駐輪場利用料収入が感染症の影響が現れる前の95%程度にまで戻っている反面、テレワークの浸透などにより100%にまでは戻らないとして事業モデルの修正を図り、採算性を改善する方針。新規顧客も着実に積み上げており、新たな駐輪場展開とともに更なる利益率の改善が期待できそうだ。今期は中期経営計画最終年度にあたるが、ほぼ超過達成の目途は立ったと弊社では考えている。次期中期経営計画が待たれるところである。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの保守・運用とテクニカルサポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運営を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、パーキングシステム事業では、電磁ロック式駐輪場の導入実績が国内最大級である。

事業拠点は本社(東京都品川区)のほか、お台場オフィス(東京都江東区)、江東サービスセンター(東京都江東区)、福岡オフィス(福岡県福岡市)、小倉オフィス(福岡県北九州市)、長崎オフィス(長崎県長崎市。第2MSC(マネージドサービスセンター)を含む)、五島オフィス(長崎県五島市)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、駐輪場管理・運用事業を行うNCDプロス(株)(東京都品川区)、九州でパーキングシステム事業を行うNCDエスト株式会社(福岡県福岡市)がある。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD China)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

日本コンピュータ・ダイナミクスのグループ概要

(同社提供資料より)

社名の”日本コンピュータ・ダイナミクス”には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

22/3期の売上構成比はシステム開発事業40.7%、サポート&サービス事業29.7%、パーキングシステム事業29.6%。営業利益の構成比はシステム開発事業48.8%、サポート&サービス事業29.7%、パーキングシステム事業21.6%。

尚、21/3期及び22/3期は、パーキングシステム事業において感染症の影響を大きく受けたため、例年との比較で同事業の構成比が低くなっている。

【IT関連事業の概要】

■システム関連事業を祖業とした50年以上の豊富な実績

|

IT関連事業 「システム開発事業」セグメント 顧客の課題解決・戦略実行に最適なシステムの構築や各種パッケージ製品に関する導入支援などのソリューションサービスを提供

「サポート&サービス事業」セグメント システムの障害対応、テクニカルサポート、サービスデスク、運用管理、アウトソーシングまで、顧客のIT業務全般を幅広く確実にサポート

|

主要サービス ✓ITコンサル ITプロフェッショナル派遣によるコンサルティングやプロジェクト管理支援業務など ✓SIサービス 業務用アプリケーションの開発や保守など ✓パッケージ導入 奉行シリーズを中心としたパッケージ製品の導入 ✓ITインフラ 基幹システムの設計・構築・運用・監視 サービスなど ✓サービスデスク 業務用アプリケーションや基幹システムに関する問い合わせ窓口業務など |

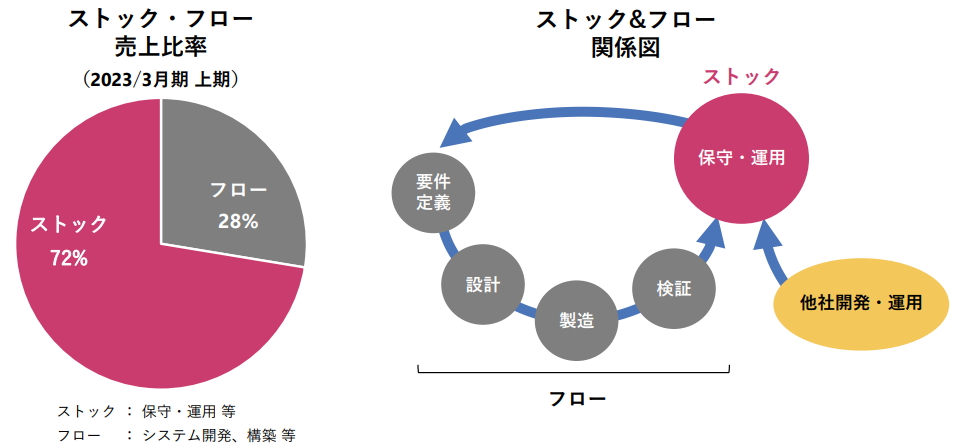

■開発から保守・運用までワンストップのビジネスモデル

■ストック売上が7割以上を占める安定した収益構造

(同社提供資料より)

【IT関連事業の取引先】

■蓄積したノウハウ及び地方拠点の活用が評価され、大手生損保企業との取引が拡大

■今後も同業他社への横展開を推進

主な取引先と取引期間

| 50年以上の取引 | 高砂熱学工業、東京ガスグループ、パナソニックグループ |

| 30年以上の取引 | エスアールエル、西部ガスグループ、日本生命グループ、富士フイルムグループ

メットライフ生命 |

| 20年以上の取引 | KADOKAWA、商船三井、電通グループ、ニッスイ、福岡県庁 |

| 10年以上の取引 | 大阪府農協電算センター、九電工、ソニーグループ、東京海上日動火災

東京鐵鋼、マニュライフ生命、ヤクルト本社 |

| 近年の取引 | エラストミックス、FWD生命、オリックス生命

JTBアセットマネジメント、匠大塚、三菱商事ライフサイエンス みずほフィナンシャルグループ、LIXILグループ他 |

(2022年12月1日時点)

(同社資料を元にインベストメントブリッジ作成)

【システム開発事業の強み】

| ■大手顧客との長期取引を背景とした案件獲得

・既存顧客の深耕 ストック業務の実績評価を受け、既存顧客で新領域獲得 ・新規顧客への横展開 生保業界で培ったノウハウを活用し、新規顧客獲得へ展開

■豊富な実績を活かしたパッケージ導入が好評 ・同社累計の導入件数は679社 ・奉行シリーズ※の導入実績が評価され、「OBC Partner Award 2022」において「OBC Partner of the Year」を受賞 ・大企業の会計シェアードサービスの需要が旺盛

※奉行シリーズ:オービックビジネスコンサルタント(OBC)の国内有数のERPソフト |

(同社提供資料より) |

【サポート&サービス事業の強み】

■マネージドサービスセンターの活用

| ・東京と長崎の拠点間の密な業務コミュニケーションによる 24時間×365日監視体制が可能

・災害時等におけるBCP(事業継続計画)にも対応 ・小規模な開発から保守・運用までワンストップで対応

|

(同社提供資料より) |

■大規模案件に対応可能な豊富なノウハウの蓄積

・大手生損保企業を中心に、システム基盤運用、サービス運用、ヘルプデスクを他社へ横展開

■Amazon Web Services、Microsoft Azure等のクラウドサービス導入支援が好調

■他社構築アプリケーションの保守・運用にも対応

【パーキングシステム事業の歩み】

■IT×駐輪場プラットフォームのパイオニア

| ・1992年・・・二次元コードを活用し、自治体の月極駐輪場のIT化に着手

・1997年・・・パーキングシステム事業を開始 ・2013年・・・駐輪場管理台数が30万台を突破 ・2019年・・・キャッシュレス決済機能を導入、コロナ対策としても好評価 ・2021年・・・江戸川区、大阪市、神戸市での管理台数が増加、全国で60万台を突破

2022年10月1日現在 駐輪場管理台数661,343台 箇所数2,140箇所

|

(同社提供資料より) |

【パーキングシステム事業の概要】

■用途に応じた利便性の高いサービスを展開

|

|

| ・同社駐輪場の主力ブランド

・放置自転車問題を解決する電磁ロック式駐輪場システム ・街全体を視野に入れた総合コンサルティングで地域に貢献 |

・ITにより駐輪場管理運営を省力化し、効率的な経営を可能に

・狭小地活用も可能な月極駐輪場 ・1都3県を中心に全国に展開、拡大中 |

【パーキングシステム事業のビジネスモデル】

|

売上分類 |

内容 |

自転車用スマートトレーナーNOZA V |

|

| 機器販売 | 顧客企業への駐輪機器の販売 | ||

|

管理・運営 |

自営駐輪場 | 民間企業との契約による当社ブランド「EcoStation21」、「ECOPOOL」の管理・運営 | |

| 指定管理 | 自治体からの指定管理者選定による駐輪場の管理・運営 | ||

| 受託 | 鉄道会社や自治体などが運営する駐輪場の管理受託 | ||

| その他 | 自転車関連商品の販売、EC事業 など | ||

【パーキングシステム事業の取引先】

■幅広い顧客層と多様な駐輪場モデル

主要取引先

| 自治体 | 大田区、葛飾区、北区、渋谷区、新宿区、杉並区、世田谷区、台東区、中央区、豊島区、中野区、練馬区、文京区、市川市、川口市、狛江市、習志野市、府中市、横浜市、和光市、福岡市 他

(以下は指定管理者に選定)荒川区、板橋区、江戸川区、江東区、品川区、港区、目黒区、柏市、川崎市、さいたま市、相模原市、立川市、多摩市、戸田市、京都市、名古屋市 |

・財務健全性や管理運営の品質面で高評価

・関西、中部、九州地区等にも展開 |

| 商業施設 他 | アトレ、イオンリテール、イトーヨーカ堂、大丸松坂屋、コモディイイダ、ザイマックス、住友不動産、西友、ダイエー、タイムズ24、高島屋、東急ストア、東急不動産、東神開発、野村不動産、パルコ、ビックカメラ、丸井、三井不動産、三越伊勢丹、ヨドバシカメラ 他 | ・キャッシュレス決済等、IT技術を付加した提案 |

| 鉄道事業者 | 小田急電鉄、京王電鉄、京成電鉄、京浜急行電鉄、相模鉄道、首都圏新都市鉄道、

西武鉄道、秩父鉄道、東武鉄道、東日本旅客鉄道 他 |

・主要鉄道事業者を網羅 |

| その他団体等 | 川崎市交通安全協会、北区シルバー人材センター、相模原市まち・みどり公社、

世田谷区シルバー人材センター、練馬区環境まちづくり公社、まちづくり三鷹、横浜市交通安全協会 |

・各種団体との連携により地域社会へ貢献 |

(2022年10月1日時点) ※指定管理者:公の施設の管理を行わせるために期間を定めて指定する団体

(同社資料を元にインベストメントブリッジ作成)

2.2023年3月期上期決算

(1)連結業績

|

|

22/3期 上期 |

構成比 |

23/3期 上期 |

構成比 |

前年同期比 |

|

売上高 |

9,248 |

100.0% |

10,672 |

100.0% |

+15.4% |

|

売上総利益 |

1,532 |

16.6% |

1,815 |

17.0% |

+18.4% |

|

販管費 |

1,121 |

12.1% |

1,301 |

12.2% |

+16.0% |

|

営業利益 |

411 |

4.4% |

513 |

4.8% |

+24.9% |

|

経常利益 |

419 |

4.5% |

523 |

4.9% |

+24.7% |

|

親会社株主に帰属する四半期純利益 |

269 |

2.9% |

324 |

3.0% |

+20.2% |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*株式会社インベストメントブリッジが開示資料を基に作成(数値は四捨五入)。

費用項目の▲は費用の増加を示す。

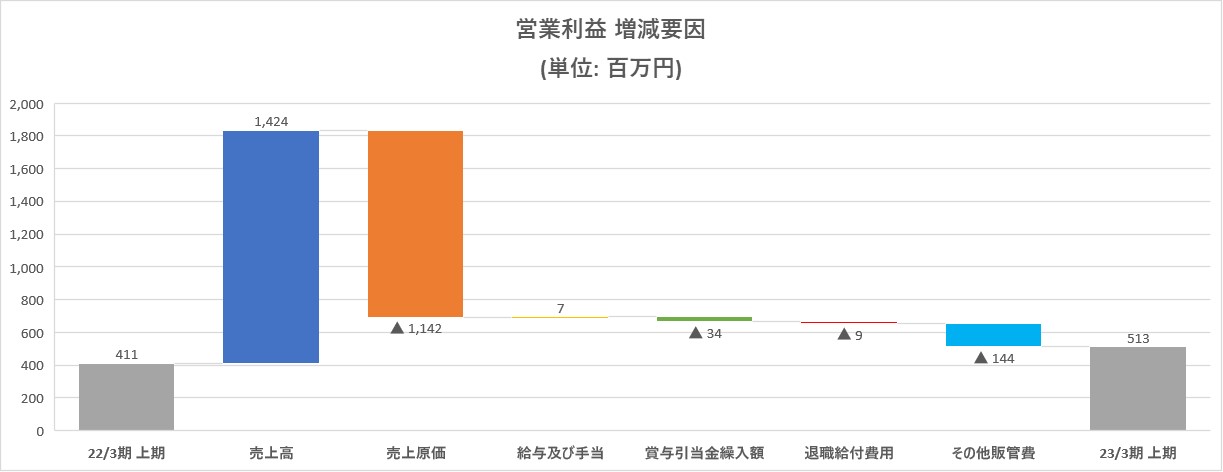

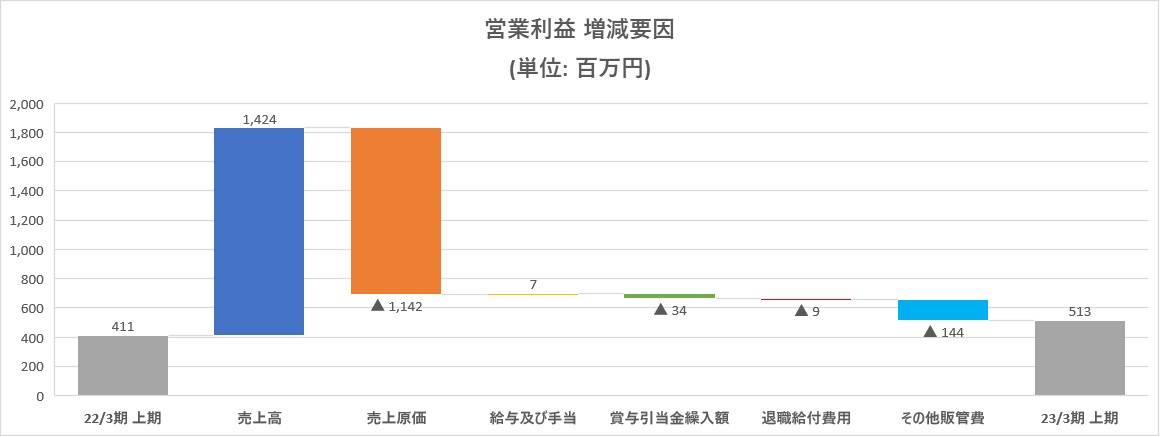

前年同期比15.4%増収、24.9%営業増益

売上高は前年同期比15.4%増の106億72百万円。システム開発事業が15.1%、サポート&サービス事業は16.2%、パーキングシステム事業が14.6%、いずれも2桁増収となった。上期として過去最高、初の100億円超えとなった。

IT関連事業においては、新規案件の獲得や、既存案件の本格稼働が寄与した。情報サービス業界ではDXの進展に伴い、クラウドやセキュリティサービス等の需要が今後も高まっていくことが予想されており、このようなニーズに対応すべく、人材育成や採用活動も積極的に実施している。パーキングシステム事業においては、機器販売は低調に推移したものの、駐輪場利用状況が大きく改善した。自転車駐輪場業界では、駐輪場利用状況は行動制限の緩和などにより改善傾向にある。機器販売については、感染症対策を取り入れた都市再開発計画なども各地で進行しているものの、いまだ回復途上にある。

営業利益は前年同期比24.9%増の5億13百万円。パーキングシステム事業の回復が牽引し、大幅な増益となった。売上総利益率は前年同期16.6%から17.0%に改善した。販管費の増加はあったものの、営業利益率は前年同期4.4%から4.8%に向上した。経常利益は同24.7%増の5億23百万円、DC制度移行に伴う特別損失の計上があり、親会社株主に帰属する四半期純利益は同20.2%増の3億24百万円となった。

中間配当は、期初予想通り7.00円/株を実施。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

|

22/3期 上期 |

構成比 |

23/3期 上期 |

構成比 |

前年同期比 |

|

システム開発事業 |

3,773 |

40.8% |

4,344 |

40.7% |

+15.1% |

|

サポート&サービス事業 |

2,773 |

30.0% |

3,222 |

30.2% |

+16.2% |

|

パーキングシステム事業 |

2,697 |

29.2% |

3,090 |

29.0% |

+14.6% |

|

その他、調整額 |

3 |

0.0% |

15 |

0.1% |

+330.3% |

|

連結売上高 |

9,248 |

100.0% |

10,672 |

100.0% |

+15.4% |

|

システム開発事業 |

519 |

52.9% |

493 |

41.3% |

-5.1% |

|

サポート&サービス事業 |

337 |

34.3% |

333 |

27.9% |

-0.9% |

|

パーキングシステム事業 |

126 |

12.8% |

367 |

30.8% |

+190.0% |

|

その他、調整額 |

-572 |

– |

-680 |

– |

- |

|

営業利益 |

411 |

– |

513 |

– |

+24.9% |

(単位:百万円)

*営業利益の構成比は報告セグメントの対合計比

株式会社インベストメントブリッジが開示資料を基に作成(数値は四捨五入)。

システム開発事業は売上高43億44百万円(前年同期比15.1%増)、営業利益4億93百万円(同5.1%減)。生損保会社の新商品のシステム開発案件を獲得した他、顧客企業における業務効率化やコスト削減意識の高まりを背景とした、会計シェアードサービスやワークフローシステムの導入案件の獲得・進行により増収。利益面では、新規案件の開始に伴い人件費等の先行コストが発生し、減益となった。

サポート&サービス事業は売上高32億22百万円(前年同期比16.2%増)、営業利益3億33百万円(同0.9%減)。大企業の情報システム部門のアウトソーシング案件において、業務領域が拡大した。また、生損保会社のクラウド関連等の新規案件を受注したことにより、増収となった。利益面では、先行コストのかかる案件等により横ばいとなった。

パーキングシステム事業は売上高30億90百万円(前年同期比14.6%増)、営業利益3億67百万円(同190.0%増)。機器販売については、駐輪場の新規開設等の需要が回復途上であることや、半導体不足による機器調達への影響もあり、低調に推移した。一方、駐輪場利用料収入は、緊急事態宣言が発令された前年同期に比べ、鉄道および商業施設利用が改善したことにより増加した。利益面では、感染症の影響を受けていた委託元の収支が改善し、駐輪場管理運営に係る収入が増加したことや、グループ子会社を活用した外部委託業務の内製化に努めたことなどにより大幅な増益となった。

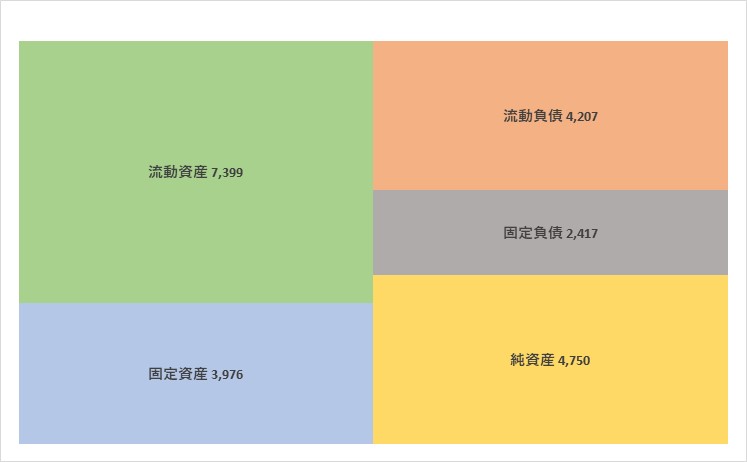

(3)財政状態及びキャッシュ・フロー

財政状態

|

|

22年3月 |

22年9月 |

22年3月 |

22年9月 |

|

|

現預金 |

3,928 |

3,646 |

仕入債務 |

929 |

791 |

|

売上債権 |

2,945 |

2,623 |

短期借入金 |

807 |

854 |

|

流動資産 |

7,949 |

7,399 |

流動負債 |

4,721 |

4,207 |

|

有形固定資産 |

1,421 |

1,564 |

退職給付に係る負債 |

1,262 |

1,130 |

|

無形固定資産 |

223 |

264 |

固定負債 |

2,701 |

2,417 |

|

投資その他 |

2,295 |

2,147 |

純資産 |

4,468 |

4,750 |

|

固定資産 |

3,941 |

3,976 |

負債・純資産合計 |

11,890 |

11,375 |

(単位:百万円)

*株式会社インベストメントブリッジが開示資料を基に作成。

上期末の総資産は前期末比5億15百万円減少し、113億75百万円となった。減少した主なものは、受取手形、売掛金及び契約資産(売上債権)3億21百万円、現預金2億82百万円、及び投資その他の資産1億47百万円であった。負債は、前期末比7億98百万円減少し、66億24百万円となった。減少した主なものは、未払法人税等2億68百万円、賞与引当金2億43百万円、買掛金1億38百万円、及び退職給付に係る負債1億32百万円であった。純資産は、前期末比2億82百万円増加し、47億50百万円となった。

自己資本比率は前期末37.3%から41.4%と大きく改善した。

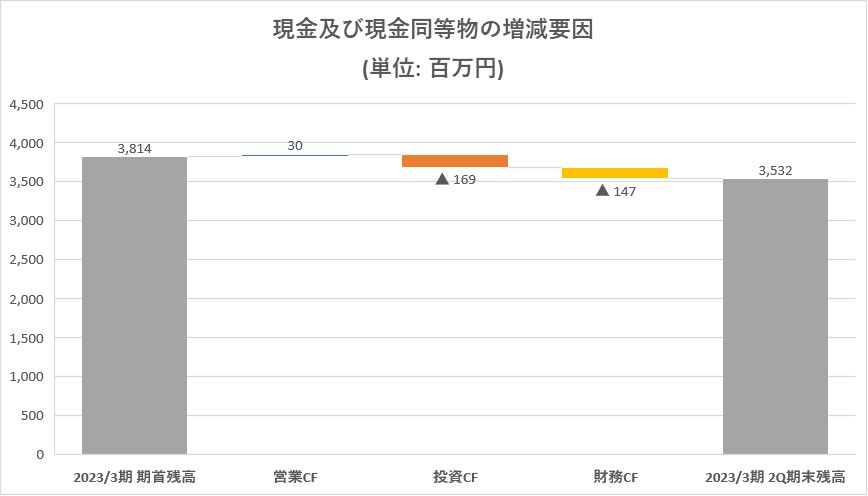

キャッシュ・フロー(CF)

|

22/3期 上期 |

23/3期 上期 |

増減 |

前年同期比 |

|

|

営業キャッシュ・フロー |

1,027 |

30 |

-997 |

-97.1% |

|

投資キャッシュ・フロー |

-28 |

-169 |

-141 |

– |

|

フリー・キャッシュ・フロー |

999 |

-139 |

-1,138 |

– |

|

財務キャッシュ・フロー |

-547 |

-147 |

+400 |

– |

|

現金及び現金同等物四半期末残高 |

3,174 |

3,532 |

+357 |

+11.3% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

上期末における現金及び現金同等物は、前期末比2億82百万円減少して35億32百万円となった。

営業CFは30百万円の流入(前年同期は10億27百万円の流入)。主な流入要因は、税金等調整前四半期純利益4億63百万円、売上債権の減少額3億22百万円、退職給付制度移行未払金の増加額1億61百万円及び減価償却費1億55百万円。一方、主な流出要因は、法人税等の支払額4億8百万円、賞与引当金の減少額2億43百万円、その他の流動負債の減少額1億66百万円及びその他の流動資産の増加額1億13百万円。

投資CFは1億69百万円の流出(前年同期は28百万円の流出)。主な流出要因は、有形固定資産の取得による支出3億32百万円。一方、主な流入要因は、有形固定資産の売却による収入2億58百万円。

財務CFは1億47百万円の流出(前年同期は5億47百万円の流出)。主な流出要因は、リース債務の返済による支出1億40百万円。

(4)トピックス

IT関連事業

| システム開発事業 | 大手生命保険各社におけるシステム開発・保守サービスが拡大

・既存顧客における新商品のシステム開発案件受注による大幅な業務拡大に加え、新規顧客も獲得

クラウド人材の育成 ・クラウド需要の拡大に対応すべく、クラウド関連の資格取得を推進中 ・計画通りに資格取得が進み、クラウド案件も徐々に獲得

情報システム部門業務のアウトソーシング案件がさらに拡大 ・グループ子会社との協働により、基幹システムのインフラ刷新、RPAアプリケーション保守などを新たに受注

エネルギー会社におけるITインフラのリモート運用サービスを受注 ・既存顧客へのクロスセルにより、マネージドサービスセンターのリモート運用業務が拡大 |

| サポート&

サービス事業 |

(同社資料を元にインベストメントブリッジ作成)

システム開発事業、サポート&サービス事業両事業で保険会社向けが拡大、新規顧客も獲得している。

Amazon Web Services、Microsoft Azure等のクラウドサービス導入支援が好調に推移しており、クラウド人材の育成を強化させる方針。

情報システム部門のアウトソーシング案件ではサービス領域の拡大も進展している。

パーキングシステム事業

|

新宿区内15箇所で駐輪場を新たにオープン ・2022年4月に運営事業者に選定された新宿区の西部地区において、新宿駅・高田馬場駅など、区内15 箇所で新たに駐輪場(3,564台)をオープン |

|

立川市の新施設駐輪場で管理運営を開始 ・指定管理者として選定されている立川市に、2022年6月、「立川市魅力発信拠点施設コトリンク」がオープン ・施設駐輪場1,700台の管理運営を開始 |

|

秩父鉄道7駅にECOPOOLをオープン ・新たに秩父鉄道との取引を開始 ・ローカル線において、駅員による駐輪場管理の必要がないECOPOOLがマッチし、サービスの提供となった。 |

(同社提供資料より)

新宿区では、同社の駐輪場が多くを占めている。

立川市でも大規模な駐輪場運営を開始。

秩父鉄道では多くの駅が無人駅となっており、同社のECOPOOLが活用されている。今後の横展開も図る。

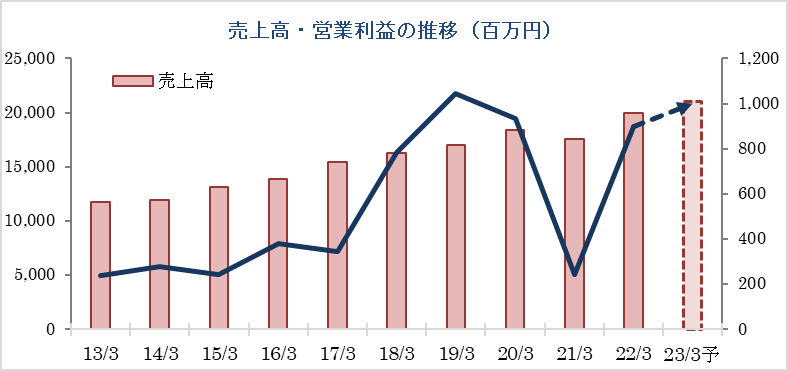

※2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において感染症の影響を大きく受けた。

3.2023年3月期業績予想

(1)連結業績

|

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

当初計画 |

|

売上高 |

20,550 |

100.0% |

21,000 |

100.0% |

+2.2% |

21,000 |

|

営業利益 |

902 |

4.4% |

1,000 |

4.8% |

+10.8% |

1,200 |

|

経常利益 |

956 |

4.7% |

1,030 |

4.9% |

+7.6% |

– |

|

親会社株主に帰属する 当期純利益 |

458 |

2.2% |

600 |

2.9% |

+30.9% |

– |

(単位:百万円)

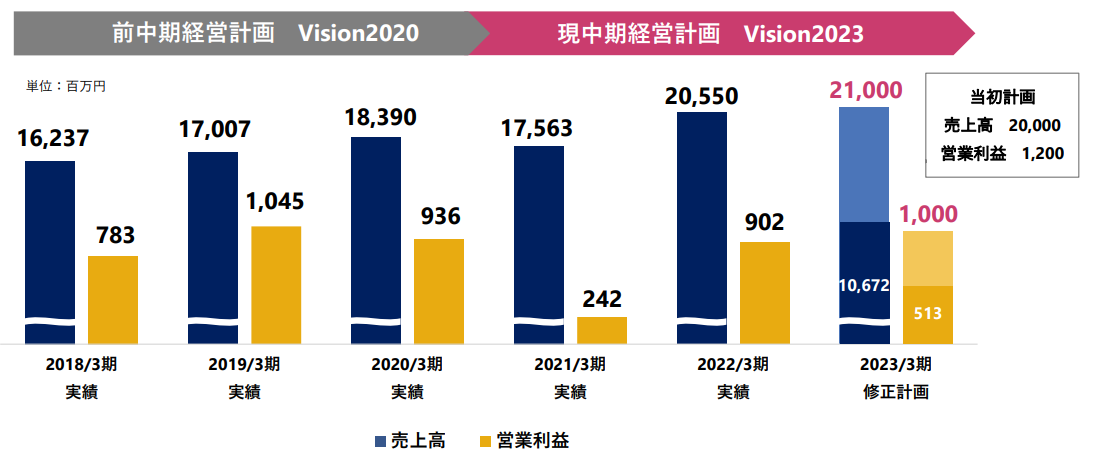

23/3期は2.2%増収、10.8%営業増益を見込む

通期予想に修正はなく、23/3期は、売上高が前期比2.2%増の210億円、営業利益は同10.8%増の10億円を見込む。IT関連事業においては、DXの進展に伴い、クラウドやセキュリティサービスの需要が今後も高まっていくことが予想される。このようなニーズに対応すべく、人材育成や採用活動を積極的に実施するとともに、DX戦略の推進により業務プロセスやビジネスモデルの変革に取り組み、各領域でのファーストコールカンパニーとなることを目指していく。パーキングシステム事業においては、外部環境の変化や需要変動に柔軟に対応できる収益基盤の確立のため、事業の構造改革を推進するとともに、IT技術によりコスト削減効果と利便性の高さを実現する月極駐輪場管理システム「ECOPOOL」の更なる拡販に取り組んでいく。

セグメント別の売上高は、IT関連事業(システム開発事業+サポート&サービス事業)が148億円、パーキングシステム事業が62億円を見込む。

配当についても修正なく、前期と同じ7.00円の期末配当、年間で14.00円/株を計画する。

(2)中期経営計画

進捗状況

■最終年度は修正計画に対し、売上高・営業利益ともに順調に進捗

(同社提供資料より)

主要戦略

■次期中期経営計画に向け、基盤となる各種施策を推進中

パーキングシステム事業

|

IT関連事業 |

・サービスモデルの活用

・クラウド人材の育成・拡充 ・グループ各社との協働体制の強化 |

|

管理間接部門 |

・サステナビリティ経営の推進

・ガバナンス態勢の高度化 ・人的資本経営への取り組み強化 ・DXの推進 |

| パーキングシステム事業 | ・BPR施策の着実な実行による収益基盤の更なる強化

・ECOPOOLの戦略的拡販 |

(同社資料を元にインベストメントブリッジ作成)

IT関連事業では、サービスモデルをフル活用し守備範囲を広げていく考え。

パーキングシステム事業では、BPR(ビジネスプロセス・リエンジニアリング)の施策を着実に実行する。

管理間接部門においてはサステナビリティ経営、人的資本経営も推進、持続的成長と企業価値の向上を目指す。

BPR(ビジネスプロセス・リエンジニアリング)の進捗状況

|

BPRの取り組み |

進捗状況 |

|

|

施策1 |

業務プロセス、要員フォーメーションの再設計 | ✓400箇所以上の駐輪場にチャットボットによる問合せサービス導入

✓LINE友達登録や、利用件数も増加中 |

|

施策2 |

グループ子会社の役割強化による工事等周辺業務の内製化の促進 | ✓駐輪機器設置工事、周辺工事をNCDプロスに集約

✓指定管理現場を中心に、集金業務の内製化も進行中 |

|

施策3 |

利用料金体系の合理化およびキャッシュレス決済の拡大 | ✓QRコード決済導入現場は200箇所以上に拡大

✓QRコード決済金額は上半期で約1.8倍に増加 |

|

施策4 |

デベロッパー・設計事務所など新たな販路の開拓 | ✓デベロッパーとの連携強化によって、代官山、平井などの再開発案件を受注 |

(同社資料を元にインベストメントブリッジ作成)

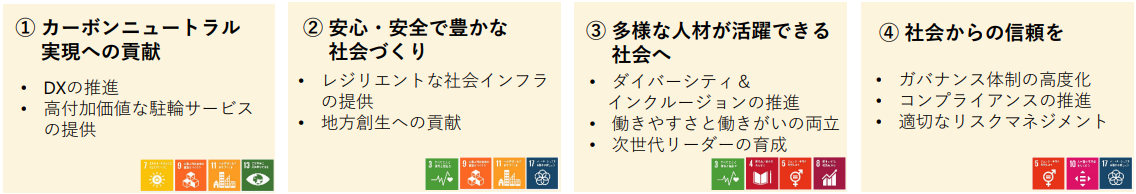

(3)サステナビリティ

社会課題への取り組み

■マテリアリティに基づき、社会課題への取り組みを推進

NCDグループのマテリアリティ

(同社提供資料より)

*高付加価値なサービスの提供・・・六本木地区最大級の機械式駐輪場に、「Amazonロッカー」を導入。再配達が削減されることにより、CO2排出抑制に寄与

*安心・安全で豊かな社会づくり・・・駐輪場スタッフの地域見守り活動が、「多くの市民の福祉の向上に 繋がる」として、多摩市より感謝状を受領

パーパス浸透活動

■22年4月に策定したNCDグループのパーパス浸透のため、NCDグループのパーパスをキービジュアルで訴求

|

|

(同社提供資料より) |

広報活動の強化

■株主の意見を反映、企業価値や認知度の向上に向けて会社・事業紹介動画を制作

https://www.ncd.co.jp/company/video/

■採用ツールとしても有効活用

(同社HPより)

*コーポレートサイトに掲載 紹介動画 IR資料、Web PR記事、人材エージェント等を通じて拡散中

人材戦略

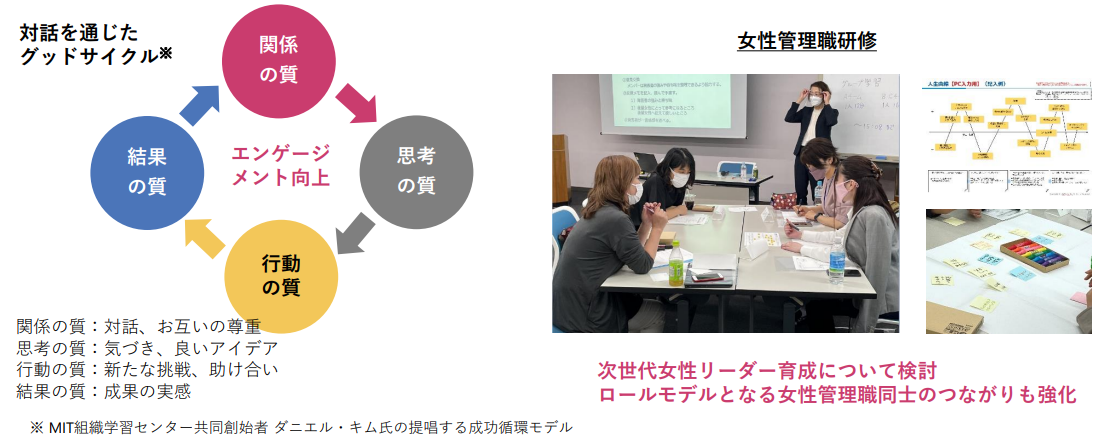

■エンゲージメント向上施策として、対話力を高めるエンゲージメント研修を実施

■女性活躍推進に向けた取り組みとして、女性管理職研修を実施

(同社提供資料より)

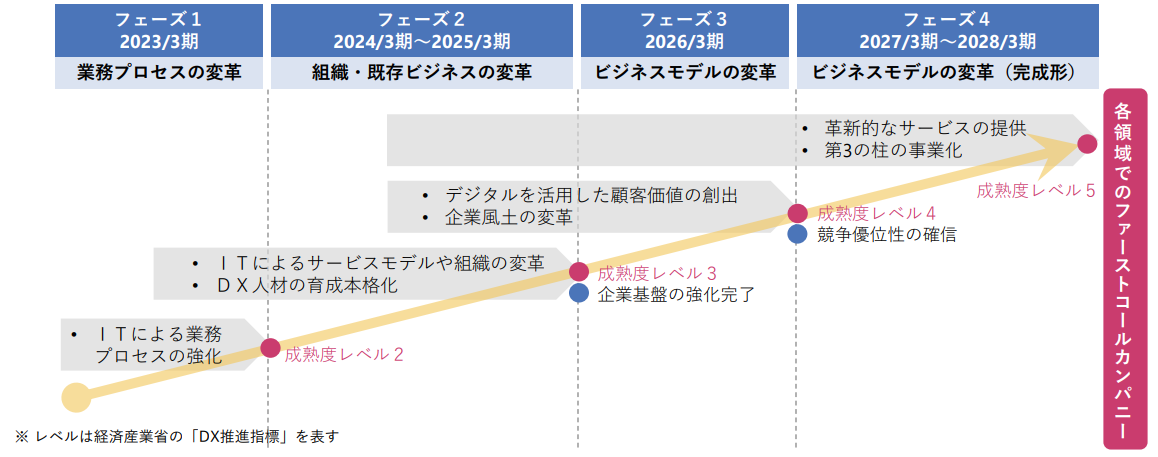

DXロードマップ

■社内DXを推進するとともに、ロードマップに基づいた施策を検討中

(同社提供資料より)

上図がDXロードマップ。23/3期をフェーズ1とし、28/3期をターゲットに、フェーズ4まで取り組みを推進する。フェーズ1では、社内の業務プロセスの変革を行う。フェーズ2では ITによるサービスモデルや組織の改革を行い、DX人材の育成し、企業基盤の強化を完了させる。フェーズ3では既存のビジネスモデルの変革を行い、フェーズ4では革新的なサービスを提供、各事業領域において顧客にとってのファーストコールカンパニーになることを目指す。

4.今後の注目点

いずれの事業も2桁増収、利益面ではパーキングシステム事業の改善が顕著に現れ、上期の売上高は過去最高となった。2桁増収増益を確保して着実なスタートといえるだろう。上期の通期予想に対する進捗率は売上高で50.8%、営業利益で51.4%。前年同期実績ベースではそれぞれ45.0%、45.6%であり営業利益についても当初目標としていた12億円が視野に入ってきた印象。上方修正も検討したようだが、感染症の影響なども考慮して見送った模様。IT関連事業が減益となっているのは先行コストによるものであり、不採算案件ではない。下期にはコスト回収が見込まれる。パーキングシステム事業では、駐輪場利用料収入が感染症の影響が現れる前の95%程度にまでは戻っている反面、テレワークの浸透などにより100%にまでは戻らないとして事業モデルの修正を図り、採算性を改善する方針。新規顧客も着実に積み上げており、新たな駐輪場展開とともに更なる利益率の改善が期待できそうだ。今期は中期経営計画最終年度にあたるが、ほぼ超過達成の目途は立ったと弊社では考えている。次期中期経営計画が待たれるところ。

株価については、堅調に推移している。会社予想が保守的であり伸びしろがあるにもかかわらずPERは低位にとどまっており、更なる見直し余地があると考える。

株主優待、長期優遇制度を導入している

贈呈品 : クオカード

(同社提供資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員除く) | 9名、うち社外5名 |

| 監査等委員 | 4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年6月28日

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、「ユニークな技術とサービスにより、明るい未来に貢献する」という経営理念のもと、全てのステークホルダーの期待に誠実に応え、経営の健全性、透明性、効率性を確保していくことが、同社グループの持続的な成長と中長期的な企業価値の向上に不可欠であると認識し、経営上の重要課題としてコーポレート・ガバナンスの充実を図ることとしている。

<実施しない主な原則とその理由>

【補充原則3-1-2 (情報開示の充実 英語での情報開示)】

同社株主における機関投資家や海外投資家の比率は相対的に低い状況にあることより、株主総会招集通知を除いては、英語での情報の開示・提供は実施していない。今後は、株主構成等の推移や同社の事業展開を踏まえ、必要性に応じ、対応を検討する。

【補充原則5-2-1】

同社は、中期経営計画において連結売上高、連結営業利益、ROE を財務目標数値として公表しており、 決算説明会や個別のミーティング等を通じ、目標達成に向けた事業毎の具体的な施策やその進捗状況について説明している。今後は次期中期経営計画を見据え、事業ポートフォリオに関する基本的な方針等について分かりやすい説明を検討していく。

<開示している主な原則>

【原則1-4 (政策保有株式に係る基本方針)】

(1)基本方針

同社は、取引関係やパートナーとの良好な関係を構築・維持し、事業の円滑な推進を図ることで中長期的な企業価値の向上を実現する目的で、限定的に上場株式を保有することがある。個別の政策保有株式の保有適否については、上記目的に適合しているかを中心に、経済合理性等を基準に毎年定期的に取締役会で検証を行い、保有が不適と判断するものについては縮減を進めていく。

(2)議決権行使方針

政策保有株式に係る議決権行使に際しては、保有先及び同社の持続的成長や中長期的な企業価値向上に寄与するものかを基準に適切に判断する。

(3)政策保有株主からの売却等の意向への対応

同社は、同社の株式を政策保有株式として保有している会社(政策保有株主)からその株式の売却等の意向を示された場合は、取引の縮減を示唆する等の売却を妨げることは一切行わず、売却等に対応する。

【補充原則2-4-1】

<多様性の確保についての考え方>

同社は、「NCD グループ行動規範」において、「国籍、民族、人権、宗教、信条、性別、年齢、社会的身分及び障害の有無等の理由による差別や個人の尊厳を傷つける行為を行わない」こと、「自主性と創造性を重視する職場風土をつくり、各人の能力を最大限に発揮して成果をあげるため、お互いの人格と個性を尊重する」ことを定めております。また、これらを受け「人事ポリシー」においても「個性を尊重し、認め合い、切磋琢磨する企業文化の実現こそが社員一人ひとりの自律的な成長、持続的な事業の発展、そして社会への貢献につながるものと考え、さまざまな人事・人材開発の施策を実行」していくことを明文化し、人材育成、キャリア開発、組織開発等にかかる様々な施策に取り組んでいる。更に、「ダイバーシティ&インクルージョンの推進」をサステナビリティ経営におけるマテリアリティ(重要課題)の一つとして特定し、人材の多様性の確保に向けた社内環境整備を行っている。

<多様性の確保の自主的かつ測定可能な目標、その状況>

女性社員、外国人社員、中途採用社員の管理職登用等について、以下のとおりの目標を定めている。

(1)女性社員

・女性管理職比率 : 現状(2022 年 3 月末時点。以下同様)10.5%を 2026 年度に 20%、2030 年度に 25%とする目標を設定している。

・従業員全体の女性比率 : 現状 27.7%を 2026 年度以降に 30%以上とする目標を設定している。

・常勤取締役/執行役員数(合計) : 現状 0 名を 2026 年度に 1 名、2030 年度に 2 名とする目標を設定している。

(2)外国人社員

・外国人社員管理職比率 : 現状 0.9%を 2026 年度以降に現状以上とする目標を設定している。

(3)中途採用社員

・中途採用社員管理職比率 : 現状 55.3%を 2026 年度以降も現状程度とする目標を設定している。

【補充原則3-1-3】

<サステナビリティについての取組み>

同社は、サステナビリティに対する取組みを重要な経営課題と認識しており、「サステナビリティ基本方針」のもと事業を通じた社会課題の解決に努めている。また、持続可能な社会の実現と企業価値の向上を目指すうえで、中長期的な視点で優先的に取り組むべきマテリアリティを特定している。推進体制としては、同社社長を委員長とする「サステナビリティ推進委員会」を設置し、個別課題解決のための目標設定や実行計画の策定等を行うことにより、サステナビリティへの取組みを強化している。なお、これらの取組み等については、同社の HP や決算説明会等において開示している。

<人的資本、知的財産への投資>

同社は、人的資本への投資を現中期経営計画における重要課題の一つと捉え、人材育成・キャリア開発、組織開発への取組みを一層強化するための専門部署として「人財開発室」を設置し、ダイバーシティ推進を含む各施策を展開している。また、知的財産への投資等につきましては、マテリアリティへの取組みの一環でもある DX(デジタル・トランスフォーメーション)の推進や高付加価値な駐輪サービスの提供などにおいて必要となるものについては、積極的に行っていく。

【補充原則4-11-3 (取締役会全体の実効性について)】

同社は、毎年、取締役会の実効性に関する分析・評価を行い、結果の概要を開示する。

2021 年度は、全取締役に対し無記名式のアンケートを実施した(2022 年 3 月)。アンケートの大項目は以下のとおり。

(1)取締役会の運営について

(2)取締役会における審議について

(3)適切な情報提供について

(4)取締役会の構成

(5)取締役会による意思決定・監督について

<評価結果の概要>

アンケート結果の分析・評価について指名・報酬委員会で審議したのち、2022 年 5 月度の取締役会において審議した結果、当社の取締役会について実効性は概ね確保されているとの結論に至った。また、取締役会の更なる実効性向上に向けた2022 年度の主な取組課題として以下が挙げられた。

(1)取締役会資料の品質改善

(2)取締役会付議基準の見直し

(3)経営戦略等大きな方向性にかかわる議論及び情報提供の機会づくり

(4)取締役トレーニングの継続実施