(6033)株式会社エクストリーム 増収増益 財務基盤は盤石

佐藤 昌平 社長CEO |

株式会社エクストリーム(6033) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

サービス業 |

|

代表者 |

佐藤 昌平 |

|

所在地 |

東京都豊島区西池袋1-11-1 メトロポリタンプラザビル21F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,235円 |

5,495,908株 |

6,787百万円 |

13.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

16.00円 |

1.3% |

80.06円 |

15.4倍 |

641.14円 |

1.9倍 |

*株価は11/18終値。

*発行済株式数は直近四半期末の発行済株式数から自己株式を控除。EPS、DPSは23年3月期第2四半期決算短信より。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2019年3月(実) |

6,286 |

945 |

851 |

560 |

104.48 |

21.00 |

|

2020年3月(実) |

7,161 |

1,379 |

1,295 |

966 |

177.69 |

36.00 |

|

2021年3月(実) |

6,230 |

703 |

750 |

491 |

89.29 |

18.00 |

|

2022年3月(実) |

7,231 |

592 |

714 |

452 |

82.20 |

17.00 |

|

2023年3月(予) |

7,700 |

600 |

660 |

440 |

80.06 |

16.00 |

* 予想は会社予想。単位:百万円、円。2018年11月、1株を2株に分割(EPSは遡及修正、DPSは分割前の実額)。

(株)エクストリームの2023年3月期上期決算の概要と2023年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期上期決算概要

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/3期上期は前年同期比18.4%増収、35.3%営業増益。デジタル人材事業は、プロジェクト数が順調に推移。受託開発事業も大幅増収。利益面では、デジタル人材事業において、外部協力要員プロジェクトが増加したことにより、利益率が若干低下したものの、受託開発事業では1Qより赤字体質を脱却し、黒字が定着し、前年同期0.2億円の損失から0.9億円の利益となった。コンテンツプロパティ事業は依然として高い利益率を維持したものの、減収減益となった。

- 通期予想に修正はなく、前期比6.5%増収、1.3%営業増益を見込む。デジタル人材事業の売上高は14.6%増収、受託開発事業は2.1%減収、コンテンツプロパティ事業は18.5%減収を計画する。通期予想に対する進捗率は売上高が52.7%、安定した進捗を見込む。営業利益の進捗率は75.4%に達しているが、3Q以降にTV-CM等の大きな販促費が発生する見通し。また為替レートは予測不可能であるとして経常利益、純利益も進捗率は90%台と高いが修正はなかった。

- 上期は2桁増収増益を確保、修正はなかったが通期予想に対する進捗率も高く、好スタートを切ることができた。デジタル人材事業がしっかりとした成長を継続させる中、上期の大きなポイントは、受託開発事業における大幅な改善といえそうだ。特にベトナムオフショア事業がコロナ禍の影響から回復基調を強めている。もう一つ上期の今後の成長に向けての大きなトピックはエス・エー・エス(株)と(株)Dragami Gamesの子会社化。エス・エー・エスについては、実績は手堅い上、来期以降は同社との様々なシナジーが期待できる。Dragami Gamesは家庭用ゲームソフト開発・販売において、しっかりとした実績があることが特徴。ラングリッサー一本だったコンテンツプロパティ事業において収益の多様化が期待できる。近年、デザインの需要が高まっている。同社の強みは、ゲームを通じて、取扱説明書がなくても使うことができるソフトウエアを開発してきたこと。同社が、非エンタメ系(ITやWeb関連)の売上を伸ばしている背景には、時代のニーズと同社の強みが合致しているためだ。

1.会社概要

クリエイティブな開発スキルを有するデジタルクリエイター(プログラミングやグラフィックの開発スキルを持ったクリエイター&エンジニア)のプロダクションである。法人向けにゲーム・スマートフォンアプリ・Web・IT企業等へソフトウエア開発サービスを派遣契約または請負契約にて提供するデジタル人材事業、法人向けにスマートフォンアプリ開発案件、クラウドプラットフォーム構築、CRM(Customer Relationship Management)の構築から導入・運用等、案件を持ち帰り形式にて受託・納品する受託開発事業、及び同社が保有するゲーム・キャラクター等の知的財産を活用し、様々な事業を展開するコンテンツプロパティ事業を展開している。

グループは、同社の他、連結子会社(株)EPARKテクノロジーズ(出資比率58.3%)、オフショア開発拠点を活用したITサービスの開発等を行う(株)エクスラボ(同100%)及びEXTREME VIETNAM Co., LTD.(同100%、ベトナム国ハノイ市)、また今期から株式会社角川ゲームスから吸収分割承継を受けて(株)Dragami Games(同93.3%)を子会社化した。持分法適用関連会社には、(株)EPARKペットライフ(同23.8%)、(株)ネクストン(同15.0%)。(株)EPARKテクノロジーズは飲食店・病院・美容院・時間貸駐車場・エステサロン等の順番予約サイト「EPARK(イーパーク)」の基幹システム開発・保守を手掛けており、(株)EPARKペットライフはペットサロン・動物病院のポータルサイトを運営(予約・送客サービス)している。(株)ネクストンはPC向けゲームソフトの開発・販売を行っており、TVアニメ化された「恋姫†無双」などの著名IPを保有する。

また、22年11月にゲーム開発・組込システム開発を行うエス・エー・エス株式会社を買収(51.3%取得)。3Qから新規連結となる予定。

【企業コンセプトと行動指針】

企業コンセプトは、「まじめに面白いを創る会社。未来の楽しいを造る会社。」。行動指針を、「スピード×クオリティ×チャレンジ」としている。スピード。常にフルスピードを意識する。今日できる事は今日やる。今出来る事は今やる。後回しにしない。クオリティ。妥協せず常に最高のクオリティを目指す。量は質に転化する。多くのアイデア、多くの成果、多くの挑戦など、多くを生み出すことが、クオリティの高いものに結実する。全ての成果はお客様のためにある。お客様が満足するクオリティを目指す。チャレンジ。失敗を恐れずに前に踏み出す。現状に満足せず、常に改善を心がける。

1-1 事業の概要

事業は、デジタル人材事業、受託開発事業、及びコンテンツプロパティ事業に分かれる。各事業の概要は次の通り。

22/3期 セグメント別売上高・利益

|

売上高 |

構成比 |

営業利益 |

利益率 |

|

|

デジタル人材事業 |

4,822 |

79.0% |

752 |

15.6% |

|

受託開発事業 |

2,565 |

13.6% |

-52 |

– |

|

コンテンツプロパティ事業 |

491 |

7.4% |

439 |

89.4% |

|

調整額 |

-648 |

– |

-547 |

– |

|

合計 |

7,231 |

100.0% |

592 |

8.2% |

* 単位:百万円

デジタル人材事業

ゲーム・スマートフォンアプリ・WEB・IT企業等に対し、ソフトウエア(プログラミングやグラフィック等)開発サービスを派遣契約または請負契約にて提供する。クリエイター&エンジニアを持続的に強化・拡充していく事ができる自社養成システム(研修・教育システム)を有し、登録型派遣会社とは異なり、タレント性や独自スキルを持った人材を柔軟に供給する事ができる事が強みである(⇒競合他社が少ない)。充実した研修・教育制度の下、社員はデバイスの流行廃りに左右されない技術を維持し、同社は社員の技術力を企業として担保している。また、クリエイター&エンジニアは営業マンとしての側面も持ち、常駐先での取引拡大にも貢献している。

顧客分布の推移

|

20/3期 |

21/3期 |

22/3期 |

|

|

エンタメ系顧客 |

51.0% |

55.8% |

48.9% |

|

スマーフォンアプリ |

81.4% |

74.1% |

77.5% |

|

家庭用ゲーム |

9.8% |

11.0% |

10.5% |

|

オンラインゲーム |

7.4% |

10.1% |

7.1% |

|

遊戯機器 |

1.0% |

0.0% |

2.3% |

|

業務用ゲーム他 |

0.4% |

4.8% |

2.6% |

|

非エンタメ系顧客 |

49.0% |

44.2% |

51.1% |

|

IT |

53.9% |

45.4% |

41.6% |

|

Web |

46.1% |

54.6% |

58.4% |

21/3期は新型コロナウイルス感染症拡大の影響により、20/3期まで伸びてきた非エンタメ系顧客の新規開拓が停滞した。エンタメ系既存顧客への深堀り営業(単価アップ施策)が主体となったことから、若干エンタメ系顧客へのウェイトが増加した。

22/3期には再び非エンタメ系顧客が増加に転じ、初めて50%を上回った。今後も、ゲーム等のエンタメ開発で培った視覚表現力、演出力などのクリエイティブな開発スキルをセールスポイントとして、市場規模が大きいネットビジネス・WEBサービス事業者などへ応用的に展開させ、事業規模を拡大させていく方針。

受託開発事業

子会社(株)EPARKテクノロジーズが手掛けるEPARKプラットフォームに関わる各種開発・保守、(株)エクストリームのテックファンド事業本部とベトナムのオフショア子会社を活用して開発を行う(株)エクスラボによるナショナルクライアントからのシステム開発・保守・追加案件等の受託開発(持ち帰り型の開発)を手掛けている。ナショナルクライアント向けでは、ビッグデータ分析での分析基盤の設計開発及び分析、AIを活用したシステム開発、リアルタイムコミュニケーションを実現する技術を活用した映像配信プラットフォーム開発、遠隔地にある設備をデバイス上の操作でオペレーション支援システムの開発等を手掛けている。

| (株)EPARKテクノロジーズ | WebやIoT技術とAR/VR、AI(機械学習)など最新のデジタルテクノロジーを活用し、DX(デジタルトランスフォーメーション)サービスの企画立案、データの検証、PoC、開発、運用まで一気通貫で提供。 |

| (株)エクスラボ | 受託開発事業におけるオフショア開発拠点として、品質の高い技術サービスを適切な価格で提供。また、クライアントの要望に応じ、柔軟な開発体制を構築する「ラボ型サービス」や現地進出のサポートを行う「インキュベーションラボサービス」を提供。 |

| EXTREME VIETNAM Co., Ltd. | 日本人技術者の他、開発、安定運用の実績が豊富な現地技術者が約120名、日本語対応可能なスタッフも40名在籍。高い日本語力と経験で顧客の企業文化・開発意図まで考慮し、最高の開発環境で高品質のサービスを提供。 |

また、22/3期3Qより、エス・エー・エス(株)が加わった(後述)。

コンテンツプロパティ事業

ゲーム運営事業や同社が保有するゲームタイトルやキャラクター等の使用許諾を行うライセンス事業を行っている。

ライセンス許諾による「ラングリッサー」の海外配信

中国のゲーム会社である天津紫龍奇点互動娯楽有限公司(中国・北京市)を通して、2018年8月に中国でスマートフォン版ゲームアプリ「ラングリッサー」の使用許諾による配信が始まり、同年10月には、台湾、香港、マカオでの配信を開始した。その後、許諾地域が広がり、日本(2019年4月)、韓国、及びロシア(共に同年6月)で配信が開始された。

各許諾地域における売上集計作業はライセンス許諾先である天津紫龍奇点互動娯楽有限公司(中国・北京市)が行っており、同社からの収益報告に一定の時間を要する事と契約上収益に係る報告サイクルが定められている事から、現地での実際の収益計上と(株)エクストリームの収益計上にはタイムラグがある。

また22/3期より(株)Dragami Gamesが新たに加わった(後述)

2.2023年3月期上期決算概要

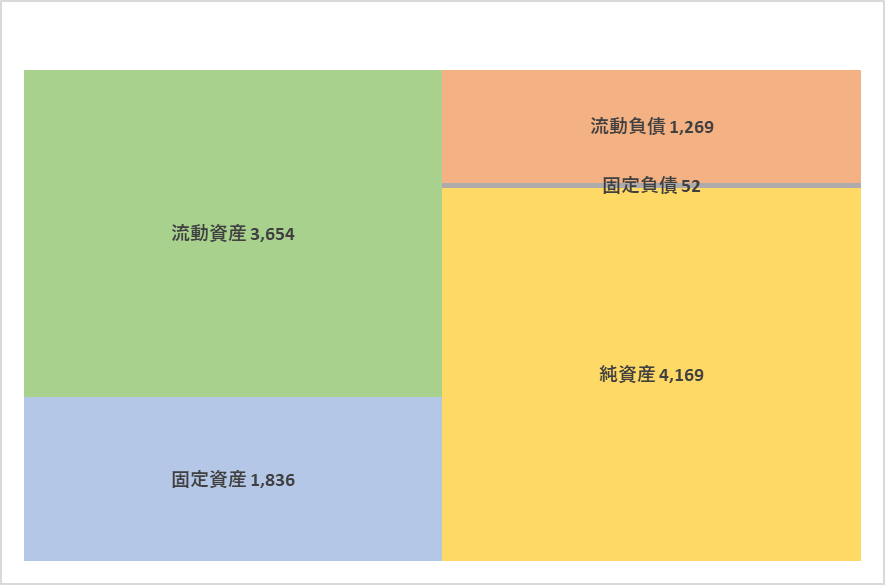

財務基盤は盤石

デジタル人材事業における堅実なビジネスモデル及びラングリッサー関連のロイヤルティ収益等により、営業CFは5億円超の黒字を確保した。有利子負債は、前期末に1億円あった短期借入金を完済したことにより大幅に減少した。上期末のキャッシュポジションは前期末比3.5億円減少した。現預金及び流動性の高い投資有価証券(高格付外債等)の保有残高は32.8億円。自己資本比率は70.0%(前期末70.0%)と引き続き財務基盤は盤石。

財政状態

|

22年3月 |

22年9月 |

|

22年3月 |

22年9月 |

|

|

現預金 |

1,670 |

2,053 |

未払金 |

634 |

758 |

|

流動資産 |

3,059 |

3,654 |

有利子負債 |

195 |

81 |

|

無形固定資産 |

91 |

68 |

負債 |

1,206 |

1,321 |

|

投資その他 |

1,832 |

1,715 |

純資産合計 |

3,824 |

4,169 |

|

固定資産 |

1,971 |

1,836 |

負債・純資産合計 |

5,030 |

5,490 |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

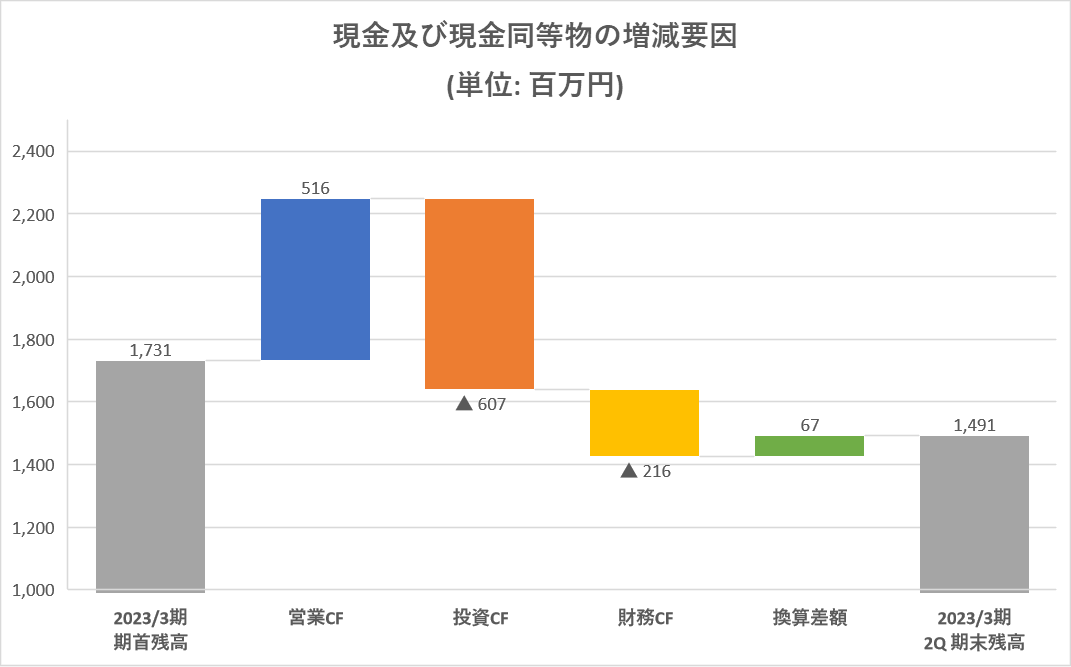

キャッシュ・フロー(CF)

|

22/3期 上期 |

23/3期 上期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

317 |

516 |

+199 |

+62.8% |

|

投資キャッシュ・フロー(B) |

-145 |

-607 |

-461 |

– |

|

フリー・キャッシュ・フロー(A+B) |

171 |

-90 |

-262 |

– |

|

財務キャッシュ・フロー |

-131 |

-216 |

-85 |

– |

|

現金及び現金同等物期末残高 |

1,846 |

1,491 |

-354 |

-19.2% |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

2-1 連結業績

|

22/3期 上期 |

構成比 |

23/3期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

3,428 |

100.0% |

4,060 |

100.0% |

18.4% |

|

売上総利益 |

927 |

27.1% |

1,074 |

26.5% |

15.8% |

|

販管費 |

592 |

17.3% |

621 |

15.3% |

4.8% |

|

営業利益 |

334 |

9.8% |

452 |

11.1% |

35.3% |

|

経常利益 |

362 |

10.6% |

606 |

14.9% |

67.0% |

|

親会社株主帰属利益 |

267 |

7.8% |

415 |

10.2% |

55.2% |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

* 費用項目の▲は、費用の増加を表す。

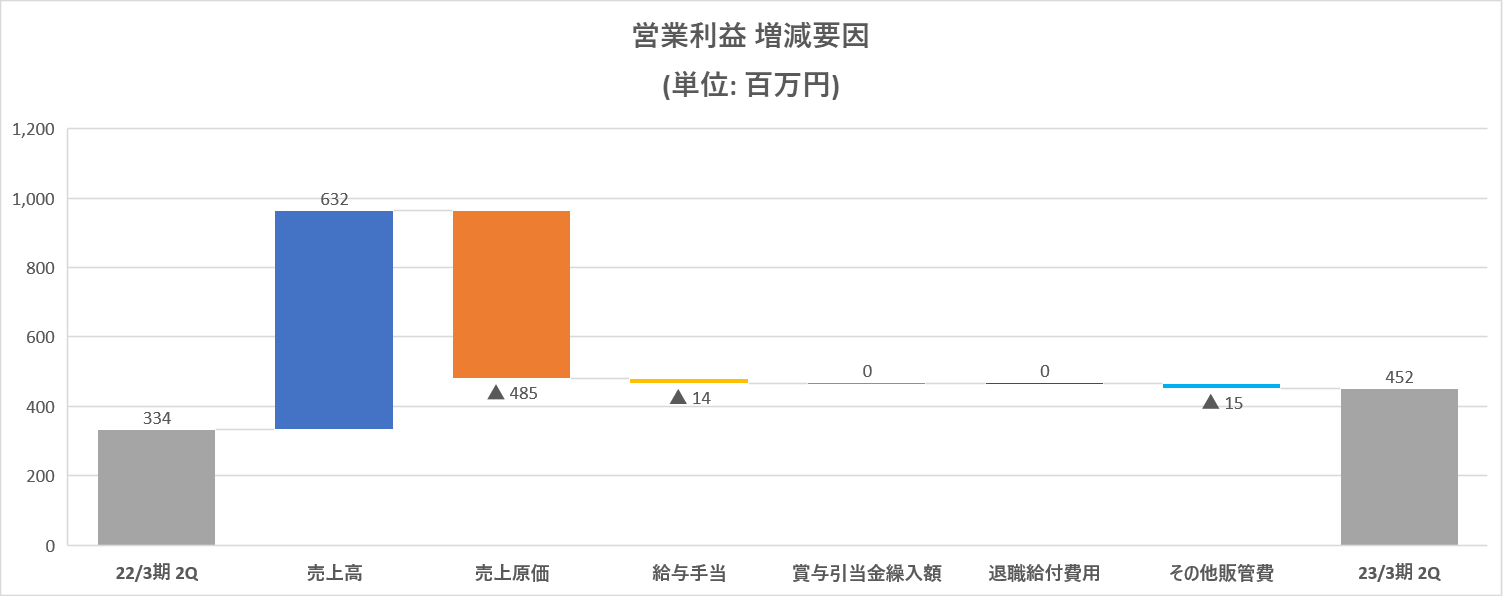

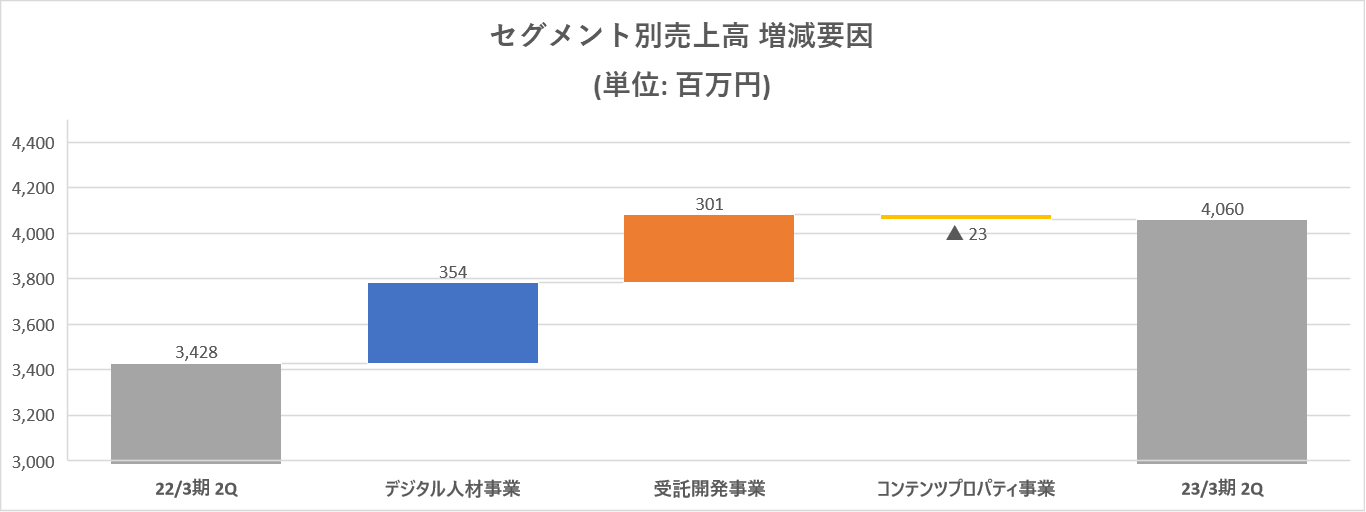

前年同期比18.4%の増収、同35.3%の営業増益

売上高は前期比18.4%増の40.6億円。デジタル人材事業は旺盛な顧客需要に支えられ、プロジェクト数が順調に伸びたことにより、前年同期比14.7%増収。受託開発事業では、単体で受託開発プロジェクトが順調に推移したほか、(株)EPARKテクノロジーズ及び(株)エクスラボが好調に推移し、同24.8%増収。コンテンツプロパティ事業は9.2%減収となったものの、ラングリッサー効果に加えて「Dragami Games」収益を取り込み2Q(7-9月)では1Q(4-6月)との比較で増収となった。

営業利益は同35.3%増の4.5億円。デジタル人材事業では、外部協力要員プロジェクトが増加したことにより、利益率は若干低下して14.2%増益。受託開発事業では1Qより赤字体質を脱却、黒字が定着し前年同期0.2億円の損失から0.9億円の利益となった。コンテンツプロパティ事業は依然として高い利益率を維持したものの、減収に伴い14.3%減益となった。

セグメント別売上高・利益

|

22/3期 上期 |

構成比・利益率 |

23/3期 上期 |

構成比・利益率 |

前年同期比 |

|

|

デジタル人材事業 |

2,285 |

66.6% |

2,621 |

64.6% |

+14.7% |

|

受託開発事業 |

1,179 |

34.4% |

1,471 |

36.2% |

+24.8% |

|

コンテンツプロパティ事業 |

255 |

7.5% |

232 |

5.7% |

-9.2% |

|

調整額 |

-290 |

– |

-265 |

– |

– |

|

連結売上高 |

3,428 |

100.0% |

4,060 |

100.0% |

+18.4% |

|

デジタル人材事業 |

419 |

18.4% |

479 |

18.3% |

+14.2% |

|

受託開発事業 |

-23 |

– |

92 |

6.3% |

– |

|

コンテンツプロパティ事業 |

221 |

86.7% |

189 |

81.8% |

-14.3% |

|

調整額 |

-283 |

– |

-308 |

– |

– |

|

連結営業利益 |

334 |

9.8% |

452 |

11.1% |

+35.3% |

* 単位:百万円

* 株式会社インベストメントブリッジが開示資料を基に作成。

2-2 デジタル人材事業の動向

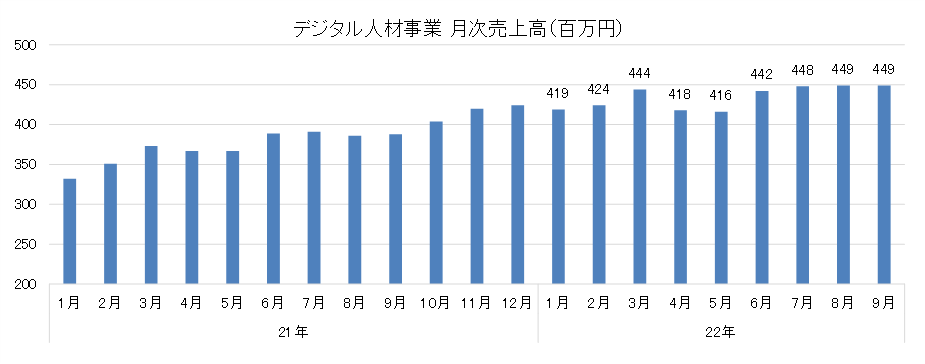

* 月次売上高推移には、セグメント間の内部売上高または振替高が含まれている

(同社資料を元にインベストメントブリッジ作成)

22年9月は、前年同月比16%増、単月売上も過去最高水準が続く。ただし、7-9月にかけて売上高は横ばい傾向。人材獲得に厳しさが背景にある。TV-CM等の販促については、費用と収益のバランスを鑑みながら機動的に行う方針。

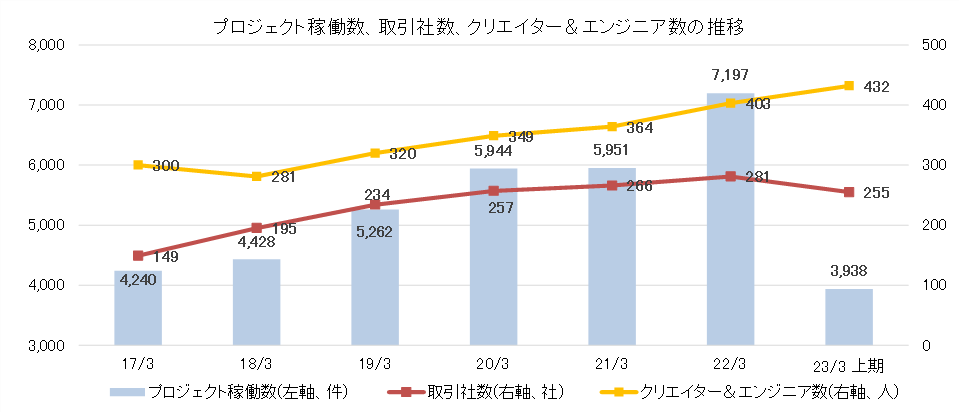

(同社資料を元にインベストメントブリッジ作成)

プロジェクト稼働数は期首より前期実績を大きく上回るペースで推移。一方、人材獲得が困難な状況は継続しており、正社員雇用を前提としながらもフリーランス活用、パートナー企業からの人材確保などで旺盛な顧客需要に対応していく方針。

* プロジェクト稼働数は、デジタル人材における一件当たり(1人・1ヶ月と1件としてカウント)を合算した期中累計から算出

* 取引先数は、期中において取引(売上)が発生した顧客企業数を1とした通期合算から算出

* クリエイター&エンジニア数は、期末日または四半期末時点におけるデジタル人材事業に従事したクリエイター&エンジニア数

(同社資料を元にインベストメントブリッジ作成)

四半期としては過去最高の3,938プロジェクトを受注。プロジェクト稼働数は、期中採用効果により四半期毎に緩やかに上昇することが想定されるため、期末着地のプロジェクト稼働数は過去最高の8,000を超える見通し。

3.2023年3月期業績予想

3-1 通期連結業績

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

7,231 |

100.0% |

7,700 |

100.0% |

+6.5% |

|

営業利益 |

592 |

8.2% |

600 |

7.8% |

+1.3% |

|

経常利益 |

714 |

9.9% |

660 |

8.6% |

-7.6% |

|

親会社株主帰属利益 |

452 |

6.3% |

440 |

5.7% |

-2.8% |

* 単位:百万円

前期比6.5%の増収、同1.3%の営業増益を見込む

通期予想に修正はなく、23/3期は売上高が前期比6.5%増の77.0億円、営業利益は同1.3%増の6.0億円を見込む。

デジタル人材事業の売上高は14.6%増の48億円を見込む。WEB系顧客拡大・積極的採用によりプロジェクト数の増加を想定する。部門毎の前期末稼働プロジェクト数をベースに、今期採用予定数及び離職率予想などを勘案して算出したもの。受託開発事業の売上高は2.1%減の25億円を見込む。前期における受注実績をベースに、新規・保守案件に大別し、新規案件は期末時点での受注済み案件及び受注確度が高い案件の積み上げにより予想値を算出した。保守案件については、前期末時点において継続中の案件及び1契約当たりの契約金額を抽出し、その積み上げによって予想値を算出している。子会社における売上高については、株式会社EPARKと子会社の間で締結された業務委託契約の内容を勘案し予想値を算出している。EPARK関連で15億円、ベトナム事業で6億円、エクストリーム受託開発で4億円を想定している。コンテンツプロパティ事業の売上高は18.5%減の4億円を見込む。ラングリッサーロイヤリティ収益は保守的に想定した。また新規連結子会であるDragami Gamesにおける売上高については、当該会社の事業計画をベースに予想値を算出した。営業外収益では前期に計上した為替差益や有価証券売却益を見込んでないことから経常利益は前期比7.6%減の6.6億円、親会社株主帰属利益は同2.8%減の4.4億円を見込む。

通期予想に対する進捗率は売上高が52.7%、季節要因の大きい事業セグメントは特段なく、安定した進捗を見込む。営業利益の進捗率は75.4%に達している。上期はTV-CM等の大きな販促費の発生はなかったが、3Q以降に発生する見通し。経常利益の進捗率は91.8%、親会社株主帰属利益の進捗率は94.5%に達しているが、上期に保有外貨において為替差益が発生したことによるもの。為替レートは予測不可能であるとして修正は行わなかった。

セグメント別売上高(連結調整後)見通し

|

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

デジタル人材事業 |

4,187 |

57.9% |

4,800 |

62.3% |

+14.6% |

|

受託開発事業 |

2,552 |

35.3% |

2,500 |

32.5% |

-2.1% |

|

コンテンツプロパティ事業 |

491 |

6.8% |

400 |

5.2% |

-18.5% |

|

連結売上高 |

7,231 |

100.0% |

7,700 |

100.0% |

+6.5% |

* 単位:百万円

3-2 株主還元

配当は1株当たり16円の期末配当を予定している(予想配当性向20.0%)。同社は、配当性向20%を目安として株主還元を実施していく方針。

3-3 戦略

①受託開発事業の拡充を目的にエス・エー・エス株式会社を子会社化

エンターテイメント事業における主な開発実績タイトル一例

(同社資料より)

システムソリューション事業における主な開発実績タイトル一例

(同社資料より)

<エス・エー・エス株式会社とは?>

・エンターテイメント事業及びシステムソリューション事業の2事業を展開する受託開発会社。

・ゲーム等の受託開発事業においては、大手ゲームパブリッシャーを主な取引先として、40年を超える取引実績があり、業界内でも老舗として名が通った企業。

・主な取引先メーカー・・・(株)セガ、(株)バンダイナムコエンタテインメント、アイア(株)、日本コロムビア(株)など家庭用ゲーム機向けソフト・スマートフォン向けゲームアプリだけではなく、ゲームセンター等のアミューズメント施設向けゲーム機などの開発も得意とする。

・システムソリューション事業においては、無線通信装置、ロボット制御システム、各種シミュレータ開発など、大手機器メーカー、国立研究開発機関などと直接取引。

<今回の株式取得による子会社化のシナジー>

①同社へ相談を受けるゲーム等の受託開発案件の対象会社への連携による同社の営業力と対象会社の開発力の一体化による収益機会拡大

②同社から対象会社への人的交流(出向等)による対象会社の課題である人的開発リソースの補完

③同社の海外取引ネットワークを生かし、アジア地域などで商圏が拡大されると見込まれるアミューズメント施設向けゲーム筐体市場への積極参入

22/9期実績は売上高7億59百万円(前期比9.0%減)、営業利益58百万円(同12.6%減)。減益ではあったものの、黒字体質は定着化。また総資産4億99百万円に対し、純資産4億11百万円と財務体質も良好。

①デジタルコンテンツプロパティ事業の拡充を目的に株式会社Dragami Gamesを子会社化

<株式会社Dragami Gamesとは?>

22年6月「角川ゲームス」より吸収分割承継を受け誕生。「角川ゲームス」の保有する知的財産権(著作権・商標権・ゲームデータ・ソースコードなど)の譲渡を受け、会社設立とともに主要ゲームタイトルの権利取得を実現。

世界的なヒット作となったゾンビアクションゲーム「LOLLIPOP CHAINSAW」(累計販売本数120万本超)、サイケデリックなストーリーが人気を博したミステリーアドベンチャーゲーム「√Letter ルートレター」シリーズ(累計販売本数50万本超)、全世界で好評を博したファンタジーダンジョンRPG「DEMON GAZE」シリーズ(累計販売本数40 万本超)、古代日本の若きリーダーたちの葛藤と成長を描く人気タクティクスRPG「GOD WARS」シリーズ(累計販売本数30万本超)など、多数のヒット作を有している。

(同社資料より)

②フリーランス向けエージェントサービス開始から1周年

(同社資料より)

・21年8月6日のサービス開始から順調に登録フリーランス人材が増加。

・働き方多様化により、地方などの潜在的技術人材と同社顧客案件を結びつけることにより、顧客⇔フリーランス人材⇔同社の「三方良し」のビジネススタイルを確立。

・これまでは、正社員及び協力企業の2大人材獲得経路のみであったが、これにフリーランス人材が加わる ことで、同社の人材獲得手段の多様化にも効果が期待できると見込む。

・サービスURL:

https://www.extreme-freelance.jp/

③ベトナム子会社赤字縮小、コロナ禍の影響から抜け出し稼働率向上

(同社資料より)

・コロナ禍からの影響がようやく穏やかなものになり、渡航制限が解除となったことで潜在顧客(日本企業)の現地視察、既存顧客による更なる同社活用に向けての現地での検討目的の訪問などを再開。(写真は、「OMRON HEALTHCARE」訪問の様子)

・今後は、日本企業からの受注はもとより、現地での案件獲得や技術人材の柔軟な活用など新たな経営フェイズに入る。

・また、プロジェクトマネージャー人材の採用、育成を通じて価格競争力だけでなく、質の高い技術サービスの提供を目指す。

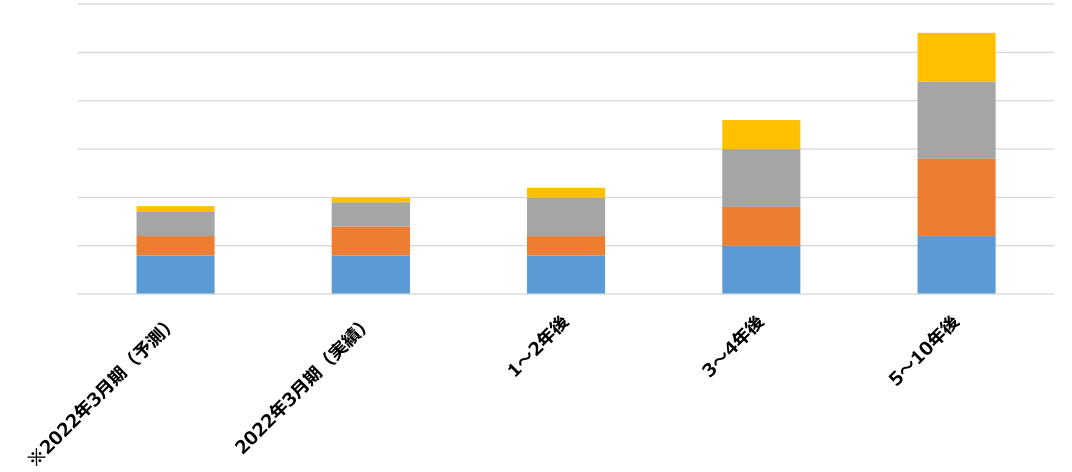

今後の成長イメージ

(同社資料より)

▶基盤事業である「デジタル人材事業」を堅実に成長させるとともに、顧客基盤を強化。

⇒22/3期は、WEB系顧客に対する売上が増加。

▶広げた顧客基盤を活用し「受託開発事業」へ展開、売上規模を拡大。また、子会社オフショアも活用し、「受託開発事業」の利益率を向上。

⇒22/3期は、前期より赤字幅が1億21百万円から52百万円へ縮小

▶「デジタル人材事業」「受託開発事業」で培った企画・開発ノウハウを「コンテンツプロパティ事業」へ展開。新しい収益源確保を目指す。

22/3期実績において、ゲーム開発に係る受託開発実績あり。この実績をベースに今後のコンテンツプロパティ事業への展開を検討中。

4.今後の注目点

上期は2桁増収増益を確保、修正はなかったが通期予想に対する進捗率も高く、好スタートを切ることができた。通期会社予想を上回るのは確実な情勢。デジタル人材事業がしっかりとした成長を継続させる中、上期の大きなポイントは、受託開発事業における大幅な改善といえそうだ。特にベトナムオフショア事業がコロナ禍の影響から回復基調を強めている。もう一つ上期の、今後の成長に向けての大きなトピックはエス・エー・エス(株)と(株)Dragami Gamesの子会社化。エス・エー・エスについては、実績は手堅い上、来期以降は同社との様々なシナジーが期待できる。Dragami Gamesはしっかりとした実績があることが特徴。ラングリッサー一本だったコンテンツプロパティ事業において収益の多様化が期待できる。

近年、デザインの需要が高まっている。例えば、SIerはプログラムをつくることはできるが、画面でどう表現していくか、言い換えると、UI・UXに関する部分は苦手だ。一方、同社の強みは、ゲームを通じて、取扱説明書がなくても使うことができるソフトウエアを開発してきたこと。ゲームは遊びながら使い方を理解できるような作り方をしないといけないが、スマートフォンも同じ。ただ、今の日本にはこうした技術を持つ企業は必ずしも多くない。UI・UXに対するニーズが高まっているということは、同社が持っている技術に対するニーズが高まっているということであり、ライバルも少ない。同社が、非エンタメ系(ITやWeb関連)の売上を伸ばしている背景には、時代のニーズと同社の強みが合致しているためだ。

株価は前回レポートから大きく見直された。保守的予想が顕在化、同社が描く今後の成長イメージが具現化すれば更なる見直し余地が生まれそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 3名、うち社外1名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2022年6月30日)

基本的な考え方

当社グループは、企業活動を支えるあらゆるステークホルダーの利益を重要視しており、長期的、継続的また効率的な株主価値の最大化を実現する上でも、コーポレート・ガバナンスの確立を重要な経営課題であると認識しております。企業の社会的責任については、株主のみならず、多くのステークホルダー、また直接的な利害関係者でない社会全般に対してもコーポレート・ガバナンスを基盤として会社全体で使命を共有し、事業の根幹たる「お客様を幸せにする」においてたゆまぬ付加価値創造に注力すべく、従業員に対し基本的な心構え・指針となるよう「社内規程」の整備・徹底を図っております。

<実施しない主な原則とその理由>

当社グループはコーポレートガバナンス・コードの基本原則を実施しております 。