(2435)株式会社シダー 新規施設の稼働率上昇が鍵

|

山崎 嘉忠 会長 |

座小田孝安社長 |

株式会社シダー(2435) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

サービス業 |

|

代表者 |

代表取締役会長 山崎 嘉忠、代表取締役社長 座小田 孝安 |

|

所在地 |

福岡県北九州市小倉北区足立 2-1-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

171円 |

11,221,063株 |

1,918百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

3.00円 |

1.8% |

10.55円 |

16.2倍 |

98.63円 |

1.7倍 |

*株価は8/24終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除し株式分割を反映。ROEは22年3月期実績、DPS、EPSは23年3月期予想、BPSは22年3月期第一四半期決算短信より。

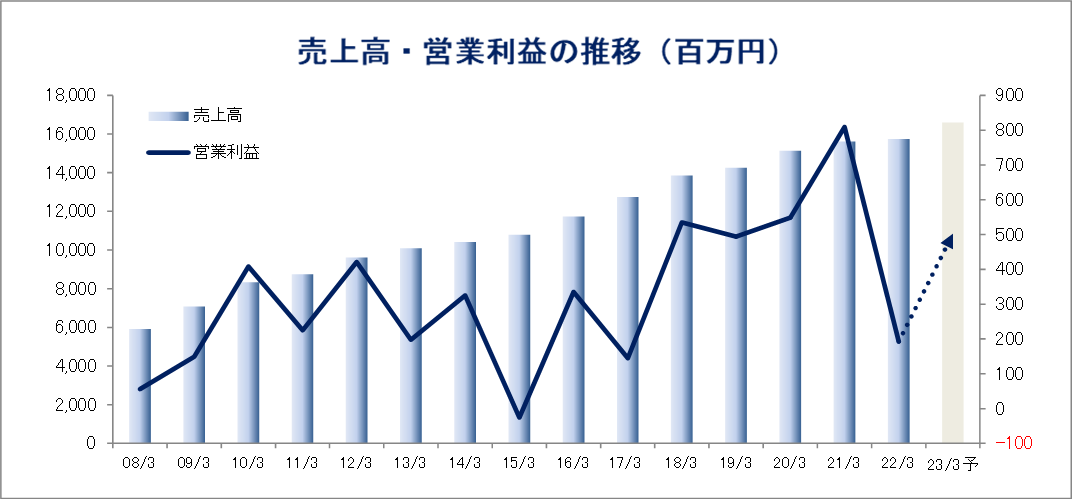

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年3月(実) |

13,861 |

535 |

250 |

224 |

19.52 |

4.00 |

|

2019年3月(実) |

14,258 |

494 |

218 |

16 |

1.43 |

2.00 |

|

2020年3月(実) |

15,132 |

549 |

257 |

209 |

18.28 |

4.00 |

|

2021年3月(実) |

15,613 |

809 |

674 |

387 |

33.77 |

6.00 |

|

2022年3月(実) |

15,749 |

193 |

-51 |

-319 |

-28.36 |

0.00 |

|

2023年3月(予) |

16,598 |

503 |

183 |

118 |

10.55 |

3.00 |

(単位:百万円、円)

シダーの2023年3月期第1四半期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2023年3月期第1四半期決算

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 23/3期1Qは前年同期比2.5%増収、営業損失2百万円(前年同期は68百万円の利益)。既存施設において、新規利用者の獲得とサービスの向上に努めた。また、有料老人ホーム1施設を新規開設、積極的な施設展開を図ってきた。利益面では、介護職員に係る人件費の増加や事業規模の拡大に伴う営業活動により営業損失となった。

- 通期予想に修正はなく、23/3期予想は5.4%増収、経常利益1億83百万円。デイサービス事業では利用者数が感染拡大前の水準まで回復するには、23年3月までの期間を要するものと想定。施設サービス事業では、既存施設において2Qまでに21/3期と同等の施設稼働率(97%)に戻す計画。新規施設の稼働率向上にも注力する。

- 1Qはデイサービスにおいて新型コロナ感染拡大の影響により一部の事業所で受けた。ただし、期初の段階から本格回復には時間を要することを想定しており、会社予想に対する影響は軽微にとどまりそうだ。施設サービス事業については、4月に開設した「わらび 花の郷」の稼働率上昇が鍵となりそう。長期的な視点では、引き続き介護需要は右肩上がりである。人材の確保についても、今のところスケールメリットが活かされているようだ。21/3期EPSが33.77円だった実績を鑑みると株価はかなり割安な水準にあるのではないだろうか。今後のM&Aにも期待したい。

1.会社概要

デイサービス及び有料老人ホーム「ラ・ナシカ」を中心とした介護サービスを、本社のある福岡県を中心に全国展開。リハビリテーションに重点を置き、より人間らしく生きるための生活支援を行う事を経営方針とする。総勢600名近くに及ぶ職員資格者を有しており、介護サービス事業者の中では出色。

【1-1 沿革】

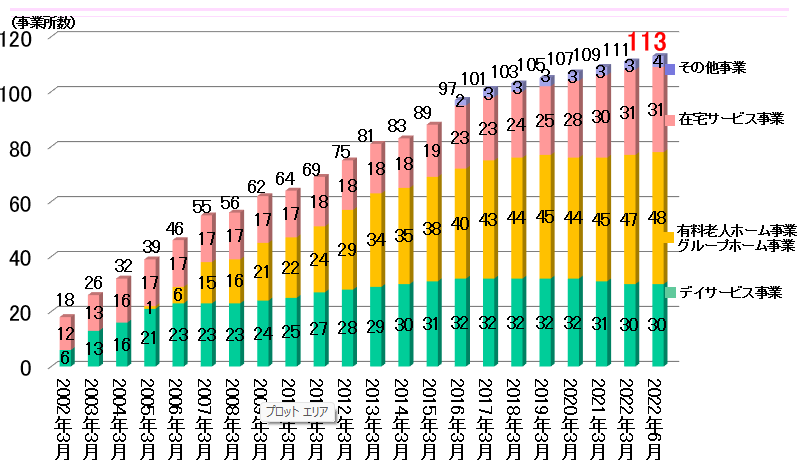

前身は医療機器の販売会社だった(株)福岡メディカル販売。2000年10月に社会医療法人池友会系列の医療機関でリハビリ業務に従事していた山崎嘉忠氏(現会長)等が中心となり(株)シダーに商号を変更し介護事業へ参入。01年1月にデイサービス施設4施設を開設した。デイサービス事業が順調に拡大し、05年3月にジャスダック証券取引所に上場、同年9月には有料老人ホーム事業(現在の施設サービス事業)に参入した。

06/3期、07/3期と有料老人ホーム事業の先行投資(新施設の立ち上げ費用)が利益を圧迫したものの、08/3期以降は施設の累積効果(ストック効果による事業規模の拡大)で、新規開設負担を吸収して利益を増やせる体制が整った。11/3期は新卒40名の入社による人員の増加や新規開設施設の増加(3事業合計で10/3期:3施設→11/3期:5施設)、更には既存施設のリニューアルもあり利益が減少したものの、12/3期は既存施設の新規利用者獲得が順調に進んだ事に加え、施設オペレーションの効率化で増益に転じた。しかし、13/3期は12年に行われた介護保険法改定の影響を受けた。同社の場合は、デイサービス事業における介護報酬改定の影響が大きく減益となった。14/3期は、その影響を解消する1年であった。尚、16/3期、19/3期にも介護報酬改定の影響を受けた。

【1-2 事業戦略 -地域のリハビリセンターを目指して-】

介護サービス業界では、引き続き超高齢化社会への移行に伴い、介護サービスの利用者数は増加し需要は更に高まっている。その一方で、様々な業種にて人材不足が叫ばれている中、介護サービス業界においても、海外の人材も含め、人材確保に取り組むことは急務であり、有資格者の確保はとりわけ困難な状況となっている。それらを改善するために、業界では、介護事業に従事することが社会において魅力があり、生きがいを持てる環境造りが求められている。

そうした中、同社はデイサービスセンターや有料老人ホームにおいて近隣の一般・健康な高齢者向け健康教室等を開催し、地域の病院、ケアマネージャー、老人会等とネットワークを構築すると共に地域に溶け込む事で、施設の稼働率や入居率の向上を図っていく考え。また、このネットワークを活用して訪問介護ステーションやリハビリステーション(在宅サービス事業)とのシナジーも高めていく。

その成功例ともいえるのが山梨県甲府市での取組み。09年5月にラ・ナシカ甲府を開設、10年には甲府デイサービスを開設した。好評を得て、13年には甲府南デイサービスを開設することとなった。

尚、06年度の介護保険の改定の際に、「訪問看護計画において、理学療法士等の訪問が保健士又は看護師による訪問の回数を上回るような設定がなされることは適切ではない」との規制が盛り込まれたため、在宅リハビリには大きな逆風が吹いた。この影響で同社も在宅サービス事業の積極的な活動を控えたが、09年度の改定でこの規制が緩和されたため積極的に在宅リハビリのニーズに応える事が可能となった。

また、施設を集積させる事は3事業のシナジーを高めるだけでなく、理学療法士等の職員が地元で安定して働く事のできる環境造りにもつながる。

【1-3 同社の介護事業の考え方】

リハビリテーションを重視して、永く、元気でその人らしく、健康に暮らすためのお手伝いをしている。

同社におけるリハビリテーションとは、リハビリを頑張れば、将来元気になれる・・・だから頑張るというものではない。今日自分らしく、明日も自分らしく過ごしながら、来月、来年もっと自分自身の力で、自分らしく毎日を過ごす為の準備を行うということを目的としている。

こうした考えから、社会参加などを重視しクラブ活動や外出イベントなどを積極的に行っている。

【1-4 事業セグメント】

事業は、同社の施設の来場者にサービスを提供するデイサービス事業、有料老人ホーム等の施設の入居者を対象にサービスを提供する施設サービス事業、及び利用者の自宅を訪問して日常生活訓練や機能訓練等を行うリハビリサービスや日常生活の手伝いを行うホームヘルパーサービス等の介護サービスを提供する在宅サービス事業に分かれる。22/3期の売上構成比は、それぞれ21.1%、65.9%、6.5%。また、その他事業として、福祉用具事業、障害支援事業及び給食事業を展開する(22/3期の売上構成比は6.6%)。

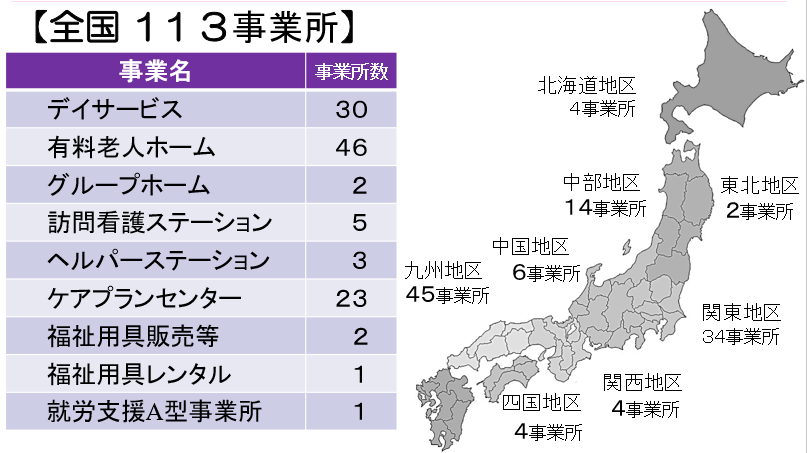

2022年6月30日時点において、113事業所で展開している。

(同社説明資料より)

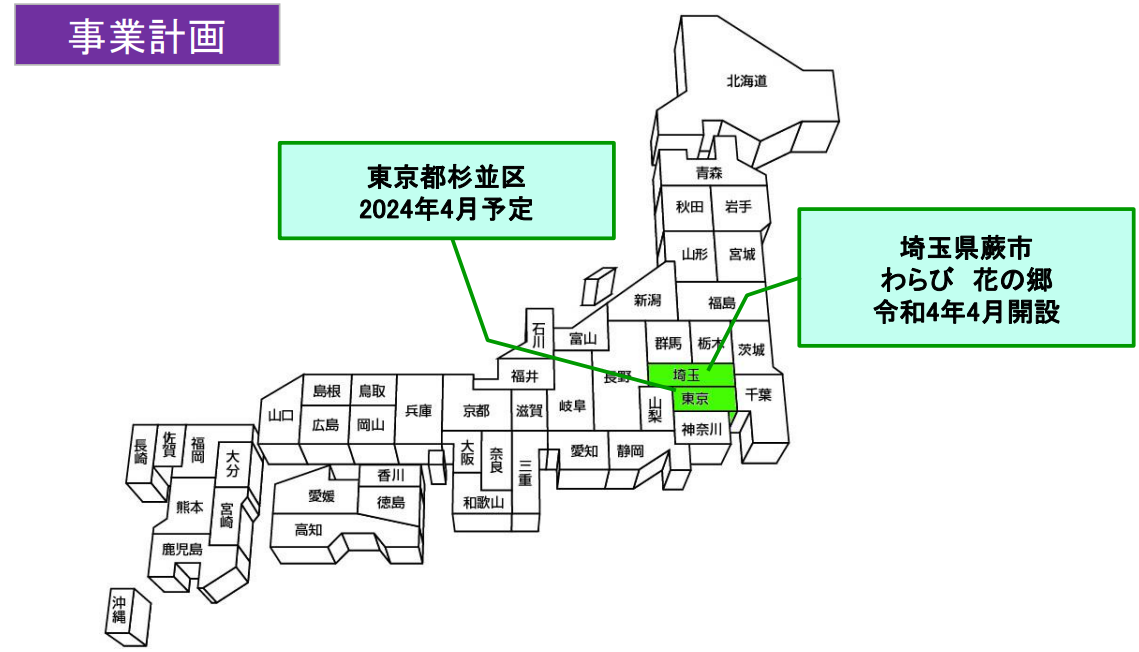

22年4月には埼玉県蕨市に「わらび 花の郷」を開設。

介護ニーズの高まりに応え、事業所数は伸び続けている。

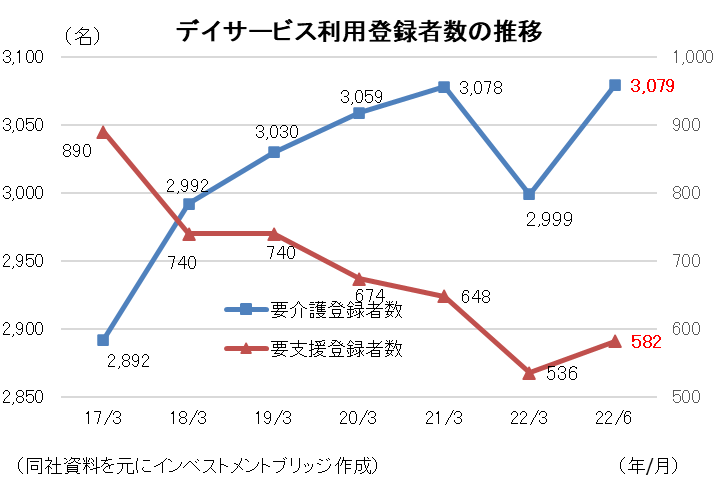

デイサービス事業

デイサービス施設では60~80人規模の大型デイサービス中心に展開している。トレーニングルーム・カラオケ・シアター・大浴場・マッサージ・喫煙ルームなど各個人にあった活動を楽しめるゆとりある空間造りが可能となる。小規模施設では実現が難しい専門スタッフの配置や、充実した設備がある施設を可能にしている。

デイサービスの施設基準は利用者1人当たり3平方メートル以上となっており、リハビリテーションに軸足を置いた施設運営が同社の特色。午前、午後にそれぞれ上級・中級・初心者にコース分けされた80分の個別プログラムのリハビリテーションを行う。

専門スタッフによるリハビリテーション

同社のデイサービスでは、本格的なリハビリテーションを積極的に取り入れている。様々なトレーニングマシーンを使用し、日常生活では使うことの少ない筋肉を動かすことをはじめ、理学療法士や作業療法士など資格をもった専門家が、利用者ひとりひとりの体調に合わせたプログラムを作成し、様々な角度から元気な体づくりをサポートする。

選択できる多彩なサービス

豊かな毎日を過ごす為に様々なサービスを選べるのもシダーの特徴。カラオケ・シアター等の設備に加え、外出レクリエーションや各種イベントを随時開催している。施設内にある季節に合わせたディスプレイは、心地よく五感を刺激し、アクティブな時間を演出する。利用者が施設に来ることが楽しみになる環境づくりを行っている。

施設サービス事業

有料老人ホーム「ラ・ナシカ」は24時間・365日体制で介護スタッフが常駐している。近隣の医療機関との万全の連携・協力体制に加えて、看護師も8時30分から21時30分(一部施設では異なる場合あり)まで勤務しているため、緊急を要する場合でも安心して預けられる体制が整っている。

1階フロアではスタッフがデイサービスと同等のサービスやリハビリテーションを提供、居室では自宅に居るのと同様に訪問リハビリ、訪問看護・ヘルパーのサービスを提供する。

充実のリハビリテーション

「ラ・ナシカ」では全ての施設でリハビリテーションを積極的に取り入れている。充実の施設に加え、専門のリハビリスタッフが、ひとりひとりの体調に合わせた最適なトレーニングメニューをアドバイス。健康な体づくりをサポートする。

自分好みに部屋をコーディネート

「ラ・ナシカ」の居室は、全て個室。プライバシーを考慮し、マンションのような構造になっている。部屋のアレンジはもちろん自由。自分好みの快適な空間で毎日をくつろぐことができる。

仲間との楽しいひと時

フロアへ出て積極的に運動に参加したくなるような環境づくりを行っている。中でも、カラオケルーム・シアタールームは入居者が自由に利用できる大人気の施設。

美味しく栄養豊富な食事

看護師による健康チェック項目に基づいた食事を提供している。また、嗜好やアレルギー、好みのご飯の柔らかさまで個別にオーダーすることが可能。

季節の催し

季節の移ろいを楽しむことも忘れていない。四季を彩るディスプレイは、毎回スタッフの力作。その他にも入居者が楽しめるようたくさんのイベントを企画している。

また、11年には施設サービス事業を展開する株式会社パインを子会社化した。

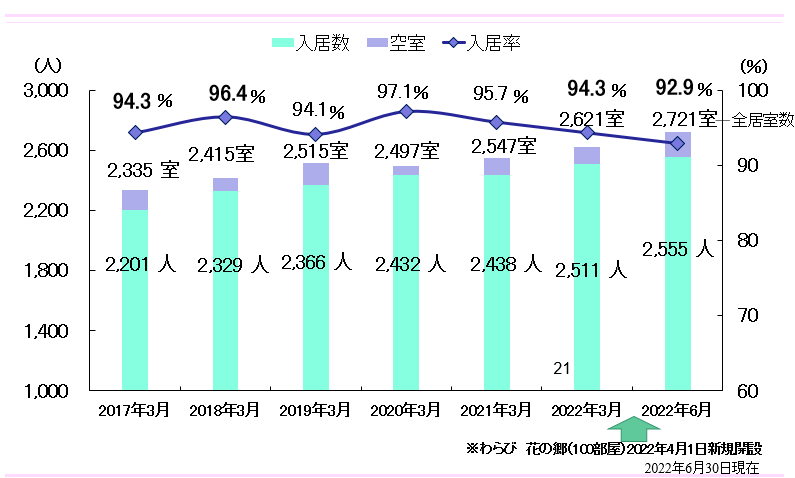

施設サービス事業は同社の収益を支える屋台骨となっている。入居率は22年3月現在94.3%と高い稼働率。22年6月末の稼働率が前期末より低下したのは22年4月に開設した「わらび 花の郷」において開設当初の稼働率が低くなることによるもの。

なお、新規開設を除いた稼働率は96.7%となる。

(同社説明資料より)

在宅サービス事業

「住み慣れた自宅が一番安心できる」そんな声に応える在宅サービス。介護や療養の必要な人が自宅で安心して生活できるよう、理学療法士や作業療法士をはじめとする国家資格者の指導の下、様々なサービスを提供している。

自宅療養を支える訪問看護・リハビリテーション

医師の指示のもと、看護師が自宅で療養している人の世話や診療補助などのケアサービスを行い、在宅療養を続けられるようサポート。ひとりひとりの身体の状態に合わせてリハビリテーション計画を作成。リハビリの専門スタッフが、日常生活訓練や身体機能訓練などを行う。

日常生活を支えるホームヘルプサービス

ホームヘルパーが身体介助サービスや生活援助サービスを提供し、日常生活をお手伝いする。また、全てのヘルパーステーションが訪問看護ステーションと併設されており、緊急時は看護師と連携して対応する。

最適なケアプラン作成

介護サービスを利用するのに必要不可欠となるのがケアプラン。同社では、専門知識はもちろん豊かな人間性を備えたケアマネージャーが、利用者やその家族の意向を伺いながら、最適なケアプランを作成する。

【今後シダーの取り組むこと】

デイサービス利用回復へ

[SNS活用]・・・LINE公式・Instagramアカウント作成

(同社決算説明資料より)

[見学会再開]・・・感染対策を厳重に行い、施設見学会再開

[施設内のイベント強化]・・・温泉やクラブ活動等、イベント開催

(同社決算説明資料より)

[地域との関係強化]・・・マルシェ等の地域イベント実施・協力

[営業強化]・・・各施設に1~2名営業職員を配置する体制構築

介護職員対策

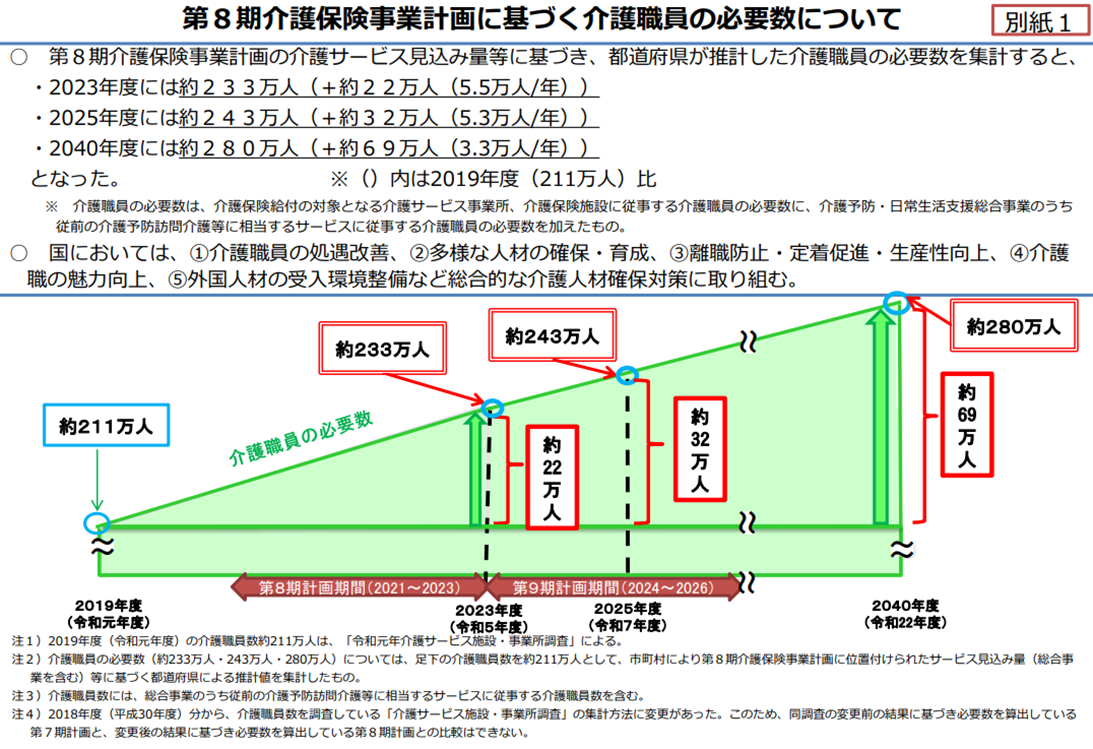

政府の予測によると、日本の総人口は2020年の1億2,531万人から2030年には1億1,912万人へ、更には2040年には1億1,090万人へ減少する見通し。その間にも65歳以上の人口は増加を続け、同じ期間でその比率は28.9%から31.2%、35.3%に上昇する見込みである。要介護認定者数については同じ期間で725万人、900万人、988万人に増加する予測。日本の労働人口は減少する中、高齢者・要介護者は増加、このため介護職員確保の重要性が増している。

厚生労働省「第8期介護保険事業計画に基づく介護人材の必要数について」

[介護職員の確保と定着]

・2月の賃金値上げへ対応。

・介護福祉士等の資格取得支援。

(介護福祉士資格:22年受験者数80名、内合格者数66名)

[外国人雇用促進]

・国内の労働力減少を見据えて、外国人技能実習生受入継続。

⇒21年6月新規受入。合計12名受入(受入先:千葉、神奈川)

・新たな在留資格『特定技能』を利用した受入も検討。

⇒22年度20名新規受入(内、5名は特定技能実習生) (受入先:北海道、埼玉、千葉県、神奈川、福岡)

人材紹介会社への依存度を減少

人員配置基準を確保する為に、やむを得ず人材紹介会社を利用しているが、採用担当を増員し人材紹介会社への依存度を減少させる考え。

2.2023年3月期第1四半期決算

(1)連結業績

|

|

22/3期 1Q |

構成比 |

23/3期 1Q |

構成比 |

前年同期比 |

|

売上高 |

3,909 |

100.0% |

4,007 |

100.0% |

+2.5% |

|

売上総利益 |

423 |

10.8% |

373 |

9.3% |

-11.8% |

|

販管費 |

354 |

9.1% |

375 |

9.4% |

+5.9% |

|

営業利益 |

68 |

1.7% |

-2 |

– |

– |

|

経常利益 |

6 |

0.2% |

-26 |

– |

– |

|

親会社株主に帰属する四半期純利益 |

-13 |

– |

-51 |

– |

– |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比2.5%の増収、経常損失26百万円

売上高は前年同期比2.5%増の40億7百万円。既存施設において施設稼働率を上昇させるため、新規利用者の獲得とサービスの向上に努めた。また、有料老人ホーム1施設を新規開設しており、積極的な施設展開を図ってきた。デイサービス事業が減収となったものの、施設サービス事業や在宅サービス事業は増収となった。

営業損失は2百万円(前年同期は68百万円の利益)。費用面では、介護職員に係る人件費の増加により売上原価が増加、売上総利益率が前年同期10.8%から9.3%に低下した。事業規模の拡大に伴う営業活動により販管費も増加、販管費率は前年同期9.1%から9.4%に上昇したことにより営業損失となった。

介護サービス業界においては、引き続き超高齢化社会への移行に伴い、介護サービスの利用者数は増加し、需要は更に高まっている。その一方で、様々な業種にて人材不足が叫ばれている中、介護サービス業界においても、海外の人材も含 め、人材確保に取り組むことは急務となっている。有資格者の確保はとりわけ困難な状況。それらを改善するために、業界では、介護事業に従事することが社会において魅力があり、生きがいを持てる環境造りが求められている。

営業外収入では助成金収入が増加、営業外費用では支払利息が微減となり、経常損失は26百万円(前年同期は6百万円の利益)、親会社株主に帰属する四半期純損失は51百万円(前年同期は13百万円の損失)となった。

(2)セグメント別動向

セグメント別売上高・利益

|

|

22/3期 1Q |

構成比 |

23/3期 1Q |

構成比 |

前年同期比 |

|

デイサービス事業 |

875 |

21.1% |

866 |

20.3% |

-1.0% |

|

施設サービス事業 |

2,743 |

66.0% |

2,841 |

66.6% |

+3.6% |

|

在宅サービス事業 |

268 |

6.5% |

275 |

6.4% |

+2.7% |

|

その他 |

268 |

6.5% |

285 |

6.7% |

+6.3% |

|

全社・消去 |

-245 |

– |

-262 |

– |

|

|

連結売上高 |

3,909 |

100.0% |

4,007 |

100.0% |

+2.5% |

|

デイサービス事業 |

57 |

14.7% |

59 |

17.7% |

+3.0% |

|

施設サービス事業 |

315 |

81.2% |

244 |

73.1% |

-22.7% |

|

在宅サービス事業 |

-15 |

– |

-3 |

– |

– |

|

その他 |

31 |

8.0% |

34 |

10.2% |

+9.7% |

|

連結調整 |

-321 |

– |

-336 |

– |

– |

|

連結営業利益 |

68 |

– |

-2 |

– |

– |

(単位:百万円)

デイサービス事業

売上高は前年同期比1.0%減の8億66百万円、セグメント利益は同3.0%増の59百万円。新型コロナウイルス感染症の流行により、20年3月以降は利用を控える利用者が増えるなどの影響が発生したものの、既存デイサービス施設のサービスの質の向上により施設稼働率の向上に努め、徐々に利用再開者が増え、回復傾向にある。しかし、一部デイサービス事業においては新型コロナウイルス感染症の拡大により、4月に6事業所、6月に1事業所で一時事業所中止の影響を受けた。

施設サービス事業

売上高は前年同期比3.6%増の28億41百万円、セグメント利益は同22.7%減の2億44百万円。有料老人ホーム1施設を新規開設しており、既存の有料老人ホームの入居者獲得に注力し、入居率の向上に努めた。

在宅サービス事業

売上高は前年同期比2.7%増の2億75百万円、セグメント損失は3百万円(前年同期は15百万円の損失)。利益率の改善のため人員配置や業務手順の見直し等、効率的な運営に取り組むことに注力してきた。

(3)財政状態

財政状態

|

|

22年3月 |

22年6月 |

22年3月 |

22年6月 |

|

|

現預金 |

796 |

1,252 |

仕入債務 |

255 |

252 |

|

売上債権 |

2,584 |

2,722 |

短期有利子負債 |

5,289 |

4,475 |

|

流動資産 |

3,637 |

4,272 |

長期有利子負債 |

10,349 |

11,425 |

|

有形固定資産 |

13,750 |

13,632 |

負債 |

19,303 |

20,008 |

|

無形固定資産 |

139 |

135 |

純資産 |

1,161 |

1,112 |

|

投資その他 |

2,938 |

3,079 |

負債・純資産合計 |

20,465 |

21,120 |

|

固定資産 |

16,828 |

16,847 |

有利子負債合計 |

15,638 |

15,900 |

※有利子負債=借入金+リース債務(長期のみ)

(単位:百万円)

1Qにおける総資産は、前期末比6億55百万円増加して211億20百万円となった。これは主として、現預金が4億56百万円、売上債権が1億38百万円増加し、リース資産が61百万円減少したことによるもの。負債は、前期末比7億4百万円増加して200億8百万円となった。これは主として、長期借入金が11億27百万円、未払法人税等が78百万円増加し、短期借入金が7億96百万円、賞与引当金が1億77百万円減少したことによるもの。純資産は、前期末比49百万円減少して11億12百万円となった。これは主として、利益剰余金の減少51百万円によるもの。

自己資本比率は5.2%(前期末5.7%)となった。

3.2023年3月期業績予想

(1)連結業績

|

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

売上高 |

15,749 |

100.0% |

16,598 |

100.0% |

+5.4% |

|

営業利益 |

193 |

1.2% |

503 |

3.0% |

+159.7% |

|

経常利益 |

-51 |

– |

183 |

1.1% |

– |

|

親会社株主に帰属する当期純利益 |

-319 |

– |

118 |

0.7% |

– |

(単位:百万円)

23/3期は5.4%増収、経常利益1億83百万円を計画

通期予想に修正はなく、23/3期予想は売上高が前期比5.4%増の165億98百万円、経常利益1億83百万円(前期は51百万円の損失)を見込む。新型コロナウイルス感染症の拡大により先行きが不透明。同社においても、この影響を受けて20年3月下旬より利用者数が減少した。同社でも一部デイサービス事業所で休止を余儀なくされた。ただし、期初の段階から新型コロナウイルス感染症の収束により利用者数が感染拡大前の水準まで回復するには、23年3月までの期間を要するものと想定している。施設サービス事業では、既存施設において、2Qまでに21/3期と同等の施設稼働率(97%)に戻す計画。新規施設では、21年7月に埼玉県所沢市に開設した「武蔵野の郷」、22年4月に埼玉県蕨市に開設した「わらび花の郷」の稼働率向上に注力する。利益面では、有料老人ホーム1施設を計画しており、出店に係る初期費用が多額に発生することが予想される。既存店及び新規ホームの稼働率向上により、入居獲得に係る経費等が軽減され、各段階利益は改善する見通し。営業利益の主な増減要因は下図の通り。

上期予想は以下の通り

上期連結業績

|

|

22/3期 上期実績 |

構成比 |

23/3期 上期予想 |

構成比 |

前年同期比 |

|

売上高 |

7,855 |

100.0% |

8,173 |

100.0% |

+4.0% |

|

営業利益 |

170 |

2.2% |

136 |

1.7 |

-19.7% |

|

経常利益 |

31 |

0.4% |

-8 |

– |

– |

|

親会社株主に帰属する当期純利益 |

-36 |

– |

-32 |

– |

– |

(単位:百万円)

(2)配当

同社では、配当金について、事業拡大による成長のための投資資金及び内部留保と利益配分とのバランスを念頭に、株主への安定継続した配当に加え業績の伸長に応じた配当を実施することを基本方針としている。この基本方針を踏まえ、23/3期の配当については、業績予想から修正なく、期末配当として1株当たり3.00円を予定している。

(3)事業計画

(同社決算説明資料より)

●M&Aの検討

●管理が困難な施設の統合・整理

※21年5月、建部デイサービスセンター経営譲渡

●今後も特定施設の公募があれば、積極的に応募予定

4.今後の注目点

1Q(4-6月)はデイサービスにおいて新型コロナ感染拡大の影響を一部の事業所で受けた。ただし、期初の段階から本格回復には時間を要することを想定しており、会社予想に対する影響は軽微にとどまりそうだ。しかし、2Q(7-9月)に入り全国で新規感染者が更に急拡大しており、その影響については不透明感もある。7月末時点では、デイサービスで2つの事業所が休業中となっている。施設サービス事業については、4月に開設した「わらび 花の郷」の稼働率上昇が鍵となりそう。

短期的には新型コロナ感染拡大の影響で業績動向が左右されるものの、長期的な視点では、引き続き介護需要は右肩上がりである。業界の懸案である人材の確保については、業界大手に属する同社だけに今のところスケールメリットが活かされているようだ。同社ではM&Aにも積極的な考え。介護市場は拡大基調にあるものの、コロナ禍による一時的な市場の停滞、介護人材不足、さらには物価も上昇している中、業界の淘汰が進む可能性もあり、こうした面ではM&Aの機会も増えそうだ。

株価は低調に推移している。デイサービスの回復を慎重に見ていることもあり、23/3期の予想利益水準は低いものにとどまったが、21/3期EPSが33.77円だった実績を鑑みると株価はかなり割安な水準にあるのではないだろうか。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年6月30日

<基本的な考え方>

当社は、社会的ニーズである介護サービスを中心として、リハビリテーションを中心としたサービスを積極的に行い、より人間らしく生きるために積極的な生活支援を行うことにより、社会に貢献することであります。

当社は、これらの企業理念の実現のため、コーポレート・ガバナンスについて、当社の利害関係者と良好な関係を構築するに当たっての重要事項と考えております。当社の意思決定や行動が法令や市場のルールに反していないかという適法性を重視するだけでなく、社会に貢献しているか、社会の要請に反していないかという企業の社会性も重視しています。そして、コーポレート・ガバナンスが適確に機能するためには、徹底した透明性が必要であると考えております。法令等で義務付けられた範囲に限定することなく、株主や投資家をはじめ、従業員、地域社会や顧客に対して積極的に情報開示を行っていく考えです。当社のコーポレート・ガバナンス体制の概要は以下のとおりであります。

取締役会においては、中長期的な企業価値の向上を図り、独立・客観的立場での審議、監督を適切に行うため、取締役6名のうち社外取締役(非常勤)を2名選任し、業務執行の迅速な意思決定や透明性を維持する組織を構築しております。また、取締役及び監査役の指名報酬等に係る取締役会の機能の公正性・透明性・独立性・客観性を高めるとともに説明責任を強化し、更なるコーポレート・ガバナンスの充実を図るため、任意の指名報酬委員会を設置しております。

当社は2022年6月30日現在、監査役会設置会社でありますが、監査役の独立性と客観性を確保するため、監査役3名のうち社外監査役(非常勤)を2名選任し、取締役会の業務執行の監督・監視機能を強化しております。

内部監査につきましては、社長の直轄組織として内部監査室(6名)を設置しており、当社各事業部門が関係法令や社内規程を順守し、適切な運営がなされているか監査・指摘・検証を行っております。

<実施しない主な原則とその理由>

[補充原則1-2 ④]

当社は、議決権電子行使プラットフォームの利用や招集通知の英訳は実施しておりません。今後、機関投資家や海外投資家の比率が増加する場合は、導入を検討いたします。

[補充原則2-4 ①]

当社は、女性従業員や中途採用者の比率が高いことから、女性社員等の活躍が会社の持続的な成長を確保する上での必要事項と認識しております。2022年6月1日時点で、管理職(課長職以上)12名中、7名に女性を登用しております。当社は、女性・外国人・中途採用者の管理職への登用等で特に制限は設けておらず、多様性の確保にも取り組んでおります。今後、中長期的な人材育成方針と社内環境整備方針については検討を進めてまいります。

[補充原則4-1 ②]

当社は、介護付きの有料老人ホームを主力事業の一つとして、事業展開を図っておりますが、中期経営計画を策定するにあたり、介護付き有料老人ホームの出店については、自治体毎に運営事業者の公募で選定されることが前提となっており、極めて不確実な要素を含んでおります。当社の取締役等の経営幹部は、中長期の経営計画の策定において、これらの不確実な要素を前提にすべきでないとの考えから、中期経営計画の策定は見送っております。

[補充原則4-1 ③]

当社は、現時点において代表取締役の後継者の計画について具体的な議論は実施しておりません。また、社歴や代表取締役の年齢等を踏まえ、喫緊の課題として後継者の育成計画について取締役会で具体的な議論は行っておりませんが、今後、その具体的なあり方について検討してまいります。

[補充原則4-2 ②]

当社は、企業価値の向上の観点から、サステナビリティをめぐる課題対応を経営戦略の重要な要素と認識しております。

また、当社の持続的な成長には人的資本・知的財産への投資等をはじめとする経営資源の配分や、事業ポートフォリオに関する戦略の実行が重要と考えており、これらについて取締役会が実効的に監督を行うための体制強化を検討してまいります。

[補充原則4-8 ①]

当社では、独立社外者は2名(独立社外取締役1名、独立社外監査役1名)で、いずれも取締役会での意見交換を通じて、十分にその監視機能を果たす責務を果たしていると考えており、現在のところ独立社外者のみを構成員とする会合を設置しておりません。

[原則5-2]

当社の主力事業である介護付きの有料老人ホームは、その出店について、自治体毎に運営事業者の公募で選定されることが前提となっており、極めて不確実な要素を含んでいるため、経営計画の策定はしておりません。事業ポートフォリオの見直しや、設備投資・人的資本への投資等を含む経営資源の配分等に関しては今後の経営課題と捉えており、経営戦略に関する議論をさらに深めてまいります。

【コーポレートガバナンス・コードの各原則に基づく開示】

[原則1-4 政策保有株式]

当社は、当社の中長期的な企業価値向上に向け、業務提携や取引強化に必要と認められる場合を除き、原則として政策保有株式を保有いたしません。

[補充原則3-1 ③]

(1)自社のサステナビリティについての取組み

当社の取締役会は、様々なサステナビリティを巡る課題への対応は、リスクの減少のみならず収益機会にもつながる重要な経営課題であると認識しております。中長期的な企業価値の向上の観点から、これらの課題に積極的・能動的に取り組むよう努めてまいる考えであります。

(2)人的資本や知的財産への投資等

当社は、介護サービスにおける人的資本や知的財産への投資について重要課題と位置づけております。介護に関する正しい知識と技術を身につけるための教育・研修に投資することは、より良い介護サービスを提供し、顧客満足度の向上に資すると考えております。

(3) 気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響について

当社は、気候変動に係るリスク及び収益機会を巡る課題への取り組みが重要であると考えております。

脱炭素社会実現への責務を果たすべく、消費電力を削減のため、運営する老人ホームやデイサービスでの照明設備のLED化、空調等設備の更新等、省電力設備の導入等、適宜、更新していく考えであります。今後も更なるサステナビリティを巡る様々な課題への取り組みを実施してまいります。

[補充原則4-11 ①]

当社の取締役会においては、各取締役がもつ主たるスキル・キャリア・専門性を一覧化したマトリックスを作成しております。会社の組織体制に応じた人数と専門分野の組合せを考慮して、取締役候補を決定しております。社内取締役については、任意の諮問機関として設置した指名報酬委員会の審議結果を踏まえ、営業、財務・経理、リスク管理等に精通した役員を選任することで、知識、経験、能力のバランスに配慮しております。社外取締役については、その経験、出身分野も含む多様性を意識し、選定しております。また、当該スキルマトリックスにつきましては、招集通知にて開示しております。

[原則5-1 株主との建設的な対話に関する方針]

当社は、株主との建設的な対話を通じて、持続的成長と中長期的な企業価値向上を実現すべく、以下の対応を実施しております。

(1) IRについては総務部が担当しており、IR活動全般について統括しております。

(2) 株主との対話については、社長を筆頭とする幹部および関連各部とその内容を検討し、説明者の選定も含め、適切な対応を行うように努めております。

(3) 株主総会のほか個別面談等の機会を通じて、合理的な範囲で株主との対話の一層の充実に取り組んでおります。

(4) 株主との対話の場を通じて寄せられた株主の意見は、取締役会等で情報共有し、経営戦略に反映するよう努めております。

(5) 対話に際しては、社内規程に基づき未公表のインサイダー情報の管理を徹底しております。

(6) 株主・投資家の当社の事業内容に対する理解が促進されるように、ホームページを通じてタイムリーな情報還元に努めております。

(7) 株主名簿管理人より、6ヵ月に1度、情報を入手するなど、株主構造の把握に努めております。