(8860)フジ住宅株式会社 自由設計住宅の受注契約残高動向に注目

宮脇 宣綱 社長 |

フジ住宅株式会社(8860) |

|

会社情報

|

市場 |

東京 プライム |

|

業種 |

不動産業 |

|

代表取締役社長 |

宮脇 宣綱 |

|

所在地 |

大阪府岸和田市土生町1-4-23 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

665円 |

35,757,043株 |

23,778百万円 |

9.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

27.00円 |

4.1% |

106.27円 |

6.3倍 |

1,232.36円 |

0.5倍 |

*株価は8/15終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは22年3月期実績、EPS、DPSは23年3月期予想。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主に帰属する 当期純利益 |

EPS |

配当 |

|

2019年3月(実) |

115,710 |

6,636 |

6,445 |

4,298 |

120.40 |

27.00 |

|

2020年3月(実) |

110,444 |

5,002 |

4,611 |

3,038 |

87.40 |

27.00 |

|

2021年3月(実) |

121,541 |

3,986 |

3,558 |

2,358 |

66.00 |

27.00 |

|

2022年3月(実) |

118,698 |

5,871 |

5,627 |

3,869 |

107.68 |

27.00 |

|

2023年3月(予) |

110,600 |

6,000 |

5,700 |

3,800 |

106.27 |

27.00 |

*単位:百万円

フジ住宅の2023年3月期第1四半期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画(23/3期~25/3期)

3.2023年3月期第1四半期決算

4.2023年3月期業績予想

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 23/3期第1四半期は前年同期比3.2%の増収、同28.3%の経常減益。売上面では、自由設計住宅の引渡し戸数の減少や、前年同期に兵庫県下の大型分譲地の素地販売があったことによる売上高の減少の影響はあったものの、前年同期に無かった分譲マンションの引渡しがあったことや、分譲住宅セグメント以外の売上高が増加したことが寄与した。利益面では、自由設計住宅と素地販売の売上高の減少などが影響した。

- 第1四半期が終わり、23/3期の会社計画は前期比6.8%減収、同1.3%経常増益から修正なし。売上面では、中古マンション販売、個人投資家向け一棟売賃貸アパート、賃貸及び管理などが順調に拡大するものの、コロナ特需の一巡による前期下期の受注減少により新築戸建住宅の引渡戸数が前期比で減少することなどが影響する見込み。一方、利益面では、中古マンション販売、個人投資家向け一棟売賃貸アパート、賃貸及び管理などの増収効果に加え、前期に発生した炭の家の補修に関連する一過性の費用が減少することが寄与する。配当予想も、前期と同額の1株当たり年27円(上期末14円、期末13円)の予定を据え置き。

- 同社は、コロナ禍における事業環境の悪化に備え、仕入の厳選と在庫回転率の向上を行い、21/3期にたな卸資産と有利子負債の圧縮を実施し22/3期においても21/3期並みのたな卸資産と有利子負債を維持した。2022年6月末のバランスシートでは、前期末と比較し仕掛販売用不動産と開発用不動産が増加し、有利子負債も増加していることが確認された。用地の仕入を厳選しつつも、中期経営計画の達成に向け、今後徐々に仕入を積極化するものと予想される。魅力的な用地の仕入を拡大することができるのか注目される。

1.会社概要

地盤である大阪府を中心に、阪神間と和歌山市内で、戸建分譲・中古住宅等の住宅・不動産事業を展開。主力の戸建分譲は、分譲ながら間取りや設備仕様等、建築基準法の範囲内で最大限に顧客の要望を取り入れる「自由設計」と50~200戸規模で街並みの統一性を重視した開発を行う「街づくり」に特徴がある。また、中古住宅の改装販売、金融機関とタイアップした土地有効活用事業や個人投資家向け一棟売賃貸アパート販売事業、賃貸・管理事業も事業の柱である。

販売代理や戸建住宅から派生した各事業が独自のノウハウを持ち、他の事業部門を相互に補完する(相乗効果)、単なる住宅の分譲会社ではなく地域や時代の住宅に関するあらゆるニーズに対応できる機能を備えていることが「住まいのトータルクリエイター」である同社の特長だ。地域密着型経営の特長を活かし、顧客に顔を向けた「売りっぱなし」、「建てっぱなし」のない顧客満足度の高い住宅づくりを目指している。

また、分譲住宅事業、住宅流通事業、土地有効活用事業、賃貸及び管理事業、建設関連事業からなる各事業が独自のノウハウを持ち、他の事業部門を相互に補完するバランス経営を推進するとともに、個人投資家向け一棟売賃貸アパート及びサービス付き高齢者向け住宅(以下「サ高住」)のサブリース事業を皮切りに、中古住宅アセット事業、サ高住自社保有事業と多角化を進め、景気動向に左右されないストック事業を拡大している。

(1)経営理念

• 社員のため

• 社員の家族のため

• 顧客・取引先のため

• 株主のため

• 地域社会のため

• ひいては国家のために当社を経営する

同社の経営理念は、「社員のため」「社員の家族のため」から始まる。これは、社員と社員の家族が幸せでなければ、顧客に心から喜んで頂ける仕事はできないと考えているためである。社員とその家族を大切にし、全社員が感謝の気持ちや仕事に対しての誇り、やりがい、生きがいを持つと、社員は心からお客を大切にすることができ、その結果、取引先、株主、地域社会、国家へと全てのステークホルダーの幸せに繋がっていくと考えている。

(2)事業内容

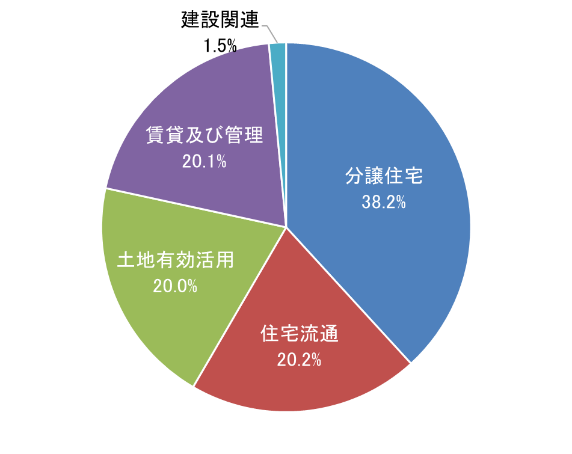

*売上構成比は報告セグメント合計(内部売上高を除く)に対する比率。

分譲住宅事業(23/3期第1四半期 売上構成比30.0%)

戸建とマンションの分譲を展開。特徴は50~200戸規模の新築戸建住宅の「街づくり」と、顧客自身が住まいづくりに参加する 「自由設計」。自由安全性、コミュニティ、景観を重視した街づくりを行っている。設計住宅では間取りや設備仕様に対する様々なニーズに対応。また、新築分譲マンション販売事業も分譲住宅セグメントに含まれている。マンション分譲は地価上昇とその後の供給過剰・需要低下に伴う事業リスクの高まりを予見し05年春に事業を停止したが、リーマン・ショック後の地価の下落と分譲マンション市場の需給改善を踏まえて12年2月に再開。駅近の利便性の高い立地等、物件を厳選した1次取得者向けの価格訴求力のある分譲マンション販売を特徴とする。

|

|

(同社HPより 左:香里ヶ丘プロジェクト 、 右: 『シャルマンフジ和歌山駅前グランピーク』)

住宅流通事業(同 24.3%)

中古住宅再生事業『快造くん』の販売を展開。中古住宅再生事業『快造くん』は、中古住宅の「仕入」から、「リフォーム」、「販売」に至る住宅販売の3つの要素を全て揃えた同社ならではの事業。地域密着型経営やリフォームのマニュアル化による独自のノウハウに強みを持つ。同社の住宅流通事業は、主に阪神間で事業活動を行っている。

|

|

1F物件ライブラリー

ネット非公開の物件を含め、常時1,000件以上の物件情報を展示。エリア、新築、中古別で希望の物件を探しやすく配置している。

(同社HPより)

自由に見て、自由に選べる住宅情報展示場『おうち館 本店』(大阪府岸和田市)

土地有効活用事業(同21.3%)

賃貸住宅等の建築請負と個人投資家向け一棟売賃貸アパートを展開。建築請負では、賃貸管理のノウハウを生かした提案型の賃貸住宅の建築請負を実施。また、個人投資家向け一棟売賃貸アパートは、同社で土地を仕入れ、賃貸アパート等を建築し販売する。コスト競争力のある木造アパート「フジパレス」シリーズに08年11月サービス付き高齢者向け住宅「フジパレスシニア」が加わり、より独自性が強まった。個人投資家向け一棟売賃貸アパートでは、1棟当たり1億円前後の賃貸アパートが中心。資金運用手段として根強い需要がある。また、近年サービス付き高齢者向け住宅を積極的に開発している。

|

|

| (同社HPより)

低賃料タイプサービス付き高齢者向け住宅『フジパレスシニア』 |

(同社HPより)

個人投資家向け一棟売賃貸アパート『フジパレス』シリーズ |

賃貸及び管理事業(同22.8%)

100%子会社フジ・アメニティサービス(株)が、賃貸アパートの建物管理や入居者募集、賃料回収等の管理業務及び分譲マンションの管理組合からの運営受託を展開。安定収益源となるばかりでなく、良質の賃貸・管理サービスは、賃貸住宅の建築請負や個人投資家向け一棟売賃貸アパートの他、分譲マンションの販売等との相乗効果も高い事業。

建設関連事業(同 1.5%)

2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社の売上高。21/3期第1四半期より報告セグメントとなった。

土地有効活用事業の需要へのさらなる対応に向けて、鉄骨造や鉄筋コンクリート造の建築工事で、大阪府下を中心に官公庁から民間企業まで幅広い施工実績がある雄健建設グループをパートナーとして迎えたことにより、木造以外の住宅を提供できるようにして事業のラインナップの充実を図り、業績の安定拡大を目指している。

(3)同社の強み

◎お客様に顔を向けた責任を負える住まいづくり

「フジ住宅」という社名は「日本一愛される会社」をめざし、富士山にあやかり付けた社名。同社は、「家」は一生に一度か二度の買い物であり、最後まで顧客に満足してもらえる商売をしなければならないと考えている。全ての顧客に「フジ住宅は最後まできちんとやってくれる、フジ住宅で家を買って良かった」と喜んでもらえるよう、安全で安心出来る心のこもった商品とサービスの提供、顧客の期待と信頼に応えることを何よりも大切に考え、創業以来顧客に顔を向けた責任を負える住まいづくりを続けている。こうした結果、既存顧客と協力業者からの新規顧客の紹介や既存顧客からのリピート契約が多く、2022年オリコン顧客満足度®調査においても2年連続で、建売住宅ビルダー「近畿」と「近畿 大阪府」部門においてダブルで1位を獲得する等、顧客から高い評価を得ている。

【紹介による成約率とリピート契約率の高さ(2022年3月期)】

※1 分譲住宅(新築)の紹介による成約数は、複数区画を同時購入した場合、区画数に応じて加算集計(素地販売は除く)。

※2 中古住宅は、仲介業者を介さず同社が直接販売した顧客のみを対象としている。

※3 受注契約数は、購入者の金融機関からの融資承認日を算定基準として集計している。(同社決算説明資料より)

◎バランス経営による安定的な事業構造

同社の営業エリアは、大阪府全域、兵庫県・和歌山県の一部と限られているものの、事業部それぞれが全国レベル又は、営業エリア内でトップシェアを誇っている。分譲住宅事業部では大阪府で6年連続住宅着工棟数1位、住宅流通事業部では中古住宅買取再販戸数全国7位、土地有効活用事業部では高齢者施設運営棟数全国6位、その内、サービス付き高齢者向け住宅運営棟数220棟でダントツの全国1位となっている「出典:リフォーム産業新聞 買取再販年間販売戸数ランキング2022(2022年7月25日発行)、高齢者住宅新聞 2022年8月3・10日号より。

また、①幅広い顧客のニーズに対応するビジネスが可能、②多種多様な商品化対応によるビジネスチャンスの拡大、③景気や相場の変化への耐性の高さがバランス経営の強みとなっている。

【バランスが取れた事業別売上構成比率(22/3期)】

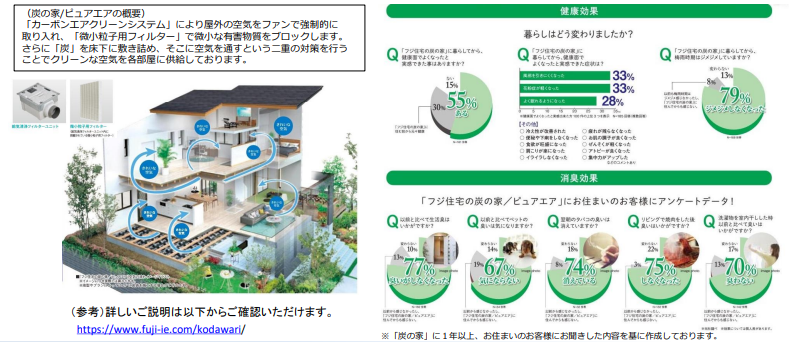

◎炭の家/ピュアエア

排気ガス等の空気環境汚染に加え、花粉、細菌、ウイルスが大きな問題になっている。これまで培った技術を集結し、徹底的に「空気」と「質」にこだわって生まれたのが同社の「炭の家/ピュアエア」である。特許取得システム「炭の家」の使用権を同社グループ営業地域内で取得しており、他社との差別化や付加価値を見出す商品として安心出来る住まいを提供している。

(同社決算説明資料より)

※顧客が実感した効果の一部

◎住宅性能表示制度の最高等級取得項目

同社は、顧客に提供する住まいが高品質であり、安心感に満ちた場であることが同社の使命と考えている。その1つとして、自由設計住宅の全邸で住宅性能評価書を取得しており、住宅性能表示の各項目をトップレベルでクリアできる体制を整備している。さらに、地震による揺れを低減させる制震システム「TRCダンパー」を導入し、壁の損壊や家具の転倒を防止する効果を高めている。

(同社決算説明資料より)

※2022年3月31日時点

◎地域密着だから出来る住まいづくり

同社には、「決して売りっぱなし・建てっぱなしにしない」という創業の精神がある。顧客の顔が見える範囲で密度の濃い事業を継続していき、アフターフォローの体制を万全にする、そのため全国展開はしないという考え方を徹底している。創業の精神に沿って、何十年とお付き合いをさせて頂くお客様に安心して信頼を頂けるよう地域密着で高品質な住まいづくりを目指している。

◎賃貸管理と連携した中古アセット事業

中古アセット事業とは、賃貸入居者付きの区分所有の中古マンション(オーナーチェンジ物件)を取得し、入居者が退去する

までの賃料で収益を上げ、退去後にリノベーションを施し再販を行う賃貸管理と連携したビジネスモデルである。同社は、空家の中古住宅にリノベーションを施し再販する買取再販ビジネスで全国トップクラスに位置しているが、当該ビジネスモデルでも

大阪府下及び阪神間で物件保有件数が891戸と、関西では同業最大手にも引けをとらないトップクラスの保有件数を保有している。また、オーナーチェンジ物件を投資用物件として再賃貸、居付き販売を行う等、出口戦略も多様化しており、同社グループの賃貸管理部門を活用することで物件の属性に応じた柔軟な運用が可能となっている。2022年3月末の保有物件の平均専有面積は65.57㎡で平均築年数は約27年となっており、地域別の構成割合では大阪府が56%、兵庫県が36%と上位を占める。

|

保有件数と保有物件の構成割合 |

||

|

地域 |

保有件数(戸) |

保有件数の構成割合 |

| 大阪府 |

500 |

56% |

| 兵庫県 |

321 |

36% |

| 京都府 |

43 |

5% |

| 奈良県 |

27 |

3% |

|

合計 |

891 |

100% |

※2022年3月31日時点で保有している物件

◎販売委託は一切なし。全て同社社員で対応

同社は、年間約1,000戸の新築分譲住宅を販売しているが、全ての販売現場で同社の社員が営業活動を行っている。同社では、土地仕入から販売、プラン設計、建築現場管理、アフターフォローまで一貫して同社社員が行う。顧客の顔が見える範囲で密度の濃い責任ある営業活動を行い、顧客満足日本一を目指し、顧客の幸せを追求している。営業担当部署では、社員個々人の営業成績グラフはなく、顧客の声やリポートグラフ等がある。同社では、顧客からの喜びの声を非常に大切にしており、創業の精神「売りっぱなし・建てっぱなしにしない」をモットーに営業活動に邁進している。

(4)ESG・SDGsの取組み

同社グループはESG(環境・社会・企業統治)及びSDGsと地域密着型経営である同社の事業活動との関連を意識し、社会貢献に取り組むことにより、今後も社会とともに持続的に成長し、信頼される企業グループを目指す方針である。

|

Environment(環境) |

||

|

活動内容 |

同社グループの取組み |

SDGs |

| 環境保全に配慮した事業活動 | 中古住宅再生事業の取組み

中古住宅のリノベーションは建替え事業に比べ、CO2排出量、廃棄物が大幅に抑えられ資源の節約に直結する。

IAQ制御搭載の全熱交換システム フジ住宅炭の家/ピュアエアでは換気にともなう熱エネルギーの損失を防ぐ「全熱交換システム」を採用する省エネに配慮した住宅。

プレカット工法 工場であらかじめ機械加工された木材を、現場で組み立てるプレカット工法を採用し、廃材を抑えることにより環境負荷を軽減する。

セルローズファイバー(断熱材) 断熱材として採用しているセルローズファイバーは出荷前の新聞古紙をリサイクルしたもので製造過程でも、一般的な内断熱材であるグラスウールを製造するよりも格段に少ないエネルギーで製造することができ環境負荷を軽減する。 |

6.安全な水とトイレを

世界中に

7.エネルギーをみんな にそしてクリーンに

9.産業と技術革新の 基盤をつくろう

11.住み続けられる まちづくりを

12.つくる責任 つかう責任

13.気候変動に具体的 な対策を

15.陸の豊かさも守ろう |

| 環境にやさしい商品づくり | 美しい景観と街並み

街並みは四季の移ろいを身近に感じられる色鮮やかな植栽を施し、建物は色調や素材感を統一することにより街並みを形成している。 |

|

| 社員による環境保全活動 | 植樹ボランティア「フジ住宅の森」(和歌山県日高郡日高川町)

和歌山県日高郡日高川町の2.16haの森林を「フジ住宅の森」と名付け、同社グループ社員・家族のボランティアによる植林並びに育林活動を行っている。この活動を通じて、地域社会の一員として地元の自然環境の保全に貢献するとともに、環境意識の向上に取組んでおり、植林活動により、年間約4tのCO2削減が見込まれる。 |

6.安全な水とトイレを

世界中に

7.エネルギーをみんな にそしてクリーンに

9.産業と技術革新の 基盤をつくろう

12.つくる責任 つかう責任

13.気候変動に具体的 な対策を

15.陸の豊かさも守ろう |

| 環境保全に配慮したオフィス環境の改善 | 環境保全に配慮した様々な社内の取組み

・全営業車にハイブリッド車を導入 ・電子決裁システムによる社内書類のペーパーレス化(押印廃止) ・オフィス照明のLED化 ・クールビスの積極化で室温を保ち、省電力化の推奨 ・社内で使用した用紙を溶解処理することで再生紙として活用 ・オフィスの最大需要電力を監視し電力コントロールを行うデマンド 監視装置の設置 |

|

| TCFDワーキンググループの設置 | ESG及びSDGsと地域密着型経営である当社の事業活動との関連を意識した取組みの推進

2022年4月12日にTCFDワーキンググループを設置。気候変動が同社事業へもたらす影響について、TCFD提言が提唱するフレームワークに基づき、将来の外部環境の変化を検討し、サステナビリティ基本方針に基づいた取組みを推進している。 |

|

|

Social(社会) |

||

|

活動内容 |

同社グループの取組み |

SDGs |

| 働きやすい職場環境の構築① | 健康経営への取組み

「企業は人なり。社員の健康・幸福なくして、顧客満足、会社の発展は成し得ない。」創業当時からそう考える同社では、お客様に心から幸せになっていただくため、まずは同社で働く社員が心身共に健康であり、仕事に誇り、やりがい、生きがいを持ち、仕事上もプライベート上も充実した人生を送ることが大切であると考えている。従業員等の健康管理を経営的な視点で考え、長期的視点で企業価値の向上に繋がる、その為の職場環境作りを徹底して行っている。経営産業省が日本健康会議と共同で認定を行う「健康経営優良法人2022大規模法人部門(ホワイト500)」に6年連続6回目の認定を受けた。

健康経営の具体的な施策 同社では、健康推進に関する重点取組施策の方針を取締役会にて決議している。重点取組施策については、健康経営の目標値、指標を定めており、様々ある重点取組施策の中でもパートタイマーを含め社員全員の健康診断の受診を重要課題と位置付けている。健康診断においては、法定の検査項目に加え多くの項目を付加している(腫瘍マーカー検査、がんマーカー検査、ピロリ菌検査、全女性従業員への乳ガンエコー検査、2022年4月からすい臓ガン、胆管ガン、胆のうガンを調べるCA19-9のがんマーカー検査も導入)。 社員は健康診断を受診し結果を知ることで自身で日常の健康観察ができるようになり、付加した項目も含め、社員が100%受診することを目標に設定し、過去10年以上受診率100%を達成している。社員の健康保持・増進に向けた取組みを継続的に行い、長期的な業績向上を目指す。 |

1.貧困をなくそう

3.すべての人に健康と 福祉を

4.質の高い教育を みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

|

| 働きやすい職場環境の構築② | テレワーク導入による働き方改革の推進

ICT(情報通信技術)を活用した場所や時間にとらわれない柔軟な働き方としてテレワークを推進しており、2018年には「テレワーク先駆者百選 総務大臣賞」、2021年には「テレワーク推進賞 優秀賞」を受賞した。テレワークの推進は仕事と子育て・介護の両立、通勤が難しい障がい者、地方にいる優秀な人財の確保、BCP(事業継続計画)の確立等を促し、企業価値の向上に繋がるものと考えている。

スポーツへの積極的な取り組み スポーツのもつ本来の価値は「国民が生涯にわたり心身ともに健康で文化的な生活を営むこと」を支えるものであるという考えに賛同し同社ではストレッチやトレーニングもできるボックス型の高気圧酸素BOX(定員 最大10名)の設置、ウォーキングイベントの実施、スニーカー通勤の歩行奨励等、スポーツに関する様々な取り組みを行っている(2022年2月4日に「スポーツエールカンパニー2022」に認定された)。 |

1.貧困をなくそう

3.すべての人に健康と 福祉を

4.質の高い教育を みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

11.住み続けられる まちづくりを |

| 働きやすい職場環境の構築③ | 白浜保養所の運営

グループ会社を含めたパート社員・派遣社員等を含めた全ての従業員が利用できる保養所を和歌山県西牟婁郡白浜町に所有している。当保養所は白良浜まで徒歩2分の好立地に位置し、源泉かけ流し の温泉や地元の特産品などを使った美味しい料理を利用しやすい価格で提供しており、従業員が家族や大切な人とゆったりとした時間を過ごせるよう「社員のため・社員の家族のため」という想いで運営している。 |

|

| 安心安全・美しい景観・ 地域のコミュニティ

活性化に配慮した住宅 開発 |

安心安全な街づくり

防犯面で優れた開放的で明るく美しい印象を与えるオープン外構を採用し、開放的で明るく美しい印象を与えるとともに、防犯面でも周りが見通せることから不審者が侵入しにくいというメリットがある。 街の中の道路は穏やかな曲線を基調としたカーブラインとすることにより、自然と車のスピードを抑え、街の中の安全性に配慮している。

コミュニティの活性化 子供たちから高齢者まで誰もが気軽に立ち寄れるコミュニティスペースとして、タウン内公園、集会所を設置し、そこに暮らす人々の笑顔があふれる「つながる」街づくりを目指している。 |

貧困をなくそう

2.飢餓をゼロ

3.すべての人に健康と 福祉を

10.人や国の不平等を なくそう

11.住み続けられる まちづくりを |

| 健康に配慮した家づくり | フジ住宅炭の家/ピュアエア

一般的な24時間換気システム「自然給気+強制排気」に対し、同社は「ファンによる強制給気+強制排気」を採用。給気時には「微小粒子用フィルター」により有害物質をブロックし、さらに、床下に設置された炭に空気を通す二重対策を施すことで、0.5μm以上の粒径の有害物質(PM2.5・黄砂・バクテリア・花粉等)を除去し、24時間家中クリーンでキレイな空気を保つ等、健康に配慮した家づくりに努めている。 |

|

| アジア各国への支援活動の協力 | アジアチャイルドサポートを通じた支援活動

2022年3月に「アジアチャイルドサポート」から感謝状を受けた。同社では、本社ビルや事業所等に募金箱を設置しており、社員や来社した顧客、協力業者から預かった募金を送っている。引き続き、支援活動への協力を続ける方針である。 |

|

|

高齢化社会に対する取組み |

サービス付き高齢者向け住宅の展開

近年、少子高齢化が急速に進み、2025年には総人口に占める 65歳以上の割合が30%を超えると予想されている。そうした状況の中、終の棲家としての住宅のあり方と、介護や医療等のサービスの充実は重要な社会課題といえる。同社グループでは「自分の親を安心して預けられる住まい」をコンセプトに、安価で良質なサービス付き高齢者向け住宅を提供しており、運営棟数は220棟で全国1位となっている。 今後とも、多くの高齢者の方々が、安心安全、そして健康で豊かに住み続けられる住まいづくりを目指す。

「ESG目標設定特約付融資Try Now」の活用 2021年12月24日に関西みらいフィナンシャルグループ みなと銀行 より「ESG目標設定特約付融資 Try Now」を用いた5億円の融資を受けた。本融資は高齢化社会における安心・安全な住まいの普及に役立てることを目的とした、サービス付き高齢者向け住宅の供給棟数を一定数以上増加させる目標に設定したものである。 |

3.すべての人に健康と

福祉を

11.住み続けられる まちづくりを |

| 地域社会への貢献 | 青色防犯パトロール

岸和田警察署との取り組みで、地域の子供たちの安全を守り、街頭犯罪の撲滅を目指し、「フジ住宅青色防犯パトロール隊」を発足し企業として岸和田市内の通学路の地域防犯に取り組んでいる。

岸和田市内すべての全日制高等学校への物品等の寄贈 本社の所在する地元岸和田市内のすべての全日制高等学校5校へ物品等の寄贈を行った。

大阪府看護協会への寄付 新型コロナウイルス感染症対策のために、医療現場で治療に取り組んで頂いている医療従事者の方々や医療体制の継続にご尽力いただいている関係者の方々に感謝の気持ちを込めて寄付を行った。

環境美化活動 本社ビル、東岸和田ビル及びおうち館各店舗の前面道路を含む周辺 道路一帯を、当社スタッフが清掃しており、その結果、東岸和田ビルの前面歩道が「アドプト・ロード・土生町2丁目」と大阪府から認定され、同社の道路美化に関する取り組みや地域の清掃活動への貢献が認められ多くの受賞を得た。

e-Taxの推進 インターネットを利用して確定申告ができるシステム「e-Tax」の普及活動を国税局が積極的に行っており、全役職員へ確定申告におけるe-Tax利用を推進した結果、2021年5月に岸和田税務署長より感謝状を得た。 |

4.質の高い教育を

みんなに

11.住み続けられる まちづくりを

15.陸の豊かさも守ろう |

|

Governance(企業統治) |

||

|

活動内容 |

同社グループの取組み |

SDGs |

| 組織体制によるガバナンス強化 | 取締役会、監査役会、その他コーポレート・ガバナンス強化のための組織体制

取締役会は7名(うち社外は2名)、監査役会は3名(うち社外は2名)で構成され、リスクコンプライアンス推進委員会、内部統制推進委員会の設置、内部通報制度の構築等を行っている。 |

4.質の高い教育を

みんなに

5.ジェンダー平等を 実現しよう

8.働きがいも経済成長 も

12.つくる責任 つかう責任

16.平和と公正を すべての人に |

| 人財育成によるガバナンス強化 | 経営理念・方針小冊子

「企業は人なり」の言葉のとおり、同社は人財育成を最重要課題と考えている。全社員が同じ目標、目的をもって考え方がブレることなく行動できるよう、全社員に経営理念・方針小冊子の携帯を義務付け、フジ住宅グループの役職員全員が経営理念・方針の完全理解と実践出来る人財の育成、比率向上に努めている。

経営トップと従業員との直接対話 全ての従業員が会長または社長と直接対話できる「会長・社長への質問会」を定期的に開催している。会長または社長自らが質問者一人ひとりと電話ミーティングを行い、仕事のみならず、プライベートの悩み・問題まで解決に努める取り組みを行っている。 従業員と経営トップとの直接対話は信頼関係の向上、帰属意識の向上を促し、経営理念方針の理解実践によるガバナンス強化に欠かせないものと考えている。

360度人事評価制度 直属の上司の他、他部署・役員も含めた部下や同僚など全方向から評価する360度人事評価制度を採用し、公平・公正な人事評価により見識・胆識・洞察力に優れ、同社経営理念方針の実践度の高い人財の育成が長期的な企業価値の向上に寄与すると考えている。 |

|

| 顧客満足度の向上によるガバナンス強化 | 顧客満足度のあくなき追及

お客様からのお喜びや感謝のお言葉は「ブラボーカード」や「サンキューレポート」、ご不満やお叱りのお言葉は「イエローカード」という形でご意見をいただいている。これらは、社内関係各部署に共有され、現場で生じる課題の解決や人事評価にも活用されており、このような現場主義に基づく顧客満足向上に向けての取り組みは、真のニーズや本質的な課題・問題の発見につながり、ガバナンスの強化に直結するものと考えている。

「2022年 オリコン顧客満足度®調査」において、同社が「2022年 オリコン顧客満足度®調査 建売住宅ビルダー 近畿 第1位」「2022年 オリコン顧客満足度®調査 建売住宅 ビルダー 近畿 大阪府部門 第1位」を2年連続でダブル受賞した。全評価項目において2年連続でトップを占めるのは「建売住宅 ビルダー 近畿」ランキングの調査開始以来初の快挙であり、近畿では2年連続の総合No.1、大阪府では3年連続のNo.1となる。 |

4.質の高い教育を

みんなに

8.働きがいも経済成長 も

10.人や国の不平等を なくそう

11.住み続けられる まちづくりを

16.平和と公正を すべての人に |

| ステークホルダーとの積極的会話 | IRイベントの実施と株主・機関投資家との対話

大阪、東京にて個人投資家向け、アナリスト・機関投資家向け会社説明会を適宜開催するとともに、合理的な範囲内で機関投資家等との面談、電話取材に応じている。個人投資家からの問い合わせには、わかりやすい言葉での丁寧な説明に努め、年2回発行する「株主通信」に同封する株主アンケートにて積極的対話を行っている。 株主・投資家との建設的な対話は、同社の中長期的な企業価値の向上と持続的な成長に資すると考えている。 |

|

(5)DX(デジタルトランスフォーメーション)の取組み

次世代システム構築プロジェクトを推進し、全体最適化による重複業務の刷新、情報共有による業務効率向上を飛躍的に加速させ、変化に強いシステム基盤の構築を目指す。

(同社決算説明資料より)

2.中期経営計画(23/3期~25/3期)

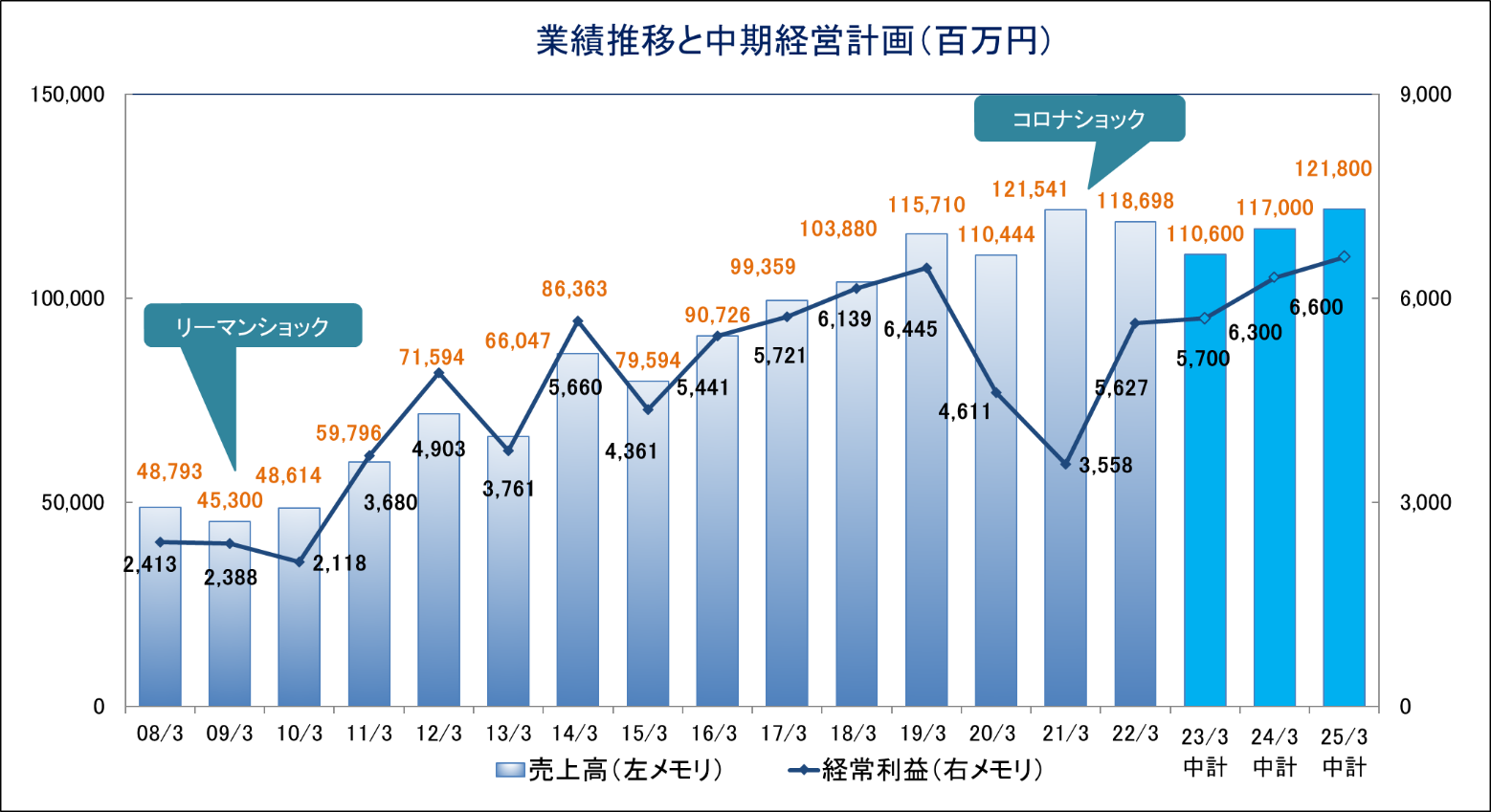

同社は、今後3年間の中期経営計画を策定した。不動産業界を取り巻く経営環境、数年来の土地価格の上昇や、ウッドショックによる木材価格の高騰と住宅設備の相次ぐ値上げによる建物原価の上昇が販売価格に転嫁されることや、不透明、不確実さを増す経済状況によって、販売環境は厳しさを増すことが予想される。こうした環境下、同社グループの5つの事業分野の連携強化によるシナジー効果の最大化を目指し、想定外の経済環境の変化に耐えうるストック収益重視への安定収益構造の構築を更に図ると共に、人財育成を通じて持続可能な社会への実現へ貢献することを目標としている。中期経営計画の最終年度である25/3月期に売上高及び各段階利益の過去最高額の更新を目指す。25/3期の数値目標は、売上高1,218億円、経常利益70億円。

中期業績計画

|

22/3期実績 |

23/3期中期計画 |

24/3期中期計画 |

25/3期中期計画 |

|

|

売上高 |

118,698 |

110,600 |

117,000 |

121,800 |

|

営業利益 |

5,871 |

6,000 |

6,800 |

7,000 |

|

経常利益 |

5,627 |

5,700 |

6,300 |

6,600 |

|

当期純利益 |

3,869 |

3,800 |

4,200 |

4,400 |

|

ROE |

9.0% |

8.4% |

8.7% |

8.4% |

|

自己資本比率 |

28.9% |

25%以上 |

||

*単位:百万円。

(1)中期経営計画の前提

23/3期 計画

ストック収益を基盤とした安定収益構造の進展により前期比で増益となる見通し。

コロナ特需の一巡による前期下期の受注減少により新築戸建住宅の引渡戸数が前期比で減少するものの、個人投資家向け一棟売賃貸アパート及び建築請負の堅調な引渡しに伴う管理戸数の増加により、賃貸及び管理事業のセグメント利益は30億円を突破する見通しで、収益基盤の安定化が進む。分譲マンションの竣工引渡し3棟を予定しており、新築戸建住宅の引渡戸数減少を補填する。建築請負は前期の好調な受注による工事進行基準売上高が利益に貢献。建設関連セグメントは雄健建設グループの子会社化以降2棟目となる、サービス付き高齢者向け住宅(西宮市)のリノベーション物件の完成引渡しが行われる。

24/3期 計画

分譲マンションの竣工引渡し3棟と賃貸及び管理セグメントの堅調な推移により2022年3月期の水準に業績が回復。

分譲マンションは竣工引渡し3棟を予定しており、分譲住宅セグメントの業績を牽引する。住宅流通セグメントは仕入厳選方針を継続し、競争優位性、収益性の高い中古住宅アセット事業を軸に展開する。建築請負は54棟の引渡しが行われる予定で、土地有効活用セグメントの業績をけん引する。賃貸及び管理セグメントは、賃貸管理戸数の堅調な増加により売上高250億円を突破し収益基盤の安定化に寄与する。

25/3期 計画

分譲マンション及び個人投資家向け一棟売賃貸アパートの引渡棟数の増加により連結売上高・連結営業利益は過去最高額へ拡大。

分譲マンションは竣工引渡し5棟を予定しており、分譲住宅セグメントが売上高400億円の水準に回復する他、個人投資家向け一棟売賃貸アパートの引渡棟数増加により、連結売上高及び連結営業利益は過去最高額を更新する見通し。サービス付き高齢者向け住宅の自社保有分が50棟に到達する予定。賃貸及び管理セグメントは賃貸管理戸数が35,000戸を突破し、長期的安定基盤の構築が順調に進む。

(2)業績推移と中期経営計画

今計画期間は地価の上昇による土地仕入価格の高騰、資材価格の高騰を背景とした建築コストの高止まりといった外部環境の変化に対応し、中期経営計画の1期目である2023年3月期は調整期間の最終年度とし、2025年3月期には売上高及び各段階利益の過去最高額の更新を目指す。

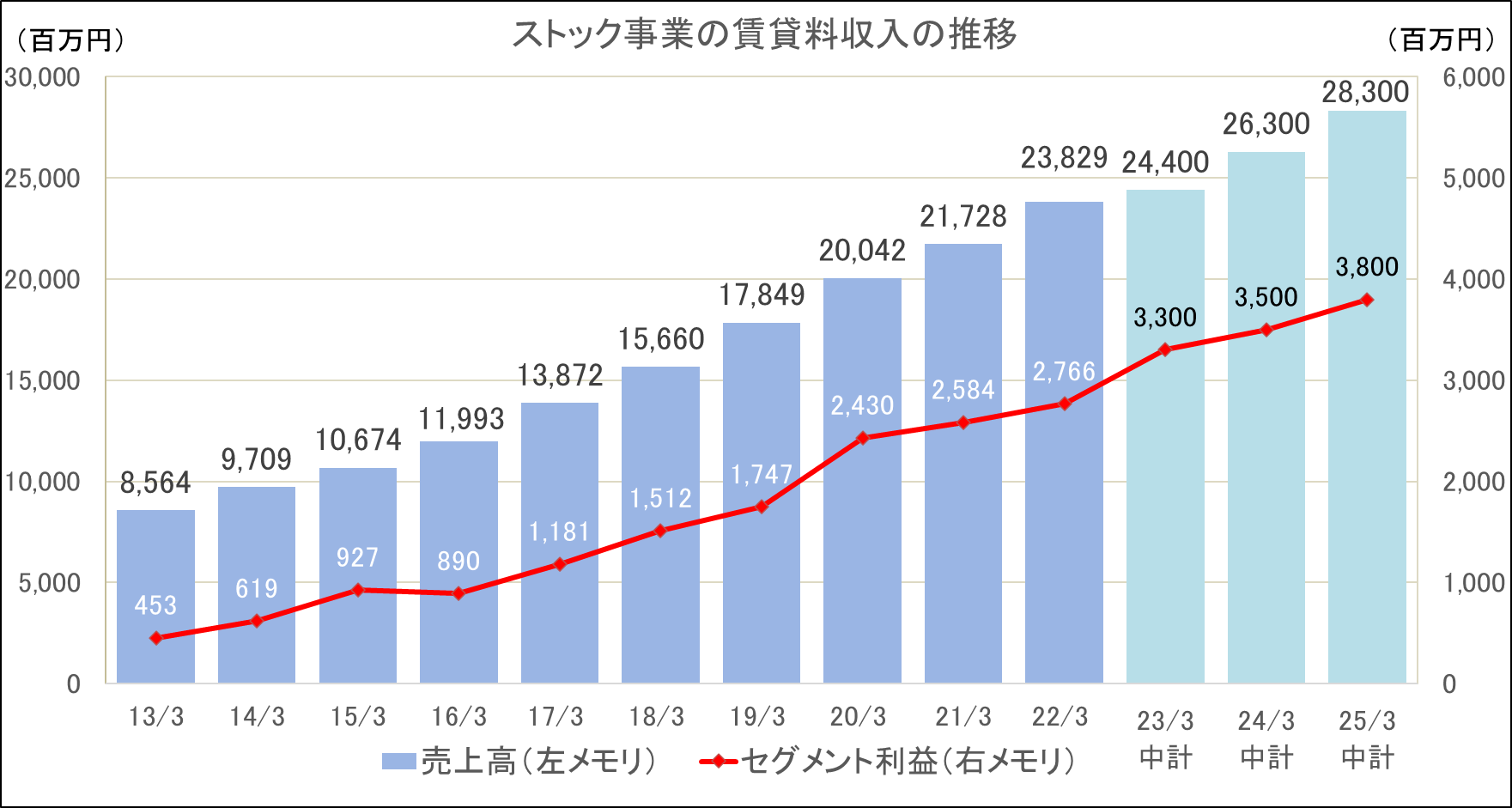

(3)ストック事業の賃貸料収入の推移

土地有効活用事業の建築請負や個人投資家向け一棟売賃貸アパート、分譲住宅事業の分譲マンションの販売引渡しが堅調に推移することでストック事業による収益は今計画期間も引き続き堅調に推移する見込み。引き続き、ストック収益重視への安定収益構造の構築を図り、想定外の経済環境の変化に耐えうる事業基盤の確立を目指す。

(4)セグメント別事業戦略

事業セグメント別の中期経営計画

|

売上高 |

22/3期 実績 |

23/3期 中計 |

24/3期 中計 |

25/3期 中計 |

|

分譲住宅 |

45,388 |

34,900 |

39,100 |

41,300 |

|

住宅流通 |

23,928 |

25,700 |

25,400 |

26,500 |

|

土地有効活用 |

26,775 |

25,100 |

26,000 |

25,900 |

|

賃貸及び管理 |

23,829 |

24,400 |

26,300 |

28,300 |

|

建設関連 |

2,454 |

2,100 |

2,100 |

2,200 |

|

セグメント利益 |

22/3期 実績 |

23/3期 中計 |

24/3期 中計 |

25/3期 中計 |

|

分譲住宅 |

1,475 |

700 |

1,300 |

1,300 |

|

住宅流通 |

1,280 |

1,400 |

1,400 |

1,500 |

|

土地有効活用 |

2,365 |

2,300 |

2,400 |

2,300 |

|

賃貸及び管理 |

2,766 |

3,300 |

3,500 |

3,800 |

|

建設関連 |

112 |

60 |

60 |

70 |

*単位:百万円。

*セグメント利益は全社費用控除前の数値。セグメント間の内部取引高を含めて表示。

*2022年5月10日発表の中期経営計画より。

分譲住宅事業

分譲マンションは今計画において、2023年3月期に3棟、2024年3月期に3棟、2025年3月期に5棟の11棟(745戸)の竣工引渡しを予定しており、各期のフロー収益をけん引する。引き続き「幸せはこぶ住まいづくり」を事業の目的として、美しい景観、安全性、コミュニティを兼ね備えた周辺地域のランドマークとなるより高い付加価値の分譲住宅地の提供を行う。

住宅流通事業

前計画期間で構築した在庫適正化と利益重視の仕入厳選方針を継続し、競争優位性があり、収益性の高い中古住宅アセット事業を軸に、さらなる収益基盤の安定化を目指す。中古住宅アセット事業は賃貸入居者付きの中古住宅を取得し、収益不動産としての賃料収入と再販による売却益を獲得する事業である。賃貸管理と長期資金が必要な本ビジネスモデルは、競争が激化する買取再販事業と比べ参入障壁が高く、賃料収入による再販価格の下落リスクの担保、実需層の他、投資家向け販売を見据えた出口戦略の多角化にもつながり、さらなる収益基盤の安定化に寄与する。今計画において、1,000戸程度の保有戸数を維持し年間11億円程度の賃料収入を獲得する。

土地有効活用事業

資産承継や相続税対策、高齢化の進行に伴うサービス付き高齢者向け住宅の需要が一層高まっていくことが予想される。また、さらに金融緩和の影響を受け、個人投資家向け一棟売賃貸アパートについても引き続き需要が見込まれる。

オーナー及び紹介者(税理士・金融機関等)とのさらなる信頼関係の構築とリピート受注率、紹介率の向上を目指す。

【引渡計画】

|

20/3期実績 |

21/3期実績 |

22/3期実績 |

23/3期計画 |

24/3期計画 |

25/3期計画 |

|

| 一棟売り賃貸アパート(棟) |

110 |

113 |

130 |

130 |

128 |

147 |

| 建築請負(棟) |

48 |

61 |

40 |

32 |

54 |

43 |

賃貸及び管理事業

土地有効活用事業の建築請負や個人投資家向け一棟売賃貸アパート、分譲住宅事業の分譲マンションの販売引渡しにともない今計画期間も引き続き堅調に推移する見込み。また、賃貸及び管理事業のセグメント利益は年々構成比を上げており、今後も順調に推移する予定である。

【賃貸管理戸数と稼働率計画】

|

20/3期実績 |

21/3期実績 |

22/3期実績 |

23/3期計画 |

24/3期計画 |

25/3期計画 |

|

| 賃貸管理戸数(戸) |

25,675 |

28,098 |

30,551 |

32,500 |

34,700 |

37,000 |

| 稼働率 |

97.4% |

97.2% |

97.0% |

97.0% |

97.0% |

97.0% |

建築関連事業

2020年1月に鉄骨造や鉄筋コンクリート造の建築工事で実績のある雄健建設グループをパートナーとして迎え、サービス付き高齢者向け住宅「フジパレスシニア」において鉄骨造の住宅提供を行うほか、建築工事や土木工事を中心とした公共工事も行っている。鉄骨造や鉄筋コンクリート造の建築工事の自社施工にて事業のラインアップの充実を図り、業績の安定拡大を目指す。2022年2月に初の協業となる鉄骨造の大阪府吹田市南吹田サービス付き高齢者向け住宅が竣工した。今計画期間においても、雄健建設グループの子会社化以降2棟目となる、サービス付き高齢者向け住宅(西宮市)のリノベーション物件の完成引渡しを予定しており、今後更に協業による相乗効果を高める方針である。

3.2023年3月期第1四半期決算

(1)連結業績

|

22/3期 第1四半期 |

構成比 |

23/3期 第1四半期 |

構成比 |

前年同期比 |

|

|

売上高 |

26,798 |

100.0% |

27,654 |

100.0% |

+3.2% |

|

売上総利益 |

4,322 |

16.1% |

3,785 |

13.7% |

-12.4% |

|

販管費 |

2,692 |

10.0% |

2,600 |

9.4% |

-3.4% |

|

営業利益 |

1,629 |

6.1% |

1,185 |

4.3% |

-27.3% |

|

経常利益 |

1,555 |

5.8% |

1,114 |

4.0% |

-28.3% |

|

親会社株主に帰属 する四半期純利益 |

1,101 |

4.1% |

735 |

2.7% |

-33.2% |

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円。

前年同期比3.2%の増収、同28.3%の経常減益

23/3期第1四半期の売上高は、前年同期比3.2%増の276億54百万円となった。売上面は、分譲マンション、中古マンション、個人投資家向け一棟売賃貸アパート、賃貸料収入などが増加したものの、自由設計住宅の引渡し戸数の減少や、前年同期に兵庫県下の大型分譲地の素地販売があったことによる売上高の減少などが影響した。売上高の先行指標となる2022年6月末の受注契約残高は、前年同期末(2021年6月末)と比べ、9.1%減少した。

経常利益は、前年同期比28.3%減の11億14百万円。利益面は、自由設計住宅と素地販売にともなう売上高の減少などが影響した。売上総利益率は前年同期比2.4ポイント低下の13.7%となった。売上高が増加する一方で、広告宣伝費や人件費がした減少ことなどにより、売上高対販管費比率が同0.6ポイント低下したものの、売上高営業利益率は4.3%と1.8ポイント低下した。これにより、営業利益は前年同期比27.3%減益の11億85百万円となった。また、営業外費用で社債発行費が発生したことなどにより経常利益の減益率は営業利益の減益率よりも若干ながら拡大した。その他、前年同期に特別利益で固定資産売却益を91百万円計上したものの今四半期は計上がなかったことなどにより、親会社株主に帰属する四半期純利益は同33.2%減益となった。なお、今第1四半期の連結業績の売上高と各段階利益は、概ね期初の会社計画通りで推移している。

(2)セグメント業績(23/3期第1四半期)

セグメント別業績の状況とトピックス

|

|

売上高 |

構成比 |

前期比 |

セグメント利益 |

構成比 |

前期比 |

|

分譲住宅 |

8,300 |

30.0% |

-14.3% |

78 |

4.9% |

-87.8% |

|

住宅流通 |

6,727 |

24.3% |

+13.3% |

376 |

23.4% |

+18.7% |

|

土地有効活用 |

5,901 |

21.3% |

+19.6% |

460 |

28.6% |

-0.9% |

|

賃貸及び管理 |

6,299 |

22.8% |

+9.2% |

705 |

43.8% |

+7.2% |

|

建設関連 |

424 |

1.5% |

-10.5% |

-9 |

– |

– |

|

調整額 |

– |

– |

– |

-425 |

– |

– |

|

合計 |

27,654 |

100.0% |

+3.2% |

1,185 |

100.0% |

-27.3% |

*単位:百万円。

*売上高は外部顧客への売上高、セグメント利益は報告セグメントの数値。

*セグメント利益の構成比は報告セグメント計に対する比率。

分譲住宅セグメントの売上高は前年同期比14.3%減の83億円、セグメント利益は同87.8%減の78百万円。

自由設計住宅は、コロナ禍の「住宅特需」の一巡により、前下期の受注契約が減少したことを受け、今第1四半期の引渡し戸数が減少した。また、分譲マンションの売上高のうち、約20億円はコロナ禍の不透明な経済環境に備え資金化を優先し価格調整を行ったもので収益貢献が低かったことや前年同期には収益性の高い兵庫県下の大型分譲地の素地販売があった反動減により、売上高とセグメント利益が前年同期比で減少した。

|

|

22/3期 第1四半期 |

23/3期 第1四半期 |

|||

|

数量 |

金額 |

数量 |

金額 |

前期比 |

|

|

自由設計住宅等 |

195戸 |

8,163 |

123戸 |

4,855 |

-40.5% |

|

分譲マンション |

– |

– |

75戸 |

3,060 |

– |

|

分譲宅地販売 |

42戸 |

820 |

20戸 |

335 |

-59.1% |

|

素地販売 |

4,388㎡ |

698 |

268㎡ |

49 |

-93.0% |

|

分譲住宅セグメントの売上高 |

237戸 4,388㎡ |

9,682 |

218戸 268㎡ |

8,300 |

-14.3% |

|

分譲住宅のセグメント利益 |

645 |

78 |

-87.8% |

||

*単位:百万円

|

2023年3月期 引渡大型戸建分譲プロジェクト |

|

| アスモタウン東岸和田 | 144戸(大阪府岸和田市) |

| アフュージアシティ甲陽園 | 85戸(兵庫県西宮市) |

|

2023年3月期 引渡マンションプロジェクト |

|

| ブランニードタワー城東中央 | 19F 50邸 2022年4月25日に完成引渡 |

| ブランニードタワー長居 ガーデンスクエア | 20F 111邸 2022年10月7日に引渡予定 |

| ブランニード河内小阪 | 12F 66邸 2022年12月15日に引渡予定 |

(同社決算説明資料より)

住宅流通セグメントの売上高は前年同期比13.3%増の67億27百万円、セグメント利益は同18.7%増の3億76百万円。

前年同期に比べ、中古一戸建の販売戸数が10戸減少したものの、中古マンションの販売戸数が32戸増加したことにより、売上高は前年同期比で増加した。仕入厳選方針の継続による収益性の安定化と在庫回転率を意識した運営によりセグメント利益も前年同期比で増加した。

|

|

22/3期 第1四半期 |

23/3期 第1四半期 |

|||

|

数量 |

金額 |

数量 |

金額 |

前期比 |

|

|

中古住宅(一戸建) |

40戸 |

843 |

30戸 |

806 |

-4.4% |

|

中古住宅(マンション) |

233戸 |

5,091 |

265戸 |

5,919 |

+16.3% |

|

その他 |

– |

3 |

– |

2 |

– |

|

住宅流通セグメントの売上高 |

273戸 |

5,939 |

295戸 |

6,727 |

+13.3% |

|

住宅流通のセグメント利益 |

317 |

376 |

+18.7% |

||

*単位:百万円。

リフォーム産業新聞による買取再販年間販売戸数ランキング2022(2022年7月25日発行)によると、同社は買取再販年間販売戸数ランキング2022において全国第7位となった。同社の住宅流通事業は主に大阪府下及び阪神間で事業活動を行っており、限られた地域内での営業活動ではあるものの全国トップクラスの買取再販取扱量を誇っている。

また、フジホームバンクでは中古マンション買取再販及び賃貸入居者付きの中古マンションを収益不動産として取得し入居者が退去後、再販売する競争優位性の高いアセット事業を展開し、2022年6月末時点で867戸を保有している。

【中古住宅アセット事業の推移】

|

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

|

| 保有件数(件) |

876 |

1,098 |

1,052 |

946 |

891 |

| 取得価格(百万円) |

10,868 |

14,308 |

14,130 |

12,985 |

13,043 |

| 年間賃料収入(百万円) |

831 |

1,006 |

1,146 |

1,050 |

1,000 |

更に、おうち館各店舗は、常時1,000件以上の物件情報を展示している総合住宅展示場で、エリア・新築・中古住宅など顧客が希望の物件を気軽に検索が出来る施設となっている。

土地有効活用セグメントの売上高は前年同期比19.6%増の59億1百万円、セグメント利益は同0.9%減の4億6億円。

賃貸住宅等建築請負7件、及びサービス付き高齢者向け住宅の引渡し件数が2件それぞれ前年同期比で減少したものの、個人投資家向け一棟売賃貸アパートの引渡し棟数が10棟増加し、売上高は前年同期比で増加した。また、セグメント利益は、収益性の高い賃貸住宅等建築請負並びにサービス付き高齢者向け住宅の引渡し件数が減少した影響はあるものの、個人投資家向け一棟売賃貸アパートの引渡し棟数が増加したことでほぼ前年同期並みとなった。

|

|

22/3期 第1四半期 |

23/3期 第1四半期 |

|||

|

数量 |

金額 |

数量 |

金額 |

前期比 |

|

|

賃貸住宅等建築請負 |

10件 |

778 |

3件 |

575 |

-26.1% |

|

サービス付き高齢者向け住宅 |

3件 |

943 |

1件 |

796 |

-15.5% |

|

個人投資家向け一棟売賃貸アパート |

22棟 |

3,213 |

32棟 |

4,529 |

+41.0% |

|

セグメント間の内部売上高又は振替高 |

- |

479 |

- |

360 |

-24.8% |

|

土地有効活用セグメントの売上高 |

13件 22棟 |

4,934 |

4件 32棟 |

5,901 |

+19.6% |

|

土地有効活用のセグメント利益 |

464 |

460 |

-0.9% |

||

*単位:百万円。

*表の売上高はセグメント間の内部売上高又は振替高を控除する前の金額。

個人投資家向け一棟売賃貸アパートでは、総合不動産として培った豊富な情報を活かし、希少性・換金性の高い厳選した仕入れ、自社グループ会社による高い管理力と集客力により2022年3月末時点で稼働率97%の高稼働を維持している。商品開発力、心ある管理と高い集客力に加え、オーナーに寄り添った契約内容が評価され、同社の販売物件は全て既存オーナーによるリピート購入か、取引金融機関からの顧客紹介において全て消化され、販売時は常時5倍以上の抽選倍率となっている。また、最長30年の一括借上システムを用意し、契約期間中は同社から任意の解約申し入れができない契約内容となっている。

|

フジパレスシリーズの建築事例 |

|

| フジパレス階段室タイプ | 都市型コンパクトデザイナーズ賃貸住宅 |

| フジパレスシニア

(サ高住運営棟数全国トップ) |

高齢社会の新しい土地活用のカタチ サービス付き高齢者向け住宅 |

| フジパレス戸建賃貸 | 活用をあきらめかけていた大切な資産、新たな可能性を広げる郊外地活用の救世主 |

| フジパレス・スリーハーブス | 高稼働・高収益を実現する全戸メゾネット型賃貸住宅 |

| フジパレス・ロフトタイプ | シングル層の新しいニーズを開拓するロフトタイプ |

(同社決算説明資料より)

賃貸及び管理セグメントの売上高は前年同期比9.2%増の62億99百万円、セグメント利益は同7.2%増7億5百万円。

土地有効活用事業における賃貸物件の引渡しに伴い管理物件の取扱い件数が増加したこと、自社保有のサービス付き高齢者向け住宅、分譲マンションの引渡しに伴う管理件数が増加したことにより、売上高及びセグメント利益共に前年同期比で増加した。

|

|

22/3期 第1四半期 |

23/3期 第1四半期 |

|

|

金額 |

金額 |

前期比 |

|

|

賃貸料収入 |

4,214 |

4,577 |

+8.6% |

|

サービス付き高齢者向け住宅事業収入 |

1,329 |

1,496 |

+12.6% |

|

管理手数料収入 |

224 |

225 |

+0.6% |

|

賃貸及び管理セグメントの売上高 |

5,767 |

6,299 |

+9.2% |

|

賃貸及び管理のセグメント利益 |

658 |

705 |

+7.2% |

*単位:百万円。

賃貸管理戸数は2016年以降に年間2,000戸ペースで増加している中、高稼働を維持している。また、2022年3月末現在で、サービス付き高齢者向け住宅の運営管理棟数は218棟、管理戸数は7,043戸を誇る。また、シニアビジネスデータブック2022によると、運営管理棟数220棟 (2022年8月末時点)とサービス付き高齢者向け住宅運営棟数ランキングで全国トップとなっている。

|

|

*2022年6月末時点の運営棟数と管理戸数推移グラフ (シニアビジネスマーケットよりインベストメントブリッジ作成)

*運営棟数ランキング表 高齢者住宅新聞2022年8月3・10日号よりインベストメントブリッジ作成

建設関連セグメントの売上高は前年同期比10.5%減の4億24百万円、セグメント損失は同1百円改善の9百万円

同社グループ所有のサービス付き高齢者向け住宅の鉄骨造等の建築工事を中心に協業を進めていたが、前期末から旧社員寮をサービス付き高齢者向け住宅へ改装する工事も手掛け、協業の拡大によりセグメント間の内部売上高又は振替高を控除する前の売上高は前年同期比で増加した。今後は、更なる協業に向けて、分譲マンション等の同社社グループ内での自社施工の検討も進めており、相乗効果が更に高まる見通しである。

|

|

22/3期 第1四半期 |

23/3期 第1四半期 |

|

|

金額 |

金額 |

前期比 |

|

|

建設関連 |

474 |

424 |

-10.5% |

|

セグメント間の内部売上高又は振替高 |

55 |

164 |

+195.7% |

|

建設関連セグメントの売上高 |

530 |

588 |

+11.1% |

|

建設関連のセグメント利益 |

-10 |

-9 |

-9.2% |

*単位:百万円。

*表の売上高はセグメント間の内部売上高又は振替高を控除する前の金額。

2020年1月に鉄骨造や鉄筋コンクリート造の建築工事で実績のある雄健建設グループがパートナーとなった。数ある仕入れ情報の中で鉄骨造や鉄筋コンクリート造の建築工事は分譲マンションを除き対象外になっていたものの、雄健建設グループがパートナーとなったことにより選択肢が広がり、商品ラインナップも拡大した。 2022年2月に初の協業となる鉄骨造の大阪府吹田市南吹田サービス付き高齢者向け住宅が竣工するなど協業による相乗効果が進展している。

(同社決算説明資料より)

(3)四半期業績の推移

第1四半期(4-6月期)の連結売上高と経常利益の推移

今第1四半期の業績は、分譲マンションの売上高のうち、約20億円が在庫評価見直し済みの物件であったことから収益貢献が低く、全体の売上総利益率を押し下げることになったものの、広告費を中心に販管費の削減に努めたことで、経常利益と経常利益率は、比較的堅調となった。

(4)受注契約残高の状況

|

22/3期第1四半期末 (2021年6月末) |

23/3期第1四半期末 (2022年6月末) |

||||

|

数量 |

金額 |

数量 |

金額 |

前年同期比 |

|

|

自由設計住宅等 |

616戸 |

24,818 |

464戸 |

19,309 |

-22.2% |

|

分譲マンション |

208戸 |

8,119 |

136戸 |

6,393 |

-21.2% |

|

分譲宅地販売 |

41戸 |

871 |

24戸 |

573 |

-34.2% |

|

分譲住宅 |

865戸 |

33,810 |

624戸 |

26,277 |

-22.3% |

|

中古住宅(戸建) |

20戸 |

515 |

24戸 |

579 |

+12.5% |

|

中古住宅(マンション) |

110戸 |

2,500 |

136戸 |

3,076 |

+23.1% |

|

住宅流通 |

130戸 |

3,015 |

160戸 |

3,656 |

+21.3% |

|

賃貸住宅等建築請負 |

43件 |

3,898 |

54件 |

5,215 |

+33.8% |

|

サービス付き高齢者向け住宅 |

20件 |

4,191 |

23件 |

5,019 |

+19.8% |

|

個人投資家向け一棟売賃貸アパート |

101棟 |

14,006 |

89棟 |

13,353 |

-4.7% |

|

土地有効活用 |

63件/101棟 |

22,096 |

77件/89棟 |

23,588 |

+6.8% |

|

建設関連 |

27件 |

646 |

16件 |

641 |

-0.7% |

|

合計 |

– |

59,568 |

– |

54,163 |

-9.1% |

*単位:百万円。

(同社決算説明資料より)

23/3期第1四半期末(2022年6月末)の受注契約残高は前年同期末(2021年6月末)比9.1%減の541億63百万円となった。受注契約残高減少は、主に分譲住宅セグメントの減少が影響した。前年同期はコロナ禍における住環境の見直し気運の高まりを受けた「住宅特需」を反映した受注契約残高となっていたものの、今第1四半期末は平常時並みとなり前年同期比では大幅に減少した。一方で、新築分譲住宅に比べて低価格の中古住宅の需要は旺盛で、住宅流通セグメントの受注契約残高は大幅に増加、また、土地有効活用セグメントでも賃貸住宅等建築請負の受注契約が回復し、個人投資家向け一棟売賃貸アパートの受注も引き続き高水準となり、分譲住宅セグメントの落ち込みを一部カバーした。

(5)財政状態

|

22年3月 |

22年6月 |

22年3月 |

22年6月 |

||

|

現預金 |

19,644 |

18,969 |

仕入債務 |

6,599 |

5,770 |

|

棚卸資産 |

81,000 |

83,804 |

短期有利子負債 |

29,187 |

30,276 |

|

流動資産 |

103,486 |

105,675 |

未払法人税等 |

1,344 |

204 |

|

有形固定資産 |

44,541 |

44,587 |

前受金 |

3,318 |

3,492 |

|

無形固定資産 |

592 |

582 |

長期有利子負債 |

59,901 |

63,570 |

|

投資その他 |

4,892 |

4,728 |

負債 |

109,162 |

111,112 |

|

固定資産 |

50,025 |

49,899 |

純資産 |

44,349 |

44,462 |

|

資産合計 |

153,512 |

155,574 |

有利子負債合計 |

89,089 |

93,847 |

*単位:百万円。

*棚卸資産=販売用不動産+仕掛販売用不動産+開発用不動産+未成工事支出金+貯蔵品

*有利子負債=借入金+社債+リース債務

2022年6月末の総資産は1,555億74百万円と前期末比20億62百万円増加した。資産サイドは、主に現預金や繰延税金資産などが減少し、契約資産や棚卸資産などが増加した。負債・純資産サイドは、主に仕入債務や未払法人税などが減少し、短期有利子負債や長期有利子負債や前受金や利益剰余金などが増加した。棚卸資産の主な内訳と金額は、販売用不動産213.7億円(前期末220.9億円)、仕掛販売用不動産291.6億円(同270.2億円)、開発用不動産332.1億円(同318.3億円)。厳しい仕入環境は続いているものの、分譲戸建住宅、分譲マンション合計で2,764戸と今後約3年分の販売在庫は確保出来ている。引き続き、用地仕入れは厳選した仕入方針を継続し、在庫の回転率を上げ、筋肉質な財務体質を目指す方針である。有利子負債は47億58百万円の増加。自己資本比率は28.6%と前期末から0.3ポイントの低下。

4.2023年3月期業績予想

(1)連結業績

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

118,698 |

100.0% |

110,600 |

100.0% |

-6.8% |

|

営業利益 |

5,871 |

4.9% |

6,000 |

5.4% |

+2.2% |

|

経常利益 |

5,627 |

4.7% |

5,700 |

5.2% |

+1.3% |

|

親会社株主に帰属 する当期純利益 |

3,869 |

3.3% |

3,800 |

3.4% |

-1.8% |

*単位:百万円。

前期比6.8%の減収、同1.3%の経常増益予想

第1四半期が終了し、23/3期の会社計画は、売上高が前期比6.8%減収の1,106億円、経常利益が同1.3%増の57億円の期初予想から修正なし。

売上面では、中古マンション販売、個人投資家向け一棟売賃貸アパート、賃貸及び管理などが順調に拡大するものの、コロナ特需の一巡による前期下期の受注減少により新築戸建住宅の引渡戸数が前期比で減少することなどが影響する見込み。

一方、利益面では、中古マンション販売、個人投資家向け一棟売賃貸アパート、賃貸及び管理などの増収効果に加え、前期に発生した炭の家の補修に関連する一過性の費用の約8.4億円が減少することも寄与する。売上高経常利益率は、前期比0.5ポイント上昇の5.2%の計画。

配当予想も、前期と同額の1株当たり年27円の予定(上期末14円、期末13円)を据え置き。配当性向は25.4%となる。

事業セグメント別の見通し

|

売上高 |

22/3期 実績 |

23/3期 会社計画 |

増減率 |

|

分譲住宅 |

45,388 |

34,900 |

-23.1% |

|

住宅流通 |

23,928 |

25,700 |

+7.4% |

|

土地有効活用 |

26,775 |

25,100 |

-6.3% |

|

賃貸及び管理 |

23,829 |

24,400 |

+2.4% |

|

建設関連 |

2,454 |

2,100 |

-14.4% |

|

セグメント利益 |

22/3期 実績 |

23/3期 会社計画 |

増減率 |

|

分譲住宅 |

1,475 |

700 |

-52.6% |

|

住宅流通 |

1,280 |

1,400 |

+9.3% |

|

土地有効活用 |

2,365 |

2,300 |

-2.8% |

|

賃貸及び管理 |

2,766 |

3,300 |

+19.3% |

|

建設関連 |

112 |

60 |

-46.5% |

*単位:百万円。

*セグメント利益は全社費用控除前の数値。セグメント間の内部取引高を含めて表示。

*2022年5月10日発表の中期経営計画より。

分譲住宅事業では、地価の上昇による土地仕入価格の高騰、資材価格の高騰を背景とした建築コストの高止まりといった外部環境の変化に対応し、仕入れを厳選する。住宅流通事業では、参入障壁の高い中古住宅アセット事業を強化し、さらなる収益基盤の安定化を図る。土地有効活用事業では、オーナー及び紹介者(税理士・金融機関等)とのさらなる信頼関係の構築とリピート受注率、紹介率の向上を目指す。賃貸及び管理事業では、土地有効活用事業の建築請負や個人投資家向け一棟売賃貸アパート、分譲住宅事業の分譲マンションの販売引渡しが堅調に推移することでストック事業による収益は引き続き堅調に推移する見込み。引き続き、ストック収益重視への安定収益構造の構築を図り、想定外の経済環境の変化に耐えうる事業基盤の確立を目指す。建設関連事業では、サービス付き高齢者向け住宅(西宮市)のリノベーション物件の完成引渡しを予定しており、今後更に協業による相乗効果を高める方針である。

コロナ特需の一巡による前期下期の受注減少により新築戸建住宅の引渡戸数が前期比で減少するものの、個人投資家向け一棟売賃貸アパート及び建築請負の堅調な引渡しに伴う管理戸数の増加により、賃貸及び管理事業の売上高とセグメント利益が拡大する見込みである。分譲マンションの竣工引渡し3棟を予定しており、新築戸建住宅の引渡戸数減少をカバーする他、建築請負でも前期の好調な受注による工事進行基準売上高が利益の増加に貢献する予定である。

(2)進捗率

|

23/3期 第1四半期 |

23/3期 上期 会社計画 |

上期会社計画に 対する進捗率 |

23/3期 通期 会社計画 |

通期会社計画に 対する進捗率 |

|

| 売上高 |

27,654 |

52,700 |

52.5% |

110,600 |

25.0% |

| 営業利益 |

1,185 |

2,600 |

45.6% |

6,000 |

19.8% |

| 経常利益 |

1,114 |

2,500 |

44.6% |

5,700 |

19.6% |

| 当期純利益 |

735 |

1,600 |

46.0% |

3,800 |

19.3% |

*単位:百万円。

同社グループの主力事業である不動産販売事業は引渡基準を採用しており、例年、物件の引渡し時期が特定の四半期に偏重する傾向がある。今第1四半期の売上高は、上期会社計画、通期会社計画のいずれに対しても順調な進捗となっている。

また、各段階利益についても、上期会社計画に対しては概ね前期の受注契約の引渡し計画を反映している為、会社計画と大きく変わることはなく、通期会社計画に対しても概ね会社想定通りの進捗となっている。

5.今後の注目点

同社の23/3期第1四半期決算は、前年同期比3.2%増収、同27.3%の営業減益となった。主力の自由設計住宅の販売戸数が大幅に減少する中で、新築分譲マンション、中古マンション、個人投資家向け一棟売賃貸アパート、賃貸及び管理などの拡大を通じて、全体の売上高を増加させた点が立派であった。同社が強烈に推進するバランス経営の成果と言えよう。好不況の影響を受けにくい土地有効活用セグメントとストックビジネスである賃貸及び管理セグメントの売上高構成比の上昇は、変動が激しい不動産業界にあって、より一層の事業基盤の強化に結び付くものと判断される。また、前年同期との比較において営業減益率が大きくなったものの、これはコロナ禍の不透明な経済環境に備え資金化を優先し価格調整を行ったことにより分譲マンションの収益貢献が低かったことや前年同期に実施した大型分譲地の素地販売の反動減も影響しており、見た目の決算数値程悪くない。こうした一方で、自由設計住宅においては、コロナ禍における住環境の見直し気運の高まりによる「住宅特需」の一巡などが影響し、受注契約残高の減少に歯止めがかかっていない。住宅用地や建築資材の価格上昇を避け、仕入を抑制している影響も今後懸念される。受注環境の回復によりいつ頃から底打ち傾向が強まるのか、今後の自由設計住宅の受注契約残高の動向が注目される。

また、同社はコロナ禍における事業環境の悪化に備え、仕入の厳選と在庫回転率の向上を行い、21/3期にたな卸資産と有利子負債の圧縮を実施し22/3期においても21/3期並みのたな卸資産と有利子負債を維持した。こうした中、2022年6月末のバランスシートでは、前期末と比較し仕掛販売用不動産と開発用不動産が増加し、有利子負債も増加していることが確認された。同社が属する不動産業界では、事業拡大のために有利子負債の増加を伴うたな卸資産の増加が避けては通れない。用地の仕入を厳選しつつも、中期経営計画の達成に向け、今後徐々に仕入を積極化するものと予想される。魅力的な用地の仕入を拡大することができるのか、今後のたな卸資産と有利子負債の動向が注目される。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2022年6月27日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 【補充原則1-2-4.議決権の電子行使と招集通知の英訳化】 | 議決権電子行使プラットフォームについては利用可能としております。

招集通知の英訳については、当社では、海外投資家の比率が低く(2022.3.31現在で5.9%)、現時点では不要と考えておりますが、今後、海外投資家の比率が10%以上に上昇した際には、招集通知の英訳を検討して参ります。なお、決算短信の主要ページ(財務諸表)やホームページの主要な箇所(会社概要等)については英語での掲載を行っております。 |

| 【補充原則2-4-1.女性の活躍促進を含む社内の多様性の確保】 | 当社グループの長期的な安定経営を継続するためには、能力と熱意を兼ね備え、当社グループの経営理念・方針や価値観に共感する優秀な人財を採用すること、また、そのような人財が長期にわたってやりがいを感じるとともに明るく元気にイキイキとストレスのない働きやすい就業環境を整備することが、重要であると考えております。働きやすい環境の整備としましては、いつでも電話相談できる健康相談ダイヤル活用の積極的な推奨、テレワークによる柔軟な働き方の推進、パートタイマーを含め全役職員対象の診断項目の充実した健康診断の実施、部屋型の高気圧酸素ボックスを社内に設置することで打ち合わせや休憩に利用できるようにするなど、社員が働きやすく、健康を維持できる就業環境づくりを行っております。加えて、社員の専門的かつ高度な知識獲得のために資格取得支援制度を充実させることで、各種業務資格の取得を促進しております。

また、業績向上の原動力は、経営理念や方針の理解、実践と同一の価値観を共有する人財の育成にあると考え、役員を含め社員、パート社員全員が全員を評価する人事評価システムを採用し、直属の上司からの評価にとどまらず、他部署を含めた部下や同僚など全方面から評価する360度の公平・公正な人事評価・査定を行うことで、年齢・性別・国籍・中途採用に関係なく実力・実績に応じた役職に登用しております。このため、女性・外国人・中途採用者の管理職へ登用等、中核人財の登用等における多様性の確保についての測定可能な数値目標は設定しておりませんが、多様な人財が管理職として活躍しております。なお、2016年6月の定時株主総会では女性の社外取締役を選任しております。 |

| 【補充原則3-1-3.サステナビリティについての取組み等】 | 当社グループでは、2021年12月14日の取締役会にて、以下の通りサステナビリティ基本方針を決議いたしました。「当社グループは『社員のため、社員の家族のため、顧客・取引先のため、株主のため、地域社会のため、ひいては国家のために当社を経営する』という経営理念のもと、創業以来、事業活動を通じて社会貢献活動に取り組んで参りました。国連で採択された『SDGs』(持続可能な開発目標)など、社会課題に対する企業が果たす役割の重要性が増しております。ESG(環境・社会・企業統治)及びSDGsと地域密着型経営である当社の事業活動との関連を意識し、社会貢献に取り組むことにより、今後も社会とともに持続的に成長し、信頼される企業グループを目指して参ります。」当社グループの長期的な安定経営を継続するためには、能力と熱意を兼ね備え、当社グループの経営理念・方針や価値観に共感する優秀な人財を採用すること、また、そのような人財が長期にわたってやりがいを感じるとともに明るく元気にイキイキとストレスのない働きやすい就業環境を整備することが、重要であると考えており、パートタイマーを含め役職員全員が会長または社長と直接対話できる「会長・社長への質問会」を定期的に開催しております。会長または社長自らが質問者一人ひとりと電話ミーティングを行い、仕事のみならず、プライベートの悩み・問題まで解決に努める取り組みを行っております。業績向上の原動力は、経営理念や方針の理解、実践と同一の価値観を共有する人財の育成にあると考え、役員を含め社員、パート社員全員が全員を評価する人事評価システムを採用し、直属の上司からの評価にとどまらず、他部署を含めた部下や同僚など全方面から評価する360度の公平・公正な人事評価・査定を行うことで、年齢・性別による区別や職務範囲を限定することなく実力・実績に応じた役職に登用しております。加えて、社員の専門的かつ高度な知識獲得のために資格取得支援制度を充実させることで、各種業務資格の取得を促進しております。働きやすい環境の整備としましては、いつでも電話相談できる健康相談ダイヤル活用の積極的な推奨、テレワークによる柔軟な働き方の推進、パートタイマーを含め全役職員対象の診断項目の充実した健康診断の実施、部屋型の高気圧酸素ボックスを社内に設置することで打ち合わせや休憩に利用できるようにするなど、多様性を尊重し、社員が働きやすく、健康を維持できる就業環境づくりを行っております。知的財産への投資等については、事業の核としての位置付けではなく、現時点では投資額も少ないことから具体的な情報を開示・提供する必要はないと考えております。現状、TCFDの開示は行っておりませんが、TCFDへの対応については、2022年4月12日の取締役会において内部統制推進委員会の分科会としてTCFDワーキンググループ(以下、「本グループ」)を設置することを決議しました。本グループにおいて、次の事項について協議して参ります。 ①気候変動が当社の事業活動に与える影響の把握、及びTCFD提言に基づく情報開示の内容の策定 ②サステナビリティ基本方針に基づいた取り組みの状況の確認、及び取り組みの推進 |

| 【原則4-8.独立社外取締役の有効な活用】 | 現在7名の取締役と3名の監査役で構成されております。うち社外役員は社外取締役2名、社外監査役2名の合計4名で、全員が東京証券取引所の定めに基づく独立社外役員であり、社外役員4名は原則全ての取締役会に出席しております。社外取締役2名は公認会計士・税理士として、社外監査役2名は1名が公認会計士・税理士、1名は弁護士として豊富な経験と高い見識により、取締役の業務執行の有効性や効率性について独立的かつ公正な立場で適宜検証を行っており、経営の透明性と法令遵守の確保に寄与しております。社外取締役は客観的・中立的な立場から取締役会における議題の審議につき助言を行うとともに取締役会以外の重要な会議(部門長会議)に出席し意見を述べており、さらに監査役とも随時意見・情報交換を行っております。以上のことから当社の独立社外取締役の役割と責務は十分果たしており、独立社外取締役の人数は1/3を満たしておりませんが、独立社外役員4名で経営の監視及び監督は適切に機能しているものと考えております。よって現時点では、独立社外取締役を1/3以上選任することを考えておらず、独立社外取締役を増員することは予定しておりません。 |

<開示している主な原則>

|

原則 |

開示内容 |

| 【原則1-4.政策保有株式】 | 当社においては、全ての事業において不動産の取得資金等の借入や不動産の仕入れに関する情報の取得、さらには土地有効活用事業における顧客紹介等、総合的な取引を金融機関と行っており、事業拡大、持続的発展のためには、金融機関との協力関係が不可欠となります。企業価値を向上させるという中長期的な目標のため、当社の経営理念・経営姿勢をご理解いただき、総合的な取引を行うことを前提とした金融機関の投資株式については経済的合理性を検証の上、保有していく方針としております。なお、個別銘柄ごとに株式数50万株かつ当社株主資本の2%以内を保有の上限とし、継続的に保有先金融機関との取引状況並びに保有先金融機関の財政状態及び経営成績の状況についてモニタリングを実施するとともに、年1回、取締役会にて株価の推移、配当額、取引状況等をもとに保有の合理性を検証しております。政策保有株式に係る議決権の行使につきましては、議案が当社及び投資先企業の企業価値向上に繋がるか、当社の保有目的と適合しているかを基準とし、個別議案を精査したうえで賛否の判断を行っております。 |

| 【補充原則4-11-3.取締役会全体の実効性についての分析・評価の結果の概要】 | 毎年、取締役会の実効性評価を匿名のアンケート形式で実施し、その結果を取締役会に報告しております。なお、取締役会の実効性についての分析・評価の結果は以下のとおりです。

・取締役会の開催頻度、各役員の出席状況は適切であり、資料の内容及び分量、各議案に対しての審議も適切に行える運営となっている |

| 【原則5-1 株主との建設的な対話に関する方針】 | 株主との対話はIR室が担当しており、IR担当執行役員が統括を行っております。IR室は、日々、経営企画部、総務部、人事法務部、財務部、内部監査室と連携をとっており、必要な情報がIR室に報告される体制となっております。IR室は、大阪、東京にて個人投資家、金融機関、アナリスト、機関投資家向け会社説明会を実施し、決算説明資料で事業内容や業績の説明だけでなく、その背景となる経営理念や経営方針やESG、SDGsの取り組み等について説明しております。また、株主とのコミュニケーションを図るため、年2回株主アンケートを実施するとともに、IR問い合わせメールを設け、株主、投資家からの問い合わせ(質問など)に対して、IR室にて回答をしております。定時株主総会において議案に関わらず株主からの質問を受け付けており、基本的に社長自ら対応しております。 |

<その他>

コーポレートガバナンスに関する基本的な考え方において、「経営の効率性・透明性を向上させ着実な業績を上げつつ、株主の立場に立って企業価値を最大化することが、コーポレート・ガバナンスに関する基本的な考え方であり、経営上の最も重要な課題のひとつとして位置づけております。」とし、(1)株主価値の最大化、(2)取締役会、(3)監査役・監査役会、(4)社内の情報開示体制の強化、(5)IR活動の質の向上、(6)内部統制の強化についてそれぞれ述べている。

*同社2022年4月12日リリースコーポレートガバナンスの状況より

https://ssl4.eir-parts.net/doc/8860/tdnet/2105397/00.pdf