(4481)ベース株式会社 売上・利益とも上半期の過去最高を更新

中山 克成 代表取締役社長 |

ベース株式会社(4481) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

情報・通信 |

|

代表者 |

中山 克成 |

|

所在地 |

東京都千代田区外神田4-14-1 秋葉原UDX8階 |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

6,180円 |

9,070,200株 |

56,053百万円 |

28.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

85.00 |

1.4% |

274.94円 |

22.5倍 |

931.72円 |

6.6倍 |

*株価は8/24終値。発行済株式数、DPS、EPSは22年12月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年12月 |

7,500 |

1,095 |

1,087 |

702 |

88.88 |

53.33 |

|

2019年12月 |

9,714 |

1,679 |

1,654 |

1,139 |

143.26 |

40.00 |

|

2020年12月 |

12,400 |

2,438 |

2,423 |

1,743 |

195.74 |

60.00 |

|

2021年12月 |

13,293 |

3,001 |

3,004 |

2,126 |

237.43 |

80.00 |

|

2022年12月(予) |

15,000 |

3,602 |

3,602 |

2,468 |

274.94 |

85.00 |

* 予想は会社予想。単位:百万円、円。2019年8月30日付で1:2の、2020年6月10日付で1:3の株式分割を実施。2021年12月期の配当には記念配当10.00円を含む。

ベース(株)の2022年12月期第2四半期決算概要などについてお伝えします。

目次

今回のポイント

1.会社概要

2.2022年12月期第2四半期決算概要

3.2022年12月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 「お客様に対して常に新しい価値を提供し続ける」ことを使命とし、同社及び子会社2社により主にシステムの受託開発を行っている。流行の移り変わりに左右されないベース(基礎)の部分である「モノづくり」と「運用保守」にフォーカス。日本人と中国人の従業員数を一般職‧管理職共に50:50とする「日中人材バランス50:50」モデルが生み出すシナジー効果、技術力、高品質、人材採用力・動員力などが競争優位性。

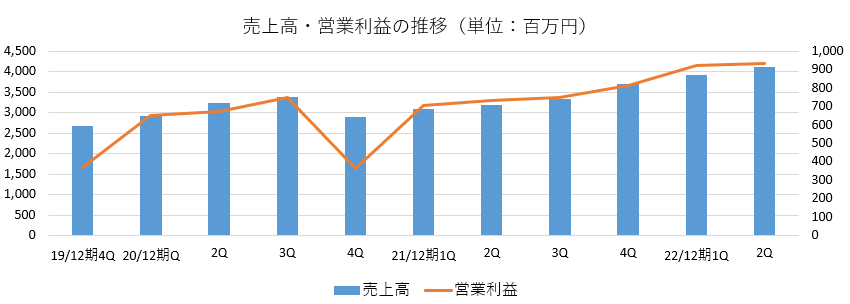

- 22年12月期第2四半期(累計)の売上高は前年同期比28.3%増の80億51百万円。主要顧客のうち、大手Sier3社との取引が好調に推移した。営業利益は同29.4%増の18億59百万円。売上総利益が同25.3%増加し販管費の増加を吸収した。営業利益率は同0.2pt上昇した。期初予想を売上・利益とも上回り、上半期の過去最高を更新した。

- 業績予想に変更は無い。22年12月期の売上高は前期比12.8%増の150億円、営業利益は同20.0%増の36億2百万円、営業利益率は同1.4pt上昇の予想。良好な事業環境の下、主要顧客4社との取引の安定かつ更なる深耕を継続するほか、第5・第6の柱構築に向け、大手SIer数社との取引を着実に拡大する。今期も2割以上の利益成長を継続する。配当は、記念配当10円/株を含んだ前期の80円/株から5円/株増配(普通配当では15円/株の増配)の85円/株を予想。予想配当性向は30.9%。22年12月期上期の進捗率は売上高で53.7%、営業利益で51.6%と双方とも50%を超え、特に売上高は過去2期を上回る。

- 通期予想を据え置いているが、主要顧客との取引は順調に推移しているということであり、下期ウェイトの高い同社の売上高が第3四半期以降どれだけ積み上がっていくか注目していきたい。第5・第6の柱の確立についても期待したい。

1.会社概要

「お客様に対して常に新しい価値を提供し続ける」ことを使命とし、同社及び子会社2社により主にシステムの受託開発を行っている。流行の移り変わりに左右されないベース(基礎)の部分である「モノづくり」と「運用保守」にフォーカスしている。

日本人と中国人の従業員数を一般職‧管理職共に50:50とする「日中人材バランス50:50」モデルが生み出すシナジー効果、技術力、高品質、人材採用力・動員力などが競争優位性である。

【1-1. 沿革】

中国・上海生まれで、エンジニアとして勤務していた中山 克成氏(現 同社代表取締役社長)は、学生時代から中国の外の世界に大いに興味を持ち、自身の知識を大いに広げ、将来は自ら起業したいとの想いを胸に1987年、30歳の時に来日。日本のシステム開発企業に就職した。

言葉の壁や日中間の習慣の違いなどに苦労しながらもエンジニアとしての知識・経験を着実に積み重ね、来日から10年後の1997年、厳しい経済環境ではあったが、日本でもPCが急速に普及し、大きな波に乗るチャンスと見て、計画通り、起業。4名でベース株式会社を設立した。

前職時から富士通株式会社の案件を担当していた中山氏は、その能力について富士通の担当者から高い評価を得ていたため、当社設立時の1997年から前社経由で富士通との取引を開始した。その後も信頼と実績を積み重ねて2000年には直接取引するまでに至った。富士通は開発力、機動力など同社の競争優位性を評価し、2003年にはコアパートナーに認定するほか、一段と関係を深めるべく出資も行った。

富士通との関係強化により業界における同社の評価は一段と向上し、その後、みずほ証券株式会社(2002年)、株式会社野村総合研究所(2013年)、株式会社エヌ・ティ・ティ・データ(2017年)など、日本を代表する有力企業との直接取引が始まる。

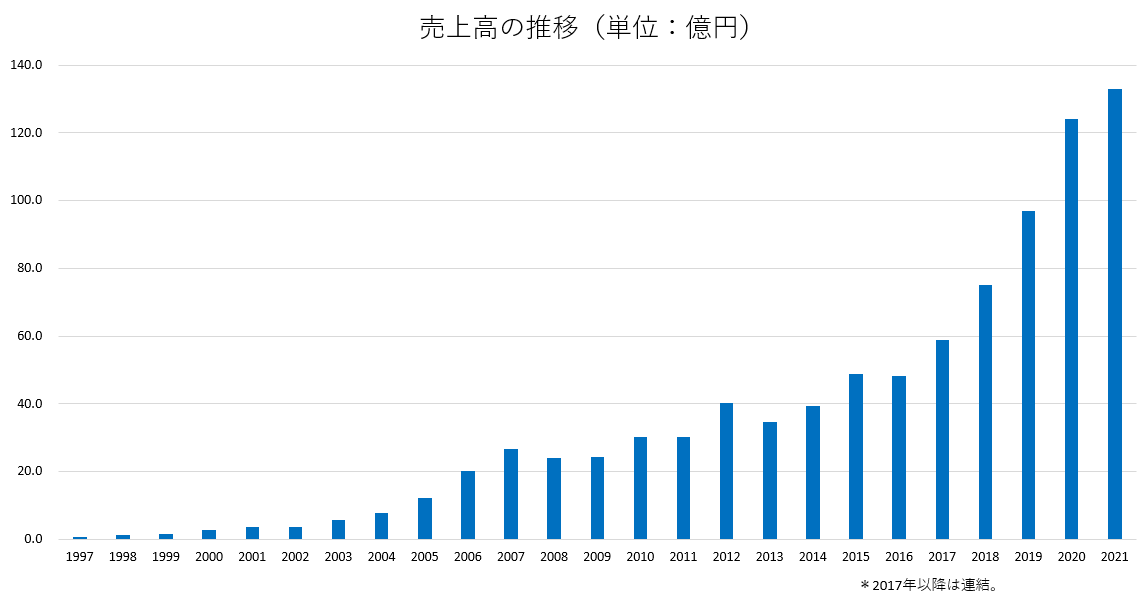

「日中人材バランス50:50」をベースにした「モノづくりにこだわる開発力」を武器に着実に業容は拡大し、創業20年目にあたる2017年からは更に成長スピードが加速。2019年12月に創業時から目標としていた株式上場を果たし(東証2部)、1年後の2020年12月には東証1部にステップアップした。2022年4月、市場再編に伴い東証プライム市場に移行した。

なお、1997年の創業以来、一度も損失を計上したことが無い。

【1-2. 企業理念】

以下のミッション、経営理念を掲げている。

*ミッション

「お客様に対して常に新しい価値を提供し続ける」

*経営理念

| 相互尊重 | 関わる全ての人と互いに尊重しあうことが、私たちの原点です |

| 誠心誠意 | どのような仕事でも誠心誠意対応することが、私たちの精神です |

| ベストを尽くす | いかなる場面でもベストを尽くすことが、私たちの約束です |

【1-3. 事業内容】

(1)サービスライン

報告セグメントはソフトウェア受託開発事業の単一事業。

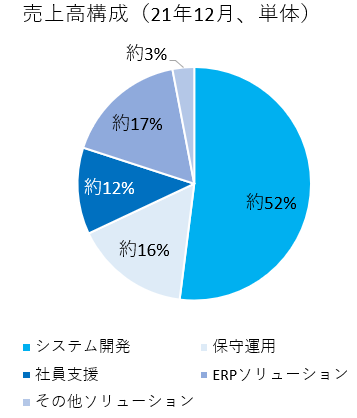

事業のサービスラインは「システム開発」「ERPソリューション」「その他ソリューション」の3つで、「システム開発事業」は「システム開発」「保守運用」「社員支援」で構成されている。

①システム開発事業

◎システム開発

主に金融・流通・製造分野におけるオープン系システム開発(技術的な仕様が公開されているOS、サーバーやソフトウェアを組み合わせて構築されたシステム開発)を行っている。

主として証券、銀行、クレジットカード会社など金融系のシステム開発に実績がある。

要件定義、基本設計、詳細設計、プログラム設計、プログラミング、各種テスト、移行・リリース作業、サービス開始後の運用保守をトータルでサービスを提供している。

「プロジェクト管理の徹底」「品質管理の専門部署による第三者チェック」「PDCAサイクルの徹底」といった組織的な品質強化を図り、顧客に安心を提供している。

また、日本人技術者と中国人技術者が協働する態勢を整えている。

総じて、日本人技術者は仕様理解力や、管理と品質に対する意識の高さを持ち、中国人技術者は高い技術力と積極的な技術習得意欲を持つなど、日本人技術者と中国人技術者には、それぞれの長所があると同社では考えている。

国民性やそれぞれの国の文化に由来する両者の長所を十分に活かし、短所はお互いが補うことで、より高いレベルのサービス提供を目指している。

◎運用保守

顧客の新規システム又は既存システムの運用保守を行っている。

主に顧客の情報システム部門やヘルプデスク部門に常駐して行うなど、顧客の安心感を最優先に考えたサービスを提供している。顧客の業務知識習得など教育を充実させ、技術以外のスキルの向上にも力を入れているほか、開発に参加した技術者をメンバーとして配置することで、顧客の要望にタイムリーに応えられる体制を構築している。これによって、顧客の体制変更や新商品の追加、業務フローの変更等に合わせ、システム対応、機能拡張及び利便性・操作性の向上等、当該システム及び周辺システムで生じるさまざまなシステム開発を継続的に行い、顧客にとって安心かつスピーディーな対応を実現している。

また、システム維持管理では、自社開発の工数管理システム「b.mat」(案件ごとに実工数を集計し、稼働状況を可視化するシステム)を活用し、各チームの作業量を把握の上、余剰リソースを他チームに配分するなどリソースの有効活用及びコストダウンへと繋げている。これにより、顧客における時期や部署ごとに作業量のバラツキを減少させ、リソースの効率的な活用を図っている。

◎社員支援

システム開発に付随し、顧客先への人員派遣を行っている。

同業務では、顧客と同一目線に立ち、システムの企画段階や、エンドユーザとの要件調整、プロジェクトマネジメント、課題改善活動などに携わっている。

ベースが担当するシステム開発や運用保守の案件では、顧客側に立つ同社の派遣社員と同社のシステム開発メンバーが連携することで、要件やシステムに関する理解を深めることができ、より安全かつ効率的な開発作業が可能である。

②ERPソリューション

SAP SEの製品を中心に、ERP、CRM、BASISの3領域でサービス提供を行っている。

これまでのERP関連サービスでの経験・ノウハウを活かし、新規導入案件やアップグレード、マイグレーション案件において、導入コンサルティングから開発・運用保守まで幅広く対応している。

③その他ソリューション

これまでの開発案件で培った経験をもとに、同社独自のソリューションを構築し、顧客への提案を行っている。

具体的には、NISA口座開設サービスやマイナンバーサービスのソリューションを提案し、複数社の顧客へ導入した。また、OCR機能を利用したカード番号(免許証、マイナンバーカード、クレジットカード等)認識サービスを顧客の口座開設へ応用する等、顧客の業務内容を踏まえ、最新技術を業務効率化や作業品質向上に繋げる提案活動を、随時行っている。

ソリューションの導入に付随し、業務のアウトソーシングサービス(BPOサービス)も提供している。一般的なBPOサービスは事務作業等の代行であるのに対し、同社のBPOサービスは、事務作業等にITを組み合わせたものであり、これまでの開発経験を活かしたサービスである。

(2)主要顧客

沿革で触れたように、1997年の創業3年後の2000年に富士通株式会社と直接取引を開始して以来、同社と強固な関係を構築しているほか、2002年にはみずほ証券との直接取引をスタートさせている。

2021年12月期の主要上位4顧客向け売上高構成比は約6割。顧客の選択と集中は、【1-4.特長・強み】で後述するように同社に様々なメリットをもたらしている。

|

顧客名 |

売上高 |

構成比 |

|

富士通株式会社 |

2,592 |

19.5% |

|

株式会社野村総合研究所 |

1,933 |

14.5% |

|

みずほ証券株式会社 |

1,895 |

14.3% |

|

株式会社NTTデータ グローバルソリューションズ |

1,358 |

10.2% |

|

合計 |

7,779 |

58.5% |

|

21/12期売上高 |

13,293 |

100.0% |

【1-4 特長・強み】

同社の特長・強み、競争優位性とその源泉は、以下のような点にある。

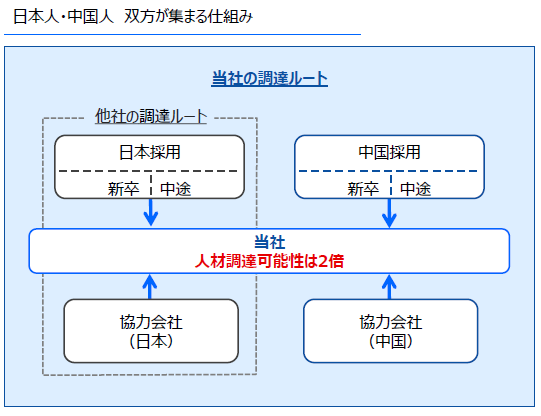

(1)「日中人材バランス50:50」

同社では日本人と中国人の従業員数を一般職‧管理職共に50:50としている。

このビジネスモデルが以下のような特長・強みを生み出しており、まさに競争優位性の源泉となっている。

①日本人と中国人の互いの長所を活かしたシナジー効果

日本人の長所は、品質へのこだわり、高いチーム調和能力、日本式マナーの理解等。一方、中国人の長所は、新技術への好奇心、スピーディーな仕事、高い成長意欲等である。

両者が補完、刺激しあうことで、高い付加価値を創造している。

②技術力と高品質

中山社長はじめ創業者が中国出身のITエンジニアであることから、中国のエンジニアや有名大学と強いパイプがあり、高度な技術力を有する優秀な人材を獲得することができ、上記シナジー効果を通じ、日本人エンジニアもレベルアップする。

また、大手クライアントの案件を手掛けることで顧客を通じて先端的なグローバルソリューションをキャッチアップし、早期の人材育成で、一流ソリューションを提供することができる。加えて、常時100種類以上のカリキュラムを用意しており、社員のスキルアップをサポートしている。こうした先端技術の取り込みは、新たな受注獲得にもつながっている。

また、高い技術力を用いた開発においても、日本人の品質へのこだわりを活かしたプロジェクトマネジメントにより、高品質を実現している。

③人材調達力・機動力

日中両ルートによる新卒‧中途採用を行っている。従業員数は372人(2016年12月末、非連結)から961人(2022年6月末、連結)となり、IPO当初に目標としていた1,000人体制の実現が目前に迫る。今後も毎年100人以上の純増体制を継続する予定で、次なる目標となる3,000人体制構築を目指す。加えて、同社の場合、日本にある中国系協力会社を通じた人材調達も可能であり、同社の人材調達力は通常の2倍。

こうして採用したエンジニアを案件ごと機動的に動員できる点も大きな強みである。

(同社資料より)

(2)圧倒的なエンジニア比率

全社員に占めるエンジニア比率は95%。間接部門・間接コストを最小限に抑えながら、稼働人員を最大化することで、高い収益性を実現している。

部長・執行役員まで案件に参画しており、大多数の社員がプロフィット・センターである。また、全社的な要員調整による非稼働要員の削減を図っているほか、管理部門・営業部門のコストを最小化している。

(3)超大手SIer等を主要顧客とする選択と集中

主要顧客は富士通を始めとした大手企業に絞り込んでいる。以下の理由により、効率的に十分な受注を確保することができる。

| * | 顧客を絞り込むことで、限られた人数でも部長クラスの常駐が可能である。 |

| * | 顧客自体の受注規模が大きく、受注分野も広いため、顧客内での案件開拓余地が大きい。そのため、案件と案件の間のアイドルタイムも極めて短く、高利益率に寄与している。 |

| * | 既に実績のある組織をコピーし、既存顧客内での横展開を図り新規受注を拡大していく。既に受注を行っている部門における未受注案件に加え、まだ取引を行っていない部門の開拓を図り、顧客1社当たりの売上を拡大する。顧客1社当たりの受注拡大余地は十二分に大きい。 |

(4)徹底した現場主義

徹底した現場主義により機動的な受注を実現している。

通常、案件の受注可否を決定するには本社におけるシステム部門・営業部門・管理部門の全部門の決裁が終了後、正式に受注決定を顧客に伝えることとなる。

これに対し同社では、顧客先に常駐した現場の状況を熟知したチームのヘッドである部長が決裁権を有しているため、迅速な決定が可能である。

この迅速な意思決定によって機会損失を防止しているほか、現場担当者が受注するためトラブル案件を抑制することができる。また、顧客に安心感を与え、効果的な営業の実現にも繋がっている。

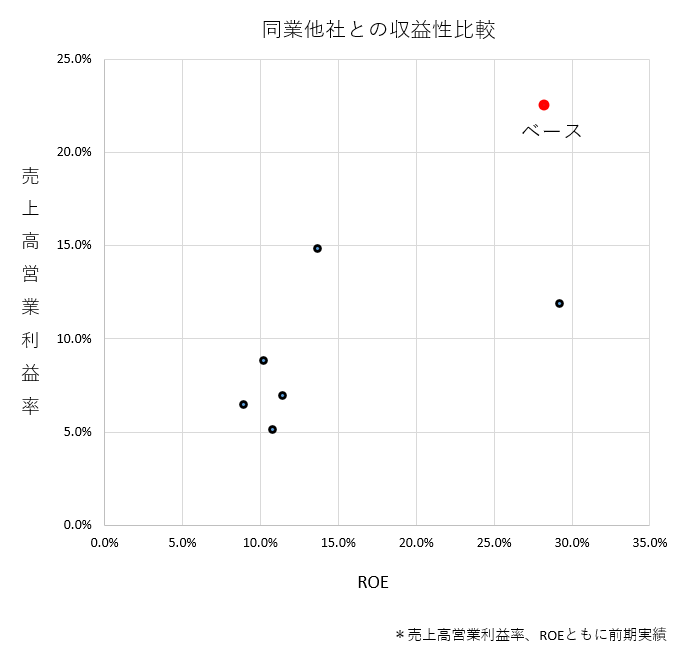

(5)高い利益率

創業以来、高生産性を重視している同社は、上記のような、間接部門・間接コストの最小化、顧客の選択と集中、徹底した現場主義といった施策により高い利益率を実現。新技術の習得や社員教育を始めとした成長投資の源泉ともなっている。

(インベストメントブリッジ作成)

【1-5 成長戦略】

会社のサステナビリティに着目し、10年前より最重要KPIを「営業利益の成長」としている。

前述の競争優位性を活かして顧客に「最先端の技術力」「高い品質」「スピード感のある動員力」を提供することで顧客満足度を高め、持続的な高成長を追求する。

【1-6 ESG・サステナビリティの推進】

企業指針の一つに「ITを生業とする企業活動を通じて、社会が抱える様々な問題解決に貢献」することを掲げているように、現在世界規模で深刻化している環境問題や経済・社会問題等の解決に貢献するべく、ESGの課題に対して真摯に取り組んでいく必要があると考えている。

こうした考え方及び取り組みを示すため、「環境」「社会資本」「人的資本」「ビジネスモデル&イノベーション」「リスク管理・ガバナンス」の6つのマテリアリティを設定し、それぞれについて取り組みを進めている。

詳細は、ESG ブリッジレポートを参照

https://www.bridge-salon.jp/report_bridge/archives/2021/10/211026_4481.html

【1-7 株主還元】

将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、安定した配当を継続して実施している。

配当性向は30%を目安としている。利益成長をすることで、株主還元につなげる。

2. 2022年12月期第2四半期決算概要

【2-1 業績概要】

|

21/12期 第2四半期 |

構成比 |

22/12期 第2四半期 |

構成比 |

前年同期比 |

予想比 |

|

|

売上高 |

6,276 |

100.0% |

8,051 |

100.0% |

+28.3% |

+11.7% |

|

売上総利益 |

1,871 |

29.8% |

2,344 |

29.1% |

+25.3% |

– |

|

販管費 |

434 |

6.9% |

485 |

6.0% |

+11.8% |

– |

|

営業利益 |

1,437 |

22.9% |

1,859 |

23.1% |

+29.4% |

+11.0% |

|

経常利益 |

1,444 |

23.0% |

1,869 |

23.2% |

+29.4% |

+11.6% |

|

四半期純利益 |

986 |

15.7% |

1,280 |

15.9% |

+29.8% |

+11.6% |

* 単位:百万円

2桁の増収増益、売上・利益とも上半期の過去最高を更新

売上高は前年同期比28.3%増の80億51百万円。主要顧客のうち、大手Sier3社との取引が好調に推移した。

営業利益は同29.4%増の18億59百万円。売上総利益が同25.3%増加し販管費の増加を吸収した。営業利益率は同0.2pt上昇した。

期初予想を売上・利益とも上回り、上半期の過去最高を更新した。

<ポイント>

中国から入国制限が緩和されたことにより来日が可能になったことから、採用環境が好転している。また、外部パートナーも積極活用することで旺盛な需要に応える体制を構築することができた。

前期下期より案件が着実に積みあがっており、変動要素が少なく、安定した業績に繋がっている。

【2-2 財政状態とキャッシュ・フロー】

◎主要BS

|

21/12末 |

22/6末 |

増減 |

21/12末 |

22/6末 |

増減 |

||

|

流動資産 |

9,990 |

10,809 |

+818 |

流動負債 |

2,748 |

2,608 |

-139 |

|

現預金 |

7,486 |

8,262 |

+775 |

仕入債務 |

718 |

951 |

+233 |

|

売上債権 |

2,309 |

2,376 |

+66 |

短期有利子負債 |

173 |

104 |

-68 |

|

固定資産 |

1,450 |

1,407 |

-42 |

固定負債 |

107 |

56 |

-51 |

|

有形固定資産 |

69 |

62 |

-7 |

長期有利子負債 |

92 |

41 |

-51 |

|

無形固定資産 |

10 |

5 |

-5 |

負債 |

2,855 |

2,664 |

-190 |

|

投資その他の資産 |

1,370 |

1,340 |

-30 |

純資産 |

8,584 |

9,552 |

+967 |

|

資産合計 |

11,440 |

12,217 |

+776 |

負債・純資産合計 |

11,440 |

12,217 |

+776 |

*単位:百万円

現預金の増加などで資産合計は前期末比7億76百万円増加し122億17百万円。長短有利子負債の減少などで負債は同1億90百万円減少。利益剰余金の増加などで純資産は同9億67百万円増加し95億52百万円。

自己資本比率は前期末から2.9pt上昇し76.0%。

◎キャッシュ・フロー

|

21/12期 第2四半期 |

22/12期 第2四半期 |

増減 |

|

|

営業CF |

-102 |

1,283 |

+1,386 |

|

投資CF |

-47 |

-22 |

+25 |

|

フリーCF |

-150 |

1,261 |

+1,411 |

|

財務CF |

-656 |

-538 |

+117 |

|

現金同等物残高 |

6,403 |

8,265 |

+1,861 |

*単位:百万円

前年同期比での税金等調整前四半期純利益の増加、売上債権の増加額減少などで営業CF、フリーCFはプラスに転じた。

キャッシュ・ポジションは上昇した。

3. 2022年12月期業績予想

【3-1業績予想】

|

21/12期 |

構成比 |

22/12期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

13,293 |

100.0% |

15,000 |

100.0% |

+12.8% |

53.7% |

|

営業利益 |

3,001 |

22.6% |

3,602 |

24.0% |

+20.0% |

51.6% |

|

経常利益 |

3,004 |

22.6% |

3,602 |

24.0% |

+19.9% |

51.9% |

|

当期純利益 |

2,126 |

16.0% |

2,468 |

16.5% |

+16.1% |

51.9% |

* 単位:百万円

業績予想に変更なし、2ケタの増収増益、連続して過去最高を更新へ

業績予想に変更は無い。売上高は前期比12.8%増の150億円、営業利益は同20.0%増の36億2百万円、営業利益率は同1.4pt上昇の予想。

良好な事業環境の下、主要顧客4社との取引の安定かつ更なる深耕を継続するほか、第5・第6の柱構築に向け、大手SIer数社との取引を着実に拡大する。今期も2割の利益成長を継続する。

配当は、記念配当10円/株を含んだ前期の80円/株から5円/株増配(普通配当では15円/株の増配)の85円/株を予想。予想配当性向は30.9%。

【3-2 主な動向・取り組み】

(1)教育施策

最先端の技術力を装備し、高い品質を顧客に提供するため教育施策に注力している。

①スキルアップ

顧客やパートナーと連携し、最新技術教育を実施しているほか、DXと親和性の高いアジャイル開発の教育も行っている。

ビジネススキル研修に自由に参加できる環境を整えている。

(進捗状況)

社内研修制度を大幅に拡充した。外部研修に加え、社内のノウハウ共有の機会を拡大している。

6月から本格開始したベースアカデミーには6~7月にのべ390名が参加した。

資格取得支援も継続して実施している。

②リーダー育成

早期選抜育成制度を実施し、専用の研修カリキュラムで次期部長を育成している。

(進捗状況)

新卒社員も対象に加え、早期選抜育成を実施している。専門の研修カリキュラムから今期は4名の新任部長が誕生した。そのうち3名は新卒10年以内に部長に昇格している。着実に成果が出ていると会社側は考えている。

(2)組織・人材戦略

スピード感ある動員力を実現するための組織・人材戦略は以下のとおり。

①芝生戦略(※)の推進

システム本部を2本部から3本部へ、システム部を22部門から28部門へと最適な調整が可能な組織への変更を行った。

※芝生戦略

経営資源を集中的に自社の領域である「モノづくり」に投下し、この領域での競争力を極限まで高めていけば自社の芝生を無限に広げていける空間があると、同社では考えている。

今はまだ一部分しかない「ベースの芝生」を徐々に拡大し、見渡す限り一面が「ベースの芝生」で埋め尽くされるような、高い成長力、高付加価値を生みだせる力、高い安定性を持った企業を目指しており、同社ではこれを「芝生戦略」と呼んでいる。

(進捗状況)

柔軟に案件対応できるような組織に再編したことで、最適な体制の提案、要員調整が可能になった。

②純増100名

従業員数の100名純増を目指し、採用ウェイトを中途から新卒へシフトしているほか、リファラル採用を強化している。

日本サイトでの外国籍採用を強化し、採用チャネルの拡大にも取り組んでいる。

(進捗状況)

日本人の新卒社員は69名と、昨年の35名からほぼ倍増となった。

22年6月末時点で純増71名を達成し、通期での100名純増は十分達成可能な状況である。

③外部パートナーの積極的活用

優良な外部パートナーとの関係深化のためパートナー会を開催している。ベストパートナーの選定、表彰も行っている。

(進捗状況)

外部パートナーは160名以上の増加となった。

(3)営業戦略

①確実性の高い案件獲得

DXやSAP関連を中心に確実性の高い案件に注力するほか、ストックビジネスの獲得も積極的に推進する。

(進捗状況)

柱となる大手SIerを中心に確実に案件は積み上がっている。

ストックビジネスも拡大中である。

②営業体制の強化

役員、部長、リーダ層ごとに現場営業を推進している。

現場営業ではカバーできない範囲はビジネス推進部がカバーしている。

(進捗状況)

現場営業でカバーできない新規顧客や既存顧客の新規領域へのアプローチを実施し、ビジネス推進部による案件獲得は順調に推移している。

③顧客拡大

主要顧客4社との取引は、安定かつ更なる深耕を継続している。

第5・第6の柱構築に向け、大手SIer数社との取引を着実に拡大している。

柱の目安である売上10億円を目標に取引拡大を目指す。

単純に取引社数を増やすのではなく柱企業を1社ずつ着実に増やしていく考えだ。

(進捗状況)

今期から取引を開始した大手SIerもあり、第5・第6の柱構築に向けて着実に進捗している。

(4)コーポレート・ガバナンス体制

取締役会をスリム化し、取締役会は経営上の戦略的な意思決定を行うこと及び業務執行の監督を行うことに専念することとした。

従来:取締役11名、うち社外取締役4名 → 今回:取締役7名、うち社外取締役5名(4名が独立役員)

取締役7名中、過半数にあたる4名が独立役員に該当し、取締役会の監視・監督機能の強化、経営の透明性と企業価値向上に資する助言を行う。

監査等委員会である取締役には新たに弁護士資格を持つ独立役員を選任し、より多角的に専門的な助言を受けられる体制とした。

また、女性の取締役及び海外出身の取締役を含めることでダイバーシティを意識した経営を行っていく。

4. 今後の注目点

22年12月期上期の進捗率は売上高で53.7%、営業利益で51.6%と双方とも50%を超え、特に売上高は過去2期を上回る。

通期予想を据え置いているが、主要顧客との取引は順調に推移しているということであり、下期ウェイトの高い同社の売上高が第3四半期以降どれだけ積み上がっていくか注目していきたい。

第5・第6の柱の確立についても期待したい。

|

|

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外5名(独立役員4名) |

◎コーポレート・ガバナンス報告書

更新日:2022年4月4日

<基本的な考え方>

当社は、法令遵守の下、経営の公平性・透明性を確保した上で、環境の変化に迅速かつ柔軟な対応ができる体制を整備し、意思決定及び事業遂行を実施してまいります。また、内部統制の強化及び適時・適切な情報開示体制を確立することにより持続的発展を実現させるとともに、株主をはじめとする顧客・従業員・地域社会等からの信任を得ることが重要であると考えます。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

開示内容 |

| 【補充原則3-1-③】 | <サステナビリティの考え方>

当社のサステナビリティにつきましては、「現在世界規模で深刻化している環境問題や経済・社会問題等の解決に貢献するべく、ESGの課題に対して真摯に取り組むとともに、対応方針や実施状況等に関して積極的な情報開示を行うことにより、企業の持続可能性(サステナビリティ)や中長期的な企業価値の向上を実現すること」と基本方針を定め、推進体制を整えました。

<人的資本・知的財産等への投資等> 当社は毎年20%以上の持続的成長を目指しておりますが、その成長を生み出す資本は人材です。その知的活動によって生み出されたアイデアや創作物等の知的財産が企業価値を更に高めていくこととなるため、その価値をいかに高めていくかが経営戦略上も非常に重要だと考えます。 そこで当社では人材の質と量の両立を高次元で実現すべく、採用と教育に注力しております。

<TCFD等の枠組みに基づく開示> 当社のサステナビリティに関する取り組み状況につきましては、施策の検討・策定、重要課題(マテリアリティ)の選定と設定を行い、速やかに開示できるよう努めてまいります。 |

| 【補充原則4-11-③】 | 取締役会全体の実効性の分析・評価に関しましては、方法およびその結果の概要の開示について今後の検討課題と認識しております。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則(抜粋)>

|

原則 |

開示内容 |

| 【原則1-4】 | 当社は、政策保有株式は保有しておりません。

今後も保有しない方針ではありますが、保有する際は、相手先企業との中長期的な取引関係の維持・強化を通じて、当社の中長期的な企業価値向上に資するか、保有合理性を取締役会において検討し、事業年度毎に政策保有株式の合理性を確認してまいります。政策保有株式に係る議決権行使につきましては、保有先企業の中長期的な企業価値の向上や株主利益の向上に資するものか否か、また、当社への影響等を踏まえ、総合的に議案ごとの賛否を判断いたします。 |

| 【補充原則2-4-①】 | 当社はこれまでも、異なる考え方や価値観を持った者同士が融合することにより、同質な人の集まりによる固定観念や既存の価値観から脱却し、全く新しい発想やアイデア等が生まれる環境を作ることができると考えており、多様性の確保を重要視して取り組んでおります。

外国人につきましては、設立当初より日本人と中国人の比率を半々とする日中融合を意識した人員構成としているため、一方がマイノリティになることもなく国籍による処遇の差はございません。また、近年では韓国やインド、アメリカ等、中国人以外の採用も促進し、外国人に対する多様性は定着しております。その結果、外国人の管理職者比率は2021年度実績で40%以上となっています。今後もこの水準を維持してまいります。 女性につきましては、当社が属する情報サービス産業における女性の比率は21.1%、管理職者比率は6.3%と低い業種(*)ですが、当社では2021年度の全社員における女性比率は22.1%、管理職者比率は7.7%といずれも業界平均よりも高い結果となっております。 * 「一般社団法人情報サービス産業会 2020年版基本統計調査報告書」より このような背景を鑑み、当社では継続して女性の採用を積極的に推進し、全社員比率25%、管理職者比率10%を目指してまいります。 中途採用につきまして、当社は事業の成長段階にあたり、即戦力となる中途採用者を多く採用しております。そのため、中途採用者の管理職者比率は2021年度実績で81.3%となっております。 この状況は暫く続くと予想しておりますので、引き続きこの水準を維持してまいります。 |

| 【原則3-1】 | (ⅰ)会社の目指すところ(経営理念等)は当社のホームページ(https://www.basenet.co.jp/company/)に記載しております。経営戦略、経営計画は有価証券報告書に記載しております。

(ⅱ)コーポレート・ガバナンスに関する基本的な考え方と基本方針はコーポレート・ガバナンス報告書及び有価証券報告書等で開示しております。 (ⅲ)取締役の報酬については、株主総会にて決定された報酬総額を限度とし、「役員報酬に関する内規」を踏まえて取締役(監査等委員である取締役を除く。)は取締役会、監査等委員である取締役は監査等委員会においてそれぞれ決定しております。これらのいずれの場合におきましても、取締役会の諮問に基づき指名報酬委員会において審議し、答申結果を尊重した上で取締役会において決議を行っております。指名報酬委員会は、取締役会の任意の諮問機関として取締役の指名・報酬等の決定に係るプロセスの透明性・客観性を向上させ、コーポレート・ガバナンスの一層の充実を図ることを目的としております。 (ⅳ)監査等委員を除く取締役について、当社の事業全般に関して提言できる能力、経験及び知見や社内取締役に関しては担当業務の遂行能力等を総合的に勘案した上で、取締役会において候補者を選定し、株主総会の決議により決定いたします。監査等委員である取締役については、専門分野の経験及び知見に加え、独立した立場で経営の監視・監督が行える能力を重視し、監査等委員会の同意を得た上で取締役会において候補者を選定し、株主総会の決議により決定いたします。 また、当社の取締役の解任については、当該取締役が当社の「役員規程」に違反した場合、あるいは取締役として不正・不当な行為があると認められた場合において、代表取締役または取締役が提案し、監査等委員以外の取締役の解任は、取締役会で決議した上で株主総会議案(普通決議)として、監査等委員の解任は、監査等委員会で決議した上で株主総会議案(特別決議)として、それぞれ提出いたします。これらのいずれの場合におきましても、取締役会の諮問に基づき指名報酬委員会において審議し、答申結果を尊重した上で取締役会において決議を行っております。 (ⅴ)取締役の選任理由については、株主総会の参考書類に記載しております。株主総会招集通知は当社ホームページ(https://www.basenet.co.jp/ir/index.html)で開示しております。 |

| 【補充原則4-11-①】 | 取締役会は、業務執行の監督と重要な経営判断を行うために多様な経験や考え方を持った取締役で構成されるとともに、迅速な意思決定等のため、機動性を確保することが必要と考えております。

また、他社での経営経験を有する者や専門分野に精通した者を独立社外取締役として過半数以上選任し、ガバナンスの強化とともに会社の持続的成長と企業価値の向上に努めております。 選任に関する方針・手続は【原則3-1】に記載のとおりです。 |

| 【原則5-1】 | 当社は、株主との信頼関係を築くため、また企業価値の向上のために株主との対話を重視しております。

当社の株主との建設的な対話に関する方針は以下のとおりです。 (1)株主との対話全般に目配りを行う経営陣または取締役の指定 代表取締役社長、常務取締役管理本部長 (2)対話を補助する社内のIR担当、経営企画、総務、財務、経理、法務部門等の有機的な連携のための方策 IR室がIR担当機能を有しております。IR担当部門は、開示資料の適切な作成ならびに株主や投資家との建設的な対話の実現のため、財務、経理、法務のみならず、事業を推進する部門とも連携し、業務を行っています。 (3)個別面談以外の対話の手段(例えば、投資家説明会やIR活動)の充実に関する取組み 株主・投資家向けには、決算説明会において、決算および事業の詳細について説明を行います。また、内容は当社ホームページにも掲載し、広く株主・投資家へ伝えてまいる予定です。 (4)対話において把握された株主の意見・懸念の経営陣幹部や取締役会に対する適切かつ効果的なフィードバックのための方策 株主や投資家との対話において把握した株主・投資家の意見・提案等については、必要に応じてレポートにまとめ、取締役、経営陣幹部および社内関係部門にフィードバックする等行ってまいります。 (5)対話に際してのインサイダー情報の管理に関する方策 インサイダー情報の取扱いについては、「インサイダー取引防止規程」に基づき、未公表の重要事実の管理を徹底し、適切に対応しています。決算情報に関しては、情報漏えいを防ぎ、公平性を確保するために、沈黙期間を設け、この期間中の決算にかかわる問い合わせへの回答やコメントを控えています。 |