(3645)株式会社メディカルネット 医療機関経営支援事業拡大 大幅増収増益

平川 大 会長CEO |

株式会社メディカルネット(3645) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

情報・通信 |

|

会長CEO |

平川 大 |

|

所在地 |

東京都渋谷区幡ヶ谷1-34-14 宝ビル |

|

決算月 |

5月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

439円 |

8,815,870株 |

3,870百万円 |

26.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

2.50円 |

0.6% |

21.51円 |

20.4倍 |

193.73円 |

2.3倍 |

* 株価 8/5終値。発行済株式数は直近期決算短信より。発行済株式数から自己株式を控除。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年5月(実) |

1,964 |

176 |

182 |

102 |

9.49 |

1.00 |

|

2020年5月(実) |

2,570 |

106 |

103 |

79 |

9.26 |

0.75 |

|

2021年5月(実) |

2,904 |

331 |

336 |

129 |

15.36 |

4.00 |

|

2022年5月(実) |

3,745 |

449 |

454 |

384 |

43.98 |

4.00 |

|

2023年5月(予) |

4,500 |

320 |

321 |

190 |

21.51 |

2.50 |

* 予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。

* 2021年6月、普通株式1株を普通株式2株に分割。EPS、DPSは株式分割を反映。

* 22/5期より「収益認識に関する会計基準」等を適用。19/5期以降の売上高は、当該会計基準等を遡って適用した後の数値。

株式会社メディカルネットの2022年5月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年5月期決算概要

3.2023年5月期業績見通し

4.今後の注目点

<参考1:今後の成長戦略 ~予防医療・未病医療へ注力~>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

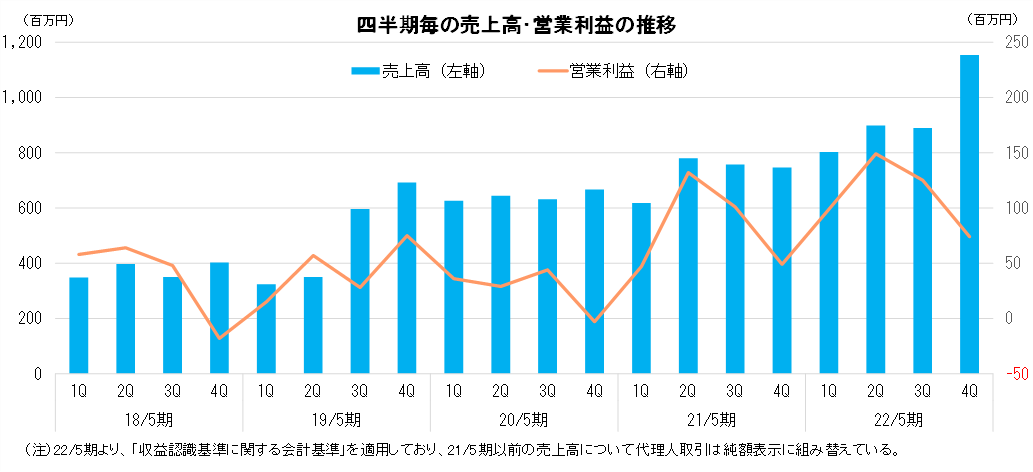

- 22/5期は前期比29.0%増収、35.8%営業増益。主力3事業がいずれも2桁増収、利益面では販管費の増加を抑え営業利益率が前期11.4%から12.0%へ改善した。メディア・プラットフォーム事業では効率化を推進、サービス拡充させた。医療機関経営支援事業において連結子会社が貢献している。売上高・各利益がいずれも過去最高を達成、会社予想も上回った。1株につき4.00円の期末配当を実施。

- 23/5期は前期比20.1%増収、28.9%営業減益を計画する。基幹事業であるメディア・プラットフォーム事業においては、ユーザビリティ向上及び顧客満足度を追求したサービスの強化を引き続き進めていく。医療機関経営支援事業においては、収益モデルの改善を図っていく。歯科器械材料・医薬品販売については、オカムラとノーエチ薬品及びオカムラOsakaと連携を進める。日本とタイでの歯科器材の相互販売による収益の拡大も見込む。医療BtoB事業においては、各サービスにおいて、引き続き収益力の強化を進めていく。利益面では、優秀な人材獲得に向けた積極的投資や新規事業のための先行投資方針により、販管費の増加を見込んでいる。

- 22/5期は新型コロナの影響をフォローとし、提携戦略や新規連結寄与もあり、2期連続で大幅増収増益を確保し、「飛躍の1年」だったといえる。頼もしいのは、メディア・プラットフォーム事業において、高い利益率を維持しながらグループ会員数の増加を背景に着実に売上を伸ばしていること。収益基盤は着実に拡大している。また、会員基盤の拡大が医療機関経営支援事業や医療BtoB事業の展開にも活かされている。タイでは歯科クリニック経営事業の拡大に加えて歯科総合商社事業も展開、今後の更なる拡大が期待できる。23/5期予想は20.1%増収ながら、経常利益は29.2%減にとどまる。今後も高い成長を持続させるために積極的投資を行うことがその要因。歯科医院の経営状況が、生活習慣病などへの予防医療を施すことなどにより経営状態が良くなっている模様。歯科医院が広告宣伝費を投入する余裕も生まれてくる。23/5期予想は減益であるものの、高成長企業という見方は変えなくて良い。現状の株価のバリュエーションは評価不足の水準にあると考える。

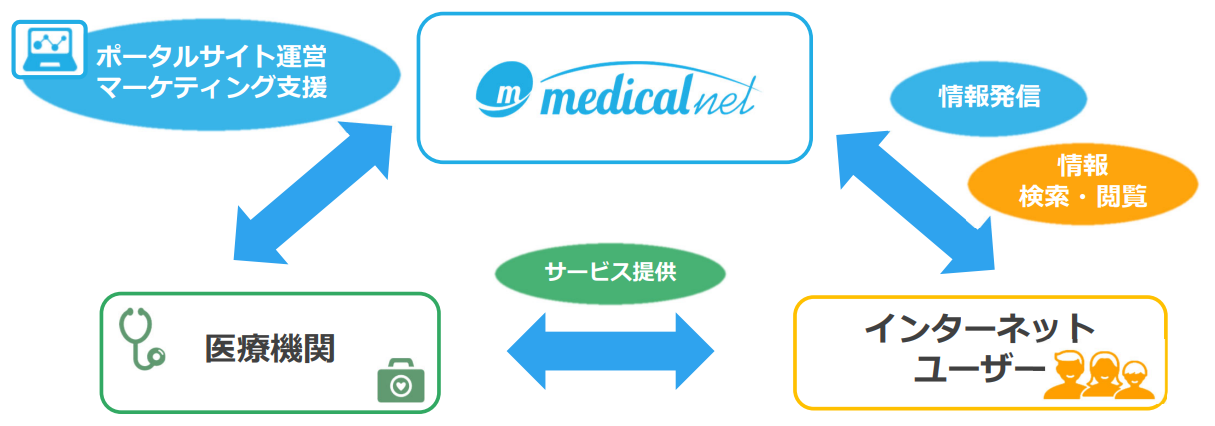

1.会社概要

「インターネットを活用し健康と生活の質を向上させることにより笑顔を増やします。」を企業理念とし、歯科医院の経営をトータルで支援する「歯科医療プラットフォームビジネス」、歯科のみでなく医療、美容、ライフスタイルなど生活者にとって有益な情報を提供する「生活者向けサービス」、歯科関連企業のマーケティング支援などを行う「事業者向けサービス」を展開している。

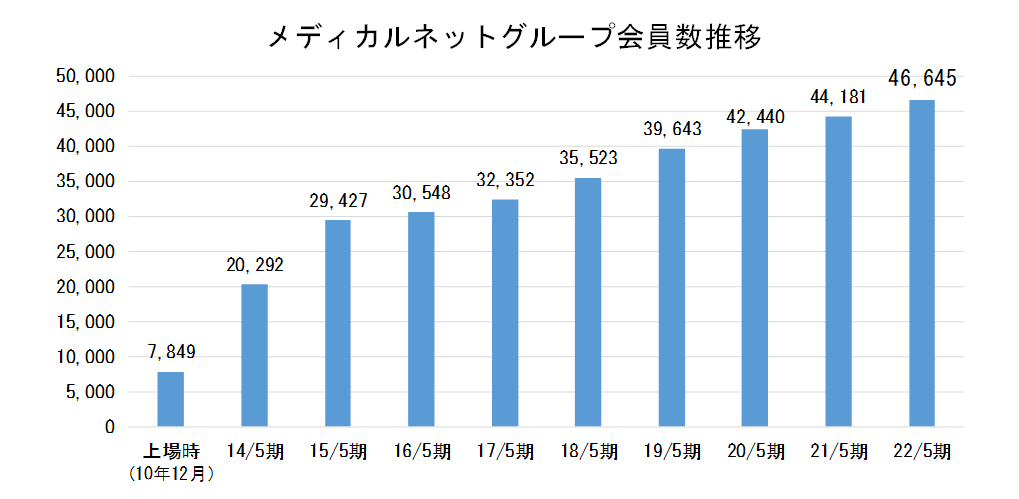

生活者・歯科医院・歯科関連企業を結ぶビジネスモデルを有する唯一の企業。2022年5月末で46,645名に上るメディカルネットグループ会員数が大きな資産。

【1-1 沿革】

| 2000年 |

4月 |

前身である日本インターネットメディアセンター創業。ポータルサイト運営事業・ホームページ制作事業を開始 |

|

9月 |

ポータルサイト「インプラントネット」リリース | |

| 2001年 |

6月 |

「日本メディカルネットコミュニケーションズ株式会社(現 株式会社メディカルネット)設立」 |

| 2002年 |

2月 |

ポータルサイト「矯正歯科ネット」・「審美歯科ネット」リリース |

| 2005年 |

4月 |

ポータルサイト「エステ・人気ランキング」リリース |

| 2006年 |

10月 |

SEM事業開始 |

| 2007年 |

8月 |

東証一部上場ソネット・エムスリー株式会社(現エムスリー株式会社)と業務資本提携 |

| 2009年 |

3月 |

「モバイル!歯医者さんネット」リリース |

| 2010年 |

12月 |

東京証券取引所 マザーズへ上場 |

| 2012年 |

11月 |

ブランネットワークス株式会社を連結子会社化、医療BtoB事業を展開 |

| 2014年 |

9月 |

ヘルスケア情報サイト「4healthcare」リリース |

|

10月 |

美容情報サイト「美LAB.」リリース | |

| 2015年 |

1月 |

ママ向け子育て情報サイト「まんまみーあ」リリース |

| 2015年 |

9月 |

株式会社ミルテルと業務資本提携 |

| 2016年 |

12月 |

「株式会社メディカルネット」に商号変更 |

| 2017年 |

4月 |

「公開育児アプリ「Moopen(モープン)」リリース |

|

5月 |

「デンタルトリビューンインターナショナル社」と業務提携 | |

|

9月 |

「Success Sound Co., Ltd.(現 Medical Net Thailand Co., Ltd.)」を連結子会社化。タイ国バンコクにおいて、歯科医院運営を開始 | |

|

10月 |

日本の総代理店として「デンタルトリビューン日本版」オープン | |

|

12月 |

Medical Net Thailand Co., Ltd.「ゆたかデンタルクリニック」をリニューアルオープン | |

| 2018年 |

2月 |

福岡支社開設 |

|

12月 |

株式会社オカムラの株式取得し完全子会社化(歯科ディーラー事業を開始) | |

| 2020年 |

2月 |

連結子会社であったブランネットワークス株式会社を吸収合併 |

|

9月 |

岡山大学との共同研究により開発した「歯科医院での新しい口臭センサーシステム」について特許を取得 | |

|

10月 |

Pacific Dental Care Co., Ltd.を連結子会社(孫会社)化 | |

| 2021年 |

6月 |

ノーエチ薬品株式会社を連結子会社(孫会社)化。医薬品・医薬部外品の製造・販売事業を開始 |

| 2022年 |

3月 |

NU-DENT Co., Ltd.、D.D.DENT Co., Ltd.、Fukumori Dental Clinic Co., Ltd.をそれぞれ連結子会社(孫会社)化 |

| 2022年 |

4月 |

東京証券取引所の市場区分の見直しに伴い、東京証券取引所マザーズ市場から東京証券取引所のグロース市場に移行 |

| 2022年 |

5月 |

連結子会社(孫会社)株式会社オカムラOsaka設立 |

歯科医にターゲットを絞り、インターネット広告を中心としたビジネスを展開しようとした企業は多数あったが、個人事業主が多数を占める歯科医に対し継続的な営業を展開することが出来ず、ほとんどの企業が撤退していった。

これに対し同社は、歯科医の中でも自由診療に対象を絞り込んだうえ、ビジネスの成功のみでなく、創業時のビジョンを重視し、歯科医に対しては「新しい治療の理解と普及」や「地域医療の改善や治療に専念できる環境の提供」を、患者に対しては「より良い治療方法の情報提供」を目指し地道な努力を継続した結果、多くの歯科医師から圧倒的な共感を勝ち取り、生活者・歯科医院・歯科関連企業を結ぶビジネスモデルを有するオンリーワン企業となった。

【1-2 企業理念など】

「インターネットを活用し 健康と生活の質を向上させることにより 笑顔を増やします。」を企業理念とし、以下のMISSION、VISION、VALUEからなるミッションステートメントを掲げている。

| MISSION

社会的存在意義 |

インターネットを活用し 健康と生活の質を向上させることにより 笑顔を増やします。

|

| VISION

目指す姿 |

生活者・事業者に革新的なサービスを提供し続け、歯科医療プラットフォームビジネス・領域特化型プラットフォームビジネスにおいて、国内外でトップ企業となります。 |

| VALUE

組織的価値観

|

変化なくして進歩なし。(あくなき挑戦である。)

◇情熱:向上心であり、自発性であり、責任であり、マインドである。 ◇スピード:意識であり、発想であり、判断であり、言動であり、行動である。 ◇チームワーク:協調であり、協力であり、競争であり、シナジーであり、利他である。 ◇リスペクト:感謝であり、思慮であり、尊敬であり、真摯さである。 |

同社では、全社員に理念、VISIONを浸透させることを重視して、様々な取り組みを行っている。

2016年12月の社名変更も理念経営をこれまで以上に徹底して行っていくという経営からの社内外へのメッセージである。

中堅層育成のための2か月に1回の集合研修の場や中途採用時には平川大会長・平川裕司社長自らが同社の価値観を繰り返し語りかけている。

また、各事業ユニットおよび社員各人のVISION実現に向けた取り組みや実績を定量的・定性的に評価する仕組みもスタートさせた。

この評価制度を通じてビジョンや理念の更なる浸透を図り、より強固な組織づくりを目指している。

【1-3 市場環境】

◎歯科診療市場

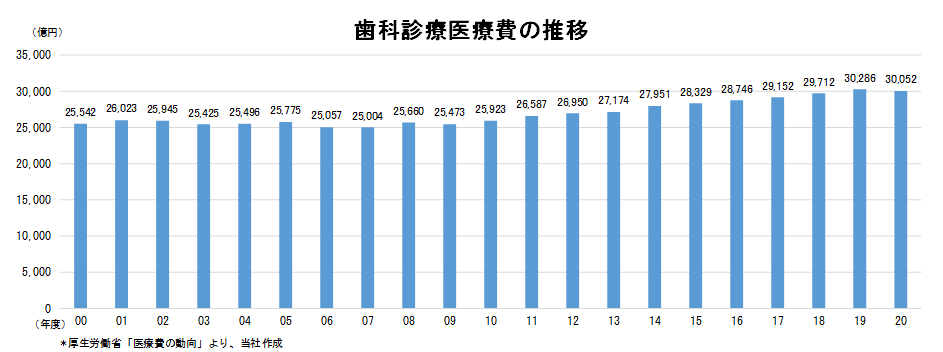

厚生労働省の調査によれば、2020年度の歯科診療医療費は約3.0兆円で、前年比0.8%減と微減にとどまった。

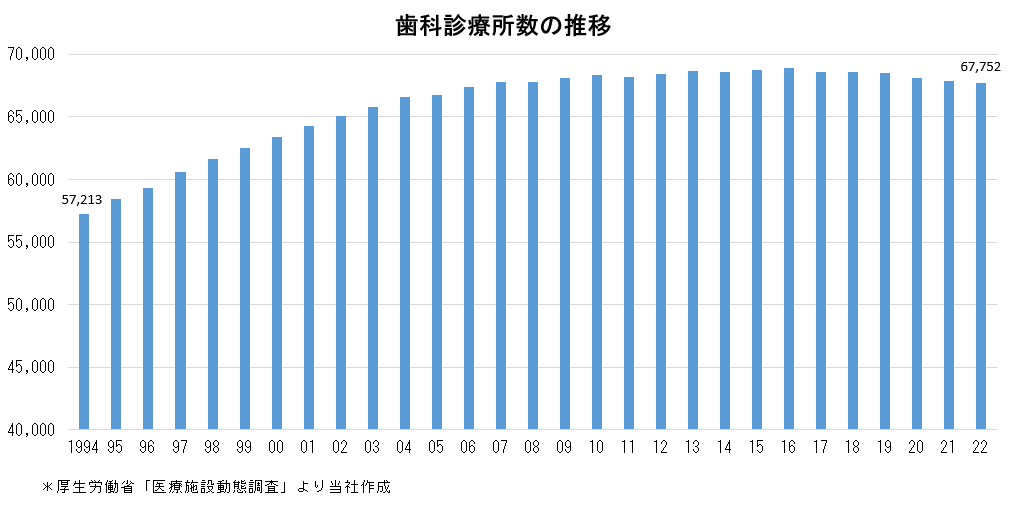

歯科診療所については、2022年5月末で前年同月比微減の67,752施設であった。

ただし、新型コロナウイルス感染症拡大により、口腔衛生意識の高まりからインプラントや矯正治療等の自費診療への需要が増大し、21年4月~22年2月の歯科診療医療費は、前年同期比5.5%増と回復傾向にある。

インプラントやホワイトニングなどの自費診療の普及や口腔衛生意識の高まりはあるものの、医療費抑制政策が続く中、歯科医院は過当競争状態にあると言われており、取り巻く経営環境は引き続き厳しい。

集客増を中心とした有効な施策に対する歯科医院のニーズは極めて大きいと思われる。

◎インターネット広告市場

医療機関経営支援事業における歯科医の集客のための重要なソリューションである「インターネット広告」は高成長が続いている。

電通が発表している「2021年日本の広告費」によれば、日本の総広告費は、20年は新型コロナの影響もあり11.2%減となったが21年は10.4%増と巻き返した。

一方、インターネット広告は、20年についても5.9%増となった。21年には21.4%増となり、マスコミ四媒体広告費(新聞、雑誌、ラジオ、テレビメディア広告費の合算)を初めて上回り、日本の広告市場を牽引している。

こうした傾向は今後も続くと思われ、歯科医にとってのマーケティングツールとしてインターネット広告はますます重要なものとなるだろう。

【1-4 事業内容】

<サービス概要>

『インターネットを活用し健康と生活の質を向上させることにより笑顔を増やします』という企業理念の下、生活者、歯科医院、歯科関連企業に対しそれぞれ以下のようなサービスを提供している。

(生活者向け)

歯科治療の「理解」と「普及」をテーマに、自分に最適な歯科医院についての情報や、歯の基礎知識、インプラントなどの専門治療の説明など、生活者にとって有益な情報を、各種ポータルサイトを通じて提供している。

また、対象は歯科のみでなく医療、美容、ライフスタイルなど幅広い。

(歯科医院向け)

競争の激しい歯科医院業界に対し、様々な角度から経営支援サービスを提供している。

送客集客に結び付くホームページ制作やWebマーケティング、歯科従事者のための求職サイト運営による人材・キャリアサポート、日々の歯科治療で必要となる消耗品や歯科材料および高度管理医療機器導入のトータルサポートに加え、歯科医院の新規開業に伴う、物件、設備・インフラ、ホームページ、集客などのトータルサポートも提供している。

(歯科関連企業向け)

歯科医院向けビジネスを拡大させたい歯科関連企業のサポートを行っている。

ここで重要な役割を担っているのが、同社が運営する、歯科医療従事者登録数が2022年5月末時点で40,159名と日本最大級である歯科医療総合情報サイト「Dentwave.com」である。

「Dentwave.com」におけるバナー広告やメールマガジンといった広告掲載に加え、登録者を対象としたネット調査「デントリサーチ」も、マーケティングのための有効なツールとして高い評価を受けている。スピーディに精度の高い調査が可能であることに加え、職種、専門、年代、エリアなど細かいスクリーニングにも柔軟に対応しており、多くの歯科関連企業が導入している。

ほかにも、学会や企業のWebサイトやランディングページおよびカタログなどの制作、歯科コンベンションや歯科イベントの企画・集客・運営支援も行っている。

<報告セグメント>

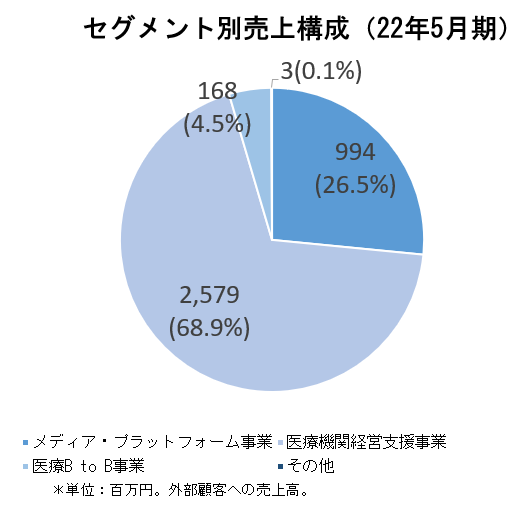

開示上の報告セグメントは、「メディア・プラットフォーム事業」、「医療機関経営支援事業」、「医療BtoB事業」の3つ。

(1) メディア・プラットフォーム事業

「からだ」・「健康」・「美」に特化した情報を提供するサイトの開発・運営を行っている。

様々な切り口で、歯科分野、美容・エステ分野、子育て分野合わせて、58のサイトを運営している。

(歯科分野)

| インプラントネット | 歯科インプラント治療という特定の自由診療に関する情報発信に特化したポータルサイト | ・インプラントネット(全国版)

・インプラントネット(スマートフォン版)

|

| 矯正歯科ネット | 矯正歯科治療という特定の自由診療に関する情報発信に特化したポータルサイト | ・矯正歯科ネット(全国版)

・矯正歯科ネット(スマートフォン版) |

| 審美歯科ネット

|

審美治療という特定の自由診療に関する情報発信に特化したポータルサイト | ・審美歯科ネット(全国版)

・審美歯科ネット(スマートフォン版) |

| その他歯科関連 | 「歯医者さんネット」 | 主に虫歯治療、歯周病治療などの保険診療を行う歯科医院を紹介し、幅広い顧客層をターゲットにしたポータルサイト |

| 「Ask Dentist」 | インターネットユーザーからの歯や口腔に関する質問・相談に歯科医師が回答する歯科Q&Aサイト | |

| 歯科求人サイト「Denty」 | 歯科医療業界に特化した求人サイト。歯科ポータルサイトの運営実績を活かして、求職者の目線を意識した求人情報の発信に努めている。 |

主なポータルサイトは歯科医院検索、歯科医院紹介、歯科医師の紹介に加え、患者に対する情報提供として、治療説明、よくある質問と回答のQ&Aといったコンテンツも掲載している。

(美容・エステ分野)

| エステ関連サイト

|

美意識の高い女性をターゲットに、エステに関する情報を提供するポータルサイト「エステ・人気ランキング」をはじめ8サイトを運営している。 |

| 美容整形関連サイト

|

美意識の高い女性をターゲットに、美容整形に関する情報を提供するポータルサイト「気になる!美容整形・総合ランキング」をはじめ3サイトを運営している。 |

主なコンテンツは、エステサロン検索、エステサロン紹介、総合人気ランキング、キャンペーン人気ランキング、コース人気ランキング、実際にエステサロンで受けた施術の感想等を掲載した体験レポートなど。

*ビジネスモデル

各ポータルサイトは、歯科医院やエステサロン等を顧客として、広告料収入を得て運営している。

インターネットユーザーは、各ポータルサイトにおいて、無料で歯科医院、エステサロン等の情報を検索・閲覧することができる。

広告料収入の具体的内容は、主に①クライアント紹介ページの初期制作料及び月額掲載料、②クライアントのホームページへのリンクを貼ったバナー広告の月額掲載料となっている。

契約形態は原則12カ月の継続契約(自動更新)であるため、収益モデルは積上げ式のストックビジネスとなっている。

(2)医療機関経営支援事業

①SEM事業

検索エンジンの検索結果において検索順位を上位表示させることを目的としたSEO(検索エンジン最適化)サービスや、ヤフー株式会社及びGoogle LLCが運営するポータルサイトにおけるリスティング広告(検索連動広告)の運用代行サービスを提供している。

(A)SEO

検索エンジンを活用してホームページへの集客やホームページから情報配信を行うクライアントに対して、検索エンジンの表示順位判定基準(アルゴリズム)を分析し、ホームページの状態を最適化することにより、ホームページの検索エンジンからのキーワードに対する評価を高め、検索エンジンの検索結果において検索順位を上位表示させることを目的としたSEOサービスを提供している。

定額料金により複数のキーワードでYahoo! JAPAN又はGoogleの検索結果を上位表示させる月次定額型サービスと、特定のキーワードでYahoo! JAPAN又はGoogleの検索結果の順位に応じた料金が発生する成功報酬型サービスがある。

(B)リスティング広告(検索連動広告)

ヤフー株式会社及びGoogle LLCが運営するポータルサイトにおいてリスティング広告(検索連動広告)の運用代行サービスを行っている。

「リスティング広告」とは、検索エンジンの検索結果ページに設定された広告枠に表示される広告のことで、インターネットユーザーが広告をクリックした場合にのみ広告主に広告料が発生する。

クライアントにとって費用対効果の高い広告運用を実現するため、キーワードや広告原稿の提案から、運用面における入札価格の調整や予算管理までの総合的なサービスを提供している。

②事業者向けホームページ制作・メンテナンス事業

主に「からだ」・「健康」・「美」に関連する事業者(歯科医院、エステサロン等)をクライアントとしてホームページ制作・メンテナンス事業を行っている。

インターネットユーザーが、その歯科医院やエステサロン等に対して安心感を持ってもらえるように「清潔感・高級感」を重視したウェブデザインを手掛けるほか、歯科分野及び美容・エステ分野に特化している同社ならではの医療・美容知識を活かして、患者や医療・美容に対するクライアントの考え方など、インターネットユーザーに情報を分かりやすく伝えることができるホームページを制作している。

また、人工知能(AI)機能を搭載したWeb接遇支援システムの提供も開始した。これは歯科業界初の取り組みである。

③販売代理事業

クライアントを中心に、新聞折込広告をはじめとする広告出稿、他社商材等の販売代理業務を行っている。

④海外での歯科事業

タイ・バンコクで歯科医院の経営を開始。タイでの歯科医院経営を皮切りに、海外諸国において日本の先進歯科医療の普及を図る。

22年3月にはNU-DENT Co., Ltd.、D.D.DENT Co., Ltd.を連結化し、タイにおいて歯科器械材料・医薬品販売事業を開始。

⑤歯科ディーラー事業

18年12月より連結化した(株)オカムラが展開する歯科器械材料・医薬品販売事業。22年5月には(株)オカムラOsakaを設立し、首都圏のみならず西日本へ進出。規模拡大を図る。

⑥医薬品製造・販売事業

21年6月にノーエチ薬品(株)を連結化し、医薬品製造・販売事業を開始。

(3)医療BtoB事業

歯科医療従事者と歯科関連企業等をつなぐBtoB型の歯科医療総合情報サイト「Dentwave.com」の運営を行っている。

同サイトの歯科医療従事者登録は2022年5月末時点で40,159名と日本最大級。

この会員を基盤として、歯科関連企業等に対する広告ソリューション、リサーチ、コンベンション運営受託等のサービスを提供している。20年2月には運営するブランネットワークスを吸収合併した。

また、世界最大規模の歯科メディアであるデンタルトリビューンインターナショナルと業務提携し、世界90カ国、65万人の歯科医師をユーザーにもつ「DENTAL TRIBUNE」日本版のメディアの運営とマガジンの発行をしている。

【1-5 特長と強み】

生活者・歯科医院・歯科関連企業を結ぶプラットフォームを構築している唯一の企業

(同社資料より)

同社は、歯科医療を中心に生活者・歯科医院・歯科関連企業を結んだプラットフォームを構築しているが、こうしたプラットフォームを構築している企業は他には無く、同社の大きな特徴となっている。

この強固でユニークなプラットフォームを活かし、生活者・歯科医院・歯科関連企業、それぞれに向けて様々なサービスを提供しており、これが強力な競合優位性となっている。

創業から約20年をかけて構築してきたポジショニングは強固であり、新規参入は極めて難しいと同社では考えている。

◎対生活者:自社メディアで信頼性の高い公平・中立な情報を提供

歯科医師など専門家と直接やりとりしながら、多くのメディアを構築・運営してきた同社は、歯科医療における豊富な専門知識を有している。

そのため、生活者に対し信頼性が高くかつ分かりやすい情報を提供することが可能であり、そのクオリティの高さは、医師が患者に説明する際に、同社が運営するWebサイトのコンテンツを利用することもあるほどである。

より専門性の高いテーマについては、長年築き上げた信頼関係に基づき、歯科医師に執筆を依頼している。

様々な見解があるテーマについては、複数の歯科医師に意見を述べてもらったり、治療方法のデメリットなどについても言及してもらったりしており、生活者に公平・中立な情報を提供している。

同社の売上高の多くは歯科医向けサービスによるものではあるが、ビジョンや理念の下、常に「生活者・利用者の視点」を重視したアドバイスを歯科医に提供しており、これが同社に対する一層の信頼性向上に結び付いている。

◎対歯科医:ワンストップWebサービス×多彩なリアルサービス×コンサルティング

さまざまな自社メディア、および事業者向けWebサイトを構築してきた同社は、Webサイト構築からSEM施策の立案・実施までをワンストップで提供することが可能であり、これに加え、人材紹介、保険、専門機材、オフィスサプライなど、リアルな領域においても全方位的なサービスを提案している。

さらに、歯科医師の専門領域や課題を理解した上で、経営実態を把握・分析し、インターネットを活用した効果的な送客・集客や、リアルビジネスを組み合わせた人員・設備・事業計画の提案など、歯科医院に対する経営支援コンサルティングを幅広く提供することができる。

◎対歯科関連企業:優良歯科医院へのアプローチやマーケットリサーチが可能

前述のように、同社は、会員数トップクラスの歯科医療従事者向けサイト「Dentwave.com」を運営している。

会員の多くは、経営状態が良好でかつ事業拡大にも前向きであり、医療機器メーカー・卸などメーカー・サプライヤーは、こうした優良顧客に対して広告展開や、製品・サービスの提案をすることが可能である。

(2)ストックビジネスによる安定した収益構造

ポータルサイト運営事業における広告出稿は、原則として12カ月の継続契約(自動更新)であるため、収益モデルは積上げ式のストックビジネスであり、同社の収益基盤に安定性をもたらしている。

同社では新規顧客開拓を進めて事業基盤の更なる強化を図る考えだ。

メディカルネットの収益モデル

(同社資料より)

(3)圧倒的な会員数

歯科医療従事者会員からなるメディカルネットグループ会員数は22/5期末で46,645名と、上場時の5.9倍にまで拡大している。

この会員は、対歯科医院向けビジネスの顧客であると同時に、対歯科関連企業向けビジネスにおいても重要な資産として同社の事業基盤を支えている。

日本全国には約10万人の歯科医師がいると同社では想定しており、今後は全体の8割にあたる8万人の会員化を目指している。

(同社資料を元にインベストメントブリッジ作成)

【1-6 ROE分析】

|

16/5期 |

17/5期 |

18/5期 |

19/5期 |

20/5期 |

21/5期 |

22/5期 |

|

|

ROE (%) |

14.0 |

5.6 |

5.8 |

6.4 |

6.0 |

11.6 |

26.1 |

|

売上高当期純利益率(%) |

14.51 |

6.47 |

5.88 |

5.20 |

3.09 |

4.46 |

10.27 |

|

総資産回転率(回) |

0.75 |

0.74 |

0.82 |

1.00 |

1.36 |

1.51 |

1.42 |

|

レバレッジ(倍) |

1.29 |

1.18 |

1.20 |

1.24 |

1.44 |

1.72 |

1.78 |

* 22/5期より「収益認識に関する会計基準」等を適用。16/5期以降の売上高当期純利益率及び総資産回転率は、当該会計基準等を遡って適用した後の数値。

ROEは21/5期に、総資産回転率とレバレッジの改善が顕著に現れて日本企業が一般的に目指すべきと言われている8%を大きく上回った。

22/5期は売上高当期純利益率が大幅に上昇したことで更に向上した。

2.2022年5月期決算概要

(1)業績概要

|

21/5期 |

構成比 |

22/5期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

|

売上高 |

2,904 |

100.0% |

3,745 |

100.0% |

+29.0% |

3,547 |

+5.6% |

|

売上総利益 |

1,178 |

40.6% |

1,460 |

39.0% |

+23.9% |

– |

– |

|

販管費 |

846 |

29.2% |

1,010 |

27.0% |

+19.3% |

– |

– |

|

営業利益 |

331 |

11.4% |

449 |

12.0% |

+35.8% |

420 |

+7.1% |

|

経常利益 |

336 |

11.6% |

454 |

12.1% |

+35.1% |

419 |

+8.4% |

|

当期純利益 |

129 |

4.5% |

384 |

10.3% |

+196.8% |

356 |

+8.1% |

* 単位:百万円、当期純利益は親会社株主に帰属する当期純利益。以下同様。

* 22/5期より「収益認識に関する会計基準」等を適用。21/5期実績も当該基準を遡って適用した数値。

大幅増収増益

売上高は前期比29.0%増の37億45百万円。メディア・プラットフォーム事業、医療機関経営支援事業、医療BtoB事業の主力3事業がいずれも2桁増収となった。

世界的な新型コロナウイルス感染症の影響が緩和したことで、広告市場は大きく回復し、日本の総広告費は前年を大きく上回った。さらに、インターネット広告費は、社会の急速なデジタル化を背景に、継続的に高い成長率を維持し好調に推移している。同社が属するインターネット附随サービス業においても、売上高が前年を上回る水準で推移している。一方、歯科市場においては、歯科診療医療費の伸び悩みや歯科医院の過当競争の進展により厳しい状況が続いている。しかし、新型コロナウイルス感染症拡大により、口腔衛生意識の高まりからインプラントや矯正治療等の自費診療への需要が増大し、歯科診療医療費は回復傾向にある。

こうした状況下、メディア・プラットフォーム事業の効率化を推し進めると共に顧客満足度の向上を図るためスマートフォン広告の拡充、新たなサービス構築に取り組んだ。医療機関経営支援事業においては、21年6月より、ノーエチ薬品株式会社を連結子会社化、22年5月には子会社オカムラがオカムラOsakaを新たに設立するなど事業拡大に努めた。また、タイでは、20年10月に2院目となるPacific Dental Care Co., Ltd.を連結子会社(孫会社)化、22年3月に3院目となるFukumori Dental Care Co., Ltd.を連結子会社(孫会社)化、さらにはバンコクにおいて歯科商社事業を行っているNU-DENT Co., Ltd.、 D.D.DENT Co., Ltd.を連結子会社(孫会社)化し、海外における事業領域を拡大している。医療BtoB事業においては、20年2月にブランネットワークス株式会社を吸収合併したことによる組織再編の効果が現れ、事業を拡大している。

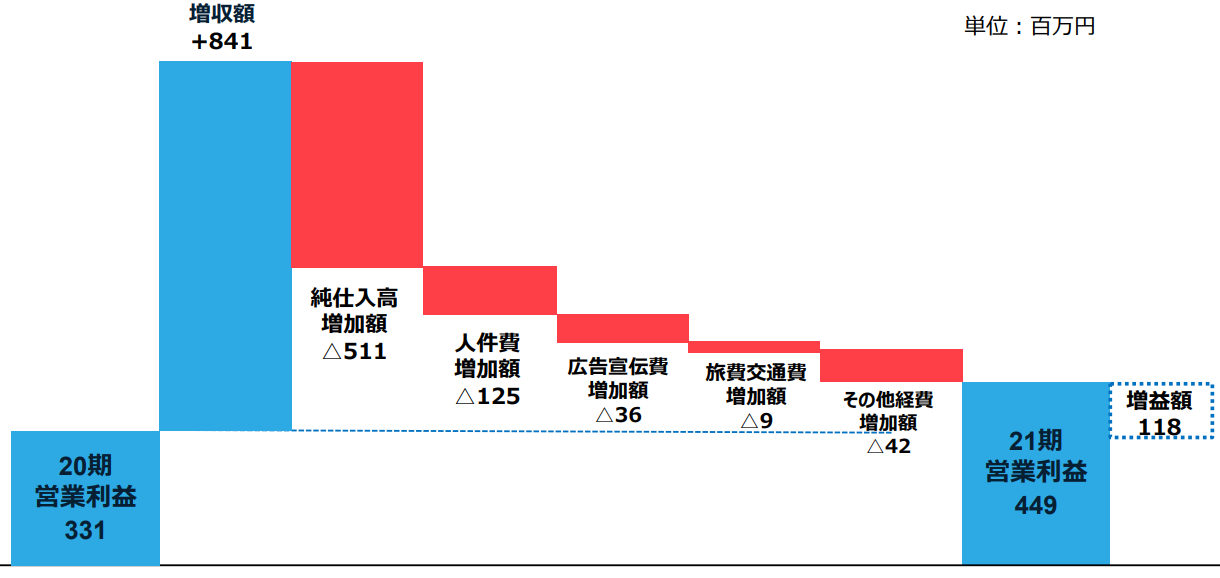

営業利益は前期比35.8%増の4億49百万円。利益面では売上総利益率が前期40.6%から39.0%に低下したものの、販管費率を前期29.2%から27.0%に抑え、営業利益率が前期11.4%から12.0%へ改善した。

営業利益の増減要因は以下の通り。

*20期は21/5期、21期は22/5期

(同社資料より)

営業外収益では為替差益が増加、営業外費用では譲渡制限付株式関連費用を計上、経常利益は前期比35.1%増の4億54百万円、特別利益に負ののれん発生益を84百万円計上、前期に特別損失に計上した投資有価証券評価損81百万円がなくなったこともあり、当期純利益は同196.8%増の3億84百万円となった。

尚、「収益認識に関する会計基準」(企業会計基準第29号 2020年3月31日)等の適用により、22/5期の売上高及び売上原価は6億11百万円減少している。各段階利益への影響はない。

売上高・各利益がいずれも過去最高を達成、会社予想も上回った。

1株につき4.00円の期末配当を実施。

(2)セグメント別動向

|

21/5期 |

構成比 |

22/5期 |

構成比 |

前期比 |

|

|

メディア・プラットフォーム事業 |

891 |

30.7% |

994 |

26.5% |

+11.6% |

|

医療機関経営支援事業 |

1,876 |

64.6% |

2,579 |

68.9% |

+37.5% |

|

医療BtoB事業 |

134 |

4.6% |

168 |

4.5% |

+25.8% |

|

その他 |

3 |

0.1% |

3 |

0.1% |

-2.0% |

|

調整額 |

-1 |

– |

-0.9 |

– |

– |

|

売上合計 |

2,904 |

100.0% |

3,745 |

100.0% |

+29.0% |

|

メディア・プラットフォーム事業 |

589 |

66.2% |

616 |

62.0% |

+4.5% |

|

医療機関経営支援事業 |

82 |

4.4% |

207 |

8.1% |

+151.5% |

|

医療BtoB事業 |

58 |

43.8% |

58 |

34.6% |

-0.8% |

|

その他 |

3 |

100% |

3 |

100% |

-2.0% |

|

調整額 |

-403 |

– |

-436 |

– |

– |

|

営業利益合計 |

331 |

11.4% |

449 |

12.0% |

+35.8% |

* 単位:百万円

* 営業利益の構成比は売上高営業利益率。その他は報告セグメントに含まれない事業セグメントで管理業務受託事業。

◎メディア・プラットフォーム事業

売上高は前期比11.6%増の9億94百万円、営業利益は同4.5%増の6億16百万円。

インターネット広告市場における広告費は拡大基調にあるものの、歯科分野では、歯科診療医療費の伸び悩みや歯科医院の過当競争の進展により厳しい状況が続いた。しかし、新型コロナウイルス感染症拡大により、良好な口腔環境が感染症リスクを減らす効果に対する需要が増大し、自由診療分野において患者数の増加がみられた。こうしたなか、歯科分野においては、Googleのアルゴリズム(検索キーワードに対して最適なページを判定するための処理手順)変動の影響への対応が進んだことや、自由診療への需要が高まったことで、歯科クリニックの広告出稿意欲が高まり、主力サイトの「矯正歯科ネット」の売上高が前期比13.8%増、「インプラントネット」の売上高が同23.7%増となるなど好調に推移している。

美容・エステ分野では、21年のエステティックサロン総市場規模は3,270億円(前年比2.4%減)と減少推移となった。コロナ禍2年目となる21年度に入ってからは、東京をはじめとする都市部を中心に、緊急事態宣言やまん延防止等重点措置が断続的に発出されたものの、店舗休業はなくウィズコロナの意識も広がったことから、前年と異なりコロナ禍収束への一定の道筋が見え始めたという点で、20年度とは状況に変化が生じている。こうしたなか、美容整形専門サイト「気になる!美容整形・総合ランキング」、エステ専門サイト「エステ・人気ランキング」等のポータルサイトの収益化を目指した。また、各ポータルサイトの認知度の向上を図ると共に引き続きスマートフォン広告の拡充を進め、新たなサービスの提供を実現するための体制を整備した。また、21年6月には株式会社レッツエンジョイ東京の運営するLet’s BEAUTY 事業を簡易吸収分割により取得し、事業の拡大に努めた。しかし、美容・エステ分野においてのポータルサイトへの広告出稿については厳しい状況が続いている。そのようななか、「気になる!美容整形・総合ランキング」の売上高は前期比1.7%増、「エステ・人気ランキング」の売上高は同4.5%減となるなど苦戦した。また、ヘルスケアの総合サイト「for health care」では、口腔周りから健康な社会を実現することを目的として、様々なコンテンツを拡充すると共に、ECサイトをオープンしポータルサイトの収益化を目指した。

◎医療機関経営支援事業

売上高は前期比37.5%増の25億79百万円、営業利益は同151.5%増の2億7百万円。

(SEMサービス)

21年もインターネット広告媒体費は好調、うち運用型広告市場規模は、大型プラットフォーマーを中心に高成長となった。こうしたなか、運用型広告へのシフトが進んだことによる市場規模の拡大の影響を受け、リスティング広告運用代行サービスのクライアント数が増加したことや、提供するサービスの多様化により売上高が増加した。

(SEOサービス)

複数キーワードへの対策結果を短期的に求めることが難しい仕組みへと変化したことにより、比較的効果の現れやすい検索連動広告をSEO対策に代わる手法として求めるクライアントが増えている。そのようななか、Googleなどの検索エンジンで利用されているアルゴリズムへの対応、クライアントのサイトの検索順位を回復させることや新たなサービスを開始したことにより、売上高は増加した。

(事業者向けホームページ制作・メンテナンスサービス)

ワンストップソリューションサービスの一環である事業者向けホームページ制作・メンテナンスは制作案件の受注が好調に推移し、売上高は増加した。

(歯科医療の開業支援、経営支援サービス)

歯科医療機器・材料の販売及び歯科医院経営支援サービスの営業活動が新型コロナウイルス感染症拡大による影響を受けた。しかし、経営支援のサービスメニューの拡充や専門ポータルサイト「メディサポ」を開設したこと等により、サービスの認知度が高まり売上高は増加した。

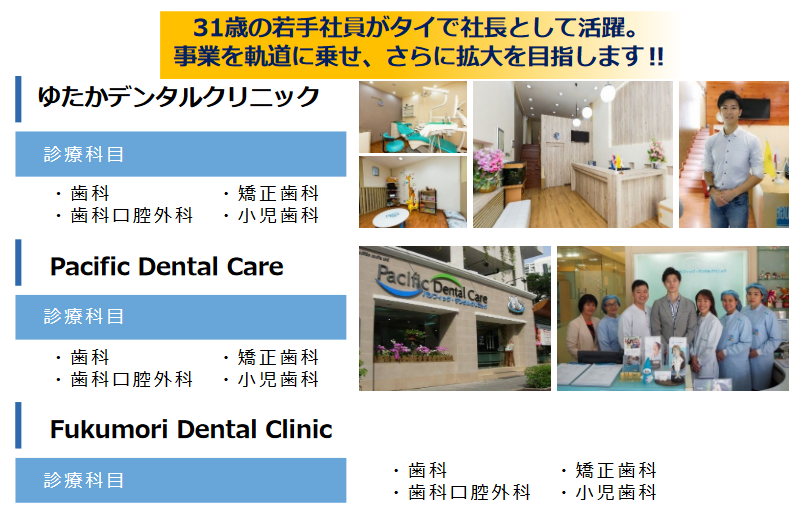

(歯科医院運営)

新型コロナウイルス感染症拡大の影響を受けたが、在バンコクの日系企業へ積極的に検診実施の営業活動を行った。また、在バンコクの邦人コミュニティーへ積極的に働きかけることにより患者数の増加に努めた。前2QよりPacific Dental Care Co., Ltd.を連結子会社化し、タイ・バンコクで2院目の歯科医院を運営しており、通期寄与したことに売上高は増加した。また、22年3月にFukumori Dental Clinic Co., Ltd.を連結子会社(孫会社)化し、タイ・バンコクで3院目の歯科医院を運営している。

(歯科器械材料・医薬品卸売)

子会社オカムラにおいて、販路の拡大や積極的な営業活動を実施したことにより売上高は増加した。また、1Qよりノーエチ薬品を子会社化し、医薬品・医薬部外品の製造・販売を行っており、事業拡大に寄与している。さらに、22年5月に連結子会社であるオカムラがオカムラOsakaを新たに設立した。東京で培ってきた商品力・営業力を関西圏にて展開し、全国での事業展開を目指す。

◎医療B to B事業

売上高は前年同期比25.8%増の1億68百万円、営業利益58百万円(同0.8%減)。

20年2月にブランネットワークス株式会社を吸収合併し、経営資源の有効活用、柔軟な人材配置による業務の効率化により、業績の拡大を図ってきた効果が現れ、新規顧客の獲得、大口案件を受注するなど好調に推移した。若手歯科医師・歯科衛生士とのネットワークに強みを持つ日本最大級の歯科医療メディア「1D」を運営するワンディー株式会社と業務提携した。「Dentwave.com」との連携を強化してデジタルを通じた歯科医療従事者向けの情報発信及び歯科関連企業のデジタルマーケティングを強化している。昨今は新型コロナウイルス感染症の流行により、オフラインのデンタルショーや展示会等が中止・延期されてきた状況下において、歯科医療従事者の情報収集・情報発信意欲は高く、デジタルを活用せざるを得なかった時代からデジタルを自ら選択し、活用する新たな時代へ移行し始めたこともあり、Online Dental Show(DDS2021、DDS2022)を2度行うなどして、歯科医療従事者会員の獲得に向け、新たなサービスの開発に努めた。

(3)財務状態及びキャッシュ・フロー

◎主要BS

|

21年5月末 |

22年5月末 |

21年5月末 |

22年5月末 |

||

|

流動資産 |

1,505 |

2,077 |

流動負債 |

722 |

1,300 |

|

現預金 |

868 |

1,133 |

仕入債務 |

111 |

259 |

|

売上債権 |

465 |

664 |

固定負債 |

124 |

116 |

|

固定資産 |

602 |

1,076 |

長期借入金 |

124 |

111 |

|

有形固定資産 |

39 |

106 |

負債合計 |

846 |

1,416 |

|

無形固定資産 |

204 |

477 |

純資産 |

1,260 |

1,737 |

|

投資その他の資産 |

358 |

492 |

利益剰余金 |

1,283 |

1,634 |

|

資産合計 |

2,107 |

3,154 |

負債純資産合計 |

2,107 |

3,154 |

* 単位:百万円

資産合計は、前期末比10億47百万円増の31億54百万円となった。これは主に、現預金が2億65百万円、売掛金(売上債権の一部)が1億93百万円、商品が99百万円、のれんが2億73百万円、投資有価証券が42百万円、長期前払費用が56百万円増加したため。

負債合計は、前期末比5億69百万円増の14億16百万円となった。これは主に、買掛金(仕入債務)が1億48百万円、短期借入金が3億90百万円増加したため。

純資産合計は、前期末比4億77百万円増の17億37百万円となった。これは主に、親会社株主に帰属する当期純利益3億84百万円の計上と、剰余金配当34百万円を行ったことに加え、資本剰余金が53百万円増加、自己株式が51百万円減少したため。

自己資本比率は54.1%(前期末59.0%)となった。

◎キャッシュ・フロー(CF)

|

21/5期 |

22/5期 |

増減 |

前期比 |

|

|

営業CF |

391 |

342 |

-49 |

-12.6% |

|

投資CF |

-87 |

-355 |

-267 |

– |

|

FCF |

303 |

-12 |

-316 |

– |

|

財務CF |

-34 |

282 |

316 |

– |

|

現金及び現金同等物の期末残高 |

868 |

1,128 |

260 |

+29.9% |

* 単位:百万円

22/5期末における現金及び現金同等物は、前期末比2億60百万円増加し、11億28百万円となった。

営業CFは3億42百万円の収入となった。これは売上債権の増加、法人税等の支払があったものの、未払金の増加、税金等調整前当期純利益の計上があったこと等によるもの。

投資CFは3億55百万円の支出となった。これは定期預金の払戻による収入があったものの、投資有価証券の取得による支出、連結の範囲の変更を伴う子会社株式の取得による支出があったこと等によるもの。

財務CFは2億82百万円の収入となった。これは長期借入金の返済による支出があったものの、短期借入金の純増があったこと等によるもの。

(4)トピックス

◎新型コロナウイルス感染症の影響

長期的な視点で見れば、株主価値への影響はポジティブという考え

20年4月に緊急事態宣言が発出された際には、歯科医院において特に保険診療分野で患者数が減少するなど、先行きが不透明であったため、歯科医院の広告出稿が減少した。しかし、同社への影響は限定的だった。緊急事態宣言が解除されたのちは、特に自由診療分野において患者数が増加するなどコロナショックの影響は見られず、逆に歯科医院の広告意欲が高まってきている。同社では新型コロナウイルス感染症の影響は短期的にはマイナスと見込んでいたが、メディア・プラットフォーム事業の広告サービスの売上は増加、医療機関経営支援、医療BtoB事業においても前年を上回って推移し、21/5期に続き22/5期も売上高、営業利益、経常利益は過去最高を更新し続けている。

今後のプラスの影響としては良好な口腔環境が感染症リスクを減らす効果に対する需要が増大することがあげられる。口の中を清潔にして細菌の数を減らすことが、誤嚥性肺炎やウイルス性疾患の予防につながる。さらに今後、ウイルスの院内感染を防ぐための各種予防器具の販売などを拡大していくことも長期的なプラスになると考えられる。例として、20年3月に外部企業との協業により、歯科クリニック向け「まるごと抗菌コーティング」の販売をしている。以上から、25年5月までの長期的な視点でみれば、コロナショックの株主価値への影響はポジティブと捉えている。

◎(株)ライトアップと資本・業務提携

(同社資料より)

資本提携の内容

ライトアップは、メディカルネットの普通株式を、107,800株(発行済株式総数に対する割合:1.00%)、株式購入金額5,100万円の株式数または金額のいずれかを上限に、市場買付の方法により22年7月15日より6ヶ月以内を目途に取得する予定。

業務提携の内容

ライトアップは、「全国、全ての中小企業を黒字にする」をビジョンに掲げ、様々なDXサービスを提供している。今回、ライトアップとの業務提携により、以下の施策の実現に向け、両社共同で推進していく。

1.ライトアップが提供する補助金・助成金活用支援システム「JSaaS」を、当社が運営する歯科医療プラットフォームビジネスの会員約4万人に提供していく

2.メディカルネットの会員に対し、補助金・助成金の活用および業務のDX化をテーマにしたウェビナーを共同開催し、その経営を広範に支援していく

3.ライトアップ顧客に対し、Dentwaveの活用提案を実施していく

◎株式会社オカムラOsakaを設立、歯科器材・医薬品販売事業で関西圏進出

(同社資料より)

連結子会社オカムラが22年5月18日に株式会社オカムラOsakaを設立した。この設立により、これまでオカムラが東京で培ってきた商品力・営業力を関西圏にて発揮させる。また、メディカルネットグループの関西圏の顧客網の活用およびオカムラの強みであるPB商品の販路拡大により、初年度より4億円程度の売上を見込む。

今後は全国での事業展開を目指していく。

◎接骨院向け財務コンサルティング、保険・金融サービスを提供するFPデザインと提携開始

(同社資料より)

接骨院院向け運営・経営支援サービスを提供する東証グロース上場のリグア(7090)のグループ会社である株式会社FPデザインと業務提携し、22年6月28日より歯科クリニック向け財務コンサルティングや歯科医師個人の資産設計サービスの提供を開始。

この提携により歯科業界の経営者(歯科医師)に依存する「家業」から「事業」への移行を幅広く支援することで、歯科業界の課題解決を実現していく。同社とFPデザイン双方のノウハウを交換し、より効果的・効率的に歯科医院(歯科医師)へサービス提供し、開業、運営から引退後までワンストップで歯科医院の経営支援及び歯科医師個人のライフプランニングサポートを可能にすることで、同社が目指す歯科医療のプラットフォームビジネスの構築を進めていく。双方の経営支援援サービスの知見やアセット、業界における知名度を活かして歯科医院向け経営支援サービス・教育プログラム、歯科医院経営者個人の資産形成のための金融サービスを提供する予定。 『家業を中心の歯科業界を事業へと導き、歯科業界における課題解決型コンサルティングを行う』ことを目的として、歯科医院向け経営支援サービスメニューの拡充と歯科医院経営者向けの支援を推進することで、引き続き歯科医師が歯科医療に専念できる環境を創っていく。

◎店舗デザイン.COMを運営するシンクロ・フードと提携開始

(同社資料より)

飲食店のライフサイクルにおけるすべてのフェーズにおいてWebサイトを運営し、飲食業支援のトータルサービスをプラットフォーム上で展開する、東証プライム上場のシンクロ・フード(3963)と業務提携し、22年5月17日より、歯科クリニック開業時やリニューアル時の内装デザイン及び設計施工を支援するサービスを開始。

同社が運営する開業支援・経営支援サービス専用WEBサイト「メディサポ」をシンクロ・フードが運営する「店舗デザイン.COM」と連携させ、同社より開業及びリニューアルニーズのある開業医へ「店舗デザイン.COM」に掲載の内装工事企業を紹介する。店舗デザイン.COMは、新たにお店(飲食店・商業施設・美容院・アパレル・ホテル等)の出店・改装を考えている人に、店舗デザイン会社・設計施工会社を紹介するサービス。対応エリア・業態からの検索だけでなく、デザインイメージからの検索も可能。これにより内装デザインの選択肢を増やせるだけでなく、物件の内装や設計施工もトータルサポートすることで、開業時のイニシャルコストを下げるだけでなく、スピーディな開業支援を実現する。

◎NU-DENT、D.D.DENTの全株式を取得、 連結子会社化。タイにおいて歯科総合商社事業を開始

(同社資料より)

歯科クリニック経営事業に加え、タイにおける歯科プラットフォームの構築を推進するため、22年3月31日にタイで歯科総合商社事業を行っているNU-DENT社及びD.D.DENT社の発行済み株式の全株式を取得し、連結子会社(孫会社)化した。 NU-DENT社及びD.D.DENT社が持つ歯科商社事業のDX化の構想を推し進め、タイ国内でNo1の歯科商社を目指す。

◎タイ・バンコクで3院目となる Fukumori Dental Clinicを連結子会社(孫会社)化し、 歯科クリニック経営事業を拡大

17年9月に子会社のMedical Net Thailand Co., Ltd.においてタイ・バンコクで開始した歯科医院経営。タイでの歯科医院経営が軌道に乗り、20年10月の、Pacific Dental Care Co., Ltd.に続き、22年3月に3院目となるFukumori Dental Clinic Co., Ltdを連結子会社(孫会社)化し、タイでの事業を拡大。今後も海外諸国において日本の先進歯科医療の普及を目指す。事業化を行い新たなマーケットの拡大を図るとともに、歯科医療環境の健全な発展を通じ世界中の生活者の笑顔を増やす。

(同社資料より)

◎ヘルスケアのプラットフォーム『for health care』でEコマースをスタート

ヘルスケアの総合サイト「for health care(フォーヘルスケア)」(https://forhealthcare.jp/)を刷新し21年8月からEコマースをスタート。

これまでは歯の治療のメディアが中心だったが、今後は口腔周りから健康な社会を実現するための予防医療の発展・強化に繋げていく。さらには、患者自らのPHR(Personal Health Record*)などのデータを活用し、隠れた不調「未病」の発見に寄与できるような「健康・医療・歯科・美容」プラットフォームを目指し、すべての人の健康寿命増進に貢献していく。

*Personal Health Recordとは、ひとりの患者に関する医療や介護、健康といった分野のデータを統合的に収集し、一元的に保存することを指す。

『for health care(フォーヘルスケア)』の主要コンテンツ

・「お口の悩み」・・・虫歯、口内炎、知覚過敏、歯肉炎、ドライマウス、口臭など、お口のお悩みを抱えている方へ向けて解決方法を提供します

・「お口の健康」・・・歯磨き、デンタルグッズ、歯周病、糖尿病、心筋梗塞、悪性腫瘍など、オーラルケアから病気の予防、健康促進に役立つ情報を発信します

・「お口の美容」・・・歯並び、ホワイトニング、口内マッサージ、オーラルスパ、エステ、スキンケアなど、オーラルケアから美容、エステの情報をお届けします。

(『for health care』トップページの一部)

◎歯科医院及び歯科医師の課題解決のためのサイト「メディサポ」を開設

歯科医院の開業・経営・事業承継における課題解決から、歯科医師個人の相続や引退後のライフプランニングなど プライベートな課題解決まで幅広く対応が可能なサービスサイト「メディサポ」を開設した。

「メディサポ」HP |

サービスサイト「メディサポ」の概要

■経営支援 人事・労務や総務・経理などの事務代行サービスから、戦略策定・マネジメントまでの経営全般を支援。

■開業支援 物件選定から開業後の集患までワンストップでのサポートにより、診療に集中しながら開業準備が可能。

■不動産支援 ご案内可能な歯科医院開業向け賃貸 物件・事業承継などの歯科医院事業用案件から、相続などの個人における不動産売買まで支援。

■個人のお悩みサポート 生前贈与や引退を見据えたライフプランニングを提案。

◎歯科医療従事者のための総合情報サイト『Dentwave.com』が『1D』と業務提携を開始

21年11月に日本最大級の歯科医療者向けメディア『1D』(https://oned.jp/)を運営するワンディー株式会社と業務提携し、メディカルネットの『Dentwave.com』(https://www.dentwave.com/)と 『1D』との連携を強化する。特に若手歯科医師・歯科衛生士とのネットワークに強みを持つ日本最大級の歯科医療メディア『1D』と提携することで、デジタルを通じた歯科医療従事者向けの情報発信及び歯科関連企業のデジタルマーケティング支援を強化する。

業務提携の内容

|

ニュース・コラム等の情報発信やwebセミナー・オンラインイベント等の開催における提携 |

歯科関連企業向けマーケティング支援サービスの販売における提携 |

|

|

(同社資料より)

◎(株)チェンジ・ザ・ワールドと資本・業務提携及び第三者割当増資引受

(同社資料より)

持続可能な社会の実現の必要性が高まるなか、㈱チェンジ・ザ・ワールドは、CHANGE for Biz事業(企業の再エネ100%転換支援)、CHANGE事業(スマホで買える太陽光発電所)を展開している。再生可能エネルギーの普及と、クリーンな電力による日本のエネルギー自給率向上を目指し、排出したCO2を自分で削減できる「セルフカーボンオフセット」の実現に向け、17年7月より、誰でも簡単に1ワット(約250円)から太陽光発電所を分割購入することができるウェブサービス【スマホで買える太陽光発電所CHANGE(チェンジ)】を運営している。

今回の資本・業務提携によって、チェンジ・ザ・ワールドと協力し、歯科業界のカーボンニュートラル実現の支援及び応援をするとともに、カーボンニュートラルを推進していく。さらに、医療分野やヘルスケア分野においても、この取り組みを推進し、地球全体の”笑顔を増やす”ことにより社会貢献することを目的としている。

◎ノーエチ薬品(株)の全株式を取得、連結子会社化し、医薬品・医薬部外品の製造・販売事業を開始

|

(同社資料より)

新たに歯科向けOTC医薬品の開発・製造を可能にし、また、口腔周りから全身の健康を実現するため歯科に限らず一般向けのOTC医薬品の開発・製造を開始し、事業分野を拡大させていく。また、既存事業とのシナジーを活かし、クライアントである歯科医院に対して、適正価格のプライベートブランド商品を提供、さらにクライアントからの要望を新商品開発に活かしていく。加えて、一般消費者へOTC医薬品の販売を開始しBtoC分野へ進出する。

◎歯科医院向けハイブリッド型事務代行サービスの提供を開始

(同社資料より)

歯科医院専門に完全オンラインで診療外の事務代行サービスを提供する株式会社SABUと協業し、21年2月より歯科医院向けハイブリッド型事務代行サービスの提供を開始。

ハイブリッド型事務代行サービス

歯科医師の80%以上が開業医である歯科医療機関の経営における課題は、歯科医師である院長自身が経営者であることが多く、診療をしながら多くのバックオフィス業務や人事業務の他、経営全般に関する業務を行なっていること。歯科医師にとって大きな負担となっていた。

今般、同社とSABUが協業することで、より効率的かつコロナ禍でも対応可能な、ハイブリッド型事務代行サービスを提供し、全国の歯科医院経営における大きな課題の解決に寄与する。

この協業により開業後の歯科医院経営の運営をサポート、歯科医院のプロモーションや集患までをオンライン、オフラインで幅広くカバーすることで、ワンストップで歯科医院の経営支援を可能にする。

◎業界初の口腔内カメラを活用した歯科向けデンタルオンライン診療サービス提供開始

(同社資料より)

スマートフォンを活用し、企業のO2O(Online to Offline)/(Online Merges with Offline)支援しているアイリッジ(3917)と共同開発した、歯科向けの口腔内カメラを活用した業界初のオンライン診察サービス「デンタルオンライン」を提供。

口腔内カメラを活用したオンライン診療サービス

事前に歯科医院から患者に提供される歯科用口腔内カメラとスマートフォンによるビデオチャットを活用し、患者の口腔内状況をリアルタイムに部位を確認しながら診察を行える、業界初のサービス。医師とのオンライン診療中に、患者自ら口腔内カメラを操作し患部の状態を動画で送信することで、問診だけの診察に比べ適切な診断が期待できる。患者は受診前に自分に合った歯科医院が選びやすくなり、通院負担も少なくなることから、居住地域にとらわれない良い歯科医院選びが可能になる。「デンタルオンライン」を通じて、DXや先進的な治療に積極的に取り組む歯科医院と、良い歯科医院を選びたい患者のマッチングを実現し、歯科医院・患者双方の利便性向上に努めていく。

◎岡山大学との共同研究により、「歯科医院での新しい口臭センサーシステム」特許取得

| 口臭センサーシステム

この口臭センサーシステムは、「検査から診断・治療」までトータルでサポートする仕組みを作っている。1歯ごとにセンサー先端部を近づけ、臭気レベルを測定。現在岡山大学では、口腔衛生状態、歯周病のレベルを検知、診断基準に基づきグラフ化することで将来の疾患予測も視野に入れた研究開発を進めている。また、生活習慣の改善するきっかけを作る「未病検査」と「疾患の早期発見」を組み合わせ資本提携している株式会社ミルテルとの共同研究を通じた血液検査等との融合も想定し、新たな病気の発見と、口臭を発生しやすい個人への個別医療アプローチの実現も視野に入れている。この口臭センサーシステムについては、20年6月に開催された第11回日本口臭学会において、「口腔内局所臭気回収方法の最適化に関する研究」として発表されている。

|

(同社資料より) |

3.2023年5月期業績見通し

(1)通期業績予想

|

22/5期 |

構成比 |

23/5期(予) |

構成比 |

前期比 |

|

|

売上高 |

3,745 |

100.0% |

4,500 |

100.0% |

+20.1% |

|

営業利益 |

449 |

12.0% |

320 |

7.1% |

-28.9% |

|

経常利益 |

454 |

12.1% |

321 |

7.1% |

-29.2% |

|

当期純利益 |

384 |

10.3% |

190 |

4.2% |

-50.7% |

* 単位:百万円

* 予想は会社側発表。

23/5期は20.1%増収、28.9%営業減益を見込む

23/5期は売上高が前期比20.1%増の45億円、営業利益は同28.9%減の3億20百万円、経常利益は同29.2%減の3億21百万、当期純利益は同50.7%減の1億90百万円を見込む。

基幹事業であるメディア・プラットフォーム事業においては、サイトの活性化を図るため、スマートフォンやタブレット端末を含む新たな端末への対応を継続し、ポータルサイト利用者のユーザビリティ向上及び顧客満足度を追求したサービスの強化を引き続き進めていく。また、新たなサービスを創出し収益拡大も図る。医療機関経営支援事業においては、SEMサービスでは医療広告ガイドラインに関する同社独自の運用基準によって培った経験を活かし、医療分野における運用型広告市場でのシェア拡大、新たなサービスの提供を基本方針として収益モデルの改善を図っていく。HP制作・メンテナンスサービスでは、高いクオリティのサイト制作を継続し、新たなクライアントの獲得を目指す。

タイ・バンコクでの歯科医院運営については、新たに3院目の連結子会社となったFukumori Dental Clinic Co., Ltd.と連携し、タイでの歯科医院運営事業のさらなる拡大を目指す。また、タイ・バンコクにおいて22年3月に連結子会社(孫会社)化したNU-DENT、D.D.DENTの歯科商社事業の拡大を図るとともに、海外における事業領域を拡大させる方針。

歯科器械材料・医薬品販売については、オカムラとノーエチ薬品及びオカムラOsakaと連携し歯科器械材料・医薬品の卸売事業の事業規模拡大を目指す。ノーエチ薬品株式会社の医薬品の企画・製造販売事業において、新たな商品の開発販売にも取り組んでいく。そして、日本とタイで歯科商社事業を行えるようになったことで、日本の歯科機材をタイに、タイの歯科機材を日本に販売することが可能になると同時に、グループ内でのシナジーを活かし、連結子会社が持つプライベートブランド製品の販路をそれぞれの国へ拡げることで、収益の拡大を見込む。

医療BtoB事業においては、順調に増加する基盤となる医療従事者等の会員基盤を活かし、リサーチ、コンベンションの運営受託、広告ソリューションの提供など各サービスにおいて、引き続き収益力の強化を進めていく。また、歯科医療従事者会員の獲得を図るため、デンタルオンラインショーの開催など新たな施策も推し進める。

歯科医院の開業支援、経営支援サービスにおいては、経営支援のサービスメニューを拡充し、引き続き収益力の強化を進める。

さらに、今後の業容及び事業領域の拡大を図るための組織体制の強化のため、優秀な人材の獲得に積極的に投資する。さらに積極的に行っていく新規事業のための先行投資方針により、販管費の増加を見込んでいる。

今後も引き続き、成長のために積極的投資を行う。

|

人的投資 |

●人件費は対前年41.8%増計画

・ 中途27名採用 ●プロフェッショナルの採用強化 ・23/4新卒12名採用予定 |

|

事業投資 |

・ 新規事業

・ 医療BtoB事業のV字回復から更なる拡大 ・ 歯科事業の海外展開拡大 ・ 歯科ディーラー事業を拡大 ・ 医薬品・医薬部外品販売事業のシナジー ・ 大学との共同研究 |

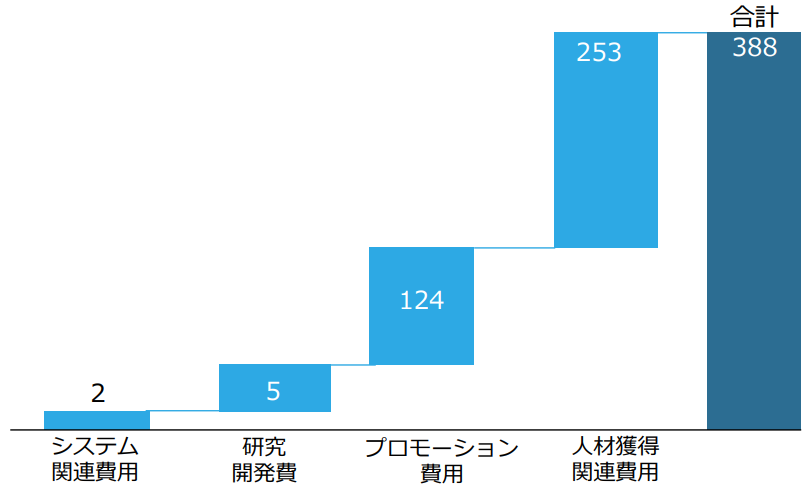

成長に向けた今後の投資(百万円)

(同社資料より)

(2)事業別取り組み

事業別取り組み

|

事業 |

取り組み |

| メディア・プラットフォーム

歯科・美容 |

・人材強化

・サービスの改善・拡充、セールスとのサービス販売強化 ・専門コンテンツ強化 ・口腔周りから全身の健康へつながる橋渡し |

| 医療機関経営支援事業 | ・新規チャネル開拓と収益モデル構築

・歯科医院の開業・経営に対する多チャンネルでの支援から歯科医師個人のライフサポートまで総合的に支援 ・セミナー、大学及びスタディグループの開業支援及び経営支援案件の掘り起こし ・歯科ディーラー事業を拡大 ・医薬品・医薬部外品の販売 ・タイでの歯科事業の拡大 |

| 医療B to B | ・会員数増加に向けた施策強化

・新サービスの開発、販売強化 ・デジタル及びリアルのデンタルショー開催 |

| ビジネスディベロップメント・経営企画 | ・新規事業

・岡山大学との共同研究を継続 |

(3)計画の前提

各事業で増収を見込む。

|

事業 |

売上状況 |

| メディア・プラットフォーム | 歯科分野は前年に続き受注が好調に推移する見込み。

美容分野は新規事業へ進出し、成長を目指す。 |

| 医療機関経営支援事業 | 体制を強化し新事業、新商材取扱いに加え、既存事業も収益力を強化し収益拡大。医薬品販売事業と歯科ディーラー事業とのシナジーを生み、両事業拡大見込み。

タイで歯科医院経営支援に加え、歯科ディーラー事業を開始、収益拡大を目指す。 |

| 医療B to B | Dentwave.comのサービス拡充及び新サービスの投入で売上増を図る。 |

費用についても仕入原価、人件費とも増加する見通し。

|

費用 |

見通し |

| 売上原価(仕入高)

|

歯科ディーラー事業の売上増及び医薬品販売事業開始に伴い商品仕入高が増加。

既存サイト拡充、新サイト開発等サービスを多様化を図り、業務拡大により労務費増加。 |

| 販管費(人件費) | 組織体制強化のための人件費、新サービス投入に係るコストが増加する見込み。 |

4.今後の注目点

22/5期は新型コロナの影響をフォローとし、提携戦略や新規連結寄与もあり、2期連続で大幅増収増益を確保し、「飛躍の1年」だったといえる。頼もしいのは、メディア・プラットフォーム事業において、高い利益率を維持しながらグループ会員数の増加を背景に着実に売上を伸ばしていること。収益基盤は着実に拡大している。同事業では歯科分野で好調な反面、美容・エステ分野において苦戦しているが今後に巻き返しに期待、更なる改善余地ともいえるだろう。また、会員基盤の拡大が医療機関経営支援事業や医療BtoB事業の展開にも活かされている。オカムラやノーエチ薬品の収益貢献は始まったばかりであり、今後の本格貢献に期待したい。また、22/5期は大幅増収の医療機関経営支援事業だが、売上構成比は高いものの、利益水準は低い。今後の利益率の改善余地は大きく、全社利益貢献のポテンシャルの大きさを示す。タイでは歯科クリニック経営事業を拡大させていることに加えて歯科総合商社事業を展開する企業も連結子会社化しており、今後の更なる拡大が期待できる。

23/5期予想は20.1%増収ながら、経常利益は29.2%減にとどまる。今後も高い成長を持続させるために積極的投資を行うことがその要因。国内ではIT関連の人材不足が顕著、同社でも計画ほどに人材を採用できなければ、23/5期に計画する人材獲得関連費用253百万円は縮小し逆に利益に跳ね返る可能性はある。新型コロナウイルス感染拡大の影響もフォローとする中、歯科医院の経営状況が生活習慣病などへの予防医療を施すことで経営状態が良くなっている模様。歯科医院が広告宣伝費を投入する余裕も生まれてくる。

23/5期予想は減益であるものの、高成長企業という見方は変えなくて良い。株価な軟調に推移しているが、現状のバリュエーションは評価不足の水準にあると考える。

(決算短信よりインベストメントブリッジ作成)

◎株主優待(オリジナルQUOカード)

100株以上かつ1年以上保有 1,000円

600株以上かつ1年以上保有 1,500円

1,000株以上かつ1年以上3年未満保有 1,500円

1,000株以上かつ3年以上保有 2,000円

<参考1:今後の成長戦略 ~予防医療・未病医療へ注力~>

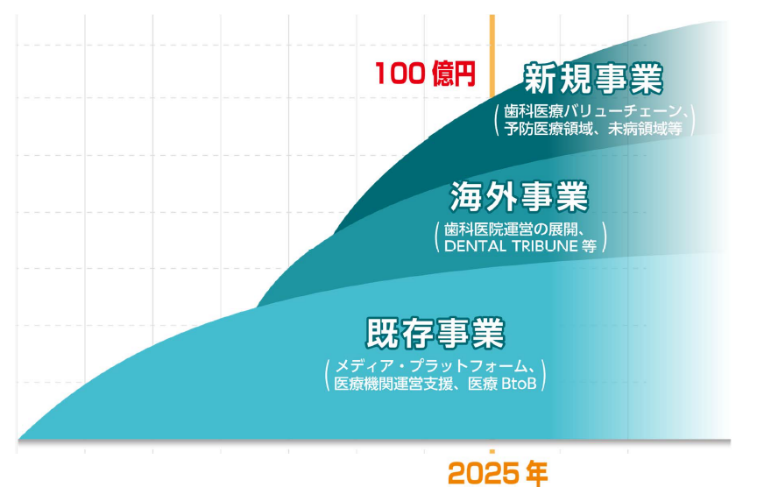

今後の更なる成長を目指す同社では「予防医療・未病医療」が重要なキーワードであると考えている。

同社がオンリーワン企業としてポジショニングを構築している歯科業界において大きな環境変化が起きている。

日本では歯科治療というとこれまでは虫歯治療が中心であった。

一方欧米では虫歯治療だけではなく、歯周病が動脈硬化、心筋梗塞、脳梗塞、糖尿病、アルツハイマーなど様々な疾病の原因の一つであり、歯の健康を保つことがこれらの疾病予防につながるという考え方が中心となっている。

このような、全身の健康・長寿につながる「予防歯科・未病歯科」という考え方が今後日本でも重視されるといわれている。

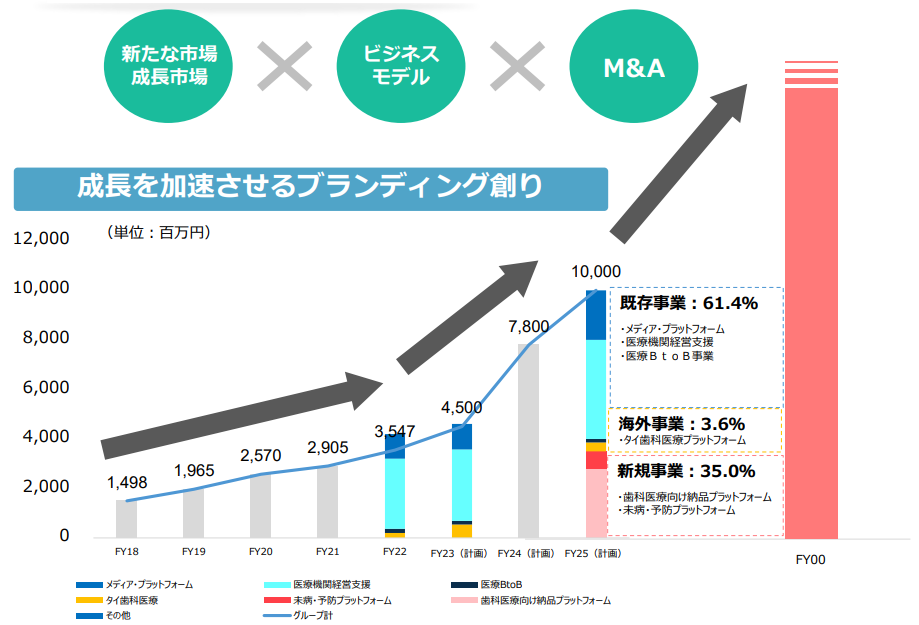

既存のストックビジネスに歯科医院運営やDENTAL TRIBUNEの活用などの「海外事業」と予防医療・未病医療など「新規事業」を積み上げるとともに、成長を加速させるブランディング創りにも取り組み、2025年5月期売上高100億円を目指している。

~2025年5月期売上高100億円に向けて~

(同社資料より)

今後の成長戦略・成長ドライバー

(同社資料より)

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外1名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2022年8月31日

<基本的な考え方>

当社は、株主の利益の最大化を図りつつ、株主・クライアント・エンドユーザー・従業員・地域の方々等すべてのステークホルダーに対して、経営の健全性・効率性・透明性を通じて企業社会の一員としての社会的責任を果たしていくことをコーポレート・ガバナンスの基本方針としております。

その実現のために、現状に満足することなく経営環境の変化に応じてコーポレート・ガバナンス体制を強化し、企業価値の最大化を図ってまいります。

<実施しない主な原則とその理由>

「当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。」と記述している。