(2708)株式会社久世 回復道半ば 収益源多様化に期待

久世 真也 社長 |

株式会社久世(2708) |

|

企業情報

|

市場 |

東証スタンダード |

|

業種 |

卸売業(商業) |

|

代表者 |

久世 真也 |

|

所在地 |

東京都豊島区東池袋2-29-7 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

655円 |

3,701,382株 |

2,424百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

75.65円 |

8.6倍 |

750.35円 |

0.9倍 |

*株価は6/29終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは今期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年3月(実) |

62,865 |

429 |

545 |

415 |

112.20 |

12.00 |

|

2019年3月(実) |

66,006 |

223 |

372 |

209 |

56.67 |

12.00 |

|

2020年3月(実) |

64,356 |

-55 |

69 |

-290 |

-78.55 |

6.00 |

|

2021年3月(実) |

37,854 |

-2,336 |

-2,076 |

-1,861 |

-502.79 |

0.00 |

|

2022年3月(実) |

43,851 |

-908 |

-746 |

-727 |

-196.53 |

0.00 |

|

2023年3月(予) |

54,000 |

350 |

360 |

280 |

75.65 |

未定 |

* 予想は会社予想。単位:百万円、円。

(株)久世の2022年3月期決算の概要と2023年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年3月期決算概要

3.2023年3月期業績予想

4.中期経営計画

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期は、前期比15.8%の増収、9.0億円の営業損失(前期は23.3億円の損失)。引き続き物流経費の圧縮や一部社員の外部出向も実施して損益分岐点の低減に取り組んだ。また既存顧客へのサービス維持・継続に努め、同時に中食・惣菜関連、給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態への営業活動に全社一丸で取り組んだ。コロナ禍後、21/3期4Qをボトムに改善傾向を強め、22/3期3Qには営業黒字に浮上している。

- 23/3期予想は、前期比23.1%増収、営業利益3.5億円を見込む。今後は、重症者の減少や3回目のワクチン接種も進み、4月以降はまん延防止等重点措置等の大きな行動制限は発出されていないこともあり、外食業界の業況も徐々に回復していくものとみている。経費の低減に努めるとともに、既存顧客との取引深耕と中食・惣菜関連や給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態を中心とした新規顧客開拓に全社をあげて取り組む。

- 22/3期は15.8%の増収ながら損失が続き、「回復道半ば。」という同社の捉え方とおりであったといえる。足元の新型コロナ新規感染者は減少傾向、外国人入国規制が緩和、観光客の受け入れも始まり、23/3期は黒字転換が見えてきそうだ。また、コロナ禍の中で打ってきた施策は着実に果実を生み出す準備ができている。成果はまずは費用面に現れた。今後現れようとしているのが、収益源の多様化。具体的には中食惣菜や給食ヘルスケアへの取り組みである。中期計画では売上はコロナ禍前相当を目指しているが、外食市場がコロナ禍前の水準を取り戻せば、大きく上回ってくることが想定される。損益分岐点を引き下げた後に生じる利益に対する増収効果は大きい。中期計画で営業利益はコロナ禍前を上回る水準を目指しているが、株価はコロナ禍前の水準には至らない。また中期計画の達成を前提とすれば、EPSは130円程度が想定される。PBRは1倍を大きく割り込んでおり、中期計画に掲げる利益水準も加味すると株価の割安感は強い。

1.会社概要

外食産業や中食産業向けの食材卸を中心に、グループで食材の製造・販売を手掛けている。取扱品目は約40,000アイテムに上り、冷凍・常温品はもちろん生鮮品から消耗品等のノンフードまで幅広い。グループは、同社の他、ソース・スープ類の製造・販売を手掛けるキスコフーズ(株)、ニュージーランドでソース類の製造を手掛けるキスコフーズ・インターナショナル・リミテッド、生鮮野菜など農産品の仕入・販売を行う(株)久世フレッシュ・ワン、豊洲市場に基盤を持つ水産物仲卸大手の旭水産(株)、海外子会社・関連会社向け金融と情報収集の役割を担う久世(香港)有限公司、及び中国で業務用食材卸を手掛ける上海日生食品物流有限公司の連結子会社6社、水産物売買業の豊洲フーズ(株)及び中国で業務用食材卸売事業を手掛ける久華世(成都)商貿有限公司の非連結子会社2社。また、中京地区強化の一環として同地区に6,000店の取引先を有する酒類販売大手(株)サカツコーポレーションと、首都圏で病院・老人福祉施設向けの食材販売に強みを持つ東京中央食品(株)と、それぞれ業務提携をしている。さらに、2019年4月に業務用卸売協業体である日本外食流通サービス協会(JFSA)に加盟し、全国各地域の同業者と購買等で協業体制を構築していくこととした。

【経営理念とC&G活動の取組み】

「フードサービス・ソリューション・カンパニー」として「頼れる食のパートナー」を目指し、次の経営理念を掲げている。

私達は、明るい信頼される会社にします。

私達は、お客様の立場に立ち、最高の商品とサービスを提供します。

私達は、絶えず革新に挑戦し、たくましい会社にします。

私達は、お客様、お取引先の繁栄と株主、社員の幸福に貢献します。

私達は、そのために会社の成長と発展を果たします。

1-1 事業内容

事業は、食材卸売事業、食材製造事業、及びグループ会社向けが大半を占める不動産賃貸事業に分かれ、22/3期の売上構成比(連結調整前)は、それぞれ、88.8%、10.6%、0.6%。

食材卸売事業

業務用食材全般に加え、割りばし、テイクアウト容器、洗剤といった消耗品等のノンフードまでを幅広くカバーし、取扱品目は約40,000アイテムを数える。近年、プライベートブランド(PB)商品や生鮮三品の取扱いにも力を入れている。

食材製造事業

連結子会社キスコフーズ(株)が食品製造工場を有し、ソース、ブイヨン、スープ及び調理食品等の自社ブランド製品及びOEM製品の製造・販売を行っており、その子会社(久世の孫会社)キスコフーズ インターナショナル リミテッド(KISCO FOODS INTERNATIONAL LIMITED)が、ニュージーランド・クライストチャーチ市において、オリジナルのフォンドヴォー(仔牛骨、牛肉、野菜等を原料としたソース)やベシャメルソース(バターと小麦粉を原料としたホワイトソース)の製造を行っている。

1-2 フードサービスソリューションカンパニーを標榜〇-システムで 運ぶ、つくる、考える 頼れる食のパートナー-

同社は 「頼れる食のパートナー」 として、顧客へ様々な情報を提供し、顧客と共に、納品の方法、店舗経営、商品開発等について考え、問題の解決に取り組んでいる。目指すところは、「運ぶ」、「つくる」、「考える」それぞれの機能を総合的に組み合わせ、より高い付加価値を生み出す提案営業重視の「フードサービス・ソリューション・カンパニー」である。

運ぶ〇:〇多様な要望に応える事の難しさ

同社においては「個店向け配送」と「チェーン店向け配送」の2通りがあり、「個店向け配送」は、幅広い品揃えで様々な業態(洋食、和食、中華、ホテル、居酒屋、バル、カフェ、病院、商業施設等)に対応し、自社の物流センターから配送。一方、「チェーン店向け配送」はチェーン店独自の品揃えに対応し、自社の物流センターと外部倉庫を利用した久世全国ネットワーク(KZN)の併用で、北海道から九州まで全国にチェーン展開している顧客に食材を届けている。

|

個店向け配送 |

チェーン店向け配送 |

|

|

「運ぶ」(配送)は食材専門商社としての根幹に関わる業務だが、時間指定、配送頻度、納品場所等、多様な要望に応えつつ、しっかりと収益管理していく事は実に難しい。昨今の店舗運営は生産性の向上を迫られる一方、労務管理に対する指導が強化されているため、店着時間がピンポイントで指定される事が多く、これに対応しようとすると物流コストが跳ね上がる。このため、納入価格、物流フィー、店着時間を総合的に勘案して取引条件を決める必要があり、オペレーションの難易度が上がっている。

つくる〇:〇食材専門商社の枠を超えた事業展開で収益力の強化と顧客満足度の向上を両立

厨房での手間やコスト削減を念頭に新しいメニューやプライベート(PB)商品を開発し、顧客のニーズに合った商品提供を行っている。

考える〇:〇情報提供で顧客のビジネスを側面から支援

「顧客ニーズ」、「メニュートレンド」、「メニューの差別化」等を基本にオリジナルメニューの開発やムリ・ムダのない調理オペレーションの提案、更には同社の商品を使用したメニューレシピやトレンド情報の提供等、日々の顧客支援に加え、プロ向け展示会「FOODSERVICE SOLUTION」の定期開催で「食のヒントとなる情報」の発信も行っている。2020年は新型コロナウイルス感染症拡大防止の観点から、初めてWEB展示会を開催したが、2021年には新型コロナウイルス感染症対策を十分に行ったうえで、より訴求力を強めるためリアル型の「FOODSERVICE SOLUTION」を開催した(詳細は、「トピックス」で後述)。

品質管理〇:〇商品はもちろん、営業、物流、受発注等のサポート部門を含め、全ての業務で品質向上を推進

1981年に社内に品質管理部門を設け、取引先の品質に関する要望や問い合わせに対し、迅速に対応できる体制を構築しており、細菌検査、生産委託先工場の製造管理、商品規格書の作成・提供、物流センター、各営業拠点の衛生管理チェック等を実施している。また、2010年に「久世グループ品質方針」及びISO22000に基づいた久世グループの品質保証の仕組みである「久世クオス(久世QUALITY SYSTEM)」を策定し、新しい品質への取組みをスタート。13年4月には、キスコフーズ(株)が、同年8月には同社と久世フレッシュ・ワンが、それぞれISO22000の認証を取得した。また、2019年10月には(株)旭水産がFSSC22000の認証を取得している。商品の品質だけでなく、営業、物流、受発注等のサポート部門を含め、全ての業務の品質の向上を推進し、「お客様満足度No.1」を目指している。

1-3 食産業のマーケット

食産業のマーケットは約70兆円とされおり、コロナ禍前の内訳は、内食が約35兆円、中食が約10兆円、外食が約25兆円だった。このうち、同社が関与するのは、中食及び外食だが、女性の社会進出や単身世帯の増加等の社会環境の変化に伴い、人口が減少する中でも、外食市場は堅調に推移していた。中食市場は軽減税率導入の影響もあり、2017年に10兆円を超えるなど成長が続いていた。しかし、いずれの市場も新型コロナ感染拡大後は急速に市場が縮小している。

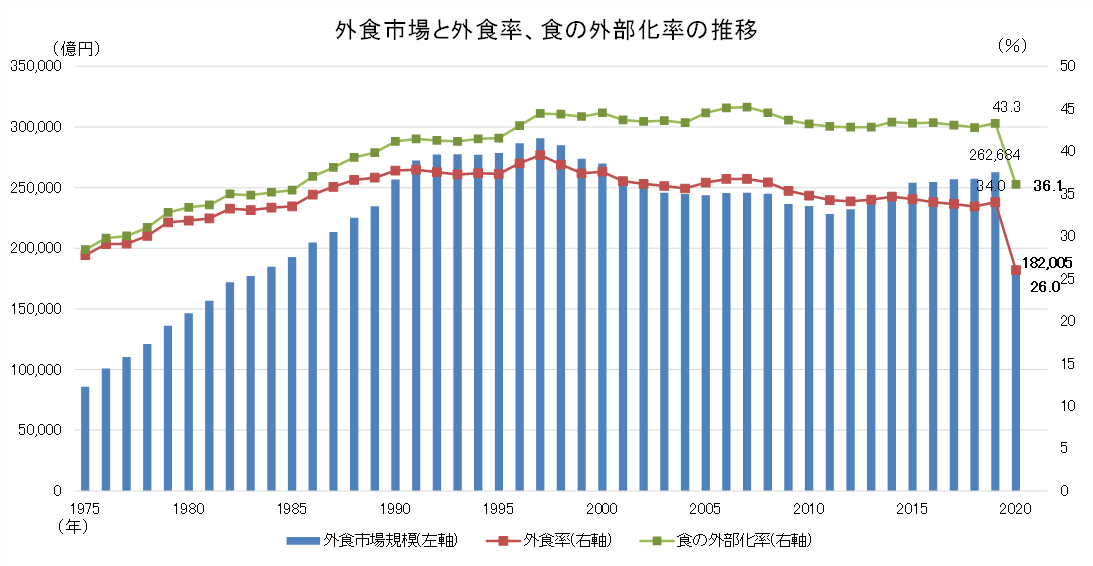

外食産業市場規模と食の外部化率

1997年に外食市場は約29兆円とピークを迎え、2011年には23兆円を下回ったが、2015年には再び25兆円を超えた。2019年まで、この水準を維持していた。しかし2020年は新型コロナウイルス感染症の影響で市場は大幅に縮小した。外食率や食の外部化率も急速に縮小した。

(公益財団法人 食の安心・安全財団データを元にインベストメントブリッジ作成)

2.2022年3月期決算概要

2-1 連結業績

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

|

売上高 |

37,854 |

100.0% |

43,851 |

100.0% |

+15.8% |

42,000 |

+4.4% |

|

売上総利益 |

7,864 |

20.8% |

9,506 |

21.7% |

+20.9% |

– |

– |

|

販管費 |

10,200 |

26.9% |

10,415 |

23.8% |

+2.1% |

– |

– |

|

営業利益 |

-2,336 |

– |

-908 |

– |

– |

-1,400 |

– |

|

経常利益 |

-2,076 |

– |

-746 |

– |

– |

-1,200 |

– |

|

親会社株主帰属利益 |

-1,861 |

– |

-727 |

– |

– |

-1,200 |

– |

* 単位:百万円

前期比15.8%の増収、9.0億円の営業損失(前期は23.3億円の損失)

国内経済は、年間を通じて新型コロナウイルス感染症の影響を大きく受けた。感染拡大が繰り返し続き、この間緊急事態宣言、まん延防止等重点措置が都度発出され、リモートワークや3密の抑制の規制等も出され、国民生活に多大な影響を及ぼした。外食・中食市場のうち外食市場においては、感染症拡大防止を目的に飲食店等に対し休業や営業時間の短縮あるいは酒類の提供禁止要請といった措置が長期化したため、同社顧客の経営や運営にも大きな影響が出た。

こうした状況下、引き続き物流経費の圧縮や一部社員の外部出向も実施して損益分岐点の低減に取り組んだ。また既存顧客へのサービス維持・継続に努め、同時に中食・惣菜関連、給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態への営業活動に全社一丸で取り組んだ。さらに、当期から事業化したECの物流受託事業も堅調に推移している。

財務面では9月に株式会社日本政策投資銀行から劣後ローン20億円を調達して資金繰りの安定化と資本面の補完に努めた。また、3月に国分グループ本社株式会社に対し第三者割当による新株式発行及び自己株式処分を行うこととした。国分グループ本社とは資本提携に留まらず、「物流機能」、「情報システム」、「商品購買」、「共通情報プラットフォー ム」、「人財育成」等の業務面での提携を進め、同社が保有する国内業務用卸売事業に関する機能・ノウハウ等の経営資源と、国分グループ本社が保有する物流・販売網等の経営資源の相互活用による両社の企業価値向上を目指すこととした。

四半期毎には売上高が57.2(21/3期1Q)→104.3(2Q)→125.6(3Q)→91.2(4Q)→92.5(22/3期1Q)→99.6(2Q)→138.4(3Q)→107.8(4Q)億円、同期間の営業損益は-12.5→-4.0→-0.3→-6.4→-5.2→-4.3→2.2→-1.7億円。最初に緊急事態宣言が発出された21.3期1Qが最も厳しく、2Q、3Qと改善したものの、4Qは再び緊急事態宣言が発出されて再び厳しい状況になり、22/3期に入り1Q、2Qと徐々に改善、3Qにはコロナ禍後の最高売上、営業損益は初めて黒字となったが、4Qは失速した。

2-2 セグメント別動向

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

|

食材卸売事業 |

33,898 |

89.5% |

39,065 |

89.1% |

+15.2% |

|

食材製造事業 |

3,951 |

10.4% |

4,668 |

10.6% |

+18.1% |

|

不動産賃貸事業他 |

4 |

0.0% |

6 |

0.0% |

+50.0% |

|

調整額 |

– |

– |

111 |

0.3% |

– |

|

連結売上高 |

37,854 |

100.0% |

43,851 |

100.0% |

+15.8% |

|

食材卸売事業 |

-1,604 |

– |

-359 |

– |

– |

|

食材製造事業 |

89 |

– |

178 |

– |

+98.9% |

|

不動産賃貸事業他 |

84 |

– |

96 |

– |

+13.9% |

|

調整額 |

-905 |

– |

-823 |

– |

– |

|

連結営業利益 |

-2,336 |

– |

-908 |

– |

– |

* 単位:百万円

食材卸売事業

売上高390.6億円(前期比15.2%増)、セグメント損失(営業損失)3.5億円(前期は16.0億円の損失)。経費削減による損益分岐点の低減を図るとともに、新型コロナウイルス感染症の影響を受けにくい業態への営業活動に注力した。

食材製造事業

売上高46.6億円(前期比18.1%増)、セグメント利益(営業利益)1.7億円(同98.9%増)。当事業は主に連結子会社キスコフーズ(株)の事業領域である。新型コロナウイルス感染症の影響による外食企業等への売上の減少や原料費の上昇の影響があった一方、セントラルキッチンを保有する顧客や通信販売を伸ばしている顧客向けの販売は引続き堅調に推移した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

21年3月 |

22年3月 |

|

21年3月 |

22年3月 |

|

|

現預金 |

4,381 |

3,537 |

仕入債務 |

5,456 |

6,308 |

|

売上債権 |

4,576 |

5,267 |

短期有利子負債 |

4,872 |

3,364 |

|

たな卸資産 |

2,382 |

2,696 |

流動負債 |

11,552 |

11,135 |

|

流動資産 |

11,873 |

12,017 |

長期有利子負債 |

2,056 |

3,020 |

|

有形固定資産 |

2,454 |

2,410 |

固定負債 |

2,895 |

3,762 |

|

無形固定資産 |

475 |

367 |

純資産 |

3,497 |

2,777 |

|

投資 その他 |

3,140 |

2,878 |

負債・純資産合計 |

17,944 |

17,674 |

|

固定資産 |

6,070 |

5,656 |

有利子負債合計 |

6,928 |

6,384 |

* 単位:百万円

22/3期末の総資産は前期末との比較で2.6億円減の176.7億円。この主な要因は、売上債権が6.9億円、商品及び製品(たな卸資産の一部)が2.6億円増加し、現預金が8.4億円、投資有価証券が3.9億円減少したこと等によるもの。負債は、前期末との比較で4.5億円増加し、148.9億円となった。この主な要因は、短期借入金が10.4億円、1年以内返済予定の長期借入金が4.6億円減少し、仕入債務が8.5億円、長期借入金が9.6億円増加したこと等によるもの。純資産は前期末との比較で7.1億円減少し、27.7億円となった。この主な要因は、利益剰余金が7.3億円減少したことによるもの。

自己資本比率は15.7%(前期末19.5%)。

キャッシュ・フロー(CF)

|

21/3期 |

22/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

-3,072 |

-238 |

+2,834 |

– |

|

投資キャッシュ・フロー(B) |

-88 |

357 |

+445 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-3,160 |

119 |

+3,279 |

– |

|

財務キャッシュ・フロー |

3,907 |

-576 |

-4,483 |

– |

|

現金及び現金同等物期末残高 |

3,867 |

3,536 |

-331 |

-8.6% |

* 単位:百万円

営業CFは2.3億円の支出(前期は30.7億円の支出)となった。これは、税金等調整前当期純損失が7.1億円、売上債権の増加額が6.6億円、減価償却費が3.2億円、仕入債務の増加額が7.9億円であったことが主たる要因。

投資CFは3.5億円の収入(前期は0.8億円の支出)となった。これは、定額預金の払戻による収入が5.1億円、有形固定資産の取得による支出が1.3億円であったことが主たる要因。

財務CFは5.7億円の支出(前期は39.7億円の収入)となった。これは、長期借入れによる収入が20.4億円、短期借入金の減少額が10.4億円、長期借入金の返済による支出が14.7億円であったことが主たる要因。

3.2023年3月期業績予想

3-1 通期連結業績

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

43,851 |

100.0% |

54,000 |

100.0% |

+23.1% |

|

営業利益 |

-908 |

– |

350 |

0.6% |

– |

|

経常利益 |

-746 |

– |

360 |

0.7% |

– |

|

親会社株主帰属利益 |

-727 |

– |

280 |

0.5% |

– |

* 単位:百万円

23/3期は23.1%増収、営業利益は3.5億円を計画

23/3期予想は、売上高が前期比23.1%増の540億円、営業利益3.5億円、経常利益3.6億円、親会社株主帰属利益は2.8億円といずれの利益も黒字転換を見込む。

今後の見通しについて、全国における日々の新型コロナウイルス感染者数は依然として高水準で推移しているものの、重症者の減少や3回目のワクチン接種も進み、4月以降はまん延防止等重点措置等の大きな行動制限は発出されていないこともあり、外食業界の業況も徐々に回復していくものとみている。但し感染症が終息することは考えにくく、コロナ前と同様の状態には戻らないとの前提で諸施策を進める考え。こうした中、引き続き事業ミッションである「頼れる食のパートナー」としての役割を全うする為、経費の低減に努めるとともに、既存顧客との取引深耕と中食・惣菜関連や給食・ヘルスケア関連等の新型コロナウイルス感染症の影響を受けにくい業態を中心とした新規顧客開拓に全社をあげて取り組む。

3-2 株主還元

株主優待制度として、株式保有数に応じて同社PB商品の特選無洗米(山形天童産)の新米を進呈しており、22/3期も10月に発送した。この特選無洗米は、山形県天童市の契約農家が栽培している。

尚、23/3期の配当については未定としている。

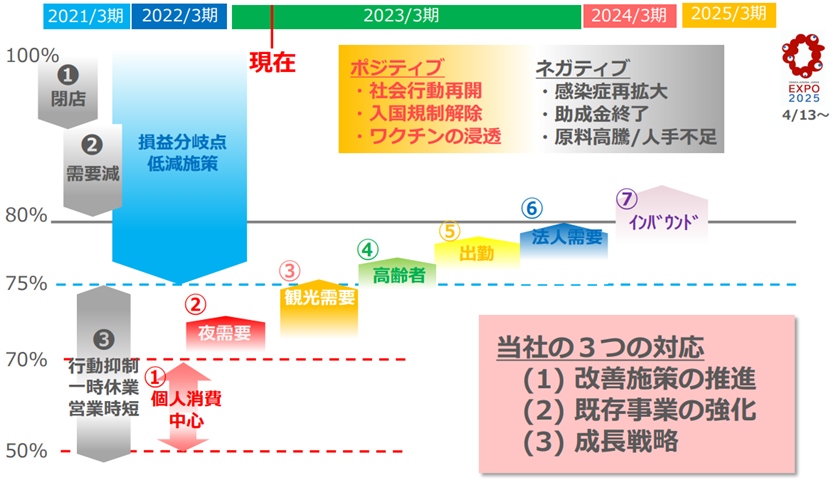

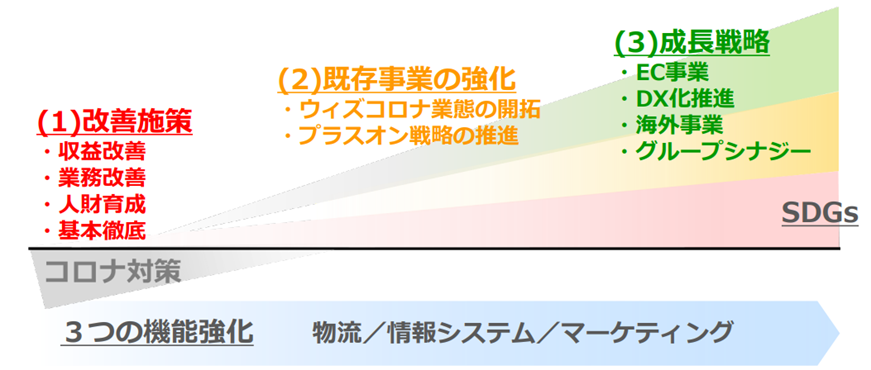

3-3 今後期待する市場の回復と同社の対応

20年1月に国内で初めて新型コロナ感染者が確認されて以来、店舗の閉店、需要減、さらには行動抑制・一時休業・営業時短を通じて同社の売上は急速に減少した。その間に同社では損益分岐点の低減施策を講じる中、まずは個人消費が回復、まん延防止等重点措置で夜の需要も回復、観光需要も回復しつつある。今後は入国規制の解除や法人需要などが回復を牽引するものと思われる。25年に開催される大阪万博もあり、引き下げた損益分岐点を大きく上回る売上が期待できる。同社では(1)改善施策の推進、(2)既存事業の強化、(3)成長戦略の3つの対応を推進する。

(同社資料より)

4.中期経営計画

テーマ

『頼れる食のパートナー』

第5次3ヶ年中期経営計画テーマ

| ワン チーム ハンドレッド

One Team 100 |

~事業構造改革への挑戦~

100周年へ向けて |

(同社資料より)

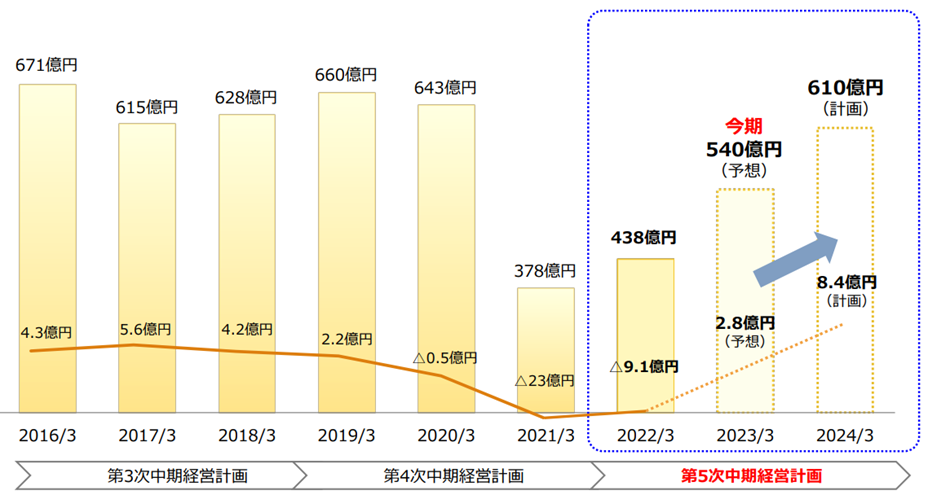

中期経営計画 【数値目標】

最終年度24/3期に売上高610億円、営業利益8.4億円を目指す

(同社資料より)

詳細は、同社決算説明会資料参照

https://www.kuze.co.jp/lsc/upfile/ir/briefing/00/78/78_1_file.pdf

国分グループ本社株式会社との資本業務提携

会社概要

| 社名 | 国分グループ本社株式会社 |

| 所在地 | 東京都中央区日本橋一丁目1番1号 |

| 創業 | 1712年(創業310年) |

| 設立 | 1947年 |

| 年商 | 1兆6千億円 |

| 事業内容 | 酒類・食品。関連消費財にわたる卸売業及び流通加工、配送業務、貿易業、不動産賃貸借業ほか |

資本提携の内容

発行新株式および処分自己株式合計 924,945株 (発行済株式総数の19.99%)を国分グループ本社㈱へ割当

業務提携の内容

(1)22年3月期の定時株主総会(6月開催予定)において国分社が指名する取締役候補者1名を含む取締役選任議案を上程

(2)久世が保有する国内業務用卸売事業に関する機能・ノウハウ等の経営資源と、国分グループが保有する物流・販売網等の経営資源の相互活用

①物流 ②情報システム ③購買 ④共通情報プラットフォーム ⑤人材育成

5.今後の注目点

22/3期は15.8%の増収ながら利益面での損失が続き、「回復道半ば。」という同社の捉え方とおりであったといえる。足元の新型コロナ新規感染者は減少傾向、外国人入国規制が緩和、観光客の受け入れも始まり、23/3期は黒字転換が見えてきそうだ。また、コロナ禍の中で打ってきた施策は着実に果実を生み出す準備ができている。成果はまずは費用面に現れ、22/3期の売上総利益率が前期20.8%から21.7%へ上昇、販管費率は26.9%から23.8%へ低減させた。数字には現れてはいないが、今後現れようとしているのが、収益源の多様化になりそうだ。具体的には中食惣菜や給食ヘルスケアへの取り組みである。中期計画では24/3期にコロナ禍前相当の売上高610億円を目指しているが、これら収益源の多様化により、外食市場がコロナ禍前の水準を取り戻せば、売上は大きく上回ってくることが想定される。損益分岐点を引き下げた後に生じる利益に対する増収効果は大きい。

中期計画で営業利益はコロナ禍前を上回る水準を目指しているが、株価はコロナ禍前の水準には至らない。また中期計画の達成を前提とすれば、EPSは130円程度が想定される。PBRは1倍を大きく割り込んでおり、中期計画に掲げる利益水準も加味すると株価の割安感は強い。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2022年6月27日)

基本的な考え方

当社のコーポレート・ガバナンスの考え方は、経営理念を基本としております。

| 経営理念 | 私達は、明るい信頼される会社にします。

私達は、お客様の立場に立ち、最高の商品とサービスを提供します。 私達は、絶えず革新に挑戦し、たくましい会社にします。 私達は、お客様、お取引先の繁栄と株主、社員の幸福に貢献します。 私達は、そのために会社の成長と発展を果たします。

|

これらの考え方に基づき、当社は企業目的を達成し、企業価値を向上させるために経営の有効性と効率化を高め、変化する経営環境に対して迅速な意思決定や、意思決定に基づく機動性の向上を図っていく必要があると考えております。また、経営の健全性を高めるために、経営の監視機能として、内部統制システム構築による自主点検と内部監査による法令遵守(コンプライアンス)チェックがますます重要性を増してきていると認識しております。その上で、安定的な企業活動を継続していくために、コーポレート・ガバナンスの強化を図ってまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則 3-1-3.サステナビリティの取り組み】

当社は、サステナビリティを巡る課題について、持続可能な開発目標(SDGs)の考え方に賛同し、持続可能な世界の実現及び企業の社会的責任(CSR)を果たすことと捉えております。この課題への取り組みとして、がん研究会支援自動販売機を設置し自動販売機売上の一部をがん研究会へ寄付、パラリンアートの賛助会員として障がい者アーティストの経済的な自立の支援、また本社所在地である豊島区役所とともに、支援が必要なご家庭などへ食材支援などを行っております。

なお、当社は、「事業構造改革への挑戦」をテーマとした「第5次3ヶ年中期経営計画」を策定し、開示しておりますが、人的資本への投資等については作成しておりません。

今後につきましては、「第5次3ヶ年中期経営計画」の達成に努めるとともに、人的資本への投資等について作成した場合は開示し、株主や個人投資家、アナリスト・機関投資家などのステークホルダーに説明してまいります。

【補充原則 4-2-2.サステナビリティの取り組み】

当社取締役会は、サステナビリティを巡る課題への対応として、中長期的な企業価値の向上の観点から持続可能な開発目標(SDGs)の考え方に賛同し、持続可能な世界の実現及び企業の社会的責任(CSR)を果たすことを基本的な方針として、取り組んでおります。

「第5次3ヶ年中期経営計画」を策定し、営業利益創出を第一目標に掲げ、自己資本比率を早期に20%台に戻すことを当面の目標として、その実現に向けて全役職員一丸となって取り組んでおります。「第5次3ヶ年中期経営計画」の中において、経営資源の配分や、事業ポートフォリオに関する戦略についても策定し、代表取締役により株主や個人投資家、アナリスト・機関投資家などのステークホルダーにその概要及び取り組みついて説明しております。

取締役会及び常務会は、「第5次3ヶ年中期経営計画」の中において、経営資源の配分や事業ポートフォリオに関する戦略の策定・実行についてその進捗管理に努めてまいります。なお、「第5次3ヶ年中期経営計画」において、人的資本への投資等について作成した場合は開示し、株主や個人投資家、アナリスト・機関投資家などのステークホルダーに説明してまいります。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則 1-4.政策保有株式】

(1)保有目的

当社は、保有目的が純投資目的である投資株式の所有は、原則保有しないこととしております。

(2)検証の内容と縮減に関する方針

純投資目的以外の投資株式については、企業間の取引の強化、機動的・安定的な資金調達の維持、事業活動のための幅広い情報収集の3つの観点に合致するもののみ保有する方針としております。新規所有にあたっては、取締役会の承認を得ることとしており、当該株式所有により取引先との関係の維持強化により、当社グループの企業価値向上に資すると判断した場合に保有することとしております。保有の合理性については、取引状況に加え、資本コストを踏まえた収益性及び保有に伴うリスク等を検証し、取締役会で審議しており、保有の合理性が乏しいと判断した場合は、売却する方針としております。

(3)議決権行使基準

所有株式の議決権の行使については、投資先の経営方針を尊重した上で、中長期的な企業価値の向上や、株主還元姿勢、コーポレートガバナンス及び社会的責任の観点から議案毎に確認して判断しております。

【原則 5-1.株主の建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するために、株主や投資家との積極的な対話を通じて、その意見を真摯に受け止め、経営に反映させることが重要であると認識しております。そのためにIR担当取締役を任命するとともに、経営戦略推進室をIR担当部門としております。

株主や投資家に対しては、適時・適切な情報開示に努めるとともに、アナリスト・機関投資家向け決算説明会や個人投資家説明会を開催し対話の場を設けております。