(5162)株式会社朝日ラバー 自動車・卓球向け受注回復

|

渡邉 陽一郎 社長 |

株式会社 朝日ラバー(5162) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

ゴム製品(製造業) |

|

代表取締役社長 |

渡邉 陽一郎 |

|

所在地 |

埼玉県さいたま市大宮区土手町2-7-2 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

540円 |

4,536,363株 |

2,449百万円 |

5.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

3.7% |

41.22円 |

13.1倍 |

1,030.86円 |

0.5倍 |

*株価6/1終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROEとBPSは当期実績。

*EPSとDPSは今期の会社予想。

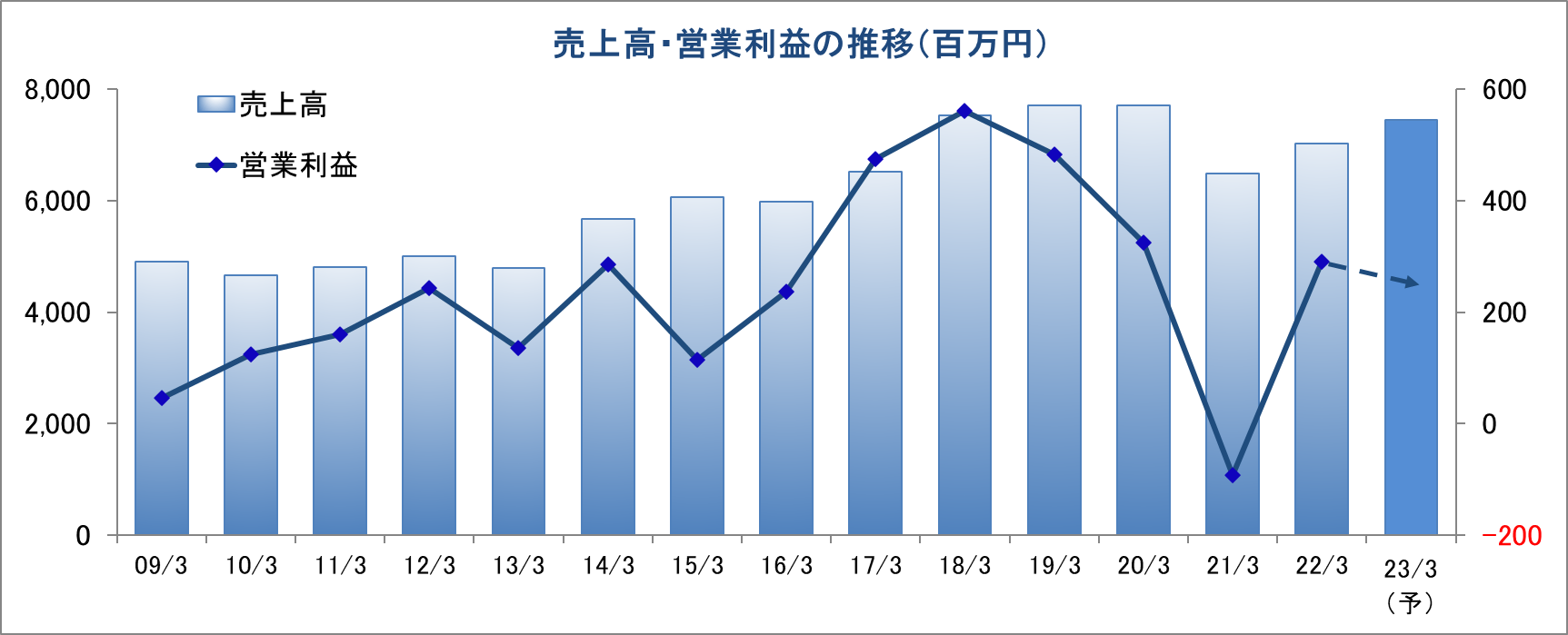

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主に帰属する当期純利益 |

EPS |

配当 |

|

2019年3月(実) |

7,706 |

483 |

508 |

352 |

77.97 |

20.00 |

|

2020年3月(実) |

7,489 |

325 |

346 |

126 |

27.91 |

30.00 |

|

2021年3月(実) |

6,487 |

-92 |

18 |

113 |

25.06 |

10.00 |

|

2022年3月(実) |

7,024 |

291 |

313 |

238 |

52.56 |

20.00 |

|

2023年3月(予) |

7,454 |

255 |

251 |

187 |

41.22 |

20.00 |

*2020年3月期の内訳は、普通配当20円、記念配当10円。

*単位:百万円、円。

(株)朝日ラバーの2022年3月期決算の概要等をブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2022年3月期決算

4.2023年3月期業績予想

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 22/3期は前期比8.3%の増収、3億13百万円の経常利益(前期は18百万円の経常利益)。売上高面では、新型コロナウイルス感染症の拡大から、徐々に経済活動が回復し始め、特に自動車市場向けで受注が増加した。加えて、医療用ゴム製品の一部での在庫調整も、通常医療の再開にあわせて徐々に解消傾向に向かった。主に工業用ゴム事業の売上高増加が寄与し、増収増益となった。

- 23/3期の会社計画は、前期比6.1%の増収、同19.8%の経常減益。中国の一部地域のロックダウンの影響、国際情勢不安、急激な為替変動、材料の調達難や価格上昇など、不安定要素があるものの、市場の回復を受け売上高が増加する見込みである。一方、ウィズコロナ環境での活動を広げることから販管費が増加し減益となる。また、配当予想は、前期と同額の1株当たり年20円(上期末10円、下期末10円)の予定。

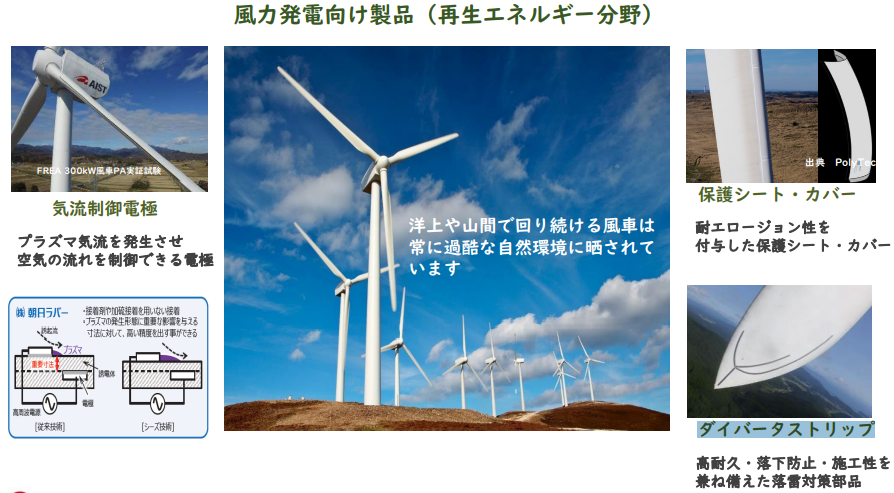

- 中期的な話ではあるが、同社の風力発電向け製品に注目したい。プラズマ気流を発生させ空気の流れを制御できる気流制御電極、耐エロージョン性を付与した保護シート・カバー、高耐久・落下防止・施工性を兼ね備えた落雷対策部品であるダイバータストリップなどであるが、同社はこれら再生エネルギー分野の製品において、今後多くの風車発電機による実証実験を計画している。今後の実証実験の評価や採用動向が注目される。

1.会社概要

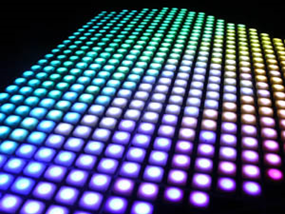

小型電球やLEDに被せる事で様々な発色を可能にする被覆用ゴム製品を主力とする。自動車の内装用照明を中心に、携帯用通信機器、電子・電気機器、産業機器、スポーツ用等、幅広い分野で利用されている。シリコーン(ゴム状の合成樹脂)材料の配合技術と調色技術に強みを有し(色と光のコントロール技術)、シリコーンゴムに蛍光体を配合したLED用ゴムキャップは、LEDの光を波長変換して色調や輝度を調節できるため、10,000色以上の光を出す事やLEDの課題である光のばらつきを均一化する事が可能。また、医療・衛生用ゴム製品や硬質ゴムと軟質ゴムの複合製品等も配合技術を活かしてそれぞれの用途にあったゴム質を実現している。

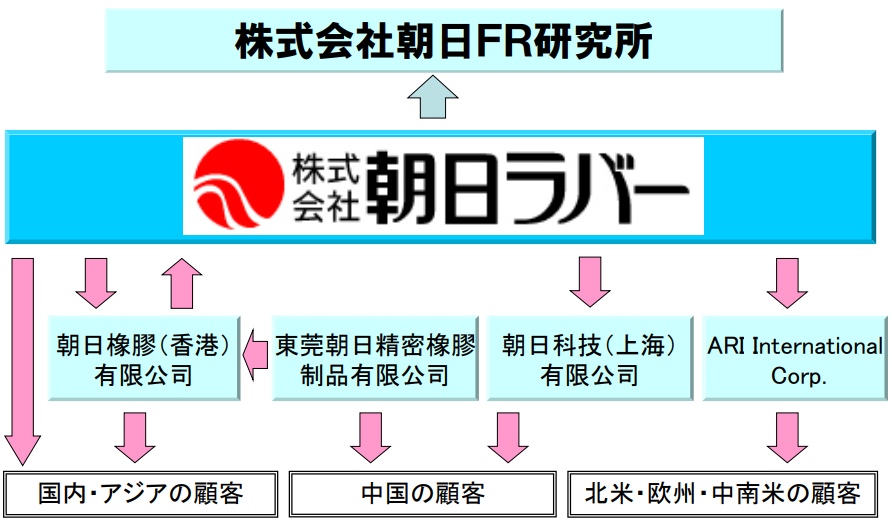

グループは、同社の他、ゴム・プラスチック等の研究開発を行う(株)朝日FR研究所、米国の販売会社ARI INTERNATIONAL CORP.及び工業用ゴム製品の販売を手掛ける朝日橡膠(香港)有限公司、10年7月に設立した工業用ゴム製品の製造・販売を手掛ける東莞朝日精密橡膠制品有限公司、及び12年1月に設立した工業用ゴム製品の開発・設計・販売を手掛ける朝日科技(上海)有限公司の連結子会社5社からなる。

事業系統図

(同社決算説明会資料より)

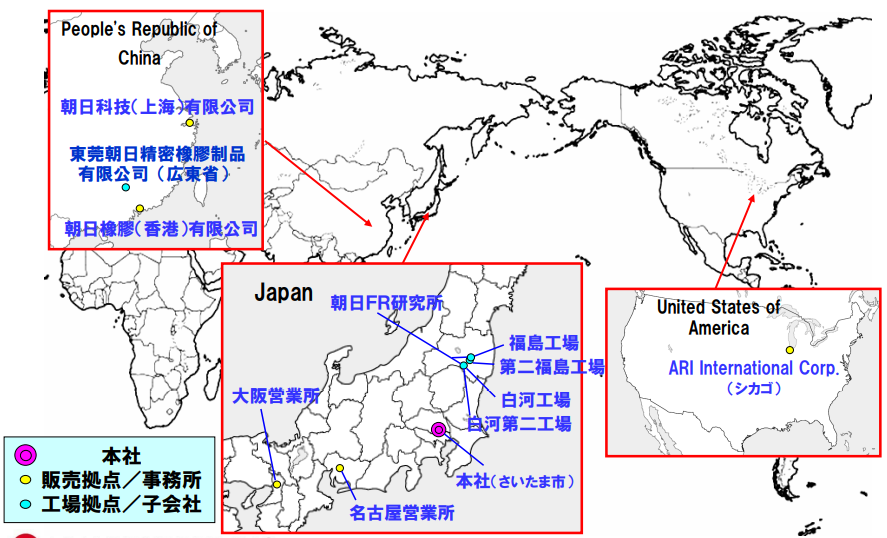

生産拠点

(同社決算説明会資料より)

海外拠点

(同社決算説明会資料より)

連結業績の推移

【事業内容と主要製品】

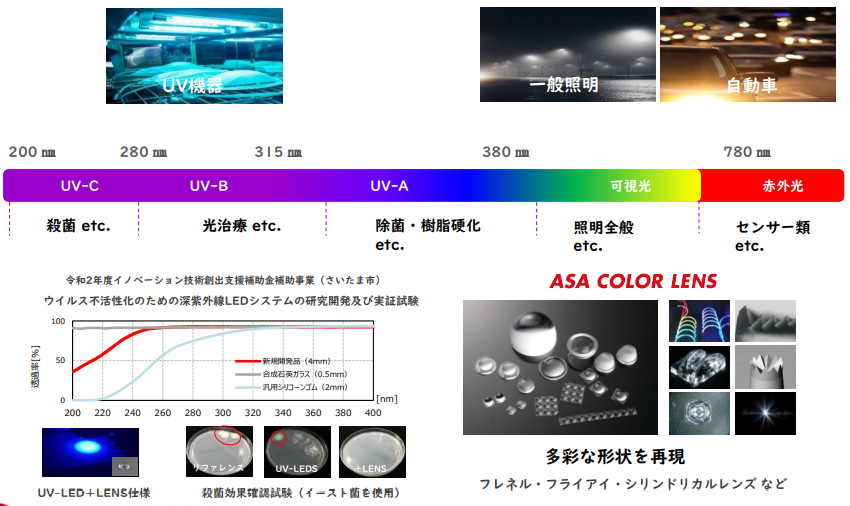

事業は、自動車のスピードメーターや内装照明の光源向けの「ASA COLOR LED」や各種センサ向けのレンズ製品「ASA COLOR LENS」、或いは弱電製品に使われる応用製品、更にはスポーツ用ゴム製品(反発弾性、高摩擦抵抗等を追及した高品質の卓球ラケット用ラバー)等の工業用ゴム事業、点滴輸液バッグ用ゴム栓や真空採血管用ゴム栓、プレフィルドシリンジ(薬液充填済み注射器)向けガスケット等、使い捨てのディスポーザブル用ゴム製品の医療・衛生用ゴム事業に分かれ、22/3期第3四半期の売上構成比は、それぞれ83.2%、16.8%。今後は、RFIDタグ用ゴム製品、ASA COLOR LENS、医療回路製品用ゴム部品などの販売拡大が期待される。

・ASA COLOR LED

ASA COLOR LEDとは、青色LEDに蛍光体を配合したキャップを被せた高品質LED。シリコーンゴムキャップ内の蛍光体を調合する事で多彩な色度を創りだすことができる。色度座標をはじめ、相関色温度、色温度偏差で色度規格を設定し、顧客の要望に沿った規格を提案している。すべて日本国内で生産しており、販売開始から19年で売り上げ数23億個を突破。これまで自動車メーカー 計19社(日本9社、欧州7社、北米3社)、150車種以上に採用されている。高品質な色合わせ技術が武器で、①実機を元に、最適な色と明るさのLED選定を手伝う「色合わせ」サービス、②実機の発光面周辺の塗装色や発光面積を加味した、目視による色合せ、③顧客の設計スケジュールに合わせたスピーディーな対応が可能である。LEDを波長ランクごとに分類・選別しており、ランクに合わせた色のキャップを被せることで色・光度のばらつきを低減。自動車内装照明用に10,000色以上の均質な光を提供。顧客に要求される均一な色を実現している。

ASA COLOR LEDのイメージ

(同社決算説明会資料より)

ASACOLOR LEDは、主に車載用に採用されている。用途としては、スピードメータ照明・ナビコントロール関連・スイッチ関連・オーディオ関連となっている。

(同社HPより)

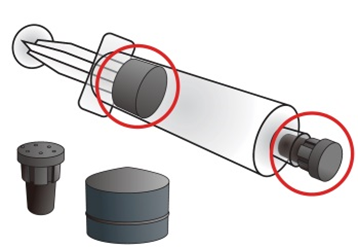

・医療用ゴム製品

点滴輸液バッグ用ゴム栓、真空採血管ゴム栓、薬液混注ゴム栓、プレフィルドシリンジ(薬液充填済み注射器)向けガスケットなど、医療現場で用いられるディスポーザブル商品に使用される。安全性の高い材料を開発し、独自のコーティング技術で“漏れない”と“滑る”を両立し、注射速度の微妙な調節が可能。素材変性技術による安全性の高い材料と表面改質技術による摺動性の向上により、医療ミス防止などの安全性向上に貢献している。

プレフィルドシリンジ向けガスケットのイメージ

(同社決算説明会資料より)

・RFIDタグ用ゴム製品

RFIDタグ用ゴム製品は、溶剤を使わずに接着させる“分子接着・接合技術”を応用し、IC チップやアンテナ部をゴム素材で覆い、折り曲げに強く、耐水性、耐熱性に優れた、柔らかい小型のRFIDを提供。取り付ける対象がどのようなものかを記憶し、認識させる機能で、今後成長が期待される認証・認識ビジネスに対応。 ゴムという弾性体の特徴を生かして、RFIDが使用できなかった用途への利用が可能に。さらに応用し市場拡大を進める。

RFIDタグ用ゴム製品

(同社資料より)

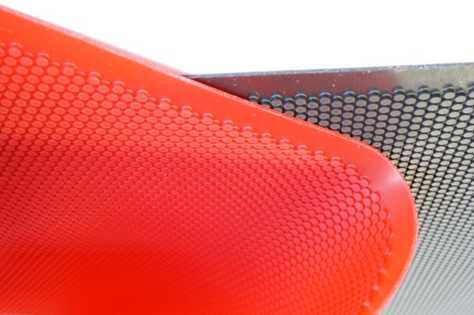

・卓球ラケット用ラバー

球を高速で弾く反発弾性、強烈なスピンをかける高摩擦抵抗などを追及した高性能、高品質の製品。

(同社HPより)

*同社では、製造委託のみを行っており、卓球ラケット用ラバーの販売は行っていない。

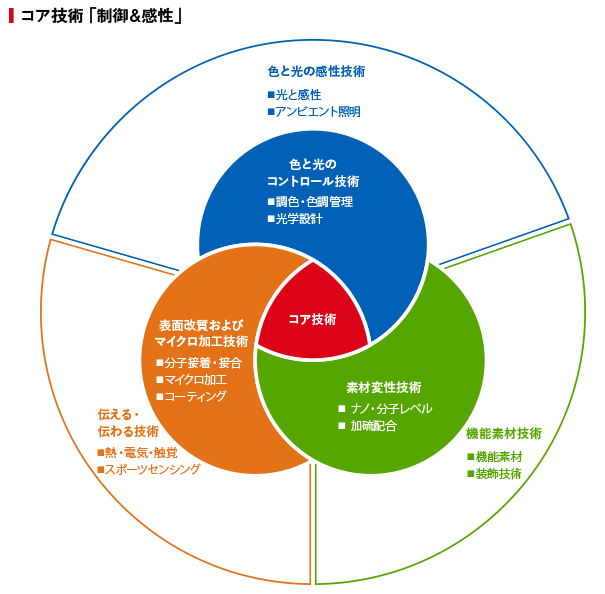

【コア技術と事業領域】

オープンイノベーションで事業領域深耕につながる研究を加速するとともに、製品化に向けた実証研究を強化する。

(同社HPより)

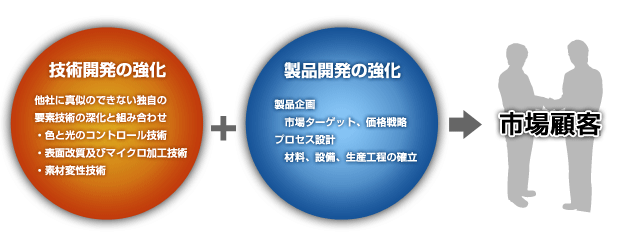

【強み】

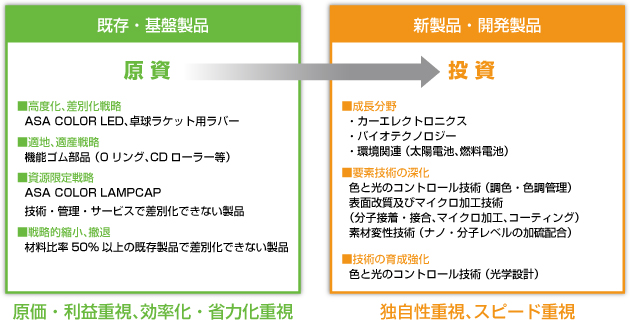

同社は、固有の技術力をさらに深化させ、組み合わせることで更なる特徴を生み出すと同時に、市場の広がりと顧客ニーズを分析し、製品の将来性を考慮した市場ターゲット戦略と価格戦略を組み立て、最も効率の良い生産体制を整えている。

(同社HPより)

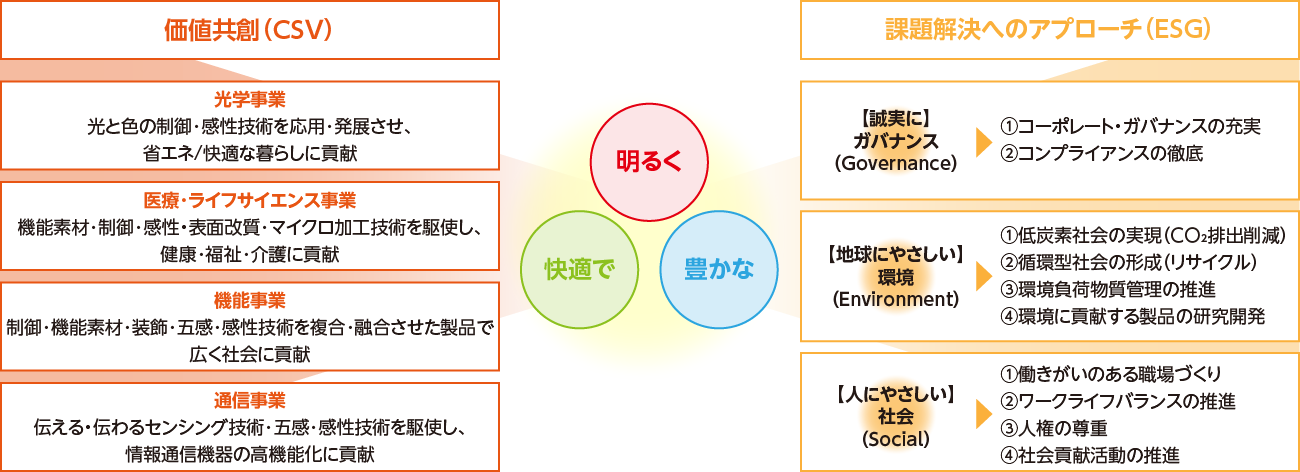

【サステナビリティビジョン2030】

同社は、「ゴムが持つ無限の可能性で未来を創り持続可能で明るく快適で豊かな社会の実現に貢献します」とするサステナビリティビジョン2030を定めた。ゴムには無限の可能性が秘められている。同社はさまざまなパートナーとともにその可能性をさらに追求していくことで、社会課題を解決し、人々の生活を豊かにするような価値を生み出す会社であり続ける。

(同社HPより)

また、SDGs/ESGへの関心が高まるなか、改めて社会における自社の存在意義を見直した。その結果、会社は社会のためにあるべきものであり、「人を豊かにしてグローバル社会貢献度が高い技術会社」という将来像を見据えた、2030年までの長期ビジョン「AR-2030VISION」を定め、SDGs/ESGを経営の軸に置くことをより明確にした。

また、世界共通の目標であるSDGs達成のためにはさまざまなパートナーとの共創が不可欠と考え、「ステークホルダー・エンゲージメントを高める」という行動指針を定めた。

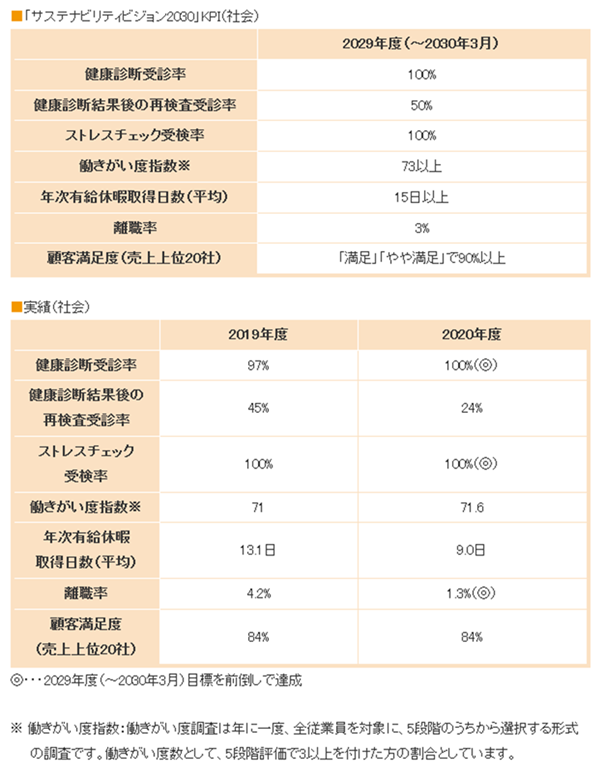

「サステナビリティビジョン2030」実現のため、環境・社会に関する各種基本方針の下、取り組むべき環境・社会目標、KPIを設定した。目標、KPIに関する進捗は毎年報告する。

◎環境環境(方針・実績/KPI)

環境問題が人類共通の重要課題であることを認識し、「環境にやさしいものづくり」をスローガンとして、地球環境保全と社会への貢献を目指して活動する。

(同社ウェブサイトより)

◎社会(方針・実績/KPI)

働きがいのある職場環境で従業員一人ひとりが生き生きと活躍することで、顧客が満足できる製品を提供し続ける。

(同社ウェブサイトより)

◎SDGsへの貢献

同社は、「AR-2030VISION」で掲げたビジョン「社会に貢献する企業として成長し続ける」ために、まず社会ニーズを認識し事業の方向性を定めることが必須と考えている。サステナビリティビジョン2030を策定するにあたり、同社が得意とするコア技術で期待されるイノベーションが、どのSDGsに貢献できるかを整理した。そしてさまざまなステークホルダーとの対話やパートナーとして事業を推進することで価値を共創していく。

(同社ウェブサイトより)

2.中期経営計画

同社は、中期経営計画を策定するにあたり、「私たちは人を豊かにしてグローバル社会貢献度が高い技術会社になる」ことを未来に通ずる姿とし、朝日ラバーらしい価値を磨き、独自の新製品開発による成長を描くため、2030年を見据えたビジョンを「AR-2030VISION」を定めた。具体的な内容は、以下の通り。

【AR-2030VISION】

弾性無限の創造で持続的な価値向上がつながる社会に貢献する企業へと成長し続ける。弾性無限への挑戦。

【経営基盤】

CSR/ESG経営を重視し、グローバルな社会課題に挑戦する企業へと邁進します。

【行動指針】

ステークホルダー・エンゲージメントを高めること。

【技術基盤】

制御&感性へ -ゴムが有する無限の可能性に感性技術を加えてQOL向上を目指します-

独自の競争力の源泉となるコア技術は、色と光のコントロール技術、素材変性技術、表面改質およびマイクロ加工技術としている。それらコア技術に対して新たに感性技術を融合させ、現実世界・サイバー空間がシームレスにつながる世界において、それぞれの事業分野における「人と機械(システム)のつながり」を成長の視点と捉え、新たな価値の創造をもって社会課題の解決に挑む。

【事業基盤】

重点4事業分野へ -事業価値を高め続けて10年後にありたい姿の実現を目指します-

これまでの重点3事業分野(車載・照明事業、医療・ライフサイエンス事業、その他事業)について社会が求める2030年の環境から見つめ直すとともに、将来に「実装化」が想定されるテクノロジーを見通しながら、光学事業、医療・ライフサイエンス事業、機能事業、通信事業の重点4事業分野に集中して10年後にありたい姿の実現を目指す。

第13次三ヵ年中期経営計画

同社は、AR-2030VISIONの実現に向けて、最初のステージの2023年3月期までの2020年4月~2023年3月を第13次中期三ヵ年として、中期計画および単年度計画を策定した。中期経営方針として「誠実で機敏な対応力で岩盤を築き質的に成長する」を掲げ、中期経営戦略として、①事業が貢献する機会を増やして密着し、素早く課題を解決する技術で経験と実績を積み上げる、②CSR/ESG経営へ進化させると定め、最終年度である23/3期に、数値目標である連結売上高80~90億円、連結営業利益率8%以上を目指す。環境の変化による影響を考慮しながら成長を続ける目標とするため、売上高目標は範囲を持って設定するとともに、利益については、売上高に影響を及ぼす市場環境の変化に対応しながらも、質的成長を目指すことから、連結営業利益率を目標指標とした。また、設備投資計画は、21/3期~23/3期累計で約10億円。20/3期までに進めてきた設備投資や環境整備による生産体制充実と、更に新製品・開発製品に注力し、案件を早期に立ち上げるための開発投資も進める予定である。

なお、新型コロナ感染症拡大によるサプライチェーンの混乱などの影響により、23/3期の会社計画は中期経営計画の最終年度の数値目標を下回る見通しとなった。

(1)重点事業分野の取り組み

光学事業(主要製品:ASA COLOR LED、シリコーン製レンズ、白色シリコーンインキ、カラーフィルター、蛍光体応用製品など)

20/3期の連結売上高約35億円に対し、23/3期の売上高は40億円を計画。「感性、共感」をキーワードに、色と光を制御する技術と感性技術を磨き、自動車の内装照明市場から外装照明、またアンビエント照明※に向けた技術開発と提案を進める。また、海外の顧客へのアプローチをさらに進めていくため、自動車産業向けの品質マネジメントシステムであるIATF16949の認証を白河工場で2020年11月に取得した。

※アンビエント照明とは、室内の環境照明、または全般照明の総称。

(同社中期経営計画資料より)

医療、ライフサイエンス(主要製品:採血用・薬液混注用ゴム栓、AR超薄膜シリコーンシート、ARチェックバルブ、プレフィルドシリンジ用ガスケット、マイクロ流体デバイスなど)20/3期の連結売上高約12億円に対し、23/3期の売上高は約15億円を計画。診断・治療分野、理化学機器分野、介護・予防分野に向けて制御技術と感性技術を磨き、世界の医療現場と患者のQOL(Quality of Life)向上に貢献する。また、医療機器産業に向けた提案力を高めるため、医療機器の品質管理システム構築のための国際標準規格であるISO13485の認証について、白河第二工場においてこの中期経営計画中の取得を目指す。

(同社中期経営計画資料より)

機能事業(主要製品:車載スイッチ用ラバー、感圧ラバーセンサ、F-TEM※、卓球ラケット用ラバー、気流制御電極など)

20/3期の連結売上高約18億円に対し、23/3期の売上高は21億円を計画。ビークル分野、エネルギー分野、環境発電分野、スポーツ分野において制御技術と触覚・熱・振動・光関連の技術、感性技術を磨き、将来のライフスタイルの実現への貢献に向けて、弾性無限で人に優しい感性価値を提供する。

※F-TEM(Flexible Thermos Electric Module)とは、ゴムならではの柔軟性を持った同社独自のペルチェデバイス。

(同社中期経営計画資料より)

通信事業(主要製品:RFIDタグ用ゴム製品、ビーコン、コネクタ、伸縮配線、ラバーファントムなど)

20/3期の連結売上高約9億円に対し、23/3期の売上高は12億円を計画。自動認識分野、通信機器分野、センシング分野において、伝える・伝わるセンシング技術、触覚・熱・振動・光関連の技術、感性技術を磨き、ゴムだからこそ実現できる価値を提供する。

(同社中期経営計画資料より)

3.2022年3月期決算

(1)連結業績

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

売上高 |

6,487 |

100.0% |

7,024 |

100.0% |

+8.3% |

|

売上総利益 |

1,254 |

19.3% |

1,691 |

24.1% |

+34.8% |

|

販管費 |

1,347 |

20.8% |

1,400 |

19.9% |

+3.9% |

|

営業利益 |

-92 |

-1.4% |

291 |

4.1% |

– |

|

経常利益 |

18 |

0.3% |

313 |

4.5% |

+1,614.2% |

|

親会社株主に帰属する当期純利益 |

113 |

1.8% |

238 |

3.4% |

+109.6% |

*単位:百万円

前期比8.3%の増収、3億13百万円の経常利益

売上高は、前期比8.3%増の70億24百万円。売上面では、工業用ゴム事業の売上高が前期比9.3%増加。新型コロナウイルス感染症の拡大から、徐々に経済活動が回復し始め、自動車市場向けを中心に受注が増加した。また、卓球ラケット用ラバーも東京五輪と競技の再開を受け、受注が回復した。一方で、RFIDタグ用ゴム製品は、経済環境や生産調整の影響により売上高が減少した。医療・衛生用ゴム事業の売上高は同3.6%の増加となった。プレフィルドシリンジガスケット製品や採血用・薬液混注用ゴム栓において、新型コロナウイルス感染症の影響による生産調整から回復傾向となった。

利益面では、経常利益が3億13百万円の経常利益(前期は18万円の経常利益)となった。工業用ゴム事業のセグメント利益は、増収効果により前期比337.2%増となった。一方、医療・衛生用ゴム事業のセグメント利益は、原材料等の価格高騰の影響などにより同12.4%の減益となった。これにより、営業利益は2億91百万円(前期は92百万円の営業損失)となった。収益性の高い自動車向け製品の売上高の増加等が寄与し、売上総利益率は、24.1%と前期比4.8ポイント上昇した。合理化により販管費の増加を抑制したことにより、売上高販管費率も同0.9ポイント低下した。この結果、売上高営業利益率は4.1%と同5.5ポイントの改善となった。その他、営業外損益は営業外収益で補助金収入が前期の1億円から6百万円に減少したことが変動要因の大きなものとなり、特別損益は前期に特別利益で有価証券売却益を1億65百万円計上したものの、今期は発生しなかったことが変動要因の大きなものとなった。

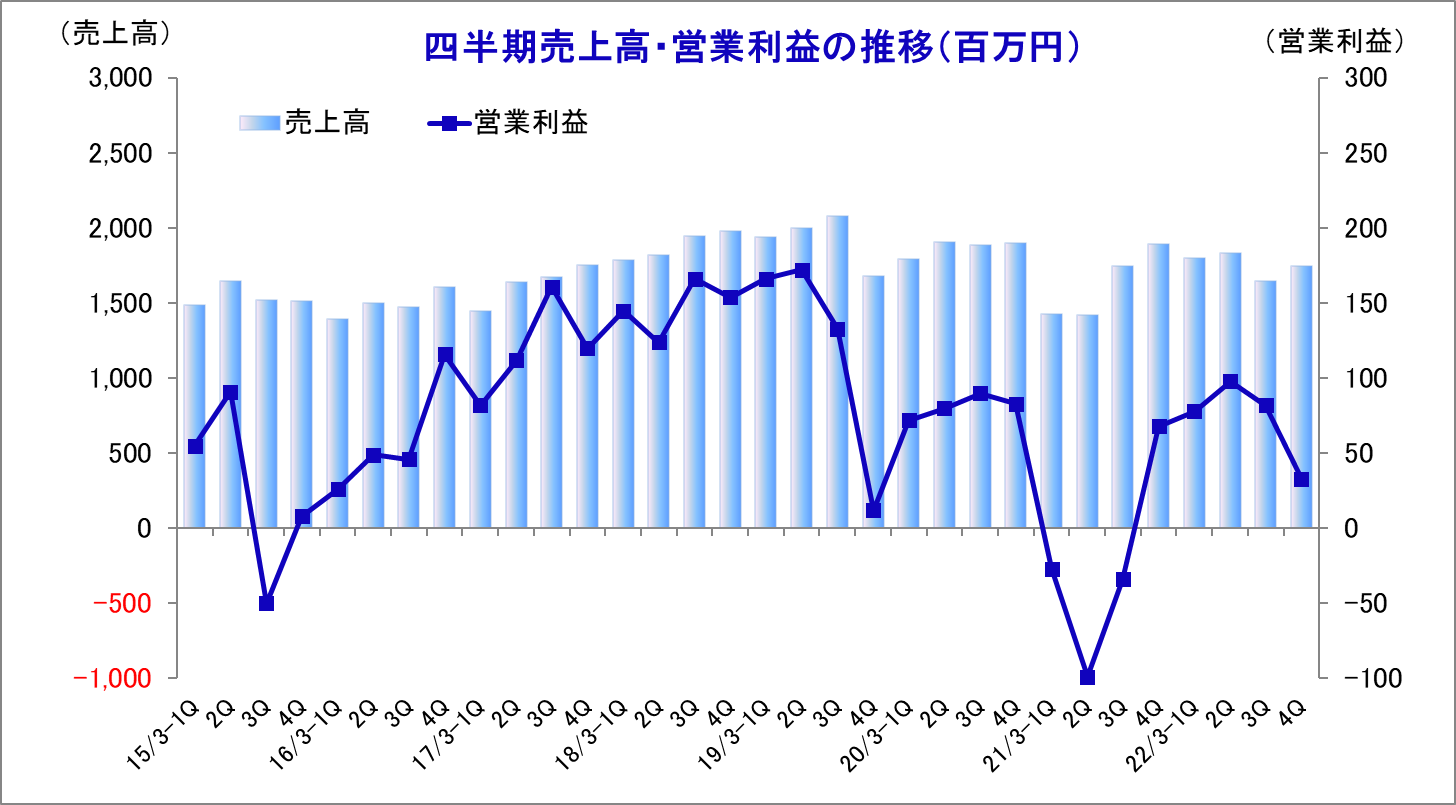

四半期業績の推移

22/3期第4四半期(1-3月)は、半導体不足や材料価格高騰の影響などにより第3四半期(10-12月)と比較し増収、営業減益となった。また、前年同期(1-3月)との比較では、減収減益となった。

※15/3Qと4Qは、取締役2名逝去による役員退職慰労引当金繰入額等の特殊要因が影響。

(2)セグメント別動向

セグメント別売上高・利益

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

|

工業用ゴム事業 |

5,336 |

82.3% |

5,830 |

83.0% |

+9.3% |

|

医療・衛生用ゴム事業 |

1,151 |

17.7% |

1,193 |

17.0% |

+3.6% |

|

連結売上高 |

6,487 |

100.0% |

7,024 |

100.0% |

+8.3% |

|

工業用ゴム事業 |

121 |

51.8% |

529 |

84.3% |

+337.2% |

|

医療・衛生用ゴム事業 |

112 |

48.2% |

98 |

15.7% |

-12.4% |

|

全社費用 |

-326 |

– |

-337 |

– |

– |

|

連結営業利益 |

-92 |

100.0% |

291 |

100.0% |

– |

*単位:百万円

事業別売上高(中期事業分野別)

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

光学 |

2,890 |

44.6% |

3,103 |

44.2% |

+7.4% |

|

医療・ライフサイエンス |

1,206 |

18.6% |

1,232 |

17.6% |

+2.1% |

|

機能 |

1,759 |

27.1% |

2,155 |

30.7% |

+22.5% |

|

通信 |

631 |

9.7% |

532 |

7.6% |

-15.7% |

|

連結売上高 |

6,487 |

100.0% |

7,024 |

100.0% |

+8.3% |

*単位:百万円

光学事業は、ASA COLOR LEDにおいて、グローバルな自動車市場の回復基調を受けて売上高が増加した。医療・ライフサイエンス事業は、一般医療診療を控える動きによる在庫調整が徐々に解消傾向となった。機能事業は、自動車スイッチ用ゴム、卓球ラケット用ラバーの受注が年後半から回復し売上高が増加した。通信事業は、RFIDタグ用ゴム製品の受注が北米市場での新型コロナ感染症拡大の影響を受けた。加えて、収益認識基準の変更による売上高のマイナスの影響が、21/3期比で約80百万円あった。

国内・海外別売上高

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

|

国内 |

5,073 |

78.2% |

5,314 |

75.7% |

+4.7% |

|

海外 |

1,414 |

21.8% |

1,710 |

24.3% |

+20.9% |

|

アジア |

1,281 |

19.7% |

1,581 |

22.5% |

+23.4% |

|

北米 |

123 |

1.9% |

118 |

1.7% |

-3.9% |

|

欧州 |

10 |

0.2% |

10 |

0.1% |

+1.2% |

|

合計 |

6,487 |

100.0% |

7,024 |

100.0% |

+8.3% |

*単位:百万円

国内売上高は前期比4.7%増加、海外売上高も規模の大きいアジアの増加が寄与し同20.9%増加した。

主力製品の売上推移

|

21/3期 3Q |

4Q |

22/3期 1Q |

2Q |

3Q |

4Q |

前期比 |

|

|

ASA COLOR LED |

779 |

849 |

761 |

754 |

677 |

669 |

+5.6% |

|

医療用ゴム製品 |

274 |

248 |

283 |

301 |

289 |

305 |

+3.7% |

|

卓球ラケット用ラバー |

67 |

92 |

90 |

93 |

114 |

122 |

+36.2% |

|

RFIDタグ用ゴム製品 |

133 |

103 |

94 |

100 |

32 |

85 |

-34.5% |

*単位:百万円

ASA COLOR LEDは、グローバルの自動車市場が回復傾向となったものの、年後半から半導体不足など材料不足の影響による生産台数の減少の影響を受け、若干の減少傾向となった。医療用ゴム製品は、新型コロナウイルス感染症拡大の影響により、一般医療の受診控えによる在庫調整が続いていたものの、徐々に受注が回復傾向となった。卓球ラケット用ラバーは、東京五輪と競技の再開を受け、受注が回復傾向となった。RFIDタグ用ゴム製品は、新型コロナウイルス感染症拡大による北米市場の影響と、半導体不足による生産調整により、不安定な受注環境が続いた。加えて、収益認識基準の変更による売上高のマイナスの影響が、21/3期比で約80百万円あった。

(3)個別及び連結子会社の動向

個別業績

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

| 売上高 |

6,050 |

100.0% |

6,396 |

100.0% |

+5.7% |

| 売上総利益 |

1,113 |

18.4% |

1,444 |

22.6% |

+29.8% |

| 営業利益 |

-53 |

-0.9% |

215 |

3.4% |

– |

| 経常利益 |

83 |

1.4% |

240 |

3.8% |

+188.8% |

| 当期純利益 |

174 |

2.9% |

175 |

2.7% |

+0.2% |

*単位:百万円

単体は、ASA COLOR LEDを中心に自動車市場向けの受注回復により前期比で増収増益となった。

子会社の動向

|

(株)朝日FR研究所 |

ARI International Corp. |

|

|||||

|

ゴム・プラスチック等の研究開発 1987年4月設立 |

工業用ゴム製品の販売 1999年6月設立 |

|

|||||

|

22/3期 |

前期比 |

21/12期 |

前期比 |

|

|

||

| 研究収入/売上高 |

181,077 |

+10.8% |

119,639 |

-7.6% |

|||

| 経常利益 |

1,741 |

-40.1% |

-14,160 |

– |

|||

| 当期純利益 |

1,059 |

-51.1% |

-13,282 |

– |

|||

| 円換算レート |

– |

1米ドル=110.39円 |

|

|

|||

|

朝日橡膠(香港)有限公司 |

東莞朝日精密橡膠制品有限公司 |

朝日科技(上海)有限公司 |

|||||

|

工業用ゴム製品の販売 2005年11月設立 |

工業用ゴム製品の製造・販売 2010年7月設立 |

工業用ゴム製品の開発・設計・販売 2012年1月設立 |

|||||

|

21/12期 |

前期比 |

21/12期 |

前期比 |

21/12期 |

前期比 |

||

| 研究収入/売上高 |

341,823 |

+9.8% |

801,725 |

+37.2% |

323,705 |

+27.6% |

|

| 経常利益 |

-3,938 |

– |

19,825 |

– |

41,076 |

+200.2% |

|

| 当期純利益 |

-3,796 |

– |

19,823 |

- |

38,247 |

+194.3% |

|

| 円換算レート |

1香港ドル=14.20円 |

1人民元=17.13円 |

1人民元=17.13円 | ||||

*単位:千円

主に中国子会社が回復に寄与した。

(4)財政状態及びキャッシュ・フロー

財政状態

|

21年3月 |

22年3月 |

21年3月 |

22年3月 |

||

|

現預金 |

2,903 |

2,427 |

仕入債務 |

437 |

337 |

|

売上債権 |

1,706 |

1,538 |

短期有利子負債 |

1,106 |

958 |

|

たな卸資産 |

821 |

1,125 |

流動負債 |

2,898 |

2,526 |

|

流動資産 |

5,706 |

5,377 |

長期有利子負債 |

1,997 |

1,473 |

|

有形固定資産 |

3,707 |

3,434 |

固定負債 |

3,011 |

2,517 |

|

無形固定資産 |

86 |

75 |

純資産 |

4,430 |

4,676 |

|

投資その他 |

840 |

832 |

負債・純資産合計 |

10,341 |

9,720 |

|

固定資産・繰延資産 |

4,634 |

4,342 |

有利子負債合計 |

3,103 |

2,432 |

|

*単位:百万円。有利子負債=借入+リース債務 |

|||||

22年3月末の総資産は21年3月末比6億21百万円減の97億20百万円。資産サイドではたな卸資産などが主な増加要因となったものの、現預金、売上債権、建物及び構築物、機械装置及び運搬具などが主な減少要因となった。負債・純資産サイドでは、今連結会計年度の利益計上に伴う利益剰余金、為替換算調整勘定などが主な増加要因となったものの、仕入債務、短期有利子負債、長期有利子負債などが主な減少要因となった。22年3月末の自己資本比率は、48.1%と期末から5.3ポイント上昇した。

キャッシュ・フロー

|

|

21/3期 |

22/3期 |

前期比 |

|

|

営業キャッシュ・フロー |

719 |

435 |

-283 |

-39.4% |

|

投資キャッシュ・フロー |

-54 |

-214 |

-159 |

– |

|

フリー・キャッシュ・フロー |

664 |

221 |

-442 |

– |

|

財務キャッシュ・フロー |

-49 |

-761 |

-712 |

– |

|

現金及び現金同等物の期末残高 |

1,456 |

956 |

-500 |

-34.4% |

* 単位:百万円

CFの面から見ると、たな卸資産の増加や仕入債務の減少などにより営業CFのプラス幅が縮小した。また、投資有価証券の売却による収入や投資有価証券の償還による収入の減少などにより投資CFのマイナス幅が拡大し、フリーCFのプラス幅も縮小した。その他、長期借入れによる収入の減少などにより財務CFのマイナスが拡大した。以上により、期末のキャッシュ・ポジションは前期比34.4%減少した。

(5)設備投資と減価償却費

連結ベースの22/3期の設備投資額は1億63百万円、減価償却費は4億55百万円。

|

事業分野 |

設備投資額(単位:百万円) |

内訳 |

|

光学事業 |

25 |

透明レンズの生産設備など |

|

医療・ライフサイエンス事業 |

42 |

回路製品の生産設備導入など |

|

機能事業 |

74 |

自動車向けゴム製品生産設備導入など |

|

通信事業 |

12 |

RFIDタグ用ゴム製品生産設備改良など |

|

その他 |

10 |

白河第二工場の太陽光発電設置など |

|

法人 |

設備投資額(単位:百万円) |

分野 |

|

朝日ラバー |

134 |

全事業 |

|

東莞朝日精密橡膠制品 |

29 |

機能事業 |

期初の設備投資計画は、約2億80百万円であり、計画未達成となった。これは、顧客の生産の後ずれや顧客ニーズを反映し製品の品質向上を行ったことによるものである。

4.2023年3月期業績予想

(1)連結業績

|

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

|

売上高 |

7,024 |

100.0% |

7,454 |

100.0% |

+6.1% |

|

売上総利益 |

1,691 |

24.1% |

1,781 |

23.9% |

+5.3% |

|

販管費 |

1,400 |

19.9% |

1,526 |

20.5% |

+9.0% |

|

営業利益 |

291 |

4.1% |

255 |

3.4% |

-12.5% |

|

経常利益 |

313 |

4.5% |

251 |

3.4% |

-19.8% |

|

親会社株主に帰属する当期純利益 |

238 |

3.4% |

187 |

2.5% |

-21.6% |

*単位:百万円

23/3期は、前期比6.1%の増収、同19.8%の経常減益予想

23/3期の会社計画は、売上高が前期比6.1%増の74億54百万円、経常利益が同19.8%減の2億51百万円。

売上高面では、中国の一部地域のロックダウンの影響、国際情勢不安、急激な為替変動、材料の調達難や価格上昇など、不安定要素があるものの、市場の回復傾向が継続し、スイッチ用ゴムなど自動車向け製品と卓球ラケット用ラバーなどの受注増加が売上高の増加に寄与する。また、医療用ゴム製品も第2四半期以降に回復する見込みである。工業用ゴム事業は前期比6.0%増収、医療・衛生用ゴム事業は同6.7%増収の計画。

一方、利益面では上記の不安定要素に加え、ウィズコロナ環境において活動を広げることによる販管費の増加を考慮し前期比減益を見込む。売上総利益率は、前期比0.2ポイント低下の23.9%、売上高対販管費率は、同0.6ポイント上昇の20.5%の会社前提。この結果、営業利益は前期比12.5%減の2億55百万円となる見込み。売上高営業利益率は、前期比0.7ポイント低下の3.4%の予想。その他、営業外損益と特別損益において大きな計上の予定はない。また、配当予想は、前期と同額の1株当たり年20円(上期末10円、下期末10円)の予定。連結配当性向は48.5%となる。

23/3期決算見通しの上期下期比較

|

上期 (22年4月~9月) |

下期 (22年10月~23年3月) |

通期 (22年4月~23年3月) |

|||||||

|

会社 計画 |

構成比 |

前年 同期比 |

会社 計画 |

構成比 |

前年 同期比 |

会社 計画 |

構成比 |

前年 同期比 |

|

| 売上高 |

3,610 |

100.0% |

-0.6% |

3,844 |

100.0% |

+13.3% |

7,454 |

100.0% |

+6.1% |

| 売上総利益 |

807 |

22.4% |

-6.8% |

974 |

25.3% |

+17.9% |

1,781 |

23.9% |

+5.3% |

| 営業利益 |

59 |

1.6% |

-66.5% |

196 |

5.1% |

+70.1% |

255 |

3.4% |

-12.5% |

| 経常利益 |

57 |

1.6% |

-68.0% |

194 |

5.0% |

+43.8% |

251 |

3.4% |

-19.8% |

| 当期純利益 |

37 |

1.0% |

-72.7% |

150 |

3.9% |

+45.9% |

187 |

2.5% |

-21.6% |

中国の新型コロナウイルス感染対策の都市封鎖の影響は、長くは続かないと予測しているものの、自動車関係の市場や顧客事業の回復は夏以降になる見込みから、上期を厳しく見積もっている。一方、下期はウィズコロナ環境での経済活動が広がる見通しであり、新規受注の予測も重なり、業績が回復する見通しである。

また、材料価格高騰は販売価格への転嫁交渉がほぼ終了するも、さらなる値上げの情報もあるため、原価低減活動と併せて交渉を進める方針である。一方、ロシア・ウクライナ情勢は、同社事業に直接の影響はないものの、長期化するとエネルギーコストなど様々な方面で影響を受ける可能性がある。

セグメント別売上高(中期事業分野別)

|

|

22/3期 |

構成比 |

23/3期 |

構成比 |

前期比 |

|

光学 |

3,103 |

44.2% |

3,036 |

40.7% |

-2.2% |

|

医療・ライフサイエンス |

1,232 |

17.6% |

1,314 |

17.6% |

+6.6% |

|

機能 |

2,155 |

30.7% |

2,594 |

34.8% |

+20.4% |

|

通信 |

532 |

7.6% |

510 |

6.8% |

-4.2% |

|

連結売上高 |

7,024 |

100.0% |

7,454 |

100.0% |

6.1% |

*単位:百万円

光学事業は、ASA COLOR LEDの受注が、足元の自動車生産調整の影響を受け若干減少する見込み。医療・ライフサイエンス事業は、一部の医療用ゴム製品の在庫調整が第1四半期まで継続する見込みであるが、第2四半期以降は回復が予想される。機能事業は、スイッチ用ゴムなど自動車向けにおいて市場の回復を受け受注が増加する見込みであり、卓球ラケット用ラバーの受注も更に回復が予想される。通信事業は、RFIDタグ゙用ゴム製品において受注が徐々に回復傾向するものの、事業全体ではほぼ横ばいを見込む。

設備投資計画

|

|

21/3 実績 |

22/3 実績 |

23/3 会社計画 |

|

設備投資 |

266 |

163 |

350 |

|

減価償却費 |

507 |

455 |

425 |

*単位:百万円

設備投資計画は、約3億50百万円(前期1億63百万円)の予定。事業分野別内訳は、光学事業65百万円(同25百万円)、医療・ライフサイエンス事業90百万円(同42百万円)、機能事業1億35百万円円(同74百万円)、通信事業35百万円(同12百万円)。その他25百万円(同10百万円)。機能事業の自動車向けゴム製品と卓球ラケット用ラバーの受注増に対する増産投資を予定している。

法人別では、同社単体で3億円5百万円(全事業)、東莞朝日精密橡膠制品45百万円(機能事業)の予定。

(2)23/3期の経営方針と経営戦略

【経営方針】

みんなにうれしさをお届けしよう。

【経営戦略】

魅力を高めて出口をつかむ -デザイン思考で創造的解決を実践する-

【スローガン】

“動”

【事業分野別の取り組み】

◎光学事業

主要製品:ASA COLOR LED、ASA COLOR LENS、白色シリコーンインキなど

深紫外線から赤外線まで幅広く対応しモジュール視点で展開する。顧客の車の中でのニーズのみならず生活環境に対応した新たな素材や製品の開発を強化する。また、部品の供給のみならず周辺部品とのモジュール化を通じて付加価値の向上を図る。

(同社決算説明会資料より)

◎医療・ライフサイエンス事業

主要製品:プレフィルドシリンジ用ガスケット、採血用・薬液混注用ゴム栓、マイクロ流体デバイスなど

診断・治療分野では、回路製品の拡充を行う。ゴム製品の販売のみならず、バルブやチェープなどをキットとして提供するなど同社が取り扱える範囲を拡大する。また、輸入品が多いこれら医療分野の製品を安定的に提供できる国産メーカーを目指す。

また、理化学機器分野では、超親水性技術の基礎技術を鍛える。ガラス樹脂とは異なるゴムの実用性を広め理化学機器での採用につなげる。加えて、白河第二工場におけるISO13485の取得を通じて、医療機器メーカーなどターゲットとする顧客からの信頼を高める。

(同社決算説明会資料より)

◎機能・通信事業

機能事業の主要製品:自動車スイッチ用ゴム、卓球ラケット用ラバー、F-TEM(フレキシブルサーモエレクトリックモジュール)など

通信事業の主要製品:RFIDタグ用ゴム製品、ビーコンなど

フレキシブルペルチェ・筋電デバイスの製品化を目指す。これまで研究開発のステージであったが、今後は事業化を推進する。

また、風力発電向け製品(再生エネルギー分野)では、主にプラズマ気流を発生させ空気の流れを制御できる気流制御電極、耐エロージョン性を付与した保護シート・カバー、高耐久・落下防止・施工性を兼ね備えた落雷対策部品であるダイバータストリップの実証実験に取り組んでいる。今後多くの風車発電機で実証実験を行いゴム素材の良さを証明する。

(同社決算説明会資料より)

5.今後の注目点

同社の23/3期会社計画は、売上高が前期比6.1%増の74億54百万円、営業利益が同12.5%減の2億55百万となった。中期経営計画の終年度である23/3期の数値目標は、連結売上高80~90億円、連結営業利益率8%であるが、その達成が難しくなった。大変残念ではあるものの、新型コロナウイルス感染症の拡大、半導体不足とグローバルでの部品調達不足による自動車メーカーの生産調整、原材料の価格高騰など事業環境の悪化を考えると致し方ないと思われる。こうした一方で、同社は下期に前年同期比13.3%の増収、同70.1%の営業増益を計画している。ウィズコロナ環境での経済活動の拡大見通しや新規受注の予測を反映したものである。また、同社は23/3期において、売上高の増加率以上の販管費の増加率を予定している。ウィズコロナ環境での活動を広げることに対応した販管費の増加であり、これが23/3期の増収減益計画の背景となっている。不透明な事業環境が続いているものの、こうした販管費の増加は同社の先行きに対する自信の表れとも受け取れる。今後いつの時期から業績の回復ペースが強まってくるのか注目される。

また、近年顧客の在庫調整の影響により減少傾向であった医療用ゴム製品とRFIDタグ用ゴム製品の受注に底打ち感が出てきたことも明るい材料である。同社では、医療用ゴム製品とRFIDタグ用ゴム製品において引き続き先行き慎重な見方をしている。今後医療用ゴム製品とRFIDタグ用ゴム製品の受注がどれ程の回復力を示すのか注目される。

更に、中期的な話ではあるが、プラズマ気流を発生させ空気の流れを制御できる気流制御電極、耐エロージョン性を付与した保護シート・カバー、高耐久・落下防止・施工性を兼ね備えた落雷対策部品であるダイバータストリップなど同社の風力発電向け製品にも注目したい。同社はこれら再生エネルギー分野の製品において、今後多くの風車発電機による実証実験を計画している。今後の実証実験の評価や採用動向が注目される。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2022年3月15日

<基本的な考え方>

当社及び当社グループのコーポレート・ガバナンスに関する基本的な考え方は、「継続的な成長を通して、企業価値を高めていくという経営の基本方針を実現するために、経営の透明性・健全性を高め、コンプライアンス経営を徹底する」であり、経営上の重要な課題のひとつと位置付けております。

【実施をしないコード:そのおもな原則と理由】

|

原則 |

実施しない理由 |

| 【補充原則1-2④】 | 当社の株主構成で機関投資家また外国人株主の比率が低いため、議決権電子行使プラットフォームや決算資料および招集通知の英訳は実施しておりません。それぞれ一定程度の株主構成比率になった場合または要望が多くなった場合に検討いたします。 |

| 【補充原則2-4①】 | 当社では、必要に応じて適材適所での人員配置とすることを基本方針としているため、女性、外国人等の区分で管理職の構成割合や人数の目標値、中核人材の登用等における多様性の確保についての考え方等は定めておりませんが、今後も、従業員が最大限の能力を発揮できる職場環境や企業風土の醸成に努め、意欲と能力のある従業員を育成し、適性のある人材を管理職として登用していく方針であります。 |

| 【補充原則3-1②】 | 海外投資家、外国人投資家の株主構成比率は少ないため、英語での決算情報など開示資料の公開は行っておりません。 |

| 【原則4-11.取締役会・監査役会の実効性確保のための前提条件】 | 女性取締役や外国人取締役は在籍しておりません。当社では女性の管理職が6名、また現場でのリーダーは26名でございます。いろいろな考え方を尊重して、多様性を高めた人事を進めていきたいと考えています。当社では、出産や育児のあとも短時間勤務制度を利用しながら継続して働いている女性社員が増えてきており、こうした方たちが、将来、活躍できるように体制を整えてまいりたいと考えております。財務・会計に関する十分な知見を有している取締役は1名で、旧大蔵省での財務・会計業務を長年にわたって携わられてきたことによる豊富な知識と弁護士としての幅広い見識を、当社の監査業務やコンプライアンス活動等に活かしていただくため、社外取締役に指定しております。 |

【コーポレートガバナンス・コードの各原則に基づく開示】

|

原則 |

開示をしている主な原則 |

| 【原則1-4.政策保有株式】 | 方針として、中長期的な企業価値向上を図ることを基本とし、その保有の合理性を得られない場合は保有いたしません。政策保有株式の目的は取引関係の強化、情報収集などが主な目的であり、それぞれの目的が効果をあげているかの状況等を検討して、適宜判断しております。当社が保有している法人の株式については、その簿価と株価とを比較し、また当該会社の事業状況等も踏まえて、保有するか売却するかの判断を行っております。

特に定量的な数値指標はございません。取引状況、情報収集状況、また相手先の会社の経営状況等を総合的に判断して、議決権を行使してまいります。 |

| 【原則2-6.企業年金のアセットオーナーとしての機能発揮】 | 当社は、確定給付型の制度として規約型企業年金制度を採用しております。企業年金の積立及び運用に関して、外部の資産管理運用機関と契約を締結し、安全かつ効率的な資産運用を旨とし、必要とされる総合収益を長期的に確保することを運用の目的としています。運用状況については、定期的に管理部門がモニタリングしております。なお、議決権行使については、委託機関に一任することで、企業年金の受益者と会社の間で利益相反が生じないようにしております。2019年4月から運用を開始し、投資教育について、従業員への資産運用への教育の取り組み内容をお知らせいたします。また外部の資産管理運用機関と教育業務委託契約を締結しております。 |

| 【原則3-1.情報開示の充実】 | ⅰ)会社の社訓、経営基本方針を会社ホームページにて開示しております。また中期経営計画を策定し、説明会を開催して公表して会社ホームページにて開示しております。

ⅱ)当社は、当社グループ全体の企業価値の最大化を図るためにはコーポレート・ガバナンスの強化が重要であると認識しており、経営の透明性と健全性の確保、適時・適切な情報開示を行うことに努めています。また、「内部統制システムに係る基本方針」に基づき、当社および子会社の内部統制システムを整備し運用しております。 ⅲ)当社の取締役の報酬は、企業価値の持続的な向上を図るインセンティブとして十分に機能するよう株主利益と連動した報酬体系とし、個々の取締役の報酬の決定に際しては各職責を踏まえた適正な水準とすることを基本方針としております。決定の手続きについては、他社水準及び対従業員給与とのバランスを考慮しながら総合的に勘案して、取締役会で了承された方法により決定いたします。 ⅳ)取締役候補者の選任について、当社の持続的な発展と中長期的な企業価値の向上に貢献できる人物を役員とすることを基本方針とし、経営の意思決定および業務執行の監督に携わる者としてふさわしい経歴、能力、リーダーシップ、中長期的視野および高い倫理観を持つ者の中から、人格、経験を総合的に勘案し、取締役候補者といたします。その手続きは、候補者を代表取締役社長が監査等委員会に提案し、監査等委員会で確認後、取締役会で候補者を決定し、取締役の選任に関する議案を株主総会に提出いたします。執行役員の選解任については、代表取締役社長が取締役会に提案し、取締役会でその提案について審議し、決定いたします。 ⅴ)役員等の候補者選定の手続きについては、管理部門が候補者の経歴書、推薦書等の資料を準備し、監査等委員会にて面談を実施し、審議、取締役会への答申内容を決定し、取締役会で審議結果を答申し決定いたします。 |

| 【原則4-9.独立社外取締役の独立性判断基準及び資質】 | 当社は、独立役員の資格を充たす社外役員を全て独立役員に指定しております。独立役員とは、当社の一般株主と利益相反が生じるおそれのない社外役員といたします。金融商品取引所が定める独立性基準を、当社の社外役員の独立性基準とし、当社経営陣から著しいコントロールを受け得る者である場合や、当社経営陣に対して著しいコントロールを及ぼし得る者である場合は、一般株主との利益相反が生じるおそれがあり、独立性はないと判断いたします。 |

| 【原則5-1.株主との建設的な対話に関する方針】 | IR活動を強化し、頻度をあげております。外部からの意見もいただきながら、問い合わせ窓口を広げてまいります。今後も株主の皆様や投資家の皆様のご意見をいただきながら、体制を整備していきたいと考えております。 |