(3131)シンデン・ハイテックス株式会社 ディスプレイ分野リカバリに期待

|

鈴木 淳 社長 |

シンデン・ハイテックス株式会社(3131) |

|

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

卸売業(商業) |

|

代表者 |

鈴木 淳 |

|

所在地 |

東京都中央区入船3-7-2 KDX銀座イーストビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,058円 |

2,034,170株 |

4,186百万円 |

12.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

127.00円 |

6.2% |

422.86円 |

4.9倍 |

3,137.27円 |

0.6倍 |

*株価は5/20終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは直近四半期末実績。

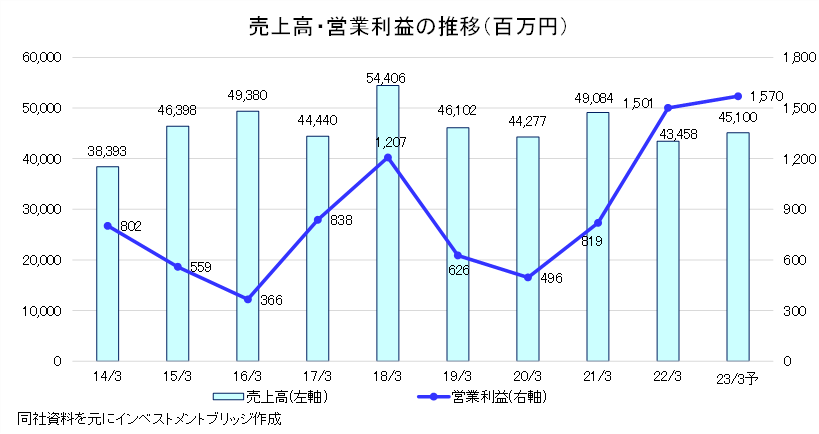

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2019年3月(実) |

46,102 |

626 |

299 |

209 |

102.09 |

45.00 |

|

2020年3月(実) |

44,277 |

496 |

291 |

185 |

92.88 |

45.00 |

|

2021年3月(実) |

49,084 |

819 |

702 |

497 |

246.18 |

75.00 |

|

2022年3月(実) |

43,458 |

1,501 |

1,062 |

748 |

367.77 |

110.00 |

|

2023年3月(予) |

45,100 |

1,570 |

1,250 |

860 |

422.86 |

127.00 |

* 予想は会社予想。単位:百万円、円。

シンデン・ハイテックスの2022年3月期決算の概要と2023年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年3月期決算概要

3.2023年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期は前期比11.5%の減収、同83.2%の営業増益。営業利益以下は過去最高を更新した。年度を通して半導体製品・システム製品・バッテリ&電力機器の各分野の販売が順調に推移したが、ディスプレイ分野が大幅減収となった。利益面では、半導体製品の価格の上昇と円安効果で売上総利益率は前期5.7%から7.9%へ大幅な改善、販管費は減少し、大幅増益となった。営業外では在庫確保により、一時的に外貨建て負債が多くなったところに円安となったため、為替差損を計上し、経常利益は前期比51.2%増となった。前期比35円増配となる110円/株の期末配当を実施する。

- 23/3期は3.8%増収、4.6%営業増益を計画する。年度前半は、22/.3期4Qより見られた他社部品調達難による生産調整の影響が残り、スロースタートを見込む。しかし、ディスプレイ分野における直接取引への移管完了といった減収要因を、半導体製品・システム製品・バッテリ&電力機器分野においてリカバリーし増収を見込む。利益面では、ディスプレイ分野の商流移管ビジネスの剥落分を、半導体製品・システム製品・バッテリ&電力機器の各分野の増加と利益率の改善によりリカバリーし増益を見込む。販管費は、成長軌道に乗せるための活動強化や、新たな協業戦略実施のための費用等の増加と、物流費などの各種コストの高騰より増加する見込み。営業外では、業容拡大に伴う有利子負債の増加や、ドル金利上昇による支払利息増はあるが、22/3期に計上した為替差損の差分を見込み、経常利益は前期比17.6%増、親会社株主帰属利益は同14.9%増を計画する。配当は17円増配となる127円/株の期末配当を見込む。

- 22/3期は、一部顧客の商流変更、及びGIGAスクール構想の前倒し需要や有機ELビジネスの特需の反動、半導体不足といった逆風もある中で過去最高益を実現した。収益構造改革への取り組みが早くも成果となって現れたといえるだろう。また、バッテリ&電力機器が大幅増収となっており、大幅減収のディスプレイを補いながら世界中で起きている脱炭素のニーズにも応えている。こうした中、迎える23/3期は他社部品調達難による生産調整の影響が残り静かなスタートを見込んでいる。それでも需要は強く、連続の過去最高益となりそうだ。リスク要因としては、中国におけるゼロコロナ政策に伴う生産調整の長期化や景気減速による影響が考えられそう。それでもPER、PBRとも極めて低位にある上、配当利回りは高い。今後も取り組む収益構造改革の効果や供給不足にある中でも旺盛な半導体需要、脱炭素といった世界的な流れは同社ビジネスにとってフォロー。極めて割安に放置されている印象を持った。

1.会社概要

半導体製品、ディスプレイ、システム製品、バッテリ&電力機器等の独立系エレクトロニクス商社。主に海外メーカの製品を仕入れ、国内電子機器メーカや産業機器メーカに販売しており、売上の約77%を半導体製品及びディスプレイが占め、システム製品、バッテリ等が約23%。中国(香港)、タイの連結子会社2社とグループを形成し、それぞれの地域に展開する日系企業向けビジネスを手掛けている。海外連結子会社の売上比率が約5%を占める。

【経営理念 : 「当たり前のことを当たり前にする会社」】

・世界中より時代を先取りできる製品を発掘し、お客様に供給することで「社会の発展に貢献」する

・業界において、ナンバー・ワンを目指す

・トータルソリューションとして、お客様のニーズを的確に捉え、スピーディに対応し、「お客様の満足できる企業」を目指す

・社員が「夢を持って働ける企業」を目指す

【CSR・環境への取り組み】

同社は地球環境に優しい企業活動を経営課題の一つと位置づけており、環境保全と資源保護に配慮した活動による社会貢献と環境汚染の予防を推進している。具体的には、SDGsも念頭に、環境配慮型電池及びその周辺装置(半導体を含む)の拡販、システムでの低消費電力化に向けた高性能半導体の拡販に取り組んでいる。

この他、顧客のグリーン調達基準を遵守するため、化学物質管理システム(CMS)を構築・運用している他、社員が能力を発揮し、仕事と生活の調和を図り、働きやすい雇用環境の整備を行うため、次世代育成支援対策推進法に基づく行動計画を策定し推進している。2003年7月にISO 14001認証を、2004年3月にISO 9001認証を、それぞれ取得している。

1-1 取扱商品と仕入先・販売先

ディスプレイは主に韓国、中国及び台湾のディスプレイメーカから液晶モジュール等を仕入れ、そして、半導体製品はDRAMやフラッシュ等のメモリ及びメモリモジュールを主に韓国、中国及び台湾メーカから仕入れ、それらの商品を車載用機器、事務用機器、産業用機器等のセットメーカに販売している。ASSP(特定用途向け汎用IC)やASIC(特定用途向けカスタムIC)については、米国や韓国のメーカから仕入れており、CPU(中央演算処理装置)やGPU(リアルタイム画像処理に特化した演算装置)については米国メーカから仕入れた商品をパソコン用途以外の顧客に販売している。この他では、ファウンドリも手掛けている。ファウンドリとは、顧客から半導体の設計データを受け取り、韓国・米国半導体メーカに製造依頼し、完成品を依頼元に販売するビジネスである。システム製品では、国内・韓国メーカの検査用の装置等の電子機器、そして、EMSを取り扱っている。EMSとは、製品の開発・生産を受託するサービスである。バッテリ&電力機器は、主に韓国メーカからリチウムイオンや鉛バッテリ、電力機器等を仕入れ、民生品メーカや太陽光発電所向けに販売している。

商品分野・製品と位置づけ

|

分野 |

位置付け |

製品 |

市場・応用製品等 |

|

半導体製品 |

中核分野 |

メモリ、メモリモジュール、SSD、ASSP/ASIC、CPU/ GPU、LED、ファウンドリ、パワー半導体等 |

カーナビゲーション等車載用、複合機等事務機器、産業用機器、モバイル機器、その他民生用機器、サーバ、スマートフォン、アミューズメント、液晶ドライバ |

|

ディスプレイ |

再構築分野 |

液晶モジュール、有機EL、タッチパネル、液晶ディスプレイ、LEDディスプレイ等 |

カーナビゲーション等の車載用、PC・タブレット、スマートフォン、産業用機器、医療用機器、商業用施設等 |

|

システム製品 |

重要分野 |

検査等装置、通信モジュール、Board、EMS、サーバ機器、各種システム製品・機器 |

産業用機器、民生用機器、車載用機器、通信用機器、 事務用機器、スマートフォン、サーバ、アミューズメント、研究・教育機関等 |

|

バッテリ& 電力機器 |

重要分野 |

電池関連商品(リチウムイオン電池等)、 電力機器(配電盤、開閉器等) |

通信用基地局、民生用機器、太陽光発電所向け等の再生エネルギー関連製品 |

|

その他 |

|

材料、その他 |

上記に当てはまらない商材及び新たな取組みの商材を総合した分野 |

仕入先

|

|

主な仕入先 |

特徴 |

|

半導体製品 |

SK hynix(韓国) |

DRAM・NAND型フラッシュメモリ、メモリモジュール、CIS等の半導体メーカ。 |

|

Giga Device(中国) |

NORフラッシュ製品やNANDフラッシュからMCU製品まで幅広く提供する不揮発性メモリデバイスの大手ファブレスメーカ。 |

|

|

MagnaChip(ルクセンブルク) |

通信、モノのインターネット(IoT)アプリケーション、アナログ及びミックスドシグナル半導体プラットフォームソリューションの設計等。 |

|

|

AMD(米国) |

PCプロセッサー、組み込み用プロセッサー等の半導体メーカ。 |

|

|

Telechips(韓国) |

車載及びコンシューマ市場向けアプリケーション・プロセッサー(SoC)の設計・開発。 |

|

|

Global Foundries(米国) |

IBMマイクロエレクトロニクス事業を譲受けた世界トップクラスのファウンドリ。 |

|

|

Telechips(韓国) |

車載及びコンシューマ市場向けアプリケーション・プロセッサー(SoC)の設計・開発。 |

|

|

Skyworks(米国) |

スマートフォン等ワイヤレス通信機能を搭載した製品を幅広くサポートするデバイスを開発する半導体メーカ。 |

|

|

ディスプレイ |

BOE(中国) |

北京に本社を置くディスプレイパネル大手。 |

|

O-Nation Corporation(台湾) |

顧客の要望に沿ったLCDモジュールを開発・販売するメーカ。 |

|

|

Goworld(中国) |

各種LCDモジュール・静電タッチパネルメーカ。 |

|

|

システム製品 |

EMS部品メーカ |

電子機器受託生産を展開する企業。 |

|

Boardメーカ |

プリント基板などを製造するメーカ。 |

|

|

Telit(イタリア) |

M2M製品を専門に取り扱い世界的メーカ。 |

|

|

EM-TECH(韓国) |

スピーカーやハプティクスモーター等の高性能なデバイスを製造。 |

|

|

GIGABYTE(台湾) |

ハイパフォーマンスコンピューティングの礎となるべく、末端のエッジから最上層のクラウドに渡るまでのソリューションを提供。 |

|

|

バッテリ |

LG Energy Solution(韓国) |

韓国最大の総合化学メーカLG Chem.より独立。Liバッテリの供給元。 |

|

パナソニック(日本) |

同社の充電式乾電池を取扱う。 |

|

|

LS ERLECTRIC(韓国) |

電力機器及び自動化機器のメーカ。 |

2.2022年3月期決算概要

2-1 連結業績

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

売上高 |

49,084 |

100.0% |

43,458 |

100.0% |

-11.5% |

42,600 |

+2.0% |

|

売上総利益 |

2,803 |

5.7% |

3,422 |

7.9% |

+22.1% |

– |

– |

|

販管費 |

1,984 |

4.0% |

1,921 |

4.4% |

-3.2% |

– |

– |

|

営業利益 |

819 |

1.7% |

1,501 |

3.5% |

+83.2% |

1,250 |

+20.1% |

|

経常利益 |

702 |

1.4% |

1,062 |

2.4% |

+51.2% |

1,050 |

+1.2% |

|

親会社株主帰属利益 |

497 |

1.0% |

748 |

1.7% |

+50.4% |

700 |

+6.9% |

* 単位:百万円

前期比11.5%の減収、営業利益は同83.2%増で過去最高を更新

売上高は前期比11.5%減の434.5億円。4Q(1-3月)より、他社部品の調達難による顧客の生産調整の影響を受けやや鈍化し たものの、年度を通して半導体製品・システム製品・バッテリ&電力機器の各分野の販売が順調に推移した。しかし、ディスプレイ分野における商流変更や特需の反動減、GIGAスクール構想の需要の一巡による大幅な減収要因があった。

営業利益は前期比83.2%増の15.0億円で過去最高を更新した。売上総利益は前期比22.1%増の34.2億円、売上総利益率は前期5.7%から7.9%へ大幅な改善。半導体製品の価格の上昇と為替相場が年度を通して円安基調に推移した。システム製品分野が好調に推移し、バッテリ&電力機器分野のビジネスが再開。ただし4Qより他社部品の調達難による生産調整の影響で推移が鈍化した。販管費は3.2%減に抑えた。前期に引き続き営業活動の制約のため、活動関連費用が圧縮された。韓国子会社の閉鎖(21年6月)等の経営効率化の施策の効果も生じた。4Qよりシステム製品分野・バッテリ&電力機器分野を中心に、他社部品の調達難による生産調整の影響で推移が鈍化したものの、3Qまでは好調に推移した。営業外では、昨今の半導体をはじめとする部品不足に対応した在庫確保により、一時的に外貨建て負債が多くなったところに、3Q以降の為替相場が、より円安となったため、前期の為替差益から3.3億円の為替差損を計上した。これらにより、経常利益は前期比51.2%増の10.6億円、親会社株主帰属利益は同50.4%増の7.4億円となった。

配当は配当性向30%の方針に基づき、前期比35円の増配となる110円/株を実施する。

2-2 分野別動向

|

|

21/3期 |

構成比 |

22/3期 |

構成比 |

前期比 |

|

半導体製品 |

17,708 |

36.1% |

21,367 |

49.2% |

+20.7% |

|

ディスプレイ |

22,461 |

45.8% |

12,258 |

28.2% |

-45.4% |

|

システム製品 |

6,184 |

12.6% |

6,418 |

14.8% |

+3.8% |

|

バッテリ&電子機器 |

2,346 |

4.8% |

3,011 |

6.9% |

+28.4% |

|

その他 |

384 |

0.7% |

403 |

0.9% |

+4.9% |

|

連結売上高 |

49,084 |

100.0% |

43,458 |

100.0% |

-11.5% |

* 単位:百万円

半導体製品分野の売上は前期比20.7%増の213.6億円。世界的な半導体不足の中、車載用機器・事務用機器・スマートフォン周辺機器向け等の旺盛な需要へ対応したことと、メモリ価格上昇や為替相場が円安基調に推移したことで大幅に増加した。なお、メモリ価格は3Q(10-12月)より高止まり傾向となっている。

ディスプレイ分野の売上は同45.4%減の122.5億円。LCDモジュールの直接取引への移管を順次進め、期末をもって移管が完了した。また、前年度の特別需要の反動減やGIGAスクール構想の需要の一巡により大幅に減少した。その他のメーカにおいて高採算ビジネスへの転換を推進中。

システム製品分野の売上は同3.8%増の64.1億円。異物検出装置ビジネスは堅調、EMSビジネスも好調に推移して増加した。EMSビジネスにおいて、4Qより他社部品の調達難による生産調整の影響が出始め推移が鈍化。Boardビジネスやサーバ機器等の高付加価値ビジネスの拡販を推進中。

バッテリ&電子機器分野の売上は同28.4%増の30.1億円。開発案件の進捗が遅れているものの、年度中盤より家庭用電力貯蔵システム(ESS)ビジネスが再開されたことにより増加した。システム製品同様4Qより鈍化した。エネルギーマネジメントとしてのソリューションビジネスを強化中。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

21年3月 |

22年3月 |

|

21年3月 |

22年3月 |

|

現預金 |

6,240 |

6,331 |

仕入債務 |

2,691 |

2,548 |

|

売上債権 |

9,091 |

8,490 |

短期有利子負債 |

9,517 |

10,413 |

|

棚卸資産 |

4,260 |

5,384 |

未払法人税等 |

221 |

184 |

|

流動資産 |

19,973 |

20,516 |

流動負債 |

13,042 |

13,471 |

|

有形固定資産 |

12 |

12 |

長期有利子負債 |

1,584 |

1,025 |

|

無形固定資産 |

14 |

4 |

固定負債 |

1,586 |

1,026 |

|

投資その他 |

402 |

355 |

純資産 |

5,773 |

6,390 |

|

固定資産 |

429 |

371 |

負債・純資産合計 |

20,402 |

20,888 |

* 単位:百万円

総資産は208.8億円となり、前期末との比較(以下同)で4.8億円増加した。売上債権が減少したが、棚卸資産が増加した。負債は14,498.1億円となり、1.3億円減少した。有利子負債が増加したが、買掛金や未払法人税等、その他流動負債が減少した。純資産は63.9億となり、6.1億円増加した。主な要因は、利益剰余金の増加によるもの。

流動比率は、ほぼ同水準の152.3%となった。自己資本比率は、利益剰余金の増加等により、2.3ポイント増加し30.6%となった。有利子負債対純資産比率は1.8倍となり、前期1.9倍から改善した。

キャッシュ・フロー(CF)

|

|

21/3期 |

22/3期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

-602 |

747 |

+1,350 |

– |

|

投資キャッシュ・フロー(B) |

1 |

7 |

+5 |

+318.8% |

|

フリー・キャッシュ・フロー(A+B) |

-600 |

755 |

+1,355 |

– |

|

財務キャッシュ・フロー |

862 |

-866 |

-1,729 |

– |

|

現金及び現金同等物期末残高 |

6,225 |

6,316 |

+91 |

+1.5% |

* 単位:百万円

3.2023年3月期業績予想

3-1 通期連結業績

|

|

22/3期 実績 |

構成比 |

23/3期 予想 |

構成比 |

前期比 |

|

売上高 |

43,458 |

100.0% |

45,100 |

100.0% |

+3.8% |

|

営業利益 |

1,501 |

3.5% |

1,570 |

3.5% |

+4.6% |

|

経常利益 |

1,062 |

2.4% |

1,250 |

2.8% |

+17.6% |

|

親会社株主帰属利益 |

748 |

1.7% |

860 |

1.9% |

+14.9% |

* 単位:百万円

23/3期は3.8%増収、営業利益は4.6%増を見込む

23/3期は売上高が前期比3.8%増の451億円、営業利益は同4.6%増の15.7億円を計画する。

年度前半は、22/.3期4Qより見られた他社部品調達難による生産調整の影響が残り、スロースタートを見込む。しかし、ディスプレイ分野における直接取引への移管完了といった減収要因を、半導体製品・システム製品・バッテリ&電力機器分野においてリカバリーし増収を見込む。利益面では、ディスプレイ分野の商流移管ビジネスの剥落分を、半導体製品・システム製品・バッテリ&電力機器の各分野の増加と利益率の改善(=収益構造改革の加速化)によりリカバリーし増益を見込む。販管費は、韓国子会社の閉鎖(21年6月)の経営効率化施策の効果が引続きあるものの、収益構造改革を推進し成長軌道に乗せるための活動強化や、新たな協業戦略実施のための費用等の増加と、物流費などの各種コストの高騰より増加する見込み。売上総利益の増加が販管費の増加を上回ることで営業増益を見込む。営業外では、業容拡大に伴う有利子負債の増加とともに、ドル金利の上昇による支払利息及びその他の費用が増加する見込み。ただし、22/3期に計上した為替差損の差分によって、経常利益は前期比17.6%増の12.5億円、親会社株主帰属利益は同14.9%増の8.6億円を計画する。

①半導体製品分野は、当面半導体不足の継続と一部メモリ価格の高止まりを想定する。生産調整の懸念があるも、車載用機器・事務用機器・スマートフォン周辺機器向け等、引続き需要が見込めるため、大幅な増加見通しとなる。高付加価値半導体の拡販を引続き推進する方針。

②ディスプレイ分野は、LCDモジュールの直接取引への商流移管により大幅な減少見通し。再構築分野に位置づけを変更し、引続きその他のメーカにおいて需要の掘り起こしとともに、高採算ビジネスへの転換を推進する方針。

③システム製品分野は、年度当初は他社部品不足による生産調整の影響が残るものの、異物検出装置ビジネスは堅調に推移すると想定。また、EMSビジネスは増加見込み。その結果、当分野は増加見通し。引続きBoardビジネスやサーバ機器等の高付加価値ビジネスを推進する方針。

④バッテリ&電力機器分野は、前期に引続き生産調整の影響は残るものの、家庭用電力貯蔵システム(ESS)ビジネスの継続と、遅れていた開発案件の推進により増加見通し。引続きエネルギーマネジメントとしてのソリューションビジネスを強化する方針。

配当は、配当性向30%の基本方針に基づき、17円増配の127円/円を予定している。

3-2 対処すべき課題と収益構造改革

対処すべき課題と対処方針

対処すべき課題の現状認識として外部要因と内部要因を同社では挙げている。外部要因としては以下を掲げる。

1)景気の変動

2)需給動向の変動(半導体をはじめとする部品不足による顧客の生産調整)

3)為替や金利の変動

4)地政学的リスク(サプライチェーンの混乱)

5)汎用品における価格競争の激化

6)国内産業構造の変化(コンシューマー系製品の生産数減少による数を追うビジネスの減少)

7)顧客や仕入先における事業再編や経営戦略等の変更。内部要因としては、汎用品ビジネスの販売構成が高い(大量生産)

一方、内部要因としては主要仕入れ先が東アジアに偏重した傾向にあるとしている。

これらへの対処方針として、既存仕入先の汎用品ビジネスを維持・拡大させるとともに、「収益構造改革」を通じて世界的視点で欧米や国内の高付加価値商品を発掘するとともに、システムソリューションとして顧客に提供する考え。最大価値を創出し、安定的かつ持続的な成長を目指す。

収益構造改革の5つの戦略

22/3期より商品を軸とした横断的組織である「プロダクト・マーケティング本部」を設立し、運用を開始した。「収益構造改革」にかかる以下の戦略と新たな組織を有機的に運用することで、最大価値の創出を図る。

①基本戦略

a. 中核分野(半導体製品)の高利益化

b. 収益のもう一つの柱となるビジネスモデルの確立

c. 資金効率の向上と財務体質の強化

②市場・顧客戦略

a. DX(5G・IoT)及びGX(カーボンニュートラル)

➢基地局や再生可能エネルギー等のインフラ

➢FA(Factory Automation)やEV(電気自動車)関連向け応用製品

b. 新規市場と中核優良顧客

➢スマート農林業・輸送機器・建設機器・データセンタ等の市場及び優良顧客を開拓

③製品戦略

a. 半導体製品 :

➢高付加価値商品の拡販➢国内・米国・台湾製等の商品深掘

b. ディスプレイ

➢OLED等の表示装置の発掘

➢好採算ビジネスへの転換

c. システム製品

➢EMSビジネスの強化

➢Boardビジネスの強化

➢サーバ機器の拡張

d. バッテリ、パワーデバイス電源

➢ESS(電力貯蓄システム等のエネルギーマネジメント向け製品の強化

➢EV化に向けた関連製品へのアプローチ

④財務戦略

a. 現在の良好な取引金融機関との関係を維持し、業容拡大に対応できる安定的な資金調達手段を確保

b. 高利益化による資金効率の向上をもって自己資本を充実させ、財務体質を強化

⑤協業戦略 (New)

以下の分野で検討・推進

➢EV関連市場

➢カーボンニュートラル

➢エネルギーマネジメント

経営目標・株主還元

「収益構造改革」を推進し高利益化を図るとともに、資産の効率化、財務レバレッジの向上を追求、ROE10%以上の継続を目標とする。

また、株主に対する利益還元を重要な経営政策の一つと位置づけ、財政状態や経営環境等を総合的に勘案し、必要な内部留保を確保しつつ、配当を実施する方針。年1回期末配当として、株主総会の決議により配当を実施することが基本方針。配当性向30%を公約。

4.今後の注目点

同社のビジネスを考えるうえでのポイントは、表面的な売上・利益よりも、先を見越して進めている水面下でのパイプラインの整備である。売上・利益は結果であり、その時々の為替やデバイスの市況にも左右されてしまうが、パイプラインが整備されていれば、目先の業績が振れても、中長期の成長に不安はない。今も数年先を見据えた営業努力が続いている。

とはいえ、22/3期については、一部顧客の商流変更、及びGIGAスクール構想の前倒し需要や有機ELビジネスの特需の反動、半導体不足といった逆風もある中で過去最高益を実現した。収益構造改革への取り組みが早くも成果となって現れたといえるだろう。また、バッテリ&電力機器が大幅増収となっており、大幅減収のディスプレイを補いながら世界中で起きている脱炭素のニーズにも応えている。

こうした中、迎える23/3期は他社部品調達難による生産調整の影響が残り静かなスタートを見込んでいる。それでも需要は強く、連続の過去最高益を見込んでいる。22/3期のROEは12.3%となり、目標とする10%を大きく上回った。欲をいえばさらに踏み込んだ中長期の目標が欲しいところ。リスク要因としては、中国におけるゼロコロナ政策に伴う生産調整の長期化や景気減速による影響が考えられそう。

それでもPER、PBRとも極めて低位にある上、配当利回りは高い。今後も取り組む収益構造改革の効果や供給不足にある中でも旺盛な半導体需要、脱炭素といった世界的な流れは同社ビジネスにとってフォロー。極めて割安に放置されている印象を持った。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

12名、うち社外3名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2021年12月17日)

基本的な考え方

当社は、コーポレート・ガバナンスの強化・充実を経営上の重要な課題の一つとして位置付けております。

経営環境の変化に柔軟かつ迅速に対応し、グループ全体の持続的な企業価値の向上を図るとともに、企業理念を具現化し発展していくために、意思決定の迅速化及び責任の明確化、並びに内部統制システムの整備等により、経営体制を充実させ、経営の透明性向上とコンプライアンス遵守の徹底を図っていくことを当社のコーポレート・ガバナンスに関する基本的な考え方としております。さらに、株主をはじめとするステークホルダーに対する、企業としての社会的責任を果たすことを、経営の重要な責務として認識し、グループ内における監督機能、業務執行機能及び監査機能を明確化することにより、経営目標の達成に向けた経営監視機能の強化に努めております。

<実施しない原則とその理由>

【補充原則1-2④】

当社は、機関投資家が議決権行使をおこないやすい環境の整備や海外株主に向けた英文による情報提供が必要と認識していますが、現状は、自社の株主における機関投資家や海外投資家が少ないため、英訳は実施しておりません。今後の株主動向等を踏まえ、検討してまいります。

【補充原則2-4①】

当社は、管理職や中核人材の登用等において、性別・国籍・採用ルート等の属性による制限なく、役割に必要な能力・知識・経験等に基づいて、適任と判断した人物を登用しております。

現時点では、女性・外国人・中途採用者の管理職・中核人材への登用に対する測定可能な数値目標を定めるには至っておりませんが、今後も引き続き多様性の確保に努めるとともに、今後の企業規模の拡大や環境変化に応じて、目標について検討してまいります。

【補充原則3-1②】

当社は、海外投資家等に向けた英文による情報提供が必要と認識していますが、現状は、自社の株主における海外投資家等が少ないため、英訳は実施しておりません。今後の株主動向等を踏まえ、検討してまいります。

【補充原則4-1③】

当社は、最高経営責任者である社長の後継者の計画を現時点では明確に定めておりませんが、当社の企業理念・経営理念の実現及び会社の持続的な成長に向けてリーダーシップを発揮しうる者を、経験・能力・識見・人格を踏まえ、取締役会において協議し適切に決定しております。

後継者計画の立案については、今後必要に応じて検討してまいります。

【補充原則4-10①】

当社は、独立社外取締役を主要な構成員とする独立した指名委員会・報酬委員会を設置しておりませんが、取締役会等で、取締役や監査役、経営陣等と意見交換や提言をおこなっており、独立社外取締役としての責務を十分に果たしていると考えております。

指名や報酬などの特に重要な事項については、適宜、独立社外取締役から意見や助言を得ながら、取締役会で定めた方針に従い、決定してまいります。

【補充原則4-11③】

取締役会において、取締役は、相互に業務執行状況や経営課題進捗状況について意見交換等が行われているとともに、社外取締役及び監査役から意見表明や提言、助言がなされ、取締役会の実効性は保たれていると判断しております。

取締役会の実効性の分析評価制度の導入及びその結果概要の開示につきましては、必要に応じて検討してまいります。