株式会社(6183) ベルシステム24ホールディングス DX推進の導入により増収増益

|

野田 俊介 社長 |

株式会社ベルシステム24ホールディングス(6183) |

|

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

サービス業 |

|

代表者 |

野田 俊介 |

|

所在地 |

東京都港区虎ノ門四丁目1番1号トラストタワー6階 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,521円 |

73,715,734株 |

112,121百万円 |

16.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

60.00円 |

3.9% |

125.08円 |

12.2倍 |

801.91円 |

1.9倍 |

*株価は4/11終値。各数値は22年2月期決算短信より。

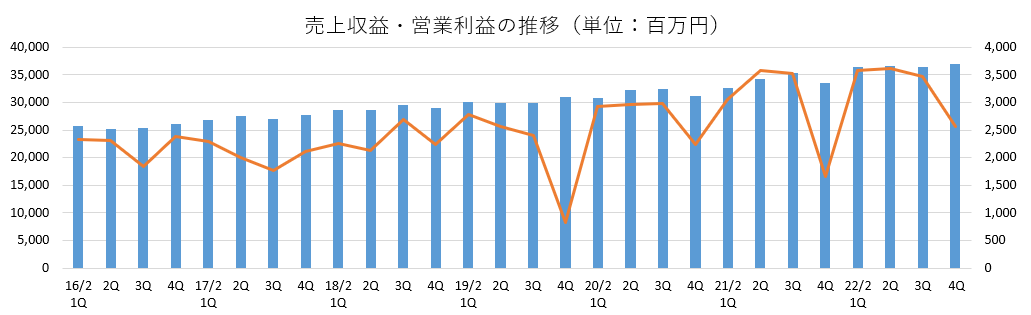

連結業績推移(IFRS)

|

決算期 |

売上収益 |

営業利益 |

税前利益 |

当期利益 |

EPS |

DPS |

|

2018年2月(実) |

115,618 |

9,319 |

8,502 |

5,604 |

76.39 |

36.00 |

|

2019年2月(実) |

121,113 |

8,580 |

7,944 |

5,397 |

73.37 |

36.00 |

|

2020年2月(実) |

126,663 |

11,105 |

10,534 |

7,006 |

95.29 |

42.00 |

|

2021年2月(実) |

135,735 |

11,799 |

11,305 |

7,252 |

98.64 |

42.00 |

|

2022年2月(実) |

146,479 |

13,234 |

13,463 |

8,943 |

121.65 |

54.00 |

|

2023年2月(予) |

148,000 |

14,000 |

13,900 |

9,200 |

125.08 |

60.00 |

* 予想は会社予想。単位:百万円、円。当期利益は親会社の所有者に帰属する当期利益。以下同様。

(株)ベルシステム24ホールディングスの2022年2月期決算概要などをご報告致します。

目次

今回のポイント

1.会社概要

2.2022年2月期決算概要

3.2023年2月期業績予想

4.中期経営計画2022(21/2期~23/2期)の進捗

5.今後の注目点

<参考1:中期経営計画2022(21/2期~23/2期)>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 22年2月期の売上収益は前期比7.9%増の1,464億79百万円。コロナウイルス対策のワクチン業務や給付金事業に関連したコロナ関連スポット業務が同96.8%増と大きく伸びた。継続業務、通常スポット業務も堅調で、それぞれ9億円、13.8億円の増収。合計では22.7億円、同1.8%の増収。営業利益は同12.2%増の132億円。CRM事業の先行投資(DX投資、本社移転費用など)及び販管費増を増収および収益性の改善で吸収した。営業利益率は同0.3ポイント上昇。当期利益は同23.3%増の89億円。凸版印刷との合弁会社TBネクストコミュニケーションズの持分法による投資損益が加わり2ケタの増益。売上・利益ともに予想を上回り、6期連続の増収、3期連続の増益となった。

- 23年2月期の売上収益は前期比1.0%増の1,480億円、営業利益は同5.8%増の140億円と増収増益を予想。コロナ関連業務の反動減を想定しているが、クライアントの旺盛なアウトソース需要により、増収・増益を見込んでいる。配当は前期比6.00円/株増配の60.00円/株を予定。予想配当性向は48.0%。配当性向50%を目標に着実な増配の実現を目指している。

- 「音声データ活用によるDX推進」では、音声データの活用ソリューションを生命保険会社に導入した事例において、訪問アポイントメント数及び顧客数の増加に大きく寄与しているという。こうした実績が評価され、生損保における横展開が始まっており、同社では他の産業界への導入も積極的に推進していく考えである。顧客基盤の強化は着実に進展している。

- 今期のコロナ関連業務は前期比約2割の減少を想定しているが、給付金案件について延長の可能性があり、4回目のワクチン接種の計画も浮上してきているなど、当初想定よりも強含みとなることも想定できる。中期経営計画2022(21/2期~23/2期)の最終年度となる今期、「売上高1,480億円、営業利益140億円」の目標に対する進捗を注視していきたい。また、1年後とはなるが、次期中計でどのような目指す姿を掲げるのかにも注目したい。

1.会社概要

持株会社である同社と子会社3社でグループを形成。コンタクトセンターアウトソーシングを中心とするCRM事業、テクノロジーサービス及びコンサルティングサービスを主たる事業とする。子会社は、コンタクトセンター運営及びその付帯業務の株式会社ベルシステム24、ITサービスデスクやBPO(Business Process Outsourcing)等のCTCファーストコンタクト株式会社(出資比率51%)、コンテンツ販売の株式会社ポッケ、障がい者の雇用促進を目的とする特例子会社の株式会社ベル・ソレイユ、ベトナムでコンタクトセンター事業を展開するBELLSYSTEM24-HOA SAO(出資比率49%)、同じくタイのTrue Touch(同49.9%)等。

伊藤忠商事(株)が同社議決権の40.79%を有し、同社を持分法適用関連会社としている(同社グループは出向者13名を受け入れている)。生活消費関連分野を中心とする非資源分野に注力している伊藤忠商事(株)グループにおいて、コールセンター事業を手掛ける同社は「企業と消費者の接点」としての役割を担っている。2014年10月の資本提携以降、様々な連携を進めており、伊藤忠商事グループと取引は順調に拡大している(伊藤忠商事グループとの取引は、他のクライアント企業と同様の取引条件で行っており、今後も同様の方針)。

【企業理念】

我々の使命

イノベーションとコミュニケーションで社会の豊かさを支える

我々の行動理念

・ 我々は一人ひとりが常に新たな挑戦を続け、楽しく、安心して働ける、人に優しい職場(コミュニティー)を作ります。

・ 我々は企業としての社会的責任を果たし、持続的で健全な成長を目指します。

・ 我々がつくり出した価値を社会に還元し、美しい未来づくりに貢献します。

1-1 事業内容

事業は、報告セグメントであるCRM事業とその他に分かれ、CRM事業が連結売上高の90%以上を占めている。その他には、(株)ポッケが手掛けるコンテンツ販売等が含まれている。

セグメント別売上

|

|

22/2期 |

|

CRM事業 |

145,460 |

|

その他 |

1,019 |

|

連結売上収益 |

146,479 |

*単位:百万円

CRM事業

主に(株)ベルシステム24及びCTCファーストコンタクト(株)の事業領域である。電話を主なコミュニケーションチャネルとする従来型のインバウンド・アウトバウンドコールの業務に加え、Webやソーシャルメディア等のIT技術を駆使した様々なサービスを、クライアント企業へ提供している。売上の90数%を継続業務が占めるストック型のビジネスで、キャンペーン対応や選挙関連等のスポット業務が残り数%。また、ソフトバンク向け(BBコール業務)の売上が全体の10数%(継続業務)を占めている。業務は、次の4業務に分ける事ができる。

①クライアント企業のカスタマーサポート業務(主にクライアント企業の商品・サービスに関する質問に対応する業務)

②クライアント企業のセールスサポート業務(主にクライアント企業の商品・サービスの販促をサポートする業務)

③クライアント企業のテクニカルサポート業務(主にクライアント企業のIT製品の操作方法等に関する質問に対応する業務)

④BPO業務(主にクライアント企業のWeb制作、データ入力作業等を請け負う業務)

1-2 ESG

(1)取組み

企業理念や重要課題およびESG を踏まえ、社会課題解決のための活動を実施している。

|

E |

*「気候変動に対する方針」の制定 *カーボンニュートラルを目指して目標を公表 |

|

S |

*女性活躍 •女性管理職比率の引き上げ •「2022 J Win ダイバーシティ・アワード」におけるアドバンス部門の準大賞を受賞 *多様性への取り組み •「障がい者の運営によるカフェ」を福岡のセンター内に開設 •LGBTQへの取り組みを評価する「PRIDE指標」の最高位「ゴールド」を3年連続受賞 *地域での取り組み、雇用 創出 *「人権方針」の改訂 |

|

G |

*改正CGCへの対応(TCFD等) *ビジネスモデルの進化による人的資本強化 *「贈収賄・腐敗防止に関する基本方針」の改定 *「パーソナルデータ指針」の制定 |

「気候変動に対する方針」「人権方針」「贈収賄・腐敗防止に関する基本方針」「パーソナルデータ指針」については各担当取締役を選任した。

「2022 J Win ダイバーシティ・アワード」の大賞は該当なしであったため、同じく準大賞を受賞した日本IBMとともに実質トップである。コンタクトセンター業界初の受賞となった。

(2)トピックス

2022年4月、ESGのグローバル基準を満たす日本企業を対象とした株価指数「FTSE Blossom Japan Sector Relative Index」の構成銘柄に初めて選定された。

グローバルインデックスプロバイダーであるFTSE Russellにより構築された「FTSE Blossom Japan Sector Relative Index」は、各セクターにおいて相対的に、環境、社会、ガバナンス(ESG)の対応に優れた日本企業のパフオーマンスを反映するインデックスで、セクター・ニュートラルとなるよう設計されている。

また、日本の公的年金積立金を管理・運営する年金積立管理運用独立行政法人(GPIF)も、ESG投資の運用にあたっての投資判断基準の一つとして採用している。

2.2022年2月期決算概要

2-1 連結業績

|

|

21/2期 |

構成比 |

22/2期 |

構成比 |

前期比 |

予想比 |

|

売上収益 |

135,735 |

100.0% |

146,479 |

100.0% |

+7.9% |

+5.4% |

|

売上総利益 |

27,441 |

20.2% |

30,257 |

20.7% |

+10.3% |

– |

|

販管費 |

14,930 |

11.0% |

16,571 |

11.3% |

+11.0% |

– |

|

営業利益 |

11,799 |

8.7% |

13,234 |

9.0% |

+12.2% |

+8.5% |

|

税引前利益 |

11,305 |

8.3% |

13,463 |

9.2% |

+19.1% |

+13.4% |

|

当期利益 |

7,252 |

5.3% |

8,943 |

6.1% |

+23.3% |

+14.7% |

*単位:百万円。

売上・利益ともに予想を上回り、6期連続の増収、3期連続の増益

売上収益は前期比7.9%増の1,464億79百万円。コロナウイルス対策の給付金事業に関連したコロナ関連スポット業務が同96.8%増と大きく伸びた。継続業務、通常スポット業務も堅調で、それぞれ9億円、13.8億円の増収。合計では22.7億円、同1.8%の増収。

営業利益は同12.2%増の132億円。CRM事業の先行投資(DX投資、本社移転費用など)及び販管費増を増収および収益性の改善で吸収した。営業利益率は同0.3ポイント上昇。

当期利益は同23.3%増の89億円。凸版印刷との合弁会社TBネクストコミュニケーションズの持分法による投資損益が加わり2ケタの増益。

売上・利益ともに予想を上回り、6期連続の増収、3期連続の増益となった。

2-2 セグメント別動向

|

|

21/2期 |

構成比 |

22/2期 |

構成比 |

前期比 |

|

売上収益 |

1,357.4 |

100.0% |

1,464.8 |

100.0% |

+7.9% |

|

CRM事業 |

1,345.6 |

99.1% |

1454.6 |

99.3% |

+8.1% |

|

継続業務 |

1,171.1 |

86.3% |

1,180.0 |

80.6% |

+0.8% |

|

スポット業務 |

174.5 |

12.9% |

274.6 |

18.7% |

+57.3% |

|

うち、コロナ関連 |

89.2 |

6.6% |

175.4 |

12.0% |

+96.8% |

|

その他の事業 |

11.8 |

0.9% |

10.2 |

0.7% |

-13.4% |

*単位:億円。

継続業務、スポット業務の構成比はCRM事業の売上収益に対する構成比

(1)CRM事業

新型コロナウイルス感染症の感染拡大による影響があったものの、社会インフラとしてのスポット需要及び前期から業務開始した既存継続案件の売上が拡大した他、伊藤忠商事(株)及び凸版印刷(株)との協業強化によるシナジー案件も堅調に推移した。利益面では、増収による利益の伸長に加え、収益改善活動の効果も寄与し増益となった。

(2)その他事業

コンテンツ販売収入が減少した。(株)ポッケに帰属するのれんについて、減損テストを実施した結果、4億96百万円の減損損失を計上した。

2-3 財政状態及びキャッシュ・フロー(CF)

◎財政状態

|

|

21年2月 |

22年2月 |

増減 |

|

21年2月 |

22年2月 |

増減 |

|

流動資産 |

26,381 |

28,809 |

+2,428 |

流動負債 |

48,952 |

67,403 |

+18,451 |

|

現預金 |

5,518 |

6,196 |

+678 |

営業債務 |

6,141 |

6,691 |

+550 |

|

営業債権 |

19,644 |

21,181 |

+1,537 |

借入金 |

20,235 |

37,481 |

+17,246 |

|

非流動資産 |

146,507 |

149,503 |

+2,996 |

非流動負債 |

70,426 |

51,420 |

-19,006 |

|

有形固定資産 |

37,284 |

40,067 |

+2,783 |

長期借入金 |

42,907 |

21,971 |

-20,936 |

|

のれん |

95,396 |

94,900 |

-496 |

負債合計 |

119,378 |

118,823 |

-555 |

|

資産合計 |

172,888 |

178,312 |

+5,424 |

資本合計 |

53,510 |

59,489 |

+5,979 |

|

|

|

|

|

自己資本(※) |

53,113 |

58,986 |

+5,873 |

|

|

|

|

|

借入金合計 |

63,142 |

59,452 |

-3,690 |

*単位:百万円。自己資本は親会社の所有者に帰属する持分合計。

現預金の増加で資産合計は前期末比54億24百万円増加。負債合計は同5億55百万円減少。利益剰余金の増加などで資本合計は同59億79百万円増加。自己資本比率は前期末から2.4ポイント上昇し、33.1%。

◎キャッシュ・フロー

|

|

21/2期 |

22/2期 |

増減 |

|

営業CF |

14,886 |

16,278 |

+1,392 |

|

投資CF |

-3,177 |

-2,431 |

+746 |

|

フリーCF |

11,709 |

13,847 |

+2,138 |

|

財務CF |

-13,955 |

-13,181 |

+774 |

|

現金・現金同等物期末残高 |

5,518 |

6,196 |

+678 |

* 単位:百万円

税引前当期利益の増加などで営業CF、フリーCFのプラス幅は拡大。

キャッシュポジションは上昇した。

3.2023年2月期業績予想

3-1 連結業績予想

|

|

22/2期 |

構成比 |

23/2期(予) |

構成比 |

前期比 |

|

売上収益 |

146,479 |

100.0% |

148,000 |

100.0% |

+1.0% |

|

営業利益 |

13,234 |

9.0% |

14,000 |

9.5% |

+5.8% |

|

税引前利益 |

13,463 |

9.2% |

13,900 |

9.4% |

+3.2% |

|

当期利益 |

8,943 |

6.1% |

9,200 |

6.2% |

+2.9% |

*単位:百万円。

増収増益を予想

売上収益は前期比1.0%増の1,480億円、営業利益は同5.8%増の140億円の予想。

コロナ関連業務の反動減を想定しているが、クライアントの旺盛なアウトソース需要により、増収・増益を見込んでいる。

配当は前期比6.00円/株増配の60.00円/株を予定。予想配当性向は48.0%。配当性向50%を目標に着実な増配の実現を目指している。

◎売上の内訳

|

|

22/2期 |

23/2期(予) |

前期比 |

|

売上収益 |

1,464.8 |

1,480.0 |

+1.0% |

|

基礎業務 |

1,279.2 |

1,331.0 |

+4.1% |

|

コロナ関連業務 |

175.4 |

140.0 |

-20.2% |

*単位:億円

従来のスポット業務には継続性が高い業務も多く混在しているため、今期より従来の継続業務及び通常スポット業務継を合わせ「基礎業務」として記載することとした。

基礎業務はコロナ対策が進む中で企業活動の活発化に伴う需要の高まりや各種キャンペーンの再開等、堅調な増加を見込んでいる。

一方、コロナ関連業務は、前年度の反動による減少を見込んでいる。

4.中期経営計画2022(21/2期~23/2期)の進捗

(同社資料より)

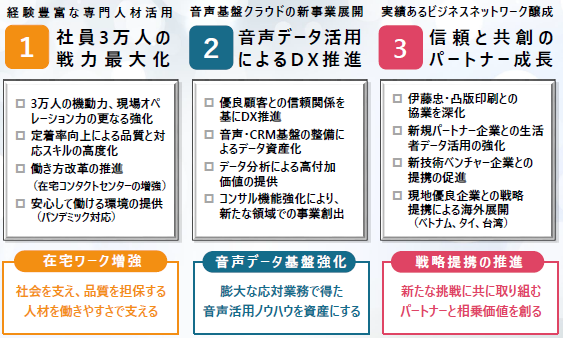

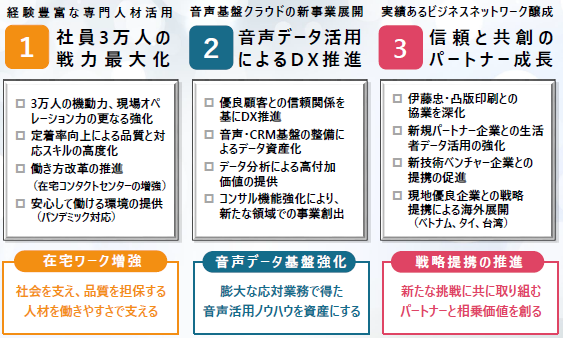

中計の柱となる重点施策として、「社員3万人の戦力最大化(人材力の強化)」「音声データ活用によるDX推進」「信頼と共創のパートナー成長(パートナーとの連携)」の3つを挙げている。

それぞれの進捗事例などは以下の通り。

4-1 社員3万人の戦力最大化

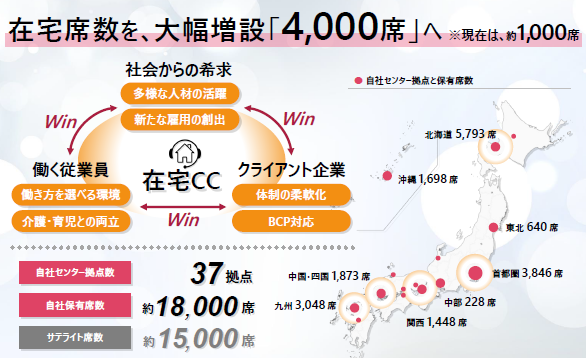

在宅コンタクトセンターの席数は、2021年2月末1,300席が22年2月末には2,000席超まで増加。今期末には4,000席を計画している。

クライアント企業のBCP対応、若年層からの応募増加・退職抑止、コンタクトセンターの家賃コスト低減のために、在宅コンタクトセンターの拡大に注力している。

適性試験・面接・入社手続き・研修というすべての採用プロセスの完全オンライン化を実現した。これにより、月間約700名への対応、応募者の増加、地域を超えた面接・採用など、採用力を一段と強化することができた。

また、エンゲージメントの向上を重要施策と位置付けており、全社規模でエンゲージメントサーベイを実施しているほか、全国拠点の休憩室を順次リニューアルしている。

4-2 音声データ活用によるDX推進

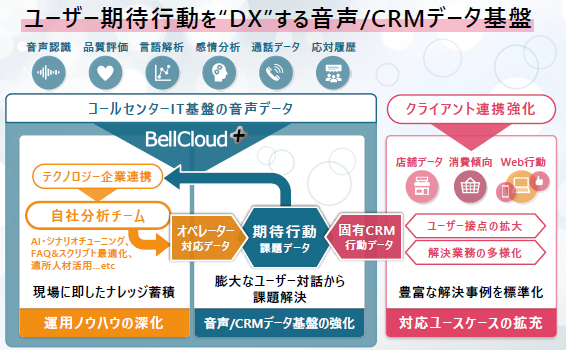

「音声データ活用によるDX推進」を実現するためにクラウド音声基盤「BellCloud+」と音声認識ソリューション基盤「AmiVoice」を用いた音声認識のOS化により全ての業務に音声認識を活用する。

音声認識基盤を用いたセンター席数は、今期末(23年2月末)には7,000席まで拡大する計画だ。

具体的には、以下のような実績を上げている。

ワクチン関連業務における膨大な問い合わせにおいてAI チャットボットを活用している。

コロナ関連業務のような短期大型案件にチャットボットを導入し、24時間・365日の対応窓口を実現したことに加え、チャットボットによる解決率は80%以上に、架電量を大幅に削減することができた。

データ活用人材の育成に向け、「データ活用人材トレーニングプログラムの実施」など、様々な取り組みを行っている。

4-3 信頼と共創のパートナー成長(パートナーとの連携)

国内外のパートナー企業との連係を更に進化させる。

パートナー企業が持つクライアント基盤やビジネス基盤、営業力や新技術に関する情報、海外ネットワーク等を最大限活用していく。

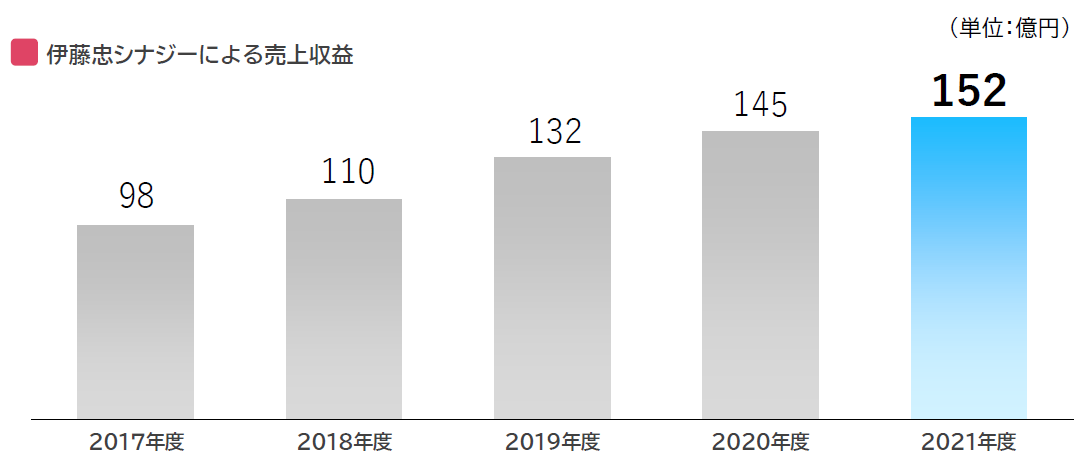

①伊藤忠商事

伊藤忠シナジーによる売上収益は、 150 億円規模に堅調に拡大している。

伊藤忠シナジーから生まれたブレインパッドとの音声データ活用DXにおける連携もスタートした。

(同社資料より)

②凸版印刷

前期の連結決算に寄与した合弁会社「TBネクストコミュニケーションズ」における業務連携のほか、凸版印刷との直接連携によるBPO領域における事業シナジーも拡大している。

③新アライアンス

*レイヤーズ・コンサルティング

22年3月、約40年にわたる大手企業向けの戦略立案・DX活用による業務改革・人事経理分野の専門的な知見・リスキリング等のコンサルティングのノウハウを有する株式会社レイヤーズ・コンサルティングと、人事・経理分野のコンサルティング・アウトソーシング事業に関する合弁会社の設立に向けた基本合意書を締結し、「Horizon One」を設立した。

戦略立案・業務改革・テクノロジー活用・リスキル・業務運用等、川上から川下までの機能をワンストップで提供するほか、税理士や社労士といった資格を必要とする専門性の高い業務も受託する。

*True Touch(タイ)

ベルシステム24の運用改善メソッド活用によるオペレーション業務の改善・効率化を目的に、2021年9月1日、タイ通信サービス大手「True Corporation」のコンタクトセンター勤務者3,000名超を、ベルシステム24の出資先であるタイコンタクトセンター大手「True Touch」へ移管した。コミュニケーターは2019年出資時の1,800名の約3倍となる5,500名となった。

ベルメソッドの共有により、退職率やサービスレベル等を大幅に改善させる考えだ。

5.今後の注目点

「音声データ活用によるDX推進」において、生命保険会社に導入した事例では、訪問アポイントメント数及び顧客数の増加に大きく寄与しているという。

こうした実績が評価され、生損保における横展開が始まっており、同社では他の産業界への導入も積極的に推進していく考えである。顧客基盤の強化は着実に進展している。

今期のコロナ関連業務は前期比約2割の減少を想定しているが、給付金案件について延長の可能性があり、4回目のワクチン接種の計画も浮上してきているなど、当初想定よりも強含みとなることも想定できる。

中期経営計画2022(21/2期~23/2期)の最終年度となる今期、「売上高1,480億円、営業利益140億円」の目標に対する進捗を注視していきたい。

また、1年後とはなるが、次期中計でどのような目指す姿を掲げるのかにも注目したい。

<参考1:中期経営計画2022(21/2期~23/2期)>

予測される環境変化

今回のコロナ禍は日々の生活に大きな変化を与えており、それに伴い市場も大きく変化していく。具体的には、非対面、オンライン化が進むことで生活の行動はデータとして蓄積され、企業はこのデータをいかに活用するか、それが企業の生死を分ける時代になる。そして、こうした時代に同社に求められる課題は、BCPを念頭に置いた新しいコンタクトセンターの実現や生活者のデータの活用であり、単なるアウトソーサーでないクライアントと共に新しいビジネスモデルをつくることが可能な本当の意味でのベストパートナーに生まれ変わることである。

コンセプト

同社は、“イノベーションとコミュニケーションで社会の豊かさを支える”という企業理念の下、医療・介護、電気・ガス・水道、政治・行政、金融・保険、通信・モバイル、食品・生活用品といった社会インフラを支えている。コロナ禍で自由な外出がままならない中、オンラインによる企業と個人とのやり取りが発生し、そのバックオフィスの重要な部分を支えていたコンタクトセンターは業績を伸ばすことができ、コンタクトセンターの業務が必要不可欠であることが再認識された。同社は、社会インフラを利用する人々の心配や不安の声を受け止める役割を担っていく考え。

中計の3つの重点施策

(同社資料より)

中計の柱となる重点施策として、社員3万人の戦力最大化(人材力の強化)、音声データ活用によるDX推進、信頼と共創のパートナー成長(パートナーとの連携)、の3つを挙げている。

社員3万人の戦力最大化では、3万人のオペレーターが働きやすい環境をつくり定着率を上げ、ベテラン社員を増やすことでサービスの品質を上げていく。また、AI等の新技術を活用し業務効率の向上にも努める。これまでは、売上の増加に伴いコミュニケーターの採用を増やしてきたが、今後は、新技術を活用し、効率的に業務を進めることができる体制を整備していく。

音声データ活用によるDX推進では、同社の最大の資産である生活者の生の声(音声データ)を活用したソリューションを展開していく。具体的には、現場を熟知したコンサルティングチームを中心に、生活者の生の声から課題を抽出し、最適な打ち手を用意し、現場で実行していく。

パートナーとの連携・成長では、伊藤忠や凸版印刷といった強力なパートナー企業との連携を更に進化させる。また、ソニーコンピュータサイエンス研究所との提携により、コンタクトセンタービジネスに特化したAIの提供も始めた。

これら3つの重点施策を確実かつ迅速に進めることで成果を出していく。

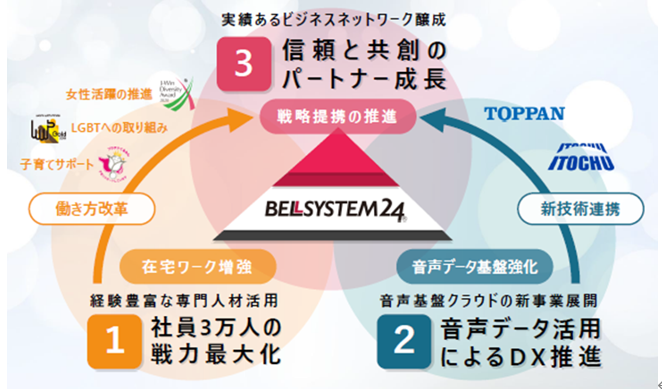

3つの重点施策とミッション

(同社資料より)

3つの施策は独立したものではなく、密接にかかわっている。ここ数年、取り組んできた、女性活躍推進、子育て支援、LGBTの取り組み等が外部から評価されるようになってきたと言う。引き続き、在宅ワークを含む働きやすい環境をつくり、働き方改革を実現することで従業員の定着率を向上させ、高度なスキルを持った人材を育成し、質の高いサービスをクライアント企業に提供していく。

また、同時にソニーコンピュータサイエンス研究所等のパートナー企業やベンチャー企業との連係により、新しい技術を取り入れ、強みである音声データの活用を中心にしたDXを推進していく。高度な人材と新技術が組み合わされた新しいコンタクトセンター像をこの中計期間中に提示したいと考えている。

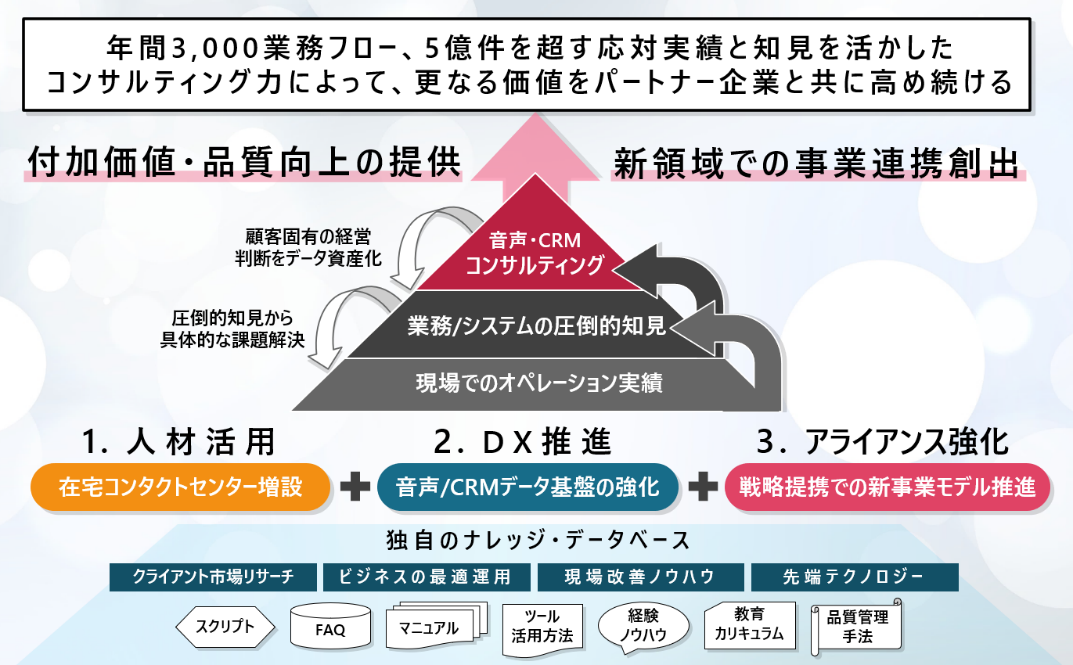

品質向上と事業創出のための成長ストーリー

(同社資料より)

同社は、毎年3,000件の業務、5億件の問い合わせに対応しており、今後は、これらを独自のナレッジ・データベースとして活用していく。そして、コンサルティング企業にはできない現場でのオペレーション、最適なコンタクトセンターシステムの構築・運営、更には、マーケティング等を視野に入れた新たな提案により差別化を図る。この中計期間において、コンサルティング領域を広げ、クライアント企業と新しい領域での事業の創出に取り組んでいく考え。

3つの施策の中心となる取り組み

人材活用 : 在宅コンタクトセンター増設

(同社資料より)

現在、1,000席を運用している在宅コンタクトセンターを4,000席(全体の10%強)に拡大する。コロナ禍でクライアント企業の意識が変化し、BCPの観点から在宅が加速しているが、同社はコロナ以前から多様な働き方を実現するための在宅コンタクトセンターを進めてきた。引き続き在宅を推進し、多様な人材の多様な働き方を実現していく方針であり、これにより採用での優位性を確立し、優秀な人材の確保と定着率の向上につなげていく。

DX推進 : 音声/CRMデータ基盤の強化

(同社資料より)

既に社内ではデータ活用人材の育成を進めており、新中計期間中に、生活者の音声データの取得・活用・分析・コンサルティングまでを一気通貫で提供するサービスを開始する。従来のコンタクトセンターでは実現できなかった本当の意味でのデータ活用であり、コミュニケーターが受ける生活者の生の声、言い換えると、音声データを分析し、クライアント企業が保有する様々なCRMデータとの統合により生活者が必要とする期待行動データに変換・活用することで、課題を抽出・把握し改善を行う。この一連のプロセスを絶えず高速で回し、スパイラルアップさせることでクライアント企業と、より新しい、より高い次元で連係を実現できると考えている。

アライアンス強化 : 戦略提携での新事業モデル推進

(同社資料より)

現在、同社は幅広い業種のクライアント企業と取引しており、その多くが各業界のリーディングカンパニーである。こうした企業は、生活者に直接コンタクトするためのラストワンマイルを担う機能として、同社を重要なビジネスパートナーと捉えている。クライアント企業が同社に期待しているのは、新技術を活用した、より高いレベルのコンタクトセンターの実現であり、この期待に応えるべく、伊藤忠や凸版印刷が持つクライアント基盤やビジネス基盤、営業力や新技術に関する情報、海外ネットワーク等を最大限活用していく。また、同社が持つデータを伊藤忠や凸版印刷に提供し、そのビジネスネットワークの中での活用を通して得た情報をクライアント企業にフィードバックしていく。

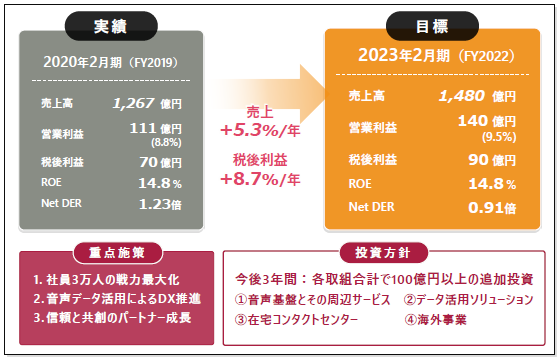

新中計の定量目標

(同社資料より)

23/2期の目標を、売上高1,480億円、営業利益140億円(営業利益率9.5%)、税後利益90億円、としており、年率5.3%の売上成長、8.7%の利益成長(税後利益)を目指している。投資に関しては、今後3年間の各取組合計で100億円以上を計画しており、戦略分野でシナジーが期待できるケースでは、ベンチャー投資やM&Aにも積極的に対応していく。

社会的課題への取り組み

(同社資料より)

企業理念や重要課題及びSDGsを踏まえ、社会課題解決のための活動に取り組んでいく。SDGsについては、「人と働き方」(SDGs17の目標の「5」「8」「10」に関わる取り組み)、「格差縮小」(同「1」「17」に関わる取り組み)、「環境保護」(同「13」に関わる取り組み)の3つのテーマの下で達成に貢献していく。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

8名、うち社外3名 |

|

監査役 |

3名、うち社外1名 |

◎コーポレート・ガバナンス報告書(更新日:2021年11月24日)

基本的な考え方

当社は、株主をはじめ、クライアント、取引先、従業員等の当社および当社のグループ会社(これらを総称して、以下「当社グループ」といいます。)を取り巻く全てのステークホルダーと良好な関係を構築するとともに、その信頼を得ることが企業価値の最大化に不可欠であり、そのためにはコーポレート・ガバナンスの充実が重要な経営課題の一つであるとの認識のもと、経営の効率化を図りつつ、透明性と健全性を確保した企業運営に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

2021年6月の改訂後のコードに基づき記載しています。

【補充原則1-2-4 議決権の電子行使と招集通知の英訳】

当社は、2021年5月開催の定時株主総会より株式会社ICJが運営する議決権電子行使プラットフォームを利用しております。なお、英文による招集通知は現時点では作成しておりませんが、今後の議決権行使状況や海外投資家比率の推移を見ながら、対応を検討してまいります。

【補充原則4-1-3 最高経営責任者等の後継者計画の適切な監督】

取締役会は、最高経営責任者である代表取締役を兼務する社長執行役員の後継者の計画を定めておりませんが、ステークホルダーが最高経営責任者に期待する役割の重要性を認識しております。

「指名委員会」は、候補者が経営判断能力、経営者としての胆力、多角的な視野と先見性等の「取締役選解任基準」に定める「代表取締役候補者の選定基準」に合致しているかを含めて総合的に判断し、取締役会へ提案しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

純投資目的以外の投資を行う際は、投資対象会社との業務提携、情報共有等を通じて当社グループの事業における相乗効果が期待されるか否かによって投資の是非を判断することとし、縮減するか否かについても同様に相乗効果が期待されるかによって判断することを基本方針としております。さらに、個別の銘柄につき、経済合理性の観点から、配当の有無や業績不振の銘柄については、今後の業績の推移、回復可能性を検討し資本効率向上の観点からも縮減を含めた保有の是非を毎年検討いたします。

なお、当社が保有している上場会社の政策保有株式、1銘柄(貸借対照表計上額19百万円)について、取締役会において継続保有の是非を検証した結果、継続して保有することにいたしました。

また、政策保有株式に係る議決権の行使に関しては個別議案ごとに、投資先企業の中長期的な企業価値向上や株主還元向上につながるか、当社の投資目的である相乗効果が最大限発揮され、当社グループの企業価値向上に寄与するかどうかなどを総合的に判断し、行使することを基本方針としております。

【補充原則2-4-1 中核人材の登用等における多様性の確保】

(1)多様性の確保

当社は、企業理念に基づき、従業員の多様性を尊重し、あらゆる属性の人材が生き生きと働くことができる環境の整備、柔軟な人事制度の構築、自律的な成長をサポートする教育機会提供などの取り組みを積極的に行っております。

(2)女性

当社は、女性活躍推進を積極的に行っており、外部団体による各種表彰、及び外部認証を受けるなど実績が認められております。今後も働く環境の整備、経験蓄積機会の提供、自律的なキャリア形成支援を継続的に行い、各階層のパイプライン形成・各種女性比率向上に向けた活動をすすめ、将来的に経営の意思決定にかかわる女性社員を増やしていきます。

≪女性管理職比率目標:厚労省 女性活躍推進データーベース≫

「女性活躍推進法に基づく一般事業主行動計画」参照

https://positive-ryouritsu.mhlw.go.jp/positivedb/detail?id=11012

(3)外国人採用

当社は、国籍を問わない多国籍な人材採用を進めており、正規・非正規問わず、約170名が在籍し、国内外問わずに活躍しております。当社の主たる事業ドメインは国内となりますが、今後の海外事業展開状況にあわせ、国籍・性別等にとらわれず能力・成果に応じた管理職登用を進めてまいります。

(4)中途採用

当社は、事業における即戦力の確保のため、積極的に中途採用(契約社員から正規雇用への転換含む)を行っており、在籍の約75%、管理職においては約80%を中途採用者が占め、各階層・ポストにて活躍をしております。今後も中途採用を積極的に活用し、一層の多様性拡大に取り組んでまいります。

【補充原則3-1-3 サステナビリティについての取組み等】

2020年10月7日に開示した中期経営計画においては、企業理念や重要課題、注力施策を踏まえ、社会的取組課題、及びその課題に対する2022年度末時点の達成イメージを開示しております。

また、人的資本への投資については、有期雇用を無期雇用に転換することで優秀な人材の確保を進めているほか、就業前に特別なトレーニングの場を提供することにより、必要なスキルを前もって習得することが可能となり、安心して長く働いて行けるようにサポートすることで、人的資本強化に努めております。

知的財産への投資については、中期経営計画においてDX(デジタルトランスフォーメーション)の推進を掲げており、AIやシステム等に対する戦略的な投資を行っております。

気候変動に係るリスク及び収益機会は、自社の事業活動や収益等に与える影響が小さく、加えて事業活動による環境への負荷も小さいと想定しております。

今後は、現状把握と共にTCFDのフレームワークに沿ったシナリオ分析を踏まえ、リスクや機会を特定し、気候変動問題に起因する当社への事業影響やリスクを評価した上で目標値等の設定を進めていきます。また、施策の企画や実行に関するガバナンスの仕組みを強化していくと共に、中長期の戦略やロードマップに適宜反映を行っていきます。

【補充原則4-11-1 取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方】

取締役総数について、定款で15名を上限と定めており、現在の取締役の員数は9名ですが、これは現時点での当社グループの企業規模や取締役会が効果的・効率的に機能する最適な員数の範囲にあると考えております。

独立社外取締役・社外監査役の員数は、取締役会・監査役会の多様性や客観性の確保の観点から、複数名選任することとし、現在の取締役9名のうち3名を独立社外取締役、監査役3名のうち1名を独立社外監査役としております。

取締役候補者・監査役候補者は、社内外を問わず、性別・年齢・国籍等を区別することなく、豊富な経験、高い見識、高度な専門性を有する者とすることとし、特に独立社外取締役・独立社外監査役については、東京証券取引所が定める「独立性基準」を踏まえた当社が定める独立性に関する基準を満たす者であって、それぞれの分野での知識や経験を活かして、独立した立場や専門的な見地から意見を述べることができる者としており取締役候補者においては、経営経験を有する者を最低1名、また監査役候補者においては、財務及び会計に関して相当程度の知見を有する者を最低1名選任することとしております。

取締役候補者・監査役候補者の選任にあたっては、取締役会・監査役会の全体としての知識・経験・能力のバランスを図るとともに、ジェンダーや国際性を含めた多様性についても考慮することを方針として、その候補者案を指名委員会が立案し、取締役会の承認を得ることとしております。なお、2021年5月開催の定時株主総会にかかる招集通知より取締役・監査役が有している知識・経験・能力等をスキル・マトリックスとして公表しております。

現在の取締役会・監査役会における女性の割合は、12名のうち2名となっております。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、以下の方針に則り、当社が相当と認める範囲及び方法で株主との間で建設的な対話を行います。

(1) IRを管掌する取締役を指名し、かかる取締役が株主との対話全般を統括します。

(2) IR管掌取締役のもと、IR部門を設置し、これを中心に経営企画部門、経理・財務部門その他の関連部門と適切に情報交換を行い、有機的に連携します。

(3) 株主との対話の手段を充実させるため、第2四半期及び通期の決算発表時において、決算説明会を実施します。

(4) 対話において把握された株主の意見等については、IR管掌取締役や関連部門に随時報告するとともに、必要に応じて取締役会に共有します。

(5) 対話にあたっては、情報伝達行為や取引推奨行為の禁止、インサイダー情報の再伝達を制限するための必要な措置を定めたインサイダー取引防止規程に従って対応します。