(6232)株式会社ACSL 大幅増収、半導体不足に注意

|

鷲谷 聡之社長

|

株式会社ACSL(6232) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

機械(製造業) |

|

代表者 |

鷲谷 聡之 |

|

所在地 |

東京都江戸川区臨海町3-6-4 ヒューリック葛西臨海ビル2階 |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,814円 |

12,318,600株 |

22,345百万円 |

-27.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

-52.77円 |

– |

436.03円 |

4.2倍 |

*株価は3/23終値。各数値は21年12月期決算短信より。EPSは予想の下限。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年3月 |

807 |

-330 |

-176 |

-183 |

-19.42 |

0.00 |

|

2020年3月 |

1,278 |

15 |

231 |

239 |

23.00 |

0.00 |

|

2021年3月 |

620 |

-1,139 |

-1,081 |

-1511 |

-139.54 |

0.00 |

|

2021年12月 |

501 |

-1,188 |

-1,213 |

-1,225 |

-103.94 |

0.00 |

|

2022年12月(予) |

2,500 |

-650 ~-350 |

-650 ~-350 |

-650 ~-350 |

-52.77 ~-28.41 |

0.00 |

* 予想は会社予想。単位:百万円、円。2021 年3月期第3四半期から連結決算に移行。2021年12月期より決算期変更。21年12月期は9か月決算。

(株)ACSLの2021年12月期決算概要、2022年12月期業績予想、中期経営方針「ACSL Accelerate FY22」などについてお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営方針「ACSL Accelerate FY22」

3.2021年12月期概要

4.2022年12月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21年12月期(9か月決算)の売上高は前期比299.2%増の5億1百万円。国家プロジェクトの規模拡大などにより、同期間では過去最高を記録。営業損失は11億88百万円。引き続き積極的な研究開発投資を実施し、研究開発費が同126.2%増加した。21年12月末の受注残は10億77百万円で過去最高。売上高5億1百万円との合計15億78百万円は過去最高の売上高(20年3月期、12か月決算)12億78百万円を超える水準。

- 22年12月期の業績予想については、売上高以外、レンジ形式を採用している。既存の産業と比較して新規性の高い部分が非常に多く、機動的な開発投資が求められること、世界的な半導体不足とそれに伴う各種電子部品の価格高騰及び納期遅延等に関する合理的な見通しが困難であることが理由。売上高は25億円。うち受注済が10億円。用途特化型機体である小型空撮機体の量産が開始される。

- レンジの下限は、半導体及び電子部品等の不足、価格高騰が年内を通じて一定程度継続することを前提とした予想数値。この前提のもと、現在、開発、販売及び生産体制の構築を進めている小型空撮機体、閉鎖環境点検機体、煙突点検機体、物流機体に加え、新たな用途特化型機体の開発等に積極的な研究開発投資を行っていく計画である。

- レンジの上限は、レンジの下限をベースに、世界的な半導体、電子部品の不足及び価格高騰が年内に収束し、それに伴い安定的な部品調達が実現され、研究開発活動にも大きな影響がないことを前提とした予想数値。この前提のもと、予想数値は、レンジの下限よりも利益率の改善が進むことを主要な前提としている。

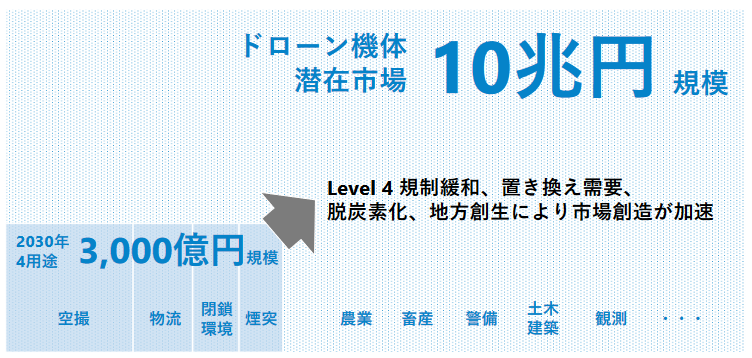

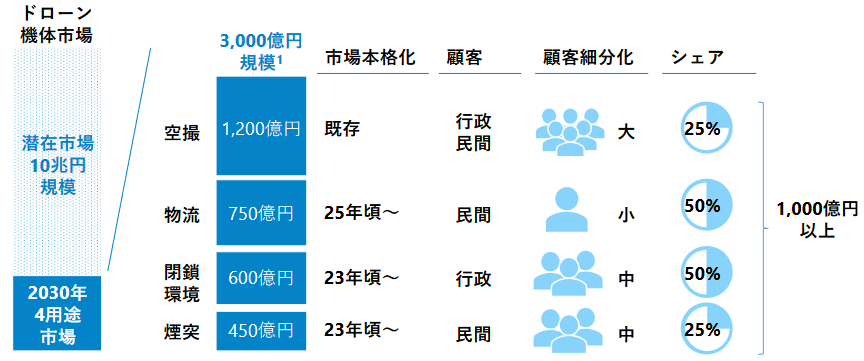

- ローリング方式の中期経営方針「ACSL Accelerate FY22」では、2025年に「売上高100億円、当期純利益10億円」、機体市場規模が3,000億円以上となる2030年には、シェア1/3以上、売上高1,000億円を目標としている。

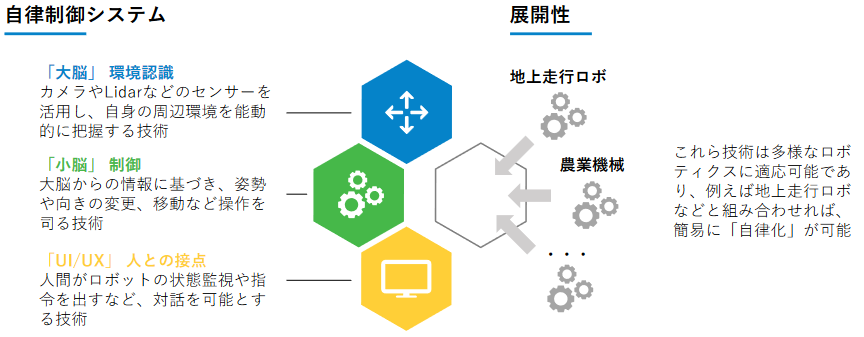

- ただ、2030年の「シェア1/3以上、売上高1,000億円」は、あくまでも現在特定の4用途量産化によるものであり、潜在市場10兆円が顕在化する途上であると、同社では認識している。1,000億円を超えた更なる成長に向けては、その他用途特化型機体の開発、海外市場への展開、同社最大の競争優位性である難易度の高いドローン分野で成熟させた、独自開発の自律制御システムの他ロボティクスへの適応拡大が重要なカギを握ることとなる。

- 同社では、自律制御システムの展開が進んでいない物流機械や農業機械といった分野での国内外のドローン関連企業のM&Aも検討しているということだ。積極的な研究開発投資を継続しながら、どのような案件が今後生まれてくるのかを注目したい。

- 短期的な視点では、量産開始により大きなステップアップとなる今期売上高25億円達成に向けた四半期の進捗も見ていきたい。

1.会社概要

独自開発の制御技術をコアとし顧客先の業務を代替・進化させるドローンを提供するべく、顧客先の現場視察、対話、そして実証を通して用途特化型ドローンの開発を行っている産業用ドローンのメーカー。

高いレベルでの自律飛行を多頻度で行う事が求められる「インフラ点検」、「物流・郵便」、及び「防災・災害対策」分野にフォーカスしており、同社のドローンはこの分野で人の代替として業務を行う。

このため、同社のビジネスは単なる機体の製造・販売ではなく、業務効率化・無人化・IoT化ソリューション。検討段階からシステム開発・導入・アフターサービスまでワンストップで対応する点が大きな特徴となっている。

【1-1 企業理念】

「ACSLが目指す先」として以下のようなミッション、ビジョンを掲げている。

|

MISSION |

技術を通じて、人々をもっと大切なことへ |

|

VISION |

最先端のロボティクス技術を追求し、社会インフラに革命を |

労働力需要が増大する一方で人口減少が進む中、このギャップを解消することをミッションとしている。

ロボティクスで社会課題を解決する事業はESG、SDGsそのものであると、同社は認識している。

【1-2 市場環境】

◎概観

ドローン市場の拡大に向け、以下のような環境変化が進んでいる。ドローンの潜在市場規模は10兆円と想定されており、顕在化が加速すると思われる。

|

経済安全保障 セキュリティ |

データセキュリティや技術漏洩に対する意識の高まりに伴い国産回帰の需要が台頭しセキュアに対するニーズが顕在化 |

|

脱炭素化 クリーンエネルギー |

クリーンエネルギー設備投資増加に伴うO&M(Operation & Maintenance、運用および保守点検)ニーズの台頭や、ドローン物流による脱炭素化の流れ |

|

デジタル田園都市 スマートシティ |

地方創生や持続可能な社会インフラ構築に向けたドローンによる物流やインフラ点検等の需要増 |

|

航空法改正 Level 4 |

航空法改正に伴う有人地帯上空における目視外飛行(Level 4)の緩和や免許制度などの整備 |

(同社資料より)

現在では、実証実験フェーズが収束。日本郵政キャピタルはACSLへ30億円の出資を行ったほか、消防庁は全国700消防本部へドローン導入の方針を決定するなど、大手企業や政府はドローンの本格的な導入を意思決定し始めている。

加えて、大手企業や政府等がセキュアな機体を求め国産などへの切り替えを始めたほか、政府はセキュリティ対応したドローンの調達方針を公表するなど、国産回帰による置き換え需要が急速に台頭している。2022年は「ドローン元年」として本格的に需要の顕在化が進む。

◎ACSLの立ち位置

同社は、黎明期に求められるアジャイル型開発(機体試作)と成熟期に求められる量産を同時に提供可能な国産メーカーであり、ドローン関連企業約700社の中で唯一の上場企業である。

自社開発の自律制御システムを強力な優位性としている。

2.中期経営方針「ACSL Accelerate FY22」

【2-1 目指す姿】

こうした事業環境の下、ACSLでは2020年8月に策定した「ACSL Accelerate」で、10年後に目指すべき姿を定めたマスタープランを掲げた。

*10年後に目指す姿

(1)社会インフラ課題を解決するグローバル・パイオニア

(2)売上高1,000億円以上、営業利益100億円以上

(3)年間30,000台を生産する量産メーカー

(4)デファクト・スタンダードで国を支える

(5)自律制御(小脳・大脳)の最先端技術開発

(6)業界最先端の優秀な人財の育成

(7)企業価値向上、財務KPI向上に絶えず取り組む会社

【2-2 ACSL Accelerateの位置づけ】

目指す姿の実現に向け、変化する事業環境に適応するローリング方式の中期経営方針「ACSL Accelerate」を定めている。

ACSL Accelerate FY20では、プロトタイプ工場から量産メーカーへの変革を進め、ACSL Accelerate FY22 (2022-25)では、持続可能なグローバル・メーカーを目指している。

【2-3 ACSL Accelerate FY22】

(1)戦略

これまでの中期経営方針「ACSL Accelerate」における取り組みを継続しつつ、「持続可能なグローバル・メーカーへ」変遷するためにESG施策とインド進出を強化しつつ、コア技術の新たな適応可能性を検討する。

|

施策 |

|

4つの用途特化型機体の量産化と社会実装 |

|

新用途開発とセキュア対応 |

|

インド市場の本格的立ち上げ |

|

ESG取り組みの強化と発信 |

|

自律制御システムの他分野展開の検討 |

①4つの用途特化型機体の量産化と社会実装

上市済みの機体SOTENとFi4については全国デモンストレーションや公共入札などの販促強化を実施し、開発中の機体については量産化開発を加速させる。

|

小型空撮:SOTEN |

2021年12月 上市済 政府調達等を想定したセキュアな小型空撮ドローン 目標1,000台に対し、600台を受注済み |

|

閉鎖環境点検 |

2021年5月 上市済 下水道、排水管などの閉鎖環境を点検するドローン 一部で活用が開始 |

|

煙突点検 |

2022年上市に向け量産開発中 火力発電所の煙突内部や調圧水槽内などの非GPS環境を自動で飛行するドローン 量産にあたっての課題が明確になり対応中 |

|

物流 |

2023年上市に向け量産開発中 5kgペイロードを搭載可能な物流専用ドローン レベル3からレベル4への対応進める |

②新用途開発とセキュア対応

既に実証実験を実施している各種用途から、新たな用途特化型機体の開発に着手するとともに、製品ラインアップすべてをセキュア対応していく。

風力発電のブレード(羽根)点検自動化、建設現場・発電所などの屋内巡視自動化、タンカーや巨大空間である貨物船のホールド(貨物倉)点検などを行っている。

③インド市場の本格的立ち上げ

経済安全保障の意識が高まりつつあるインドにおいて、市場の60%シェアを持つ中国製ドローンの置き換え需要を現地JV のACSL Indiaと連携しながら早期に刈り取る。

具体的には、日本でセキュリティ対応需要をターゲットにしたSOTENとPF2の現地販売認定(QCI)を取得するほか、インドの主要ドローンや先端技術関連の展示会出展を通し、現地企業とのユースケース構築を加速させ、事業連携を図る。

また、規制当局と積極的な情報共有を図り、日本製ドローンの規制緩和や技術適合を加速させる。

④ESG取り組みの強化と発信

ESGに関する取り組みを強化し、顧客企業と共に社会の強靭化をはかり、事業を通じた社会課題の解決と持続可能な世界の実現に取り組む。

|

持続可能な社会を実現する技術開発 |

地方創生、地域活性化、環境対応、防災・災害対応の強化 |

|

多様性を活用した競争力強化 |

ダイバーシティ強化、多様な働き方、キャリア形成 |

|

ガバナンス |

組織力を最大化し、企業活動の基盤となるガバナンスを強化する |

これまでにも、国土強靭化に向けた独自の取り組みとして災害時のドローンによる支援の無償化を行っているほか、海ゴミ問題の解消に向けたプロジェクトに参画するなど、環境問題でのドローン利活用や、防災・災害時の消防庁・自衛隊との連携などを行っている。

また、Ph.D.保有者約15%、外国籍メンバー約50%、国籍は17 カ国など、ダイバースな開発体制を構築している。先端技術情報は英語であることからバイリンガルで議論ができる環境を整えており、これも競争優位性の源泉・本質であると考えている。

⑤自律制御システムの他分野展開の検討

同社のコア技術は、難易度の高いドローン分野で成熟させた独自開発の自律制御システム。この技術を磨き上げてきたことも同社の強力な優位性であり、ドローンにとどまらず、多様なロボティクスに適応可能と考えている。

(同社資料より)

*適応例

UGV(Unmanned Ground Vehicle、無人走行車両)、フォークリフトなど制限された環境下で走行するロボットへ「大脳」や「UI/UX」を統合させることで、操作の高度化・無人化を実現する。

農業や物流で活用されている各種機械(例、台車、整備車)などを省力化・無人化する。

いずれも、産業用ドローン向けに開発した自律制御システムを適応するとともに、市場からのフィードバックを受け改良を重ねていく。

(2)2030年の目標

機体市場規模が3,000億円以上となる2030年には、事業戦略で特定している4つの用途を量産化および社会実装させることで、4用途で想定される市場規模3,000億円のうち、シェア1/3以上、売上高1,000億円を目標としている。

最も大きい市場規模が想定される用途は空撮で、既に市場は本格化している。顧客は行政・民間。全国に代理店ネットワークを構築済で、シェア25%を目標としている。

物流は、大手物流会社との関係を深化させることで、シェア50%を目指していく。

従来から掲げている海外市場参入、新たな用途開発に加え、前述のように、自律制御技術が適応可能な他のロボティクス分野の探求をすすめ、更なる成長機会を創出する。

(同社資料より)

(3)「ACSL Accelerate FY22」での財務戦略

2025年に「売上高100億円、当期純利益10億円」を達成し持続可能な成長を追求できる体制を目指している。

そのための「ACSL Accelerate FY22」での財務戦略は以下の通りである。

*2030年に向けた利益体質の構築

*製造委託先との連携、量産体制構築により、自社での生産設備整備などの投資は行わない。

*量産開発や新規用途など、研究開発の積極的な先行投資を継続する。6億円以上を想定している。

*海外展開やM&A等の成長に向けて売上規模に応じた現金を確保する。

22年12月期の当期純利益は3.5~6.5億円の損失を想定しているが、レンジは半導体・電子部品の価格高騰状況によるものである。

3.2021年12月期決算概要

【3-1 業績概要】

|

|

21/3期3Q (4-12月) |

構成比 |

21/12期 (4-12月) |

構成比 |

前年同期比 |

|

売上高 |

125 |

100.0% |

501 |

100.0% |

+299.2% |

|

売上総利益 |

-26 |

– |

0 |

0.1% |

– |

|

販管費 |

719 |

573.1% |

1,189 |

237.4% |

+65.4% |

|

うち研究開発費 |

267 |

213.6% |

604 |

120.6% |

+126.2% |

|

営業利益 |

-745 |

– |

-1,188 |

– |

– |

|

経常利益 |

-668 |

– |

-1,213 |

– |

– |

|

当期純利益 |

-812 |

– |

-1,226 |

– |

– |

* 単位:百万円。2021 年3月期第3四半期から連結決算に移行。前期比は非連結との比較で参考値。

*第4四半期(1‐3月)に売上計上が偏重していたため、通期の業績見通しの透明性を高めることを目的として新たに1月~12月に決算期を変更した。21年12月期は21年4月1日から21年12月31日までの9か月決算。

増収、研究開発費増加で営業損失は拡大

売上高は前期比299.2%増の5億1百万円。国家プロジェクトの規模拡大などにより、同期間では過去最高を記録。

営業損失は11億88百万円。引き続き積極的な研究開発投資を実施し、研究開発費が同126.2%増加した。

21年12月末の受注残は10億77百万円で過去最高。売上高5億1百万円との合計15億78百万円は過去最高の売上高(20年3月期、12か月)12億78百万円超える水準。

【3-2 財政状態とキャッシュ・フロー】

◎主要BS

|

|

21/3末 |

21/12末 |

増減 |

|

21/3末 |

21/12末 |

増減 |

|

流動資産 |

3,257 |

4,177 |

+919 |

流動負債 |

432 |

287 |

-145 |

|

現預金 |

1,891 |

2,759 |

+868 |

仕入債務 |

139 |

37 |

-101 |

|

売上債権 |

349 |

69 |

-280 |

負債 |

436 |

295 |

-140 |

|

固定資産 |

751 |

1,537 |

+786 |

純資産 |

3,572 |

5,419 |

+1,846 |

|

有形固定資産 |

– |

– |

0 |

負債・純資産合計 |

4,008 |

5,715 |

+1,706 |

|

無形固定資産 |

75 |

132 |

+56 |

自己資本比率 |

88.6% |

94.0% |

+5.4pt |

|

投資その他の資産 |

675 |

1,405 |

+729 |

|

|

|

|

|

資産合計 |

4,008 |

5,715 |

+1,706 |

|

|

|

|

*単位:百万円。

現預金、投資その他の資産の増加で資産合計は21年3月末比17億円増加。新株発行で純資産は同18億円増加。

自己資本比率は前期末の88.6%から94.0%に上昇。

◎キャッシュ・フロー

|

|

21年12月期 |

|

営業CF |

-1,345 |

|

投資CF |

-751 |

|

フリーCF |

-2,097 |

|

財務CF |

+2,965 |

|

現金同等物残高 |

+2,759 |

*単位:百万円

新株式発行により財務CFは大幅なプラス。

【3-3 事業ハイライト】

「ACSL Accelerate FY20」で策定した4つの戦略を着実に遂行した。

|

戦略 |

中期経営方針における戦略 |

進捗状況 |

|

用途別特化型の機体開発 |

小型空撮ドローン(政府調達・民間向け)、中型物流ドローン(Level 4対応)、煙突点検ドローン、及び閉鎖環境点検ドローンの4分野の製品化 |

小型空撮は受注好調。閉鎖環境点検は製品化が完了し、販売拡大を目指す。中型物流は23年以降の上市に向け製品化推進中 |

|

サブスクリプションの導入 |

機体の売り切りに加えて、顧客ニーズに合わせてサブスクリプションによる定額収入・リカーリングな販売モデルを導入 |

初期導入ハードルを下げ、幅広い顧客にアプローチすべくサブスクリプションモデルを2021年5月に発表し、顧客と検討を開始 |

|

ASEAN進出本格化 |

インドとシンガポールに開発・営業活動を行うための事業所を設立し、ローカル人財の採用 |

2021年9月にインドにJVを設立し、中国製ドローンの置き換えを実現すべくマーケティング等を開始。シンガポールも並行して準備中 |

|

CVCによる技術調達 |

CVCを設立し(または同等機能)、AI・ブロックチェーン・セキュリティ・画像処理・センサー等、技術シナジーが期待できる技術を積極的に調達 |

CVCを2020年12月に設立し、2021年12月時点で海外企業を含め複数社への投資を実行済 |

◎実績

*小型空撮機体「SOTEN(蒼天)」をリリース

コンソーシアムリーダーとして参画しているNEDOプロジェクトで「安全・安心」が担保された小型空撮機体を開発してきたが、21年12月に高セキュリティ対応の小型空撮ドローン「SOTEN(蒼天)」の受注を開始。22年3月に出荷を開始した。

既に初期ロットの600台を超える受注が入り、追加生産を決めている。

「SOTEN(蒼天)」は、データセキュリティ、国産品及び信頼性の高い海外部品の使用、暗号化など高いセキュアを実現しているほか、使いやすさを重視しワンタッチで切替可能なカメラや簡単装着プロペラを搭載している。

また、高い飛行性能、拡張性も備えている。

(同社資料より)

*日本郵便と、ドローンとUGVによる配送高度化を推進

2021年6月に業務提携契約を締結した日本郵便および日本郵政キャピタルと、配達ネットワークの高度化を推進している。

2021年12月には、東京都奥多摩町のドローン及び配送ロボット連携による配送試行で日本郵便仕様のACSL PF2を提供した。

社会実装を見据え、ドローンから配送ロボットへの郵便物等の受け渡しなど、中山間地における省人化配送モデルを検証した。

(同社資料より)

*都内初のドローンフードデリバリーの実証実験

21年11月に東日本旅客鉄道社、KDDI社等とレベル4飛行を見据え、都内で初めて有人地域での実証実験を実施した。

アフターコロナにおける物流変革を見据えたビジネスモデルを検討している。

*商品のドローン配送サービス実証

21年11月にANA HD社、セブン‐イレブン・ジャパン社と配送先 4 地点にドローンで即時配送するサービスを実証した。

配送料の受け取り、既存店舗駐車場からのドローン離発着、セブン-イレブンの店員による荷物搭載の実施など、今後のサービス本格運用を想定して実証試験を行った。

*ISO27001を取得し、第三者認証を強化

社会実装フェーズで不可欠な品質管理やセキュリティマネジメントの強化を図るべく、第三者認証を積極的に取得し社内のガバナンス体制を強化した。

211年11月に情報セキュリティ管理認証ISO/IEC27001:2013を取得したほか、2018年に取得した品質管理認証ISO9001 :2015

も更新し、「安全安心」を実現すべく品質改善を継続している。

*新たなニーズである屋内巡視の実証が成功

現在推進している4用途に加えて、新たな用途特化型機体の候補として屋内巡視のニーズが高いため、21年11月にセンシンロボティクスと共同開発した屋内自律飛行システムを利用して竹中工務店、カナモト、アクティオと共同で、実際の建設現場における有用性を検証した。

建設現場における施工管理担当者が行う安全巡回や現地確認を自律ドローンで実施したところ、良好な結果を取得した。

4.2022年12月期業績予想

【4-1業績予想】

|

|

21/12期 |

22/12期(予) |

|

売上高 |

501 |

2,500 |

|

営業利益 |

-1,188 |

-650~-350 |

|

経常利益 |

-1,213 |

-650~-350 |

|

当期純利益 |

-1,226 |

-650~-350 |

* 単位:百万円

事業の性質上、既存の産業と比較して新規性の高い部分が非常に多く、機動的な開発投資が求められること、かつ、世界的な半導体不足とそれに伴う各種電子部品の価格高騰及び納期遅延等に関する合理的な見通しが困難であることから、レンジ形式による通期業績予想開示を採用している。

売上高は25億円。うち受注済が10億円。用途型特化機体の量産が開始される。

レンジの下限は、半導体及び電子部品等の不足、価格高騰が年内を通じて一定程度継続することを前提とした予想数値。

この前提のもと、現在、開発、販売及び生産体制の構築を進めている小型空撮機体、閉鎖環境点検機体、煙突点検機体、物流機体に加え、新たな用途特化型機体の開発等に積極的な研究開発投資を行っていく計画である。

レンジの上限は、レンジの下限をベースに、世界的な半導体、電子部品の不足及び価格高騰が年内に収束し、それに伴い安定的な部品調達が実現され、研究開発活動にも大きな影響がないことを前提とした予想数値。この前提のもと、予想数値は、レンジの下限よりも利益率の改善が進むことを主要な前提としている。

◎売上構成

|

|

台数 |

金額(億円) |

|

用途特化型の機体販売 |

1,100~ |

12 |

|

小型空撮機体 |

1,000~ |

10 |

|

その他用途特化型機体 |

100~ |

2 |

|

ソリューションの作り込み |

~150 |

12 |

|

実証実験・受託開発 |

– |

7 |

|

汎用・評価機体 |

~150 |

5 |

|

その他 |

– |

1 |

5.今後の注目点

中期経営方針「ACSL Accelerate FY22」では、機体市場規模が3,000億円以上となる2030年には、「シェア1/3以上、売上高1,000億円」を目標としているが、あくまでも現在特定の4用途によるものであり、潜在市場10兆円が顕在化の途上であると同社では認識している。1,000億円を超えた更なる成長に向けては、同社最大の競争優位性である難易度の高いドローン分野で成熟させた独自開発の自律制御システムの他ロボティクスへの適応拡大が重要なカギを握ることとなる。同社では、自律制御システムの展開が進んでいない物流機械や農業機械といった分野での国内外のドローン関連企業のM&Aも検討しているということだ。積極的な研究開発投資を継続しながら、どのようなM&A案件が今後生まれてくるのかを注目したい。

短期的な視点では、大きなステップアップとなる今期売上高25億円達成に向けた四半期の進捗も見ていきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2021年6月25日)

基本的な考え方

当社は、「技術を通じて、人々をもっと大切なことへ/Liberate Humanity through Technology」というミッションのもと、「最先端のロボティクス技術を追求し、社会インフラに革命を」というヴィジョンを掲げております。当社を支えている株主をはじめとした全てのステークホルダー(顧客、取引先、従業員、債権者、地域社会等)との信頼関係を構築・維持し、皆様の利益を重視した経営を行うことが当社の使命であると考えております。そのためには、当社事業が安定的かつ永続的な発展を果たすことが不可欠であり、経営の健全性及び透明性の向上を目的とするコーポレート・ガバナンスの強化は最重要な経営課題の一つと認識しており、強化、充実に取り組んでおります。具体的には、株主総会の充実、取締役会及び監査役会の機能強化、適時適切な情報開示・IR活動の実施、内部管理体制の強化等によりコーポレート・ガバナンスの一層の強化に努めております。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。