(4583)株式会社カイオム・バイオサイエンス 創薬事業における着実な進展へ

|

小林 茂 社長 |

株式会社カイオム・バイオサイエンス(4583) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

医薬品(製造業) |

|

代表取締役社長 |

小林 茂 |

|

所在地 |

東京都渋谷区本町3-12-1 住友不動産西新宿ビル6号館 |

|

決算月 |

12月末 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

174円 |

40,781,500株 |

7,095百万円 |

-59.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

– |

– |

45.55円 |

3.8倍 |

*株価は 3/4終値。各数値は21年12月期決算短信より。創薬事業における合理的な業績予想の算定が困難なため、22年12月期の業績予想は創薬支援事業の売上高620百万円のみ開示している。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年12月 |

259 |

-887 |

-883 |

-882 |

-33.48 |

0.00 |

|

2018年12月 |

212 |

-1,539 |

-1,533 |

-1,533 |

-57.26 |

0.00 |

|

2019年12月 |

447 |

-1,401 |

-1,410 |

-1,403 |

-44.61 |

0.00 |

|

2020年12月 |

480 |

-1,283 |

-1,291 |

-1,293 |

-36.06 |

0.00 |

|

2021年12月 |

712 |

-1.334 |

-1.329 |

-1.479 |

-36.74 |

0.00 |

|

2022年12月(予) |

– |

– |

– |

– |

– |

0.00 |

*単位:百万円、円。創薬事業における合理的な業績予想の算定が困難なため、22年12月期の業績予想について会社側は創薬支援事業の売上高620百万円のみ開示している。

株式会社カイオム・バイオサイエンスの2021年12月期決算概要、事業の進捗などをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年12月期決算概要

3.2022年12月期の見通し

4.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 2021年12月期の売上高は前期比2億32百万円増の7億12百万円。創薬事業においてLIV-2008及びLIV-2008bのライセンス契約締結による契約一時金を受領。創薬支援事業においては、国内製薬企業を中心に既存顧客との安定的な取引が継続した。営業損失は同50百万円拡大の13億24百万円。研究開発費は同1億55百万円増加の13億12百万円。CBA-1535治験薬等製造費用を計上した。その他、受託取引増加に伴い売上原価が増加した。

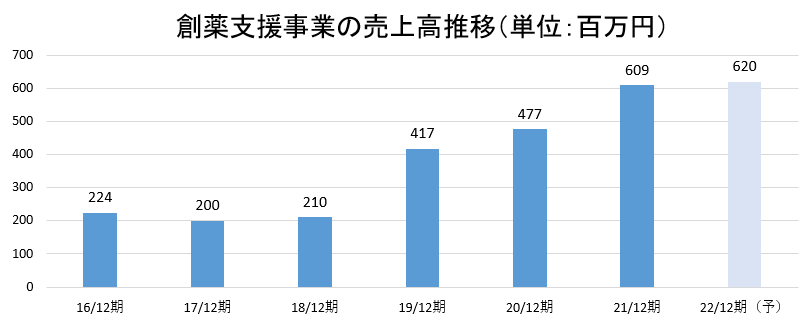

- 2022年12月期の業績予想については、創薬事業における合理的な業績予想の算定が困難なため、業績予想は創薬支援事業の売上高620百万円のみ開示している。

- 創薬事業においては、CBA-1205及びCBA-1535の臨床試験の着実な進展を目指す。CBA-1205の第I相試験は前半パートを終え後半パートへ移行し、今後の導出活動において重要となる肝細胞がん患者での安全性及び初期の有効性の評価を進める。加えて、適応症拡大に向けて動物モデルにおける薬効データの確認を進めるほか、バイオマーカー探索など製品価値の向上に向けた基礎研究を推進する。CBA-1535は、2022年内の第I相試験開始を目標としている。治験薬製造が完了し、治験計画届を提出した。

- 創薬支援事業においては、既存顧客ニーズに対して丁寧に対応するとともに、製薬企業等からの新規抗体作製やタンパク質調製等の受託業務を拡大する。

- 創薬事業においては、CBA-1205の第I相試験は前半パートを終え後半パートへの移行が決定。CBA-1535は治験計画届を提出など、各パイプラインとも概ね順調に進捗しているようだ。加えて、創薬支援事業は、国内製薬企業等との安定した取引の継続に加え、英国Mologic社を始め新たな製薬企業との取引が収益に貢献し売上高は19年12月以降、右肩上がりの成長を見せている。今期は微増収の予想だが、富士レビオとの3製品目となる診断薬キットの発売、中外製薬及びChugai Pharmabody Researchとの委託研究契約延長など、同事業の事業基盤は着実に強固なものとなっている点に注目したい。

1.会社概要

ミッションに「医療のアンメットニーズ(※)に創薬の光を」を掲げ、独自技術であるADLib®システム等の複数の抗体作製技術を駆使して最適な抗体を取得し、アンメットニーズの高い疾患に対する抗体医薬品の開発候補品創出に取り組むバイオベンチャー。高い抗体開発候補品創出能力などが強み。

※アンメットニーズ

現状では有効な治療法がなかったり、薬剤による治療満足度が低かったりする治療に対する未充足なニーズ

【1-1 沿革】

2005年2月、国立研究開発法人理化学研究所の太田邦史研究員(現:東京大学執行役・副学長)が率いる遺伝ダイナミクス研究ユニットと財団法人埼玉県中小企業振興公社(現:財団法人埼玉県産業振興公社)との共同研究により開発された抗体作製基盤技術ADLib®システム(アドリブシステム)の実用化を目的として設立された。

2011年12月に東証マザーズに上場。

設立当初よりADLib®システムの技術導出(ライセンス供与)を中心的なビジネスモデルと位置付けて活動してきたが、2017年2月、業績向上に向け代表取締役交代など経営陣の刷新に踏み切った。

また、ADLib®システムの技術導出に依存したビジネスモデルから、創薬開発を推進する経営へと軸足をシフトさせる必要があると判断し、経営ビジョン、経営方針、ビジネスモデルの変更も行った。

2020年には自社開発品の初期臨床試験を開始し、臨床開発ステージのバイオベンチャーとして成果創出に取り組んでいる。

【1-2 経営理念など】

|

Mission |

医療のアンメットニーズに創薬の光を |

|

Vison |

アンメットニーズに対する抗体医薬の開発候補品を生み出すNo.1ベンチャー企業を目指す |

|

経営方針 |

●健全な経営と信頼性の確保を第一に、社会とともに成長する企業を目指す。 ●創造と科学をもってアンメットニーズに対する治療薬を開発して、患者さんと社会へ貢献する。 ●外部連携により継続的なパイプライン創出と企業価値向上を実現する。 |

後述するように、同社の主力製品である抗原抗体医薬はがんや自己免疫疾患の領域では目覚ましい治療効果をもたらしている。しかし、膵臓がん、肺がん、アルツハイマー病、糖尿病合併症、筋萎縮性側索硬化症(ALS)等、未だに治療満足度、薬剤貢献度が低い疾患が残されているほか、既存の抗体治療薬よりも優れた抗体に対するニーズも存在する。

同社は、この経営理念の下、自社の技術プラットフォームを初めとする抗体・タンパク質周辺技術を最大限に活用して、アンメットニーズの高い分野に対する抗体創薬に取り組んでいる。

【1-3 市場環境】

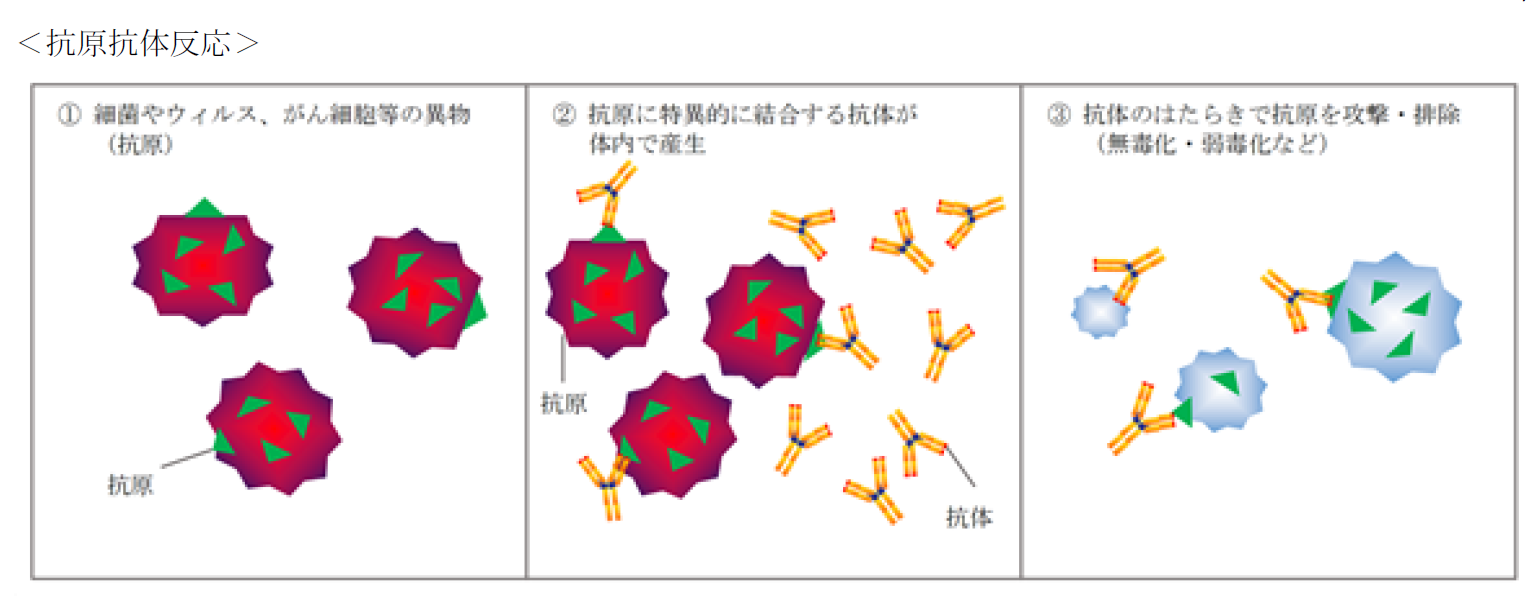

◎抗原抗体反応と抗体医薬品

同社の事業内容を理解するうえで知っておく必要のあるキーワードが「抗原抗体反応」、「抗体医薬品」などである。

ヒトには、体内に侵入した細菌やウイルス等のタンパク質を異物(抗原)として認識し、その異物を攻撃、排除するために、体内で抗体を作って身体を守る防御システムが備わっており、これを「抗原抗体反応」と呼ぶ。

(同社有価証券報告書より)

こうして産生された抗体は、特定の抗原にのみ結合する性質を持っており、正常な細胞とがん細胞を見分けたり、病気の原因となるタンパク質の機能を抑えたりすることができる。

この抗体の特徴を医薬品に活用したものが「抗体医薬品」である。

従来の抗がん剤等の中には、正常な細胞にも作用して副作用を引き起こすものも多く、副作用を抑制するために本来の目的であるがん治療を進めることができないといったケースも見られるが、抗体医薬品は、疾患に関連する細胞に特異的に発現が認められる抗原をピンポイントで狙い打ちするため、高い治療効果と安全性が見込まれ、近年市場が拡大している医薬品である。現在、世界で承認されている抗体医薬は100品目を超えており、がんや自己免疫疾患の領域で目覚ましい治療効果をもたらしたものもある。

(抗体医薬品が使われている主な疾患)

|

分類 |

病気 |

|

がん |

大腸がん、乳がん、非小細胞肺がん、メラノーマ、腎がん、前立腺がん、胃がん、急性骨髄性白血病、非ホジキンリンパ腫、皮膚T細胞リンパ腫等 |

|

アレルギー・免疫 |

関節リウマチ、多発性硬化症、クローン病、喘息、腎臓移植後の急性拒絶(正)反応 |

|

その他 |

黄斑変性症、骨粗鬆症、感染症 |

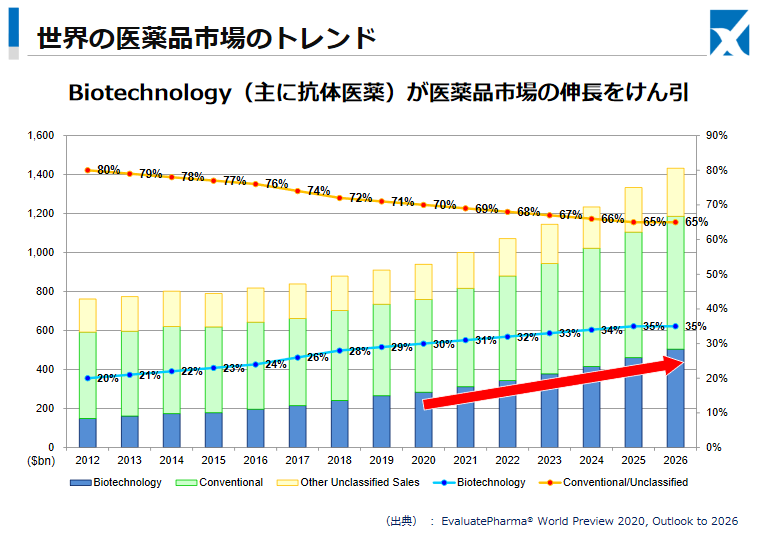

◎成長が続くバイオ医薬品市場

バイオ医薬品は、遺伝子組換え技術等のバイオテクノロジーにより創出された医薬品であり、1980年代から実用化が始まった。その後、抗体作製技術等の技術革新により、分子量が大きく、構造が複雑な抗体医薬品の創出が可能となり、新たな治療手段として、前記のような有用性の高さが臨床的に示されている。

同社資料における記述(出典:Evaluate Pharma®の「Evaluate World Preview 2020,Outlook to 2026」)によれば、医薬品の総売上高に占めるバイオ医薬品の構成比は2020年の30%から2026年には35%まで上昇すると予測されている。

バイオ医薬品の売上の増加は今後もしばらく継続するものと見込まれる。

(同社資料より)

中でもバイオ医薬品の牽引役である抗体医薬においては、京都大学高等研究員の本庶佑特別教授がノーベル医学生理学賞を受賞したことで話題になったオプジーボなどに代表される免疫チェックポイント阻害剤(※)の適応症が製品化後、順次拡大されている。

加えて、他の抗体医薬品との併用療法によるがん治療の向上を目指した開発研究が多数実施されているほか、抗体薬物複合体(ADC)やバイスペシフィック抗体(※)に代表される多価抗体などの次世代型抗体については、従来よりも有用性を高めた医薬品としての開発を目指して現在多くの臨床試験が行われている。

高い薬効および安全性というアドバンテージから、世界の医薬品売上高上位には抗体医薬品製剤が多数ランクインしており、今後も免疫チェックポイント阻害剤を含めた抗体医薬品市場は一層の拡大が期待されている。

(同社資料より)

※オプジーボ

一般名はニボルマブ。がん細胞が免疫システムを無効化する仕組みを阻止する働きを持つ免疫チェックポイント阻害剤の一つ。日本では、2014年7月に切除術による根治が期待できない悪性黒色腫の治療薬として承認され、同年9月から小野薬品工業が販売を開始した。その後、15年12月に非小細胞肺がん、16年9月に腎細胞がんにも適応が拡大された。

※免疫チェックポイント阻害剤

免疫療法の一種。これまでの免疫療法は免疫細胞の攻撃力を高める「アクセルを踏む働き」が中心であったのに対し、がん細胞によって免疫細胞にかけられたブレーキ(免疫チェックポイント)を外すことにより、免疫細胞の本来の力を発揮させ、がん細胞を攻撃できるように作用するもの。従来の治療法では効果が十分に見られなかった患者にも治療効果を上げることに成功している。

※バイスペシフィック抗体

通常、抗体は抗原を認識する部位を2つ持っており、それらは同じ抗原を認識する。それに対し、2つの抗原認識部位がそれぞれ別のターゲット(抗原)を認識するものをバイスペシフィック抗体と呼ぶ。

【1-4 事業内容】

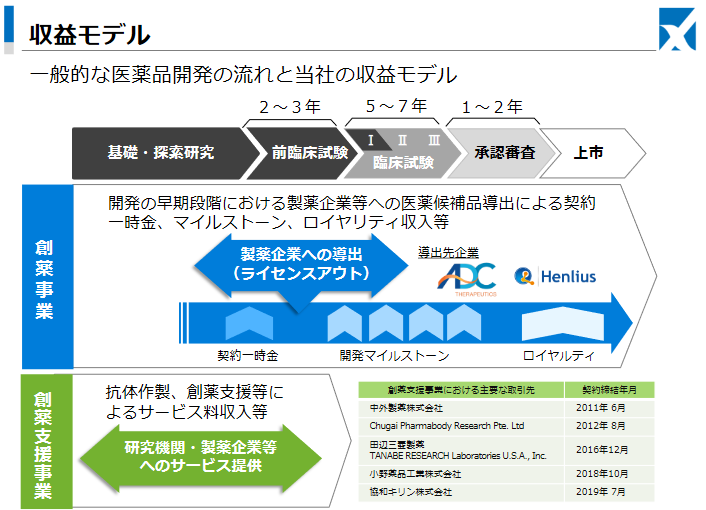

◎ビジネスモデル

独自の抗体作製技術ADLib®システムや複数の抗体作製技術を用いて治療薬や診断薬等の抗体医薬品候補を開発し、これを導出する「創薬事業」および、抗体作製技術を用いて製薬企業や診断薬企業、大学等の研究機関で実施される創薬研究を支援する「創薬支援事業」を展開している。

◎抗体作製技術について

抗体医薬品を創り出すために不可欠な抗体作製技術には様々な種類が存在する。

同社独自技術であるADLib®システムは、従来の抗体作製技術とは異なるテクノロジーで「従来の免疫法では困難な抗原に対する抗体取得が可能」、「迅速な抗体取得」などの技術的特徴を有している。

このほか、ハイブリドーマ法、マウスやニワトリを用いたB Cell Cloning法、Tribody作製技術等複数の抗体作製技術を保有する。

これら、それぞれの技術の特性を活かして統合的に運用することにより抗体作製力の強化を進めている。

<抗体作製技術とその特徴>

|

抗体作製技術 |

特性 |

|

ADLib®システム |

●抗原があれば10日前後と短期間でヒトIgG抗体を獲ることができる。 ●抗体ライブラリの多様性を自律的に高めることができる。 ●動物免疫と異なり、自己抗原への免疫寛容の影響を受けないため、理論的にはあらゆる配列のタンパク質を認識する抗体が取得できる可能性がある。 ●ヒトADLib®システムを用いた場合、ヒト化の工程を経ずにヒト抗体を取得することができる。 ●2020年6月、ヒトADLib®システムを構成する重要な要素である「ヒト抗体を産生する細胞」に関する特許が日本で成立した。 ●国立研究開発法人日本医療研究開発機構(AMED)の助成事業に参画した。ADLib®システムを活用した感染症領域の研究やADLib®システム技術改良を実施し、コア技術開発へ継続的に取り組む。 ●東京医科歯科大学よりヒトADLib®システムで取得した抗HMGB1抗体を用いたアルツハイマー症の治療薬開発の研究成果が発表された。 |

|

ハイブリドーマ法 |

●動物免疫による抗体作製法で、最もよく用いられる。 ●手法が確立されており、医薬品化された実績も多い。 ●ヒト抗体産生動物を用いた場合、ヒト化の工程を経ずにヒト抗体を取得することができる |

|

B Cell Cloning |

●動物免疫を行った後、ハイブリドーマを作製せずに抗体の配列を決定するため、ハイブリドーマ法より短期間で目的の抗体を得ることができる。 ●抗原特異的なB細胞の検出率がハイブリドーマ法よりも高く、取りこぼしが少ない。 ●ヒト抗体産生動物を用いた場合、ヒト化の工程を経ずにヒト抗体を取得することができる。 |

|

Tribody |

●2つ以上の異なる抗原結合部位を持つ抗体であるTribodyおよびその発展型多重特異性抗体のデザイン・エンジニアリング・創薬開発を可能にする技術プラットフォームをいう。 ●腫瘍局所へのT細胞誘導活性を有する抗体を作製することができる。 |

(1)創薬事業

◎事業範囲

医薬品の研究開発プロセスのうち、「抗体の作製・評価」「開発・製造」「臨床試験の一部」を事業範囲としている。

タンパク質調整、抗体作製、創薬研究、臨床開発の研究開発機能を有し、新規抗体創製から初期臨床開発を実施できる研究開発体制を構築している。

◎ビジネスモデル

様々な抗体作製技術を駆使して、アンメットニーズの高い疾患領域における抗体創薬開発を行い、前臨床開発または初期臨床開発段階で開発した医薬候補品を製薬企業等に導出。契約一時金、マイルストーン収入(開発&販売)、およびロイヤルティ収入等を獲得する。抗原や研究用抗体の取得についてはアカデミア(大学・研究機関)に対する積極的なアプローチにより連携を強化、有望なシーズについての事業化権を獲得する。

(同社資料より)

◎開発の基本戦略・方針

特にがん領域においては自社で開発候補抗体(ヒト化抗体、ヒト抗体)の非臨床データパッケージまで作製できる研究体制を構築し、前臨床段階での導出を基本戦略としているが、初期臨床試験まで自社で対応できる開発体制の構築し、2020年には自社パイプラインの臨床開発を開始した。

これは、同社が導出したいタイミングで必ずしも適切な導出先が見つかるかは明確ではないこと、ある程度開発を進めて付加価値を付けた後に導出したほうが事業として明らかに良好な場合もあることを想定しているためである。

また、今後の展開については、開発遅延・中止リスクを鑑み、継続的に10程度の探索ステージのプロジェクトを運営し、創薬成功確率を高めることを方針として掲げている。

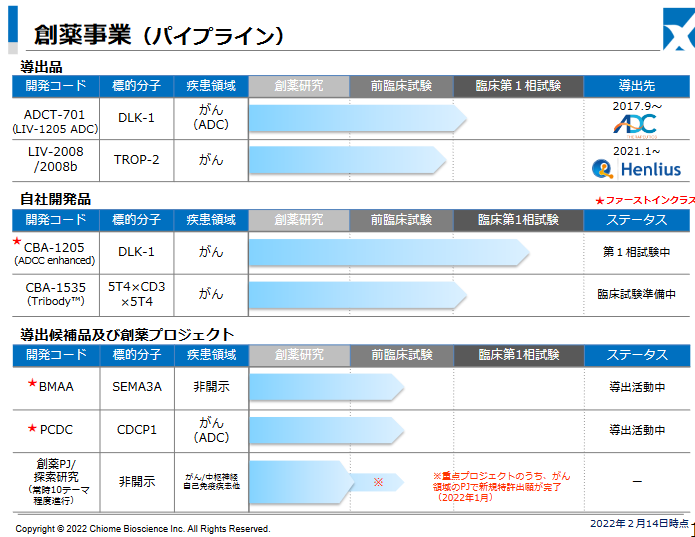

◎パイプラインおよび開発状況

(同社資料より)

(導出品)

|

ADCT-701(ヒト化抗DLK-1モノクローナル抗体の薬物複合体) |

|

|

概要 |

がん細胞の細胞表面で発現しているタンパク質「DLK-1」をターゲットとするヒト化モノクローナル抗体のADC抗体(※)。 2017年9 月にスイスのADC Therapeutics 社へ導出。ADC抗体開発用途限定してカイオム・バイオサイエンスがADC社に対して全世界における独占的なサブライセンス権付の開発、製造および販売権を許諾している。 2019年11月IND(新薬臨床試験開始届)申請準備に必要な毒性試験が終了したことによるマイルストーンを達成した。 2020年11月に契約内容の一部を変更する変更契約を締結。ADCT社での権利を低分子薬剤ピロロベンゾジアゼピン(Pyrrolobenzodiazepine:PBD) によるADC開発用途のみに限定。 |

|

想定適応疾患と解決すべきアンメットニーズ |

肝臓がん、小細胞肺がん、神経芽細胞腫など、多くの固形がんを標的としている。 標準療法で十分な効果が得られない患者に効果を有する治療薬を提供する。 |

|

開発の進捗 |

現在、ADCT社で2022年のIND申請および臨床試験に向けた準備が進行中。ADCT社と米国国立がん研究所(NCI)による神経内分泌がんの共同開発が開始された。 |

|

LIV-2008/2008b(ヒト化抗TROP-2モノクローナル抗体) |

|

|

概要 |

種々の固形がんの細胞表面に発現する「TROP-2」に結合するヒト化モノクローナル抗体。がん細胞の増殖活性を阻害することが動物モデルを用いた試験により確認されている。 「TROP-2」は、正常組織に比べ、乳がん、大腸がんのほか、膵がん、前立腺がん、肺がん等の複数の固形がんにおいて発現が増大しており、がんの悪性度に関連していることが複数報告されている分子。naked抗体に加えてADC(抗体薬物複合体)等の強い薬効を期待した開発を狙う。 |

|

想定適応疾患と解決すべきアンメットニーズ |

乳がん(TNBC)、大腸がん、膵がん、前立腺がん等 薬物等との複合体により、TROP-2が発現する腫瘍に対して先行品で十分な治療できない患者さんに対する治療薬を提供する。 |

|

知財 |

日本・米国・欧州・中国他で特許成立。 |

|

開発の進捗 |

自社開発よりも他社技術を使用したほうが事業化に適していると判断し、ライセンス活動に集中してきたが、2021年1月、Shanghai Henlius Biotech, Inc.とライセンス契約を締結した。 Shanghai Henlius Biotech, Inc.は、中国上海市に本社を置くグローバルなバイオ医薬品企業で、2010年の設立以来、研究開発から製造、商業化までの医薬品のライフサイクル全体を通じて、効率的で革新的な統合プラットフォームを構築している。これまでにバイオシミラー医薬を3品目上市しているほか、20種類以上の多様なパイプラインを保有している。また、独自の抗PD-1モノクローナル抗体“HLX10”を基盤としたがん免疫療法における研究開発を継続している。香港証券取引市場に上場している。

(ライセンス契約概要) *中華人民共和国、台湾、香港およびマカオにおけるLIV-2008およびLIV-2008bの開発、製造および販売権をHenlius社に許諾(サブライセンス権付き)。 *契約一時金1百万ドルと開発マイルストン、販売ロイヤルティを得る。 *上記以外の全世界における権利についてのオプション権を付与。

Shanghai Henlius Biotech, Inc.以外の製薬企業においても導入評価実施中である。 |

(自社パイプライン)

|

CBA-1205(ADCC活性増強型ヒト化抗DLK-1モノクローナル抗体) |

|

|

概要 |

「DLK-1」をターゲットとするファースト・イン・クラスのヒト化モノクローナル抗体。DLK-1は幹細胞や前駆細胞のような未熟な細胞の増殖・分化を制御し、これまでに肝臓がんをはじめとする複数のがん細胞表面においても発現し、その増殖に関与していることが明らかとなった新しいがん治療の標的になる可能性がある分子。 |

|

想定適応疾患と解決すべきアンメットニーズ |

難治性の癌腫である肝細胞がん、肺がん等。 有効な治療薬がない悪性度の高い腫瘍に対して新たな治療薬を提供する。 |

|

知財 |

日本・米国・欧州・中国他で特許成立 |

|

開発の進捗 |

臨床開発に向けてADCC活性を高めた抗体産生細胞株のMaster Cell Bank(MCB)の構築が完了した。動物モデルでは既存薬との優れた併用効果も観察されている。 2018年9月に臨床開発部を発足し、現在、臨床開発契約の検討およびCRO選定を行っている。 CMC開発が順調に進捗すており、原薬製造完了した。 治験申請に必要な毒性試験等非臨床開発は2019年に概ね終了した。 2020年7月にスタートした国内臨床試験第1相試験では、固形がん・肝細胞がん患者を対象に、安全性・忍容性・体内動態および有効性評価を実施する。 同試験の前半パートが終了した。固形がん患者を対象とした治験経過から標的および本抗体の安全性の高さが判明した。当初計画の最高用量よりも高い用量を追加し安全性評価を実施したが、順調な進捗により2023年中という第1相試験の終了予定時期に変更は無い。 2021年末に同試験の後半パートへの移行が決まった。前半パートでの最大量を参考に、肝細胞がん患者の臨床試験における最適な投与量を確認するほか、安全性と初期の薬効シグナルを評価する。この薬効シグナルの確認が早期導出の鍵となる。

ADCT社とのライセンス契約変更に合意し、CBA-1205のPBDを除くADCの開発・ライセンス権等を皆カイオム側で確保することとした。 この変更契約でADCT社の権利範囲を原契約よりも限定することに伴い経済条件の見直すため想定される対価の総額は従前よりも減少するが、既に臨床第I相試験が始まり開発が先行しているカイオムのCBA-1205の権利範囲を拡大することによって早期の導出可能性や収益力の向上を図ることができると考えている。また、自社または導出先でのCBA-1205のADC開発の可能性が開けることから、新たな経済価値の創造も期待できる。 |

|

CBA-1535(ヒト化抗5T4・抗CD3多重特性抗体) |

|

|

概要 |

2018年12月、資産譲渡契約によりカイオム・バイオサイエンスが英国Biotecnol Limited社よりがん治療用抗体(T cell Engager抗体:Tb535H)と抗体改変技術を2百万ポンドで取得。カイオム・バイオサイエンスは開発コード「CBA-1535」としてTribody™技術(※)を用いた世界初の初期臨床開発を進めることとなった。Tb535HはBiotecnol Limited社が独自の多重特異性抗体Tribody™技術を活用し創製したがん治療用候補抗体。 |

|

想定適応疾患と解決すべきアンメットニーズ |

悪性中皮腫、小細胞肺がん、非小細胞肺がん等。 「悪性胸膜中皮腫」は、肺の外側や胸膜から発生する悪性腫瘍でありその多くがアスベスト(石綿)吸引によると考えられる。アスベストは高度成長期の建築物に断熱材として使用されビルの建て替えに伴う解体工事により飛散する。全ステージの平均5年生存率は10%強といわれ、現在先進国で患者数がピークをむかえ、開発途上国でも今後の増加が見込まれる。順天堂大の樋野教授によれば日本人の中皮腫患者数はピーク時(2025年)10万人に上るという。 薬剤治療の選択肢が少なく、予後の悪い悪性中皮腫を始めとした固形がんに対する有効な治療薬を提供する。 |

|

知財 |

日本・米国・英国・中国で成立。欧州他で特許出願中。 |

|

開発の進捗 |

2020年4月、日本における特許が成立したのに続き2020年8月、英国において特許が成立した。 また、2021年1月米国、9月中国においても特許が成立した。

Tribody抗体として世界初の臨床試験入りに向け準備を進めている。新規分子Tribodyの製造法を確立しGMP原薬及び治験薬製造が完了した。非臨床試験データを基に国内規制当局への相談を行った結果、2022年前半の治験申請が可能と判断。国内での開発を決定した。 臨床第1相試験の前半パートでは固形がん患者を対象に、CBA-1535単剤で低用量から段階的に投与し、安全に投与できる最大量を求めるとともに、初期の薬効シグナルを評価する。 後半パートでは、同じく固形がん患者を対象に、がん免疫療法薬との併用を行う。前半パートで安全性が確認できた用量から段階的に投与し、がん免疫療法薬と安全に併用できる最大用量を求める。併用での初期の薬効シグナルを評価する。 第1相試験時点からがん免疫療法薬との併用を実施することで、CBA-1535が臨床ニーズを満たす安全性及び有効性を期待できるかを最速で確認することを目的としている。同試験での安全性の確立が T cell engagerとしてのTribody創薬の一里塚となる。

22年2月16日に治験計画届を、医薬品医療機器総合機構(PMDA)に提出した。PMDA による初回治験計画届の 30 日調査が終了したのち、治験実施施設での治験審査委員会による審査および治験実施施設との契約を経て、被験者登録・投与の開始と進んでいく。 |

|

BMAA(ヒト化抗セマフォリン3Aモノクローナル抗体) |

|

|

概要 |

神経軸索の伸長を抑制するセマフォリン3Aに結合するヒト化モノクローナル抗体。 公立大学法人横浜市立大学、五嶋研究室との共同研究において、ADLib®システムにより取得した。 |

|

想定適応疾患と解決すべきアンメットニーズ |

糖尿病黄斑浮腫他 糖尿病網膜症は糖尿病の3大合併症のひとつで、日本では成人の失明原因の第一位。血糖値の高い状態が続くことで、網膜の血管が傷ついたり詰まったりして起きる病気で、自覚症状がないまま進行する。 成人の失明の主な原因疾患である糖尿病黄斑浮腫に対し、従来と異なるメカニズムに基づき抗血管新生薬よりも早い段階でDMEを抑える新たな薬剤を提供する。 |

|

期待 |

免疫系疾患、神経疾患等、セマフォリン3A との関連が知られている幅広い疾患領域での適応が期待される。 |

|

知財 |

日本・米国・欧州で特許成立。 |

|

開発の進捗 |

SemaThera社(カナダ)との共同開発ライセンスおよび独占的オプション契約を21年5月に終了した。 契約締結から 3 年以上を経て、SematThera 社のオプション権行使にはまだ時間を要することから、カイオム・バイオサイエンスでの独自の研究開発活動及び事業機会を確保することも目的として両者合意の上で本契約を終了した。 セマフォリン3Aが関与する疾患に狙いを定めた海外研究機関との共同研究を実施完了。 これまでに取得したセマフォリン3Aのデータおよびセマフォリンファミリーに関する探索研究のデータとともに今後の事業開発活動を継続している |

|

新規パイプライン:PCDC |

|

|

概要 |

ADC抗体を用いた新規パイプライン。標的分子はCDCP1ファーストインクラス抗体。 |

|

期待 |

CDCP1は First in classとなる標的分子であり、標準治療耐性のがん種を含む幅広い固形がんで発現している。( 肺、結腸直腸、膵臓、乳、卵巣 がんなど)結合特性および毒性プロファイルに基づく、広い有効域&安全域が期待される。 |

|

進捗 |

ADC用途を中心とした導出活動と並行して追加動物を実施しデータを蓄積している。 2021年7月、世界知的所有権機関(WIPO)にて出願特許情報が公開された。抗腫瘍効果の高い抗体薬物複合体(ADC)用の抗体としての可能性が高まっている。 |

|

創薬研究プロジェクト |

|

|

概要 |

パイプライン拡充のために国内研究機関と連携をしながら、がん、中枢神経、自己免疫疾患などアンメットニーズが存在する疾患領域での共同研究を実施しており、有望なものをプロジェクト化する。 |

|

進捗 |

研究の進捗状況等に基づき、創薬PJの改廃を実施している。 2つの重点プロジェクトについての導出・開発計画の検討、及び今後の事業化に資する研究活動に注力を行う。 知財化に向けた研究開発を進めているほか、新規プロジェクト発足に向けた活動を推進している。 |

この他、Chiome’s mAb Discovery Engine(技術ポートフォリオ)充足および技術改良のための共同研究を実施中である。また、他社技術も取り込み、同社のコアコンピタンスである技術力の強化を図っている。

※ADC抗体

抗体薬物複合体。悪性腫瘍や炎症性疾患等の目的の組織や細胞表面タンパク質(抗原)に特異的に結合する抗体に抗がん剤などの薬物を結合させることにより、薬剤を病変部位に選択的に到達させ、細胞内に放出させることでがん細胞等を死滅させることができる。

※Tribody™技術

3つの異なる抗原結合部位を持つ抗体を創製する技術で、複数の抗原に結合することができる多重特異性や腫瘍細胞を攻撃するT細胞誘導活性を有する抗体(multispecific T-cell engager antibody)を創り出すことができる。

(2)創薬支援事業

製薬企業や診断薬企業、大学等の研究機関で実施される創薬研究を支援するため、受託ベースで同社が保有する複数の抗体作製技術を用いた抗体作製や、抗体創薬に関連するサービスを提供し、契約一時金、マイルストーン、ロイヤルティ、受託サービス料等の対価を受け取っている。

(主なサービスの内容)

|

サービス項目 |

内容 |

|

タンパク質・抗原調製、抗体の発現精製 |

抗体作製に必要な組換えタンパク質(抗原)や、研究開発用途の抗体などを細胞に発現させ、精製を行う。 種類に応じた発現・精製方法を選び、純度や物性の分析を行う。 |

|

安定発現細胞株作製 |

安定的に組換えタンパク質(抗原や抗体)を供給できるように、遺伝子組換え技術を用いて、組換えタンパク質を効率よく発現する細胞株を作製する。 |

|

ADLib®システムやB Cell Cloning による抗体作製 |

ADLib®システムやB Cell Cloningといった抗体作製技術を用い、創薬研究に用いるモノクローナル抗体作製を行う。同社の抗体作製の知識・ノウハウを活かし、顧客のニーズに合わせた抗体作製プランを提案する。 |

|

ADLib®システムを用いた抗体の親和性向上業務 |

同社が培ったADLib®システムの技術・ノウハウを活かし抗体の結合力(抗体親和性)を向上させることで、より薬効の高い抗体医薬の精製が期待できる。 |

中外製薬株式会社および同社の海外子会社であるChugai Pharmabody Research Pte. Ltd.の「中外製薬グループ」からの委託研究、小野薬品工業や協和キリンとの委託研究など、抗体医薬の研究開発を進める国内製薬企業との抗体作製プロジェクトなどを手掛けている。

|

取引先名称 |

契約締結年月 |

|

・中外製薬株式会社 |

2011年6月 |

|

・ChugaiPharmabodyResearch Pte.Ltd |

2012年8月 |

|

・田辺三菱製薬 ・TANABERESEARCHLaboratoriesU.S.A., Inc. |

2016年12月 |

|

・小野薬品工業株式会社 |

2018年10月 |

|

・協和キリン株式会社 |

2019年7月 |

創薬支援事業の販売実績のうち、中外製薬グループが占める割合が高く、2018年12月期で1億37百万円。総売上高の64.5%、創薬支援事業の65.3%と同社への依存度が高かったため、新規顧客先開拓を課題として取り組んでいた。

2018 年5月には小野薬品工業株式会社との間で委受託基本契約を締結、また、2018年4月に取引を開始した協和発酵キリン株式会社とも、2019年7月に委受託基本契約を締結するなど、複数の抗体医薬大手の製薬企業との取引が拡大している。

19年12月期は富士レビオ株式会社から、ADLib®システムから取得した抗体を用いて開発した2製品目の診断薬キットが発売され、診断薬キットの売上に応じたロイヤルティを同社から受け取ることになった。

今後も同社技術の品質の高さを理解し、長期的・安定的な付き合いが可能な新規契約先獲得を目指している。

また、2021年5月には、英国のMologic Ltd.との診断薬用抗体作製に関する共同研究契約を締結した。

(英国Mologic 社概要)

ラテラルフロー法および迅速な診断方法、製品、サービス開発の分野のリーディングカンパニーであり、コア技術を活用して「ポイント・オブ・ケア(患者さんに近いところでの診療)」 の観点から、世界中の組織・研究者・臨床医に迅速で信頼性の高い診断法を提供している。

注力領域である感染症や伝染病の領域では、現実の医療において必要とされている国や地域に対する診断薬等の開発を通じて、グローバルヘルスの向上に貢献している。

(Mologic 社との契約概要)

期間は最長1年間。

カイオム・バイサイエンスはADLib®システムを用いて複数の感染症等の抗原に対する抗体を作製し、Mologic社と共同で診断薬候補として評価を実施する。

これまでにもMologic社とは個別のプログラムにおいて抗体作製の受託サービスを提供してきた。この契約ではMologic社が取り組む感染症等の領域において、カイオム・バイサイエンスの抗体作製技術およびノウハウを積極的に活用し、迅速な抗体作製を実施することが可能となる。

今回の契約に伴いカイオム・バイサイエンスはMologic社から対価を受領した。また、診断薬によって収益が得られた場合には、その一部をロイヤルティとして受領する見込みである。

【1-5 特長と強み】

(1)高い抗体開発候補品創出能力

同社では以下の3点から構成される抗体開発候補品創出能力が成長の源泉であると考えている。

➀複数の抗体作製技術を統合的に運用して創薬事業を展開

前述のように、同社は独自開発したADLib®システムや複数の抗体作製技術を有し、各技術の特性を活かした統合的運用により短期間でのベストクローン(抗体)の選定に取り組んでいる。複数の技術を統合的に運用することにより抗体取得の成功確率を上げることで、新規パイプラインの創出の可能性を高める狙いがある。

➁タンパク質調製や薬理・薬効試験等の創薬基盤技術を活用した創薬支援機能を保有

抗体を作製するには抗体作製技術のみではなく、抗原の準備、動物試験など多くの周辺技術が必要となるが、同社はこれらの技術を総合的に高いレベルで有している。また、抗体医薬品の開発を進める上で必要な動物試験等で薬理・薬効を評価する機能も有しており、特にがん領域においては治療用の候補抗体の取得から動物での薬効評価試験に至るまで、自社でのワンストップでの研究開発機能を有している。

③外部ネットワークを通じたシーズ探索力

同社では創薬ターゲットである抗原を外部の大学や研究機関から獲得しているが、これを可能としているのが多くの博士号保有者が在籍する研究開発体制と専門性の高い人材のネットワークである。

抗体作製に関しては長年にわたり進めてきた中外製薬と共同研究や受託研究を通じて得ることが出来たノウハウや知見は創薬基盤技術および創薬支援機能構築に大きく寄与し、目に見えない資産、競争優位性となっている。同社ではこの抗体作製技術とタンパク質調整等の抗体作製に関わる周辺技術を技術ポートフォリオとして整備し事業展開を行っており、抗体作製という領域では国内の抗体医薬品開発を手掛ける他社と比較しても遜色のない、伍して戦える水準にあると同社は考えている

(2)創薬ビジネスにおいて独自のポジションの確立へ

大手製薬会社などは、がん領域、中枢神経領域など、領域を絞り込んで抗体作製に取り組むのが一般的である。また、国内外のバイオベンチャー等が研究開発を進めてきた開発候補品を外部から導入するケースが増えている。他方では医療用医薬品開発においてはアンメットメディカルニーズが依然として多く存在しており、今後の治療薬の開発が待たれている。

これに対し同社は、アンメットニーズで創薬の可能性のあるターゲットであれば領域を限定せず早期の段階から抗体作製に取り組み、複数の製薬会社を導出候補として医薬品のライセンスビジネスに取り組んでいる。

アンメットニーズに対する新規プロジェクトを継続的に立ち上げ、技術ポートフォリオを統合的に活用し探索プロジェクトの回転を速くすることで、できるだけ多くの開発候補品を創出するという、独自のポジションを確立しようとしている。

また、欧米では創薬のプロセスにおいてシーズを提供するアカデミアと製品化を目指すメガ・ファーマをつなぐ役割としてバイオベンチャーが重要な役割を果たしており、創薬のエコシステム(※)が機能しているが、日本では未成熟である。

同社では、抗体開発候補品創出能力の高さを武器に日本の創薬エコシステムにおいてなくてはならないポジションを確保することで勝機を見出そうとも考えている。

※エコシステム

本来の意味である生態系に端を発し、複数の企業によって構築された、製品やサービスを取り巻く共通の収益環境。この場合、欧米においては創薬に関わる全企業に収益をもたらす環境が構築されていることを意味する。

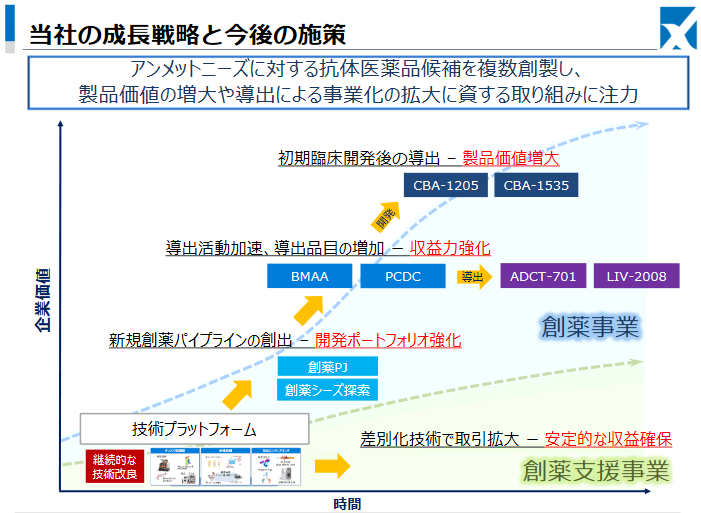

【1-6 成長戦略】

技術プラットフォームをコアとし、高品質な研究支援機能を提供する「創薬支援事業」の安定した収益の獲得をベースに、「創薬事業」のスケールアップにより企業価値の持続的な成長を目指していく。

(同社資料より)

2.2021年12月期決算概要

(1)業績概要

|

|

20/12期 |

構成比 |

21/12期 |

構成比 |

前期比 |

|

|

売上高 |

480 |

100.0% |

712 |

100.0% |

+232 |

+48.3% |

|

売上総利益 |

245 |

51.0% |

422 |

59.3% |

+177 |

+72.2% |

|

販管費 |

1,528 |

318.0% |

1,756 |

246.4% |

+227 |

+14.9% |

|

うち、研究開発費 |

1,156 |

240.5% |

1,312 |

184.1% |

+155 |

+13.5% |

|

営業利益 |

-1,283 |

– |

-1,334 |

– |

-50 |

– |

|

経常利益 |

-1,291 |

– |

-1,329 |

– |

-37 |

– |

|

当期純利益 |

-1,293 |

– |

-1,479 |

– |

-186 |

– |

*単位:百万円

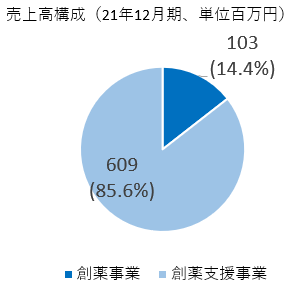

両事業とも増収

売上高は前期比2億32百万円増の7億12百万円。

創薬事業においてLIV-2008及びLIV-2008bのライセンス契約締結による契約一時金を受領。創薬支援事業においては、国内製薬企業を中心に既存顧客との安定的な取引が継続した。

営業損失は同50百万円拡大の13億24百万円。研究開発費は同1億55百万円増加の13億12百万円。CBA-1535治験薬等製造費用を計上した。その他、受託取引増加に伴い売上原価が増加した。

◎セグメント別売上高・利益動向

|

|

20/12期 |

構成比 |

21/12期 |

構成比 |

前期比 |

|

創薬事業 |

3 |

0.7% |

103 |

14.4% |

+3,112.1% |

|

創薬支援事業 |

477 |

99.3% |

609 |

85.6% |

+27.7% |

|

連結売上高 |

480 |

100.0% |

712 |

100.0% |

+48.3% |

|

創薬事業 |

-1,154 |

– |

-1,209 |

– |

– |

|

創薬支援事業 |

242 |

50.8% |

319 |

52.4% |

+31.7% |

|

調整額 |

-375 |

– |

-444 |

– |

– |

|

連結営業利益 |

-1,283 |

– |

-1,334 |

– |

– |

*単位:百万円。営業利益の構成比は売上高利益率。

(2)財政状態とキャッシュ・フロー

◎主要BS

|

|

20/12末 |

21/12末 |

|

20/12末 |

21/12末 |

|

流動資産 |

3,248 |

2,216 |

流動負債 |

342 |

392 |

|

現預金 |

2,686 |

1,790 |

買掛金 |

40 |

29 |

|

売掛金 |

56 |

25 |

短期借入金 |

180 |

183 |

|

固定資産 |

246 |

122 |

固定負債 |

41 |

53 |

|

有形固定資産 |

7 |

4 |

純資産 |

3,109 |

1,893 |

|

投資その他の資産 |

238 |

118 |

利益剰余金 |

-1,293 |

-2,773 |

|

資産合計 |

3,494 |

2,339 |

負債純資産 |

3,494 |

2,339 |

*単位:百万円

現預金、投資その他の資産の減少などで資産合計は前期比11億55百万円減の23億39百万円。

純資産は同12億16百万円減少し18億93百万円。

自己資本比率は前期末から8.8ポイント低下して79.43%となった。

◎キャッシュ・フロー

|

|

20/12期 |

21/12期 |

増減 |

|

営業CF |

-1,360 |

-1,131 |

+228 |

|

投資CF |

-3 |

-35 |

-31 |

|

フリーCF |

-1,363 |

-1,166 |

+196 |

|

財務CF |

1,944 |

271 |

-1,672 |

|

現金及び現金同等物 |

2,686 |

1,790 |

-895 |

*単位:百万円

株式の発行による収入の減少で財務CFのプラス幅は縮小。キャッシュポジションは低下した。

(3)2021年12月期の事業進捗状況

詳細は【1-4 事業内容】パイプラインおよび開発状況を参照。

①創薬事業

*CBA-1205:第一相試験の前半パートが終了し高い安全性を確認できた。後半パートへの移行が決定した。

*CBA-1535:臨床試験に向け準備中。非臨床試験データを基に国内規制当局への相談を行った結果、2022年前半の治験申請が可能と判断。国内での開発を決定した。治験計画届を、2022年2月16日付で医薬品医療機器総合機構(PMDA)に提出した。

*ADCT-701:2022年のIND申請および臨床試験に向けた準備が進行中。ADCT社が米国国立がん研究所(NCI)と神経内分泌がんの共同開発を開始することとなった。

②創薬支援事業

国内製薬企業等との安定した取引の継続に加え、Mologic社及び新たな製薬企業との取引が収益に貢献し、同事業の売上高は前期比27.6%増の6億9百万円となった。

業績予想530百万円に対し14.9%超過した。これは、大口顧客等との取引の拡大に加え、22年12月期から新収益認識基準が適用になることに伴い、一部の案件を前倒しで完了し21年12月期に売上計上したため。

中外製薬およびChugai Pharmabody Research(CPR)との委託研究契約が延長された。中外製薬は2024年12月31日まで、CPRは2026年12月31日まで。両社とも最初の契約締結から13-14年間という長期間の契約関係となる。

22年2月、カイオム・バイオサイエンスと富士レビオ株式会社は、カイオム・バイオサイエンスの ADLib®システムを使用して富士レビオが開発する特異的抗体を含む診断薬キットの製品化に伴い、同製品に係る知的財産の実施に関する契約を新たに締結した。

同製品は、2010 年9月に両社間で締結した ADLib®システムに係る実施権許諾および共同研究開発契約に基づいて、富士レビオによる抗体研究の中から創出された成果であり、Vitamin D に対する検査キット、アルドステロンの診断薬キットに次ぐ3製品目になる。

カイオム・バイオサイエンスはこの契約により同製品の売り上げに応じたロイヤルティを受け取ることとなる。

③第18回新株予約権を発行

SMBC日興証券を割当先とし、8万個(800万株)の新株予約権を発行した。

調達予定額は約17億円。

創薬事業においては、CBA-1205 の原薬及び治験薬製造費用等、CBA-1205 の価値向上のための開発研究及びバイオマーカー探索費用、CBA-1535 の臨床第1相試験後半パート臨床試験費用及び併用する治験薬費用自社パイプラインの価値最大化を狙った開発投資など「自社パイプラインの価値最大化を狙った開発投資」を資金使途とする。

創薬支援事業においては設備投資/研究機器の増設及びリプレイスなど、「創薬支援事業の持続的な成長を目指した設備投資」を資金使途としている。

3.2022年12月期の見通し

創薬事業における合理的な業績予想の算定が困難なため、2022年12月期の業績予想は創薬支援事業の売上高620百万円のみ開示している。研究開発費は前期比若干の増加を見込んでいる。

(1)創薬事業

CBA-1205及びCBA-1535の臨床試験の着実な進展を目指す。

*CBA-1205

第I相試験は前半パートを終え後半パートへ移行し、今後の導出活動において重要となる肝細胞がん患者での安全性及び初期の有効性の評価を進める。加えて、適応症拡大に向けて動物モデルにおける薬効データの確認を進めるほか、バイオマーカー探索など製品価値の向上に向けた基礎研究を推進する。

*CBA-1535

2022年に第I相試験の開始を目標としている。治験薬製造が完了し、22年2月に治験計画届を提出した。

前臨床段階にある導出候補パイプラインについては導出活動に取り組み、探索研究段階にある創薬プロジェクトについては3つ目の臨床開発品目創出を目指して研究を推進する。

*LIV-2008

2021年1月に導出を実現。引き続き新たな導出契約獲得に向けた活動や、その他創薬プロジェクトを通じた新規コラボレーションの獲得などから、新たな収益の獲得を目指す。

(2)創薬支援事業

既存顧客ニーズに対して丁寧に対応するとともに、製薬企業等からの新規抗体作製やタンパク質調製等の受託業務を拡大する。

2022年12月期においては引き続き、中外製薬株式会社、Chugai Pharmabody Research Pte. Ltd.、小野薬品工業株式会社、協和キリン株式会社等の既存の大口顧客との継続的なビジネスを確固たるものとし、同事業における安定的な収益計上を目指す。

売上高は前期比1.8%増の620百万円を見込んでいる。

4.今後の注目点

創薬事業においては、CBA-1205の第I相試験は前半パートを終え後半パートへの移行が決定。CBA-1535は治験計画届を提出など、各パイプラインとも概ね順調に進捗しているようだ。同社ではCBA-1205の導出時期を2023年から2025年の間を想定しており、導出一時金獲得による単年度黒字化を目指している。加えて、創薬支援事業は、国内製薬企業等との安定した取引の継続に加え、英国Mologic社を始め新たな製薬企業との取引が収益に貢献し、売上高は19年12月以降、右肩上がりの成長を見せている。今期は微増収の予想だが、富士レビオとの3製品目となる診断薬キットの発売、中外製薬及びChugai Pharmabody Researchとの委託研究契約延長など、同事業の事業基盤は着実に強固なものとなっている点に注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

4名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2021年8月13日

<基本的な考え方>

当社は、ライフサイエンスを通じて持続的な成長と企業価値の向上を図るとともに、株主、顧客をはじめ、取引先、研究パートナー、地域社会、従業員等の全てのステークホルダーに対してフェアな企業であることを目指しております。そのためには、コンプライアンスの徹底、経営活動の透明性の向上、責任の明確化に努めていくことを重要な課題と捉え、コーポレートガバナンスの継続的な充実に取り組んでまいります。

<実施しない主な原則とその理由>

当社はコーポレートガバナンス・コードの【基本原則】をすべて実施しております。