(4783)日本コンピュータ・ダイナミクス株式会社 上期として過去最高売上高

|

下條 治 社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

情報・通信 |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

651円 |

8,071,068株 |

5,254百万円 |

3.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

2.2% |

55.75円 |

11.7倍 |

512.95円 |

1.3倍 |

*株価は1/7終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2021年3月期実績。DPS、EPSは22年3月期予想。

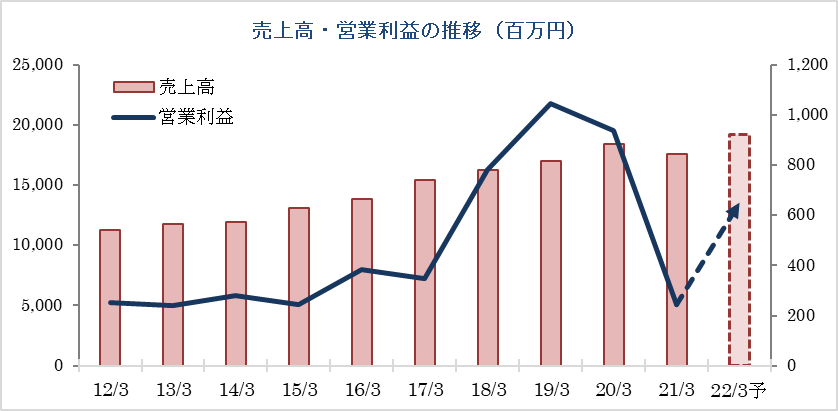

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2018年3月(実) |

16,237 |

783 |

807 |

526 |

66.31 |

14.00 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(実) |

18,390 |

936 |

953 |

648 |

81.62 |

14.00 |

|

2021年3月(実) |

17,563 |

242 |

388 |

145 |

18.11 |

14.00 |

|

2022年3月(予) |

19,200 |

650 |

670 |

450 |

55.75 |

14.00 |

(単位:百万円、円)

*予想は会社予想。

日本コンピュータ・ダイナミクスの2022年3月期上期決算の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年3月期上期決算

3.2022年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 22/3期2Q累計は前年同期比10.4%増収、営業利益は4億11百万円(前年同期は1億2百万円の損失)。主力3事業がいずれも増収、上期としては過去最高売上となった。情報サービス業界においては、労働環境の変化や中長期の成長を見据え、DX推進の継続や、テレワークの効率化、BCP対応、セキュリティ強化などに積極的に取り組む企業の増加傾向が見られた。このような企業のニーズを汲み取り、自動化・省力化ツールの導入や、旧来の基幹システムの刷新需要などに注力した。自転車駐輪場業界においては、緊急事態宣言が長期化した影響により駐輪場利用状況の回復ペースは鈍いものの、前年比では改善した。利益面では、各事業いずれにおいても改善した。IT関連事業では、引き続き既存顧客の新領域の案件獲得が伸長するとともに、サポート&サービス事業における利益率の改善が見られた。パーキングシステム事業は、機器販売の低迷は続いているものの、駐輪場利用状況は改善した。

- 通期予想に修正はなく、22/3期は9.3%増収、168.0%営業増益を見込む。9月末時点において概ね想定通りの業績推移と同社では捉えている。例年下期に検収が集中し、下期偏重となる傾向がある。今期においても下期は受注残の順調な売上計上を見込む。保守的な印象はあるが、感染症第6波が来ないとは言い切れず、当初の計画を据え置いた。配当についても修正はなく、前期と同じ14.00円/株(うち上期7.00円/株)を見込む。

- 感染症の影響を大きく受けた前年同期の反動により各段階利益が黒字に転じたが、感染症拡大前20/3期上期(19年4-9月)との比較でも売上高は5.7%増、営業利益は26.3%増。特に売上高は上期として過去最高を更新し、感染症拡大の影響を受けていた同社の成長性が戻ってきたといえるだろう。利益面では、今上期についてはIT関連事業で不採算案件が発生しなかったことも増益に寄与したが、採算性の見直しや労務管理の徹底といった業務の効率化が進展している模様。IT関連事業では新規案件獲得に加えて、既存顧客に対するサービス領域も拡大させており、今後も着実な成長が見込める。一方、パーキングシステム事業は回復の途上にあるが、既に新型コロナ新規感染者や重症者は激減しており、更なる回復から再成長への道筋を作るべくBPR(ビジネスプロセス・リエンジニアリング)に取り組んでいる。着実に進捗が進んでいる中期計画を達成すればEPSは100円程度が想定される。同社株価は3桁にとどまっており、割安感は強い。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの運用管理とテクニカル・サポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運用を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、パーキングシステム事業では、電磁ロック式駐輪場の導入実績が国内最大級である。

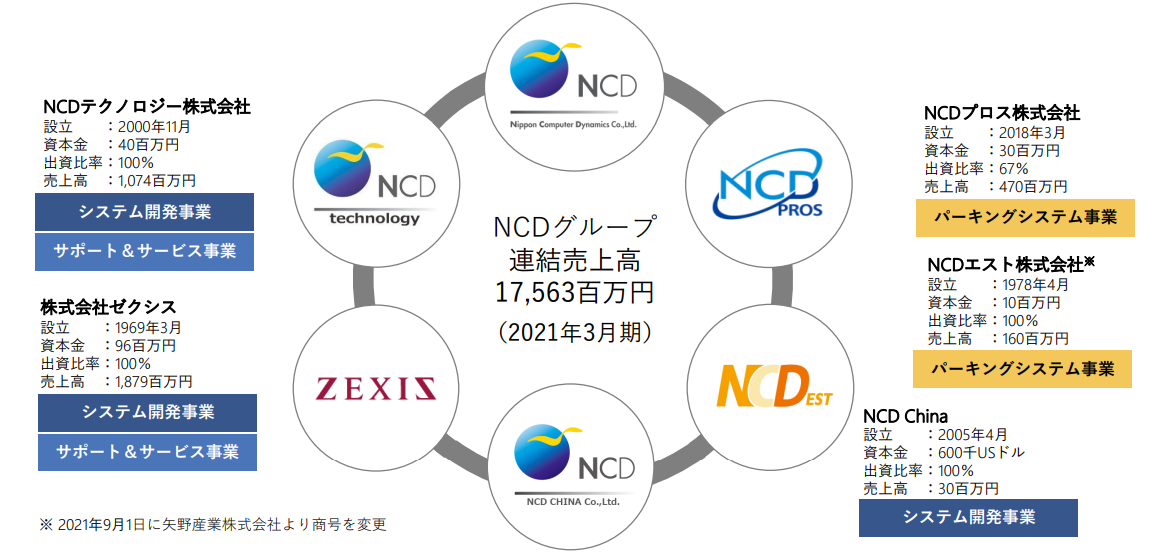

事業拠点は本社(東京都品川区)のほか、お台場オフィス(東京都江東区)、江東サービスセンター(東京都江東区)、福岡オフィス(福岡県福岡市)、小倉オフィス(福岡県北九州市)、長崎オフィス(長崎県長崎市。第2MSC(マネージドサービスセンター)を含む)、五島オフィス(長崎県五島市)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、駐輪場管理・運営事業を行うNCDプロス(株)(東京都品川区)、九州でパーキングシステム事業を行うNCDエスト株式会社(福岡県福岡市)がある。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD China)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

日本コンピュータ・ダイナミクスのグループ概要

(同社提供資料より)

社名の"日本コンピュータ・ダイナミクス"には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

21/3期の売上構成比はシステム開発事業42.2%、サポート&サービス事業28.9%、パーキングシステム事業28.8%、その他0.1%。営業利益の構成比はシステム開発事業65.2%、サポート&サービス事業33.9%、パーキングシステム事業1.0%。

尚、21/3期はパーキングシステム事業において感染症の影響を大きく受けたため、例年との比較で同事業の構成比が低くなっている。

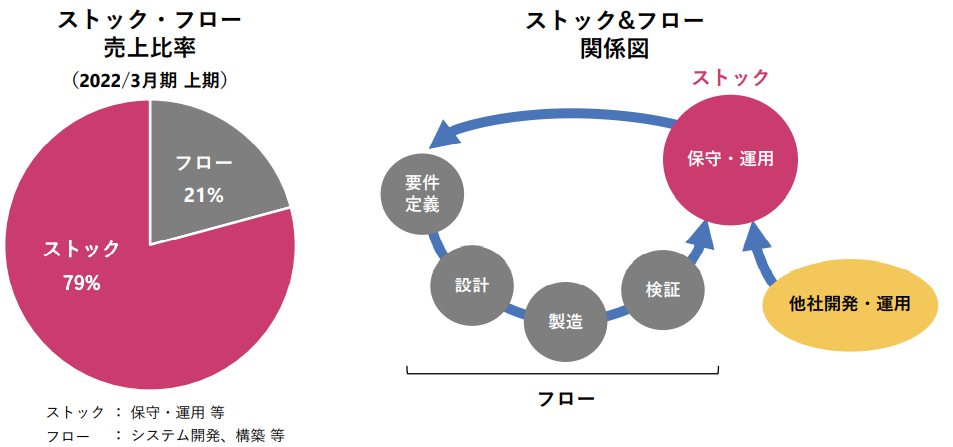

【IT関連事業のビジネスモデル】

■開発から保守・運用までワンストップのビジネスモデル

■ストック売上が約8割を占める安定した収益構造

(同社提供資料より)

【IT関連事業の取引先】

■蓄積したノウハウ及び地方拠点の活用が評価され、大手生損保企業との取引が拡大

■今後も同業他社への横展開を推進

主な取引先と取引期間

|

50年以上の取引 |

高砂熱学工業、東京ガスグループ、パナソニックグループ |

|

30年以上の取引 |

エスアールエル、西部ガスグループ、日本生命グループ、富士フイルムグループ メットライフ生命 |

|

20年以上の取引 |

KADOKAWA、電通グループ、日本水産、福岡県庁 |

|

10年以上の取引 |

大阪府農協電算センター、九電工、商船三井、ソニーグループ 東京海上日動火災、東京鐵鋼、マニュライフ生命、ヤクルト本社 |

|

近年の取引 |

エラストミックスインドネシア、FWD生命、オリックス生命 JTBアセットマネジメント、匠大塚、三菱商事ライフサイエンス みずほフィナンシャルグループ、LIXILグループ他 |

(2021年10月1日時点)

(同社資料を元にインベストメントブリッジ作成)

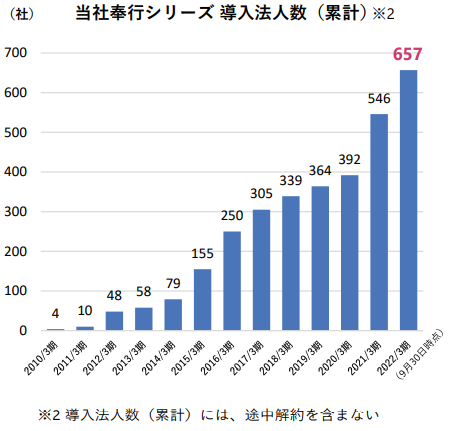

【システム開発事業の強み】

|

■大手顧客との長期取引を背景とした案件獲得 ・既存顧客の深耕 ストック業務の実績評価を受け、既存顧客で新領域獲得 ・新規顧客への横展開 生保業界で培ったノウハウを活用し、新規顧客獲得へ展開

■豊富な実績を活かしたパッケージ導入が好評 ・奉行シリーズ※の導入実績が評価され、「OBC Partner Award 2021」において「地域優秀賞」を受賞 ・大企業の会計シェアードサービスの需要が旺盛

※奉行シリーズ:オービックビジネスコンサルタント(OBC)の国内有数のERPソフト |

(同社提供資料より) |

|

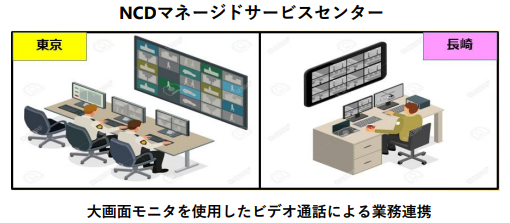

【サポート&サービス事業の強み】

■マネージドサービスセンターの活用

| 東京と長崎の拠点間の密な業務コミュニケーションによる 24時間×365日監視体制が可能災害時等におけるBCP(事業継続計画)にも対応小規模な開発から保守・運用までワンストップで対応

|

(同社提供資料より) |

■大規模案件に対応可能な豊富なノウハウの蓄積

大手生損保企業を中心に、システム基盤運用、サービス運用、ヘルプデスクを他社へ横展開

■Amazon Web Services、Microsoft Azure等のクラウドサービス導入支援が好調

■他社構築アプリケーションの保守・運用にも対応

【パーキングシステム事業の歩み】

■IT×駐輪場プラットフォームのパイオニア

|

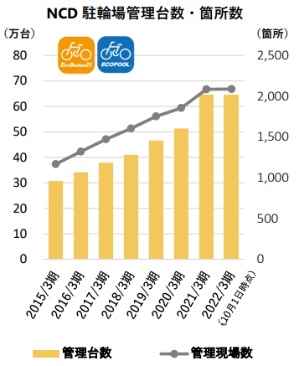

・1992年・・・二次元を活用し、自治体の月極駐輪場のIT化に着手 ・1997年・・・パーキングシステム事業を開始 ・2013年・・・駐輪場管理台数が30万台を突破 ・2019年・・・キャッシュレス決済機能を導入、コロナ対策としても好評価 ・2021年・・・江戸川区、大阪市、神戸市での管理台数が増加、全国で60万台を突破 2021年10月1日現在 駐輪場管理台数647,091台 箇所数2,088箇所

|

(同社提供資料より) |

【パーキングシステム事業の概要】

■用途に応じた利便性の高いサービスを展開

|

|

|

|

| 同社駐輪場の主力ブランド放置自転車問題を解決する電磁ロック式駐輪場システム街全体を視野に入れた総合コンサルティングで地域に貢献 | ITにより駐輪場管理運営を省力化し、効率的な経営を可能に狭小地活用も可能な月極駐輪場1都3県を中心に全国に展開、拡大中 | 五反田(大崎広小路)で店舗を運営コインランドリー、レンタサイクルな どを備えた複合施設自転車用スマートトレーナーNOZA Sの販売が好調 |

【パーキングシステム事業の取引先】

■幅広い顧客層と多様な駐輪場モデル

主要取引先

|

自治体 |

板橋区、大田区、葛飾区、渋谷区、新宿区、杉並区、世田谷区、台東区、中央区、豊島区 中野区、練馬区、文京区、朝霞市、市川市、川口市、狛江市、習志野市、府中市、横浜市 和光市、福岡市 他 (以下は指定管理者に選定)荒川区、江戸川区、北区、江東区、品川区、港区,目黒区 柏市、川崎市、さいたま市、相模原市、立川市、多摩市、戸田市、名古屋市、京都市 |

・財務健全性や管理運営の品質面で高評価 ・関西、中部、九州地区等にも展開 |

|

商業施設 他 |

アトレ、イオンリテール、イトーヨーカ堂、大丸松坂屋、コモディイイダ、住友不動産 西友、ダイエー、タイムズ24、高島屋、東急ストア、東急不動産、野村不動産、パルコ ビックカメラ、丸井、三井不動産、三越伊勢丹、ヨドバシカメラ 他 |

・キャッシュレス決済等、IT技術を付加した提案 |

|

鉄道事業者 |

小田急電鉄、京王電鉄、京成電鉄、京浜急行電鉄、相模鉄道、西武鉄道、東急電鉄 東武鉄道、東日本旅客鉄道、阪神電気鉄道、 阪急電鉄、京阪電気鉄道 他 |

・主要鉄道事業者を網羅 |

|

その他団体等 |

川崎市交通安全協会、相模原市まち・みどり公社、世田谷区シルバー人材センター 練馬区環境まちづくり公社、まちづくり三鷹、横浜市交通安全協会 |

各種団体との連携により地域社会に貢献 |

(2021年10月1日時点)

※指定管理者:公の施設の管理を行わせるために期間を定めて指定する団体

(同社資料を元にインベストメントブリッジ作成)

2.2022年3月期上期決算

(1)連結業績

|

|

21/3期 上期 |

構成比 |

22/3期 上期 |

構成比 |

前年同期比 |

|

売上高 |

8,376 |

100.0% |

9,248 |

100.0% |

+10.4% |

|

売上総利益 |

1,074 |

12.8% |

1,532 |

16.6% |

+42.7% |

|

販管費 |

1,177 |

14.1% |

1,121 |

12.1% |

-4.7% |

|

営業利益 |

-102 |

– |

411 |

4.4% |

– |

|

経常利益 |

-1 |

– |

419 |

4.5% |

– |

|

親会社株主に帰属する四半期純利益 |

-12 |

– |

269 |

2.9% |

– |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比10.4%の増収、営業利益4億11百万円

売上高は前年同期比10.4%増の92億48百万円。システム開発事業が8.0%、サポート&サービス事業は16.6%、パーキングシステム事業が8.0%といずれも増収、上期としては過去最高売上となった。

情報サービス業界においては、労働環境の変化や中長期の成長を見据え、DX推進の継続や、テレワークの効率化、BCP対応、セキュリティ強化などに積極的に取り組む企業の増加傾向が見られた。このような企業のニーズを汲み取り、自動化・省力化ツールの導入や、旧来の基幹システムの刷新需要などに注力した。自転車駐輪場業界においては、緊急事態宣言が長期化した影響により駐輪場利用状況の回復ペースは鈍いものの、前年比では改善した。

営業利益は4億11百万円(前年同期は1億2百万円の損失)。システム開発事業、サポート&サービス事業、パーキングシステム事業いずれにおいても改善し、上期としては過去3番目の実績となった。

IT関連事業(システム開発事業、サポート&サービス事業)においては、引き続き既存顧客の新領域の案件獲得が伸長するとともに、サポート&サービス事業における利益率の改善が見られたことにより、大幅な増収増益となった。一方、パーキングシステム事業においては、機器販売の低迷は続いているものの、駐輪場利用状況は改善し増収増益となった。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

|

21/3期 上期 |

構成比 |

22/3期 上期 |

構成比 |

前年同期比 |

|

システム開発事業 |

3,495 |

41.7% |

3,775 |

40.8% |

+8.0% |

|

サポート&サービス事業 |

2,379 |

28.4% |

2,773 |

30.0% |

+16.6% |

|

パーキングシステム事業 |

2,497 |

29.8% |

2,697 |

29.2% |

+8.0% |

|

その他、調整額 |

4 |

0.1% |

2 |

0.0% |

-51.8% |

|

連結売上高 |

8,376 |

100.0% |

9,248 |

100.0% |

+10.4% |

|

システム開発事業 |

384 |

74.0% |

519 |

52.8% |

+35.3% |

|

サポート&サービス事業 |

165 |

31.8% |

337 |

34.3% |

+104.0% |

|

パーキングシステム事業 |

-30 |

– |

126 |

12.9% |

– |

|

その他、調整額 |

-622 |

– |

-572 |

– |

– |

|

営業利益 |

-102 |

– |

411 |

– |

– |

(単位:百万円)

*売上高の構成比は調整額反映前合計比、営業利益の構成比は報告セグメントの対合計比

システム開発事業は売上高37億75百万円(前年同期比8.0%増)、営業利益5億19百万円(同35.3%増)。生損保の既存顧客を中心に、新領域の案件獲得が堅調に推移した。また、顧客企業の業務効率化やコスト削減意識の高まりを背景に、会計シェアードサービスなどの営業活動を積極的に行ったことにより増収。利益面では、業務効率化を推進、これまでの業務ノウハウが蓄積された結果、全体的に効率よく利益を得て大幅増益となった。

サポート&サービス事業は売上高27億73百万円(前年同期比16.6%増)、営業利益3億37百万円(同104.0%増)。前期に受注した大手企業における情報システム部門業務のアウトソーシング案件が本格稼働した。加えて、既存顧客へのサービス領域拡大などが奏功し、増収となった。利益面では、前年同期に獲得した新規案件が安定稼働、前期にロスが発生した案件が今期に入り安定したこともあり大幅な増益となった。

パーキングシステム事業は売上高26億97百万円(前年同期比8.0%増)、営業利益1億26百万円(前年同期は30百万円の損失)。機器販売については、感染症の影響により需要が弱含み、新規案件の受注に苦戦した。駐輪場利用料収入については、通勤・通学客の鉄道利用状況が改善したことで増加した。さらに、前期に受注した江戸川区の指定管理者事業などの大型案件が寄与した。利益面では、増収効果に加え、グループ子会社を活用した外部委託業務の内製化に努めたことなどにより大きく改善した。

(3)財政状態及びキャッシュ・フロー

財政状態

|

|

21年3月 |

21年9月 |

|

21年3月 |

21年9月 |

|

現預金 |

2,835 |

3,288 |

仕入債務 |

699 |

631 |

|

売上債権 |

2,766 |

2,252 |

短期有利子負債 |

1,237 |

857 |

|

たな卸資産 |

185 |

218 |

流動負債 |

3,976 |

3,588 |

|

流動資産 |

6,768 |

6,705 |

長期有利子負債 |

1,273 |

1,237 |

|

有形固定資産 |

1,233 |

1,441 |

固定負債 |

2,674 |

2,691 |

|

無形固定資産 |

171 |

186 |

純資産 |

4,165 |

4,371 |

|

投資その他 |

2,642 |

2,316 |

負債・純資産合計 |

10,816 |

10,651 |

|

固定資産 |

4,047 |

3,945 |

有利子負債合計 |

2,510 |

2,094 |

(単位:百万円)

※有利子負債=借入金+リース債務(長期のみ)

21/3期上期末の総資産は前期末比1億65百万円減少し、106億51百万円となった。減少した主なものは、売上債権5億13百万円及び投資その他の資産3億26百万円、増加した主なものは、現預金4億53百万円、有形固定資産2億8百万円であった。負債は、前期末比3億71百万円減少し、62億79百万円となった。減少した主なものは、短期借入金の3億49百万円、増加した主なものは、未払法人税等1億37百万円。純資産は、前期末比2億6百万円増加し、43億71百万円となった。

自己資本比率は前期末38.3%から2.4ポイント上昇し40.7%となった。

キャッシュ・フロー(CF)

|

|

21/3期 上期 |

22/3期 上期 |

増減 |

前期比 |

|

営業キャッシュ・フロー(A) |

206 |

1,027 |

+821 |

+398.5% |

|

投資キャッシュ・フロー(B) |

156 |

-28 |

-184 |

– |

|

フリー・キャッシュ・フロー(A+B) |

362 |

999 |

+637 |

+175.9% |

|

財務キャッシュ・フロー |

316 |

-547 |

-864 |

– |

|

現金及び現金同等物四半期末残高 |

3,099 |

3,174 |

+75 |

+2.4% |

(単位:百万円)

上期末の現金及び現金同等物は、前期同期比75百万円増加し、31億74百万円となった。

営業CFは前年同期比8億21百万円増加し10億27百万円の流入。主な流入要因は売上債権の減少額5億15百万円、税金等調整前四半期純利益4億21百万円、減価償却費1億31百万円及びその他流動負債の増加額1億4百万円。

投資CFは28百万円の流出(前年同期は1億56百万円の流入)。主な流出要因は有形固定資産の取得による支出3億7百万円。一方、主な流入要因は有形固定資産の売却による収入3億4百万円。

財務CFは5億47百万円の流出(前年同期は3億16百万円の流入)。主な流出要因は、短期借入金の純減少額3億49百万円及びリース債務の返済による支出1億12百万円。

(4)トピックス

IT関連事業

|

システム開発事業 |

大手食品会社のアプリケーション保守業務を巻取り 中国シェア No.1 ERP「用友」の海外拠点への導入案件において評価され、クロスセルによって 保守業務の巻取りに成功 パッケージ導入案件も好調 大手通信教育会社向けに、大企業向けワークフローシステム「MAJOR FLOW Z」を導入大手化学メーカー子会社向けに、海外進出企業のための会計ERPクラウドシステム 「mcframe GA」を導入 |

|

サポート& サービス事業 |

大手空調設備会社の基幹システム刷新プロジェクトにて新領域を巻取り アプリケーション保守からインフラ運用までのトータルサポート提案により、新たにインフラ 領域の巻取りに成功 大手生命保険会社のインフラ運用・サポートにおける長期契約を獲得 ベンダー集約によって顧客の業務効率化やコスト削減を実現 クラウド案件拡大に向けた取り組み マネージドサービスセンター社員のAWS資格取得によるスキル標準化を推進 |

(同社資料を元にインベストメントブリッジ作成)

同社では十数年前から日本企業の中国や東南アジアの現地法人向けに用友というパッケージの導入を行っているが、現地法人の案件をきっかけに、本体の日本の顧客にも業務を拡大している。

パッケージ導入においては、以前から「勘定奉行」を取り扱ってきたが、最近はパナソニックグループの「MAJOR FLOW Z」や、ビジネスエンジニアリングの「mcframe GA」などの案件も多く取り扱っており、近年非常に増加している。

大手空調設備会社とは非常に長い取引実績があり、古くから開発や保守業務を担当している。今回の大幅なシステム刷 新に伴い、保守業務も同社が担当する前提で進んでおり、今後大きく売上・利益ともに貢献する見込み。

また、大手生命保険会社の例にあるように、従来なら様々なベンダーに発注していた業務を、ベンダー集約しサービス単位で発注することによって効率化とコストダウンにつなげたいという顧客が増えている。このようなニーズにマッチした提案をすることで、1顧客当たりの領域を拡大することができている。

また、近年ではクラウド案件がスタンダードになってきており、アマゾングループのAWSの案件が非常に増えているため、AWSの資格取得も積極的に進めているところ。

パーキングシステム事業

|

|

EcoStation21 文京ガーデン ノーステラス駐輪場 2021年4月1日に開設(186台)春日・後楽園駅前の再開発に伴い、「文京ガーデン」敷地内商業店舗の利用者向けに駐輪場を新設10月1日には別棟施設「グリーンガーデン」にも開設(229台)街区内の景観に配慮し、看板デザイン等を統一オフィステナントの営業用自転車の駐輪需要に対して、定期利用エリアも整備 |

|

|

EcoStation21 横浜ビジネスパーク駐輪場 2021年4月26日に開設(327台)相模鉄道 天王町駅「YBP口(横浜ビジネスパーク口)改札」の新設に伴い、 既存駐輪場の改修工事と有料化を実施広場再整備計画の一環として、緑豊かな外観デザインを実現駐輪場の整備により、従来は乱雑に駐車されていた状況も解消 |

(同社提供資料より)

文京ガーデンノーステラス駐輪場は、周囲の景観に溶け込むようなデザインが特徴で、自転車通勤者も快適に利用できる駐輪場。また、横浜ビジネスパーク駐輪場は、非常に緑豊かできれいな駐輪場。天王町駅にYBP口改札が新設されたことに伴って駐輪場の改修工事を行った。

※2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において感染症の影響を受けた。

3.2022年3月期業績予想

(1)連結業績

|

|

21/3期 実績 |

構成比 |

22/3期 予想 |

構成比 |

前期比 |

|

売上高 |

17,563 |

100.0% |

19,200 |

100.0% |

+9.3% |

|

営業利益 |

242 |

1.4% |

650 |

3.4% |

+168.0% |

|

経常利益 |

388 |

2.2% |

670 |

3.5% |

+72.3% |

|

親会社株主に帰属する 当期純利益 |

145 |

0.8% |

450 |

2.3% |

+209.0% |

(単位:百万円)

22/3期は9.3%増収、168.0%営業増益を見込む

通期予想に修正はなく、22/3期は、売上高が前期比9.3%増の192億円、営業利益は同168.0%増の6億50百万円、経常利益は同72.3%増の6億70百万円、親会社株主に帰属する当期純利益は同209.0%増の4億50百万円を見込む。9月末時点において概ね想定通りの業績推移と同社では捉えている。例年下期に検収が集中し、下期偏重となる傾向がある。今期においても下期は受注残の順調な売上計上を見込む。保守的な印象はあるが、現時点では感染症は落ち着いているものの、第6波が来ないとは言い切れず、当初の計画を据え置いた。今後、通期予想に修正の必要性が生じた場合には、速やかに開示する方針。

配当についても修正はなく、前期と同じ14.00円/株(うち上期7.00円/株)を見込む。

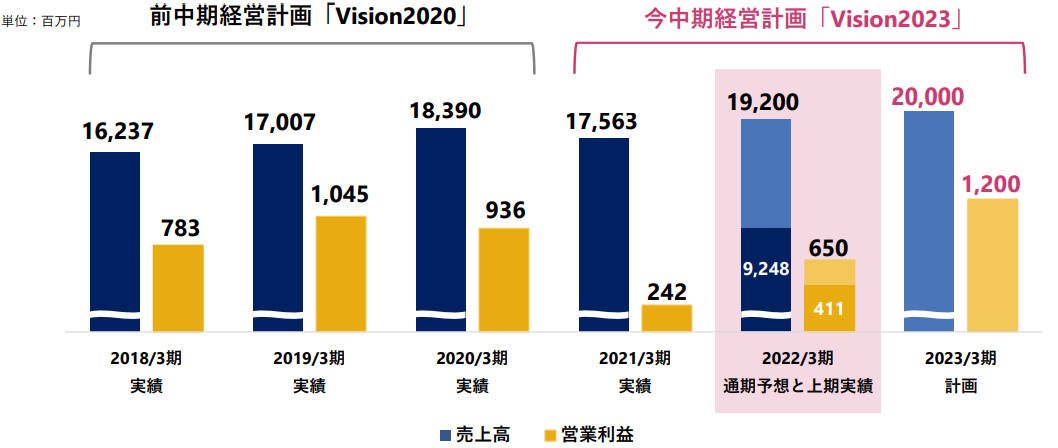

(2)中期経営計画

中期経営計画の進捗状況

■中期経営計画の折り返し地点において、概ね順調に推移

(同社提供資料より)

19/3期に初めて連結営業利益10億円を超えた。

今中期経営計画の初年度は感染症の影響を受け、連結売上高については計画を下回ったが、最終年度の23/3期においては200億円の大台に乗せ、連結営業利益12億円の達成を目指す。

各種施策の進捗状況

|

中期経営計画の基本方針 |

進捗 |

コメント |

|

|

バリュー |

NCDサービスモデルの確立・進化による 新たな価値提供 |

〇 |

NCDサービスモデルを構築中セグメント間やマネージドサービスセンター とのクロスセルを強化 |

|

ストック(運用)とフロー(開発)の連携強化による更なる付加価値の向上 |

|||

|

ドメイン |

NCDの特徴を生かした事業ドメインの一層の拡大 |

△ |

顧客情報共有に留まるが、パーキングシステム事業における新たな収益チャネルの創出を検討中 |

|

IT関連事業とパーキングシステム事業の連携強化による新たな事業機会の創出 |

|||

|

体制 |

事業体制の強化 |

〇 |

サステナビリティへの取り組みを本格化コンプライアンス・リスク管理体制を強化グループ統一の人事制度導入 |

|

事業部門を超えた全社・グループレベルでの企画管理機能およびグループガバナンスの強化 |

|||

|

グループフォーメーションの最適化 |

〇 |

NCDテクノロジーにニッスイ事業部を新設駐輪場周辺業務の内製化を促進 | |

|

グループ会社間の機能分担の見直しによる最適な事業体制の構築 |

|||

(同社資料を元にインベストメントブリッジ作成)

「サービスモデルの確立・進化による新たな価値提供」

同社は、IT関連とパーキングシステムの両事業において、運用やメンテナンスなどのストック型サービスで得たノウハウを活用して新しい付加価値の高い案件に繋げることを強みとしている。IT関連事業においては、NCDのサービスモデルを確立し顧客により分かりやすく展開することで、受注に繋げていく。進捗状況は概ね順調と同社では捉えている。

「NCDの特色を生かした事業ドメインの一層の拡大」

IT関連事業とパーキングシステム事業のシナジーによって新たな事業機会を創出したいと考えているが、まだ道半ばの状況。主に駐輪場に関連する新たなサービスの検討を引き続き行っていく。

「事業体制の強化」

NCDグループ全体でサステナビリティへの取り組みを本格化させているところ。また、グループ共通のコンプライアンスやリスク管理体制の整備も予定通り進んでいる。

「グループフォーメーションの最適化」

グループ間の機能・役割分担の見直しや連携強化などにより、グループ力の強化に努めている。NCDテクノロジーにおけるニッスイ事業部新設や、保守メンテナンス、集金、設置工事等の駐輪場業務の内製化が進み、こちらも予定通りの進捗。

BPR(ビジネスプロセス・リエンジニアリング)の進捗状況

|

|

BPRの取り組み |

進捗状況 |

|

施策1 |

業務プロセス、要員フォーメーションの再設計 |

サテライトスタッフの現場巡回によって、管理・運営コスト削減と品質向上を両立 |

|

施策2 |

グループ子会社の役割強化による工事等周辺業務の内製化の促進 |

NCDプロスでの駐輪機器設置工事、周辺工事、集金業務等の受託のため、建設業許可および警備業許可を取得 |

|

施策3 |

利用料金体系の合理化およびキャッシュレス決済の拡大 |

収支計画の見直しと現場毎の料金改定を推進キャッシュレス決済機能の導入を推進 |

|

施策4 |

デベロッパー・設計事務所など新たな販路の開 |

大手デベロッパー・設計事務所への営業強化設計段階から携わることで受注力を向上 |

(同社資料を元にインベストメントブリッジ作成)

コロナを契機にパーキングシステム事業の収益体質を改善すべく、2021年4月からBPRに取り組んでいる。施策1では、無駄なく効率的に業務ができているか、属人化してないかなど、業務プロセスを一から見直した。施策2では、駐輪機器設置工事や駐輪場精算機の集金業務などの内製化に向け、NCDプロスにおける資格の取得が完了した。今期から来期にかけて、さらに内製化を進めていく。施策3については、駐輪場のキャッシュレス対応は順調に進んでおり、今後はQR 決済機能も拡大していく。精算機前まで歩いていく必要がなく、停めた自転車の近くで決済できるよう開発を進め利便性を高めていく。施策4については、これまであまり注力できていなかった、デベロッパーや設計事務所に対する営業活動に力を入れている。オフィスやマンション併設の駐輪場などをターゲットとし、設計段階から同社の駐輪場が採用されるように取り組んでいる。

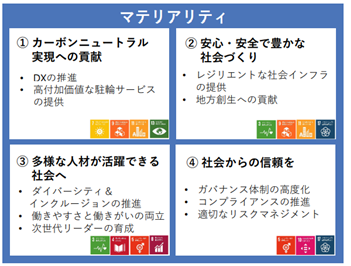

(3)サステナビリティへの取り組み

マテリアリティおよび推進体制

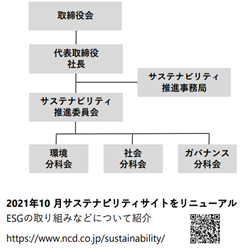

■サステナビリティ推進委員会を設置

|

|

サステナビリティ推進委員会 体制図

|

(同社提供資料より)

同社が特定した4つのマテリアリティのうち、「①カーボンニュートラル実現への貢献」は、ESGの「E」にあたる「環境」、 「②安心・安全で豊かな社会づくり」と「③多様な人材が活躍できる社会へ」は主に「S」の「社会」 、「④社会からの信頼を」は、主に「G」の「ガバナンス」に関連しており、持続可能な社会の実現と企業価値の向上を目指すうえで、中長期的な視点で優先的に取り組むべき重要課題と同社では捉えている。これらのサステナビリティへの取り組みをさらに推進していくため、10月1日にサステナビリティ推進委員会を立ち上げた。 また、現在サステナビリティへの取り組みの一環として、パーパスの言語化などの取り組みにも着手している。

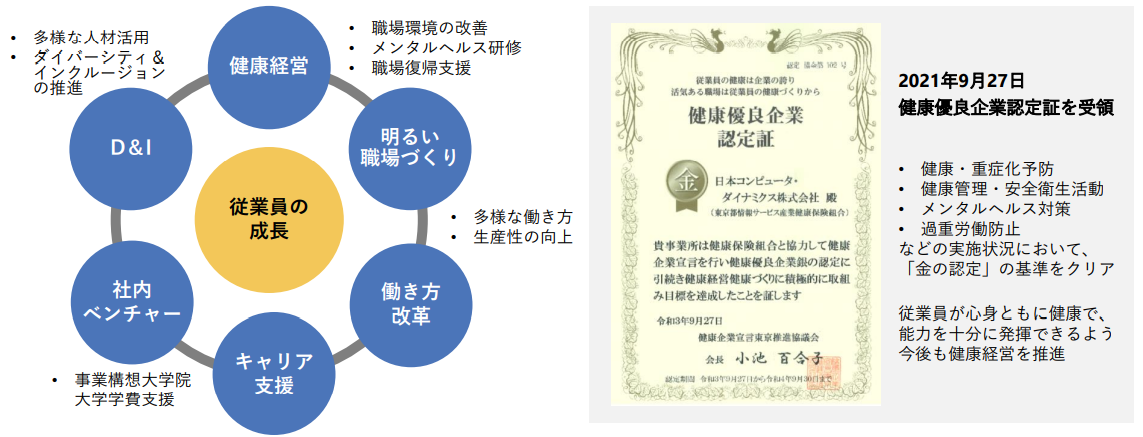

人材戦略

■2021年4月にグループ統一の新人事制度を導入

■健康経営をさらに推進し、健康優良企業「金の認定」を取得

(同社提供資料より)

同社では従業員の成長が会社の成長につながると考え、従来より人材戦略に力を入れており、今期においては、4月よりグループ統一の新しい人事制度を導入した。また、健康経営に関しては、これまでの様々な取り組みの結果、9月に晴れて 健康優良企業認定「金の認定」を取得することができた。

4.今後の注目点

感染症の影響を大きく受けた前年同期の反動により各段階利益が黒字に転じた形となったが、感染症拡大前20/3期上期(19年4-9月)との比較でも売上高は5.7%増、営業利益は26.3%増となっている。特に売上高は上期として過去最高を更新し、感染症拡大の影響を受けていた同社の成長性が戻ってきたといえるだろう。利益面では、今上期についてはIT関連事業で不採算案件が発生しなかったことも増益に寄与したが、採算性の見直しや労務管理の徹底といった業務の効率化が進展している模様。IT関連事業では新規案件獲得に加えて、既存顧客に対するサービス領域も拡大させており、今後も着実な成長が見込める。一方、パーキングシステム事業は回復の途上にあるが、既に新型コロナ新規感染者や重症者は激減しており更なる回復から再成長への道筋を作るべくBPR(ビジネスプロセス・リエンジニアリング)に取り組んでいる。着実に進捗が進んでいる中期計画を達成すればEPSは100円程度が想定される。同社株価は3桁にとどまっており、割安感は強い。

株主還元

株主優待、長期優遇制度を導入している

贈呈品 : クオカード

(同社提供資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

|

組織形態 |

監査等委員会設置会社 |

|

取締役(監査等委員除く) |

9名、うち社外5名 |

|

監査等委員 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年12月6日

2022年4月、現在の市場区分が「スタンダード市場・プライム市場・グロース市場」に見直されることに伴い、コーポレート・ガバナンスコードの適用範囲についても見直される。

JASDAQに上場する同社においては、スタンダード市場又はプライム市場を選択する際、CGコードの全原則について対応する必要があり、2021年6月に提出されたコーポレート・ガバナンスに関する報告書において、「補充原則42原則」への対応が行われたが、コーポレート・ガバナンスの改訂に対応し21年12月に更新をした。

なお、同社はスタンダード市場を申請している。

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、「ユニークなソフトウェア技術により、明るい未来に貢献する」という経営理念のもと、全てのステークホルダーの期待に誠実に応え、経営の健全性、透明性、効率性を確保していくことが、同社グループの持続的な成長と中長期的な企業価値の向上に不可欠であると認識し、経営上の重要課題としてコーポレート・ガバナンスの充実を図ることとしている。

<実施しない主な原則とその理由>

【補充原則1-2-4 (株主総会における権利行使)】

同社は、 株式会社ICJが運営する「議決権電子行使プラットフォーム」に参加している。招集通知の英訳については、2022年3月期に関する定時株主総会より実施する予定。

【補充原則3-1-2 (情報開示の充実 英語での情報開示)】

同社株主における機関投資家や海外投資家の比率は相対的に低い状況にあることより、英語での情報の開示・提供は実施していない。今後は、株主構成等の推移や事業展開を踏まえ、必要性に応じ、対応を検討する。

【補充原則4-8-1(独立社外取締役の有効な活用について)】同社の取締役9名中5名が経営の監査・監督能力を備えた独立社外取締役であり、取締役会において独自の立場より積極的に議論に参加し、十分な情報交換及び認識共有が行われているものと認識している。従って、現時点では独立社外者のみを構成員とする会合などが必要とは判断していない。

【補充原則5-2-1 (経営戦略や経営計画の策定・公表)】

同社は、中期経営計画において連結売上高、連結営業利益、ROEを財務目標数値として公表しており、決算説明会や個別のミーティング等を通じ、目標達成に向けた事業毎の具体的な施策やその進捗状況について説明している。今後は次期中期経営計画を見据え、事業ポートフォリオに関する基本的な方針等について分かりやすい説明を検討していく。

<開示している主な原則>

【原則1-4 (政策保有株式に係る基本方針)】

(1)同社は、取引関係やパートナーとの良好な関係を構築・維持し、事業の円滑な推進を図ることで中長期的な企業価値の向上を実現する目的で、限定的に上場株式を保有することがあるが、個別の政策保有株式の保有適否については、上記目的に適合しているかを中心に、経済合理性等を基準に毎年定期的に取締役会で検証を行い、保有が不適と判断するものについては縮減を進める。

(2)議決権行使方針政策保有株式に係る議決権行使に際しては、保有先及び同社の持続的成長や中長期的な企業価値向上に寄与するものかを基準に適切に判断する。

(3)政策保有株主からの売却等の意向への対応同社の株式を政策保有株式として保有している会社(政策保有株主)からその株式の売却等の意向を示された場合は、取引の縮減を示唆する等の売却を妨げることは一切行わず、売却等に対応する。

【補充原則2-4-1 】(多様性の確保についての考え方)同社は、「NCDグループ行動規範」において、「国籍、民族、人権、宗教、信条、性別、年齢、社会的身分及び障害の有無等の理由による差別や個人の尊厳を傷つける行為を行わない」こと、「自主性と創造性を重視する職場風土をつくり、各人の能力を最大限に発揮して成果をあげるため、お互いの人格と個性を尊重する」ことを定めている。また、これらを受け「人事ポリシー」においても「個性を尊重し、認め合い、切磋琢磨する企業文化の実現こそが社員一人ひとりの自律的な成長、持続的な事業の発展、そして社会への貢献につながるものと考え、さまざまな人事・人材開発の施策を実行」していくことを明文化し、人材育成、キャリア開発、組織開発等にかかる様々な施策に取り組んでいる。更に、「ダイバーシティ&インクルージョンの推進」をサステナビリティ経営におけるマテリアリティ(重要課題)の一つとして特定し、人材の多様性の確保に向けた社内環境整備を行っている。<多様性の確保の自主的かつ測定可能な目標、その状況>女性社員、外国人社員、中途採用社員の管理職登用等について、以下のとおりの目標を定めている。(1)女性社員・女性管理職比率 : 現状(2021年3月末時点。以下同様)8.6%を2026年度に20%、2030年度に25%とする目標を設定。・従業員全体の女性比率 : 現状26.4%を2026年度以降に30%以上とする目標を設定。・常勤取締役/執行役員数(合計) : 現状0名を2026年度に1名、2030年度に2名とする目標を設定。(2)外国人社員・外国人社員管理職比率 : 現状0.9%を2026年度以降に現状以上とする目標を設定。(3)中途採用社員・中途採用社員管理職比率 : 現状55.2%を2026年度以降も現状程度とする目標を設定。

【補充原則3-1-3 (サステナビリティについての取組み)】

同社は、サステナビリティに対する取組みを重要な経営課題と認識しており、「サステナビリティ基本方針」のもと事業を通じた社会課題の解決に努めている。また、持続可能な社会の実現と企業価値の向上を目指すうえで、中長期的な視点で優先的に取り組むべきマテリアリティを特定しており、2021年10月には新たに「サステナビリティ推進委員会」を設置し、個別課題解決のための目標設定や実行計画の策定等を行うことにより、サステナビリティへの取組みを強化した。なお、これらの取組み等については、同社のHPや決算説明会等において開示されている。(人的資本、知的財産への投資)同社は、人的資本への投資を現中期経営計画における重要課題の一つと捉え、人材育成・キャリア開発、組織開発への取組みを一層強化するための専門部署として「人財開発室」を設置し、ダイバーシティ推進を含む各施策を展開している。また、知的財産への投資等については、マテリアリティへの取組みの一環でもあるDX(デジタル・トランスフォーメーション)の推進や高付加価値な駐輪サービスの提供などにおいて必要となるものについては、積極的に行っていく。

【補充原則4-11-3 (取締役会全体の実効性について)】同社は、毎年、取締役会の実効性に関する分析・評価を行い、結果の概要を開示する。2020年度は、全取締役に対し無記名式のアンケートを実施いたしました(2021年3月)。アンケートの大項目は以下のとおり。(1)取締役会の運営について(2)取締役会における審議について(3)適切な情報提供について(4)取締役会の構成(5)取締役会による意思決定・監督について<評価結果の概要>アンケート結果の分析・評価について指名・報酬委員会で審議したのち、2021年5月度の取締役会において審議した結果、当社の取締役会について実効性は概ね確保されているとの結論に至りました。また、取締役会の更なる実効性向上に向けた2021年度の主な取組課題として以下が挙げられました。(1)「取締役会議案エントリー・資料作成マニュアル」 の徹底(2)経営戦略等大きな方向性にかかわる議論及び情報提供の機会づくり(3)重要案件や経営計画の進捗状況等に対する適切なフォローアップ体制の強化(4)取締役トレーニングの実施

【原則5-1 (株主との建設的な対話について)】同社は、持続的な成長と中長期的な企業価値の向上に資するため、「ディスクロージャーポリシー」に基づき、株主との対話に積極的に取組むとともに、株主との建設的な会話を促進するための体制整備及び取組に関する方針を以下のとおりに定めている。(1) 株主との対話は、IR担当部門である経営企画室を管掌する取締役が統括し、代表取締役社長、関係部門の担当役員等及びIR担当部門とともに適切に対応する。(2) IR担当部門は、事業部門、総務部、経理部等の関係部門との情報共有や意見交換を通じて、株主との対話を促進するための有機的な連携を確保する。(3) IR担当部門は、積極的に個別面談に対応するとともに、決算説明会においては代表取締役社長等が説明を行い、アナリスト向けスモールミーティングも実施する。また、個人投資家向けにも説明会を開催し、対話機会の充実に努める。(4) 株主との対話により把握した株主の意見等は、取締役会への報告等を通じて当社内で共有し、今後の経営に活かすように努める。(5) 株主との対話に際しては、情報開示の公平性を確保するため、「内部情報管理規程」に則り、インサイダー情報を適切に管理する。

日本取引所グループ 東京証券取引所 コーポレート・ガバナンス情報サービスより

https://www2.tse.or.jp/disc/47830/100920211122439074.html