(7242)KYB株式会社 上期進捗を踏まえ予想上方修正

|

大野 雅生 代表取締役社長執行役員 |

KYB株式会社(7242) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

輸送用機器(製造業) |

|

代表取締役社長執行役員 |

大野 雅生 |

|

所在地 |

東京都港区浜松町二丁目4番1号世界貿易センタービルディング南館28階 |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,959円 |

25,748,431株 |

76,189百万円 |

18.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

90.00 |

3.0% |

665.56円 |

4.4倍 |

5,145.87円 |

0.6倍 |

*株価は11/24終値。発行株式数、DPS、EPS、BPSは22年3月期第2四半期決算短信より。ROEは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

税引前利益 |

当期利益 |

EPS |

DPS |

|

2018年3月(実) |

393,743 |

20,885 |

20,881 |

15,202 |

595.09 |

150.00 |

|

2019年3月(実) |

412,214 |

-28,496 |

-29,510 |

-24,757 |

-969.18 |

0.00 |

|

2020年3月(実) |

381,584 |

-40,298 |

-41,419 |

-61,879 |

-2,422.53 |

0.00 |

|

2021年3月(実) |

328,037 |

18,297 |

16,340 |

17,087 |

668.95 |

75.00 |

|

2022年3月(予) |

380,000 |

25,500 |

22,500 |

17,000 |

665.56 |

90.00 |

*単位:百万円、円。IFRS。当期利益は親会社の所有者に帰属する当期利益。2017年10月1日を効力日として10:1の株式併合を実施。18年3月期のDPSは株式併合考慮の金額。EPS、DPSともに遡及して調整していない。DPSは普通株式に係る配当。

KYBの2022年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年3月期第2四半期決算概要

3.2022年3月期業績予想

4.今後の注目点

<参考1:2020中期経営計画>

<参考2:コーポレートガバナンスについて>

今回のポイント

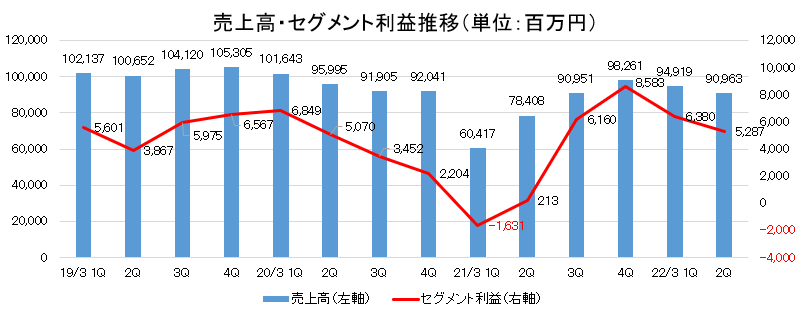

- 22年3月期第2四半期(累計)の売上高は前年同期比33.9%増の1,859億円。新型コロナウイルスによる需要減の影響が後退した。売上総利益も同83.7%増加。販管費の増加を吸収し、固定費削減効果もあり、セグメント利益以下、黒字に転換した。免制振オイルダンパー関連費用の減少も寄与した。

- 第2四半期までの進捗を踏まえ、期初予想を上方修正した。22年3月期の売上高は前期比15.8%増の3,800億円、セグメント利益は同76.4%増の235億円の予想。AC事業、HC事業とも増収を計画。半導体不足による自動車の生産調整は長期化しており、客先稼働停止や調整でOEMは減少している。一方で、同社がアフターマーケット向けに供給している市販製品や建機向けは需要が堅調。生販一体の強みを活かした柔軟な供給体制を構築しており、その結果、市販販売本数はグローバルで過去最高水準の販売を達成している。生産調整や鋼材市況の影響もあるものの、固定費削減を中心とした利益改善策も実施していく。

- 普通株式に係る配当は中間、期末とも45.00円/株の年間90.00円/株(前期比15.00円/株増配)を予定している。予想配当性向は13.5%。A種優先株式に係る配当は、中間1,952,054.80円/株、期末3,739,726.00円/株で年間合計5,691,780.80円/株の予定。

- コロナ禍の影響が徐々に薄れ、免制振オイルダンパー適合化も順調に進捗している。また、自動車の新車生産台数の減少によりOEMは影響を受けているが、その分、中古車向けの市販が好調と、取り巻く事業環境は改善している。ただ上方修正とはなったものの、下期予想は売上、利益ともに微増。世界的なコンテナ不足、原材料高騰と不透明要因の多い中、下期にどれだけ売上・利益を積み上げることができるか注目していきたい。

1.会社概要

独立系油圧機器国内最大手企業。油圧技術をベースに、「四輪車」、「二輪車」、「建設機械」、「産業車両」、「航空機」、「鉄道」、「特装車両」など幅広い分野で製品や技術を提供している。

四輪車用ショックアブソーバで国内シェア40%、グローバルシェア14%など、多くの製品で高いシェアを有する。

【1-1 沿革】

1919年11月に発明家であり創業者である萱場資郎が開設した「萱場発明研究所」がルーツ。

1927年1月に個人経営の萱場製作所を創業し、航空機用油圧緩衝脚、カタパルト等を製作した。

1935年3月に株式会社萱場製作所を創立。

第二次世界大戦終結後、1956年6月に製品の販売・サービスを目的に萱場オートサービス㈱を設立。

1959年10月には東京証券取引所に株式を上場した。

1974年7月、米国にKYB Corporation of Americaを設立し、北米の市販市場へ進出。この後、積極的にアジア、ヨーロッパなど海外市場へ進出する。

1985年10月に商号をカヤバ工業株式会社に変更。

2015年10月にはブランドイメージをより強固にすることを目的に、商号をカヤバ工業株式会社からKYB株式会社に変更。

【1-2 企業理念・経営理念】

◎ロゴ

2015年に商号を「カヤバ工業株式会社」から「KYB株式会社」に変更した意図にあるように、同社ではKYBブランドをグローバルベースでより強固なものとしたいと考えている。

そのため、下記のように「KYB」のロゴにもその意味、想いを込めている。

(ロゴに込めた意味)

心地よい日差しと植物の伸びやかな成長そして時代の風にしなやかに対応するイメージを表現しています。Bには液圧を象徴するデザインを付加し、斜体文字によりスピード感、先進性、成長性、革新性を表わしています。

(カラー)

愛、情熱、熱意等の意味を表わす「赤」。太陽の暖かさ、熱さと生命を育む力強さが時代を切り開くイメージを与えます。一歩先のモノづくりとつながる前進色の赤でもあります。

(同社websiteより)

◎KYBブランドステートメント

精緻な品質や確かな技術という製品の特性をステートメントで表現している。

一般生活者や取引先へ確かな品質を提供することが、ステークホルダーの「Advantage(優位性)」につながるだけでなく、確かな品質によって社員の一人ひとりが世の中を変えていくことを実感できる、モノづくりの喜びが社員の「Advantage(長所)」ともなるという意味が込められている。

◎経営理念

人々の暮らしを安全・快適にする技術や製品を提供し、社会に貢献するKYBグループとして、2018年10月に判明した不適切行為に対する自省から、経営理念、企業行動指針を改定した。

(経営理念)

|

規範を遵守するとともに、何事にも真摯に向き合います。 |

|

高い目標に挑戦し、より活気あふれる企業風土を築きます。 |

|

優しさと誠実さを保ち、自然を愛し環境を大切にします。 |

|

常に独創性を追い求め、お客様・株主様・お取引先・社会の発展に貢献します。 |

(経営ビジョン)

|

人財育成 |

方針や戦略を深く理解し、情熱をもって目標を完遂できる人財を育成する。 |

|

技術・商品開発 |

世界のお客様が感動し、安心し、そして信頼される商品を提供する。 |

|

モノづくり |

お客様が満足する商品をつくる喜びと躍動感に溢れ、同時に現場主義に徹した緊張感ある工場にする。 |

|

マネジメント |

企業の社会的責任を常に自覚し、効率のよいグループ経営を行う。 |

(企業行動指針)

下記URLを参照

https://www.kyb.co.jp/company/guidelines.html

【1-3 同社を取り巻く環境】

(1)市場環境

同社の業績に大きな影響を及ぼすのは、自動車市場と建設機械市場。

同社では2市場の現在及び今後についてそれぞれ以下のように認識している。

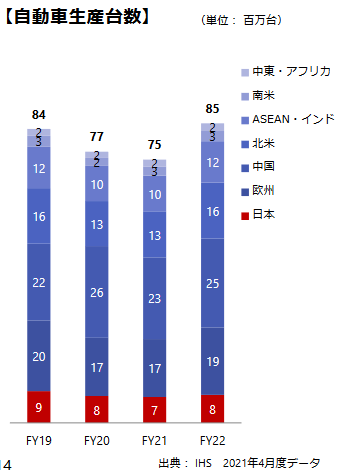

➀自動車市場

自動車の世界需要は中長期的にはハイブリッド、EV含め増大するものと思われる。新型コロナウイルスの影響を受け一時的に減少した自動車生産台数はその後回復に向かっていたが、半導体不足がボトルネックとなりトヨタ自動車が国内工場の一部を一時生産停止にするなど、事業環境は不透明である。

同社は新車用ショックアブソーバ(SA)を、Tier1として自動車メーカーに直接供給しているほか、アフターマーケット向けにも代理店などを通じて部品商、修理工場などに供給している。同社では前者を「OEM」、後者を「市販」と呼んでいる。

アジア、中東などでは日本車の人気が高く、市販市場は同社にとって重要なマーケットである。

(同社資料より)

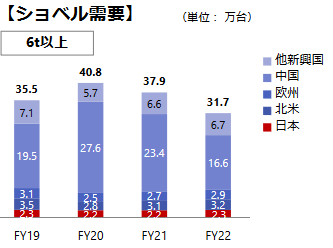

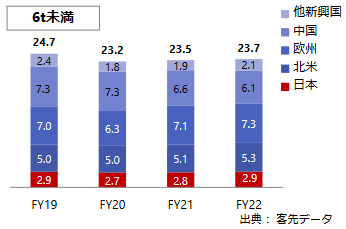

②建設機械市場

中国、インド市場の鈍化が予想されている中で、新型コロナウイルスの影響も加わり短期的には不透明感があるものの、需要は堅調と見ている。

|

|

|

(同社資料より)

(2)競合状況

①AC事業

国内では、日立Astemo(非上場)などが競合となる。

グローバルでは独・Sachs、米・Tennecoなど。Sachs社は歴史も古く、欧州系自動車メーカーとの関係が深い。

市販市場の同社シェアは約2割弱。グローバルではMonroe(Tennecoの市販ブランド)、Sachsなどが競合。

二輪車用ショックアブソーバでは日立Astemo、ステアリングではジェイテクト(6473、東証1部)、日本精工(6471、東証1部)等と競っている。

②HC事業

同社で最も売り上げ比率が高いパーツであるシリンダでは、中国メーカーなどが力を伸ばしている。

同社が高い技術力を有するコントロールバルブでは、ナブテスコ(6268、東証1部)など、走行モータではナブテスコ、不二越(6474、東証1部)などが競合である。また日本の最大手建設機械メーカーは多くのパーツを内製化している。

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

5994 |

ファインシンター |

38,000 |

+9.7 |

800 |

+278.2 |

2.1% |

-1.3% |

6,983 |

19.9 |

0.4 |

|

6268 |

ナブテスコ |

306,000 |

+9.5 |

33,000 |

+15.7 |

10.8% |

10.6% |

391,642 |

3.5 |

2.0 |

|

6471 |

日本精工 |

860,000 |

+15.0 |

44,500 |

+599.2 |

5.2% |

0.1% |

429,437 |

13.3 |

0.7 |

|

6473 |

ジェイテクト |

1,400,000 |

+12.3 |

45,000 |

+182.8 |

3.2% |

0.2% |

363,883 |

17.3 |

0.7 |

|

6474 |

不二越 |

225,000 |

+11.9 |

13,500 |

+97.1 |

6.0% |

2.1% |

102,169 |

10.9 |

0.9 |

|

7212 |

エフテック |

195,000 |

+6.2 |

1,300 |

-57.7 |

0.7% |

-2.9% |

9,711 |

-10.7 |

0.2 |

|

7242 |

KYB |

380,000 |

+15.8 |

23,500 |

+76.4 |

6.2% |

18.5% |

76,189 |

4.4 |

0.6 |

※売上高、営業利益は今期会社予想、単位は百万円。ROEは前期実績。時価総額は12月10日終値ベース。単位は百万円。PER(予)・PBR(実)は

12月10日終値ベース 、単位は倍。KYBの営業利益はセグメント利益(売上高から売上原価、販管費を控除して算出)。

【1-4 事業内容】

(1)セグメント

報告セグメントは四輪車用・二輪車用油圧緩衝器、パワーステアリング等で構成される「AC事業」、建設機械向けを中心とした産業用油圧機器からなる「HC事業」、舞台機構、艦艇機器、免制振装置等を生産する「システム製品」、航空機用の離着陸装置、操舵装置、制御装置等を生産する「航空機器事業」の4つ。特装車両事業、電子機器等を「その他」としている。なお、「システム製品」についてはグループ再編に伴い事業管理区分の見直しを行った結果、2022年3月期第2四半期より「HC事業」に含まれることとなった。

2021年3月期実績

|

|

売上高 |

構成比 |

セグメント利益 |

利益率 |

|

AC事業 |

197,453 |

60.2% |

8,195 |

4.2% |

|

HC事業 |

111,348 |

33.9% |

5,501 |

4.9% |

|

システム製品 |

5,990 |

1.8% |

1,052 |

17.6% |

|

航空機器事業 |

3,857 |

1.2% |

-2,461 |

– |

|

その他 |

9,389 |

2.9% |

1,037 |

11.0% |

|

合計 |

328,037 |

100.0% |

13,325 |

4.1% |

*単位:百万円

①AC(オートモーティブコンポーネンツ)事業

四輪車用油圧緩衝器、二輪車用油圧緩衝器、四輪車用油圧機器、その他製品で構成されている。

2021年3月期構成比

|

製品 |

売上高 |

構成比 |

主な製品 |

|

四輪車用油圧緩衝器 |

142,723 |

72.3% |

ショックアブソーバ |

|

二輪車用油圧緩衝器 |

26,087 |

13.2% |

フロントフォーク、リアクッションユニット |

|

四輪車用油圧機器 |

24,753 |

12.5% |

ベーンポンプ、CVT用ポンプ、EPS |

|

その他製品 |

3,890 |

2.0% |

ATV用機器、ステイダンパ |

|

合計 |

197,453 |

100.0% |

– |

(単位:百万円)

<主要製品>

◎四輪車

(ショックアブソーバ)

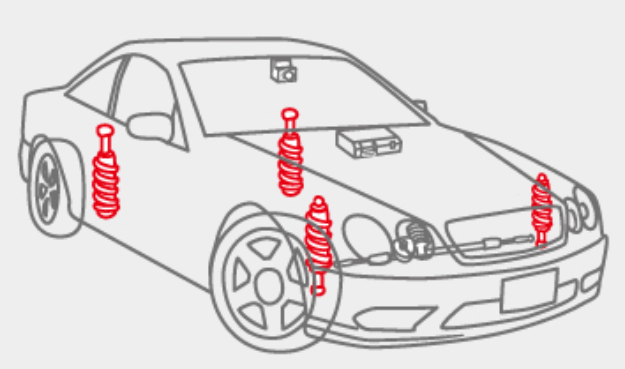

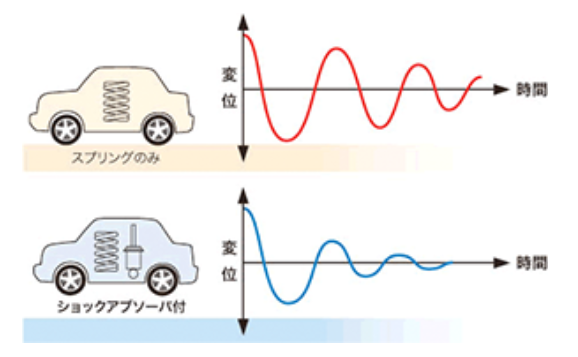

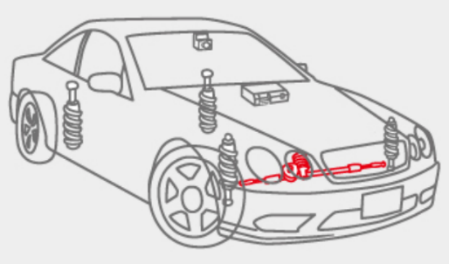

車体の振動を吸収する役割を持つ製品で、スプリングを伴い、車体とタイヤの間に取り付けられている。

|

|

|

(同社HPより)

自動車には、乗り心地や操縦安定性を向上させる機構である「サスペンション」が搭載されている。

サスペンションの機能は主に路面の凹凸を車体に伝えない緩衝装置としての機能と、車輪、車軸の位置を決め、車輪を路面に対して押さえつける機能の2つがある。

基本的には、車軸の位置決めを行うサスペンションアーム、車重を支えて衝撃を吸収するスプリング、スプリングの振動を減衰するショックアブソーバ(ダンパ-)で構成される。

自動車は路面の凸凹からくる衝撃に対しスプリングを縮めることで吸収するが、スプリングの特性上、一旦収縮したスプリングは元の位置に戻ろうと反発する。

特にスプリングの上端にはボディー、下端には重量のあるタイヤやブレーキなどを含むサスペンションがつながっており、スプリングは慣性力により元の位置に戻る以上に伸び、縮みを繰り返してしまう。

この余分な揺れをできるだけ早く抑え、車体を安定させるのがショックアブソーバの役割である。

(同社HPより)

ショックアブソーバが適切に機能している車両は、

|

☆ |

スプリングの無駄な動きを抑え、乗り心地を確保 |

|

☆ |

ブレーキ性能が向上 |

|

☆ |

コーナリングがスムーズ |

など、快適な運転を実現することができる。

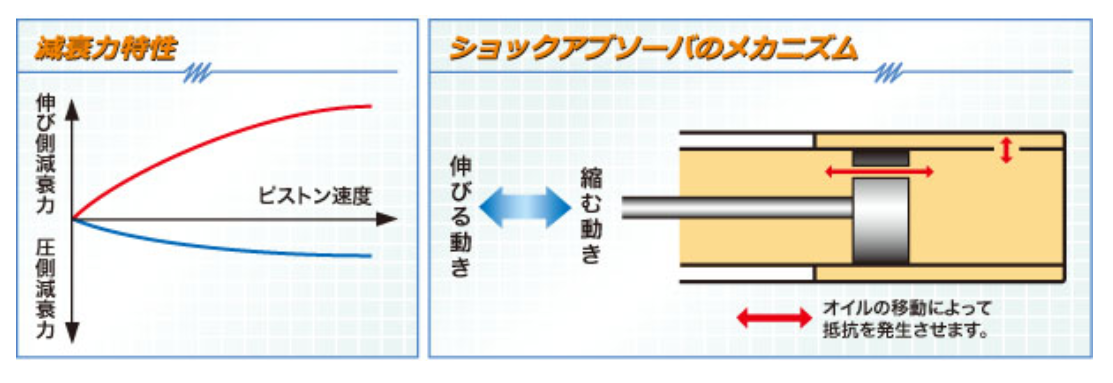

スプリングの縮みや伸びの作動を制御し、振動を抑える働きをする力のことを「減衰力」というが、この「減衰力」を作り出すのに大きな役割を果たしているのが、同社が創業以来培い、磨き上げてきた「油圧技術」である。

ショックアブソーバ本体筒にはオイルが入っていて、その筒の中をピストンが移動する。

ピストンには穴があけられており、揺れと合わせピストンが移動する時に穴を通過するオイルの抵抗が「減衰力」となる。また、車体の揺れの度合い、速さなどによりピストンが移動するスピードが変化するが、ピストン移動速度が速いほど「減衰力」は大きくなる。これを「減衰力特性」という。

(同社HPより)

優れた技術に支えられた同社のショックアブソーバは世界中の多くの自動車メーカーに評価され、後述するように高いシェアに繋がっている。また、ショックアブソーバは走行距離や経年により劣化し、その機能が低下するため、通常は初年度登録から5年以上、または走行距離7万km以上で交換が必要と言われている。

この交換需要=市販市場も同社にとっては大きな事業機会となっている。

(ステアリング)

自動車の「走る」、「曲がる」、「止まる」という基本機能の一つの「曲がる機能」を分担するのがステアリング装置。

(同社HPより)

ドライバーが行うハンドルの回転を、油圧式のパワーアシストユニットでサポートし、タイヤを操舵する「油圧式ステアリング(PS)」と、ハンドルの回転を、モータ、コントローラ、トルクセンサ等からなる電動タイプのパワーアシストユニットでサポートし、タイヤを操舵する「電動ステアリング(EPS)」がある。

「PS」は、油圧の力により、わずかな操作でのステアリング操作が可能で、危険回避にも素早く対応できるなど安全運転に不可欠な装備。一方、バッテリーを動力源とした「EPS」電動タイプは、自動車のエンジンを動力源とした「PS」に比べ、自動車の燃費を向上させることができる。

|

*高機能EPSアクチュエータ

|

*乗用車向け油圧パワステ用ベーンポンプ

|

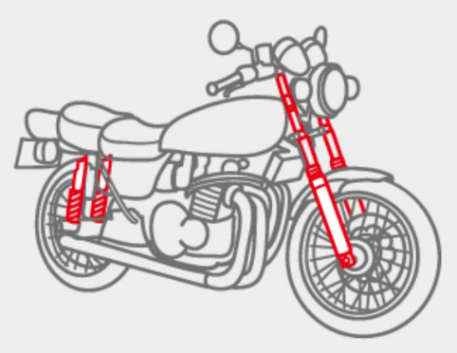

◎二輪車

(サスペンション)

路面のコンディションを問わず、車体への突き上げを最小化させ、快適性を追求している。

(同社HPより)

*リアクッションユニット

車体の姿勢を保ち、路面からの振動、衝撃を吸収することで乗り心地を向上させる。

(同社HPより)

②HC(ハイドロリックコンポーネンツ)事業

産業用油圧機器、その他製品から構成されている。

2021年3月期構成比

|

製品 |

売上高 |

構成比 |

主要製品 |

|

産業用油圧機器 |

103,973 |

93.4% |

シリンダ、バルブ、ポンプ、モータ |

|

その他油機 |

7,375 |

6.6% |

鉄道用ダンパー、鉄道用ブレーキ |

|

合計 |

111,348 |

100.0% |

– |

*単位:百万円

<主要製品>

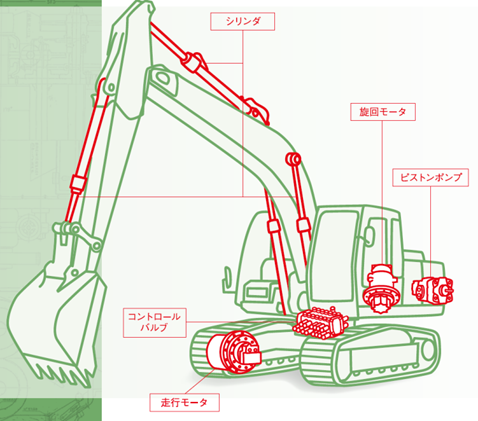

ショベルカーなど建設機械の駆動系機構は、下の図にあるようにコントロールバルブ、ピストンポンプ、走行モータ、旋回モータ、シリンダなどの各パーツで構成されているが、各種アクチュエータ(油圧や電動モータによって,エネルギーを並進または回転運動に変換する駆動装置)を制御し、走行、旋回、アームの屈伸などの動作をスムーズに行うのが、建設機械の「頭脳」であるコントロールバルブ。

同社のコントロールバルブは、お家芸の油圧技術に電気制御を組み合わせることにより高度な制御を可能としている。

また、同社はこれらのパーツを全て製造している数少ないメーカーである。

全てのパーツを自社で製造しているため、建機メーカーに対してシステム提案ができる点が、同社の大きな競争優位性となっている。

|

*ショベル用コントロールバルブ

|

*走行用モータ

|

*油圧シリンダ

|

(同社HPより)

③AC事業、HC事業以外のセグメント

2021年3月期

|

セグメント |

売上高 |

主な製品 |

|

システム製品 |

5,990 |

舞台機構、艦艇機器、免制振装置、シミュレータ、油圧システム、トンネル掘削機、環境機器 |

|

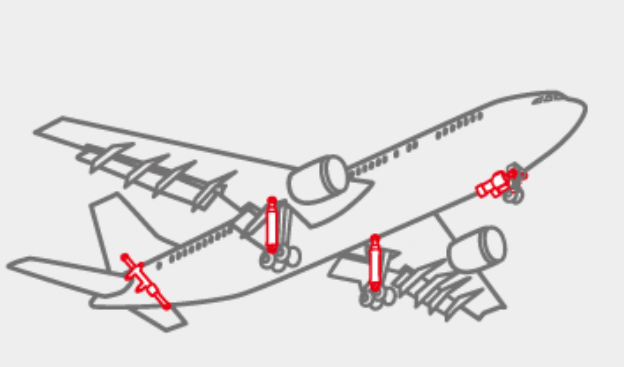

航空機器事業 |

3,857 |

航空機用離着陸装置・同操舵装置・同制御装置・同緊急装置 |

|

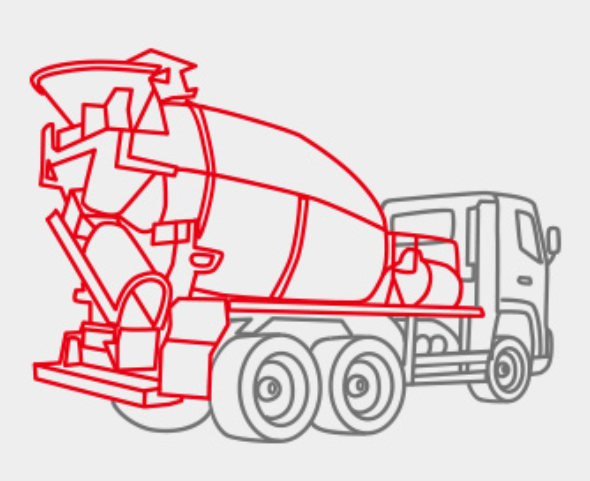

その他(特装車両事業及び電子機器等) |

9,389 |

コンクリートミキサ車、粉粒体運搬車、特殊機能車、電子機器 |

*単位:百万円

コンクリートミキサ車は、高い混錬、排出性能を誇り、国内シェアは約80%を占めている。

航空機においては、各種アクチュエータ、軽量化アキュムレータ、ホイールブレーキなど、信頼性の高い製品を提供している。

|

|

|

(2)顧客・商流

◎顧客

主要顧客は以下の通り。

このうち、グローバルベースでトヨタ製自動車の約6割には同社のショックアブソーバが搭載されているほか、日産グループで約3割、ホンダで約1割など、高いシェアを誇っている。

|

|

日系 |

非日系 |

|

AC事業 |

トヨタ自動車 ヤマハ発動機 日産自動車 ジヤトコ スズキ ホンダ ダイハツ SUBARU いすゞ 三菱自動車 日野自動車 |

PSA ルノー フォルクスワーゲン ダイムラー クライスラー |

|

HC事業 |

日立建機 クボタ 住友建機 コベルコ建機 竹内製作所 ヤンマー建機 コマツフォークリフト |

キャタピラー 三一重工 斗山 山河智能 トラスミタール ボンフィグリオリ

|

◎商流

前述のように、新車向けOEMと、中古車向け市販という2つの商流でショックアブソーバの供給を行っている。

売上高はOEMの方が大きいものの、自社ブランドで販売をしている市販用製品は収益性も高く、同社としては今後もグローバルに拡大を狙う市場である。

同社の市販用ショックアブソーバは現在世界を走行している日米欧自動車の約9割に搭載が可能である。

このカバー率の高さを支えているのが、トヨタをはじめとした大手自動車メーカーとの強固な関係だ。

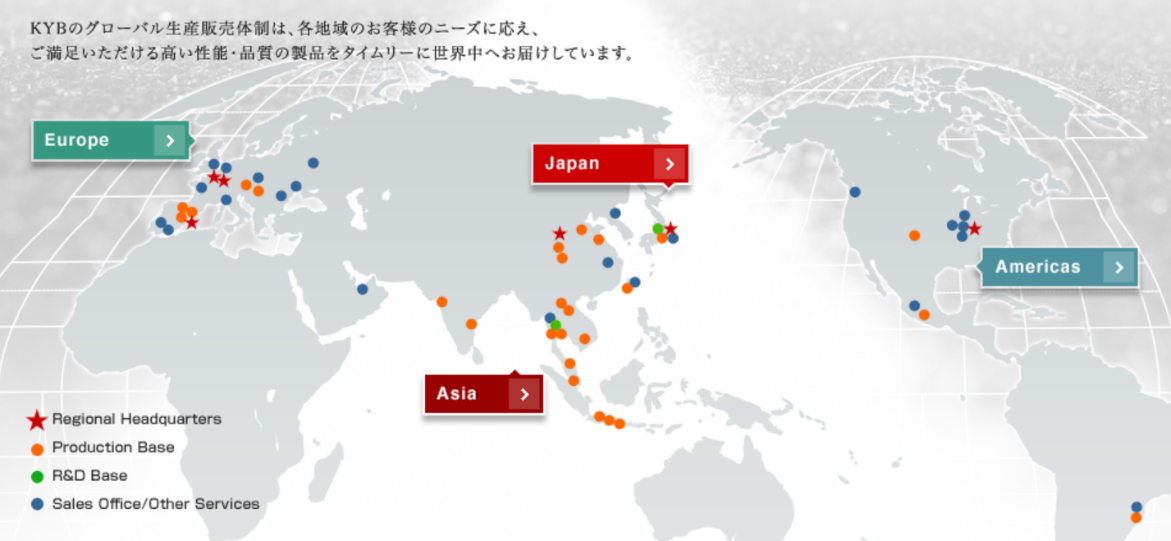

(3)グローバルネットワーク

日本を含む23か国にグループ会社46を有し、強固なグローバルネットワークを構築している。

|

|

国 |

グループ会社 |

|

日本 |

1 |

13 |

|

アジア |

7 |

18 |

|

欧州 |

12 |

8 |

|

米州 |

3 |

7 |

|

合計 |

23 |

46 |

(2021年3月現在)

(4)研究開発

(体制)

日本、欧州の2極に開発拠点を設け、グローバルな最適開発・生産体制を確立している。

日本以外の開発拠点は基本的には、モデル製品の開発、性能向上・低コスト化など商品力向上のための開発を手掛け、長期的視点に立った研究開発は日本において、基盤技術研究所(神奈川県相模原市)、生産技術研究所(岐阜県可児市)2つの技術研究所を中心に取り組んでおり、独創性に優れた先行技術等の研究開発を行っている。

また、工機センター(岐阜県可児市)に生産技術研究所や各工場で培われた生産設備設計のノウハウを集約し、先進性および信頼性の向上を図った設備、治工具の内製化を強化・推進している。

製品の高機能化・システム化については、独自開発のほかに、顧客あるいは関連機器メーカーとの共同研究開発を推進しており、産学交流による先端技術開発にも積極的に取り組んでいる。

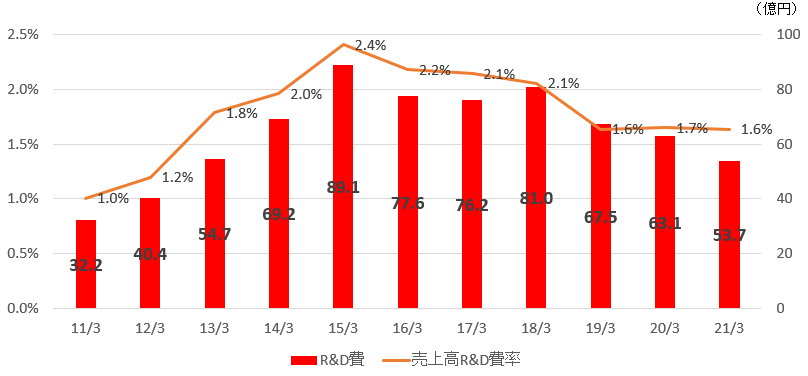

(R&D費推移)

13年3月期以降、売上高に対するR&D費の水準についての意識を高め、現在は1.5%程度で推移している。

ただ、免震・制振オイルダンパー不適切行為の影響などから足元のR&D費の水準は低下している。業績回復の目途の立った今期以降、中期経営計画の目標達成及びより長期的・持続的な成長のためにも再度積極的な投資が必要となろう。

(注力分野)

性能向上、高機能化・システム化への対応や軽量化・省エネ・環境負荷物質削減などエネルギーや環境問題に配慮した製品開発を進めているが、生産技術力の強化も図っている。

また、グローバル化の加速に伴い、国際感覚を身につけた人財の育成や、標準化されたマネジメントシステムの構築を含めた戦略的なグローバル生産・販売・技術体制の完成を目指している。

近年特に力を入れているのが自動運転に関連した製品開発だ。

その一つが、EPS(電子ステアリング)とショックアブソーバの統合技術。ドライバーの技量や判断にかかわりなく、様々な路面状況でも自動的により快適、スムーズな運転を可能にする技術は自動運転車には絶対に不可欠なものと考えている。

また、「ステアリング・バイ・ワイヤ」も今後重要性が増大する技術であるとみている。

通常、ステアリング操作はステアリングシャフトを通じステアリングギアボックス、タイヤへと伝達されるのに対し、

「ステアリング・バイ・ワイヤ」は、電子信号によってステアリングの操作を伝達するもの。

タイヤから伝わる振動が少ないので疲れにくく、強い横風が吹き、車体が左右に持っていかれた場合、今までのステアリングであれば運転手が意図してステアリングの操作により復元させなければならなかったが、「ステアリング・バイ・ワイヤ」であれば自動的にアジャストされるなどのメリットがある。それに加え、「ハンドルは右前」である必要がなく、デザイン、機能を含め自動車の在り方を大きく変える可能性に注目が集まっている。

実用化にはまだ課題が残るものの、独創的なEPS技術として更なるブラッシュアップを進めている。

【1-5 特長と強み】

◎様々な製品で高いシェア

四輪用ショックアブソーバのOEM供給で国内シェア40%、グローバルシェア14%のほか、建設機械用油圧機器シリンダのグローバルシェア25%、コンクリートミキサ車国内シェア83%など、多くの製品で高いシェアを有している。

◎優れたコア技術

この高シェアは、世界最大手の地位をフォルクスワーゲンやGMと競っているトヨタ自動車における社内シェアがグローバルベースで約6割であることが示すように、同社製品に対する顧客の信頼度の高さによるものであり、この信頼のベースは創業時より100年という長い時間の中で培い、磨き上げてきた「油圧」についての優れた技術力に他ならない。

ショックアブソーバや免震・制振用オイルダンパーに代表される「振動制御技術」と、ショベルカーのコントロールバルブや電動パワーステアリングに代表される「パワー制御技術」の2つのコア技術が多くの顧客に高く評価され、様々な場面で広く用いられている。

【1-6 ROE分析】

|

|

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

|

ROE (%) |

-2.0 |

9.3 |

8.8 |

-15.0 |

-55.4 |

18.5 |

|

売上高当期利益率(%) |

-0.89 |

4.09% |

3.87 |

-6.01 |

-16.22 |

5.21 |

|

総資産回転率(回) |

0.95 |

0.96 |

0.99 |

0.97 |

0.90 |

0.78 |

|

レバレッジ(倍) |

2.35 |

2.37 |

2.30 |

2.59 |

3.81 |

4.53 |

2.2022年3月期第2四半期決算概要

(1)連結業績概要

|

|

21/3期2Q |

構成比 |

22/3期2Q |

構成比 |

前年同期比 |

|

売上高 |

138,825 |

100.0% |

185,882 |

100.0% |

+33.9% |

|

売上総利益 |

20,699 |

14.9% |

38,025 |

20.5% |

+83.7% |

|

販管費 |

22,118 |

15.9% |

26,358 |

14.2% |

+19.2% |

|

セグメント利益 |

-1,418 |

– |

11,667 |

6.3% |

– |

|

営業利益 |

-2,671 |

– |

13,797 |

7.4% |

– |

|

税引前利益 |

-3,432 |

– |

12,674 |

6.8% |

– |

|

四半期利益 |

-3,757 |

– |

9,502 |

5.1% |

– |

*単位:百万円。セグメント利益は日本基準の営業利益に相当。四半期利益は親会社の所有者に帰属する四半期利益。

増収、セグメント利益以下黒字転換

売上高は前年同期比33.9%増の1,859億円。新型コロナウイルスによる需要減の影響が後退した。売上総利益も同83.7%増加。販管費の増加を吸収し、固定費削減効果もあり、セグメント利益以下、黒字に転換した。免制振オイルダンパー関連費用の減少も寄与した。

◎地域別売上動向

|

地域 |

21/3期 2Q |

22/3期2Q |

前年同期比 |

|

日本 |

620 |

794 |

+28.1% |

|

欧州 |

214 |

326 |

+52.7% |

|

米国 |

142 |

170 |

+19.8% |

|

中国 |

163 |

172 |

+5.4% |

|

東南アジア |

77 |

135 |

+74.4% |

|

その他 |

173 |

262 |

+51.7% |

|

合計 |

1,388 |

1,859 |

+33.9% |

*単位:億円

全ての地域で増収。海外売上高比率は前年同期の55.3%から2.0ポイント上昇し57.3%。

(2)セグメント別動向

|

売上高 |

21/3期2Q |

構成比 |

22/3期2Q |

構成比 |

前年同期比 |

|

AC事業 |

81,827 |

58.9% |

110,991 |

59.7% |

+35.6% |

|

HC事業 |

51,118 |

36.8% |

67,952 |

36.6% |

+32.9% |

|

航空機器事業 |

1,898 |

1.4% |

1,910 |

1.0% |

+0.6% |

|

その他 |

3,982 |

2.9% |

5,029 |

2.7% |

+26.3% |

|

合計 |

138,825 |

100.0% |

185,882 |

100.0% |

+33.9% |

|

セグメント利益 |

|

|

|

|

|

|

AC事業 |

-1,307 |

– |

7,109 |

6.4% |

– |

|

HC事業 |

455 |

0.9% |

5,877 |

8.6% |

+1191.6% |

|

航空機器事業 |

-828 |

– |

-1,879 |

– |

– |

|

その他 |

256 |

6.4% |

526 |

10.5% |

+105.5% |

|

調整 |

6 |

– |

34 |

– |

– |

|

合計 |

-1,418 |

– |

11,667 |

6.3% |

– |

*単位:百万円。利益の構成比は売上高利益率。

①AC事業

|

製品 |

売上高 |

構成比 |

前年同期比 |

|

四輪車用緩衝器 |

80,991 |

73.0% |

+32.6% |

|

二輪車用緩衝器 |

15,772 |

14.2% |

+70.1% |

|

四輪車用油圧機器 |

11,880 |

10.7% |

+21.9% |

|

その他製品 |

2,348 |

2.1% |

+35.2% |

|

合計 |

110,991 |

100.0% |

+35.6% |

*単位:百万円

|

地域 |

売上高 |

構成比 |

前年同期比 |

|

日本 |

278 |

25.0% |

+25.8% |

|

欧州 |

289 |

26.0% |

+49.0% |

|

米国 |

131 |

11.8% |

+19.1% |

|

中国 |

92 |

8.3% |

+8.2% |

|

東南アジア |

119 |

10.7% |

+72.5% |

|

その他 |

200 |

18.0% |

+44.9% |

|

合計 |

1,110 |

100.0% |

+35.7% |

*単位:億円

②HC事業

|

製品 |

売上高 |

構成比 |

前年同期比 |

|

産業用油圧機器 |

61,608 |

90.7% |

+37.1% |

|

システム製品 |

2,060 |

3.0% |

-18.2% |

|

その他製品 |

4,283 |

6.3% |

+17.2% |

|

合計 |

67,952 |

100.0% |

+32.9% |

*単位:百万円

|

地域 |

売上高 |

構成比 |

前年同期比 |

|

日本 |

464 |

68.2% |

+31.4% |

|

欧州 |

37 |

5.4% |

+94.7% |

|

米国 |

36 |

5.3% |

+44.0% |

|

中国 |

80 |

11.8% |

+2.6% |

|

東南アジア |

15 |

2.2% |

+87.5% |

|

その他 |

48 |

7.1% |

+71.4% |

|

合計 |

680 |

100.0% |

+33.1% |

*単位:億円

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

21年3月末 |

21年9月末 |

増減 |

|

21年3月末 |

21年9月末 |

増減 |

|

流動資産 |

236,252 |

236,553 |

+301 |

流動負債 |

204,480 |

210,717 |

+6,237 |

|

現金等 |

68,700 |

67,412 |

-1,288 |

営業債務等 |

74,437 |

68,745 |

-5,692 |

|

営業債権等 |

98,898 |

97,518 |

-1,380 |

借入金 |

70,010 |

87,363 |

+17,353 |

|

棚卸資産 |

53,997 |

59,295 |

+5,298 |

非流動負債 |

105,430 |

75,003 |

-30,427 |

|

非流動資産 |

190,383 |

186,852 |

-3,531 |

借入金 |

54,836 |

26,325 |

-28,511 |

|

有形固定資産 |

160,308 |

158,306 |

-2,002 |

負債合計 |

309,910 |

285,720 |

-24,190 |

|

無形資産 |

4,106 |

3,818 |

-288 |

資本合計 |

116,726 |

137,685 |

+20,959 |

|

その他の金融資産 |

15,647 |

15,479 |

-168 |

利益剰余金 |

49,579 |

59,070 |

+9,491 |

|

資産合計 |

426,635 |

423,405 |

-3,230 |

負債純資産合計 |

426,635 |

423,405 |

-3,230 |

*単位:百万円。現金等は現金及び現金同等物。営業債権等は、営業債権及びその他の債権。営業債務等は営業債務及びその他の債務。

現金等および営業債権等の減少の一方棚卸資産の増加で流動資産は前期末比3億円増加。有形固定資産の減少などで非流動資産は同35億円減少し、資産合計は同32億円減少の4,234億円となった。

借入金の減少等で、負債合計は同242億円減少の2,857億円。利益剰余金の増加等で資本合計は同210億円増加し1,377億円となった。この結果、親会社所有者帰属持分比率は前期末から5.1ポイント上昇し31.0%となった。

◎キャッシュ・フロー

|

|

21/3期2Q |

22/3期2Q |

増減 |

|

営業CF |

908 |

7,297 |

+6,389 |

|

投資CF |

-6,640 |

-5,896 |

+744 |

|

フリーCF |

-5,732 |

1,401 |

+7,133 |

|

財務CF |

18,943 |

-3,044 |

-21,987 |

|

現金同等物残高 |

63,828 |

67,412 |

+3,584 |

*単位:百万円。

黒字転換したことなどで営業CF、フリーCFは大幅に増加。

長期借入金による収入減及び返済による支出増などで、財務CFはマイナスに転じた。キャッシュポジションは上昇した。

(4)トピックス

①免制振オイルダンパー適合化の進捗状況

(概要)

2018年10月、KYBおよび子会社カヤバシステムマシナリー株式会社が製造・販売している免震・制振用オイルダンパーの一部について、性能検査記録の書き換え行為により、大臣認定の性能評価基準に適合していない、または、顧客の基準値を外れた製品を建築物に取り付けていた事実が判明した。

調査の結果、2021年3月末時点で対象建築物991件を認識している。

(対応と進捗)

2021年10月末時点で適合化が完了したのは対象建築物の95.2%にあたる943物件。

対象建築物991件のうち、工事中、工事待ち(工事日程調整中)、工事日程に合わせた生産待機中は合計で30件(3.0%)、行政調整中が4件(0.4%)。

適合化に向けた関係者との詳細調整中が14件(1.4%)で、早期の適合化開始に向けて努力している。

②ESG推進室を新設

21年7月、ESG(環境・社会・ガバナンス)の基本方針をグループへ展開し、推進するため、ESG推進室を新設した。

企業活動の全てに対してESG的な価値を意識し、方針策定の基盤としていく。

グループ全体で、CO2 排出量削減や、社会の持続的発展に貢献する製品開発などに取り組み、加えて、既存の活動も ESG の取り組みとして捉え直し、社内外への発信を積極的に行うことで、社会から信頼されるモノづくりを目指す考えだ。

③新市場区分「プライム市場」を選択

株式会社東京証券取引所より「新市場区分における上場維持基準への適合状況に関する一次判定結果について」を受領し、新市場区分において「プライム市場」の上場維持基準に適合していることを確認したことを受け、21年10月、市場区分として「プライム市場」を選択することとした。

今後は、東証の定めるスケジュールに基づき、新市場区分の選択申請に係る所定の手続きを進めていく。

④完全子会社KYBエンジニアリングアンドサービス株式会社を吸収合併

21年11月、完全子会社であるKYBエンジニアリングアンドサービス株式会社を吸収合併すると発表した。

油圧機器の販売子会社であるKYBエンジニアリングアンドサービスを合併することにより、営業力の強化を進め、収益力の向上を図り、加えてKYBの財務基盤の強化を目指す。

また、人財ローテーションの活性化、グループガバナンス体制の強化にも取り組む。

2022年1月1日付での合併を予定している。

3.2022年3月期業績予想

通期業績予想

|

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

修正率 |

進捗率 |

|

売上高 |

328,037 |

100.0% |

380,000 |

100.0% |

+15.8% |

+4.1% |

48.9% |

|

セグメント利益 |

13,325 |

4.1% |

23,500 |

6.2% |

+76.4% |

+6.8% |

49.6% |

|

営業利益 |

18,297 |

5.6% |

25,500 |

6.7% |

+39.4% |

+21.4% |

54.1% |

|

税引前利益 |

16,340 |

5.0% |

22,500 |

5.9% |

+37.7% |

+18.4% |

56.3% |

|

当期利益 |

17,087 |

5.2% |

17,000 |

4.5% |

-0.5% |

+6.3% |

55.9% |

*単位:百万円。予想は会社側発表。セグメント利益は日本基準の営業利益に相当。当期利益は親会社の所有者に帰属する当期利益。

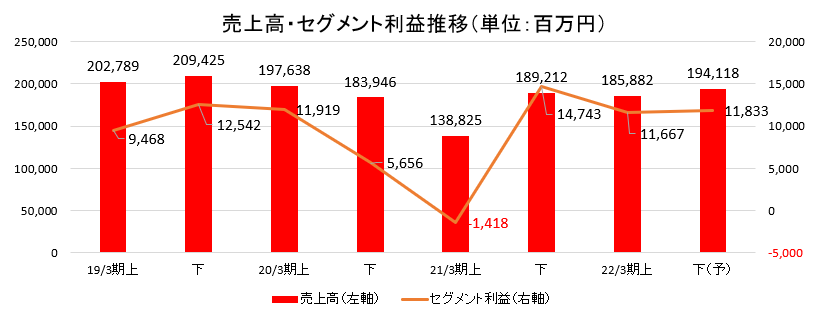

業績予想を上方修正。セグメント利益は大幅増益

第2四半期までの進捗を踏まえ、期初予想を上方修正した。売上高は前期比15.8%増の3,800億円、セグメント利益は同76.4%増の235億円の予想。

AC事業、HC事業とも増収を計画。

半導体不足による自動車の生産調整は長期化しており、客先稼働停止や調整でOEMは減少している。

一方で、同社がアフターマーケット向けに供給している市販製品や建機向けは需要が堅調。生販一体の強みを活かした柔軟な供給体制を構築しており、その結果、市販販売本数はグローバルで過去最高水準の販売を達成している。

生産調整や鋼材市況の影響もあるものの、固定費削減を中心とした利益改善策も実施していく。

普通株式に係る配当は中間、期末とも45.00円/株の年間90.00円/株(前期比15.00円/株増配)を予定している。予想配当性向は14.4%。

A種優先株式に係る配当は、中間1,952,054.80円/株、期末3,739,726.00円/株で年間合計5,691,780.80円/株の予定。

◎セグメント別動向

|

売上高 |

21/3期 |

22/3期(予) |

前期比 |

|

AC事業 |

1,975 |

2,267 |

+14.8% |

|

HC事業 |

1,173 |

1,375 |

+17.2% |

|

航空機器事業 |

39 |

48 |

+24.4% |

|

その他 |

94 |

110 |

+17.2% |

|

合計 |

3,280 |

3,800 |

+15.8% |

|

セグメント利益 |

|

|

|

|

AC事業 |

82 |

151 |

+84.3% |

|

HC事業 |

66 |

108 |

+64.8% |

|

航空機器事業 |

-25 |

-34 |

– |

|

その他 |

10 |

10 |

-3.6% |

|

合計 |

133 |

235 |

+76.4% |

*単位:億円

4.今後の注目点

コロナ禍の影響が徐々に薄れ、免制振オイルダンパー適合化も順調に進捗している。また、自動車の新車生産台数の減少によりOEMは影響を受けているが、その分、中古車向けの市販が好調と、取り巻く事業環境は改善している。

ただ上方修正とはなったものの、下期予想は売上、利益ともに微増。

コンテナ不足、原材料高騰と不透明要因の多い中、下期にどれだけ売上・利益を積み上げることができるか注目していきたい。

<参考1:2020中期経営計画>

新型コロナウイルスの影響など外部環境を踏まえて見直しを行い、今回正式に「2020中期経営計画」を発表した。

同計画では「規範意識とコンプライアンス遵守を経営の根幹に高収益体質への変革を目指す」ことをテーマとし、「コンプライアンス遵守とガバナンス強化」「収益基盤の安定化(不採算事業・拠点・製品の撤退)」「成長戦略」「ESG経営への進化」を注力項目として掲げている。

「コンプライアンス遵守とガバナンス強化」については、「免制振オイルダンパー適合化の進捗状況」で述べた通り。全社挙げて「規範意識の企業風土への定着」を図る。

【収益基盤の安定化(不採算事業・拠点・製品の撤退)&成長戦略】

(1)財務目標

2022年度の財務目標として以下を掲げている。

|

|

2019年度実績 |

2022年度目標 |

|

売上高 |

3,816 |

3,780 |

|

AC事業 |

2,321 |

2,290 |

|

HC事業 |

1,253 |

1,300 |

|

セグメント利益 |

176 |

250 |

|

セグメント利益率 |

4.6% |

6.6% |

|

自己資本比率 |

18.1% |

34% |

*単位:億円

売上高は2019年度に及ばないが、セグメント利益および利益率は過去最高を目指す。筋肉質な企業への変身を図る。

(2)セグメント利益について

セグメント利益についての収益改善施策及び想定する改善効果は以下の通り。

総額で2019年度の176億円から2022年度の250億円へ74億円の改善を見込んでいる。

|

施策 |

改善額 |

施策の概要 |

|

生産性向上(製造コストの低減) |

+34 |

革新的モノづくり(自動化レベル向上)/省人化推進等 |

|

不採算分野の撤退・縮小 |

+17 |

乗用車不採算EPSの国内生産撤退/欧州PS拠点閉鎖等 |

|

変動費削減 |

+10 |

VA・VE/現調化活動推進等 |

|

生産拠点集約・最適生産体制の構築 |

+7 |

欧州拠点再編/CVTグローバル最適生産体制構築等 |

|

販売拡張活動の推進 |

+6 |

電子制御化に伴うミニショベル拡販/市販製品の販売網拡充等 |

*単位:億円

(3)目指す姿

引き続きAC事業、HC事業を、KYBを支える2大コア事業と位置づけ、それぞれの目指す姿を掲げている。

①AC事業

2022年度の目指す姿は「既存事業とコア技術深化によるコアサプライヤーとしての地位確立」。

基本戦略として、「深化:収益基盤の安定化」「進化:革新的モノづくり」「新化:高付加価値製品の創出」の3つを挙げている。

◎収益基盤の強化

主要拠点集約・再編による生産最適化、原価低減活動、市販事業の構造改革が具体的な取り組み。

生産最適化においては、顧客需要地シフトに合わせた最適生産を目指す。

欧州拠点ではPS拠点を閉鎖し、域内SA拠点を西欧中心から東欧中心へ再編する。

EPS生産においては、乗用車における不採算品の国内生産から撤退し、軸足を中国へ移す。

CVTグローバル最適生産体制を構築する。2輪のアジア拠点についても生産再編を通じて余剰生産能力を削減する。

◎革新的モノづくり

無人化・省人化を一段と進め、加工費を削減し競争力を強化する。

市販ラインを中心に、内外の各拠点に順次導入する。

◎高付加価値製品の創出

ますます強まるEV化・CASE・MaaSへの流れに対応し、独自技術の深化を図る。

技術戦略を「次世代プラットフォーム対応」「コア技術(振動制御・パワー制御技術)の深化、」「油圧技術応用」「電気・電子/システム対応」を技術戦略に据え、静粛性・広い空間・運動性能・低振動・乗り心地といった市場ニーズに対応した高付加価値製品を創り出す。

②HC事業

2022年度の目指す姿は「お客様に信頼され世界で採用され続けるHC事業 ~お客様から信頼され、一番最初に声が掛かるメーカーとなる~」。

基本戦略として、「自動化・複合化ニーズへの対応」「原価低減・現調化活動推進」の2つを挙げている。

◎ショベルの成長戦略:自動化・複合化ニーズへの対応

ショベルにおいては、デジタル化、ポンプのラインナップ拡充、コントロールバルブの電子制御化を技術戦略としている。

また、ミニショベルにおける重要な技術戦略が、ロードセンシングシステムによるラインナップ拡大と電子制御化である。

HC事業において同社が得意とするパワー制御技術を一段とブラッシュアップし、独自技術を基にショベルの心臓となる「ポンプ」と頭脳である「バルブ」を融合させ新しい付加価値を創出。競争優位性を発揮する。

このポンプとバルブの連携・融合を実現する重要な技術が、電子制御化でありロードセンシング化である。

ロードセンシングとは、「Load (負荷)Sensing(感知)」のことで、バルブで感知した負荷をポンプにフィードバックさせ必要な流量/圧力を供給する仕組み。「オペレーターの経験に頼っていた同時もしくは複合操作が容易になる」「各種アタッチメントに対応可能なため工事のみでなく災害救助へも応用可能」「省エネ」「負荷に影響されず電子化や自動化が可能」といったメリットがある。

◎原価低減・現調化活動推進

原価低減モデル投入、現地調達活動により市場競争力の向上を図る。

(4)ESG経営への深化

現在、以下のような取り組みを進めている。

|

エネルギー使用量、CO2排出量低減省エネ |

KYB-YS上田工場に太陽光発電設備を設置した。2020年の発電実績は約70万kw。 |

|

産廃量低減 |

工場及び関係取引先で発生した廃材を内製鋳物材料として活用している。 |

|

働きがいのある職場の創出 |

健康経営を推進しており、健康経営優良法人認定を2年連続して取得した。 |

今後は、CO2排出量を原単位ベースで前年比3%削減するとともに、2025年には再生可能エネルギーの使用構成比を15%まで引き上げるほか、社会の持続的発展に貢献する製品開発を推進する。

また、ESG推進室を設置し、方針と実行の連鎖を強化する(ESG推進室は21年7月に新設)。

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外3名 |

|

監査役 |

4名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日: 2021年12月8日

<基本的な考え方>

当社は、持続的な成長と企業価値向上の実現を通してステークホルダーの期待に応えるとともに、社会に貢献するという企業の社会的責任を果たすため、取締役会を中心に迅速かつ効率的な経営体制の構築ならびに公正性かつ透明性の高い経営監督機能の確立を追求し、以下の経営理念および基本方針に基づき、コーポレートガバナンスの強化および充実に取り組むことを基本的な考え方としております。

2020年度からの新中期経営計画では、免震・制振用オイルダンパー他、不適切事象の再発防止、企業風土改革の一環である、規範意識とコンプライアンス遵守を経営の根幹に据えながら、「取り戻そう信頼と誇り」をスローガンに、高収益体質への変革に取り組んでおります。

≪経営理念≫

「人々の暮らしを安全・快適にする技術や製品を提供し、社会に貢献するKYBグループ」

1.規範を遵守するとともに、何事にも真摯に向き合います。

2.高い目標に挑戦し、より活気あふれる企業風土を築きます。

3.優しさと誠実さを保ち、自然を愛し環境を大切にします。

4.常に独創性を追い求め、お客様・株主様・お取引先様・社会の発展に貢献します。

≪コーポレートガバナンス基本方針≫

1.当社は、株主の権利を尊重し、平等性を確保する。

2.当社は、株主を含むステークホルダーの利益を考慮し、それらステークホルダーとの適切な協働に努める。

3.当社は、法令に基づく開示はもとより、ステークホルダーにとって重要または有用な情報についても主体的に開示する。

4.当社の取締役会は、株主受託者責任および説明責任を認識し、持続的かつ安定的な成長および企業価値の向上ならびに収益力および資本効率の改善のために、その役割および責務を適切に果たす。

5.当社は、株主との建設的な対話を促進し、当社の経営方針などに対する理解を得るとともに、当社への意見を経営の改善に繋げるなど適切な対応に努める。

当社のサスティナビリティについては、経営理念の中に示しております。

<実施しない原則とその理由>

2021年6月11日施行の改定後コーポレートガバナンス・コードに基づき記載しています。

|

原則 |

実施しない理由 |

|

(補充原則4-1-3 最高経営責任者などの後継者計画) |

当社は、最高経営責任者などの後継者計画は、持続的な成長と中長期的な企業価値の向上のための重要課題と認識しております。2016年度より社内取締役と社外取締役とで構成する指名委員会を設置し、指名手続きにおける透明性の向上を図っております。 今後、最高経営責任者などに求められる要件、育成方針などについて、当社を取り巻く経営環境や当社の企業風土なども踏まえて総合的に検討するとともに、取締役会による監督体制のあり方についても検討してまいります。 |

|

(原則4-11 取締役会・監査役会の実効性確保のための前提条件) |

当社は、女性取締役がおりませんが、特に性別等の個人属性による区別をすることなく、経営に多様な価値観を取り入れるのに適任と判断した人物を4-11-1に記載のとおり、取締役会全体の知識、経験(国際経験を含む)、能力などのバランスに十分配慮しつつ、取締役に登用しております。 |

<開示している主な原則>

2021年6月11日施行の改定後コーポレートガバナンス・コードに基づき記載しています。

|

原則 |

開示内容 |

|

原則1-4【いわゆる政策保有株式】 |

(1)政策保有に関する方針 当社は、中長期的な企業価値向上の観点から、事業戦略上や事業運営上の信頼関係や取引関係の維持または強化が見込まれる株式については、成長性や経済合理性を総合的に判断し、必要と認められる政策保有株式を保有しております。個別の政策保有株式については、毎年取締役会において保有の便益が当社資本コストに見合っているか等の観点から保有継続の合理性を検証し、合理性が薄れたと判断した株式については、売却を検討いたします。

(2)議決権行使に関する方針 当社は、政策保有株式の議決権行使にあたって、株式発行会社の経営方針や事業戦略を十分に確認した上で、当社の中長期的な企業価値向上に資するかどうかを議案ごとに検討し、判断しております。 |

|

(原則2-4ー1 女性・外国人・中途採用者の管理職への登用等、中核人材の登用等) |

経営健全化を実現させていくために重要な取り組みの一つとして人財の多様化を据えております。その一環として、女性活躍推進のための基盤整備、啓蒙活動を強化しています。女性幹部従業員の増加に向け、幹部候補となる職位の女性従業員の数を増やしました。今後、本人の意識を変える視点としての女性キャリアパス策定、周囲の意識を変える視点としての上司による育成計画作成など進める予定です。 |

|

(補充原則3-1-3 サスティナビリティについての取組み等) |

ESG(環境・社会・ガバナンス)にかかわる当社を取り巻く環境が大きな変化を見せる中、2021年7月に、ESG推進室を新設しました。今後はESG経営を方針策定の基盤としていきます。 ESG推進にあたり、単に環境社会への対応を行うのではなく、ビジネスチャンスの可能性を探り、企業価値を高める活動を推進していきます。 また社内で行われているESGに関する活動を取りまとめ、ステークホルダーの皆様にも積極的に発信することで、信頼醸成を図っていきます。 |

|

原則5-1【株主との建設的な対話に関する方針】 |

当社は、株主などとの建設的な対話を促進するために、グローバル財務統轄役員が統轄し、経理本部のIR室が株主および投資家の皆様への対応を実施しております。対話を充実させるために、IR室は社内の関連部門と連携し、適切に対応できる体制を整えております。当社は、社長およびグローバル財務統轄役員が経営戦略や財務状況を説明するアナリストおよび機関投資家向け決算説明会を半期に一度開催しております。また、個別面談にも随時対応するとともに、国内外のカンファレンスへの参加や個別の海外IR活動を通じて、海外の株主および機関投資家の皆様とも積極的なコミュニケーションを図っております。IR活動を通して頂いた皆様の意見や要望などは、取締役会および経営陣に定期的にフィードバックし、情報を共有しております。株主および投資家の皆様との対話において、お互いに不利益を被ることがないよう、インサイダー情報の取り扱いには十分留意し、決算期日の1週間前から決算発表日までの期間はサイレント期間として、株主および投資家の皆様との対話の制限や社内の情報管理の徹底を図っております。 |