(9278)ブックオフグループホールディングス株式会社 コロナ禍も健闘 今後に期待

|

堀内 康隆 社長 |

ブックオフグループホールディングス株式会社(9278) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

小売業(商業) |

|

代表者 |

堀内 康隆 |

|

所在地 |

相模原市南区古淵2-14-20 |

|

決算月 |

5月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

946円 |

20,547,413株 |

19,437百万円 |

1.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

8.00円 |

0.8% |

22.93円 |

41.3倍 |

736.74円 |

1.3倍 |

*株価は8/18終値。各数値は21年5月期決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2018年3月(実) |

80,049 |

613 |

1,092 |

-889 |

-43.31 |

10.00 |

|

2019年3月(実) |

80,796 |

1,550 |

2,120 |

2,172 |

112.19 |

15.00 |

|

2020年3月(実) |

84,389 |

1,428 |

1,898 |

240 |

13.77 |

6.00 |

|

2021年5月(実) |

93,597 |

1,936 |

2,509 |

157 |

9.03 |

6.00 |

|

2022年5月(予) |

85,000 |

950 |

1,200 |

400 |

22.93 |

8.00 |

* 2021年5月期は14ヶ月決算。予想は会社予想。単位:百万円、円。

ブックオフグループホールディングス(株)の2021年5月期決算概要と今後の取り組み、堀内社長へのインタビューなどについてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年5月期決算概要

3.2022年5月期業績予想

4.今後の経営方針

5.堀内社長へのインタビュー

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

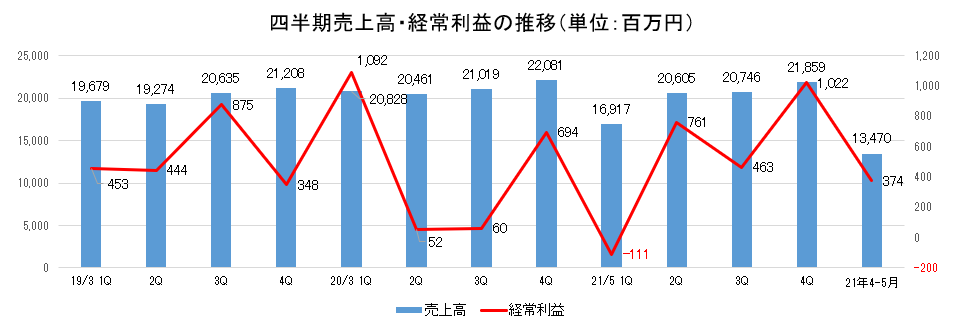

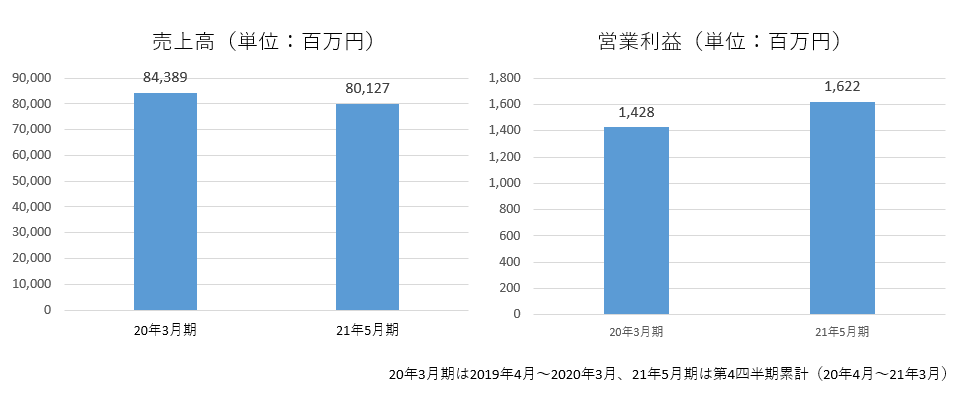

- 21年5月期は、第1四半期(4-6月)の緊急事態宣言下における店舗休業の影響を大きく受けた一方で、第2四半期以降は巣ごもり需要による書籍売上の好調などで、ブックオフ直営店はほぼ前年並みで推移した。一方で百貨店内買取、海外は苦戦。20年4月~21年3月の12か月間売上高は前期(20年3月期)比42億円減収の801億円。経常利益は、移動制限等によるコスト抑制と第2四半期以降の売上総利益増加で、雇用助成調整金収入や決算期変更による特殊要因を除いたベースで18.7億円とほぼ前期同水準となった。連結子会社ののれん減損損失や、緊急事態宣言及びロックダウン下において臨時休業とした国内外直営店舗の地代家賃や減価償却費などの固定費等、新型コロナ感染症による損失などを含む特別損失15億36百万円を計上した。

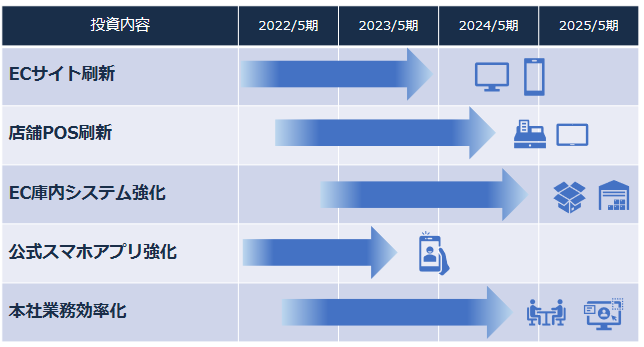

- 22年5月期は、売上高850億円、経常利益12億円を予想している。売上高はコロナ禍前の20年3月期(12か月決算)の843億円と同水準。経常利益は今期より大規模IT投資を実施することもあり、20年3月期の19億円を下回る。新型コロナウイルスの影響については、ユーザーの外出・消費マインドが本格的に回復するのは、第4四半期(3-5月)と想定している。配当は、前期比2.00円/株増配の8.00円/株を予定。予想配当性向は34.9%。

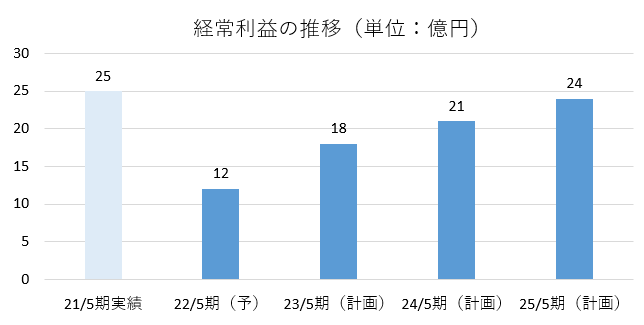

- 前期第2四半期以降回復基調に入ってはいるものの、投資抑制による出店計画の遅れや、成長分野である富裕層向けサービス、海外事業の回復に一定の時間を要すること、加えて、アフターコロナにおける市場環境の大きな変化を鑑み、2023年5月期を最終年度とする中期経営方針内で掲げる、経常利益30億円の業績目標を取り下げた。

- 22/5期の経常利益は前期比13億円減の12億円と見込んでいるが、その後、投資負担の軽減とBOOK OFF事業、富裕層向け事業、海外事業、M&A・事業開発それぞれの収益拡大により25年5月期には24億円まで回復する計画だ。

- 堀内社長に前期決算の振り返り、自社の強み、今後の取り組み・課題、株主・投資家へのメッセージ等を伺った。「今回の決算を通じて、コロナ禍によってブックオフという中核事業の強さを再確認したとともに、今後の成長に向けた道筋を明示することができたと考えています。「多くの人に楽しく豊かな生活を提供し続けよう」というミッションの実現に向けて、3つの柱を太くしつつ、新たな事業開発にも取り組み、「ブックオフだけじゃないブックオフグループ」という姿に向けて成長して参ります。株主・投資家さんの皆様のご期待に沿えるよう全社挙げて邁進して参りますので、是非これからも応援をよろしくお願いいたします」とのことだ。

- 決算期変更により決算短信ではわかりにくいが、21年5月期第4四半期累計期間と20年3月期(20年4月-21年3月)との比較では売上は5%の減少も、営業利益は13%増加。2020年4月、5月の緊急事態宣言による影響を考慮すれば、堀内社長へのインタビューにあるように大健闘であり、同社の競争優位性である全国での店舗展開と認知度の高さをベースとしたネットとリアルの融合「ひとつのブックオフ」が大いに効果を発揮したという点は高く評価される。2年後のアプリ会員数倍増、600万人実現に向けた進捗とともに、会員活性化の施策にも注目したい。

- また、コロナ禍収束という条件付きではあるが、海外事業の再加速、中でも加盟店方式の拡大は、商品供給力と買取力の向上を通じてグループ全体に大きなプラス効果をもたらすことが期待される。こちらの進捗にも注目していきたい。

1.会社概要

書籍、CD、DVD、ゲーム、アパレル、スポーツ用品、ベビー用品、雑貨など様々なジャンルでリユース(再使用)事業を展開する日本最大級のリユースチェーンをグループで展開。北海道から沖縄まで全国をカバーする約800の店舗ネットワーク(直営+フランチャイズ)に加え、「ネットリユース」とのシナジーを追及している。

【1-1 ブックオフグループの経営理念】

「事業活動を通じての社会への貢献」、「全従業員の物心両面の幸福の追求」という経営理念の下、「本」の買取・販売を中心に様々なモノのリユースに取り組む中で育んできた、ブランド、店舗網、そして人財がグループの強みとなっている。「多くの人に楽しく豊かな生活を提供する」事を使命とし、「リユースのリーディングカンパニー」と「自信と情熱を持って安心して働き、成長できる会社」を目指している。

ダイバーシティへの取り組み

「従業員は最大の財産である」、「知力と人間力を備えた「人財」の成長が、会社の成長に直結する」と同社は考えている。このため、個々の従業員が強みを活かすことができる職場環境の整備と従業員への能力開発や自己実現の機会提供に努めている。この一環として、2014年10月に特定地域内での勤務が可能な地域選択制度を導入した他、従業員同士が夫婦の場合、配偶者の転勤にあわせて転居先の近くの店舗への異動を配慮する「夫婦帯同転勤制度」を導入した。

また、障がい者雇用にも取り組んでおり、2010年10月にビーアシスト(株)を設立した(同年12月に障害者雇用促進法に基づく特例子会社として認定)。ビーアシスト(株)は、働く事ができる障がい者に「福祉」ではなく「企業の活動」として就労の機会・環境を提供し、社会参加・自立を支援している(ブックオフグループ全体で140名を超える障がい者を雇用している)。

【1-2 事業内容】

書籍・ソフト等のリユースショップ「BOOKOFF」のチェーン本部としてフランチャイズ(FC)システムの運営及び直営店舗の運営を行っている。直営店舗は、本・CD・DVD・ゲームソフト・家電・携帯等を取り扱う「BOOKOFF」、「BOOKOFF」にアパレル・ブランド品等を加えた中型複合店舗「BOOKOFF PLUS」、及び書籍・ソフトの他、家電(オーディオ・ビジュアル、コンピュータ等)、アパレル、スポーツ用品、ベビー用品、腕時計、ブランドバッグ、貴金属、食器、雑貨など幅広いリユース品を取り扱う総合リユースの大型複合店舗「BOOKOFF SUPER BAZAAR」の3つのタイプで展開している。

この他、ECサイト「BOOKOFF Online」及び大手百貨店内で富裕層向け買取サービス等を行うハグオール、新刊書店の運営及びブックレビューコミュニティサイトの運営等を行っている。

|

|

|

||

|

平均売場面積 |

約130坪 |

平均売場面積 |

約950坪 |

|

取扱商材 |

本、CD、DVD、ゲーム、ホビー 携帯電話、家電等 |

取扱商材 |

「BOOKOFF」+洋服、ブランド品、雑貨、スポーツ用品、食器等 |

|

|

|

||

|

平均売場面積 |

約300坪 |

平均売場面積 |

約20坪 |

|

取扱商材 |

「BOOKOFF」+洋服、服飾雑貨等 |

取扱商材 |

洋服、ブランド品、小型家電等を中心とした買取特化型店舗 |

(同社資料を基に作成)

ブックオフグループ

主な子会社は、(株)ブックレット、(株)ブックオフウィズ、(株)ブックオフ沖縄、(株)マナス、(株)ブックオフ南九州が、国内で「BOOKOFF」店舗の運営を行なっている。(株)ブックオフウィズは、上記に加え、アパレル・ベビー用品等のリユース店舗の運営を行なっており、腕時計・ブランドバッグ・貴金属等のリユースショップ・チェーンである「キングラム」のFCでもある。また、(株)ブックレット、(株)ブックオフウィズ、(株)ブックオフ沖縄は、アパレル等のリユース店舗の運営も行なっている。

(株)ジュエリーアセットマネジャーズは貴金属に特化し、買取・販売、オーダー受注・リペア・リメイクなどのトータルサービスの提供を行う「aidect(アイデクト)」を運営。

海外では、BOOKOFF U.S.A. INC.が米国で「BOOKOFF」店舗の運営、BOK MARKETING SDN.BHD.がマレーシアで「Jalan Jalan Japan」の運営をそれぞれ行っている。

2016年に進出したマレーシアでは、現地オリジナルパッケージの「Jalan Jalan Japan」を展開している。店舗コンセプトの「Preloved in Japan」、「商品量の多さ」、「価格の安さ」が現地のニーズにマッチし業績は好調。人財育成に力を入れ、店舗ネットワークの更なる拡充に取り組んでいく。先ずは3~4年内に20店舗体制を確立したい考えで、中期的には同業者の廃棄商品の引き受け等も視野に入れている。マレーシア事業は黒字化しているが、収益貢献だけでなく、グループの出口機能も担っている(日本国内の店舗で販売に至らなかった商品を現地で販売している)。国内で売れ残った商品は産業廃棄物として処理するが、マレーシア事業が機能する事で処理費用を抑制できる。ただ、店舗運営には大量の商品の確保と大量の商品をさばくオペレーションが要求されるため、他社が同様の事業を展開する事は難しく、業界でも断トツの売上規模を誇る同社ならではの事業である。マレーシア人の店長が日本でマネジメント等の研修を受けている事に加え、現地に店長クラスの日本人社員を派遣して浸透させている。

2.2021年5月期決算概要

【2-1 連結業績】

|

|

20/3期 |

構成比 |

21/5期 |

構成比 |

前期比 |

修正予想比 |

|

売上高 |

84,389 |

100.0% |

93,597 |

100.0% |

+10.9% |

+0.6% |

|

売上総利益 |

51,077 |

60.5% |

56,890 |

60.8% |

+11.4% |

– |

|

販管費 |

49,648 |

58.8% |

54,953 |

58.7% |

+10.7% |

– |

|

営業利益 |

1,428 |

1.7% |

1,936 |

2.1% |

+35.6% |

+10.6% |

|

経常利益 |

1,898 |

2.2% |

2,509 |

2.7% |

+32.2% |

+9.1% |

|

当期純利益 |

240 |

0.3% |

157 |

0.2% |

-34.4% |

– |

*単位:百万円。修正率は21年5月公表分からの修正率。

*事業の最繁忙期である1月から3月を避けた時期に決算期を移行することにより、買取の最大化と効率的な事業運営を図ることを目的とし、決算期を毎年5月31日へ変更した。21/5期は14か月決算。前期比は20/3期(12か月決算)との比較、参考値。

第1四半期(4-6月)の緊急事態宣言下における店舗休業の影響を大きく受けた一方で、第2四半期以降は巣ごもり需要による書籍売上の好調などで、ブックオフ直営店はほぼ前年並みで推移した。一方で百貨店内買取、海外は苦戦。

20年4月~21年3月の12か月間売上高は前期(20年3月期)比42億円減収の801億円。

経常利益は、移動制限等によるコスト抑制と第2四半期以降の売上総利益増加で、雇用助成調整金収入や決算期変更による特殊要因を除いたベースで18.7億円とほぼ前期同水準となった。

連結子会社株式会社ジュエリーアセットマネジャーズに係るのれん減損損失5億97百万円や、緊急事態宣言及びロックダウン下において臨時休業とした国内外直営店舗の地代家賃や減価償却費などの固定費等、新型コロナ感染症による損失7億78百万円などを含む特別損失15億36百万円を計上した。

21年4月に緊急事態宣言が発令され、その後対象地域が拡大されたことを踏まえ、売上高が弱含みに推移する見通しとしていたが、その後の国内直営店売上高が想定を上回ったことに加え、宣伝広告費など各種コストが抑制されたことを受け、21年7月に業績予想を上方修正した。

【2-2 財政状態とキャッシュ・フロー】

◎財政状態

|

|

20年3月 |

21年5月 |

増減 |

|

20年3月 |

21年5月 |

増減 |

|

流動資産 |

23,704 |

24,017 |

+313 |

流動負債 |

16,697 |

17,584 |

+887 |

|

現預金 |

6,094 |

5,837 |

-257 |

仕入債務 |

459 |

560 |

+101 |

|

売上債権 |

1,898 |

2,120 |

+222 |

短期借入金 |

10,180 |

11,481 |

+1,301 |

|

たな卸資産 |

13,129 |

13,778 |

+649 |

固定負債 |

11,990 |

9,793 |

-2,197 |

|

固定資産 |

17,830 |

16,304 |

-1,526 |

長期借入金 |

9,239 |

7,072 |

-2,167 |

|

有形固定資産 |

6,273 |

5,848 |

-425 |

負債 |

28,687 |

27,377 |

-1,310 |

|

無形固定資産 |

2,003 |

1,220 |

-783 |

純資産 |

12,848 |

12,944 |

+96 |

|

投資その他 |

9,553 |

9,234 |

-319 |

利益剰余金 |

8,550 |

8,603 |

+53 |

|

資産合計 |

41,535 |

40,321 |

-1,214 |

負債・純資産合計 |

41,535 |

40,321 |

-1,214 |

* 単位:百万円。借入金にはリース債務を含む。

のれんの減損損失計上などで資産合計は前期末比12億14百万円減少の403億21百万円。

長期借入金の減少で負債合計は同13億10百万円減少し、273億77百万円。

自己資本比率は1.2pt上昇し、31.9%となった。

◎キャッシュ・フロー

|

|

20/3期 (12か月間) |

21/5期 (14か月間) |

増減 |

|

営業CF |

3,543 |

2,235 |

-1,308 |

|

投資CF |

-2,744 |

-1,331 |

+1,413 |

|

フリーCF |

799 |

904 |

+105 |

|

財務CF |

-832 |

-1,158 |

-326 |

|

現金・現金同等物残高 |

6,094 |

5,837 |

-257 |

* 単位:百万円

【2-3 取り組み】

◎営業状況

2020年4~5月の緊急事態宣言下において、国内直営店約250店舗(約60%)を全日もしくは土日祝休業とした。

各対策を講じた上で2020年6月からはほぼ通常営業にもどり、その後も地域の感染拡大状況に応じて、時短営業等の対応を実施した。

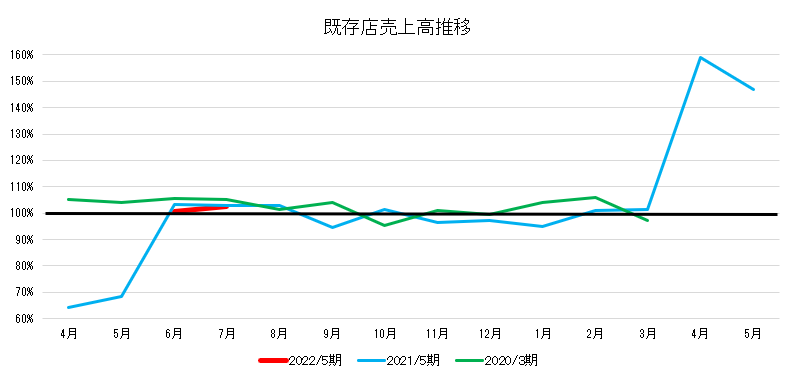

◎既存店売上高

2021年5月期の第2四半期から第4四半期(2020年7月~2021年3月)の平均既存店売上高99.0%とほぼ前年並みで推移した。

その後、21年4月、5月は前年の反動で大きく伸びた後、2022年5月期に入っても100%超で推移している。

◎商材・立地

*商材

巣ごもり需要により商材粗利率の高い書籍が好調に推移した他、トレカ・ホビー、スポーツ・アウトドア用品、雑貨を含む「その他」も伸びた。一方、外出抑制等の影響もあり、アパレルは低調だった。

(国内直営店 商材別売上高前年同期比)

|

|

1Q |

2Q |

3Q |

4Q |

4Q累計 |

5Q |

|

書籍 |

84.9% |

106.7% |

103.2% |

97.6% |

97.8% |

127.1% |

|

ソフトメディア(音楽・映像・ゲーム) |

89.4% |

95.1% |

94.5% |

92.4% |

92.9% |

118.2% |

|

アパレル |

48.3% |

82.3% |

84.8% |

90.9% |

76.1% |

270.1% |

|

貴金属・時計・ブランドバッグ |

64.6% |

102.8% |

95.6% |

97.5% |

90.9% |

234.5% |

|

トレカ・ホビー |

74.0% |

108.2% |

116.2% |

129.9% |

108.2% |

269.8% |

|

家電・携帯電話 |

73.1% |

89.2% |

88.8% |

95.8% |

86.8% |

164.2% |

|

スポーツ・アウトドア用品 |

67.3% |

115.9% |

108.1% |

109.8% |

101.1% |

263.7% |

|

その他 |

85.7% |

123.5% |

122.9% |

122.1% |

114.7% |

232.5% |

|

合計 |

78.2% |

100.1% |

98.3% |

98.7% |

93.9% |

152.6% |

*既存店実績

*立地

外出自粛の影響で、駅前・繁華街は低調な一方、利用者が自宅から自動車で向かうことのできる郊外・ロードサイドは好調。

◎店舗

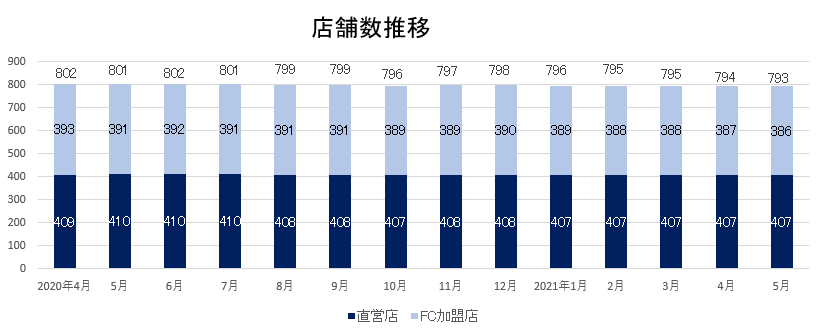

21年5月末の店舗数は793店舗。新型コロナにおけるお客様動向の変化を見据え、期中に出店戦略を見直した。

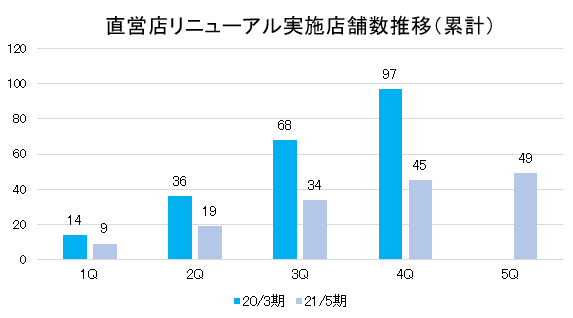

店舗投資を一時的に抑制・コントロールし、BOOKOFF既存店のリニューアルは継続するものの、大型店舗BOOKOFF SUPER BAZAARについては、新規出店と既存店リニューアルのバランスをとることとした。

BOOKOFF SUPER BAZAARの出店数は20年3月期5店舗に対し、21年5月期は1店舗。リニューアル実施はそれぞれ97店舗、49店舗。

リニューアル物件については、有望商材のトレカ売場を設けるなど、個店磨きに注力する。

店舗投資

|

区分 |

店舗名 |

OPEN |

所在地 |

売場面積 |

|

|

直営 |

新規出店 |

BOOKOFF SUPER BAZAAR 1号京都伏見店 |

5月11日 |

京都府京都市 |

807坪 |

|

Jalan Jalan Japan Tesco Rawang店 |

11月2日 |

マレーシア |

500坪 |

||

|

大野城御笠川店 |

2月20日 |

福岡市大野城市 |

193坪 |

||

|

FC |

新規出店 |

BOOKOFF 福岡行橋店 |

4月28日 |

福岡県行橋市 |

110坪 |

|

BOOKOFF Châtelet店 |

6月1日 |

フランス |

103坪 |

||

|

BOOKOFF 新潟亀田インター店 |

12月11日 |

新潟県新潟市 |

86坪 |

||

|

Jalan Jalan Japan Tesco Seberang Jaya店 |

2月24日 |

マレーシア |

500坪 |

||

|

リパッケージ |

BOOKOFF PLUS 恵那店 |

5月2日 |

岐阜県恵那市 |

271坪 |

|

|

BOOKOFF PLUS シンフォニープラザ八戸沼館店 |

6月12日 |

青森県八戸市 |

318坪 |

||

|

BOOKOFF PLUS 可児店 |

8月7日 |

岐阜県可児市 |

377坪 |

||

|

BOOKOFF PLUS 飯田店 |

11月6日 |

長野県飯田市 |

302坪 |

||

|

BOOKOFF PLUS 加須店 |

11月13日 |

埼玉県加須市 |

228坪 |

||

|

|

|

BOOKOFF PLUS 仙台南バイパス店 |

3月20日 |

宮城県名取市 |

788坪 |

|

|

|

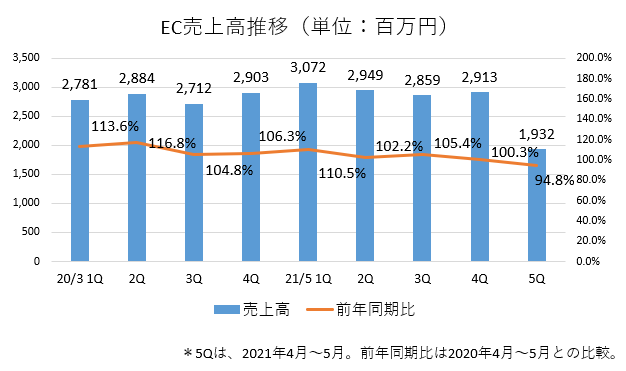

◎EC売上

同社のEC売上は、「BOOKOFF Online」販売実績、「ヤフオク!」内BOOKOFFオークションストア直営店販売実績、「BOOKOFF Online」経由での直営店販売実績、「hugall」EC販売実績の合計。

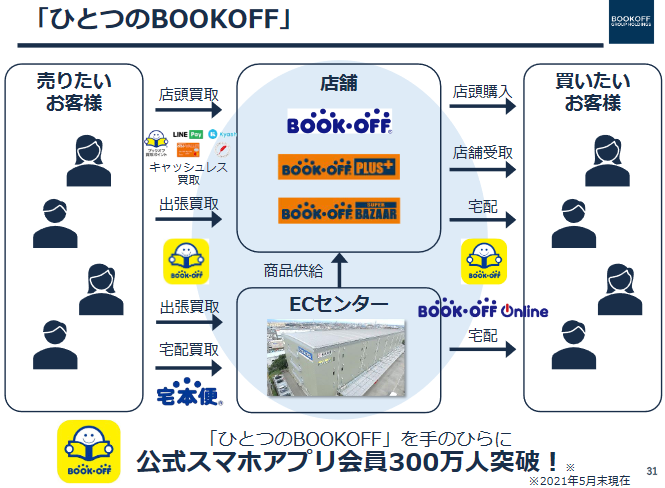

「公式スマホアプリを起点に、ECチャネルと全国の店舗網を活用し、リユース商品との「一期一会」を全てのお客様に最適な方法でお届けする」ことをコンセプトとする「ひとつのBOOKOFF」構想は、電子買取システムの導入と拡大(利用者の受付時間短縮と店舗運営効率UP)、店頭在庫のEC連携開始、EC商品の店舗受取サービス開始、キャッシュレス買取開始といった施策を加速化せた。

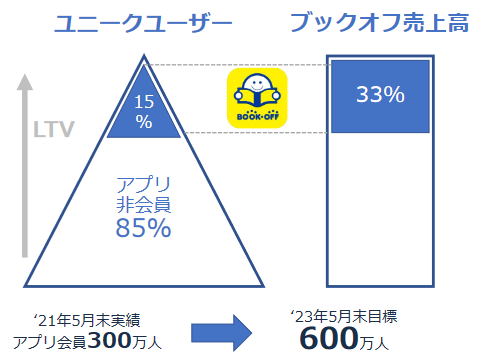

非対面・滞在時間短縮ニーズの高まりを背景に、公式スマホアプリ会員数は2021年5月末で300万人を突破。今期以降も投資は継続して実施する。

◎富裕層

大手百貨店内で富裕層向け買取サービス等を行うハグオールは、一時全面休業していたが現在は正常に営業を行っている。商業施設の集客動向は大きな回復を見せてはいないが、拡大方針に変更はない。

連結子会社・株式会社ジュエリーアセットマネジャーに係るのれんの減損損失を計上した。

◎海外

マレーシアはロックダウンの下で厳しい環境ではあったが、顧客の反応・評価は良好で、20店舗体制へ向け出店を拡大する計画だ。

アメリカもロックダウンの影響を受けたが、現在ではコロナ禍をほぼ脱出し、収益性は向上している。今後新規出店を再開する。

【2-4 トピックス】

(1)新市場区分における上場維持基準への適合状況に関する二次判定の見送りと プライム市場基準充足への取り組み

2021年7月9日、東京証券取引所より、新市場区分における上場維持基準への適合状況に関する一次判定の結果、「流通株式数」「流通株式比率」「売買代金」の各項目についてはプライム市場の上場維持基準を満たす一方で、「流通株式時価総額」については基準を満たしていない旨の通知を受けた。

上記の流通株式時価総額には、直近の大量保有報告書において、保有目的が「純投資」と記載されている株式であって5 年以内の売買実績が確認できる株主の所有分が含まれていないことから、東京証券取引所への事前確認を行った上で、適合状況の二次判定に係る書類として「純投資目的等の株券に関する追加資料」を提出することを予定していたが、事前確認を進めるなかで、流通株式に関する解釈において、同社と東京証券取引所との間に認識の相違が生じていることが判明し、当初想定していた二次判定結果を得ることが困難となったことから、二次判定に係る書類の提出を見送ることとした。

プライム市場上場維持基準充足に向けた具体的な計画・取り組みについては、2021年9月から12月に、東京証券取引所への提出及び開示を予定している「上場維持基準の適合に向けた計画書」を通じて開示する予定。

3.2022年5月期業績予想

【3-1 業績予想】

|

|

21/期5期 (14か月間) |

構成比 |

22/5期(予) (12か月) |

構成比 |

前期比 |

|

売上高 |

93,597 |

100.0% |

85,000 |

100.0% |

-9.2% |

|

営業利益 |

1,936 |

2.1% |

950 |

1.1% |

-51.0% |

|

経常利益 |

2,509 |

2.7% |

1,200 |

1.4% |

-52.2% |

|

当期純利益 |

157 |

0.2% |

400 |

0.5% |

+153.8% |

* 単位:百万円。前期比は参考値。

売上高850億円、経常利益12億円を予想している。売上高はコロナ禍前の20年3月期(12か月決算)の843億円と同水準。

経常利益は今期より大規模IT投資を実施することもあり、20年3月期の19億円を下回る。

【3-2 前提条件】

*新型コロナウイルス感染症

国内のワクチン接種は進展するものの、感染者数は一進一退を繰り返しながら、第1~2四半期内(6-11月)はほぼ横ばいで推移。第3四半期(12-2月)に感染者数の一定程度の減少が始まるものの、ユーザーの外出・消費マインドが本格的に回復するのは、第4四半期(3-5月)と想定。

*BOOKOFF既存店

国内直営既存店売上高は前年比 100.0%。

前期に伸長したトレカ・ホビーの取り扱い強化により売上総利益率は低下する。

「ひとつのBOOKOFF」実現に向けたアプリ会員獲得施策を継続する。

*出店・リニューアル

BOOKOFF SUPER BAZAARのリニューアルは10店舗。

既存店のリプレイスを含んだトレカ・ホビー強化型BOOKOFFの出店は4~5店舗。

アメリカ、マレーシア等海外での新規出店は合計計5~6店舗。

*IT・マーケティング投資

BOOKOFFにおける安定収益をより強固なものとするため、戦略的なIT・マーケティング投資を実施する。

アプリ会員獲得に向けたマーケティングコストや、ECサイト・店舗POS刷新費用など、コスト負担大きく、一過性ながら収益の押し下げ要因となる。

(配当)

連結純利益に対する配当性向は30~35%程度を目処に、業績に裏付けされた安定的な配当を実施していく方針である。

22年5月期の配当は、前期比2.00円/株増配の8.00円/株を予定している。

予想配当性向は34.9%。

4.今後の経営方針

【4-1 事業環境】

同社資料によれば(リサイクル通信調べ 2020年)、リユース市場規模は、2011年1.2兆円が2018年には2.1兆円と7年で倍増した後も、2025年までには3.2兆円まで伸長すると見込まれている。

このうち、フリマアプリの普及などによりCtoCの利用も急速に拡大しているが、個人間取引における安心・安全の確保、価格の妥当性といった課題もある。

そのため、安心してリユースサービスを利用したいというニーズを取り込んでいるのが実店舗を構えるリサイクルショップや買取専門店などであり、信頼性に加え、利便性を提供できるBtoCサービスの優位性は高いと思われる。

【4-2 同社の強み】

同社では、リユース市場における自社の強みは、主として以下の点であると考えている。

(1)認知度No.1

国内リユースチェーン利用者に対する調査の結果、同社の認知度は96%。利用者のほぼ全員が同社の事を知っていると回答している。

長年の運営実績、実店舗の全国展開などがその背景にあり、他社が簡単には追随できるものではなく、強力な参入障壁となっている。

(2)利用客数No.1

同社の利用客数は年間約9,000万人(延べ人数)。上記の認知度に加え、全国約800の店舗ネットワークや、現在構築中の「ひとつのBOOKOFF」構想など、利便性の高さが利用者から高い支持を受けている。

(3)書籍在庫数No.1

書籍在庫数は1億冊を超える。書籍の買取・販売からスタートした同社の現在においても主力商材である書籍は、利用者層の幅も広く、リユースサービス利用の入口ともなりやすいため、その後の他商材利用への広がりも期待できることから、安定した利用者基盤構築に大きく寄与している。

(4)人財育成システム

事業ミッションである「多くの人に楽しく豊かな生活を提供する」を実現するために、上記のブランド力、店舗網に加え人財の育成が不可欠と考え、正社員のみでなくパート・アルバイトを含めた全社員を対象とした人財育成システムを構築している。

経営理念をはじめとしたフィロソフィーと各種マニュアルに基づく人財育成カリキュラムや全従業員を対象としたキャリアアップ制度により店舗運営を支える人財育成に注力している。

店舗における「笑顔・丁寧・スピーディーな対応」による来店者満足度の向上に加え、物流センターにおける運営効率向上についての各従業員の参加意識向上にも努めている。

(5)安心できる店舗づくり

利用者の立場に立った買取サービスや法令順守を徹底し、利用者が安心してモノを売る店舗づくりに取り組んでいる。

特に、利用者が最も関心のある買取価格の妥当性については、他社にはない膨大な取引データを基にした買取価格データベースを本社において整備し、それを基に各店舗での買取を実施している。

【4-3 BOOKOFFグループの価値創造】

事業ミッションである「多くの人に楽しく豊かな生活を提供する」の実現による企業価値の最大化を目指している。

そのためには、経営理念に基づいた人財育成を推進することで揺るぎない普遍的価値を構築し、その基盤に立って各事業を推進し成長を追求する。

(同社資料より)

【4-4 事業展開】

(1)BOOK OFF事業

①店舗展開

前述の通り、新型コロナにおける利用者動向の変化を見据え、従来の出店戦略を見直し、店舗投資を一時的に抑制・コントロールする。

*BOOKOFF SUPER BAZAAR

売上構成比の大きいアパレルの不振を打開すべく、既存店リニューアルに注力する。

*BOOKOFF

新型コロナウイルスの影響により小商圏化が大きな事業機会になっていることを受け、地域密着を重視。

好調なトレカ・ホビーの取り扱いを強化するなど、エンタメ性を追求したリニューアルを実施する。

*BOOKOFF 総合買取窓口

都心部での良質な商材の買取に特化し、周辺店舗への商材出荷のほか、富裕層向け事業のハグオールとの連携や販売を強化する。

②商材別戦略

*本・ソフト

引き続き収益の中核であり、利用者の来店動機として重要な商材である。

ネットサービスの活用で利便性向上させるほか、サブスクサービスのトライアルなどで利用シーンの拡大を図る。

*トレカ・ホビー

コロナ禍で大きく伸長した。今後も集中投資により強化する。

新品商材の取り扱いにより商品鮮度向上とともに売場拡大を進める。新品商材は粗利率の低下要因となるが、中古買取・販売規模拡大の呼び水になると考えている。

*アパレル

コロナ禍により外出機会の抑制などから、一次市場の低迷によるダウントレンドは今後もしばらくは継続する。

売場面積適正化とオペレーション効率化で収益性の向上を図る。

*その他戦略商材

スポーツ・アウトドア用品はコロナ禍でも好調。今後は、レンタルサービスも開始する。

レコード強化など地域特性に合わせた店舗の個性づくりを継続する。

③マーケティング戦略

2021年5月、新プロモーション「あるじゃん!」をスタートさせた。

充実した本の品揃えや、商材の多様性など、ブックオフの価値・サービスを利用者に再認識してもらうことを目的としているため、従来のセール型・ダイレクト広告から、定常的な集客を目的とした価値訴求型・ブランド広告へ転換した。

TVCMのみではなく、WEB、SNS、PR、店頭など、利用者の行動として訴求するアプローチでBOOKOFFから足が遠のいている休眠顧客層の来店行動を喚起する。

④「ひとつのBOOKOFF」構想

「公式スマホアプリを起点に、ECチャネルと全国の店舗網を活用し、リユース商品との「一期一会」を全てのお客様に最適な方法でお届けする」ことをコンセプトとする「ひとつのBOOKOFF」構想においては、前述のように21年5月、公式アプリ会員が300万人を突破した。

(同社資料より)

(公式アプリの機能)

|

商品検索 |

約420万点の商品からアプリで一括検索。近くの店舗で見つからなかった商品がみつかることも。 |

|

アプリで購入 |

店舗に行かなくてもアプリから購入可能。店舗が近隣に無かったり時間が無かったりしても購入可能。1,500円以上の購入で送料無料。 |

|

店舗受取 |

アプリで購入した商品を近くの店舗で受取可能。1点から送料無料(一部対象店舗のみ) |

|

クーポン |

登録してる店舗限定のクーポンや、全店で開催しているセール情報をアプリでチェックできる。 |

こうした公式アプリの利便性を更に訴求することで、アプリ会員数の更なる拡大を図る。

2023年5月末には現在の倍600万人を目標としており、ブックオフ利用者のうち、15%のアプリ会員で売上の3分の1を占める状態を目指す。

(同社資料より)

(2)富裕層向け事業

同社資料(野村総合研究所「NRI富裕層アンケート調査」)によれば、日本の富裕層(準富裕層、富裕層、超富裕層の合計)は475万世帯で2009年からの10年間で121万世帯増加し、今後も増加が見込まれる。

拠点数の増加により、買取及び収益の増加が見込むことができる状況である。

そこで、以下2つのアプローチにより、富裕層向けリユースを拡大する。

1つは、BOOKOFFを利用していない富裕顧客層へのアプローチ。

大手百貨店内で富裕層向け買取サービス等を行う「ハグオール(9拠点)」、(株)ジュエリーアセットマネジャーズが運営する貴金属に特化し、買取・販売などを行う「aidect(14拠点)」により大手百貨店を中心に今後も積極的に展開する。

もう一つはBOOKOFFを利用する富裕層顧客へのアプローチ。

東京都内中心とした高級エリアにおいてBOOKOFF総合買取窓口(15店舗)の出店を再開する。

前期決算では(株)ジュエリーアセットマネジャーズののれんの減損損失を計上したが、オペレーション効率化やグループ内物流網の活用により、収益体質は改善している。

同社ならではのアプローチを武器にターゲット層との接点を最大化する。

(3)海外事業

各地域での施策は以下の通り。

①アメリカ(9店舗)

日本のアニメーションが現地で大好評であり、日本からの輸出商材が高い付加価値を生んでいる。

輸出のみでなく現地での買取・販売も強化するためにストアマネージャーの育成に注力する。

収益体質が整ったため、8年ぶりに新規出店を再開する。

②マレーシア(8店舗)

新型コロナウイルスに伴うロックダウンの実施により外部環境は厳しいが、利用者のニーズは高く、今後の伸長に大きく期待している。国内供給網を拡充で20店舗体制を目指す。

現時点では現地での買取は行わず、国内で販売機会に恵まれなかった商材を有効活用する。

外部パートナーによる加盟店なども活用し、マレーシア以外の多国展開を開始する。

③フランス(3店舗)

3店舗は全てFC店舗。

(4)M&A・事業開発の推進

リユース領域においては、商材の専門性強化、未カバーの店舗網構築、新たな顧客層へのアプローチといった切り口で、リユース以外の領域ではリユースとのシナジー、店舗でのエンタメ性、将来の事業の柱といった観点からM&Aや事業開発を進め、更に事業ドメインを拡大する。

(5)SDGsへの取り組み

BOOKOFFでモノを売ったり、買ったりする行動そのものがモノの寿命を延ばし、捨てるモノを減らすという社会貢献につながっている。これはSDGs12の「つくる責任、つかう責任」目標を達成させるために、非常に重要な役割を果たす。これらをはじめ、同社の中心事業であるリユース業を軸に様々な活動を通してSDGsの達成に貢献していく考え。

|

|

リユースと古紙リサイクル |

|

|

マレーシア事業Jalan Jalan Japan |

雇用の創出、良質な商品・アパレル提供 |

|

|

(株)ジュエリーアセットマネジャーズ |

宝飾品リペア、代々の継承

|

|

|

障害者雇用促進法認定 |

障がい者支援、雇用の創出 |

|

|

|

企業・行政・NPO団体とのパートナーシップ |

|

(同社資料より)

【4-5 投資・出店計画】

(1)IT投資

店舗・EC間の連携強化、DX推進のほか、老朽化したITインフラの刷新など、大規模なIT投資を実施する。

そのため向こう2~3年間は投資及び費用発生のピーク期となり、一時的な収益の押し下げ要因となる。

(同社資料より)

(2)出店計画

BOOKOFF事業は、大型店BOOKOFF SUPER BAZZARについては、今期はリニューアル中心。来期以降新規出店を再開。BOOKOFFは新規出店とリプレイスを取り混ぜ4-5店出店。

海外は積極的な出店を計画している。

(同社資料より)

【4-6 利益想定】

前期決算では、新型コロナの感染拡大により、一時は国内直営店の過半を休業対応し、収益を大きく毀損したことにより、出店投資を抑制するなど、事業活動にも大きな影響受けた。

前期第2四半期以降回復基調に入ってはいるものの、投資抑制による出店計画の遅れや、成長分野である富裕層向けサービス、海外事業の回復に一定の時間を要すること、加えて、アフターコロナにおける市場環境の大きな変化を鑑み、2023年5月期を最終年度とする中期経営方針内で掲げる、経常利益30億円の業績目標を取り下げた。

前述の通り、新型コロナウイルス感染症に伴うユーザーの外出・消費マインドが本格的に回復するのは、今期第4四半期(3-5月)との想定および、上記事業活動による今後4年間の経常利益の水準を以下のように想定している。

22/5期は決算期変更・コロナ助成金など特殊要因の剥落、BOOKOFF事業の安定収益を盤石にするための戦略的IT・マーケティング投資などにより、前期比マイナス13億円。その後、各事業の収益向上により25年5月期24億円を計画している。

*BOOK OFF事業

アプリ連携によりLTVを拡大し、安定収益を継続する。24/5期より投資負担剥落によって利益成長。

*富裕層向け事業

拠点拡大で23/5期より着実に収益を積み上げる。

*海外事業

積極展開で23/5期より収益を拡大。

*M&A・事業開発

24/5期より収益上積み。

5.堀内社長へのインタビュー

堀内社長に前期決算の振り返り、自社の強み、今後の取り組み・課題、株主・投資家へのメッセージ等を伺った。

Q:「まず初めに前期決算の総括、振り返りをお願いします。新型コロナウイルスの影響も大きかったかと思いますが、その中でも健闘した部分と課題として浮かび上がった部分、双方あるのではないかと思うのですが」

昨年の4、5月は緊急事態宣言下において、直営店の約6割に当たる約250店舗を全日もしくは土日祝休業としました。当然ながら既存店売上高は前年比3割以上の減収となりましたが、6月以降は十分な対策を講じた上でほぼ通常営業にもどり、その後も地域の感染拡大状況に応じて、時短営業等の対応を実施したわけですが、第2四半期から第4四半期(20年7月-21年3月)の既存店売上高はほぼ前年並みで推移しました。

この背景・要因には大きく3つのポイントがあると考えています。

1つ目は、これが一番大きいポイントなのですが、これまで地道に積み上げてきたネットとリアルの融合である「ひとつのブックオフ構想」が、十二分に力を発揮したという点です。

例えば、これまではいいものを買おうと思えば電車に乗って品ぞろえの豊富な都市型店舗に行くという行動が中心でしたが、ネットで調べて地元のお店で満足できる売場を探すというように発想、行動が変化しています。また、ネットで注文して地元の店舗で受け取るという流れも、我々の想像以上に広がっています。

ネットとリアルの融合により、お客様と店舗の物理的な距離の近さが今まで以上に意味を持つということを実感しています。

2つ目は「本」という商材の強さが改めて認識できたという点です。

一時期、主力とする商材を何にすべきかについてはいろいろな議論があったのですが、私が代表になってから「本を中核としたリユースのリーディングカンパニー」として本の位置づけを再設定し、機能の拡充やデータベースの更新などを地道に積み重ねていった結果、巣ごもり需要を確実に取り込むことができました。

3つ目は、1つ目と関連しますが、小商圏を対象とした地元密着型店舗の健闘です。都市部の店舗は大変厳しい状況でしたが、ロードサイドの100坪、150坪の店舗は、「ひとつのブックオフ」により、お客様が欲しい品物を拡充できたことに加え、アプリによって来店を呼びかける企画を打ったり、外装のリニューアルを行ったりした結果、多くのお客様に地元のブックオフに足を運んでいただけました。

またそうしたお客様のご期待にお応えすることができるような人材育成とオペレーションを行ってくれた現場にも大変感謝しています。大型複合店BOOKOFF SUPER BAZZARや稼ぎ頭であった都市型店舗が苦戦した中で、第2四半期以降前年並みの既存店売上を上げることができたのはそうした現場の努力があってこそと思っています。

他には、トレーディングカードやホビー関連が有力な商材となることがわかってきました。

当社では「個店を磨く」という考え方の下、どんな商材に取り組んでいくかは個店ごと現場の発想に任せていますが、トレーディングカードに関しては、全店で強化し伸ばしていくことのできる有力な商材であると考え、売り場づくりを始めとした取り組みを進めています。

次に浮かび上がった課題ですが、一つは大型店におけるアパレルの位置づけ、扱い方です。

コロナ禍前から、暖冬の影響もあり冬物衣料の動きが鈍くなっており、1次流通の状況も厳しくなっている中、アパレルは課題と認識していましたが、さらにコロナ禍による外出需要の減退が加わりました。またアパレルは大型複合店における広域商圏からの集客によって成り立つモデルでもあるため、今後は従来の発想による運営を修正し、収益性を重視した取り組みを実施していく必要があると考えています。

また、店舗・EC間の連携強化、DX推進のほか、老朽化したITインフラの刷新が必要です。

巣ごもり需要の取り込みによる取扱高の増加、アプリ会員増加に対し、お客様にご迷惑のかからないように十分対応可能なシステムへの刷新が必要と判断しました。

Q:「改めて御社の強みや競争優位性について、社長のお考えをお聞かせください」

いくつかあるのですが、最大の強みはリユースマーケットにおける圧倒的な認知度です。

30年以上の歴史の積み重ねの中で、全都道府県に店舗を有し、テレビプロモーションの成果もあいまってブックオフのブランド認知度は95~96%という高さです。

また、認知度だけでなく、市場調査によると「利用者の家の近くにあるモノを売れる場所」はどこか?という問いに対して「ブックオフ」と挙げていただく利用者が圧倒的に多い。これは非常に重要なポイントです。

その背景・要因は何かというと、「本」を中核商材にしてきたということです。

「本」は年代も性別も問いませんし、あらゆる方の趣味嗜好にマッチしています。この本という利用者に対する障壁の極めて低い商材を、親しみをもって楽しくご利用いただける環境を長い年月をかけて培ってきました。

「こどもを一人でも買い物に行かせていい場所」の代表例が本屋さんといわれます。ブックオフにお小遣いを持った子供が来店する。すると、必然的にご家族が、地域が紐づいてきます。

こうした結果、認知度もさることながら、利用者との距離感を他社とは比較にならないほど近いものとすることができており、これが当社の大きな強みです。

また、お客様からの信頼感を長年かけて積み上げてくることができた点については、我々の人材育成の仕組みが大きな役割を果たしており、これも当社の大きな強みだと考えています。

当社では以前からパート・アルバイトから人材育成を経て正社員へ登用していくというシステムが構築されています。その象徴が2代目社長の橋本です。

人材育成では、まずパート・アルバイトに経営理念を伝える、理解してもらうところから始めます。

仕事をするうえでの判断基準やものの考え方のベースとなるものですので、極めて重要です。人材育成というとテクニカルなものというイメージが先行するかと思いますが、当社ではそうではなく理念や考え方を土台に置いている点が一つのポイントとなっています。

人材育成の次のポイントは現場重視のオペレーションです。

例えばコンビニエンスストアやスーパーマーケットでは、本社が同じ商品を同じ価格で仕入れるためその仕入れ価格を基にオペレーションを組み立てますが、リユースでは、仕入が買取からスタートするため、1つとして同じ店舗というものがありません。

ですので、店長を中心にして店舗のメンバーが考えて店舗運営を実践していく必要があります。

商材ごとのマニュアルやそのマニュアルに基づいた基礎運営をトレーニングしていくというプログラムはありますが、実際には店舗ごとにそれを応用していく。それぞれの店舗のメンバーがPDCAの視点から自分で振り返って改善する。個店の現場を重視した権限移譲の下でのPDCAの繰り返しが結果として人材育成につながっています。

「多くの人に楽しく豊かな生活を提供する」事をパート・アルバイトも含めた全社員の使命として、自分事として店舗運営に携わっている点は当社の強固な事業基盤形成に繋がっています。

Q:「ありがとうございます。競争優位性を更に磨き上げることができる仕組み化が既に出来上がっているということですね。

続いて、今後の取り組みについて伺っていきます。まず『ひとつのブックオフ』構想です。先程伺ったように前期も十二分の効果を発揮されたとのことですが、さらに強力なものとするため、アプリ会員を現在の300万人から2年で600万人に倍増させる計画です。その具体的な施策、取り組みについてお話しいただけますか」

入会の一番強力な導線は店頭でのオペレーションです。お客様がレジを通過されるタイミングでのお声がけですね。これに関してはこれまでの実績やノウハウから引き続き徹底して行っていけば年間100万人、2年間で200万人は獲得できるだろうという目算はあります。

残り100万人、年間50万人をどのようにして獲得するか?ここはややチャレンジングなので、仕組みが必要ですが、ポイントは入会の機会となるアプリ会員に対する優遇をどのように行うかに尽きると考えています。

今年のGWにアプリ会員限定のキャンペーンを実施したところ、今までアプリに関心を持っていなかったお客様にご登録いただきましたし、またお若い方だけでなく、60歳代、70歳代のお客様も多数ご登録いただききました。

この結果を参考にして、様々な施策でアプリ会員への優遇を提供して入会を促していきます。

もちろん入会していただいた後も、アプリ会員としての満足度を感じていただき、定着して貰うことでLTV(Life Time Value、顧客生涯価値)を高めていかなければなりません。「ひとつのブックオフ」をより使いやすく、成熟したものにしていく必要があると考えています。

Q:「続いて富裕層向け事業について伺います。同事業はリユース事業を手掛ける他社との競争も激しくなっているように思うのですが、その点も含め取り組みをお話しください」

おっしゃるとおり、他社も注目している事業です。

そうした中、我々の攻め手は3つあると考えています。

1つは、買取サービスでは買取価格、経済的条件の競争になっていきますので、サービスでどのような差をつけていくかが重要です。

ハグオールでは買取だけでなく、絵画などでは委託販売も行っており、お客様がよりよい価格で売却できる途もご提供しています。その他、相続時の様々なニーズに対応したサービスも行っています。

2つ目は、子会社である株式会社ジュエリーアセットマネジャーズが運営するジュエリー オーダー&リフォーム スペシャリティストア「aidect」による付加価値の提供です。

「aidect」では、買取のみでなく、引き継ぐという視点からリペアやリメイクもサービスにラインアップしています。

「aidect」は東京では大丸東京店、大阪では大丸梅田店などに出店しているのですが、一流ブランドが入居されている百貨店サイドからすると、中古に対する抵抗感があります。中古の買取はNGと意思表示しているブランドもあります。

百貨店や商業施設への買取サービスの出店競争が激しくなっていますが、そうした事情から百貨店からすると買取だけのサービスだと入居させ難いという状況もあるのですが、「aidect」の場合、「富裕層であるお客様向けのトータルサービス窓口であり、主として買取がメイン」という打ち出し方が可能ですから、その点は大きなアドバンテージとなっています。

まだ出店できていない百貨店などでは催事の開催を行っており、前向きなご評価も頂いていますので、今後の出店に繋がっていくと考えています。

3つ目はブックオフ総合買取窓口のレベルアップと都心での出店増加です。

富裕層事業強化に向けてブックオフ総合買取窓口のチームとハグオールのチームを融合させました

ハグオールは百貨店や商業施設に入居し、百貨店の外商と組んで活動しており、富裕層のお客様に対してのオペレーション、サービスレベル、接客は非常に水準が高く、リピート利用率も高水準です。

ブックオフ総合買取窓口にハグオールのハイレベルなサービスを導入することで、ブックオフも利用している準富裕層のお客様に本以外の貴金属、絵画といった高額品の買取についてもご満足いただけるような体制を作り上げるとともに拠点数も拡大してまいります。

Q:「続いて海外事業について今後の取り組み、見通しをお聞かせください」

唯一のリスクファクターは新型コロナウイルスです。

マレーシアはロックダウンで全店休業状態ですが、来年度にはコロナの影響が消失するという前提からは、現在の8店舗が来年度は10店舗以上に拡大でき、売上・利益とも着実に積み上げていくことができると考えています。

アメリカでもコロナの影響を見ながらとなりますが、収益体質が整ったため、8年ぶりに新規出店を再開する予定です。

マレーシアに関しては、現在の直営方式に加え、加盟店方式の拡大も進めていきます。

加盟店方式とは店舗運営は他社で、我々は商品供給およびブランドの提供を行うものです。この加盟店方式のメリットは2つあります。

1つはマレーシアだけでなく、ASEAN、中央アジア、アフリカなどに商品供給ができるようになり、運営コストは不要で商品供給による収入を得ることができます。

また、国内事業にも大きなプラスの影響を及ぼします。

これまでは国内で売り切れなかった商品は、最終的には何らかの形で売価ほぼゼロで処理せざるを得なかったのですが、このように加盟店へ商品供給を行うことができれば国内のコストマネジメントにとっては大きなプラスとなります。

また、買取の際にも思い切って買い取ることができますし、それは結果としてお客様の満足度向上につながり、買取のボリュームも増加します。

このように、海外事業単独というよりも当社グループ全体で大きなプラス効果が生まれるものと考えています。

Q:「今回の決算説明資料では25年5月期までの経常利益水準を示しています。この前提や見方をご説明ください」

先程申し上げたように、ITインフラの刷新が急務ですので、ECサイトおよび店舗POSの刷新を中心にアプリ強化も含めDXの視点で大型IT投資を行います。この償却負担が今期から25年5月期までほぼ同金額で発生します。

マーケティングに関しては今期、来期が中心で以降は減少していきます。

このため、22年5月期は決算期変更の影響を除いても減益となりますが、その後は回復に向かいます。23年5月期への増益は、コロナ収束を前提とした都市部店舗の業績回復を織り込んでいます。

Q:「続いて、現状で認識している課題をお聞かせください」

IT投資の成果、加えてマーケティングプランの実効性をいかに上げることができるかが重要な課題と考えています。

計画通りアプリ会員を600万人に倍増させたとしてもその600万人を活性化させ、付加価値を上げていかなければなりません。

中古品は値段があってないような点があります。250円と言われれば250円ですが、それを例えば300円でも買いたいと思ってもらえるような仕組みが必要です。

もちろん引き続き個店を磨き人材を育成していきますが、それと同時にITを活用して、付加価値をお客様にご提供し、収益性を上げていかなければなりません。

また、今後の事業展開の中では、新たな事業領域へのチャレンジを掲げています。

600万人の会員へどんなサービスを提供するかと考えた時、リユースという枠組みに限定する必要はないと考えています。

「多くの人に楽しく豊かな生活を提供する」のは、デジタルコンテンツの提供かもしれません。また、生活を便利にするサービスを他社と組んで会員基盤を共通化して提供するというような発想もあると思います。会員データの活用も重要なカギを握っています。

M&Aやアライアンスを通じて人材リソースの確保などを進めていきたいと考えています。

Q:「では最後に株主・投資家へのメッセージをお願いします」

現在当社は創業31年目を迎え、現在は次の10年を作っていく大事な時期です。

今回の決算を通じて、コロナ禍によってブックオフという中核事業の強さを再確認したとともに、今後の成長に向けた道筋を明示することができたと考えています。

これから我々はブックオフの事業と、富裕層向け事業、海外事業という3層構造の事業をそれぞれ成長させてまいります。

実は、これまでの我々のコーポレートストーリーは「ブックオフの事業をどう成長させるか」というものでしたが、今回は「ブックオフ事業を中核に、ブックオフグループ全体がどう成長するか」というストーリーに大きく転換しました。

「多くの人に楽しく豊かな生活を提供し続けよう」というミッションの実現に向けて、3つの柱を太くしつつ、新たな事業開発にも取り組み、「ブックオフだけじゃないブックオフグループ」という姿に向けて成長して参ります。

株主・投資家さんの皆様のご期待に沿えるよう全社挙げて邁進して参りますので、是非これからも応援をよろしくお願いいたします。

6.今後の注目点

決算期変更により決算短信ではわかりにくいが、21年5月期第4四半期累計期間と20年3月期(20年4月-21年3月)との比較では売上は5%の減少も、営業利益は13%増加。2020年4月、5月の緊急事態宣言による影響を考慮すれば、堀内社長へのインタビューにあるように大健闘であり、同社の競争優位性である全国での店舗展開と認知度の高さをベースとしたネットとリアルの融合「ひとつのブックオフ」が大いに効果を発揮したという点は高く評価される。2年後のアプリ会員数倍増、600万人実現に向けた進捗とともに、会員活性化の施策にも注目したい。

また、コロナ禍収束という条件付きではあるが、海外事業の再加速、中でも加盟店方式の拡大は、商品供給力と買取力の向上を通じてグループ全体に大きなプラス効果をもたらすことが期待される。こちらの進捗にも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外4名 |

|

監査役 |

3名、うち社外2名 |

*2021年8月28日開催予定の第3回定時株主総会において承認されることを条件として、監査等委員会設置会社に移行することとしている。

◎コーポレート・ガバナンス報告書(更新日:2020年6月30日)

基本的な考え方

当社グループは、純粋持株会社であるブックオフグループホールディングス株式会社のもと、「事業活動を通じての社会への貢献」「全従業員の物心両面の幸福の追求」をグループ共通の経営理念とし、「経営の透明性・効率性の確保」「迅速な意思決定」「アカウンタビリティの充実」をコーポレート・ガバナンスの基本的な考え方としております。この考えのもと、株主をはじめお客様・従業員・取引先・地域社会等の各ステークホルダーと良好な関係を築くとともに、透明・公正かつ迅速・果断な意思決定を行うための仕組みを整え、持続的な成長及び中長期的な企業価値向上を目指してまいります。