(6826)本多通信工業株式会社 黒字転換 株主還元策変更

|

樫尾 欣司 社長 |

本多通信工業株式会社(6826) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

電気機器(製造業) |

|

代表取締役社長 |

樫尾 欣司 |

|

所在地 |

東京都品川区北品川5-9-11 大崎MTビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

481円 |

25,006,200株 |

12,027百万円 |

0.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

8.00円 |

1.7% |

13.88円 |

34.7倍 |

474.74円 |

1.0倍 |

*株価は8/12終値。発行済株式数、DPS、EPS、BPSは22年3月期第1四半期決算短信より。ROEは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

19,498 |

2,007 |

2,111 |

1,625 |

67.87 |

18.00 |

|

2019年3月(実) |

17,606 |

1,141 |

1,184 |

765 |

32.06 |

20.00 |

|

2020年3月(実) |

14,923 |

237 |

157 |

43 |

1.89 |

21.00 |

|

2021年3月(実) |

14,932 |

-74 |

147 |

75 |

3.29 |

7.00 |

|

2022年3月(予) |

16,500 |

500 |

450 |

320 |

13.88 |

8.00 |

*単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下同様。17年12月1日付で1:2の株式分割を実施。EPS、DPSは遡及して計算。

本多通信工業の2022年3月期第1四半期決算概要、樫尾社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年3月期第1四半期決算概要

3.2022年3月期業績予想

4. 経営計画

5.樫尾社長へのインタビュー

6.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

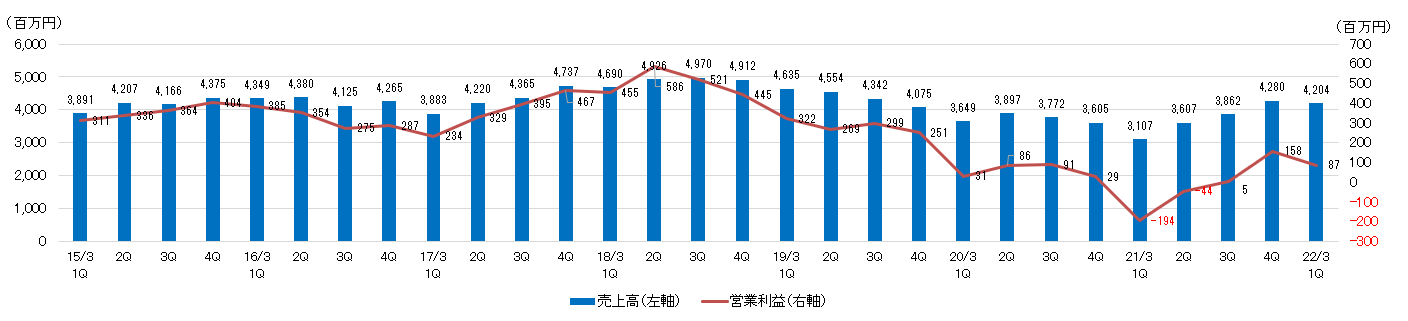

- 2022年3月期第1四半期の売上高は前年同期比35.3%増の42億4百万円。設備投資の活況によりFA・通信分野が伸長したほか、全分野で増収。増収に伴い売上総利益も同78.6%増加し、粗利率も4.3ポイント改善した。販管費増を吸収し、営業利益は前年同期の損失から87百万円の黒字に転換。旺盛な需要を背景に、顧客の在庫積上げや先納期発注もあり受注は好調に推移している。

- 22年3月期の売上高は前期比10.5%増の165億円の予想。全分野増収。通信分野、FA分野、車載分野が2ケタ増収。一方で半導体及び金属材不足の影響が不透明である。営業利益は5億円の予想。増収効果に加え、前期の一時要因解消効果が寄与。前期コロナ禍で停滞した成長及び合理化投資を積極的に実行する。株主還元方針を変更した。総還元性向30%を基本としつつ、中期での業績動向や財務状況等を総合的に勘案し安定配当を実施することとした。また、業績見通しの変動などにより、配当性向が30%を大幅に下回ることが見込まれる場合には、自己株式取得を検討する。今期の配当は前期比1.00円/株増配の8.00円/株を予定している。予想配当性向は57.6%。

- 樫尾社長に自身のミッション、HTKの強み、課題、株主・投資家へのメッセージ等を伺った。「経営計画では売上高は中期目標200億円、長期ビジョン500億円、営業利益は中期目標16億円、長期ビジョン55億円を掲げました。これを達成するには、「新市場の創出・開拓」に取り組み、事業領域を拡大させることが不可欠です。私が最も重視する「スピード」を武器に、挑戦を続け、目標達成に向けて全社挙げて邁進してまいりますので、是非これからも当社を応援いただきますようお願いいたします」とのことだ。

- 前期(21年3月期第4四半期)比では、半導体不足による車載分野の調整などにより減収減益となったが、半導体や部材不足は今後緩和すると見ており、前期第1四半期をボトムとした回復基調に変化はないようだ。第2四半期(7-9月)以降の業況を引き続きチェックしていきたい。

- 一方中期的な視点からは、車載カメラ用コネクタが大きく業績を牽引してきた同社ではあるが、樫尾社長のインタビューにもあるように、そこに留まらない「新市場の創出・開拓」へのチャレンジが過去最高業績の更新には不可欠だ。次世代車内LAN向け高速伝送タイプコネクタの拡大、建機・農機市場への参入の進捗などを注目していきたい。

1.会社概要

車載、FA機器、通信インフラ、民生機器用途向けの電気コネクタおよび光コネクタの製造販売を行う。「Segments No.1」を掲げ、特定分野での高い競争力を追求している。長い歴史の中で培われた幅広い設計技術力、産業用機器向けで培った長期信頼性と堅牢性に関するノウハウ、多品種少量生産体制などが特長。子会社ではソフトウエア開発なども手掛けている。グループ認知度の向上に向けて、複数存在していたブランドを「HTK」に統一。グループは同社と連結子会社7社(国内2社、海外5社)の計8社で構成されている。(2021年6月末日現在)

【1-1 沿革】

1932年5月に精密ねじ加工業として現在の東京都目黒区で創業。第二次大戦後は、日本電信電話公社(現NTT)の電話交換機用プラグ・ジャック、防衛庁向けプラグ・ジャックを始め、その発展形となるコネクタの製造販売を手掛け、業容を拡大。2001年に東証2部に上場した。だが、ITバブル崩壊で売上が急減。数度のリストラクチャリングを経て、成長路線への復帰と拡大発展をめざし、2008年に松下電工株式会社(現パナソニック株式会社)と資本業務提携契約を締結。2014年2月、約80年に亘って本社を置いていた目黒から品川区へ本社を移転した。

2016年3月、東証1部に上場した。

【1-2 経営理念など】

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事をめざし、「Segments No.1」を掲げている。

また、新中期経営計画「GC20」策定に際し、グループの企業理念として「Value by Connecting」を新たに掲げた。

豊かな未来のために「人」、「もの」、「情報」をつなぎ、価値を創造し続ける事を目指すというビジョンを示したもの。

【1-3 事業内容】

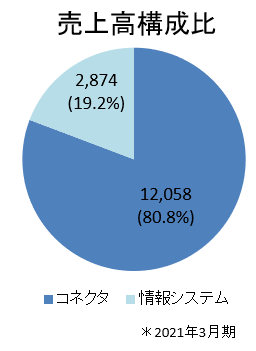

事業セグメントはコネクタ事業と情報システム事業の2つ。

◎コネクタ事業

<コネクタとは?>

電子回路や光通信において配線基板同士を接続し、電気や信号を繋ぐために用いられる部品・器具のこと。基板をはんだ付けや圧着で接続した場合、分断時にはケーブル切断等が必要になり再接続は困難となるが、コネクタを使用した場合、手または簡易的な工具を用いて容易に繰り返し脱着することが可能であるため、ほぼ全ての電子機器で使用される。

<利用分野>

長年の経験で培われた高い技術力により、以下の6分野を中心に付加価値の高く、顧客志向のコネクタを始めとした製品をラインアップしている。

|

分野 |

概要 |

| カーエレクトロニクス | 日々進化するカーエレクトロニクス市場へ、通信分野・産業機器分野で培った技術をベースに高い信頼性を有するコネクタを提供 |

| 通信機器 | 電話交換機のプラグ・ジャックを起点に、光コネクタを中心とした通信機器用コネクタを提供 |

| FA機器 | 工作機器・制御機器などの長期信頼性ニーズに対応する堅牢で高品質のFA機器用コネクタを提供 |

| 医療機器 | 拡大する医療分野に対して同社グループのノウハウを活かした医療用コネクタを提供。ナースコール用コネクタでは国内シェア1位 |

| デジタル家電 | 産業用コネクタで培った要素技術をベースに軽薄短小を追求し、同社グループならではのものづくりでデジタル家電市場へ商品を提供 |

| サーバ・ストレージ | 電子データの高速化・大容量化に対応すべく同社グループが得意とする高速伝送技術を最大限に生かした商品を提供 |

<主な製品ラインアップ>

(同社資料より)

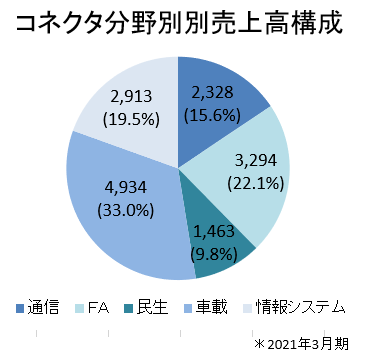

2021年3月期の分野別売上構成比率(全売上高に対する構成比)は、車載分野33%、FA分野22%、通信分野16%、民生分野10%となっている。

最も構成比の高い車載分野において、安全性や運転性能向上の観点から車載カメラやセンサの搭載台数が増加しているカーエレクトロニクスの成長に対応して投資や製品開発を進めている。

◎情報システム事業

通信分野でのソフトウエアの重要性が高まる中、1983年に事業をスタート。

システム開発から保守運用まで幅広いソリューションを展開している。なかでも仮想化(*)サーバの構築では業界屈指の技術を有し、クラウドコンピューティングの広がりに貢献している。

世界的ベンダーとの連携により、上流工程からの受注に力を入れており、Tier2からTier1.5への進化を目指している。

*仮想化とは?:1台のサーバ(物理サーバ)を複数台の仮想的なサーバ(仮想化サーバ)に分割して利用する仕組み。それぞれの仮想化サーバではOSやアプリケーションを実行させることができ、あたかも独立したコンピュータのように使用することが可能となる。

サーバ台数の適正化や消費電力を含めた運用管理コストの低減など、企業のITコスト見直しニーズに対応し、注目が集まっている。

また、仮想化環境下ではハードウェア等を新たに購入しなくても新サーバを容易に追加することができるため、ビジネスの変化に迅速かつ柔軟に対応するというITシステムニーズに対する有効なソリューションの一つとなっている。

【1-4 特徴と強み】

①幅広い設計技術力

前述のように、同社のコネクタは、様々な分野で用いられている。

同社は、日本電信電話公社(現NTT)を始めとした多くの顧客からの様々なニーズに対応したカスタマイズによる製品作りに長年取り組んできた。この「顧客密着度の高さ」が、同社の幅広い設計技術力の源泉である。

②長期信頼性と堅牢性

制御装置に用いられる「1.27mmピッチコネクタ」、FTTH(Fiber To The Home:光通信のための光ファイバーを家屋内に引き込むこと)に用いられる「シャッター付きSC形プラグ」、プロジェクタに用いられる「高耐圧電源用コネクタ」などで強みを持っている。

これらは、顧客から長期信頼性や堅牢性が求められる分野であり、長年に亘って培ってきた同社の技術力や製造能力が顧客に高く評価されている証となっている。こうした強みを活かし、安全性という面でハードルの高い車載分野での売上を大きく伸ばしている。

③多品種少量生産

同社は現在約5,000品目のコネクタを生産しているが、このうちの月間生産個数が1万個未満の品目数は94%を占める。また生産金額ベースでも1万個未満の生産が62%、1万個以上が38%と、多品種少量生産が同社の特長となっている。

こうした状況に対応し、国内工場、海外工場の2つの車輪で最適なものづくりを行っている。

国内工場(安曇野工場:旧松本工場)は1万個未満の多品種少量生産の拠点。今後も同社の得意技を磨き、迅速な納入を行うため国内で稼動を続ける。

海外工場(深圳工場)は1万個以上の中量品の一気通貫生産を行い、機動力を高め世界で戦うための拠点とする。

加えて、ベトナムにも生産拠点を立ち上げ、車載関連中心に量産体制を構築した。

一方、多品種少量生産ながらも短納期を実現させ、顧客から発注を受けたら1週間以内での製品配送を確約する「1weekデリバリーサービス」に2013年から積極的に取組んでいる。

現在の取扱品目数はシステム化を進めた安曇野物流ハブの完成によりそれまでの倍にあたる約1,000品目に拡大している。

(主なコネクタメーカー)

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

6640 |

I-PEX |

62,600 |

+14.8 |

5,500 |

+88.9 |

8.8% |

2.3 |

40,684 |

10.6 |

0.8 |

|

6798 |

SMK |

48,500 |

-0.1 |

500 |

-53.3 |

1.0% |

7.3 |

17,835 |

21.9 |

0.6 |

|

6800 |

ヨコオ |

65,000 |

+8.4 |

5,800 |

+12.0 |

8.9% |

12.2 |

61,399 |

15.6 |

1.6 |

|

6804 |

ホシデン |

260,000 |

+11.1 |

11,500 |

-7.1 |

4.4% |

9.8 |

64,798 |

6.5 |

0.5 |

|

6806 |

ヒロセ電機 |

150,000 |

+12.3 |

33,000 |

+18.3 |

22.0% |

6.3 |

657,389 |

24.3 |

1.9 |

|

6807 |

日本航空電子 |

223,000 |

+6.3 |

15,500 |

+78.0 |

7.0% |

4.1 |

155,714 |

14.6 |

1.1 |

|

6826 |

本多通信工業 |

16,500 |

+10.5 |

500 |

– |

3.0% |

0.7 |

12,027 |

34.7 |

1.0 |

|

6908 |

イリソ電子工業 |

42,000 |

+15.0 |

6,700 |

+131.0 |

16.0% |

4.1 |

123,164 |

24.6 |

2.2 |

|

6941 |

山一電機 |

31,160 |

+12.6 |

4,300 |

+35.0 |

13.8% |

10.7 |

40,803 |

11.6 |

1.4 |

※売上高、営業利益は今期会社側予想。単位は百万円。ROEは前期実績、単位は%。時価総額は8月12日終値ベース×8月12日時点直近の短信記載の発行済株式数。単位は百万円。PER(予)・PBR(実)は8月12日終値ベース。単位は倍。

【1-5 ROE分析】

|

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

|

|

ROE(%) |

23.8 |

18.4 |

14.8 |

15.0 |

14.2 |

6.4 |

0.4 |

0.7 |

|

売上高当期純利益率(%) |

9.98 |

8.65 |

7.97 |

8.96 |

8.33 |

4.35 |

0.29 |

0.50 |

|

総資産回転率(回) |

1.51 |

1.39 |

1.30 |

1.22 |

1.24 |

1.09 |

0.97 |

1.02 |

|

レバレッジ(倍) |

1.58 |

1.53 |

1.43 |

1.37 |

1.37 |

1.35 |

1.31 |

1.31 |

原価低減や新製品開発によるマージンの向上に加え、在庫水準のコントロールによる総資産回転率の向上に引き続き取組んでいく。

2.2022年3月期第1四半期決算概要

(1)連結業績概要

|

21/3期1Q |

構成比 |

22/3期1Q |

構成比 |

前年同期比 |

|

|

売上高 |

3,107 |

100.0% |

4,204 |

100.0% |

+35.3% |

|

売上総利益 |

411 |

13.2% |

734 |

17.5% |

+78.6% |

|

販管費 |

605 |

19.5% |

647 |

15.4% |

+6.9% |

|

営業利益 |

-194 |

– |

87 |

2.1% |

– |

|

経常利益 |

-63 |

– |

114 |

2.7% |

– |

|

四半期純利益 |

-53 |

– |

96 |

2.3% |

– |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益。「収益認識に関する会計基準」等を当第1四半期連結会計期間の期首から適用しており、2021年3月期第1四半期に係る各数値については、当該会計基準等を遡って適用した後の数値。

大幅増収、黒字転換

売上高は前年同期比35.3%増の42億4百万円。設備投資の活況によりFA・通信分野が伸長したほか、全分野で増収。

増収に伴い売上総利益も同78.6%増加し、粗利率も4.3ポイント改善した。

販管費増を吸収し、営業利益は前年同期の損失から87百万円の黒字に転換。

旺盛な需要を背景に、顧客の在庫積上げや先納期発注もあり受注は好調に推移している。

前期第1四半期をボトムに回復傾向にあるが、前期(21年3月期第4四半期)比では、半導体不足による車載分野の調整などにより1.8%減収、固定費の反動増や部材不足に伴う調達/物流コストの増加、情報システム分野の季節要因で44.9%減益となった。

(2)分野別売上動向

|

21/3期1Q |

21/3期4Q |

22/3期1Q |

前年同期比 |

前期比 |

|

|

通信 |

552 |

622 |

682 |

+23.6% |

+9.6% |

|

FA |

729 |

997 |

1,139 |

+56.2% |

+14.2% |

|

民生 |

288 |

414 |

452 |

+56.9% |

+9.2% |

|

車載 |

864 |

1,445 |

1,229 |

+42.2% |

-14.9% |

|

情報システム |

674 |

802 |

702 |

+4.2% |

-12.5% |

|

合計 |

3,107 |

4,280 |

4,204 |

+35.3% |

-1.8% |

*単位:百万円

*通信分野:通信インフラ投資の好調が継続している。引き続き堅調な推移を見込む。

*FA分野:設備投資の活況が継続しているが、部材不足がネック。調達状況次第で更なる伸長を期待している。

*民生分野:PC向けコネクタ、SDソケットが好調で、一眼レフ・医療機器向けSDも堅調に推移している。

*車載分野:半導体不足により顧客が減産に入り、調整局面となっている。下期にかけての回復を見込んでいる。

*情報システム分野:前年同期比増収と回復基調にあるが、足元は調整局面。製造DX開発が本格的にスタートした。

(3)財務状態

◎主要BS

|

21年3月末 |

21年6月末 |

増減 |

21年3月末 |

21年6月末 |

増減 |

||

|

流動資産 |

11,333 |

11,502 |

+169 |

流動負債 |

2,884 |

3,149 |

+265 |

|

現預金 |

5,977 |

5,826 |

-151 |

仕入債務 |

1,651 |

1,883 |

+232 |

|

売上債権 |

3,765 |

3,671 |

-94 |

短期借入金 |

115 |

116 |

+1 |

|

たな卸資産 |

1,429 |

1,823 |

+394 |

固定負債 |

616 |

588 |

-28 |

|

固定資産 |

3,172 |

3,178 |

+6 |

負債合計 |

3,501 |

3,738 |

+237 |

|

有形固定資産 |

2,140 |

2,115 |

-25 |

純資産合計 |

11,004 |

10,942 |

-62 |

|

無形固定資産 |

334 |

315 |

-19 |

資本金 |

1,501 |

1,501 |

0 |

|

投資その他の資産 |

697 |

747 |

+50 |

利益剰余金 |

8,696 |

8,631 |

-65 |

|

資産合計 |

14,505 |

14,681 |

+176 |

負債純資産合計 |

14,505 |

14,681 |

+176 |

*単位:百万円。売上債権には電子記録債権を、仕入債務には電子記録債務を含む。

たな卸資産の増加などで資産合計は前期末比1億76百万円増加し146億81百万円となった。

仕入債務の増加などで負債合計は同2億37百万円増加の37億38百万円。

利益剰余金の減少などで純資産合計は同62百万円減少の109億42百万円。

この結果、自己資本比率は前期末から1.4ポイント低下し74.5%となった。

3.2022年3月期業績予想

(1)業績予想

|

21/3期 |

構成比 |

22/3期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

14,932 |

100.0% |

16,500 |

100.0% |

+10.5% |

25.5% |

|

営業利益 |

-74 |

– |

500 |

3.0% |

– |

17.4% |

|

経常利益 |

147 |

1.0% |

450 |

2.7% |

+206.1% |

25.3% |

|

当期純利益 |

75 |

0.5% |

320 |

1.9% |

+326.7% |

30.9% |

*単位:百万円

業績予想に変更無し。増収、大幅増益を予想

業績予想に変更は無い。売上高は前期比10.5%増の165億円の予想。全分野増収。通信分野、FA分野、車載分野が2ケタ増収。

営業利益は5億円の予想。増収効果プラス5億20百万円に加え、前期の一時要因解消効果プラス3億円が寄与。前期コロナ禍で停滞した成長及び合理化投資を積極的に実行する。

受注が拡大している一方、半導体及び金属材不足は緩和傾向にあり、本格回復に向けた取り組みを加速していく。

今期より株主還元方針を変更した。総還元性向30%を基本としつつ、中期での業績動向や財務状況等を総合的に勘案し安定配当を実施することとした。また、業績見通しの変動などにより、配当性向が30%を大幅に下回ることが見込まれる場合には、自己株式取得を検討する。

配当は前期比1.00円/株増配の8.00円/株を予定。予想配当性向は57.6%。

(2)分野別概観

各分野の見通しは以下の通り。

|

21/3期 |

22/3期(予) |

前期比 |

進捗率 |

|

|

通信 |

2,328 |

2,600 |

+11.7% |

26.2% |

|

FA |

3,294 |

3,800 |

+15.4% |

30.0% |

|

民生 |

1,463 |

1,500 |

+2.5% |

30.1% |

|

車載 |

4,934 |

5,500 |

+11.5% |

22.3% |

|

情報システム |

2,913 |

3,100 |

+6.4% |

22.6% |

|

合計 |

14,932 |

16,500 |

+10.5% |

25.5% |

*単位:百万円

*通信分野

通信インフラ投資の好調継続により堅調な推移を予測している。

*FA分野

中国市場中心に半導体・EV・自動化等への設備投資の活況が継続する。国内需要の回復にも期待している。

*民生分野

需要の好不調は機器によって斑模様。大幅な回復は見込めず低調な推移を予測している。

*車載分野

上期に半導体不足の影響を懸念している。通期では前期比10%増の回復を見込んでいる。

*情報システム

コロナ禍から事業環境は改善に向かっている。DXビジネス拡大に向け取組みを本格化させる。

4.経営計画

(1)概要

急速に変化する事業環境と現在の自社の状況を踏まえ、経営計画を見直した。

将来の予測が困難な「VUCA(Volatility:変動性、Uncertainty:不確実性、Complexity:複雑性、Ambiguity:曖昧性)の時代に3-5年の中期計画の設定はふさわしくないと考え、創業100周年にあたる2033年3月期をターゲットとする「長期(創業100周年)ビジョン」とそこに至るマイルストーンとして今期から3-4年内の達成を目指す「中期目標」を掲げた。

基本戦略は「Society 5.0で拡大する“つなぐ”市場に、新商品をスピーディに創出」。

企業理念である「Value by Connecting」をベースに、Society 5.0で拡大する「つなぐ」市場に新製品・新サービスを創出する。

急激な変化の中で勝ち残るには、顧客や市場の変化の先を行くスピードが不可欠と考えている。

走りながらの行動を重視する。

(2)分野別の取り組み

①業務用コネクタ

長期ビジョンは「社会の進化で発生するつなぐ課題をスピード解決」。

Society 5.0が進む中で確実に市場の拡大とニーズの多様性が見込まれ、これまでの実績をベースに、新商品の開発を加速させニーズを確実に取り込んでいく。

I/Oコネクタは販売開始から30年が経つが、前期は過去最高売上を記録した。今後もリニューアルやカスタマイズを進めて拡販を目指す。

また、5G・6Gの浸透に対応し、光接続技術のブラッシュアップに注力し、実績のある光コネクタも更なる拡大を図る。

新たに技術統括担当の取締役を選任し、組織体制も強化する。

マーケティング手法に関しては、効率化を重視し、デジタルマーケティングの強化、販売チャネル構築に取り組む。

生産体制については、同社が得意とする多品種少量生産をより効率的なものとするために、自動化・製造DXへの投資による適時適量生産体制を構築し、長期的にはスマート工場化を目指す。

②車載用コネクタ

長期ビジョンは「高速伝送技術を磨きモビリティの自動運転を支える」。

CASEに向けてエレクトロニクス化が進展する中、車載カメラ用の実績と高速伝送技術をベースに、自動車に限らずモビリティ全般に事業を拡大する。

車載カメラ用に関しては、ビューイング向けコネクタが主力自動車メーカーの復調で回復傾向にあることに加え他社への販売も広がってきた。

センシング向けコネクタも納入が始まり、次世代製品の開発にも着手している。

接続機器に関しては、同社コネクタの特長である堅牢性が評価され建機や農機への展開が始まった。

次世代車内LAN向け高速伝送タイプコネクタの技術開発が完了した。リリース、顧客評価、提案を経て拡販に向かう。自動運転のキーパーツとなるもので、受注獲得に注力する。

生産体制に関しては、新・深圳工場およびベトナム生産拠点への移管が完了した。合理化・量産を進めつつ、次の生産拠点立ち上げも検討していく。長期的には地産地消で自動一貫生産体制を構築する。

③情報システム

長期ビジョンは「中堅会社のデジタル革命を支えるDX支援事業へ」。

IoT、クラウドサービスの拡大によりデジタルの社会実装が加速する中、新技術の活用で独自のDXビジネスを展開し、事業領域を拡大する。

システム開発会社として、Tier2からTier1.5へのステップアップを目指している。

システム設計やインフラ構築において新技術を積極的に活用・深化させ髙付加価値化を図る。

DXに関しては前期新たに開発部・営業部を立ち上げた。実績も出始めているため、今期からビジネスモデルの確立を目指す。

AI・RPA・ブロックチェーンなど新技術の獲得、人材開発、DX商材の開発に取り組んでいく。

(3)数値目標

|

20/3期 |

21/3期 |

22/3期(予) |

中期目標 |

長期ビジョン 33/3月期 |

CAGR |

|||

|

売上高 |

149 |

149 |

165 |

200 |

500 |

+10.6% |

||

|

業務用 |

67 |

70 |

79 |

90 |

200 |

+9.1% |

||

|

車載用 |

51 |

49 |

55 |

70 |

200 |

+12.4% |

||

|

情報システム |

30 |

29 |

31 |

40 |

100 |

+10.9% |

||

|

営業利益 |

2.3 |

-0.7 |

5.0 |

16.0 |

55.0 |

+24.4% |

||

|

営業利益率 |

1.6% |

-0.5% |

3.0% |

8.0% |

11.0% |

– |

||

|

当期純利益 |

0.4 |

0.7 |

3.2 |

12.0 |

40.0 |

+25.8% |

||

|

当期純利益率 |

0.3% |

0.5% |

1.9% |

6.0% |

8.0% |

– |

||

|

ROE |

0.4% |

0.7% |

2.9% |

8.0% |

12%以上 |

– |

*単位:億円。CAGRは2021年3月期をスタートとした33年3月期まで12年間の年平均成長率でインベストメントブリッジが計算。利益は22/3期からの11年間。

変化の激しい業環境を踏まえ、中期目標は毎年見直す。

(4)デジタル及びサステナビリティへの取組み

◎製造DX

コネクタ事業と情報システム事業の連携を強化し、コネクタ事業はモノづくり力の向上、情報システム事業は技術力を自社ビジネスへ展開することでシナジーを創出する。

◎サステナビリティ

21年6月、サステナビリティ委員会を立ち上げた。、気候変動リスクへの対応、人材・組織力の強化、ガバナンスの強化を図る。

2021年6月開催の定時株主総会では以下2名の新任取締役を選出した。

*米澤均氏

松下電工入社以来、約35年間技術部門に従事。研究開発・商品企画設計・生産技術と幅広い部門に携わり、同社の工場長、センター長など要職を歴任。2021年からはHTKの技術統括部長に就任。開発部門のトップとして、成長を牽引する商品の創出を期待している。

*長崎真美氏

弁護士としての多様な経験と法務全般に関する知識に加え、投資法人の業務全般の執行及び事業会社の社外取締役の経験を有す。HTKのガバナンスや法務面でのアドバイスを期待している。

5.樫尾社長へのインタビュー

樫尾社長に自身のミッション、HTKの強み、課題、株主・投資家へのメッセージ等を伺った。

◎社長としてのミッション

車載用コネクタ、業務用コネクタの双方で「新市場の創出・開拓」に取り組み、事業領域を拡大させ、再び成長を追求することが私のミッションと考えています。

車載用コネクタにおいては、先行して参入した車載カメラ用コネクタはおかげさまで一定のシェアを確保することができており、販売先も複数社に広がってきました。

ただ、今後は競争も激しくなることが予想され、これ一本に依存するわけにはいきません。

車載カメラ用コネクタに加え、センシング向けコネクタも含め、車内LANすべてをカバーできるようなコネクタのラインアップを拡充していきます。特に、次世代車内LAN向け高速伝送タイプコネクタは自動運転のキーパーツとなるもので積極的な受注獲得に取り組みます。

加えてこうした我々の強みである車載カメラ用の実績と堅牢性、高速伝送技術をベースに建設機械や農業機械といった分野へのアプローチも開始しており、国内および自動車に限らず、海外市場も含めてモビリティ全般に事業を拡大することを目指しています。

また、生産体制に関しては、新・深圳工場およびベトナム生産拠点への移管が完了しました。合理化・量産を進め、長期的には地産地消で自動一貫生産体制を構築して、マーケットで勝てる体制を構築していきます。

業務用コネクタでは、Society 5.0が進む中で確実に市場の拡大とニーズの多様性が見込まれますので、お客様の評価が高い既存製品も確実にご提供しつつ、こちらでも当社が得意とする高速伝送技術をベースに、新商品の開発を加速させ新しいニーズにも対応していきます。

特に、実績のある光コネクタにおいて、技術力を更に向上させ拡大を図ります。

このように、当社の強みを活かしながら、いわゆる「一本足打法」からの脱却に挑戦し、複数の柱を構築することで売上・利益の拡大を目指していくのが現在の当社および私に課せられた責務・ミッションと考えています。

◎HTKの強み

当社の強みは、先程申し上げた製品の堅牢性や高速伝送技術といった製品に関わるもののほか、多品種少量生産体制などがありますが、私が最も重視しているのが「スピード」、その中でも「提案スピード」です。

例えばお客様から「こういうものが欲しい」というお声を頂いたら、大手コネクタメーカーでは1~2か月かかるところを、当社は1週間で提案する。私は「1週間提案」と呼んでいます。

100%完成されたものでなくてもいいので、「こうすればいいのではないか」という仮定やコンセプトを組み込んで1週間でお客様にご提案する。

すると、お客様が気付いていなかったコンセプトについてもやり取りができるため、更にブラッシュアップした提案をすることが可能で、当社が大きく先行することになるわけです。

このスピード感は当社の大きな強みですから、設計でも営業でもこの意識を徹底させ新規案件の獲得に注力していきます。

◎課題

1つは海外市場の開拓です。

今は圧倒的に国内のお客様がメインなので、海外販路を強化していかなければなりません。

地域で言えば、車載ということでいえばやはり北米が重要になります。

販路拡大に向け、自前、アライアンスなど様々なケースを想定して組んでいかなければならないと考えています。

もう1つは生産体制です。

当社が従来から得意としている多品種少量生産に比べ、中量レベルの生産数量となると、立ち上げのスピードがやや弱い。

大量生産に関しては新・深圳工場への設備導入およびベトナム生産拠点において対応可能となりましたが、中量レベルの生産に関する経験やノウハウの蓄積が不足しているのは事実ですので、キャリア採用などで強化を図っていきます。

◎株主・投資家へのメッセージ

前期は新型コロナウイルスの影響もあり厳しい決算でしたが、今期に入りFA分野中心に受注は好調です。半導体不足や部材不足も今後は緩和する見込みで、業績底入れから着実な回復を見込んでいます。

また、前期決算発表時に開示した「経営計画」では、創業100周年にあたる2033年3月期をターゲットとする「長期(創業100周年)ビジョン」とそこに至るマイルストーンとして今期から3-4年内の達成を目指す「中期目標」を掲げました。

売上高は中期目標200億円、長期ビジョン500億円、営業利益は中期目標16億円、長期ビジョン55億円。

これを達成するには、先程申し上げたように、「新市場の創出・開拓」に取り組み、事業領域を拡大させることが不可欠です。

私が最も重視する「スピード」を武器に、挑戦を続け、目標達成に向けて全社挙げて邁進してまいりますので、是非これからも当社を応援いただきますようお願いいたします。

6.今後の注目点

前期(21年3月期第4四半期)比では、半導体不足による車載分野の調整などにより減収減益となったが、半導体や部材不足は今後緩和すると見ており、前期第1四半期をボトムとした回復基調に変化はないようだ。第2四半期(7-9月)以降の業況を引き続きチェックしていきたい。

一方中期的な視点からは、車載カメラ用コネクタが大きく業績を牽引してきた同社ではあるが、樫尾社長のインタビューにもあるように、そこに留まらない「新市場の創出・開拓」へのチャレンジが過去最高業績の更新には不可欠だ。

次世代車内LAN向け高速伝送タイプコネクタの拡大、建機・農機市場への参入の進捗などを注目していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 8名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2021年7月7日

<基本的な考え方>

コーポレートガバナンス基本方針に定めています。(https://www.htk-jp.com/csr/governance.html)

(コーポレートガバナンスの基本的な考え方)

第1条 当社は、常に最適なコーポレートガバナンスを追求し、その充実に継続的に取り組む。

2.当社は、当社の持続的な成長及び長期的な企業価値の向上を図る観点から、意思決定の透明性・公正性を確保するとともに、保有する経営資源を十分有効に活用し、迅速・果断な意思決定により経営の活力を増大させることがコーポレートガバナンスの要諦であると考え、次の基本的な考え方に沿って、コーポレートガバナンスの充実に取り組む。

(i) 株主の権利を尊重し、平等性を確保する。

(ii) 株主を含むステークホルダーの利益を考慮し、それらステークホルダーと適切に協働する。

(iii) 会社情報を適切に開示し、透明性を確保する。

(iv) 独立社外取締役および独立社外監査役に業務執行状況や取締役会決議事項等を丁寧に説明することにより的確な助言を得、業務執行の監督機能を実効化する。

(v) 中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| <補充原則1-2-4> | 議決権電子行使プラットフォームは導入済です。招集通知の英訳は、議案部分について実施しています。 |

| <補充原則3-1-2> | 外国法人等の持ち分が10%未満のため、業務、効率面から未実施。20%を超えた段階で実施します。 |

<開示している主な原則>

|

原則 |

開示内容 |

| <原則1-3> | 総還元性向30%を基本とします。中期での業績動向や財務状況等を総合的に勘案し、安定配当を実施します。また、業績見通しの変動等により、配当性向が30%を大幅に下回ることが見込まれる場合には、自己株式取得を検討します。 |

| <原則1-4>

|

当社は、株価変動の影響を受けにくい強固な財務基盤の構築や資本効率性の向上の観点から、政策保有株式を原則として保有しないことを基本方針とします。ただし、業務提携その他経営上の合理的な理由から保有する場合には、目的に応じた保有であることを検証の上、合理性を定期的に確認します。 |

| <原則4-11> | 年に一度、全取締役、全監査役が、取締役会の実効性について自己評価し、その評価方法、評価結果、今後の課題等を取締役会で議論し、改善を図っています。その結果、取締役会の構成は、当社の事業内容および規模に照らして適格であり、多様性も高まりました。また、監査役は、財務・会計または法務に関する知見を有する者が選任されています。 |

| <原則5-1>

|

コーポレートガバナンス基本方針 第1条 第2項にて、「中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。」と定めた上で、第21条第3項にて、「3.当社は、株主との建設的な対話を促進するためにIRをサポートする部門を配置する。」と定めています。 |

| <補充原則5-1-2>

|

(i) 対話全般について代表取締役社長が統轄し、且つ担当します。

(ii) 経営企画グループをIR活動の事務局と定め、本グループが各部門と有機的に連携しています。 (iii) 毎年、IR活動計画を策定した上で、その充実・進化を継続的に進めています。 (iv) 対話にて重要な株主の意見等が把握できた場合は、速やかに常勤役員で構成する経営会議等に報告し検討します。さらに必要に応じ、取締役会へ報告等を実施します。 (v) 説明資料のHP開示、説明者の限定により、発信情報の均一化に取り組んでいます。特にインサイダー情報についてはグループ行動規範に則り、厳格に運用しています。 |

| <原則5-2>

|

自社の資本コストを的確に把握しており、事業ポートフォリオの見直し、中長期的な設備投資や研究開発を実行し、これらは経営計画等に織り込み、適宜公表しています。。 |