(8275)株式会社フォーバル ストック型ビジネスへシフト加速

|

中島 將典 社長 |

株式会社 フォーバル(8275) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

卸売業(商業) |

|

代表取締役社長 |

中島 將典 |

|

所在地 |

東京都渋谷区神宮前 5-52-2 青山オーバルビル 14F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

856円 |

25,575,427株 |

21,893百万円 |

11.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

26.00円 |

3.0% |

74.29円 |

11.5倍 |

484.87円 |

1.8倍 |

*株価は6/16終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは21/3期実績。

*DPS、EPSは22/3期予想。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

51,351 |

2,854 |

2,960 |

1,743 |

68.67 |

21.00 |

|

2019年3月(実) |

57,520 |

3,221 |

3,308 |

2,064 |

82.30 |

25.00 |

|

2020年3月(実) |

49,731 |

3,229 |

3,324 |

1,067 |

42.48 |

26.00 |

|

2021年3月(実) |

49,788 |

2,616 |

2,483 |

1,357 |

53.34 |

26.00 |

|

2022年3月(予) |

50,000 |

3,000 |

3,000 |

1,900 |

74.29 |

26.00 |

*予想は会社予想。

*単位は百万円。

フォーバルの2021年3月期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.成長戦略

3.2021年3月期決算

4.2022年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期は、前期比0.1%の増収、同25.3%の経常減益。売上面は、新型コロナウイルス感染症拡大による営業自粛や一部の従業員において休業を実施した影響などがあったものの、新たに連結子会社化した3社の寄与があった。利益面は、コロナ禍の自粛によって機器販売等が減少した他、電力の仕入価格の一時的な高騰の影響などもあった。一方、アイコンサービスなどのストック型ビジネスは順調に拡大した。

- 22/3期の会社計画は、前期比0.4%の増収、同20.8%の経常増益の予想。アイコンサービスなどのスットック型ビジネスへのシフトが一段と加速することにより収益性が高まるものの、ハードウェアの販売からより新しい時代に適したサービス等の提供に注力している時期であるため、売上高の伸びは限定的となる見込み。

- 同社へのよろず経営相談の相談内容において、業務効率の改善に対する相談の比率が大幅に高まっている。よろず相談の増加は、今後のアイコンサービス売上の先行指標となることが多い。近年強化している中小企業の新しい働き方に対応したサービスの投入が、アイコンサービス売上にどの様な効果をもたらすのか注目される。

1.会社概要

中小・中堅企業を対象に「情報通信」・「海外」・「環境」・「人材・教育」・「起業・事業承継」の5分野に特化した次世代経営コンサルティングカンパニーを目指している。また、ITを活用し経営を高度化・効率化する手段として、オフィス向けの光ファイバー対応IP電話サービスやFMCサービス(固定通信と移動体通信を融合したサービス)、ならびにそれらとネットワークセキュリティを融合したIP統合ソリューションなどの通信・インターネット関連サービスを提供するほか、OA・ネットワーク機器の販売・工事、Web構築、太陽光システムやオール電化製品の販売・工事などのサービスを提供している。社名のFORVAL(フォーバル)は、「For Social Value」を語源とし、「社会価値創出企業を目指す」という経営理念が込められている。

事業は、(株)フォーバルを中心に、中小法人向けOA・ネットワーク機器の販売、サービスの取次、コンサルティングサービス等を手掛けるフォーバルビジネスグループ、(株)フォーバルテレコムを中心に、VoIP・モバイル等の通信サービス、インターネット関連サービス、普通印刷、及び保険サービス等を手掛けるフォーバルテレコムビジネスグループ、(株)リンクアップがモバイルショップにおいて携帯端末の取次等を手掛けるモバイルショップビジネスグループ、14/3期に新たに子会社化した(株)アップルツリーがオール電化・エコ住宅設備の卸・工事請負業を営む総合環境コンサルティングビジネスグループの4セグメントに分かれる。 加えて、報告セグメントに含まれないその他の事業セグメントにはIT教育サービス、IT分野のエンジニア及び管理者の育成や、東南アジアにおける現地幹部候補・留学生の人材紹介を手掛ける(株)アイテックが含まれている。なお、株式譲渡により(株)リンクアップが連結から除外されることから、20/3期より「フォーバルビジネスグループ」、「フォーバルテレコムビジネスグループ」、「総合環境コンサルティングビジネスグループ」の3セグメントへ変更となった。

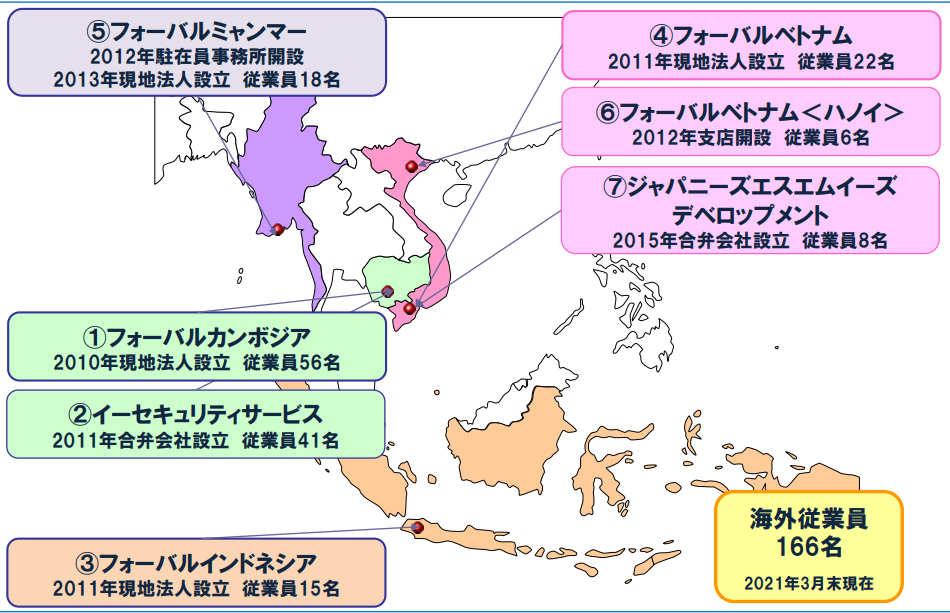

近年のハード販売における付加価値の低下を踏まえ、現在、差別化が可能で付加価値も高いコンサルティングサービスへのシフトを進めており、08年4月にサービスを開始したITコンサルティングサービス「アイコン」がその中核となっている。また、コンサルティングサービスの一環として、中小企業の情報化の支援やASEAN展開の支援にも取り組んでおり、前者ではIP統合ソリューションを展開。後者では、10年5月にFORVAL(CAMBODIA)CO.LTD.(カンボジア・プノンペン)を設立し、以後、11年7月のPT FORVAL INDONESIA(インドネシア・ジャカルタ)及び同年8月のFORVAL VIETNAM CO.LTD.(ベトナム・ホーチミン)の設立、更には12年3月のミャンマー駐在員事務所(ミャンマー・ヤンゴン)を開設後、翌13年2月に現地法人化(FORVAL MYANMAR CO.LTD.を設立)するなど、ASEANにおいてネットワークの拡充を進めている。

また、平成26年1月24日に東京証券取引所JASDAQ(スタンダード)から市場第二部へ市場変更となった後、平成26年10月2日に市場第一部に指定された。

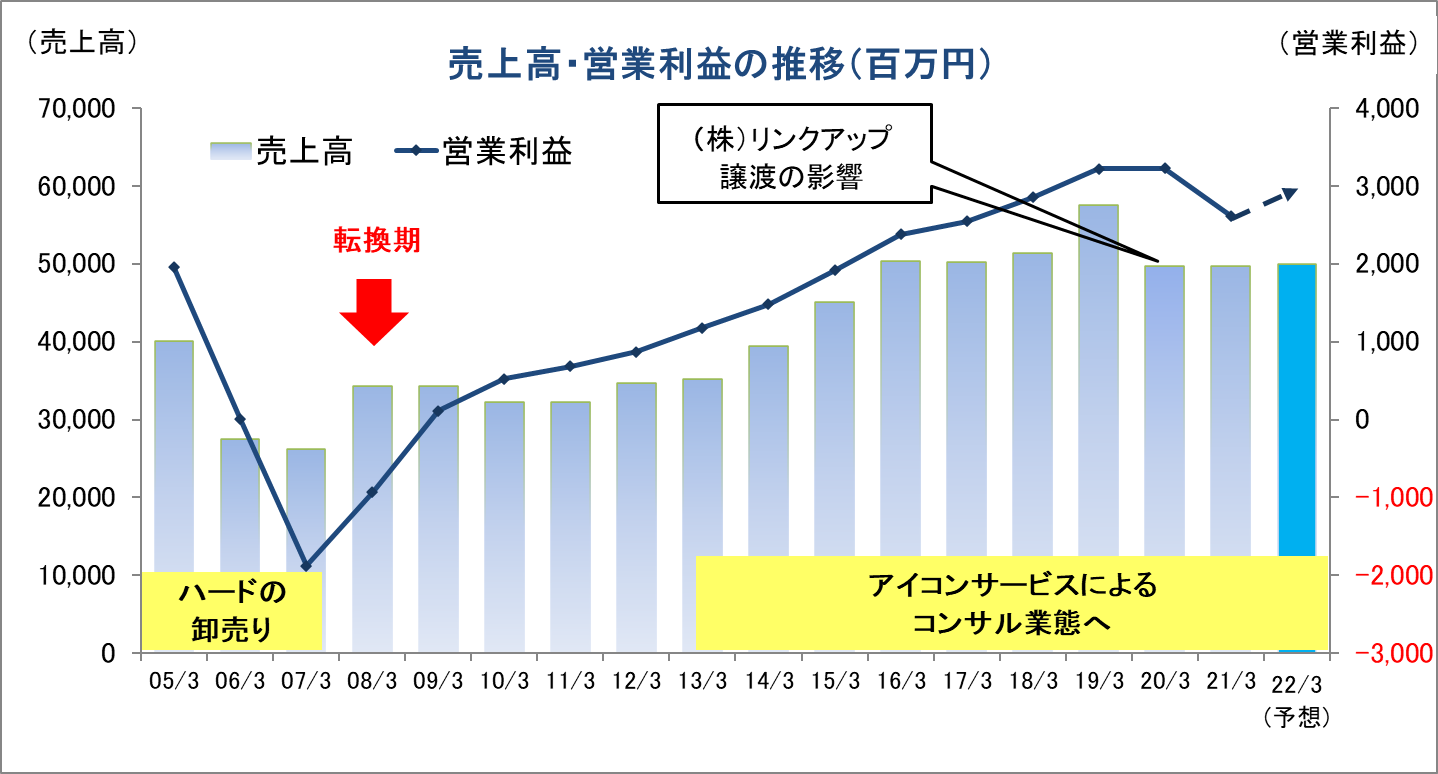

フォーバルグループの業績推移

IT領域における教育と資格の奨励を通じて従業員のスキルを高め、ハードの卸売りからアイコンサービスによるコンサル業態へ事業転換させた効果が確認できる。

2.成長戦略

同社は、グループの中期ビジョンとして、日本を支えている中小企業の永続的な発展と次世代への承継を支援する『次世代経営コンサルティング』の確立を掲げている。既存の事業領域である情報通信の知識・技術を駆使した経営コンサルと強みである独自の海外進出ノウハウを活用した経営コンサルに加え、2013年にM&Aを行った株式会社アップルツリーの活用により、重要度が高まっている環境問題にいかに配慮し、事業を展開、環境に貢献していくかの経営コンサルが可能となる。加えて、情報通信分野、海外分野、環境分野において顧客企業の社員教育がワンストップで実施できる体制が整備された。また、同様に2013年にM&Aを行った株式会社アイテックがグループに加わったことで、顧客企業の人材・教育分野でのサービスのラインナップも強化された。更に、今後起業・事業承継分野の強化を図り、これら5分野において、売上拡大と業務効率改善とリスク回避のためのコンサルティングを実施し、中小・中堅企業の利益に貢献する。

フォーバルグループの次世代経営コンサルティングの特色

(同社2021/3期決算参考資料より)

(1) 情報通信分野の拡大-アイコンサービスの拡大

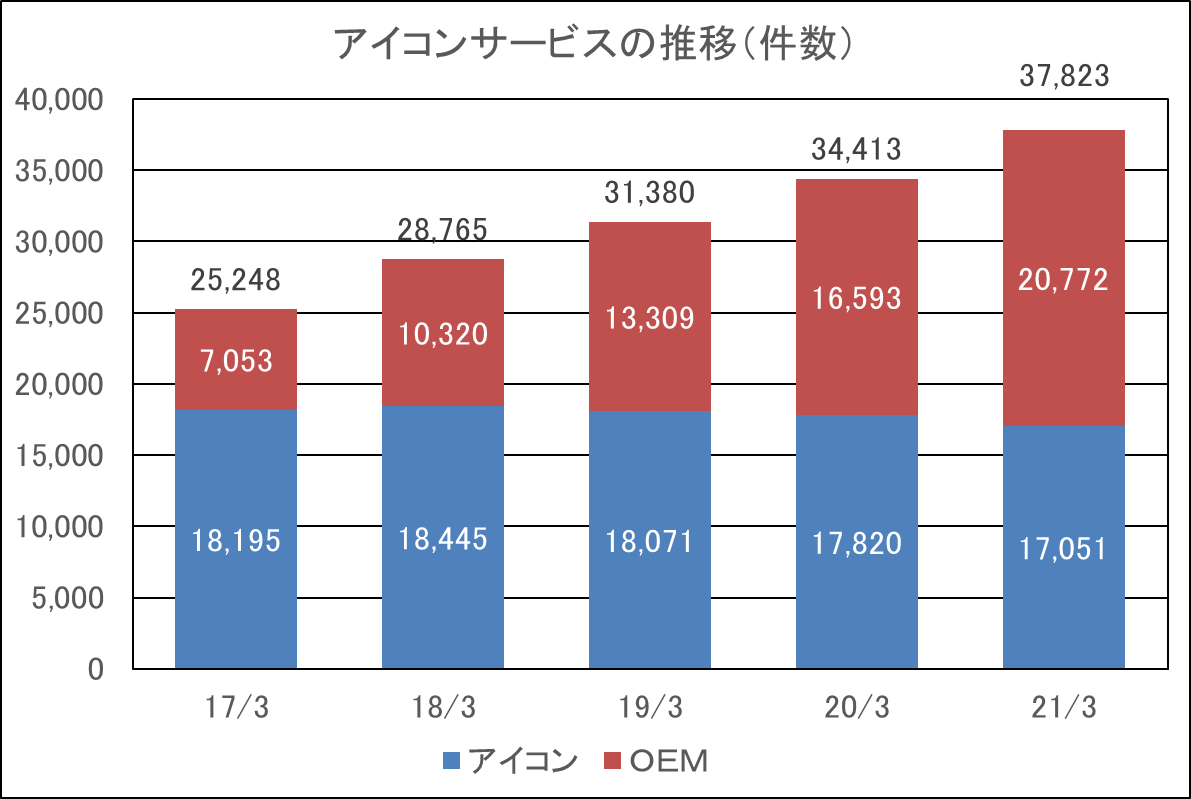

アイコンサービスの推移

OEMによるアイコンサービス導入件数の推移

同社では、アイコン事業の更なる拡大・強化のためアイコンのOEMによるネットワーク作りに注力している。同社の差別化された新しいビジネスモデルのノウハウの提供を通じて、パートナー数とアイコンユーザー数の拡大を目指す。21/3期のアイコンサービス導入件数は、37,823件と前期比9.9%増加した。中でも、21/3期のOEMによるアイコン導入件数は、20,772件となり同25.2%の大幅な増加とアイコンサービス導入件数全体の伸びの原動力となっている。同社自らのアイコン件数が伸び悩んでいるのは、コロナ禍で苦境にある顧客に対しより質の高いサービスに特化した提供を実施しているためである。

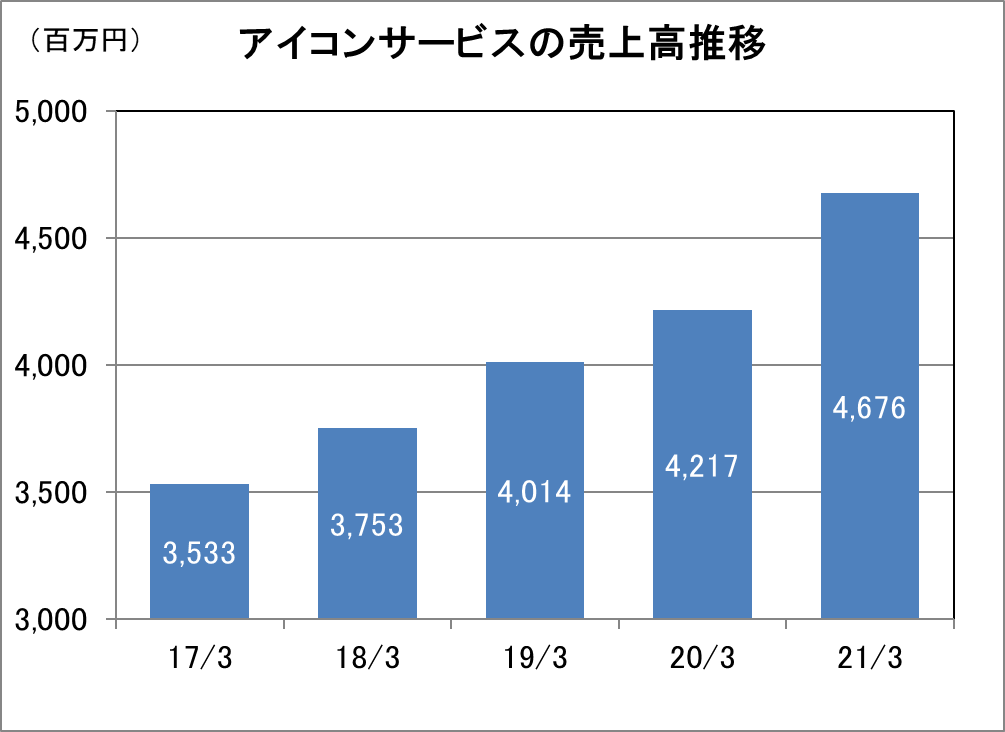

アイコンサービスの売上高推移

21/3期のアイコンサービスの売上高は、前期比10.9%の増加と堅調に推移した。クオリティに特化した付加価値の高いアイコンサービスを実施した効果により、1顧客当たりの平均単価が上昇したことも寄与した。今後も新サービスのリリースやOEMの積極的な展開などにより高収益事業であるアイコンサービスの売上拡大を目指す方針である。

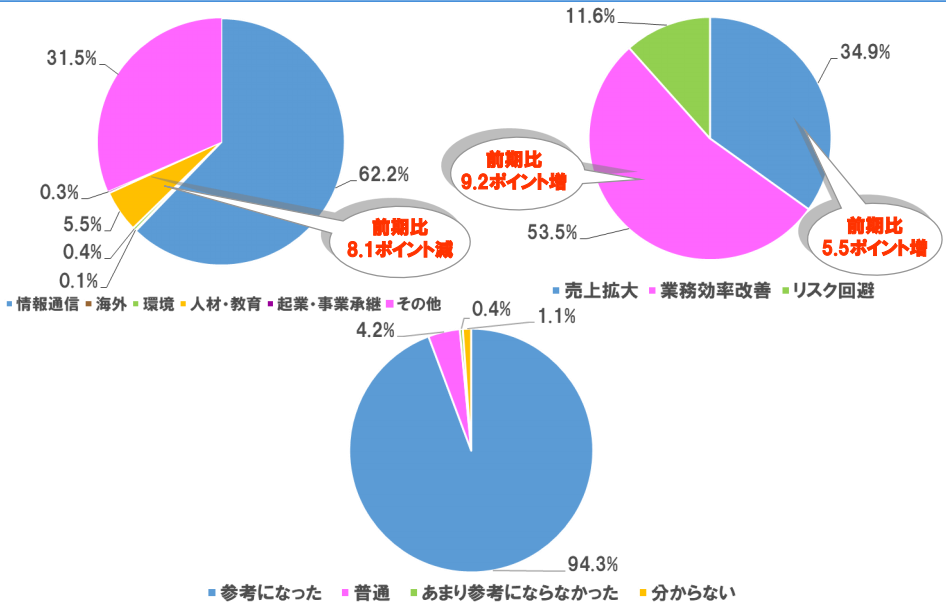

よろず経営相談の相談内容と満足度

よろず経営相談は、定期的に顧客のもとへ訪問するコンサルタントが、企業経営にまつわる「困った」を解消するサポートを行う。売上拡大や販路拡大、新規開拓、ビジネスマッチング、人材募集、資金繰り、事業承継など、幅広い分野を支援。同社だけではなくグループ全体やパートナー企業の協力も活用しながら解決方法のアドバイスを行う事業。

同社が顧客に対して実施したヒアリング調査(21/3期)によると、94.3%の顧客がよろず経営相談に対して参考になったと答えている。今後も質の高いよろず経営相談の増加が期待される。コロナ禍で売上拡大や業務効率改善のため各種の戦略変更に頭を悩ます顧客が増えている。今後、同社のコンサルティング能力の高さが、各種のビジネスチャンスを生むものと期待される。

よろず経営相談の相談内容と顧客満足度(21/3期)

(同社2021/3期 決算参考資料より)

(2)海外分野の拡大-海外進出支援事業の拡大

同社の大久保会長は、十分な教育の機会が無いカンボジアにおいて、自らが設立し理事長を務める公益財団法人CIESF(シーセフ)を通して、教育インフラの構築から人材教育に至る広範な支援活動に取り組んできた。

ASEAN進出支援事業は、このCIESFの活動を通じて培った経験や人脈が活きている。「同社グループ及び顧客である中堅・中小企業の事業の成長を考える上で、アジア地域の成長を取り込む事が重要」と言う考えの下、既に、カンボジア(10年5月)、インドネシア(11年7月)、及びベトナム(11年8月)に現地法人を設立しており、12年3月にはミャンマーに駐在員事務所を開設した。

更に、現地での支援体制の更なる充実・強化を図るために13年2月に現地法人の認可を取得し準備を進めてきたミャンマーでは、14年4月より事業活動が本格化した。21年3月末現在で、海外7拠点(現地法人及び海外関連会社)の現地従業員数は166名となっている。

(同社2021/3 決算参考資料より)

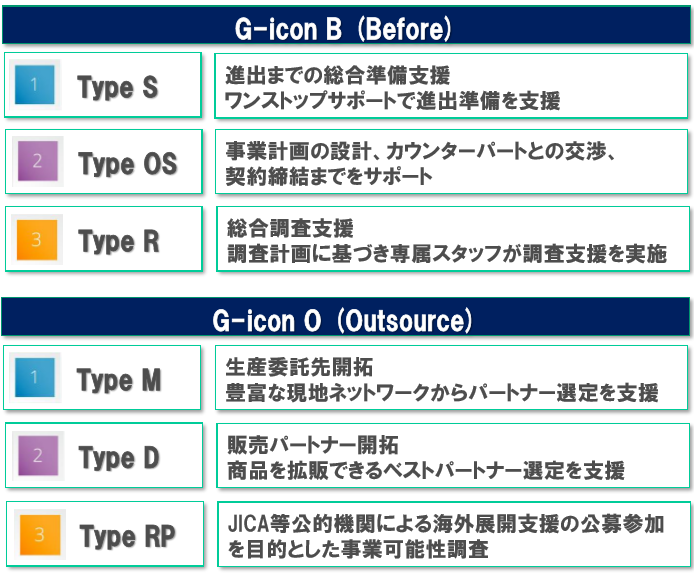

同社のASEAN進出支援事業である「グローバルアイコンサービス」は、海外進出前と進出後の様々な問題や障害を、ワンストップでサポートするビジネスモデルである。現在はカンボジアとベトナム、インドネシア、ミャンマーの4ヶ国で展開。情報提供から始まり、FS支援、現地法人の設立代行、人材採用・人材教育支援、バックオフィス整備支援、ネットワーク環境支援、現地パートナー開拓支援等をトータルサポートすることで、同社が最も得意とする情報通信技術を活用した日本と変わらない快適なオフィス空間を提供するビジネスヘつなげていく。日本と現地の両国で、トータルサポートを実施。

また、同社は、国内の行政機関、地域金融機関や海外の中央政府・行政機関、各国工業団地などとのアライアンスを積極的に拡大することで、「グローバルアイコンサービス」の潜在顧客を発掘・育成している。

グローバルアイコンサービスのメニュー

(同社2021/3期 決算参考資料より)

グローバルアイコンは、進出前の総合準備支援、事業計画の策定とカウンターパートとの交渉、総合調査支援や、生産委託先開拓、販売パートナー開拓、JICA等公的機関による海外展開支援の公募参加を目的とした事業可能性調査など6つのメニューでサポートが可能。

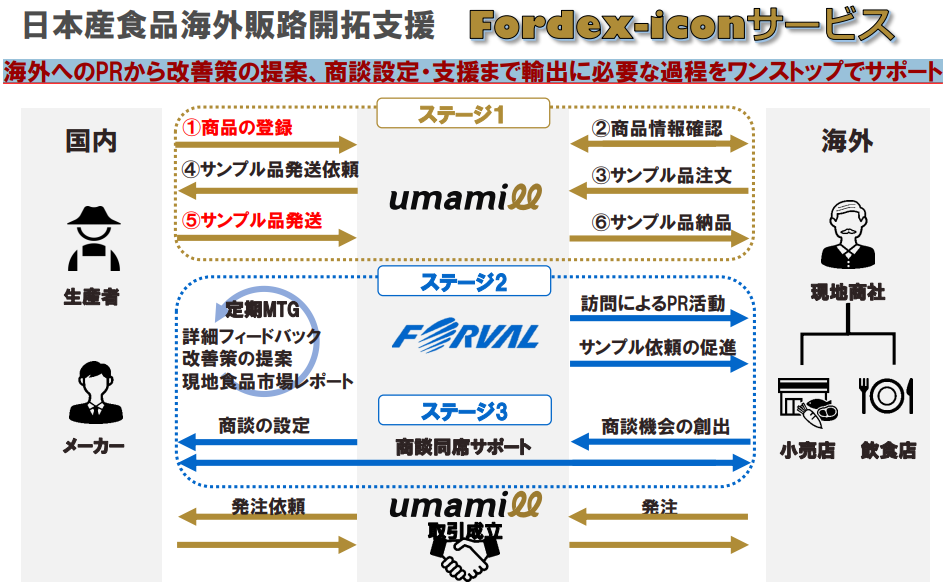

新たなグローバルアイコンサービスのリリース

同社は、日本産食品海外販路開拓支援のためのツールであるFordex-iconをリリースした。当該支援サービスは、海外への日本産食品の輸出を目指す食品関連事業者向けに、日本食輸出支援プラットフォーム「umamill(ウマミル)」を活用して、全国の食品関連事業者がサンプル品を海外の食品バイヤーに届けた後に、現地での商品プロモーションやサンプル品のフィードバック、商品評価に基づく改善策の提案、ならびに実際の取引に繋がる商談設定等のサポートを行うものである。現在、シンガポール、香港、カンボジアで展開しており、順次展開国を拡げていく方針である。

(同社2021/3期 決算参考資料より)

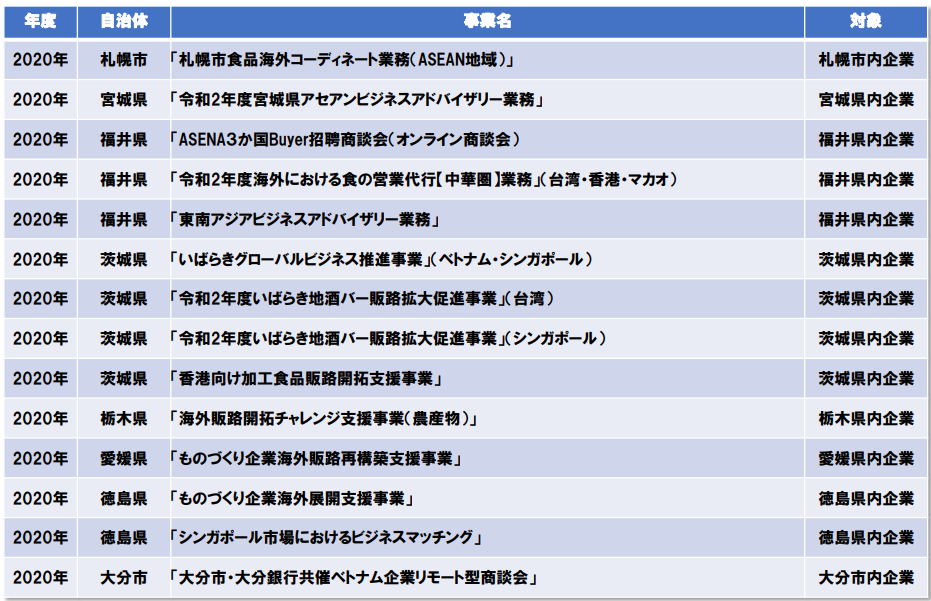

自治体からの受注実績

(同社2021/3期 決算参考資料より)

自治体・官公庁との連携により、今期も複数の自治体より東南アジアへの進出支援の受注を獲得した。

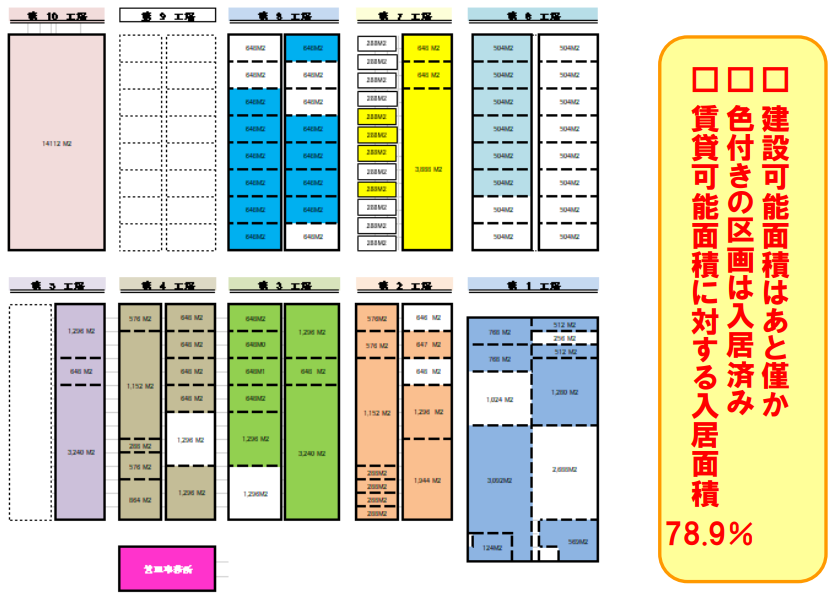

特徴的な海外進出支援事業の例 - ベトナムのレンタル工場

同社は現在、従来の海外進出支援コンサルから一歩踏み込んだ支援事業の一環としてベトナムのレンタル工場の運営に携わっている。これは、ベトナム南部のニョンチャックⅢ工業団地内に日系中小企業専用のレンタル工場を建設するものである。18haの敷地内に100社程度が入居できるスペースが作られ、日系中小企業の一大集積地となることが期待されている。また、開発にあたっては多額の資金を必要とすることから独立行政法人国際協力機構(JICA)の海外投融資制度を活用し、今後日系進出企業にとっていかなる支援とサービスが必要であるかの継続的なモニタリング調査が実施されることとなる。将来的に他の国や地域に進出する際の強力なノウハウを手に入れることができるのかといった期待が膨らむ。

また、アライアンス先である国内42金融機関より紹介された顧客の進出も増加する予定。建設可能面積は残り僅かとなり、賃貸可能面積に対する入居面積は78.9%と、利用者が順調に拡大している。

(同社2021/3期決算参考資料より)

(同社2021/3期 決算参考資料より

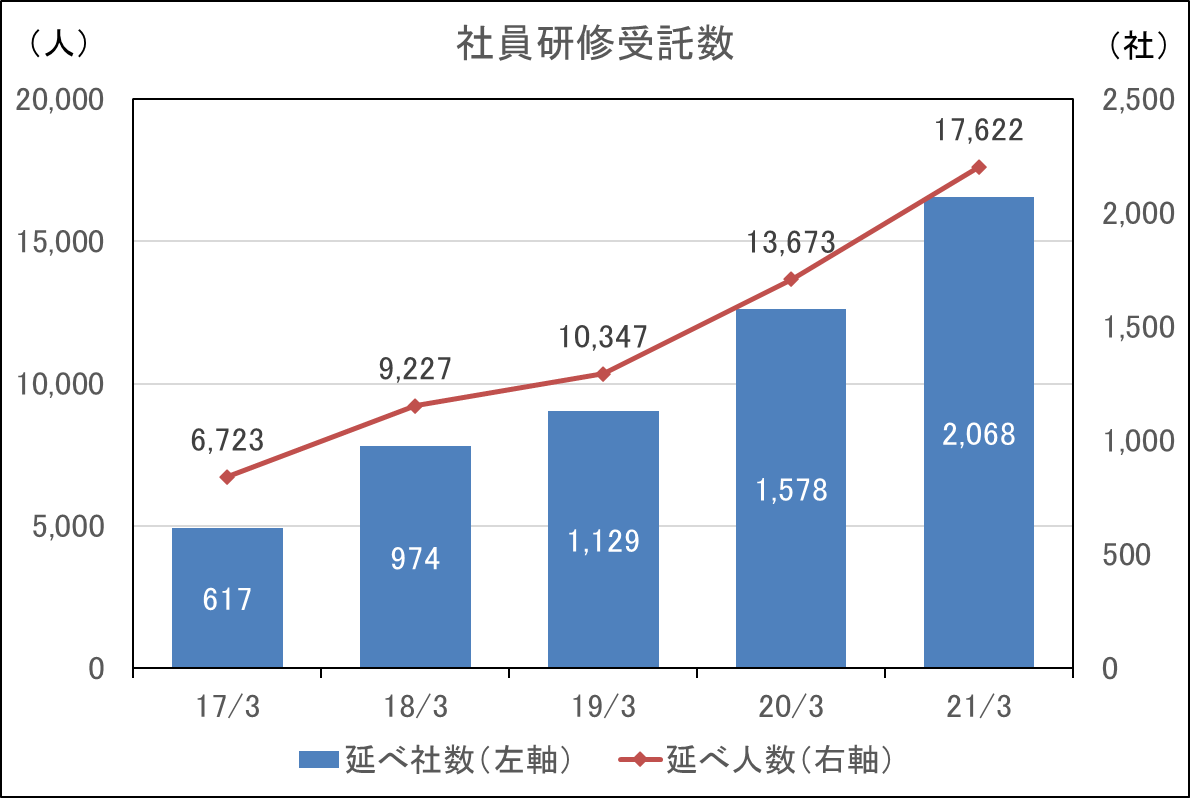

日系企業の社員研修の受託

同社は、これまでカンボジア、ベトナム、インドネシア、ミャンマーの4ヶ国において延べ2,068社(前期比31.1%増)、延べ17,622名(同28.9%増)の日系企業の社員研修を受託した実績を誇る。また、同社は海外高度人材を国内企業へ紹介しているが、21/3期は内定者数が19名と20/3期の48名から減少した。これは、新型コロナウイルス感染症拡大の影響を受けて求人数が大幅に減少したものである。

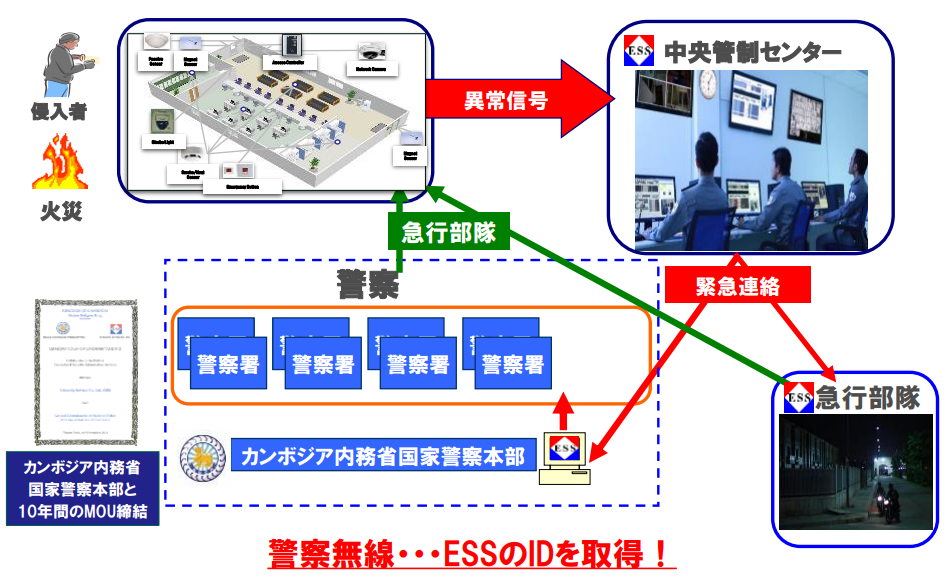

セキュリティサービスの状況

(同社2021/3期 決算参考資料より)

同社は、カンボジア内務省国家警察本部と10年間のMOU(基本合意書)を締結し、カンボジアでセキュリティサービスを提供している。21/3期の課金ベースの契約数は619件と前期比4.7%増と順調に拡大している。

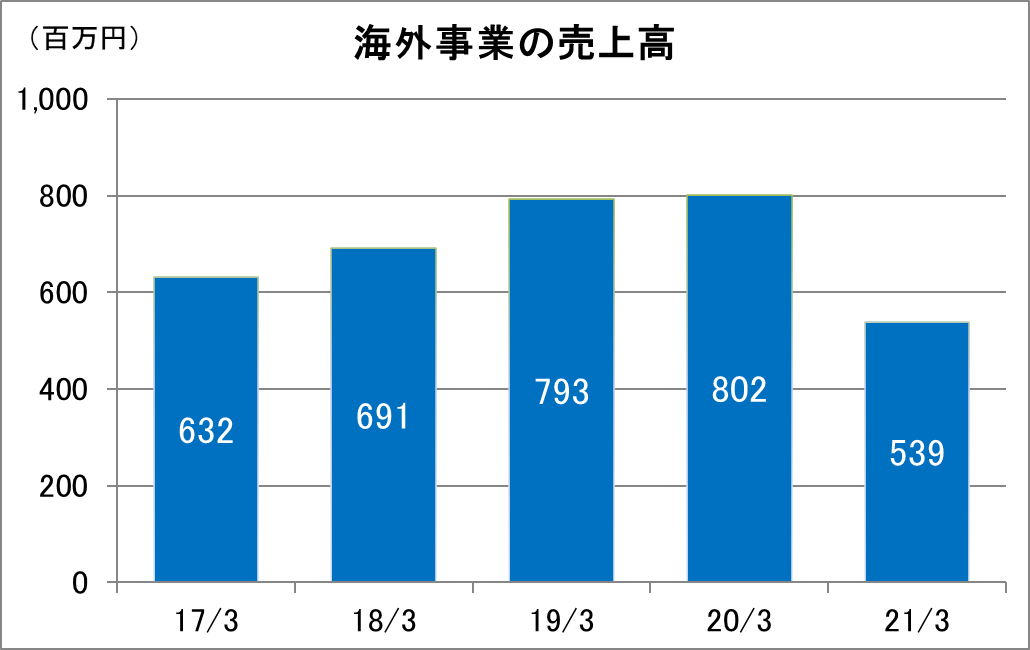

海外事業の売上高推移

持分法対象として連結売上高に含まれないベースの数値ではあるが、海外拠点の拡充により、海外事業の売上高は拡大傾向にある。しかし、21/3期の海外事業の売上高は、新型コロナウイルスの感染症拡大の影響で国境を越えた人の移動が制限される影響を受け5億39百万円(前期は8億2百万円)と前期比32.8%の減少となった。

*海外関連の売上で連結売上高には取り込んでいない数値も含む

3.2021年3月期決算

(1)2021年3月期連結業績

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

|

売上高 |

49,731 |

100.0% |

49,788 |

100.0% |

+0.1% |

|

売上総利益 |

18,820 |

37.8% |

17,859 |

35.9% |

-5.1% |

|

販管費 |

15,591 |

31.4% |

15,242 |

30.6% |

-2.2% |

|

営業利益 |

3,229 |

6.5% |

2,616 |

5.3% |

-19.0% |

|

経常利益 |

3,324 |

6.7% |

2,483 |

5.0% |

-25.3% |

|

親会社株主に帰属する 当期期純利益 |

1,067 |

2.1% |

1,357 |

2.7% |

+27.2% |

*単位:百万円

前期比0.1%の増収、同25.3%の経常減益

売上高は前期比0.1%増の497億88百万円。経常利益は同25.3%減の24億83百万円。売上高面では、新たに3社を連結子会社化したことにより26億77百万円の増加要因があったものの、新型コロナウイルス感染症拡大による営業自粛や一部の従業員において休業を実施した影響などにより、前期比で57百万円の増加にとどまった。新たに連結子会社化した効果やアイコンサービスが増加したフォーバルビジネスグループをはじめ、ISPが減少したものの新電力サービスや保険サービスが増加したフォーバルテレコムビジネスグループや子会社化したカエルネットワークス(株)が寄与したその他事業グループで増加した。一方、太陽光発電システムなどが減少した総合環境コンサルティングビジネスグループで減少した。

営業利益は前期比19.0%減の26億16百万円。利益面は、アイコンサービスなどのストック型ビジネスは順調に拡大したものの、コロナ禍の自粛によって機器販売等が減少した他、電力の仕入価格の一時的な高騰の影響などを受けた。コロナ禍で新しい働き方への対応が加速し経費などの削減が進んだことなどにより販管費が前期比2.2%減少したものの、連結子会社化が寄与したその他事業グループを除く事業グループでセグメント利益が減少した。売上総利益率は35.9%と同1.9ポイント低下、売上高対販管費率は30.6%と同0.8ポイント低下したものの、営業利益率は5.3%と同1.2ポイント低下した。なお、売上総利益率の前期比1.9ポイント低下のうち、電力の仕入価格の一時的な高騰の影響が0.7ポイントあった。その他、営業外費用で貸倒引当金繰入額を2億18百万円(前期は66百万円)計上したことなどにより経常利益は同25.3%の減益と営業利益の減益率を上回った。また、前期にフォーバルテレコムの大口卸販売先の破産手続き開始決定を受けて計上した貸倒引当金繰入額22億44百万円がなくなったことにより、親会社株主に帰属する当期純利益は同27.2%の増益となった。

*額は切捨て、率・ポイントは四捨五入

販売費及び一般管理費の状況

|

|

20/3期 |

21/3期 |

前期比 |

要 因 |

|

|

増減額 |

増減率 |

||||

|

販売費 |

717 |

504 |

-213 |

-29.7% |

販売奨励費、販売促進費等の減少 |

|

人件費 |

9,693 |

10,006 |

+313 |

+3.2% |

新たな連結子会社3社の影響等 |

|

経費 |

5,180 |

4,731 |

-448 |

-8.7% |

前払費用の償却減等 |

|

合計 |

15,591 |

15,242 |

-348 |

-2.2% |

|

*単位:百万円

販管費は、前期比で2.2%減少した。コロナ禍で新しい働き方への対応が加速し、経費が減少したことなどが寄与した。

セグメント別売上・利益

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

|

フォーバルビジネスグループ |

22,244 |

44.7% |

22,954 |

46.1% |

+3.2% |

|

フォーバルテレコムビジネスグループ |

20,727 |

41.7% |

21,265 |

42.7% |

+2.6% |

|

総合環境コンサルティングビジネスグループ |

5,467 |

11.0% |

4,052 |

8.1% |

-25.9% |

|

その他事業グループ |

1,292 |

2.6% |

1,516 |

3.0% |

+17.3% |

|

連結売上高 |

49,731 |

100.0% |

49,788 |

100.0% |

+0.1% |

|

フォーバルビジネスグループ |

2,092 |

64.5% |

1,706 |

63.0% |

-18.4% |

|

フォーバルテレコムビジネスグループ |

1,003 |

30.9% |

846 |

31.3% |

-15.6% |

|

総合環境コンサルティングビジネスグループ |

74 |

2.3% |

-0 |

0.0% |

– |

|

その他事業グループ |

74 |

2.3% |

154 |

5.7% |

+108.2% |

|

連結調整等 |

-14 |

– |

-91 |

– |

– |

|

連結営業利益 |

3,229 |

– |

2,616 |

– |

-19.0% |

*単位:百万円

*売上高は外部顧客への売上高。

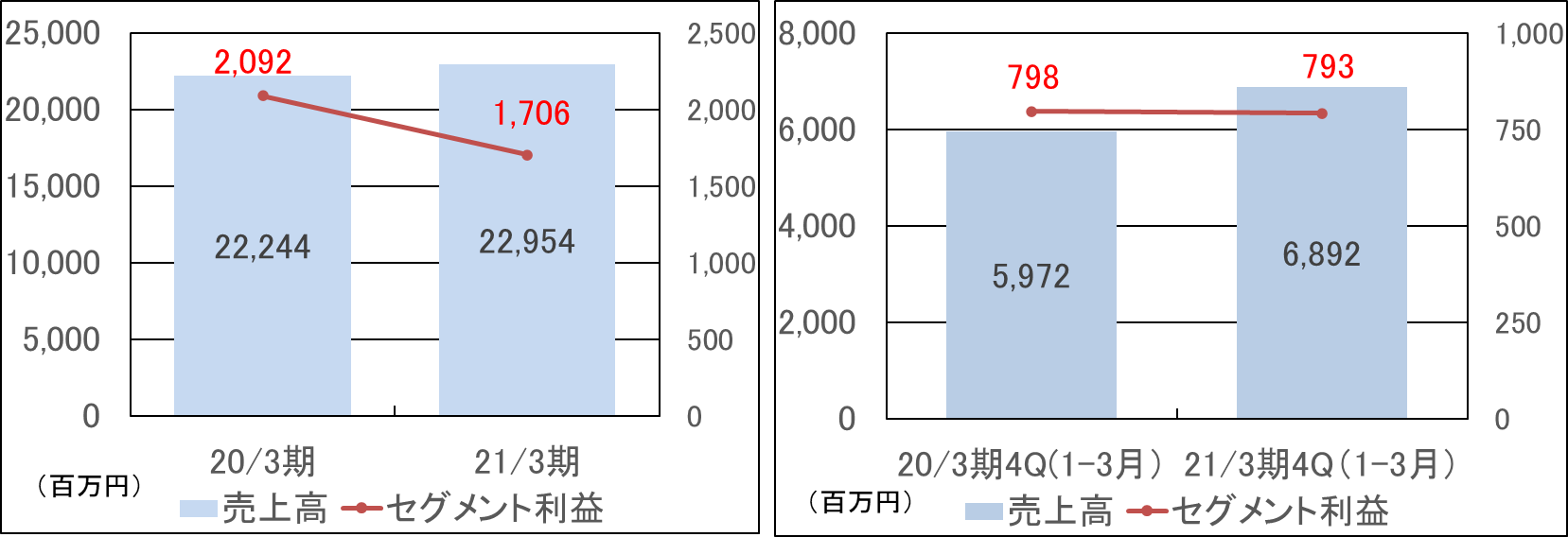

フォーバルビジネスグループ (単位:百万円)

フォーバルビジネスグループの21/3期の業績は、連結子会社化した㈱三好商会、㈱えすみが寄与したほか「アイコンサービス」が堅調に推移したものの、サーバー等の機器販売が減少し、売上高は229億54百万円(前期比3.2%増)、セグメント利益は17億6百万円(同18.4%減)となった。また、第4四半期(1-3月)のみでは、前年同期比で増収減益となった。

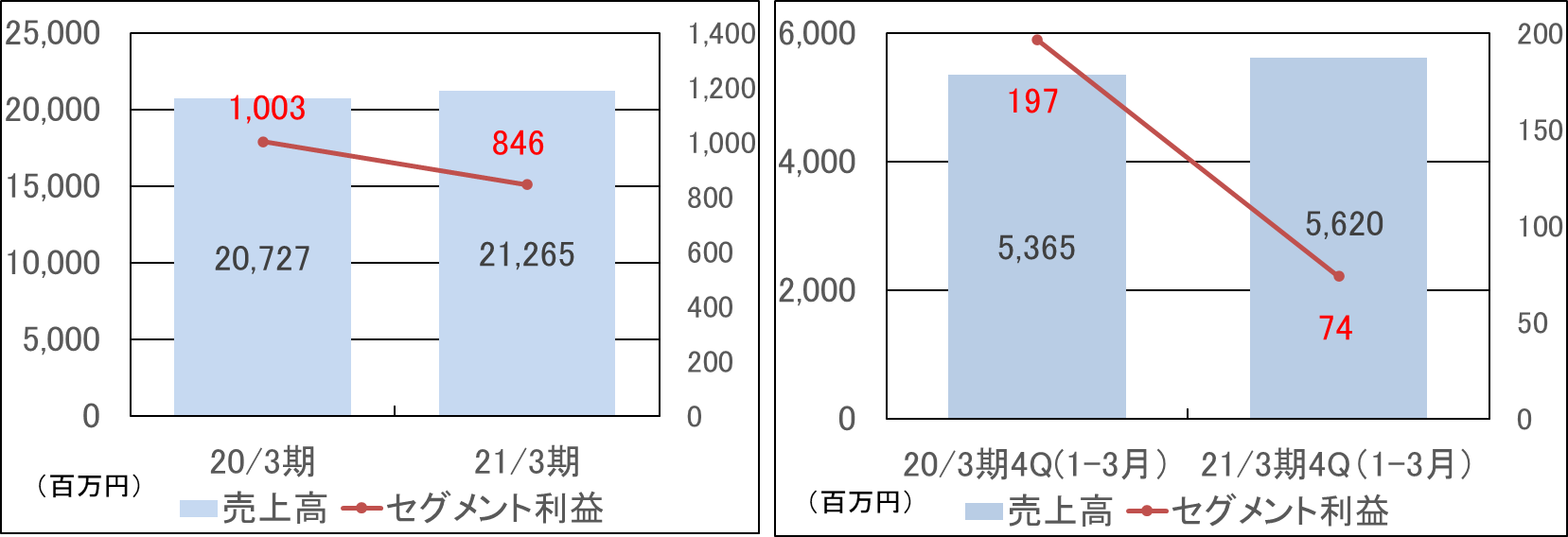

フォーバルテレコムビジネスグループ (単位:百万円)

フォーバルテレコムビジネスグループの21/3期間の業績は、新電力サービスや保険サービスが増加する一方で、ISPサービスが減少した結果、売上高は212億65百万円(前期比2.6%増)、電力の仕入価格の一時的な高騰の影響もありセグメント利益は8億46百万円(同15.6%減)となった。また、第4四半期(1-3月)のみでは、前年同期比で増収減益となった。

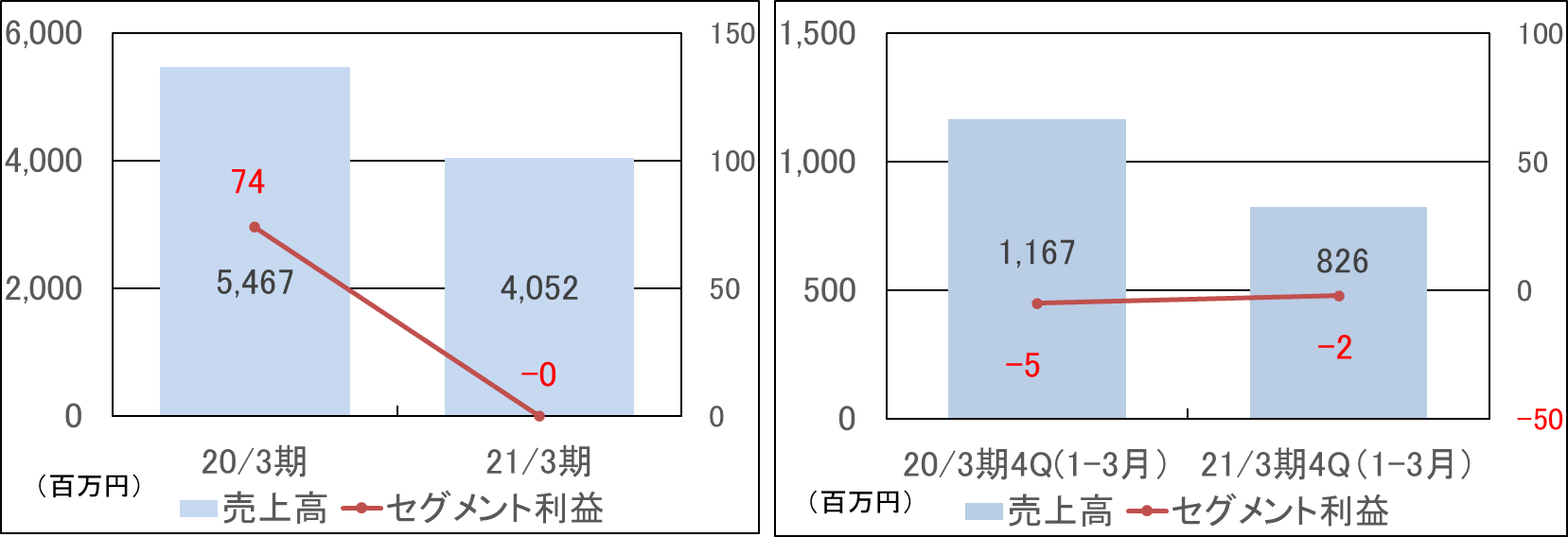

総合環境コンサルティングビジネスグループ (単位:百万円)

総合環境コンサルティングビジネスグループの21/3期の業績は、太陽光発電システム等が減少した結果、売上高は40億52百万円(前期比25.9%減)、セグメント損失は0百万円(前期は74百万円の利益)となった。また、第4四半期(1-3月)のみでは、前年同期比で減収もセグメント損失が縮小した。

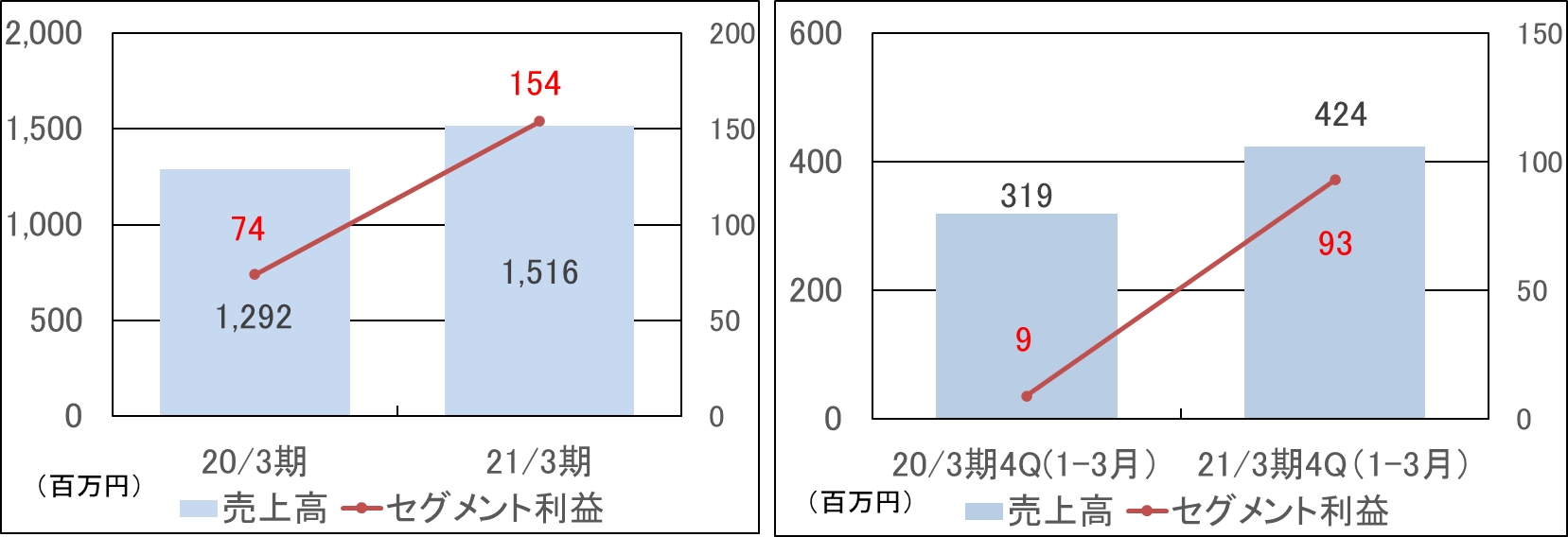

その他事業グループ (単位:百万円)

その他事業グループの21/3期の業績は、連結子会社化したカエルネットワークス㈱が寄与した結果、売上高は15億16百万円(前期比17.3%増)、セグメント利益は1億54百万円(同108.2%増)となった。また、第4四半期(1-3月)のみでは、前年同期比で増収増益となった。

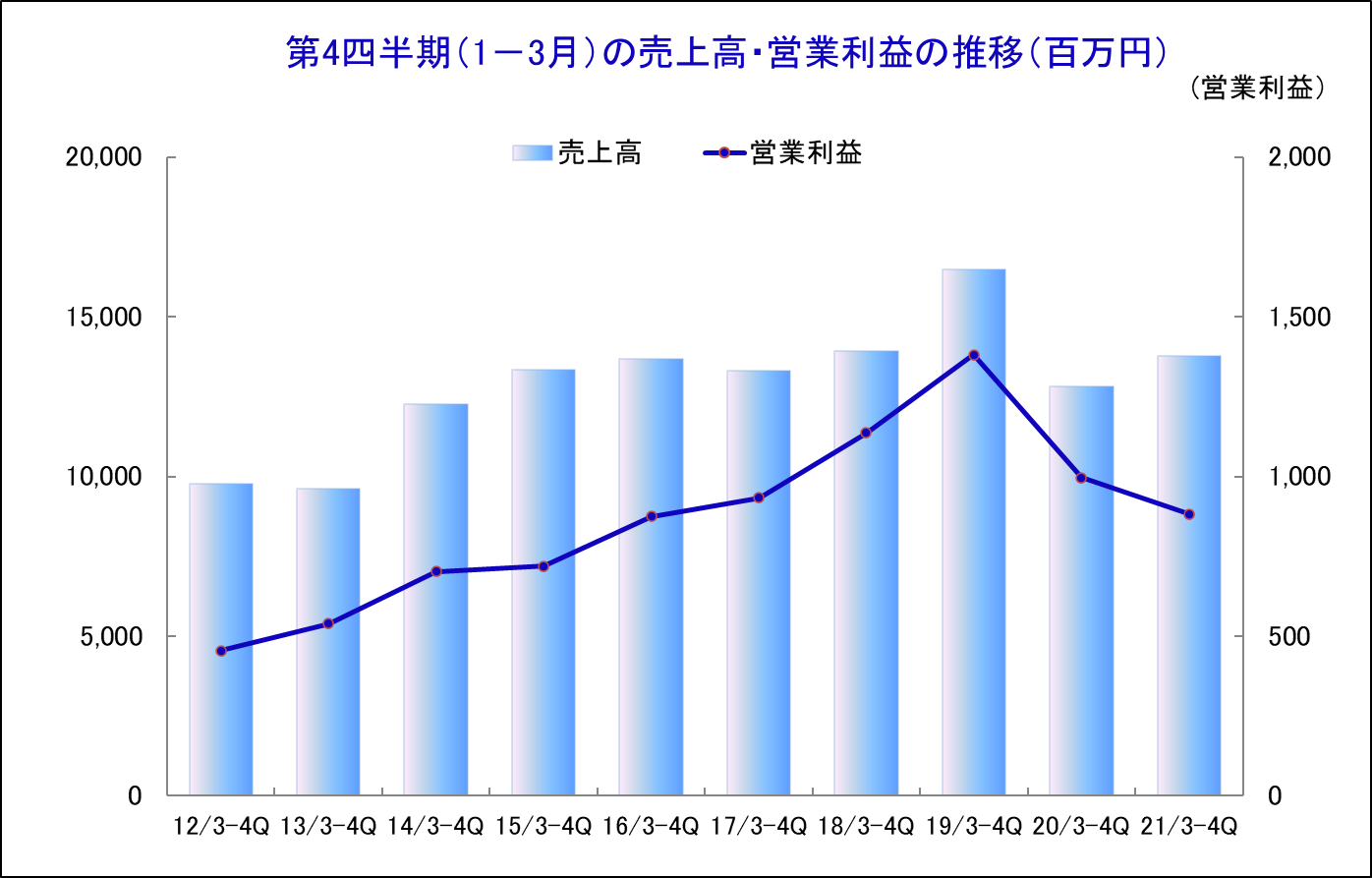

四半期の業績推移

新型コロナウイルス感染症拡大の影響を受けた今期決算ではあるものの、21/3期第4四半期(1-3月)は、売上高が前年同期比7.3%増加した。

|

売上高合計 |

20/3期 |

21/3期 |

前期比 |

|

第1四半期 |

11,789 |

10,995 |

-6.7% |

|

第2四半期 |

13,013 |

12,460 |

-4.3% |

|

第3四半期 |

12,104 |

12,569 |

+3.8% |

|

第4四半期 |

12,824 |

13,764 |

+7.3% |

|

売上高合計 |

49,731 |

49,788 |

+0.1% |

|

営業利益 |

20/3期 |

21/3期 |

前期比 |

|

第1四半期 |

492 |

282 |

-42.6% |

|

第2四半期 |

1,047 |

741 |

-29.2% |

|

第3四半期 |

693 |

708 |

+2.2% |

|

第4四半期 |

995 |

883 |

-11.2% |

|

営業利益合計 |

3,229 |

2,616 |

-19.0% |

*単位:百万円

コロナ禍への対応が進み下期以降成長路線に回帰し、アイコンサービスなどのストック型ビジネスへのシフトが加速した。

(2)財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

20年3月 |

21年3月 |

|

20年3月 |

21年3月 |

|

現預金 |

9,742 |

10,963 |

仕入債務 |

5,215 |

5,478 |

|

売上債権 |

6,529 |

6,852 |

短期有利子負債 |

3,956 |

3,912 |

|

たな卸資産 |

646 |

925 |

未払金 |

2,683 |

2,788 |

|

流動資産 |

20,842 |

22,335 |

長期有利子負債 |

90 |

140 |

|

有形固定資産 |

785 |

920 |

負債 |

17,703 |

18,369 |

|

無形固定資産 |

1,117 |

1,846 |

純資産 |

11,400 |

13,040 |

|

投資その他 |

6,358 |

6,307 |

負債・純資産合計 |

29,103 |

31,410 |

|

固定資産 |

8,261 |

9,074 |

有利子負債合計 |

4,046 |

4,053 |

*単位:百万円

*有利子負債=借入金+リース債務

2021年3月末の総資産は新たに3社を連結子会社化した影響もあり、前期末比23億6百万円増の314億10百万円となった。現預金、売上債権、有形固定資産、のれん等が主な増加要因となった。負債純資産は、仕入債務、未払費用、未払金、親会社株主に帰属する当期純利益の計上による利益剰余金、自己株式の処分、その他有価証券評価差額金などが主な増加要因となった。自己資本比率は39.5%と前期末比2.3ポイント上昇した。また、有利子負債は40億53百万円とほぼ前期末並みとなった。

|

キャッシュ・フロー |

|

|

(単位:百万円) |

|

|

|

20/3期 |

21/3期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

1,361 |

2,716 |

1,355 |

+99.5% |

|

投資キャッシュ・フロー(B) |

472 |

-712 |

-1,184 |

– |

|

フリー・キャッシュ・フロー(A+B) |

1,833 |

2,004 |

170 |

+9.3% |

|

財務キャッシュ・フロー |

-946 |

-845 |

101 |

-10.7% |

|

現金及び現金同等物期末残高 |

9,742 |

10,905 |

1,162 |

+11.9% |

CFの面では、税金等調整前当期純利益や減価償却費の増加、前払費用の減少などにより営業CFのプラス幅が拡大した。無形固定資産の取得による支出の増加や連結の範囲の変更を伴う子会社株式の取得による支出などにより投資CFがマイナスへ転じたものの、フリーCFのプラス幅は拡大した。その他、長期期借入金の増加などにより、財務CFのマイナス幅が縮小した。以上により、期末のキャッシュポジションは前期末比11.9%増加した。

(3)最近のトピックス

「DX 認定制度 認定事業者」に認定

同社は、2021年3月1日に経済産業省による「DX認定制度 認定事業者」として認定された。DX認定制度とは、ビジョンの策定や戦略・体制の整備などをすでに行い、DX推進の準備が整っている(DX-Ready)事業者を経済産業省が認定するものであり、2021年3月末時点で「DX認定制度 認定事業者」は25社と少ない。同社は、全国の中小企業に対する日々のコンサルティング活動の中で、数多くの経営情報を取得しており、情報を整理・一元管理し、その利活用を目的とした経営分析情報プラットフォームを構築し、中小企業のビッグデータバンクとなる情報基盤を確立したうえで、同社並びに顧客である中小企業のビジネスモデルの変革と新しい価値の共創を目指している。こうした取り組みが評価され「DX認定制度 認定事業者」に認定されたものである。

健康経営優良法人 2021(大規模法人部門(ホワイト 500))に認定

同社は、日本健康会議より「健康経営優良法人2021(大規模法人部門(ホワイト500))に認定された。健康経営優良法人認定制度は、地域の健康課題に即した取り組みや日本健康会議が進める健康増進の取り組みをもとに、特に優良な健康経営を実践している法人を顕彰する制度である。同社は、健康経営を重要な経営課題と捉え、社是の一節にある“社員が安心して力を

発揮できる「場」作り”のため、健康寿命の延伸に向けた取り組みを絶えず強化している。労働時間の適正化に継続的に取り組みながら、特に、柔軟な働き方、メンタルヘルス等のストレス関連疾患の発生予防、生活習慣病などの発生予防を重点課題と捉え積極的に取組んできた。今後も“社員が安心して力を発揮できる「場」作り”のための施策を積極的に推進していく方針である。

「経営革新等支援機関」として認定

同社は、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上である「経営革新等支援機関」として国より認定された。今回の認定により、新分野展開や業態転換などの事業再構築に意欲のある中小企業等を支援する事業で「経営革新等支援機関」の確認書が必要な事業再構築補助金、事業者が「経営革新等支援機関」の確認を受けて市区町村に先端設備等導入計画の認定を申請し、投資した設備について固定資産税を3年間軽減する生産性向上特別措置法、事業承継・世代交代を契機として、経営革新や事業転換に取り組む中小企業に対し、「経営革新等支援機関」の助力を得て行う設備投資・販路拡大・既存事業の廃業等に必要な経費を支援する事業承継補助金、創業又は経営多角化・事業転換等による新たな事業活動への挑戦を行う中小企業で、「経営革新等支援機関」の支援を受ける事業者を対象に日本政策金融公庫が融資を行う中小企業経営力強化資金融資事業、中小企業が「経営革新等支援機関」の助力を得て経営改善に取り組む場合に信用保証料を軽減する経営力強化保証制度など、「経営革新等支援機関」の関与が必要な多くの国の補助事業等を活用することが可能になる。

Angliss Singapore Pte Ltd.と業務提携

同社は、Angliss Singapore Pte Ltd.(本社:シンガポール、以下「Angliss Singapore」)と、日本産の食品・食材・飲料等のシンガポールへの輸出及び販売の拡大で協力することで合意し、業務提携した。Angliss Singaporeは、香港を本社としてシンガポールの他、中国、香港、マカオに拠点(子会社)を展開しており、世界各国の食品全般の輸入卸販売、小売販売、東南アジアへの輸出(ベトナム、マレーシア等)を事業内容としている商社である。特に、シンガポールにおいては、自社によるシンガポール国内でのD2C(Direct toConsumer)事業として「ライブコマース:Angliss Market Place」を運営しており、既にFordex-iconユーザーの商品の取引、販売、輸出を実現した実績がある。今回の業務提携により、同社がサポートしている全国の食品関連事業者は、Angliss Singaporeが運営しているライブコマース等の販売ネットワークを活用することが可能になり、同社の提供するサポートの付加価値向上につながるものと期待される。

4.2022年3月期業績予想

(1)通期連結業績

|

|

21/3期 実績 |

構成比 |

22/3期 予想 |

構成比 |

前期比 |

|

売上高 |

49,788 |

100.0% |

50,000 |

100.0% |

+0.4% |

|

営業利益 |

2,616 |

5.3% |

3,000 |

6.0% |

+14.6% |

|

経常利益 |

2,483 |

5.0% |

3,000 |

6.0% |

+20.8% |

|

親会社株主に帰属する当期純利益 |

1,357 |

2.7% |

1,900 |

3.8% |

+39.9% |

*単位:百万円

前期比0.4%の増収、同20.8%の経常増益予想

同社は、次世代経営コンサルタントとして企業経営を支援する集団となり、中小・中堅企業の利益に貢献することで顧客とのリレーションを強化し、ビジネスパートナーとしての確固たる地位を確立するとともに、ストック型の収益構造へとビジネスモデルの転換を図っている。特に、「情報通信の知識・技術を駆使した経営コンサルティングサービス(情報通信)」、「海外マーケットを独自ノウハウで取り込む経営コンサルティングサービス(海外)」、「環境に配慮した最先端の経営コンサルティングサービス(環境)」、「次世代経営に必要な人材を育てる経営コンサルティングサービス(人材・教育)」、「企業のライフサイクルに対応した経営コンサルティングサービス(起業・事業承継)」の5分野において他社との差別化を図り、主に「売上拡大」、「業務効率改善」、「リスク回避」の視点から中小・中堅企業の利益に貢献することを目指している。

22/3期の会社計画は、売上高が前期比0.4%増500億円、経常利益が同20.8%増の30億円の予定。売上面では、働き方の変化が新型コロナウイルスの蔓延によりさらに加速しており、在宅ワーク、ペーパーレスの促進など、新しい働き方環境に合わせた提案を積極的に実施する。アイコンサービスなどのストック型ビジネスへのシフトが一段と加速することにより収益性が高まるものの、ハードウェアの販売からより新しい時代に適したサービス等の提供に注力している時期であるため、売上高の伸びは限定的となる見込みである。

営業利益は、前期比14.6%増の30億円の予定。利益面では、収益性の高いアイコンサービスなどのスットック型ビジネスの売上高拡大が寄与する。加えて、フォーバルテレコムにおいて、電力の仕入条件を見直し、変動によるリスクを回避することが収益性の改善に寄与する見込みである。売上高営業利益率は6.0%で、前期比0.7ポイント上昇の計画。

配当は、前期と同額の1株当たり年間26円の予定。配当性向は、35.0%となる。

(2)今後の成長戦略

アイコンサービスの強化-中小企業の新しい働き方に対応したサービスの投入

2019年4月に施行された「働き方改革関連法」により、企業は有給の確実な取得、労働時間の状況の把握の実効性確保、フレックスタイム制の拡充、勤務間インターバル制度の努力義務、高度プロフェッショナル制度導入、時間外労働の上限、時間外労働の割増賃金率の猶予措置廃止など、働き方改革に対応する必要性が生じており、今後労働時間の厳格化に対応した時間効率の向上が求められることとなった。そのためには、従業員の時間を正確に把握し、その時間の使い方を分析し改善していくことが必要であるが、中小企業においてはその対応が遅れているのが現状である。こうした環境下、同社は中小企業の新しい働き方に対応したサービスを積極的に投入し、顧客企業である中小企業の働き方改革の推進に貢献する方針である。

【クラウド型勤怠管理システム「IEYASU Powered by FORVAL」】

同社は、中小企業の働き方改革に対応した新たなアイコンサービスであるクラウド型勤怠管理システム「IEYASU Powered by FORVAL」を2019年6月にリリースした。「IEYASU Powered by FORVAL」を導入し働き方改革に適切に対応することで、従業員の過度な労働が改善されプライベートな時間が増えることで肉体面・精神面での健康増進が期待される。また、限られた勤務時間の中でメリハリをつけて働くことによる生産性の向上のほか、働きやすい環境を整備することで離職率の低下や新たな人材の確保の面でも効果が期待される。

「IEYASU Powered by FORVAL」の基本機能

|

日次勤怠 |

リアルタイムに従業員の勤務状況を確認 毎日の打刻データと勤務データは別々に管理可能 |

|

承認・申請 |

残業や休日出勤の申請・承認機能を装備 日単位もしくは月単位での申請・承認が可能 |

|

CSVデータ出力 |

日次勤怠データや月次の集計データを従業員別に自由にCSV形式で出力可能 別途提供しているExcelツールを利用することで給与計算ソフトへの連動が可能 |

|

各種設定 |

時間の端数処理ルールの設定や、勤務時間・所定時間・みなし時間などの設定が可能 会社の就業規則に合った運用が可能 |

|

ICカード打刻 |

交通系ICカードや社員証など、ICカードをかざすだけで本人を識別しスムーズに打刻 |

|

日報機能 |

勤務時間の管理から実際の業務内容に落とし込んで業務を効率化、労働生産性を向上 |

|

レポート機能 |

従業員の勤怠状況をグラフや表でわかりやすく可視化 |

|

残業アラート |

従業員の残業時間をリアルタイムで把握することが可能 「対象勤怠」「対象期間」「アラート基準」「通知方法」の設定で会社に合った運用が可能 |

|

どこでも勤怠入力 |

直行直帰で働く従業員でもスマホ・タブレットさえあれば、いつでもどこでも出退勤が登録可能 |

|

位置情報取得 |

管理者はGPSで取得した従業員の位置情報を管理者画面で閲覧可能 どの場所で出退勤を登録したかの把握が可能 |

「PPLS(ププルス)」

また、2020年10月には業務フローの見直し・マニュアル化で効率性を高めるコンサルティングサービス「PPLS(ププルス)」をリリースした。「PPLS(ププルス)」を導入した顧客企業は、業務フローの再構築・ペーパーレス化による無駄の排除、マニュアル作成による標準化が可能となり、生産性の向上とクオリティの均一化が図られる。更に、過去に作成された紙書類がオフィスに大量に保管され、大きなスペースを使っている現状から、紙書類を分類整理し、電子化して保管・共有することを通じて必要な書類をすぐに引き出せ、保管スペースも不要な環境へシフトすることが可能となる。

【電子契約サービス「シムワーク」】

同社の子会社である株式会エム・アイは、2020年12月より、従来、紙とハンコで行っていた契約業務をすべて電子化し、紙の契約書管理の手間とコストをなくして業務を効率化する電子契約サービス「シムワーク」の提供を開始した。「シムワーク」は、電子ファイル化した契約書に第三者発行の電子証明書を付与して、本人証明・非改ざん証明を持つ電子契約書を作成し、オンライン上で契約を締結することができる。また、電子契約を活用することで紙の契約書管理の手間とコストがなくなるほか、契約締結までにかかる日数・手順が削減され業務の効率化が図れる。更に、相手側が「シムワーク」を導入していなくても電子署名が可能なうえ、中小企業でも導入しやすい低コストで利用できるなど魅力あるサービスとなっている。

アイコンサービス強化による成長のスパイラル

アイコンサービスの売上高と同社の営業利益は相関性が高い。アイコン売上高が1増えると連結営業利益が約1.5増える傾向がある。今後の利益成長の為には、アイコンサービスの売上高拡大が不可避と言えよう。

同社は、今後もアイコンサービスの拡大により増加した利益を人員増強や新サービス開発やM&Aへ積極的に投入する予定である。新たな投資がアイコンサービスの件数増加や1顧客当たりの課金単価の増加に繋がり、アイコンサービスの売上高と同社全体の営業利益の拡大に結び付く成長のスパイラルが期待される。

5.今後の注目点

新型コロナ感染症拡大の影響を受けた前期決算であったが、在宅ワーク、ペーパーレスの促進など、中小企業においても新しい働き方環境の整備がこれまで以上に必要となった年でもあった。同社へのよろず経営相談の相談内容においても業務効率の改善に対する相談の比率が大幅に高まっている。よろず相談の増加は、今後のアイコンサービス売上の先行指標となることから先行きが注目される。こうした環境下、同社は遅れている中小企業の働き方改革をサポートすべく、新しいサービスを積極的に投入し、アイコンサービスの強化を図っている。クラウド型勤怠管理システム「IEYASU Powered by FORVAL」、業務フローの見直し・マニュアル化を行い、ペーパーレス化・標準化で業務の効率性を高める「PPLS(ププルス)」、電子契約サービス「シムワーク」などの近年新たに投入した新サービスが、アイコンサービス売上に対して今後どの様な相乗効果をもたらすのか注目される。

また、フォーバルテレコムビジネスグループにおいては、電力サービス「Elenova」の売上高が急拡大している。前期は、電力の仕入価格の一時的な高騰の影響を受けたものの、今期は相対電源比率を100%にすることで仕入価格の安定化を図る予定であり、収益性の向上が期待される。加えて、大口卸販売先の破産手続き開始によるマイナスのインパクトがなくなることから、今後はISPの新規顧客獲得を反映した業績の拡大が予想される。フォーバルテレコムビジネスグループの今後の業績動向にも注目したい。

加えて、期末の現預金が100億円を超えるまで積み上がってきたことも注目される。アイコンサービスを強化するための新サービスの提供やグローバルアイコンサービスのメニューの拡充のために資金が活用されるのではないかと予想される。M&Aを含め余剰資金を今後どのように有効的に活用するのか注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役(監査等委員除く) |

8名、うち社外2名 |

|

監査等委員 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

コーポレート・ガバナンス・コード適用以降のコーポレート・ガバナンス報告書提出日:2021年6月3日

<基本的な考え方>

当社は、変化の激しい経営環境の中にあって利益ある成長を達成するため、コーポレート・ガバナンス(企業統治)の強化が重要であると認識しており、

1. 経営の透明性と健全性の確保、

2. スピードある意思決定と事業遂行の実現、

3. アカウンタビリティ(説明責任)の明確化、

4. 迅速かつ適切で公平な情報開示、

を基本方針として、その実現に努めています。

今後も、社会環境・法制度等の変化に応じて、当社にふさわしい仕組みを随時検討し、コーポレート・ガバナンスの更なる強化に向け、必要な見直しを行なっていく方針。

<コーポレート・ガバナンス・コード各原則の実施について>

実施をしないコード:そのおもな原則と理由

|

原則 |

実施しない理由 |

|

【原則1-2.株主総会における権利行使】 【補充原則1-2-4】 |

当社は、英文による情報提供等、海外投資家が議決権を行使しやすい環境整備の有用性を認識しており、英訳等の対応につきましては、適切なコストや時期等を総合的に勘案して検討してまいります。 |

|

【原則3-1.情報開示の充実】 |

(1)会社の目指すところ(経営理念等)や経営戦略、経営計画会社の目指すところ(経営理念等)は、当社ホームページ企業情報の「社是」に記載の通りとなります。「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に経営戦略、経営計画を策定しております。しかし当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。 |

|

【補充原則3-1-2】 |

当社は、海外投資家に向けた英語での情報開示・提供の有用性を認識しており、今後の株主構成等を勘案し検討してまいります。 |

|

【原則4-1.取締役会の役割・責務(1)】 【補充原則4-1-2】 |

会社の目指すところ(経営理念等)は、当社ホームページ企業情報の「社是」に記載の通りとなります。「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に経営戦略、経営計画を策定しております。しかし当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し次期計画に反映しております。 |

|

【原則4-2.取締役会の役割・責務(2)】【補充原則4-2-1】 |

当社は、株主の皆様との一層の価値共有を進めることを目的として、第36回定時株主総会において譲渡制限付株式の付与による役員報酬制度導入のための新たな報酬枠をご承認いただき、取締役の内4名に対して譲渡制限付株式の付与による役員報酬を実施しております。 |

|

【原則4-10.任意の仕組みの活用】 【補充原則4-10-1】 |

当社の取締役会は独立社外取締役2名を含む総勢8名と少人数で構成されており、指名・報酬等に係る重要事項の審議についても、現行の仕組みで独立社外取締役の適切な関与・助言を得ることができると考えております。 |

|

【原則5-2.経営戦略や経営計画の策定・公表】 |

当社は、中期経営計画を策定しておりますが、当社の事業環境における経営状況の変化は激しく、具体的な数値目標に縛られ柔軟な対応が阻害されないよう、現在経営戦略・経営計画に係る具体的な数値等は公表をしておりません。 |

<開示している主な原則>

|

原則 |

開示をしている主な原則 |

|

【原則1-4.政策保有株式】 |

当社では政策保有株式として上場株式を現在保有しておりません。また政策保有株式の保有予定はありませんが、今後、取引先との事業上の関係などを勘案し保有意義が認められると判断した場合には取締役会にて保有を検討してまいります。なお、株式を保有した場合、株式に係る議決権の行使につきましては、議案の内容を個別に検討し当社、投資先企業双方の企業価値の向上に資するか否かを判断して行います。 |

|

【原則2-6.企業年金のアセットオーナーとして機能発揮】 |

当社には、企業年金基金制度はありません。 |

|

【原則4-11.取締役会・監査等委員会の実効性確保のための前提条件】【補充原則4-11-1】 |

当社は、取締役会は多様な知識、経験、能力を備えた構成員により構成されることが必要であると考えております。すなわち、業務執行の監督と重要事項に係る意思決定をするためにはこのような構成員により取締役会の多様性が確保されることが不可欠であると考えております。また、取締役会における十分な議論及び検討並びに迅速な意思決定の確保の観点からは、取締役会の構成員の人数は取締役(監査等委員である取締役を除く)10名以内、監査等委員である取締役5名以内、計15名以内であることが適切であると考えております。手続については、上記方針に基づき内容を検討し、取締役会が決議しております。 |

|

【補充原則4-11-2】 |

当社は、事業報告および株主総会参考書類において、取締役・社外取締役の他の上場会社を含む重要な兼職を開示しております。 |

|

【補充原則4-11-3】 |

当社は、取締役会の実効性を評価するため、すべての取締役に対し、「取締役会評価のための自己評価アンケート」を実施し、その回答を分析・評価しました。その結果、当社の取締役会は議事運営が適切に行われ、また知識・経験・能力のバランスが確保され、各議案について十分な審議が実施されていることを確認いたしました。今後も評価結果を次年度に活かしつつ引き続き取締役会の実効性の向上に努めてまいります。 |

|

【原則5-1.株主との建設的な対話に関する方針】 |

当社は、代表取締役が中心となって、株主・投資家との主体的かつ効果的な対話を行っております。株主総会後の株主向け説明会の開催のほか、公平性の観点から主にアナリスト・機関投資家向けに半期に1度実施している決算説明会の資料や動画を適宜、当社ウェブサイトに掲載しております。そして必要に応じてIR担当取締役、IR担当部署が補佐し、株主・投資家との円滑な対話を実践するために、IR担当部署が中心となって関連部門間の連携を図っており、株主・投資家との対話で得られた意見は必要に応じて取締役会が共有し、企業価値の向上に努めております。なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。株主との建設的な対話を促進するための体制整備・取組みに関する方針は以下のとおりです。1)株主・投資家との対話に関しては、IR担当取締役が統括し、主体的かつ建設的な対話に努めております。2)IR担当部署が中心となって、株主・投資家との円滑な対話を実践するために、資料の作成に必要な情報を共有するなど、関連部門間の連携を図っております。3)IR担当部署が窓口となり、株主・投資家の要望に応じて代表取締役、IR担当取締役、IR担当部署が個別面談に積極的に対応するほか、代表取締役による決算説明会や株主総会後の株主向け説明会を実施しております。4)株主・投資家との対話で得られた意見は、必要に応じて経営陣にフィードバックし、情報の共有および活用を図っております。5)株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 (なお、新型コロナウイルスの感染防止の観点から現在は決算説明会の開催を一時的に中止しております。) |