(6250)株式会社やまびこ 売上・利益ともに過去最高を更新

|

久保 浩 社長 |

株式会社やまびこ(6250) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

機械(製造業) |

|

代表取締役社長 |

久保 浩 |

|

所在地 |

東京都青梅市末広町1-7-2 |

|

決算月 |

12月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,262円 |

44,108,428株 |

55,664百万円 |

11.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

35.00円 |

2.8% |

115.67円 |

10.9倍 |

1,441.32円 |

0.9倍 |

*株価3/19終値。各数値は20年12月期決算短信より。

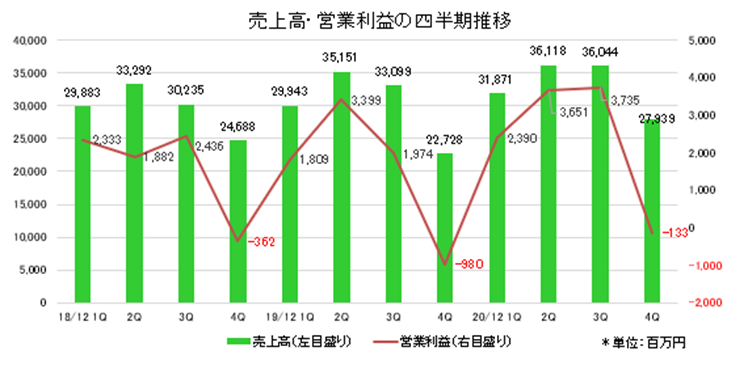

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年12月(実) |

102,948 |

6,283 |

6,823 |

4,930 |

119.33 |

35.00 |

|

2018年12月(実) |

118,049 |

6,290 |

5,957 |

4,188 |

101.39 |

40.00 |

|

2019年12月(実) |

120,922 |

6,203 |

5,917 |

4,164 |

100.46 |

35.00 |

|

2020年12月(実) |

131,972 |

9,643 |

9,402 |

6,635 |

159.90 |

40.00 |

|

2021年12月(予) |

128,000 |

6,700 |

6,700 |

4,800 |

115.67 |

35.00 |

*単位:円、百万円。当期純利益は親会社株主に帰属する当期純利益。以下同様。17年12月期は9カ月決算。18年12月期のDPS40円には、設立10周年記念配当5円を含む。

株式会社やまびこの2020年12月期決算概要等についてご紹介致します。

目次

今回のポイント

1.会社概要

2.2020年12月期決算概要

3.2021年12月期業績予想

4.中期経営計画2022の進捗状況

5.今後の注目点

<参考1:中期経営計画2022の概要・重点施策・進捗状況>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 2020年12月期は増収増益、売上・利益ともに過去最高を更新した。売上高は前期比9.1%増の1,319億円。国内は同5.8%増。小型屋外作業機械は巣籠り需要や新製品効果により大幅増。政府による経済対策を背景に、防除機が持ち直した。海外は米州の小型屋外作業機械需要増が大きく寄与し、同11.2%増。営業利益は同55.5%増の96億円。

- 21年12月期の売上高は前期比3%減の1,280億円、営業利益は同30.5%減の67億円を見込む。国内は、政府の経済政策に支えられて前年大きく伸長した農機や住民拠点サービスステーション整備事業の発電機などの反動により減収を見込む。海外は、欧州・小型屋外作業機械や北米・一般産業用機械の需要減退からの回復を予想している。生産性向上により原価率が改善するが、販売数量の減少による利益の押し下げや国内外の開発投資などにより減益を予想。配当は前期比5円/株減配の35円/株を予定。予想配当性向は30.3%。

- 2021年1月1日、取締役専務執行役員の久保 浩氏が代表取締役社長執行役員に、永尾社長が代表取締役会長執行役員に就任した。新経営体制の下でのアグレッシブな取り組みが目を引く。中期経営計画における設備投資は、前期50億円の計画に対し、実績は28億円と大幅な未達であったため、今期は計画を上方修正し確実に実行していく考え。さらに、開発統合本部をセグメントの壁を越えた部門横断的な組織に改編。将来の収益の種を生みだす部隊と位置付ける。短期、中長期両方の視点から同社の競争優位性の源泉である開発力の一段の強化に向けアクセルを踏み込む構えだ。

- 加えて、3月に予定している定款変更も注目される。業務執行から独立した社外取締役を含む取締役が取締役会議長に就く途を開くこの定款変更は、東証1部全体の中ではまだまだ少数にとどまる。経営の透明性を確保しながら、経営基盤の強化を図り、適度な緊張感の下での成長加速を目指している。今期は減収減益見込みであるが、久保新社長が自らリーダーとして牽引するDX改革も含め、同社のこうした積極的な施策がどういう形で収益に繋がってくるのかを注目していきたい。

1.会社概要

小型屋外作業機械(刈払機、チェンソーなど)、農業用管理機械(防除機、畦草刈機など)、一般産業用機械(発電機、溶接機など)の3事業における各種製品の開発・製造・販売をグローバルに展開。海外売上比率は約60%。小型屋外作業機械では国内首位、米州上位と高いシェアを有する。独自の生産技術、豊富なラインアップ、充実したテクニカルサポート体制等が強み。

【1-1 沿革】

同社は、国内で農業機械、グローバルで小型屋外作業機械を扱っていた株式会社共立(東・名・阪一部上場)と、グローバルで小型屋外作業機械及び一般産業用機械を扱っていた新ダイワ工業株式会社(東証2部上場)の2社が2008年12月に設立した共同持株会社「株式会社やまびこ」が、2009年10月に両社を吸収合併して事業会社化した会社である。

株式会社共立は、1947年、東京で創立された株式会社共立農機を前身とし、農業機械事業において「国産初のスピードスプレーヤ(農薬散布機)」、小型屋外作業機械事業において「国内初の背負動力刈払機」、「世界初の手持ち式パワーブロワ」を開発するなど、両事業におけるリーディング企業であった。また、創業時より小型屋外作業機械のエンジン自社開発に注力し、合併前の2008年のエンジン累計生産台数は4,000万台に上っていた。

一方、新ダイワ工業株式会社は1952年、広島で創業した浅本精機製作所が前身。小型屋外作業機械事業において「国産初の電動チェンソー」を開発したほか、一般産業用機械事業においてエンジン発電機、エンジン溶接機などを製造販売。また、世界初の混合燃料使用の4サイクルエンジンを開発するなど、高い技術開発力を特長としていた。

1990年代後半に入り温室効果ガスを要因とする地球温暖化問題への関心が高まるとともに、欧米、特にアメリカでエンジンの排出ガス規制が強化され、新基準をクリアするための研究開発費が増大。これに対応できない中堅・小型企業を対象として小型屋外作業機械市場において2000年代に入りグローバル規模での業界再編が急速に進行した。加えて、新興国企業による安値攻勢や顧客ニーズの多様化などにより、事業環境は一段と不透明なものとなっていた。

そうした中、激化する競争を勝ち抜くためには一段と企業体力を強化する必要があるとの判断から、両社は将来的な経営統合を前提として2007年5月に業務・資本提携契約を締結。

開発、生産、物流、販売、管理を始めとした全ての事業における効率化と拡充を目指して2008年12月共同持株会社、株式会社やまびこを設立し、2009年10月、株式会社やまびこが両社を吸収合併し事業会社化した。

社名「やまびこ」は、山の神「山彦」を由来としており、「人と自然と未来をつなぐ」を経営理念とし、自然と環境の育成・整備への貢献を掲げる同社の姿勢を表している。

【1-2 経営理念など】

やまびこグループの理念は「エッセンス」、「存在意義」、「行動指針」という3つの要素で構成されている。

「エッセンス」は、「存在意義」と「行動指針」を凝縮した、やまびこグループとして目指すべき企業の姿・企業活動の本質を表現したもの。

「存在意義」は、やまびこグループが社会の中で担うべき役割と責任を宣言し、約束するもの。

「行動指針」は、やまびこグループの社員一人ひとりが業務に臨むべき姿勢をまとめたもの。

(同社HPより)

<エッセンス>

|

◇ 人と自然と未来をつなぐ |

<存在意義>

|

◇ 世界最高の製品とサービスを提供し続けること ◇ 自然と環境の明日を担う人と企業に貢献すること ◇ 業界のリーダーとして顧客を創造し業界の成長を牽引すること ◇ やまびこにつながる全ての人々を幸せにすること |

<行動指針>

|

◇ 変化を見定め布石を打つ ◇ 理論とともに三現主義を実践する ◇ 現状を打破する革新的発想をもつ ◇ グローバル企業の気概を携え行動する ◇ 感謝を心に刻み誠意を尽くす |

これに加えて、行動指針を補完し、具体的な対応方法を示した14項目からなる行動指針細目を制定し、企業理念に則った事業活動が行われるように努めている。

【1-3 市場環境】

小型屋外作業機械市場についての明確な統計は存在していないが、米国を始めとする北米市場が最大市場とされ、ついで欧州地域が続いており、日本は100万台という統計がある。

同社の収益動向に影響を与える関連指標としては、海外市場においては「住宅着工件数」、「穀物価格」、「原油価格」等、国内市場においては「米価」等が挙げられる。

小型屋外作業機械でグローバルに展開するメーカーとしては、欧州(ドイツ・スウェーデン)に2社存在すると会社側では認識している。

【1-4 事業内容】

1.セグメント

小型屋外作業機械事業、農業用管理機械事業、一般産業用機械事業の3事業を展開。報告セグメントもこの3セグメント。

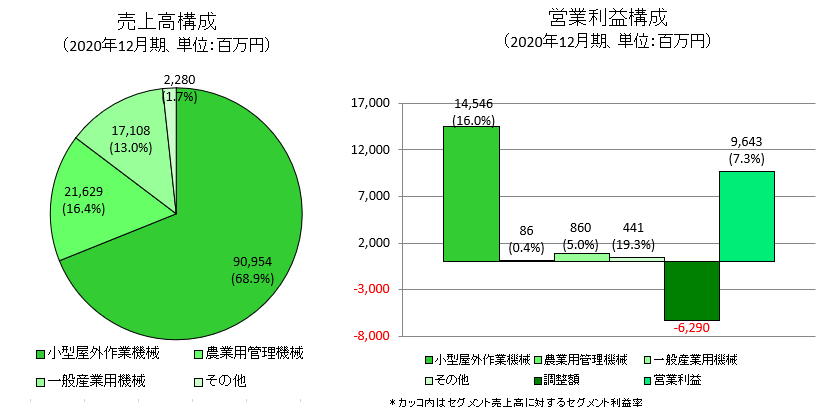

(決算短信より当社作成)

『小型屋外作業機械事業』

「手で持つ」または「背負って」使用する小型エンジンを搭載した山林・緑地管理用などの機械の製造・販売を行っている。

主要製品は、チェンソー、刈払機、パワーブロワ、ヘッジトリマーなど。

2014年11月に、業務用ロボット芝刈機を開発、製造、販売するベルギーのベンチャー企業「ベルロボティクス社」を買収した。(2017年1月、欧州における販売強化を目的としてベルロボティクス社は「やまびこヨーロッパ」へ商号変更。)

長年をかけて蓄積してきたノウハウや顧客ニーズにきめ細かく対応する高い開発力をベースに、高性能・高耐久・高品質エンジンを産み出し続けている。

|

<チェンソー>

|

<刈払機>

|

|

<パワーブロワ>

|

|

(ガソリンエンジンの仕組み)

小型屋外作業機械のチェンソーや刈払機などの動力には主に2ストロークガソリンエンジンが用いられている。

後述するように、同社のエンジン開発能力の高さは最も重要な特長・強みの1つとなっている。

ガソリンエンジンの仕組みおよびエンジンの種類による特長を知っておくことは同社事業を理解する上でも有用なので以下簡単に解説する。

ガソリンエンジンとは、基本的に以下の4つのステップを経てガソリンが燃焼する力でピストンを押し下げて動力を発生させるもの。

|

ステップ |

概要 |

|

1.吸気 |

燃料と空気が混ざった混合気をシリンダーに吸い込む。 |

|

2.圧縮 |

シリンダー内の混合気がピストンの上昇に伴い圧縮される。 |

|

3.膨張 |

もっとも混合気が圧縮された時に火花を飛ばして混合気を燃焼させる。燃焼による膨張の力でピストンは下に押される。 |

|

4.排気 |

燃焼済みのガスが外へ排出される。 |

ピストンの往復運動は、クランクシャフトと呼ばれる部品によって回転運動に変換され、自動車の車軸やチェンソーの回転軸を回転させる。

この4つのステップ「1周期」をピストンの往復運動何回で完結するかによって、ガソリンエンジンは2ストローク・エンジンと4ストローク・エンジンの2つに概ね大別される。

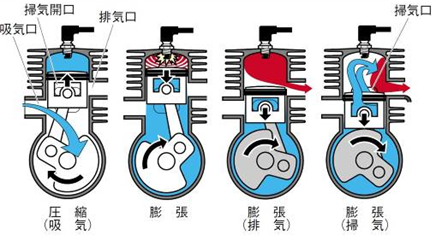

「2ストローク・エンジン」

2つのストロークで1周期を完結させる。すなわち、「ピストン1往復、クランクシャフト1回転」ごとに動力を1回発生させる。

1回目のストローク(ピストンの上昇):混合気の「吸入」と「圧縮」を行う。

2回目のストローク(ピストンの下降):混合気の「膨張」によりピストンが下降し、その後半で「排気」を行う。

|

|

|

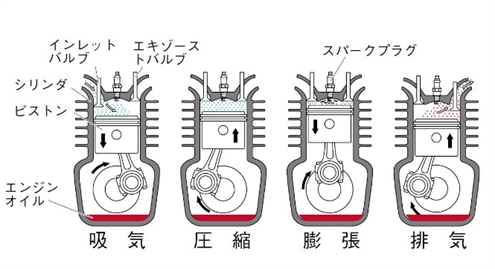

「4ストローク・エンジン」

4つのストロークで1周期を完結させる。「ピストン2往復、クランクシャフト2回転」ごとに動力を1回発生させる。

1回目のストローク(ピストンの下降):混合気の「吸入」を行う。

2回目のストローク(ピストンの上昇):混合気の「圧縮」を行う。

3回目のストローク(ピストンの下降):「膨張」によりピストンが急速に押し下げられる。

4回目のストローク(ピストンの上昇):燃焼済のガスが「排気」される。

|

|

|

4ストローク・エンジンは、吸気と排気をコントロールしやすいといったメリットがある反面、吸・排気バルブをシリンダーヘッド部に設置するため、シリンダーの胴体に設置されるポートから吸・排気を行う2ストロークに比べ構造が複雑になる。また、そのため重量も重くなる。

これに対し、2ストローク・エンジンは、混合気の吹き抜けやピストン運動を円滑にするために用いられるエンジンオイルが燃料と一緒に燃焼する割合が4ストローク・エンジンに比べると多いため、排気ガス中に有害物質が多くなるといった面があるものの、構造がシンプルで部品数も少ないため小型・軽量化が可能で、同じ理由からオーバーホールも容易といったメリットがあり、小型屋外作業機械には2ストローク・エンジンが最適である。

『農業用管理機械事業』

国内向けに農薬散布のための機械である防除機械、北米向け農作物収穫機械などの製造・販売を行っている。

主要製品は、防除機(スピードスプレーヤ、乗用管理機、動力噴霧機)、畦草刈機、大豆収穫機など。

共立が長年にわたって蓄積してきた送風技術、噴霧技術、ポンプ技術、機器の軽量化や小型化等が同事業における技術的な強みである。

|

<乗用管理機>

|

<スピードスプレーヤ>

|

|

<畦草刈機>

|

|

『一般産業用機械事業』

建設・土木・鉄工用機械の製造・販売を行っている。

主要製品は発電機、溶接機、投光機、切断機、高圧洗浄機など。

新ダイワ工業が創業時から蓄積してきたAC(交流)モータ開発技術を進化、発展させた発電体設計技術や、電子制御技術、防音技術などが同事業における技術的な強みである。

|

<発電機>

|

<溶接機>

|

(アクセサリーや部品)

各種機械用のアクセサリーやアフターサービス用部品の製造・販売も行っている。高収益性が特長。

|

<メンテナンスキット>

|

<刈払機用ナイロンコード>

|

<燃料・オイル>

|

2.ブランド

2社の統合によって設立された同社だが、両社製品は長年にわたり日本およびグローバルで認知されているため、ブランド名はそのまま、KIORITZ 、Shindaiwa 、ECHO の3ブランドを展開している。

更なるブランド価値の向上を目指し、積極的なマーケティング投資、新しい販売ルートの開拓を進めている。

3.開発体制

各事業では以下のような重点課題を設定し、開発に取り組んでいる。

|

事業 |

開発の重点課題 |

|

小型屋外作業機械 |

*グローバルレベルでのエンジン排出ガス規制対応 *北米での燃料透過規制対応 *ヨーロッパでの騒音および振動規制対応 *小型軽量化・低騒音・低燃費・耐久性向上 *安全性向上 |

|

農業用管理機械 |

*ドリフト対策・適量散布・高性能化・操作性簡便化 |

|

一般産業用機械 |

*小型軽量化・低騒音・高性能・高機能・低燃費 |

排出ガス規制は今後もさらに厳しくなることが予想されるため、最重点課題である。

この他、電子制御分野において制御技術の研究を進めている。

4.生産体制

国内3事業所(横須賀、盛岡、広島)と4社の生産関連子会社を、海外では、アメリカ、ベルギー、中国、ベトナムに合計10社の生産関連子会社を有している。

5.販売ルート&販売方法

世界90か国以上、約2万8千店舗に同社製品は供給されている。

全売上高の6割以上が海外売上となっている。

<国内市場>

2017年4月、管理体制の一元化・事業資産の一体運用を通じた経営資源の効率化、販売力強化と顧客サービス向上を目的に、主に地域別に分かれていた販売子会社7社を統合し、やまびこジャパン株式会社を設立した。

やまびこジャパンが販売代理店、全農(全国農業協同組合連合会)、ホームセンター、建設機械レンタル会社等に同社製品等を販売し、エンドユーザーである農林業家、建設・土木・鉄工業者、緑地管理業者などに供給される。

販売店や代理店と協力しながら展示会を各地で実施し、実演や試乗などを通じて販売に繋げているほか、販売店と同行してエンドユーザーを訪問。ユーザーのニーズを汲み取ったうえで製品開発に活かしている。

<北米市場>

子会社エコー・インコーポレイテッドグループがホームデポ(※)や代理店に販売し、エンドユーザーである緑地管理業者、ホームオーナー、農林業家、建設・土木業者などに供給される。

※ホームデポ(The Home Depot)

世界最大の住宅リフォーム・建設資材・サービスの小売チェーン。1978年設立。2019年の売上高1,102億ドル(約11.8兆円)、純利益112億ドル(約1.2兆円)。米国、カナダ、メキシコに2,291を超す店舗を有する。NYSE(ニューヨーク証券取引所)に上場。(同社WEBSITEより抜粋)

ホームデポでは、GOOD、BETTER、BESTの区分で品質ごとに分類されており、高品質なBESTとして製品を供給しているのは同社のみである。これが、同社製品が北米市場で高く評価されている証左の一つとなっている。

中南米市場においては子会社エコー・インコーポレイテッドが各国代理店に販売し、その後販売店を通じてエンドユーザーに供給される。

欧州市場では子会社のやまびこヨーロッパが、中国市場では子会社の愛可機械が代理店に販売しており、アジア・その他地域では、やまびこが各国代理店に販売している。

海外の販売店では、ブランド別に製品を展示しており、エンドユーザーのニーズを聞きながら販売員が対面販売を行っている。

またホームセンターでは、各機種群別・価格別に製品が展示されており、エンドユーザーはニーズや予算、CM等で得たイメージを基に購入する。

【1-5 特長と強み】

①独自の生産技術力・一貫生産体制

同社最大の特長・強みは「独自の生産技術力・一貫生産体制」である。

中心事業である小型屋外作業機械に搭載される2ストローク・エンジンに関しては、開発、材料となるアルミの調達、鋳造、部品製造、加工、組立てまで全て自社で一貫して生産する体制をとっているが、世界的に見ても他に例がないという。なお、農業用管理機械事業と一般産業用機械事業の製品も動力源はエンジンであるが、主に外部調達をしている。

また、様々な課題を鉄めっき、放電加工などの自社独自技術で解決し、製品の品質向上や生産能力向上に結び付けている。

具体的には下記のような技術を確立している。

<具体例①:鉄めっき>

めっきとは金属などの材料の表面に金属の薄膜を被覆した表面処理のこと。エンジン製造においては、ピストンとの摩擦による摩耗防止のためシリンダー内部にめっきを施す必要がある。

従来は耐久性やコストからクロムめっきが一般的であったが、環境への悪影響、生産効率の低さといった問題点から、他の材料によるめっき加工が求められてきた。

同社では、環境負荷低減の観点などから1978年より「鉄めっき」に取り組んでいる。

当初日産能力は数百個であったが生産性向上、めっき精度の向上、環境負荷削減などを進めた結果、現在では仕上げ加工が不要で環境負荷を大幅に削減した鉄めっき技術を確立することができ、日産能力も数千個と大幅に拡大させることができた。現在保有する鉄めっき関連特許件数は5件。

<具体例②:放電加工>

前述の様に、2ストローク・エンジンは、部品数が少なく構造も4ストローク・エンジンに比べシンプルであるため、「手で持つ」、「背負う」小型屋外作業機械には最適であるが、混合ガスの一部が排気されるという側面があり、世界的に強化が進む排出ガス規制に対応するためには、混合ガスの流れをコントロールして効率よく燃焼させることが課題であった。

そのためには、シリンダー内面形状を変更(混合ガス通路とシリンダー内面の間に壁を設ける)する必要があり、生産方法の検討が必要となった。

ダイカスト鋳造(※)により「壁」を形成する事は可能だったが、その壁に混合ガスを燃焼室に導くための横穴を開ける必要があり、ダイカスト鋳造では横穴を開ける事は出来ず、また狭い箇所であるため切削加工も困難であった。

そこで同社では、ダイカスト鋳造の特長を活かしながら切削加工できない形状を加工するために「放電加工(※)」を採用することとした。

放電加工は複雑な形状も加工が可能である一方、加工時間が長く電極消耗が多いなどコスト面での課題があった。

同社は量産化に向け加工条件の研究、特殊電極形状の設計などに取り組み、加工時間の短縮、省人化、電極の低コスト化、能率向上など量産化に成功した。

放電加工関連特許保有件数は3件であり、他社には真似のできない同社独自技術を確立した。

(※)ダイカスト鋳造

金型鋳造法のひとつで、金型に溶融した金属を圧入することにより、高い寸法精度の鋳物を短時間に大量に生産する鋳造方式のことで、薄肉化、低コストを可能にする。

(※)放電加工

電極と非加工物との間に短い周期で繰り返される放電によって、非加工物表面の一部を除去する機械加工の方法。極めて硬い鋼鉄などに複雑な輪郭を切り出すことができる。

同社はこれらの技術を始めとした「高度なモノ作り力」によって、排出ガス規制対応以外にも、軽量化、高耐久性、更なるコスト削減など様々なニーズに対応し、「排出ガス規制対応・軽量化・高耐久性2ストローク・エンジン」の開発・量産に成功している。

これらの課題に対応できず市場から退出を余儀なくされた企業も世界的に多数ある中で、同社はトップクラスのメーカーとして更なる成長を続けている。

②各事業固有の研究・開発力

環境問題の対応力は高く、同社エンジンに対する米国EPA(Environmental Protection Agency、環境保護庁)によるエンジン認証数は世界でもトップクラスとなっている。

また、小型屋外作業機械に限らず、農業用管理機械、一般産業用機械においても固有の研究開発力を有している。

共立、新ダイワ工業それぞれが長い年月を経て培った技術力をベースに、更に磨きをかけている。

③豊富なラインアップ・販売ネットワークおよび国内サービスネットワークの拡大

様々な顧客ニーズに対応し、3事業それぞれにおいて豊富なラインアップを有している。

また、現在世界90カ国以上、約2万8千店舗に同社製品が供給されている。

2社の合併によって、ラインアップおよび販売ネットワークは更に拡充された。

多様化するユーザーの満足度向上を目指し、2013年から国内に“やまびこサービスショップ(YSS)”を立ち上げ、故障時に整備・修理などを行う他社にはないサービス体制を全都道府県で展開している。2020年3月現在の加入店舗数は342店。

④充実したテクニカルサポート体制

製品に対する信頼性を高め、代理店や販売店との関係をより強固なものとするためにテクニカルサポート体制の充実にも注力している。

国内外を合わせておよそ年間40回のサービススクール実施に加えて、海外の代理店向けに、修理技能やエンジンの仕組みなどについて理解を深めてもらうため、2018年から新たにオリジナル教材によるe-learningを始めた。

また、欧州の子会社では、ロードショー形式による代理店内のトレーナー育成や代理店のセールスマンを対象とした講習会を実施するなど、さらなるサービス力の強化に努めている。

⑤高い製品シェア

上記①から④の特長・強みを総合的に発揮してグローバルで高い競争力を実現しており、小型屋外作業機械事業では最大市場の北米で上位、日本においては30%以上のシェアを持つNo.1企業である。

【1-6 ROE分析】

|

|

12/3期 |

13/3期 |

14/3期 |

15/3期 |

16/3期 |

17/3期 |

17/12期 |

18/12期 |

19/12期 |

20/12期 |

|

ROE(%) |

7.9 |

8.7 |

14.5 |

12.4 |

10.4 |

5.1 |

9.9 |

7.9 |

7.6 |

11.4 |

|

マージン(%) |

2.27 |

2.72 |

4.48 |

4.67 |

4.15 |

2.12 |

4.79 |

3.55 |

3.44 |

5.03 |

|

ターンオーバー(回) |

1.14 |

1.13 |

1.28 |

1.18 |

1.21 |

1.20 |

1.05 |

1.18 |

1.18 |

1.23 |

|

レバレッジ(倍) |

3.04 |

2.85 |

2.52 |

2.26 |

2.08 |

2.00 |

1.98 |

1.91 |

1.84 |

1.81 |

*マージンは売上高当期純利益率。ターンオーバーは総資産回転率。

前期は売上伸長によるマージン改善にドライブされ、ROEが11.4%まで上昇した。

2.2020年12月期決算概要

(1)連結業績概要

|

|

19/12期 |

対売上比 |

20/12期 |

対売上比 |

前期比 |

予想比 |

|

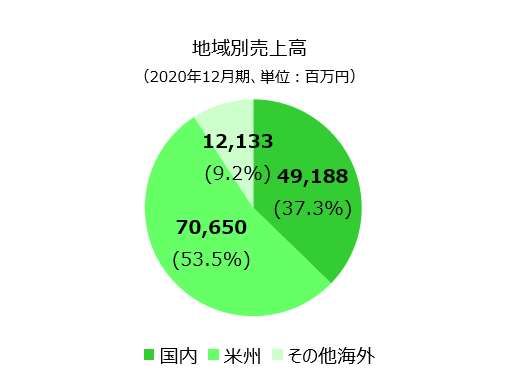

売上高 |

120,922 |

100.0% |

131,972 |

100.0% |

+9.1% |

+2.3% |

|

国内 |

46,473 |

38.4% |

49,188 |

37.3% |

+5.8% |

– |

|

海外 |

74,449 |

61.6% |

82,783 |

62.7% |

+11.2% |

– |

|

米州 |

61,787 |

51.1% |

70,650 |

53.5% |

+14.3% |

– |

|

その他海外 |

12,662 |

10.5% |

12,133 |

9.2% |

-4.2% |

– |

|

売上総利益 |

33,994 |

28.1% |

37,640 |

28.5% |

+10.7% |

+1.5% |

|

販管費 |

27,791 |

23.0% |

27,997 |

21.2% |

+0.7% |

-1.4% |

|

営業利益 |

6,203 |

5.1% |

9,643 |

7.3% |

+55.5% |

+10.8% |

|

経常利益 |

5,917 |

4.9% |

9,402 |

7.1% |

+58.9% |

+10.6% |

|

当期純利益 |

4,164 |

3.4% |

6,635 |

5.0% |

+59.3% |

+16.4% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

増収増益 過去最高の売上・利益を更新 予想も上回る

売上高は前期比9.1%増の1,319億円。国内は同5.8%増。小型屋外作業機械は巣籠り需要や新製品効果により大幅増。政府による経済対策を背景に、防除機が持ち直した。海外は米州の小型屋外作業機械需要増が大きく寄与し、同11.2%増。

営業利益は同55.5%増の96億円。過去最高の売上・利益を記録した。

(2)セグメントおよび地域別動向

|

|

19/12期 |

対売上比 |

20/12期 |

対売上比 |

前期比 |

|

小型屋外作業機械 |

79,840 |

66.0% |

90,954 |

68.9% |

+13.9% |

|

農業用管理機械 |

20,390 |

16.9% |

21,629 |

16.4% |

+6.1% |

|

一般産業用機械 |

18,681 |

15.4% |

17,108 |

13.0% |

-8.4% |

|

その他 |

2,011 |

1.7% |

2,280 |

1.7% |

+13.4% |

|

売上高 |

120,922 |

100.0% |

131,972 |

100.0% |

+9.1% |

|

小型屋外作業機械 |

10,769 |

13.5% |

14,546 |

16.0% |

+35.1% |

|

農業用管理機械 |

-144 |

– |

86 |

0.4% |

- |

|

一般産業用機械 |

1,397 |

7.5% |

860 |

5.0% |

-38.4% |

|

その他 |

350 |

17.4% |

441 |

19.3% |

+25.8% |

|

調整額 |

-6,169 |

– |

-6,290 |

– |

- |

|

営業利益 |

6,203 |

5.1% |

9,643 |

7.3% |

+55.5% |

*単位:百万円。利益の構成比は売上高営業利益率。

◎小型屋外作業機械

|

|

20/12期 |

前期比 |

|

売上高 |

90,954 |

+13.9% |

|

国内 |

15,087 |

+10.8% |

|

海外 |

75,866 |

+14.6% |

*単位:百万円

(国内)

軽量化と操作性を向上した新製品を投入した主力の刈払機を始め、チェンソーやアクセサリー、スペアパーツも伸長。特にホームセンター向け販売が好調に推移し、売上高は前期比10.8%増の150億87百万円。

(海外)

アメリカのガーデニング需要が大きく売上を押し上げた。中南米も政治および経済面から不安定さは残るものの、在宅時間の増加により市場が回復。西欧は新型コロナウイルスの感染拡大に伴う販売活動の規制が長引き、低迷するロシアと合わせ横ばい。アジア、オセアニアなどその他の海外は減収。総合して、売上高は同14.6%増の大幅な増収となった。

◎農業用管理機械

|

|

20/12期 |

前期比 |

|

売上高 |

21,629 |

+6.1% |

|

国内 |

16,476 |

+5.6% |

|

海外 |

5,153 |

+7.7% |

*単位:百万円

(国内)

需要が拡大している畦草刈機やモア、高所作業機が引き続き好調に推移。第4四半期(10-12月)には政府の経済対策に伴い、乗用管理機や大型スプレーヤなどの防除機も持ち直して、売上高は前期比5.6%増の164億76百万円。

(海外)

同7.7%増の51億53百万円。北米は、ポテト関連製品が好調に推移したほか、期末にかけての穀物価格上昇が追い風となった。

◎一般産業用機械

|

|

20/12期 |

前期比 |

|

売上高 |

17,108 |

-8.4% |

|

国内 |

15,343 |

+0.6% |

|

海外 |

1,764 |

-48.6% |

*単位:百万円

(国内)

建設工事の遅れ等により溶接機や投光機が減少する中、主力の発電機がインフラ整備需要を着実に取り込んでリード。売上高は前年並みの153億43百万円。

(海外)

新型コロナウイルスの感染拡大による景気低迷の影響や販売活動の停滞などにより売上高は前期比48.6%減の17億64百万円にとどまった。

◎その他

|

|

20/12期 |

前期比 |

|

売上高 |

2,280 |

+13.4% |

|

国内 |

2,280 |

+13.9% |

|

海外 |

0 |

-98.9% |

*単位:百万円

主に保守サービスで増収。売上高は同13.4%増の22億80百万円となった。

(3)財政状態とキャッシュ・フロー

◎主要BS

|

|

19年12月末 |

20年12月末 |

|

19年12月末 |

20年12月末 |

|

流動資産 |

71,270 |

77,796 |

流動負債 |

33,852 |

33,117 |

|

現預金 |

6,262 |

13,243 |

仕入債務 |

20,922 |

21,849 |

|

売上債権 |

25,693 |

27,294 |

短期借入金 |

5,550 |

3,330 |

|

たな卸資産 |

37,334 |

35,141 |

固定負債 |

12,706 |

14,221 |

|

固定資産 |

31,575 |

29,355 |

長期借入金 |

9,837 |

11,374 |

|

有形固定資産 |

24,208 |

22,635 |

負債合計 |

46,559 |

47,338 |

|

無形固定資産 |

668 |

428 |

純資産 |

56,285 |

59,814 |

|

投資その他の資産 |

6,697 |

6,291 |

株主資本 |

54,771 |

59,951 |

|

資産合計 |

102,845 |

107,152 |

負債純資産合計 |

102,845 |

107,152 |

*単位:百万円。仕入債務には電子記録債務を含む。

現預金の増加、たな卸資産の減少、売上債権の増加で、流動資産は前期末比65億円増加。固定資産は22億円減少。

資産合計は同43億円増加の1,071億円となった。

未払金の増加、仕入債務の増加、借入金の減少などで負債は同7億円増加の473億円。

利益剰余金の増加、為替換算調整額の減少で、純資産は同35億円増加の598億円。

この結果、自己資本比率は前期末より1.1ポイント増加し55.8%となった。

増収増益により、D/Eレシオ(Debt Equity Ratio)は85.0%から79.0%へ低下した。

◎キャッシュ・フロー

|

|

19/12期 |

20/12期 |

増減 |

|

営業CF |

7,654 |

11,883 |

+4,229 |

|

投資CF |

-3,083 |

-2,724 |

+359 |

|

フリーCF |

4,571 |

9,159 |

+4,588 |

|

財務CF |

-2,889 |

-2,127 |

+762 |

|

現金同等物残高 |

6,262 |

13,243 |

+6,981 |

*単位:百万円

営業CF、フリーCFのプラス幅は拡大。

(4)トピックス

定款の一部変更

2021年2月12日、定款の一部変更を発表した。会社から独立した立場である社外取締役も取締役会議長になり得るという内容。取締役会の監督機能を高めることを意図している。

今期の重点施策(後述)にあるように、同社では経営基盤の強化を重要な課題と認識している。今回の定款変更も、その具現化の一つである。

(2021年3月30日の株主総会で付議される予定。)

3.2021年12月期業績予想

(1)業績予想

|

|

20/12期 |

構成比 |

21/12期(予) |

構成比 |

前期比 |

|

売上高 |

131,972 |

100.0% |

128,000 |

100.0% |

-3.0% |

|

売上総利益 |

37,640 |

28.5% |

36,300 |

28.4% |

-3.6% |

|

販管費 |

27,997 |

21.2% |

29,600 |

23.1% |

+5.7% |

|

営業利益 |

9,643 |

7.3% |

6,700 |

5.2% |

-30.5% |

|

経常利益 |

9,402 |

7.1% |

6,700 |

5.2% |

-28.7% |

|

当期純利益 |

6,635 |

5.0% |

4,800 |

3.8% |

-27.7% |

*単位: 百万円。予想は会社側発表。

*為替の前提

|

|

20/12期 |

21/12期 予想 |

|

1ドル |

107円 |

105円 |

|

1ユーロ |

122円 |

120円 |

*ドルは(株)やまびこのレート。

減収・減益を予想

売上高は前期比3%減の1,280億円、営業利益は同30.5%減の67億円を見込む。

国内は、政府の経済政策に支えられて前年大きく伸長した農機や住民拠点サービスステーション整備事業が終了となった発電機などの反動により減収を見込む。海外は、欧州・小型屋外作業機械や北米・一般産業用機械の需要減退からの回復を予想している。

生産性向上により原価率が改善するが、販売数量の減少による利益の押し下げや国内外の開発投資などにより減益を予想。

配当は前期比5円/株減配の35円/株を予定。予想配当性向は30.3%。

(2)今期の重点施策

次の①~⑤の5つの施策に重点的に取り組んでいく。

①開発組織の再編

開発機能は、これまで小型屋外作業機械、農業用管理機械、一般産業用機械とセグメント別であったが、そこに3つの横串と新規開発組織「技術研究所」を加え、新しいマトリックス組織に改編する。これにより、開発支援体制を充実させ、開発効率の向上を狙う。

・3つの横串

「商品戦略室」・・・同社の商品戦略をワンストップで立案実行する組織。

「技術支援部」・・・技術スタンダード、部品表統一等の推進を担う。

「法規制・知財推進室」・・・コンプライアンス等法規制情報と知財情報の発信。

・新規開発組織「技術研究所」

この4月に新たに設立。セグメントの枠を越えて、収益性を意識した新規開発を担う。

②経営基盤の強化。市場変化に柔軟・迅速に対応できるよう、グローバル化を推進する事が目的。

・執行役員21人を16人にスリム化することで、意思決定のスピード化を目指す。

・海外子会社の社長を執行役員に迎え、グローバル化を進めている。

・取締役会の監督機能を高める。(※前述のトピックス参照)

・年功型が多い現行の人事制度を成果型へ改定していく。

③IT基盤の強化とDX

新しく「デジタル戦略室」を設立した。既存の情報システム部から独立させた、戦略立案の部隊である。久保社長はデジタル戦略室担当も兼任しており、DX推進は久保社長の最重要政策の一つである。ネットワークの最適化、デジタル戦略に基づいた案件の組成と果実化を図り、4つのテーマごとに現在案件形成を進めている。

(同社資料より)

④売上の拡大と収益性の向上。以下の施策により売上・利益を確保していく。

・「プロ向け戦略」

プロ向け製品「Xシリーズ」の市場投入を通じ、プロ向けというブランドイメージを浸透させていく。

・「ラインナップ拡充」

コア製品である環境負荷の低いエンジンモデルを引き続き投入していく。並行して、地産地消の観点から、自社開発の高性能バッテリー製品の開発センターをアメリカに設置し、ブランド、サービス、バックアップ体制など付加価値を加えながら、日米連携で開発していく計画。

・「販売戦略の強化」

ホームデポとのプロモーション展開、新規ディーラーの開拓を継続していく。

・「原価低減」

製造リードタイムの短縮と在庫の削減。

・「拠点見直し」

昨年度組み立て拠点であった蘇州山彦農機有限公司を清算し、愛可機械有限公司に集約する。

・「サービス力強化」

IoTを活用した遠隔サービス、収益性の高い部品、アクセサリー販売の促進。

⑤やまびこグループのサステナブル経営

同社は、事業活動そのものが、自然環境や社会環境への課題解決に貢献すると考えている。企業理念「人と自然と未来をつなぐ」をさらに浸透・深化させることでSDGsのゴール達成を目指す。

(同社資料より)

4.中期経営計画2022の進捗状況

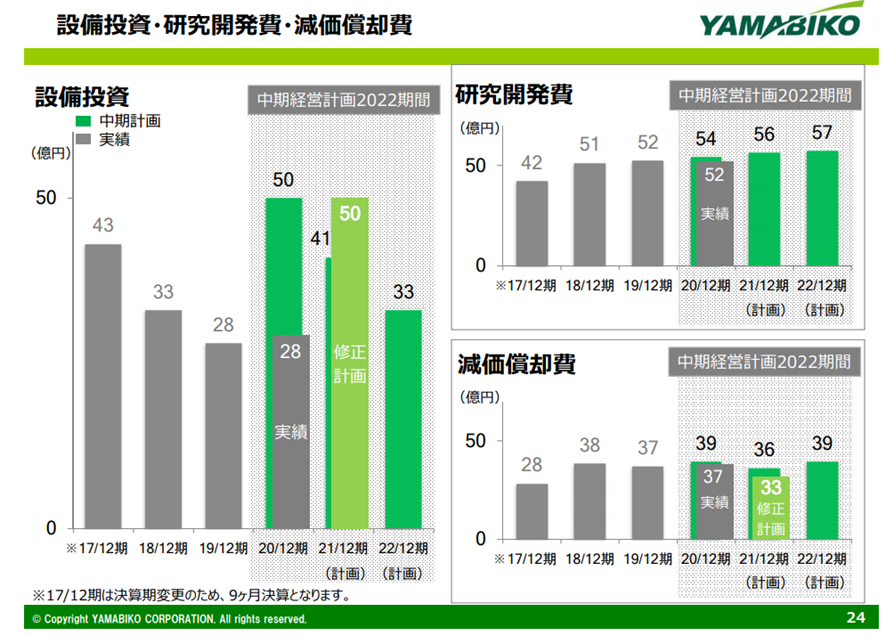

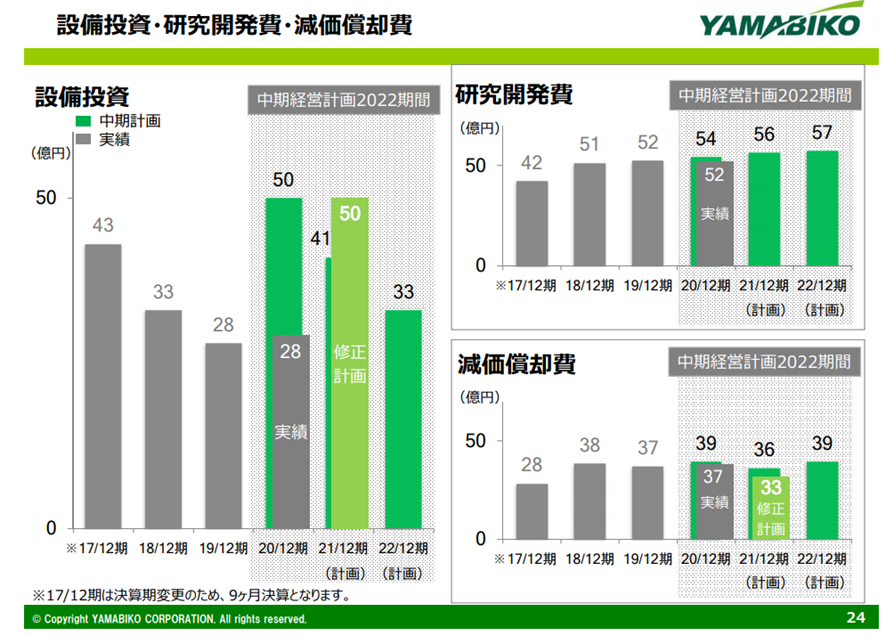

設備投資は前期、コロナウイルスの影響で50億円の計画に対し、実績は28億円と大幅な未達であった。今期以降は計画通り設備投資を実行する考えだ。

研究開発費と減価償却費はほぼ計画通りの進捗であった。それ以外に変更はない。目標達成に向けて今期も取り組んでいく。

(同社資料より)

5.今後の注目点

2021年1月1日、取締役専務執行役員の久保 浩氏が代表取締役社長執行役員に、永尾社長が代表取締役会長執行役員に就任した。新経営体制の下でのアグレッシブな取り組みが目を引く。

中期経営計画における設備投資は、前期50億円の計画に対し、実績は28億円と大幅な未達であったため、今期は計画を上方修正し確実に実行していく考え。さらに、開発統合本部をセグメントの壁を越えた部門横断的な組織に改編。将来の収益の種を生みだす部隊と位置付ける。短期、中長期両方の視点から同社の競争優位性の源泉である開発力の一段の強化に向けアクセルを踏み込む構えだ。

加えて、3月に予定している定款変更も注目される。業務執行から独立した社外取締役を含む取締役が取締役会議長に就く途を開くこの定款変更は、東証1部全体の中ではまだまだ少数にとどまる。経営の透明性を確保しながら、経営基盤の強化を図り、適度な緊張感の下での成長加速を目指している。

今期は減収減益見込みであるが、久保新社長が自らリーダーとして牽引するDX改革も含め、同社のこうした積極的な施策がどういう形で収益に繋がってくるのかを注目していきたい。

<参考1:中期経営計画2022の概要・重点施策>

(1)中期経営計画2022の方針・重点施策

①基本方針

前中期経営計画の基本方針を継続する。

|

強い経営基盤を持ち、持続的に成長することで社会の発展に貢献し、やまびこにつながる全ての人々を幸せにします。 |

|

|

|

革新的な製品を生み出し、グローバルに製造・販売・サービスを展開することで企業価値を高めるとともに、やまびこにつながる人々の多様な価値観に対応します。 |

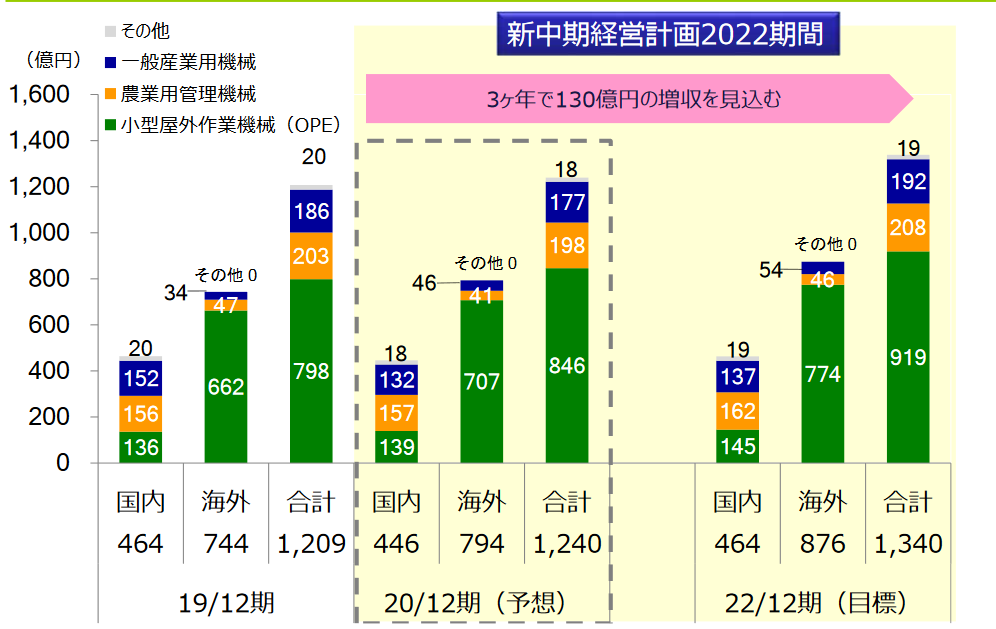

②セグメント別目標・戦略

市場環境として、小型屋外作業機械においては、長時間・高負荷な作業環境への対応が求められるプロ向け市場では引き続き、エンジン製品の需要が見込まれると見ており、プロ向け市場への一段のシフトを進める。

農業用管理機械・一般産業用機械においては、国内の農業・建設業界では働き手不足と高齢化が進み、省人化、省力化が求められている。

◎小型屋外作業機械事業

重点目標としては、① エンジン製品の環境規制を先取りした取組み、② ロボット事業の収益化、③ DCラインナップの充実を挙げている。

*各地域での取り組み

|

市場 |

売上高目標 |

方針 |

|

北米 |

617億円(+16.7%) |

プロ向け製品の拡販とデジタルマーケティングの推進 各種施策を通じ、売上の最大化に取り組む |

|

欧州 |

98億円(+19.2%) |

|

|

日本 |

145億円(+6.5%) |

高い市場シェアと強固な販売網の活用による拡販に取り組む |

*カッコ内は、19年12月期に対する増加率。

(北米)

プロ向け戦略を深化させ、持続的成長を図り、エンジン製品市場における存在感を示し、着実に上昇しているシェアの更なる引き上げを目指す。

重点施策としては、高性能なプロ向け製品群である「Xシリーズ」のラインナップを拡充するほか、引き続きデジタルマーケティングを強化する。ソーシャルメディアを使用したプロによる最新製品の評価拡散、ジェネレーション毎のマーケティング最適化、ユーザーの関心が高い野球(MiLB)、サッカー(MSL)広告によるブランド力向上等に取り組む。

主要販売ルートであるホームデポにおいては、重点製品の販売に集中するとともに販売面積の拡大を図るほか、期間限定で効果的なプロモーションを継続する。

また、ロボット製品の米国市場開拓にも注力する。

(欧州)

市場に合わせた拡販とブランド認知度の向上を推進する。

重点施策としては、プロ向け製品群「Xシリーズ」の拡販、バッテリー製品のラインナップ拡充、排出ガス規制対応のラインナップ充実、ロボット製品の拡販と市場開拓、デジタルマーケティングによる認知度向上等に取り組む。

ロボット製品の更なる性能向上のため、キメシスS.R.L.社を持分法適用会社とし(出資比率24.9%)、ソフトウェアの開発を進める。

(日本)

重点施策としては、新型DC製品としてトップハンドルチェンソーを市場投入するほか、効果的なキャンペーンの継続、省力化・効率化製品(ロボット芝刈機の発売)の推進、ホームセンター販売の強化などに注力する。

◎農業用管理機械事業

|

市場 |

売上高目標 |

方針 |

|

日本 |

162億円(+4.0%) |

収益化の実現と、スマート農業への対応を推進する。 |

*カッコ内は、19年12月期に対する増加率。

具体的には、開発・生産・営業が一体となった生産コストの低減と収益性の改善、販売ルート拡大、効果的なキャンペーンの継続、スマート農業への対応等に取り組む。

◎一般産業用機械事業

|

市場 |

売上高目標 |

施策 |

|

日本 |

137億円(-9.9%) |

日本および北米市場でのシェア向上と収益性改善の両立 新製品投入と生産効率の改善に取り組む |

|

海外 |

54億円(+59.7%) |

*カッコ内は、19年12月期に対する増加率。

(日本)

防災・減災、国土強靭化インフラ投資の流れを背景に需要を確実に取り込むために、効果的なキャンペーンの継続やレンタル会社向け販売強化に取り組む。

(海外)

北米では広域レンタル会社への開拓本格化、ロシアでは資源市場向けに溶接機の拡販、アジア・アフリカでは、新規販売網の構築に取り組む。

③重点施策

◎総原価低減と製品品質の向上

更なる原価低減のための生産効率の改善を継続する。

製造リードタイムの短縮と製品在庫の削減につながる新生産方式の確立、「絶対品質」を実現するための継続的な品質管理の改善を挙げている。

◎サービス力の強化

収益力向上につながるサービス力の強化に取り組む。

収益性の高いサービス部品やアクセサリーの充実と拡販、各製品のサービス資料の充実や研修体制の強化、トータル物流コスト削減と在庫圧縮等に注力する。

(3)設備投資・研究開発費・減価償却費

(同社資料より)

設備投資に関しては、前中計期間の総額104億円を上回る、133億円を計画(20年12月期終了時点で修正)。

経費コントロールの中でも研究開発投資は計画通り実行する。

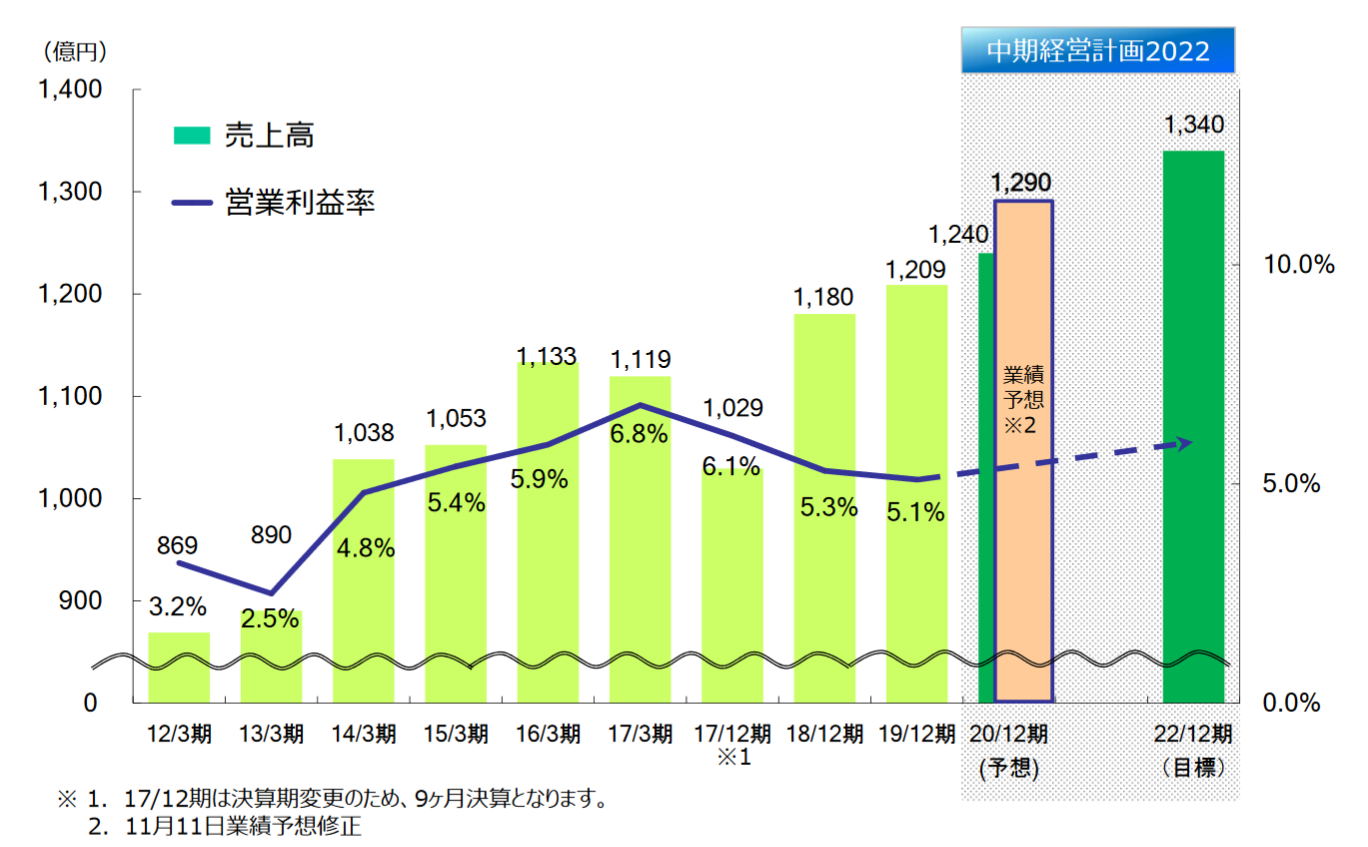

(4)数値目標

2022年12月期「売上高1,340億円、営業利益80億円」を目標としている。

新型コロナウイルス感染症の状況を注視しつつも現段階では継続して取り組む。

(同社資料より)

(同社資料より)

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外2名 |

|

監査役 |

4名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年4月1日

<基本的な考え方>

当社は、当社グループ全体の最適化戦略、監督機能および当社グループのグローバルな経営戦略や成長のための資源配分など、グループ全体の企業価値向上のための諸施策を積極的に推進してまいります。

そのために当社は、企業理念、行動規範に基づく健全な企業風土を構築し、当社グループのコンプライアンスおよびリスク管理を柱とするコーポレート・ガバナンス体制の充実・強化に取り組み、地域社会、株主の皆様、顧客および従業員など、全ての利害関係者から価値ある企業グループとして評価されるよう、健全で透明性の高いグループ経営を徹底してまいります。

当社の取締役会は社外取締役2名を含む7名の取締役で構成され、当社グループの経営方針、経営戦略およびグループ会社の経営指導・監督に関わる重要な意思決定を行います。取締役は取締役会において、他の取締役の職務を監視、監督するほか、自己の職務の執行状況について取締役会に定例的に報告します。また、取締役会の決定事項を的確かつ迅速に実践するため、経営戦略会議において十分な審議を行います。

当社は監査役制度を採用し、常勤監査役2名と社外監査役2名の計4名で監査役会を構成します。

監査役は別に定める監査役会規則および監査役監査基準に基づき、取締役会、経営戦略会議、執行役員会ならびに社内の重要会議に出席し、取締役の業務執行の監査を行うとともに、会計監査人・内部監査部門と連携しつつ、監査の実効性の確保を図ってまいります。

<コーポレートガバナンス・コードの各原則のうち、実施しない原則とその理由>

|

原則 |

実施しない理由 |

|

【補充原則4-11-1.取締役会の構成等に関する考え方】 |

社取締役会は、知識・経験・能力をバランス良く備えた人材を有していると判断しておりますが、今後もジェンダーを含む多様性の確保に向けた人材を計画的に育成してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく主な開示>

|

原則 |

開示内容 |

|

【原則1-4政策保有株式】 |

(1)政策保有に関する方針について 当社は、国内外の緑地管理、農作業、建築・土木、その他幅広いフィールドで事業を展開しております。そのため、各事業に関わる多くの企業との協力関係が必要であり、中長期的な企業価値向上に資すると判断した場合については、株式の政策保有を行い、保有の意義が希薄と判断した場合については、相手先企業との対話を行い、市場への影響等を総合的に考慮のうえ、売却・縮減していくことを方針としております。 当社は毎年、取締役会で銘柄毎の政策保有株式について協力関係の維持・強化等の政策保有の意義や経済合理性等を具体的に検証し、保有継続の可否および保有株式数を見直します。 なお、2015年のコード適用以降、検証の結果、25銘柄から17銘柄に減少させております。 (2)政策保有に係る議決権の行使基準について 政策保有株式の議決権の行使については、企業業績のほか、適切なコーポレート・ガバナンス体制の強化や株主価値の向上に資するものか否か、また、当社への影響等の観点を踏まえ、総合的に賛否を判断し適切に行使します。また、提案の内容等について必要に応じて相手先企業との対話を行います |

|

【補充原則4-11-3.取締役会の実効性評価】 |

当社は、取締役会の運営改善を図るため、取締役会全体の実効性について毎年、評価を実施しております。 2020年度においては、取締役および監査役に対し、個別のアンケートによる分析・評価を実施し、全体としては、取締役会はその役割や責務を実効的に果たしていることが確認されました。 一方、取締役会の構成や運営の一部において課題が認識されましたので、今後の取締役会において取り組むべき対応案を議論いたしました。引き続き取締役会の実効性をさらに高めていくための取組みを行ってまいります。 |

|

【原則5-1 株主との建設的な対話に関する方針】 |

当社は、株主・投資家との建設的な対話を促進するための体制整備・取組みに関する方針として、以下の施策を実施しております。 (1)会社情報の公平かつ適時適正な情報開示により、当社への理解促進を図るとともに持続的な企業価値向上に資するよう、経営企画担当役員をはじめIR担当者が株主・投資家との積極的な対話に取り組んでおります。 (2)経営企画室を中心に、総務部や経理部、営業部門などの対話を補助する社内の関連部門は、建設的な対話の実現に向け、開示資料の作成・審査や必要な情報の共有など、積極的に連携を取りながら業務を行っております。 (3)株主・投資家との個別面談以外の対話の手段として、定期的に機関投資家向け決算概要説明会や事業所見学会などを実施しており、株主に対しては、当社のトピックスや業績をまとめた冊子を配布しております。また、株主・投資家からの意見・要望などをもとに、当社ホームページの内容充実を図っており、今後はニュースリリースの拡充を図っていきたいと考えております。 (4)対話において把握した株主の意見などは、必要に応じて、会議体での報告やレポートの配付などにより、取締役および関係部門へフィードバックし、情報の共有化を図っております。 (5)当社は、インサイダー取引の未然防止を図るために「内部者取引管理規定」を制定し、新入社員研修や社内報でインサイダー取引の記事を掲載することなどにより、社内啓蒙を促進するなど、内部者取引に関する情報の管理徹底を図っております。 |