(4394)株式会社エクスモーション 「攻めのコンサルティング」へ

|

渡辺 博之 代表取締役社長 |

株式会社エクスモーション(4394) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

情報・通信 |

|

代表者 |

渡辺 博之 |

|

所在地 |

東京都品川区大崎2-11-1 大崎ウィズタワー23階 |

|

決算月 |

11月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,423円 |

2,907,645株 |

4,137百万円 |

4.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

15.00円 |

1.1% |

33.82円 |

42.1倍 |

493.04円 |

2.9倍 |

*株価は2/19終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年11月(実) |

622 |

123 |

123 |

80 |

43.93 |

1,330.00 |

|

2017年11月(実) |

694 |

125 |

125 |

85 |

45.84 |

1,400.00 |

|

2018年11月(実) |

834 |

145 |

146 |

99 |

45.58 |

28.00 |

|

2019年11月(実) |

976 |

187 |

190 |

140 |

52.42 |

15.00 |

|

2020年11月(実) |

877 |

89 |

100 |

68 |

24.10 |

15.00 |

|

2021年11月(予) |

1,042 |

142 |

143 |

98 |

33.82 |

15.00 |

* 予想は会社予想。単位:百万円、円。株式分割 2018年3月1:50、2019年6月1:2(EPSは遡及修正)。

(株)エクスモーションの2020年11月期決算の概要と2021年11月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年11月期決算概要

3.投資活動の状況

4.2021年11月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/11期は前期比10.1%の減収、同52.4%の営業減益。上期に新型コロナウイルス感染症の影響を受けたことに加え、コロナ禍による景気悪化に備えて即戦力の中途採用を抑制した影響もあり売上が減少。既存領域と新領域における投資活動の加速と事業拡大に向けた増員による営業費用の増加が負担になった。

- 21/11期予想は前期比18.9%の増収、同59.8%の営業増益。コンサルティング事業のさらなるパワーアップを図る。提供価値の向上に向けて、「攻めのコンサルティング」への移行を目指す。また、継続的な価値提供に向けて、高い継続率の維持と「Eureka Box」でのナレッジ外販による事業のストック化を目論む。また、動画配信を中心とした「攻めの広報活動」を開始する。新たな社会課題に対する支援もスタートさせる。「DeruQui」若手人材育成コースではDXやイノベーションを担う新たな人材の発掘・育成を図る。配当予想に変更はなく、1株当たり15円の期末配当を実施する予定。

- 上期中心に新型コロナウイルス感染症の影響を受けたことに加え、中途採用を抑制したことで下期の受注を伸ばすことができず20/11期は減収減益となった。しかし、今後の新型コロナの影響は軽微となりそう。また、同社の主要顧客である自動車業界ではCASE関連の投資は最も重要な課題でもある。主力のコンサルティング事業では一時的な投資抑制はあったものの、今後はこれまで以上にはCASE関連の需要が増すことは確実な情勢。自動車業界以外の引き合いも増加しており、顧客の拡大が水面下で進んでいる模様。新型コロナの影響後の株価の戻りは鈍いが、中期計画達成を前提としたEPSは90~100円が想定される。21/11期のV時回復を考慮しても、かなり割安な水準に来ていると考える。

1.会社概要

組込みソフトウェアの開発支援に特化したコンサルティングを展開しており、教育・人材育成やツールの提供等も手掛けている。アナログから完全デジタル化への移行や自動運転・EV開発等でいち早く、高度な組込みソフトウェアの開発需要が顕在化した自動車分野で豊富な実績を有し、自動運転時代のソフトウェア開発に不可欠な“技術参謀”を自認。二輪車、ロボット、医療機器等へ取引先が広がりを見せている。

社名の「eXmotion」は、“emotion:感動” と “X:最大限や幾重もの” を組み合わせた造語。「エクスモーションが提供するサービスにより、お客様とともに、大きな感動を分かち合うことができるように」との願いが込められている。

尚、ソフトウェア開発等を手掛ける(株)ソルクシーズ(証券コード4284)が発行済株式数の55.03%を所有している。グループ収益へ貢献しているが、取引関係はなく、経営は完全に独立している。

【企業理念 : ITがますます重要になる時代、「高品質なソフトウェア」を通して新しい社会の実現に貢献していきます。】

組込みシステムの開発現場は、大規模・複雑化への対応に追われ、効率的な組込みシステム開発への変革が求められている。

同社は、「お客様の変革を支援し、成功に導く」をミッション(存在意義)として掲げ、「実践による成功体験と、そこから生まれる感動こそが変革を可能にする」、という価値観と行動規範の下、「お客様の変革と成功をともに分かち合える」「メンバー(社員)どうしが成長しあえる」、というビジョン(思い描く理想像)をもって、顧客企業の組込みシステム開発の変革を支援している。

【事業内容】

コンサルティング事業の単一セグメントだが、コンサルティングを中心に、教育・人材育成やツールの開発・販売も手掛けている。

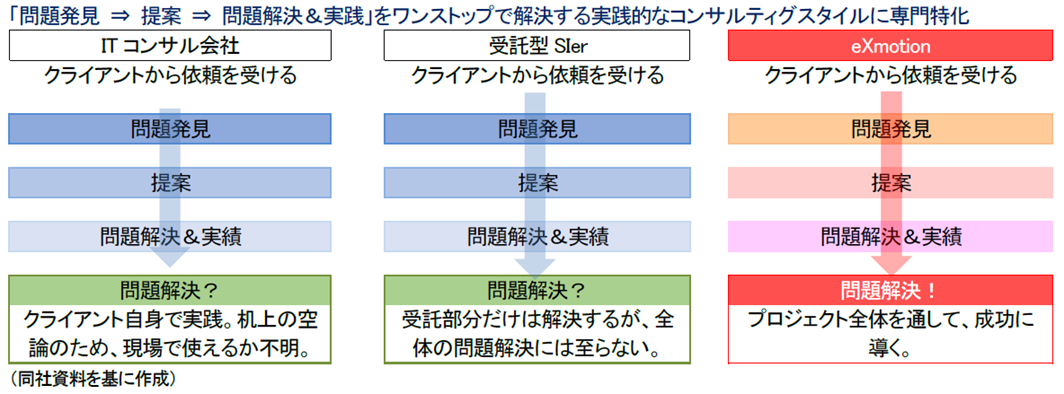

コンサルティング

自動車やロボット、デジタル機器等の製品に組込まれる「組込みソフトウェア」の品質改善に特化したコンサルティングサービスを提供している。同社のコンサルティングは、従来型の提案主体のものではなく、提案した内容を自ら実践し、直接課題解決まで手掛けるワンストップ型の実践的なスタイルを特徴としている。

メーカーが苦手とする分野にフォーカスしたコンサルティング(ソフトウェア・エンジニアリング)

モデリング技術を中心に、組込みソフトウェア開発に有効な技術領域を得意としており、デジタル化や自動運転・EV開発で早くから需要が顕在化していた自動車分野(売上高全体の約9割を占める)では、国内の自動車メーカーやサプライヤーに対するモデルベース開発の導入・展開や機能安全への対応等の支援で豊富な実績を有する。尚、モデリングとは、システムの開発において、業務の流れや構造などを抽象化し、全体像を把握するシステム構築技法であり、モデリング技術を用いたモデルベース開発は組込みシステム開発のプロセスを改善するための手法の一つである。

例えば、自動運転に関して言えば、自動車メーカーは自動運転に必要なセンサー・フュージョン(どのようなセンサーを使って、どう物を認識するか等)の開発には強いが、その機能を実現するためのソフトウェアの開発に関する技術やノウハウは乏しい。しかも、プロセッサやメモリの高機能化でソフトウェアが大規模・複雑化していることに加え、開発に当たっては、どのように開発すれば、将来の機能追加に対応できるか、或いは、機能追加の時のテストが少なく済むか等も考慮して開発する必要があり、適切なコンサルティング(ソフトウェア・エンジニアリング)が必須。自動車に限らず、こうしたメーカーが苦手とする分野にフォーカスして支援しているのが、同社のコンサルティングである。

教育・人材育成

コンサルティングで同社が活用するエンジニアリング手法については、同社社内で技術習得用のトレーニング教材を独自開発しており、開発したトレーニング教材はコンサルティング時の技術導入に活用することはもちろん、人材育成用トレーニングサービスとして顧客に販売している。また、セミナーやトレーニングのサービスも提供している。

ツール提供(開発・販売)

コンサルティングで実績のあるソリューションの一部は、同社以外の技術者でも低価格で利用できるようにツールとして提供している。現在は、ソフトウェアの設計・実装品質を診断するC言語用品質診断ツール「eXquto」、MATLAB/Simulinkモデルの品質を診断(定量化・可視化)するツール「MODEL EVALUATOR」、アーキテクチャ設計モデルと詳細設計モデルを相互に変換するツール「mtrip」の3製品を提供している。

2.2020年11月期決算概要

2-1 第4四半期(9-11月)非連結業績

|

|

19/11期 4Q(9-11月) |

構成比 |

20/11期 4Q(9-11月) |

構成比 |

前年同期比 |

|

売上高 |

271 |

100.0% |

239 |

100.0% |

-12.0% |

|

売上総利益 |

99 |

36.5% |

93 |

39.1% |

-5.7% |

|

販管費 |

60 |

22.3% |

61 |

25.8% |

+2.0% |

|

営業利益 |

38 |

14.3% |

31 |

13.3% |

-17.7% |

|

経常利益 |

38 |

14.3% |

39 |

16.3% |

+0.2% |

|

当期純利益 |

35 |

13.2% |

26 |

11.1% |

-26.2% |

* 単位:百万円

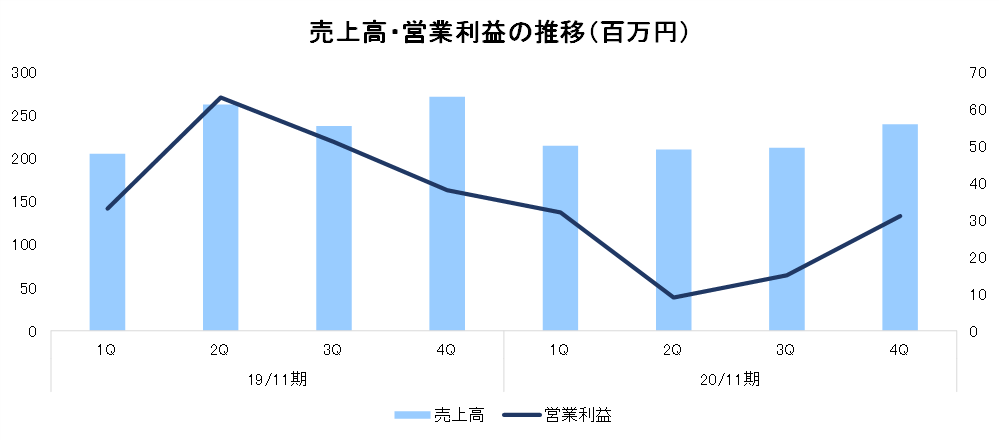

前年同期比12.0%の減収、同17.7%の営業減益

売上高は前年同期比12.0%減の2億39百万円、営業利益は同17.7%減の31百万円、経常利益は同0.2%増の39百万円、当期純利益は同26.2%減の26百万円。一部顧客の新型コロナウイルス感染対策の影響は第2四半期に収束したが、第3四半期以降は以前の状況に回復しつつある。

2-2 20/11期(累計)非連結決算

|

|

19/11期 |

構成比 |

20/11期 |

構成比 |

前期比 |

会社予想 |

予想比 |

|

売上高 |

976 |

100.0% |

877 |

100.0% |

-10.1% |

865 |

+1.4% |

|

売上総利益 |

430 |

44.1% |

350 |

39.9% |

-18.6% |

– |

– |

|

販管費 |

242 |

24.9% |

260 |

29.7% |

+7.5% |

– |

– |

|

営業利益 |

187 |

19.2% |

89 |

10.2% |

-52.4% |

76 |

+16.8% |

|

経常利益 |

190 |

19.5% |

100 |

11.4% |

-47.3% |

87 |

+14.8% |

|

当期純利益 |

140 |

14.4% |

68 |

7.8% |

-51.4% |

60 |

+14.4% |

* 単位:百万円

前期比10.1%の減収、同52.4%の営業減益

売上面では、一部顧客の新型コロナウイルス感染対策に伴う稼働率低下で、第2四半期の業績が悪化した。プロジェクト中断や教育事業の開催延期も生じた。第3四半期以降は以前の状況に回復し、10月に修正した会社予想に対しては計画通り。

利益面では、投資活動の加速により売上総利益が18.6%減となった。販管費は事業拡大に向けた増員で微増となり、営業利益は52.4%減、経常利益は47.3%減、当期純利益は51.4%減となった。会社計画に対しては各利益が上回った。

受注面では、期末受注残が前年並みの2億30百万円となり、堅調に推移した。

採用活動では、即戦力となる中途採用は感染拡大による景気の動向に注視した厳選採用を継続した。21年卒の新卒採用はWeb座談会、面接を実施、情報系の学生を中心に3名内定。期末のコンサルティング要員数は52名(6名入社、1名退職、前年比5名増)。

投資活動は、計画を前倒しで加速。既存領域では、コンサル事業のストック展開に向けた準備に注力。新領域では、新たにビジネス&テクノロジー領域への進出を図る。

配当は減収減益ながら前期と同額の1株15.00円を実施する。

2-3 既存事業の状況

新型コロナウイルス感染症の影響は第2四半期に大きく生じた。その後は通常状態に戻ったものの、投資活動をさらに加速させ、中途採用も抑制したことから、減収減益となった。コンサルティング事業では、オンラインコンサルティングにより、コロナ禍でのコンサルティングが可能になるとともに、遠方の顧客に対する効率的支援も可能となった。自動車分野は、次世代向けCASE関連の支援が堅調。分野を問わず、MBSE(モデルベースシステムズエンジニアリング)支援の需要が拡大した。教育事業では対面型の開催からオンライン開催に切替えたことで、夏以降は再開や新たな受注も獲得した。

2-4 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年11月 |

20年11月 |

|

19年11月 |

20年11月 |

|

現預金 |

1,272 |

1,320 |

負債 |

122 |

77 |

|

流動資産 |

1,421 |

1,428 |

純資産 |

1,391 |

1,433 |

|

固定資産 |

92 |

83 |

負債・純資産合計 |

1,513 |

1,511 |

* 単位:百万円

期末の総資産は前期末との比較で2百万円減の15億11百万円。手元流動性比率が約18ヶ月と現預金は潤沢。自己資本比率も94.8%(「NEXT」1000自己資本比率ランキング13位:7月28日付日本経済新聞)と高水準を維持しており、引き続き経営の健全性を維持している。

キャッシュ・フロー

|

|

19/11期 |

20/11期 |

前期比 |

|

|

営業キャッシュ・フロー |

147 |

85 |

-61 |

-42.0% |

|

投資キャッシュ・フロー |

-24 |

-12 |

12 |

– |

|

フリー・キャッシュ・フロー |

123 |

73 |

-49 |

-40.3% |

|

財務キャッシュ・フロー |

-13 |

-25 |

-11 |

– |

|

現金及び現金同等物期末残高 |

1,272 |

1,320 |

47 |

+3.8% |

*単位:百万円

20/11期末の現金及び現金同等物の残高は前期末比47百万円増加し、13億20百万円となった。

フリーCFは前期比49百万円減の73百万円。

3.投資活動の状況

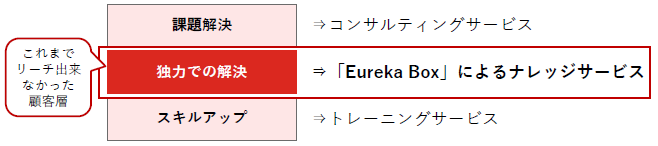

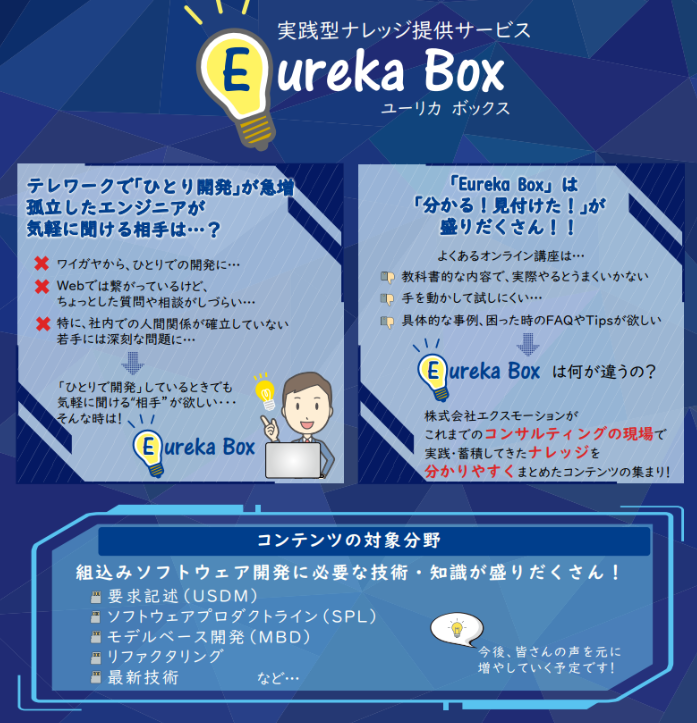

3-1 既存領域

“コア資産のデジタル化・ストック化により、コンサルティング事業のスケーリングを図る”ことを目的に、実践型ナレッジ提供サービス「Eureka Box」を開発した。社内運用を夏に終了し、社外協力者による効果・検証をしたのち、11月開催のET&IoT展でβ版を公開。12月10日からの無料アカウント登録を開始した。また、コンサルティング事業のスケーリングを図る。継続的な価値提供と事業のストック化に取り組み、これまでリーチできなかった顧客層の開拓を図る。

(同社資料より)

(同社HPより)

また、デンソーと共同でコネクテッドカーを使った新たなサービスを誰でも容易に開発することが出来るオープンな開発環境を構築中。詳細はET/IoT Digital2020の基調講演として12月に公開済(下図、同社HPに掲載)。

(同社HPより)

3-2 新たな領域

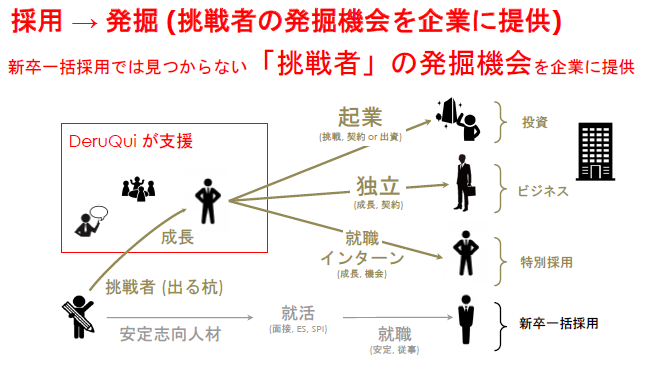

“新たにビジネス&テクノロジー領域への進出を図る”ことを目的に、投資を行っている。ビジネス領域では、Z世代の若者を発掘・育成するプログラム「DeruQui」(デルクイ)として、イノベーション人材の発掘および成長支援の仕組み作りと、オンラインでの運営方法を確立。学生版ではPoCとして有料協賛を実施し、3社の協賛で高い評価を得た。企業版ではDX(デジタルトランスフォーメーション)や新規事業を担う人材の発掘・育成プログラムとしてリリースすべく鋭意準備中。

一方、テクノロジー領域では、組み込み/エッジ開発での新しいテクノロジーについて「入門編」相当の知識を教材化して社内展開中。各資料は「Eureka Box(ユーリカ・ボックス)」のコンテンツとして提供予定。

Z世代の発掘育成プログラム「DeruQui」(デルクイ)

(同社資料より)

4.2021年11月期業績予想

4-1 通期非連結業績

|

|

20/11期 実績 |

構成比 |

21/11期 予想 |

構成比 |

前期比 |

|

売上高 |

877 |

100.0% |

1,042 |

100.0% |

+18.9% |

|

営業利益 |

89 |

10.2% |

142 |

13.6% |

+59.8% |

|

経常利益 |

100 |

11.4% |

143 |

13.7% |

+43.2% |

|

当期純利益 |

68 |

7.8% |

98 |

9.4% |

+44.4% |

* 単位:百万円

前期比18.9%の増収、同59.8%の営業増益予想

21/11期は売上高が前期比18.9%増の10億42百万円、営業利益は同59.8%増の1億42百万円を計画する。コンサルティング事業のさらなるパワーアップを図る。提供価値の向上に向けて、提供するソリューション、テクノロジーの拡大と深耕を図るとともに、解題解決に特化した「受けのコンサルティング」から、課題発見から関わる「攻めのコンサルティング」への移行を目指す。また、継続的な価値提供に向けて、高い継続率の維持と「Eureka Box」でのナレッジ外販による事業のストック化を目論む。コロナ禍でのリスクヘッジと新たな事業機会のオンライン化のさらなる促進と質の向上を目指すとともに、動画配信を中心とした「攻めの広報活動」を開始する。新たな社会課題に対する支援もスタートさせる。「DeruQui」若手人材育成コースではDXやイノベーションを担う新たな人材の発掘・育成を図る。「Eureka Box」での実践ナレージ提供サービスを通じては、テレワーク下で深刻化する在宅エンジニアのスキルアップ支援も行う。

配当予想に変更はなく、1株当たり15円の期末配当を実施する予定。

4-2 事業計画

事業を取り巻く環境

■ 製造業における事業モデルの変化

-収益の源泉がハードからソフトへ移行-それを実現するためのソフト内製化への動きが加速

■ コロナ禍がもたらした新たな社会課題

-DX人材、イノベーション人材の不足-若年層エンジニアの育成問題

|

ソフト内製化においても必要とされる高付加価値の支援 同社の強みを生かして新たな社会課題を解決 |

① コンサルティング事業のさらなるパワーアップ

■ 提供価値の向上

-提供するソリューション、テクノロジーの拡大&深耕・「組込み⇒エッジ&クラウド」の進化に対応した技術のキャッチアップ

-コロナ禍で事業の柱であるコンサルティング事業の弱みが露呈

・顧客の個々の困りごとに端を発する課題解決スタイルは顧客事情への依存度が高く、安定した経営がしづらい

-課題発見から関わる「攻めのコンサルティング」で、コンサルティングの提供価値を高める

・より大きな課題に取り組むことによる提供価値の向上と、同社主導のコンサルティングにより、顧客事情に左右されにくい安定した事業経営を目指す

■ 継続的な価値提供

-高い継続率の維持による、事業の安定運営

・メンバーのさらなるスキルアップとカスタマーサクセスの追求

-「Eureka Box」でのナレッジ外販による事業のストック化

・要員増だけでは応えきれない需要を取り込むために、コア資産のデジタル化・ストック化を図り、コンサルティング事業をスケールさせる

② コロナ禍でのリスクヘッジと新たな事業機会の開拓

■ オンライン化のさらなる促進と質の向上

-テレワークの継続と、それを支えるインフラの強化

-「Eureka Box」の自社活用による自社内でのナレッジ共有促進

■ 動画配信を中心とした「攻めの広報活動」を開始

-「Eureka Box」を始めとする動画配信の強化による、同社ファン層の確保と、新規顧客の開拓

-「YouTube」の積極活用により、同社の認知度向上と、事業機会の開拓を目指す

-オフィスの一部をスタジオ化することで、配信動画の品質アップと動画制作の効率化、労力軽減を図る

③ 新たな社会課題に対する支援をスタート

■ DXやイノベーションを担う新たな人材の発掘・育成

-「DeruQui」人材育成コースを展開・部長・課長の管理職向けのDX&イノベーション習得セミナー・若手人材向けのロングタームによる実践的育成セミナー

-類似サービスに対しては以下の点で大きく差別化

・長期継続性・メンターによる伴走

■ テレワーク下で深刻化する若手人材の育成

-「Eureka Box」での実践ナレッジ提供サービス

・テレワーク急増による、若手&新人エンジニアの孤立問題を解決・1人での作業を支援してくれる「実践ナレッジ」を提供

-ナレッジの提供にとどまらず、ドリルや演習による地道なスキルアップが可能

-「次世代アエンジニア育成コース」を新たに提供することで、これからの業界を担う新たなエンジニアの育成を支援

④ 新規事業の成長と利益率のさらなる向上

■ コンサルティング要員を感染拡大による景気の動向に注視した厳選採用としたことにより、3ヶ年計画の収益拡大は前年度策定のものから約1年の後ろ倒しを見込む

■ 続くコロナ禍の同社への影響は限定的と考えており、コンサルティング事業は、要員増により売上・利益率ともに拡大

■ 20/11期からの投資による新規事業の成長で、要員数に依存しない事業形態を目指す

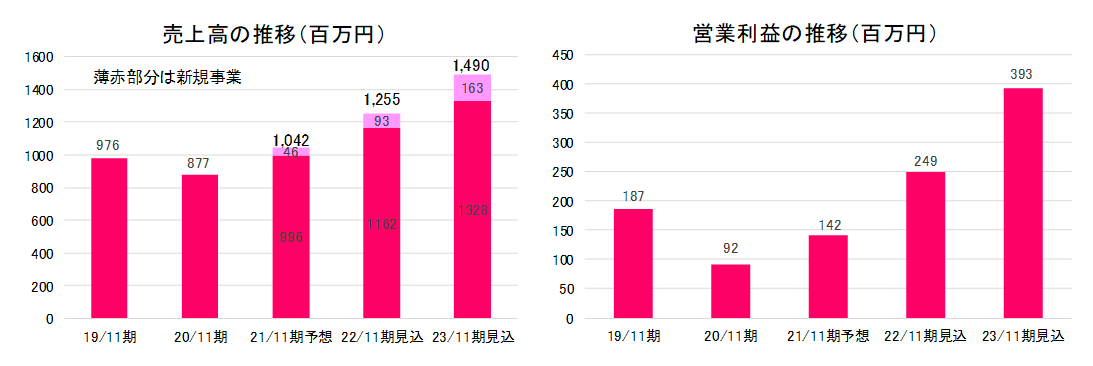

22/11期、23/11期見込については、21/11期予想の採用計画(コンサルティング要員)の新卒を含む9名の充足と同規模の採用が継続的に達成されることと、新規事業の着実な成長が実現した場合の収益拡大を含む。

(同社資料を元にインベストメントブリッジ作成)

5.今後の注目点

上期中心に新型コロナウイルス感染症の影響を受けたことに加え、中途採用を抑制したことで下期の受注を伸ばすことができず20/11期は減収減益となった。しかし、今後の新型コロナの影響は軽微となりそう。また、同社の主要顧客である自動車業界ではCASE関連の投資は最も重要な課題でもある。主力のコンサルティング事業では一時的な投資抑制はあったものの、自動車業界の業績は既に10~12月期に既に回復基調を強めており、これまで以上にはCASE関連の需要が増すことは確実な情勢。また、自動車業界の投資が停滞した際には自動車業界以外の顧客からの引き合いも増加しており、顧客の拡大が水面下で進んでいる模様。新型コロナの影響後の株価の戻りは鈍いが、中期計画達成を前提としたEPSは90~100円が想定される。21/11期のV時回復を考慮しても、かなり割安な水準に来ていると考える。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

8名、うち社外3名 |

|

監査等委員 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2020年07月13日)

基本的な考え方

当社は、企業価値を持続的に高めていくためにコーポレート・ガバナンスの充実が重要であると認識し、経営の効率性・健全性の確保および適時適切な情報開示に努めてまいります。