(8860)フジ住宅株式会社 業績回復と中期経営計画達成へ

|

宮脇 宣綱 社長 |

フジ住宅株式会社(8860) |

|

|

会社情報

|

市場 |

東証1部 |

|

業種 |

不動産業 |

|

代表取締役社長 |

宮脇 宣綱 |

|

所在地 |

大阪府岸和田市土生町1-4-23 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

648円 |

35,676,933株 |

23,119百万円 |

8.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

27.00円 |

4.2% |

36.44円 |

17.8倍 |

1,126.40円 |

0.6倍 |

*株価は2/24終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

* ROE、BPSは20年3月期実績、EPS、DPSは21年3月期予想。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主に帰属する 当期純利益 |

EPS |

配当 |

|

2017年3月(実) |

99,359 |

5,969 |

5,721 |

3,945 |

110.06 |

26.00 |

|

2018年3月(実) |

103,880 |

6,438 |

6,139 |

4,168 |

116.08 |

27.00 |

|

2019年3月(実) |

115,710 |

6,636 |

6,445 |

4,298 |

120.40 |

27.00 |

|

2020年3月(実) |

110,444 |

5,002 |

4,611 |

3,038 |

87.40 |

27.00 |

|

2021年3月(予) |

119,000 |

2,500 |

2,000 |

1,300 |

36.44 |

27.00 |

*単位:百万円、円

フジ住宅の2021年3月期第3四半期決算について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期利益計画(20/3期~22/3期)

3.2021年3月期第3四半期決算

4.2021年3月期業績予想

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 21/3期第3四半期は前年同期比14.1%の増収、同25.4%の経常増益。売上面では、中古住宅が一戸建て、マンションともに前年同期を若干下回ったものの、戸建分譲住宅の引渡件数が伸びた他、堺市北区金岡町の分譲マンションの引渡しもあり、分譲住宅セグメントが全体を牽引した。利益面でも、売上高が好調に推移した分譲住宅セグメントの増加が寄与した。販売状況を示す受注契約高は、中古住宅が減少した住宅流通事業で減少したものの、自由設計住宅や土地販売が増加した分譲住宅事業の増加が寄与し同7.0%増加した。売上高の先行指標となる受注契約残高は、前年同期末比3.8%の増加となった。

- 21/3期の会社計画は、前期比7.7%増収、同56.6%経常減益から変更なし。売上面では、第4四半期においても、戸建分譲住宅、分譲マンション及び個人投資家向け一棟売賃貸アパートの引渡しが集中する見込みである。一方、利益面では今後も更なる手許資金の充実、在庫リスクの低減を目的とした土地販売や建売住宅販売の促進と、新規発売の大型分譲現場を対象とした価格引き下げ等の弾力的な売価設定を進めることが影響する。配当予想についても前期と同額の1株当たり年27円の予想(上期末14円、期末13円)を据え置き。

- 今期は新型コロナウイルス感染症拡大に苦しめられた1年となったものの、来期においては感染の収束と業績の本格的な回復が期待される。来期は、中期経営計画の最終年度となるがその数値目標の達成に向けて期待が膨らむ。中期経営計画の達成に向けてどれ位の規模の受注を獲得できるのか、続く第4四半期の受注契約高の状況が注目される。とりわけそれを牽引するであろう大型戸建プロジェクト、分譲マンション、個人投資家向け一棟売賃貸アパートなど主力事業の受注状況が注目される。

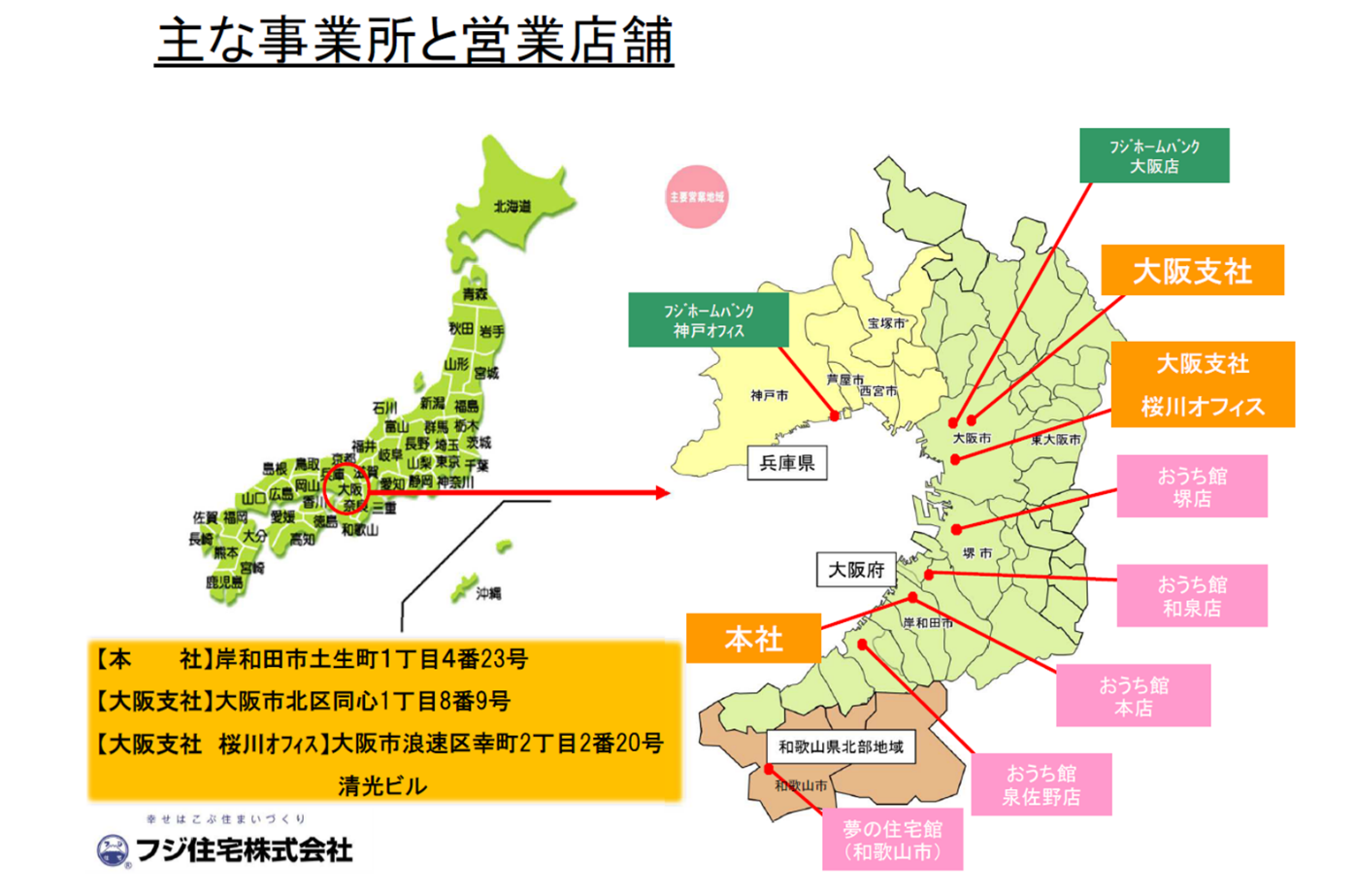

1.会社概要

地盤である大阪府を中心に、阪神間と和歌山市内で、戸建分譲・中古住宅等の住宅・不動産事業を展開。主力の戸建分譲は、分譲ながら間取りや設備仕様等、建築基準法の範囲内で最大限に顧客の要望を取り入れる「自由設計」と50~200戸規模で街並みの統一性を重視した開発を行う「街づくり」に特徴がある。また、中古住宅の改装販売、金融機関とタイアップした土地有効活用事業や個人投資家向け一棟売賃貸アパート販売事業、賃貸・管理事業も事業の柱である。

販売代理や戸建住宅から派生した各事業が独自のノウハウを持ち、他の事業部門を相互に補完する(相乗効果)、単なる住宅の分譲会社ではなく地域や時代の住宅に関するあらゆるニーズに対応できる機能を備えていることが「住まいのトータルクリエイター」である同社の特長だ。地域密着型経営の特長を活かし、顧客に顔を向けた「売りっ放し」、「建てっ放し」のない顧客満足度の高い住宅づくりを目指している。

(同社会社説明会資料より)

【1-1 事業内容】

分譲住宅事業(21/3期第3四半期連結累計期間 売上構成比31.9%)

戸建とマンションの分譲を展開。特徴は50~200戸規模の新築戸建住宅の「街づくり」と、顧客自身が住まいづくりに参加する 「自由設計」。自由設計住宅では間取りや設備仕様に対する様々なニーズに対応。また、新築分譲マンション販売事業も分譲住宅セグメントに含まれている。マンション分譲は地価上昇とその後の供給過剰・需要低下に伴う事業リスクの高まりを予見し05年春に事業を停止したが、リーマン・ショック後の地価の下落と分譲マンション市場の需給改善を踏まえて12年2月に再開。駅近の利便性の高い立地等、物件を厳選した1次取得者向けの価格訴求力のある分譲マンション販売を特徴とする。

(同社HPより)

『西宮浜甲子園』(兵庫県西宮市)

住宅流通事業(同 29.7%)

中古住宅再生事業『快造くん』の販売を展開。中古住宅再生事業『快造くん』は、中古住宅の「仕入」から、「リフォーム」、「販売」に至る住宅販売の3つの要素を全て揃えた同社ならではの事業。地域密着型経営やリフォームのマニュアル化による独自のノウハウに強みを持つ。

(同社HPより)

自由に見て、自由に選べる住宅情報展示場『おうち館 本店』(大阪府岸和田市)

土地有効活用事業(同 18.1%)

賃貸住宅等の建築請負と個人投資家向け一棟売賃貸アパートを展開。建築請負では、賃貸管理のノウハウを生かした提案型の賃貸住宅の建築請負を実施。また、個人投資家向け一棟売賃貸アパートは、同社で土地を仕入れ、賃貸アパート等を建築し販売する。コスト競争力のある木造アパート「フジパレス」シリーズに08年11月サービス付き高齢者向け住宅「フジパレスシニア」が加わり、より独自性が強まった。個人投資家向け一棟売賃貸アパートでは、1棟当たり1億円前後の賃貸アパートが中心。資金運用手段として根強い需要がある。また、近年サービス付き高齢者向け住宅を積極的に開発している。

(同社HPより)

サービス付き高齢者向け住宅『フジパレスシニア』(大阪府堺市)

(同社HPより)

個人投資家向け一棟売賃貸アパート『フジパレス』シリーズ

賃貸及び管理事業(同 18.2%)

100%子会社フジ・アメニティサービス(株)が、賃貸アパートの建物管理や入居者募集、賃料回収等の管理業務及び分譲マンションの管理組合からの運営受託を展開。安定収益源となるばかりでなく、良質の賃貸・管理サービスは、賃貸住宅の建築請負や個人投資家向け一棟売賃貸アパートの他、分譲マンションの販売等との相乗効果も高い事業。

建設関連事業(同 2.0%)

2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の売上高。21/3期第1四半期より報告セグメントとなった。

【1-2同社の強み】

住まいのトータルクリエイターとして幅広い事業に強みを有していること

土地の仕入れ・許認可の取得・設計・建築・販売の一貫体勢を備えた戸建住宅事業で築き上げたノウハウを基盤に、中古住宅販売、土地有効活用、個人投資家向け一棟売賃貸アパート販売、賃貸及び管理の幅広い事業を、相乗効果を図りながら展開。地域密着型経営の特長を活かしながら住まいに関する幅広い事業の相乗効果を発揮し、より高い顧客満足を実現する不動産・サービスの提供を実施。

(同社HPより)

ノウハウを活かした中古住宅再生事業が展開できること

創業当初の住宅の代理販売事業とリフォーム事業のノウハウの融合から生まれたのが、中古住宅再生事業『快造くん』。中古住宅の「仕入」から、「リフォーム」、「販売」に至る住宅販売の3つの要素を全て揃えた同社ならではの事業となっている。 地域密着型経営による情報収集はもちろん、リフォームのマニュアル化による“売れる中古住宅づくり”が強み。また、中古住宅の仕入にあたっては、相続登記が未了の場合でも、司法書士と連携して買取りを行う『フジホームバンク』を開設。相続登記にかかる費用も、売却代金から支払いできるなど顧客の利便性も高い。

(同社HPより)

収益力を高める土地活用の提案力を有すること

同社は、単なる土地活用の事業提案だけではなく、市場調査・企画・設計・建築・賃貸管理はもちろんのこと、総合不動産業(ディベロッパー)として、その力を最大限に発揮している。土地の購入や売却、アパート・マンションの建替え、法務・税務に関することなど、顧客からの様々な相談に専門的な見地から的確に対応している。賃貸住宅経営については、多くの土地情報の中から適した土地を厳選し、専任のマーケティングスタッフによる綿密な市場調査をもとに、長期安定経営が可能なプランニングを実施。また、中古収益物件についても、好立地で優良な物件のみを仕入れて商品化。更に、オーナーの「安心・安全・安定」した賃貸経営を万全にサポートする一括借上システムも提案している。

(同社HPより)

ポートフォリオ効果

不動産業界は景気や金利の変動といった外部要因に大きな影響を受ける。そこで、フジ住宅では多様な商品・サービスを提供することにより、収益の安定化を図れる事業ポートフォリオを目指してきた。

過去5年の売上構成比を比較してみると、以前は分譲住宅が4割超を占めていたが、現在では分譲住宅、住宅流通、土地有効活用及び賃貸管理と3つの事業がほぼ3割超となり、バランスのとれた事業ポートフォリオを実現している。

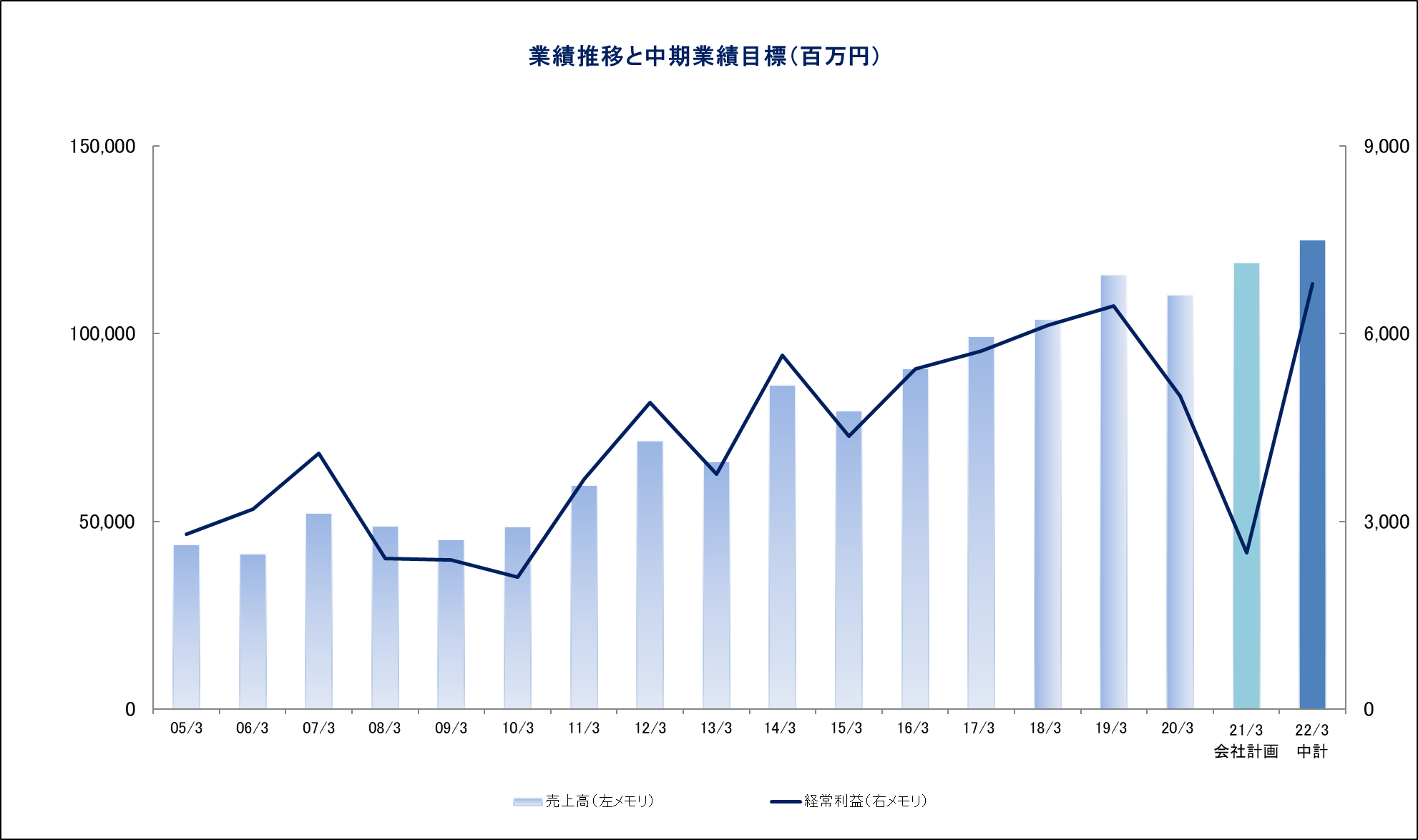

2.中期利益計画(20/3期~22/3期)

同社は、今後3年間の中期業績目標を策定した。地価高騰、建築費高騰、職人不足、消費税増税、販売価格高止まりなど様々な外部環境の変化に対応するべく、「分譲マンションの供給戸数増加」、「より利益率の高いエリアに注力」 、「ストック収入の増加」を積極的に行い、中期利益計画の最終年度である22/3月期に過去最高益の更新を目指す。22/3期の数値目標は、売上高1,250億円、経常利益68億円。

19/3期を最終年度とする4年間の前回中期業績目標は、分譲住宅事業や土地活用事業や賃貸及び管理事業の拡大などが牽引し、売上高、経常利益、当期純利益、ROEともに計画を上回る実績となった。中期業績目標の達成に向けた同社の強い意志が確認された4年間であったと言えよう。

中期業績目標

|

|

19/3期 前回中期計画 |

19/3期 実績 |

20/3期 実績 |

21/3期 会社計画 |

22/3期 計画 |

|

売上高 |

102,000 |

115,710 |

110,444 |

119,000 |

125,000 |

|

営業利益 |

– |

6,636 |

5,002 |

2,500 |

7,300 |

|

経常利益 |

6,000 |

6,445 |

4,611 |

2,000 |

6,800 |

|

当期純利益 |

3,900 |

4,298 |

3,088 |

1,300 |

4,600 |

|

ROE(自己資本当期純利益率) |

10%以上 |

11.9% |

8.0% |

– |

10%以上 |

*単位:百万円

中期利益計画の前提

20/3期 実績

当初の中期利益計画では、以下の見通しを持っていた。分譲マンション供給の端境期と消費税増税による影響で調整の一年。分譲マンション供給の端境期となり、また、職人不足の解消に時間がかかることにより、分譲住宅セグメントの業績は前期よりも減少。こうした中、大阪市内の営業拠点の移設に伴う投資が先行。また、土地を保有していない個人投資家向けに、サービス付き高齢者向け住宅の建築条件付き土地販売を増加。賃貸及び管理事業は、個人投資家向け一棟売賃貸アパート及びサービス付き高齢者向け住宅の取扱戸数の増加により堅調に推移する見込み。

売上高は期初予想を上回る業績となったものの、翌期に販売開始を予定している大型現場の土地造成工事が進んだことによる土地等にかかる控除対象外消費税が増加したこと及び当連結会計年度末時点の現預金積み上げのために資金調達費用が増加したことにより、営業利益及び経常利益は予想を下回る結果となった。

21/3期 計画

当初の中期利益計画では、以下の見通しを持っていた。分譲マンションの引渡しが増加し全体で19/3期を超える水準まで業績回復する計画。堺市及び和泉市の分譲マンション2棟の引渡しを予定しており、分譲住宅セグメントの売上高が19/3期の水準まで回復。また、北摂、阪神間の大型戸建プロジェクトが相次いで販売開始となる。住宅流通セグメントでは、大阪市内・北摂・阪神間といったエリアでの利益率の高い商品の仕入を強化。その他、19/3月期に受注したサービス付き高齢者向け住宅の引渡しが、21/3月期以降に集中する。賃貸及び管理セグメントは、引き続き着実に伸長し売上高200億円に到達する見込み。

しかし、中古住宅に加え分譲住宅事業において、土地販売、建売住宅販売の促進と、新規発売の大型分譲現場も対象とした価格引き下げ等の弾力的な売価設定により、資金の回収と在庫の回転を早めることで、新型コロナウイルス感染症拡大に備えた手許資金の充実、在庫リスクの低減に努めることから、21/3期の会社計画は中期業績目標を下回る見込みとなった。

22/3期 計画

一棟売賃貸アパート・分譲マンションとも大きく伸び売上高及び利益が過去最高額を更新する予定。大阪市、堺市、摂津市の分譲マンション3棟の引渡しを予定しており、分譲住宅セグメントの売上高は過去最高額を更新する計画。また、北摂、阪神間の大型戸建プロジェクトが引渡時期を迎える。一棟売賃貸アパートの引渡件数が大きく伸びる他、賃貸及び管理セグメントでは、自社保有のサービス付き高齢者向け住宅が50棟を超える見込み。

事業セグメント別の中期業績目標

|

売上高 |

19/3期 実績 |

20/3期 実績 |

21/3期 中計 |

22/3期 中計 |

|

分譲住宅 |

40,919 |

28,926 |

42,900 |

44,300 |

|

住宅流通 |

33,094 |

38,176 |

30,500 |

31,000 |

|

土地有効活用 |

23,847 |

23,298 |

26,000 |

25,700 |

|

賃貸及び管理 |

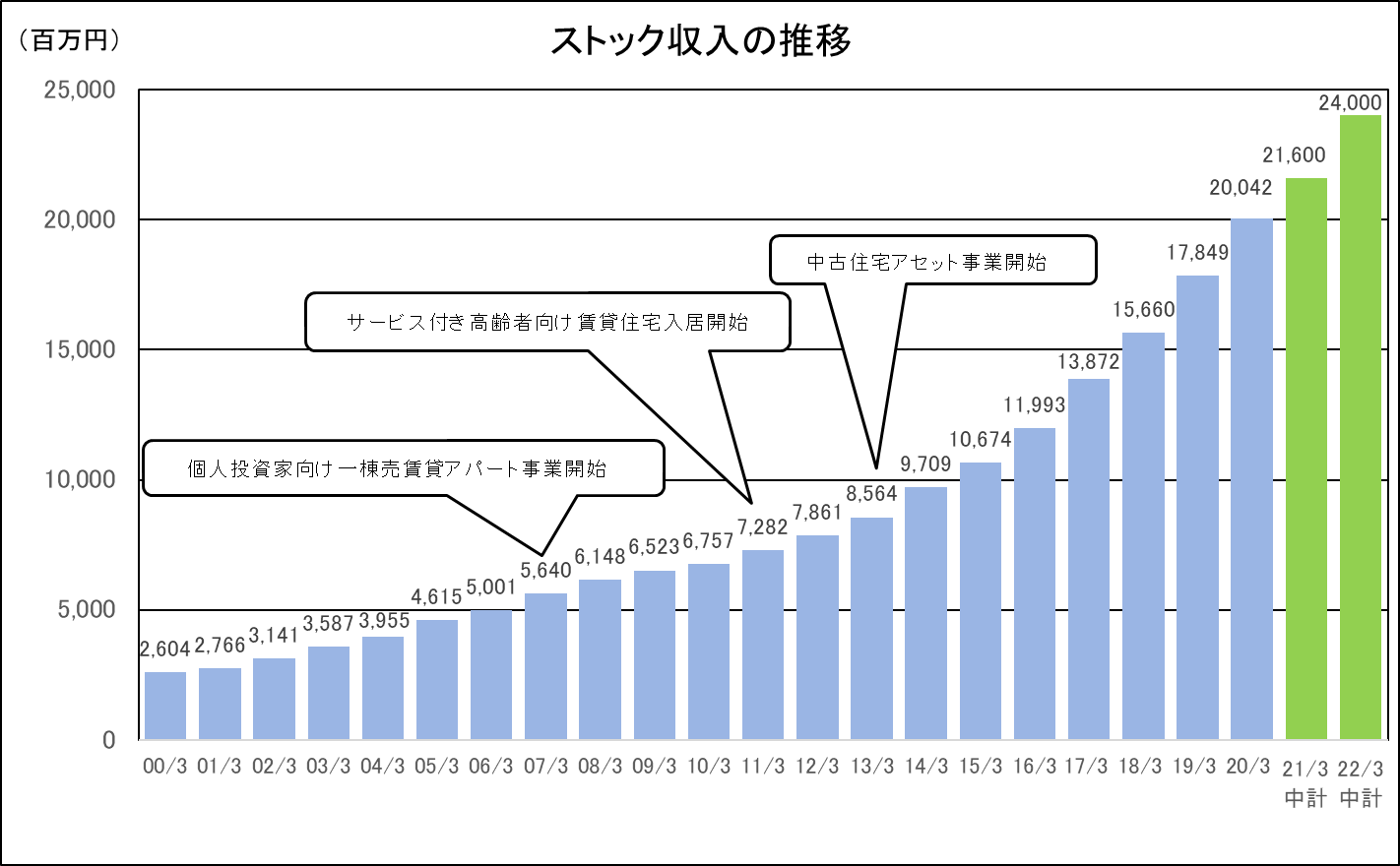

17,849 |

20,042 |

21,600 |

24,000 |

|

セグメント利益 |

19/3期 実績 |

20/3期 実績 |

21/3期 中計 |

22/3期 中計 |

|

分譲住宅 |

3,726 |

1,313 |

2,680 |

2,720 |

|

住宅流通 |

507 |

713 |

1,110 |

1,140 |

|

土地有効活用 |

2,381 |

2,171 |

2,720 |

2,690 |

|

賃貸及び管理 |

1,747 |

2,430 |

2,230 |

2,610 |

*単位:百万円

*セグメント利益は全社費用控除前の数値

*2019年5月8日発表の連結中期利益計画より

分譲住宅事業のトピック

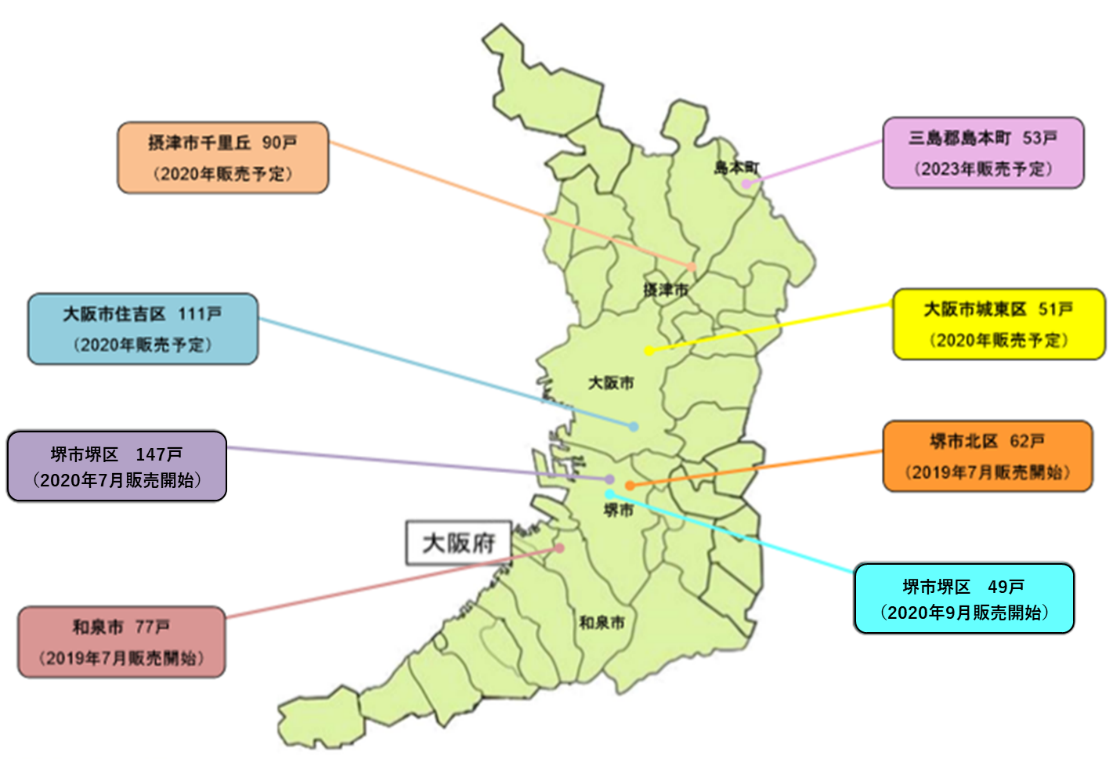

【今後販売予定の主な分譲マンションプロジェクト】

(同社決算短信補足資料より)

分譲住宅事業では、21/3期に堺市及び和泉市の分譲マンション2棟の引渡しを、22/3期には大阪市、堺市、摂津市の分譲マンション4棟の引渡しを予定している。

住宅流通事業のトピック

【中古住宅販売分布エリア】

(同社中期利益計画についてより)

住宅流通事業では、今後利益率改善のため、大阪市・阪神間・北摂のエリアでの仕入を強化していく方針。

土地有効活用事業のトピック

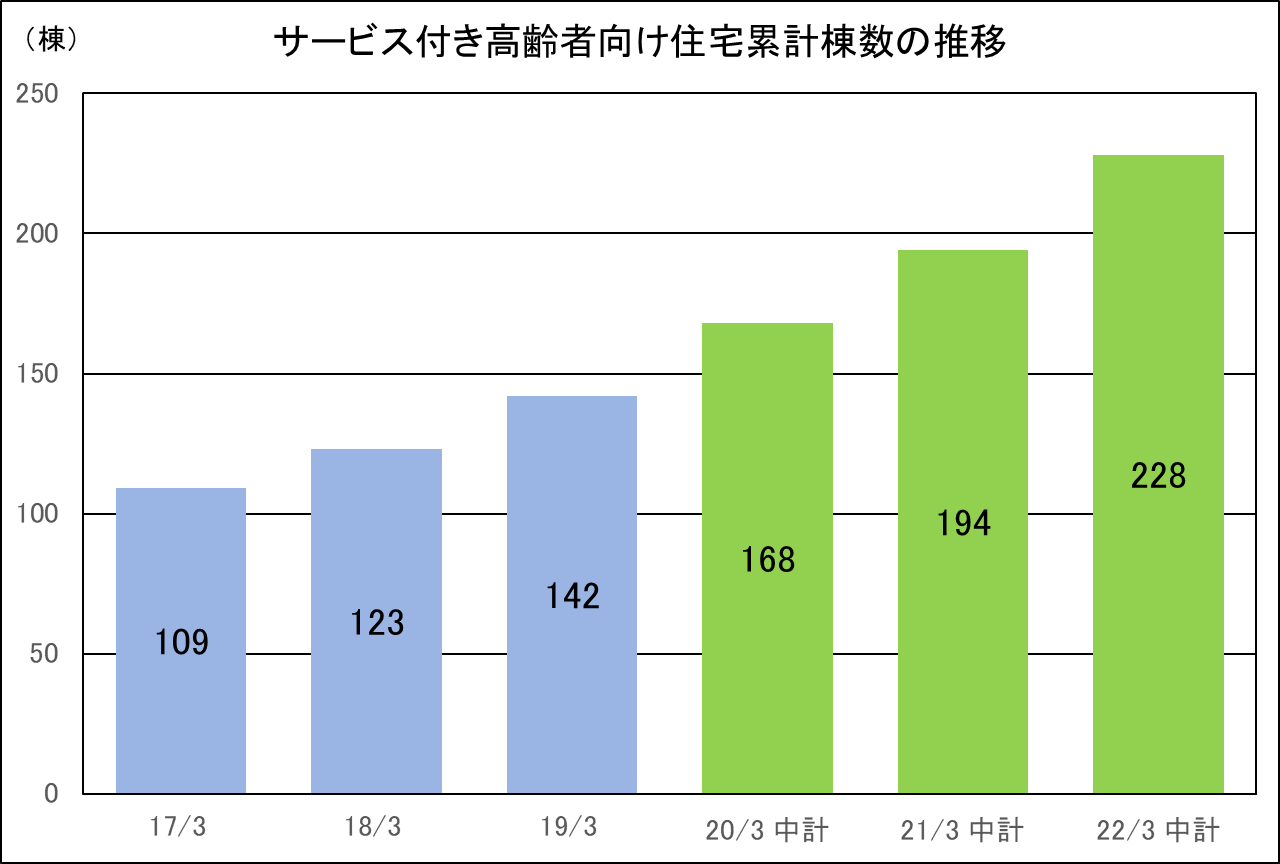

【サービス付き高齢者向け住宅供給累計棟数の推移】

土地有効活用事業では、19/3期に受注したサービス付き高齢者向け住宅の引渡しが、21/3期以降に集中する見込み。

賃貸及び管理事業のトピック

【ストック収入の推移】

ストック収入は安定的に増加し、20/3期には売上高200億円に到達した。

3.2021年3月期第3四半期決算

(1)連結業績

|

|

20/3期 第3四半期 |

構成比 |

21/3期 第3四半期 |

構成比 |

前年同期比 |

|

売上高 |

77,320 |

100.0% |

88,210 |

100.0% |

+14.1% |

|

売上総利益 |

11,864 |

15.3% |

12,755 |

14.5% |

+7.5% |

|

販管費 |

8,639 |

11.2% |

8,748 |

9.9% |

+1.3% |

|

営業利益 |

3,224 |

4.2% |

4,007 |

4.5% |

+24.3% |

|

経常利益 |

2,987 |

3.9% |

3,745 |

4.2% |

+25.4% |

|

親会社株主に帰属 する四半期純利益 |

1,980 |

2.6% |

2,448 |

2.8% |

+23.6% |

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円

前年同期比14.1%の増収、同25.4%の経常増益

21/3期第3四半期の売上高は、前年同期比14.1%増の882億10百万円となった。売上高は、中古住宅が一戸建て、マンションともに前年同期を下回ったものの、戸建分譲住宅の引渡件数が伸びた他、堺市北区金岡町の分譲マンションの引渡しに加え、兵庫県下の大型分譲住宅用地の一部を素地販売したこともあり、分譲住宅セグメントが全体を牽引した。また、賃貸及び管理セグメントにおいて土地有効活用事業にリンクする賃貸管理物件数が順調に伸びていることや、前期に連結子会社化した雄健建設グループ3社の売上高が計上されたことも売上高の増加に寄与した。販売状況を示す受注契約高は、中古住宅が減少した住宅流通事業で減少したものの、自由設計住宅や土地販売が増加した分譲住宅事業の増加が寄与し同7.0%増加した。売上高の先行指標となる受注契約残高は、前年同期末比3.8%の増加となった。

経常利益は、前年同期比25.4%増の37億45百万円。セグメント利益は、価格引き下げ等の弾力的な売価設定を行ったことに加え、仕入環境が悪化した影響で販売戸数が減少したことにより住宅流通事業で減少した。一方、売上高が好調に拡大した分譲住宅セグメントや土地有効活用事業を中心にセグメント利益が増加した。

売上総利益率が前年同期比で0.8ポイント低下したものの、広告宣伝費や人件費の減少などコスト削減に努め売上高対販管費比率が同1.3ポイント低下したことにより、売上高対営業利益率は0.3ポイント上昇の4.5%となった。これにより、営業利益は40億7百万円と前年同期比24.3%増加した。一方、営業外収益で補助金収入が前年同期に比べ減少したことや営業外費用で支払利息が同増加した、ものの受取手数料が同増加したことなどにより経常利益の増益率は営業利益の増益率を上回った。その他、特別損益は特別損失で固定資産売却損を82百万円と投資有価証券評価損31百万円計上したのが主なもの。

(2)セグメント業績

セグメント別売上高・利益

|

|

21/3期第3四半期 売上高 |

構成比 |

前期比 |

セグメント利益 |

構成比 |

前期比 |

|

分譲住宅 |

28,169 |

31.9% |

+42.8% |

1,490 |

29.1% |

+139.2% |

|

住宅流通 |

26,198 |

29.7% |

-4.9% |

372 |

7.3% |

-37.4% |

|

土地有効活用 |

15,991 |

18.1% |

+5.6% |

1,379 |

26.9% |

+2.6% |

|

賃貸及び管理 |

16,070 |

18.2% |

+7.9% |

1,905 |

37.2% |

+5.7% |

|

建設関連 |

1,779 |

2.0% |

– |

-23 |

-0.5% |

– |

|

調整額 |

– |

– |

– |

-1,117 |

– |

– |

|

合計 |

88,210 |

100.00% |

+14.1% |

4,007 |

– |

+24.3% |

*単位:百万円

※建設関連セグメントは、2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の売上高及びセグメント利益。今第1四半期より報告セグメントとなった。

分譲住宅セグメントの売上高は前年同期比42.8%増の281億69百万円、セグメント利益は同139.2%増の14億90百万円。

売上高は自由設計住宅の引渡しが前年同期の509戸から522戸へ増加した他、分譲マンションの引渡しが前年同期の10戸から61戸へ増加したことに加え、兵庫県下の大型分譲住宅用地の一部を素地販売したことが大きく寄与した。セグメント利益も弾力的な売価設定による下振れ圧力はあったものの、大型分譲住宅用地の一部素地販売や、販売戸数の増加により大幅な増益となった。

受注契約高は、自由設計住宅が544戸(前年同期は495戸)、分譲マンションが101戸(同133戸)、土地販売が55億45百万円(同5億53百万円)となり、320億18百万円と前年同期比28.9%の増加となった。

住宅流通セグメントの売上高は前年同期比4.9%減の261億98百万円、セグメント利益は同37.4%減の3億72百万円。

中古住宅(戸建)の引渡戸数は前年同期の228戸から178戸へ減少し、中古住宅(マンション)の引渡戸数も前年同期の1,008戸から986戸へ減少した。分譲住宅セグメント同様に中古住宅の価格引き下げ等の弾力的な売価設定を行ったことが売上高の減少率以上にセグメント利益の減少率が拡大した要因。

中古住宅(戸建)の受注契約戸数は158戸(前年同期は210戸)、中古住宅(マンション)の受注契約戸数は945戸(同1,036戸)と減少、住宅流通セグメントの受注契約高は、244億67百万円と前年同期比11.3%減少した。

土地有効活用セグメントの売上高は前年同期比5.6%増の159億91百万円、セグメント利益は同2.6%増の13億79百万円。

サービス付き高齢者向け賃貸住宅の引渡し件数増加と賃貸住宅等建築請負の増加が、売上と利益の増加に寄与した。受注契約高は160億21百万円と前年同期比0.0%減と若干減少した。受注契約高は、個人投資家向け一棟売賃貸アパートで同19.3%増加したものの賃貸住宅等建築請負とサービス付き高齢者向け賃貸住宅で大幅に減少した。

上記の他、賃貸及び管理セグメントの売上高は前年同期比7.9%増の160億70百万円、セグメント利益は同5.7%増の19億5百万円。土地有効活用事業にリンクした賃貸物件の引渡しに伴い管理物件の取扱い件数が増加したことに加えて、自社で保有するサービス付き高齢者向け賃貸住宅の棟数が増加したことが増益に寄与した。

また、子会社の新規連結により新たに報告セグメントとなった建設関連セグメントは17億79百万円の売上高、23百万円のセグメント損失となった。

セグメント別売上高

|

|

20/3期 第3四半期 |

21/3期 第3四半期 |

||||

|

数量 |

金額 |

数量 |

金額 |

構成比 |

前年同期比 |

|

|

自由設計住宅等 |

509戸 |

18,889 |

522戸 |

20,792 |

23.6% |

+10.1% |

|

分譲マンション |

10戸 |

380 |

61戸 |

2,131 |

2.4% |

+459.4% |

|

土地販売 |

3,664㎡ |

460 |

38,346㎡ |

5,246 |

5.9% |

– |

|

分譲住宅 |

– |

19,731 |

– |

28,169 |

31.9% |

+42.8% |

|

中古住宅(戸建) |

228戸 |

5,491 |

178戸 |

4,636 |

5.3% |

-15.6% |

|

中古住宅(マンション) |

1,008戸 |

22,060 |

986戸 |

21,559 |

24.4% |

-2.3% |

|

その他 |

– |

2 |

– |

1 |

0.0% |

-22.1% |

|

住宅流通 |

1,236戸 |

27,554 |

1,164戸 |

26,198 |

29.7% |

-4.9% |

|

賃貸住宅等建築請負 |

20件 |

2,193 |

26件 |

2,554 |

2.9% |

+16.4% |

|

サービス付き高齢者向け賃貸住宅 |

16件 |

4,067 |

21件 |

4,703 |

5.3% |

+15.6% |

|

個人投資家向け一棟売賃貸アパート |

69棟 |

8,885 |

63棟 |

8,734 |

9.9% |

-1.7% |

|

土地有効活用 |

– |

15,147 |

– |

15,991 |

18.1% |

+5.6% |

|

賃貸料収入 |

– |

11,221 |

– |

11,907 |

13.5% |

+6.1% |

|

サービス付き高齢者向け賃貸住宅事業収入 |

– |

2,952 |

– |

3,513 |

4.0% |

+19.0% |

|

管理手数料収入 |

– |

713 |

– |

648 |

0.7% |

-9.0% |

|

賃貸及び管理 |

– |

14,887 |

– |

16,070 |

18.2% |

+7.9% |

|

建設関連 |

– |

– |

112件 |

1,779 |

2.0% |

– |

|

合計 |

– |

77,320 |

– |

88,210 |

100.0% |

+14.1% |

*単位:百万円

※建設関連セグメントは、2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の売上高。今第1四半期より報告セグメントとなった。

セグメント別受注契約高

|

|

20/3期 第3四半期 |

21/3期 第3四半期 |

|||

|

数量 |

金額 |

数量 |

金額 |

前年同期比 |

|

|

自由設計住宅等 |

495戸 |

19,688 |

544戸 |

22,522 |

+14.4% |

|

分譲マンション |

133戸 |

4,604 |

101戸 |

3,950 |

-14.2% |

|

土地販売 |

4,693㎡ |

553 |

40,379㎡ |

5,545 |

+900.9% |

|

分譲住宅 |

– |

24,846 |

– |

32,018 |

+28.9% |

|

中古住宅(戸建) |

210戸 |

5,174 |

158戸 |

4,015 |

-22.4% |

|

中古住宅(マンション) |

1,036戸 |

22,396 |

945戸 |

20,449 |

-8.7% |

|

その他 |

– |

2 |

– |

1 |

-22.1% |

|

住宅流通 |

1,246戸 |

27,574 |

1,103戸 |

24,467 |

-11.3% |

|

賃貸住宅等建築請負 |

21件 |

2,037 |

10件 |

1,183 |

-41.9% |

|

サービス付き高齢者向け賃貸住宅 |

9件 |

2,700 |

5件 |

1,372 |

-49.2% |

|

個人投資家向け一棟売賃貸アパート |

82棟 |

11,286 |

97棟 |

13,465 |

+19.3% |

|

土地有効活用 |

– |

16,025 |

– |

16,021 |

-0.0% |

|

建設関連 |

– |

– |

113件 |

758 |

– |

|

合計 |

– |

68,445 |

– |

73,265 |

+7.0% |

*単位:百万円

※建設関連セグメントは、2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の受注契約高。今第1四半期より報告セグメントとなった。

(3)四半期業績の推移

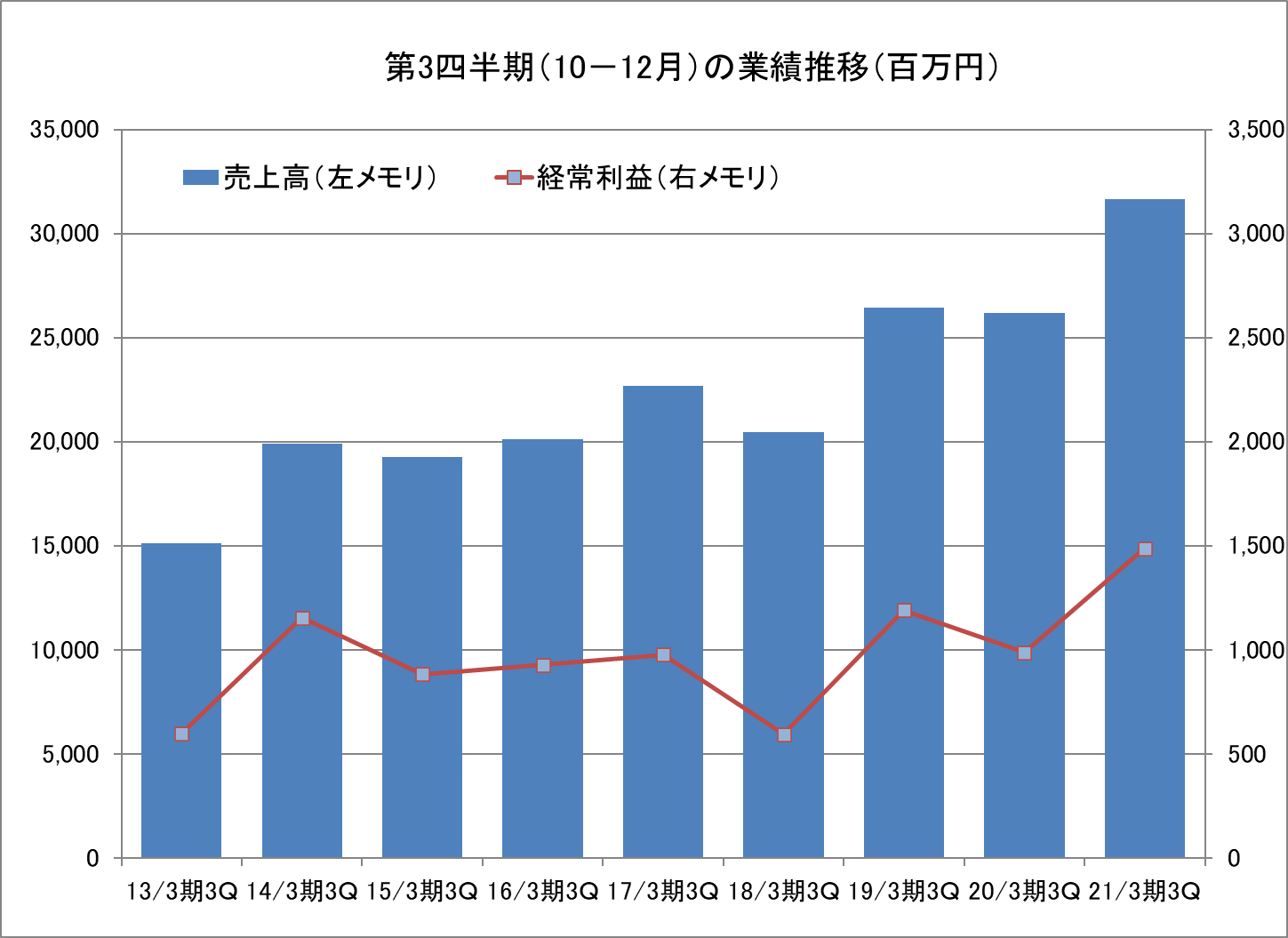

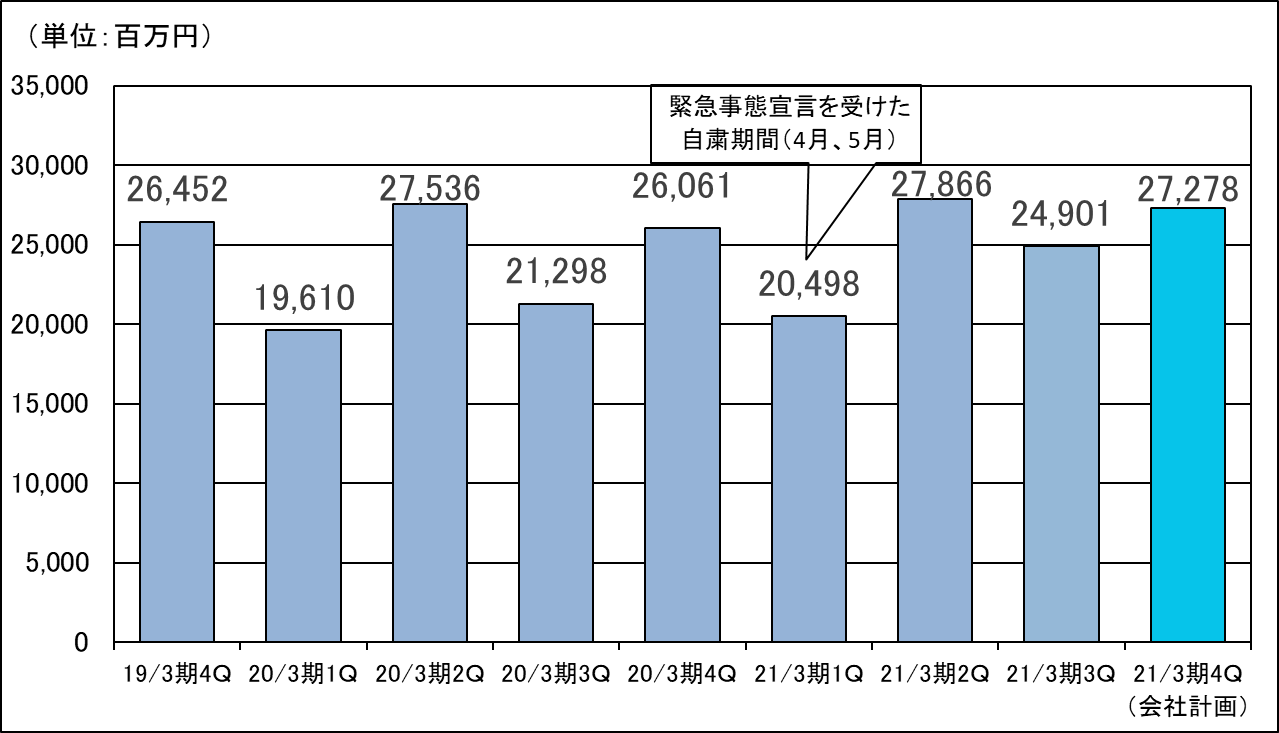

第3四半期(10-12月期)の連結売上高と経常利益の推移

今第3四半期(10-12月期)は、分譲住宅セグメントの拡大が寄与し過去の第3四半期と比較し、四半期ベースで高水準の売上高と経常利益となった。

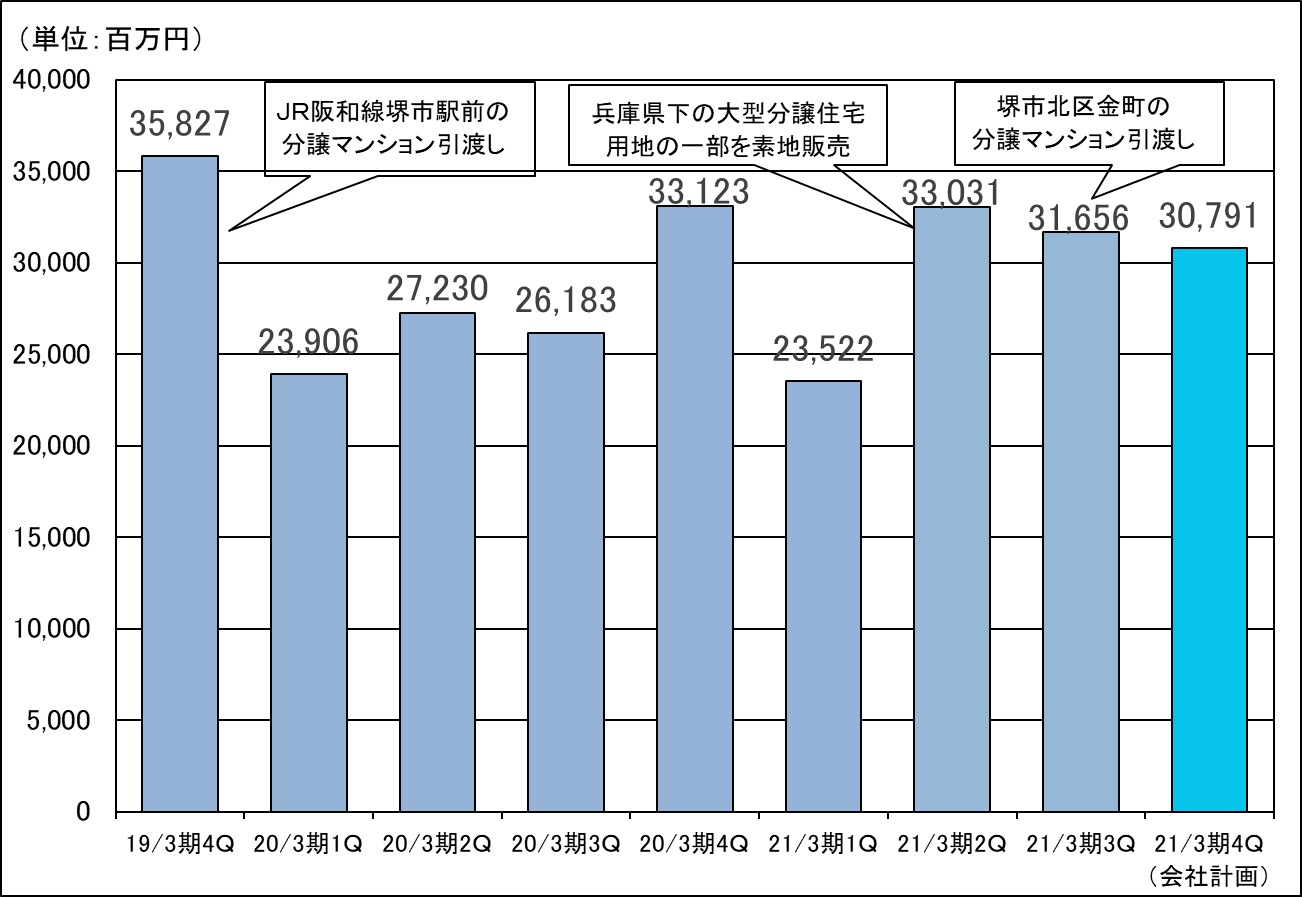

四半期毎の連結売上高実績と計画の推移

(同社決算短信補足資料より)

今第3四半期(10-12月期)の連結売上高は316億56百万円となった。戸建分譲住宅の引渡件数が伸びた他、堺市北区金岡町の分譲マンションの引渡しもあり、分譲住宅セグメントが全体を牽引した。第4四半期においても、戸建分譲住宅、分譲マンション及び個人投資家向け一棟売賃貸アパートの引渡しが集中する見込みである。

四半期毎の受注契約高実績と計画の推移

(同社決算短信補足資料より)

今第3四半期(10-12月期)受注契約高は、249億1百万円となった。2020年5月の緊急事態宣言解除後は、第2四半期以降、住宅流通セグメントを除いて、各セグメントの受注は好調を持続している。また、今期は大型分譲住宅用地及び分譲マンションの販売を相次いで開始しており、期初からの弾力的な売価設定の効果もあり、特に分譲住宅グメントの受注が好調に推移している。

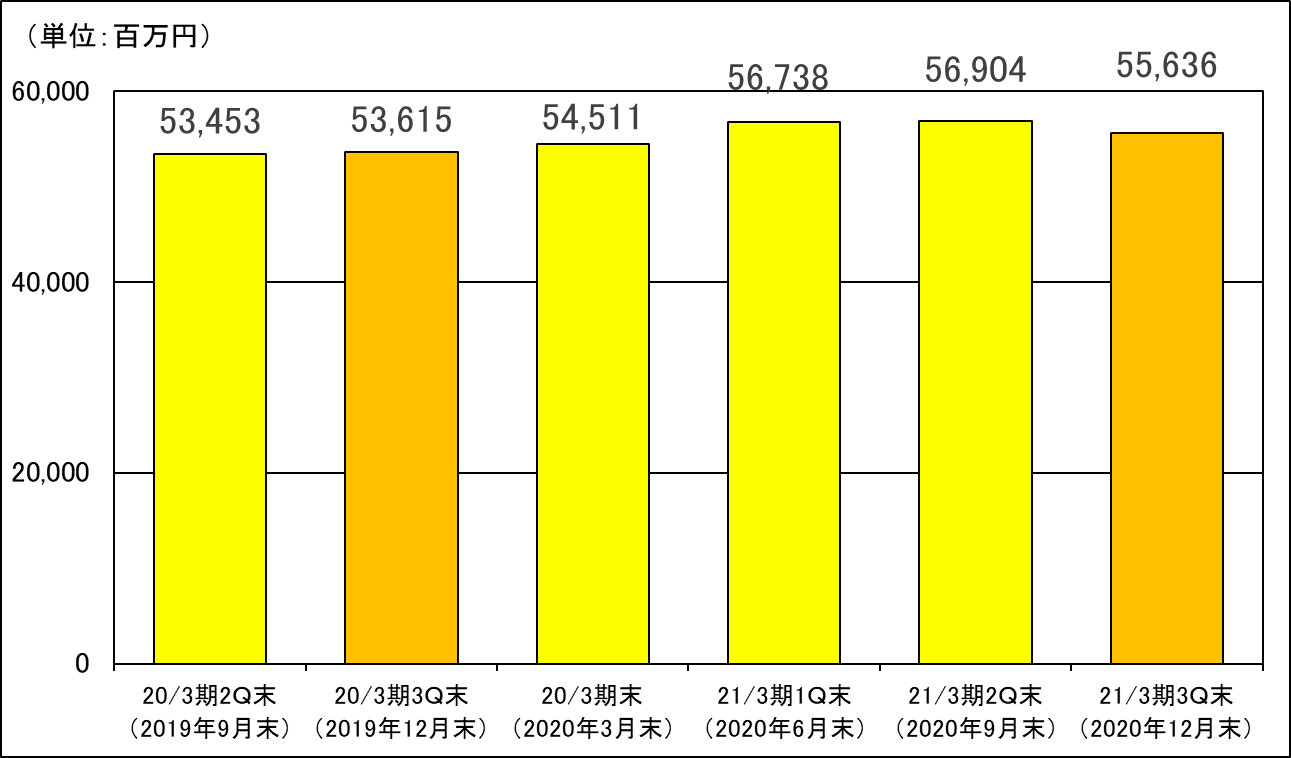

受注契約残高の推移

(同社決算短信補足資料より)

今第3四半期末の受注契約残高は、前年同期末比3.8%増の556億36百万円と高水準を維持している。

(4)財政状態

|

|

20年3月 |

20年12月 |

|

20年3月 |

20年12月 |

|

現預金 |

14,757 |

20,062 |

仕入債務 |

4,199 |

4,397 |

|

たな卸資産 |

102,064 |

89,057 |

短期有利子負債 |

33,792 |

29,526 |

|

流動資産 |

119,763 |

111,331 |

未払法人税等 |

1,278 |

453 |

|

有形固定資産 |

38,717 |

40,310 |

前受金 |

4,837 |

5,130 |

|

無形固定資産 |

716 |

678 |

長期有利子負債 |

72,024 |

68,475 |

|

投資その他 |

3,237 |

3,420 |

負債 |

122,507 |

114,220 |

|

固定資産 |

42,671 |

44,409 |

純資産 |

39,927 |

41,520 |

|

資産合計 |

162,435 |

155,741 |

有利子負債合計 |

105,816 |

98,002 |

*単位:百万円

*たな卸資産=販売用不動産+仕掛販売用不動産+開発用不動産+未成工事支出金+貯蔵品

*有利子負債=借入金+社債+リース債務

2020年12月末の総資産は1,557億41百万円と前期末比66億93百万円減少した。資産サイドは、主に販売用不動産と開発用不動産を中心とするたな卸資産が減少し現預金が増加した。負債・純資産サイドは、主に短期や長期の有利子負債が減少し利益剰余金が増加した。たな卸資産の主な内訳と金額は、販売用不動産156.6億円(前期末248.2億円)、仕掛販売用不動産323.0億円(同152.5億円)、開発用不動産407.6億円(同617.0億円)。有利子負債は78億13百万円の減少。自己資本比率は26.7%と前期末から2.1ポイントの上昇。

(5)最近のトピックス

【「テレワーク推進賞 優秀賞」を受賞】

同社は、一般社団法人日本テレワーク協会主催(後援:総務省、厚生労働省、経済産業省、国土交通省、東京商工会議所、公益財団法人日本生産性本部、日本テレワーク学会、フジサンケイ ビジネスアイ)の「第21回テレワーク推進賞」において、優秀賞を受賞した。「テレワーク推進賞」は、一般社団法人日本テレワーク協会が「ICT(情報通信技術)を活用した場所や時間にとらわれない柔軟な働き方」であるテレワークの一層の普及促進を目的とした取組みの一環として、2000 年度より実施しているもの。今年度は、『コロナを乗り越えて!スマート社会に向けたテレワーク‼』をテーマに審査が行われた。同社は、2018 年に「テレワーク先駆者百選 総務大臣賞」に選定され、今回、コロナ禍において多数の企業がテレワークを実施する中での「テレワーク推進賞 優秀賞」の受賞となった。

【スポーツ庁による「スポーツエールカンパニー2021」に認定】

スポーツ庁では、運動不足である「働き盛り世代」のスポーツの実施を促進し、スポーツに対する社会的気運の醸成を図ることを目的として、社員の健康増進のためにスポーツの実施に向けた積極的な取り組みを実施している企業を「スポーツエールカンパニー」として認定する制度を実施しており、同社は2年連続で認定された。同社は、経済産業省と東京証券取引所が共同して選定を行う「健康経営銘柄」においても不動産業種では最多の選定回数となる3回選定されている。すべての社員が健康への意識を高め、心身の健康を維持できるよう枠にとらわれず柔軟性を活かし様々な取り組みを展開しており、普段からの健康的な生活習慣の定着に向け、運動に親しむきっかけ作りを推進している。

【大阪府看護協会への寄付】

同社は株式会社南都銀行が引き受け先となる寄付型私募債「<ナント>SDGs私募債」の発行により資金調達を行い、これに伴い公益社団法人大阪府看護協会へ寄付を行なった。

新型コロナウィルス感染症の治療に取り組む医療従事者の方々や医療体制の継続に尽力いただいている関係者の方々に感謝の気持ちを込めて、私募債発行手数料の一部を寄付金として寄贈する(私募債の発行額:5億円、寄付総額 1百万円)。

「社員のため、社員の家族のため、顧客・取引先のため、株主のため、地域社会のため、ひいては国家のために当社を経営する」という経営理念のもと、本社所在地である大阪府に対し地域貢献を行う。

【2021年オリコン顧客満足度(R)調査において 「建売住宅 ビルダー 近畿 第1位」 「建売住宅 ビルダー 近畿 大阪部門 第1位」をダブル受賞】

同社は、オリコンによる2021年 顧客満足度(R)調査 建売住宅 ビルダー部門において、近畿地区および大阪部門でともに第1位となるダブル受賞をはたした。

オリコンの顧客満足度(R)調査は実際にサービスを利用したユーザーを対象とし、アンケート調査を行うもので(*1)、全部で10項目ある評価(立地、周辺環境、デザイン、住宅設備、長期保証、情報提供、引渡し時の住宅確認、住宅構造・設計、金額の納得感、アフターフォロー)のすべてで第1位を獲得した。同社の第1位受賞は初となるが、「売りっぱなし、建てっぱなしにはしない」という方針で事業展開をしており、今後もお客様の信頼を裏切ることのない、安心と信頼の住まいづくりを提供していくとしている。

*1 株式会社oricon ME Webサイトより

4.2021年3月期業績予想

(1)連結業績

|

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

売上高 |

110,444 |

100.0% |

119,000 |

100.0% |

+7.7% |

|

営業利益 |

5,002 |

4.5% |

2,500 |

2.1% |

-50.0% |

|

経常利益 |

4,611 |

4.2% |

2,000 |

1.7% |

-56.6% |

|

親会社株主に帰属 する当期純利益 |

3,088 |

2.8% |

1,300 |

1.1% |

-57.9% |

*単位:百万円

前期比7.7%の増収、同56.6%の経常減益予想

21/3期の会社計画は、売上高が前期比7.7%増の1,190億円、経常利益が同56.6%減の20億円の予想から変更なし。

新型コロナウイルス感染症により、2020年4月に発出された緊急事態宣言の解除後は、不動産業界において営業活動再開により感染症拡大前の水準に徐々に戻ってきており、今第3四半期の各セグメントの受注契約高は緊急事態宣言下で営業活動ができなかった4~5月を除いては、前年同期と同水準以上を計上した。こうした環境下、売上面では、第4四半期においても、戸建分譲住宅、分譲マンション及び個人投資家向け一棟売賃貸アパートの引渡しが集中する見込みである。

一方利益面では、更なる手許資金の充実、在庫リスクの低減を目的とした土地販売や建売住宅販売の促進と、新規発売の大型分譲住宅現場を対象とした価格引き下げ等の弾力的な売価設定を進める影響が出る。売上高営業利益率は、2.1%と前期比2.4ポイント低下の前提。

配当予想についても、前期と同額の1株当たり年27円の予想(上期末14円、期末13円)を据え置き。

通期セグメント別連結売上高予想

|

|

20/3期 |

21/3期 予想 |

|||

|

数量 |

金額 |

数量 |

金額 |

前年同期比 |

|

|

自由設計住宅等 |

736戸 |

27,666 |

740戸 |

29,950 |

+8.3% |

|

分譲マンション |

14戸 |

519 |

140戸 |

4,880 |

+839.8% |

|

土地販売 |

6,142㎡ |

740 |

– |

6,070 |

+719.6% |

|

分譲住宅 |

– |

28,926 |

– |

40,900 |

+41.4% |

|

住宅流通 |

1,707戸 |

38,176 |

1,402戸 |

30,200 |

-20.9% |

|

賃貸住宅等建築請負 |

29件 |

3,250 |

38件 |

3,750 |

+15.4% |

|

サービス付き高齢者向け賃貸住宅 |

19件 |

5,581 |

26件 |

5,300 |

-5.0% |

|

個人投資家向け一棟売賃貸アパート |

110棟 |

14,466 |

103棟 |

14,250 |

-1.5% |

|

土地有効活用 |

– |

23,298 |

– |

23,300 |

+0.0% |

|

賃貸料収入 |

– |

15,080 |

– |

15,930 |

+5.6% |

|

サービス付き高齢者向け賃貸住宅事業収入 |

– |

4,017 |

– |

4,700 |

+17.0% |

|

管理手数料収入 |

– |

944 |

– |

970 |

+2.7% |

|

賃貸及び管理 |

– |

20,042 |

– |

21,600 |

+7.8% |

|

建設関連 |

– |

– |

– |

3,000 |

– |

|

合計 |

– |

110,444 |

– |

119,000 |

+7.7% |

*単位:百万円

※建設関連セグメントは、2020年1月29日付で全株式を取得し同社の完全子会社となった雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の売上高。今第1四半期より報告セグメントとなった。

今期は、堺市及び和泉市の分譲マンション2棟の引渡し及び大規模分譲地の一部素地販売を予定しており、分譲住宅セグメントの売上高に寄与する見通し。

通期セグメント別営業利益予想

|

|

20/3期 |

21/3期 会社予想 |

前期比 |

要因 |

|

分譲住宅 |

1,313 |

-160 |

-112.2% |

土地販売、建売住宅販売の促進と、新規発売の大型分譲現場も対象とした価格引き下げ等の弾力的な売価設定が影響。 |

|

住宅流通 |

713 |

20 |

-97.2% |

中古住宅の価格引き下げ等の弾力的な売価設定が影響。

|

|

土地有効活用 |

2,171 |

1,980 |

-8.8% |

感染症拡大の影響により、4~5月にかけて営業活動を自粛した影響で個人投資家向け一棟売賃貸アパートの引渡棟数が減少。 |

|

賃貸及び管理 |

2,430 |

2,440 |

+0.4% |

土地有効活用事業にリンクした賃貸物件の引渡しで管理物件の取扱い件数と自社保有のサービス付き高齢者向け賃貸住宅の棟数が増加。 |

|

建設関連 |

– |

100 |

– |

2020年1月29日付で完全子会社化した雄健建設株式会社、関西電設工業株式会社及び日建設備工業株式会社の営業利益。 |

|

合計 |

6,629 |

4,380 |

-33.9% |

|

*単位:百万円

*営業利益の合計は全社費用控除前の数値

(2)今第3四半期期売上高の通期業績予想に対する進捗率

|

|

売上高 |

営業利益 |

経常利益 |

当期(四半期)純利益 |

|

通期会社予想(8/4公表) |

119,000 |

2,500 |

2,000 |

1,300 |

|

第3四半期実績 |

88,210 |

4,007 |

3,745 |

2,448 |

|

通期予想進捗率 |

74.1% |

160.3% |

187.3% |

188.4% |

*単位:百万円

第3四半期の売上高の通期業績予想に対する進捗率は74.1%と順調に推移している。しかし、今後更なる手許資金の充実、在庫リスクの低減を目的とした土地販売や建売住宅販売の促進と、新規発売の大型分譲現場を対象とした価格引き下げ等の弾力的な売価設定を進める方針であるため、通期の会社計画予想は据え置きとなった。

21/3期第3四半期連結累計期間の実績と通期会社予想の進捗状況

21/3期第3四半期連結累計期間の連結売上高実績882億10百万円に、20/12月末の受注契約残高(556億36百万円)のうち、今期売上予定の225億71百万円を加えた1,107億81百万円(通期目標の93.1%)がほぼ確実に今期の売上に計上される見込み。これに、今後大きなブレのない1月以降の賃貸及び管理の売上55億29百万円を加えた売上は、通期目標の97.7%となる。通期目標との差額である26億88百万円(通期目標の2.3%)は、1月以降の受注のうち今期売上に計上される中古住宅、土地販売及び建売住宅販売の1~2月の販売額となる。会社計画の達成に向け順調に推移している。

(3)新マンションブランド「ブランニード」の誕生

同社は、新規マンションブランドとなる都市型邸宅マンション「ブランニード」を立ち上げ、10月より3つのマンションプロジェクトの販売を開始した。「ブランニード」は駅から徒歩5分圏内の好立地が中心となる。都市生活の本質的な価値を見据え、住まわれる方々の暮らしを豊かに彩り、時代を超えて必要とされ続ける邸宅を創造することをコンセプトとしている。

既存のマンションブランドであるシャルマンフジとともに今後の販売拡大が期待される。

(同社決算短信補足資料より)

5.今後の注目点

同社の第3四半期連結累計期間は、前年同期比で14.1%増収、同24.3%営業増益の好決算となった。兵庫県下の大型分譲住宅用地の一部を素地販売したことも拡大の要因となっているものの、新型コロナウイルス感染症拡大により2020年4月に発出された緊急事態宣言の解除後は、事業環境が急速に回復していることが確認された。続く第4四半期においては、新型コロナウイルス感染症の再拡大による2度目の緊急事態宣言の影響が懸念されるものの、豊富な受注契約残高の消化とストックビジネスである賃貸及び管理収入の計上により好調な売上高の推移が予想される。こうした一方で、第4四半期の会社計画の利益は各段階利益ともに赤字の厳しい予想となっている。これは、更なる手許資金の充実、在庫リスクの低減を目的とした土地販売や建売住宅販売の促進と、新規発売の大型分譲住宅現場を対象とした価格引き下げ等の弾力的な売価設定を進める方針であることが影響している。足元の好調な受注環境の中で積極的な値引きの必要はなく、一部案件を除き多くの物件の受注採算が果たして本当にここまで悪化するのか疑問である。かねてから新型コロナウイルス感染症拡大という不確実性を考慮し、相当保守的な利益計画となっているのか第3四半期の収益性をチェックする必要があると考えていたが、今第3四半期(10-12月期)の各段階利益は過去の第3四半期(10-12月期)と比較して高水準での着地と、特段の収益性の悪化が確認できなかった。残りの期間でどこまで利益を積み上げることができるのか、第4四半期の収益状況が注目される。

また、今期は新型コロナウイルス感染症拡大に苦しめられた1年となったものの、来期においては感染の収束と業績の本格的な回復が期待される。来期は、中期経営計画の最終年度となるがその数値目標の達成に向けて期待が膨らむ。中期経営計画の達成に向けてどれ位の貯金を蓄積することができるのか、第4四半期の受注契約高の状況が注目される。とりわけそれを牽引するであろう大型戸建プロジェクト、分譲マンション、個人投資家向け一棟売賃貸アパートなどの主力事業の受注状況に注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査役設置会社 |

|

取締役 |

7名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2020年12月4日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

【補充原則1-2-4.議決権の電子行使と招集通知の英訳化】 |

議決権電子行使プラットフォームについては利用可能としております。 招集通知の英訳については、当社では、海外投資家の比率が低く、現時点では不要と考えておりますが、今後、議決権の総数における海外投資家の議決権保有割合が20%以上に上昇した際には、招集通知の英訳を検討して参ります。 なお、IRにおいては、一部英文でのレポートの作成やホームページにて最低限の英訳ページを作成しております。 |

|

【原則2-6.企業年金のアセットオーナーとしての機能発揮】 |

企業年金制度はありません。終身雇用という概念の希薄化により、現在の貢献に対し今報いて欲しいというニーズが高まっていると考え、将来受け取るべき退職金を現給与に上乗せ支給することで、優秀な人材の確保に努めております。 |

|

【補充原則4-10-1.任意の仕組みの活用】 |

当社は、監査役会設置会社であり、独立社外取締役の員数は取締役会の過半数に達しておりませんが、社外取締役2名及び社外監査役2名を選任しており、公認会計士、税理士又は弁護士としての豊富な経験と深い見識を基に、取締役の指名・報酬に関しても適切な関与・助言をいただけているものと考えております。 したがって、現時点で任意の諮問委員会は不要であると考えておりますが、必要に応じて設置を検討して参ります。 |

<開示している主な原則>

|

原則 |

開示内容 |

|

【原則1-4.政策保有株式】 |

当社においては、全ての事業において不動産の取得資金等の借入や不動産の仕入れに関する情報の取得、さらには土地有効活用事業における顧客紹介等、総合的な取引を金融機関と行っており、事業拡大、持続的発展のためには、金融機関との協力関係が不可欠となります。 企業価値を向上させるという中長期的な目標のため、当社の経営理念・経営姿勢をご理解いただき、総合的な取引を行うことを前提とした金融機関の投資株式については経済的合理性を検証の上、保有していく方針としております。なお、個別銘柄ごとに株式数50万株かつ当社株主資本の2%以内を保有の上限としております。政策保有株式に係る議決権の行使につきましては、議案が当社及び投資先企業の企業価値向上に繋がるか、当社の保有目的と適合しているかを基準とし、個別議案を精査したうえで賛否の判断を行います。 |

|

【補充原則4-11-3.取締役会全体の実効性についての分析・評価の結果の概要】 |

毎年、取締役会の実効性評価を匿名のアンケート形式で実施し、その結果を取締役会に報告しております。なお、取締役会の実効性についての分析・評価の結果は以下のとおりです。 ・取締役会の開催頻度、各役員の出席状況は適切であり、資料の事前配布など各議案に対しての審議も適切に行える運営となっている。今後の課題としては、取締役会においての議論をより深めるために、事前に議案・報告事項について各役員から質問事項を提出し、その質問の回答を取締役会で行う等の改善を行って参ります。 |

|

【原則5-1 株主との建設的な対話に関する方針】 |

株主との対話はIR室が担当しており、IR担当役員が統括を行っております。 IR室は、日々、経営企画部、総務部、人事法務部、財務部、内部監査室と連携をとっており、必要な情報がIR室に報告される体制となっております。 IR室は、大阪、東京、名古屋、福岡にて個人投資家向け会社説明会、アナリスト・機関投資家向け会社説明会を実施し、その他、決算説明会、当社ホームページによる情報開示、株主通信を個人投資家の方にも分かりやすい内容にするなどにより、当社の経営理念や経営方針に関する理解を深めていただけるよう活動しております。 対話において把握された株主の意見・懸念については、取締役や取締役会にフィードバックしております。 |

<その他>

コーポレートガバナンスに関する基本的な考え方において、「人財の成長に合わせて事業を拡大するという考えのもと、過去からの営業地域のさらなる深耕を図るとともに、府下最大のマーケットである大阪市内をはじめ大阪府北部地域及び兵庫県南部地域への積極的な地域拡大を図り、収益力の向上及び財務体質の強化を推進することにより、お客様、お取引先様、株主様から常に信頼され、事業を通じて社会のお役に立てる企業となることを目指しております。」と述べている。