(4847) 株式会社インテリジェント ウェイブ 予想超えの増収増益、進捗も順調

|

佐藤 邦光 社長 |

株式会社インテリジェント ウェイブ(4847) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

佐藤 邦光 |

|

所在地 |

東京都中央区新川1-21-2 茅場町タワー |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

698円 |

26,294,349株 |

18,353百万円 |

11.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

10.00円 |

1.4% |

31.18円 |

22.4倍 |

265.55円 |

2.6倍 |

*株価は2/12終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年6月(実) |

8,469 |

702 |

766 |

547 |

20.78 |

7.00 |

|

2018年6月(実) |

10,603 |

547 |

573 |

377 |

14.36 |

7.00 |

|

2019年6月(実) |

10,443 |

921 |

953 |

683 |

25.99 |

9.00 |

|

2020年6月(実) |

10,920 |

1,036 |

1,074 |

762 |

29.00 |

10.00 |

|

2021年6月(予) |

11,000 |

1,150 |

1,190 |

820 |

31.18 |

10.00 |

* 予想は会社予想。単位:百万円、円。

(株)インテリジェント ウェイブの2021年6月期第2四半期決算の概要と通期の見通しなどについてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年6月期第2四半期決算概要

3.2021年6月期業績予想

4.中期事業計画(21/6期~23/6期)と進捗状況、長期的な成長に向けて

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 2021年6月期上期の売上高は前年同期比5.7%増の52億47百万円。第1四半期に発生した期ずれをカバーし増収。上半期の過去最高を更新した。ハードウェアの販売が増加したほか、クラウドサービスが堅調に推移した。システム開発は減収だったものの計画通りであった。顧客別にはDNPが減収も、カード会社、システム開発会社が大幅増収。営業利益は同10.0%増の4億5百万円。増収に加え、開発案件の品質管理を徹底したこと、クラウド事業の採算が改善したことなどから収益性も向上。営業利益率は同0.3ポイント上昇し7.7%。過去5年間で最高水準となった。売上、利益ともに期初予想を上回った。現時点では新型コロナウイルス感染症の影響は見られない。

- 21年6月期通期業績予想に変更はない。売上高は前期比0.7%増の110億円、営業利益は同11.0%増の11億50百万円の予想。システム開発の受注残高が増加しており、下期の売上に寄与するとみている。また、収益性の向上に注力しており、営業利益率 10%超を目指している。新型コロナウイルスの影響は下期も軽微と見ている。配当は前期と同じく10.00円/株の予定。予想配当性向は32.1%。

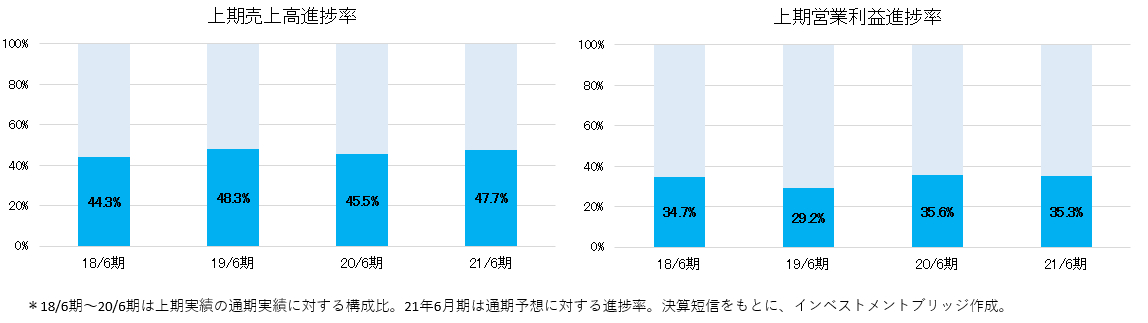

- 上期実績の通期予想に対する進捗率は売上高で47.7%、営業利益で35.3%。顧客の決算期の関係で下期の構成が大きい同社だが、過去3期と比較しても順調な進捗である。通期予想から上期実績を差し引いた下期(1-6月)は対前年同期比で減収見込みであるが想定通りの推移であり、コロナの影響も軽微と見込まれることから、通期予想にどれだけ上積みできるのか、第3四半期以降の動向を見守りたい。

- 一方中長期的には、成長牽引の柱と位置付けるクラウドサービスの売上成長スピードが注目される。長期的成長戦略の公表を待ちたい。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウエア開発会社。

金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。

地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.70%を保有する大日本印刷(株)及びそのグループ企業との連携が強みとなっている。

【経営理念 : 次代の情報化社会の安全性と利便性を創出する】

ネットワークゲートウェイ専門会社として、社員一人ひとりが、進取の気性を持った技術者集団としてあり続ける事で、次世代の新たなキラーシステムを創出し、次の30年を見据えた成長の軌跡を描いていく。そのためには、性別や国境にとらわれない多様な価値観が生み出すエネルギーが必要不可欠というのが同社の考え。また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で、社会における同社の企業価値も高めていく。

カード決済に不可欠な機能を提供するシステムの開発や運用を担う同社は、どのような事業環境になっても業務の継続が求められる。同社に受け継がれている「止まらないシステム」を追求する思想は、IT基盤の構築やセキュリティ機能の向上を支える技術と深く結びついており、今後、あらゆる業界に幅広く浸透していく、というのが同社の考え。

企業は、社会に貢献する事がなければ存在価値がない。同社は、これまでに培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげる事で、ユーザーを通じて社会全体から信頼される会社を目指している。

1-1 事業内容

金融業界を中心とした全業種の企業を主要顧客対として、決済を中心に、様々なデータの受渡しに必要なシステム(ITインフラ)を開発するほか、保守、クラウドサービスなどのサービス提供、製品およびハードウェアの販売、データの利活用に係る情報セキュリティ対策、サイバーセキュリティ対策の製品の開発・販売などを手掛けている。

システム開発は、クレジットカードの決済処理を完遂するために必要なネットワーク接続やカードの使用認証等の機能をもつFEP(Front End Processing)システムの開発業務などが中心。

なお、これまではクレジットカード会社を主な顧客として、カード決済に不可欠なシステムの開発や関連するサービスを提供する金融システムソリューション事業と一般の事業会社を主な顧客として、情報セキュリティ対策、サイバーセキュリティ対策の製品を販売するプロダクトソリューション事業の二つを報告セグメントとしてきたが、両事業で個別に管理していた顧客の情報を共有し営業活動を強化すると共に、セキュリティ対策技術の開発体制を強化し、新製品、新サービスの開発を促進するために、今期より金融業界を中心とした全業種の企業を顧客とする単一セグメントに変更した。

◎カテゴリー別売上高

|

|

21/6期 予想 |

備考 |

事業形態 |

|

システム開発 |

5,362 |

システムの受託開発業務に係る売上 |

フロー |

|

保守 |

1,284 |

同社が開発したシステムの保守業務に係る売上 |

ストック |

|

同社製品 |

397 |

同社製品の販売業務に係る売上 |

フロー |

|

クラウドサービス |

940 |

同社製システムの期間貸し業務に係る売上 |

ストック |

|

ハードウェア |

1,494 |

サーバー等ハードウェアの販売業務に係る売上 |

フロー |

|

他社製品 |

423 |

他社製品の販売業務に係る売上 |

フロー |

|

セキュリティ対策製品 |

1,100 |

同社製、他社製のセキュリティ対策製品の販売業務に係る売上 |

フロー |

* 単位:百万円

同社では、定常的に一定規模の売上を計上できる契約形態のものをストック、契約の規模や成立時期が定常的ではないカテゴリーをフローとして表示している。

◎主要製品およびサービス

*「NET+1」

店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行うためのソフトであり(ネットワーク接続機能、決済の前提となるカード認証機能、加盟店の業務を管理する機能等を有する)、専用ハードと共に提供される。この分野で圧倒的なNo.1ブランドであり、大手クレジットカード会社のネットワークへの接続で7割のシェアを有する。

*「ACE Plus」

偽造カード・盗難カード利用などクレジットカードや銀行口座の不正利用の検知を目的とした自社開発の不正検知システム。シェア6~7割と、豊富な実績を有する。

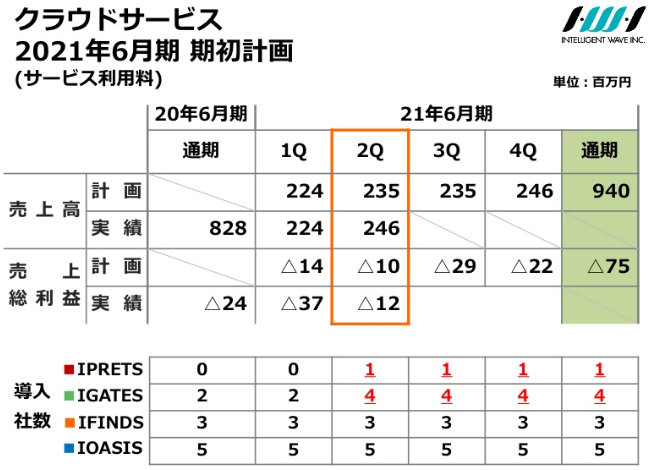

*クラウドサービス

各種サービスを通して培った技術とノウハウを活かして、アクワイアリング業務(同:IOASIS)、不正検知(サービス名:IFINDS)、スイッチング(同:IGATES)、ポイントシステム(同:IPRETS)などをクラウドサービスとして提供している。

*「CWAT(シーワット)」

「NET+1」や「ACE Plus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム。

顧客の業務に使用されるPC 端末(エンドポイント)から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視する。

「CWAT(シーワット)」を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口から各種ソリューションも提供している。

2.2021年6月期第2四半期決算概要

2-1 第2四半期(累計)業績

|

|

20/6期 2Q(累計) |

構成比 |

21/6期 2Q(累計) |

構成比 |

前年同期比 |

予想比 |

|

売上高 |

4,967 |

100.0% |

5,247 |

100.0% |

+5.7% |

+4.9% |

|

売上総利益 |

1,333 |

26.9% |

1,389 |

26.5% |

+4.2% |

– |

|

販管費 |

965 |

19.4% |

984 |

18.8% |

+2.0% |

– |

|

営業利益 |

368 |

7.4% |

405 |

7.7% |

+10.0% |

+6.6% |

|

経常利益 |

360 |

7.2% |

421 |

8.0% |

+17.0% |

+5.3% |

|

四半期純利益 |

237 |

4.8% |

285 |

5.4% |

+20.5% |

+1.8% |

* 単位:百万円

増収増益、予想を上回る。

売上高は前年同期比5.7%増の52億47百万円。第1四半期に発生した期ずれをカバーし増収。上半期の過去最高を更新した。ハードウェアの販売が増加したほか、クラウドサービスが堅調に推移した。システム開発は減収だったものの計画通りであった。顧客別にはDNPが減収も、カード会社、システム開発会社が大幅増収。

営業利益は同10.0%増の4億5百万円。増収に加え、開発案件の品質管理を徹底したこと、クラウド事業の採算が改善したことなどから収益性も向上。営業利益率は同0.3ポイント上昇し7.7%。上期としては過去5年間で最高水準となった。

売上、利益ともに期初予想を上回った。現時点では新型コロナウイルス感染症の影響は見られない。

◎カテゴリー別売上高

|

|

20/6期 2Q(累計) |

構成比 |

21/6期 2Q(累計) |

構成比 |

前年同期比 |

|

システム開発 |

2,574 |

51.8% |

2,437 |

46.4% |

-5.3% |

|

保守 |

606 |

12.2% |

647 |

12.3% |

+6.8% |

|

同社製品 |

179 |

3.6% |

209 |

4.0% |

+16.8% |

|

クラウドサービス |

390 |

7.9% |

470 |

9.0% |

+20.5% |

|

ハードウェア |

680 |

13.7% |

872 |

16.6% |

+28.2% |

|

他社製品 |

95 |

1.9% |

240 |

4.6% |

+152.6% |

|

セキュリティ対策製品 |

440 |

8.9% |

369 |

7.0% |

-16.1% |

|

売上高 |

4,967 |

100.0% |

5,247 |

100.0% |

+5.7% |

* 単位:百万円

*ハードウェア

FEP更改に係る特定の機種のサーバーの置換え案件などによって増収。

*他社製品

新規顧客向けの開発案件に利用される。大幅な増収。

*クラウドサービス

期初計画どおり増収。

*システム開発

減収も、ほぼ期初計画どおり。

*情報セキュリティ事業

他社製品の販売が奮わず減収。新製品の営業強化は、現時点ではまだ実績に結び付いていない。

2-2 第2四半期(10-12月)業績

|

|

20/6期 2Q(10-12月) |

構成比 |

21/6期 2Q(10-12月) |

構成比 |

前年同期比 |

|

売上高 |

2,549 |

100.0% |

2,949 |

100.0% |

+15.7% |

|

売上総利益 |

712 |

27.9% |

800 |

27.1% |

+12.4% |

|

販管費 |

484 |

19.0% |

529 |

18.0% |

+9.2% |

|

営業利益 |

227 |

8.9% |

271 |

9.2% |

+19.2% |

|

経常利益 |

219 |

8.6% |

292 |

9.9% |

+33.5% |

|

四半期純利益 |

145 |

5.7% |

202 |

6.9% |

+38.4% |

* 単位:百万円

◎カテゴリー別売上高

|

|

20/6期 2Q(10-12月) |

構成比 |

21/6期 2Q(10-12月) |

構成比 |

前年同期比 |

|

システム開発 |

1,323 |

51.9% |

1,324 |

44.9% |

+0.1% |

|

保守 |

305 |

12.0% |

332 |

11.3% |

+8.9% |

|

同社製品 |

82 |

3.2% |

65 |

2.2% |

-20.7% |

|

クラウドサービス |

212 |

8.3% |

246 |

8.3% |

+16.0% |

|

ハードウェア |

327 |

12.8% |

664 |

22.5% |

+103.1% |

|

他社製品 |

34 |

1.3% |

130 |

4.4% |

+282.4% |

|

セキュリティ対策製品 |

267 |

10.5% |

188 |

6.4% |

-29.6% |

|

売上高 |

2,549 |

100.0% |

2,949 |

100.0% |

+15.7% |

* 単位:百万円

四半期ベースでは、2桁の増収増益。

カテゴリー別では、累計では減収だったシステム開発が前年同期並み、ハードウェアおよび他社製品が大幅増収。自社製品、セキュリティ対策製品は減収だった。

2-2 受注動向

受注高は前年同期にクラウドサービス事業の大型の新規受注があったため、25億62百万円と前年同期比15.1%減少。

第2四半期末の受注残高は前年同期末比1.7%減の56億88百万円。受注残高の内訳は、クラウドサービス事業は同26.6%減の17億62百万円、システム開発が同10.8%増の20億75百万円、その他が同22.4%増の18億51百万円だった。

受注残高が前年実績を下回ってはいるが、下半期に売上計上する予定のシステム開発業務の受注残高やハードウェア販売の受注残高は前期実績を上回っており、堅調に推移している。

2-3 財政状態とキャッシュ・フロー

◎要約BS

|

|

20年9月 |

20年12月 |

|

20年9月 |

20年12月 |

|

流動資産 |

6,381 |

6,456 |

流動負債 |

2,950 |

2,725 |

|

現預金 |

3,641 |

3,741 |

買入債務 |

627 |

623 |

|

売上債権 |

1,720 |

1,586 |

前受金 |

1,381 |

1,138 |

|

固定資産 |

4,170 |

3,974 |

固定負債 |

617 |

631 |

|

有形固定資産 |

537 |

508 |

退職関連引当金 |

520 |

538 |

|

無形固定資産 |

1,465 |

1,319 |

負債合計 |

3,568 |

3,357 |

|

ソフトウエア |

1,262 |

1,218 |

純資産 |

6,983 |

7,073 |

|

投資その他の資産 |

2,167 |

2,146 |

利益剰余金 |

5,043 |

5,066 |

|

資産合計 |

10,552 |

10,430 |

負債・純資産合計 |

10,552 |

10,430 |

* 単位:百万円

現預金が増加した一方有形固定資産、ソフトウエアの減少などで総資産は前期末比1億21百万円減少し、104億30百万円。

前受金の減少などで負債残高は同2億11百万円減少の33億57百万円。

利益剰余金、その他有価証券評価差額金の増加などで純資産は同89百万円増加し70億73百万円。

自己資本比率は前期末より1.6ポイント上昇し、67.8%となった。

◎CF

|

|

20/6期2Q |

21/6期2Q |

増減 |

|

営業CF |

38 |

574 |

+536 |

|

投資CF |

-405 |

-195 |

+210 |

|

フリーCF |

-367 |

379 |

+746 |

|

財務CF |

-389 |

-278 |

+110 |

|

現金・同等物残高 |

2,498 |

3,741 |

+1,243 |

* 単位:百万円

税引前四半期純利益の増加、法人税等の支払額減少などで営業CFのプラス幅は拡大。フリーCFはプラスに転じた。

キャッシュポジションは上昇した。

3.2021年6月期業績予想

3-1 業績予想

|

|

20/6期 |

構成比 |

21/6期(予) |

構成比 |

前期比 |

|

売上高 |

10,920 |

100.0% |

11,000 |

100.0% |

+0.7% |

|

営業利益 |

1,036 |

9.5% |

1,150 |

10.5% |

+11.0% |

|

経常利益 |

1,074 |

9.8% |

1,190 |

10.8% |

+10.7% |

|

当期純利益 |

762 |

7.0% |

820 |

7.5% |

+7.6% |

* 単位:百万円

通期予想に変更なし。増収増益を予想。

通期業績予想に変更はない。売上高は前期比0.7%増の110億円、営業利益は同11.0%増の11億50百万円の予想。

システム開発の受注残高が増加しており、下期の売上に寄与するとみている。また、収益性の向上に注力しており、営業利益率 10%超を目指している。

新型コロナウイルスの影響は下期も軽微と見ている。配当は前期と同じく10.00円/株の予定。予想配当性向は32.1%。

3-2 カテゴリー別売上高

|

|

20/6期 |

構成比 |

21/6期(予) |

構成比 |

前期比 |

|

システム開発 |

5,791 |

53% |

5,362 |

49% |

-7% |

|

保守 |

1,246 |

11% |

1,284 |

12% |

+3% |

|

同社製品 |

244 |

2% |

397 |

4% |

+63% |

|

クラウドサービス |

828 |

8% |

940 |

9% |

+14% |

|

ハードウェア |

1,526 |

14% |

1,494 |

14% |

-2% |

|

他社製品 |

220 |

2% |

423 |

4% |

+92% |

|

セキュリティ対策製品 |

1,063 |

10% |

1,100 |

10% |

+3% |

|

売上高 |

10,929 |

100% |

11,000 |

100% |

+1% |

* 単位:百万円

売上高の推移

|

|

17/6期 |

18/6期 |

19/6期 |

20/6期 |

21/6期 予 |

|

ストック |

1,098 |

1,427 |

1,761 |

2,075 |

2,224 |

|

フロー |

7,370 |

9,157 |

8,658 |

8,826 |

8,776 |

|

ストック比率 |

13.0% |

13.5% |

16.9% |

19.0% |

20.2% |

* 単位:百万円

第2四半期累計で減収だったシステム開発は通期でも減収予想ではあるが、現時点まで想定通りの進捗である。

定常的に一定規模の売上を計上できるストック型ビジネスの比率は着実に上昇している。

第1四半期にシステム障害のためにコストが増加し売上総利益のマイナス幅が計画を上回ったクラウドサービスだが、第2四半期の売上・利益は計画通りであった。

(同社資料より)

4.中期事業計画(21/6期~23/6期)と進捗状況、長期的な成長に向けて

4-1 数値計画

|

|

20/6期 実績 |

21/6期 予想 |

22/6期 計画 |

23/6期 計画 |

CAGR |

|

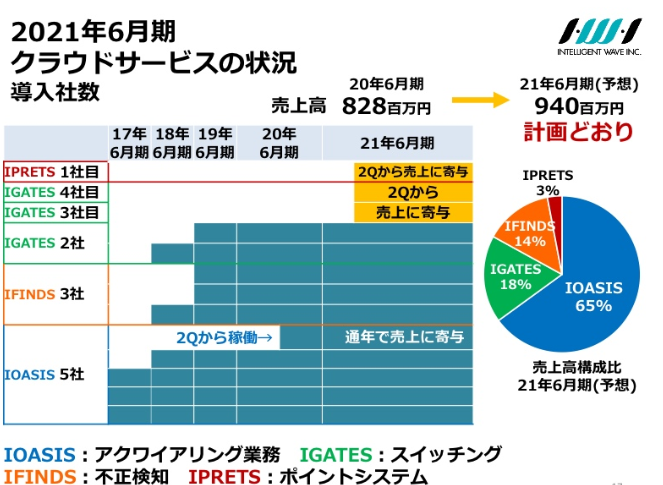

クラウドサービス |

828 |

940 |

1,300 |

1,600 |

+24.6% |

|

その他開発案件 |

9,029 |

8,960 |

9,500 |

10,600 |

+5.5% |

|

セキュリティ対策製品 |

1,063 |

1,100 |

1,200 |

1,300 |

+6.9% |

|

売上高 |

10,920 |

11,000 |

12,000 |

13,500 |

+7.3% |

|

営業利益 |

1,036 |

1,150 |

1,250 |

1,500 |

+13.1% |

|

営業利益率 |

9.5% |

10.5% |

10.4% |

11.1% |

– |

* 単位:百万円。

2023年6月期、売上高135億円、営業利益15億円を計画している。継続的な収益力向上を重視しており、中期的には営業利益率15%を目標としている。

4-2 各種取り組み

(1)事業における取組

クラウドサービス、新製品、新サービスが中長期的な成長を牽引する。

①クラウドサービス

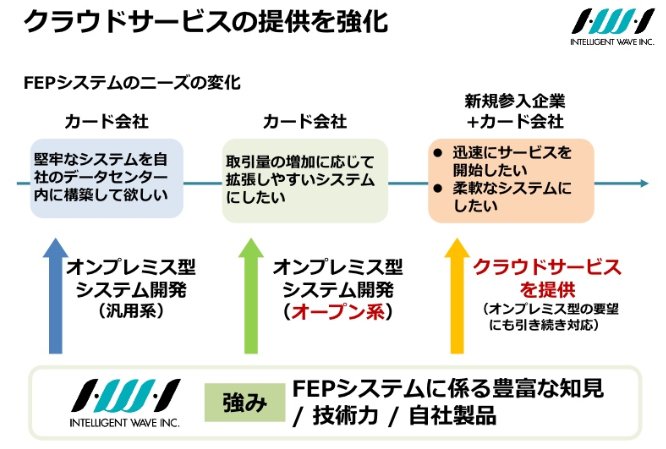

カード会社のFEPシステムに対するニーズは多様化している。

同社では、現在主流の「汎用系のオンプレミス型システム開発」に加え、スケールアップを目指しているユーザーには「オープン系のハードやソフトを活用したオンプレミス型システム開発」を提供するほか、迅速にサービスを開始したいユーザーに対しては「クラウドサービス」を提供するなど、様々なニーズに柔軟に対応することができる。

この三つの形態によりサービスを提供できるのが同社の大きな強みであり、クラウドサービスはユーザーのニーズを着実に取り込んで大きく成長すると同社では見ている。

(同社資料より)

今期は売上高 9 億40百万円を予想。スイッチングシステムのクラウドサービスである IGATES が 2 社、ポイントシステムのクラウドサービスであるIPRETSが1社、これらの実績が第2四半期から積み上がっており、計画どおりの進捗となっている。特にIOASISのニーズが高まっており、来期以降、さらに受注を拡大させる考えだ。

(同社資料より)

②新製品・新サービス

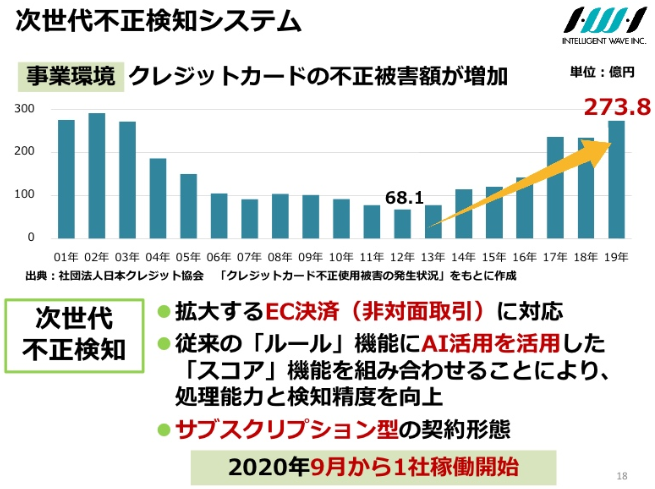

◎次世代不正検知システム

同社は、対面型取引での不正検知システムとしてトップシェアを誇る「ACE Plus」を有するが、昨今、ECの活況等による非対面取引での不正の増加に伴い、非対面を念頭に置いた不正検知システムが求められていた。

こうしたニーズに応えるべく開発したのが、次世代不正検知システムである。ACE Plus のルール型機能に加え、AI を活用したスコア型の機能を加えることで、処理能力と検知精度の大幅な向上を実現した。

常に新しいデータを顧客企業から取り込み、分析して、不正の手口を新しいかたちで提供していくシステムであるため、検知精度向上の必要からサブスクリプション型の契約形態を導入した。2020年9月に1社と契約を締結し、既に稼働が始まっている。その他多くの引き合いが寄せられている。

(同社資料より)

◎放送業界向け新製品「EoM」

放送業界では 4K、8K の拡大に伴い、放送設備の IP 化が喫緊の課題となっている。

同社は IP フロー、放送の情報、データの流れなどをモニタリングするソリューションを開発し、提供を開始した。放送品質の維持、向上に寄与する製品であり、主な顧客である放送事業者や番組制作会社向けに既に実績も生まれている。

中長期期的には10億円規模の事業を目指しているが、国内だけではなくて海外からも引合いがきており、さらに拡大する可能性もあると考えている。

◎セキュリティ対策製品

テレワークやクラウド利用が浸透し、社会環境が大きく変化する中、インターネットに関する新たな脅威が日々生まれている。

そうした状況においては、「外部からの侵入を防御する」のではなく「外部からの侵入を前提にセキュリティ対策を講じる」ゼロトラストセキュリティという考え方が必要となってきた。

そのため同社では、未知の攻撃を防御する新製品として、イスラエル製のエンドポイントセキュリティ「Morphisec」の提供を開始した。

これまでも、既知の攻撃パターンファイルを更新し、そのパターンファイルを見ながら攻撃を防止するといった既知の攻撃に対する製品は多く存在するが、パターンファイルの更新を必要としないロジックを組み込んだ、未知の攻撃を防止する製品は例が少なく、大きな関心が寄せられている。

加えてMicrosoftの「Microsoft Defender」との親和性が高い製品であり、この連携により、更にセキュリティ能力が強化される点も大きな特徴である。

また 同社では現在ユーザーの環境に合わせ最適なセキュリティ機能を提供するためのプラットフォームである「セキュリティ統合プラットフォーム」を構築中であり、同製品もクラウドサービスとして提供する予定である。

(2)ESGへの取り組み

世界的にESG投資がメインストリーム化する中、ESG課題への取り組みを進化させていく。

2020年9月にサステナビリティレポートを発行。今後は、経済産業省の認定制度である「健康経営優良法人、ホワイト 500」の認定取得に向けた活動を開始するほか、サステナビリティに係る全社方針や目標の策定、社内の取組みをモニタリングする組織を設立する予定である。

コーポレート・ガバナンス強化の一環として、2020年4月には社外役員の過半数を占める取締役会の諮問機関である「指名・報酬委員会」を設立した。

前期は取締役や執行役員の候補者の選任や、報酬制度の見直しについて議論を行った。 この議論の結果も参考に、同年9月には執行役員制度を新たに導入した。取締役会も、独立社外取締役2名を含む6名で構成されており、コーポレートガバナンス・コードの要求も満たしている。

4-3 長期的な成長に向けて

同社では中長期的な成長実現のために以下のような方針を挙げている。

持続的な成長のためには既存事業の安定的な成長だけではなくて、新サービスや新製品の創出、新市場の開拓が不可欠である。

また、この新製品の創出、新市場の開拓には、同社最大の競争優位性である「技術力」を基礎とし、更にその強みを磨き上げることが必要である。

加えて、顧客ニーズへの対応と同時に、自ら市場の変化を先取りすることも必要で、スピードアップのためにもクラウド技術を活用したサービス開発、つまりクラウドファーストへのシフトが不可欠である。

現在、こうした考え方の下、成長戦略を策定中である。

事業環境が急速に変化しているため、従来の事業計画を一部見直すのではなく、新たにもう一度戦略を立て直し、従来の事業戦略とのギャップを明確に認識し、現実的な戦略に落とし込むことが必要と考えている。

完成後改めて公表する予定だ。

5.今後の注目点

上期実績の通期予想に対する進捗率は売上高で47.7%、営業利益で35.3%。顧客の決算期の関係で下期の構成が大きい同社だが、過去3期と比較しても順調な進捗である。通期予想から上期実績を差し引いた下期(1-6月)は対前年同期比で減収見込みであるが想定通りの推移であり、コロナの影響も軽微と見込まれることから、通期予想にどれだけ上積みできるのか、第3四半期以降の動向を見守りたい。

一方中長期的には、成長牽引の柱と位置付けるクラウドサービスの売上成長スピードが注目される。長期的成長戦略の公表を待ちたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外2名 |

|

監査役 |

5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年09月28日)

基本的な考え方

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念に掲げており、それに則って、「高速、安全、高品質で利便性の高いIT基盤を提供する」事業を推進することによって企業価値を高め、社会に貢献することを経営方針に掲げています。当社が開発するシステムは、社会にとって必要不可欠なIT基盤(インフラストラクチャー)であり、システムの安定性を必須の条件として、高速かつ安全に取引を完遂するために、高い水準の品質が求められています。当社は、多くの開発実績と安定的な運用実績を有しており、この実績によって顧客から得られる信頼が、当社の事業を支え、発展させる基盤になるものと考えています。当社は、今後ともより多くの顧客に信頼されるIT基盤の提供を通じて、当社の事業基盤を拡大、発展させていくことで、当社のステークホルダーの期待に応えることを経営方針にしています。当社は、独立社外取締役、独立社外監査役を選任し、これら独立役員を主要な構成員とする指名・報酬委員会を取締役会の下に設置し、経営監督機能の強化を進めています。また、当社の経営と事業の状況を理解するうえで有益な情報を公正かつ速やかに開示し、市場との対話を促進することで、経営の透明性を確保することを基本方針にしています。併せて、社員のコンプライアンス意識を高めるための教育を徹底し、総合的にコーポレート・ガバナンスの充実に努めています。

<コーポレートガバナンス・コードの各原則を実施しない理由>

【原則4-11 取締役会・監査役会の実効性確保のための前提条件】

当社の取締役会は、主に当社の親会社に主要な業務経歴をもつ者2名と、当社に主要な業務経歴をもつ者2名及び独立社外取締役2名によって構成されています。当社は、国外に重要な事業や取引先がないこともあり、外国籍をもつ取締役はいません。また、女性の取締役もいません。しかし、現在の取締役会の構成と各取締役は、当社の事業に精通し、経営に必要な専門性を有する適任者を選任した結果であり、当社は、規模と実効性の確保について問題ないものと考えています。また、性別や国籍等によって取締役候補者を選別することはしていませんので、今後の事業展開によっては、日本人男性以外の人物が当社の取締役を務めることがあると考えられます。

<開示している主な原則>

【原則3-1 情報開示の充実】

(1)会社の目指すところ(経営理念等)や経営戦略、経営計画

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念に掲げており、それに則って、「高速、安全、高品質で利便性の高いIT基盤を提供する」事業を推進することによって企業価値を高め、社会に貢献することを経営方針に掲げています。当社は、クレジットカード決済や証券取引等のオンライン、リアルタイムのネットワーク接続技術を強みとしてシステム開発を行い、顧客企業に提供しています。こうしたシステムは、社会にとって必要不可欠なIT基盤(インフラストラクチャー)であり、システムの安定性を必須の条件として、高速かつ安全に取引を完遂するために、高い水準の品質が求められています。当社は、多くの開発実績と安定的な運用実績を有しており、この実績によって顧客から得られる信頼が、当社の事業を支え、発展させる基盤になるものと考えています。当社は、今後ともより多くの顧客に信頼されるIT基盤の提供を通じて、当社の事業基盤を拡大、発展させていくことで、当社のステークホルダーの期待に応えることを経営方針にしています。

【原則5-1 株主との建設的な対話に関する方針】

(方針)当社は、株主、投資家のみなさまをはじめ、すべてのステークホルダーに対して、当社の経営方針、事業戦略や財務情報に関する情報を、(1)正確であること(2)公平であること(3)タイムリーであること(4)わかり易いことを原則として、情報発信を行っています。また、開示資料、報告資料の英文翻訳を進めており、決算短信、四半期報告書、株主総会招集通知については、日本文による開示と同時に英語翻訳資料を開示しています。主要な適時開示資料についても、日本文資料に併せて英文資料を開示するほか、決算説明会資料も英訳し開示しています。機関投資家向け決算説明会を毎四半期実施しており、日本語と英語で作成された説明会の講演記録を開示しています。有価証券報告書については、翻訳作業に時間がかかるため、作業の完了後速やかに開示しています。投資家の関心が高いESG課題への当社の取組みについても、日本語と英語による報告書を作成して、当社ウェブサイト等で開示しています。