マーケットエンタープライズ(3135) テレワーク特需などで好調

|

小林 泰士 社長 |

株式会社マーケットエンタープライズ(3135) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

小売業(商業) |

|

代表者 |

小林 泰士 |

|

所在地 |

東京都中央区京橋3-6-18 東京建物京橋ビル |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,645円 |

5,226,114株 |

13,823百万円 |

22.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

275.54円 |

9.6倍 |

*株価は9/8終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年6月(実) |

5,630 |

-7 |

4 |

-19 |

-3.80 |

0.00 |

|

2018年6月(実) |

6,333 |

96 |

94 |

31 |

6.28 |

0.00 |

|

2019年6月(実) |

8,472 |

452 |

455 |

203 |

39.87 |

0.00 |

|

2020年6月(実) |

10,904 |

655 |

664 |

291 |

55.90 |

0.00 |

|

2021年6月(予) |

13,500~14,500 |

730~900 |

733~903 |

360~450 |

68.88~86.10 |

– |

* 予想は会社予想。単位:百万円、円。

(株)マーケットエンタープライズの2020年6月期決算の概要と2021年6月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年6月期決算概要

3.2021年6月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/6期は前期比28.7%の増収、同45.0%の営業増益となり、売上・利益共に過去最高を更新。ネット型リユース事業がコロナ禍の影響を受けたものの、メディア事業・モバイル通信事業は巣ごもり消費やテレワーク関連の需要を取り込み4Qに売上を伸ばした。

- 21/6期予想は売上高135~145億円(前期比23.8~33.0%増)、営業利益7.3億円~9.0億円(同11.3~37.2%増)。売上高の予想上限値である145億円は、緊急事態宣言やそれに類する事態が顕在化せず、更なる景気の後退に伴う消費マインドの悪化や、同社における営業時間の短縮、プラットフォームサービスの加盟店やパートナー企業の営業自粛等が発生しないことを前提としている。コスト面では、前期4Qに新設した子会社と事業買収による固定費の増加を織り込んだ。

- これまでは目指す姿を「賢い消費を望む消費者に様々な選択肢を提供できる会社」とし、主に国内に在住する個人を対象に自社買取自社販売という自社完結のビジネスモデルで事業展開してきた。21/6期以降、目指す姿に、「持続可能な社会を目指す最適化商社」を加える。これに伴い、対象顧客を国内外の法人パートナーに広げ、ビジネスモデルにも、パートナー企業への広告による送客やマーケットプレイスの展開といったパートナーと共に創り上げていくビジネスモデルを加える。SDGsを意識したもので、賢い消費者への様々な選択肢の提供と国内外の個人法人との循環型ビジネスの構築に取り組むことで持続可能な社会の実現に貢献していく考え。

1.会社概要

リユースを核とした最適化商社を目指し、様々な事業を展開している。最適化商社とは、消費に自身の満足度の高さと再販価値(買ったものがいくらで売れるのか)の双方を意識した消費行動をとる「賢い消費者」に対して、最適な選択肢を提供できる会社と同社は定義している。なお、マーケットエンタープライズという社名の由来は、市場(マーケット)と冒険的創出(エンタープライズ)。「市場を創出していく会社を築き上げたい」という創業時の思いが込められている。

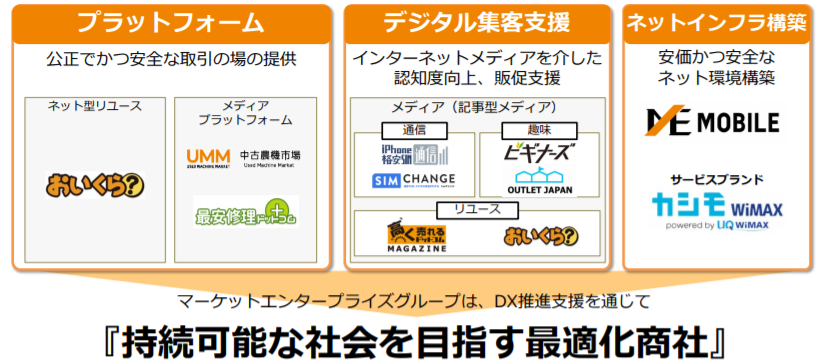

事業は、ネット型リユース事業、メディア事業、モバイル通信事業の3事業に分かれ、ネット型リユース事業は、リユースを中心に、全国のリサイクルショップと消費者をつなぐリユースプラットフォーム「おいくら」も手掛ける。メディア事業は、リユース関連、通信関連、消費関連等、消費者にとって関心の高い分野にフォーカスしており、通信事業は連結子会社(株)MEモバイルが中古スマホと格安SIMを組み合わせたMVNOサービス「カシモ」及びWiMAX(高速無線通信サービス)サービス「カシモWiMAX」を展開している。グループは同社と連結子会社(株)MEモバイル、(株)MEトレーディング、(株)UMM、MARKETENTERPRISE VIETNAM CO.,LTD.の5社。

経営の指針と3つの取り組み

国連が示すSDGsの17の目標を経営の指針としており、この指針の下で次の3つの取組みを進めている。1つはリユースによる循環型文化の推進。創業以来展開しているネット型リユース事業による商品の買い取りと再販売を通して持続可能な社会の実現に貢献していく(SDGs17の目標の「12」に関わる取り組み)。2つ目は、リユースを通じて日本に眠っている製品の国内外を問わない循環。農機具、建設機器、医療機器等、国内では使用されなくなった商品やリユースされ難いものを、海外で活躍する販路を通じて循環させ持続可能な社会の実現に貢献していく(「2」、「3」、「6」、「12」が関わる取り組み)。3つ目は、同社がこれまで培ってきたノウハウやリソースを活用したDX推進支援による中小企業の成長支援である(「8」に関わる取り組み)。

1-1事業概要

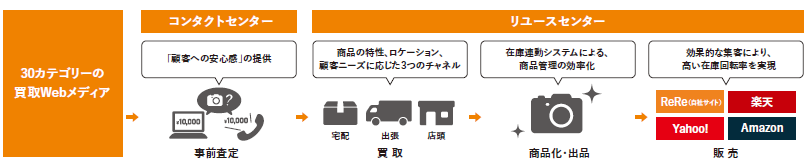

ネット型リユース事業

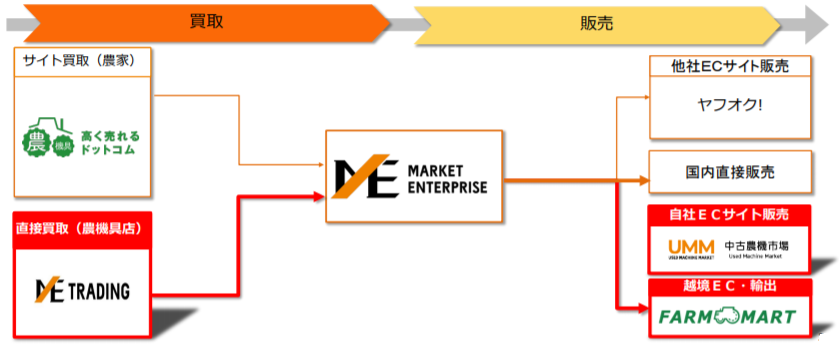

買取・販売共にマルチチャネル対応のため、幅広いニーズに応える事ができ、「CtoBtoC」 をベースとしつつ、農機具・建機・医療機器といった事業者を中心とした法人向けのサービスも展開している。

ビジネスフロー

(同社資料より)

商品ジャンル毎30種の買取専門サイトを用意し、月間で約4万件に及ぶ買取依頼に対してコンタクトセンターで事前査定を行い、買取価格や買取方法を提案する。出張(自社の物流網を用いた顧客宅への訪問買取)、宅配(同社が宅配キットを用意)、店頭(リユースセンターへの持ち込み)の3つの買取方法が用意されており、いずれの場合も過去のオークションの落札価格や価格比較データを取り込んだ自社データベースを活用し、顧客に迅速に買取金額を伝える「事前査定」を実施している。このため、顧客は安心してサービスを利用できる。

買い取った商品は全国10カ所に展開するリユースセンターで管理し、販売は、「ヤフオク!」、「Amazon」、「楽天」といった主要Eマーケットプレイスや自社ECサイト「ReRe(リリ)」に同時出品している。商品在庫を一元管理するシステムを自社開発しているため、どこかのサイトで売れると自動的に他サイトの在庫が消し込まれる。このように、複数サイトに同時に出品して販売できるため、商品回転率が高く同社の強みとなっている。

メディア事業

賢い消費者への情報提供を目的に消費者の関心の高い分野のメディアを保有しており、広告掲載企業への送客により広告収入を得ている他、連結子会社(株)MEモバイルへ送客し同社サービスで顧客化している。

|

リユース関連 |

高く売れるドットコムマガジン

おいくらマガジン |

買取・売却ノウハウ、各地域の粗大ごみ回収方法等、リユース関連情報 :https://www.takakuureru.com/magazine/ 不要品をリサイクル・処分するコツに関する情報を発信 |

|

通信関連 |

iPhone格安SIM通信 SIMチェンジ |

iPhone・Wi-Fi・WiMAXの情報を発信:https://www.kashi-mo.com/media/ 格安SIM・スマートフォンに関する情報発信:https://simchange.jp/ |

|

消費関連 |

ビギナーズ

OUTLET JAPAN |

趣味を始めたい人や趣味を見つけたい人を応援サイト :https://www.rere.jp/beginners/ 国内主要アウトレットモールに関する全般的な情報サイト |

|

プラットフォーム |

中古農機市場UMM

最安修理ドットコム |

中古農機具の買取・販売プラットフォーム iPhone・iPad等の故障時の修理店比較サイト |

モバイル通信事業

連結子会社(株)MEモバイルが中古スマホと格安SIMを組み合わせたMVNOサービス「カシモ」及びWiMAXサービス「カシモWiMAX」を展開している。

2.2020年6月期決算概要

【新型コロナウイルス感染症の業績への影響】

ネット型リユース事業が影響を受けたものの、メディア事業やモバイル通信事業は巣ごもり消費やテレワークの常態化が追い風となった。ネット型リユース事業では、一時的な営業時間短縮や出張買取の一部制限等で、4月から5月にかけて仕入れに若干の影響が出た(緊急事態宣言解除後は回復)。一方、「農機具」と「おいくら」(全国のリサイクルショップが加盟するリユースプラットフォーム)は好調を維持した。メディア事業では通信・趣味メディアを中心に情報需要が高まり、オンライン系サービスの紹介記事を積極的にリリースした。モバイル通信事業は、テレワークの常態化により、通信環境整備の特需が発生した。

2-1 通期連結業績

|

|

19/6期 |

構成比 |

20/6期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

8,472 |

100.0% |

10,904 |

100.0% |

+28.7% |

10,000 |

+9.0% |

|

売上総利益 |

3,432 |

40.5% |

4,241 |

38.9% |

+23.6% |

4,123 |

+2.9% |

|

販管費 |

2,980 |

35.1% |

3,586 |

32.9% |

+20.3% |

3,520 |

+1.9% |

|

営業利益 |

452 |

5.3% |

655 |

6.0% |

+45.0% |

600 |

+9.3% |

|

経常利益 |

455 |

5.4% |

664 |

6.1% |

+45.9% |

602 |

+10.3% |

|

親会社株主帰属利益 |

203 |

2.4% |

291 |

2.7% |

+43.1% |

270 |

+8.0% |

* 単位:百万円

前期比28.7%の増収、同45.0%の営業増益

売上高は前期比28.7%増の109.0億円。ネット型リユース事業の売上が67.2億円と同5.4%増加する中、メディア事業(同3.5倍の6.9億円)、モバイル通信事業(同1.9倍の38.7億円)の売上が大きく伸びた。

営業利益は同45.0%増の6.5億円。人員増に伴う人件費(1.8億円増)、広告宣伝費(1.4億円増)、のれん償却費(0.5億円増)、及びM&Aデューデリジェンス・会社設立コスト(0.2億円増)等による営業費用の増加を売上の増加で吸収。営業利益率は6.0%と0.7ポイント改善した。

2-2 セグメント別動向

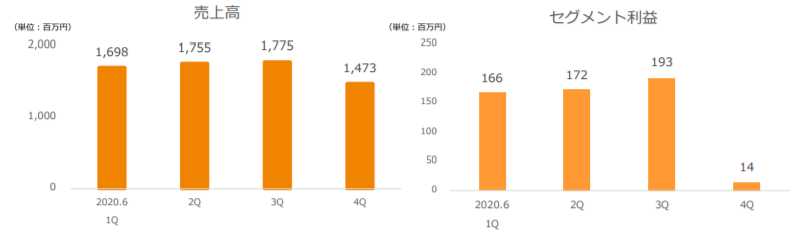

ネット型リユース事業

売上高67.2億円(前期比5.4%増)、セグメント利益5.4億円。第3四半期までは堅調に推移したものの、緊急事態宣言に伴う営業時間短縮や事業買収等に伴うたな卸しの影響で第4四半期の売上が減少した。たな卸しを行った結果、販売に回らなかった商品が発生したと言う。その結果、第4四半期のセグメント利益は14百万円となったものの、期末在庫は384百万円と第3四半期末比で約80百万円増加した。

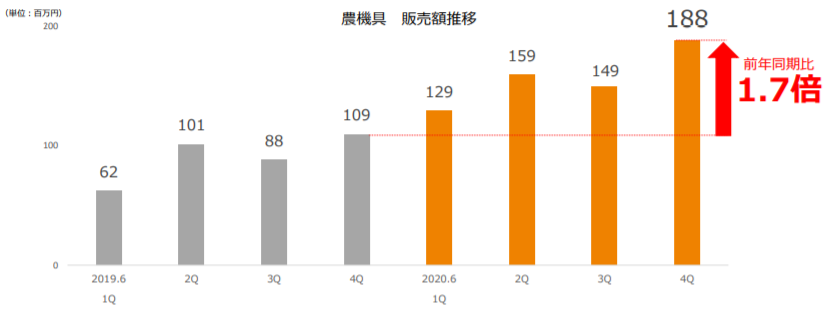

商材別では、農機具(構成比7→12%)等が前期比67.8%増と大きく伸びた他、楽器(構成比12→12%、前期比9.2%増)やパソコン(同8→10%、同29.6%増)も増加した。この他、鉄道模型などホビー系商材も増加したと言う。一方、新品市況悪化の影響でカメラ(同13→10%。同17.2%減)が減少した。

(同社資料より)

ネット型リユース事業のKPI

買取依頼数は47.9万件と前期比3%増加した。月間買取依頼件数は期を通して4万件前後で推移したが、本来書き入れ時である4月・5月(第4四半期)が、緊急事態宣言発出に伴う営業時間短縮の影響で一時的に減少した。ただ、緊急事態宣言解除後は買取依頼数が回復し、在庫は高水準で着地した。在庫回転数は年間10.3回転となり、前期の13.5回転、前々期の12.1回転を下回った。第4四半期に事業買収等に伴う在庫のたな卸しを行ったため、一部商品で販売の期ずれが発生したことが在庫回転数低下の要因。高単価・大型商材の取扱いにより、平均販売単価は高い水準で推移し、前期と同額の32,000円(18/6期29,000円)。

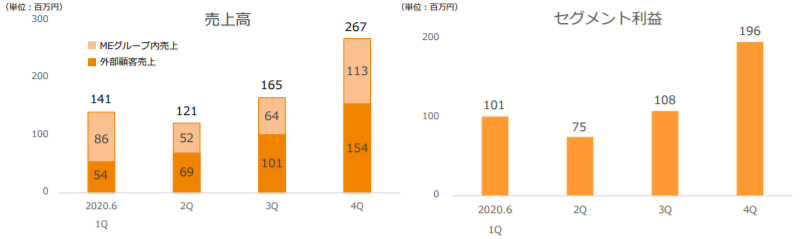

メディア事業

売上高6.9億円(前期比同3.5倍)、セグメント利益4.8億円。新型iPhone端末発売に伴う情報需要に加え、第4四半期はコロナ禍による巣ごもり特需が発生し、部顧客売上・グループ内売上共に大幅に増加した。

第4四半期の月平均PVは1,250万PV(前年同期554万PV)。20/6期第3四半期に1,165万PV(第2四半期862万PV)と1,000万PVを超えており、第4四半期は巣ごもり需要で続伸した。

(同社資料より)

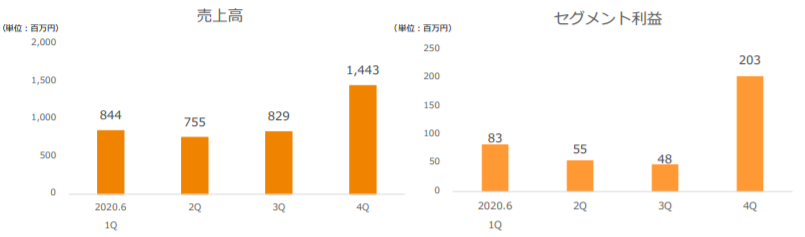

モバイル通信事業

売上高38.7億円(前期比1.9倍)、セグメント利益3.9億円。第3四半期までは競争激化で伸び悩みの感があったが、第4四半期はコロナ禍によるテレワーク関連特需の発生で新規獲得が進んだ(期末保有回線数が前期末の3.3万件から6.3万件に増加)。

(同社資料より)

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年6月 |

20年6月 |

|

19年6月 |

20年6月 |

|

現預金 |

1,166 |

1,255 |

仕入債務 |

176 |

370 |

|

売上債権 |

504 |

1,283 |

未払金・未払費用 |

350 |

388 |

|

たな卸資産 |

376 |

417 |

有利子負債 |

233 |

479 |

|

流動資産 |

2,117 |

3,068 |

流動負債 |

999 |

1,506 |

|

有形固定資産 |

144 |

358 |

有利子負債 |

367 |

881 |

|

無形固定資産 |

109 |

313 |

固定負債 |

373 |

891 |

|

投資その他 |

245 |

281 |

純資産 |

1,244 |

1,625 |

|

固定資産 |

499 |

954 |

負債・純資産合計 |

2,617 |

4,023 |

* 単位:百万円

期末総資産は前期末との比較で14.0億円増の40.2億円。第4四半期の販売増に伴う売上債権の増加や緊急事態宣言解除後の買取の回復による在庫増加に加え、事業譲受に伴う建物・土地の増加、及び2メディア・2事業の譲受に伴うのれんの増加が主な要因。

一方、負債・純資産では、仕入債務、手元流動性確保を目的とした長期借入金の増加、及び利益剰余金の増加が主な増加要因。自己資本比率35.8%(前期末44.0%)。

キャッシュ・フロー

|

|

19/6期 |

20/6期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

224 |

-64 |

-288 |

– |

|

投資キャッシュ・フロー(B) |

-154 |

-602 |

-448 |

– |

|

フリー・キャッシュ・フロー(A+B) |

69 |

-667 |

-736 |

– |

|

財務キャッシュ・フロー |

158 |

760 |

+601 |

+378.5% |

|

現金及び現金同等物期末残高 |

1,166 |

1,255 |

+88 |

+7.6% |

* 単位:百万円

税前利益6.2億円(前期4.3億円)、第4四半期の販売増及び入金タイミングのずれに伴う売上債権の増加△7.6億円(同△2.6億円)、及び法人税等の支払い△2.6億円(同△0.6億円)等で営業CFは64百万円のマイナスとなった。投資CFは主に事業譲受や敷金・保証金の支払いによるもので、財務CFは主に長期借入金による。

参考:ROEの推移

|

|

16/6期 |

17/6期 |

18/6期 |

19/6期 |

20/6期 |

|

ROE |

5.47% |

-2.09% |

3.44% |

19.44% |

22.51% |

|

売上高当期純利益率 |

1.02% |

-0.34% |

0.50% |

2.41% |

2.68% |

|

総資産回転率 |

3.47回 |

3.71回 |

3.76回 |

3.81回 |

3.28回 |

|

レバレッジ |

1.54倍 |

1.65倍 |

1.81倍 |

2.12倍 |

2.56倍 |

* ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

3.2021年6月期業績予想

3-1 通期連結業績

|

|

20/6期 実績 |

構成比 |

21/6期 予想 |

前期比 |

|

売上高 |

10,904 |

100.0% |

13,500~14,500 |

+23.8~+33.0% |

|

営業利益 |

655 |

6.0% |

730~900 |

+11.3~+37.2% |

|

経常利益 |

664 |

6.1% |

733~903 |

+10.4~+36.0% |

|

親会社株主帰属利益 |

291 |

2.7% |

360~450 |

+23.4~+54.3% |

* 単位:百万円

売上高135~145億円(前期比23.8~+33.0%増)、営業利益7.3億円~9.0億円(同11.3~+37.2%増)

経済活動自体は段階的に再開されてはいるものの、全国的にコロナ感染者数が再び拡大傾向にあること等から、「その先行きは極めて不透明なものであり、一義的な業績予想を合理的に算出することが困難である」として、21/6期業績予想をレンジ形式で開示した。

売上高の予想上限値である145億円は、2021年6月末までの間、緊急事態宣言やそれに類する事態が顕在化せず、更なる景気の後退に伴う消費マインドの悪化や、同社における営業時間の短縮、プラットフォームサービスの加盟店やパートナー企業の営業自粛等が発生しないことを前提としている。

上記前提の下での主な増収要因として、①「おいくら」(全国のリサイクルショップが加盟するリユースプラットフォーム)における送客精度向上と企業アライアンス先の開拓による送客量の増加、②事業買収のシナジー発現による農機具の買取と海外販売量の増加、③運営メディアサイトのコンテンツ拡充等、積極的なドメイン価値向上施策に伴う送客数、送客単価双方の向上、及び④積極的なWebマーケティング活動、サービスラインナップ拡充による、モバイルデータ通信サービスの契約回線数拡大、の4つを挙げている。

コスト面では、グループをあげての事業・管理両側面でのオペレーションの更なる標準化と更なるIT化によりコスト削減を図るものの、20/6期第4四半期に新設した子会社と事業買収による固定費の増加が織り込まれている。

3-2 経営戦略

目指す姿

これまでは目指す姿を「賢い消費を望む消費者に様々な選択肢を提供できる会社」とし、主に国内に在住する個人を対象に、自社買取自社販売という自社完結のビジネスモデルで事業展開してきた。

21/6期以降、目指す姿に、「持続可能な社会を目指す最適化商社」を加える。これに伴い、対象顧客を国内外の法人パートナーに広げ、ビジネスモデルにも、パートナー企業への広告による送客やマーケットプレイスの展開といったパートナーと共に創り上げていくビジネスモデルを加える。SDGsを意識したもので、賢い消費者への様々な選択肢の提供と国内外の個人法人との循環型ビジネスの構築に取り組むことで持続可能な社会の実現に貢献していく考え。

経営の指針

国連が示すSDGsの17の目標を経営の指針としており、この指針の下で次の3つの取組みを進めていく。

1つはリユースによる循環型文化の推進。創業以来展開しているネット型リユース事業による商品の買い取りと再販売を通して持続可能な社会の実現に貢献していく(SDGs17の目標の「12」に関わる取り組み)。2つ目は、リユースを通じて日本に眠っている製品の国内外を問わない循環。農機具、建設機器、医療機器等、国内では使用されなくなった商品やリユースされ難いものを、海外で活躍する販路を通じて循環させ持続可能な社会の実現に貢献していく(「2」、「3」、「6」、「12」が関わる取り組み)。3つ目は、同社がこれまで培ってきたノウハウやリソースを活用したDX推進支援による中小企業の成長支援である(「8」に関わる取り組み)。

(同社資料より)

DX推進支援

DXとは、「企業がビジネス環境の激しい変化に対応し、データとデジタル技術を活用して、顧客や社会のニーズを基に、製品やサービス、ビジネスモデルを変革するとともに、業務そのものや、組織、プロセス、企業文化・風土を変革し、競争上の優位性を確率すること」(経済産業省)であり、「DXは持続可能な開発や成長のために企業が最優先に実行すべき施策である」と言うのが同社の考え。

同社は、年間買取依頼約50万件のWebマーケティングの集客力、EC買取・販売における13年超の経験と全国10ヶ所の物流拠点、更にはネット型流通の一気通貫型システムを自社開発したシステム開発力と整備されたオフショア開発体制(2020年5月にオフショア開発子会社をベトナムに設立)、の3つを強みに、持続可能な社会を目指す最適化商社として、プラットフォーム(取引市場)の提供、デジタル集客支援、ネットインフラ構築など包括的な支援を通して企業のDX推進を支援していく。

(同社資料より)

3-3 各事業の現状認識と成長事業

20/6期は売上利益成長期を迎えたメディア事業とモバイル通信事業が業績をけん引したが、21/6期は事業規模拡大期を迎えている「農機具」と売上利益成長期を迎えている「おいくら」を中心にネット型リユース事業が業績のけん引役となる。

農機具

(同社資料より)

農機具買取・販売は季節性(1-3月は農閑期のため減少傾向)があるため四半期毎に振れがあるものの、総じて順調に推移している。20/6期第4四半期には事業強化に向け、中古農機具の海外輸出を行う(株)旺方トレーディングの農機具事業を新設子会社(株)MEトレーディングが事業譲受した他、(株)アグリステージが展開する中古農機具に特化した国内最大級のマーケットプレイス「JUM」を新設子会社(株)UMMが事業譲受した。

尚、(株)旺方トレーディングの農機具事業は、輸出(販売国80ヵ国)70%、国内販売30%。「JUM」は、流通取引総額(GMV)12億円(2019年実績)、累計登録農機具事業者726事業者、農家会員数4,849名。

|

設立子会社 |

(株)MEトレーディング |

|

(株)UMM |

|

所在地・営業所 |

鳥取県鳥取市、栃木県小山市 |

|

東京都中央区 |

|

事業内容 |

中古農機具の買取代行 国内及び海外販売・輸出の代行 |

|

農機具を中心とした古物マーケットプレイスの企画・運営 |

上記2件の事業譲受及び子会社設立により、買取面では農機具店からの直接買取が可能になり、パートナー企業12社を含めて、国内最大級の農機具買取ネットワークを有することとなった。一方、販売面では輸出機能と自社のマーケットプレイスを獲得することができた。買取面では、農機具店経由の買取等、買取ルートの拡充に力を入れると共に、買取拡大に向け農機具メーカーやJAとの関係構築に努めていく。販売面では、輸出処理能力の向上と海外ブローカーの開拓を通じて輸出の拡大に努めると共に、自社マーケットプレイスの認知度向上とシステム改修など基盤構築に取り組んでいく。

(同社資料より)

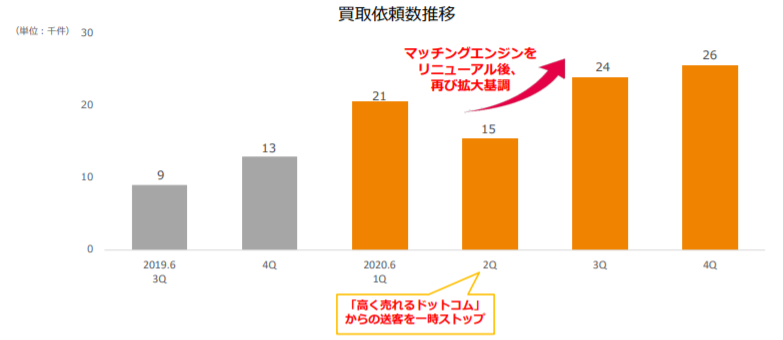

おいくら(全国のリサイクルショップの集客支援プラットフォーム)

20/6期は、買取意欲の高い加盟店へ送客されない、(加盟店サイドで)使い方が分からない、といった課題の解決に取り組んだ。前者については、システムリニューアルによりマッチングロジックを改修し、送客パラメータに買取実績を追加した(これまでは、依頼者とリサイクルショップとの距離のみだった)。後者については、加盟店サポートチームを創設し、加盟店向けナレッジコンテンツのデジタル配信を開始した。

(同社資料より)

* 2019年2月に「おいくら」事業を取得し、2020年6月期の第1四半期に連携を開始したが、加盟店の欲しいものとそうでないものをマッチングしてしまうケースがあったため、マッチングロジックを改修した(マッチングエンジンをリニューアル)。マッチングエンジンのリニューアル時に同社からの送客をストップしたが、リニューアル後には再び拡大基調に入った。

21/6期は本格拡大に向けて、買取依頼強化(おいくら経由の買取依頼数が少ない)と加盟店の所在地域による買取依頼数及び買取オファー数の差の解消に取り組む。買取依頼強化では、高く売れるドットコム等、同社が展開する買取専門サイトとの連携を強化すると共に、パートナー連携プログラムを開始した。同社買取サイトとの連携では、テーブルやソファー等を含めてeコマース向きではない商品を「おいくら」に送客する取り組みを開始し、パートナー連携プログラムでは同社と提携する企業(物流・引越、流通小売、不動産等の企業)が直接「おいくら」と連携するプログラムをスタートした。加盟店の所在地域による買取依頼数及び買取オファー数の差の解消では、地域に依存しないマッチングシステム(買取依頼が全国のリサイクルショップからオファーされるようシステム)への改修を予定している。現在は、買取依頼者の所在地から距離が近いリサイクルショップ(最大20店舗)から見積もりが届くが、地域によってアクティブなリサイクルショップが多いエリアがある反面、加盟店数が少ない地域やアクティブでない加盟店が多い地域があると言う。このため、アクティブでマッチング精度の高いリサイクルショップがより多く見積もりに参加できるシステムに改修する。

早期に買取依頼数100万件を達成したい考えで(20/6期20万件、21/6期40万件を計画)、上記施策完了後のテレビCMを含めたマスマーケティングの本格展開を考えている。

メディア事業及びモバイル通信事業

メディア事業では、運営メディアのコンテンツの拡充を引き続き進め、ドメイン価値の向上と、送客数・送客単価双方の向上に取り組んでいく。一方、モバイル通信事業では、新規契約回線数の拡大に向け、Webマーケティングの強化とサービスラインナップの拡充に力を入れる。

4.今後の注目点

今期業績予想はコロナ禍による不透明感からレンジでの開示となった。モバイル通信事業では、工事不要、最短で申込当日に配送する体制が整備されている「カシモWiMAX」がコロナ禍によるテレワーク需要を取り込んだが、特需は一巡していると言う。メディア事業も同様に特需は一巡していると思われる。一方、ネット型リユース事業については、20/6期第4四半期にコロナ禍の影響を受けたものの、現在、通常通りの営業体制に戻っている。21/6期は「農機具」と「おいくら」が業績のけん引役となるが、再度の緊急事態宣言に伴って営業自粛等が要請された場合、農機具のパートナー企業や「おいくら」の加盟店に影響が及び、レンジの下限に近付く可能性があるようだ。もっとも、仮にレンジの下限であっても、前期比23.8%の増収、子会社の増加による固定費の増加を吸収して同11.3%の営業増益となり、売上・利益共に過去最高の更新が見込まれる。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年10月02日)

基本的な考え方

当社は、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」という創業以来の経営理念を常日頃より体現すべく、公正で透明性が高く、迅速で効率的な経営に取り組むことを基本的な考えとしております。その実現のため、少数の取締役による迅速な意思決定及び役員相互間の経営監視をはじめとした組織全体でのコンプライアンスの徹底、ディスクロージャーの充実等により、株主の皆様やお客様をはじめ、取引先、地域社会、従業員等各ステークホルダーと良好な関係を築き、長期的視野の中で企業価値の向上を目指すべく経営活動を推進しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

支配株主との取引等を行う際における少数株主の保護の方策に関する指針

当社代表取締役小林泰士は、支配株主に該当致します。支配株主との取引が生じる場合には、当該取引のそもそもの必要性はもとより、一般の取引条件と同様の適切なものとすることを基本条件とし、取引の内容及び妥当性につき、当該取引金額の多寡に関わらず、当社取締役会にて審議の上、取引実行の決裁を下すものとしております。このプロセスを経ることで、少数株主の保護に努めております。