西華産業 売上利益ともに計画上回る

櫻井 昭彦 社長 |

西華産業株式会社(8061) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

卸売業 |

|

代表取締役社長 |

櫻井 昭彦 |

|

所在地 |

東京都千代田区丸の内3-3-1 新東京ビル |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,255円 |

12,820,650株 |

16,089百万円 |

-4.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

45.00円 |

3.6% |

134.51円 |

9.3倍 |

2,058.12円 |

0.53倍 |

*株価は 6/29終値。各数値は20年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年3月(実) |

150,742 |

3,046 |

3,390 |

2,140 |

161.29 |

55.00 |

|

2018年3月(実) |

165,585 |

2,598 |

2,877 |

1,655 |

128.38 |

55.00 |

|

2019年3月(実) |

157,145 |

2,118 |

2,418 |

1,587 |

125.50 |

45.00 |

|

2020年3月(実) |

140,677 |

2,809 |

3,122 |

-1,262 |

-100.73 |

45.00 |

|

2021年3月(予) |

135,000 |

2,400 |

2,700 |

1,650 |

134.51 |

45.00 |

*単位:百万円、円。2017年10月1日付で5:1の株式併合を実施。EPS、DPSは遡及して調整。当期純利益は親会社株主に帰属する当期純利益。

以下同様。

西華産業株式会社の2020年3月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年3月期決算概要

3.2021年3月期業績予想

4.中期経営計画「Re-SEIKA 2023」

5.今後の注目点

<参考1:長期経営ビジョン>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 2020年3月の売上高は前期比10.5%減の1,406億円。前期に新設発電設備の受渡しのあった化学・エネルギー事業が反動などで減収。海外売上高は、中国向け輸出商談の減少により同18.8%減の133億円となり、海外売上高比率は同0.9%低下の9.5%。粗利率が1.7%改善し粗利額も同6.2%増加した一方販管費は同1.5%増にとどまり、営業利益は同32.6%増の28億円。プリント基板製造事業子会社の減損損失および、過去の一部国内営業取引における取引価格を見直したことに伴う営業精算金を特別損失に計上したため当期純利益は12億円の損失に転じた。計画に対しては、売上、利益ともに上回った。

- 2021年3月期の売上高は前期比4.0%減の1,350億円、営業利益は同14.6%減の24億円の予想。新型コロナウイルスの発生を受け、3月末に受注への影響を調査したところ、顧客の投資計画中止の情報はなく、影響は軽微と考えていたが、感染拡大が長引き、一部の顧客で新たな投資が凍結されるなどの動きも見られ、改めて調査中である。ただ、発電を中心とした社会インフラ関連を主業としていること、全国に配置された営業拠点によるきめ細かな営業活動が可能なことなどから、業績の大きな落ち込みは回避できると見込んでいる。営業部門では、各商談の利益率のアップと効率的な営業を心掛け、目標の営業利益を確保する。配当は前期と同じく45円/株の予定。予想配当性向は33.5%。

- 2017年に策定した長期経営ビジョン「10年後の西華産業グループ像」達成のため、第一ステップとして展開した中期経営計画「CS2020」は、残念ながら目標未達となった。この結果を受け、計画内容を精査し、改めて2020年4月から2023年3月までの3年間を対象とする中期経営計画「Re-SEIKA 2023」を策定した。

- 社員全員の中期経営計画への理解を深めるためにその目的、設定数値の根拠を明確にし、株式市場からの評価項目や各事業の実力をしっかり分析し、基本方針や施策を決定。新型コロナウイルス感染拡大で世界的に不透明感が強まっているが、時間をかけて十分練り上げた成長戦略との自負もあり発表した。変革と挑戦を軸に、強く価値ある会社への成長を目指す。

- 「中期経営計画 CS2020」の目標未達を受け、長期経営ビジョンの第2ステップとなる中期経営計画「Re-SEIKA 2023」は世界的な新型コロナウイルスの感染拡大に直面するという多難な船出となったが、市場の評価・信頼を得るためには目標達成が必須となる。高成長を見込んでいる産業機械事業およびグローバル事業の進捗が注目される。

1.会社概要

「社業の発展を通じ社会に貢献する。これを我社の信条とする。」を企業理念に、機械総合商社として、電力、化学・エネルギー、産業機械、素材・計測分野の機械設備や機器等の販売およびサービスの提供を行っている。

現場密着の営業力、各事業における専門性の高さ、国内外78拠点に上る広範なネットワークの3つが特長及び強み。

【1-1 沿革】

太平洋戦争終戦後の1947年7月、連合国最高司令官ダグラス・マッカーサーの覚書により旧三菱商事株式会社が解体を命ぜられると同時に、同年10月、初代社長中林恒治氏ら同社門司支店機械部門関係者が中核となり福岡県門司市(現・福岡県北九州市門司区)に西華産業株式会社を設立。

「商道の精華:商いの本質を極める。自分も儲けるが、相手にも便宜を与える。」、「西の花形:西日本の花形企業を目指す。」、「華:将来、対中国貿易が盛んになるときに役立つかもしれない。」の3つが社名の由来である。

東京、大阪を含む国内各地に支店を開設した後、1954年10月には当時日本人が数名しか在住していなかったドイツ(旧西ドイツ)・デュッセルドルフに海外事務所を開設するなど、積極的な事業展開を行い、1961年10月には東証1部に上場した。

その後も、西日本を中心とした営業基盤の強化と、米国、欧州、アジア各地への拠点展開により機械総合商社として発展してきた。

設立80周年にあたる2027年に向け、長期経営ビジョン「10年後の西華産業グループ像」および3カ年計画のセカンドステップとなる「中期経営計画Re-SEIKA 2023」を推進中である。

【1-2 企業理念】

以下のような企業理念及び行動規範を掲げている。

| 企業理念 | 「社業の発展を通じ社会に貢献する。これを我社の信条とする。」

社会がどのように変化しようとも、あらゆるステークホルダーに報いる経営を行い、豊かな社会の実現に貢献する「価値のある企業」であり続けたいと考えております。 |

| 行動規範 | 1. 信用は、なにものにも代え難い財産である。

2. 常に存在意義を高く評価されるようにすることが、商社活動の基本である。 3. 迅速、適確な情報活動と効果的な対応は、すべてを制する。 4. 直観的思考に偏することなく、客観的考察と必然性、合理性の追及を行い諸事判断処置すべきものとする。 5. 開拓精神に燃え、あらゆる困難、障害、激動に挑戦し、これを克服することを誇りとすべきである。 |

【1-3 事業内容】

(1)事業セグメント

機械総合商社として、電力、化学・エネルギー、産業機械、素材・計測分野の機械設備や機器、附帯製品の販売およびサービスの提供を行っている。

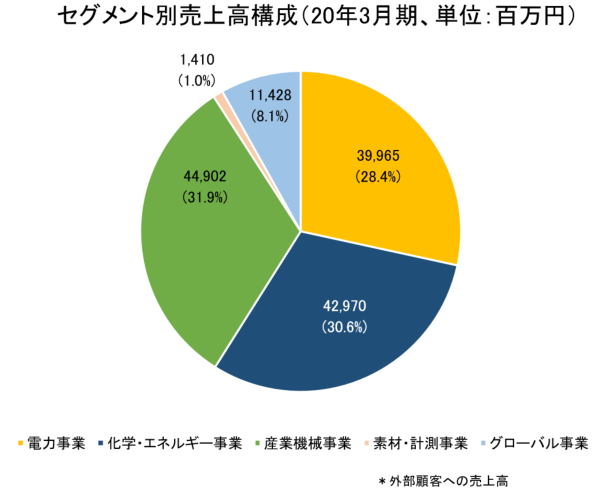

報告セグメントは、「電力事業」、「化学・エネルギー事業」、「産業機械事業」、「素材・計測事業」、「グローバル事業」の5セグメント。

①電力事業

関西電力、九州電力、中国電力、四国電力、電源開発の電力会社および、和歌山共同火力を含めた共同電力会社など、西日本地域の電力会社を顧客とし、ボイラー、ガスタービンなどの事業用発電設備、排水や排ガスを処理する環境保全設備、原子力発電所向けにセキュリティ設備や消火設備などの防犯・防災設備などを販売している。

仕入先は、三菱重工業と日立製作所の合弁会社である三菱日立パワーシステムズ(MHPS)などであり、西華産業は、MHPSの火力発電設備の販売代理権を有している。

②化学・エネルギー事業

化学会社、石油会社、製紙会社、鉄鋼会社向けにボイラー、タービンなどの自家用発電設備、排水や排ガスを処理する環境保全設備などを電力事業と同じくMHPSなどから仕入れて販売している。

また、化学製品等のプロセス用製造設備を国内外メーカーから仕入れて販売している。

③産業機械事業

幅広い産業分野の顧客に対して、国内または海外メーカー製の繊維設備、食品加工設備、醸造設備、各種プラント設備、液晶関連設備、環境関連設備、無停電電源装置(UPS)などを販売するほか、メンテナンスも提供している。

また、直近では中国におけるEV(電気自動車)向けリチウムイオン電池用関連設備やモーター製造設備などの販売も行っている。

④素材・計測事業

国内電機メーカーを主要顧客として、電子機器用プリント基板などを販売しているほか、官公庁や研究機関向けに、レーザー計測機器や細孔径測定装置など先端技術を駆使した計測機器を納入している。また、産業機械向けの環境保全用計測装置や、水処理関係装置など幅広く扱っている。

海外メーカーからの仕入れが中心。

⑤グローバル事業

(欧州)

車載関係の顧客に産業用ロボットを販売しているほか、公共工事などで使用される水中ポンプの販売及びレンタルも行っている。いずれも仕入先は日本メーカーが中心。

(北米)

日系自動車関係の顧客に日本メーカー製のエレクトロニクス基板実装関連機器を販売している。

(アジア)

繊維、化学、その他一般産業向けに日本メーカー製の機械設備を販売しているほか、繊維メーカーに対し繊維原材料を海外で調達し販売している。

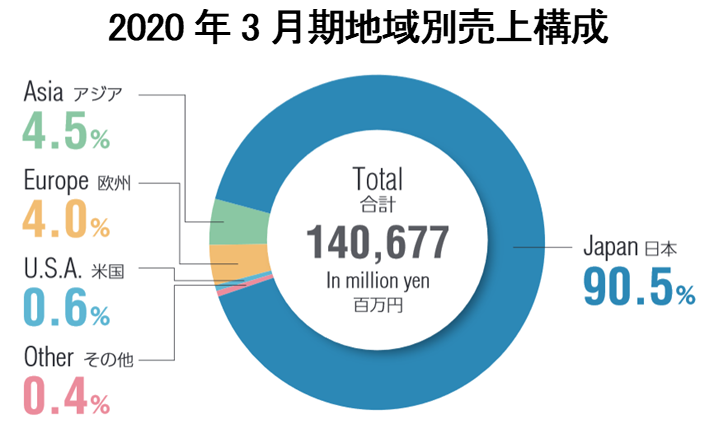

(2)地域別売上高

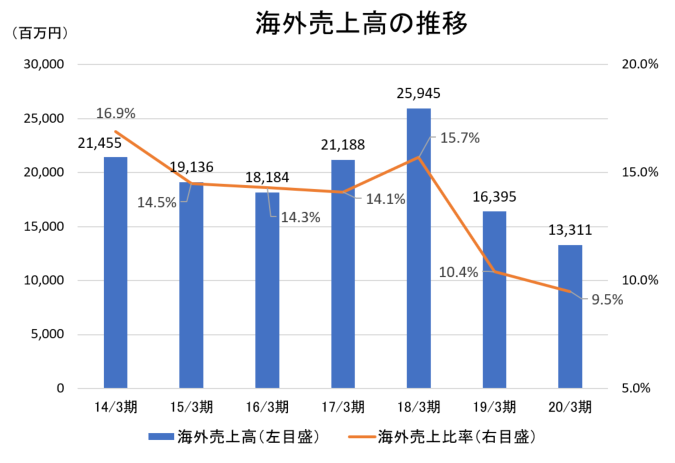

国内売上が9割以上を占めるが、伸びしろの大きい海外市場の開拓、海外売上高比率の拡大が課題である。

|

|

(同社HPより)

【1-4 特長と強み】

(1)現場に近い営業力

70年の歴史の中で培われてきた現場に近い営業力が同社最大の強み。

きめ細かい対応で、人脈を形成し、信頼関係を構築することが安定的な受注獲得に繋がっている。

(2)各事業における専門性の高さ

商社中抜き論なども言われるが、同社は豊富な情報収集力と、顧客の先を行く提案力など、高度な専門性を有する必要不可欠なビジネスパートナーと評価されている。

(3)国内外78拠点に上る広範なネットワーク

10年前には30拠点程度であったが、M&Aを通じて国内拠点の拡充に加え、グローバル化を見据えヨーロッパおよび東南アジアを中心に急速に拠点を拡大させてきた。情報のスピード、網羅性はさらに高まっており、有効に活用することで存在価値を更に高めていきたいと考えている。

(4)社員教育・営業力強化施策

社員の育成・強化はOJTが中心で、先輩社員や上司がビジネスに必要な基本動作を重点的に教育しており、また、各種階層別研修や海外研修制度にも力を入れている。

加えて、最近はメーカーや顧客のOBにコンサルティングおよび営業現場の支援を依頼している。

各種アドバイスは同社の専門性を更に高め、更なる営業力強化に繋がっている。

【1-5 ROE分析】

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

|

|

ROE(%) |

8.5 |

6.6 |

7.9 |

5.9 |

5.6 |

-4.7 |

|

売上高当期純利益率(%) |

1.66 |

1.38 |

1.42 |

1.00 |

1.01 |

-0.90 |

|

総資産回転率(回) |

1.76 |

1.52 |

1.45 |

1.53 |

1.71 |

1.58 |

|

レバレッジ(倍) |

2.90 |

3.13 |

3.82 |

3.83 |

3.42 |

3.32 |

前期ROEのマイナスは減損損失計上による一時的なもの。今期の売上高当期純利率を1.2%とすれば、5-6%台のROEへ復帰するが、一般的に日本企業に要求される8%水準を安定的に維持するには至っていない。

レバレッジは比較的高水準であるため、利益率の向上を期待したい。

中計経営計画「Re-SEIKA 2023」における2023年3月期の当期純利益目標25億円を達成するとROEは8%以上となる。

【1-6 ESGへの取り組み】

<E:環境>

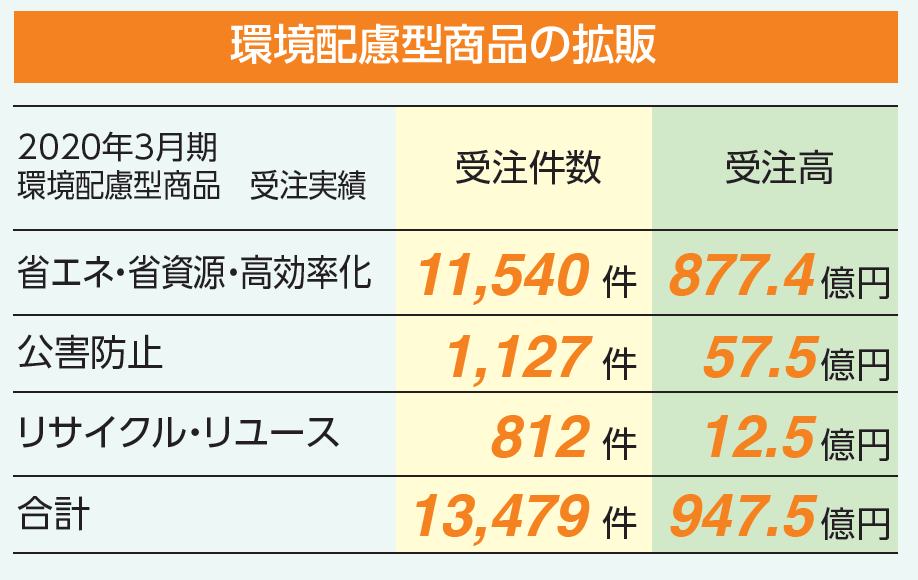

環境方針として「地球環境の保護に努め、持続可能な社会の実現に貢献する」という基本理念を掲げている。その一環として、2005年にISO14001を取得しており、環境配慮型商品の拡販に努めている。

同社が取り扱う環境配慮型商品は、ボイラーおよび焼却炉用排ガス処理設備や、化学・半導体工場向け有機溶剤回収装置など多岐に亘り、下記のように2020年3月期の受注実績は13,479件(前期比10.4%増)、947.5億円(同8.6%減)。

引き続き、単なる社会貢献という観点のみでなく事業活動を通じて地球環境の保全に寄与する考えだ。

(同社資料より)

<S:社会責任>

「社会責任」として、以下のような働き方改革に取り組んでいる。

「女性の活躍推進」

● 女性総合職採用の強化

● 女性社員のキャリア形成支援

● 女性管理職の登用

「従業員の健康促進」

● プレミアムフライデー制度(カジュアルデー同時実施)の導入

● 有給休暇の取得推進

● 健康診断におけるがん検診(腫瘍マーカーオプション)費用の会社負担

● インフルエンザ予防接種費用の会社負担

「人材育成」

● 各種階層別研修

● 海外研修派遣制度

<G:ガバナンス>

コーポレートガバナンス・コード全項目に対する取り組みをホームページで開示している。

「取締役会の実効性評価」を行うと共に、コーポレート・ガバナンス改訂に対応し、任意の仕組みとして社外取締役および社外監査役で構成される「指名審査委員会」「報酬審査委員会」を取締役会のもとに設置した。

また、招集通知の一部英訳や、決算説明会資料やファクトブック作成による英語での情報提供にも取り組んだ。

持続的な成長と中長期的な企業価値向上のために引き続きコーポレート・ガバナンスの充実を図ると共に、健全で透明性の高い経営体制を追求する。

【1-7 株主還元】

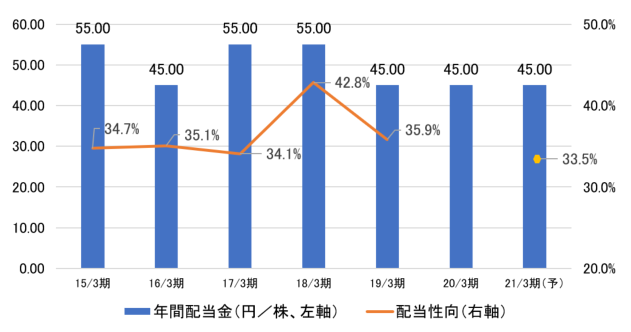

株主に対する利益還元を経営の最重要課題の一つとしており、安定的な配当を基本方針としている。

営業・財務両面の効率的な業務運営により、経営基盤の強化を図るとともに、新しい事業の開発等の資金需要に対応しながら、連結配当性向35%を目途としている。

2021年3月期は、中間20円、期末25円の合計45円/株を予定しており、予想配当性向は33.5%。

配当方針および通期の業績等を総合的に勘案して積極的に株主還元に取り組む。

2.2020年3月期決算概要

(1)連結業績概要

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

計画比 |

|

|

売上高 |

157,145 |

100.0% |

140,667 |

100.0% |

-10.5% |

+4.2% |

|

売上総利益 |

14,035 |

8.9% |

14,906 |

10.6% |

+6.2% |

– |

|

販管費 |

11,916 |

7.6% |

12,096 |

8.6% |

+1.5% |

– |

|

営業利益 |

2,118 |

1.3% |

2,809 |

2.0% |

+32.6% |

+17.0% |

|

経常利益 |

2,418 |

1.5% |

3,122 |

2.2% |

+29.1% |

+15.6% |

|

当期純利益 |

1,587 |

1.0% |

-1,262 |

– |

– |

– |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

減収増益、計画を上回る

売上高は前期比10.5%減の1,406億円。前期に新設発電設備の受渡しのあった化学・エネルギー事業が反動などで減収。

海外売上高は、中国向け輸出商談の減少により同18.8%減の133億円となり、海外売上高比率は同0.9%低下の9.5%。

粗利率が1.7%改善し粗利額も同6.2%増加した一方販管費は同1.5%増にとどまり、営業利益は同32.6%増の28億円。

プリント基板製造事業子会社の減損損失21億円および、過去の一部国内営業取引における取引価格を見直したことに伴う営業精算金12億円を特別損失に計上したため当期純利益は12億円の損失に転じた。

計画に対しては、売上、利益ともに上回った。

(2)セグメント別概要

◎売上・利益

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

期初計画比 |

|

|

売上高 |

||||||

|

電力事業 |

47,633 |

30.3% |

39,965 |

28.4% |

-16.1% |

+3.8% |

|

化学・エネルギー事業 |

53,682 |

34.2% |

42,970 |

30.5% |

-20.0% |

+24.6% |

|

産業機械事業 |

42,667 |

27.1% |

44,902 |

32.0% |

+5.2% |

-4.5% |

|

素材・計測事業 |

1,519 |

1.0% |

1,410 |

1.0% |

-7.2% |

-29.5% |

|

グローバル事業 |

11,642 |

7.4% |

11,428 |

8.1% |

-1.8% |

-12.1% |

|

売上高計 |

157,145 |

100.0% |

140,677 |

100.0% |

-10.5% |

+4.2% |

|

セグメント利益 |

||||||

|

電力事業 |

1,407 |

3.0% |

1,617 |

4.0% |

+14.9% |

-2.6% |

|

化学・エネルギー事業 |

761 |

1.4% |

895 |

2.1% |

+17.6% |

+9.1% |

|

産業機械事業 |

1,363 |

3.2% |

1,556 |

3.5% |

+14.1% |

+11.1% |

|

素材・計測事業 |

-174 |

– |

63 |

4.5% |

– |

-10.0% |

|

グローバル事業 |

402 |

3.5% |

317 |

2.8% |

-21.2% |

+21.9% |

|

セグメント利益計 |

3,760 |

2.4% |

4,449 |

3.2% |

+18.3% |

+5.7% |

*単位:百万円。外部顧客への売上高。利益の構成比は売上高利益率。

①電力事業

減収・増益。

電力会社向け各種定期検査工事等の大口案件の売上が減少したが、火力発電設備の部品更新等、中・小口案件の積み上げと原子力分野における新規開拓により増益を確保した。

②化学・エネルギー事業

減収・増益。

石油会社向け等、新設発電設備の売上が減少したが、生産設備の更新工事等、中・小口案件の積み上げにより増益となった。

③産業機械事業

増収・増益。

国内合繊・食品・プラント向けや輸出商談が堅調に推移し増収。子会社日本ダイヤバルブの収益が大きく寄与し増益。

④素材・計測事業

減収・黒字転換。

プリント基板およびガスモニター等の計測機器の売上は前期並みで推移したが、子会社西華デジタルイメージの売上が減少し減収。事業戦略の見直しや組織変更など構造改革に取り組んだ結果、黒字転換した。

⑤グローバル事業

減収・減益

Tsurumi (Europe) GmbHグループを中心に欧米、東南アジア各社の売上は前期並みに推移したが、Seika YKC Circuit (Thailand) Co.,Ltd.等の業績不振で減益。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

19年3月末 |

20年3月末 |

19年3月末 |

20年3月末 |

||

|

流動資産 |

68,878 |

79,417 |

流動負債 |

51,500 |

62,141 |

|

現預金 |

12,957 |

15,062 |

仕入債務 |

31,474 |

32,883 |

|

売上債権 |

37,605 |

38,693 |

短期有利子負債 |

6,897 |

7,026 |

|

前渡金 |

11,187 |

18,823 |

固定負債 |

5,175 |

4,616 |

|

固定資産 |

16,863 |

13,251 |

長期有利子負債 |

2,147 |

1,963 |

|

有形固定資産 |

4,606 |

2,473 |

負債合計 |

56,675 |

66,757 |

|

無形固定資産 |

749 |

467 |

純資産 |

29,066 |

25,911 |

|

投資その他の資産 |

11,508 |

10,310 |

利益剰余金 |

17,508 |

15,738 |

|

資産合計 |

85,742 |

92,668 |

負債純資産計 |

85,742 |

92,668 |

*単位:百万円。有利子負債にはリース債務を含まない。

現金および前渡金の増加などで資産合計は前期末に比べ69億26百万円増加の926億68百万円となった。前受金の増加などで負債合計は同100億82百万円増加の667億57百万円。

利益剰余金の減少などで純資産は同31億55百万円減少の259億11百万円。

自己資本比率は前期末比6.0%低下の27.2%。

◎キャッシュ・フロー

|

19/3期 |

20/3期 |

増減 |

|

|

営業CF |

-734 |

3,400 |

+4,134 |

|

投資CF |

-1,127 |

-299 |

+828 |

|

フリーCF |

-1,861 |

3,101 |

+4,962 |

|

財務CF |

-559 |

-1,211 |

-652 |

|

現金及び現金同等物 |

11,506 |

13,346 |

+1,840 |

*単位:百万円

税金等調整前当期純利益は損失に転じたが減損損失の計上、仕入債務の増加などで営業CF、フリーCFはプラスに転じた。

キャッシュ・ポジションは上昇した。

(4)トピックス

◎環境配慮型商品への取り組み

ESGがメインストリームとなる中、同社は以下のような環境配慮型商品の取り扱いを積極化させており、持続可能な社会の実現への貢献を目指している。

◎船舶用排ガス浄化装置

船舶の航行や事故による海洋汚染を防止することを目的とした国際条約であるマルポール条約により、船舶の排ガス中のSOx(硫黄酸化物)の濃度規制が強化された。

その対策の一つとして注目を浴びているのが排ガス浄化装置である「スクラバー」である。

同社では、メーカーと協力し、スクラバー用に開発したダンパーや、高性能バルブ等を造船メーカーに販売している。

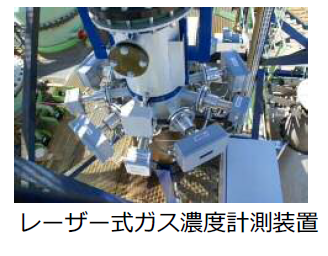

◎レーザー式ガス濃度計

レーザー式ガス濃度計は火力発電設備やごみ焼却設備の排ガス中に含まれる酸素や一酸化炭素濃度を測定する濃度計で、レーザーによるリアルタイム測定とメンテナンスフリーが特徴。

燃焼効率を改善することができ温室効果ガスや燃料の削減に寄与しているほか、化学工場の生産設備から排出される窒素酸化物や、硫黄酸化物などの有害物質を含む排ガス測定にも利用されている。

3.2021年3月期業績予想

◎連結業績予想

|

20/3月期 |

構成比 |

21/3月期(予) |

構成比 |

前期比 |

|

|

売上高 |

140,667 |

100.0% |

135,000 |

100.0% |

-4.0% |

|

営業利益 |

2,809 |

2.0% |

2,400 |

1.8% |

-14.6% |

|

経常利益 |

3,122 |

2.2% |

2,700 |

2.0% |

-13.5% |

|

当期純利益 |

-1,262 |

– |

1,650 |

1.2% |

– |

*単位: 百万円。予想は会社側発表。

減収減益を予想

売上高は前期比4.0%減の1,350億円、営業利益は同14.6%減の24億円の予想。

新型コロナウイルスの発生を受け、3月末に受注への影響を調査したところ、顧客の投資計画中止の情報はなく、影響は軽微と考えていたが、感染拡大が長引き、一部の顧客で新たな投資が凍結されるなどの動きも見られ、改めて調査中である。

ただ、発電を中心とした社会インフラ関連を主業としていること、全国に配置された営業拠点によるきめ細かな営業活動が可能なことなどから、業績の大きな落ち込みは回避できると見込んでいる。営業部門では、各商談の利益率のアップと効率的な営業を心掛け、目標の営業利益を確保する。

配当は前期と同じく45円/株の予定。予想配当性向は33.5%。

4.中期経営計画「Re-SEIKA 2023」

2017年に策定した長期経営ビジョン「10年後の西華産業グループ像」達成のため、第一ステップとして展開した中期経営計画「CS2020」は、残念ながら目標未達となった。

(中期経営計画「CS2020」の目標と実績)

|

当期純利益 |

18/3期 |

19/3期 |

20/3期 |

|

目標 |

22 |

24 |

27 |

|

実績・予想 |

16.5 |

15.8 |

-12.6 |

*単位:億円

この結果を受け、計画内容を精査し、改めて2020年4月から2023年3月までの3年間を対象とする中期経営計画「Re-SEIKA 2023」を策定した。

社員全員の中期経営計画への理解を深めるためにその目的、設定数値の根拠を明確にし、株式市場からの評価項目や各事業の実力をしっかり分析し、基本方針や施策を決定。新型コロナウイルス感染拡大で世界的に不透明感が強まっているが、時間をかけて十分練り上げた成長戦略との自負もあり発表した。変革と挑戦を軸に、強く価値ある会社への成長を目指す。

(1)基本方針

「今までの考え方や行動を変え(改革 Re-formation)、あらゆる困難に何度でも挑戦しながら(再挑戦 Re-challenge)、持続的な成長サイクルを構築し(回復 Re-gain)、更なる企業価値の向上を実現する新たなステージ(再出発 Re-start)とする。」とした。

(2)基本戦略

| ①グループ収益の拡大 | 西華産業グループが展開する事業をエネルギー事業、産業機械事業、グローバル事業という3つの事業ユニットを作り、現在国内外14ヵ国に展開する25社のグループ企業を振り分けた。

*エネルギー事業ユニット:電力事業、化学・エネルギー事業 *産業機械事業ユニット:産業機械事業 *グローバル事業ユニット:グローバル事業

一つのユニットごとに営業利益目標を設定するとともにユニットに属する各社が抱える共通課題を抽出し、それぞれの持つ機能を有効利用して課題を解決しながら、事業ユニット全体で収益の拡大を図る。 |

| ②収益基盤の強化 | 3つの事業ユニットを基礎収益分野と成長収益分野に区分し役割を明確にした。

エネルギー事業ユニットは基礎収益分野として、将来に亘り収益の柱とするため効率的に経営資源を投入する。

産業機械事業ユニット、グローバル事業ユニットは成長収益分野として、積極果敢に経営資源を投入し、右肩上がりの事業拡大を目指す。 |

| ③新たな収益源の開拓

|

現在の事業展開だけでは持続的に成長し続けることが難しく、新たなビジネスの開拓が必須と考えている。営業現場は目まぐるしく変化するビジネス環境に追従しながら足元の利益を確保することを喫緊の課題と認識し邁進しているため、新たな収益源の開拓は本社主導で進める。

まず既存事業との親和性が高く、かつ過去の経験が活かせる領域である再生可能エネルギーやライフサイエンス分野にテーマを定め、そのうえで戦略的なパートナーとの提携や 人財の投入を図る。既に具体的案件も進行中。

また、海外関係会社の収益性向上のため、地域性を加味した新しい商材を開拓し、持続的な成長基盤構築に取り組む。 |

| ④経営基盤の強化 | 財務体質の安定化を図るとともに、IT化・ DX推進等による業務の効率化、職場環境の充実、人財育成などにより、組織力を強化する。

また、引き続きコーポレートガバナンスを有効に機能させ、事業の適正化、効率化を図り収益に繋げ、経営基盤を一層強固なものとする。 |

(3)経営数値目標

|

20/3期 |

23/3期(予) |

CAGR |

|

| 営業利益 |

28.0 |

37.0 |

+9.7% |

| エネルギー事業ユニット |

17.8 |

19.5 |

+3.1% |

| 産業機械事業ユニット |

7.9 |

13.1 |

+18.4% |

| グローバル事業ユニット |

2.4 |

6.9 |

+42.2% |

| 新事業開発 |

– |

-2.5 |

– |

| 当期純利益 |

-12.6 |

25.0 |

– |

*単位:億円

成長収益分野である産業機械事業ユニット、グローバル事業ユニットが大きく伸張し成長を牽引する。

2023年3月期の当期純利益目標25億円を達成するとROEは8%以上となる。

5.今後の注目点

「中期経営計画 CS2020」は残念ながら目標未達となった。これを受け、長期経営ビジョンの第2ステップとなる中期経営計画「Re-SEIKA 2023」は世界的な新型コロナウイルスの感染拡大に直面するという多難な船出となったが、市場の評価・信頼を得るためには目標達成が必須となる。高成長を見込んでいる産業機械事業およびグローバル事業の進捗が注目される。

<参考1:長期経営ビジョン>

同社は、2027年に向けた長期経営ビジョン「10年後の西華産業グループ像」を掲げている。

◎長期経営ビジョン「10年後の西華産業グループ像」

*策定の目的

2027年は設立80周年を迎える節目の年であり、長期的な視点に立ってグループの進むべき方向性を明確にし、グループ社員一丸となり大きな変革を目指していく為に、それまでは3年おきに策定していた中期経営計画に加えて、長期経営ビジョンとして「10年後の西華産業グループ像」を策定した。

*概要

グループ像及びそれを実現するための長期方針を以下のように設定した。

| 10年後の西華産業グループ像

|

事業環境の変化に適応し、強固な経営基盤を有したグローバルな企業グループとなっている。また、グループ社員は開拓精神に燃え、各々の会社で働き甲斐を感じ、活力に溢れて一人一人が成長を実感している。 |

| 長期経営方針

|

ビジネスモデルの変革と進化を進め、さらにグループの収益力を向上させる。時代の変化に対応し、新規事業を創り出せる人材並びに、国内外で活躍できる人材の発掘と育成を行うと共に、経営資源を最適投入する。社員にとって働きがいがあり魅力溢れる職場環境を作り、生産性を向上させる。 |

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 8名、うち社外3名 |

| 監査役 | 4名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2020年6月25日

<基本的な考え方>

当社は「社業の発展を通じ社会に貢献する。」を企業理念に掲げ、あらゆるステークホルダーと良好な関係を築きながら、中長期的な企業価値の向上に取り組んでおります。こうした取り組みを実行していくため「経営の健全性と透明性」「迅速な意思決定と実行」が必要不可欠であると考え、コーポレート・ガバナンスの強化に努めております。

なお、当社は独立社外取締役および独立社外監査役による経営の監督体制の強化を図っております。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 【補充原則1-2-4】

議決権行使プラットフォーム利用、招集通知の英訳 |

当社は、議決権の電子行使に関し、その導入を検討して参ります。

また、招集通知の英訳につきましては、2017年開催の定時株主総会より招集通知の一部を英訳し、当社ホームページに掲載しております。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

|

原則 |

開示内容 |

| 【原則1-4 政策保有株式】 | 「政策保有株式に関する方針」

当社は、取引先との取引内容や取引の規模・期間等を鑑みて、取引関係の維持・強化のために必要と判断する企業の株式を保有しております。 当社は、保有の意義が希薄と考えられる政策保有株式については、できる限り速やかに処分・縮減していくことを基本方針とし、毎年、取締役会で個別の政策保有株式について、保有目的が適切か、保有に伴う便益やリスクが資本コストに見合っているかを精査し、検証の結果を有価証券報告書に開示しております。 なお、当社では、2020年3月期に一部保有株式を売却致しました。

「政策保有株式に係る議決権行使に関する方針」 当社が保有する株式の議決権の行使については、当該企業の経営方針を尊重した上で、当社の中長期的な企業価値向上に資するものであるかを議案毎に確認し、総合的に判断致します。

|

| 【原則5-1 株主との建設的な対話に関する方針】 | 当社は、株主、機関投資家との積極的な対話を通じ、中長期的な企業価値の向上を図るため、年二回の決算説明会において社長自ら決算状況や中期経営計画の進捗状況を説明している他、株主総会においては、質疑応答時間を十分に設け、株主からの質問に対して丁寧な対応に努めております。

また当社は、個人株主からの対話(面談)の申込みに対しては総務・人事部が、機関投資家等の法人株主に対しては企画部が対応しております。 |