(9698) 株式会社クレオ 増収増益、ほぼ初期予想に沿った着地見込む

柿﨑 淳一 社長 |

株式会社クレオ(9698) |

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

情報・通信 |

|

代表者 |

柿﨑 淳一 |

|

所在地 |

東京都品川区東品川4-10-27 住友不動産品川ビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,801円 |

8,185,786株 |

14,743百万円 |

12.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

34.00円 |

1.9% |

84.73円 |

21.3倍 |

701.42円 |

2.6倍 |

*株価は02/05終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

10,305 |

348 |

368 |

413 |

47.79 |

15.00 |

|

2017年3月(実) |

11,559 |

296 |

333 |

267 |

31.11 |

13.00 |

|

2018年3月(実) |

12,268 |

410 |

457 |

305 |

36.79 |

15.00 |

|

2019年3月(実) |

13,526 |

670 |

706 |

664 |

80.05 |

25.00 |

|

2020年3月(予) |

14,600 |

1,030 |

1,065 |

700 |

84.73 |

34.00 |

* 予想は会社予想。単位は百万円、円。

株式会社クレオの2020年3月期第3四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第3四半期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/3期3Q(累計)は前年同期比10.3%の増収、同114.8%の営業増益。働き方改革関連の需要取り込み等でソリューションサービス事業と西日本事業が大きく伸び、受託開発やサポートサービスも堅調に推移した。利益面では、技術者の稼働率向上やベトナムの提携先を活用した外注費の削減で売上総利益率が改善。一方、労働生産性の向上による残業代人件費の抑制等で販管費は小幅な増加にとどまり、営業利益率が7.4%と3.7ポイント改善した

- 通期予想は前期比7.9%の増収、同53.6%の営業増益。売上予想を若干下方修正すると共に、利益予想を若干上方修正したが、ほぼ期初予想に沿った着地が見込まれる。通期予想に対する進捗率(概算値)は、売上高70.3%(通期実績ベースの前年同期68.8%)、営業利益73.3%(同52.1%)。配当は、1株当たり9円増配の34円を予定(配当性向41.5%)しており、3Qに実施した自己株式の取得と合わせた総還元性向は60%程度になる。

- 今期を最終とする中期経営計画(18/3期~)の営業利益目標は10億円。計画発表当初はハードルの高さを感じたが、グループ企業の新結合が成果をあげ既存システムの課題解決型ビジネスが収益性の向上を伴って拡大した事で目標を射程圏に捉えた。来期からスタートする新中期経営計画では、経済産業省「DXレポート」で示された「2025年の崖」が意識される中、既存システムの課題解決型ビジネスを収益基盤としつつ、価値創造型のデジタルビジネスで成長を目指す考え。

1.会社概要

多様なソリューションを提供するシステムインテグレーター。2,000社を超える企業ユーザーを誇る業務用パッケージ「ZeeMシリーズ」(人事・会計・資産管理等を網羅するERP)や業務効率の向上・コスト削減に寄与するBPM(Business Process Management:ビジネスプロセス管理)「BIZ PLATFORM」等の業務ソリューション、官公庁・自治体・公益法人・大企業向けシステム開発、国内大手ポータルサイト事業者向けWebシステム開発・運用、更には優良顧客を有するコールセンターサービス等を手掛ける。

グループは、(株)ココト、(株)クリエイトラボ、(株)アイティアイ、(株)アダムスコミュニケーションの連結子会社4社。アマノ(6436)とヤフー(4689)が、それぞれ同社株式の31.87%、13.25%を保有し、同社はアマノ(株)の持分法適用関連会社(30.58%)に当たる。また、19/3期はヤフー(株)向けが連結売上高の14.3%、(株)富士通エフサス向けが12.1%を占めた。

【企業理念】

私たちは、「人間の想像力」と「世界中のテクノロジー」を結合することで、「感動!」を生む変革を起こし、豊かな未来社会の実現を目指します。

【ロゴに込めた3つの思い】

|

「感動」を生むこと

期待を超え、驚きを提供する姿がロゴのエクスクラメーションマークに託されている。 「創造」し続けること 球体はクレオ自身を示し、人財、製品、サービスが生まれ育つ姿を表現している。 「永遠(とわ)」に寄り添うこと クレオ自身である球体が、顧客や社会、株主に寄り添うイメージを表現している。 |

1-1.事業内容

事業は、ソリューションサービス事業、受託開発事業、西日本事業、及び子会社の事業領域であるシステム運用・サービス事業、サポートサービス事業の5事業に分かれる。

ソリューションサービス事業

2,000社以上のユーザー企業を抱える中堅企業向け業務用パッケージ(人事給与・会計・資産管理ERP)「ZeeMシリーズ」、業務効率の向上やコスト削減に寄与するBPM「BIZ PLATFORM」、更にはERPとBPMのノウハウと、ホワイトカラーの定型的な作業を自動化するRPA(Robotic Process Automation)技術を組み合わせた新サービスであり、人とロボットが混在した業務プロセスを実現するRPAソリューション等を提供している。

受託開発事業

大企業向けシステムの受託開発、官公庁・自治体向けのシステム、新聞社の組版システム、公営競技のオッズシステム等、信頼性と実績が重視される案件が多い。また、富士通経由の案件が多い事も特徴であり、短期的なぶれはあるが、安定成長が期待できる事業である。協力会社を含めた「人」の確保がポイントになる。

西日本事業

名古屋以西の顧客に対して、ソリューションサービスや受託開発サービスを提供する“mini クレオ”的な事業であり、安定成長が期待できる事業である。

システム運用・サービス事業

連結子会社(株)ココトの事業領域であり、主に国内大手ポータルサイト事業者(ヤフー:4689)とそのグループ企業に対して、ポータルサイトやWebサービスの基盤となるサーバシステムの開発、保守、ハッキング対策等も含めた運用サービスを提供している。従来、持株会社傘下の複数のグループ企業で対応してきたが、2016年4月に設立した(株)ココトに集約された。これにより営業・開発面でグループ力を発揮できるようになり、ヤフーのグループ企業に取引が広がっている。ヤフーの深堀とグループ企業の開拓で事業を拡大させていく考え。

サポートサービス事業

ヘルプデスクやテクニカルサポートを中心としたサポート&サービス、及び選挙の出口調査、社会調査、市場調査等、インバウンド・アウトバウンド両対応のコールセンターサービスを提供している。技術系では富士通系とNEC系にサービスを提供する等、優良顧客をバランス良く抱えている事が当事業の強み。安定成長が期待できる事業だが、課題は「人」の確保。このため、外国人採用にも力を入れている。

1-2.グループ企業

|

グループ企業 |

事業内容 |

議決権 |

| (株)ココト | システム運用・サービス事業。システムやネットワークの構築から、各種業務アプリケーションの開発、運用サポート、システム運用に伴う事務作業 |

100.0% |

| (株)クリエイトラボ | サポートサービス事業(ヘルプデスク中心)。コンピュータに関するテクニカルサポート、ヘルプデスク等のサポートサービス、システムの構築及び販売支援 |

97.5% |

| (株)アイティアイ | サポートサービス事業(システム開発・運用・保守中心)。コンピューターシステムの開発運用管理及び保守業務、ネットワークシステムの設計・構築・運用・保守。 |

90.0% |

| (株)アダムスコミュニケーション | サポートサービス事業(マーケティングリサーチ・コールセンター中心)。世論調査・社会調査・市場調査の企画・実施・集計・分析、インサイドセールス、コールセンター事業の提供。 |

100.0% |

※ (株)クリエイトラボは議決権の2.5%を従業員持株会が保有している。(株)アイティアイ及び(株)アダムスコミュニケーションは(株)クリエイトラボの子会社。

1-3.中期経営計画(18/3期~20/3期)

【基本方針】

| 実感できる成長力 | 20/3期目標、売上高150億円、営業利益10億円(営業利益率6.7%)。

営業利益は過去最高(「筆まめ」がけん引したWindows95発売後の8.8億円)更新。 |

| グループ総合力 | クロスセル強化、部門連携強化、新規事業創出 |

| 安定した株主還元 | 自己資本比率70%超過額を原資として自己株取得、配当性向40%維持 |

| コーポレート・ガバナンス強化 | 株主との対話強化、役員報酬制度改定、独立役員(社外取締役又は社外監査役)選任 |

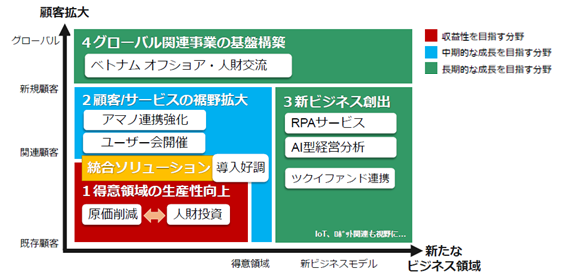

【成長戦略イメージ】

(同社資料より)

顧客拡大とビジネス領域の拡大による成長を目指している。ZeeM人事・給与、ZeeM会計、ZeeM固定資産管理、更にはアマノ社の就業管理システム等を統合したソリューションを展開して既存顧客を深耕する事で事業基盤を強化する。また、アマノ社やユーザー会との連携を強化する事で顧客やサービスの裾野を拡げていく。長期的にはベトナムのオフショア拠点を活かしグローバル展開を進める他、RPAサービスやAI型経営分析の展開、或いは介護業界大手ツクイグループのファンドとの連携による介護業界向けビジネスの創出等でビジネス領域を拡げていく。

【数値計画】

|

18/3期 実績 (計画) |

19/3期 実績 (計画) |

20/3期 計画 (修正予想) |

前期比( 同 ) |

|

|

テーマ |

課題の再設定 |

変化の期間 |

実力の証明 |

– |

|

売上高 |

12,268(12,500) |

13,526(13,100) |

15,000(14,600) |

+10.9%(+7.9%) |

|

営業利益 |

410(400) |

670(570) |

1,000(1,030) |

+49.1%(+53.6%) |

|

親会社株主帰属利益 |

305(280) |

664(400) |

680(700) |

+2.3%(+5.4%) |

* 単位:百万円

第3四半期決算発表と共に、20/3期予想を修正した。売上高は146億円と計画をわずかに下回る見込みだが、営業利益は10億30百万円と計画超過が見込まれる。ソリューションサービス事業及び受託開発事業に売上計上の期ずれリスクはあるものの、第3四半期を終えての修正だけに達成の確度は高いと思われる。

2.2020年3月期第3四半期決算概要

2-1 第3四半期(累計)連結業績

|

19/3期 3Q (累計) |

構成比 |

20/3期 3Q (累計) |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

9,309 |

100.0% |

10,268 |

100.0% |

+10.3% |

10,327 |

-0.6% |

|

売上総利益 |

1,944 |

20.9% |

2,385 |

23.2% |

+22.7% |

- |

– |

|

販管費 |

1,595 |

17.1% |

1,629 |

15.9% |

+2.1% |

- |

– |

|

営業利益 |

349 |

3.7% |

755 |

7.4% |

+116.3% |

445 |

+69.8% |

|

経常利益 |

385 |

4.1% |

797 |

7.8% |

+107.2% |

|

– |

|

親会社株主帰属利益 |

334 |

3.6% |

530 |

5.2% |

+58.5% |

|

– |

* 単位:百万円

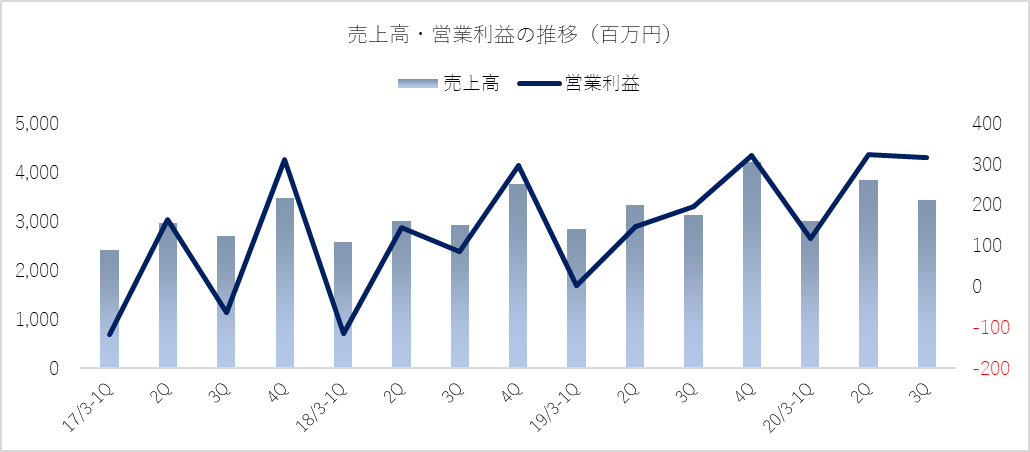

前年同期比10.3%の増収、同114.8%の営業増益

売上高は前年同期比10.3%増の102億68百万円。前期の大型案件の反動でシステム運用サービスが減少したものの、働き方改革関連の需要取り込み等で主力のソリューションサービス事業や西日本事業が大きく伸び、受託開発やサポートサービスも堅調に推移した。

営業利益は同116.3%増の7億55百万円。技術者の稼働率向上やベトナムの提携先を活用した外注費の削減により売上総利益率が23.2%と2.3ポイント改善。一方、残業代人件費の抑制等で販管費は小幅な増加(同2.1%増)にとどまり、営業利益率が7.4%と3.7ポイント改善した。

予想との差異要因

同社グループは、複数の事業において、売上・営業利益共に第4四半期に計上が集中する特性があり、今期も通期営業利益の50%以上を第4四半期に計上する計画だった。しかし、事業構造の変革が予想以上に進み、四半期毎の業績の平準化が進んだ。このため、第4四半期に計上予定だった利益の一部が、第3四半期に前倒しで計上され、営業利益が上振れした。

2-2 セグメント別動向

|

19/3期 3Q(累計) |

構成比・ 利益率 |

20/3期 3Q(累計) |

構成比・ 利益率 |

前年同期比 |

計画 |

計画比 |

|

|

ソリューションサービス |

2,253 |

24.2% |

2,892 |

28.2% |

+28.4% |

2,643 |

+9.4% |

|

受託開発 |

979 |

10.5% |

1,068 |

10.4% |

+9.1% |

1,175 |

-9.1% |

|

西日本事業 |

1,050 |

11.3% |

1,190 |

11.6% |

+13.3% |

1,156 |

+2.9% |

|

システム運用・サービス |

1,754 |

18.8% |

1,632 |

16.0% |

-7.0% |

1,979 |

-17.5% |

|

サポートサービス |

3,419 |

36.7% |

3,713 |

36.2% |

+8.6% |

3,580 |

+3.7% |

|

内部売上等 |

-148 |

– |

-228 |

-2.2% |

– |

-206 |

– |

|

連結売上高 |

9,309 |

100.0% |

10,268 |

100.0% |

+10.2% |

10,327 |

-0.6% |

|

ソリューションサービス |

321 |

14.2% |

524 |

18.2% |

+63.0% |

371 |

+41.3% |

|

受託開発 |

180 |

18.4% |

172 |

16.5% |

-4.4% |

192 |

-10.0% |

|

西日本事業 |

115 |

11.0% |

192 |

16.1% |

+66.7% |

145 |

+32.5% |

|

システム運用・サービス |

119 |

6.8% |

117 |

7.2% |

-1.1% |

130 |

-9.3% |

|

サポートサービス |

170 |

5.0% |

321 |

8.6% |

+88.4% |

187 |

+72.1% |

|

本社経費等 |

-558 |

– |

-573 |

– |

+2.7% |

-580 |

– |

|

連結営業利益 |

349 |

3.7% |

755 |

7.5% |

+116.3% |

445 |

+69.8% |

* 単位:百万円

ソリューションサービス事業

売上高(内部売上高を含む。以下同じ)28億92百万円(前年同期比28.4%増)、営業利益5億24百万円(同63.0%増)。当事業は、人事給与・会計システム「ZeeM」をはじめとするソリューションサービスを提供している。

第3四半期累計期間は、働き方改革関連の需要を取り込んだ人事給与・会計システム「ZeeM」を中心とする統合ソリューションや「intra-mart」(NTTデータ イントラマート社のシステムの開発の統合フレームワーク)関連の大型案件のシステム開発の寄与で売上が増加。技術者の生産性向上やベトナムのオフショア活用による外注費の抑制で、営業利益率が14.2%から18.2%に改善した。

受託開発事業

売上高10億68百万円(前年同期比9.1%増)、営業利益1億72百万円(同4.4%減)。当事業は、富士通グループ、アマノ(株)をはじめとする大手企業に対して、システム受託開発サービスを提供している。

第3四半期累計期間は、主要既存顧客向け案件が堅調に推移したものの、ソリューションサービス事業において受注した大型開発プロジェクトに共同で対応する体制としたため(受託開発事業に属する技術者を当該プロジェクトに配置した)売上が期初予想を下回った。利益面では、売上の下振れに加え、前年同期の営業利益率が高かった反動もあり、営業利益率が低下した。

西日本事業

売上高11億90百万円(前年同期比13.3%増)、営業利益1億92百万円(同66.7%増)。当事業は、名古屋以西の顧客に対して自社製品・サービスの販売及び受託開発サービスを提供している。

第3四半期累計期間は、人事給与を中心とするソリューションサービスが増収をけん引した。利益面では、好調な受注による技術者の稼働率向上と外注費抑制効果等で収益性が大幅に改善した。

システム運用・サービス事業

売上高16億32百万円(前年同期比7.0%減)、営業利益1百17万円(同1.1%減)。当事業は、主に国内大手ポータルサイト事業者に対してシステム開発・保守・運用サービスを提供している。

第3四半期累計期間は、前年同期に短期の大型案件があった反動や前期末に契約終了となった案件があった事等で、売上・利益が減少した。ただ、稼働率の改善や費用削減の効果が表れた事で、第3四半期(10-12月)の3カ月間では収益性が大幅に改善した。

サポートサービス事業

売上高37億13百万円(前年同期比8.6%増)、営業利益3億21百万円(同88.4%増)。当事業は、ヘルプデスク、テクニカルサポートを中心としたサポート&サービス及び、社会調査、市場調査等のコールセンターサービスを提供している。

第3四半期累計期間は、前期下期から稼働率が改善傾向にある中、収益性の高い調査案件の増加(第25回参院選に伴う調査)と残業抑制等の原価削減効果で収益性が改善した。

セグメント別四半期売上高・営業利益の推移

|

19/3-1Q |

2Q |

3Q |

4Q |

20/3-1Q |

2Q |

3Q |

|

| ソリューションサービス |

688 |

822 |

743 |

1,257 |

782 |

1,141 |

969 |

| 受託開発 |

255 |

399 |

325 |

630 |

281 |

435 |

352 |

| 西日本事業 |

295 |

370 |

385 |

588 |

316 |

514 |

360 |

| システム運用・サービス |

572 |

597 |

585 |

601 |

525 |

540 |

567 |

| サポートサービス |

1,070 |

1,206 |

1,143 |

1,219 |

1,157 |

1,272 |

1,284 |

| 内部売上等 |

-42 |

-54 |

-52 |

-78 |

-64 |

-70 |

-94 |

| 連結売上高 |

2,839 |

3,342 |

3,128 |

4,217 |

2,998 |

3,834 |

3,436 |

| ソリューションサービス |

87 |

96 |

138 |

272 |

145 |

209 |

170 |

| 受託開発 |

33 |

81 |

66 |

152 |

43 |

83 |

46 |

| 西日本事業 |

24 |

32 |

59 |

55 |

46 |

81 |

65 |

| システム運用・サービス |

45 |

33 |

41 |

41 |

22 |

22 |

73 |

| サポートサービス |

12 |

87 |

71 |

47 |

65 |

110 |

146 |

| 調整額 |

-198 |

-181 |

-179 |

-246 |

-205 |

-184 |

-184 |

| 連結営業利益 |

4 |

148 |

197 |

321 |

117 |

323 |

315 |

* 単位:百万円。

* 決算短信(百万円単位で開示)を基に作成しているため、百万円単位で誤差が生じている場合があります。

2-3 財政状態

|

19年3月 |

19年12月 |

19年3月 |

19年12月 |

||

| 現預金 |

4,012 |

4,218 |

買掛金 |

671 |

528 |

| 売上債権 |

2,761 |

1,885 |

未払金 |

304 |

259 |

| たな卸資産 |

240 |

648 |

未払法人税等 |

178 |

173 |

| 流動資産 |

7,192 |

6,930 |

前受金 |

180 |

293 |

| 有形固定資産 |

303 |

298 |

賞与・役員引当金 |

566 |

267 |

| 無形固定資産 |

276 |

314 |

負債 |

2,571 |

2,206 |

| 投資その他 |

660 |

654 |

純資産 |

5,861 |

5,991 |

| 固定資産 |

1,240 |

1,267 |

負債・純資産合計 |

8,433 |

8,198 |

* 単位:百万円

第3四半期末の総資産は前期末との比較で2億35百万円減の81億98百万円。売上債権・仕入債務が減少する一方、好調な受注を反映して、たな卸資産や前受金が増加した。自己資本比率72.5%(前期末69.0%)。

自己株式の取得

2019年11月18日から同年12月16日にかけて、113,300株(自己株式を除く第2四半期末発行済株式総数の約1.36%)を199,867,400円で取得した。

3.2020年3月期業績予想

3-1 通期業績予想

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

| 売上高 |

13,526 |

100.0% |

14,600 |

100.0% |

+7.9% |

15,000 |

-2.7% |

| 営業利益 |

670 |

5.0% |

1,030 |

7.1% |

+53.6% |

1,000 |

+3.0% |

| 経常利益 |

706 |

5.2% |

1,065 |

7.3% |

+50.7% |

1,030 |

+3.4% |

| 親会社株主帰属利益 |

664 |

4.9% |

700 |

4.8% |

+5.4% |

680 |

+2.9% |

* 単位:百万円

通期予想は前期比7.9%の増収、同53.6%の営業増益

売上高を若干下方修正すると共に、利益予想を上方修正したが、ほぼ期初予想に沿った着地が見込まれる。通期予想に対する進捗率(百万円単位の数値で算出)は、売上高70.3%(通期実績ベースの前年同期68.8%)、営業利益73.3%(同52.1%)、経常利益74.8%(同54.5%)、最終利益75.7%(同50.3%)。

ただ、来期以降の更なる事業の拡大に備えた人財採用及び育成を積極化しているため、採用費、人件費、研修費等が当初計画より増加する可能性があると言う。また、通期業績目標の達成が確実となった場合に同社グループの従業員に対して成果の還元を行う事を検討していると言う(今期業績の更なる上振れが見込まれる場合は、上振れ分は人材投資や社員への還元に充てるようだ)。

株主に対しては、9円の増配と自己株式の取得で報いる。1株当たり34円の期末配当を予定(配当性向41.5%)しており、自己株式の取得と合わせた総還元性向は60%程度になる見込み。

通期業績予想達成上のリスク要因

ソリューションサービス事業は、近年、案件が大型化しているため、顧客のサービス導入時期の変更に伴う売上高・利益の計上時期のズレ(次期への期ズレ等)が通期業績に与える影響も大きくなっている。また、受託開発事業は、事業の性質上、期末に検収が集中するため、検収の進捗により売上計上時期が次期にズレ込む可能性がある。加えて、主要顧客である大手ITベンダーが当初の計画通りに受注できない場合も影響を受ける。

4.今後の注目点

今期を最終とする中期経営計画(18/3期~)の営業利益目標は10億円。計画発表当初はハードルの高さを感じたが、グループ企業の新結合が成果をあげ既存システムの課題解決型ビジネスが収益性の向上を伴って拡大した事で目標を射程圏に捉えた。このため、目線は来期以降の業績に移るが、来期からスタートする新中期経営計画(2020年5月頃に発表される見込み)では、経済産業省「DXレポート」で示された「2025年の崖」が意識される中、既存システムの課題解決型ビジネスを収益基盤としつつ、価値創造型のデジタルビジネスで成長を目指す考え。新中計のテーマは、「持続可能性を意識した転換」。同社は24/3期に50周年を迎えるが、100年企業を見据えて長期的な成長基盤の構築に取り組んでいく考え。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外3名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月28日)

基本的な考え方

当社は適正なコーポレート・ガバナンス体制を構築し、不断の向上に努めることが経営の透明性・公正性を高め、企業価値の向上に寄与するものと考えております。特にコーポレートガバナンス・コードを遵守することが当社のより良いガバナンスの確立に寄与するとの基本的な考え方に基づき、基本5原則以外の原則、補充原則についても順次自主的に実施していくことを方針とし、既に実施しているものについてその内容を本報告書に記載しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、JASDAQ上場会社として、コーポレートガバナンス・コードの基本原則のすべてを実施しております。基本原則以外の原則、補充原則のうち、開示が求められ、当社が既に対応を行っている原則については、下記の「コーポレートガバナンス・コードの各原則に基づく開示」にその概要を記載しております。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は現在政策保有株式に該当する株式の保有を行っておりません。

【原則3-1 情報開示の充実】

本原則に定められた開示事項のうち、「(ⅰ)会社の目指すところ(経営理念等)や経営戦略、経営計画」について以下の通り開示を行っております。

企業理念・行動指針

https://www.creo.co.jp/corporate/concept/

中期経営計画(2017年度~2019年度)

https://www.creo.co.jp/ir/plan/

【原則5-1 株主との建設的な対話に関する方針】

当社は株主との建設的な対話を通じて、株主との協働により株主価値の向上を図ることを目指します。

これを実現するため、以下の体制を構築し、各施策を実施しております。

1) 株主との対話は主にIR部門が担当するほか、決算説明会、個人投資家向け説明会、スモールミーティング等に代表取締役社長をはじめとする役員が出席、説明を行い、質疑応答にも対応することなどにより、株主と経営陣との直接対話の場を設けております。

2) 当社のIR部門は、株主との対話において得られた意見を逐次経営陣にフィードバックし、中長期の経営方針の検討に活かしております。