(6094) 株式会社フリークアウト・ホールディングス 経常損失発生も増収、高成長継続

|

本田 謙 社長 Global CEO |

株式会社フリークアウト・ホールディングス(6094) |

|

|

会社情報

|

市場 |

東証マザーズ |

|

業種 |

サービス業 |

|

代表者 |

本田 謙 |

|

所在地 |

東京都港区六本木6-3-1 |

|

決算月 |

9月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,657円 |

15,760,390株 |

26,115百万円 |

– |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

– |

– |

280.12円 |

5.9倍 |

*株価は11/29終値。発行済株式数は直近期決算短信より。BPSは直近決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2015年9月(実) |

4,217 |

96 |

95 |

65 |

5.23 |

0.00 |

|

2016年9月(実) |

5,792 |

358 |

561 |

394 |

30.72 |

0.00 |

|

2017年9月(実) |

12,019 |

601 |

1,208 |

842 |

64.12 |

0.00 |

|

2018年9月(実) |

14,745 |

-532 |

307 |

25 |

1.94 |

0.00 |

|

2019年9月(実) |

21,709 |

-1,270 |

-1,497 |

-3,512 |

– |

0.00 |

|

2020年9月(予) |

27,000 |

200 |

200 |

未定 |

未定 |

0.00 |

* 予想は会社予想。単位は百万円。2016年9月1日付で1:2の株式分割を実施。EPSは遡及して調整。

株式会社フリークアウト・ホールディングスの2019年9月期決算概要などを報告します。

目次

今回のポイント

1.会社概要

2.2019年9月期決算概要

3.2020年9月期業績見通し

4.各事業の進捗

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 最適な消費者に最適なタイミングで最適なメッセージを伝えたいという広告主の課題を、AI(人工知能)を用いた先端テクノロジーで解決するマーケティング・テクノロジー・カンパニー。広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム「DSP(デマンドサイド・プラットフォーム)」の運営やOEM提供を行う「DSP事業」が事業の中心。「最大級のデータ保有量」、「良質な広告掲載面の確保」、「優れたアルゴリズム構築のための積極的な投資」などが大きな強み・特長。広告に留まらず様々な分野でテクノロジーによって「人に人らしい仕事を」提供し、創造的な社会づくりに貢献する事を経営理念としている。

- 19/9期は前期比47.2%増収、経常損失14億97百万円(前期は3億7百万円の利益)、EBITDAは4億91百万円の損失。海外でPlaywireの新規連結に伴い大幅増収。利益面では貸倒引当金計上や関連会社の持分法取込み等により損失となった。のれんの減損等により特別損失を計上し、親会社株主に帰属する当期純利益は35億12百万円の損失となった。

- 19/9期は大幅増収ながらEBITDAは赤字に転じ、親会社株主に帰属する四半期純利益は35億円の赤字となった。ただし、「生みの苦しみ」といった印象。減損を行ったことにより20/9期以降は償却負担が軽減される。中期計画はEBITDAについて未達、先送りとなりそうだが、売上はしっかり伸びており、投資先には一定の成果も出ている。先送りになったものの、中期計画達成を前提としたEV/EBITDA倍率は9倍程度にとどまり、高成長の同社としてはかなり割安感のある株価水準と見ている。

1.会社概要

最適な消費者に最適なタイミングで最適なメッセージを伝えたいという広告主の課題を、AI(人工知能)を用いた先端テクノロジーで解決するマーケティング・テクノロジー・カンパニー。

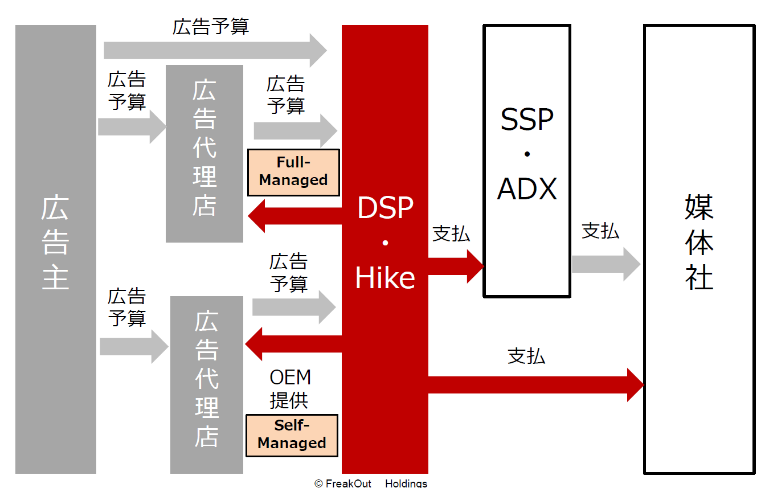

広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム「DSP(デマンドサイド・プラットフォーム)」の運営やOEM提供を行う「DSP事業」が事業の中心。

「最大級のデータ保有量」、「良質な広告掲載面の確保」、「優れたアルゴリズム構築のための積極的な投資」などが大きな強み・特長。

広告に留まらず様々な分野でテクノロジーによって「人に人らしい仕事を」提供し、創造的な社会づくりに貢献する事を経営理念としている。

【1-1 沿革】

日本よりも1年ほど先行して米国でRTB(Real-Time Bidding)という、インターネット広告の表示回数ごとに入札形式で広告枠を自動的に売買する配信手法が一般化していたころ、日本でもこの手法を導入して広告分野におけるGame Changeを起こすことを目指してエンジニアでありヤフー株式会社で広告ビジネスに携わった経歴を持つ代表取締役Global CEO本田兼氏が2010年10月、同社を設立。グーグル株式会社で同じくエンジニアとして広告製品を担当していた代表取締役社長 佐藤 裕介氏も創業に参画し、2011年1月、日本国内で初めてRTB技術の商用化を実現した。

新しいプロダクトに対する感度が高いという広告業界の特性もあり、リリース直後から利用する企業は多数に上ると同時に顧客の満足度も高く、売上、利益は順調に拡大。2014年6月、設立から4年弱で東証マザーズに上場した。

2017年1月には意思決定のスピードアップやよりダイナミックな事業展開を目指し持株会社体制に移行した。

|

2010年 |

10月 |

同社設立 |

|

2011年 |

1月 |

日本初のRTB技術を用いたDSP「Freak Out」をリリース |

|

2012年 |

5月 |

スマートフォン向けサービスを開始 |

|

2013年 |

6月 |

合弁会社(現連結子会社)「(株)インティメート・マージャー」設立 |

|

2013年 |

10月 |

YouTubeにホスティングされた動画を利用した動画広告配信サービスを提供開始 |

|

12月 |

LINE株式会社と合弁会社M.T.Burn株式会社を設立 |

|

|

2014年 |

6月 |

東証マザーズに上場 |

|

6月 |

M.T.Burn(株)がネイティブ広告プラットフォーム「AppDavis(現 Hike)」をリリース |

|

|

2016年 |

1月 |

M.T.Burn(株)の「Hike」とRTB接続を開始 |

|

5月 |

モバイルマーケティングプラットフォーム「Red」をリリース |

|

|

2017年 |

1月 |

持株会社体制へ移行し商号を「株式会社フリークアウト・ホールディングス」へ変更 |

|

3月 |

Gardia(株)設立、Fintec領域へ参入 |

|

|

2019年 |

1月 |

国内・海外広告事業を統合 |

|

5月 |

M.T.Burn(株)を解散 |

|

|

11月 |

子会社インティメート・マージャーが東証マザーズに上場 |

【1-2 経営理念など】

『Give People Work That Requires A Person.』、『人に人らしい仕事を』を経営理念として掲げている。

沿革にあるように、インターネット広告のリアルタイム取引を日本で初めて事業化し、広告取引を人間の手作業からコンピュータ間の取引に変えていくことを目指したのが創業の経緯。

テクノロジーによって、広告主は消費者一人ひとりとコミュニケーションを取ることが可能になり、従来のマス広告では不可能だった真の 1to1 マーケティングに近づく。

また同時に、広告業に従事する「人」たちは、取引に関する雑務から解放され、より人間らしいコミュニケーションのプランニングや、共感を起こすメッセージの作成など、クリエイティブな仕事に集中できるようになる。

同社は、「コンピュータにできることはコンピュータに任せることで、余剰労働力(人が創造的な仕事と向き合う時間)をつくること。」が使命であると考えている。

広告分野に留まらずあらゆる分野において、自社の高度なテクノロジーによって、人に人らしい仕事を提供し、より創造的な社会作りに貢献する事が同社の目指す姿である。

【1-3 インターネット広告市場概要】

同社の事業内容を理解するためには、広告主やメディアのニーズと広告市場の変化、テクノロジー、メインプレーヤーといった「インターネット広告」運営を取り巻く環境、構成要素等について一定の知識を有していることが欠かせない。以下、主要ポイントについて概要を説明する。

≪広告市場の変化≫

従来の広告市場、特にテレビや新聞といったマスメディアを利用した広告ビジネスにおいては、サプライサイドであるメディアや広告代理店にとっては在庫の独占性や排他性が事業展開するうえで最も重要な要素であった。

大手広告代理店は限りのあるTVのスポット枠をほぼ完全に押さえることで広告主に対する価格リーダーシップを握り、メディアとともに大きな利益を生み出してきた。

ところがTVや新聞によるマス広告は、右肩上がりの経済成長の終焉と、従来のメディアと比較した際のコストの安さや双方向性を大きな特徴とするインターネット広告の登場によりその需要は縮小する傾向にある。

日本の総広告費用が過去10年間でほぼ横ばいの中、2005年には3,777億円であったインターネット広告費は地上波テレビの2割弱、新聞の4割弱であったが年平均成長率12%超で拡大を続け、2018年には1兆7,589億円となり、地上波テレビの1兆7,848億円に迫る規模となっている。(「電通 日本の広告市場 2018」より)

一方で、より効果的な広告を求める広告主のニーズはますます増大しており、いかにして「最適な消費者に」、「最適なタイミングで」、「最適なメッセージ」を届けるかが大きな課題となっている。

こうした中、「アドエクスチェンジ」と呼ばれる、広告枠のオープンなマーケットプレイスが登場してきた。これは、広告主、メディア、広告代理店などが広告枠を自由に売買することができるまさに「市場」であり、広告主にとっては、より高い広告パフォーマンスを求めて最適な広告枠を買うことが極めて重要になってくるわけだが、それを実現するためのカギとなるテクノロジーの一つが、同社が日本国内で初めて商用化を実現した「RTB」である。

≪RTBによる広告枠のリアルタイム取引≫

RTB(Real-Time Bidding:リアルタイムビッディング)とは、インプレッション(広告の表示回数)ごとに入札形式で広告枠を自動的に売買する配信手法。

RTBが登場するまで一般的であった「純広告取引」は、ディスプレイ広告(ウェブサイトに表示される画像やFlash、動画などを用いた広告)の枠を、メディアや広告代理店がインプレッション保証や期間保証を付けてパッケージ販売するいわばコースメニュー。

これに対してRTBは、ディスプレイ広告を1インプレッションごとにアクセスしてきたユーザーの属性を解析し、「特定の属性を持ったユーザーへの広告」として1インプレッションごとに入札方式で売買を行なうシステムである。

RTB技術の活用により、広告主は従来の特定サイトの広告枠を予め決定された価格で購入する純広告や、検索キーワードに関連した検索連動型広告では難しかった潜在的な消費者層の開拓や、興味・関心をもってもらうための効果的な広告配信による認知施策が可能となる。

(RTBの流れ)

|

① |

インターネットユーザーが広告枠のあるウェブサイトに来訪した瞬間に、広告枠を管理するアドエクスチェンジやSSP、あるいはアドネットワーク(※)などから、複数のDSP事業者に来訪ユーザーの情報と広告枠情報(入札リクエスト)が送信される。 |

|

② |

各DSP事業者はデータベースを解析し、入札を実行する。 |

|

③ |

広告枠のオークションの結果、競り勝ったDSP事業者は広告枠の配信を行う。 |

|

④ |

同社では、オークションが成立した瞬間にSSP等から広告枠を仕入れ、広告枠の入札価額に一定のマージンを載せて販売価額を決定し、広告枠の配信を行う。 |

(※)アドネットワーク:複数の媒体サイトの広告枠を束ねてネットワーク化し、広告販売や広告配信を一元的に管理して収益化を実現するもの。

「RTB」には広告枠の需要サイドのシステムである「DSP」と、供給サイドのシステムである「SSP」が主要プレーヤーとして登場する。

(DSP「Demand Side Platform:デマンドサイド・プラットフォーム」とは?)

広告主や広告代理店が、広告主の利益を最大化するために効率的にインターネット広告を買い付け、配信するプラットフォーム。

具体的には、広告主や広告代理店が、RTB技術を活用し独自のアルゴリズムにより、アドエクスチェンジやSSP、あるいはアドネットワークなどに対して、ユーザーの広告1インプレッションごとに最適な自動入札取引・広告配信を行うプラットフォームである。

広告主はあらかじめDSPを通じて広告を見て欲しい対象者の属性、入札の上限額を決めておき、広告主の要望にマッチするユーザーが見つかった場合は瞬時(およそ0.05秒程度)に入札が行われ、最も高い価格を提示した広告が媒体に配信される。

RTBが登場するまでは、広告主は、ターゲットであるユーザーが閲覧すると思われるサイトを想定して、特定の広告枠を予め決められた価格で買い付けていた。しかし、DSPを用いることにより、広告主は広告を配信したいユーザーをリアルタイムで判断し、入札による適切な価格で広告を配信することができるため、広告主は広告の費用対効果を高めることが可能である。

同社は自社開発のDSPである「Red」や「FreakOut」の販売やOEM供給を行う「DSP事業」をメインビジネスとしている。

常に最適なユーザーに広告を配信し、最適な価格で入札を行うには、極めて高度なアルゴリズムを構築し、大量のデータを元に機械学習を繰り返すことで「より賢いAI(人工知能)」に磨き上げていく必要があるが、同社はその点で強力な競争優位性を有している。(詳細は【1-6 特徴・強み】を参照)

(SSP「Supply Side Platform:サプライサイド・プラットフォーム」とは?)

メディア側から見た広告効果の最大化を支援するシステム。メディアが広告枠を管理及び販売する際に使用するプラットフォームであり、DSPのリアルタイムな入札に対応する技術を有している。

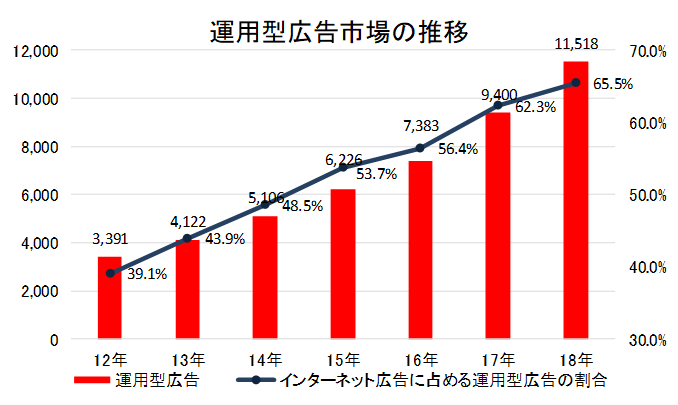

このように、RTB技術をベースにして従来の純広告では困難であった最適化を自動かつ瞬時に行う費用対効果に優れた広告は「運用型広告」と呼ばれ、インターネット広告全体を上回るスピードで成長を続けている。

2018年には日本のインターネット広告の65.5%が運用型広告となっている。

(電通「日本の広告2018」を基に当社作成)

(※)運用型広告:膨大なデータを処理するプラットフォームにより広告の最適化を自動的もしくは即時的に支援する広告手法の事。検索連動型広告や一部のアドネットワークが含まれるほか、新しく登場してきたDSP、アドエクスチェンジ、SSPなどが典型例。枠売り広告、タイアップ広告、アフィリエイト広告などは運用型広告に含まれない。

また、同社が日本国内で商用化したRTBは、市場規模は米国の10分の1以下であるが、急成長を遂げている。

このように、他の媒体と比べて高い伸びを見せるインターネット広告の中でも特に伸長著しいRTB技術をベースとした「運用型広告」が同社のフィールドであり、旺盛な需要を確実に取り込んで業容を拡大させている。

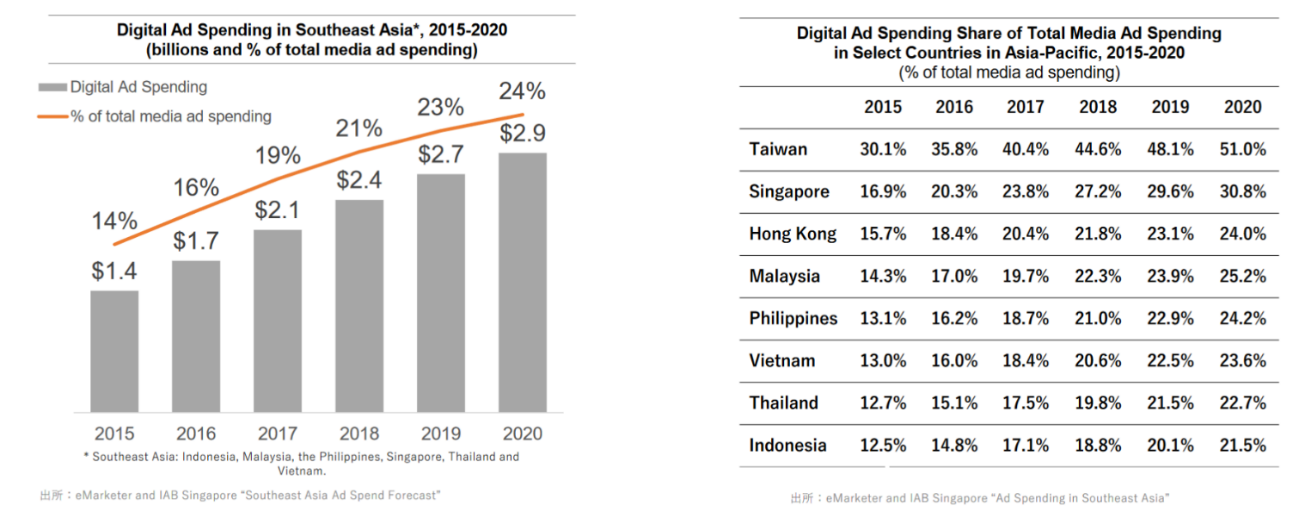

加えて、後述するように同社では東南アジアを中心とした海外事業の拡大にも積極的に取り組んでいるが、東南アジアにおいても台湾を筆頭に各国において広告市場におけるデジタル広告費の割合は上昇傾向にあり、マーケットは継続的に拡大している。

(同社資料より)

【1-4 事業内容】

1.事業セグメント

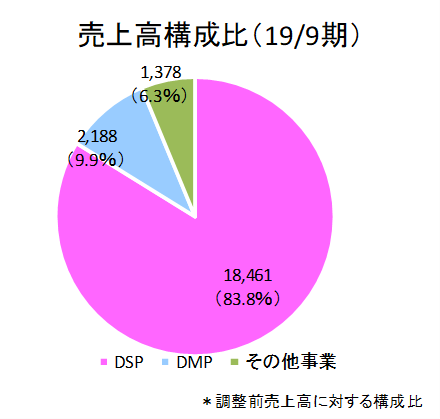

事業セグメントは、「DSP事業」、「DMP事業」、「その他事業」の3つ。

①DSP事業

◎ビジネスモデル

SSP・アドエクスチェンジおよびメディアを通じて広告枠を仕入れ、広告主・広告代理店に対してインターネット広告枠を提供。一部広告代理店に対してはDSPプラットフォームのOEM提供を行っている。

(会社側資料より)

◎主要プロダクト、サービス

広告主の自社サイトのアクセスデータ、広告配信データ、会員データ、購買データなどのビッグデータを同社が開発した解析ソフトウェアにより分析するプライベートDMP「MOTHER」を用いて、DSP「Red」、「FreakOut」による広告配信効果の最大化を追求している。

「Red」、「FreakOut」は広告主にとって有望な見込顧客にターゲティングするために、多様な配信手法を備えている。

具体的には、「知らない人(潜在層)」には知ってもらうための「オーディエンス拡張」等の配信手法を用いた潜在層ターゲティング、「既に知っている人(興味層)」には欲しいと思ってもらうための「キーワードマッチ」等の配信手法を用いた興味関心層ターゲティング、「欲しいと思った人(顕在層)」にはコンバージョン(購入、資料請求、会員登録など実際の行動)してもらうための「リターゲティング」等の配信手法を用いた顕在層ターゲティングを行い、消費者の行動プロセスに応じてターゲティングした広告配信を実施している。

|

プロダクト、サービス |

概要 |

|

Red |

生活者のインターネット利用シーンがPC からスマートフォンへ移行していることをふまえ、スマートフォン領域における広告効果の最大化を目指し、最先端の広告配信最適化技術の適用、優良な独自広告枠在庫の確保を実現したモバイル特化型のマーケティングプラットフォーム。2016年5月リリース。 (特徴) ◇最先端の独自機械学習エンジンを搭載 ◇業界最大級、数百億インプレッション規模のモバイル・インフィード広告枠在庫の確保 ◇月間 1,300 億インプレッションに及ぶ業界最大級のモバイル広告枠在庫の確保

モバイルメディア上で、広告主が効率的にターゲット顧客にリーチすることを可能にするプラットフォームを日本、東南アジア、中近東エリアなどグローバルに展開していく。 |

|

Red for Publishers |

プレミアムメディア(大規模なトラフィックを有する媒体)や広告主を対象として、販売支援、オペレーション支援、開発支援、プロジェクト管理面から独自の広告プラットフォーム立ち上げを支援する技術および、それに付帯するサービスパッケージ。2017年9月リリース。 媒体社は広告配信による収益最大化を「Red for Publishers」に委ね、本来リソースを注ぐべきコンテンツの充実や集客に専念することが可能となる。 広告主も、優良な媒体社の広告枠へDSP「Red」が優先的に接続されることによって、従来からの「Red」の目的であった広告価値の最大化のさらなる追求が可能となる。

マネタイズとしてはDSPとしての売上に加え、プレミアムメディアから受領する「広告配信システム利用料」。後者は100%が粗利となるため収益貢献大。 |

|

Poets(ポエット) |

コンテンツ UI と親和性の高い広告フォーマットを活用した、ユーザー体験を損なわずに広告体験を提供することができるプレミアムアドプラットフォーム。 ダイレクトレスポンスでの広告効果が最大限に期待できる、厳選されたメディアのみを保有しているため、広告主はコンテンツに馴染むフォーマットにより、目標 KPI に合わせた高い広告効果を得ることができる。また、媒体社に対しては、Red for Publishers の広告配信技術を活用し、高額買付けの広告主をマッチングする。 |

|

トレーディングデスクサービス |

広告主のオンラインマーケティングにおける成果向上を目的としたサービス。 新たなマーケティング技術を活用したオンラインマーケティング戦略の立案から、高度化・複雑化する広告運用支援までを行っている。 |

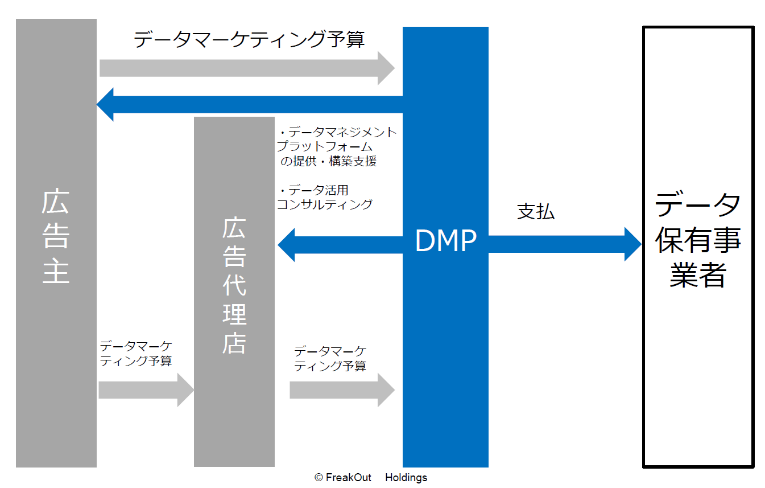

②DMP事業

DMPとは「Data Management Platform(データ・マネジメント・プラットフォーム)」の略で、広告主がもつ自社サイトへのアクセスデータ、広告配信データ、会員データなどのデータを管理及び解析し、メール配信や分析調査などの様々なデータ活用チャネルと連携して利用可能にする、データ統合管理ツールのこと。

クライント企業や広告代理店のデータマーケティングの最適化を実現するため、メディア企業や調査会社などデータプロバイダーから多様かつ膨大なデータを集め、DMPで蓄積・解析を行い、独自性の高い膨大なパブリックデータDMPの提供、大規模ポータルサイトのDMP構築支援、最適なマーケティングチャネルでの自社データの活用のコンサルティングサービス等を提供している。

③その他の事業

持株会社体制への移行に伴い17年9月期より新設されたセグメント。国内外のグループにおける新規事業、及び経営管理が含まれる。

【1-5 グループ企業】

持株会社である株式会社フリークアウト・ホールディングスの下、グループを形成している。

海外事業においてはFreakOut Pte.Ltd. (本社:シンガポール)をヘッドクォーターとして、ネイティブ広告プラットフォーム事業を中軸とするグローバル展開を推進してきた。

2015年に、東南アジア初のネイティブ広告プラットフォームをリリース以降、各国上位のメディアを中心に提携先を拡大し、現在では海外で700社を超える広告主に利用されている。

2017年7月には香港市場に参入したほか、シンガポール、タイ、インドネシアに続く東南アジアの新拠点として、ベトナム、マレーシア、フィリピン、インドに現地法人を設立したほか、M&Aも積極的に推進し、各国のプレミアムメディアと提携。

【1-6 特長と強み】

前述のように、常に最適なユーザーに広告を配信し、最適な価格で入札を行うには、極めて高度なアルゴリズムを構築し、大量のデータを元に機械学習を繰り返すことでより「賢いAI(人工知能)」に磨き上げていく必要があるが、同社はその点で強力な競争優位性を有している。加えて、良質な広告掲載面を有している点も大きな強みとなっている。

①最大級のデータ保有量

RTB技術を日本国内で初めて商用化したこともあり、データ保有量は国内最大規模となっている。

どんなに優れたAIを開発したとしても、大量のデータを使って機械学習を繰り返し行わないと実用的で効果の高いAIには成長しない。

「日本で一番スマートフォン所有者のことを知っている」同社は、全国6,000万人のモバイルユーザーのうち、5%、300万人の正確なデータがあれば、残り5,700万人の年齢や性別による思考、行動はほぼ正確に類推することが可能ということで、広告主に対し高い顧客満足度を提供している。

良質な広告掲載面を確保

一方、RTBの登場によってオープンな環境でのプラットフォームの「賢さ」が優位性である時期がある程度続くと、技術の格差・優劣が相対的に縮小し、特にモバイルの世界でどれだけ良質な掲載面を確保しているかという「掲載面の品質とその独占性」が再び有力な競争条件となってきた。

②優れたアルゴリズム構築に向けた積極的な投資

ターゲティング広告においては入札金額が高ければ落札はできる。売上規模拡大を目指す同社としては、できるだけ多くの広告枠を買いたいが、パフォーマンスが悪ければ広告主から評価されず、継続的な取引も難しくなってしまう。

そこで、高く買ったとしても結果としてはリーズナブルであったと判断してもらえるような結果を生むことが極めて重要である。

この課題に対し同社では「クリック率予測モデル」、「コンバージョン率予測モデル」を開発し、広告主に対する提案力を高めており、加えてこれらモデルの正確性を一段と向上させるために常に投資を行っている。

同社のデータ・サイエンスチームは日本の、特に中堅企業クラスではトップレベルの能力を有しているとのことで、積極的な投資の蓄積が継続的かつ高いパフォーマンスの提供に結び付いている。

③優秀な人材の獲得

インターン制度を積極的に活用し学生との接点を増やしているのに加え、広告がメイン事業ではあるが、今後は新規分野としてHR tech、Fintechといった幅広いフィールドで活躍できる可能性がある事、エンジニアとして業界でも著名な優秀なエンジニアと一緒に働くことが出来る事を魅力と感じているということだ。

また、チャレンジを最大に評価するインセンティブ制度も学生からの人気が高い要因の一つであると会社側は考えている。

【1-7 伊藤忠商事との資本業務提携】

2018年12月に伊藤忠商事との資本業務提携を発表した。

伊藤忠商事が保有する膨大な有形・無形のアセットと、同社のテクノロジー基盤をかけあわせることで、デジタルマーケティング領域における新規サービスの共同開発やアジアを中心とした海外事業の拡大など、広範囲にわたる提携を行う。

2.2019年9月期決算概要

(1)連結業績

|

|

18/9期 |

構成比 |

19/9期 |

構成比 |

前年同期比 |

5月予想 |

予想比 |

|

売上高 |

14,745 |

100.0% |

21,709 |

100.0% |

+47.2% |

19,000 |

+14.3% |

|

売上総利益 |

3,848 |

26.1% |

5,405 |

24.9% |

+40.5% |

– |

– |

|

販管費 |

4,381 |

29.7% |

6,676 |

30.8% |

+52.4% |

– |

– |

|

営業利益 |

-532 |

– |

-1,270 |

– |

– |

100 |

– |

|

経常利益 |

307 |

2.1% |

-1,497 |

– |

– |

200 |

– |

|

EBITDA |

843 |

5.7% |

-491 |

– |

– |

700 |

– |

|

当期純利益 |

25 |

0.2% |

-3,512 |

– |

– |

– |

– |

※単位:百万円

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前期比47.2%の増収、EBITDAは4億91百万円の損失

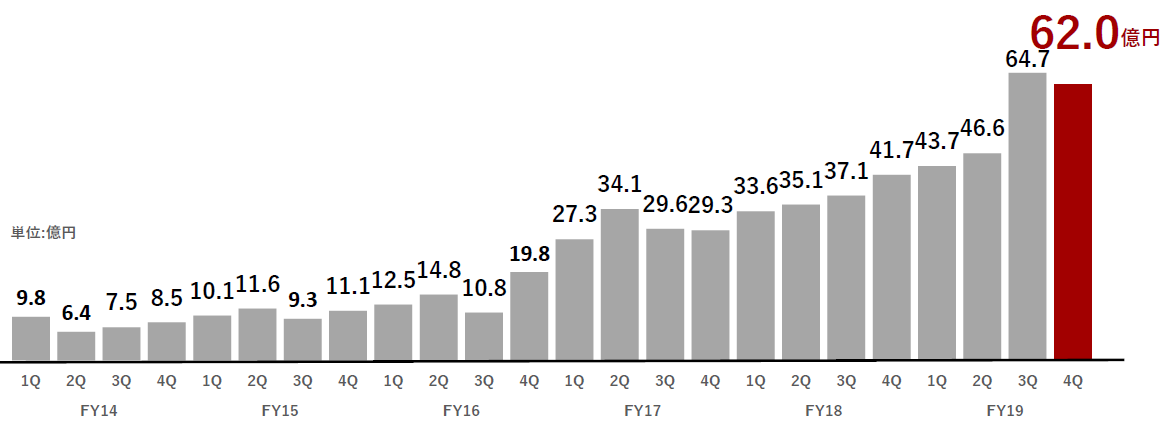

19/9期の売上高は前期比47.2%増の217億9百万円。30%を超える高い売上成長が続いている。4Q(7~9月)では、62億4百万円で前年同期比48.6%増収、3Q(1~3月)との比較では4.2%減収だが、これは3Qに一過性で発生したFin Tech等新規事業で大幅に伸びた反動によるもの。国内広告DSP等(関連取扱額TOPメディア)の売上も減少傾向。

|

|

売上高の推移 |

|

(同社資料より)

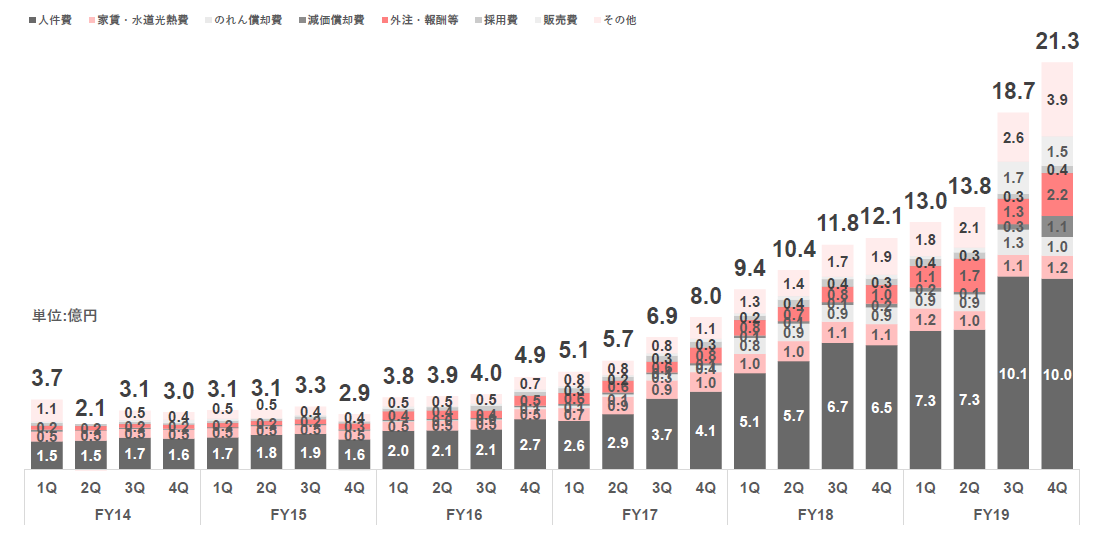

営業損失は12億70百万円(前期は5億32百万円の損失)。売上総利益率は前期比1.2p縮小し24.9%、販管費率は1.1p拡大し30.8%となった。販管費は人件費を中心に増加している。

|

|

販管費の推移 |

|

(同社資料より)

営業外では持分法による投資利益が前期8億91百万円から1億38百万円に減少した。また、為替損が前期23百万円から2億41百万円に増加した。経常損失は14億97百万円(前期は3億7百万円の利益)となった。

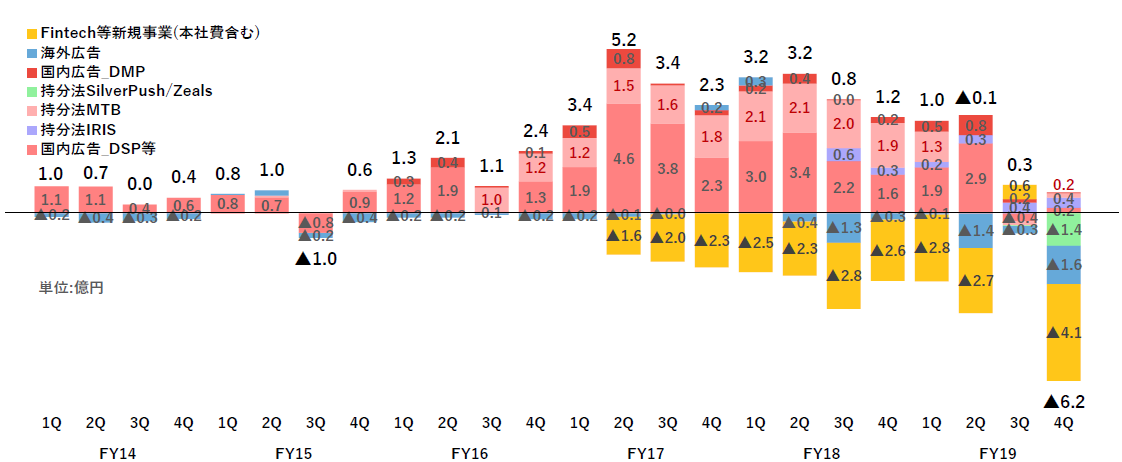

EBITDAは4億91百万円の損失(前期は8億43百万円の利益)となった国内広告が黒字に再転換の一方で、海外広告で赤字が継続。また、Fin Tech等新規事業にて赤字が発生した。Zeals社の持分法適用開始も影響した。

また、adGeekやThe Studio By CtrlShift等については翌期の収益化に向けて減損損失11億68百万円の早期計上を実施した。これらにより、親会社株主に帰属する当期純損失の計上は35億12百万円(前期は25百万円の利益)となった。

(2)セグメント別動向

セグメント別売上高・利益

|

|

18/9期 |

構成比 |

19/9期 |

構成比 |

前期比 |

|

DSP事業 |

12,995 |

84.3% |

18,461 |

83.8% |

+42.1% |

|

DMP事業 |

1,646 |

10.7% |

2,188 |

9.9% |

+32.9% |

|

その他 |

766 |

5.0% |

1,378 |

6.3% |

+79.9% |

|

全社・消去 |

-662 |

– |

-318 |

– |

– |

|

連結売上高 |

14,745 |

100.0% |

21,709 |

100.0% |

+47.2% |

|

DSP事業 |

209 |

1.6% |

-284 |

– |

– |

|

DMP事業 |

62 |

3.8% |

128 |

– |

+106.8% |

|

その他 |

-604 |

– |

-1,116 |

– |

– |

|

連結調整 |

-199 |

– |

2 |

– |

– |

|

連結営業利益 |

-532 |

– |

-1,270 |

– |

– |

※単位:百万円

※営業利益の構成比は営業利益率

DSP事業

売上高は前期比42.1%増の184億61百万円、セグメント損失2億84百万円(前期は2億9百万円の利益)、EBITDAは3億76百万円(前期比71.6%減)。

モバイルマーケティングプラットフォーム「Red」、アドプラットフォーム開発・運用支援「Red for Publishers」、ネイティブアドプラットフォーム及びトレーディングデスクの提供を行い、広告主の広告効果最大化及び媒体社の収益最大化に取り組んだ。19/9期は、モバイルマーケティングプラットフォーム「Red」、ネイティブアドプラットフォーム「poets」が引続き順調に推移した。しかし、季節変動要因及び取扱額上位の一部メディアとの取引が大きく減少したことに伴い、売上高・EBITDAが減少した。また、海外子会社についても、Playwire,LLCの新規連結による収益貢献が開始した一方で、新規拠点・子会社の先行投資に伴うコスト増や、一部M&A先における赤字発生などにより、売上高は大幅に成長したものの、EBITDAは減少した。

DMP事業

売上高は前期比32.9%増の21億88百万円、セグメント利益は同106.8%増の1億28百万円。EBITDAは61.3%増の1億48百万円。

データ活用によりクライアント企業のマーケティング課題を解決する事業を行う同事業では、データを活用したデータマーケティングにおける認知度向上及び導入社数の増加を背景に、業績が拡大した。

その他事業

売上高は前期比79.9%増の13億78百万円、セグメント損失は11億16百万円(前期はセグメント損失6億4百万円。EBITDAは10億18百万円の損失(前期は5億12百万円の損失)

その他事業では、国内外のグループにおける新規事業及び経営管理機能の提供をしている。

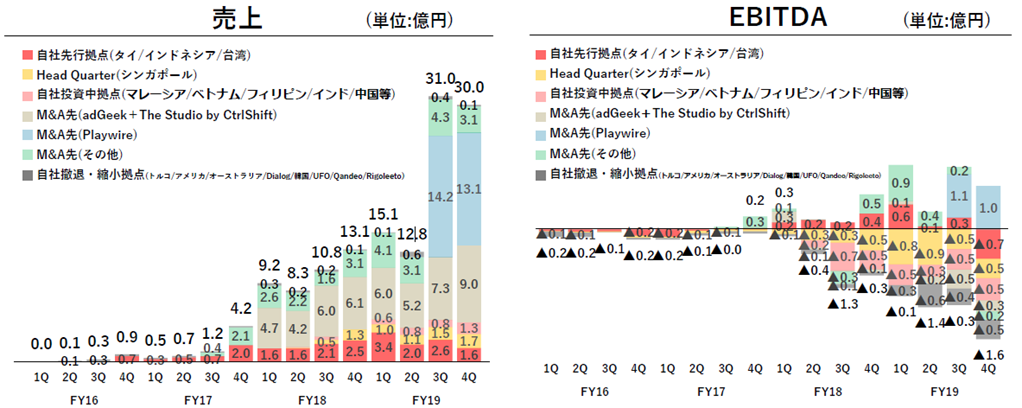

セグメント別/地域別のEBITDAの推移

(同社資料より)

国内外の定性的状況

≪国内広告事業≫

3Qでは赤字となっていたが、今回は黒字となった。要因としては、Topメディアとの取引がなくなったところからしっかりと回復し、結果として黒字に戻している。

また、今回、Zealsという会社を持分法適用の対象とした。同社はかなり初期からZealsに対して積極的に投資を続けて、20%を越える水準の大株主となっていた。一方で、重要性の観点等から、持分法適用を行ってなかった。しかし、現在かなり急速に成長し、大規模な希薄化が生じる可能性が減ってきたということで、このタイミングで持分法適用を行うこととなった。Zealsは現在交通系広告を中心にかなりメディア露出・広告を増やして成長している会社である。

この1年間のコストを一気にこのタイミングで取り込んだことで、今後は1四半期でこれほど多額の損失を計上するストーリーは想定していないという。

≪海外広告事業≫

ポジティブなものとしては、今年初めにM&AしたPlaywireが引き続き非常に順調に推移しており、単独で1億円のEBITDAを計上している。夏場は売上・利益が落ちるタイミングだが、ほぼ利益も落ちず、順調に数字を積み重ねている。年末にかけてぐっと伸びてくるビジネスということで、特に20/9期1Qの数字は非常に期待出来るという。

一方で、今回0.7億円のEBITDA赤字になったのが自社先行拠点のタイ、インドネシア、台湾。台湾は完全に収益化したが、インドネシアがマイナスとなった。ただし、1年スパンで見ると黒字を継続、足元は再び黒字に回復している。タイに関しては政治的な問題などもあり収益化が引き続き遅れている一方で、digitiv、DotGFというM&Aしたタイの法人が順調なこともあり、拠点を維持する必要があるのかどうかも含めて現在追加的に検討をしている。

自社投資中拠点のマレーシア、ベトナム、フィリピン、インド、中国などで合計0.5億円の赤字となっている。これらについても、フィリピン、中国は単月黒字化を達成した。その他についても、間もなく単月黒字になる確度が高い子会社もあるが、黒字化が分水嶺にある会社もあり、次の四半期の数字を見たうえで、もう一段追加のリストラを実施することを検討する。

(同社資料より)

(3)財政状態及びキャッシュ・フロー(CF)

|

|

18年9月 |

19年9月 |

|

18年9月 |

19年9月 |

|

現預金 |

3,174 |

5,690 |

仕入債務 |

1,494 |

2,854 |

|

売上債権 |

2,602 |

4,454 |

短期有利子負債 |

3,544 |

3,358 |

|

流動資産 |

8,026 |

14,511 |

流動負債 |

6,182 |

11,498 |

|

有形固定資産 |

265 |

239 |

長期有利子負債 |

4,920 |

6,809 |

|

無形固定資産 |

1,334 |

2,615 |

負債合計 |

11,141 |

18,353 |

|

投資有価証券 |

5,157 |

5,830 |

純資産 |

4,495 |

5,885 |

|

投資その他 |

6,010 |

6,872 |

負債・純資産合計 |

15,636 |

24,239 |

|

固定資産 |

7,609 |

9,727 |

有利子負債合計 |

8,464 |

10,168 |

※単位:百万円

※有利子負債=借入金+リース債務

19/9期末の総資産は242億39百万円となり、前期末比86億2百万円増加した。現預金の増加25億15百万円、売上債権の増加18億52百万円、未収入金の増加22億37百万円、新規連結による顧客関連資産の増加12億13百万円、投資有価証券の取得による増加6億73百万円によるもの。

負債は183億53百万円となり、前期末比72億11万円増加した。仕入債務の増加13億60百万円、未払金の増加33億50百万円、借入金の増加等17億6百万円によるもの。

純資産は58億85百万円となり、前期末比13億90百万円増加した。これは主に第三者割当による増資等による資本金及び資本剰余金の増加38億95百万円の一方で、親会社株主に帰属する当期純損失35億12百万円によるもの。

自己資本比率は、18.2%(前期末26.9%)となった。

キャッシュ・フロー

|

|

18/9期 |

19/9期 |

前期比 |

|

|

営業キャッシュ・フロー |

-1,921 |

1,759 |

+3,681 |

– |

|

投資キャッシュ・フロー |

-3,157 |

-5,352 |

-2,194 |

– |

|

フリー・キャッシュ・フロー |

-5,079 |

-3,592 |

+1,486 |

– |

|

財務キャッシュ・フロー |

5,062 |

6,130 |

+1,067 |

+21.1% |

|

現金及び現金同等物期末残高 |

3,174 |

5,690 |

+2,515 |

+79.2% |

※単位:百万円

19/9期末の現金及び現金同等物は、前期末比25億15百万円増加し56億90百万円となった。

営業CFは、17億59百万円の流入(前期は19億21百万円の流出)となった。主に未収入金の増加22億1百万円、税金等調整前当期純損失29億73百万円があったが、未払金の増加35億55百万円、減損損失11億68百万円、利息及び配当金の受取額15億91百万円によるもの。

投資CFは、53億52百万円の流出(前期は31億57百万円の流出)となった。主に、投資有価証券の取得19億44百万円、関係会社株式の取得5億29百万円、連結の範囲の変更を伴う子会社株式の取得24億74百万円によるもの。

財務CFは、61億30百万円の流入(前期は50億62百万円の流入)となった。主に、借入金16億10百万円、株式の発行37億85百万円によるもの。

3.2020年9月期業績見通し

(1)通期業績予想

|

|

19/9期実績 |

構成比 |

20/9期 予想 |

構成比 |

前期比 |

|

売上高 |

21,709 |

100.0% |

27,000 |

100.0% |

+24.4% |

|

営業利益 |

-1,270 |

– |

200 |

0.7% |

– |

|

経常利益 |

-1,497 |

– |

200 |

0.7% |

– |

|

EBITDA |

-491 |

– |

500 |

1.9% |

– |

|

当期純利益 |

-3,512 |

– |

未定 |

– |

– |

※単位:百万円

20/9期は24.4%増収、EBITDAは黒字転換の見通し

20/9期売上高が前期比24.4%増の270億円、EBITDAは5億円を計画する。

コーポレートビジョン「人に人らしい仕事を」を掲げ、更なる企業価値の向上に邁進する考え。具体的には、まず引き続き成長が見込まれる国内インターネット広告市場において、従来の主力事業であるDSP事業、DMP事業に加えて、「Red For Publishers」・「Poets」に加えて、「Tver PMP」経由での収益貢献を進める。また、伊藤忠商事との提携事業や、新たなメディア、データの獲得などを目的とする大型のアライアンスなどを積極的に進めることで、成長を加速させる。

また、著しい成長を見せる海外インターネット広告市場においては、東南アジア~南アジア主要各国への進出が完了し、今後は投資フェイズから収益獲得フェイズに移行するべく、さらなる事業・拠点の選別を進めることで収益力の強化に努める。特に、M&Aを行った各社との事業シナジーの構築を積極的に進める。

さらに、同社の技術基盤を活用して、従来取り組んできたインターネット広告事業のみならず、FinTech領域、RetailTech領域にも積極的に投資する一方で、短期的な収益化が難しい事業の選別を積極的に進めることで、将来へ向けた企業価値の更なる向上に努める。

(2)中期計画

中期3カ年計画では、2020年9月期に「売上高330億円、EBITDA30億円」を目指している。20/9期に17/9月期実績に対して、売上高で2.8倍、EBITDAで2.1倍という成長を追求する。

売上高については、将来の連結対象を前提としたカンム社(後述)を含むと、中期計画の目標としていた売上高330億円が十分射程圏内に入ってきた。国内では特定取引先との提携関係が想定より早期に終了した分を補う形で、M&Aによる海外からの売上貢献が計画以上となった。3カ年最終年へ向けての売上計画の見通しは固くなってきた。一方でEBITDAについては、計画していた30億円に対し、5億円という予想になった。目標としていた30億円達成は、2年ほど後ろ倒しして、2022年頃となる見込みとなった。中期計画達成へ向けて、短期で新たな収益の柱を作る必要があった。ある程度事業の芽が出てきた会社に対し買収や投資を行い、事業をサポートすることで会社の急成長を図るという戦略をとってきた。資本提携する相手先を選定する際、主立っての評価が、セールスパワーもしくはテクノロジーか、それによって、会社ごとにその後の対応を分けている。セールスパワーを期待していた会社については比較的単純。計画通りに事業が伸びていれば、それに合わせて売上収益もついてくる。国内なら電子広告社(Dencco)、米国ではPlaywireなどが、これにあたる。一方で、今回減損に加えたような会社にもあるような、セールスパワーを期待していたが、想定よりも事業が伸びなかったところがある。このような会社については、親会社として主体的に介入し、収益をしっかり改善していくところまで、責任を持って対応する考え。そのための時間が、中期計画の達成を後ろ倒しにした理由の一つ。そしてもう一つ。技術力を持ちサービスを提供する会社の場合だが、現時点では、R&Dやマーケティングにコストをかけたほうがよいという判断になったものがある。

このように長期的に見れば全く悪くなく、むしろ当初の想定以上に将来を期待できるところではある。しかしEBITDA貢献の観点から言うと、後ろ倒しの必要が出てきた。また、今回持分法適用に加えることとなった30%近い保有分を持つZeals社についても同様。このように潜在的には非常に価値の高い企業を、非常に良いタイミングで資本を手に入れたこともあり、将来の収益に期待すべきという判断となった。

4.各事業の進捗

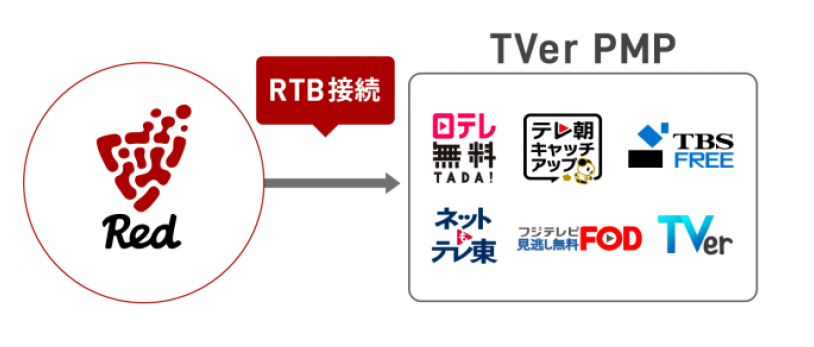

◎TVer PMPをリリース

TVer及び各民放アプリ合算で 3,700万ダウンロードを誇る、国内最大級キャッチアップサービスへのインストリーム動画広告の配信は、堅調な動画広告市場において、今後更なる拡大が予想される。オンライン上でブランドが安心して配信できる動画在庫が不足しているという市場課題がある。TVer PMPは、放送局により厳しく管理・作成された優良なTV番組コンテンツを視聴中に掲載するインストリーム動画広告。このため、ブランド広告主が安心して配信できる動画広告環境を整え、ブランド広告出稿のデジタルシフトをさらに加速させる考え。10月後半よりセールス活動を開始し、数多くの問い合わせが来ている状況。20/9期1Qから徐々に収益貢献を開始していく見込み。

(同社資料より)

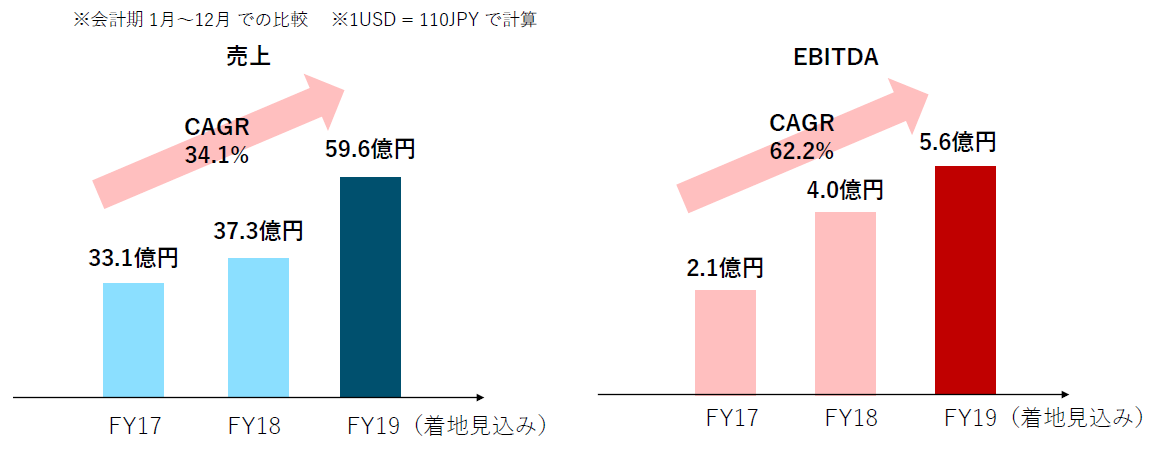

◎Playwireの成長

2018年12月に買収を発表、4月から財務上も連結している。Playwireが採用している12月期において、19年期については10~12月見込みも含めて売上が前年比60%増の59.6億円、EBITDAは同40%増の5.6億円と、競争環境の激しい米国市場においても大幅にジャンプアップすることができた。20年期も19年期ほどの成長角度ではないが、売上、収益共に増加する見通し。また19年期は半期連結だったところ、20年期は通期での連結貢献をするため、20/9期の売上、EBITDA の押し上げに大きく貢献する見通し。

(同社資料より)

◎急成長のカンム社、連結化を検討へ

FinTech等新規事業では、有望なものに投資を絞り、少数の領域に対して集中を図ってという状況。その中で代表的な事業がカンム社。バンドルカードというスマートフォン向けのVISAプリペイドカードアプリ事業を営んでいる会社である。17年から同社が投資を開始。連結をしていないが、そのタイミングについても適宜適切な時期を判断して実行していくという意図で運営をしている。

グローバルで見て「アンバンクド」という銀行口座を持たない層に対してフィナンシャルサービスを提供するという領域の未上場技術企業が急成長していて、ユニコーン企業もかなりの数が生まれているという状況。日本には銀行口座を全く持たない、作れない消費者というのは多くは存在しない。代わりに「心理的アンバンクド」と呼ばれる、便利なフィナンシャルサービスを不安である・怖い・金融リテラシーが低いなどの理由から十分に使いこなせていない層が存在する。使いすぎるのが怖いなどの色々な心理的な障壁があるが、そういった障壁を取り除いて、便利なフィナンシャルサービスを心理的アンバンクドのユーザーセグメントに対してしっかり届けるという事業。

カンム社は12月本決算、現状も19年度が進行中だが、既に残り今年も1.5ヶ月ということで、今期の売上である手数料収入の見込が22億円超になっている。デロイトが毎年発表したfast50という急成長企業のランキングでカンムが3カ年の売上成長が3,592%で1位になっている。同社が具体的に投資を開始して、成長支援し始めてから2年強たっており、その間に急激な成長が見られ外部機関からも認められるようになったという状況。

カンム社は20年度も、この水準の成長率とまではいかずとも引き続き高い成長率が見込まれる。アプリのダウンロード数についても200万ダウンロードの着地見込みとなっており、こちらも順調な成長を続けているという状況。

サービスは消費者向けだが、売上をリピーターの利用がほとんど、積極的なマーケティング投資をしてユーザー新規獲得数を増やし続けているにもかかわらずリピーター割合を非常に高水準でキープしており、極めてストック性が高いビジネスとして収益を積み上げているという状況。

マーケティングコストに関しても、マーケティング投資を同社の粗利で回収していくための期間を厳密に制限かけており、回収期間で獲得できる顧客がいる間は積極的にマーケティング投資を続ける方針。経済合理性のある範囲内で投資をしてどれだけ成長し続けられるのかというところが同社としても連結のタイミングを決める上で重要なポイントとなっている。今後は確実な利益貢献が認める段階で連結子会社化を検討する。

カンム社のビジネス

(同社資料より)

5.今後の注目点

19/9期は大幅増収ながらEBITDAは赤字に転じ、親会社株主に帰属する四半期純利益は35億円の赤字となった。ただし、「生みの苦しみ」といった印象。減損を行ったことにより20/9期以降は償却負担が軽減される。中期計画はEBITDAについて未達、先送りとなりそうだが、売上はしっかり伸びており、投資先には一定の成果も出ている。

先送りになったものの、中期計画達成を前提としたEV/EBITDA倍率は9倍程度にとどまり、高成長の同社としてはかなり割安感のある株価水準と見ている。

尚、損失計上に伴い19/9期の自己資本比率は18.2%と前期末26.9%から低下しているが、11月に新規上場したインティメート・マージャーの含み益により大きく改善する見通し。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

7名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2019年12月26日

<基本的な考え方>

当社は、経営の効率化を図ると同時に、経営の健全性、透明性及びコンプライアンスを高めていくことが長期的に企業価値を向上させていくと考えており、それによって、株主をはじめとした多くのステークホルダーへの利益還元ができると考えております。経営の健全性、透明性及びコンプライアンスを高めるために、コーポレート・ガバナンスの充実を図りながら、経営環境の変化に迅速かつ柔軟に対応できる組織体制を構築することが重要な課題であると位置付け、会社の所有者たる株主の視点を踏まえた効率的な経営を行っております。

<実施しない主な原則とその理由>

「当社は、コーポレート・ガバナンス・コードの基本原則をすべて実施しております。」と記述している。