(1909)日本ドライケミカル株式会社 二事業がけん引し大幅な増益

遠山 榮一 社長 |

日本ドライケミカル株式会社(1909) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

機械(製造業) |

|

代表者 |

遠山 榮一 |

|

所在地 |

東京都港区台場2-3-1 トレードピアお台場 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,564円 |

7,081,188株 |

11,074百万円 |

9.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

30.00円 |

1.9% |

159.58円 |

9.8 倍 |

1,772.37円 |

0.9倍 |

*株価は12/3終値。発行済株式数は直近期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月期(実) |

33,797 |

1,865 |

1,874 |

1,136 |

339.11 |

70.00 |

|

2017年3月期(実) |

30,919 |

1,268 |

1,287 |

867 |

242.59 |

60.00 |

|

2018年3月期(実) |

32,622 |

1,109 |

1,160 |

1,104 |

311.87 |

60.00 |

|

2019年3月期(実) |

36,304 |

1,702 |

1,739 |

1,116 |

157.61 |

30.00 |

|

2020年3月期(予) |

37,000 |

1,710 |

1,750 |

1,130 |

159.58 |

30.00 |

*単位:百万円、円。予想は会社側予想。

*2018年10月1日付で1:2の株式分割を実施。2019年3月期の期首に当該株式分割が行われたと仮定してEPS、DPSを算出。

*当期純利益は親会社株主に帰属する当期純利益。以下同様。

日本ドライケミカル(株)の2020年3月期上期決算概要などについてご紹介致します。

目次

今回のポイント

1. 会社概要

2. 2020年3月期上期決算概要

3. 2020年3月期業績予想

4. 成長戦略

5. 今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 20/3期上期は前年同期比14.9%増収、60.4%営業増益。防災設備事業とメンテナンス事業が大幅増収で牽引した。利益面では同2事業の売上総利益が大幅増、販管費は増加したが、売上対比では大幅に低下して大幅増益で着地。防災設備事業において都市再開発およびリニューアル等大型案件の工事進捗が進んだこと、プラント施設の工事案件増加により、期初の会社予想も大幅に上回った。

- 通期予想に修正はなく20/3期は、前期比1.9%増収、0.7%営業増益を見込む。配当は実質前期と同じ30.00円/株を予定。尚、上期実績が予想を大きく上回ったにも拘らず通期予想は修正していないが、修正が必要となった場合には速やかに開示するとしている。20年2月に東京都北区に本社移転の見通し。

- 上期は会社の予想も上回り、大幅な増収増益となった。元々同社の業績は下期偏重ということもあり修正は見送ったが、大幅増益となる可能性もある。また、度重なる自然災害や大規模火災を背景に防災ニーズが高まっているものと推測され、受注環境も良さそうだ。PERは極めて低位、PBRは1倍を大きく割り込んでいる。大幅増益の上期実績、通期予想が保守的、更には昨今の同社の受注環境を想定すると、株価の見直し余地は大きいのではないだろうか。

1.会社概要

「防災のプロフェッショナル」として高い評価を受けている国内最大級の総合防災企業であり防災エンジニアリング企業。同社グループは、各種防災設備の設計・施工・保守点検、消火器及び消火設備、消防自動車、自動火災報知設備の製造・販売、防災関連用品の仕入・販売等、幅広く防災にかかわる事業を行なっている。

長年にわたって培われた経験と実績、高いエンジニアリング能力、独自の製品開発力などが強み。

2000年12月上場廃止となったが、2011年6月に再度東京証券取引所市場第2部へ上場。2013年12月には市場第1部に銘柄指定された。積極的なアライアンス戦略で顧客に新たな付加価値を提供する。

【沿革】

|

1955年 |

4月 |

粉末消火器、粉末消火設備および自動火災報知設備の製造・販売を主業として設立 |

|

1995年 |

6月 |

東証1部へ上場 |

|

2000年 |

12月 |

米国の総合セキュリティ・防災メーカーであるタイコインターナショナル社のTOBにより100%子会社となり、上場廃止 |

|

2010年 |

3月 |

株式上場を視野に取引先を中心に資本政策を実施 |

|

2011年 |

6月 |

東証2部へ再上場 |

|

2012年 |

5月 |

(株)初田製作所(非上場)と基本業務提携契約を締結 |

|

8月 |

(株)イナートガスセンターを設立 | |

|

10月 |

沖電気防災(株)を子会社化 | |

|

2013年 |

2月 |

新日本空調(株)と資本業務提携契約を締結 |

|

12月 |

東証1部へ上場 | |

|

2014年 |

8月 |

OKIと資本業務提携契約を締結

福島市と立地基本協定を締結 |

|

10月 |

沖電気防災(株)を完全子会社化 | |

|

2015年 |

1月 |

沖電気防災(株)を(株)ヒューセックへ商号変更 |

|

2016年 |

2月 |

ALSOKと資本業務提携契約を締結 |

|

2016年 |

5月 |

福島市福島工業団地内に福島工場を新設、稼働 |

|

2016年 |

7月 |

(株)総合防災を子会社化 |

|

2016年 |

10月 |

(株)ヒューセックを吸収合併 |

|

2017年 |

11月 |

(株)始興金属を子会社化 |

|

2018年 |

11月 |

広伸プラント工業(株)を子会社化 |

|

2019年 |

3月 |

(株)始興金属をNDCKorea(株)へ商号変更 |

【社長プロフィール】

遠山 榮一社長は、1950年生まれの69歳。

1972年に三菱商事に入社後、経理・財務部門、海外子会社などを歴任後、2004年1月同社入社。2005年8月に代表取締役就任。認知度・信用力の拡大を通じた企業価値の向上と企業体質の強化を図るとともに、従来の発想にとらわれない「防災市場」の創造・開拓を目指す。

【社是】

一、もの作り

| われわれは、社会のニーズを先取りした高品質な防災機器を製造、販売し、より安心・安全な社会インフラの構築に貢献する。 |

一、顧客満足

| われわれは、社員一人ひとりの質的向上を目指し、火災の報知から消火までをカバーする最強の防災プロ集団であり続ける。 |

一、コンプライアンス

| われわれは、コンプライアンス精神を尊び、自己規律を育む職場環境を醸成する。 |

【市場環境】

同社のメイン事業である防災設備事業の対象は主にオフィスビル、高層マンション、大型ショッピングセンターなど。

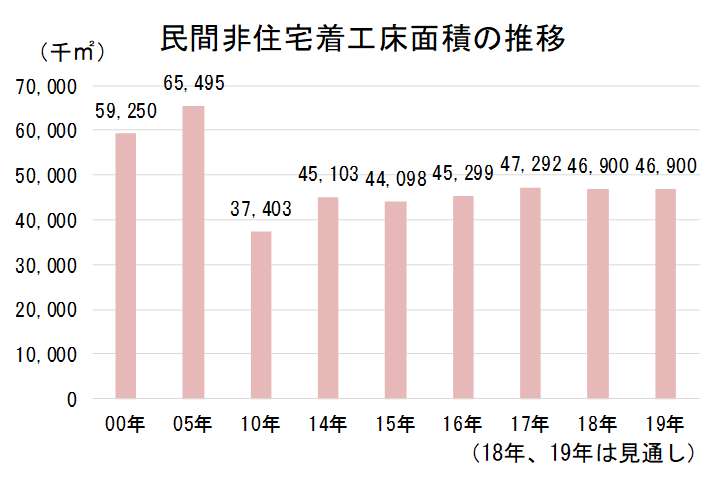

建設経済研究所の調査によれば、民間非住宅分野の建築着工床面積は企業に設備投資が増加基調の中、今後も底堅く推移すると見込まれるということだ。

(建設経済研究所「建設経済モデルによる建設投資の見通し(2019年4月)」より、インベストメントブリッジ作成)

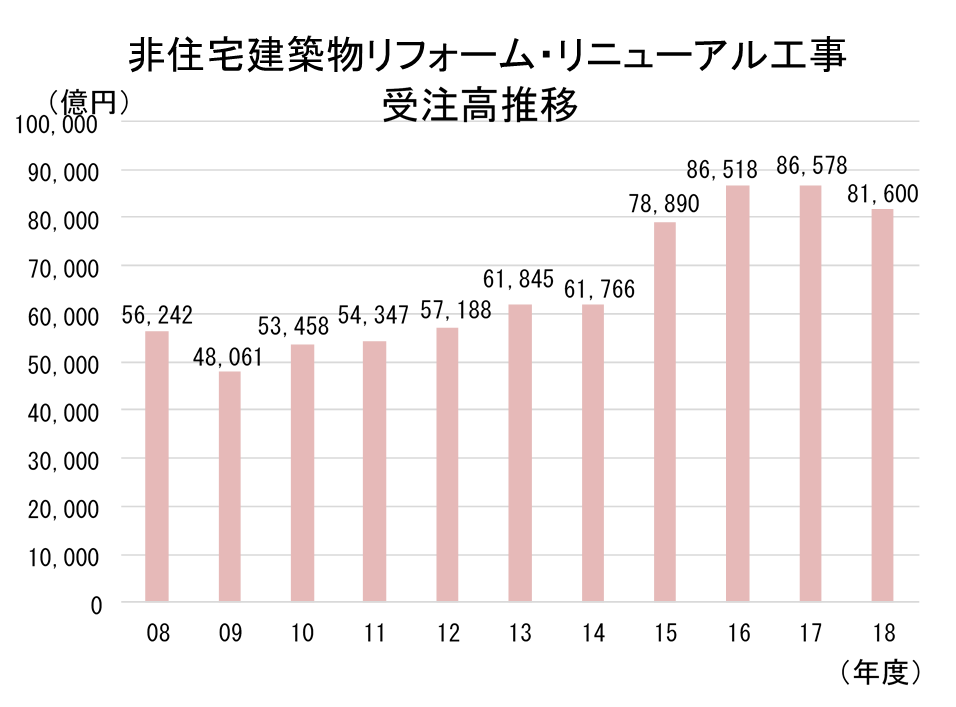

一方で、「リニューアル需要」も同社にとって重要なターゲットとなる。

国土交通省の調べによると、非住宅を対象としたリニューアル市場の市場規模は、2015年度が約7.8兆円、2016年度が約8.6兆円と大きく増加している。17年度、18年度は反動で減少したが、引き続き高水準にある。建設バブル期に設置された機器のリニューアル需要顕在化は大きな事業機会となろう。

(国土交通省「建築物リフォーム・リニューアル調査報告書より、インベストメントブリッジ作成)

◎上場の同業他社としては以下の3社を挙げることができる。

|

売上高 |

増収率 |

営業利益 |

増益率 |

営業 利益率 |

ROE (実) |

時価総額 |

PER (予) |

PBR (実) |

||

|

1909 |

日本ドライケミカル |

37,000 |

1.9 |

1,710 |

0.7 |

4.6% |

9.2 |

10,650 |

9.3 |

0.8 |

|

6455 |

モリタHD |

88,000 |

-3.9 |

9,200 |

-3.0 |

10.5% |

10.0 |

81,873 |

10.8 |

1.2 |

|

6744 |

能美防災 |

114,000 |

6.8 |

12,000 |

5.6 |

10.5% |

9.2 |

142,592 |

17.7 |

1.6 |

|

6745 |

ホーチキ |

81,500 |

4.6 |

5,100 |

4.6 |

6.3% |

10.8 |

47,200 |

11.9 |

1.3 |

*単位:百万円、%、倍

売上高、営業利益は今期会社予想。時価総額等は2019年11月28日終値ベース。

従来の防災業界には例のない積極的な活動で、新市場の創造・開拓にチャレンジしているものの、PER、PBRは低水準にとどまっている。企業規模の拡大、収益性の向上とともに、更なる認知度の向上が必要だろう。

【事業内容】

総合防災企業として「防災設備事業」、「メンテナンス事業」、「商品事業」、「車輌事業」の4事業部門から構成されている。各事業において「防災」というニーズ全てに対応し、顧客満足度の最大化を図っている。また、新たな顧客ニーズを開拓し、新しいビジネスの開発に結び付けていくという方針を掲げている。

<防災設備事業>

売上高の約半分を占める同社の主力事業。建築防災設備、プラント防災設備、特殊防災設備の3分野がある。

どの分野においても顧客の防災ニーズは多様化、大型化、高度化、複雑化している。同社は、長年培ってきた豊富な実績・ノウハウと高い技術力によって、顧客に対し最適な防災システムを提供している。

「建築防災設備」

60年以上の歴史を持つ同社において最も実績のある分野。

対象建築物は、オフィスビル、高層マンション、大型ショッピングセンター、駐車場、トンネルなど。

|

(横浜ランドマークタワー)

最近でも都内の大型再開発において数多くの施工実績をあげている。

同社はこれら建築物の建築主もしくは建築に携わる大手建設会社や設備工事会社から各種防災設備の設置を

受注している。

一般建築物の防災設備は、消防法によってその設置が義務付けられており、設置基準も詳細に定められている。

また、設置後の点検に関しても厳格な基準が設けられている。

消防法の歴史は常に強化の歴史であるが、同社はその強化に迅速且つ適切に対応し、大切な人命と貴重な財産を守るという社会的使命を担い、責任を持って遂行。顧客からの高い信頼を獲得してきた。

「プラント防災設備」

原子力、火力、ガス、石油、石炭などさまざまなエネルギープラントから、石油化学、医薬、鉄鋼など広範な産業分野の製造工場および倉庫などが対象。

|

(東京電力 品川火力発電所)

顧客は電力会社や重電メーカーなど。

エネルギープラントでは、火災が発生し初期消火に失敗すると油流出を伴う大規模火災に発展する恐れがある。

そこで、このような火災には大量の消火薬剤を散布できる泡やガスといった消火設備が最適である。

同社は、このように、対象物の危険性、特殊性、形状に最も適した防災設備をデザインし、構築している。

「特殊防災設備」

50年の歴史と実績を持つ。船舶用の防災設備は船舶安全法、海上人命安全条約、船級協会などの規定により設置・点検が義務付けられている。

|

|

(同社資料より)

自船消火設備として機関室や貨物艙には二酸化炭素消火設備、ガス運搬船甲板部には粉末消火設備、他船消火設備としてタグボートや消防艇には泡水消火設備や粉末消火設備などがある。

対象船舶は大型タンカー、旅客船・フェリー、消防艇など多岐にわたる。

<メンテナンス事業>

設置した防災設備もいざというとき確実に作動しなくては何の意味もない。

防災設備の点検は消防関係法令に規定され、一般的に年間2回の点検が義務付けられている。

同社は消防設備士の資格を持つスタッフによる各種防災設備の保守点検業務およびそこから派生する修繕及び改修工事を行っている。主要顧客は施主及びビル管理会社など。

同事業については、社会的な要請やコンプライアンス意識の高まりを背景に成長が見込まれること、また収益性の観点から今後も収益の柱として強化していきたいと考えている。そのためには、幅広く防災の知識を有し、顧客に信頼される人財の育成・強化が必要と認識している。

<商品事業>

同社は日本初の粉末消火器を開発したパイオニアであり、以来、研究・開発を重ね、独自の技術で幅広いニーズに応えるさまざまな消火器や防災関連商品を企画・開発している。

(同社資料より)

オフィス・工場などに設置される一般的なタイプの消火器のほかに、発電所や石油関連施設などの危険物施設向けの大型消火器、自動車に搭載する消火器、家庭用消火器などさまざまなタイプの消火器の製造・販売を行っている。

1999年には日本で初めてアルミニウム製容器を市場で最も流通しているABC粉末消火器10型に採用して販売を開始し、その後もアルミニウム製容器を用いた多くの製品を展開してきている。

アルミニウム製消火器は、

・鉄製に比べ約20%軽いため、操作性が格段に向上する。

・錆びにくい性質から腐食による破裂を起こしにくい。

・リサイクル性が高く環境にやさしいため、ISO14000Sやごみゼロ工場などに適している。

といった特徴がある。

同社はアルミニウム製消火器の先駆的メーカーであり、今後は殆どが鉄製である海外市場へ進出していく考えだ。

消火器以外には、火災報知器、避難器具、防災キットなど各種防災用品の仕入・販売を行っている。

|

|

|

(同社資料より)

同社は全国14ブロック、計260社(2019年10月末現在)の販売代理店で構成されている「エクスチン会」により、全国をカバーする強力な販売体制を構築している。

(「エクスチン」は、消火器の英語「a fire extinguisher」から引用している。)

<車輌事業>

消防自動車には、消火栓や河川から水を汲み上げ放水する消防ポンプ自動車、水源のない場所で放水可能な水槽付消防ポンプ自動車、油火災等の消火を行う化学消防ポンプ自動車などさまざまな種類があるが、同社は、消火・防災技術の最先端を結集することで、こうした専門性の高い消防自動車のニーズに対応している。

|

(消防ポンプ自動車) |

(水槽付消防ポンプ自動車) |

(化学消防ポンプ自動車) |

|

|

|

(同社資料より)

同社は、消防ポンプ自動車、水槽付消防ポンプ自動車、化学消防ポンプ自動車の他、支援車、指揮車、小型動力消防ポンプ付水槽車など、各種消防自動車を製造・販売している。

主要装置の機能の高度化のみならず、自動揚水モニター装置、泡自動混合装置などの電子化、自動制御化も進めることで、操作性・安全性の向上および省力化に貢献している。

車両メーカーよりトラックシャーシを購入した後、顧客ごとの仕様に合わせた艤装(*室内外の各種装備などを車体に取り付ける工程のこと)を施し消防自動車として納入する。顧客のほとんどは地方自治体で、交換需要が中心となっている。競争は厳しいが長年携わってきた中で同社独自のアイデアや技術も具現化してきており、今後も注力していく考えだ。

【ROE分析】

|

13/3期 |

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE(%) |

14.8 |

12.7 |

13.0 |

12.3 |

8.5 |

10.0 |

9.2 |

|

売上高当期純利益率(%) |

2.80 |

2.67 |

3.45 |

3.36 |

2.81 |

3.38 |

3.07 |

|

総資産回転率(回) |

1.52 |

1.49 |

1.36 |

1.40 |

1.24 |

1.26 |

1.31 |

|

レバレッジ(倍) |

3.49 |

3.21 |

2.74 |

2.63 |

2.45 |

2.35 |

2.30 |

18年3月期のROEは売上高当期純利益率の上昇により10%へ回復したが、特別利益に国庫補助金5億79百万円を計上したため。19/3期は9.2%と再び10%を割り込んだ。まずは2桁の回復、その後の本質的・継続的な収益性の向上が期待される。

【特徴と強み】

同社の事業ドメインである防災業界は、消防法をはじめとする様々な法律があり、工事・保守点検では消防設備士の資格が必要である。また特定の製品においても日本消防検定協会などによる検査の合格が必須であることなどから、参入障壁が高いことが特徴である。これに加えて同社独自の特徴としては以下の4点があげられる。

➀長年にわたって培われた経験と実績

同社の創業は1955年4月。60年以上の歴史を有しており、長年にわたり培ってきた経験と実績に基づく信用力は、大きな財産である。

➁高度なエンジニアリング能力

一般建築物、プラント、船舶など幅広い分野における多数の、そして多様な防災設備の施工実績は、同社の高度なエンジニアリング能力に裏付けられている。

➂独自の製品開発力

非磁性体二酸化炭素消火器、地図式受信機、差動式分布型感知器(熱電対式)、NEOスプリンクラーシリーズなど同社オンリーの製品が多数。今後も研究開発に注力し、独自製品の開発を進めていく。

➃積極的なアライアンス戦略

防災業界は、専門領域が分化され、また他社と共同で事業を展開するといったことは極めて例がない業界。

そうした中で、同社はアウトサイダーであった遠山社長のリーダーシップの下、従来の発想に囚われることなく新た

な防災マーケットを創造しようという経営戦略により、積極的なアライアンスを展開している。

【株主優待を拡充】

株主が選べる防災用品(優待品目)をより充実させるため、品目を一部入れ替えた。

入れ替え後の内容は以下の通り。

|

No. |

品目 |

内容 |

|

➀ |

携帯用簡易防災セット | 携帯できる簡易防災セット

内容:防災ガイド、絆創膏、簡易トイレ等 |

|

➁ |

保存食5年サポートセット | 1日分の食料品の備蓄セット(5年保存)

内容:1,500ml保存水、ビスコ、アルファ米(五目)、きなこ餅 |

|

➂ |

オリジナル缶deボローニャ | 食料備蓄品(3年6ヶ月保存)、

デニッシュパン(プレーン味)2缶セット |

|

④ |

LEDパームラジオライト | LEDライト(1灯)、AM/FM2バンド仕様

※単4形電池3本が別途必要。 |

|

⑤ |

マルチツール 14 | 14の機能が隠されているマルチツール

機能:ナイフ、はさみ、缶切、ドライバー等 |

|

⑥ |

マイレット mini-10 | 非常用のトイレセット(10回分)

内容:トイレ袋、凝固剤、持運び袋(各10個)、ティッシュ2個 |

|

⑦ |

おふろですよ | 水が使えない時に全身ふける、超大判ぬれタオル |

|

⑧ |

こども商品券(1,000円分) | 玩具、子供服・ベビー用品、文具、遊園地等で使用可能。 |

|

⑨ |

当社オリジナルQUOカード (1,000円分) | コンビニエンスストア、書店、ドラッグストア、ガソリンスタンド等で使用可能。 |

|

⑩ |

国内災害義援金(1,000円分) | 日本赤十字社を通じて、被災者の手元に届けられる。 |

2.2020年3月期上期決算概要

(1)連結業績

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

期初計画比 |

|

|

売上高 |

15,514 |

100.0% |

17,832 |

100.0% |

14.9% |

+15.3% |

|

売上総利益 |

3,482 |

22.4% |

3,983 |

22.3% |

14.4% |

- |

|

販管費 |

2,966 |

19.1% |

3,155 |

17.7% |

6.4% |

- |

|

営業利益 |

515 |

3.3% |

827 |

4.6% |

60.4% |

+430.1% |

|

経常利益 |

534 |

3.4% |

842 |

4.7% |

57.6% |

+398.2% |

|

親会社株主に帰属する四半期純利益 |

306 |

2.0% |

521 |

2.9% |

70.3% |

+421.8% |

*単位:百万円

売上高14.9%増収、営業利益60.4%増益

売上高は前年同期比14.9%増の178億32百万円。防災設備事業とメンテナンス事業が大幅増収で牽引した。商品事業も堅調。車輌事業は減収となった。利益面では大幅増収の防災設備事業とメンテナンス事業の売上総利益が大幅増となった。販管費は増加したものの、売上高に対する構成比は19.1%から17.7%に低下し、営業利益は前期比60.4%増の8億27百万円、経常利益は同57.6%増の8億42百万円、親会社株主に帰属する四半期純利益は同70.3%増の5億21百万円と大幅増益で着地した。期初の会社予想を売上高、各利益とも大幅に上回った。防災設備事業において都市再開発およびリニューアル等の大型案件の工事進捗が進んだこと、プラント施設の工事案件増加によるもの。

前期に引き続き自動火災報知設備から消火設備、消火器そして消防自動車までを広くカバーする総合防災企業としての立ち位置を更に強化しつつ、製品ラインアップの拡充を図り積極的な営業活動を推進した。また、各種防災設備の設計・施工、消火器及び消防自動車等の製造そしてそれらのメンテナンスを通じて、世の中に高度な安心・安全を提供し、より良質な社会インフラを構築するという社会的使命を果たすべく、グループ一丸となって注力している。

(2)上期営業種目別動向

|

売上高 |

売上総利益 |

|||||||||

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

増減率 |

19/3期 上期 |

利益率 |

20/3期 上期 |

利益率 |

増減率 |

|

|

防災設備事業 |

8,012 |

51.6% |

9,736 |

54.6% |

+21.5% |

1,695 |

21.2% |

1,936 |

19.9% |

+14.2% |

|

メンテナンス事業 |

3,087 |

19.9% |

3,883 |

21.8% |

+25.8% |

1,201 |

38.9% |

1,472 |

37.9% |

+22.6% |

|

商品事業 |

3,671 |

23.7% |

3,805 |

21.3% |

+3.7% |

539 |

14.7% |

571 |

15.0% |

+5.9% |

|

車輌事業 |

743 |

4.8% |

406 |

2.3% |

-45.4% |

46 |

6.3% |

2 |

0.6% |

-95.7% |

*単位:百万円

◎防災設備事業

大幅増収増益。

都市再開発及びリニューアル等の大型案件の工事進捗が進み、プラント施設の工事案件が増加した。

◎メンテナンス事業

大幅増収増益。

改修・補修工事案件についての引き合いは継続しており、その掘り起こしを積極的に進めた。

◎商品事業

増収増益。

消火器類の販売および小型工事案件の引き合いが堅調であった。

◎車輌事業

減収減益。

電力会社向け特殊車輌の納入はあったものの、前年より納入数が減少した。

(3)財政状態及びキャッシュ・フロー(CF)

◎財政状態

|

19年3月 |

19年9月 |

19年3月 |

19年9月 |

||

|

現預金 |

3,669 |

1,610 |

仕入債務 |

8,087 |

6,779 |

|

売上債権 |

13,329 |

11,529 |

短期有利子負債 |

1,753 |

1,569 |

|

棚卸資産 |

2,286 |

2,766 |

長期有利子負債 |

450 |

395 |

|

流動資産合計 |

19,713 |

16,618 |

負債合計 |

15,505 |

12,814 |

|

有形固定資産 |

5,259 |

5,082 |

純資産合計 |

12,550 |

12,912 |

|

無形固定資産 |

1,371 |

1,287 |

株主資本 |

12,182 |

12,580 |

|

投資その他 |

1,712 |

2,738 |

負債純資産合計 |

28,056 |

25,727 |

|

固定資産合計 |

8,342 |

9,109 |

有利子負債合計 |

2,203 |

1,964 |

|

資産合計 |

28,056 |

25,727 |

自己資本比率 |

44.7% |

50.2% |

*単位:百万円

上期末の資産合計は、257億27百万円(前期末比23億28百万円減)となった。

流動資産は、166億18百万円(同30億95百万円減少)となった。主な内容は、現預金16億10百万円(同20億59百万円減)、受取手形、売掛金及び完成工事未収入金91億39百万円(同10億90百万円減)、商品及び製品13億58百万円(同1億37百万円増加)等。固定資産は、91億9百万円(同7億66百万円増)となった。主な内容は、有形固定資産50億82百万円(同1億76百万円減)、のれん12億3百万円(同79百万円減)、投資その他の資産27億38百万円(同10億26百万円増)等。

負債合計は、128億14百万円(同26億90百万円減)となった。

流動負債は、107億17百万円(同27億26百万円減)となった。主な内容は、支払手形、買掛金及び工事未払金49億34百万円(同10億46百万円減)、電子記録債務18億45百万円(同2億61百万円減)、未払法人税等2億42百万円(同3億54百万円減)、未成工事受入金10億08百万円(同2億5百万円減)、賞与引当金3億87百万円(同4億25百万円減)等。固定負債は、20億97百万円(同35百万円増)となった。主な内容は、長期借入金3億95百万円(同55百万円減)、退職給付に係る負債7億71百万円(同8百万円増加)、繰延税金負債3億43百万円(同86百万円増)等。

純資産合計は、129億12百万円(同3億61百万円増)となった。主な内容は、配当金の支払1億23百万円及び親会社株主に帰属する四半期純利益5億21百万円を計上したことによる利益剰余金が83億75百万円(同3億97百万円増)、為替換算調整勘定△55百万円(同32百万円減)等。

自己資本比率は50.2%(前期末44.7%)となった。

◎キャッシュ・フロー

|

19/3期 上期 |

20/3期 上期 |

増減額 |

|

|

営業キャッシュ・フロー |

1,209 |

-513 |

-1,722 |

|

投資キャッシュ・フロー |

-114 |

-1,160 |

-1,045 |

|

フリー・キャッシュ・フロー |

1,094 |

-1,673 |

-2,768 |

|

財務キャッシュ・フロー |

-200 |

-378 |

-177 |

|

現金及び現金同等物期末残高 |

3,260 |

1,610 |

-1,650 |

*単位:百万円

上期末の現金及び現金同等物の残高は、16億10百万円となり、前期末比20億59百万円減少した。

営業CFは、5億13百万円の支出(前年同期は12億9百万円の収入)となった。主な収入は、税金等調整前四半期純利益8億26百万円、売上債権の減少18億円等。主な支出は、賞与引当金の減少4億25百万円、たな卸資産の増加4億81百万円、仕入債務の減少13億7百万円、未成工事支出金の増加2億10百万円、未成工事受入金の減少2億5百万円、法人税等の支払額5億43百万円等であった。

投資CFは、11億60百万円の支出(同1億14百万円の支出)となった。主な収入は、敷金及び保証金の回収による収入5百万円等。主な支出は、有形固定資産の取得による支出97百万円、投資有価証券の取得による支出9億52百万円等であった。財務CFは、3億78百万円の支出(同2億円の支出)となった。収入は、長期借入れによる収入50百万円。主な支出は、長期借入金の返済による支出2億85百万円、配当金の支払額1億23百万円等。

3.2020年3月期業績予想

◎連結業績

|

19年3月期 実績 |

構成比 |

20年3月期 予想 |

構成比 |

前期比 |

|

|

売上高 |

36,304 |

100.0% |

37,000 |

100.0% |

+1.9% |

|

営業利益 |

1,702 |

4.7% |

1,710 |

4.6% |

+0.7% |

|

経常利益 |

1,739 |

4.8% |

1,750 |

4.7% |

+0.9% |

|

当期純利益 |

1,116 |

3.1% |

1,130 |

3.1% |

+1.5% |

*単位:百万円

増収増益予想

通期予想に修正はなく、20/3期は、売上高は前期比1.9%増の370億円、営業利益は同0.7%増の17億10百万円、経常利益は同0.9%増の17億50百万円、親会社株主に帰属する当期純利益は同1.5%増の11億30百万円を見込む。年間配当は30.00円/株(うち中間12.50円/株、期末17.50円/株)を予定。

尚、上期実績が予想を大きく上回ったにも拘らず通期予想は修正していないが、修正が必要となった場合には速やかに開示するとしている。

本社を移転

グループ内の業務効率化を図るため、また、BCP(事業継続計画)を推進するため、以下の住所に本社を移転することとした。2020年2月25日の移転を予定している。

〒114-0014

東京都北区田端6丁目1番1号 田端ASUKAタワー

4.成長戦略

(1)経営課題と経営施策

経営課題である「収益基盤の強化」のために、①アライアンスの強化、②研究開発体制の強化の2つを主要な経営施策としている。

提携先の技術や製品・システムを活用するとともに自火報と消火にかかる技術の融合を図る。2つの施策により同社にしかない独自の防災製品や防災システムを開発して、製品およびサービスの差別化を進めるとともに、収益基盤を強化していく考え。

(2)アライアンスの強化

顧客満足度向上を最優先課題と認識し、下記のように様々なアライアンスを結んでいるが、その深掘り・強化を進めつつ、新たな提携先についても前向きに検討していく。

(主なアライアンス)

|

分野 |

アライアンス先 |

概要 |

| 防犯・セキュリティ | ALSOK | 資本業務提携:防犯と防災の融合 |

| 電気通信 | OKI | 資本業務提携:防災と通信の融合 |

| 空調設備 | 新日本空調 | 資本業務提携:空調設備と防災設備の一体営業など |

| 環境・消火用ガス | 松山酸素 | イナートガスセンターを共同設立:消火用ガスの回収と再充填 |

| 消火器 | 初田製作所 | 基本業務提携:消火器の製造・流通・販売 |

| 火報製品 | パナソニック | 製品供給 |

| 海外製品 | FireDos

Xtralis(Honeywell) TYCO(JCI)Ansul |

製品供給 |

(3)広伸プラント工業の子会社化

18年11月1日 広伸プラント工業の全株式を取得

●会社概要

| ■商号 | 広伸プラント工業株式会社 |

| ■本社・工場 | 北海道札幌市清田区 |

| ■設立 | 1991年7月 |

| ■資本金 | 1,000万円 |

| ■業種 | 各種プラント配管工事、鋼構造物製作取付工事、機器据付工事 |

●施工対象施設

*石油精製施設

*原子力・バイオマス発電所

*各種プラント・各種工場

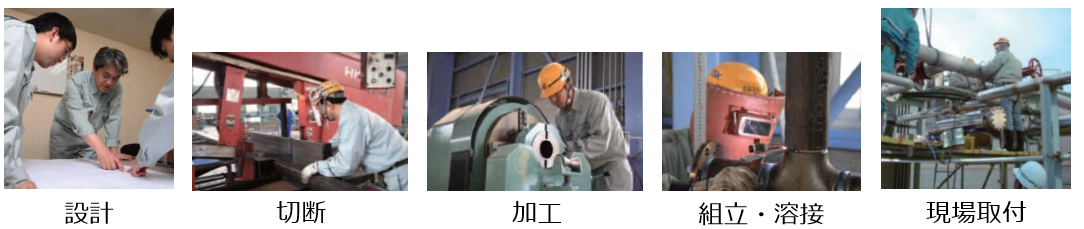

●自社で一貫して行える体制、高い技術力と確かな品質

(同社資料より)

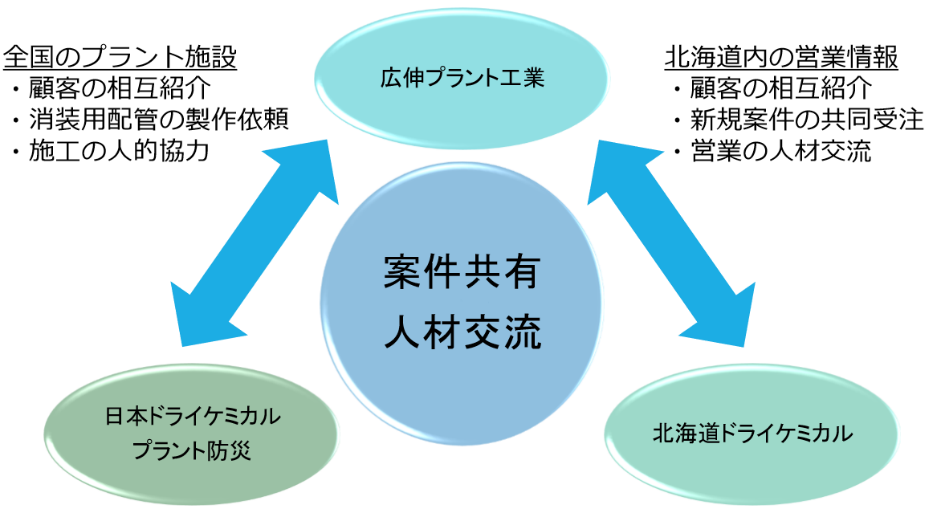

プラント施設全般で協力体制を構築、シナジー効果により両社の事業領域を拡大させる考え

(同社資料より)

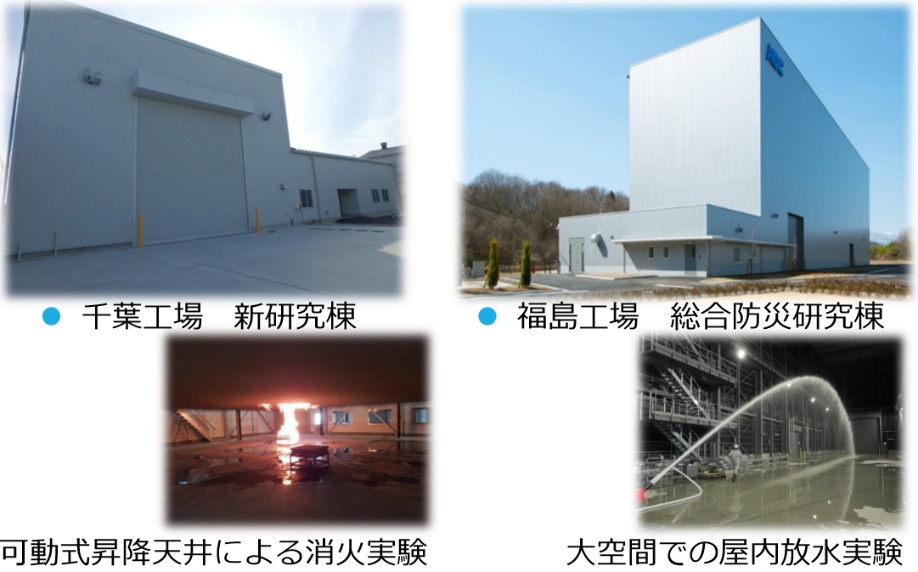

(4)研究開発体制の強化

NDCオンリーの消防防災製品&システムを創造し、顧客のもとへ

(同社資料より)

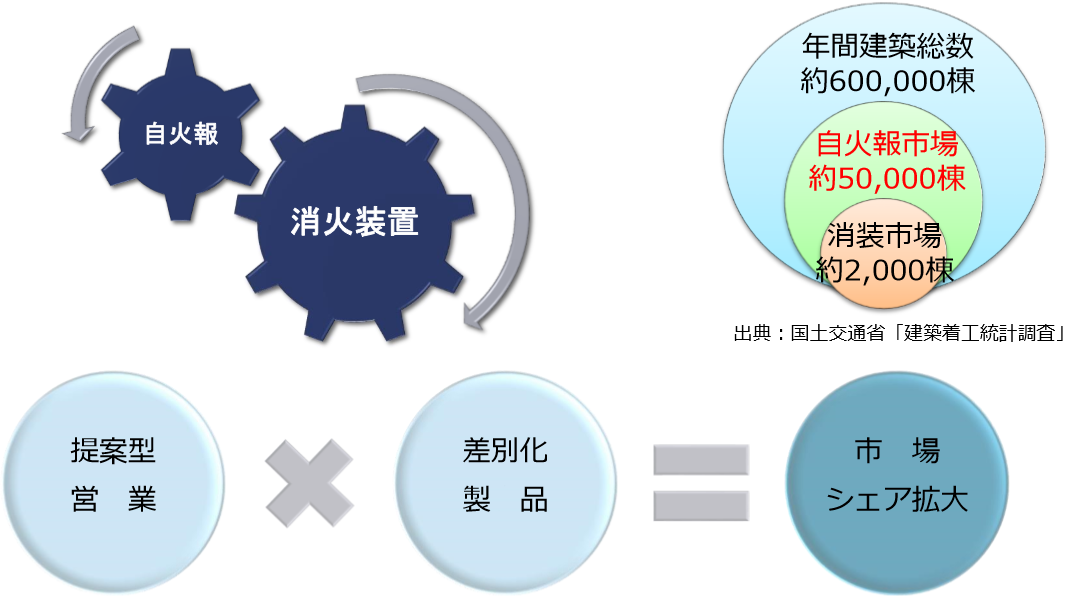

(5)自火報ビジネスの強化

NDCは自火報ビジネスにおいては、業界のチャレンジャー

自火報の市場シェアを高めることで、消火装置ビジネスの機会が増加。自火報・消火装置の両輪で取り組む考え。

(同社資料より)

(6)消火器ビジネスの強化

消火器製造・販売のプロセスを見直し、自火報・消火装置・消火器の3本柱を確立する。

●消火器ビジネスの主要施策

*生産ライン抜本的見直し

*部材調達総見直し

*製造・販売ライン強化

●NDC Korea株式会社へ名称変更

17年にグループ会社化した韓国企業(旧名称:株式会社始興金属)、アルミ製消火器の部材を製造

同社グループの一員であることを明確にして、相互連携をより強化した技術・生産活動を目指す。

●プレミアム消火器の販売促進

安心のグレードを高めるプレミアムな消火器

(同社資料より)

プレミアム消火器の消火能力

NDCプレミア90は、10型消火器と同じ薬剤質量で、20型消火器の受検用消火模型を消すことが可能。

5.今後の注目点

上期は会社の予想も上回り、大幅な増収増益となった。元々同社の業績は下期偏重ということもあり修正は見送ったが、大幅増益となる可能性もある。これは前期も同様であった。また、度重なる自然災害や大規模火災を背景に防災ニーズが高まっているものと推測され、受注環境も良さそうだ。引き続き同社独自の差別化製品の拡販をウォッチしたい。PERは極めて低位、PBRは1倍を大きく割り込んでいる。大幅増益の上期実績、通期予想が保守的、更には昨今の同社の受注環境を想定すると、株価の見直し余地は大きいのではないだろうか。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 7名、うち社外1名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2019年6月25日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 原則2-4 女性の活躍促進を含む社内の多様性の確保 | 当社は、女性社員の活躍が会社の持続的な成長を確保する上での強みとなることを認識しておりますが、事業の特性上、まだ推進できておりません。女性社員の活躍を推進できる職場環境づくりを前向きに検討してまいります。 |

| 補充原則3-1-2 | 外国人投資家株主数比率が約1.5%、株式数比率が約6.4%であるため、英語での情報開示は行っておりません。 |

| 補充原則4-1-3 | 当社は、最高経営責任者後継計画は、最重要課題と考えており、今後取締役会において、検討を行ってまいります。 |

| 原則4-8 独立社外取締役の有効な活用 | 当社は現在、独立社外取締役は1名でありますが、今後、当社の事業環境を理解した社外の適任者を選任できるよう、引き続き努力してまいります。 |

<開示している主な原則>

|

原則 |

開示内容 |

| 原則1-4.政策保有株式 | 1.上場株式政策保有に関する方針

持続的な企業価値の向上と資本業務提携先との取引関係の維持、強化のため、株式を保有していく方針です。 なお今後取締役会において、政策保有株式のリターンとリスクなど中長期的な見通しを検証し、保有の継続・売却等、合理的議論を行ってまいります。 2.政策保有株式に係る議決権行使基準 一般の株主と同様に議案内容を精査し、必要に応じ株主として当該会社と対話を行い、議決権を行使いたします。 |

| 原則5-1.株主との建設的な対話に関する方針 | 当社の株主との建設的な対話を行うための体制整備、取組みは、次のとおりです。

1.株主との対話については、管理本部長が統括しております。 2.株主から対話の申し入れがあった場合は、管理本部長が代表取締役、IR担当部門等と対応方法を検討し適切に対応しております。 3.IR担当部門は、管理本部長と協議の上、面談以外の方法として、投資家・アナリスト向け決算説明会を実施するとともに、その内容をホームページで開示しております。また個人投資家に対しても、IRのイベントに参加し、会社説明会等を実施しております。 4.IR活動で得られた株主、アナリストからのご意見等は、管理本部長又はIR担当部門長より、取締役会、経営委員会に報告され、企業価値向上に積極的に活用しております。 5.株主との対話における内部情報の管理については、情報開示、インサイダー取引防止の社内規程等により適切に行っております。 |