ブリッジレポート:(6890)フェローテックHD 半導体関連製品 好調な売上

山村 章 社長 |

株式会社フェローテックホールディングス(6890) |

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

電気機器(製造業) |

|

代表者 |

山村 章 |

|

所在地 |

東京都中央区日本橋 2-3-4 日本橋プラザビル |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

884円 |

37,013,134株 |

32,720百万円 |

5.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

24.00円 |

2.7% |

126.98円 |

7.0倍 |

1,337.33円 |

0.7倍 |

* 株価は07/09終値。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

69,463 |

4,024 |

3,822 |

2,162 |

70.18 |

10.00 |

|

2017年3月(実) |

73,847 |

5,678 |

5,675 |

3,256 |

105.67 |

18.00 |

|

2018年3月(実) |

90,597 |

8,437 |

7,157 |

2,678 |

77.08 |

24.00 |

|

2019年3月(実) |

89,478 |

8,782 |

8,060 |

2,845 |

76.90 |

24.00 |

|

2020年3月(予) |

92,000 |

8,800 |

8,100 |

4,700 |

126.98 |

24.00 |

* 予想は会社予想。単位は百万円、円。

(株)フェローテックホールディングスの2019年3月期決算の概要と2020年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.中期経営目標

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/3期は前期比1.2%の減収、同4.1%の営業増益。半導体等投資関連事業が同19.9%増と伸び、撤退を予定している太陽電池事業の落ち込みをほぼ吸収。半導体等装置関連事業の売上構成比の上昇で売上総利益率が改善し、新規事業関連の先行投資等を吸収した。

- 20/3期予想は前期比2.8%の増収、同0.2%の営業増益。年後半からの半導体投資の再開を想定しており、装置洗浄、パワー半導体基板等が増加し、8インチウエーハの量産も寄与する。利益面では、8インチウエーハの量産による償却負担が増加するものの、太陽電池事業の撤退効果もあり、前期と同水準の営業利益を確保する。上期は前年同期比0.5%の減収、同15.2%の営業減益見込みだが、下期は前年同期比6.2%の増収、同21.2%の営業増益と増収・増益に転じる見込み。

- 中期的な目標として、22/3期に売上高1,250億円、営業利益率8~13%を掲げている。好調な半導体関連製品にリソースを注ぎつつ、ストックビジネス(半導体製造装置の消耗品・部品洗浄等)・自動車分野を強化していく考え。一方、太陽電池事業は消耗品販売に特化する。設備投資は3年総額710億円を予定しており、ピークは20/3期。21/3期以降は投資回収ステージとなる。配当で株主に報いていく考えで、増配を検討する。

1.会社概要

半導体やFPD製造装置等の部品、半導体の生産工程で使われる消耗部材やウエーハ、更には装置の部品洗浄等を手掛ける半導体等装置関連事業と、冷熱素子「サーモモジュール」を核とする電子デバイス事業の二本柱で事業展開しており、傘下に子会社等48社を擁する(連結子会社41社、持分法適用非連結子会社及び関連会社7社)。

1980年、NASAのスペースプログラムから生まれた磁性流体を応用した真空技術製品や冷熱素子として用途が広がっているサーモモジュール等、独自技術を核にした企業として誕生。創業から30年余りにわたって培われてきた多様な技術は、エレクトロニクス、自動車、次世代エネルギー等、様々な産業分野で応用されている。また、トランスナショナルカンパニーとして、日本、欧米、中国、アジアに展開し、マーケティング、開発、製造、販売、そしてマネジメントと、それぞれの国・地域の強みを活かした経営も同社の特徴。2017年4月、持株会社体制へ移行した。

1-1.経営理念

顧客に満足を

地球にやさしさを

社会に夢と活力を

フェローテックはグローバルな視点のもと国際社会や地域社会と調和を図り、あらゆる人々の生活に貢献できる製品とサービスを提供する企業として誠実に行動します。お客様から信頼されて満足を頂くこと地球環境問題の解決に貢献することものづくりを通して社会に貢献することを掲げます。

1-2.事業セグメント

事業は、半導体・FPD・LED等の製造装置に使われる真空シール、石英製品、セラミックス製品等の半導体等装置関連事業、サーモモジュールが中心の電子デバイス事業、及びシリコン結晶やPVウエーハ、結晶製造装置に使われる坩堝等の太陽電池事業に分かれ、19/3期の売上構成比は、それぞれ62.5%(18/3期51.5%)、14.4%(同14.0%)、9.0%(同23.1%)、及び工作機械等の報告セグメントに含まれないその他14.0%(同11.4%)。

半導体等装置関連事業

半導体、FPD、LED、太陽電池等の製造装置部品である真空シール、デバイスの製造工程に使われる消耗品である石英製品、セラミックス製品、CVD-SiC製品、この他、シリコンウエーハ加工や製造装置洗浄等も手掛け、エンジニアリング・サービスをトータルに提供している。

主力製品で世界シェアNo.1の真空シールは、製造装置内部へのガスやチリ等の侵入を防ぎつつ回転運動を装置内部に伝える機能部品で、上記の製造装置に不可欠。真空シールの内部には創業からのコア技術である磁性流体(磁石に反応する液体)シールが使われている。ただ、いずれの分野も設備投資の波が大きいため、比較的需要が安定した搬送用機器や精密ロボット等、一般産業分野での営業を強化しており、真空シールを組み込んだ真空チャンバーやゲートバルブ等(共に真空関連の装置で使われる)の受託製造にも力を入れている。

一方、石英製品、セラミックス製品、CVD-SiC製品、及び石英坩堝は共に半導体の製造工程に欠かせない消耗品。石英製品は半導体製造の際の高温作業に耐え、半導体を活性ガスとの化学変化から守る高純度のシリカガラス製品。材料や加工技術を核とするセラミックス製品は国内外の半導体製造装置メーカーを主な顧客とし、半導体検査治具用マシナブルセラミックスと半導体製造装置等の部品として使われるファインセラミックスが二本柱。CVD-SiC(※)製品は「CVD法(Chemical Vapor Deposition法:化学気相蒸着法)」(シリコンと炭素を含むガスから作る)で製造されたSiC製品の事。現在、半導体製造装置の構造部品として供給しているが、航空・宇宙(タービン、ミラー)、自動車(パワー半導体)、エネルギー(原子力関連)、IT(半導体製造装置用部品)等への展開に向け研究開発を進めている。

シリコンウエーハ加工は6インチ(口径)を基盤に8インチへ展開しており、製造装置洗浄では中国で過半を超えるトップシェアを有する。

|

(同社資料より) |

電子デバイス事業

事業の核となっているのは対象物を瞬時に高い精度で温めたり、冷やしたりできる冷熱素子「サーモモジュール」である。サーモモジュールは自動車用温調シートを中心に、半導体製造装置でのウエーハ温調、遺伝子検査装置、光通信、家電製品、同社自身がユニット化して販売しているパワー半導体用基板等、利用範囲は広い。高性能材料を使用した新製品開発や自動化ライン導入によるコスト削減と品質向上により、新規の需要開拓や更なる用途拡大に取り組んでいる。この他、釣り具のリール(リール内部の防水用途)や4Kテレビのスピーカー向け等で新たな用途開発が進んでいる磁性流体の収益も含まれている。

|

(同社資料より) |

太陽電池事業

シリコン結晶製造装置、石英坩堝、及び太陽電池用シリコン製品等の製造販売を手掛けてきたが、現在、市場ニーズを踏まえて、太陽電池で培った技術の転用が可能で付加価値の高い半導体分野へのシフトを進めている(構造改革)。この一環として、不採算となった自社販売から19/3期に撤退し、OEMに特化するため生産ラインから対象となる製造設備等を区分して減損処理を実施した。20/3期は完全撤退に向け、人員の異動や製造装置等の最終処分等を実行し、構造改革を終息に向かわせる。

2.2019年3月期決算概要

2-1.連結業績

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

2Q時修正予想 |

予想比 |

|

|

売上高 |

90,597 |

100.0% |

89,478 |

100.0% |

-1.2% |

92,000 |

-2.7% |

|

売上総利益 |

24,915 |

27.5% |

27,137 |

30.3% |

+8.9% |

27,468 |

-1.2% |

|

販管費 |

16,477 |

18.2% |

18,354 |

20.5% |

+11.4% |

17,668 |

+3.9% |

|

営業利益 |

8,437 |

9.3% |

8,782 |

9.8% |

+4.1% |

9,800 |

-10.4% |

|

経常利益 |

7,157 |

7.9% |

8,060 |

9.0% |

+12.6% |

8,500 |

-5.2% |

|

親会社株主帰属利益 |

2,678 |

3.0% |

2,845 |

3.2% |

+6.3% |

5,300 |

-46.3% |

* 単位:百万円

前期比1.2%の減収、同4.1%の営業増益

売上高は前期比1.2%減の894億78百万円。撤退を予定している太陽電池事業の売上が同61.4%減と落ち込んだものの、半導体等投資関連事業の売上が同19.9%増と伸びた他、デバイス事業の売上も、磁性流体・その他の減少をサーモモジュール応用製品でカバーして同1.5%増加した。

営業利益は同4.1%増の87億82百万円。新規事業関連の試験研究費約10億円及び人件費等を中心に販管費が同11.4%増加したものの、売上の増加と半導体等装置関連事業の売上構成比の上昇による売上総利益率の改善で吸収した。

持分法投資利益(3億28百万円→5億56百万円)や補助金収入(86百万円→1億31百万円)が増加する一方、為替差損(6億40百万円→12百万円)が減少した事で経常利益は同12.6%増加。減損損失(2億43百万円→24億29百万円)の増加等で特別損失(17億79百万円→30億66百万円)が増加したものの、最終利益は28億45百万円と同6.3%増加した。

減損損失は、太陽電池事業の休止固定資産及びOEM用PVセル装置の減損損失21億01百万円や撤退に伴う韓国子会社のCVD炉減損損失3億05百万円等。太陽電池事業においては、不採算となった自社販売から撤退し、OEMに特化するため、生産ラインから対象となる製造設備等を区分して減損処理を実施した(OEMからの撤退も予定している)。

為替レート(期中平均)は、1USドル=110.36円(18/3期112.04円)、1人民=16.64円(同16.63円)。

大口径半導体ウエーハを中心に359億53百万円の設備投資を実施

設備投資は、半導体等装置関連事業(石英機械加工、洗浄)への短期集中投資65億円、2~3年のレンジでの育成を考えているパワー半導体基板事業への投資10億円、及び基幹事業とするべく長期的な視点で取り組んでいる大口径半導体ウエーハ事業(インゴット引上げ、ウエーハ加工)への投資255億円等で前期比192.3%増の359億53百万円。減価償却費は同37.4%増の57億55百万円を計上した。

セグメント別売上高・利益

|

18/3期 |

構成比・利益率 |

19/3期 |

構成比・利益率 |

前期比 |

2Q時予想 |

予想比 |

|

|

半導体等装置関連 |

46,661 |

51.5% |

55,953 |

62.5% |

+19.9% |

57,699 |

-3.0% |

|

電子デバイス |

12,701 |

14.0% |

12,897 |

14.4% |

+1.5% |

12,000 |

-10.2% |

|

太陽電池 |

20,938 |

23.1% |

8,082 |

9.0% |

-61.4% |

9,000 |

+7.5% |

|

その他 |

10,296 |

11.4% |

12,544 |

14.0% |

+21.8% |

13,301 |

-5.7% |

|

連結売上高 |

90,597 |

100.0% |

89,478 |

100.0% |

-1.2% |

92,000 |

-2.7% |

|

半導体等装置関連 |

7,497 |

16.1% |

9,186 |

16.4% |

+22.5% |

– |

– |

|

電子デバイス |

3,006 |

23.7% |

2,365 |

18.3% |

-21.3% |

– |

– |

|

太陽電池 |

-1,592 |

– |

-1,659 |

– |

– |

– |

– |

|

その他 |

-429 |

– |

-311 |

– |

– |

– |

– |

|

調整額 |

-44 |

– |

-798 |

– |

– |

– |

– |

|

連結営業利益 |

8,437 |

9.3% |

8,782 |

9.8% |

4.1% |

– |

– |

* 単位:百万円

2-2.セグメント別動向

半導体等装置関連事業

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

2Q時予想 |

予想比 |

|

|

真空シール |

11,761 |

13.0% |

11,889 |

13.3% |

+1.1% |

13,869 |

-14.3% |

|

石英製品 |

11,524 |

12.7% |

15,590 |

17.4% |

+35.3% |

14,900 |

+4.6% |

|

セラミックス製品 |

8,729 |

9.6% |

10,221 |

11.4% |

+17.1% |

11,100 |

-7.9% |

|

CVD-SiC製品 |

3,039 |

3.4% |

2,800 |

3.1% |

-7.9% |

2,900 |

-3.4% |

|

EBガン・LED蒸着装置 |

3,936 |

4.3% |

4,750 |

5.3% |

+20.7% |

4,630 |

+2.6% |

|

ウエーハ加工 |

5,162 |

5.7% |

7,236 |

8.1% |

+40.2% |

6,600 |

+9.6% |

|

装置部品洗浄 |

2,511 |

2.8% |

3,468 |

3.9% |

+38.1% |

3,700 |

-6.3% |

|

合計 |

46,662 |

51.5% |

55,954 |

62.5% |

+19.9% |

57,699 |

-3.0% |

* 単位:百万円。端数処理の違いにより、セグメント別売上高・利益(決算短信ベース)の売上高と上記の合計が一致しない。

真空シールは、有機EL・液晶向けが上期後半から弱含みで推移し、メモリー向けも、設備投資延期の影響で、下期以降、弱含みとなった。受託加工も、太陽電池、半導体製造装置用途を中心に下期は需要が低迷。石英製品は、上期は好調だった半導体投資が下期に入り減速したが、消耗品のリピート需要が下支えになり総じて堅調に推移。高速プロセス向けSiボート、Siパーツの販売も増加した。セラミックス製品は、海外半導体検査治具材料向け、国内半導体検査治具向け、更には海外医療関係部品向けにマシナブルセラミックス“ホトベール”の売上が増加した他、ファインセラミックスが海外エッチング装置部品向けに増加した。CVD-SiC製品は、好調だった国内外の半導体製造装置向け部材が期末にかけて減速。SiCエピタキシャル成膜装置向け高純度耐熱部材は増加した。ウエーハ加工は、6インチ半導体ウエーハが第2四半期以降高稼働で推移した。7月に生産を再開した上海工場の8インチも、順調に生産が拡大し12月には月産10万枚体制を確立した。装置部品洗浄は顧客の稼働増で売上が増加した。安徽省・銅陵及び四川省・内江(第2工場)で工場建設が進行し、20/3期からの量産開始となる予定。

電子デバイス事業

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

2Q時予想 |

予想比 |

|

|

サーモモジュール |

11,633 |

12.8% |

11,930 |

13.3% |

+2.6% |

11,050 |

+8.0% |

|

磁性流体・その他 |

1,068 |

1.2% |

967 |

1.1% |

-9.5% |

950 |

+1.8% |

|

合計 |

12,701 |

14.0% |

12,897 |

14.4% |

+1.5% |

12,000 |

+7.5% |

* 単位:百万円。

サーモモジュール製品は、自動車温調シート向けが減少したものの、半導体製造装置向けや民生向けが堅調に推移した。パワー半導体基板は新拠点の寄与による生産増で前期比38%の増収となった。尚、当事業セグメントの用途別売上構成比は、自動車向け19%、パワー半導体基板18%、半導体17%、民生15%、バイオ10%、通信機器8%、光学4%、化学4%等。

太陽電池事業

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前期比 |

2Q時予想 |

予想比 |

|

|

石英坩堝 |

1,851 |

2.0% |

1,072 |

1.2% |

-42.1% |

1,404 |

-23.6% |

|

太陽電池用シリコン |

13,066 |

14.4% |

3,620 |

4.0% |

-72.3% |

4,371 |

-17.2% |

|

シリコン結晶製造装置 |

157 |

0.2% |

116 |

0.1% |

-26.1% |

125 |

-7.2% |

|

セル・その他 |

5,865 |

6.5% |

3,275 |

3.7% |

-44.2% |

3,100 |

+5.6% |

|

合計 |

20,939 |

23.1% |

8,083 |

9.0% |

-61.4% |

9,000 |

-10.2% |

* 単位:百万円。端数処理の違いにより、セグメント別売上高・利益(決算短信ベース)の売上高と上記の合計が一致しない。

石英坩堝は、付加価値の高い半導体向けの販売を強化し、太陽電池向けは一部の大口径のみに絞り込んだ結果、売上高の約7割を半導体向けが占めた。半導体向けは8インチ向けの大型坩堝の販売が好調に推移した。太陽電池用シリコン及び太陽電池用セルは価格が低水準で推移した。両事業共に自社販売から撤退しOEMに特化する事で採算の改善を図った。

2-3.財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年3月 |

19年3月 |

18年3月 |

19年3月 |

||

| 現預金 |

23,648 |

31,555 |

仕入債務 |

18,419 |

20,887 |

| 売上債権 |

20,700 |

21,460 |

短期有利子負債(うちリース債務) |

11,664(145) |

20,475(129) |

| たな卸資産 |

16,773 |

16,276 |

流動負債 |

43,477 |

60,180 |

| 流動資産 |

66,826 |

77,271 |

長期有利子負債(うちリース債務) |

14,329(433) |

41,032(301) |

| 有形固定資産 |

43,541 |

76,133 |

固定負債 |

23,167 |

53,069 |

| 無形固定資産 |

2,922 |

3,557 |

純資産 |

51,812 |

49,848 |

| 投資その他 |

5,166 |

6,136 |

負債・純資産合計 |

118,457 |

163,098 |

| 固定資産 |

51,631 |

85,827 |

有利子負債合計(うちリース債務) |

25,994(579) |

61,507(431) |

* 単位:百万円

期末総資産は前期末との比較で446億40百万円増の1,630億98百万円。借方では、借入及び社債発行で現預金が増加した他、大口径ウエーハ中心に建設仮勘定が増加した。貸方では、中国での設備投資のための借入及び社債の発行で有利子負債が増加した。期末為替レートは、1USドル=111.0円(18/3期113.0円)、1人民=16.16円(同17.29円)。

自己資本比率30.3%(前期末43.3%)。

キャッシュ・フロー

|

18/3期 |

19/3期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

9,946 |

11,466 |

+1,519 |

+15.3% |

|

投資キャッシュ・フロー(B) |

-12,388 |

-37,063 |

-24,674 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-2,441 |

-25,597 |

-23,155 |

– |

|

財務キャッシュ・フロー |

10,830 |

34,507 |

+23,676 |

+218.6% |

|

現金及び現金同等物期末残高 |

23,648 |

31,555 |

+7,906 |

+33.4% |

* 単位:百万円

税引前利益56億42百万円、減価償却費57億55百万円等で営業キャッシュフローは114億66百万円と同15.3%増加した。投資CFは有形・無形固定資産の取得で△370億63百万円。主なものは、杭州市大口径ウエーハ関連125億61百万円、銀川市大口径ウエーハ関連60億02百万円、銅陵市洗浄設備15億02百万円。

参考:ROEの推移

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE |

-5.59% |

5.58% |

8.36% |

5.92% |

5.65% |

|

売上高当期純利益率 |

-3.61% |

3.11% |

4.41% |

2.96% |

3.18% |

|

総資産回転率 |

0.77回 |

0.88回 |

0.86回 |

0.86回 |

0.64回 |

|

レバレッジ |

2.02倍 |

2.04倍 |

2.19倍 |

2.33倍 |

2.79倍 |

* 単位:百万円。ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ。総資産及び自己資本は期中平残。

特別損失の減少で20/3期のROEは9.2%に改善する見込み。21/3期は大口径ウエーハを中心とした大規模な設備投資に伴い、8.7%に低下する見込みだが、その後、当該事業の軌道化及び各種改善策の実施により収益性が改善し、22/3期のROEは10.8%と10%を超える見込み。

3.2020年3月期業績予想

3-1.連結業績

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

89,478 |

100.0% |

92,000 |

100.0% |

+2.8% |

|

売上総利益 |

27,137 |

30.3% |

28,062 |

30.5% |

+3.4% |

|

販管費 |

18,354 |

20.5% |

19,262 |

20.9% |

+4.9% |

|

営業利益 |

8,782 |

9.8% |

8,800 |

9.6% |

+0.2% |

|

経常利益 |

8,060 |

9.0% |

8,100 |

8.8% |

+0.5% |

|

親会社株主帰属利益 |

2,845 |

3.2% |

4,700 |

5.1% |

+65.2% |

* 単位:百万円

前期比2.8%の増収、同0.2%の営業増益予想

売上高は前期比2.8%増の920億円。年後半からの半導体投資の再開を想定しており、半導体関連は総じて低調な推移を見込むが、新拠点が寄与する装置部品洗浄、生産能力増強によるパワー半導体基板、更には高水準の稼働が続く6インチウエーハや量産軌道化の8インチウエーハが増収に寄与する。セグメント別では、半導体等装置関連事業や電子デバイス事業の売上増で太陽電池事業の減収をカバーする。

営業利益は同0.2%増の88億円。8インチウエーハの量産により償却負担が増加するものの、太陽電池事業の撤退効果で売上総利益率が30.5%と0.2ポイント改善。変動費を中心にした販管費の増加を吸収して営業利益がわずかに増加する見込み。特別損失の減少等で最終利益は47億円と同65.2%の増加が見込まれる。

設備投資は前期比33.5%増の480億円、減価償却費は同39.0%増の80億円。為替レート(期中平均)は、1USドル=110.00円(19/3期110.36円)、1人民元=16.00円(同16.64円)。為替(対USドル)の影響は、年間1円の変動で、売上高が約10億円、営業利益が約65百万円。

3-2.セグメント別見通し

半導体等装置関連事業

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

真空シール |

11,889 |

13.3% |

8,500 |

9.2% |

-28.5% |

|

石英製品 |

15,590 |

17.4% |

16,800 |

18.3% |

+7.8% |

|

セラミックス製品 |

10,221 |

11.4% |

10,200 |

11.1% |

-0.2% |

|

CVD-SiC製品 |

2,800 |

3.1% |

2,600 |

2.8% |

-7.1% |

|

EBガン・LED蒸着装置 |

4,750 |

5.3% |

3,800 |

4.1% |

-20.0% |

|

ウエーハ加工 |

7,236 |

8.1% |

10,500 |

11.4% |

+45.1% |

|

装置部品洗浄 |

3,468 |

3.9% |

6,600 |

7.2% |

+90.3% |

|

石英坩堝 |

– |

– |

1,800 |

2.0% |

– |

|

合計 |

55,954 |

62.5% |

60,800 |

66.1% |

+8.7% |

* 単位:百万円。20/3期より、石英坩堝の売上を半導体等装置関連事業に計上。

真空シールは、メモリー系投資の本格再開を2019年末とみており、有機EL・液晶向けは下期からの緩やかな回復を見込んでいる。受託加工については、弱含みが予想される半導体製造装置以外の用途で需要を取り込み稼働率の維持に努める。また、半導体製造装置メーカーとの共同開発を継続する他、大型加工機の設備投資を継続する。

石英製品は、メモリー系製造装置投資の調整が続くものの、200mm関係の車載・EV向けパワーデバイス関連や微細化高温プロセス向けSiボートや真空エッチャー向けSiパーツが増加する。前期に新設した中国2拠点(常山、東台)及び山形の開発拠点で生産能力増強を予定しており、下期以降の顧客の本格稼働に伴う需要の取り込みを図る。尚、大手OEM先の中国新工場(常山、東台)が既に稼働を開始しており、下期以降、本格稼働する予定。次世代、次々世代の開発案件への取り組みも強化する(2019年5月に国内・山形で開発製造拠点が稼働を開始した。

セラミックス製品では、マシナブルセラミックス“ホトベール”の一般機械向けの堅調な推移と、足元、調整局面にある国内半導体検査治具向けの回復や微細化に伴う新タイプの検査治具の増加を織り込んだ。ファインセラミックスは海外成膜装置部品向けが減少するものの、国内成膜装置部品が増加する。

CVD-SiC製品は、SiCエピタキシャル成膜装置向け高純度耐熱部材が増加するものの、半導体製造装置向け部材が装置投資の延期及び在庫調整で9月頃まで低調とみている(10月以降の回復を織り込ん)。半導体製造装置向け部材の拡販と生産体制の整備を進めると共に、SiC半導体分野の開発・施策体制を強化する。

ウエーハ加工は、6インチが月産40万枚体制をベースに引き続き高稼働を継続する。8インチは通期で月産10万枚体制を維持し販売を拡大させると共に、杭州新工場の立ち上げに注力する。2020年度中に上海と合わせた月産45万枚体制を確立したい考え。

装置部品洗浄は、新設2拠点の寄与で売上が増加する。また、中国内の半導体・FPD顧客の需要動向を見極めて、必要に応じて更なる増産を検討する。

石英坩堝は半導体向けの売上が全体の7割を占めるに至った事から、20/3期より当セグメントに区分する。半導体坩堝専用(クリーン化・自動化後工程)工場が稼働を開始する。また、32インチ大型溶融炉を導入し、2019年度下期から生産を開始する。

電子デバイス事業

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

サーモモジュール |

11,930 |

13.3% |

13,700 |

14.9% |

+14.8% |

|

磁性流体・その他 |

967 |

1.1% |

1,200 |

1.3% |

+24.1% |

|

合計 |

12,897 |

14.4% |

14,900 |

16.2% |

+15.5% |

* 単位:百万円

サーモモジュール製品は、自動車温調シート向けが減少する見込みだが、5G等の通信機器向けが増加する他、生産能力増強を継続するパワー半導体基板も増加する見込み。自動車向けは次世代自動車の温調用途での試作・開発に力を入れる。パワー半導体基板は窒化ケイ素・窒化アルミニウム等の新素材の開発を強化する。

太陽電池事業

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

石英坩堝 |

1,072 |

1.2% |

– |

– |

– |

|

太陽電池用シリコン |

3,620 |

4.0% |

3,400 |

3.7% |

-6.1% |

|

シリコン結晶製造装置 |

116 |

0.1% |

0 |

0.0% |

-100.0% |

|

セル・その他 |

3,275 |

3.7% |

1,500 |

1.6% |

-54.2% |

|

合計 |

8,083 |

9.0% |

4,900 |

5.3% |

-39.4% |

* 単位:百万円。石英坩堝の売上は、20/3期以降、半導体等装置関連事業に計上。

太陽電池用シリコンは、OEM受け単結晶ウエーハと多結晶インゴットのみに集中し、在庫と遊休設備の処理を進める。太陽電池用セルは、OEMのみで15億円程度の売上を見込んでいるが、将来的にはOEMからも撤退する考え。当面は、撤退時期を探りつつ、OEMを継続する。

4.中期経営目標

4-1.骨子

| 業績 | 業績最終年度売上高は1,200億円を突破へ

・収益性の向上を図りつつ、ビリオンダラーカンパニーとして次のステージへ |

| 製品戦略 | 事業ポートフオリオ改善

・太陽光電池事業は消耗品販売に特化 ・好調な半導体関連製品にリソースを注ぎつつ、ストックビジネス・自動車分野を強化 |

| 設備投資 | 設備投資は20/3期がピーク

・設備投資は3年総額710億円を予定。21/3期以降は投資回収ステージへ |

| 株主還元 | 業績向上に伴い、増配を検討する |

4-2.戦略製品・サービス

半導体マテリアル(石英製品、シリコンパーツ、セラミックス製品、CVD-SiC)、ウエーハ、パワー半導体基板、及び装置部品洗浄の3製品・1サービスに注力する考え。半導体マテリアルは19/3期の286億円から22/3期の381億円(33.2%増)へ、ウエーハは19/3期の72億円から22/3期の282億円(291.6%増)へ、パワー半導体基板は19/3期の20億円から22/3期の70億円(250.0%増)へ、装置部品洗浄は19/3期の35億円から22/3期の85億円(142.9%増)へ、それぞれ拡大させる。

半導体マテリアル

(同社資料より)

半導体マテリアルは設備投資に比例する製品と半導体製造装置の稼働に比例する消耗品に分かれるが、同社は設備投資に比例する製品、消耗品共にカバーしている。このため、設備投資の端境期であっても安定した収益の確保が可能であり、ワンストップでの製品提供が可能である。足元、半導体等の設備投資は調整局面にあるが、消耗品である半導体マテリアル群は好誹に推移しており、引き続き生産ライン増設による生産能力拡大に取り組む。

石英製品は前期に新設した中国2拠点(常山、東台)及び山形の開発拠点で生産能力増強を予定しており、下期以降の顧客の本格稼働に伴う需要の取り込みを図る。

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

石製製品 |

10,851 |

13,727 |

14,200 |

15,800 |

20,600 |

|

シリコンパーツ |

673 |

1,863 |

2,600 |

2,700 |

3,000 |

|

セラミックス製品 |

8,729 |

10,221 |

10,200 |

11,000 |

11,500 |

|

CVD-SiC |

3,039 |

2,800 |

2,600 |

2,700 |

3,000 |

* 単位:百万円

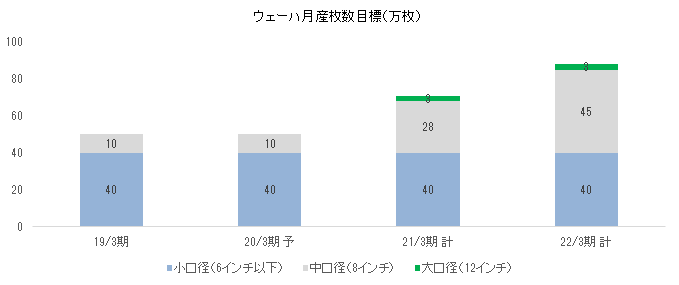

ウエーハ

中国で中口径8インチウエーハの生産体制の整備を進めており、その一つである上海工場では量産を開始しており、月産10万枚体制で販売を開始した。もう一つの杭州工場は建屋工事が進行中で、今期中に竣工し、21/3期からの量産開始を予定している。中長期のニーズを見据えて、大口径12インチウエーハ投資も含めた総額約436億円の設備投資を計画している。22/3期には、大・中・小口径合わせて月産約88万枚体制を確立したい考え。

収益化は次期3か年を予定

ウエーハ事業の収益はグローバルの販売単価に連動する。昨年から積極的に工場を建設したが、直近の単価は低下傾向にある。このため、収益化は8インチが22/3期、12インチは24/3期頃を目標とする。品質の向上による単価アップと原価低減によるコストダウンで早期の収益化を図る考え。

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

小口径(6インチ以下) |

5,162 |

6,404 |

6,700 |

6,700 |

6,700 |

|

中口径(8インチ) |

0 |

832 |

3,800 |

15,100 |

18,700 |

|

大口径(12インチ) |

0 |

0 |

0 |

2,000 |

2,800 |

* 単位:百万円

* 中ロ径(8インチ)杭州新拠点の量産販売開始は、21/3期Q1以降で想定

* 大口径(12インチ)杭州試作ラインの量産販売開始は、21/3期下期以降で想定

(同社資料より)

装置部品洗浄

中国安徽省・銅陵と四川省内江(第2ライン)で工場が竣工し、5拠点6工場体制となった。ストックビジネスの中心となる事業であり、洗浄ビジネス中長期の需要を見据えて更なる拠点拡充も検討していく。

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

洗浄サービス売上高 |

2,511 |

3,468 |

6,600 |

7,000 |

8,500 |

* 単位:百万円

パワー半導体基板

調査会社では、2016年に2.4兆円だったパワー半導体の世界市場は2025年にかけて30%超の成長を続け3.1兆円市場に拡大するとみており、同社が強みを持つ工作機械や自動車分野でも需要の増加が見込まれる。19/3期は上海に続き、江蘇省・東台にパワー半導体基板「用新工場が竣工した。20/3期は生産能力拡大効果で大幅な増収が見込まれる。

中期的には、現在のアルミナラミックス基板に加え、窒化ケイ素・窒化アルミニウム基板も量産化し、22/3期は19/3期比255%増の70億円に拡大させたい考え。

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

パワー半導体基板売上高 |

1,414 |

1,969 |

4,500 |

5,600 |

7,000 |

* 単位:百万円

4-3.半導体等装置関連事業

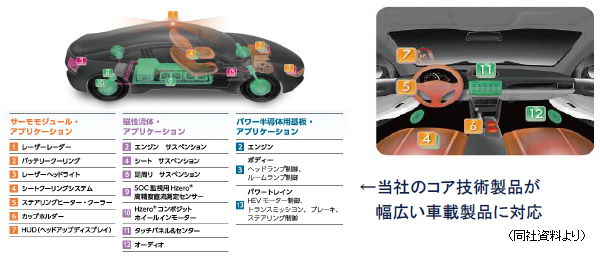

半導体等装置関連事業及び電子デバイス事業にまたがる、半導体マテリアル(石英製品、シリコンパーツ、セラミックス製品、CVD-SiC)、ウエーハ、パワー半導体基板、及び装置部品洗浄の戦略3製品・1サービスにおける取り組みを説明したが、半導体等装置関連事業では上記半導体関連だけでなく、自動車、エネルギー、バイオ・メディカル、通信、更には受託製造の6つの成長分野を有している。このため、この分野でコア技術と製品を活用し製品・サービスを拡充していく考え。

| 半導体(前出) | ・顧客からの増産要請が強いマテリアル製品に関し、製造ラインの増設を継続

・12インチウエーハのパイロットラインの実現 |

| 自動車 | ・電気自動車用途のIGBTパワー半導体用の基板の量産化体制を構築

・温調シート以外のEV車向けサブエアコン、ヘッドアップ・ディスプレイなど、サーモモジュールを利用した応用製品の開発に取り組む |

| エネルギー | ・電気自動車向けのリチウムイオンの制御向けに、サーモモジュールの応用製品を開発 |

| バイオ・メディカル | ・サーモモジュールによるDNA増幅装置や血液分器、再生医療への展開、ドラッグデリバリー(人体内での医薬品搬送)の実現に向け、製品力を強化 |

| 通信 | ・5Gの進展により成長の見込み

移動通信システムの通信機器、アンテナ内部などの熱対策でサーモモジュールの使用が多い |

| 受託製造 | ・半導体市場の成長に比例

・真空技術と精密メタル加工を組み合わせ、半導体製造装置メーカーからの受託製造の拡充へ |

自動車産業分野の強化

同社は、サーモモジュール、磁性流体、パワー半導体基板を中心に自動車産業で需要の見込める幅広い製品群を有している。社内プロジェクトである“オートモーティブプロジェクト”が既に本格化しており、自動車業界へのマーケティングを強化し、コア技術の組み合わせた新技術の提案営業を車載部品メーカー各社に展開している。

サーモモジュールの応用例(EV・ADAS向け製品例)

・サーモモジュール式バッテリークーラー・ヒーター

ヒートポンプによる熱移動。低消費電力でのEV向けリチウムイオンバッテリーの温度管理(冷却・加熱)

・サーモモジュール式ADASカメラクーラー

ADAS(先進運転システム)用カメラに使用されるCMOSイメージセンサーの放熱(遠くを正確に確認できるための温度管理)

4-4.数値計画と半導体等装置関連事業の取り組み

売上計画

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

半導体等装置関連事業 |

46,662 |

55,954 |

60,800 |

79,600 |

94,200 |

|

電子デバイス事業 |

12,701 |

12,897 |

14,900 |

16,000 |

18,000 |

|

太陽電池事業(*) |

20,939 |

8,083 |

4,900 |

14,400 |

12,800 |

|

その他 |

10,296 |

12,544 |

11,400 |

||

|

連結売上高 |

90,597 |

89,478 |

92,000 |

110,000 |

125,000 |

* 単位:百万円。21/3期以降その他セグメントへ移行

半導体マテリアルの強化により半導体等装置関連事業が大きく伸びる見込み。同事業では、好調な半導体関連製品にリソースを注ぎつつ、ストックビジネス・自動車分野を強化する。電子デバイス事業はサーモモジュールの自動車新用途やパワー半導体基板の高付加価値製品投入で20/3期以降、増収基調を強める。一方、太陽光電池事業は消耗品販売に特化する(21/3期以降その他セグメントへ移行)。

営業利益率計画

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

半導体等装置関連事業 |

16.1% |

16.4% |

8~13%の範囲で推移 |

||

|

電子デバイス事業 |

23.7% |

18.3% |

15~20%の範囲で推移 |

||

|

太陽電池事業 |

-7.6% |

-20.5% |

21/3期よりセグメント削除予定 |

||

|

連結売上高営業利益率 |

9.3% |

9.8% |

8~13%の範囲で推移 |

||

半導体等装置関連事業は、中・大ロ径ウエーハの増産に伴い、22/3期まではセグメント利益率が低下する見込み。ただ、23/3期以降、ウエーハ全体で採算ベースに乗る見通し。また、成長性が高い石英製品や部品洗浄が収益の柱に成長する。電子デバイス事業は、パワー半導体基板の増産に伴い、当面はセグメント内ミックス変化で営業利益率の低下が見込まれる。ただ、サーモモジュールの自動車新用途やパワー半導体基板の高付加価値製品投入で長期的には再び改善に向かう見込み。太陽電池は、21/3期からはセグメントを削除しその他に合算する。限定的な事業継続製品がある場合は、採算ベースが前提となる。

連結ベースでは、半導体ウエーハの事業拡大による減価償却費の増加が予想されるものの、戦略成長製品と位置付ける半導体マテリアル、部品洗浄、パワー半導体基板の事業拡大による増益効果に加え、太陽電池セグメントの消滅が増益要因となる。23/3期以降は、半導体ウエーハの収益改善が見込まれ、一段の営業利益率の改善が進む見込み。

設備投資計画

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

大口径ウエーハ |

- |

18,563 |

41,000 |

2,600 |

2,100 |

|

大口径以外 |

- |

17,390 |

7,000 |

9,400 |

8,900 |

|

合計 |

12,300 |

35,953 |

48,000 |

12,000 |

11,000 |

設備投資は、総額約710億円を計画している。中・大口径ウエーハ(8インチ、12インチ)投資が集中する20/3期がピークとなり、以後、減少する計画。半導体マテリアル(石英製品、シリコンパーツ、セラミックス製品)、及び洗浄事業は継続的に生産能力増強に取り組んでいく。

財務指標

|

18/3期 |

19/3期 |

20/3期 予 |

21/3期 計 |

22/3期 計 |

|

|

ROIC* |

8.4% |

6.0% |

4.3% |

4.4% |

6.0% |

|

ROE |

5.2% |

5.7% |

9.2% |

8.7% |

10.8% |

|

ROS* |

7.9% |

9.0% |

8.9% |

7.5% |

8.0% |

|

設備投資額(百万円) |

12,300 |

35,953 |

48,000 |

12,000 |

11,000 |

* ROIC = 営業利益×(1- 実効税率)/(運転資本 + 固定資産)

* ROS = 経常利益/売上高×100

大口径ウエーハを中心とした大規模な設備投資に伴い、ROIC・ROEは21/3期まで一時的に低下する見込みだが、21/3期以降は設備投資が一段落し、当該事業の軌道化及び下記改善策の実施により、ROICの改善を図る計画。

ROIC改善策:

| 原価低減 | 製造コストの低い東台、常山工場への主要事業部門の生産シフト |

| 運転資本低減 | 全社で在庫10%圧縮 |

| 生産効率化 | 全社的な自動化推進 |

5.今後の注目点

中国が国家プロジェクトとして進めている「中国製造2025」では、半導体分野で世界市場よりも高い成長目標を掲げると共に、半導体製造装置・部材の国内調達率の向上を目指している。これに対して、米国政府は安全保障上の懸念を抱いており、貿易赤字の問題と相まって、両国間の摩擦に発展してしまった。このため、今後、「米国にとって安全保障上の問題がある」と判断された中国企業に対して、米国製の最先端半導体製造装置やその部材等の輸出規制が課せられる可能性がある。

一方、中国の半導体メーカー各社はリスク管理の一環として、現在のサプライチェーンや調達ソース等の戦略を見直す可能性がある。具体的には、中国国内での部材調達の強化であり、中国製半導体製造装置の導入拡大である。言い換えると、自給率の向上・国家的内製強化である。こうした取り組みは、中国に多くの半導体関連の製造・サービス拠点を持ち、今後の成長が期待される中国の半導体メーカー各社に消耗品やサービスを一定規模で提供している同社にとって事業拡大のチャンスとなる可能性がある。同社は、半導体やハイテク産業の市況及び貿易摩擦の推移や影響等を注視しつつ、強みを活かした経営や成長戦略を展開していく考えだ。

実際、中国通信機器最大手、華為技術(ファーウェイ)は次世代通信規格「5G」向けの半導体の開発を完了しており、米企業に技術で先行しシェア拡大を狙っている。米中対立が先鋭化する中、米企業等からの半導体調達を減らし、足元で約5割の自給率を7割程度まで高める事を視野に入れていると言う(新聞報道による)。米中対立による不透明感から同社の株価も軟調だが、中長期では中国の半導体・ハイテク分野の技術革新にプラス効果をもたらし、同社もその恩恵を受ける可能性がある。そのためには、中期経営目標で示した施策を着実に進める必要があるだろう。取り組みの進捗に注目していきたい。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 8名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年11月15日)

基本的な考え方

当社は、企業価値を高め、株主、顧客、取引先、地域社会などステークホルダーに信頼され支持される企業となるべく、経営の健全性を重視し、併せて、経営環境の急激な変化にも迅速かつ的確に対応できる経営体制を確立することが重要であると考えております。

当社グループの主な事業内容は、半導体やFPD(フラットパネルディスプレイ)の製造装置等に使用される真空シール、石英製品、セラミックス製品、CVD-SⅰC製品、太陽電池向けシリコン結晶製造装置、太陽電池向けシリコン製品、坩堝・角槽、温調機器等に使用されるサーモモジュールの他、シリコン製品、磁性流体およびその応用製品などの開発、製造、販売であります。

現在の取締役8名の内、社外取締役2名を選任しており、また、経営環境の変化に迅速に対応できるよう取締役の任期は1年としております。月一回の定例取締役会開催に加え、重要案件が生じたときは、機動的にその都度、臨時取締役会を開催しております。

業務執行につきましては、現在、執行役員10名[内、男性9名、女性1名 / 内、取締役5名(内、男性5名)]をそれぞれ担当職務・部門責任者として配置し、業務執行上の役割分担を明確にしております。

当社は、監査役会設置会社であります。監査役会は、現在、監査役3名(内、常勤監査役1名)全員が社外監査役で構成され、企業統治の強化を図っております。

当社は、後藤法律事務所とは法務顧問契約に基づき、業務上必要に応じて法務に関わる助言を受けております。

また、会計監査人である新日本有限責任監査法人とは、監査契約に基づき会計監査を受けており、東京証券取引所JASDAQスタンダードに上場する企業として、開示規定に定める事象がおきた場合は、遅滞なく情報の開示に努めております。

<実施しない原則とその理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

<開示している主な原則>

【原則5-1 株主との建設的な対話に関する方針】

当社は、会社の持続的成長及び企業価値の向上を目指し、株主の皆さまとの建設的な対話を促進し、当社の経営方針や経営状況を分かりやすく説明し、株主の皆さまの理解が得られるよう努めてまいります。

株主との建設的な対話に関する方針

(1)株主の皆さまとの対話の統括

IR担当である経営企画担当取締役を株主の皆さまとの対話を統括する経営陣として指定しております。

(2)株主の皆さまとの対話を補助する社内各部門の連携体制

経営企画室及び経理部が連携して、株主の皆さまとの対話を補助しています。

(3)個別面談以外の対話の手段の充実に関する取組み

決算説明会、スモールミーティング、個人投資家説明会、株主総会後に開催する事業説明会、各種印刷物をはじめとする様々な情報伝達手段を活用しております。決算説明会及び事業説明会では、代表取締役が自ら説明を行っております。

(4)対話に際してのインサイダー情報の管理

内部情報管理規程に基づき情報管理を徹底しております。