(3223)エスエルディー 4期ぶりの営業損益黒字見込み

伴 直樹 社長CEO |

株式会社エスエルディー(3223) |

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

小売業(商業) |

|

代表者 |

伴 直樹 |

|

所在地 |

東京都渋谷区神南1-20-2 第一清水ビル(本店所在地) |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

980円 |

1,397,235株 |

1,369百万円 |

10.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

3.68円 |

266.3倍 |

162.37円 |

6.0倍 |

*単位:百万円、円

*株価は4/26終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

5,272 |

105 |

130 |

12 |

9.95 |

20.00 |

|

2017年3月(実) |

5,505 |

-58 |

-41 |

-171 |

-131.05 |

20.00 |

|

2018年3月(実) |

5,076 |

-110 |

-118 |

-531 |

-406.17 |

0.00 |

|

2019年2月(実) |

4,377 |

-12 |

-16 |

21 |

15.75 |

0.00 |

|

2020年2月(予) |

5,017 |

30 |

14 |

5 |

3.68 |

0.00 |

*単位:百万円

* 2019年2月期は決算期変更のため11ヶ月決算。予想は会社予想。単位は百万円、円。

* 2019年2月期より会計方針の変更を行っており、2018年3月期は当該会計方針変更後の数値を記載。

エスエルディーの2019年2月期決算の概要と2020年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年2月期決算概要

3.2020年2月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/2期(18年4月~19年2月の11ヶ月決算)は飲食サービスの収益性改善とコンテンツ企画サービスの拡大で営業損失が前期の1億10百万円から12百万円に縮小。1Qの損失をカバーできず営業損失となったものの、2Qから4Qまでの3四半期で営業利益を計上した。

- 20/2期予想は売上高50億17百万円、営業利益30百万円。前期からのトレンドの継続に加え、飲食サービスにおいて、集客面での「DD POINT」会員サービス効果やコスト面での期を通しての物流システムの統合効果(19/2期は4ヶ月間で11百万円のコストダウン効果)が期待でき、4期ぶりに営業損益が黒字転換する見込み。

- 今後は、飲食、プロデュース、リアルメディア(コラボカフェ)のシナジーを追求し安定成長につなげていく。具体的には、飲食サービスで展開する既存店舗をプロモーションの場として活用する事で、コト消費のニーズを背景に拡大が期待できるリアルプロモーション領域(プロモーションメディア広告)へと展開し、プロモーションと物販で収益をあげるOnly One企業を目指していく。

1.会社概要

主に飲食店舗の運営等を通したカルチャーコンテンツ提供事業を手掛けている。企業理念は、“To Entertain People~より多くの人々を楽しませるために~“。「音楽」、「アート」、「食」等、様々なカルチャーコンテンツを企画・融合させ、 「楽しみに溢れた豊かなライフスタイルをより多くの人々に提案する」というミッションの下、事業を展開している。

2017年11月に(株)DDホールディングスと資本業務提携契約を締結した。2019年2月28日現在、(株)DDホールディングスが(株)エスエルディーの発行済み株式総数の41.22%を所有する筆頭株主だが、(株)エスエルディーの上場会社としての自主的で機動的な経営を尊重しており、独立性が確保されている。

飲食サービス

和風、イタリアンテイスト、ニューヨークスタイル等、立地特性に応じた多様なブランド(業態)を開発し、直営展開している。特に喫茶や食事に加え、夜は飲酒も楽しむ事ができるカフェ&ダイニング業態を得意とし、首都圏を中心に出店。(株)DDホールディングスと物流や集客(ポイント会員)でシナジーを追求している。

コンテンツ企画サービス

店舗の企画から運営までを手掛け有力IP所有者の店舗展開を支援するプロデュース、イベントでの飲食ブース出店、及び同社直営店と有力IPとの連携によるコラボカフェ等を手掛けている。同社独自の企画力や店舗運営力が評価され、ポケモン等、IP(知的財産)コンテンツを使った案件の持ち込みが増加している。プロデュースでは、(株)カプコンの直営キャラクターカフェ「カプコンカフェ」、JA全農福岡の直営店「みのりカフェ」、(株)ポケモンのオフィシャルショップ「ポケモンセンタートウキョーDX(ディーエックス)&ポケモンカフェ」に常設するポケモンカフェ等で実績を有する(現在も運営中)。また、イベントでは、横浜赤レンガ倉庫におけるイベントでの飲食ブース出店が2012年から続いている。

2.2019年2月期決算概要

|

18/3期 |

構成比 |

19/2期(11ヶ月) |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

5,076 |

100.0% |

4,377 |

100.0% |

– |

4,302 |

+1.8% |

|

売上総利益 |

3,827 |

75.4% |

3,229 |

73.8% |

– |

- |

– |

|

販管費 |

3,938 |

77.6% |

3,242 |

74.1% |

– |

- |

– |

|

営業利益 |

-110 |

– |

-12 |

– |

– |

17 |

– |

|

経常利益 |

-118 |

– |

-16 |

– |

– |

6 |

– |

|

四半期純利益 |

-531 |

– |

21 |

0.5% |

– |

0 |

– |

*単位:百万円

会計方針の変更

? 協賛金収入の計上区分の変更 : 営業外収益の協賛金収入 → 仕入控除項目として売上原価に含める

? 労務費及び経費の計上区分の変更 : 売上原価 → 販管費

下期は既存店売上高が前年同期を上回って推移

売上高は43億77百万円。主力の飲食サービスは、既存店の収益改善に想定よりも時間を要したため期初予想を下回ったものの、下期(18年10月~19年2月)の5ヶ月間では既存店売上高が前年同期比103.7%で推移した。一方、コンテンツ企画サービスにおいては、(株)ポケモンのオフィシャルショップ「ポケモンセンタートウキョーDX(ディーエックス)&ポケモンカフェ」に係るカフェ店舗運営等の好調や(株)横浜赤レンガ主催の各種イベントへの出店で期初予想を上回った。

損益面では、コンテンツ企画サービスの好調に加え、BPR(本社機能及び営業管理機能の業務改善)への取り組み等で販管費の削減が進んだものの、既存店の一部で改装を進めた事や収益改善の遅れによる飲食サービスの下振れで営業・経常損益が期初予想を下回った。本社ビルの一部フロアをシェアオフィス化した事に伴う固定資産除却損15百万円や定期建物賃貸借契約満了店舗に係る減損損失16百万円を特別損失に計上したものの、特別利益に横浜エリアでの商業施設側都合による退店に伴う受取補償金等64百万円を計上したため、21百万円の最終利益を計上した。

セグメント別動向

|

18/3期 |

構成比・利益率 |

19/2期 |

構成比・利益率 |

19/2期(12ヶ月) |

構成比・利益率 |

|

|

飲食サービス |

4,777 |

94.1% |

3,791 |

86.6% |

4,190 |

86.6% |

|

コンテンツ企画サービス |

298 |

5.9% |

586 |

13.4% |

649 |

13.4% |

|

売上高合計 |

5,076 |

100.0% |

4,377 |

100.0% |

4,839 |

100.0% |

|

飲食サービス |

437 |

9.2% |

338 |

8.9% |

391 |

9.3% |

|

コンテンツ企画サービス |

50 |

16.9% |

95 |

16.3% |

114 |

17.6% |

|

本社費配賦前営業利益 |

487 |

- |

433 |

- |

505 |

- |

*単位:百万円

前期実績と18年3月から19年2月までの12ヶ月間の比較では、売上面では、ポケモンカフェの好調と同店への食材等の卸販売によるプロデュースの売上増加(3億48百万円)や案件の増加によるイベントの売上増(13百万円)等でコンテンツ企画サービスの売上が増加したものの、11店舗の戦略的退店に伴う売上減少(4億36百万円)や48店舗の既存店の売上減少(15百万円)、更には営業を制限した5店舗の売上減少(1億34百万円)による飲食サービスの落ち込みをカバーできなかった。

損益面では、退店効果による利益増(40百万円)があったものの、既存店の利益の減少(57百万円)や営業制限店舗の利益の減少(29百万円)で飲食サービスの利益が減少したものの、プロデュースの利益増(61百万円)や主にレシピ動画メディア「CookMe」に係る開発費の計上がなかったことで、コンテンツ企画サービスの利益の増加で吸収した。

飲食サービスの期末店舗数は53店舗。戦略的退店9店舗、商業施設リニューアルに伴う退店2店舗の計11店舗で退店を行った。既存店売上高は前期比96.1%(客数96.5%、客単価99.6%)。最繁忙期の12月に照準を合わせたテコ入れの効果で下期は顕著に改善した。

既存店売上高前年同月比(%)

|

4月 |

5月 |

6月 |

7月 |

8月 |

9月 |

10月 |

11月 |

12月 |

1月 |

2月 |

通期 |

|

|

売上高 |

96.5 |

96.8 |

92.8 |

87.6 |

93.5 |

97.4 |

95.1 |

95.9 |

99.6 |

102.2 |

105.9 |

96.1 |

|

客数 |

97.4 |

94.9 |

94.9 |

89.0 |

94.0 |

97.6 |

95.3 |

95.3 |

98.6 |

99.5 |

104.8 |

96.5 |

|

客単価 |

99.0 |

101.9 |

97.8 |

98.4 |

99.5 |

99.9 |

99.8 |

100.6 |

101.0 |

102.8 |

101.0 |

99.6 |

営業制限店舗を除く既存店売上高前年同月比(%)

|

4月 |

5月 |

6月 |

7月 |

8月 |

9月 |

10月 |

11月 |

12月 |

1月 |

2月 |

通期 |

|

|

売上高 |

98.7 |

97.9 |

94.6 |

88.9 |

95.6 |

100.4 |

99.7 |

99.9 |

103.4 |

106.0 |

110.3 |

99.6 |

|

客数 |

99.3 |

96.0 |

96.5 |

90.2 |

96.0 |

100.6 |

98.6 |

97.9 |

101.5 |

102.1 |

108.2 |

98.8 |

|

客単価 |

99.4 |

102.0 |

98.0 |

98.5 |

99.6 |

99.8 |

101.2 |

102.1 |

101.9 |

103.8 |

101.9 |

100.8 |

【セグメント別取り組み】

飲食サービス

「店舗集客力強化」、「再来店促進強化・CS向上」、及び「離職率低減・ES向上」に取り組んだ。

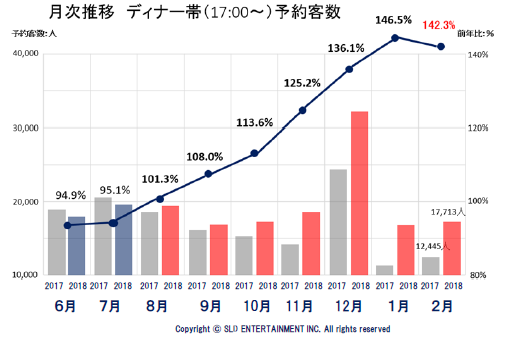

「店舗集客力強化」では、予約客、ウォークイン客のそれぞれで集客施策を実施した。予約客向けでは、ディナータイム(17:00~)の予約取り付けを強化するべく、エリア別に競合店を研究し、この結果を基にコース価格と品数を見直した。8月頃から施策の効果が顕在化し、ディナー席の予約客数が顕著に増加しており、1月・2月は前年同月比40%を超える増加となった。

一方、ウォークイン客向けでは、店頭ファサードの改善と席効率の改善及びCSを下げない程度の増席を実施した。具体的には、17店舗で店頭に設置してある看板を従来の黒板からLED看板に変更して視認性の向上を図った。また、飲食サービス全店でテーブルを小型化し各店舗で15席増席すると共に、4名テーブルの一部を2名テーブルに替えた。

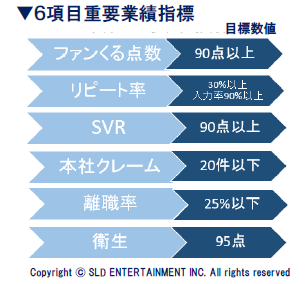

「再来店促進強化・CS向上」では店舗QSCAの強化に取り組み、定量的なQSCAの状況把握を目的に6項目の重要業績指標を導入すると共に、月4回の覆面調査を実施した。また、ナレッジの共有や社員の学びの場として、社内フォーラムS-pro第1回大会を開催し、上位店舗等を表彰した。

「離職率低減・ES向上」では、社員の希望を踏まえて、中断していたSLDアカデミー(社内研修制度)を2018年11月に再開した。20/2期は20講座の実施を計画している。また、キッチンスタッフの確保を念頭に営業部に係る組織改編も行った。確保が難しくなっているキッチンスタッフが目標を持って働く事ができる魅力ある組織に変えるべく、キャリアビジョンを見える化した。

上記に加え、(株)DDホールディングスとのシナジーを追求するべく、購買物流システムを統合した他、「DD POINT」会員サービスを開始した。

購買物流システムについては2018年11月に(株)DDホールディングスのグループ購買物流システムに統合し、11月から翌年2月までの4ヶ月間で11百万円のコストダウンを実現した。20/2期は期を通してコストダウン効果が期待できる。

また、「DD POINT」会員サービスについては、2018年9月20日に利用サービスを開始し、2019年3月1日にポイント付与サービスを開始した。利用サービス開始当初から多くの会員を集め、利用頻度も高いと言う。

コンテンツ企画サービス

「ポケモン社案件の継続運営」、「イベント案件受注の拡大と収益改善」、及び「コラボカフェ優良案件の獲得」に取り組んだ。コンテンツ企画サービスでは、店舗の企画から運営までを手掛け有力IP(Intellectual Property:知的財産)所有者の店舗展開を支援するプロデュース、イベントでの飲食ブース出店、及び同社直営店と有力IPとの連携によるコラボカフェ等を手掛けている。

プロデュースではポケモン社案件が通期で稼働した。2018年3月14日のオープンから6カ月間で来店者数が10万人を突破する等、順調な立ち上がりとなり、リピーター向け施策としてのシーズンイベントやゲーム販売に連動した企画が奏功し、7ヶ月目以降も高い予約率を維持する等、堅調に推移している。

また、新規プロデュース案件として、(株)SHIBUYA 109エンタテインメント「イマダ キッチン」のプロデュース案件を受注した。「イマダ キッチン」は、(株)SHIBUYA 109エンタテインメントによる「“未だ”世に出ていないものを“今”発信」をコンセプトとするフードブランド開発事業「IMADA KITCHEN」の一環として、6月28日のSHIBUYA 109のリニューアルオープンに伴い開業する。テーマを期間限定(1~2か月)で設定し、様々なプロデューサーと共同で企画、メニュー開発を行い、テイクアウト主体で展開していく。

イベントでは、横浜赤レンガ倉庫イベントの出店イベント数が増加し収益性が改善した。夏のイベントには例年出店していたが、前18/3期から冬のイベントに出店しており(当期は2年連続2回目)、当期は秋のイベントにも初めて出店した。この他、コラボカフェとして、ゲームコンテンツとのコラボカフェを東京、名古屋、大阪、福岡の4店舗で展開した。2018年11月から2019年3月にかけての113日間で10,985人を動員しており、20/2期も継続実施する。

【財政状態及びキャッシュ・フロー(CF)】

財政状態

|

18年3月 |

19年2月 |

18年3月 |

19年2月 |

||

|

現預金 |

289 |

379 |

仕入債務 |

129 |

100 |

|

流動資産 |

713 |

679 |

有利子負債 |

620 |

627 |

|

有形固定資産 |

357 |

251 |

負債 |

1,347 |

1,163 |

|

投資その他(うち敷金保証金) |

476(470) |

458(453) |

純資産合計 |

200 |

227 |

|

固定資産 |

834 |

711 |

負債純資産合計 |

1,548 |

1,390 |

*単位:百万円

期末総資産は前期末比微減の13億90百万円。売上高債権の回収が進んだ事等で62百万円の営業CFを確保する中(前期は△81百万円)、敷金保証金の回収で投資CFも36百万円の黒字となり、現預金が増加した。自己資本比率16.3%(前期末12.9%)。

3.2020年2月期業績予想

|

19/2期(11ヶ月) 実績 |

構成比 |

20/2期 予想 |

構成比 |

前期比 |

|

|

売上高 |

4,377 |

100.0% |

5,017 |

100.0% |

– |

|

営業利益 |

-12 |

– |

30 |

0.6% |

– |

|

経常利益 |

-16 |

– |

14 |

0.3% |

– |

|

当期純利益 |

21 |

0.5% |

5 |

0.1% |

– |

*単位:百万円

飲食サービスの回復とコンテンツ企画サービスの好調持続で4期ぶりの営業黒字を見込む

売上高は50億17百万円。飲食サービスは集客施策と(株)DDホールディングスとのシナジー等で既存店の回復傾向が続く中、退店の一巡と営業制限の影響がなくなる。コンテンツ企画サービスは、ポケモンカフェ、横浜赤レンガ倉庫イベント、夏フェス等の収益をベースにコラボカフェで上積みを図る。

営業利益30百万円。ポケモンカフェを中心にしたコンテンツ企画サービスの安定した利益貢献に加え、既存店の回復とコストコントロールの継続による飲食サービスの収益性改善が見込まれ、4期ぶりに営業損益が黒字転換する見込み。

【20/2期の経営施策】

「飲食サービスの健全な成長」、「コンテンツ企画サービスの拡大」、及び「本部組織の機能性向上」を経営施策の柱としている。

「飲食サービスの健全な成長」では、既存業態のブラッシュアップと業績重要指標6項目の改善に向けた取り組みを継続する。また、全スタッフが学べる環境を整備し更なるESの向上を目指す。具体的には、SLDアカデミーの充実と共に、社内フォーラムを通して社員・パートナースタッフの成長を促す。

「コンテンツ企画サービスの拡大」では、新たな事業の柱とすべく、コラボレーションイベント特化型業態「Collabo_Index(コラボスペースインデックス)」(コラボカフェ)の育成に取り組む。プロデュースやイベントについては、クライアントとの信頼関係の醸成と高品質なサービスの提供により既存案件で安定収益を確保しつつ、良質な新規案件の獲得に取り組む。

尚、飲食直営店53店舗のうち、「hole hole cafe&diner 池袋店」を「Collabo_Index IKEBUKURO」に(2019年4月実施)、「kawara CAFE&DINING 新宿靖国通り店」を「Collabo_Index SHINJUKU」(同年6月予定)に、それぞれ店舗名を変更し、IPコンテンツを活用したコラボレーションイベントに特化した業態「Collabo_Index(コラボスペースインデックス)」に変更する。

上記に加え、業務の効率化と各サービスラインの利潤最大化に向けた支援を行う事で「本部組織の機能性向上」を図っていく。

4.今後の注目点

19/2期はコンテンツ企画サービスが拡大し、飲食サービスにおいて収益性の改善に向けた施策が進展した。この結果、四半期営業損益は、第1四半期が66百万円の損失だったが、第2四半期に5百万円の利益に転じ、第3四半期18百万円、第4四半期(2ヶ月間)30百万円、と順調に回復している。20/2期は、飲食サービスにおいて、集客面で「DD POINT」会員サービスの効果が期待でき、コスト面では購買物流システムの統合効果が期を通して現れる(19/2期は4ヶ月間で11百万円のコストダウン効果)。

今後は、飲食、プロデュース、コラボカフェのシナジーを追求し安定成長につなげていく考え。具体的には、飲食サービスで展開する既存店舗をプロモーションの場として活用し、リアルプロモーション領域(プロモーションメディア広告)に展開する事でコト消費ニーズを取り込んでいく。目指すは、プロモーションと物販のシナジーで収益をあげるOnly One企業である。

モノやサービスがありふれたものになり、体験を求めるコト消費の時代においては、IPコンテンツ保有企業もコト消費ニーズへの対応を迫られる。コト消費ニーズの高まりは、広告業界の統計にも表れており、「2018年 日本の広告費」(電通)によると、2018年の日本の広告市場は前年比2.2%増の6.5兆円。マスコミ4媒体が同3.3%減少する一方、コト消費ニーズの高まりを反映してリアルプロモーション領域(プロモーションメディア広告)も3,585億円と同5.8%増加した(この他、インターネット広告が同26.5%増)。

こうした中、同社は、IPコンテンツ保有企業と連携して期間限定のコラボカフェを運営し、コラボカフェでのプロモーションイベントを通してコト消費ニーズを取り込むと共に物品販売につなげている。同社はコラボカフェをリアルメディアと位置付けており、今期スタートさせたコラボレーションイベント特化型業態「Collabo_Index(コラボスペースインデックス)」を通して、リアルプロモーション領域での事業を加速させる考え。トップIPについては公式・常設のビジネスモデルでプロデュースを展開し、ミドルIPについてはコラボレーションによるコラボカフェを展開していく。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外1名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2018年10月10日)

基本的な考え方

当社は、継続的な企業価値の向上にはコーポレート・ガバナンスが有効に機能することが不可欠であると考え、コーポレート・ガバナンスの強化及び充実に努めております。株主やその他ステークホルダーと良好な関係を築き、社会のニーズに合った事業活動を行うことで長期的な成長を遂げていくことが出来ると考えております。そのために、当社では、企業活動の健全性、透明性及び客観性を確保するために適時適切な情報開示を実施し、また、経営監督機能を強化する体制作りに積極的に取り組んでおります。

コーポレート・ガバナンスについての重点課題と致しましては、

1.株主の権利が実質的に確保されるよう適切な対応を行い、株主がその権利を適切に行使することができる環境を整備すること

2.会社の持続的な成長と中長期的な企業価値の創出の為、様々なステークホルダーとの適切な協働に努めること

3.財務情報、経営戦略・経営課題、その他非財務情報について、法令に基づく開示を適切に行い、かつ法令に基づく開示以外の情報提供にも取り組むこと

4.取締役会は、1)企業戦略等の大きな方向性を示し、2)経営陣幹部による適切なリスクテイクを支える環境整備を行い、3) 独立した客観的な立場から、経営陣・取締役に対する実効性の高い監督を行い、その責務・役割を適切に果たすこと

5.持続的な成長と中長期的な企業価値の向上に資するため、株主総会の場以外においても、株主との間で建設的な対話を行うこと

を第一義と捉え、常にこれら重点課題を念頭においた体制の整備を行っております。

なお、当社では、今後の事業拡大に伴って組織規模拡充が想定されるため、コーポレート・ガバナンス体制については随時見直しを実施し、また、積極的に取り組んでまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を実施しております。

東証コーポレート・ガバナンス情報サービス:http://www2.tse.or.jp/tseHpFront/CGK010010Action.do?Show=Show

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(エスエルディー:3223)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。