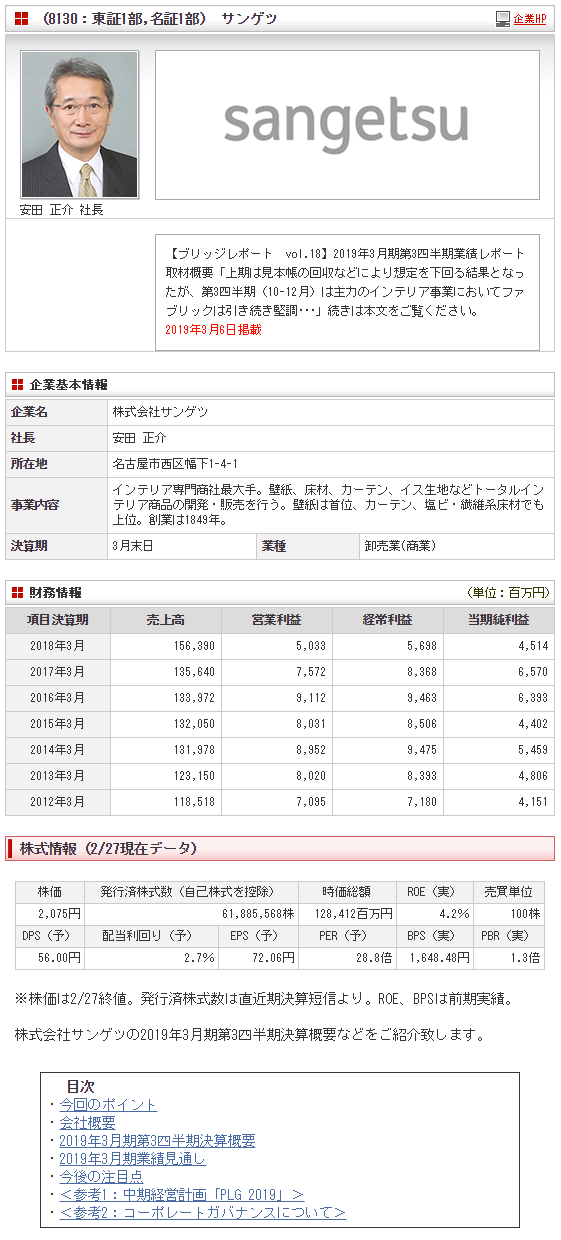

(8130:東証1部,名証1部) サンゲツ 営業・経常減益 業績予想に変更なし

| 今回のポイント |

|

・19年3月期第3四半期の売上高は前年同期比2.0%増の1,178億円。インテリア事業では床材が好調。エクステリア事業、照明事業も堅調で、第2四半期までの0.6%増収からは上向いた。17年12月にM&AしたGoodrich社が寄与し海外事業も増収。売上総利益は増収率を上回る同4.5%増となったものの、Goodrich社の販管費に加え、人件費、物流費など販管費が同6.5%増加したため吸収できず、営業利益は同9.4%減の41億円となった。

・19年3月期の業績予想に変更は無い。売上高は前期比4.9%増の1,640億円。売上総利益は増収率を上回る同9.3%増。Goodrich社の販管費、ロジスティクス費などによる販管費増を吸収し、営業利益は前期比19.2%増の60億円。配当は前期比0.5円増配の56.00円/株を予定。予想配当性向は77.7%。 ・上期は見本帳の回収などにより想定を下回る結果となったが、第3四半期(10-12月)は主力のインテリア事業においてファブリックは引き続き堅調で、床材は回復。壁装材も累計では減収であるものの減収幅は縮小した。住宅及び非住宅とも決して良好な事業環境とは言い難く、売上高の進捗率も過去数年に比べやや低水準ではあるが、業界トップの実力を活かして第4四半期にどれだけの積み上げを行うことができるのかを注目したい。 |

| 会社概要 |

|

壁紙、床材、カーテンなどインテリア商品の専門商社最大手。商社ではあるがデザインや機能など製品の企画・開発から手掛ける「ファブレス企業」。安定した業績を生み出すビジネスモデル、主要商品の高いシェア等が強み。グループ企業に、沖縄地区でのインテリア商品の販売を担う「株式会社サンゲツ沖縄」エクステリア商品の専門卸「株式会社サングリーン」、照明器具の企画、設計、製造、販売を行う「山田照明株式会社」、中国での事業展開の拠点「山月堂(上海)装飾有限公司」、米国の非住宅向けを中心とした壁装材製造販売会社「Koroseal Interior Products Holdings,Inc.」、施工能力の強化を通じて更なる受注獲得を目指す「フェアトーン株式会社」、カーテン専門の販売会社「株式会社サンゲツヴォーヌ」、東南アジアにおける内装材料販売会社である「Goodrich Global Holdings Pte., Ltd.」の8社を有する。【沿革】

1849年(嘉永2年)、表具(布や紙などを張って仕立てられた巻物、掛軸、屏風、襖、衝立、額、画帖など)を商う「山月堂」創業。1953年、創業家により株式会社山月堂商店として株式会社化。1970年代後半以降、東京、福岡、大阪を始め全国で事業展開。1980年、名古屋証券取引所市場第2部に上場。1996年、東京証券取引所市場第1部上場。海外にも進出し、トータルインテリアを供給するブランドメーカーとしての地位を確立する。 2014年4月、安田正介氏が初めて創業家メンバー以外から代表取締役社長に就任。第1期(創業)、第2期(株式会社化)に次ぐ、第3期(第3の創業)として位置づけ、新たなステージに臨む。 【企業理念】 <社是> <企業使命> <サンゲツ三則> <ブランド理念> インテリア商品の作り手と使い手、同社に関連する全てのステークホルダーとともに、新しい価値創造のよろこびを分かち合うことを目指す考えだ。 【市場環境】

一方、下のグラフは、同社売上高、国内インテリア市場、新設住宅着工戸数(国土交通省発表)の推移を比較したもの。同社の売上高及び国内インテリア市場の動向は、新設住宅着工戸数にほぼリンクしてきたが、リーマンショック後の動きを見ると、市場全体及び新設住宅着工件数は低水準で推移しているのに対し、同社売上高は過去最高を連続して更新している。

これは、M&Aに加え、民間住宅以外に非住宅市場の開拓に注力してきたことによるものである。

国土交通省発表の「建設投資見通し」によれば、民間住宅建築投資、民間非住宅建築投資ともにリーマンショック後は回復途上にあるが、民間住宅建築投資が未だ2000年レベルの8割の水準であるのに対し、民間非住宅建築投資は同レベルを超えている。 一方、一般財団法人 建設経済研究所が発表した「建設経済モデルによる建設投資の見通し」(2019年1月30日発表)によれば、名目民間非住宅建築投資の対前年度伸び率は、2014年度10.6%増、2015年度7.4%増、2016年度(見込み)4.8%増、2017年度(見込み)10.9%増の後、2018年度(見通し)2.3%、2019年度(見通し)0.4%と急速にスローダウンする見通しとなっている。

◎同業他社 【事業内容】

①「インテリア事業」 商品数は約12,000点と他に類を見ない多彩なラインアップを誇っている。 ◎営業体制

最終的に商品を納入し、売上を立て、代金が入金されるのは上図右の川下の内装仕上げ段階で、主な相手先は代理店を通じた内装工事業者やインテリアショップ、建材店となるが、その前工程での商品PRも重要だ。 ◎物流体制 ②「エクステリア事業」 ③「照明事業」 ④「海外事業」

新中期経営計画では2019年度(2020年3月期)の定量目標をROE 8~10%としている。 【特徴と強み】 ②「創る」・「提案する」・「届ける」

「提案する」

「届ける」

|

| 2019年3月期第3四半期決算概要 |

増収減益 増収減益売上高は前年同期比2.0%増の1,178億円。インテリア事業では床材が好調。エクステリア事業、照明事業も堅調で、第2四半期までの0.6%増収からは上向いた。17年12月にM&AしたGoodrich社が寄与し海外事業も増収。 売上総利益は増収率を上回る同4.5%増となったものの、Goodrich社の販管費に加え、人件費、物流費など販管費が同6.5%増加したため吸収できず、営業利益は同9.4%減の41億円となった。

①インテリア事業 <床材> <ファブリック> <その他> ②エクステリア事業 ③照明器具事業 ④海外事業

売上債権、有価証券の減少などで流動資産は前期末に比べ20億円減少。固定資産は無形固定資産の減少などで同24億円減少した結果、資産合計は同44億円減少の1,669億円となった。 (4)トピックス *自己株式の取得 *自己株式の消却 |

| 2019年3月期業績見通し |

業績予想に変更無し。増収増益、利益率も上昇 業績予想に変更無し。増収増益、利益率も上昇業績予想に変更は無い。売上高は前期比4.9%増の1,640億円。売上総利益は増収率を上回る同9.3%増で粗利率も1.3ポイント上昇。Goodrich社の販管費、ロジスティクス費などによる販管費増を吸収し、営業利益は前期比19.2%増の60億円。配当は前期比0.5円増配の56.00円/株を予定。予想配当性向は77.7%。

|

|

| <参考1:中期経営計画(2017-2019)「PLG 2019」概要> |

|

◎ビジョン

「社是:誠実」、「ブランド理念:Joy of Design」のもと、中期経営計画(2017-2019)「PLG 2019」においては、「多様な商品と機能と高い専門性を持ち、国内外で強固な市場を持つ企業グループ構築をする。」ことを目指していく。PはPersonal。専門性を持ったプロ人材となる。社外との強い人的関係を結ぶ。 LはLocal。各地域での強固な市場ポジションを確立する。 GはGlobal。商品・デザインのグローバル化。

前中計に引き続き、全てのステークホルダーとの共調を志向しながら資本効率性の向上に注力する。

◎テーマ (1)成長の為の事業戦略 ②成長力のある海外市場での活動を強化、地理的な展開を拡大するとともに商品面・機能面での拡充を実行 ③デザインのグローバル化、製造メーカーのグローバル化に呼応し、グローバルな商品の企画・調達体制を構築 ④地域での事業を担う関係会社・機能を担う関係会社・専門市場を担う関係会社を統合的に経営し、トータルシナジーを生む為の連結経営体制を強化 ⑤次期中期経営計画を睨み業態の転換の試行を重ねる。 (2)人的資源の強化 (3)収益管理体制の強化 ②グループ各社へのCCC 管理の導入 ③サンゲツ各事業部・各支社での経営管理指標の明確化と進捗管理 (4)ESG/CSR 方針 ②S:社会 ☆サプライチェーンにおける社会的責任の推進 ☆社員が主体的となった社会貢献活動の拡大 ③G:ガバナンス (5)資本政策 ②中期経営計画期間中の株主還元政策 以下のような資金調達及び資金配分を計画している。

|

| <参考2:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書 ◎コーポレートガバナンス報告書最終更新日:2018年12月20日 <基本的な考え方> <実施しない主な原則とその理由>

|