LA ホールディングス(2986) 上期は大幅な増収増益

|

脇田 栄一 社長 |

株式会社LAホールディングス(2986) |

|

企業情報

|

市場 |

東京証券取引所 グロース市場、名古屋証券取引所 プレミア市場、福岡証券取引所 本則市場、札幌証券取引所 本則市場 |

|

業種 |

不動産業 |

|

代表取締役社長 |

脇田 栄一 |

|

所在地 |

東京都港区海岸1丁目9番18号 国際浜松町ビル9階 |

|

決算月 |

12月 |

|

HP |

https://lahd.co.jp/ |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

8,850円 |

7,630,075株 |

67,526百万円 |

28.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

330.00円 |

3.7% |

727.30円 |

12.2倍 |

2,915.56円 |

3.0倍 |

*株価は9/5終値。2025年12月期第1四半期決算短信より。ROE、BPSは前期実績。

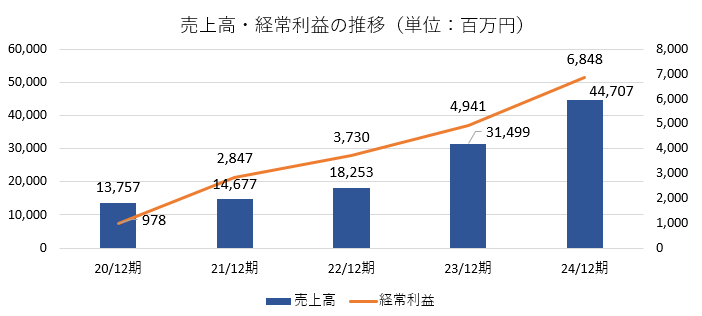

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

21年12月(実) |

14,677 |

3,216 |

2,847 |

1,959 |

410.83 |

132.00 |

|

22年12月(実) |

18,253 |

4,226 |

3,730 |

3,381 |

638.25 |

200.00 |

|

23年12月(実) |

31,499 |

5,552 |

4,941 |

3,293 |

549.10 |

211.00 |

|

24年12月(実) |

44,707 |

7,700 |

6,848 |

4,713 |

759.38 |

292.00 |

|

25年12月(予) |

51,000 |

8,200 |

7,400 |

5,100 |

727.30 |

330.00 |

|

26年12月(計画) |

61,000 |

17,500 |

16,700 |

11,600 |

– |

– |

*単位:百万円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。26年12月(計画)は、「中期経営計画」より。2025年12月期のEPSは、2025年6月9日を払込期日とする公募による新株式発行数(1,087,000株)及び2025年6月26日を払込期日とする第三者割当増資(オーバーアロットメントによる同社株式の売出しに関連した第三者割当増資)による新株式発行数(163,000株)等を含めた期中平均発行済株式数により算出している。

株式会社LAホールディングスの2025年12月期第2四半期決算概要、脇田社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画

3.2025年12月期上期決算概要

4.2025年12月期業績予想

5.脇田社長に聞く

6.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 25年12月期上期は大幅な増収増益。売上高は前年同期比24.2%増の173億75百万円。DX新築不動産事業及びDX不動産価値向上事業が大幅な増収。営業利益は同153.2%増の39億92百万円。販売価格上昇・高付加価値化の進展により売上総利益が同74.2%増加し、売上総利益率も同9.1ポイント上昇した一方、自社販売の増加による他社への販売委託手数料の減少などで販管費が減少し、大幅な増益となった。良好な業績動向と株主への利益還元の機会充実を勘案し、初の中間配当165円/株を実施することとした。

- 業績予想に変更は無い。通期でも増収増益を予想している。売上高は前期比14.1%増の510億円、営業利益は同6.5%増の82億円を予想。引き続き4事業部門とも中期経営計画の方針に基づいて事業を展開する。配当は前期比38円/株増配の330.00円/株の予定。予想配当性向は45.3%。

- 脇田社長に、25年12月期上期決算概要、重複上場の狙い、株主・投資家へのメッセージなどについて伺った。「中期経営計画の最終年度2026年12 月期は、「売上高610億円、営業利益175億円」を計画していますが、公募増資により投資余力は一段と向上しましたので、その先、売上高1,000億円も確実に視野に入ってきました。引き続き「モノづくり」の会社として独自性を追求して着実な成長、時価総額の拡大を目指してまいりますので、これからも是非応援していただきたいと思います。」とのことだ。

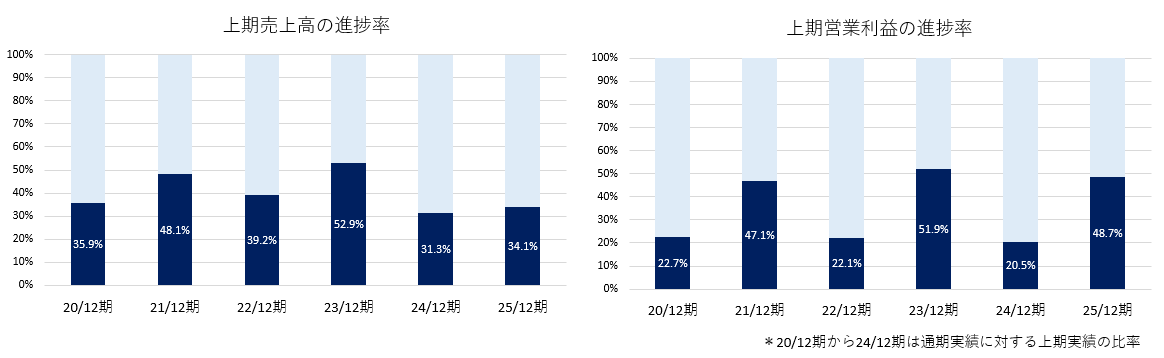

- 上期の進捗率は売上高で34.1%、営業利益で48.7%。売上高は例年に比べやや低水準だが、営業利益は高水準である。脇田社長が言うように、「モノづくり」の観点に立った高付加価値型ビジネスに社員一人一人がしっかりと取り組んでいるのが結果として現れている。公募増資により投資余力も一段と拡大した。今期、どこまで売上・利益を積み上げていくかを含め、「売上高1,000億円」も視野に入ってきた同社の今後の動向を一段と注目していきたい。

1.会社概要

DX新築不動産販売、DX再生不動産販売、DX不動産価値向上、不動産賃貸の4つのビジネスを中核事業として展開。DX再生不動産販売の主力シリーズ「ラ・アトレ Premium-Renovation ®」は、富裕層のニーズにマッチした「上質」を提供する企画・デザインを特徴としており、価格も1億円~10億円と、高価格・高付加価値を追求。他社が手掛けていない独自のポジションを確立している。九州・沖縄・名古屋・北海道での事業展開にも注力中。

【1-1沿革】

同社の前身は、1990年12月に不動産の売買、販売代理、賃貸管理及びゴルフ会員権の売買を目的として設立された株式会社ラ・アトレにじゅういち(現 株式会社ラ・アトレ)。業容拡大に伴い2006年6月に大阪証券取引所「ヘラクレス市場」に上場した。

リーマンショックによる業績低迷に伴い、経営再建を託され、2012年2月、脇田栄一氏(現 株式会社LAホールディングス 代表取締役社長)が招聘される(2013年3月、株式会社ラ・アトレ代表取締役社長就任)。

20代より建築設計や不動産開発で実績を積み上げていた脇田氏のリーダーシップの下、資本増強、経営戦略の転換を進め、経営再建は順調に進捗。

2020年7月、株式会社ラ・アトレが単独株式移転により株式会社LAホールディングスを設立し、東京証券取引所JASDAQ(グロース)に株式を上場(株式会社ラ・アトレは2020年6月に上場廃止)、同時に、脇田氏が株式会社LAホールディングス 代表取締役社長に就任。

2022年4月、東証の市場再編により、JASDAQ(グロース)からグロース市場に移行した。

【1-2 企業理念】

以下のようなグループ企業理念、グループ経営理念を掲げている。

| グループ企業理念 | “魅力ある商品・サービス”を創作し、多くの人々の“豊かな魅力ある社会”の実現に貢献します。 |

グループ経営理念

| 1 | 既成のビジネスモデルにとらわれず、新しい時代の新しい経済環境に即応し斬新で革新的な経営を考えることにより社員の叡智と創造力を高めもって自由闊達な社風作りと安定した成長を図るとともに社会との共存共栄を目指す。 |

| 2 | “住まいは人の心を創り人の生活を創る”ことを常に認識し、住まい本来の機能性や居住性の追求はもちろんのこと、地域社会や環境と調和し、時代や流行の変化を先取りする洗練された魅力的な商品を提供することにより、お客様のご要望に的確にお応えする経営を目指す。 |

| 3 | 地域社会の生活を尊重したクリーンでフェアーな企業活動を通じて、“心豊かになるような住まい”を提供することにより、地域の住環境創りに寄与する経営を目指す。 |

| 4 | 共に働く人々が、努力と研鑽を重ねることによって自分の能力を最大限に発揮することができ、生き生きと輝き夢のある楽しい人生を送れるような職場環境作りを目指す。 |

| 5 | “お客様の満足度と社員の意欲が企業を支えるものである”ことを念頭に、利益の適切な還元を図ることによって社会との調和のある経営を目指す。 |

【1-3 事業環境】

同社を取り巻く主要な事業環境は以下のとおりである。

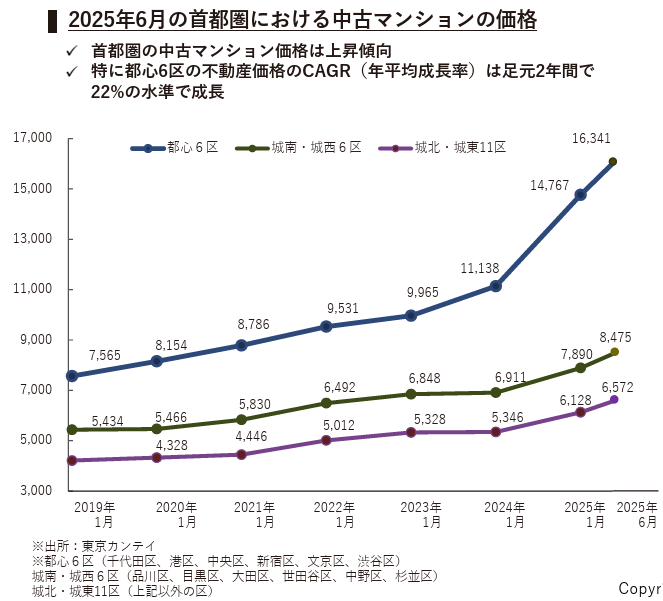

◎首都圏中古マンション市場

都心6区における中古マンションの価格は、2019年以降堅調に上昇しており、2025年度は、前年比+33%と大幅に上昇。周辺エリアとの価格差が拡大している。

(同社資料より)

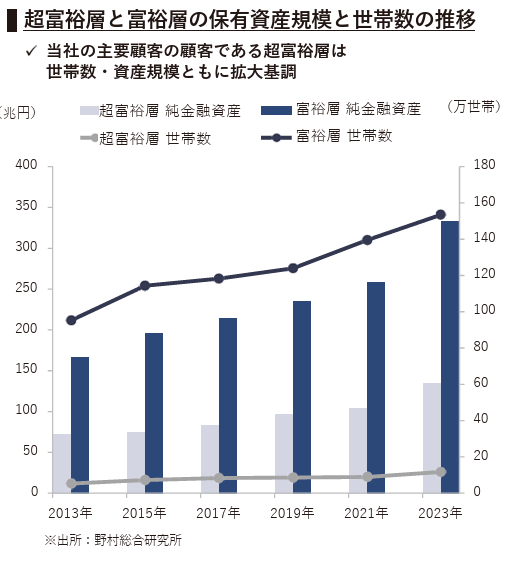

◎顧客層の拡大

足元の金利上昇局面でも同社の主要顧客である超富裕層・富裕層は世帯数・保有する資産額ともに拡大。同社物件のターゲット顧客層は拡大傾向にある。

(同社資料より)

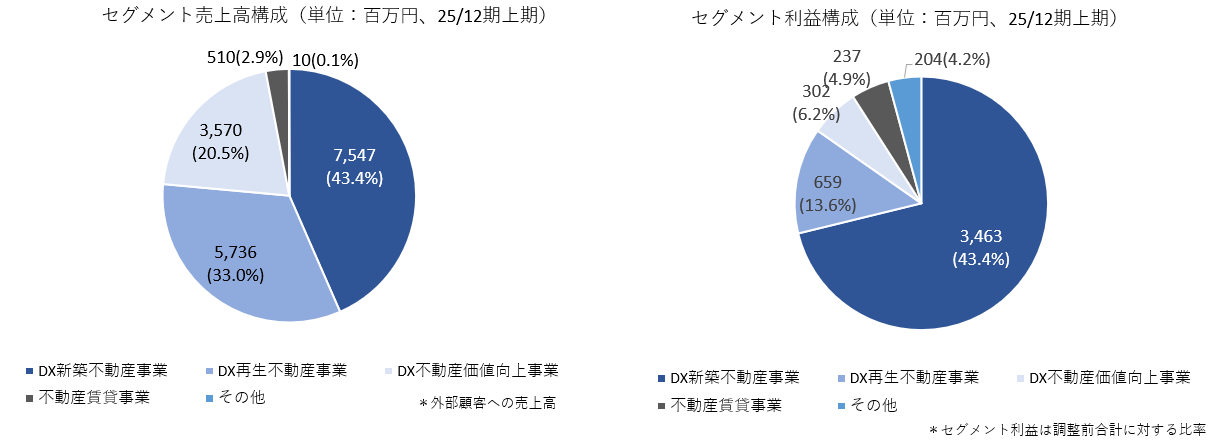

【1-4 事業内容】

報告セグメントは「DX新築不動産事業」「DX再生不動産事業」「DX不動産価値向上事業」「不動産賃貸事業」の4セグメント。

同社は2025年度を「成長加速フェーズ」の起点とし、さらなる飛躍に向けて事業を推進している。そうした中、これまでのセグメントである「新築不動産販売部門」における土地企画販売業務及び「再生不動産販売部門」におけるインベストメントプロジェクト業務の事業規模が拡大していることから、経営管理区分の見直しを行い「DX不動産価値向上事業」を新設するとともに、事業活動の実態を適正に反映させるため、2025年12月期より報告セグメントを変更している。

(1)DX新築不動産事業

|

業務 |

概要 |

| <デベロップメント業務> | 土地の仕入れ及び商品開発に関与することにより、建物のトータルデザインからディテールに至るまでの意匠にこだわり、構造、耐震、耐火、省エネ、エコ、空気環境、遮音などの面にも配慮することができる。

仕入れ及び企画の立案を含めた商品開発から販売までの業務を行うことで、社会のニーズを先取りした”魅力ある商品・サービス”を創作している。

◎収益不動産開発 居住用マンションなどの賃貸レジデンス及び店舗ビル、オフィスビルなどの都市型商業ビルの開発業務を行い、投資法人及び一般法人等へ販売する。

◎新築分譲マンション開発 新築分譲マンションの開発業務を行い、一般顧客等へ販売する。

・賃貸レジデンス 既存と異なる価値観や非日常のエモーショナルな体験価値を提供する高級賃貸レジデンス「THE DOORS」などのブランド創出・確立を行っている。

・都市型商業ビル 未来の1等地というポテンシャルの高いエリアに注力し”小粒ながらキラリと輝く”をコンセプトにした「A*G(エ-ジ-)」シリーズ及び、コアな層の潜在的なニーズを掘り起こしたオフィスブランドとして”一般的なオフィスとは異なる住宅のようなオフィス”をコンセプトにした「THE EDGE」シリーズの継続的なブランド力の向上を図っている。

・新築分譲マンション 「ラ・アトレレジデンス」及び「レーヴ」シリーズを、ライフスタイル重視のターゲットに対し、”先鋭的なデザイン”、”独自の世界観”、”エッジのきいた”をキーワードに新しい価値を提供している。

これらの商品開発で土地情報を有効に活用して仕入れ機会を増大できるという点が強みである。 |

(2)DX再生不動産事業

|

業務 |

概要 |

| ①戸別リノベーションマンション販売業務 | 中古マンションを戸別に仕入れ、リノベーション内容の企画・立案などにより洗練された住居として再生を図り、一般顧客等へ販売する。物件の仕入は、立地、価格、規模等を吟味・厳選して、仲介・流通不動産業者、サービサー、金融機関を通じた債権処理の情報等を活用して戸別に買い取る。

高価格帯のプレミアム領域に注力し、中古マンションに対して新築同様の内装・設備等を施し、他にはない立地の希少性と洗練された居住空間に仕上げ、同じ条件の新築物件よりもリーズナブルな価格で魅力的な商品を提供している。 |

| ②1棟リノベーション分譲業務 | 企業所有の社員寮・社宅、首都圏の賃貸マンション等を対象として、建物1棟を取得後、全面的にリノベーションし、一般顧客等へ戸別に販売する。

同社グループの再生ノウハウを活用して建物全体に対してデューデリジェンスを施し、専有部分だけでなく共用部分も含めて全面的にリノベーションすることによって、建物の機能を大幅に刷新し、魅力的な分譲物件に仕立て上げている。建物の管理計画、修繕計画、資金予算等を作成し、管理組合の組成、管理専門業者の選定など、入居後も安心して暮らせる住環境の整備にも力を入れている。 |

| ③新築マンション買取再販業務 | 他のデベロッパーが開発した物件について、立地、開発コンセプト、安全性、デザイン性、居住性、収益性などを検討したうえで、新築のまま買い取り販売する。今までに培ってきたノウハウを生かして、物件に合わせたライフグッズ、ファニチャー、インテリア等をコーディネートすることによって付加価値をつけて販売している。 |

(3)DX不動産価値向上事業

|

業務 |

概要 |

|

| 土地価値向上業務 | 独自の情報収集力と目利き力で土地の潜在価値を見極め、複雑な権利調整や課題を解決した上で、開発企画プランや一定の手続きを行い、土地と事業企画とをセットで売却する。これまでに培ってきた土地開発、権利調整、事業企画等のノウハウを生かし、その土地の潜在価値を引き出すことで、買い手のニーズに対応した高い価値を有する土地に刷新する。 | |

| ②インベストメント業務

|

首都圏のレンタルオフィスビル、企業所有の社宅、賃貸レジデンス等を対象として、建物1棟を購入し、収益性を高めた上で投資家へ販売する。

再生ノウハウを活用して、建物全体に対して収益性を高めるための詳細なデューデリジェンスを施し、建物管理等に関するコストマネジメントや建物のリノベーションにより、テナント・入居者の誘致能力を高めて収益力のアップ及びキャッシュ・フローの改善を図り、売却する。 |

|

| ③土地企画販売業務 | デベロップメント業務において用地として検討している土地の中で、最終的に商品開発の基準に達しなかったものの、比較的優良なものについて、同業他社に開発企画プランや一定の手続きを行ったうえで、土地と事業企画とをセットとして売却する。 買手にとっては、開発に要する時間を短縮することができるというメリットがある。 | |

(4)不動産賃貸事業

固定資産として保有する不動産を賃貸することで、安定的な収益を確保する。社会的ニーズの高いヘルスケア施設を中心として、レジデンシャルホテル、商業施設等を建設又は取得し、運営事業者等へ1棟で賃貸している。

【1-5 特長・強み・競争優位性】

同社の特長・強み・競争優位性は、「高収益を生み続ける事業構造」「資本増強が生む投資余力と成長余地」「独自のポジショニングの確立」などである。

(1)高収益を生み続ける事業構造

不動産業界を取り巻く環境は、不動産価格の高騰、金利の上昇、為替の変動など大きく変化している。企業によっては、こうした変化に的確に対応できず、新規開発や仕入れを縮小せざるを得ず、業績悪化を招く企業も現れ始めている。

これに対し同社は、商業施設、マンション、オフィスビルなど多様な事業を展開していることに加え、目利き力、情報収集力、リノベーション力、リーシング力を総合して高付加価値を産み出す企画力に優れている。

こうした優位性を武器に、市況に応じた戦略的な事業選択が可能で、高付加価値商品を常に創出することができることから、上記のような事業環境の下でも積極的な仕入れや大型開発を継続することができる。

事業環境の変化を追い風に、競争優位な事業展開が可能な好機であると同社では考えている。

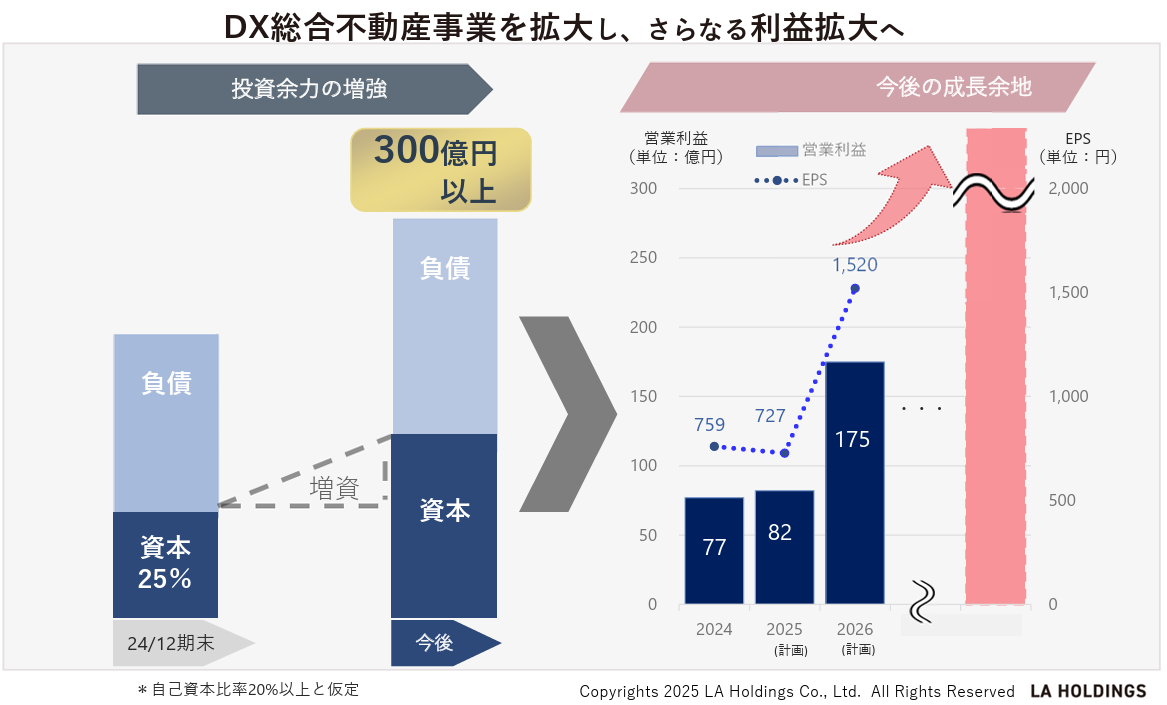

(2)資本増強が生む投資余力と成長余地

2025年6月に公募増資により約75億円を調達した。ここ数年、金融機関からのクレジットの上限が大きく引き上げられ、件数の拡大による業績拡大の追求が可能な体制となってきたが、今回の公募増資により300億円以上の新たな投資余力が創出された。売上・利益の拡大スピードをさらに加速させる考えだ。

(同社資料より)

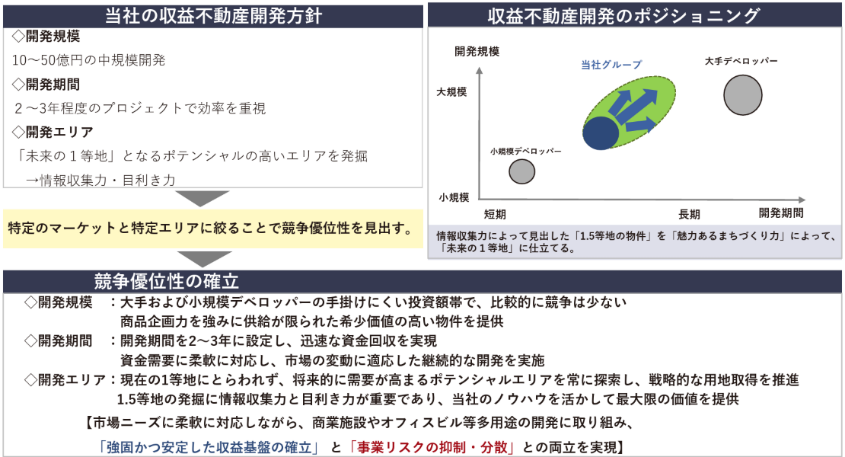

(3)独自のポジショニングの確立

新築不動産販売、再生不動産販売それぞれにおいて、独自のポジショニングを確立している。

①新築不動産販売領域

開発規模に関しては、10-50億円の中規模開発に絞っている。

開発エリアについても、「未来の一等地」となるポテンシャルの高いエリアを発掘することに注力しており、それを可能にする情報収集力や目利き力に大きなアドバンテージを有している。

また、開発期間に関しては長期間ではなく、2-3年程度のプロジェクトに絞り、効率を重視している。

このように、特定のマーケットと特定のエリアに絞ることで、競争優位性を見いだしており、他社が手掛けにくいホワイトスペースを見つけ出すことで、独自のポジションを確立している。

これにより、「強固かつ安定した収益基盤の確立」と「事業リスクの抑制・分散」の両立を実現している。

(同社資料より)

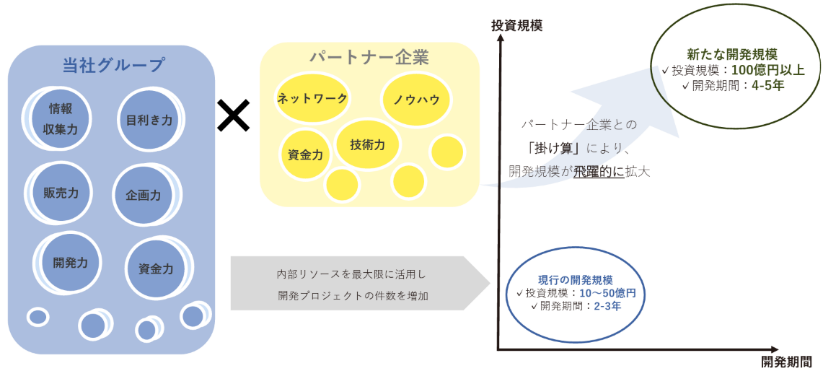

また、近年はパートナー企業との共同事業を通じて、従来の事業規模を大きく上回る大規模開発プロジェクトへと事業領域を拡大している。

(同社資料より)

②再生不動産販売領域

主力シリーズの「ラ・アトレ Premium-Renovation®」は、富裕層のニーズにマッチした「上質」を提供する企画・デザインを特徴としてプレミアム感を向上させている。価格も1億円~10億円と、高価格・高付加価値を追求している。

また、広さに関しては「100㎡以上」、エリアに関しては「都心3区」をターゲットとしており、他社が手掛けていない独自のポジションを確立している。加えて、新たな販売ネットワークの構築や人材採用および積極的な登用による販売力の強化により更なる優位性の確立を図っている。

(同社資料より)

【1-6 同業他社比較】

再生不動産販売を行っている主な上場企業との主要指標を比較した。

LAホールディングスは、売上高営業利益率は2位、ROEはトップと収益性の高さが際立っている。

|

コード |

企業名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

2975 |

スター・マイカ・ホールディングス |

64,061 |

+14.7% |

6,298 |

+14.0% |

9.8% |

12.8% |

39,204 |

11.1 |

1.5 |

|

2986 |

LAホールディングス |

51,000 |

+14.1% |

8,200 |

+6.5% |

16.1% |

28.6% |

67,526 |

12.2 |

3.0 |

|

3294 |

イーグランド |

38,700 |

+26.9% |

2,300 |

+54.6% |

5.9% |

7.8% |

10,844 |

7.7 |

0.9 |

|

8934 |

サンフロンティア不動産 |

117,000 |

+13.4% |

23,840 |

+12.0% |

20.4% |

14.7% |

112,917 |

7.3 |

1.1 |

|

8940 |

インテリックス |

56,415 |

+25.9% |

2,498 |

+4.7% |

4.4% |

13.2% |

9,351 |

6.3 |

0.6 |

*単位:百万円、倍。売上高・営業利益は今期予想、各社最新決算短信より。時価総額、PER、PBRは25年9月5日終値ベース。

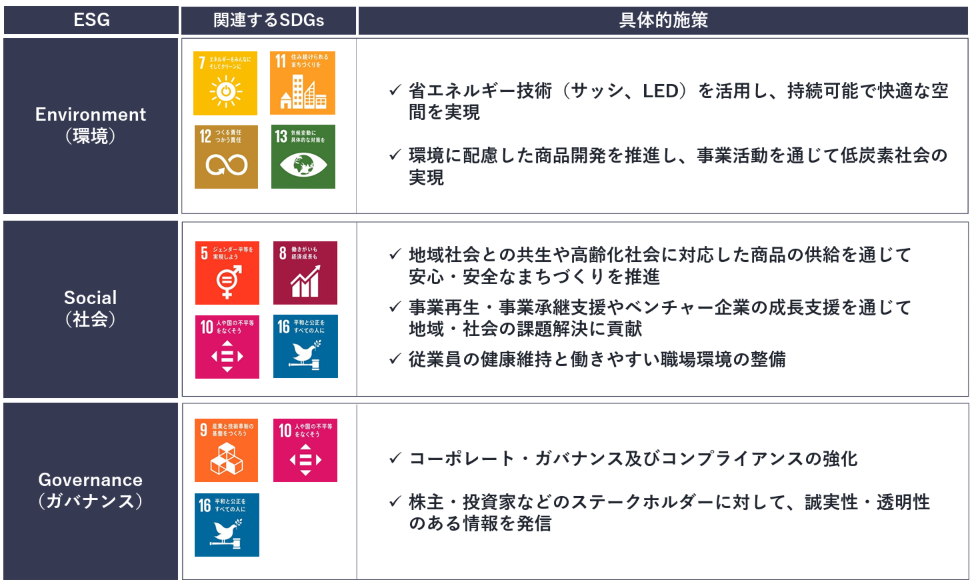

【1-7 サステナビリティ】

ESG課題について、以下のような施策に取り組んでいく。

(同社資料より)

2.中期経営計画

2023年2月14日に公表した「2023年~2025年中期経営計画」の各段階利益について、24年12月期に1年前倒しで計画を達成したため、新たに2026年までの計画を策定・発表した。これについても確実に計画を達成し、2027年以降は既存事業のさらなる成長に加え、新たな収益機会を創出する考えだ。

【2-1 基本方針】

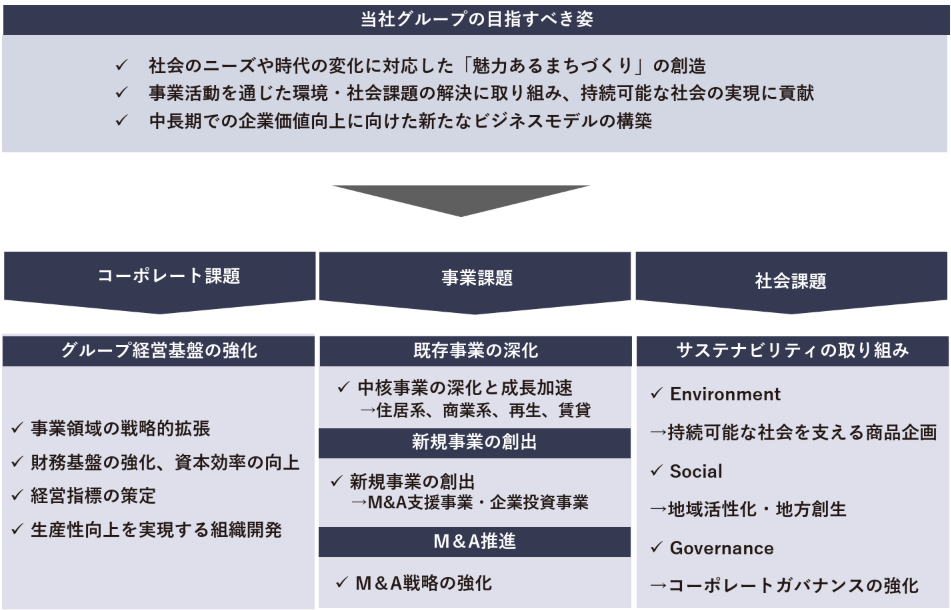

自社の目指す姿を、「社会のニーズや時代の変化に対応した「魅力ある」まちづくりの創造」「事業活動を通じた環境・社会課題の解決に取り組み、持続可能な社会の実現に貢献」「中長期での企業価値向上に向けた新たなビジネスモデルの構築」と認識し、事業課題として以下の3つを掲げている。

①既存事業の深化

②新規事業の創出

③M&A推進

(同社資料より)

【2-2 事業課題】

(1)既存事業の深化

独自の強みを最大限に生かした商品企画で、さらなる高付加価値を追求し、持続的な利益成長を実現する。

地方主要都市への事業展開を通して、地域活性化と地方創生を推進する。

*DX新築不動産事業

東京23区を中心に、名古屋、福岡でも住居系・商業系の収益不動産開発のプロジェクトが複数進行中である。

*DX再生不動産事業

1億円から10億円の「ラ・アトレ Premium-Renovation®」シリーズの販売が好調に推移している。

10億円を超える新ブランド「BILLION RESIDENCE ®」の販売も強化している。

この2ブランドを核として高価格帯物件を強化し、プレミアム市場における高い付加価値を提供することによって、持続的な利益の拡大を目指す。

(同社資料より)

「BILLION RESIDENCE®」については、「ラ・アトレ Premium-Renovation® 」事業において長年をかけて培った実績・ノウハウと幅広い情報ネットワークにより厳選して供給する。

都心エリアにおいて、1戸当たり7,000万円以上1億5,000万円未満の「Hi▶La▶Re(ひらり)」も含めた複数シリーズを展開している。

*不動産賃貸事業

ヘルスケア施設を中心とした優良な賃貸資産取得による安定的な収益の確保と賃貸ポートフォリオの最適化を進めている。

社会的ニーズの高いヘルスケア施設へは、毎期20億円を目標に積極的な投資を実施する。事業規模を拡大していく上でフロービジネスだけでなく、安定的な収益の確保が見込めるストックビジネスによる収益基盤の強化が不可欠であり、特に利益率の高いヘルスケア施設に経営資源を集中する。

(同社資料より)

(2)新規事業の創出

今後の持続的な成長及び中長期的な企業価値向上を図るため、中期経営計画の方針に基づき、新たな収益となる事業展開を目的とする新規事業として「M&A支援事業」及び「企業投資事業」を展開している。

同社では以前より、M&A又は戦略的提携や、ファンドの設立・運営、ファンドへの出資等を通じて、日常的に多数の案件情報を入手し、多様な業種・業態に関する複数の案件につき検討又は交渉を順次進めている。

これまでに蓄積したM&A及び企業投資のノウハウや構築してきたネットワーク、経営ノウハウ、多様な業種・業態に関する全国的な案件情報等を活かし、新たな収益基盤を確立し、これによる収益力の向上を図ることを目的としている。

◎M&A支援事業

我が国においては、事業承継問題・国内市場縮小等を背景に、業種・業界を問わず M&Aが活発に実施されており、その関連・支援事業領域も拡大傾向にある。

このような状況の下、同社グループはM&Aを重要な成長戦略として位置付けており、M&A支援機関としての登録を行った。

2023年12月にはストームハーバー証券株式会社と業務協力覚書を締結した。

今後は、M&A支援アドバイザーとして、経営者層のネットワークやコミュニケーションを活用し、企業の成長戦略や市場状況を勘案し、最適な戦略的提案を行っていく。

業種を問わず、中堅・中小企業におけるM&Aを幅広く対象とするが、中でも、不動産を保有している企業等については、同社の経営ノウハウを活かし、保有資産の収益性向上又は効率的活用等を通じて、経営改善等を含めたサポートを実施する予定だ。

◎企業投資事業

2022年2月にBSPアセットマネジメント株式会社との共同出資により、「LA・BSPビジョンファンド投資事業有限責任組合」を設立した。2022年12月30日には、沖縄の不動産開発会社である株式会社ファンスタイルを完全子会社とし、九州エリアのベンチャー事業再生・事業承継ファンド及びベンチャーファンドへの出資も実施している。

今後、継続的な事業成長を実現するため、地方の中堅企業との連携を強化し、企業価値向上および事業規模の拡大に取り組む方針だ。

M&A候補先としては、「特定のマーケットにおいて高いシェアを有する中堅企業」「後継者不足など事業継承の課題を抱えている企業」「独自の商品・サービスを有し、且つ参入障壁の高い市場で優位性を持つ企業」などを対象としていく。

また、投資先となるファンドについては、多様な分野のミドル、レイター段階のベンチャー企業を対象とした次期ファンドの組成・運用を図るほか、九州エリアの強化をより一層進めるとともに、他エリアにおいてもベンチャー事業再生・事業承継ファンドおよびベンチャーファンドへの出資を推進する考えだ。

【2-3 コーポレート課題】

グループ経営基盤強化に向けて、以下のような課題を認識しており、それぞれの取組みを進めていく。

|

課題 |

取組み |

| 事業ポートフォリオの拡大 | 競争優位性の高い分野や継続的に高い成長が期待できる市場など、グループ経営資源を最大限に発揮できる新たな事業領域に挑戦し、引き続き事業ポートフォリオの拡大及び最適化を図る。 |

| 財務基盤の強化 | 継続的な利益成長を実現していく上で、財務基盤の最適化を図りながら将来の成長投資と株主還元の両立を実現していく。

自己資本比率20%以上を維持し、財務健全性および資本効率を向上させる。 |

| 経営指標の策定 | 「ROE20%以上」「配当性向40%」を目指す。 |

| 生産性の高い組織づくり | 個人の能力が発揮できる組織体制を構築することにより、高い組織力を生み出し、組織全体として生産性を向上させる。

専門性の高いスキル・ノウハウを持つ人材の積極採用・育成の強化を図る。 |

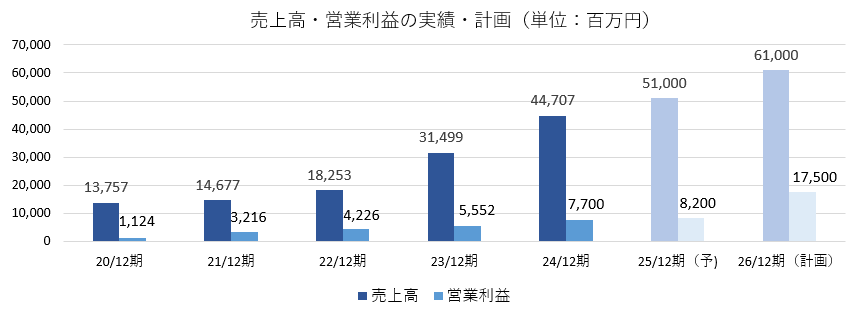

【2-4 数値目標】

(1)全社

「中期経営計画」の最終年度2026年12 月期は、「売上高610億円、営業利益175億円」を計画している。

2025 年12月期は同社グループ創業35 周年に当たる節目の年度であり、役職員一同、さらなる事業発展・企業価値の向上に邁進する考えだ。

|

20/12期 |

21/12期 |

22/12期 |

23/12期 |

24/12期 |

25/12期(予) |

26/12期(計画) |

|

|

売上高 |

13,757 |

14,677 |

18,253 |

31,499 |

44,707 |

51,000 |

61,000 |

|

営業利益 |

1,124 |

3,216 |

4,226 |

5,552 |

7,700 |

8,200 |

17,500 |

|

経常利益 |

978 |

2,847 |

3,730 |

4,941 |

6,848 |

7,400 |

16,700 |

|

当期純利益 |

650 |

1,959 |

3,381 |

3,293 |

4,713 |

5,100 |

11,600 |

|

EPS(円) |

123.58 |

410.83 |

638.25 |

549.10 |

560.3 |

727.30 |

– |

*単位:百万円

【2-5 今後の財務戦略】

◎総資産の成長イメージ

戦略的な成長投資と安定的な株主還元の両立を図りつつ、資本効率の向上に努め、総資産1,000億円を目指しながら、毎期高い利益成長を重ね自己資本比率20%以上を維持する(24年12月期の自己資本比率は25.2%)。

内部成長としては、フロー型ビジネスの不動産開発事業とストック型ビジネスの不動産賃貸事業の安定的な成長を追求する。

外部成長としては、シナジーが期待できる企業へのM&A又は戦略的提携のための成長投資を実施する。

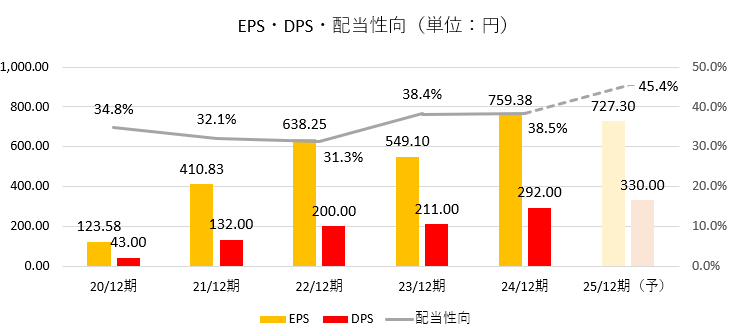

【2-6 株主還元】

株主への利益還元を経営の重要課題の一つと考えている。

配当性向の基本方針として、目標を「40%」としている。ラ・アトレ35周年及びLAホールディングス5周年を迎えるにあたり、「企業価値の持続的向上」と「利益還元の最大化」の実現を目指す。

3.2025年12月期上期決算概要

【3-1業績概要】

|

24/12期上期 |

構成比 |

25/12期上期 |

構成比 |

前年同期比 |

|

|

売上高 |

13,986 |

100.0% |

17,375 |

100.0% |

+24.2% |

|

売上総利益 |

3,159 |

22.6% |

5,503 |

31.7% |

+74.2% |

|

販管費 |

1,582 |

11.3% |

1,511 |

8.7% |

-4.5% |

|

営業利益 |

1,576 |

11.3% |

3,992 |

23.0% |

+153.2% |

|

経常利益 |

1,162 |

8.3% |

3,417 |

19.7% |

+193.9% |

|

中間純利益 |

792 |

5.7% |

2,374 |

13.7% |

+199.6% |

*単位:百万円

大幅な増収増益

売上高は前年同期比24.2%増の173億75百万円。DX新築不動産事業及びDX不動産価値向上事業が大幅な増収。

営業利益は同153.2%増の39億92百万円。販売価格上昇・高付加価値化の進展により売上総利益が同74.2%増加し、売上総利益率も同9.1ポイント上昇した一方、自社販売の増加による他社への販売委託手数料の減少などで販管費が減少し、大幅な増益となった。

良好な業績動向と株主への利益還元の機会充実を勘案し、初の中間配当165円/株を実施することとした。

【3-2 セグメント別動向】

|

24/12期上期 |

構成比 |

25/12期上期 |

構成比 |

前年同期比 |

|

|

売上高 |

|||||

|

DX新築不動産事業 |

1,675 |

12.0% |

7,547 |

43.4% |

+350.4% |

|

DX再生不動産事業 |

10,293 |

73.6% |

5,736 |

33.0% |

-44.3% |

|

DX不動産価値向上事業 |

1,492 |

10.7% |

3,570 |

20.5% |

+139.1% |

|

不動産賃貸事業 |

467 |

3.3% |

510 |

2.9% |

+9.1% |

|

売上高合計 |

13,986 |

100.0% |

17,375 |

100.0% |

+24.2% |

|

売上総利益 |

|||||

|

DX新築不動産事業 |

451 |

26.9% |

3,811 |

50.5% |

+745.1% |

|

DX再生不動産事業 |

1,917 |

18.6% |

974 |

17.0% |

-49.1% |

|

DX不動産価値向上事業 |

458 |

30.7% |

406 |

11.4% |

-11.3% |

|

不動産賃貸事業 |

277 |

59.3% |

300 |

58.9% |

+8.5% |

|

売上総利益合計 |

3,159 |

22.6% |

5,503 |

31.7% |

+74.2% |

*単位:百万円。売上高は外部顧客への売上高。利益の構成比は売上総利益率。

①DX新築不動産事業

売上高は前年同期比350.4%増、売上総利益は同745.1%増。

収益不動産開発の都市型商業ビル「A*G下北沢」(東京都 世田谷区)、「A*G浅草」(東京都 台東区)、高級賃貸レジデンス「THE DOORS」(福岡県 福岡市)を販売した。

②DX再生不動産事業

売上高は前年同期比44.3%減、売上総利益は同49.1%減。

高価格帯の「ラ・アトレPremium-Renovation®」シリーズの販売が堅調に推移した。

③DX不動産価値向上事業

売上高は前年同期比139.1%増、売上総利益は同11.3%減。

土地価値向上プロジェクトが完了した。

④不動産賃貸事業

売上高は前年同期比9.1%増、売上総利益は同8.5%増。

ヘルスケア施設の取得及び賃貸資産が安定的に稼働した。

【3-3 財務状態と

キャッシュ・フロー】

◎主要BS

|

24年12月末 |

25年6月末 |

増減 |

24年12月末 |

25年6月末 |

増減 |

||

|

流動資産 |

63,141 |

84,874 |

+21,733 |

流動負債 |

24,785 |

34,739 |

+9,953 |

|

現預金 |

13,545 |

19,535 |

+5,990 |

短期有利子負債 |

20,433 |

30,758 |

+10,325 |

|

販売用不動産 |

18,041 |

27,015 |

+8,973 |

固定負債 |

28,330 |

32,248 |

+3,918 |

|

仕掛販売用不動産 |

29,317 |

36,031 |

+6,713 |

長期有利子負債 |

27,523 |

31,342 |

+3,819 |

|

固定資産 |

8,098 |

9,535 |

+1,437 |

負債合計 |

53,116 |

66,987 |

+13,871 |

|

有形固定資産 |

6,737 |

8,080 |

+1,343 |

純資産 |

18,131 |

27,428 |

+9,296 |

|

投資その他の資産 |

1,319 |

1,414 |

+94 |

利益剰余金 |

15,343 |

17,717 |

+2,373 |

|

資産合計 |

71,247 |

94,416 |

+23,168 |

負債純資産合計 |

71,247 |

94,416 |

+23,168 |

*単位:百万円

現預金、棚卸資産の増加などで、資産合計は前期末比231億円増加の944億円。

長短有利子負債の増加などで、負債合計は同138億円増加の669億円。

公募増資による資本金・資本準備金の増加、利益剰余金の増加などで純資産は同92億円増加の274億円。

自己資本比率は前期末比3.7ポイント上昇し28.9%となった。

◎キャッシュ・フロー

|

24/12期上期 |

25/12期上期 |

増減 |

|

|

営業CF |

-4,430 |

-13,419 |

-8,988 |

|

投資CF |

-438 |

-1,538 |

-1,100 |

|

フリーCF |

-4,868 |

-14,958 |

-10,089 |

|

財務CF |

-1,064 |

2,0935 |

+22,000 |

|

現金同等物残高 |

6,756 |

19,404 |

+12,647 |

*単位:百万円

棚卸資産の増加、有形固定資産の取得による支出の拡大などで、営業CF及びフリーCFのマイナス幅は拡大した。

長期借入による収入の増加及び株式の発行による収入により財務CFはプラスに転じた。

キャッシュ・ポジションは上昇した。

【3-4 トピックス】

(1)名古屋証券取引所及び札幌証券取引所に上場

2025年7月に名古屋証券取引所プレミア市場へ、同年9月には札幌証券取引所本則市場へ、それぞれ上場した。

これで、国内の証券取引所4市場すべてに上場した。なお、4市場すべてへの上場は、同社が7社目となる。

各地域の証券取引所への重複上場は、地域に根差した各証券取引所の優れた機能を活用することで、よりいっそう幅広い投資家層へのアプローチを通じた株式の流動性の向上、全国的な知名度の強化、地域経済発展への貢献を目指すものである。

(2)2025 年度「JPX日経中小型株指数」構成銘柄に選定

2025年8月、株式会社JPX総研および株式会社日本経済社が共同で算出する「JPX日経中小型株指数」の2025年度(2025 年8月29日~2026年8月31日)の構成銘柄に選定された。また、今回の構成銘柄入りにより、同社は4年連続で同指数に選定されたこととなる。

「JPX日経中小型株指数」は、「投資者にとって投資魅力の高い会社」を構成銘柄とする「JPX日経インデックス400」導入時のコンセプトを中小型株に適用することで、資本の効率的活用や投資者を意識した経営を行っている企業を選定するとともに、こうした意識をより広範な企業に普及・促進を図ることを目指すもの。併せて、こうした企業への投資者の投資ニーズに応えることを企図している。 構成銘柄の選定は、東京証券取引所のプライム市場、スタンダード市場、グロース市場を主市場とする普通株式銘柄から時価総額や市場流動性指標等によるスクリーニングののち、定量的な指標(3年平均自己資本利益率(ROE)、3年累積営業利益)のスコアリングに加え、定性的な要素(過半数の独立した社外取締役の選任、女性役員の選任、英文開示等)を加味した基準で行われ、上位200銘柄が選定されている。

4.2025年12月期業績予想

【4-1 業績予想】

|

24/12期 |

構成比 |

25/12期(予) |

構成比 |

前期比 |

進捗率 |

|

|

売上高 |

44,707 |

100.0% |

51,000 |

100.0% |

+14.1% |

34.1% |

|

営業利益 |

7,700 |

17.2% |

8,200 |

16.1% |

+6.5% |

48.7% |

|

経常利益 |

6,848 |

15.3% |

7,400 |

14.5% |

+8.1% |

46.2% |

|

当期純利益 |

4,713 |

10.5% |

5,100 |

10.0% |

+8.2% |

46.6% |

*単位:百万円。予想は会社公表数値。

業績予想に変更なし、増収増益を予想

業績予想に変更は無い。売上高は前期比14.1%増の510億円、営業利益は同6.5%増の82億円を予想。

引き続き3事業部門とも中期経営計画の方針に基づいて事業を展開する。

配当は前期比38円/株増配の330.00円/株の予定。予想配当性向は45.3%。

【4-2 各事業の取組】

※前回レポートを再掲

①DX新築不動産事業

成長ドライバーとなる収益不動産開発では、商業系の商業ビル「A*G」シリーズ及びオフィスビル「THE EDGE」、住居系の高級賃貸レジデンス「THE DOORS」シリーズを積極的に展開し、競争優位性のある商品企画により更なる高付加価値化を追求するとともに、ブランド力向上と地方主要都市へのエリア拡大を図る。また、分譲マンション事業においては、「ラ・アトレレジデンス」ブランドを地方主要都市に展開するとともに、沖縄県において「レーヴ」シリーズのブランド事業拡大を図り、事業基盤の強化と競争優位性が発揮できる独自のポジションを確立する。

②DX再生不動産事業

主力である戸別リノベーションマンション販売に注力し、1戸当たり1億円以上の「ラ・アトレ Premium-Renovation®」シリーズを中心として、1戸当たり10億円以上のハイグレードな邸宅「BILLION RESIDENCE®」を展開。幅広い顧客層のニーズに対応した商品に加えて企画・デザイン力により、価格競争に巻き込まれることのない競争優位性の高い高付加価値の商品を供給し独自のポジションを確立する。

③不動産賃貸事業

社会的ニーズの高いヘルスケア施設への積極的な投資を進め、賃貸ポートフォリオの最適化を図り安定的な収益を確保するとともに、ヘルスケア施設の運営委託会社との最適なリレーションの構築と、更なる運営改善に注力し、高い収益力を維持する。

5.脇田社長に聞く

脇田社長に、25年12月期上期決算概要、重複上場の狙い、株主・投資家へのメッセージなどについて伺った。

Q:25年12月期上期決算についてコメントをお願いします。

特に新たな取り組みを進めたということではなく、引き続き「モノづくり」の観点に立った高付加価値型ビジネスに社員一人一人がしっかりと取り組んでいることに加え、当社のリーシング力がさらに収益拡大につながり、想定通りの進捗となっています。

また、昨年の段階では開発規模を一気に100億円、200億円へと拡大させるのはそう簡単ではないと考えていましたが、公募増資の実施とそれに伴う金融機関によるクレジットの更なる引き上げにより、300億円以上の新たな投資余力を創出することができました。中長期的な成長力は更に強化されたものと考えています。

Q:脇田社長は自社のことを「モノづくりの会社」と呼んでおられます。改めてその意味するところとお話しください。

不動産会社というと、「営業力」「販売戸数」が競争力の表れというイメージが強いかもしれませんが、当社は、商品のコモディティ化を徹底的に避け、常に高付加価値を追求しています。

私が当社の経営に携わる前から建築設計や不動産開発を行ってきたこともあり、当社は、常に「従来にはないものを創り出す」「自分たちで新たな価値を産み出す」「マーケットプライスを自分たちで形成できる事業を探索する」という姿勢で事業を展開する、まさに「モノづくりの会社」なのです。

そして、社員には「モノづくり」については、自由にやってもらう、どんどんチャレンジしてもらう、そうした風土が確立されており、ここが当社の競争優位性の本質的な源泉であると考えています。

また、当初は販売戸数の増大ではなく、高い収益性を優先目標としていましたが、公募増資の実施を含めた金融機関からのクレジットの継続的な引き上げにより、質も量も追求することができる事業基盤が構築できてきたと考えています。

Q:今年に入り、名古屋証券取引所、札幌証券取引所にも株式を上場しました。こちらの意図についてもお聞かせください。

これで、東京、福岡を加えて国内の証券取引所4市場すべてに上場したことになります。

重複上場により、地域に根差した各証券取引所の優れた機能を活用しての幅広い投資家層へのアプローチを通じた株式の流動性の向上、全国的な知名度の強化、地域経済発展への貢献を目指しています。

特に札幌証券取引所への上場は、企業投資事業等を通じて地方創生、地域活性化に注力していく当社にとっては、九州に次いで事業展開の上で重要なエリアです。おかげ様で地元の多くのメディアの取材を頂きましたので、認知度向上により今後の活動は一段とスムーズになるものと考えています。

北海道という土地柄、面積の広さに伴う効率性の問題などはありますが、地元企業のみでは手掛けにくい事業を、豊富な実績や多様なネットワークを持つ当社が核となって、地元企業と一緒に展開していきたいと思っています。

Q:ありがとうございます。最後に株主・投資家へのメッセージをお願いします。

以前にも申し上げていますが、まずは、現在の市場環境や当社の競争優位性を最大限に活かし、2026年末までによりしっかりとした事業基盤の強化に取り組み、2027年以降は、既存事業の成長を土台とし、不動産をコアとする新規事業への果敢な挑戦により、様々な収益機会を創出してまいります。「中期経営計画」の最終年度2026年12 月期は、「売上高610億円、営業利益175億円」を計画していますが、公募増資により投資余力は一段と向上しましたので、その先、売上高1,000億円も確実に視野に入ってきました。

引き続き「モノづくり」の会社として独自性を追求して着実な成長、時価総額の拡大を目指してまいりますので、これからも是非応援していただきたいと思います。

6.今後の注目点

上期の進捗率は売上高で34.1%、営業利益で48.7%。売上高は例年に比べやや低水準だが、営業利益は高水準である。脇田社長が言うように、「モノづくり」の観点に立った高付加価値型ビジネスに社員一人一人がしっかりと取り組んでいるのが結果として現れている。公募増資により投資余力も一段と拡大した。今期、どこまで売上・利益を積み上げていくかを含め、「売上高1,000億円」も視野に入ってきた同社の今後の動向を一段と注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外取締役2名(うち独立役員2名) |

| 監査役 | 3名、うち社外監査役2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2025年4月8日

<基本的な考え方>

当社は、コーポレート・ガバナンス(企業統治)とは、株主、顧客、従業員、取引先、地域社会などのステークホルダーに対する社会的責任を果たすための企業経営の基本的な枠組みであると理解しております。今後もより良い経営基盤の確立に注力して、コーポレート・ガバナンスに関する施策の実施に取り組んでまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。