バリオセキュア(4494) 成長実現の確度がより一層高まることを期待

|

山森 郷司 代表取締役社長 |

バリオセキュア株式会社(4494) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

山森 郷司 |

|

所在地 |

東京都千代田区神田錦町1-6 住友商事錦町ビル5F |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

584円 |

4,522,961株 |

2,641百万円 |

6.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

74.47円 |

7.8倍 |

1,227.87円 |

0.5倍 |

*株価10/17終値。発行済株式数、DPS、EPSは25年2月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上収益 |

営業利益 |

税引前利益 |

当期利益 |

EPS |

DPS |

|

2021年2月(実) |

2,545 |

764 |

707 |

491 |

131.78 |

39.44 |

|

2022年2月(実) |

2,566 |

751 |

701 |

500 |

132.29 |

40.44 |

|

2023年2月(実) |

2,634 |

581 |

542 |

383 |

93.41 |

40.50 |

|

2024年2月(実) |

2,640 |

520 |

509 |

347 |

76.96 |

0.00 |

|

2025年2月(予) |

2,753 |

485 |

474 |

336 |

74.47 |

0.00 |

*単位:円、百万円。予想は会社側予想。IFRS適用。非連結。2022年9月27日に実施された第三者割当増資に伴い、EPSの数値を直近の株式数を基に算定している。

バリオセキュア株式会社の2025年2月期第2四半期決算概要等をご紹介致します。

目次

今回のポイント

1.会社概要

2.中長期成長戦略

3.2025年2月期第2四半期決算概要

4.2025年2月期業績予想

5.山森社長に聞く

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

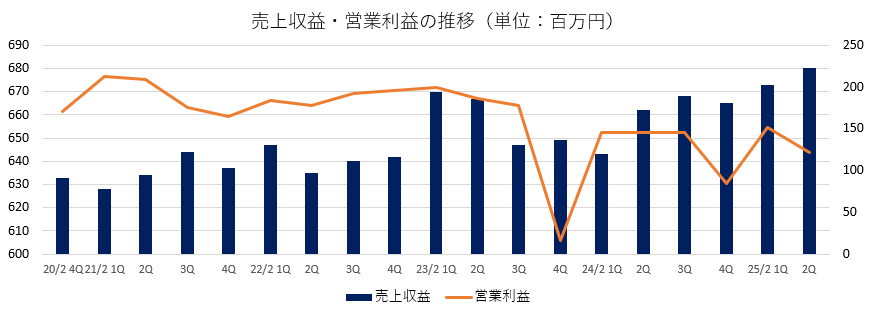

- 25年2月期第2四半期の売上収益は前年同期比3.7%増の13億54百万円。主力のマネージドセキュリティサービスが堅調に推移し、インテグレーションサービス事業もネットワーク構築が堅調に推移した。営業利益は同6.0%減の2億73百万円。増収となったが、粗利率の低いインテグレーションサービス事業が伸長したことに加え、開発及び人的資本への投資により売上総利益は減少。販管費も減少したが減益となった。

- 業績予想に変更は無い。25年2月期も増収減益を予想。売上収益は前期比4.3%増の27億53百万円、営業利益は同6.9%減の4億85百万円の予想。マネージドセキュリティサービスは堅調な推移、インテグレーションサービスは減収を見込む。前期に続き、ネットワーク・セキュリティオペレーションセンター(SOC)拡充のためのスタッフ採用、新規サービス企画および営業部門強化のための新規採用、新規販路開拓のためのマーケティング、ゼロトラストへの投資など事業投資を積極的に実施する。2027年2月期までは、更なる成長のための中期事業計画の実現に向けて、人材投資、サービス開発、M&A等への充当を優先するため、配当は今期も無配の予定。

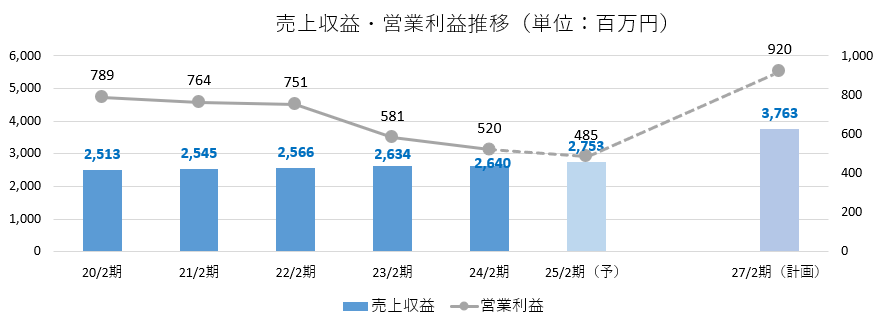

- 中長期的な事業投資により、セキュリティ対応領域の拡大と販売チャネルの拡大による成長を実現するために、「24時間365日の運用・管理、全国駆け付け体制強化」「成長セキュリティ市場への参入」「顧客ニーズにフォーカスした新たな販売体制構築」という経営方針を掲げている。27年2月期 売上収益37億63百万円、営業利益9億20百万円を目標としている。

- 山森 郷司社長に、自身のミッション、成長のための取組み、株主・投資家へのメッセージ等を伺った。「セキュリティの世界は、歴史的に見ても、世の中を大きく変える発明やイノベーションが生まれにくい世界です。ですので、当社はその強みである24時間・365日の運用体制を訴求しながら、新たな営業方法で顧客を積極的に開拓し、数値面での成果にも繋げていきたいと考えています。是非当社の今後にご期待いただきたいと思います」とのことだ。

- 山森社長は、エンジニアとしてのネットワークセキュリティ領域での実績に加え、同社入社以前も月額課金のサブスクリプション型サービスの事業に長く携わっており、双方において培った豊富な知見、経験を活かし同社を牽引することが期待されている。これまで同社では、UTM、IDS、ADS等顧客に対して難しい用語を用いて製品やサービスの説明・提供を行ってきたが、顧客のニーズは、「社内LANを守ってほしい」「社内のパソコンを守ってほしい」「アカウントを守ってほしい」といった非常に明快なものであり、現況の営業手法を大きく変革し、分かりやすいサービスの提供を第一義とした営業方法を確立していきたいと考えている。

- 中期経営計画の目標数値に変更は無いものの、そこに至る道筋が新たに示され、成長実現の確度がより一層高まることを期待したい。

1.会社概要

【1-1 沿革】

2001年6月、情報・通信システム及びセキュリティシステムの開発・運用・コンサルティング業務を事業目的として、同社の前身であるアンビシス株式会社が設立される。2002年5月に統合型インターネットセキュリティアプライアンス機器を利用したマネージドセキュリティサービスの提供を開始、2003年6月に、商号をバリオセキュア・ネットワークス株式会社に変更。独立系インターネットセキュリティサービス企業として業績を着実に拡大させ、2006年6月に大阪証券取引所 ニッポン・ニューマーケット「ヘラクレス」に上場した。

その後、リーマンショックを契機とした企業収益の悪化や民間設備投資の減少に伴い、既存顧客からの解約増加、サービス提供箇所の増加ペース鈍化など、同社成長率も低下した。

そうした中、常に変化するネットワークセキュリティ市場において、機動的かつ柔軟な経営体制の下で、スピーディーな経営判断を行い、企業価値の向上を図るには先行投資を伴い、一時的な収益悪化を招く可能性があることから、株式の非上場化を図り、企業価値の向上に専念することが適切と判断し、2009年12月、ヘラクレス市場の株式上場を廃止した。

非上場化後、数度の主要株主の異動の中、経営体制を刷新し、社内のコスト意識を高めるとともに、既存営業力の強化や新たな販売代理店の開拓によって業容の拡大に努めることによって、継続的にセキュリティサービスの品質向上のための研究開発を行った。その結果、販売体制の強化、新規事業の創出、サービスメニューの強化などの成果を挙げ、非上場化の目的であった企業価値の向上を実現することができた。(2016年9月に、バリオセキュア株式会社に商号変更し、現在に至る)

そこで、持続的な成長を実現し、企業価値を高めていくためには、機動的かつ多様な資金調達手段を確保することが重要であり、再上場することで、社会的信用の更なる向上、優秀な人材の確保や従業員の労働意欲の向上、適正な株価形成と流動性を目指すことができると考え、2020年11月、東京証券取引所市場第2部に上場した。2022年4月に東証スタンダード市場に移行。

【1-2 企業理念など】

ミッションは、「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する」。

このミッションの下、インターネットに関するセキュリティサービスを提供する企業として、インターネットからの攻撃や内部ネットワークへの侵入行為、またウィルスの感染やデータの盗用といった各種の脅威から企業のネットワークを守り、安全にインターネットを利用することができるようにする総合的なネットワークセキュリティサービスを提供している。

【1-3 市場環境】

(1)サイバーセキュリティ需要の拡大

◎ニュータイプのサイバー攻撃に対する注目度が上昇

2023年1月、IPA(情報処理推進機構)は「情報セキュリティ10大脅威 2023」を公開した。「情報セキュリティ10大脅威 2023」は、2022年に発生した社会的に影響が大きかったと考えられる情報セキュリティにおける事案から、IPAが脅威候補を選出し、情報セキュリティ分野の研究者、企業の実務担当者など約200名のメンバーからなる「10大脅威選考会」が脅威候補に対して審議・投票を行い、決定したもの。「個人」と「組織」に分けてランキングを公表している。

「組織」においては、「ランサムウェアによる被害」が前年に引き続き首位で、第2位は前年3位だった「サプライチェーンの弱点を悪用した攻撃」であった。一方、「修正プログラムの公開前を狙う攻撃(ゼロデイ攻撃)」は前年の7位から6位に上昇。サイバー攻撃の多様性が進んでいる。

◎経済産業省が企業経営者に対しサイバーセキュリティの取組の強化に関する注意喚起

2020年12月、経済産業省はサイバー攻撃の起点の拡大や烈度の増大が続いていることを受け、企業経営者に対し、サイバーセキュリティの取組の強化に関する注意喚起を行った。

この注意喚起によれば、現状は以下の通り。

*昨今、中小企業を含む取引先や海外展開を進める企業の海外拠点、さらには新型コロナウイルスの感染拡大に伴うテレワークの増加に起因する隙など、攻撃者が利用するサプライチェーン上の「攻撃起点」がますます拡大している。

*暗号化したデータを復旧するための身代金の要求に加えて、暗号化する前にあらかじめデータを窃取しておき、身代金を支払わなければデータを公開するなどと脅迫する、いわゆる「二重の脅迫」を行うランサムウェアの被害が国内でも急増しつつある。背景には、攻撃者の側でランサムウェアの提供や身代金の回収を組織的に行うエコシステムが成立し、高度な技術を持たなくても簡単に攻撃を行えるようになっていることがある。

*ビジネスのグローバル化に伴い海外拠点と密に連携したシステム構築が進む一方で、十分な対策を取らないまま海外と日本国内のシステムをつなげてしまった結果、セキュリティ対策が不十分な海外拠点で侵入経路を構築され、国内に侵入されるリスクが増大している。

その上で、企業経営者に以下の対応や取り組みが求められると述べている。

*サイバー攻撃による被害が深刻化し、被害内容も複雑になっており、経営者の一層の関与が必要。

*ランサムウェア攻撃によって発生した被害への対応は企業の信頼に直接関わる重要な問題であり、その事前対策から事後対応まで、経営者のリーダーシップが求められる。

こうした環境下、セキュリティサービス市場は、需要が拡大している。

セキュリティサービス市場は、高度なセキュリティ対策を必要とするものの、自社での運用・管理が困難である企業がセキュリティベンダーへ運用や監視をアウトソーシングする傾向にありサービス利用の拡大に繋がっている。

市場規模は、2022年度の2,601億円から2028年度には3,834億円に拡大し、年平均成長率6.7%で推移すると予測されている。(出所:株式会社富士キメラ総研「2023ネットワークセキュリティビジネス調査総覧(市場編)」2023年12月14日発行)

(2)不足するIT人材

経済産業省は、AIの活用を代表例とした企業のIT投資拡大に伴う、IT人材の需給ギャップを試算している。

それによれば、生産性上昇率が0.7%の場合、2030年のIT人材不足数は、高位シナリオ(IT需要の伸び3-9%)で78.7万人、中位シナリオ(同2-5%)で44.9万人、低位シナリオ(同1%)で16.4万人。生産性が2.4%に上昇しても高位シナリオでは43.8万人の不足としている。

こうした状況下、企業は自社内に十分なIT人材リソースを確保することは困難であり、ITシステムを使用する際に機能だけでなく、運用管理なども一体として提供してくれる「マネージドサービス」の需要は着実に拡大するものと見込まれる。

*2030年のIT人材の需給ギャップ(不足数)

|

生産性上昇率 |

低位 |

中位 |

高位 |

|

0.7%のケース |

16.4万人 |

44.9万人 |

78.7万人 |

|

2.4%のケース |

-7.2万人 |

16.1万人 |

43.8万人 |

*経済産業省「IT 人材需給に関する調査(概要版)」(2019年4月発表)などを基にインベストメントブリッジ作成。

【1-4 事業内容】

(1)サービス区分

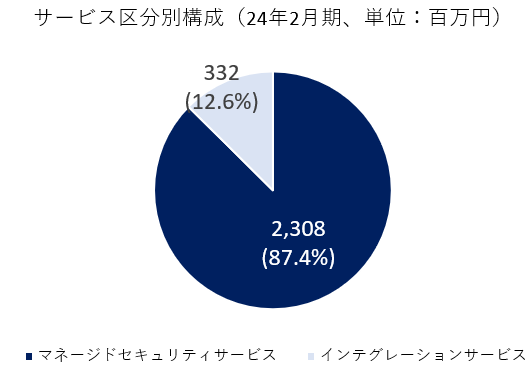

提供するセキュリティサービスは「マネージドセキュリティサービス」と「インテグレーションサービス」の2つ。

(セグメントはインターネットセキュリティサービス事業の単一セグメント)

(同社資料より)

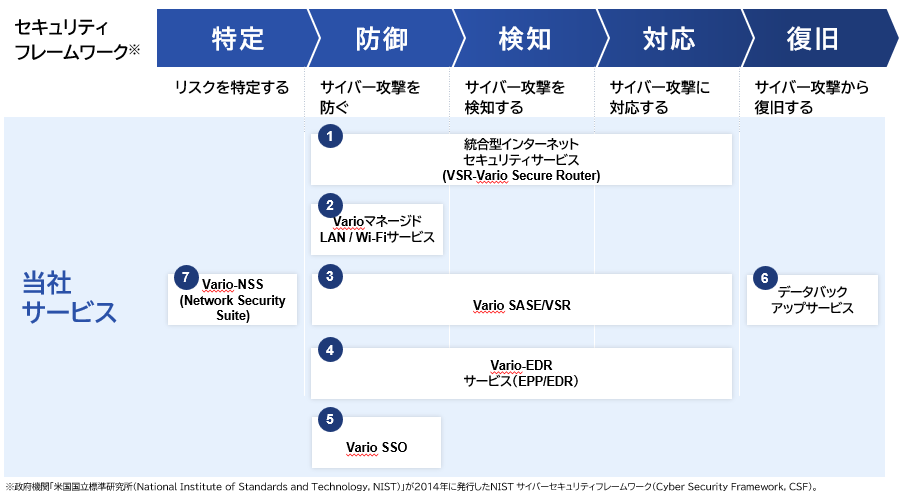

①マネージドセキュリティサービス

セキュリティフレームワークにおける「特定」「防御」「検知」「対応」「復旧」全てのプロセスをカバーしている。

サイバー攻撃を防ぐVSRを利用した「統合型インターネットセキュリティサービス」を中心に、データのバックアップサービス(VDaP)、少ない運用負担でサイバー攻撃の発見と対応を支援するVario EDRサービス、不正端末発見や脆弱性管理を行うVario-NSSなどを提供している。

<VSRを利用した統合型インターネットセキュリティサービス>

(概要)

インターネットからの攻撃や内部ネットワークへの侵入行為、またウィルスの感染やデータの盗用といった各種の脅威から企業のネットワークを守り、安全にインターネットの利用を行えるようにする総合的なネットワークセキュリティを提供している。

同社の統合型インターネットセキュリティサービスでは、ファイアウォール、IDS(不正侵入検知システム)、ADS(自動防御システム)などの多様なセキュリティ機能を1台に統合した自社開発のネットワークセキュリティ機器である「VSR(Vario Secure Router)」をインターネットとユーザーの社内ネットワークとの間に設置し、攻撃や侵入行為、ウィルスといった脅威を取り除くフィルタとして作動する。

VSRは、同社データセンターで稼働する独自の運用監視システムにより自動的に管理・監視され、運用情報の統計情報や各種アラートが人手を介することなくリアルタイムに処理される。

統計情報やアラートはコントロールパネルと呼ぶレポーティング機能により、インターネットを介してユーザー企業の管理者にリアルタイムに提供される。また、同社では24時間365日のサポートセンターを構築しており、国内全都道府県に対応した保守網並びに機器の設定変更等の運用支援体制を構築している。

台湾の複数の工場で製造し、自社で基幹ソフトウェアを開発していることから、ハードウェアを仕入れてサービスを付加するよりもコストメリットが生まれ、高い営業利益率を確保できる一因ともなっている。

(同社ウェブサイトより)

(特長)

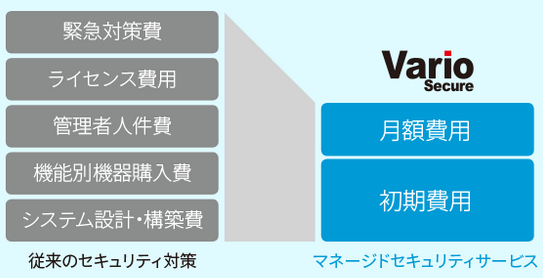

従来は、前述のようなセキュリティシステムを導入するには、各種のセキュリティ機器を自社で導入し、メンテナンスする必要があり、そのためには高度な技術を有する技術者や、高額な投資を要求されることから多くの企業では十分なネットワークセキュリティ対策を導入することが困難であった。

また、セキュリティシステム導入後も監視やアラートへの迅速な対応、ソフトウェアのアップデート、トラブル発生の際の問い合わせなど、多大な労力と時間を必要とし、運用面での負担も極めて大きい点が課題であった。

これに対し、自社開発品である「VSR」の初期導入から運用・保守までワンストップで提供する同社のマネージドセキュリティサービスは以下の点で導入企業に大きなメリットを提供する。

| VSRが1台で23という多様なセキュリティ機能を提供するため、機器の購入は不要でレンタル機器でセキュリティシステムを導入することができる。 |

| セキュリティ機能ごとに月額費用が設定されており、ユーザーは多様なセキュリティ機能の中から必要なオプションを選択することができる。 |

| 契約の開始時点のみ発生する初期費用及び月額費用を払うだけで、コントロールパネルの利用や設定変更、ソフトウェアのアップデート、監視や出張対応による現地での保守など、ネットワークセキュリティの運用に際して必要となる殆どの工数を同社に委託することができ、業務負担を低減することができる。 |

| 不具合やトラブルは、顧客(エンドユーザー)から同社又は販売代理店への問い合わせのほか、同社がリモート監視により能動的に検知してサポートを行うため、運用・保守は、同社のエンジニアが可能な限り、遠隔操作により対処する。

一般的なコールセンターを経由したオンサイト対応と比較し、迅速な対応を可能としている。 |

| ハードウェア等の故障については、全国の業務委託先の倉庫等に在庫を配備し、4時間以内の駆け付け目標により機器交換に迅速に対応している。 |

導入の手軽さ、メニューの明確さなどが中堅、中小企業に高く評価されている。

(同社資料より)

(VSRの設置台数)

ユーザーは、自社で専門技術を持つIT責任者を設置することが困難な中堅、中小企業が中心。2024年2月末時点で、VSRマネージド台数は7,796台。全国47都道府県に設置されている。

中堅、中小企業において高いシェアを有している。

<データのバックアップサービス(VDaP)>

デバイスにバックアップデータが保存されるVDaPとデータセンターへの保存を組み合わせたバックアップサービスを提供している。

一時的に企業のデジタルデータをVDaPにバックアップした後に、自動的にデータセンターへもデータを転送することで、より一層の耐障害性を高めている。

また、最新及び過去のデータがバージョン管理されたバックアップデータとして保持されているため、データの復旧を行う際にも、ユーザーが利用しやすいインターフェースを提供することで、必要なデジタルデータを簡単に選択して、復旧することができる。

VSRを利用した統合型インターネットセキュリティサービスの監視/運用サービスにおける経験を活かし、機器の設置、障害時の対応に関しても、その仕組みを活かすことで効率的に全国をカバーしてサービスを提供している。

<Vario-EDRサービス>

ウィルス対策をすり抜けて侵入しようとするサイバー攻撃を可視化し、セキュリティ事故を未然に回避する。AI、機械学習による高い精度の検知手法を採用し、リスクレベルの高いインシデントに対しては端末の自動隔離やセキュリティスペシャリストによる調査を実施する。少ない運用負担で、サイバー攻撃の発見と対応を支援する。

<Vario-NSS(Network Security Suite)>

企業のIT人材不足が深刻化する中、社内システムの効率運用を支援し、「情シスas a サービス」構想を推進する。Vario-NSSでは、資産管理を行うネットワーク内に専用端末を設置するだけで、社内ネットワークに接続された端末を自動的にスキャンし端末情報の可視化や脆弱性対応の把握を行うことができる。そのため、セキュリティリスクのある端末への早期対応や、未許可端末に対する監視が可能となり、属人的業務になりがちな IT資産管理の負荷とリスクを軽減する。継続的なアップデートを重ね、Windows端末だけでなく、社内サーバー等に広く利用されるRed Hat系Linux端末の一元管理にも対応し、企業の情報システム部門の担当者負担を軽減する。

<VarioマネージドLAN / Wi-Fiサービス>

社内LANスイッチやWi-Fiアクセスポイントを守る。

②インテグレーションサービス

中小企業向け統合セキュリティ機器(UTM)であるVCR(Vario Communicate Router)の販売と、ネットワーク機器の調達や構築を行うネットワークインテグレーションサービスで構成されている。

<中小企業向け統合セキュリティ機器VCRの販売>

サイバーセキュリティ基本法の改定といった法規制の影響もあり、従業員数50名未満のより小規模の事業者やクリニックなどでセキュリティ意識が高まっていることを受け、セキュリティアプライアンス機器であるVCR(Vario Communicate Router)を販売している。

マネージドセキュリティサービスと異なり、海外メーカーよりUTM製品を自社ブランドとして輸入し、中小企業を専門とする販売代理店を通じてエンドユーザーに販売している。

販売した機器、ハードウェア障害などについては、同社又は販売代理店のサポート窓口経由で、メーカーが保証期間に亘りサポートしている。

<ネットワークインテグレーションサービス(IS)>

エンドユーザーのニーズに応じてネットワークの設計/調達/構築全般を当社のエンジニアが行い、企業ネットワーク領域全般への業容拡大を図っている。

VCR販売と同様、販売した機器、ハードウェア障害などについては、同社又は販売代理店のサポート窓口経由で、メーカーが保証期間に亘りサポートしている。

(2)収益モデル

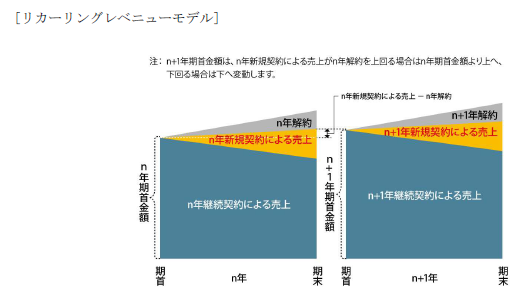

マネージドセキュリティサービスは、ネットワークセキュリティの導入から管理、運用・保守までをワンストップで提供し、ユーザーから初期費用及び定額の月額費用を徴収する積み上げ型の「リカリングビジネスモデル」となっている。

インテグレーションサービスは、VCRの販売やネットワーク機器の調達・構築に伴う一時課金である。

(3)販売チャネル

販売は販売代理店を介した間接販売が中心である。

通信事業者やインターネットサービス事業者、データセンター事業者など、バリオセキュアのサービスを付帯することで顧客へ付加価値を提供することを期待する販売代理店と契約し日本全国をカバーする販売網を構築。継続的に営業案件を創出できる体制を構築している。

販売代理店は、「相手先ブランド提供パートナー(OEMパートナー)」及び「再販売パートナー」に大別される。

「OEMパートナー」は、販売代理店自らのブランドでセキュリティサービスを提供し、顧客(エンドユーザー)と直接、契約を締結するパートナー。マネージドサービス全体で、KDDI、ソフトバンクなど、2024年8月末時点で31社と契約を締結している。

「再販売パートナー」は、バリオセキュアの代理店として顧客(エンドユーザー)の開拓、営業活動を行い、顧客との契約主体はバリオセキュアとなるパートナー。マネージドサービス全体で、2024年2月末68社と契約を締結している。

このほか、営業活動を推進するためにバリオセキュアがセキュリティの専門家として、販売代理店の代わりに顧客に対して直接技術面の説明をする営業同行や、サービスの導入から設置までのワンストップ支援も実施している。

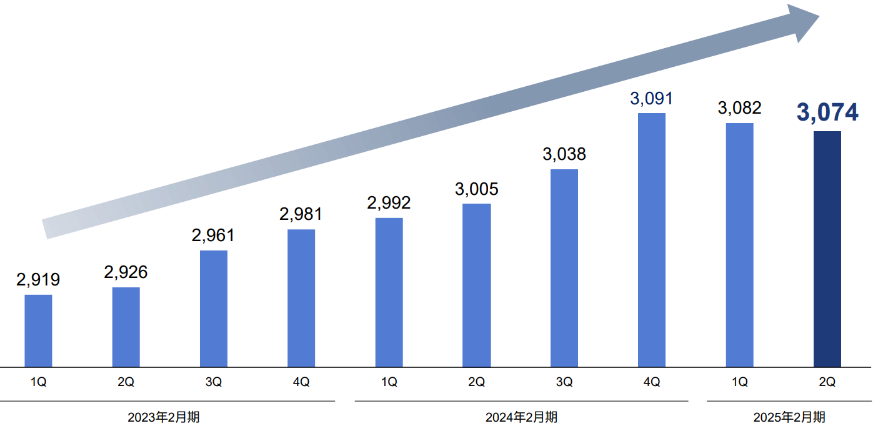

(4)マネージドセキュリティサービスのエンドユーザー総数

マネージドセキュリティサービス全体のエンドユーザー数は2024年8月末日時点で前年同期比69社増の3,074社。

【1-5 特長と強み】

(1)独自のビジネスモデル

同社はセキュリティサービスで利用する機器の調達、機器にインストールする基幹ソフトウェアの開発、機器の設置/設定、機器設置後の監視/運用までをワンストップで提供している。エンドユーザーは、機器の選定や運用サービスを個別に検討する必要がなく、スピーディーにサービスの利用を開始することができる。また、ワンストップでサービスを提供しているため、問題が発生した際の原因の究明と対応が容易である。

サポートは24時間・365日無休で提供しており、エンドユーザーは、問い合わせやトラブルに対するサポートを迅速に受けることができる。

(2)安定した収益モデル

前述したように、マネージドセキュリティサービスは月額課金により導入企業数増加に伴い年々収益が積み上がる「リカーリングビジネス」であり、2024年2月末で、全国47都道府県の約7,796拠点(VSR設置場所数)に対しマネージドセキュリティサービスを提供している。

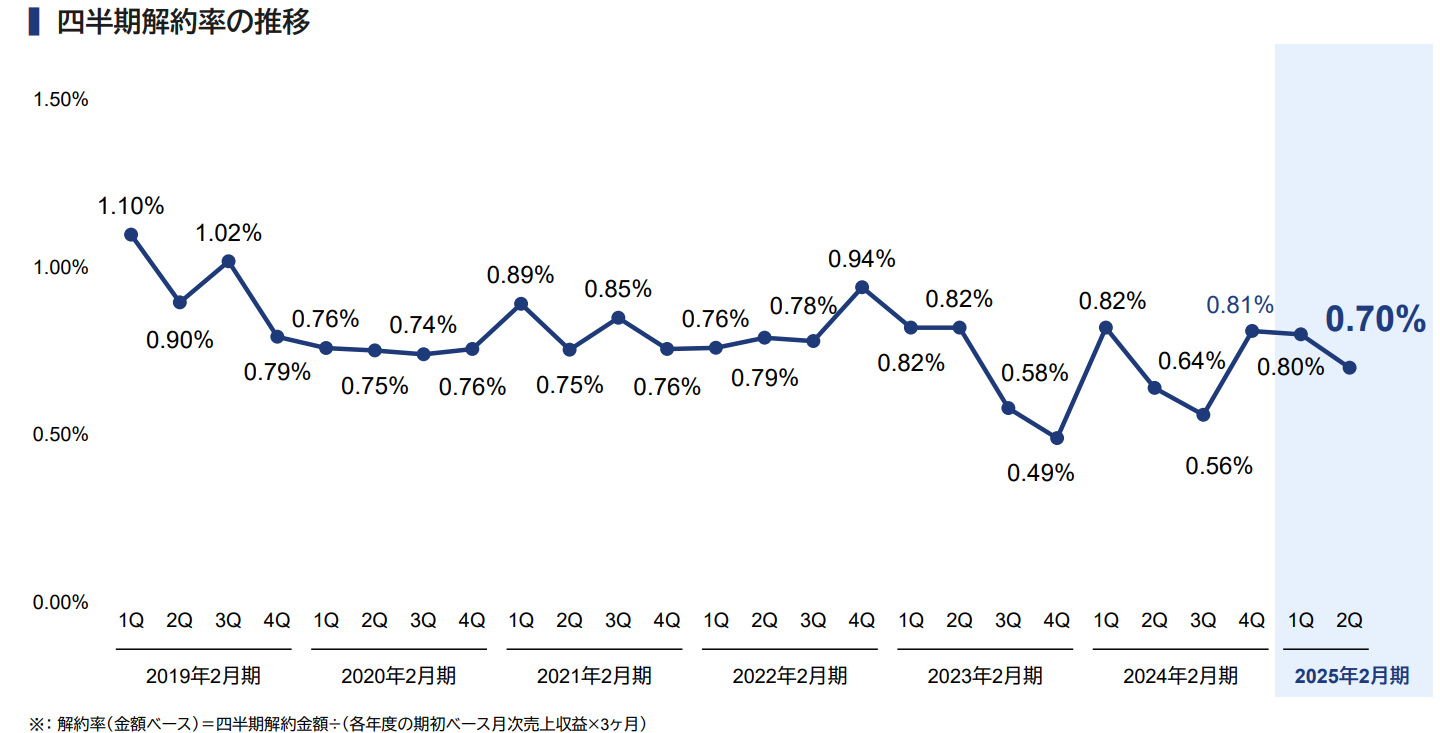

2024年2月期のマネージドセキュリティサービスによる売上収益の売上収益全体に占める比率は87.4%。低水準の解約率とともに、安定した収益モデルを構築しており、期初の比較的早い段階でベースとなる収益予測が可能である。

(同社資料より)

(3)強力な販売チャネル

前述のように、OEMパートナー31社、再販パートナー68社と強力な販売チャネルを構築し、全国をカバーしている。

中堅、中小企業をメインターゲットとする同社にとっては、効率的な販売を行うための重要な資産となっている。

また、OEMパートナーには通信事業者が多く、事業社のメニューにオプションとして同社サービスが組み込まれているため、ユーザーがインターネット回線の新設や変更を行う際、選択・導入しやすい仕組みとなっており、受注率の高さに繋がっている。

(4)高いシェア

「ファイアウォール /UTM(※) 運用監視サービス市場」において、従業員 「300~1,000人未満」「100~300人未満」「100人未満」の従業員規模別売上金額シェアではトップである。

*ファイアウォール/UTM 運用監視サービス市場:従業員規模別売上金額シェア(2022年度実績)

|

従業員100人未満 |

従業員100~300人未満 |

従業員300~1,000人未満 |

|

|

1位 |

バリオセキュア 35.0% |

バリオセキュア 22.4% |

バリオセキュア 20.6% |

|

2位 |

A社 16.5% |

A社 14.5% |

A社 8.9% |

|

3位 |

B社 7.9% |

B社 7.9% |

B社 8.1% |

*出所:ITR 「ITR Market View:ゲートウェイ・セキュリティ対策型SOCサービス市場2023」ファイアウォール/UTM運用監視サービス市場(2022年度)、同社資料を基にインベストメントブリッジ作成。

*UTM:Unified Threat Management(統合脅威管理)の略で、複数のセキュリティ機能を1つに集約して運用するネットワークセキュリティ対策のこと。

2.中長期成長戦略

(1)ネットワークセキュリティ

ビジネス市場動向

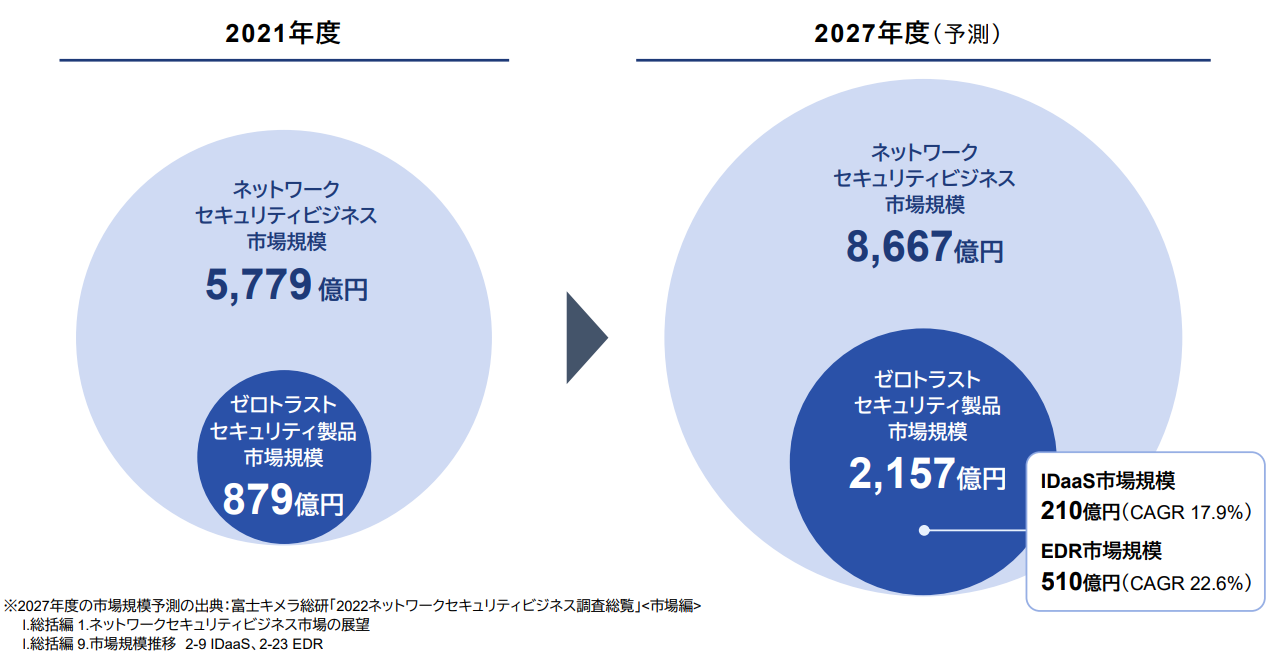

在宅勤務等の社会環境の変化、クラウドサービスの利用拡大、サイバー攻撃の高度化の影響を受け、セキュリティのトレンドが境界防御型(侵入させない)からゼロトラスト(侵入ありき)へと不可逆的に変化している。

なかでも、ゼロトラストセキュリティ(※)市場の成長率はネットワークセキュリティビジネス市場全体の伸びを上回ると見込まれ、ゼロトラストセキュリティの具体的なソリューションであるEDR市場、IDaaS市場はさらに高成長が期待される。

(同社資料より)

※ゼロトラストセキュリティ

従来のセキュリティ対策は、保護すべきデータやシステムがネットワークの内側にあることを前提としているが、クラウドの普及により、保護すべきデータやシステムがネットワークの外側であるインターネット上に存在するケースが増加している。

このように、守るべき対象がシステムの内側・外側双方に存在するようになったことで境界が曖昧になり、従来の考え方では十分な対策を講じることが難しくなりつつあり、すべての通信を信頼しないこと(ゼロトラスト)を前提に、セキュリティを考えるのが「ゼロトラストセキュリティ」である。

(2)同社の経営課題と解決の方向性

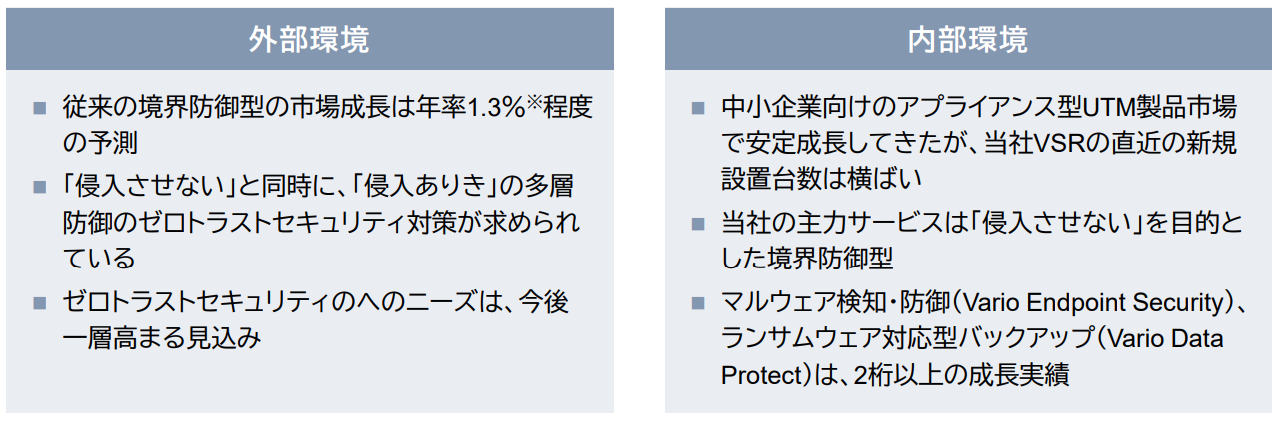

こうした市場環境の下、同社では以下のように外部環境・内部環境および経営課題を認識している。

(同社資料より)

こうした経営課題を解決し、ゼロトラストセキュリティ市場の拡大を取り込んで売上・利益の成長を実現するためには、「強みの深化」「成長市場への投資」「戦略的な顧客開拓」が必要と考えている。

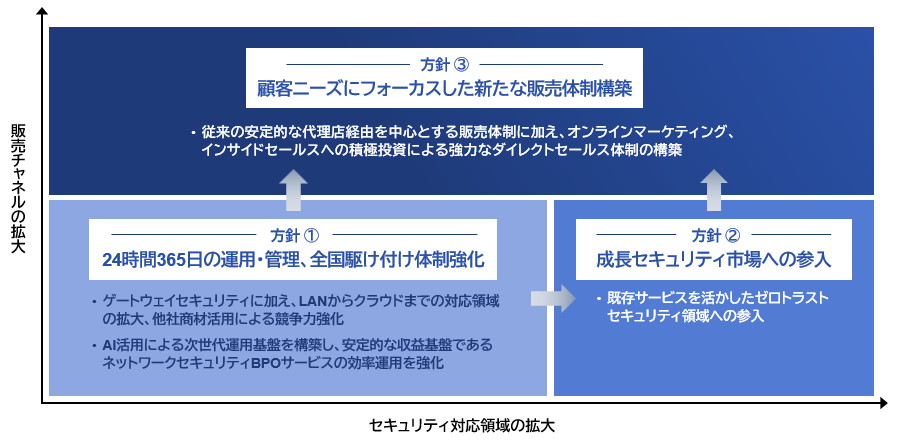

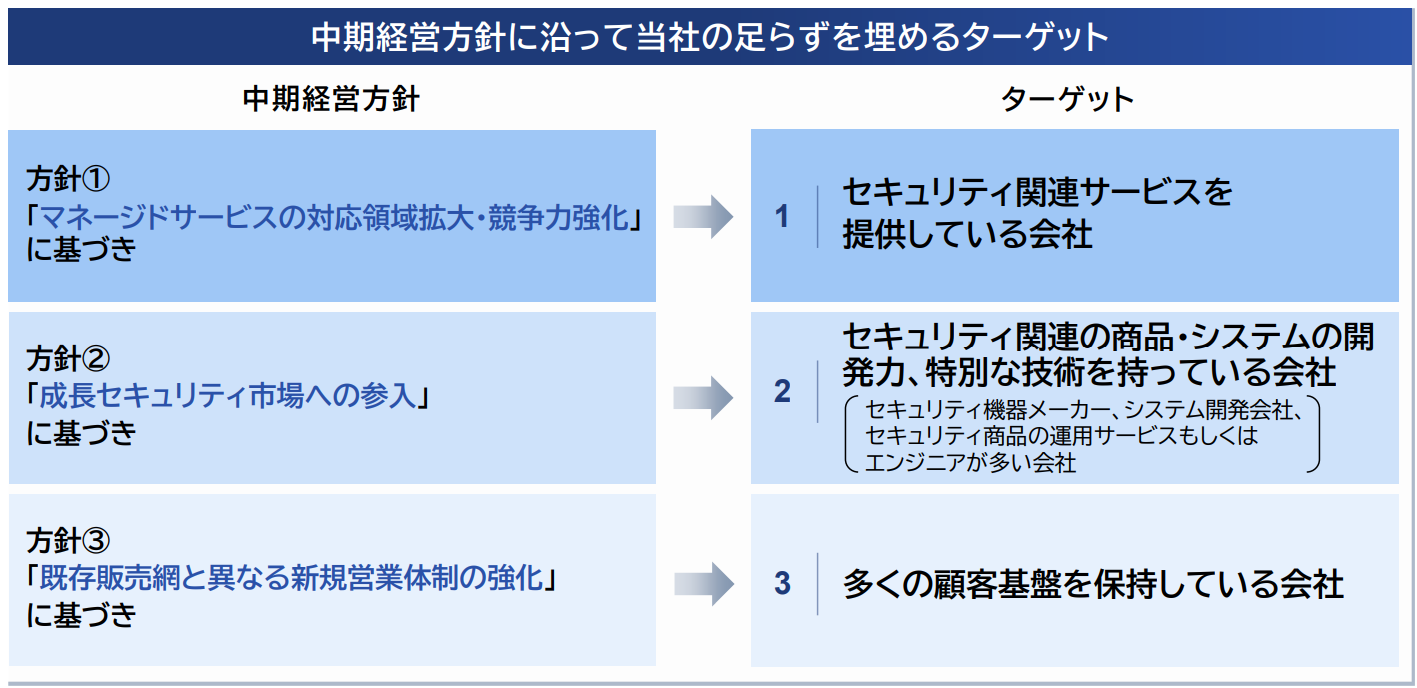

(3)中期経営方針

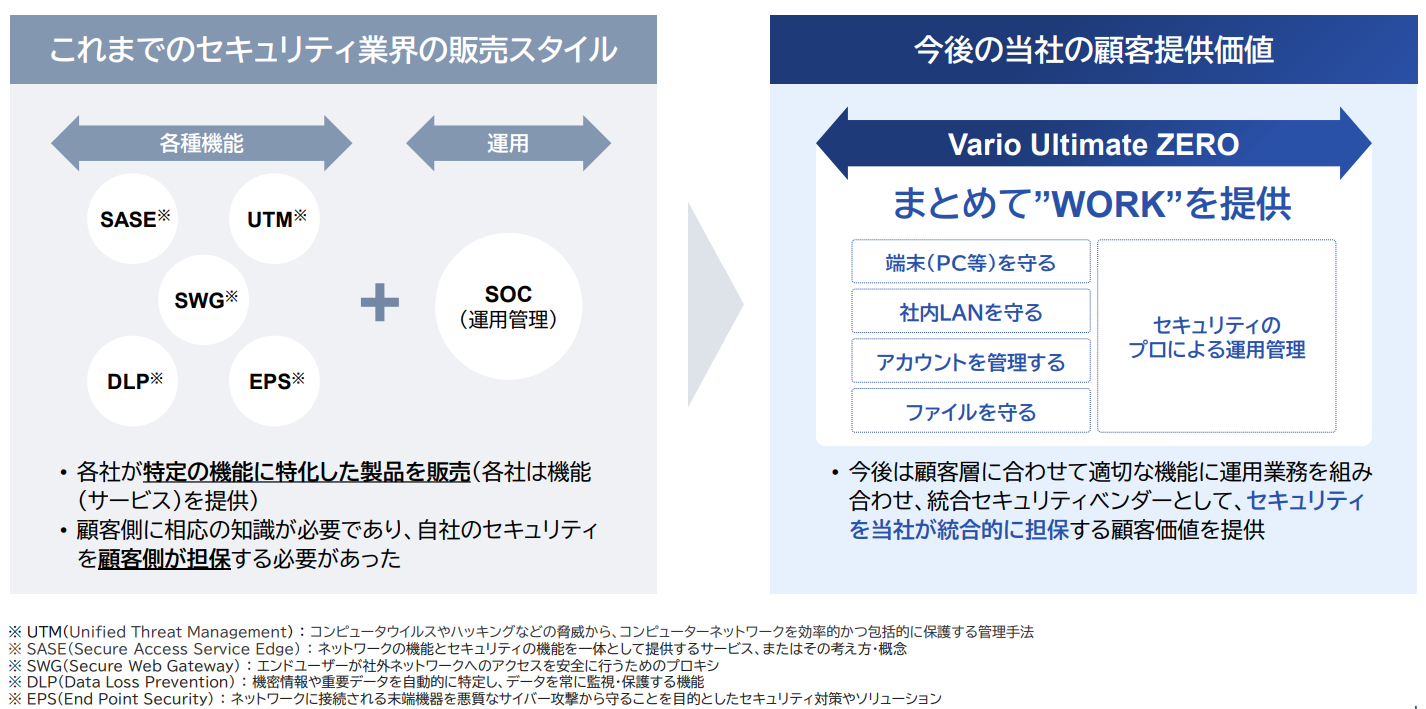

中長期的な事業投資により、セキュリティ対応領域の拡大と販売チャネルの拡大による成長を実現するために、以下3つの経営方針を掲げて推進する。

| 方針① | マネージドサービスの対応領域拡大・競争力強化 |

| 方針② | 成長セキュリティ市場への参入 |

| 方針③ | 既存販売網と異なる新規営業体制の強化 |

(同社資料より)

マネージドサービスの対応領域拡大・競争力強化」「成長セキュリティ市場への参入」「顧客ニーズにフォーカスした新たな販売体制構築

*方針①24時間365日の運用・管理、全国駆け付け体制強化

ゲートウェイセキュリティに加え、LANからクラウドまで、マネージドサービスの対応領域の拡大、他社商材活用による競争力強化を図る。

同時に、HEROZとのアライアンスなどAI活用による次世代運用基盤を構築し、安定的な収益基盤であるマネージドサービスの効率運用を強化する。

*方針②成長セキュリティ市場への参入

既存サービスを活かし、ゼロトラストセキュリティ領域へ参入する。

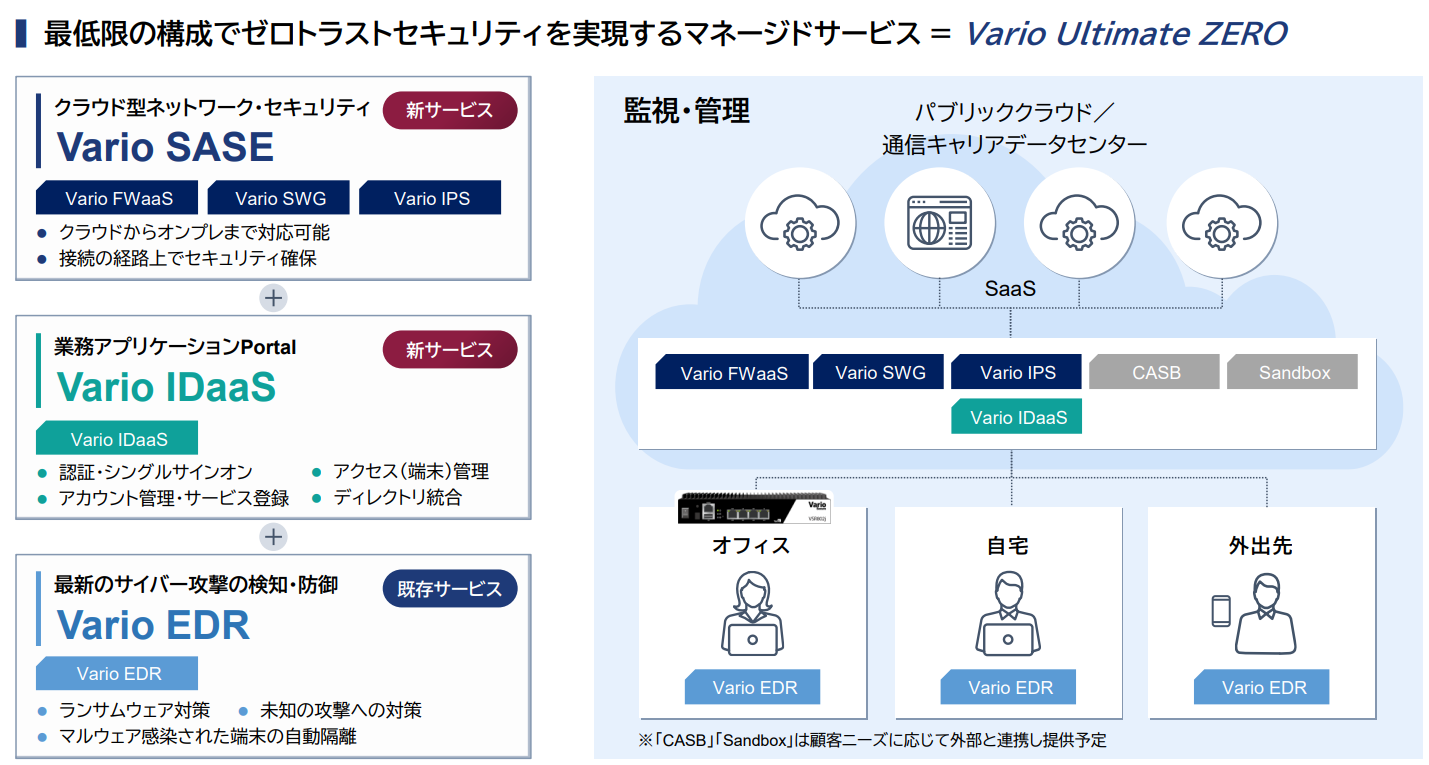

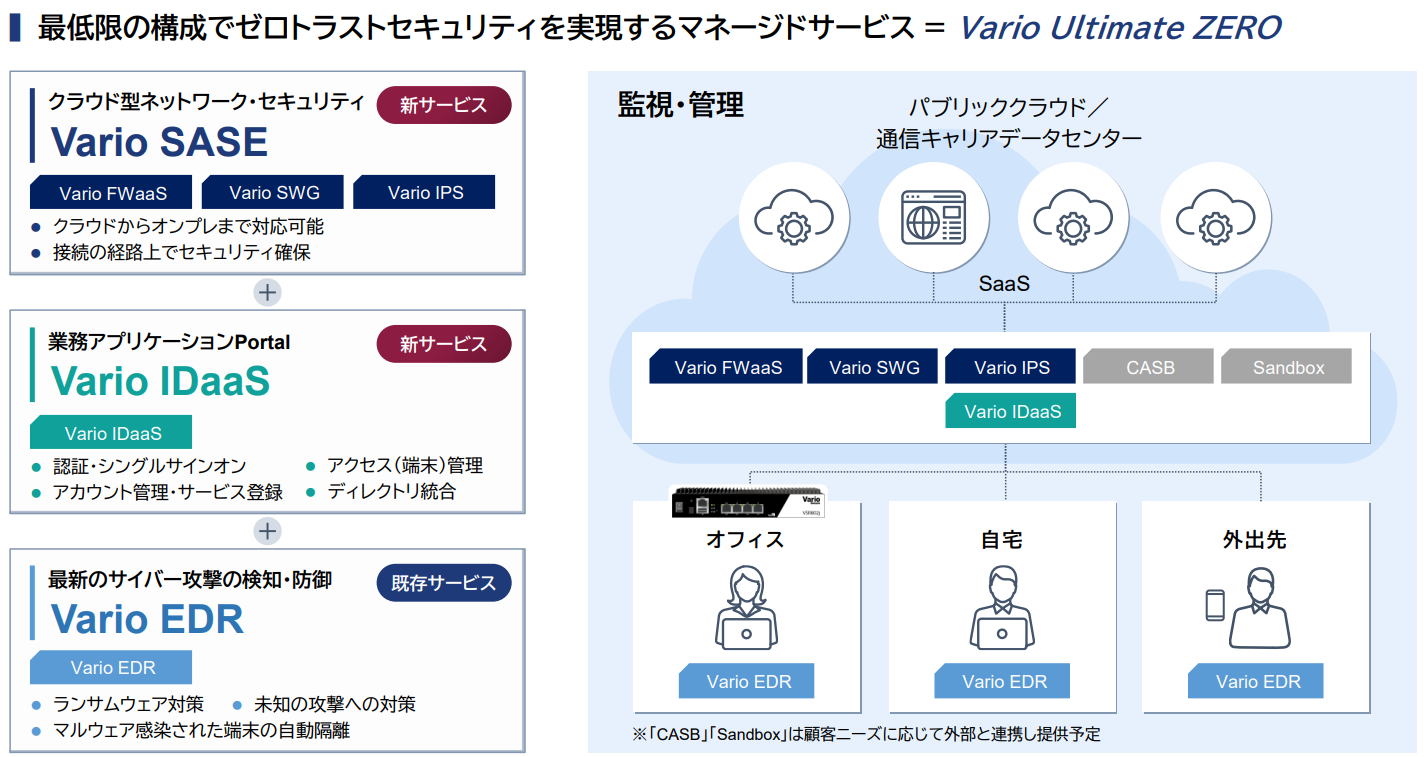

クラウドからオフィス環境まで同社が対象としている中堅・中小企業の規模に合ったセキュリティサービスを提供し、セキュリティの担保と運用保守の省力化を図る「Vario Ultimate ZERO」の提供を24年8月に開始した。

(同社資料より)

同社の顧客は中小企業が中心であるものの、伝統的なセキュリティ業界の特性から、顧客が各サービスを組み合わせて選ぶ、自社のセキュリティを顧客自身が担保するスタイルが中心であった。

大手顧客は自社でセキュリティに関する知見を有しており、そうした従来のスタイルでも問題ないが、同社の顧客層には同社がセキュリティを統合的に担保するセキュリティBPOベンダーとして、「Vario Ultimate ZERO」によって「まとめてWORK」を提供するスタイルを目指す考えだ。

(同社資料より)

*方針③顧客ニーズにフォーカスした新たな販売体制構築

従来の安定的な代理店経由を中心とする販売体制に加え、オンラインマーケティング、インサイドセールスへの積極投資により強力なダイレクトセールス体制を構築する。潜在顧客リストも充実してきたため、マーケティングオートメーションツールの利用なども含め、人員を大きく増やすことなく収益性、効率性を重視した体制により、新規顧客や新規の販売代理店開拓に取り組む。

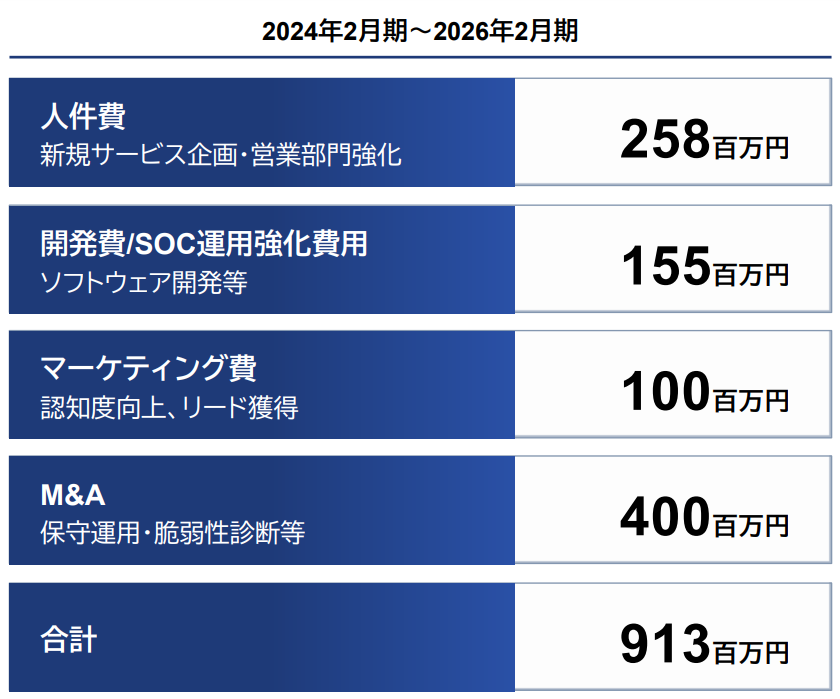

(4)中期投資計画

2024年2月期から2026年2月期の3年間に亘り、営業力強化のための人件費、開発費のほか、新たな販路の獲得のためにマーケティング費用を投下。M&Aにも4億円を投資し、合計約9億円の成長投資を実施する計画だ。

事業投資の一環としてM&Aに注力する。メインターゲットを「セキュリティ関連のIT会社」とし、ターゲットの絞り込みと優先順位付けを行い、同社とのシナジーが見込める会社との連携を目指す。

(同社資料より)

(5)中期経営目標

既存の統合型インターネットセキュリティの価値提供とお客様の課題を解決するクロスセルによる販売増、ゼロトラストセキュリティ商材「Vario Ultimate Zero」投入による新たな需要の取り込みにより、27年2月期 売上収益37億63百万円、営業利益9億20百万円を目標としている。

2024年2月期から2026年2月期の3年間、23年2月期比で、売上収益42.8%増(CAGR +9.3%)、営業利益58.3%増(CAGR +12.2%)の成長を目指している。

セキュリティ対応領域の拡大と販売チャネルの拡大による成長により、マネージドセキュリティサービスの売上構成比は23年2月期85.0%、24年2月期87%、25年2月期89%(予想)から、27年2月期94.3%へと上昇する見通し。

3.2025年2月期第2四半期決算概要

(1)業績概要

|

|

24/2期2Q |

対売上比 |

25/2期2Q |

対売上比 |

前年同期比 |

|

売上収益 |

1,306 |

100.0% |

1,354 |

100.0% |

+3.7% |

|

売上総利益 |

773 |

59.2% |

714 |

52.7% |

-7.6% |

|

販管費 |

482 |

36.9% |

442 |

32.6% |

-8.3% |

|

営業利益 |

290 |

22.3% |

273 |

20.2% |

-6.0% |

|

税引前利益 |

285 |

21.8% |

265 |

19.6% |

-6.9% |

|

四半期利益 |

190 |

14.6% |

182 |

13.5% |

-4.1% |

*単位:百万円

増収減益

売上収益は前年同期比3.7%増の13億54百万円。主力のマネージドセキュリティサービスが堅調に推移し、インテグレーションサービス事業もネットワーク構築が堅調に推移した。

営業利益は同6.0%減の2億73百万円。増収となったが、粗利率の低いインテグレーションサービス事業が伸長したことに加え、開発及び人的資本への投資により売上総利益は減少。販管費も減少したが減益となった。

(同社資料よりインベストメントブリッジ作成)

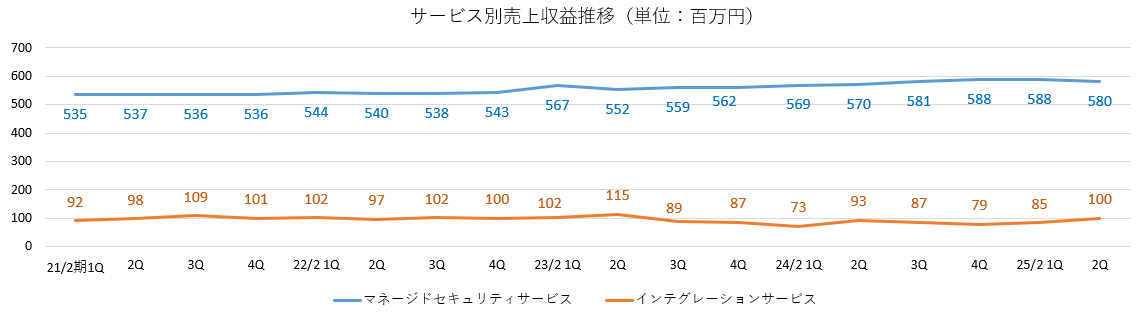

(2)サービス別動向

|

売上収益 |

24/2期2Q |

25/2期2Q |

前年同期比 |

|

マネージドセキュリティサービス |

1,139 |

1,168 |

+2.6% |

|

インテグレーションサービス |

166 |

185 |

+11.4% |

*単位:百万円

(同社資料よりインベストメントブリッジ作成)

①マネージドセキュリティサービス

VarioーEDRやVarioマネージドLAN /Wi-Fiのサービスラインナップ拡充を踏まえたクロスセルの強化により売り上げが拡大した。

24年8月末のエンドユーザー企業数は3,074社。2四半期連続の前四半期比減少となってはいるが、企業数は代理店が新規回線獲得に注力している時期か、アップセルに注力している時期かによって変動がある。長期傾向としては堅調に増加しており、解約率は引き続き1%以下の低水準で推移していることも合わせ、安定的な収益基盤が構築されていると同社では考えている。

(同社資料より)

(同社資料より)

パソコンやサーバー等の情報機器への侵入を検知、拡大を阻止するマルウェア対策や、データ保護と復旧を支援するランサムウェア対策が引き続き好調に推移している。

マルウェア検知・防御のためのVario Endpoint Securityの売上収益は前年同期比33.9%増となった。

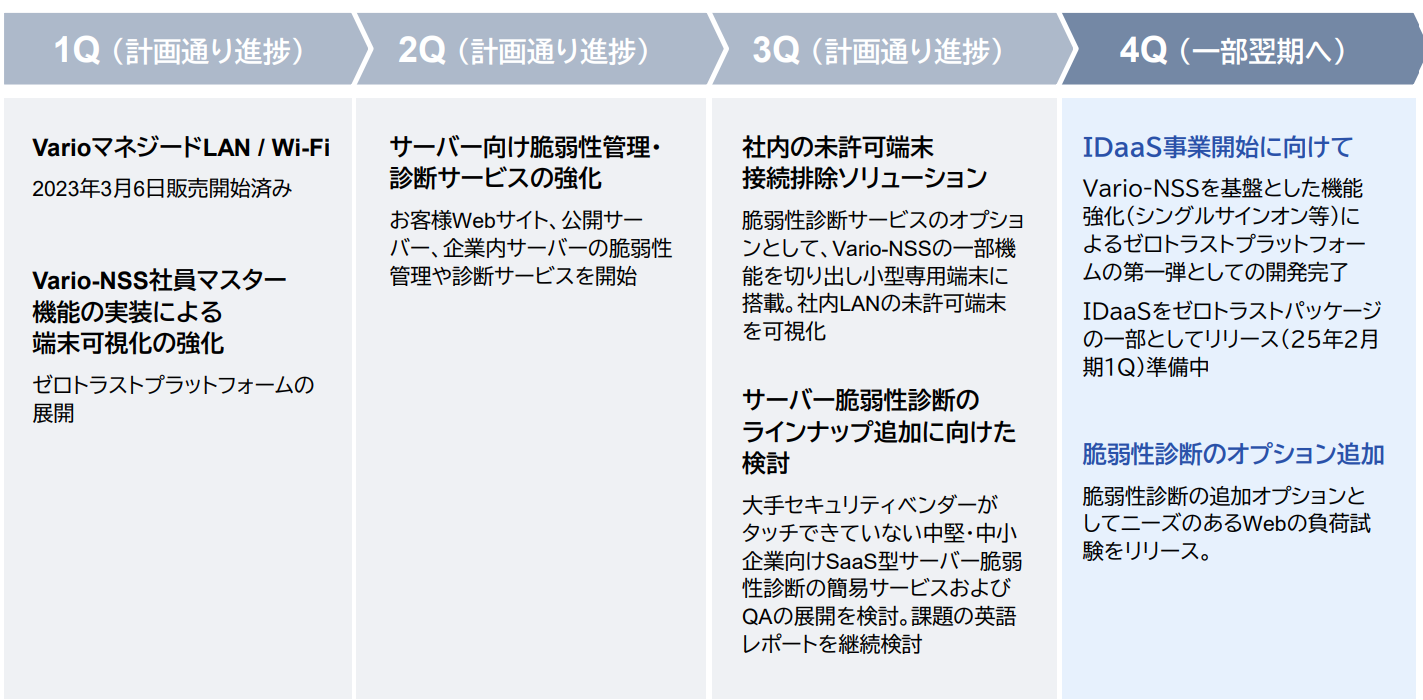

マネージドLAN/Wi-Fi、サーバー向け脆弱性管理・診断を、24年2月期上期にリリースしたほか、IDaaS事業開始に向けてVario-NSSを基盤とした機能強化(シングルサインオン等)によるゼロトラストプラットフォームの第一弾としての開発が完了するなど、新サービスのリリースはほぼ計画通りに進捗している。

25年2月期第2四半期には、セキュリティの担保と運用保守の省力化を図るゼロトラスト「Vario Ultimate ZERO」をリリースした。

(同社資料より)

②インテグレーションサービス

機器の調達や構築を行うネットワークインテグレーションサービスの売上収益は前年同期比48.9%増と大きく伸長した。

(3)事業トピックス

| 24年8月に、セキュリティの担保と運用保守の省力化を図るゼロトラスト「Vario Ultimate ZERO」をリリースした。

最新のサイバー攻撃の検知・防御を行う既存サービスである「Vario EDR」に加え、新サービスとしてリリースしたクラウド型ネットワーク・セキュリティ「Vario SASE」、業務アプリケーションPortal「Vario IDaaS」により成る「Vario Ultimate ZERO」は、クラウドからオフィス環境まで、最低限の構成で中堅・中小企業の規模に合ったセキュリティサービスを提供する。

(同社資料より) |

| 中計方針に基づき、マーケティング施策を強化している。直販による需要拡大を目指す。

24年5月より業界・企業規模等を限定した月次開催での自社ウェビナーを開始したほか、セキュリティコラム型メールマガジンの定期配信、同社サービスの活用事例を中心としたホワイトペーパーの追加、AI・人工知能EXPO(HEROZブース)への出展、製造業・建設業向けのリード獲得施策の実施、EDR/EPPの無料トライアルWEB申し込みの開始などに取り組んだ。 |

(4)財政状態と

キャッシュ・フロー

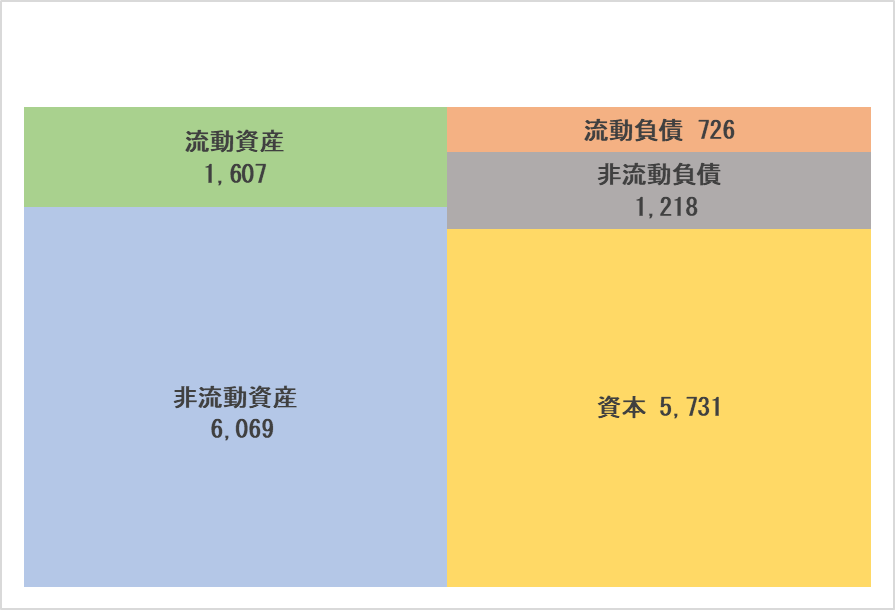

◎主要BS

|

24/2月末 |

24/8月末 |

増減 |

24/2月末 |

24/8月末 |

増減 |

||

|

流動資産 |

1,608 |

1,607 |

-1 |

流動負債 |

776 |

726 |

-49 |

|

現預金 |

822 |

794 |

-27 |

借入金 |

200 |

200 |

0 |

|

営業債権 |

458 |

482 |

+24 |

営業債務 |

106 |

117 |

10 |

|

非流動資産 |

6,041 |

6,069 |

+28 |

非流動負債 |

1,325 |

1,218 |

-106 |

|

有形固定資産 |

227 |

300 |

+72 |

借入金 |

1,100 |

1,000 |

-100 |

|

のれん |

5,054 |

5,054 |

0 |

負債合計 |

2,101 |

1,945 |

-156 |

|

無形固定資産 |

343 |

343 |

0 |

資本合計 |

5,548 |

5,731 |

+183 |

|

資産合計 |

7,649 |

7,676 |

+26 |

利益剰余金 |

2,745 |

2,928 |

+182 |

|

負債純資産合計 |

7,649 |

7,676 |

+26 |

||||

|

借入金合計 |

1,300 |

1,200 |

-100 |

*単位:百万円

借入金合計は前期末比1億円減少した。ネットD/Eレシオは前期末比1.5ポイント低下し7.1%。

自己資本比率は同2.2ポイント上昇し74.7%。

借入金の返済、財務健全化は計画通りに進んでいる。

*株式会社インベストメントブリッジが開示資料を基に作成。

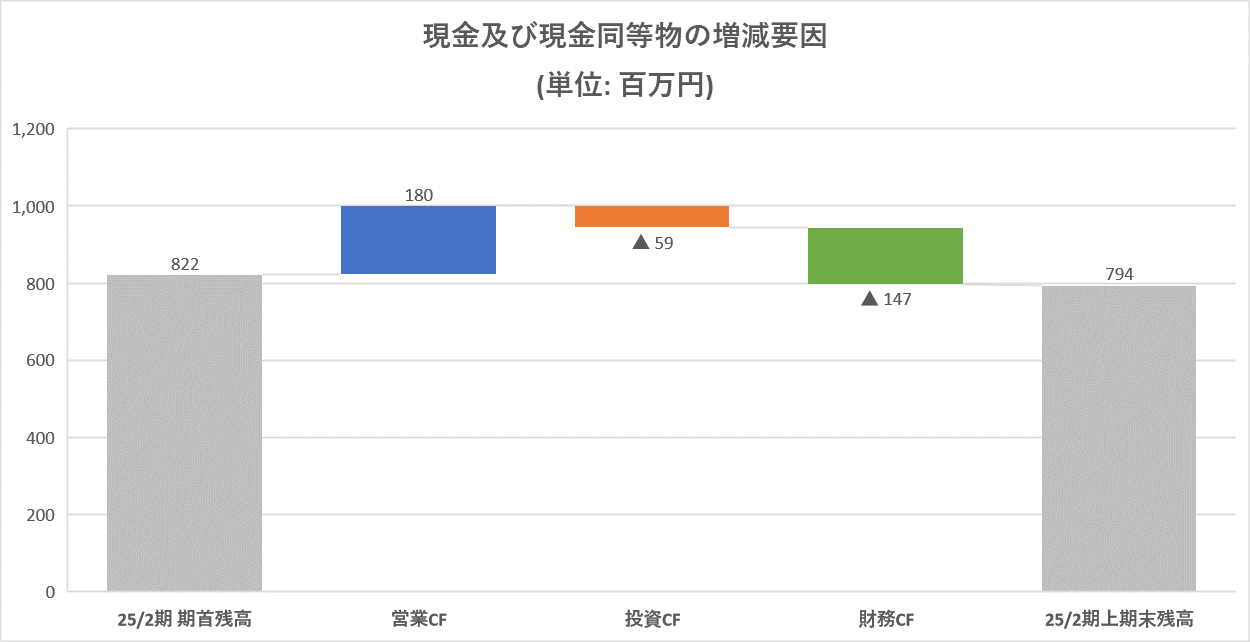

◎キャッシュ・フロー

|

24/2期上期 |

25/2期上期 |

増減 |

|

|

営業CF |

176 |

180 |

+3 |

|

投資CF |

-90 |

-59 |

+30 |

|

フリーCF |

85 |

120 |

+34 |

|

財務CF |

-331 |

-147 |

+183 |

|

現金同等物残高 |

793 |

794 |

+0 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

25年2月期上期の営業CF、フリーCFのプラス幅は、前年同期に比べ拡大。キャッシュポジションは変わらず。

4.2025年2月期業績予想

(1)業績概要

|

|

24/2期 |

対売上比 |

25/2期(予) |

対売上比 |

前期比 |

進捗率 |

|

売上収益 |

2,640 |

100.0% |

2,753 |

100.0% |

+4.3% |

49.2% |

|

営業利益 |

520 |

19.7% |

485 |

17.6% |

-6.9% |

56.4% |

|

税引前利益 |

509 |

19.3% |

474 |

17.2% |

-6.7% |

56.0% |

|

当期利益 |

347 |

13.2% |

336 |

12.2% |

-3.2% |

54.4% |

*単位:百万円

業績予想に変更なし、増収減益を予想

業績予想に変更は無い。売上収益は前期比4.3%増の27億53百万円、営業利益は同6.9%減の4億85百万円の予想。

マネージドセキュリティサービスは堅調な推移、インテグレーションサービスは減収を見込む。

着実な増収の下、ネットワーク・セキュリティオペレーションセンター(SOC)拡充のためのスタッフ採用、新規サービス企画および営業部門強化のための新規採用、新規販路開拓のためのマーケティング、ゼロトラストへの投資など中期的成長に向けた事業投資を積極的に実施する。ゼロトラストサービスの減価償却費増加もあり減益を計画している。

2027年2月期までは、更なる成長のための中期事業計画の実現に向けて、人材投資、サービス開発、M&A等への充当を優先するため、配当は今期も無配の予定。

(2)サービス別動向

|

売上収益 |

24/2期 |

25/2期(予) |

前期比 |

進捗率 |

|

マネージドセキュリティサービス |

2,308 |

2,452 |

+6.3% |

47.6% |

|

インテグレーションサービス |

332 |

300 |

-9.5% |

61.7% |

*単位:百万円

◎マネージドセキュリティサービス

増収予想。

サービスラインナップ拡充(マネージドLAN/Wi-Fiなど)を踏まえたクロスセルの強化、ゼロトラストの販売開始により新規事業を確立する。

◎インテグレーションサービス

需要が堅調なネットワーク構築を中心に事業を推進するものの、中小企業向け統合セキュリティ機器販売(VCR:Vario Communicate Router)は減収を見込んでいる。

5.山森社長に聞く

山森 郷司社長に、自身のミッション、成長のための取組み、株主・投資家へのメッセージ等を伺った。

山森社長は、IT企業数社でネットワークエンジニアの経験を積みながら、マネージメントのキャリアも重ねた後、2018年に同社取締役技術本部長として招聘され、2024年9月に代表取締役社長兼技術本部長に就任した。

エンジニアとしてのネットワークセキュリティ領域での実績に加え、同社入社以前も月額課金のサブスクリプション型サービスの事業に長く携わっており、双方において培った豊富な知見、経験を活かし同社を牽引することが期待されている。

Q:社長御自身のミッションは何であるとお考えですか

私は社長就任前、今年に入って経営戦略室を新設し、その室長、チーフストラテジーオフィサーのポジションに就いており、その立場から当社ビジネスの取組みについては変革が必要であると考えてきました。

当社のセキュリティビジネスは、顧客の中心である中小企業の方々にとっては、難解なビジネスになってしまっています。

お客様が望んでいるのは「社内LANを守ってほしい」「社内のパソコンを守ってほしい」「アカウントを守ってほしい」といった非常に明快なものです。

これに対し当社では、UTM、IDS、ADSなどなど、お客様に対して難しい用語を用いて製品やサービスの説明・提供を行ってきました。私としてはこうした現況を大きく変革し、お客様に分かりやすいサービスの提供を第一義とした営業方法を確立していきたいと考えています。

当社はVSRを始めとして様々な製品を自社開発している点を訴求してきましたが、本当の強み、競争優位性は「24時間、365日の運用体制」であるという点です。全国のビジネスパートナーとの協働体制により、日本全国どこへでも4時間以内に駆け付けることができ、お客様のセキュリティシステム運用を完全に代行することができます。

提供する商材やサービスが急に変わるわけではありませんが、この強みを前面に打ち出した売り方に変革し、これまでリーチできていなかった、セキュリティの状況がどうなっているのかわからない顧客層へも、パソコンを守りますよ、社内LANを守りますよ、アカウントを守りますよという明快な切り口で営業を推進していきたいと考えています。

Q:投資家としては、中期経営計画をどのように捉えておけばよろしいでしょうか?

中期成長戦略の目標自体に変更はありませんが、オーガニックな成長に加えて、今申し上げた営業方法の変革を行うことで、目標達成の道筋に変化が生まれることはあると思いますので、来年の通期決算時に、そうした訴求点は明確にしていきたいと考えています。

M&Aについては、メインターゲットを「セキュリティ関連のIT会社」とし、ターゲットの絞り込みと優先順位付けを行い、シナジーが見込める会社との連携を目指しています。

私は当社にジョインする前も、M&Aは複数件経験しており、PMI(Post Merger Integration、合併・買収後の統合プロセス)はスムーズに進めることができると考えています。

Q:では最後に株主・投資家に向けたメッセージをお願いします。

社長に就任後、株式市場の関係者の方々とお話しする機会が増えていますが、「経営も堅実で、利益率も高水準。24時間・365日の運用体制を有するなど、ポテンシャルは極めて高いのに株式市場での評価が低いのは、やはりIRが不足しているのではないか」といったご指摘を頂きました。

そうした外部の声を真摯に受け止め、私を始めとした経営層のミッションとして当社のビジネスモデルや優位性をもっとしっかりとアピールしていくことをお約束したいと思っています。

セキュリティの世界は、歴史的に見ても、世の中を大きく変える発明やイノベーションが生まれにくい世界です。ですので、当社はその強みである24時間・365日の運用体制を訴求しながら、新たな営業方法で顧客を積極的に開拓し、数値面での成果にも繋げていきたいと考えています。

是非当社の今後にご期待いただきたいと思います。

6.今後の注目点

山森社長は、エンジニアとしてのネットワークセキュリティ領域での実績に加え、同社入社以前も月額課金のサブスクリプション型サービスの事業に長く携わっており、双方において培った豊富な知見、経験を活かし同社を牽引することが期待されている。これまで同社では、UTM、IDS、ADS等、顧客に対して難しい用語を用いて製品やサービスの説明・提供を行ってきたが、顧客のニーズは、「社内LANを守ってほしい」「社内のパソコンを守ってほしい」「アカウントを守ってほしい」といった非常に明快なものであり、現況の営業手法を大きく変革し、分かりやすいサービスの提供を第一義とした営業方法を確立していきたいと考えている。

中期経営計画の目標数値に変更は無いものの、そこに至る道筋が新たに示され、成長実現の確度がより一層高まることを期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外3名(うち、独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年10月10日

<基本的な考え方>

当社は、「インターネットを利用する全ての企業が安心で快適にビジネスを遂行できるよう、日本そして世界へ全力でサービスを提供する。」をミッションとして掲げ、様々なステークホルダーの方々のご期待に応えるために、事業活動を推進しております。その根幹となる、コーポレート・ガバナンスに基づく事業運営は、経営上の最重要項目であり、経営の効率化と監視体制を強化した透明性の高い経営をとおして、企業価値の向上に積極的に取り組んでまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

開示内容 |

| <補充原則2-4① 人材の多様性の確保> | 当社は、企業価値の向上のためには、当社ミッションを一人一人が具現化していくことが重要であると考えており、性別、国籍、障害の有無等の属性に依るところなく、優秀な人材を積極的に登用し、多様性の確保に取り組んでおります。中長期的な人材育成と社内環境整備等の方針については検討を進めてまいります。 |

| <補充原則 3-1③ サステナビリティについての取り組み等> | 当社は、事業を営むすべての企業が安心で快適にインターネットを利用することができるよう、総合的なネットワークセキュリティサービスを提供しており、当社の事業を推進することで、持続的な社会のサステナビリティをめぐる課題解決に対応していると考えております。人的資本や知的財産への投資等に関しては、今後、開示することを検討しております。 |

| <原則5-2.経営戦略や経営計画の策定・公表> | 当社は、経営戦略及び収益計画を策定し、取締役間で共有しております。収益力や資本効率に関しては、企業規模がまだ小さいなか機動的な戦略変更が可能であるように開示いたしておりません。今後、企業規模が一定程度になった段階で開示についても検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| <原則1-4.政策保有株式> | 当社は政策保有株式を保有しておりません。また、株式の保有を通じた保有先との提携が当社の中長期的な企業価値の向上に寄与し、かつ、保有による便益やリスクと当社の資本コストとの比較分析等の客観的な検証に基づいて株主の利益に繋がると判断される場合でない限り、保有しない方針でおります。 |

| <原則3-1.情報開示の充実> | 当社は、法定開示要件を適時、適格に行うことに加え、下記事項における方針を掲載しております。

(ⅰ) 経営理念等や経営戦略、経営計画 当社の「企業理念」は、当社のウェブサイトに掲載しております。 http://www.variosecure.net/company/mission/ (ⅱ) コーポレート・ガバナンスに関する基本的な考え方と基本方針 コーポレート・ガバナンスに関する基本的な考え方と基本方針については、本報告書「Ⅰ.1.基本的な考え方」に記載のとおりです。 (ⅲ) 取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続 取締役会は、取締役に関する報酬制度・方針、具体的な報酬額の決定にあたっての算定方法並びに個別報酬額について、任意の報酬委員会に諮問しております。取締役会では株主総会の決議により承認された報酬限度額の範囲内で、任意の報酬委員会から答申された個別の報酬額にて代表取締役が最終決定することを決議しております。 (ⅳ) 取締役会が経営陣幹部の選解任と取締役候補の指名を行うに当たっての方針と手続 取締役の選解任については、各々経営者としての人格に加え、経営者としての経験、実績、専門性を加味して総合的に判断のうえ、取締役会が決定します。 (ⅴ) 取締役会が経営陣幹部の選解任と取締役候補の指名を行う際の、個々の選任・指名についての説明 個々の選任理由については、毎期の定時株主総会もしくは臨時株主総会に記載のとおりです。 |

| 補充原則4-1② 中期経営計画に関する情報開示 | 当社は中期経営計画を公表し、その実現に向けて努力しております。中期経営計画の進捗状況については、適宜、環境の変化や戦略の変更等を勘案して修正を図りながら、その達成に向けて取り組んでいく方針です。 |

| <原則5-1.株主との建設的な対話に関する方針> | 当社は、株主総会のみならず、日々、株主との対話を促進するためにIR部門が窓口となり、ホームページや電話を通じて、情報の提供を行ってまいります。なお、対話を通じた投資家、株主からの意見は都度、経営陣へ報告する体制を取っております。 |

</p