ヨシムラ・フード・ホールディングス(2884) 国内・海外とも増収 大幅な増益

|

吉村 元久 代表取締役CEO |

株式会社ヨシムラ・フード・ホールディングス(2884) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

食料品(製造業) |

|

代表取締役CEO |

吉村 元久 |

|

所在地 |

東京都千代田区内幸町二丁目2番2号 富国生命ビル18階 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,402円 |

23,876,621株 |

33,475百万円 |

12.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

47.02円 |

29.8倍 |

367.67円 |

3.8倍 |

*株価は4/16終値。各数値は24年2月期決算短信より。

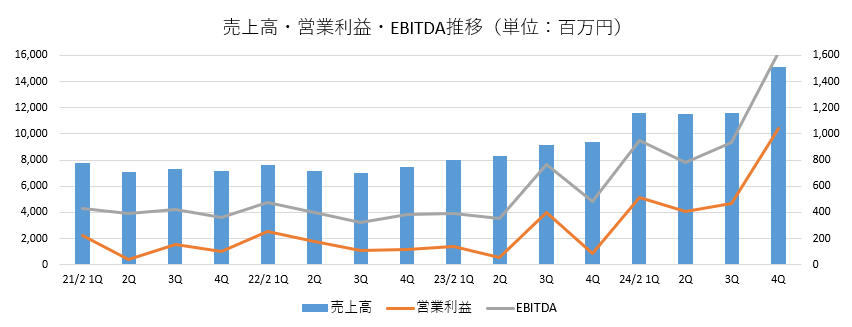

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2021年2月 |

29,289 |

523 |

787 |

417 |

18.59 |

0.00 |

|

2022年2月 |

29,283 |

655 |

993 |

500 |

21.03 |

0.00 |

|

2023年2月 |

34,937 |

678 |

1,323 |

613 |

25.77 |

0.00 |

|

2024年2月 |

49,781 |

2,429 |

3,052 |

1,028 |

43.43 |

0.00 |

|

2025年2月(予) |

58,215 |

2,744 |

2,671 |

1,113 |

47.02 |

0.00 |

*単位:百万円。予想は会社側予想。

株式会社ヨシムラ・フード・ホールディングスの2024年2月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年2月期決算概要

3.2025年2月期業績予想

4.成長戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24年2月期の売上高は前期比42.5%増の497億81百万円。国内・海外とも増収。23年2月期、24年2月期のM&Aによる新規グループ会社が寄与した。営業利益は同257.9%増の24億29百万円。販管費も同25.0%増加したがこれを吸収し大幅な増益となった。国内事業はマルキチ、ワイエスフーズのグループ化に加え、原材料価格の高騰に伴って行った価格改定、不採算取引の停止、生産品目の絞り込みが効果を表した。一部企業における競争環境の良化も寄与した。海外事業はコロナ禍からの回復により売上が増加したことで増益となった。

- 25年2月期の売上高は前期比16.9%増の582億15百万円、営業利益は同12.9%増の27億44百万円、EBITDAは同13.9%増の48億89百万円の予想。既存企業のオーガニックな成長に加え、ワイエスフーズの損益取り込みが通期で開始される。経常利益に関しては、前期計上した為替差益、補助金収入、投資有価証券売却益などの一過性の利益は計上していない。

- 23年8月に、東京電力福島第一原子力発電所のALPS処理水の海洋放出を理由として、中国が日本産水産物の輸入を全面的に停止し、中国は現在も輸入禁止措置を継続している。こうした状況下、シンガポールで水産品卸売業を行う子会社Sin Hin Frozen Food Private Limitedのパートナー企業が、タイ、ベトナムで加工を開始し、ワイエスフーズは冷凍両貝(殻付きホタテ)の出荷を開始した。 その他の取引先からもワイエスフーズ、マルキチに対する冷凍両貝の引き合いが増加している。

- 株主満足度の向上のため保有株数に応じた優待品の金額と増額すると同時に、中長期の保有を促すために、株主優待の対象条件に1年以上の継続保有要件を追加した。また、1万株以上の株式を1年以上保有している株主に向けてプレミアムな優待制度を新設した。

- 24年2月期は、マルキチ、ワイエスフーズのグループ化もあり、大幅な増収増益となった。会社を売却するということが容易に受け入れられない時代から、苦労を重ねながらも、日本の中小食品企業の未来のために約15年にわたって積み上げてきたノウハウや実績が評価された決算であったと、吉村社長は考えている。今期以降もM&Aのペース、規模は更に引き上げられるものと思われる。リリースに期待したい。

1.会社概要

優れた商品や技術力を有しながらも、事業承継など様々な問題を抱えている全国の中小食品企業をM&Aによりグループ化。中核スキルである「中小企業支援プラットフォーム」により問題を解決し、グループ各社を活性化することで、グループ全体の成長を図っている。投資ファンドや大企業に対する圧倒的な優位性、強固な参入障壁が強み。アライアンスによる成長加速を目指している。2024年2月末時点の主要連結子会社は28社。

【1-1 沿革】

大和證券株式会社、モルガン・スタンレー証券株式会社の事業法人部で上場企業の資金調達やM&Aなどを手掛けていた吉村氏は、ある時、経営難に陥っているが買い手の見つからない食品会社を紹介される。

元より、大和證券在籍中の米国MBA留学時から「食」を通じて日本がもっと高く評価されるべきだと強く感じていた吉村氏は、2008年3月、(株)ヨシムラ・フード・ホールディングスの前身となる(株)エルパートナーズを設立し、個人でこの食品会社を引受け、それまでに培ってきた経験やネットワークなどを活用して活性化に取り組んだところ、黒字化に成功。

この評判を聞き、多くの中小食品会社が支援を求めてきたところ、1社ごと個別に手掛けるのではなく、持株会社体制の下で、商品開発、製造、販売などの各機能を相互に補完することにより効率的に成果も上げることができると判断し、2009年8月、商号を(株)ヨシムラ・フード・ホールディングスとした。

以降も、事業承継問題を抱えたり、単独での経営に行き詰まったりした企業のグループ化を進めていく。大手食品会社や投資ファンドと競合しない独自のポジショニングや売却を前提としないというポリシーが評価され、産業革新機構や日本たばこ産業(JT)などから出資を受けるとともに、業容も拡大。2016年3月に東証マザーズに上場し、2017年3月には東証1部に市場変更した。2022年4月、プライム市場に移行。

日本企業のみでなく、シンガポール、マレーシアなど、海外企業のグループ化も進め、更なる成長を追求している。

【1-2 目指す社会像】

企業としての社会的存在意義を改めて『いつまでも、この“おいしい”を楽しめる社会へ ~消費者が多様な食文化を享受できる豊かさの実現~』をミッションとし、ビジョン(果たすべき役割)、バリューズ(大切にする価値観)を改めて示すこととした。

| ミッション

いつまでも、この“おいしい”を楽しめる社会へ~消費者が多様な食文化を享受できる豊かさの実現~ |

*私たちは、人々が、多種多様な選択肢から自分の嗜好に合わせて自由に選択でき、それが尊重される社会こそ、豊かで幸せであると考えます。

*私たちは、世界中の消費者が、多種多様で高品質な“おいしい”を自由に選択し、それを楽しめる豊かな社会を目指してまいります。 |

| ビジョン

地域の“おいしい”を守り、育て、世界へ |

*私たちは、「いつまでもこの“おいしい”を楽しめる社会」を実現するため、日本および世界で大切にされてきた“おいしい”を見つけ、守り、育て、世界へと届けてまいります。

*そのために、私たち独自の“おいしい”を見つける目利き力、“おいしい”を守る事業基盤、“おいしい”を育てる支援機能、“おいしい”を世界へと届ける販売網を構築してまいります。 *その結果として、世界の食文化と多様化、地域社会の活性化を推進するグローバルプロデューサーとなります。 |

| バリューズ

「あなた“らしさ”を大切にします」 |

*私たちは、私たちに関わる全ての方のあなた“らしさ”を大切にします。

*私たちは、私たちのグループで働く社員の“個性”、“新しい発想”、“チャレンジ精神”を大切にします。 *私たちは、私たちのグループ企業が持つ“歴史”、“文化”、“社員”、“取引先”、“地域社会”を大切にします。 *私たちは、私たちのグループ企業が持つ“強み”を伸ばし、“弱み”を補い合い、共に成長してまいります。 *私たちは、私たちに関わる全ての人の“らしさ”を大切にした結果、多様な選択肢のある豊かな社会づくりに貢献します。 |

【1-3 市場環境・設立の背景】

日本全国の中小企業の支援・活性化を目的として設立された同社は、中小食品企業を取り巻く状況について以下のように述べている。

(同社有価証券報告書、同社資料を基にインベストメントブリッジが抜粋・要約・編集)

(中小食品企業を取り巻く状況)

*日本食は世界的にも極めて高い評価を受け注目されている分野であると同時に、国内の食品産業は1990年代から一貫して事業所数、雇用者数、GDPの面から最大級の業種であり、日本が誇る基幹産業。

*企業数の99%は中小企業で、それぞれが優れた商品や技術力を有している。

*しかし、少子高齢化等により国内の市場規模は縮小し続けており、一部の中小食品企業にとっては、単独での生き残りが難しい経営環境が続いている。

*そのため、多くの企業が事業継続をあきらめて廃業や事業停止を選択せざるを得ない状況となっている。

(中小企業の事業承継の状況)

*経営者の平均引退年齢は70歳前後となる中、経営者の平均年齢は63.76歳に達し、今後7年間で約50%の経営者が平均引退年齢を迎えることが予想される。

*そうした中、国内企業の半数以上にあたる53.9%が後継者不在となっており、現時点において事業承継を考えている企業は、全産業合計で33%にとどまるなど、事業承継の準備は進んでいない。

*加えて、2020年の中小企業の休業・廃業件数は49,698件と2007年の約21,000件から13年で急増している。

(中小企業庁「中小企業白書」(2023年版)、㈱東京商工リサーチ「全国社長の年齢」(2023年)、㈱帝国データバンク全国「後継者不在企業」動向調査(2023年)、中小企業庁「中小企業実態基本調査」(令和4年確報(令和3年度決算実績))などより)

(中小食品企業における事業承継の受け皿の状況)

*中小食品企業における事業承継ニーズが高まる一方で、受け皿となる会社や組織は少ない。

*中小食品企業は大企業が受け皿となるには規模が小さいことが多く、また、投資ファンドは、単独での高い成長と数年以内の売却を主な目的としていることから、成熟市場にある中小食品企業は投資対象になりにくい。

*こうしたことから事業承継の担い手は圧倒的に不足している。

【1-4 事業内容】

同社グループは、ヨシムラ・フード・ホールディングスを持株会社として、24年2月末現在、主要連結子会社28社で構成されている。

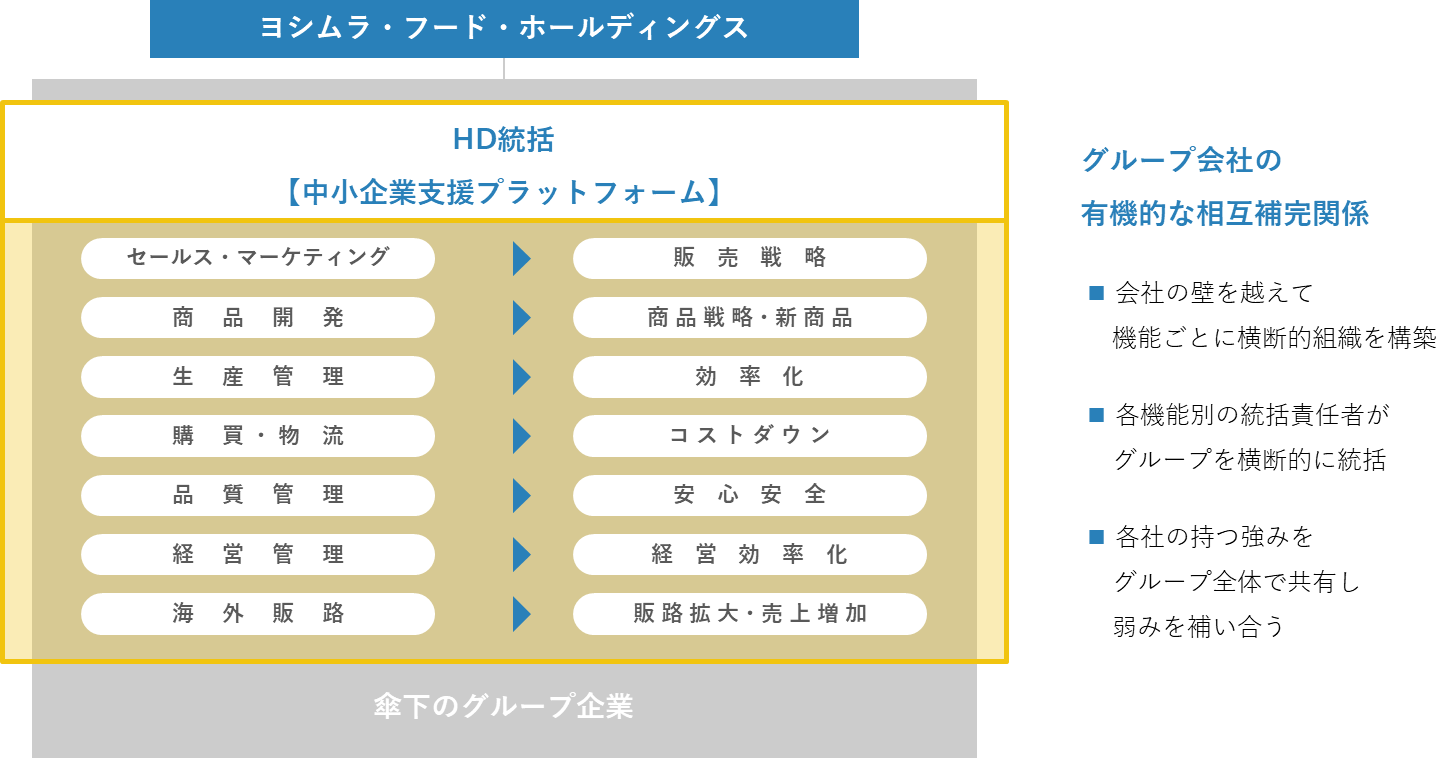

ヨシムラ・フード・ホールディングスは、食品の製造および販売をおこなう中小企業の支援・活性化を目的とし、後継者難に直面している中小食品企業をM&Aでグループ化。グループ全社の経営戦略の立案・実行および経営管理をおこなうとともに、グループ会社に対し、セールス・マーケティング、生産管理、購買・物流、商品開発、品質管理、経営管理といった機能ごとに支援および統括をおこなっている。

①ビジネスモデル

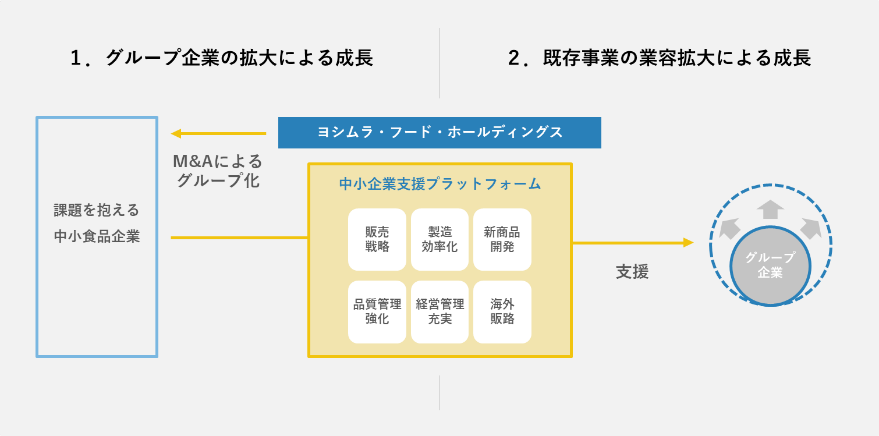

同社は食品業界において独自のビジネスモデルを構築しており、2つのエンジンによって成長を追求している。

一つはM&Aを通じたグループ企業数の拡大による成長。

2008年の創業以来、同社が受け皿となることで、事業承継や経営難などの問題を抱える中小食品企業が廃業・事業停止に至ることを防ぎ、それらの問題を解決してきた。

近年は日本企業のみでなく海外企業のグループ化にも注力している。

案件のソーシングは、M&A仲介会社、地銀を中心とした地方金融機関、弁護士、会計士からの紹介による「間接的アプローチ」が中心であったが、今後はスピードアップのため、ターゲットリストを作成して自らアプローチをすることや、アライアンス先である国分グループ本社のネットワークを活用することで、将来的なM&Aに向けた関係を構築する「直接的アプローチ」を強化し、より主体的、積極的に案件を発掘していく考えだ。

もう一つが、既存グループ会社の業容拡大による成長。

優れた製品や技術を持ちながらも、販路がない、人手が足りない、経営管理が不十分などの理由で成長できない企業に対し、「中小企業支援プラットフォーム」が各機能別に統括することで、課題を解決し各社の業容拡大を支援している。

(同社資料より)

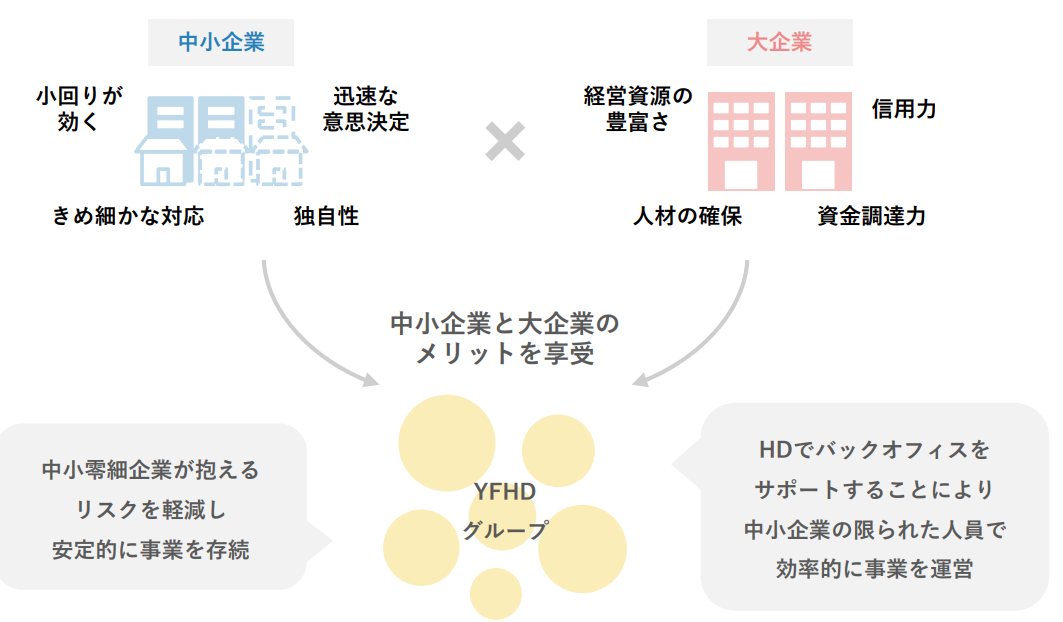

「中小企業支援プラットフォームとは?」

この独自のビジネスモデルの核となるのが、同社が食品の製造・販売に特化して取り組んできた実績とノウハウの蓄積により構築した「中小企業支援プラットフォーム」だ。

持株会社として、グループ全社の経営戦略の立案・実行および経営管理をおこなう同社は、各グループ会社が行う業務(セールス・マーケティング、生産管理、購買・物流、商品開発、品質管理、経営管理、人材確保など)を、同社の統括責任者が会社の壁を超えて横断的に統括し、有機的に結び付けて経営を支援することで、各社経営基盤の強化を図っている。

例えば、優れた製品を持っているが売上が伸び悩んでいるA社には、全国的な販売網を有するB社の販路を利用したり、販売ノウハウを活用したりするといったことである。また、上場企業である同社の信用力を活用した資金調達力によって安定した資金繰りを実現している。

グループ内で最もノウハウを有した人物が統括責任者に就くことにより、連携をより効果的なものとしている。

このように、グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みが「中小企業支援プラットフォーム」である。

「中小企業支援プラットフォーム」は、現在の体制においても有効に機能し効果をあげているが、今後さらに子会社が増加することにより、新たな強みとなるノウハウが加わりグループの経営資源もさらに蓄積され、それによって既存の子会社にとっても業績拡大の機会や生産効率化ノウハウの獲得などを図ることができるという新たなシナジーが生じることとなる。

このようなプラットフォームの拡張性はヨシムラ・フード・ホールディングスの事業基盤をさらに強固なものとする。

(同社資料より)

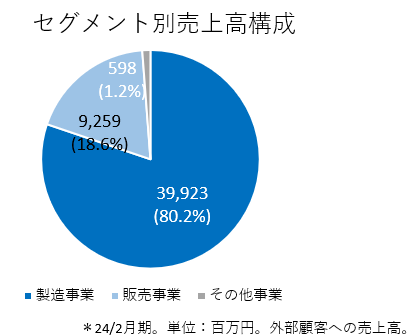

②セグメント

主要なセグメントは、「製造事業セグメント」と「販売事業セグメント」の2つ。「その他事業」は、不動産賃貸および管理事業等、イベント・メディア・マーケティング事業等で構成。

◎製造事業セグメント

それぞれの会社が独自の商品を開発、製造し、国内企業は主に卸売業者を通じて日本全国のスーパーマーケット、コンビニエンスストア、ドラッグストア、飲食店等へ販売し、ホタテを中心とした海産物については、主に輸出企業などへ販売をしている。海外企業は主にシンガポールおよびマレーシアのホテル、飲食店、スーパーマーケット等へ販売している。2024年2月末現在、グループ会社は以下の25社。

(製造事業セグメント グループ会社)

|

会社名 |

特色 |

| 楽陽食品株式会社

(東京都足立区) |

国内5カ所の工場で、チルドシウマイおよびチルド餃子を製造販売している。チルドシウマイの生産量は国内トップシェアである。 |

| 株式会社オーブン

(愛媛県四国中央市) |

供給量が限られた広島県産カキを調達する独自のルートをもち、かきフライを主力商品として、鶏なんこつのから揚げやささみフライ等を製造販売している。 |

| 白石興産株式会社

(宮城県白石市) |

1886年創業、宮城県白石市特産の白石温麺を主力商品とし、伝統的な製法により製造される乾麺等の製造販売をおこなっている。 |

| 株式会社桜顔酒造

(岩手県盛岡市) |

1973年、岩手県の地場の10の酒蔵が結集して設立。日本最大の杜氏集団である「南部杜氏」の技により生み出された日本酒は、フルーティな味わいで高い評価。 |

| 株式会社ダイショウ

(埼玉県比企郡ときがわ町) |

ピーナッツバターのパイオニアであり。独自の製法により作られる「ピーナッツバタークリーミー」は1985年の販売開始以来続くロングセラー商品。 |

| 株式会社雄北水産

(神奈川県足柄上郡大井町) |

船上で捕獲直後にマイナス50度からマイナス60度で瞬間冷凍される船凍品のマグロ等を使用したねぎとろ、まぐろ切り落としを製造販売。 |

| 純和食品株式会社

(埼玉県熊谷市) |

埼玉県HACCPを取得するなど、万全な生産管理体制を構築しており、ゼリーの製造においては新興企業ながら、大手GMSに評価されるなど、技術力と商品力には定評がある。 |

| 株式会社エスケーフーズ

(埼玉県大里郡寄居町) |

チルド・冷凍とんかつ等の製造販売を主力とし、顧客ニーズに対応する製品を生産している。また、商社等を介さず、直接仕入れ、直接販売もおこなっている。 |

| 株式会社ヤマニ野口水産

(北海道留萌市) |

半世紀にわたり、北海道特産品である鮭とばや、にしん等を熟練工によって独自の製法により製造販売している。 |

| JSTT SINGAPORE PTE.LTD.

(シンガポール) |

シンガポールにおいて、空輸で運ばれた新鮮な日本産の魚介類等を使用し、寿司、巻物、おにぎり等の製造販売をおこなっている。 |

| 株式会社おむすびころりん本舗

(長野県安曇野市) |

自社開発のフリーズドライ装置により、製菓原料、非常食等を製造している。 |

| 株式会社まるかわ食品

(静岡県磐田市) |

浜松エリアにおける餃子の有名店。こだわりぬいた素材で創業以来秘伝のレシピにより餃子の製造・販売をおこなっている。 |

| PACIFIC SORBY PTE. LTD.

(シンガポール) |

シンガポールにおいて、チルド及び冷凍水産品の加工、卸売りをおこなっている。 |

| 株式会社森養魚場

(岐阜県大垣市) |

養殖鮎の生産量は国内トップであり、採卵・ふ化から育成・出荷まで安定的に生産できる独自のノウハウを蓄積している。また、雄雌を産み分ける技術も有している。 |

| NKR CONTINENTAL PTE. LTD.

(シンガポール) |

シンガポールおよび子会社のあるマレーシアにおいて、厨房機器の製造、輸入販売、設計施工、メンテナンスをおこなっている。 |

| 株式会社香り芽本舗

(島根県出雲市) |

ソフトタイプのわかめふりかけ、ひじきふりかけ、わかめスープ、わかめ茶漬け等の自社商品からOEM商品まで、高品質かつ多様なラインアップの商品を製造している。 |

| 十二堂株式会社

(福岡県太宰府市) |

ソフトふりかけ「梅の実ひじき」等を製造、販売。全国に多くのファンを持ち根強い人気を誇る。 |

| 株式会社小田喜商店

(茨城県笠間市) |

茨城県「岩間の栗」を中心とした製品の製造・販売をおこなっている。 |

| 株式会社細川食品

(香川県三豊市) |

国産野菜を使用したかき揚げ、チヂミなどの冷凍総菜や、赤飯などの冷凍米飯製品を製造している。 |

| 株式会社丸太太兵衛小林製麺

(北海道札幌市) |

生麺(ラーメン)の製造・販売を中心に、餃子の皮の製造及びたれ等調味料の販売もおこなっている。 |

| 株式会社林久右衛門商店

(福岡県福岡市) |

独自に開発した最中に入ったお吸物を主力商品とし、削り節、だしの製造加工・販売をおこなっている。 |

| 株式会社マルキチ

(北海道網走市) |

オホーツク海で獲れる大粒で肉厚なホタテを中心に、サケ、イクラ、カニ等の製造加工・販売をおこなっている。 |

| 株式会社ワイエスフーズ

(北海道茅部郡森町) |

北海道でも有数の漁場と言われる噴火湾で採れるホタテを中心に、サケ、イクラ、イカ等の製造加工・販売をおこなっている。 |

| 株式会社マタツ水産

(北海道山越郡長万部町) |

主に北海道長万部で採れたホタテやサケなどを高度な技術と先進的な設備で加工し、販売している。 |

| 有限会社オガネサン清藤水産

(北海道茅部郡森町) |

噴火湾で採れた新鮮なホタテを片貝に加工し、販売しており、片貝の生産量では国内で圧倒的なシェアを誇っている。 |

◎販売事業セグメント

販売力と企画力を強みとしており、国内企業は主に産業給食事業者、生活協同組合等へ、海外企業は主にスーパーマーケット、ホテル、飲食店等へ販売をおこなっている。2024年2月末現在、グループ会社は以下の4社。

(販売事業セグメント グループ会社)

|

会社名 |

特色 |

| ㈱ヨシムラ・フード

(埼玉県越谷市) |

業務用食材の企画・販売を主とし、自社で物流機能を持たず、販売先へ直送するビジネスモデルを構築している。 |

| ㈱ジョイ・ダイニング・プロダクツ

(埼玉県越谷市) |

冷凍食品の企画・販売をおこなっている。日本全国の生活協同組合に直接口座を有しており、それを活用してグループ商品の販売もおこなっている。 |

| SIN HIN FROZEN FOOD PRIVATE LIMITED(シンガポール) | アジア各地の有力な水産会社から高品質かつ安心・安全な冷凍水産品および冷凍水産加工品を仕入れ販売している。 |

| 株式会社ワイエス海商

(北海道茅部郡森町) |

「食の宝庫」といわれる北海道の食材を厳選し、店舗やインターネットを通じて販売しているほか、温浴施設や飲食店を運営している。 |

◎その他セグメント

2024年2月末現在、グループ会社は以下の2社。

(その他セグメント グループ会社)

|

会社名 |

特色 |

| SHARIKAT NATIONAL FOOD

(シンガポール) |

シンガポールにおいて食品工場兼食品用低温倉庫を所有し不動産賃貸業をおこなっている。 |

| 株式会社ONESTORY

(東京都港区) |

イベントビジネス等を実施。地域に眠る「食」や「文化」等を再発掘・再編集し、プレミアムなコンテンツとしてプロデュースしている。 |

【1-5 特徴と強み】

①事業承継の受け皿としての優位性

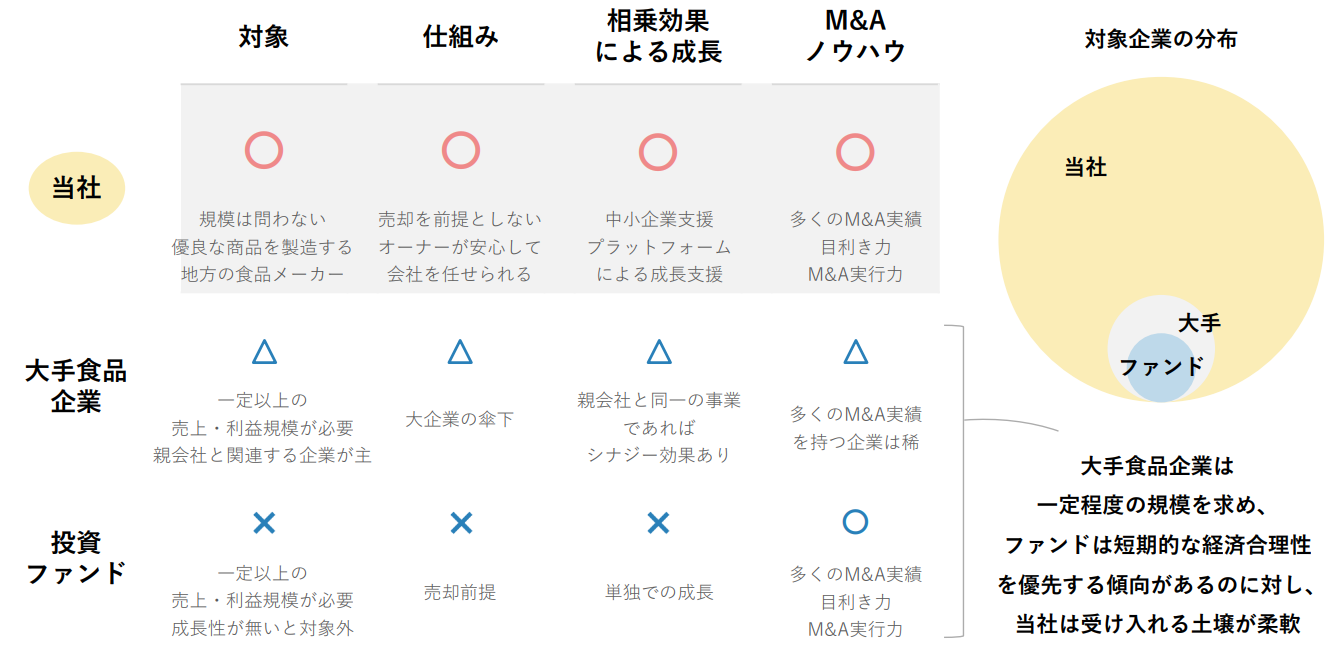

食品業界のM&Aにおける有力なストロングバイヤーは、大手食品会社や投資ファンドなどであるが、同社は主として以下の3点で確固たる競合優位性を有している。

*受け皿としての広範な受容力

同社ではグループ化した会社の売却を目的としておらず、短期的な業績回復を図るだけでなく、中長期的な視点から会社の持続的な成長の実現を目指している。そのため、事業規模が小さく成長に時間がかかる企業や、成長のための経営資源が不足しているような企業などを含め、幅広い中小企業の受け皿になることができる。

この点で、対象とする企業規模について一定のスケールが必要な大手食品会社、投資ファンドとの大きな差が生まれている。

また、売却してキャピタルゲインを得ることが目的の投資ファンドの場合、中小食品企業のオーナー経営者の信頼を得ることは容易ではなく、この点でも、中期的な視点で持続的成長を目指すグループ一体経営を実践している同社は大きなアドバンテージを有している。

*高度なM&A実行力

創業以来、中小の食品関連企業を多数グループ会社化し、その後の再成長を実現してきたため、食品業界の市場環境・商習慣、中小食品企業特有のリスク等を熟知しており、数ある中小企業の中から強みを持つ企業を選ぶ優れた目利き力を有する。

加えて、デューデリジェンスや交渉のノウハウ、知見の蓄積も豊富であり、M&Aの実行力は極めて高い。

*幅広いネットワークを通じた豊富かつ良質なM&A情報

都市銀行、地方銀行、信用金庫、証券会社などの金融機関や、M&Aアドバイザリー業務をおこなう企業等との幅広いネットワークを構築しており、豊富な中小食品企業のM&A情報を収集することができる。

また「食品業界に特化」「売却を目的としていない安心感」といった要因により、量のみでなく同社のニーズに則した質の高い情報を得ることもできている。

②中核スキル:中小企業支援プラットフォーム

グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みである「中小企業支援プラットフォーム」によって、グループ会社の活性化を実現しており、その実績は高く評価されている。

③地域活性化への貢献

子会社の株式会社桜顔酒造(岩手県)、白石興産株式会社(宮城県)、株式会社オーブン(愛媛県)をはじめとした、地方の中小食品企業の事業承継等を積極的におこなってきた。

中小企業支援プラットフォームを活用することで、これまで地域を限定して販売されていた魅力ある商品を全国(および一部海外)に展開することや、グループの資金を活用して新たな設備投資を行うことが可能であり、これによって地方の中小食品企業の再成長と地方経済の活性化に貢献している。

【1-6 配当政策・株主優待制度】

(配当政策)

株主に対する利益還元を重要な経営課題の一つと位置付けているが、現在は成長過程にあると考えているため、現金は設備投資等による積極的な事業展開およびプラットフォーム拡充による経営基盤の強化を図るための投資等に充当させることが、株主に対する最大の利益還元に繋がると考えている。

このため設立以来配当は実施しておらず、今後においても当面の間は、事業拡大のための投資および既存事業の必要運転資金とする方針である。将来的には、各事業年度の経営成績および財政状態を勘案しながら株主への利益還元を検討していく方針だ。

(株主優待制度)

株主満足度の向上のため保有株数に応じた優待品の金額と増額すると同時に、中長期の保有を促すために、株主優待の対象条件に1年以上の継続保有要件を追加した。

また、1万株以上の株式を1年以上保有している株主に向けてプレミアムな優待制度を新設した。

(変更後の株主優待制度概要)

|

保有株式 |

優待回数 |

優待内容 |

| 300~499株 | 年1回(株式継続保有期間1年以上の2月末日時点の株主) | 1,500円相当の同社グループ製品を贈呈 |

| 500株~2,499株 | 年1回(株式継続保有期間1年以上の2月末日時点の株主) | 2,500円相当の同社グループ製品を贈呈 |

| 2,500株~9,999株 | 年2回(株式継続保有期間1年以上の2月末日、8月末日時点の株主) | それぞれ10,000円相当のホタテ、イクラなどの海鮮セット |

(新設の株主優待制度概要)

|

保有株式 |

優待回数 |

優待内容 |

| 10,000~49,999株 | 年2回(株式継続保有期間1年以上の2月末日、8月末日時点の株主) | それぞれ40,000円相当のプレミアム北海道セット |

| 50,000株以上 | 年4回(株式継続保有期間1年以上の2月末日、5月末日、8月末日、11月末日時点の株主) | それぞれ40,000円相当のプレミアム北海道セット |

プレミアム北海道セットは、主にグループ企業であるマルキチ、ワイエスフーズが特別に製造もしくは取り扱う市場には出回らない希少な製品等が含まれる予定である。新たな株主優待制度は2025年2月末日現在の株主名簿に記載または記録された株主より適用。

【1-7 ESG経営】

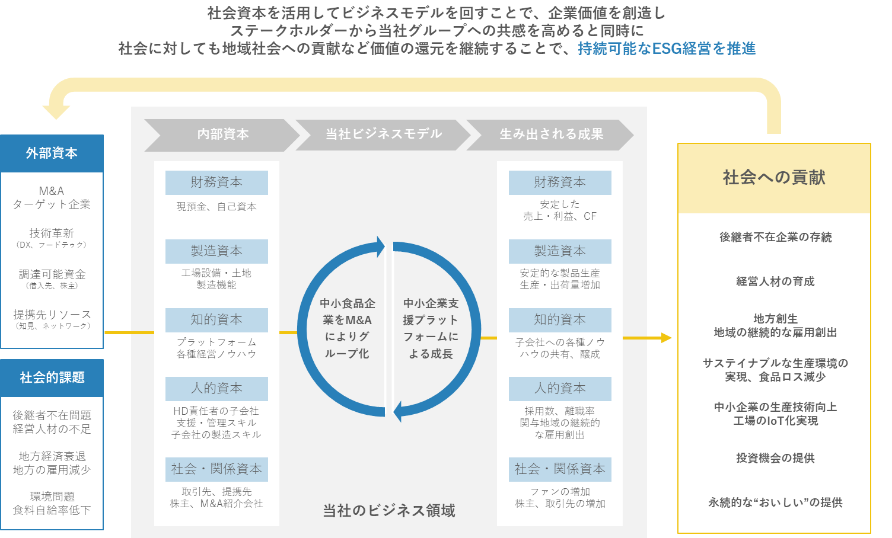

前述した目指す姿「いつまでも、この“おいしい”を楽しめる社会へ ~消費者が多様な食文化を享受できる豊かさの実現~」を基本理念として「ESG経営」に取り組んでいる。

|

項目 |

主な取り組み |

| E(環境) | 環境に配慮した持続可能な製品製造•

*環境変化に依存しない、もしくは、環境に負荷をかけない持続可能な製品製造技術・ノウハウを保有 *限られた食料資源の有効活用や効率的な生産を実施

森養魚場:気候変動、河川の水質汚染等の影響により天然鮎が減少する中、独自技術にて養殖鮎を安定供給 ヤマニ野口水産:端材やサイズ不揃い品を用いた製品開発により食材ロス削減への貢献 雄北水産:原材料の有効活用により、ネギトロや中落ちを効率的に生産・販売

製造工程にて発生した産業廃棄物の再利用 *グループ各社:製造工程にて発生した廃棄物を地域の畜産業者などに提供することによる食品廃棄物の有効活用

消費電力削減 *グループ各社:工場の使用電力削減を目的とした、LED化、高効率ボイラーの採用などを順次実施 |

| S(社会) | 地域に強力なファンを抱える企業を引き受けることにより、事業の存続に貢献

地域社会における食の多様性への貢献 *地域の消費者から高いニーズがあり、こだわりを持った原材料・レシピによる製品開発を実施

香り芽本舗:地元中国地方のふりかけ市場にてトップクラスのシェア まるかわ食品:鮮度抜群の豚肉や(主に)地場産キャベツを中心としたこだわりぬいた原料と秘伝のレシピ おむすびころりん本舗:信州安曇野の立地条件とフリーズドライ技術を生かした地域の特産品開発 ダイショウ:保存料、着色料不使用。なめらかな食感と飽きのこない味 オーブン:広島の清浄海域、条件付清浄海域に限定したカキの仕入れ

*学生等へ昼食の無償支援プロジェクト参画(おむすびころりん本舗)や小学生向け社会見学の場として開放およびプレゼントの提供(森養魚場・純和食品)

従業員の多様性 *グループ各社:女性の活躍の場を整備、障害者、外国人の登用など各種取組みを実施 |

| G(ガバナンス) | 中小企業支援プラットフォームによる支援

*グループ会社の自律性を担保しつつ、状況に合わせた事業計画立案や進捗管理への関与 *機能別の統括部署を設置し、グループとして事業支援や各種進捗管理などを実施

経営リソースのサポート *グループ会社の資金調達や次世代経営者の育成により、グループ会社経営を支援 |

同社では、後継者不在企業を譲り受け、グループ化して活性化する事業はESG経営そのものと認識している。

また、ESG経営の推進により地域社会への貢献や消費者への価値提供を進め、同社グループに共鳴して参画を希望する優良企業や同社グループに共感して株主として支援する企業・消費者を増やすことが、持続的な成長の実現に繋がると考えている。

(同社資料より)

2.2024年2月期決算概要

【2-1 連結業績概要】

|

23/2期 |

構成比 |

24/2期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

34,937 |

100.0% |

49,781 |

100.0% |

+42.5% |

+6.6% |

|

売上総利益 |

6,964 |

19.9% |

10,288 |

20.7% |

+47.7% |

– |

|

販管費 |

6,285 |

18.0% |

7,858 |

15.8% |

+25.0% |

– |

|

営業利益 |

678 |

1.9% |

2,429 |

4.9% |

+257.9% |

+54.4% |

|

経常利益 |

1,323 |

3.8% |

3,052 |

6.1% |

+130.7% |

+93.8% |

|

当期純利益 |

613 |

1.8% |

1,028 |

2.1% |

+67.7% |

+37.3% |

|

EBITDA |

1,994 |

5.7% |

4,291 |

8.6% |

+115.2% |

+57.9% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。EBITDAは営業利益に償却費(減価償却、のれん)、コロナ関連補助金収入およびM&Aにかかる取得費用を加算して算出。

増収、大幅増益

売上高は前期比42.5%増の497億81百万円。国内・海外とも増収。24年2月期のマルキチ、ワイエスフーズのグループ化に加え、23年2月期にM&Aにより加わった3社(細川食品、丸太太兵衛小林製麺、林久右衛門商店)が通期で寄与した。

営業利益は同257.9%増の24億29百万円。販管費も同25.0%増加したがこれを吸収し大幅な増益となった。

国内事業はマルキチ、ワイエスフーズのグループ化に加え、原材料価格の高騰に伴って行った価格改定、不採算取引の停止、生産品目の絞り込みが効果を表した。一部企業における競争環境の良化も寄与した。海外事業はコロナ禍からの回復により売上が増加したことで増益となった。

なお、東京電力福島第一原子力発電所における処理水放出によりホタテの市場価格が下落したため、マルキチの棚卸資産の価値を保守的に時価にまで評価替えを実施し、評価損10億12百万円を計上している。東京電力からの賠償金により損失を補填する予定である。2024年2月期第4四半期(12-1月)以降、市場価格の回復により営業利益、税引前利益も回復傾向にあり、2025年2月期もその傾向は継続する見込みである。

M&Aにより株式会社ワイエスフーズをグループ化したこと、国内企業の価格改定や継続的な生産効率化の実施、外国為替相場の変動の影響により為替差益を3億79百万円計上したことなどで、売上・利益とも予想を上回った。

【2-2 地域別売上動向】

|

23/2期 |

24/2期 |

前期比 |

|

|

国内 |

25,156 |

38,643 |

+53.6% |

|

海外 |

9,781 |

11,138 |

+13.9% |

|

シンガポール |

7,534 |

8,804 |

+16.9% |

|

マレーシア |

2,247 |

2,333 |

+3.8% |

|

合計 |

34,937 |

49,781 |

+42.5% |

*単位:百万円。

◎国内

販売事業において、既存販売先への営業を強化したことで増収。製造事業においては、価格改定効果等により増収。

価格改定効果や、利益重視の戦略による不採算取引の停止、生産品目の削減に加え、一部企業における競争環境の変化により増益。

◎海外

新型コロナウイルスの影響が減少したことで、引き続き販売事業、製造事業共に増収。特に、シンガポールにおいて観光客数が回復し、ホテルや飲食店の需要増加に伴いPacific Sorbyの売上が大幅な増収。増収に伴って増益。

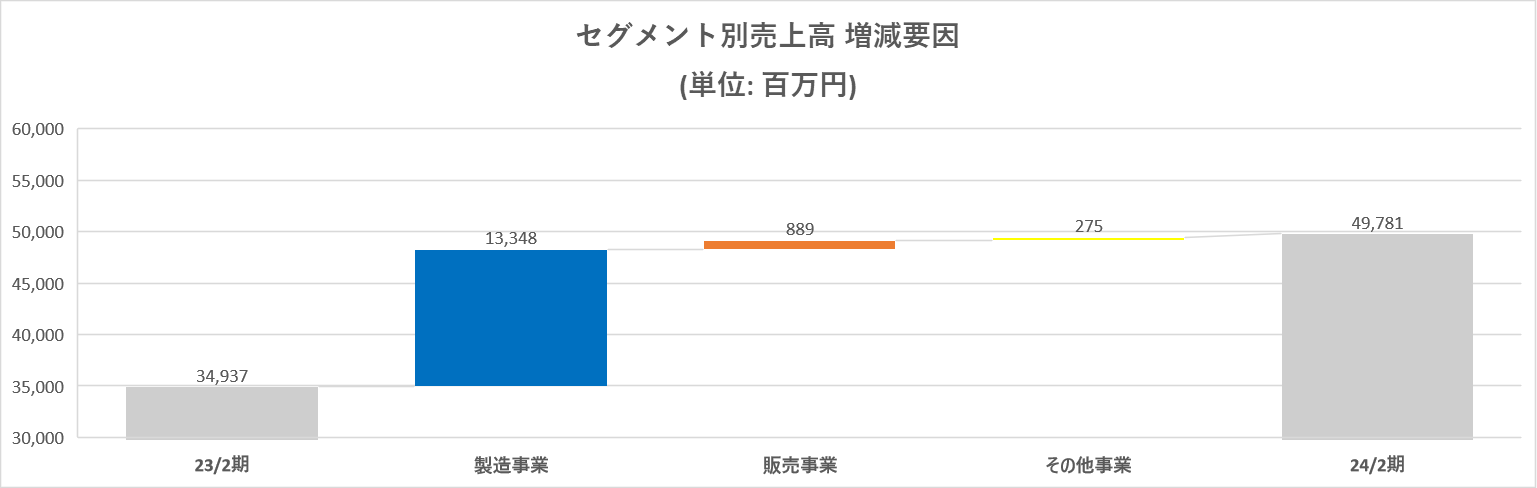

【2-3 セグメント動向】

|

23/2期 |

構成比 |

24/2期 |

構成比 |

前期比 |

|

|

売上高 |

|||||

|

製造事業 |

26,575 |

76.1% |

39,923 |

80.2% |

+50.2% |

|

販売事業 |

8,370 |

24.0% |

9,259 |

18.6% |

+10.6% |

|

その他事業 |

323 |

0.9% |

598 |

1.2% |

+84.9% |

|

合計 |

34,937 |

100.0% |

49,781 |

100.0% |

+42.5% |

|

営業利益 |

|||||

|

製造事業 |

910 |

3.4% |

2,661 |

6.7% |

+192.3% |

|

販売事業 |

373 |

4.5% |

518 |

5.6% |

+38.8% |

|

その他事業 |

-95 |

– |

23 |

3.9% |

– |

|

調整額 |

-510 |

– |

-773 |

– |

– |

|

合計 |

678 |

1.9% |

2,429 |

4.9% |

+257.9% |

*単位:百万円。売上高は外部顧客への売上高。営業利益の構成比は売上高営業利益率。

*同社資料を元に(株)インベストメントブリッジが作成。

*製造事業セグメント

増収増益。

国内製造子会社は原料価格高騰に伴う価格改定の実施、生産効率化を強化したことに加え、株式会社マルキチおよび株式会社ワイエスフーズをグループ化したことで大幅な増収増益。

海外製造子会社は、新型コロナウイルス感染症による社会経済活動の規制が緩和されたことでホテル、飲食店向けの販売が回復した増収増益。

*販売事業セグメント

増収増益。

国内販売子会社は、積極的な営業活動により産業給食向けの売上が増加し増収増益。

海外販売子会社は、新規顧客開拓を推進するとともに、株式会社マルキチのホタテを含む商品の取り扱いを増やしたことにより増収増益。

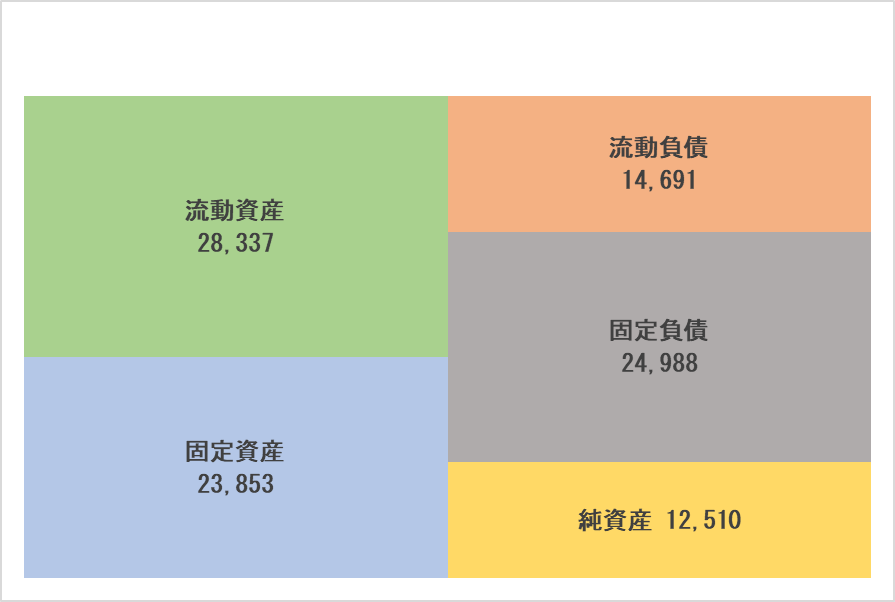

【2-4 財務状態と

キャッシュ・フロー】

◎主要BS

|

23年2月末 |

24年2月末 |

増減 |

23年2月末 |

24年2月末 |

増減 |

||

|

流動資産 |

18,381 |

28,337 |

+9,956 |

流動負債 |

11,176 |

24,988 |

+13,812 |

|

現預金 |

5,000 |

10,225 |

+5,224 |

仕入債務 |

3,890 |

2,921 |

-968 |

|

売上債権 |

5,493 |

7,131 |

+1,638 |

短期有利子負債 |

4,966 |

18,486 |

+13,519 |

|

たな卸資産 |

7,314 |

10,193 |

+2,878 |

固定負債 |

10,963 |

14,691 |

+3,728 |

|

固定資産 |

13,608 |

23,853 |

+10,244 |

長期有利子負債 |

9,918 |

13,126 |

+3,207 |

|

有形固定資産 |

6,917 |

10,842 |

+3,925 |

負債 |

22,139 |

39,680 |

+17,540 |

|

無形固定資産 |

5,258 |

10,149 |

+4,891 |

純資産 |

9,850 |

12,510 |

+2,660 |

|

投資その他の資産 |

1,433 |

2,860 |

+1,427 |

利益剰余金 |

3,728 |

4,757 |

+1,028 |

|

資産合計 |

31,989 |

52,190 |

+20,200 |

負債純資産合計 |

31,989 |

52,190 |

+20,200 |

|

有利子負債合計 |

14,885 |

31,612 |

+16,727 |

*単位:百万円

*同社資料を元に(株)インベストメントブリッジが作成。

マルキチ及びワイエスフーズのグループ化に伴うたな卸資産、有形固定資産(建物及び構築物)の増加等で、資産合計は前期末比202億円増加の521億円。

同様にマルキチ及びワイエスフーズのグループ化及び新規M&Aによる有利子負債の増加等で負債合計は同175億円増加の396億円。

利益剰余金、為替換算調整勘定の増加などで純資産は同26億円増加の125億円。

自己資本比率は前期より6.7ポイント低下し16.7%。

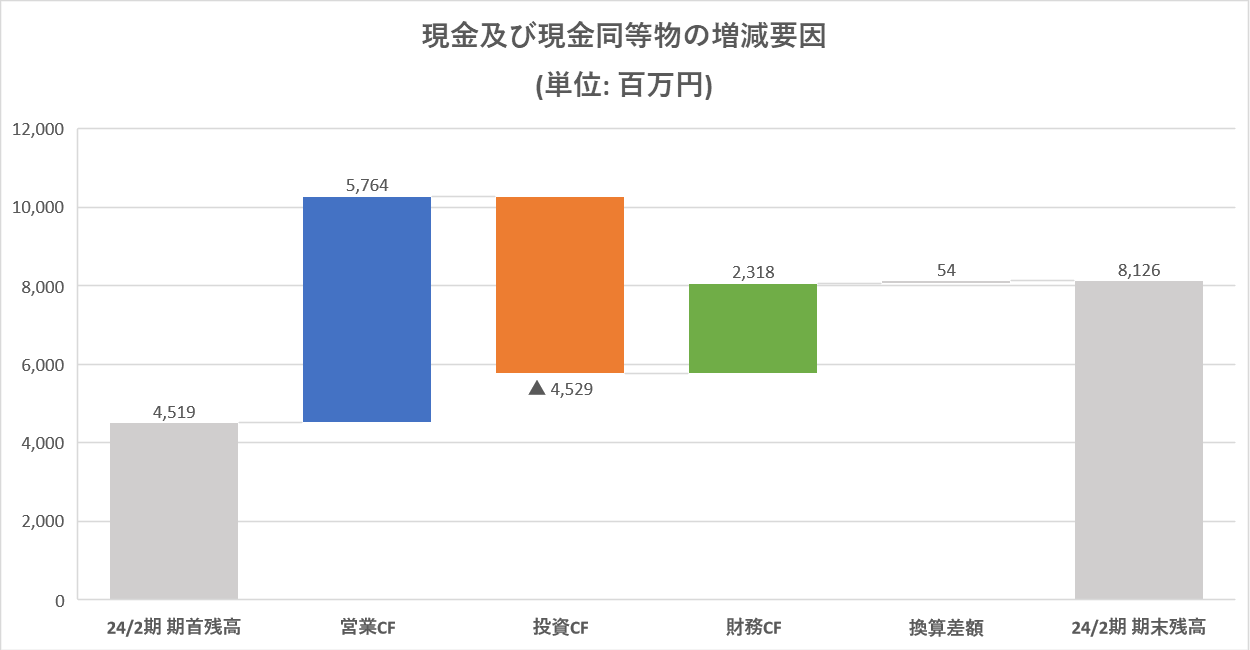

◎キャッシュ・フロー

|

23/2期 |

24/2期 |

増減 |

|

|

営業CF |

79 |

5,764 |

+5,684 |

|

投資CF |

-2,021 |

-4,529 |

-2,508 |

|

フリーCF |

-1,941 |

1,234 |

+3,175 |

|

財務CF |

3,491 |

2,318 |

-1,173 |

|

現金同等物残高 |

4,519 |

8,126 |

+3,607 |

*単位:百万円

*同社資料を元に(株)インベストメントブリッジが作成。

税金等調整前当期純利益の増加等で営業CFのプラス幅は拡大。連結の範囲の変更を伴う子会社株式の取得による支出の増加等で投資CFのマイナス幅は拡大したが、フリーCFはプラスに転じた。

キャッシュポジションは上昇した。

【2-5 トピックス】

◎中国の日本産水産物輸入規制に対する対応状況

(1)グループ力を活かし殻付きホタテの出荷を開始

23年8月に、東京電力福島第一原子力発電所のALPS処理水の海洋放出を理由として、中国が日本産水産物の輸入を全面的に停止した。

24年3月にかけて中国におけるホタテ在庫は枯渇しているが、中国は現在も輸入禁止措置を継続している。

こうした状況下、シンガポールで水産品卸売業を行う子会社Sin Hin Frozen Food Private Limitedのパートナー企業が、タイ、ベトナムで加工を開始し、ワイエスフーズは冷凍両貝(殻付きホタテ)の出荷を開始した。その他の取引先からもワイエスフーズ、マルキチに対する冷凍両貝の引き合いが増加している。

前回のレポートでもふれたように、中国は日本の水産物輸出の2割強を占める最大の輸出先で、ホタテは輸出の5割が中国向けとなっているが、輸入した中国企業の地域別販売先はアメリカが約50%で、中国の国内消費は20~30%に過ぎず、中国依存度は決して高くない。

加えて、日本産のホタテはサイズが大きくかつ品質も高いことから、世界各国で高く評価されており、中長期的な影響は極めて限定的であると同社では考えている。

マルキチ、ワイエスフーズはホタテの対EU輸出水産食品取扱認定施設を計4施設、米国向け輸出水産食品取扱認定施設(最終加工施設)を計2施設有しており、中国企業の在庫が枯渇する中、同社グループの販売力の優位性が相対的にも向上するものと見られる。

(2)東京電力による賠償金について

東京電力は、処理水放出により被害が発生している企業に対して以下の概要により賠償金を支払うと発表している。

|

対象事業者 |

対象となる被害 |

賠償金の計算方法 |

| 輸出関連事業者(輸出に伴う損害を被った事業者) | 処理水放出に伴う輸出先国の輸入拒否等によって、現実に廃棄・転売等または生産・製造の断念等を余儀なくされたことによる減収が生じた場合 | 逸失利益 + 検査費用 + 追加的費用 – 補助金・損害保険金等 |

| 水産加工業・水産卸売業 | 処理水放出による風評被害によって生じた逸失利益及び追加的費用 | 逸失利益 + 追加的費用 |

逸失利益とは、「処理水放出がなければ得られたであろう収益と実際に得られた収益との差額から、処理水放出がなければ負担していたであろう費用と実際に負担した費用との差額(処理水放出により負担を免れた費用)を控除した額」

マルキチ、ワイエスフーズは賠償金の受給対象となる見込みで、東京電力への賠償金申請書類に記載された逸失利益の説明から、処理水放出により発生した損害は、賠償金により補償されるものと同社では考えている。

3.2025年2月期業績予想

【業績予想】

|

24/2期 |

構成比 |

25/2期(予) |

構成比 |

前期比 |

|

|

売上高 |

49,781 |

100.0% |

58,215 |

100.0% |

+16.9% |

|

営業利益 |

2,429 |

4.9% |

2,744 |

4.7% |

+12.9% |

|

経常利益 |

3,052 |

6.1% |

2,671 |

4.6% |

-12.5% |

|

当期純利益 |

1,028 |

2.1% |

1,113 |

1.9% |

+8.2% |

|

EBITDA |

4,291 |

8.6% |

4,889 |

8.4% |

+13.9% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。EBITDAは営業利益に償却費(減価償却費、のれん)およびM&Aにかかる取得費用を加算して算出。

増収、営業増益を見込む

売上高は前期比16.9%増の582億15百万円、営業利益は同12.9%増の27億44百万円、EBITDAは同13.9%増の48億89百万円の予想。

既存企業のオーガニックな成長に加え、ワイエスフーズの損益取り込みが通期で開始される。

経常利益に関しては、前期計上した為替差益、補助金収入、投資有価証券売却益などの一過性の利益は計上していない。

4.成長戦略

【4-1 これまでの経緯と実績】

同社は「ミッション:いつまでも、この“おいしい”を楽しめる社会へ~消費者が多様な食文化を享受できる豊かさの実現~」「ビジョン:地域の“おいしい”を守り、育て、世界へ」「バリューズ:あなた“らしさ”を大切にします」を掲げ、食品業界において「中小企業支援プラットフォーム」を核とした独自のビジネスモデルを構築し、「M&Aを通じたグループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって創業以来、成長を追求してきた。

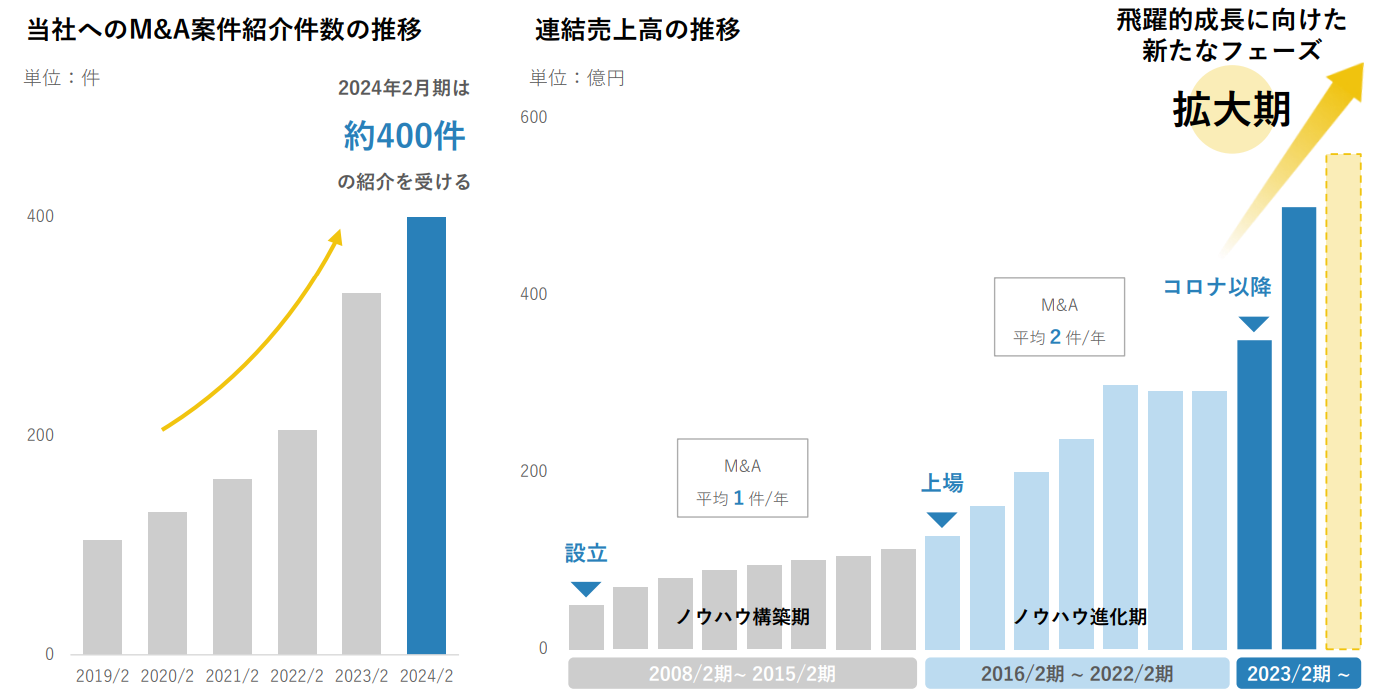

M&A案件発掘に際しての紹介ルートは、同社の場合、既存グループ企業の取引先やM&A仲介会社、金融機関など多岐にわたっている。

紹介件数は期を追うごとに増加しており、コロナ禍の影響が薄れた24年2月期の紹介件数は大幅に増加し、400件を超えた。

この増加は、創業以来、さらには上場以降のM&Aの豊富な実績と信頼の積み重ねによるものである。

こうした紹介案件数の拡大に伴い、会社設立来当初8年間のM&A成約は年平均1件、その後の7年は同2件であったが、2023年2月期は過去最高の年間5件を実行、2024年2月期は株式会社マルキチ、ワイエスフーズと過去最大規模M&Aを実施した。

経営基盤の安定、チームの拡充、案件判断におけるノウハウの蓄積、資金調達力の向上、海外販路の拡大など、長年かけて構築してきた企業受け入れ体制が整い始め、企業規模や事業基盤、商品性など、より強固で成長性が高く利益率も高い企業の譲り受けが可能となり、飛躍的成長に向けた新たなフェーズへ移行したと同社では考えている。

(同社資料より)

【4-2 国内食品業界の課題】

国内食品業界は、人口減少及び少子高齢化による国内市場の縮小化傾向が避けられない中、企業においても高齢化が進み、後継者不在を理由に廃業する企業が増加している。

|

|

(同社資料より)

23年2月期の実行5件および24年2月期の、マルキチ、ワイエスフーズとも、後継者難の案件である。

【4-3 同社のビジネスモデル】

同社では新規M&A実行による「1.グループ企業の拡大による成長」と、中小企業支援プラットフォームを活用した「2.既存事業の業容拡大による成長」という2つのエンジンにより成長を追求している。

【4-4 同社の競争優位性】

同社は投資ファンドとは異なり、売却を前提としないため、対象企業オーナーの信頼を得やすい。また、大手食品企業と比較するとM&Aノウハウが豊富なほか、中小企業支援プラットフォームによる成長支援という面でも大きなアドバンテージを有している。

規模や業種を問わず、優れた商品・技術・ブランドを持っている企業のM&Aが可能で、他のストロングバイヤーは対象としにくい中小食品企業のM&Aを行える唯一無二の存在であり、適正な買収価格の設定とシナジー効果による高いROIの実現が可能と同社では考えている。

(同社資料より)

【4-5 戦略】

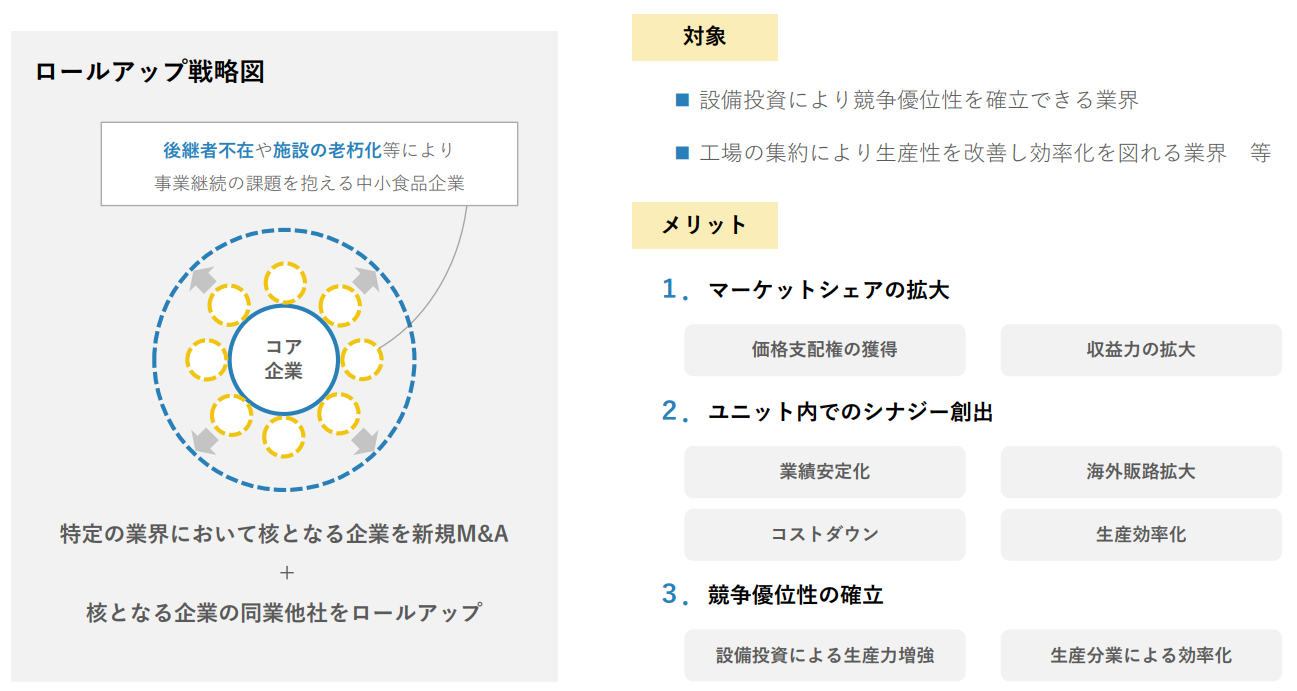

新規M&Aに関しては「ロールアップ戦略」「ニッチ市場戦略」を、既存企業に関しては「オーガニック成長戦略」を推進し、中長期的な成長を目指している。

(1)戦略1:ロールアップ戦略

新たなフェーズである拡大期において飛躍的な成長を遂げるため、グループ化により大幅なメリットが見込める特定の業界において中核となる企業をグループ化したのち、核となる企業の同業他社をグループ化する。コアとなる企業をもとに同業界の企業をロールアップすることでマーケットシェアを拡大し、シナジー効果により業績を向上させる。

(同社資料より)

【ロールアップ戦略の取り組み事例】中小規模の企業が多いホタテ業界において、事業規模、利益率ともに優良なマルキチとワイエスフーズを核とするロールアップを推進し、シナジー創出による更なる収益拡大を目指している。

| 仕入 | 両社の仕入ネットワークを活用し、オホーツク海と噴火湾の日本最大産地から安定的な仕入れを実施し、ボリュームメリットを獲得する。 |

| 販路 | 両社の海外へ広がる販路を共有し、販売力の更なる強化を図り、収益性を向上させる。 |

| 生産 | 噴火湾の繁忙期である冬~春に、ワイエスフーズで仕入れたホタテをマルキチにて加工、選別を行うことで、機械設備や人的リソースの有効活用を推進し生産性を向上させる。 |

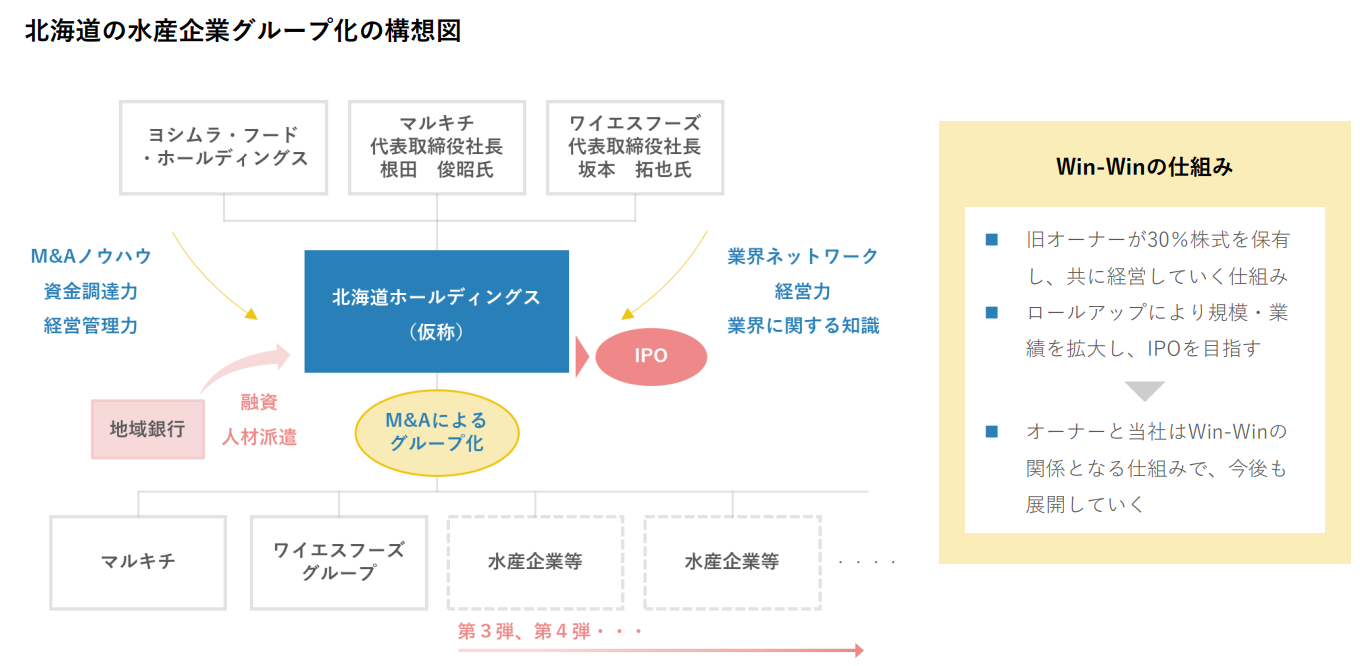

さらに、今後の取り組みとしては、北海道ホールディングス(仮称)を設立し、マルキチとワイエスフーズをコア企業に、北海道の水産企業等のグループ化を推進し、IPOを目指す考えだ。

(北海道ホールディングス設立の狙い)

北海道ホールディングス(仮称)では、北海道の水産企業等のグループ化を推進するとともに、ヨシムラ・フード・ホールディングスのM&Aノウハウ・資金調達力・経営管理力、マルキチ及びワイエスフーズ経営陣の業界ネットワーク・経営力・業界に関する知識といった各社の強み・優位性を融合する。

加えて、地域銀行の融資や人材派遣を用いて、「グループ間のシナジー創出によるコストダウンや生産効率化、海外販路拡大、業績安定化」「工場集約や設備投資による効率化と競争優位性の確立」「ロールアップによるマーケットシェア拡大を通じた収益力の拡大」を目指す。

マルキチ及びワイエスフーズとも旧オーナーが30%の株式を引き続き保有するとともに、引き続き経営を担うことから、北海道ホールディングス(仮称)の規模・業績拡大によるIPOは、ヨシムラ・フード・ホールディングスにとっても、旧オーナーにとってもメリットの大きいものであり、WIN-WINの関係を構築して更なる発展を目指していく考えだ。

(同社資料より)

(2)戦略3:オーガニック成長戦略

*メリット

M&Aによるグループ化により、大企業のような強固な事業基盤を確立し、経営資源の充実を図る。

同時に、スピード感を持った意思決定が可能な中小企業のメリットを最大限に活用することで、優れた中小食品企業の存続を図る。

(同社資料より)

*シナジーの創出

①管理面での経営支援

M&A後は、持株会社であるヨシムラ・フード・ホールディングスによる経営支援を実施することにより、各社の事業基盤を強化する。「総務」「経理・財務」「人事」「ITシステム」「資金繰り」など各領域において各社が安心して事業へ注力できる組織体制を整え、企業価値を更に向上させていく。

②事業面での経営支援

ヨシムラ・フード・ホールディングスを主体とした機能別支援の実施により、グループ内でのシナジーを創出する。

各社個々の力だけでなく、グループとして支え合うことで加速度的な成長を促進する。

|

|

(同社資料より)

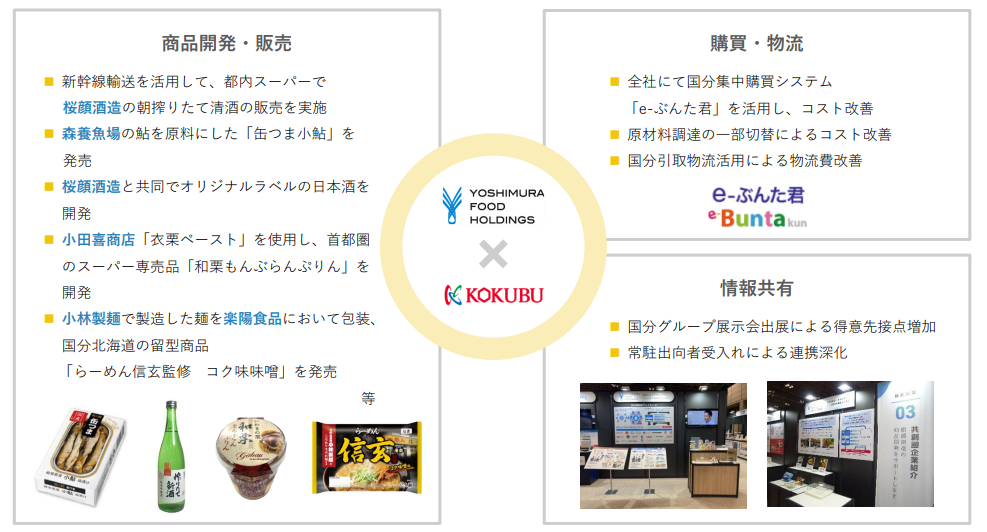

*国分グループとの協業状況

2021年2月に資本業務提携を締結した国分グループ本社株式会社との協業は着実に進展している。

グループ各社の商品開発や販売について実績が積み上がっているほか、購買・物流においては、国分の集中購買システム「e-ぶんた君」を活用しコスト改善に取り組んでいる。原材料調達の一部切替によるコスト改善、国分引取物流活用による物流費改善も進めている。

国分グループの展示会出展や出向者の常時受入れによる連携深化など情報共有にも積極的である。

今後も国分グループが持つリソース・ノウハウを活用して、グループ各社の企業価値向上を図る考えだ。

【4-6 目指す姿】

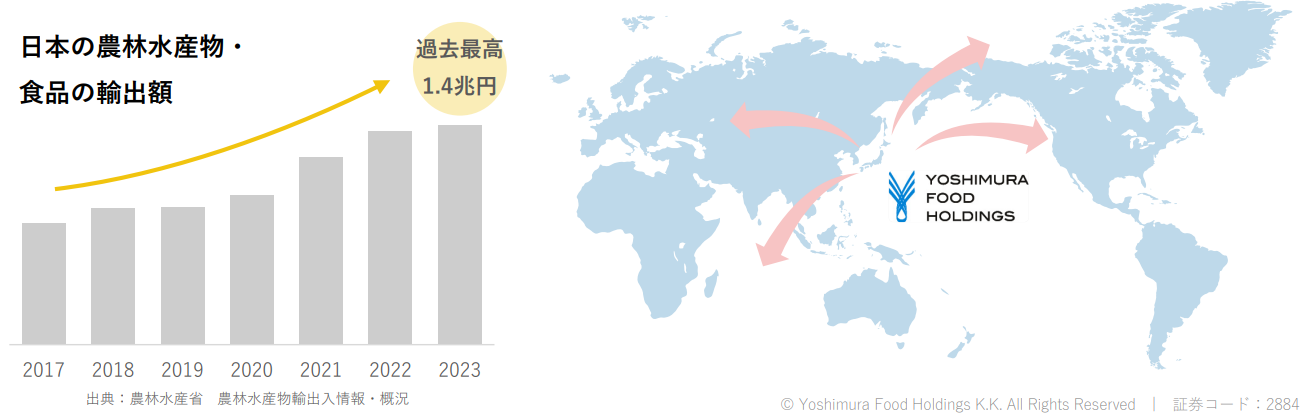

後継者不在等の課題を抱える中小食品企業を引き受けグループ化し、人口減少が続く内需のみでなく、和食の需要が伸びている海外への拡大を図ることにより、各社の企業価値を拡大させる。

世界の食文化と多様化、地域社会の活性化を推進するグローバルプロデューサーを目指している。

(同社資料より)

5.今後の注目点

24年2月期は、マルキチ、ワイエスフーズのグループ化もあり、大幅な増収増益となった。

会社を売却するということが容易に受け入れられない時代から、苦労を重ねながらも、日本の中小食品企業の未来のために約15年にわたって積み上げてきたノウハウや実績が評価された決算であったと、吉村社長は考えている。

今期もM&Aのペース、規模は更に引き上げられるものと思われる。リリースに期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外2名(2名とも独立役員に指定) |

| 監査役 | 3名、うち社外3名(3名とも独立役員に指定) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年5月31日

<基本的な考え方>

当社は、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ、持続的な成長と中長期的な企業価値を創造できると考えております。

そのため、当社では経営の健全性、透明性、効率性を確保する基盤として、コーポレート・ガバナンスの継続的強化を経営上の最重要課題としており、意思決定の迅速化、業務執行に対する監督機能の強化、取締役に対する経営監視機能の強化、および内部統制システムを整備することで、会社の透明性・公平性を確保し、すべてのステークホルダーへのタイムリーなディスクロージャーに努めてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

実施しない理由 |

| (補充原則5-2-1 事業ポートフォリオに関する基本方針) | 事業ポートフォリオに関する基本的な方針や事業ポートフォリオの見直しの状況につきましては、取締役会での議論の上、今後、株主の皆様に分かりやすく示していけるよう努めてまいります。 |

| (原則5-2 経営戦略や経営計画の策定・公表) | 当社は、決算説明資料等により中長期的な成長戦略を開示しておりますが、今後、具体的な目標及び実行施策等について株主の皆様に分かりやすい説明の方法を検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| (原則1-4 政策保有株式) | 当社は、取引関係の維持・強化等を目的として、限定的かつ戦略的に株式を保有いたします。この場合、取引関係の維持・強化によって得られる利益とリスク、資本コスト等を総合的に勘案し、当社の企業価値の増加に資するか否かの観点から、投資の可否を判断いたします。取締役会は、毎年個別の政策保有株式について、保有に伴う便益、リスクが資本コストに見合っているか、中長期的な観点から当社の企業価値の向上に資するかどうかについて経済合理性等を検証し、保有の意義が必ずしも十分でないと判断される銘柄については、縮減を図ります。また、議決権の行使にあたっては、中長期的な視点で企業価値向上につながるか、または当社の株式保有の意義が損なわれないかを判断基準として、適切に行使いたします。株式価値を毀損するような議案については、会社提案・株主提案にかかわらず、肯定的な判断をおこないません。 |

| (補充原則 2-4-1 中核人材の登用等における多様性の確保) | 当社は、人材の多様性確保と育成が中長期的な企業価値の向上に繋がるものと考え、性別、年齢、国籍などにかかわらず、能力・実績を重視した公正・公平な人材採用・登用に取り組んでおります。管理職に占める女性労働者の割合は2024年2月末時点で18.6%となっており、2035年度までに30%以上にすることを目標とし、さらなる女性活躍推進に取り組んでまいります。外国人の中核人材については、海外子会社において外国人を管理職へ登用しております。国内においても国籍を区別せず登用の検討をおこない、引き続き多様性の確保を推進してまいります。また、当社の中長期的な企業価値向上と持続的な成長の実現に向けて、組織力向上を目的とした適切な人員配置や次世代の子会社経営人材育成につながる仕組みの構築をおこない、人事制度及び教育研修体系の整備を実施してまいります。

|

| (補充原則3-1-3 サステナビリティへの取り組み) | 当社は、「いつまでも、この“おいしい”を楽しめる社会へ」というミッションの下、「地域の“おいしい”を守り、育て、世界へ」という企業理念に基づく事業活動を通じて、日本が直面する社会課題の解決に寄与し、当社の中長期的な企業価値向上および持続可能な社会の実現を目指しております。後継者不在などの課題を抱える企業をM&Aによりグループ化し、中小企業支援プラットフォームを用いて活性化・成長させ、地域社会にも貢献する当社のビジネスは、ESG経営そのものであり、サステナビリティについての取り組みを強化することで、より持続可能な経営を目指してこれからも活動を継続してまいります。サステナビリティに関する具体的な取り組みについては、当社ホームページ(https://www.y-food-h.com/business/sustainability/)にて開示をしております。

また、人的資本への投資については、「あなた“らしさ”を⼤切にします」というバリューの下、性別・年齢・国籍等にとらわれず、多様な人材を確保し、従業員一人ひとりが各人の能力を最大限発揮できる環境づくりを目指すことが、当社の中長期的な企業価値向上と持続的な成長につながると考え、積極的な採用活動、人事制度及び人材育成の強化に取り組んでいます。 人的資本への投資に関する具体的な取り組みについては、「有価証券報告書」に開示しております。 |

| (原則5-1 株主との建設的な対話に関する方針)

|

当社は、株主・投資家との建設的な対話やコミュニケーションを図るため、経営管理本部をIR担当部署として体制を整備しております。株主・投資家からの取材につきましては、経営管理本部が代表取締役CEO、取締役CFO、取締役経営管理本部長などと対応方法を検討するとともに合理的な範囲内において対応し、また、四半期毎に決算説明会を開催し、その内容を動画にて配信しております。株主・投資家との対話で得られたご意見等は、都度、取締役及び経営幹部に対して報告しております。 |