株式会社ANAP(3189) ライブコマースの展開に期待

|

家髙 利康 社長 |

株式会社ANAP(3189) |

|

|

企業情報

|

市場 |

東証JASDAQ |

|

業種 |

小売業(商業) |

|

代表取締役社長 |

家髙 利康 |

|

所在地 |

東京都港区南青山4-20-19 |

|

決算月 |

8月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

334円 |

4,854,800株 |

1,621百万円 |

-81.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

27.92円 |

12.0倍 |

126.77円 |

2.6倍 |

*株価は10/26終値。各数値は21年8月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年8月(実) |

6,627 |

349 |

340 |

255 |

58.53 |

6.00 |

|

2019年8月(実) |

6,261 |

88 |

91 |

62 |

14.39 |

6.00 |

|

2020年8月(実) |

5,659 |

-329 |

-284 |

-371 |

-85.47 |

3.00 |

|

2021年8月(実) |

5,078 |

-644 |

-633 |

-791 |

-175.57 |

0.00 |

|

2022年8月(予) |

6428 |

137 |

142 |

126 |

27.92 |

0.00 |

*予想は会社側予想。18年8月期より連結決算。当期純利益は親会社株主に帰属する当期純利益。以下同様。

株式会社ANAPの2021年8月期決算概要、今後の取り組み等をお伝えします。

目次

今回のポイント

1.会社概要

2.2021年8月期決算概要

3.2022年8月期業績予想

4.今後の取り組み

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

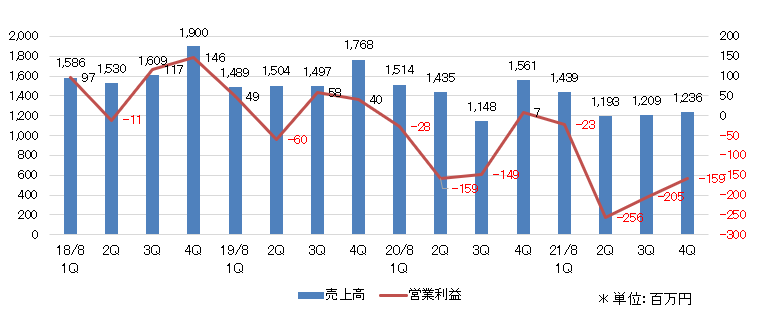

- 2021年8月期の売上高は前期比10.3%減の50億78百万円。年間を通じて、緊急事態宣言等コロナの影響が甚大でファッション衣料需要が減少。ファッションECサイトのサービス競争が激化し、在庫処分を目的とした値引き競争も過熱した。営業利益は6億44百万円の損失(前期は3億29百万円の損失)。減収および正規販売の減少で粗利額・粗利率ともに前年を下回る。他社サイトの大幅減収で販売手数料(業務委託費)が減少した一方、新店10店舗出店で地代家賃が増加し販管費は微減となった。当期純利益は7億91百万円の損失(前期は3億71百万円の損失)。店舗資産及びインターネット販売事業のソフトウェアにおける減損損失、希望退職制度の実施に伴う事業構造改善費用を計上した。

- 22年8月期は、増収、黒字転換を見込む。売上高は前期比26.6%増の64億28百万円、営業利益は前期の損失から1億37百万円の黒字へ転換の予想。新規出店効果及び既存店舗の売上回復基調により店舗販売は大幅増収。ライブコマース等の強化施策によりEC販売は緩やかな増収を見込んでいる。希望退職などコスト削減策により固定費は大幅に減少する。前期で収益確保に向けた事業構造構築への整備は完了したと会社側は考えている。株主への還元は重要事項であると認識しているが、業績動向を踏まえ、配当は無配の予定。

- コロナ禍の影響を強く受けた21年8月期は厳しい決算であったが、事業継続のために事業構造の転換に対応した1年であった。今2022年8月期は引き続き事業継続を最優先としてコスト削減を徹底しながらも、新規出店及びEC強化で増収・黒字転換を計画している。未だ不透明ではあるものの、今期以降のコロナ収束後には新規出店等で投資回収を加速させるとともに、新規事業の再開、開拓も進める考えだ。1992年創業の同社は来年創業30年を迎え、全てのステークホルダーに感謝の念を抱きながら、次の成長ステージへ向けた「リ・オープニング」に取り組む。

- 厳しい決算ではあったが、積極的に出店した店舗は概ね好調で、コスト削減策も確実に実行したことにより、事業構造の転換は確実に進展しているようだ。緊急事態宣言が終結し、事業環境に明るさが増してはいる。ただ、会社側も認識しているようにコロナ禍がこれで完全に収束するのかは現時点では不明であり、リスクは残る。そうしたWith コロナ、After コロナの両面を見据えた対応という観点からは、本格的なライブコマースの展開が期待される。進捗を注目していきたい。

1.会社概要

10代~20代の若年層女性を主要顧客層とし、「ANAP」ブランドを中心としたカジュアルファッションを提供。常にお客様目線を大切にし、おしゃれを楽しみたい女性のニーズに応えるため、欲しいものが手頃な価格でいつでも手に入る、ファッションを「オンタイム」で楽しめる「現在(いま)」を提案することを企業理念として掲げている。「ブランド認知度の高さ」、「オンラインショッピングサイトの販売力」も大きな強み。「SS(春夏)ブランドからの脱却」、「フルシーズン型ブランドへの進化」を目指している。

また子会社 株式会社ANAPラボのAI技術を用いた事業にも取り組んでいる。

【1-1 沿革】

1992年、中島 篤三氏が「株式会社エイ・エヌアートプランニング」を設立し、小売業をベースとしたマーケット・イン型企業として店舗を展開。個性的でリーズナブルな普段使いの衣料品を展開する「ANAP」は、ファッションに敏感な10代~20代の女性から高い支持を得る。

一方、当初より同社専務取締役であった現代表取締役社長の家髙 利康氏が運営する「株式会社ヤタカ・インコーポレーテッド」は、製造・卸によるプロダクト・アウト型企業として自社ブランドを展開していたが、フランチャイズとして「ANAP」ブランドの販売にも参画し、フランチャイズ11店舗を出店。両社は緊密な協力関係を構築していった。

両氏ともにファッション業界を取り巻く時代の変化を感じる中、お互いの強みを融合させることにより強力なシナジー効果を追求することができ、それが今まで以上に顧客目線を重視した経営に繋がると判断し、2006年8月、両社は合併。翌2007年、社名を現在の「株式会社ANAP」に変更した。

「ANAP」をメインブランドとしながら、コンセプトの異なる多種多彩なサブブランドを展開して、幅広い顧客ニーズをとらえると共に、原宿、渋谷など首都圏を起点としつつ、イオンモールなど大型ショッピングモールへの出店も進めて全国へ店舗を展開。

2002年1月には独自の自社ブランド販売サイト「ANAPオンラインショップ」を開設するなど、業界の中でもインターネット販売にいち早く着手し、2013年9月には、(株)スタートトゥデイ(現㈱ZOZO)(東証1部、3092)が運営するアパレル専門ネット通販「ZOZOTOWN」への出店も開始。2013年11月、東京証券取引所JASDAQ市場に上場した。2017年9月には子会社(株)ATLAB(現(株)ANAPラボ)を設立し、AIの利用を中核としたEC総合コンサルティング事業を開始したほか、アパレル事業の厳しい事業環境を踏まえ、ビジネスモデルの変革にも取り組んでいる。

【1-2 企業理念など】

「仕事は楽しく」「現場主義」を基本理念に掲げ、ファッションが大好きな社員が、商品を着こなし、自分たちの思いのままのファッションを表現できる、また、風通しのよい環境を作りながら、顧客にも「楽しいショッピング」をしてもらえるSHOP作りを事業の基本としている。

【1-3 市場環境】

同社の主要顧客層は、以前は10代~20代の女性であったが、最近はエイジレスの傾向も強くなっている。同社の調べによれば、アパレル業界においては市場全体の約6割強を占める婦人服市場に属している。また、婦人服の販売チャネルでは、百貨店が下降傾向にあるのに対し、専門店、ネット販売等が上昇傾向にあり、今後もインターネットを通じた販売の比率(EC化率)も上昇が予想されている。

こうしたことから、同社は業界では高い水準の売上構成比をもつインターネット販売を軸に様々な取り組みを進めているが近年は他社の参入も増加し、競争が激化している。

【1-4 事業内容】

メインブランド「ANAP」を中心に、リーズナブルにおしゃれを楽しみたいという、多様なニーズをとらえるため、幅広い年齢層から支持されている全国ブランド、定番もの、流行もの、個性的アイテムまでコンセプトの異なるサブブランドを数多く展開している。豊富なアイテム数とリーズナブルな価格設定が特長となっている。

近年は新しい年齢層のANAP KIDSやANAP GiRLに注力しながら、小物類についてもブランドとして扱っている。2021年8月末現在、ANAPを始めとした9の主要ブランドを展開。これを店舗、インターネット、卸売の3形態で販売している。

セグメントは、「インターネット販売事業」「店舗販売事業」「卸売販売事業」「その他」の4つ。

子会社株式会社ANAPラボでは、AI技術の利用を中核としたEC総合コンサルティング事業や再生医療ビジネスも手掛けている。

(1)インターネット販売事業

「2021年8月期 売上高 2,535百万円(売上構成比 49.9%)、セグメント損失 203百万円」

業界に先駆けて2002年1月より「ANAPオンラインショップ」としてANAPブランドのショッピングサイトの運営を開始した。2021年8月末の会員数は約121万人。

常時豊富な自社商品を品揃えしつつ、ANAPカラーを全面に押し出したPOPなデザインのサイトで、ターゲットとする年代層向けに、ファッション雑誌を見ているかのような感覚や、ウィンドウショッピングを楽しんでいるかのような感覚になれることを意識して、掲載商品をコーディネートし、顧客が自ら着用した姿をイメージしやすくするといったサイト作りに力を入れている。

|

|

|

(同社提供)

同サイトはシステムに詳しい家髙社長自らが深く関わり自社開発したシステムによって構築されたサイトである点が大きな特徴となっている。

受注管理、売上管理、在庫管理、購入分析などを自社で一元的に管理している他、自社開発であるため、新たな機能の追加や従来機能の改善が容易であるというメリットがある。例えば、オンラインショップ担当スタッフが発案した顧客に楽しんでもらうためのアイディアや、顧客からのリクエスト等を即座にサイト上に反映して表現することができる。同社の商品戦略を機動的に実現する重要な仕組みとなっている。

同サイトにアクセスしてみると、例えば、「期間限定の均一セール」、「会員限定の送料無料キャンペーン」といったイベントが行われていることが分かるが、その内容は随時、極論すればアクセスの度に異なっており、その動的コンテンツのためにユーザーにとって魅力的なWebsiteとなっている。

こうした仕組みも自社開発したシステムによる自動プログラミングで実行されているため、極めて効率的にキャンペーンを展開することが出来るようになっている。

また、消費者のユーザビリティーを常に考慮し、使用デバイスとしてもPC、携帯を経ていち早くスマートフォン、タブレットへの対応も進めてきた。スマートフォンではデータ量の大きい画像への対応が必須だが、クラウドの利用などでこの課題をクリアしている。

また2017年から「ANAP」ブランドと親和性の高い様々なブランドの誘致を開始し、現在はプラットフォーマーとしての役割も持つようになっている。「GUESS」など2021年8月末時点で11の他社ブランドの販売を行っている。

さらに自社サイトのみでなく様々なサイトに多くのアイテムを出品する必要があるとの考えから、 (株)ZOZOが運営するアパレル専門ネット通販「ZOZOTOWN」、ネット通販大手「Amazon」、クルーズ株式会社が運営するファストファッションサイト「SHOPLIST.com by CROOZ」など他社サイトでの商品販売にも力を入れている。2021年8月末現在で12のサイトで展開している。

また長年にわたり蓄積してきた豊富なデータを活かし、AI(人工知能)を利用した革新的なウェブサイトの開発・運営による更なる事業成長を目指している。

(2)店舗販売事業

「2021年8月期 売上高 2,396百万円(売上構成比 47.2%)、セグメント損失 168百万円」

「ANAP」とそのサブブランド等からなるANAPブランドの主要な販売チャネルとして原宿等に位置する路面の旗艦店舗、各地のファッションビルおよび郊外に位置する大型ショッピングモールへの出店など、全国に37店舗を展開している。(2021年8月末現在)

「顧客にANAPブランドの魅力を実感してもらうためのチャネル」「市場動向、流行、顧客ニーズを掴むためのアンテナ」「インターネット販売への導線」としての重要性から、条件を精査した上で新規出店を進めている。

|

「ANAP LIMITED SHOP SHIBUYA109店」 |

「ANAP イオンモール宮崎店」 |

「ANAP イオンモール白山店」 |

(同社提供)

(3)卸売販売事業

「2021年8月期 売上高 116百万円(売上構成比 2.3%)、セグメント損失 11百万円」

全国のセレクトショップ向けに卸売販売を行っている。「ANAP」の各ブランドは他社バイヤーに対しセレクト商品を納品し、「AULI」のブランドについては展示会受注によって商品を納品している。

2.2021年8月期決算概要

(1)連結業績概要

|

|

20/8期 |

構成比 |

21/8期 |

構成比 |

前期比 |

|

売上高 |

5,659 |

100.0% |

5,078 |

100.0% |

-10.3% |

|

売上総利益 |

3,260 |

57.6% |

2,836 |

55.8% |

-13.0% |

|

販管費 |

3,590 |

63.4% |

3,480 |

68.5% |

-3.1% |

|

営業利益 |

-329 |

– |

-644 |

– |

– |

|

経常利益 |

-284 |

– |

-633 |

– |

– |

|

当期純利益 |

-371 |

– |

-791 |

– |

– |

*単位:百万円。

減収・損失幅拡大

売上高は前期比10.3%減の50億78百万円。年間を通じて、緊急事態宣言等コロナの影響が甚大でファッション衣料需要が減少。ファッションECサイトのサービス競争が激化し、在庫処分を目的とした値引き競争も過熱した。

営業利益は6億44百万円の損失(前期は3億29百万円の損失)。減収および正規販売の減少で粗利額・粗利率ともに前年を下回る。他社サイトの大幅減収で販売手数料(業務委託費)が減少した一方、新店10店舗出店で地代家賃が増加し販管費は微減となった。

当期純利益は7億91百万円の損失(前期は3億71百万円の損失)。店舗資産及びインターネット販売事業のソフトウェアにおける減損損失、希望退職制度の実施に伴う事業構造改善費用を計上した。

(2)セグメント別動向

|

|

20/8期 |

構成比 |

21/8期 |

構成比 |

対前期比 |

|

売上高 |

|

|

|

|

|

|

インターネット販売事業 |

3,257 |

57.6% |

2,535 |

49.9% |

-22.2% |

|

店舗販売事業 |

2,157 |

38.1% |

2,396 |

47.2% |

+11.1% |

|

卸売販売事業 |

207 |

3.7% |

116 |

2.3% |

-43.9% |

|

その他 |

36 |

0.6% |

30 |

0.6% |

-15.9% |

|

合計 |

5,659 |

100.0% |

5,078 |

100.0% |

-10.3% |

|

営業利益 |

|

|

|

|

|

|

インターネット販売事業 |

7 |

0.2% |

-203 |

– |

– |

|

店舗販売事業 |

-16 |

– |

-168 |

– |

– |

|

卸売販売事業 |

-18 |

– |

-11 |

– |

– |

|

その他 |

0 |

1.4% |

2 |

7.7% |

+363.4% |

|

調整額 |

-301 |

– |

-263 |

– |

– |

|

合計 |

-329 |

– |

-644 |

– |

– |

*単位:百万円。営業利益の構成比は売上高営業利益率。その他はライセンス事業を含む。

◎インターネット販売事業

ファッションECサイトのサービス競争激化の影響もあり減収。セグメント損失も拡大した。

業務効率化や人員の適正配置など事業効率を上げる取り組みを進めている。

◎店舗販売事業

出店10店舗を行った結果、期末の店舗数は37店舗。緊急事態宣言の影響はあったものの、全店舗の休業には至っておら

ず、また新規出店を進めた結果、増収。一方で、新規出店に伴う初期費用が増加しセグメント損失は拡大。

◎卸売販売事業

新型コロナウイルス感染症拡大の影響で既存の取引先の状況も悪化しており、減収。損失はやや縮小。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

20年8月末 |

21年8月末 |

|

20年8月末 |

21年8月末 |

|

流動資産 |

2,012 |

1,557 |

流動負債 |

1,039 |

1,547 |

|

現預金 |

858 |

666 |

仕入債務 |

192 |

160 |

|

売上債権 |

337 |

221 |

短期借入金 |

600 |

1,050 |

|

たな卸資産 |

715 |

610 |

固定負債 |

326 |

295 |

|

固定資産 |

715 |

858 |

負債合計 |

1,365 |

1,842 |

|

有形固定資産 |

232 |

325 |

純資産 |

1,362 |

573 |

|

無形固定資産 |

36 |

45 |

利益剰余金 |

432 |

-372 |

|

投資その他の資産 |

446 |

487 |

負債純資産合計 |

2,728 |

2,416 |

|

資産合計 |

2,728 |

2,416 |

自己資本比率(%) |

50.0 |

23.7 |

*単位:百万円。

現預金、売上債権の減少などで資産合計は前期末比3億12百万円減少し24億16百万円となった。短期借入金の増加等で負債合計は同4億77百万円増の18億42百万円。

当期純損失7億91百万円の計上により利益剰余金がマイナスに転じ、純資産は同7億89百万円減少の5億73百万円。

この結果、自己資本比率は前期末より26.2%低下し23.7%となった。

◎キャッシュ・フロー

|

|

20/8期 |

21/8期 |

増減 |

|

営業CF |

-44 |

-397 |

-352 |

|

投資CF |

-119 |

-230 |

-110 |

|

フリーCF |

-164 |

-627 |

-463 |

|

財務CF |

125 |

435 |

+309 |

|

現金同等物残高 |

858 |

666 |

-192 |

*単位:百万円

税金等調整前当期純損失は拡大に伴い、営業CFおよびフリーCFのマイナス幅は拡大。

短期借入金の増加により、財務CFは大幅にプラスとなった。

キャッシュポジションはほぼ変わらず。

(5)トピックス

◎継続企業の前提に関する重要事象

同社は2020年8月期において、新型コロナウイルス感染症拡大の影響を受け厳しい経営環境となり、営業損失、経常損失、親会社株主に帰属する当期純損失、営業活動によるキャッシュ・フローのマイナスを計上した。

2021年8月期においても、同様に新型コロナウイルス感染症拡大による度重なる緊急事態宣言の発出等、経営環境は厳しい状況が継続し、2期連続して営業損失、経常損失、親会社株主に帰属する当期純損失、営業活動によるキャッシュ・フローのマイナスを計上する結果となった。

これらの状況により、継続企業の前提に重要な疑義を生じさせるような状況が存在しているが、前期末において、666百万円の現金及び預金を有しており、また取引銀行7行と当座貸越契約を締結し、未実行残高に十分な余裕がある状態であり、資金繰りには支障はないと、同社では考えている。

また、期末における自己資本残高は、573百万円であるため、自己資本が著しく脆弱という状況にはない。

さらに同社グループでは継続企業の前提に重要な疑義を生じさせるような事象又は状況を早期に解消するため、後述する「4.今後の取り組み」に示す対応策に取り組んでいく。

3.2022年8月期業績予想

(1)業績概要

|

|

21/8期 |

22/8期(予) |

増減 |

|

売上高 |

5,078 |

6,428 |

+1,349 |

|

営業利益 |

-644 |

137 |

+781 |

|

経常利益 |

-633 |

142 |

+775 |

|

当期純利益 |

-791 |

126 |

+917 |

*単位:百万円。予想は会社側予想。

増収、黒字転換

売上高は前期比26.6%増の64億28百万円、営業利益は前期の損失から1億37百万円の黒字へ転換の予想。

新規出店効果及び既存店舗の売上回復基調により店舗販売は大幅増収。ライブコマース等の強化施策によりEC販売は緩やかな増収を見込んでいる。

希望退職などコスト削減策により固定費は大幅に減少する。

株主への還元は重要事項であると認識しているが、業績動向を踏まえ、配当は無配の予定。

前期で収益確保に向けた事業構造構築への整備は完了したと会社側は考えている。

業績予想に織り込んでいない要素は以下の通り。

(アップサイド)

・コロナ完全収束による新規出店の再開

・コロナで延期していた海外FC展開の始動

・ライブコマース関連事業の収益化

・固定費のさらなる削減

(ダウンサイド)

・コロナ新型株による経済停滞長期化の影響

(2)売上、利益の詳細

①売上高

|

|

21/8期 |

22/8期(予) |

増減 |

|

店舗販売 |

2,396 |

3,448 |

+1,052 |

|

既存店舗 |

2,396 |

2,905 |

+509 |

|

新規店舗 |

0 |

543 |

+543 |

|

EC |

2,535 |

2,840 |

+305 |

|

自社EC |

1,131 |

1,233 |

+102 |

|

他社EC |

1,404 |

1,607 |

+203 |

|

卸売・その他 |

147 |

137 |

-10 |

|

合計 |

5,078 |

6,428 |

+1,350 |

*単位:百万円。個別金額とその合計には差異が生じる。

②販管費

◎販管費合計

|

|

21/8期 |

22/8期(予) |

増減 |

|

人件費 |

1,148 |

1,105 |

-43 |

|

広告宣伝費 |

266 |

263 |

-3 |

|

業務委託費 |

694 |

756 |

+62 |

|

地代家賃 |

649 |

723 |

+74 |

|

その他 |

721 |

734 |

+13 |

|

合計 |

3,480 |

3,584 |

+104 |

*単位:百万円。端数処理の関係で個別金額とその合計には差異が生じる。

希望退職により人件費は減少。地代家賃、業務委託費は増収に伴い変動部分が増加する。

◎人件費

|

|

21/8期 |

22/8期(予) |

増減 |

|

店舗販売 |

525 |

601 |

+76 |

|

既存店舗 |

525 |

559 |

+34 |

|

新規店舗 |

0 |

42 |

+42 |

|

EC |

134 |

95 |

-39 |

|

自社EC |

62 |

45 |

-17 |

|

他社EC |

72 |

50 |

-22 |

|

卸売・その他 |

12 |

16 |

+4 |

|

本社 |

473 |

391 |

-82 |

|

合計 |

1148 |

1,105 |

-43 |

*単位:百万円。端数処理の関係で個別金額とその合計には差異が生じる。

希望退職により店舗以外の人件費が約120百万円減少。店舗は新店、既存店合計で76百万円増加。

◎業務委託費

|

|

21/8期 |

22/8期(予) |

増減 |

|

店舗販売 |

62 |

104 |

+42 |

|

既存店舗 |

62 |

47 |

-15 |

|

新規店舗 |

0 |

57 |

+57 |

|

EC |

573 |

644 |

+71 |

|

自社EC |

103 |

103 |

0 |

|

他社EC |

470 |

541 |

+71 |

|

卸売・その他 |

1 |

1 |

0 |

|

本社 |

56 |

4 |

-52 |

|

合計 |

694 |

756 |

+62 |

*単位:百万円。端数処理の関係で個別金額とその合計には差異が生じる。

新規店舗、他社EC売上増加により販売代行手数料が増加する一方、経営コンサル契約終了で本社セグメントが52百万円減少する。

◎地代家賃

|

|

21/8期 |

22/8期(予) |

増減 |

|

店舗販売 |

451 |

545 |

+94 |

|

既存店舗 |

451 |

467 |

+16 |

|

新規店舗 |

0 |

78 |

+78 |

|

EC |

107 |

106 |

-1 |

|

自社EC |

64 |

65 |

+1 |

|

他社EC |

43 |

41 |

-2 |

|

卸売・その他 |

3 |

3 |

0 |

|

本社 |

87 |

67 |

-20 |

|

合計 |

649 |

723 |

+74 |

*単位:百万円。端数処理の関係で個別金額とその合計には差異が生じる。

新規店舗中心に店舗家賃は94百万円増加。物流倉庫の一部返還に伴い本社家賃は20百万円減少。

4.今後の取り組み

(1)経営方針・方向性

コロナ禍の影響を強く受けた21年8月期は厳しい決算であったが、事業継続のために事業構造の転換に対応した1年であった。

今2022年8月期は引き続き事業継続を最優先としてコスト削減を徹底しながらも、新規出店及びEC強化で増収・黒字転換を計画している。

未だ不透明ではあるものの、今期以降のコロナ収束後には新規出店等で投資回収を加速させるとともに、新規事業の再開、開拓も進める考えだ。

1992年創業の同社は来年創業30年を迎える。

全てのステークホルダーに感謝の念を抱きながら、次の成長ステージへ向けた「リ・オープニング」に取り組む。

(2)施策

主要な施策は「コスト削減」「チャネル戦略」「EC・マーケティング戦略」。

いずれにおいても、With コロナ、After コロナの両面を見据えた対応を行う。

①コスト削減

少数精鋭の組織で、今後はさらに業務効率化及び内製化を進めるほか、その他事業コストの削減を進める。

これらの削減効果は今期より寄与する予定である。

*人件費

希望退職制度の実施に対し40名が応募し、本社社員を約130名から90名へ削減し、少数精鋭組織を構築した。

*家賃

新規出店分は増加するが、在庫圧縮、効率化により、物流倉庫スペースを縮小した。

*業務委託費用

数年間契約していた営業コンサルタントとの契約を終了し、組織変更を行い新しい営業体制を構築する。

*その他

業務効率化を進め、広告費、システム費用などの削減を推進する。

②チャネル戦略

*リアル

21年8月期は積極出店(10店出店)を行ったが、22年8月期は1店舗(21年9月出店済)のみの予定でコロナの影響をみて一旦は停止中。ただ、今後の状況次第で再び拡大も検討する。

前期出店した「ANAP SHIBUYA109店」は、テナント中上位の成績。北陸地方初出店となる「ANAP イオンモール白山店」(石川県)も好調で、リアル店舗の出店は、コロナ収束に伴い着実な回復が期待できると考えている。

*EC

21年8月期は中国版ZOZOTOWNのZOZO CHINAへ出店した。コロナ状況次第であるが、引き続き海外展開は探っていく。

ECは価格競争が激しいこともあり、以前は売上高構成比の向上を目指していたが、当面は現状の4割程度を維持する考えだ。

③EC・マーケティング戦略

事業構造を見直し、あるべき姿へ転換していく。

ベースとなるのは商品価値向上に向けた「商品戦略」とSNSを中心とした「マーケティング戦略」。

*商品戦略

バーゲンではなく定価で売り切れる価値のある商品を創出する。

消費行動(市場ニーズ)の変化を捉え、ファッションアイテムに加え、ランチボックス、エコバッグ、レイングッズなど必需品アイテムを強化する。

*マーケティング戦略

ライブコマースを強化する。

既に15兆円規模まで成長している中国のライブコマース市場に比べると日本市場は数千億円規模であり未だ未成熟だが、「顧客とのコミュニケーションが可能」「特徴やストーリー性のある商品が販売しやすい」「購買者は若年層が多い」といった特徴を活かし、同社でもライブ配信ノウハウを備えたアパレルスタッフによる実績は着実に上がっており、今後もそうしたスタッフの価値はさらに向上すると見ている。

現在は、同社スタッフがライバーとして行っており、他業務との兼業によりリソースが不足しているため、今後はインフルエンサーの起用を強化する。

配信については、単独の固定店舗のみでなく複数店舗から行うことでECを含めた全販売チャネルとの一体感を醸成する。

また、インフルエンサーと協同でモデルオーディションなどイベントの開催にも取り組んでいく。

人気雑誌nutsの専属モデルを起用したライブ配信を行い店舗、自社サイトの流入向上を図ったところ、実施前週比売上は約3割増加した。

今後ライブコマースの効果を更に向上させるために、ライブ配信スタッフ育成、モデル確立、エンゲージメント確保に注力するほか、YouTube、Instagram等の企画を増加するなどSNS発信を強化する。また、EC収益を向上させるとともにライブコマース関連の新規事業化も検討する。

(3)その他の取り組み

◎SDGs

SDGsについて以下のような取り組みを行っている。

特にアパレル企業として、女性の働きやすい環境づくりには積極的である。

(同社資料より)

5.今後の注目点

厳しい決算ではあったが、積極的に出店した店舗は概ね好調で、コスト削減策も確実に実行したことにより、事業構造の転換は確実に進展しているようだ。

緊急事態宣言が終結し、事業環境に明るさが増してはいる。ただ、会社側も認識しているようにコロナ禍がこれで完全に収束するのかは現時点では不明であり、リスクは残る。

そうしたWith コロナ、After コロナの両面を見据えた対応という観点からは、本格的なライブコマースの展開が期待される。進捗を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最新更新日:2020年11月27日

1.基本的な考え方

当社は、カジュアルファッションを扱うアパレル企業として継続的な成長、企業価値の拡大、経営の安定化を実現するため、コーポレート・ガバナンス体制をより強固にすることが重要な経営責務であると認識しております。また、株主の皆様をはじめ顧客、取引先、従業員、地域社会など、すべてのステークホルダーの利益を遵守しつつ、公正で透明性の高い経営、経営監視機能の強化、経営効率の向上、法令遵守の徹底に努めております。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社はコーポレートガバナンス・コードの基本原則に則り、実施しております。

</p