米国FOMCの最新『ドット・チャート』は?(18年6月)

米国FOMCの最新『ドット・チャート』は?(18年6月)

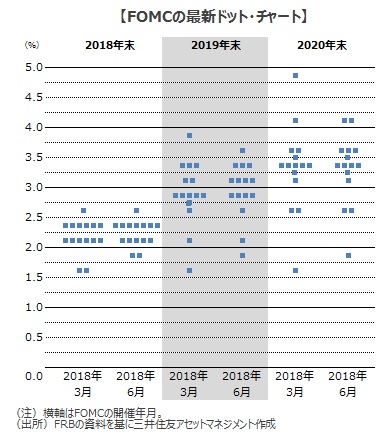

| 米連邦準備制度理事会(FRB)は、年に8回開催する米連邦公開市場委員会(FOMC)のうち3、6、9、12月に開く会合で、FOMCメンバーによる米国経済と政策金利の見通しを公表しています。米国の政策金利はフェデラルファンド(FF)レートですが、FOMCメンバーが予想するFFレートの水準を “点(ドット)”の分布で表現したグラフは『ドット・チャート』と呼ばれ、将来の政策金利の動きを予測するうえでの判断材料とされます。 |

【ポイント1】6月開催のFOMCで0.25%の利上げを決定

全会一致の決定

■FRBは6月12日、13日に開催したFOMCで、市場の予想通りFFレートの誘導目標レンジを0.25%引き上げ、1.75%~2.00%とすることを決定しました。全会一致の決定です。

【ポイント2】2018年は4回の利上げを予想

3月時点の予想の3回から上方修正

■公表された『ドット・チャート』をもとに、FOMC参加者が適切と考えるFFレートの中央値を見ると、18年末は2.38%でした。1回当たりのFFレート引き上げ幅を0.25%とすると、18年の利上げ回数は4回となります。今年3月に開催されたFOMCにおける予測値は2.13%、利上げ回数は3回でした。

■一方、19年末のFFレート予測値の中央値は、前回3月の2.88%から3.13%に上方修正、20年末は前回と同じく3.38%でした。利上げの回数で見ると、19年は前回と同じ3回、20年は2回から1回に下方修正となります。結果、18~20年の合計利上げ回数は8回で、前回から変更はありませんでした。さらに、長期のFFレートの均衡水準は、前回と同水準の2.88%でした。

【今後の展開】利上げの速度を少し速めるのが妥当と考えるメンバーが増加

■長期の均衡水準は、景気を刺激も抑制もしない、いわゆる中立金利とみなすことができます。つまり、 今回の『ドット・チャート』 は、「中立金利を少し超える水準まで、前倒しで利上げを行うのが適切」と考えるFOMCメンバーが増えたことを示唆しています。

■今後、FFレートが長期均衡値である2.88%に接近するにつれ、利上げ打ち止め感が強まると想定されます。金融市場は徐々にこの想定を織り込んでいくと考えられ、その過程で米長期金利と米ドルの上昇速度は比較的緩やかなものとなりそうです。

(2018年 6月19日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会