ブロードリーフ(3673) 上方修正後の業績予想大きく上回った

|

大山 堅司 社長 |

株式会社ブロードリーフ(3673) |

|

企業情報

| 市場 | 東証プライム市場 |

| 業種 | 情報・通信 |

| 代表取締役社長 | 大山 堅司 |

| 所在地 | 東京都品川区東品川四丁目13-14 グラスキューブ品川 8階 |

| 決算月 | 12月 |

| HP | https://www.broadleaf.co.jp/ |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

652円 |

97,896,800株 |

63,828百万円 |

1.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

4.00円 |

0.6% |

11.13円 |

58.6倍 |

259.39円 |

2.5倍 |

*株価は2/7終値。各数値は2024年12月期決算短信より。

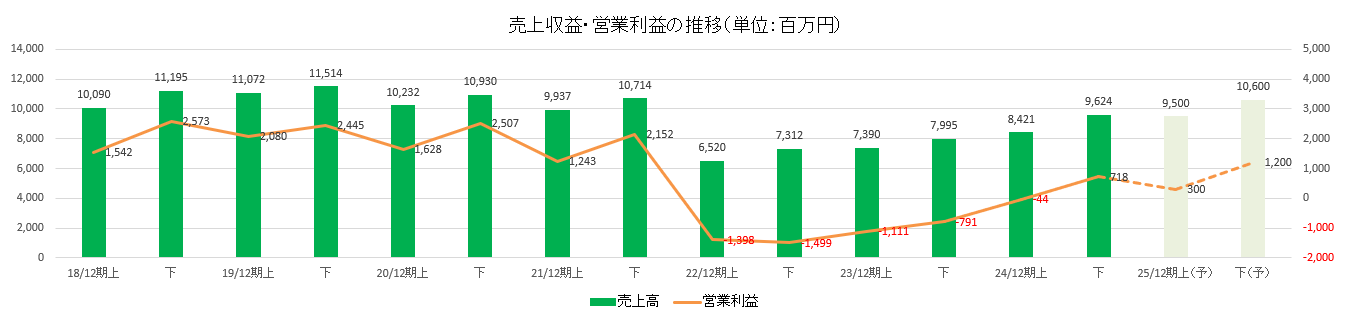

業績推移

|

決算期 |

売上収益 |

営業利益 |

税引前利益 |

当期利益 |

EPS |

DPS |

|

2021年12月 |

20,652 |

3,395 |

3,233 |

2,173 |

24.72 |

8.70 |

|

2022年12月 |

13,833 |

-2,897 |

-3,005 |

-2,431 |

-27.54 |

1.00 |

|

2023年12月 |

15,385 |

-1,902 |

-1,921 |

-1,487 |

-16.76 |

1.00 |

|

2024年12月 |

18,045 |

674 |

545 |

343 |

3.85 |

2.00 |

|

2025年12月(予) |

20,100 |

1,500 |

1,500 |

1,000 |

11.13 |

4.00 |

*予想は会社側予想。IFRS対応。当期利益は親会社の所有者に帰属する当期利益。

株式会社ブロードリーフの2024年12月期決算概要、2025年12月期業績予想、中期経営計画(2022-2028)の進捗などをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年12月期決算概要

3.2025年12月期業績予想

4.中期経営計画(2022-2028)の概要及び進捗

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 24年12月期の売上収益は前期比17.3%増の180億45百万円、営業利益は6億74百万円で、前期の19億2百万円の損失から黒字に転換。増収に加えDX推進などによる費用削減効果も寄与した。売上・利益とも上方修正後の業績予想を大きく上回った。配当は期末配当2.00円/株を実施予定。

- 同社では2022年に主力商品である業務ソフトの全面刷新(クラウド化)に合わせ、売上モデルをサブスク型に転換し、着実にクラウド化移行を進めてきたが、計画通り3年目の2024年に黒字転換を実現することができた。

- 25年12月期の売上収益は前期比11.4%増の201億円、営業利益は同122.5%増の15億円の予想。引き続き月額サブスク型クラウドソフトのユーザーが増加し、前期大型案件のあったパッケージソフトの反動減を吸収し、2桁の増収予想。クラウドソフトの機能拡張に伴い償却費が増加するほか、ITインフラ調達費の増加、セキュリティ強化策実施などで販管費も増加するがこれを吸収し、大幅な増益を見込んでいる。配当は2.00円/株増配の4.00円/株を予定。予想配当性向は35.9%。

- 売上モデルをサブスク型に転換し、着実にクラウド化移行を進めてきたことで持続的成長の基盤が完成したと会社側は考えている。顧客のニーズや一部商材の状況を勘案し、中長期的なLTV上昇の機会を活かすため、戦略的にクラウドソフトの導入計画を再度見直したことに伴い、2026-28年までの業績計画を下方に更新したが、「2026年に過去最高利益を更新」「その後も、連続して最高益を更新し、計画最終年度2028年の営業利益130億円実現」という目標に変更は無い。このため増収ペースは低下する一方で、営業利益率は着実に上昇する見込みである。引き続き4つのKPI「クラウド化率」「ライセンス数」「ユーザー維持率」「平均月額売上」及び四半期ごとの収益状況に注目していきたい。

1.会社概要

モビリティ産業に属する事業者の業務を支えるITネットワークや、業務アプリケーションで高シェア。同社の強みは自動車部品商、整備工場、鈑金工場、リサイクル事業者など異なる商流を統合しプラットフォーム化している点にある。産業のDXを推進の一環としてクラウドソフトの提供や、部品の顧客間取引を電子化する受発注プラットフォーム(トランザクション)の拡大に注力。

同社が独自に自動車部品に発番するBLコードは業界のデファクトスタンダードとなっており、事業者が部品を特定する上で欠かせないものとなっている。更なる成長を追求するためにパッケージベンダーからSaaS企業へ、そしてプラットフォーマーへの進化を続けている。

【1-1 沿革】

2005年12月に自動車部品商、自動車整備業、自動車鈑金塗装業などの各種システムを販売する「パッケージソフトウェア事業」の営業権を取得した。

形式上の存続会社である同社は、米国のプライベート・エクイティ・ファンドであるカーライル・グループの支援の下、2009年9月に、実質的な存続会社である「旧株式会社ブロードリーフ」の経営陣によるマネジメント・バイ・アウト(MBO)のための受皿会社として、シー・ビー・ホールディングス株式会社の商号で設立された。

その後、シー・ビー・ホールディングス株式会社は同年11月に株式譲渡により旧株式会社ブロードリーフを完全子会社化。2010年1月1日に旧株式会社ブロードリーフを吸収合併することで営業活動を全面的に継承すると同時に、商号を株式会社ブロードリーフに変更し、現在に至っている。

【1-2 企業理念】

同社は、「感謝と喜び」の心を根本に、幅広い業種・業界に特化した業務アプリケーションを開発し、 より良い製品・サービスを提供することにより、お客さまの事業創造に貢献することを企業理念として掲げている。

| 「感謝と喜び」という人や企業が深く結びつくために欠かせない“心”を大切に、お客様とともに繁栄するビジネスを進めております。私たちの商品やサービスがお客様の事業に貢献する時、お客様に「ブロードリーフとつきあって、よかった」と感じていただけるでしょう。

そして事業が日々成長する実感に、喜びが生まれることでしょう。そんなお客様の心を受けて、私たちにも「感謝と喜び」が生まれ、 よりよい商品やサービスにつながっていきます。 「感謝と喜び」をわかちあいながら、お客様とともに成長していく。それがブロードリーフの企業理念であり、ビジネスの「心」なのです。 |

(同社HPより)

この企業理念を全社員に浸透させ、より実践的なものとするため、毎年初、全社員が集合する「経営方針説明会」において大山社長が前年の総括と今年の方針を話すと共に、企業理念の確認を行っている。

全社員はクレドカード(※)を常に携帯し、行動規範などを全員で唱和している。

また、企業理念を理解・実践した社員を社員間投票で表彰し、社員同士でも感謝の気持ちを伝えるといった取り組みを行っている。

※クレド:「信条」を意味するラテン語で、「企業の信条や行動指針を簡潔に記したもの」を指す。従業員の自主的な行動を促すためのツールとして利用している企業が多い。

(社名について)

| 「ブロードリーフ(Broadleaf)」とは広葉樹を意味します。

広葉樹の多くは、春から夏にかけて、葉に日光を受けて成長し、冬には葉を落として土に養分を還し、他の植物と共生します。 ビジネスの大地にしっかりと根を張り、葉を生い茂らせ、実をつけて、お客様とともに未来へ向かって成長し続けたい。そんな気持ちが込められた社名です。 |

(同社HPより)

【1-3 市場環境】

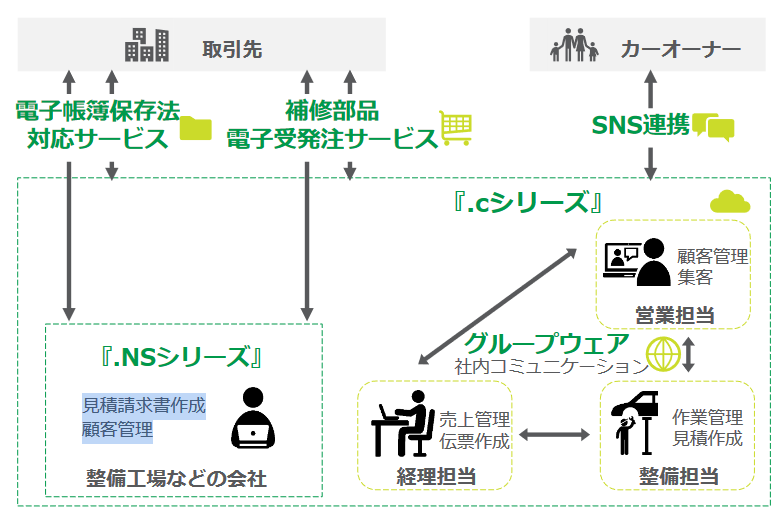

(1)概観

同社の顧客ターゲットの中心は、カーオーナーが自動車を購入した後の、給油、自動車アクセサリーの購入、車検、点検、部品交換、自動車の売却、廃棄処理などの様々なニーズに対応して製品やサービスを提供する「モビリティ産業」のプレーヤーである。

(2)モビリティ産業を取り巻く環境

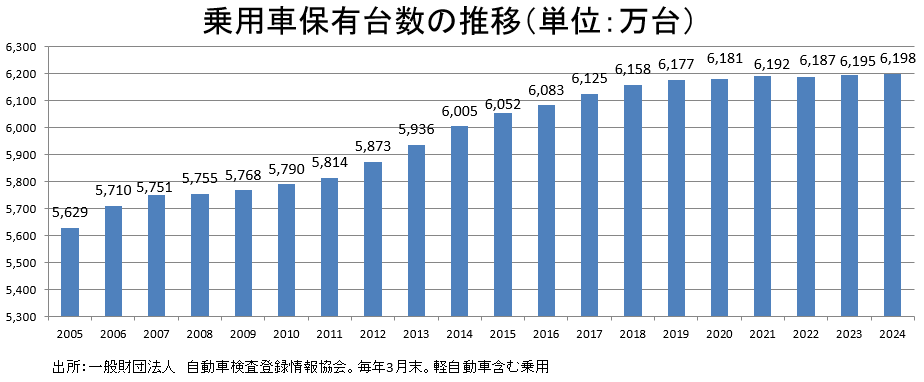

①自動車保有台数

若者の自動車離れも言われているが、軽自動車を含む自動車保有台数(乗用車)は2024年3月末で約6,198万台と伸び率は低いものの、過去最高を更新した。ストックである同台数は、平均使用年数の長期化もあり今後も増加傾向が続くものと予想される。

②乗用車の平均使用年数

乗用車が初度登録されてから抹消登録されるまでの平均年数である平均使用年数は2024年3月末で13.32年と3年連続で減少したが、10年前の2014年比では、0.68年延びている(一般財団法人 自動車検査登録情報協会 統計情報より)。

自動車の利用に対するユーザーの考え方の変化から長期使用車両が増えていることで、自動車整備市場や部品・用品市場においては、整備・点検需要や部品・消耗品の交換需要が拡大している。

③認証工場数と指定工場数

自動車の原動機、動力伝達装置、走行装置などを取り外して行う自動車の整備や改造にあたる「分解整備」は、地方運輸局長の「認証」を受けた「認証工場」で行う必要がある。

認証工場のうち、設備、技術、管理組織等について一定の基準に適合し、地方運輸局長より指定自動車整備事業の「指定」を受けた工場を「指定工場」と言う。

認証工場数及び指定工場数とも、数は横這いないしは微増だが、近年、認証工場に占める指定工場の比率が上昇している。

これは、景気動向、後継者難などの理由から小規模の工場が中規模および大規模工場の系列やグループに組み込まれているためと考えられる。

同社によれば、全国に非ディーラー系の工場は約7万あるが、うち4万は整備士が3名以下の小規模工場で、同社が主要ターゲットとする中規模・大規模工場は約3万と二極化が進んでいるという。同社では、システムを導入する経済的な余裕もある中規模・大規模工場へのアプローチを引き続き強化するとともに、小規模事業者をメイン顧客とする業界第2位の株式会社タジマを2017年7月にM&A。顧客基盤の強化が進んでいる。

モビリティ産業においては、EV化シフト・CASE(※)に代表される自動車の高度化が進むのに伴い、高度化した車両メンテナンスをサポートするITシステム需要増加、ナレッジの蓄積や共有の需要増加、大規模な事業者における経営効率化のためのDX投資需要増加が予想され、最新鋭のクラウドソフトへのニーズも高まると思われる。

この点も、整備工場における強固な顧客基盤を有する同社にとってはフォローの風と言えよう。

※CASE:今後の自動車における大変化を示すもので、Connected(コネクテッド)、Autonomous(自動運転)、Shared(シェアリング)、Electric(電動化)の略。

④リサイクル部品市場

2005年に自動車リサイクル法が施工され、自動車解体、自動車リサイクル部品等の市場は、リサイクルグループ共有在庫システムの多様化やインターネットオークションの利用が進んでいる。リサイクル部品の活用は、CO2排出量抑制や環境問題への対応のため、社会的にも重要な取組みとなっている。一方、近年では廃車になった自動車を解体してリサイクル部品とするのではなく、海外に中古車として輸出される割合が高くなっている影響を受け、リサイクル部品市場全体の取引高は減少傾向にある。

⑤プレーヤーの事業形態

CASEの潮流が強まるに伴い、カーオーナーのニーズは多様化が進んでいる。これに対応するために、モビリティ産業の既存顧客は、単一業態からトータルショップへと事業を拡大させるケースが増えている。

これまで同社は顧客ごとに各種業務用ソフトウェアを提供(ライセンスを発行)していたが、クラウドサービスを提供することで、事業拡張に合わせてサービスをスピーディーに提供することができ、これにより顧客ニーズを確実に取り込んでいく。

【1-4 事業内容】

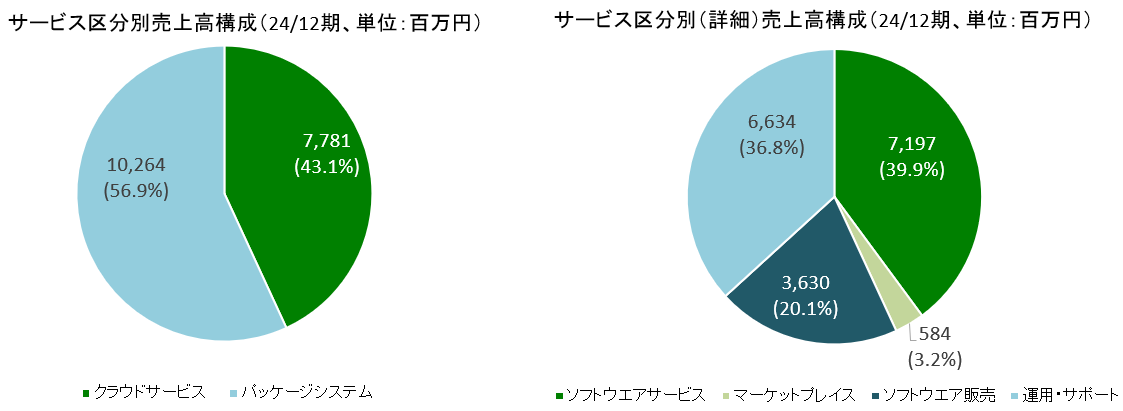

更なる成長を追求するためにパッケージベンダーからプラットフォーマーへの進化を目指す同社は、独自開発のクラウド基盤「Broadleaf Cloud Platform」上のサービス提供を18年12月期から開始した。

22年12月期より、ソフト販売のメイン商材を、従来ソフト「.NSシリーズ」から新しいクラウドソフト「.cシリーズ」に変更。従来ソフト「.NSシリーズ」を使用している顧客には6年のリース契約が満了となるタイミングで「.cシリーズ」の提供へ切り替えていく。

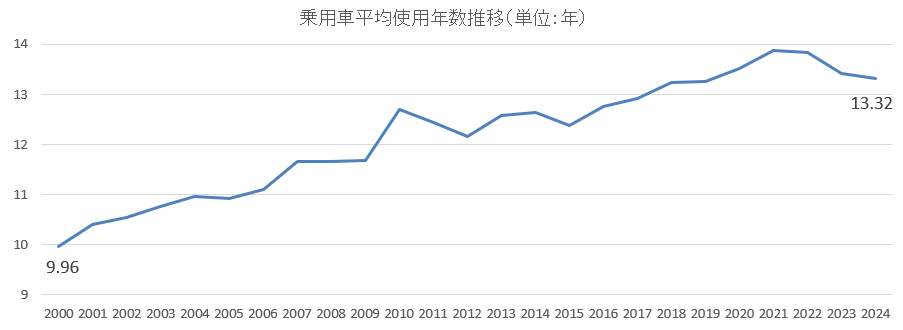

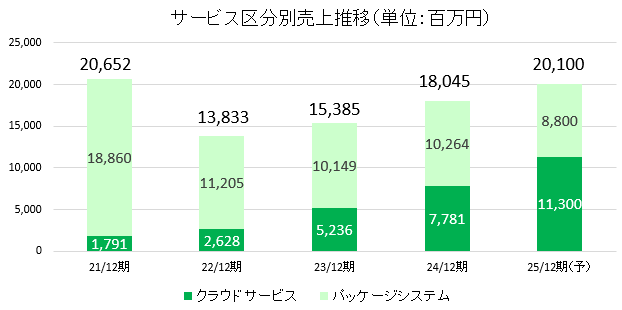

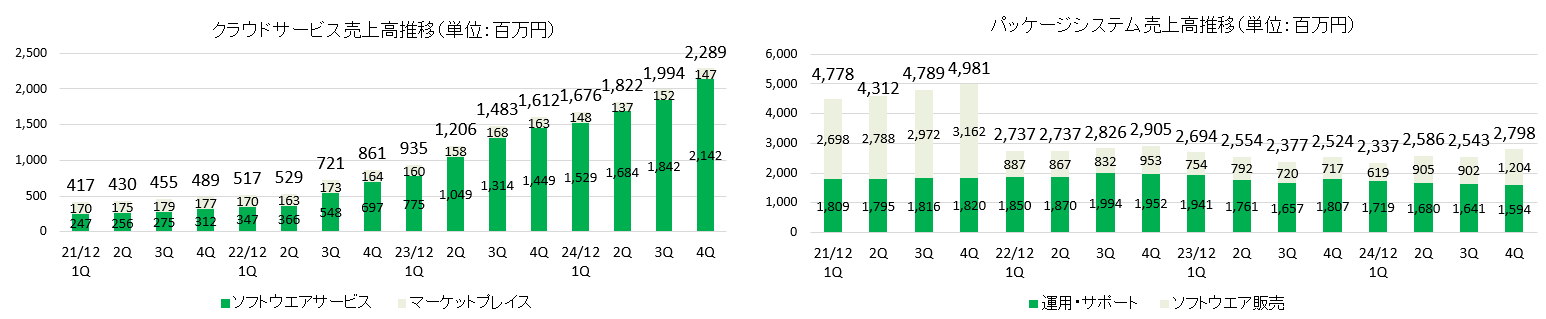

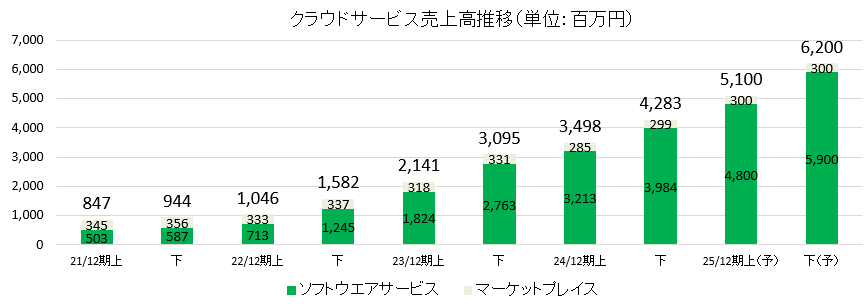

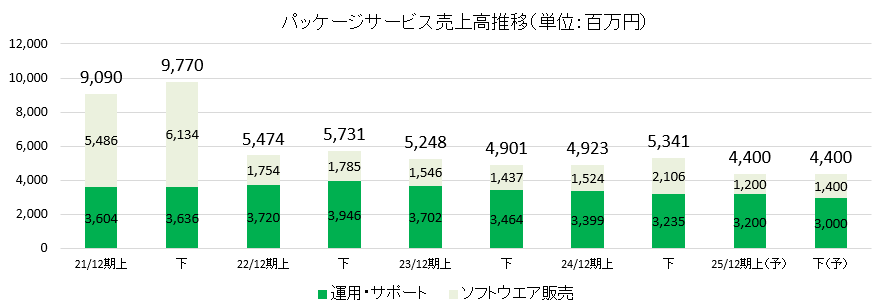

これに伴い、売上区分をソフトウェアサービスとマーケットプレイスから成る「クラウドサービス」と、ソフトウェア販売と運用・サポートで構成される「パッケージシステム」に区分した。24年12月期の売上構成比は「クラウドサービス」43.1%、「パッケージシステム」56.9%。「クラウドサービス」「パッケージシステム」はそれぞれ、「ソフトウェアサービス」と「マーケットプレイス」、「ソフトウェア販売」と「運用・サポート」に大別される。

◎売上区分

(1)クラウドサービス

サブスクリプション型ソフトウェアに関わる売上「ソフトウェアサービス」と、受発注プラットフォームに関わる売上「マーケットプレイス」に大別される。

|

区分 |

主な商品 |

対象売上 |

| ソフトウェアサービス | ・『.cシリーズ』(標準版、特定大手版)

・『.NSシリーズ』(月額販売) ・電子帳簿保存法対応ソリューション『電帳. DX』 ・タブレット型業務支援ツール『CarpodTab』 ・サイト構築・運営ツール『BL.Homepage』等 |

月額固定課金、従量課金、導入支援費 他 |

| マーケットプレイス | ・オープン型EC・EDI「クラウド版受発注プラットフォーム」

・自動車部品取引ネットワーク「BLパーツオーダーシステム」 ・リサイクル部品取引ネットワーク「パーツステーションNET」等 |

参加基本料、取引手数料、決済代行手数料 他 |

(主なサービスなど)

◎クラウドソフト「.cシリーズ」

「.cシリーズ」は、「Broadleaf Cloud Platform」のAPIにより、他システムや外部ネットワークと緊密に連携し、コントロールが可能である。

企業システムの中核的な役割を果たし、AIによる学習機能があるため、企業や店舗、あるいはIDごとに固有の操作方法や処理内容を学習し、ナレッジ化することができる。

これにより継続的かつ効率的な事業運営にとって重要なナレッジが集積され、企業や店舗の中でナレッジの共有を実現する。

また、「.cシリーズ」は、システムの位置づけ・役割が、従来の事務処理システムから、顧客の事業上の中核となるトータルマネジメントシステムへと変化する。

この変化により、これまでの主力ソフト「.NSシリーズ」が、見積請求書作成や顧客管理に用いられていたのに対し、経理担当の売上管理や伝票作成、整備担当の作業管理、営業担当の集客といった業務に加え、グループウェアとして社内コミュニケーションにも利用でき、まさにユーザー企業のDX推進を強力に支援する。

(同社資料より)

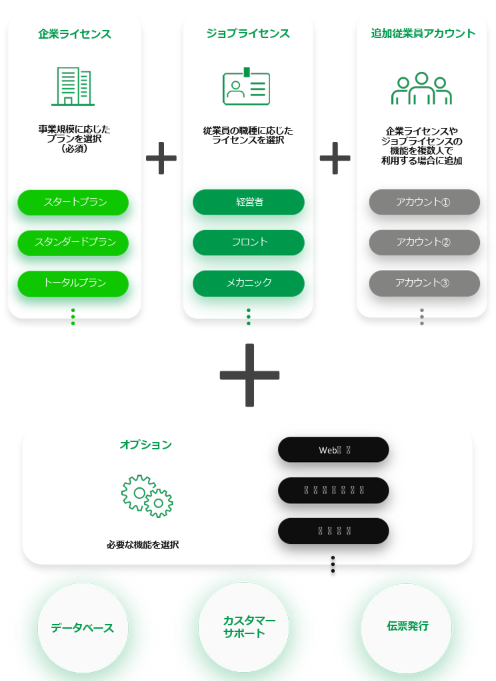

加えて、クラウドソフト「.cシリーズ」で注目すべきは、ライセンス体系の変更である。

従来ソフトでは、PC1台に1ライセンス、結果的に、1企業に1台、あるいは、1店舗に1台というケースが大半であった。

これに対しクラウドソフトでは、端末フリーのWebアプリとなるため、エンドユーザーごとにIDアカウントを付与できるようになる。

ユーザー企業は、企業ライセンスのメニューからプランを選択し、追加で必要なジョブライセンスを選択する。企業ライセンスやジョブライセンスの機能を複数人で利用する場合は、利用人数に応じて追加従業員アカウントの購入が必要となる。このほか、データベースやカスタマーサポートなどのサービスメニューがある。

この変更により、対象顧客は企業数または店舗数から、従業者数へと変化する。

モビリティ産業における自動車整備業、鈑金業、部品商、リサイクル業の対象4業種の事業者数は10数万社であるが、従業者数は事業者数の5倍以上、50万人以上の規模となる。

対象顧客企業ごとに、社員数や職種構成を綿密に調査したうえで、設定価格と想定販売数を最適化する。

業種と職種の組み合わせや企業規模などにより、ライセンス種類は分かれており、ライセンス種類ごとに単価に幅があるものの、2024年末のライセンス数は14,034、24年12月の平均月額売上は24,319円となっている。

(同社資料より)

※ライセンス形態について

「.cシリーズ」は端末フリーのクラウドソフトになるため、エンドユーザーごとにアカウントIDを付与できる。これにより各拠点の情報やシステムを本部でリアルタイムに統合管理が可能なほか、場所を選ばず使えるポータビリティも大きな特徴である。

「.cシリーズ」では、業種ごとに設定された「企業ライセンス」を店舗ごとに導入し、1人目は、企業ライセンスのみで利用可能。2人目以降は、職種に応じた職種別ライセンスである「ジョブライセンス」を使用する。

例えば、基本パックに加えて、経営者ロール、メカニックロール、フロントロールの3ライセンスが追加されると合計で4ライセンスを付与する。

さらにそれらを複数人で利用する場合は、エンドユーザーごとに追加可能な「従業員アカウント」を付与する。

従来のソフト「.NSシリーズ」では、「1社または店舗につき、1ライセンスを導入」という形態が大半であったが、クラウドソフト「.cシリーズ」では、使用する社員ごとにライセンス(又はアカウント)付与という形態に変化する。

このライセンス体系の変化により、店舗当たりの採用ライセンス数は、従来ソフトと比べて大幅に増加する。

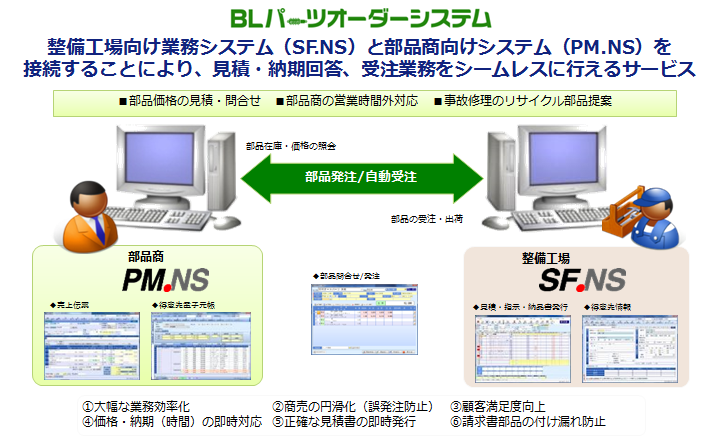

◎「BLパーツオーダーシステム」

同社では、自動車部品の電子受発注システムである「BLパーツオーダーシステム」を運用している。

「BLパーツオーダーシステム」は、整備工場向け業務システムと部品商向けシステムを接続し、見積・納期回答、受注業務をシームレスに行うサービス。

これまで、整備に際し部品が必要な整備工場は、既に取引のある部品商に電話やFAXで部品を発注していたが、手間、誤発注、納期などの点で課題が山積みであった。

こうした状況を改善し、大幅な業務効率改善、商売の円滑化、価格・納期の即時対応等を実現したのが同システムである。

より多くの整備工場に接続して取引を増やしたい部品商と、必要な部品をタイムリーに入手したい整備工場を接続。

部品商に対し、月額利用料、整備工場からの問い合わせ件数に応じた従量手数料などをチャージする。

(同社資料より)

◎「パーツステーションNET」

また、リサイクル部品流通ネットワーク「パーツステーションNET」の運営も行っている。

リサイクル部品の販売者であるリサイクル事業者は商品を「パーツステーションNET」に登録し、リサイクル部品の使用者である整備工場や鈑金工場は必要な商品の検索を、仲介業者である部品商やリサイクル業者は適合確認を行う。

販売者と仲介業者の間で部品売買が行われた際にはリサイクル部品決済代行サービス「パーツステーションファクタリングNET」を通じて取引額の決済を代行し、手数料を徴収している。

(2)パッケージシステム

ライセンス型ソフトウェアの販売に関わる売上「ソフトウェア販売」と、ライセンス型ソフトウェアの利用に関わる売上「運用・サポート」に大別される。

|

区分 |

主な商品 |

対象売上 |

| ソフトウェア販売 | ・パッケージ版業務支援ソフトウェア『.NSシリーズ』

・作業分析ソフトウェア『OTRS』 ・その他のソフトウェア・ITツール ・PC・プリンター等のハードウェア 等 |

リース販売、売切り、導入支援費 他 |

| 運用・サポート | ・ネットワークとデータベースの提供サービス

・カスタマーサポートとハードウェアの保守サービス ・ストックフォーム紙等のサプライ品 等 |

月額固定、売切り 他 |

OTRSは、経営工学 (Industrial Engineering)に基づいてつくられた生産・製造現場の作業時間短縮・省力化・コスト低減など、企業のカイゼン活動を支援するソフトウェア。

最新動画エンジンを搭載し、動画分析・加工による作業のバラツキの可視化、熟練工とそうでない作業員の作業の差異を可視化する比較再生、分析結果を作業手順書や動画マニュアルとして出力するレポート出力などの機能を有し、①作業のムリ・ムダ・ムラをなくしQCD(質・コスト・デリバリー)を高める、②作業の標準化による公平な評価を実現する、③モーションマインド(作業方法についてより能率的な方法を探求し続ける心構え)の向上で職場の活性化に繋がる、といったメリットを提供する。

サポートにおいては、顧客の最適なビジネス環境を維持するために365日稼働のカスタマーヘルプデスク(コールセンター)や全国26の営業拠点(2024年12月末現在)に専門スタッフを配置し、ネットワークやハード、サーバー等のトラブル時に迅速に対応するサポート体制を構築している。

【1-5 ビジネスモデル】

同社ではモビリティ産業向けのプロダクトを中心に、2028年末でのクラウド化率100%を目指し、従来ソフトからクラウドソフトへの移行を進めている。

従来ソフトでは、顧客企業ごとにライセンスを発行していたが、クラウド化により、従業員別のアカウントも発行できるようになる。

これに伴い、顧客のデジタル化の範囲が拡大すればするほど、利用する従業員が増加し、結果的に1社あたりで得られる売上は向上することとなる。

【1-6 特徴と強み】

①カーアフター産業をリードできる唯一のIT企業

国土交通省は「世界最先端IT国家創造宣言」(2013年6月、閣議決定後、2015年6月、変更を閣議決定)を踏まえ、国が保有する検査登録情報(所有者情報等)をはじめ、車両の位置・速度情報や事故・整備履歴情報等の「自動車関連情報の利活用による新サービスの創出・産業革新」に関する将来のあり方について、「自動車関連情報の利活用に関する将来ビジョン検討会」を設置した。

同検討会が2015年1月に発表した「自動車関連情報の利活用に関する将来ビジョンについて」によれば、日本の自動車関連情報の利活用の現状について、

| * | 自動車が収集・発信できる情報は、近年の自動車のIT化の進展によって、膨大かつ多岐にわたっている。 |

| * | ただ、我が国では、自動車に関連した膨大な情報について、個別の主体が情報をバラバラで有していること等のため、利活用が進んでいない。 |

| * | 諸外国では、既に自動車関連情報を利活用した保険サービス、自動車履歴情報の提供等の多様なサービス展開が進んでおり、我が国においてもITを活用した自動車関連分野のイノベーションを促進していくべき。 |

と、現状分析及び課題の抽出を行っている。

その上で、重点テーマとして、

| ①「安全OBD(※)に対応したスキャンツールの共通化」を通じた次世代自動車等の安全使用の推進 |

| ②テレマティクス等を活用した新たな保険サービスによる安全運転の促進・事故の削減 |

| ③自動車の履歴情報を収集・活用したトレーサビリティー・サービスの展開による自動車流通市場の活性化 |

| ④検査と整備の相関分析等を通じた検査・整備の高度化・効率化 |

の4つを挙げており、膨大なデータの一元管理を通じた、安心・安全な自動車取引の活性化を民間主導で進めようとしている。

こうした状況下、数千万台に及ぶ自動車整備履歴情報を有する専門性と数万社の顧客をベースに、将来のカーアフター産業をリードできるのは自社のみと同社は考えている。

※:OBD:On-board diagnostics。自動車に搭載されるコンピュータが行う自己故障診断のこと。

②圧倒的なシェア

国内部品商の約7割に同社の業務用システムが既に導入されている。また、整備工場に関しては、同社のターゲットとなる中規模又は大規模の非ディーラー系工場を中心として同社グループで23,000社超にシステムが導入されており、圧倒的なシェアを有している。

加えて、同社の様にプラットフォーム化して多様なシステムを提供している企業は他にはない。限定的なシステム販売会社が数社あるが、どれも売上規模では同社の10分の1程度であり、事実上競合は存在しない状態とのこと。

③豊富な実績

同社に「パッケージソフトウェア事業」を譲渡した翼システム株式会社(設立1983年)が最初のソフトウェアである自動車部品商向けシステム「パーツマン」の販売を開始したのが1983年であり、この時から数えれば約40年の実績となる。30年前から自動車1台当たり約3万点にのぼる部品情報をデータベース化しており、独自ノウハウで作り上げた部品コードは業界標準となっている。

また収録データ数は膨大な量にのぼり、比類を見ない質・量ともに圧倒的なNo.1のデータベースとなっている。

④顧客との信頼関係

直販体制を敷き、顧客ニーズを的確に吸い上げ、きめ細かな対応を行っているため、厚い信頼関係が構築されており、重要な見えない資産となっている。

クラウド化の進展も、より強固な顧客サポート体制を始めとしたメリットを提供することとなり、関係強化は更に進展するものと思われる。

【1-7 資本コストや株価を

意識した経営】

(1)資本コスト

同社では、CAPMによる自社の株主資本コストを「8.0%」と推定している。

<前提>

*リスクフリーレート(残存期間10年の国債利回り 1.0%、株式リスクプレミアム(同社推定)7.0%、ベータ値1.0

*過去株価から算出されるベータ値は1.0未満であるが、保守的に1.0に設定する。

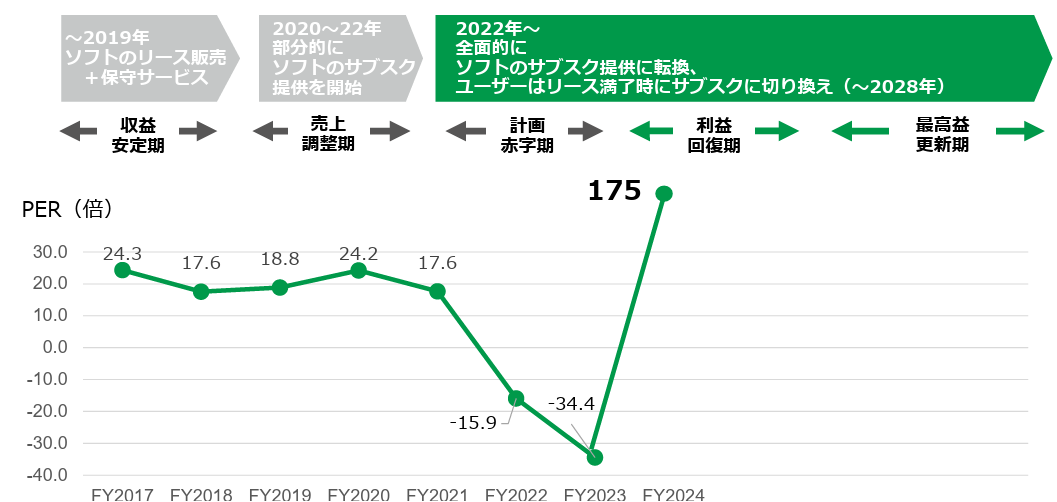

(2)PER、PBR

①PER

2019年までの収益の中心がソフトのリース販売及び保守サービスであった「収益安定期」から、2020年から2022年にかけての部分的なソフトのサブスク提供を開始した「売上調整期」において、PERは平均的に20倍以上を確保していた。

2023年までの「計画赤字期」を終え、「利益回復期」の2024年に入り、PERはプラスに転換している。

PER=1/(株主資本コスト - 期待成長率)と仮定すると、株主資本コスト=8%の下で、PER20倍は、利益の期待成長率は3%であることを意味している。

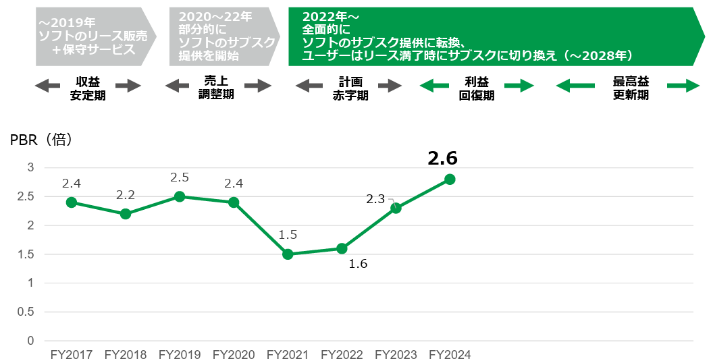

②PBR

「収益安定期」から「売上調整期」において、PBRは2.2~2.5倍で推移していた。

「計画赤字期」においても、1.5倍以上を確保しており、「利益回復期」に入った2024年には、2.6倍に上昇している。

|

PER

|

PBR

|

(同社資料より)

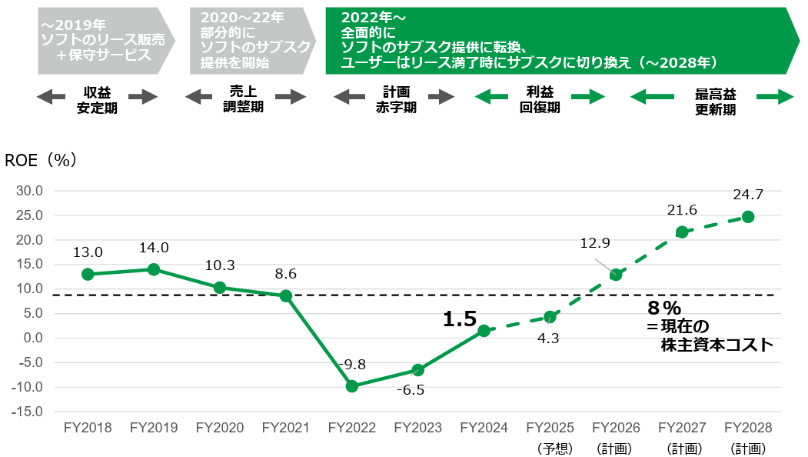

(3)ROEの実績と計画

サブスク型への売上モデルの転換に伴い、損失を計上したこともありROEは一時的に低下したが、計画どおり「利益回復期」を経て、2026年から株主資本コスト8%を上回る見込みである。

(同社資料より)

(4)株主価値向上への取組

PBR(=ROE×PER)の上昇に向け取り組みを推進中である。

中期経営計画(2022-2028)での業績計画の達成確度を見極めたうえで、ROEターゲットおよび株主還元方針を含む資本政策を策定する予定である。

<主な取り組み>

| ROEの回復・上昇 | まずは業績計画(ROE25%水準)の達成を目指す。

「商品・サービスの強化・拡張による市場拡大を通じた利益成長機会の創出」「成長投資と株主還元の両立によるサステナブル成長の実現」を図る。 |

| 株主資本コストの低減 | 8%以下に抑制する。

「サブスク型ソフトウェア事業への転換による業績ボラティリティの低減」「任意での適時開示の積極的な実施による情報非対称性の解消」に取り組む。 |

| 期待利益成長率の上昇 | 3%の大幅な超過を目指す。

「中期業績計画の公表(2022年~2028年)による利益成長の実現可能性の理解浸透」「プラットフォーム型サービスの積極展開によるソフトウェア事業に続く成長領域の創出」がカギとなる。 |

2.2024年12月期決算概要

(1)業績概要(IFRS)

|

23/12月期 |

構成比 |

24/12月期 |

構成比 |

前期比 (増減率) |

前期比 (増減額) |

修正予想比 (増減額) |

|

|

売上収益 |

15,385 |

100.0% |

18,045 |

100.0% |

+17.3% |

+2,660 |

+245 |

|

売上総利益 |

9,340 |

60.7% |

11,712 |

64.9% |

+25.4% |

+2,372 |

+212 |

|

販管費他 |

11,242 |

73.1% |

11,038 |

61.2% |

-1.8% |

-204 |

-12 |

|

営業利益 |

-1,902 |

– |

674 |

3.7% |

– |

+2,576 |

+224 |

|

税引前利益 |

-1,921 |

– |

545 |

3.0% |

– |

+2,466 |

+195 |

|

当期利益 |

-1,487 |

– |

343 |

1.9% |

– |

+1,830 |

+218 |

*単位:百万円。販管費等は、販売費及び一般管理費とその他営業費用の合計からその他の営業収益を控除。当期利益は、親会社の所有者に帰属する当期利益。修正予想は24年11月公表の業績予想に対する差額。

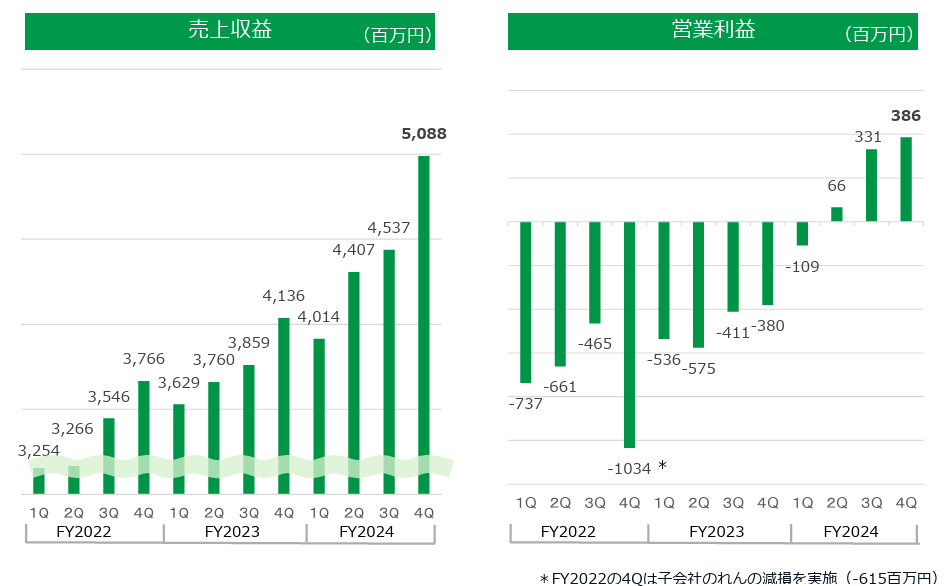

クラウド化進展に伴い2桁の増収、黒字転換。売上・利益とも予想を大きく上回る。

売上収益は前期比17.3%増の180億45百万円、営業利益は6億74百万円で、前期の19億2百万円の損失から黒字に転換。増収に加えDX推進などによる費用削減効果も寄与した。売上・利益とも上方修正後の業績予想を大きく上回った。

同社では2022年に主力商品である業務ソフトの全面刷新(クラウド化)に合わせ、売上モデルをサブスク型に転換し、着実にクラウド化移行を進めてきたが、計画通り3年目の2024年に黒字転換を実現することができた。

配当は期末配当2.00円/株を実施の予定。

(2)売上区分別動向

①クラウドサービス

|

23/12月期 |

24/12月期 |

増減率 |

予想比 |

|

| クラウドサービス |

5,236 |

7,781 |

+48.6% |

-0.2% |

| ソフトウェアサービス |

4,587 |

7,197 |

+56.9% |

0.0% |

| マーケットプレイス |

649 |

584 |

-10.0% |

-2.7% |

単位:百万円。予想比は24年11月公表の業績予想に対する比率。

大幅増収。

パッケージソフトからクラウドソフトへの切り替えが進んだほか、新たな顧客の獲得も順調に推移した。ほぼ予想通りの進捗。

②パッケージシステム

|

23/12月期 |

24/12月期 |

増減率 |

予想比 |

|

| パッケージシステム |

10,149 |

10,264 |

+1.1% |

+2.6% |

| ソフトウェア販売 |

2,983 |

3,630 |

+21.7% |

+13.4% |

| 運用・サポート |

7,166 |

6,634 |

-7.4% |

-2.4% |

単位:百万円。予想比は24年11月公表の業績予想に対する比率。

増収。

モビリティ産業の顧客によるクラウドソフトへの切り替えが順調に進む中、非モビリティ産業向けパッケージソフトの大口案件を獲得した。

(3)財務状態と

キャッシュ・フロー

◎BS

|

23年12月末 |

24年12月末 |

増減 |

23年12月末 |

24年12月末 |

増減 |

||

|

流動資産 |

7,053 |

8,211 |

+1,157 |

流動負債 |

11,079 |

13,681 |

+2,602 |

|

現金等 |

3,920 |

4,306 |

+386 |

営業債務等 |

2,828 |

2,797 |

-31 |

|

営業債権等 |

2,711 |

3,365 |

+654 |

契約負債 |

3,170 |

6,287 |

+3,117 |

|

棚卸資産 |

101 |

186 |

+85 |

短期有利子負債 |

4,477 |

3,480 |

-997 |

|

非流動資産 |

29,696 |

31,684 |

+1,987 |

非流動負債 |

3,184 |

3,071 |

-114 |

|

有形固定資産 |

1,488 |

1,168 |

-320 |

長期有利子負債 |

2,773 |

2,655 |

-117 |

|

のれん |

11,126 |

11,126 |

0 |

負債合計 |

14,263 |

16,751 |

+2,488 |

|

無形資産 |

14,068 |

16,526 |

+2,458 |

資本合計 |

22,487 |

23,143 |

+657 |

|

その他の金融資産 |

1,181 |

988 |

-193 |

利益剰余金 |

10,057 |

10,408 |

+350 |

|

資産合計 |

36,750 |

39,895 |

+3,145 |

負債及び資本合計 |

36,750 |

39,895 |

+3,145 |

|

有利子負債残高 |

7,249 |

6,135 |

-1,114 |

||||

|

自己資本比率 |

61.2% |

58.0% |

-3.2pt |

*単位:百万円。現金等は現金及び現金同等物、営業債権等は営業債権及びその他の債権、営業債務等は営業債務及びその他の債務。

自己資本比率は親会社所有者帰属持分比率。

クラウドソフトの対象業種拡大や機能追加のため無形資産が増加したことなどから、資産合計は前期末比31億円増加。

月額サブスク型クラウドソフトの5年契約が増加中で、その前受金にあたる契約負債が増加したことなどから負債合計は同24億円増加。

利益剰余金の増加等で資本合計は同6億円増加。

この結果自己資本比率は前期末から3.2ポイント低下し58.0%となった。

◎キャッシュ・フロー

|

23/12月期 |

24/12月期 |

増減 |

|

|

営業CF |

3,425 |

6,531 |

+3,106 |

|

投資CF |

-3,669 |

-4,308 |

-640 |

|

フリーCF |

-244 |

2,222 |

+2,466 |

|

財務CF |

705 |

-1,835 |

-2,539 |

|

現金同等物残高 |

3,920 |

4,306 |

+386 |

*単位:百万円

ソフトウェア開発投資を継続する一方、月額サブスク型クラウドソフトの複数年契約比率の上昇、顧客数の増加に伴い、営業キャッシュ・フローのプラス幅は拡大し、フリーCFもプラスに転じた。

有利子負債の減少により財務CFはマイナスに転じた。

キャッシュポジションは上昇した。

3.2025年12月期業績予想

(1)業績見通し(IFRS)

|

24/12月期 |

構成比 |

25/12月期(予) |

構成比 |

前期比 |

|

|

売上収益 |

18,045 |

100.0% |

20,100 |

100.0% |

+11.4% |

|

売上総利益 |

11,712 |

64.9% |

13,300 |

66.2% |

+13.6% |

|

販管費他 |

11,038 |

61.2% |

11,800 |

58.7% |

+6.9% |

|

営業利益 |

674 |

3.7% |

1,500 |

7.5% |

+122.5% |

|

税引前利益 |

545 |

3.0% |

1,500 |

7.5% |

+175.3% |

|

当期利益 |

343 |

1.9% |

1,000 |

5.0% |

+191.3% |

*単位:百万円。当期利益は、親会社の所有者に帰属する当期利益。

2桁増収、大幅増益

売上収益は前期比11.4%増の201億円、営業利益は同122.5%増の15億円の予想。

引き続き月額サブスク型クラウドソフトのユーザーが増加し、前期大型案件のあったパッケージソフトの反動減を吸収し、2桁の増収予想。クラウドソフトの機能拡張に伴い償却費が増加するほか、ITインフラ調達費の増加、セキュリティ強化策実施などで販管費も増加するがこれを吸収し、大幅な増益を見込んでいる。

配当は2.00円/株増配の4.00円/株を予定。予想配当性向は35.9%。

(2)売上区分別動向

①クラウドサービス

|

24/12月期 |

25/12月期(予) |

前期比 |

|

| クラウドサービス |

7,781 |

11,300 |

+45.2% |

| ソフトウェアサービス |

7,197 |

10,700 |

+48.7% |

| マーケットプレイス |

584 |

600 |

+2.7% |

単位:百万円

今期もソフトウェアサービスが大きく伸長する。部品商やリサイクル業などへのクラウドソフト導入開始に伴い、ライセンス当たり売上の増加が継続する見込み。

マーケットプレイスについては、主要整備業、部品商やリサイクル業のクラウド浸透状況から、取扱高の増加は2026年以降となると見ている。

②パッケージシステム

|

24/12月期 |

25/12月期(予) |

前期比 |

|

| パッケージシステム |

10,264 |

8,800 |

-14.3% |

| ソフトウェア販売 |

3,630 |

2,600 |

-28.4% |

| 運用・サポート |

6,634 |

6,200 |

-6.5% |

単位:百万円

前期の非モビリティ産業向けパッケージソフト大口案件の反動減で減収。

運用・サポートについては、既存顧客のクラウド化進展に伴い、売上の計上区分がソフトウェアサービス側に段階的に移行していく見込みである。

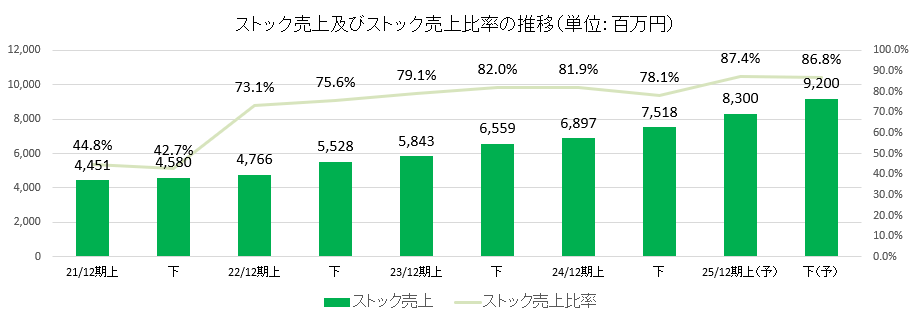

③ストック売上

|

24/12月期 |

25/12月期(予) |

前期比 |

|

| ストック売上 |

14,415 |

17,500 |

+21.4% |

単位:百万円

クラウドサービスに運用・サポートを加えたストック売上は、クラウドサービスの大幅な伸長により、約30億円の増加。増加額は前期の20億円を上回る。ストック売上比率も上昇。

4.中期経営計画(2022-2028)の概要及び進捗

(1)概要

同社では、顧客の利便性向上、収益のさらなる拡大と更なる安定的な収益基盤構築を目指し、2022年から従来ソフトのリース販売を終了し、クラウド版業務支援ソフト「.cシリーズ」への切り替えを進めている。

従来ソフトを使用している顧客は、契約満了後にクラウドソフトに順次移行する。現在の契約形態は最長6年のリース契約であるため、主要顧客の整備業・鈑金業の顧客のクラウドソフトへの移行が完了するのは2028年中を見込んでおり、2028年12月期を最終年度として中期経営計画を策定している。

「2つのDX」をテーマとして、進化への施策を進める。

<参考:「2つのDX」>

DX①顧客企業のデジタルトランスフォーメーション(DX)推進

顧客企業の新たな価値創造につながるビジネス環境の構築へ貢献する。

DX②データエクスチェンジャー(DX)として、同社サービス基盤を高付加価値化

同社独自のITプラットフォーム上で、ソフトウェアの顧客企業だけではなく、様々な3rdパーティーとの共同で得た情報を収集、分析、予想、統合し、情報の付加価値を高めた上で提供する。

データエクスチェンジャーとなることはデジタルトランスフォーメーション(DX)、EVや自動運転など車の進化、MaaS領域における事業展開を有機的に結び付ける重要要素となる。

データエクスチェンジャー(DX)として、顧客企業への価値提供を通して、社会課題解決につながる取り組みを加速させ、高成長企業への進化を目指す。

※データエクスチェンジャーとは?

同社においては、業務ソフトウェアでの入出力データのほか、自動車部品の受発注プラットフォームでの取引データなど、自動車に関する情報や、点検、整備、修理、部品売買など履歴の情報が、ビッグデータとして蓄積されている。

これらのデータと解析、予測のノウハウは、MaaS事業者の車両管理において活かされ、車両運行の安全を確保するための整備や点検に寄与する。

一方、MaaS事業者を通じた、予約、乗車情報や決済情報として、一般消費者の行動がビッグデータとして蓄積される。公共交通だけでなく、様々なMaaS領域に展開することで、様々な消費者の行動履歴が蓄積される。

これらは国々のレギュレーションによって取扱いが変わるため、レギュレーションに合わせてデータの取得・活用を制御しながら分析・解析する。こうした情報は、消費者との接点拡大を通じ、バリューチェーンを拡大しようとする多くの事業者にとって、魅力的なものとなる。

同社プラットフォームに蓄積されたこれらのデータを、利用者が求める仕様形式に変換し、価値あるものへと化学変化させる仕組みが、同社のクラウドプラットフォームであり、データエクスチェンジャーであると同社では定義している。

(2)成長戦略

(2)-1概要

成長戦略は「①クラウドの浸透」と「②サービスの拡張」である。

成長戦略①「クラウドの浸透」では、主力サービスであるクラウドソフト「.cシリーズ」の導入率を向上させることを、成長戦略②「サービスの拡張」では、クラウドソフトを核として、顧客の事業運営に不可欠となるITサービスを充実させることをそれぞれの重点施策としている。

この重点施策を、前述の、「DX① お客様のデジタルトランスフォーメーションを推進する」「DX② データエクスチェンジャーとして提供サービスを高付加価値化する」という「2つのDX」の観点で推進する。

同社の強みであるデータがサービスの付加価値となり、さらにデータが蓄積され、新たな価値の源泉となるという「データのエコサイクル」を生成し持続的な競争力の向上と成長を目指す。

(2)-2 成長戦略①:「クラウドの浸透」

業績計画達成のカギは、クラウドソフト「.cシリーズ」の浸透である。

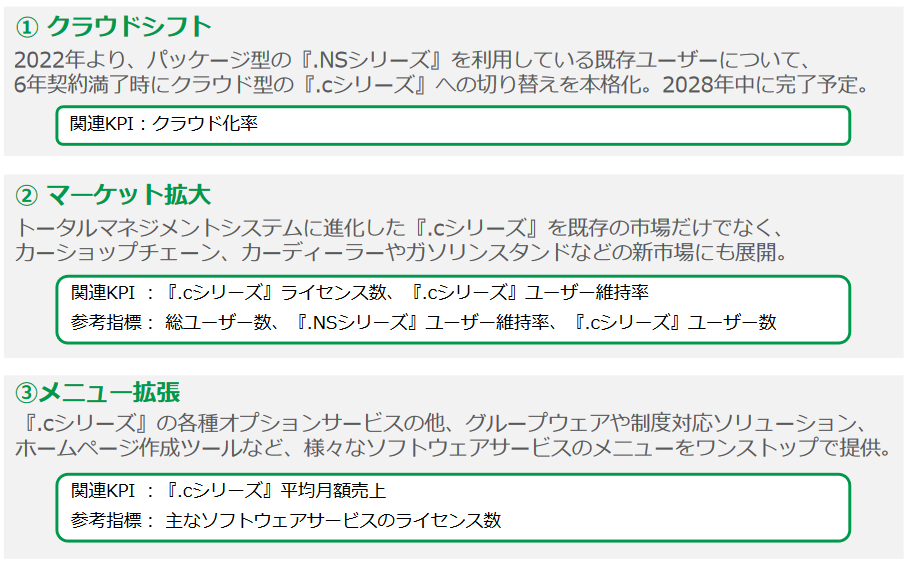

以下3つの施策を実行し、その進捗を各KPIで管理している。

(同社資料より)

各KPIの定義は以下のとおり。

| クラウド化率 | 「.cシリーズ」ユーザー社数÷「.cシリーズ」対象ユーザー社数×100 |

| 「.cシリーズ」ライセンス数 | 「.cシリーズ」標準版の課金ライセンス数 |

| 「.cシリーズ」ユーザー維持率 | 実績開示時に公表 |

| 「.cシリーズ」平均月額売上 | 「.cシリーズ」標準版の月額売上÷課金ライセンス数 |

③クラウド指標の進捗・最新見通し

各KPIの状況、見通しは以下のとおりである。

<クラウド化率>

2024年末のクラウド化率は24%。

2024~2025年は契約更新件数の多い年であり、緩やかに増加する見込みで、2025年末の計画は35%。2028年までにクラウド化率100%を達成する計画。

<ライセンス数(標準版)>

2024年末の標準版のライセンス数は12,459ライセンス。2025年末18,000ライセンス、2028年末54,000ライセンスを目指している。

<ライセンス平均月額売上(標準版)>

2024年末のライセンス平均月額売上(標準版)は24,319円/月。

オプション機能を採用するユーザーが増加している。今後は平均月額売上の高い準大手顧客のクラウドソフトへの切り替えも進むため、さらに上昇する見込みで、2025年末に26,500円/月、2025年末28,500円/月を計画している。

<ユーザー維持率>2024年末のユーザー維持率は99.7%。

新規ユーザーが着実に増加する中でも、ユーザー維持率は2023年末の99.6%を上回った。既存ユーザーの比率が増えると、ユーザー維持率はさらに安定する見込みである。

2025年以降も目標としている99%以上を維持すると見ている。

(同社資料より)

(2)-3 成長戦略②:「サービスの拡張」

①施策

*「Broadleaf Cloud Platform」によるサービス展開

以下の技術的特長を持つ「Broadleaf Cloud Platform」を起点として新たなサービスを展開する。

「Broadleaf Cloud Platform」は、ITシステムに求められる機能をマイクロモジュール化しており、拡張性が極めて高く、マイクロモジュールを組み合わせることでサービス化が可能。このため、様々なソフトを柔軟に構成し、顧客に提供できる。

また、ソフトに限らず、モジュール単位でも提供できる設計としておりAPIとして、3rdパーティーが利用でき、他社製ソフトの稼働基盤となるだけでなく、ブロードリーフのクラウドソフトとAPIを通して、機能連動、データ連動が可能である。

加えて、システムの開発環境をキット化しているため、システム開発会社はブロードリーフのクラウドソフトのアドオン開発が可能である。また、3rdパーティーであるシステム会社の開発リソースを利用できるようになるため、大手顧客からのカスタマイズニーズにも対応できる。

こうしたオープン型の特長から、ブロードリーフのソフトユーザー以外も参入が可能であり、ユーザー層の広がりによってサービスの付加価値が循環的に高まっていく仕組みとなっている。

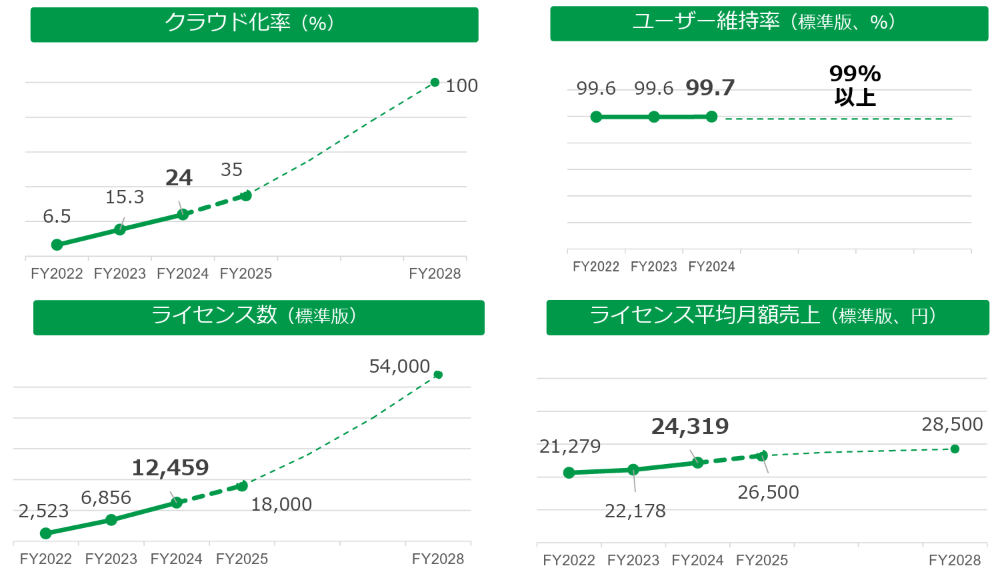

サービスの主な買い手である整備業者については、従来版ソフトウェアの3,000社から2.3万社へ、さらには、現在の同社ユーザー以外も含めた6万社への拡張も期待できる。

売り手については現在の主な売り手である部品商・リサイクル業者に加え、今後予定されている自動車メーカー系部品商社の参加は対象マーケットの拡大につながる重要なポイントと考えている。

(同社資料より)

*受発注プラットフォームの業界スタンダード化

従来から提供しているプラットフォームサービスのひとつである自動車補修部品の受発注プラットフォームを業界スタンダードとし、年平均成長率30%以上を目指す。

自動車補修部品の受発注プラットフォームは、自動車整備工場などが部品商と売買取引を行う場合や、部品商同士、あるいは自動車リサイクル業者と部品商などが売買取引する際に利用している。

年々、顧客の採用率は上昇している一方で、電子取引は依然低水準である。

そこで、クラウドソフト「.cシリーズ」に、自動車補修部品の受発注プラットフォームを標準搭載(100%採用)するだけでなく、連動性や操作性などを高める予定であり、利用頻度も増加を見込んでいる。

これまでも利用頻度の高かった整備工場や車検チェーンから順にクラウドソフトを提供し、それに呼応する形で部品商やリサイクル業に導入し、さらに中小規模の整備鈑金業での利用も促進するような拡張策を戦略的に推進する。

電子帳簿保存法対応なども、売買取引の電子化を進めるきっかけとなると見ており、高成長、収益化を加速する。

(3)経営資源の配分方針

成長戦略である「クラウドの浸透」と「サービスの拡張」にあらゆる経営資源を集中させる。

2つをともに推進するためには、開発やセールスのリソースだけでなく、社内インフラの強化も必要と考えている。

今後の成長加速につなげるために、人材と知的財産を成長戦略実現のための中核資産と認識し、人的資本とIPリソースの最大化に向けて積極的な投資を行っていく。

同時に経営資源の最適な配分を実現するためにポートフォリオマネジメントを実施するとともに、厳格な事業管理を行い、経営効率の最大化を目指す。

(4)環境変化と事業への影響

気候変動を中心とした環境課題や、交通事故などの社会課題解決のために、モビリティ産業や関連行政は、今後大きく変化するものと見ている。

モビリティ産業においては、EV化シフト・CASEに代表される自動車高度化が進む。

それは同時に、メンテナンスの高度化に繋がり、EVや高度化した車両メンテナンスをサポートするITシステムの需要増加、ナレッジの蓄積や共有の需要増加、大規模な事業者における経営効率化のためのDX投資需要増加を意味し、最新鋭のクラウドソフトが必要となる。

また、全ての事業者がEVシフトや自動車高度化に対応できるものではないため、事業者数は減少傾向に向かうと予想される。一方で国内自動車保有台数は増加傾向にあり、今後は予防点検などのメンテナンス需要は増加が予想されるため、事業者の二極化が進むと同社では見ており、マーケットを捉える視点を社数から従事者数に変更する必要があると考えている。

行政においては、法制度の変更による電子化対応が必要で、書類の電子保存などの需要が増加する。

こうした変化はモビリティ産業事業者におけるDXに代表されるIT投資増に繋がり、同社にとってポジティブなものである。

同社の顧客企業は、変わりつつあるモビリティ社会のインフラを支え続ける存在であり、同社はクラウドソフトを始めとした様々なサービスの提供によって顧客を支援していく。

(5)サステナビリティ方針

サステナビリティ基本方針の下、ブロードリーフの「企業理念」及び「社名の由来」に込められた想いの実践を通じて「持続可能な社会の実現」と「企業価値の向上」を目指していく。

サステナビリティ基本方針

「長期的な視点に立ち、「サステナビリティ」における重点項目<マテリアリティ>に取り組むことで様々なステークホルダーに対する直接的・間接的なポジティブインパクトの拡大(価値創出)とネガティブインパクトの低減(社会的責任)に努めます」

同社の事業は、企業にITサービスを提供しているため、同社の役割はいわば黒子ともいうべきものである。そのため、環境課題や社会課題との直接的な接点は見えづらいが、各種課題との関連を常に意識しながら、これからも活動を推進していく。

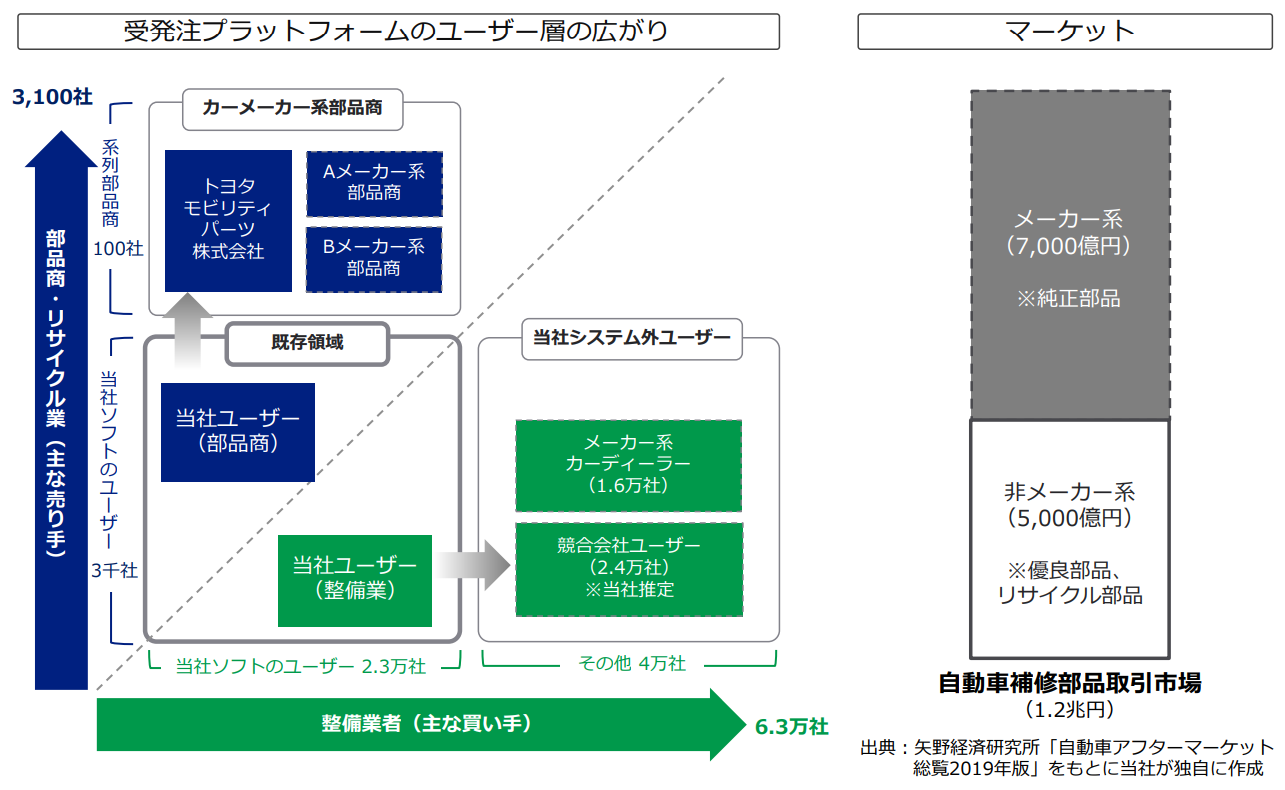

(6)業績計画

①前提、ポイント

計画通り2024年12月期に黒字化を実現した同社では、2026年の過去最高業績更新、最終年度2028年営業利益130億円達成を目指している。

顧客のニーズや一部商材の状況を勘案し、戦略的にクラウドソフトの導入計画を見直しているためサービス区分別売上を下方に更新しているが、全体の営業利益計画に大きな更新は無く、営業利益率は着実に上昇する見込みである。

①業績計画(2026年12月期から2028年12月期)の前提、ポイント

| ソフトウェアサービス | 2026年以降、既存顧客のクラウド化を加速させる予定のため、ライセンス数の増加ペースは上昇する。 |

| マーケットプレイス | 2027年以降、大手の買い手・売り手へのクラウド浸透に加え、自動車メーカー系列の部品ディーラーが参画予定のため、取扱高の増加が加速する。 |

| パッケージソフト販売 | 2026年以降も、非モビリティ産業の顧客による更新が継続するため、売上高は同水準で推移する。 |

| 運用・サポート | 2026年以降は、既存顧客によるクラウド化が加速することで、売上の計上区分がさらにソフトウェアサービス側に移行する。 |

コストに関しては、2025年の組織フラット化に加え、2026年以降は中長期的な生産性向上のために人材開発投資を強化する。並行して、AIなどの自動化ツールを積極的に活用し、業務プロセスの最適化を通じたコスト抑制を推進する。

②業績計画

|

22/12期 |

23/12期 |

24/12期 |

25/12期 計画 |

25/12期 予想 |

26/12期 旧計画 |

26/12期新計画 |

|

|

売上収益 |

13,833 |

15,385 |

18,045 |

20,500 |

20,100 |

24,000 |

23,500 |

|

営業利益 |

-2,897 |

-1,902 |

674 |

1,500 |

1,500 |

4,800 |

4,800 |

|

営業利益率 |

– |

– |

3.7% |

7.3% |

7.5% |

20.0% |

20.0% |

|

当期利益 |

-2,431 |

-1,487 |

343 |

1,000 |

1,000 |

3,200 |

3,200 |

|

27/12期 旧計画 |

27/12期 新計画 |

28/12期 旧計画 |

28/12期 新計画 |

|

|

売上収益 |

29,000 |

27,500 |

32,500 |

31,500 |

|

営業利益 |

10,000 |

9,000 |

13,000 |

13,000 |

|

営業利益率 |

34.0% |

33.0% |

40.0% |

41.0% |

|

当期利益 |

6,300 |

6,000 |

8,000 |

8,000 |

単位:百万円。24/12期まで実績。以降は計画、予想。当期利益は親会社の所有者に帰属する当期利益。

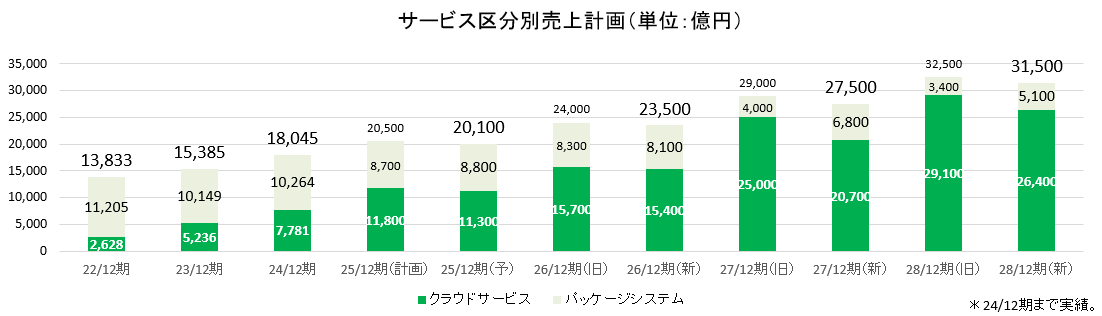

◎サービス別売上推移

|

22/12期 |

23/12期 |

24/12期 |

25/12期 計画 |

25/12期 予想 |

26/12期 旧計画 |

26/12期新計画 |

|

|

クラウドサービス |

2,628 |

5,236 |

7,781 |

11,800 |

11,300 |

15,700 |

15,400 |

|

ソフトウェアサービス |

1,958 |

4,587 |

7,197 |

11,200 |

10,700 |

15,100 |

|

|

マーケットプレイス |

670 |

649 |

584 |

700 |

600 |

700 |

700 |

|

パッケージシステム |

11,205 |

10,149 |

10,264 |

8,700 |

8,800 |

8,300 |

8,100 |

|

ソフトウェア販売 |

3,539 |

2,983 |

3,630 |

2,600 |

2,600 |

2,900 |

2,700 |

|

運用・サポート |

7,666 |

7,166 |

6,634 |

6,100 |

6,200 |

5,400 |

5,400 |

|

売上収益 |

13,833 |

15,385 |

18,045 |

20,500 |

20,100 |

24,000 |

23,500 |

|

ストック売上比率 |

74% |

80% |

80% |

87% |

87% |

88% |

89% |

|

27/12期 旧計画 |

27/12期 新計画 |

28/12期 旧計画 |

28/12期 新計画 |

|

|

クラウドサービス |

25,000 |

20,700 |

29,100 |

26,400 |

|

ソフトウェアサービス |

22,100 |

18,900 |

25,000 |

23,300 |

|

マーケットプレイス |

2,900 |

1,800 |

4,100 |

3,100 |

|

パッケージシステム |

4,000 |

6,800 |

3,400 |

5,100 |

|

ソフトウェア販売 |

2,200 |

2,700 |

2,000 |

2,600 |

|

運用・サポート |

1,800 |

4,100 |

1,400 |

2,500 |

|

売上収益 |

29,000 |

27,500 |

32,500 |

31,500 |

|

ストック売上比率 |

92% |

90% |

94% |

92% |

単位:百万円。24/12期まで実績。ストック売上比率は、クラウドサービスと運用・サポートの合計額の対売上収益構成比。

5.今後の注目点

売上モデルをサブスク型に転換し、着実にクラウド化移行を進めてきたことで持続的成長の基盤が完成したと会社側は考えている。

顧客のニーズや一部商材の状況を勘案し、中長期的なLTV上昇の機会を活かすため、戦略的にクラウドソフトの導入計画を再度見直したことに伴い、2026-28年までの業績計画を下方に更新したが、「2026年に過去最高利益を更新」「その後も、連続して最高益を更新し、計画最終年度2028年の営業利益130億円実現」という目標に変更は無い。このため増収ペースは低下する一方で、営業利益率は着実に上昇する見込みである。

引き続き4つのKPI「クラウド化率」「ライセンス数」「ユーザー維持率」「平均月額売上」及び四半期ごとの収益状況に注目していきたい。

<参考:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外3名(うち独立役員3名) |

| 監査役 | 3名、うち社外2名(うち独立役員2名) |

◎コーポレートガバナンス報告書

更新日:2024年3月27日

<基本的な考え方>

当社は企業活動を支えるすべてのステークホルダーの利益を重視しており、コーポレートガバナンスの強化を経営の重要課題として位置付けております。そのために、当社の企業理念である「感謝と喜び」を実現し、企業価値の永続的な増大を図るとともに、経営の健全性及び透明性の確保に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの各原則を全て実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

当社におけるコーポレートガバナンス・コードの各原則に基づく開示内容は以下のとおりでございます。

|

原則 |

開示内容 |

| 【原則1-4 政策保有株式】 | 当社では、株式の政策保有に関する方針及び政策保有株式の議決権行使の基準を以下のように定め、運用しております。

(政策保有に関する方針) 当社は、良好な取引関係の維持発展並びに新事業における将来の取引や業務提携の可能性等を勘案し、政策保有株式を保有いたします。 また、当社の取締役会において、政策保有株式について保有目的、株価変動リスク等を検証し、保有継続に合理性がないと判断した保有株式については縮減を進めてまいります。当社は、政策保有株主から株式売却の意向が示された場合には、当該株主の意向を尊重し、その売却等を妨げません。当社は、取引先が政策保有株主であるか否かにかかわらず、経済合理性を十分に検証しており、政策保有株主である会社との取引においても経済合理性を欠くような取引は行いません。

(政策保有株式の議決権行使の基準) 当社は、政策保有株式の議決権行使にあたっては、提案されている議案について、株主価値の毀損につながる議案でないかを確認いたします。また、議決権の行使について政策保有株主である会社の状況等を勘案のうえ、必要がある場合には当該会社に議案の趣旨を確認し、議案に対する賛否を判断いたします。 |

| 【補充原則2-4-1 中核人材の登用等における多様性の確保】 | 1.女性・外国人・中途採用者の管理職への登用等、中核人材の登用等における多様性の確保について

当社は、変化の激しい市場環境に対応し、スピードをもった事業創造ができる組織力を高めていくため、女性、外国人、中途採用者の多様な人材の採用、起用を積極的かつ継続的に進めております。 当社管理職における中途社員比率は58%となっており、執行役員においても100%を中途採用者より登用しております。 また、女性・外国籍社員の管理職登用数の実績値開示は行っていないものの、現時点で複数の実績がございます。 このように、国籍、性別等や入社経緯によらず多様な人材の登用を推進しております。

2.多様性の確保に向けた人材育成方針と社内環境整備方針について 当社は、今後も国籍、性別等にとらわれず、その能力・成果に応じた人材を評価し、登用を行ってまいります。 特に女性活躍推進については、新規直雇用者における採用比率の30%以上を女性社員とすることを女性活躍推進法で求められる一般事業主行動計画に明記しております。 また、ライフステージ毎に柔軟な働き方ができる勤務体系整備や時間と場所にとらわれない新しい働き方の実現に向けた検討をすすめており、子の看護休暇の延長取得や、育産休介護休業等の取得者に対する一時金の支給、従業員が長期療養を必要とする際に法定では時効消滅となった有給の積立利用ができる制度を新設するなど、社内環境の整備を進めております。 |

| 【補充原則3-1-3 サステナビリティについての取組み等】 | 当社は、企業理念である「感謝と喜び」に基づき、事業活動を通じた持続可能な社会の実現と企業価値向上の達成を目指し、サステナビリティに関する課題への取り組みを実施しております。

(ⅰ)サステナビリティについての取り組み 当社グループでは、サステナビリティ方針にもあるように、『持続可能な社会の実現』と『企業価値の向上』を目指して取り組みを進めております。 サステナビリティに関する具体的な取り組み等については、当社ウェブサイトのサステナビリティページに開示しておりますので、ご参照ください。 サステナビリティについての取り組み https://www.broadleaf.co.jp/sustainability/

(ⅱ)人的資本、知的財産への投資 当社グループの掲げる企業理念や経営上の目標を実現し、企業価値の向上を図るための源泉となるものは人的資本と知的財産と考えており、人的資本と知的財産の最大化に向けて積極的な投資を行ってまいります。 人的資本・知的財産への投資については、当社ウェブサイトに開示しておりますので、ご参照ください。 人的資本への投資 https://www.broadleaf.co.jp/sustainability/diversity/

知的財産への投資 https://www.broadleaf.co.jp/sustainability/dx/

(ⅲ)気候変動への対応 当社の掲げる企業理念や経営上の目標を実現し、企業価値の向上を図るために、気候変動に起因するリスクや事業への影響を特定し、CO2をはじめとする温室効果ガス排出量の削減に向けた国の施策や社会の動向を注視し適切に対応しながら、持続可能な社会の実現と企業価値の向上を目指してまいります。 気候変動の対応については、当社ウェブサイトに開示しておりますので、ご参照ください。 気候変動への対応 https://www.broadleaf.co.jp/sustainability/climate_change/

|

| 【原則5-1 株主との建設的な対話に関する方針】 | 株主との対話(面談)は、代表取締役社長による統括のもと、IR担当部門であるインベスターリレーションズ室が行います。

なお、対話の目的及び面談者の属性を考慮のうえ、必要に応じて代表取締役社長が対応いたします。IR担当部門は、関連部門との定期的な情報共有を実施することで、株主に対する十分な情報の提供と円滑な対話の実施に努めます。また、建設的な対話を促進するため、株主構造の把握に努めます。個別面談以外の対話の手段として、代表取締役社長による機関投資家向け決算説明会や個人投資家向け会社説明会を実施しております。また、当社ウェブサイトにIRに関する問い合わせページを設けております。対話において把握された株主の意見・懸念については、取締役会や経営会議等において随時、代表取締役社長又はIR担当部門から経営陣幹部にフィードバックいたします。対話に際しては、ディスクロージャーポリシー及びインサイダー取引防止規程に則り、インサイダー情報に該当する内部情報の管理を徹底いたします。 IR・お問い合わせ https://www.broadleaf.co.jp/form/

ディスクロージャーポリシー https://www.broadleaf.co.jp/ir/policy/

|

| 【資本コストや株価を意識した経営の実現に向けた対応(検討中)】 | 当社は、企業価値の向上を図るべく、取締役会で決議した2028年12月期を最終年度とする中期経営計画を設定しており、取締役会や経営会議等において、計画の実現に向けた議論を行っております。なお、収益力・資本効率等の具体的な目標は開示しておりませんが、中期経営計画を実現することにより、限られた経営資源を効率的に活用し資本コストを上回る資本収益性の実現を目指し、現状分析や検討を行ってまいります。

また、中期経営計画の着実な進捗が適正に株価に反映されるように、IR活動の充実化を図ってまいります。 |