情報戦略テクノロジー(155A) 期末に向けて売上高は拡大傾向

高井 淳 社長 |

株式会社情報戦略テクノロジー(155A) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

情報・通信業 |

|

代表者 |

高井 淳 |

|

所在地 |

東京都渋谷区恵比寿4-20-3 恵比寿ガーデンプレイスタワー15F |

|

決算月 |

12月 |

|

HP |

https://www.is-tech.co.jp/ |

株式情報

|

株価 |

発行済株式数(上期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

515円 |

10,280,500株 |

5,294百万円 |

47.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.0円 |

– |

29.11円 |

17.7倍 |

83.94円 |

6.1倍 |

*株価は9/17終値。23年12月期有価証券報告書および24年12月期上期決算短信より。BPS、ROEは前期実績。

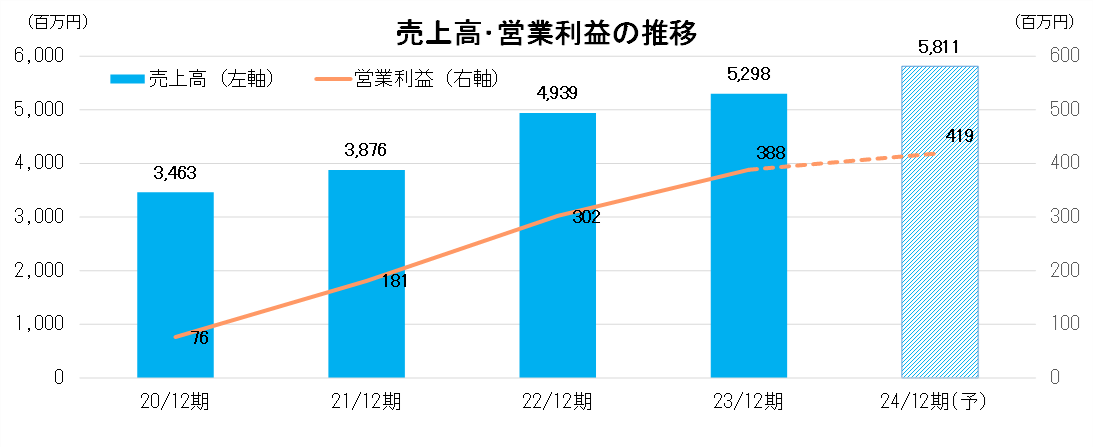

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年12月 |

3,463 |

– |

69 |

-93 |

– |

0.0 |

|

2021年12月 |

3,856 |

– |

136 |

25 |

3.00 |

0.0 |

|

2022年12月 |

4,939 |

302 |

332 |

285 |

33.57 |

0.0 |

|

2023年12月 |

5,298 |

388 |

385 |

275 |

32.41 |

0.0 |

|

2024年12月(予) |

5,811 |

419 |

394 |

286 |

29.11 |

0.0 |

*予想は会社予想。単位:百万円、円。2021年12月期のみ連結。その他は非連結決算。

(株)情報戦略テクノロジーの2024年12月期上期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2024年12月期上期決算概要

3.2024年12月期業績予想

4. 高井社長へのインタビュー

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- システム開発における課題の解決やあるべき姿の実現を目指し、顧客とエンジニアが協働して進めるシステム開発のありかたを「0次システム開発」と称して顧客にサービスを提供している。「システム開発における課題」とは、日本では常識になっている多重下請け構造にある。同社ではコンサルティングからシステム開発までを一気通貫でサービス提供するためのエンジニアを抱え、顧客のDX、システム開発の内製を実現させる。24年3月に東証グロース市場へ新規上場。

- 24/12期の売上高は28億19百万円。各企業とも存続のためにDXは不可欠な取り組みであり、DXに関連するIT投資需要は依然として旺盛。人材獲得競争の激化が懸念される中、「0次DX」実現のために「0次システム開発」において、引き続き既存顧客の深耕と新規顧客の開拓を進めた。社員エンジニア数は、新卒採用及び中途採用により、前期末219名から上期末に253名へ増加した。「WhiteBox」においては、総会員数は前期末2,091社から2,456社へ増加した。営業利益は2億16百万円、経常利益2億円、純利益は1億54百万円。同社の試算による23/12期上期実績に対しては8.3%増収、20.0%営業増益。通期会社予想に対する進捗率は売上高で48.5%、営業利益で51.5%。

- 通期予想に修正はなく、24/12期は売上高が前期比9.7%増の58億11百万円、営業利益は同8.1%増の4億19百万円を見込む。同社の売上高はストック型(累積型)であり、期末に向けて売上高は拡大傾向にある。なお、上期は計画に対して売上高が微増、営業利益は20%超上回っている。引き続き大手企業主軸にDX内製支援活動を推進する。

- 高井社長は09年に同社を設立し、代表取締役社長へ就任。インタビューでは、「すべてをなくしていく。」という企業理念のもと、ソフトウェア開発業界の悪しき慣習などすべてのよくないことをなくしていくことについて強い口調で語った。また、この「正しいこと」を達成するためには規模も大きくする必要があり、上場することにした。そして規模の拡大を通して株主還元に繋げていく意向を示した。

- 24/12期上期は前年同期比増収増益を確保し、会社の計画も上回っている。人件費の増加はあるものの売上増によりしっかりカバーして利益率も向上させた。上場して最初の本決算は会社予想も上回り、予想に反して営業利益率も向上させてしっかりとしたものになりそうだ。同社のビジネスはストック型で売上高は着実に積み上がっている。エンジニア数の確保が課題となる中、「WhiteBox」が貢献して当面はしっかりとした増収増益基調を描くことができそうだ。

- 高井社長は「熱い人」。インタビューでは、現状のソフトウェア業界が抱える問題点、そして同社がこうした中で「正しいこと」を実行していくことを熱く語った。小規模ながらもケタ違いの大企業を顧客にしていくことが納得できた。株価は上場時の公開価格(460円)は上回るものの、初値(1,021円)の半値水準。PERは成長性を考慮すると低位にとどまっていると考える。今後の課題は株式市場における認知度の向上ということになりそうだ。

1.会社概要

システム開発における課題の解決やあるべき姿の実現を目指し、顧客とエンジニアが協働して進めるシステム開発のありかたを「0次システム開発」と称して顧客にサービスを提供している。「0次システム開発」によって顧客のDX(デジタルトランスフォーメーション)を成功に導くことを、同社では「0次DX」と呼ぶ。

同社が唱える「システム開発における課題」とは、日本では常識になっている多重下請け構造にある。システム開発に携わる企業が1次、2次、3次等と多層になるような開発体制にあること。また、発注者である顧客や上位にいるシステム開発企業が上、受注する側のシステム開発企業が下という「外注」「下請け」意識で、顧客が本当に必要とするシステムを作成できていない。

多層に分かれたシステム開発においては一部の開発工程にしか携われないエンジニアが増え、本来「DX」の担い手であるエンジニアたちの成長が阻害され、エンジニアが使い捨てられている。開発工程の分業によってエンジニア全体の能力の底上げがないため、優秀なエンジニアに仕事が集中し疲弊してしまっている現実があり、エンジニアとしての明るい未来像を描くことができなくなっている。エンジニア出身の経営者がマイクロソフト、グーグル、フェイスブックといった世界的サービスを生み出したような、エンジニアが活躍する環境を日本ではまだ作れていない。

同社ではコンサルティングからシステム開発までを一気通貫でサービス提供するためのエンジニアを抱え、顧客のDX、システム開発の内製を実現させる。また、システム開発企業向けのオープンプラットフォームサービス「WhiteBox」を展開している。システム開発企業などが利用を申し込み、同社がそれを会員として受付処理することにより利用できる。

従業員数は321名(内 エンジニア253名)(24年6月末)。

【1-1 沿革】

2009年1月に現社長である高井淳氏が東京都渋谷区に設立。以降、渋谷区内に本社を移転しながら成長。24年3月に東証グロース市場へ新規上場。

|

年 月 |

概要 |

|

09年 1月 |

東京都渋谷区道玄坂にシステム開発等を目的として株式会社情報戦略テクノロジーを設立 |

|

10年 4月 |

本社を東京都渋谷区渋谷に移転 |

|

11年 8月 |

本社を東京都渋谷区円山町に移転 |

|

13年 3月 |

本社を東京都渋谷区恵比寿に移転 |

|

13年 11月 |

プライバシーマークを取得 |

|

14年 6月 |

東京都渋谷区広尾にITコンサルティング等を目的として子会社「株式会社coolest」を設立(14年10月に「株式会社情報戦略パートナーズ」に社名変更、19年4月に「株式会社iforwsrd」に社名変更、21年5月吸収合併) |

|

15年 8月 |

本社を東京都渋谷区東に移転 |

|

16年 6月 |

東京都渋谷区東にECショップの運営等を目的として子会社「株式会社トライアングルファースト」を設立 |

|

18年 8月 |

オフショア開発を目的として子会社「Information Strategy and Technology Vietnam Co., Ltd.」を設立(23年8月清算完了) |

|

19年 11月 |

「株式会社トライアングルファースト」を「株式会社WhiteBox」に社名変更し、20年1月より事業目的をクラウドサービスの提供等に変更 |

|

20年 1月 |

パートナー人材の獲得を目的として、ITエンジニア・クリエイター向け賃貸住宅事業を展開する株式会社CEspaceの第三者割当増資を引き受け資本業務提携 |

|

9月 |

株式会社WhiteBoxが「WhiteBox」β版をリリース |

|

21年 1月 |

株式会社WhiteBoxが「WhiteBox」サービスを正式開始 |

|

9月 |

株式会社WhiteBoxが「WhiteBox」の有償化を開始 |

|

22年 7月 |

株式会社WhiteBoxを吸収合併 |

| 北九州市におけるDXの推進等を目的として、北九州市及び株式会社CEspaceとの間で協定書を締結 | |

| デジタル田園都市国家構想に係る地方公共団体からの業務受託等を目的として、東武トップツアーズ株式会社及び株式会社CEspaceとの間で業務提携 | |

|

24年 3月 |

東京証券取引所グロース市場に株式を上場 |

|

9月 |

本社を東京都渋谷区恵比寿ガーデンプレイスタワーに移転 |

【1-2 企業理念(フィロソフィー)】

(同社資料より)

私たちは、システム開発における多重下請け構造をなくしていきます。

多重下請け構造の弊害から生まれる巨大なシステム障害と、ユーザーの生活に寄り添っていないサービス開発をなくしていきます。そのシステム障害の修復や、サービスをつくり直すために捻出される本来必要ではなかった莫大なカネをなくしていきます。

システムエンジニアの使い捨てという発想をなくしていきます。優秀なシステムエンジニアが育たないという環境をなくしていきます。先進国では優れたシステムエンジニアが経営者になっていく。そんな環境が日本では少ないという事実をなくしていきます。優秀な人たちがシステムエンジニアという仕事を選ぼうとしていない状況をなくしていきます。

「要件定義のウソ」をなくしていきます。時代も、使う人も常に変化していく中で、システムに完成はありません。「とりあえず要件定義に沿うために」と、中途半端で帳尻だけを合わせるようなデタラメなシステムをなくしていきます。

外注という概念をなくしていきます。外注により生まれる上下関係からコミュニケーションやアイディアが滞ってしまう機会をなくしていきます。相手の言っていることが明らかに間違っているとわかりながら、それでも「はい、はい」とごまかしたまま進行していくような不健全なチームをなくしていきます。

世界の基盤は、システムでできている。企業活動のすべてのシステムが、そしてシステムに携わるすべての人が、健全に懸命に誠実に活躍できるならば、企業が提供するサービスや商品や施設などを享受するすべての人の生活と未来が、確実に豊かに、幸せになっていく。

1次請け、2次請け、3次請けという構造から、0次DXへ。ダイレクトに相談され、私たちと1チームになりカタチにしていく。つねに相談と提案が繰り返されながら、改善と改良が積み重なり、進化し続けていく。

多重構造と下請け。その歪んだ発想を常識にしてしまっている現状を、私たちはなくしていきます。

システム開発におけるすべての課題をなくし、あらゆる限界を超えていくことで、この国の、そしてこの国で生きていく人の確実な豊かさと、幸せをつくっていきます。

企業と、ともに。

【1-3 事業内容と特徴】

単一セグメント。顧客のDXを実現する「0次システム開発」、及びシステム開発業界のDXを実現する「WhiteBox」サービスからなる、DX関連事業を展開する。顧客とエンジニアが協働して進める。

(a)アジャイル開発としての「0次システム開発」

アジャイル(素早い)開発とはシステムやソフトウェア開発におけるプロジェクト開発手法の一つ。大きな単位でシステムを区切ることなく、小単位で実装とテストを繰り返して開発を進めていく。従来の開発手法に比べて開発期間が短縮される。「0次システム開発」は、顧客とエンジニアが提案・相談を繰り返しながら協働して開発していく、ビジネスの状況変化に対応して変更可能なアジャイル型の開発手法。

IT業界には、多重下請け構造という、顧客から委託された業務を1次請け企業が、2次請け企業、更にその下層の3次、4次請け企業に流していくピラミッド型構造が存在している。多重下請け構造に基づくシステム開発では、最初に顧客と1次請け企業が決めた要件どおり開発し納品する、ビジネスの状況変化に対応できない後戻りが難しいウォーターフォール型(多くの工程を上から順番に行う)の開発手法が採られている。

対して、アジャイル型の開発手法のメリットは、以下のとおり。

①「作っては見せ」を繰り返しながら開発を進めていくため、詳細な要件定義が必要なく、開発・改善のハイスピード化が図れる。

②「お客様の要望どおり作りましたという証拠」としてのドキュメントが不要或いは最小限になるため、システムの開発・改善に時間及びコストを集中できる。

③重要度が低い部分も含め全てテストし尽くすのではなく、必要十分なテストを都度行いながら開発を進め、不具合が発生したら即対応するスタイルのため、余計なテストコストをカットできる。

ウォーターフォール開発とアジャイル開発の一般的な違いは以下のとおり。

|

ウォーターフォール開発 |

アジャイル開発 |

|

| 契約形態 | 請負契約 | 準委任契約 |

| 開発スタートまで | 要件や成果物を全て明確にしてからスタート | 要件が概ね決まったものからスタートできる |

| 追加の要望がある場合 | 見積が必要、追加費用が必要 | 見積不要、工数内で収まれば追加費用は不要 |

| 成果物の確認 | 開発終盤まで確認不可 | 随時可能 |

| 開発体制 | 請け負った開発規模に必要なだけの体制を一定期間固定的に用意 | 最小1ヶ月単位で体制を柔軟に変更可能 |

ビジネス状況に合わせてシステム及びそれに基づくビジネスモデルを変化し続けられる企業が勝つDXの時代により必要なのは、多重下請けによるウォーターフォール型ではなく、アジャイル型のシステム開発であると同社では考えている。

なおアジャイル開発でも、発注者/受注者の関係に止まって一方向の作業依頼によって1次請けのシステム開発を行っている限り、「0次システム開発」とは言えないと同社は考える。顧客の社員と同社エンジニア及びパートナーが協働して業務上の課題を解決することで、顧客におけるシステム開発の「内製」を実現するのが同社の考える「0次システム開発」。「内製」とは、事業会社がシステム開発会社任せにせず自ら主導的にシステム開発を推進することを指す。同社では顧客の「DX内製」を支援するにあたり、第三者的な受託者という意識ではなく、顧客との間で相談・提案を繰り返しながら協働してシステム開発を進めることを特徴としており、それを「1次」請けを超えた「0次」と表現している。

そのため、「0次システム開発」においては、多重下請け構造における発注者から受注者への一方向の作業依頼関係ではなく、お互いの提案・相談を前提とする対等なパートナー関係を志向している。

(b)上流から下流まで一気通貫でのサービス提供

一般的な1次請けの開発では、あくまで顧客が要件定義するのを手伝うのに止まっており、業務・システム要件に踏み込んで主体的な提案を行うことが少ない。同社の「0次システム開発」では、業務上の課題に対して主体的な提案を行っており、ITコンサルティングと呼ぶことも可能なサービス。また、同社は自社製品を持たず、他社の販売代理店にはなっていない。このため、顧客の立場に立った提案が可能。

なお、23年12月時点で、新卒で入社した1年目のエンジニアを除く社員エンジニアの1人当たり平均月間売上高(人月単価)は116万円超。ただし依然として大手ITコンサルティング会社と比べて低く、提供価値に見合う金額を得ていないとの認識。役割に応じた単価設定を継続的に上げていく考え。

(c)営業力があるシステム開発企業

IT業界の案件獲得は1次請けシステム開発企業(SIer)経由が主流。

国内には33,402社(総務省・経済産業省「2022年 経済構造実態調査」)のシステム開発企業(ソフトウェア業、情報処理・提供サービス業)が存在している。エンドユーザー企業は既に取引のある1次請け企業にコンタクトを取り、1次請け企業が定期的な訪問やコンタクトを受けている2次請け企業の中からエンドユーザーの要望に対応可能な外部委託先を選定するというのが、システム開発の受発注において一般的に見受けられる流れであり、多重下請け構造を生じさせている。

同社では、エンジニアの待遇・市場価値を上げることを通じて優秀な人材がエンジニアを目指す社会の実現を目指し、各業界のリーディングカンパニーに集中して営業を行っている。同社のようにエンドユーザー企業に自らアポイントを取って新規開拓営業を行い、直取引を獲得するシステム開発企業は比較的少ない。同社はエンジニアの稼働を埋めるためという受動的な営業ではなく、絶えず積極的な営業活動を推進している。

(d)エンジニアの就業環境

「すべてを、なくしていく。」という企業理念のもと、エンジニアについても以下の事項を掲げている。

・システムエンジニアの使い捨てという発想をなくしていきます。

・優秀なシステムエンジニアが育たないという環境をなくしていきます。

・先進国では優れたシステムエンジニアが経営者になっていく。そんな環境が日本では少ないという事実をなくしていきます。

・優秀な人たちがシステムエンジニアという仕事を選ぼうとしていない状況をなくしていきます。

そのため、同社はエンジニアの就業環境の整備を以下のとおり進めており、就業環境の整備により優秀なシステムエンジニアが多く採用できるよう、且つ長く就業できるよう努めている。

・平均年収704万円(23/12期、2023年新卒を除く)

・実績・行動・努力を漏らさず反映できるよう、細かく評価項目を設定した評価制度。

・マネジメント職以外にもスペシャリスト、またその知見を活かしエンジニア以外の道も広く用意。

・全工程+クライアントとのコミュニケーションを担当しても、1日当たりの平均残業時間は1時間未満(社内業務含む)。

(e)システム開発企業向けのオープンプラットフォームサービス「WhiteBox」

「WhiteBox」は、システム開発企業又はフリーランスが利用申込を行い、同社がそれを会員として受付処理することにより利用できるサービス。企業所属エンジニア又はフリーランス自身の開発経歴(スキルシート)の登録管理等、基本的な機能は無料で利用することができる。1次請け企業がパートナーを募集する目的でシステム開発案件を掲載・提案したり、パートナーが1次請け企業とエンジニアに関する情報を共有するなどの機能を利用する場合には、月額基本料金が発生する。同社は、自らこのサービスを利用するとともに、全てのシステム開発企業が利用できるオープンなプラットフォームサービスとして提供している。これにより、システム開発における多重下請け構造をなくすという同社理念に共感するシステム開発企業を増やし、業界改革を推進することを目指している。「WhiteBox」は、受発注の成立までのやり取りを依然として電話やメール等の旧来の方法に依っていることが多いシステム開発業界のDXを実現させるサービス。

【1-4 サービスライン】

同社は顧客から「0次システム開発」というコンセプトでシステム開発を受注し、更にシステム開発企業向けオープンプラットフォームサービス「WhiteBox」を自社サービスとして提供している。

a 0次システム開発

顧客の社員と同社エンジニア及びパートナーが協働し、システム開発を通じて業務上の課題を解決する「0次システム開発」を提供しており、専ら顧客(エンドユーザー)との直取引案件を手掛けている。

「0次システム開発」では、要件が固まっていなくてもスタートできるというアジャイル開発の特徴を生かし、アプリケーションのプロトタイプ構築、システム統合、スマホアプリ開発・運用、システム基盤のクラウドへの移行等の分野でも利用されている。

同社アジャイル開発の中でも代表的な手法であるスクラム開発に精通したエンジニアの育成に努めており、そうしたエンジニアが顧客の社員と協働してプロジェクトを管理・推進する案件を多く手掛けている。スクラム開発はチームメンバーにタスクを振り分け、それぞれがそのタスクを達成することでプロダクトの完成を目指す開発手法。それぞれの作業が、他の人の作業を支えている形になるのでチームワークやコミュニケーションが重要になる。

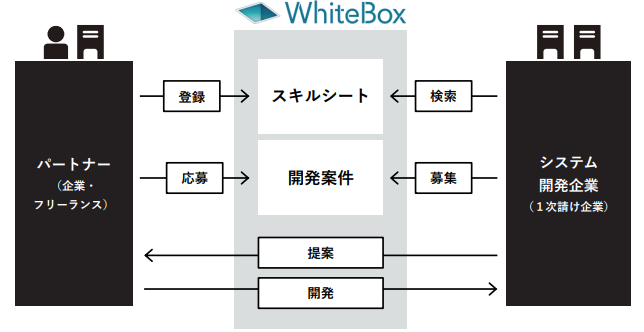

b システム開発企業向けオープンプラットフォームサービス「WhiteBox」

システム開発業務を発注又は受注する企業やフリーランスに対して、所属エンジニア又はフリーランス自身の開発経歴(スキルシート)の登録管理等、基本的な機能を無料で提供する。また、1次請け企業がパートナーを募集する目的でシステム開発案件を掲載・提案したり、パートナーが1次請け企業とエンジニアの情報を共有することが可能。

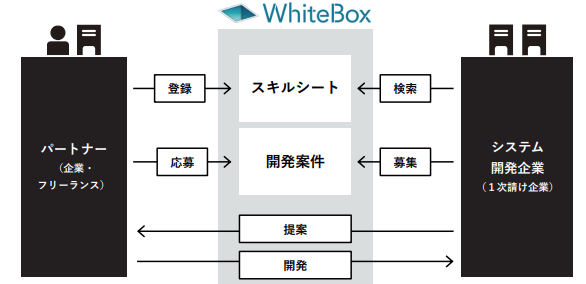

「WhiteBox」の仕組み

(同社資料より)

「WhiteBox」の特長は、エンジニア情報の登録を促す工夫として、エンジニアの経験スキル・分野や特徴を記録するスキルシートを管理できるクラウドサービスを無償提供している点。システム開発企業にとってエンジニアのスキルシートをファイルで更新管理するのは手間がかかる。「WhiteBox」の機能を使えば、スキルシートの管理がしやすい。また、どのようなスキル・経験を持ったエンジニアが在籍しているかという情報を提供することによって、1次請け企業から案件情報や開発の打診を直接受け取ることが可能。

案件を複数抱え、有望なパートナーを探しているシステム開発企業は、「WhiteBox」を通じて、登録されているパートナー候補企業所属エンジニアのスキルシートを検索し、候補企業に対して直接提案依頼を出すことが可能になる。また、案件情報を「WhiteBox」で公開し、パートナー候補企業から提案を募ることも可能。

システム開発業界では、契約の終了が間近になってから所属エンジニアの空き稼働を作らないために慌てて営業活動が開始される。その結果、契約が短期間で終了しやすい、引き合いの少ないエンジニアの経験・スキルをベースにした提案営業が一般的に広く行われている。「WhiteBox」においては、SIerプランの会員である1次請け企業はパートナー候補企業所属エンジニアのスキルシートが閲覧可能である。このため、顧客のニーズが顕在化していない時点で、候補企業と共同で顧客に対して案件を創出するための提案を仕掛ける「未来マッチング」を行うことができる。

「WhiteBox」は、同社が企業理念として掲げている業界の下請け体質の改革に繋がる。また、同社にとってのパートナー企業開拓力に寄与するものと考え、20年4月に「WhiteBox」の実証実験を開始し21年1月に正式サービスへ移行した。24年6月末現在、2,456社が会員登録しており、3万人超のエンジニアのスキルシートが登録されている。

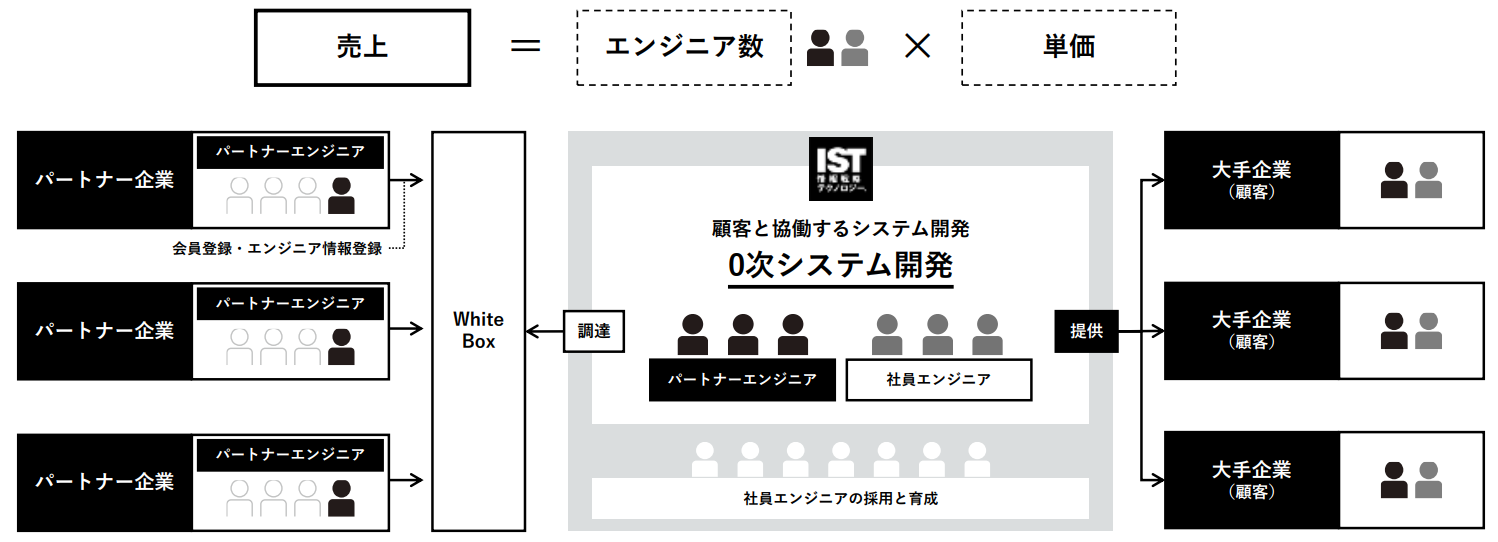

【1-5 ビジネスモデル】

▷ 社員エンジニアは、「厳選採用と適切な研修」を経てプロジェクトに配属。

▷ オープンプラットフォーム「WhiteBox」に登録している、「パートナー企業の優秀なエンジニア」を活用。

(同社資料より)

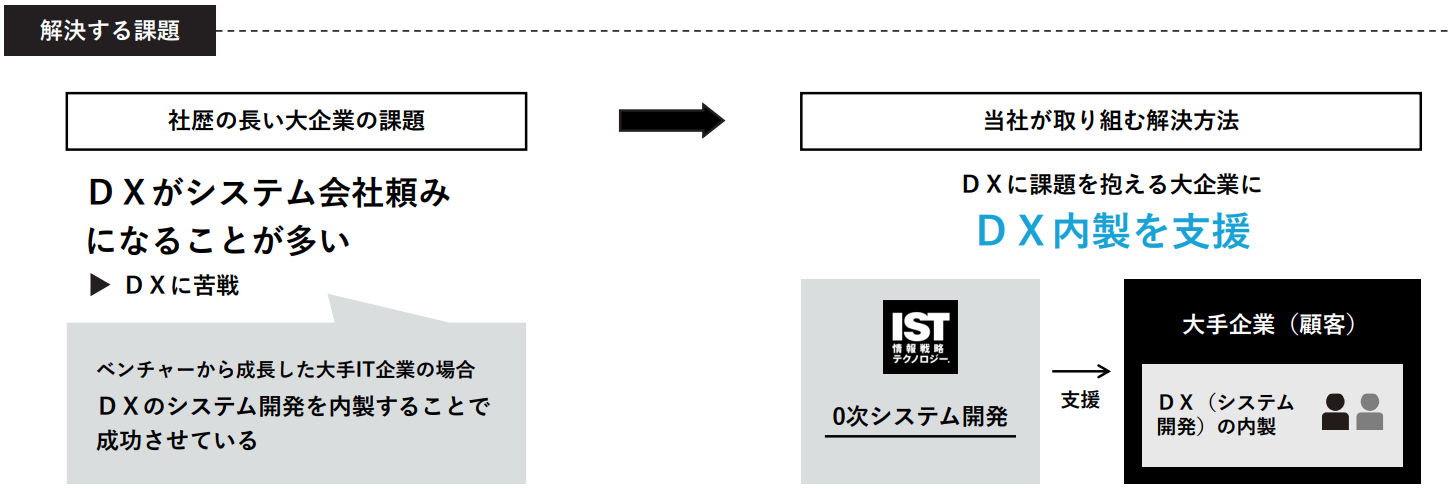

ベンチャーから成長した大手IT企業は、DXを内製することでDXを成功させている。一方で社歴の長い大手企業はDXをシステム会社頼みにしているためDXに苦戦。同社は、DX内製を大手企業が実現できるよう支援している。

(同社資料より)

【1-6 強み】

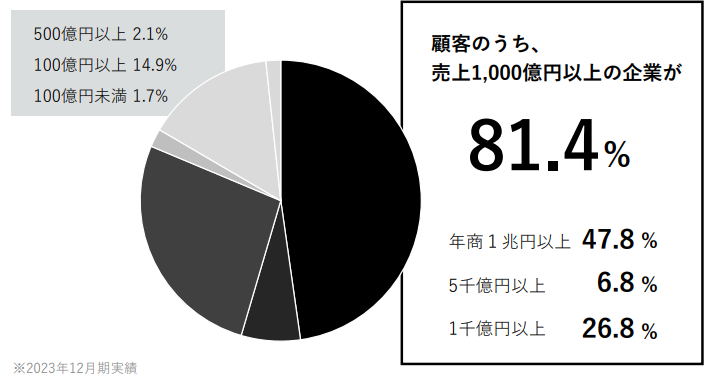

強固な顧客基盤

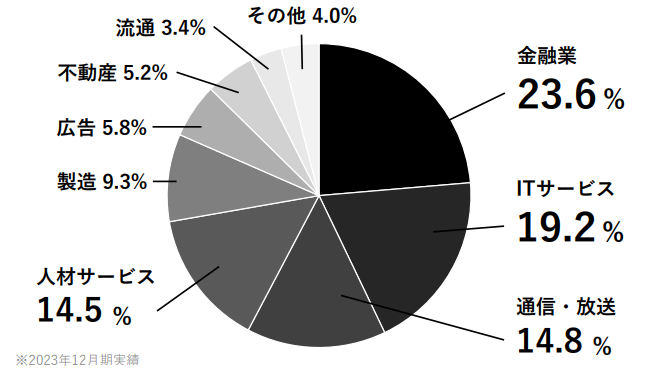

売上の約8割が売上高1,000億円以上(グループ合計)のエンタープライズで構成されている。エンタープライズはIT投資額が安定しており、同社の安定的な事業基盤を生み出す。また、DXを早くから推進している業種が売上高の上位を占める。

|

売上規模別の売上構成比 |

業種別売上高構成比 |

|

|

(同社資料より)

多くの大企業に対する実績

主な顧客

(同社資料より)

また、24/12期第2四半期(4~6月)には新たにキリンホールディングス、東急から受注。

2.2024年12月期上期決算概要

【2-1 連結業績概要】

|

23/12期 上期 |

構成比 |

24/12期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

2,602 |

100.0% |

2,819 |

100.0% |

+8.3% |

|

売上総利益 |

759 |

29.2% |

827 |

29.4% |

+9.0% |

|

販管費 |

579 |

22.3% |

611 |

21.7% |

+5.6% |

|

営業利益 |

179 |

6.9% |

216 |

7.7% |

+20.0% |

|

経常利益 |

179 |

6.9% |

200 |

7.1% |

+11.7% |

|

四半期純利益 |

131 |

5.1% |

154 |

5.5% |

+17.3% |

*単位:百万円、23/12期上期の実績は同社の試算によるもの。

増収増益、会社計画を上回って推移

売上高は28億19百万円。各企業とも存続のためにDXは不可欠な取り組みであり、DXに関連するIT投資需要は依然として旺盛。一方、深刻化するIT人材の不足により人材獲得競争の激化が懸念される。こした中、「0次DX」実現のために顧客と協働してシステム開発を進める「0次システム開発」において、引き続き既存顧客の深耕と新規顧客の開拓を進めた。新卒入社者を除くエンジニア社員の平均月単価は、前期からほぼ横ばいで推移しており今上期は116万円となった。社員エンジニア数は、新卒採用及び中途採用により、前期末219名から上期末に253名へ増加した。「WhiteBox」においては、会員の獲得及び有償化を推進し、総会員数は前期末2,091社から2,456社へ増加した。

営業利益は2億16百万円、経常利益2億円、純利益は1億54百万円。

同社の試算による23/12期上期実績に対しては8.3%増収、20.0%営業増益。

通期会社予想に対する進捗率は売上高で48.5%、営業利益で51.5%。会社計画に対して売上高は微増、各利益は20%超上回った模様。

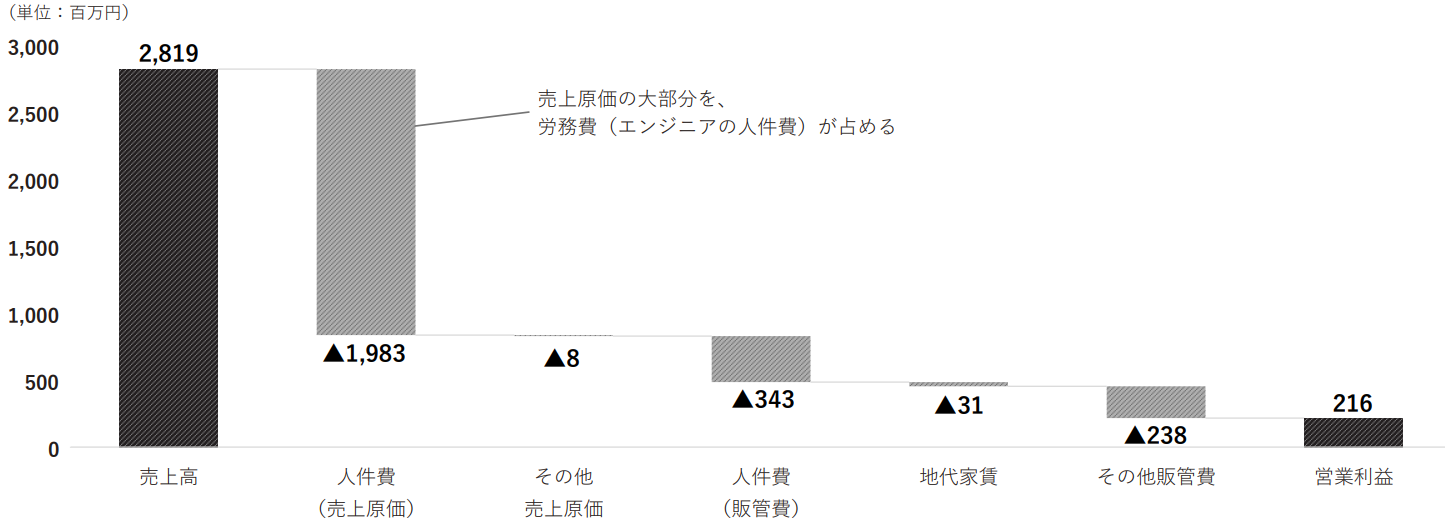

収益構造の内訳

4月に入社した新入社員の人件費は、当初は販管費として計上し、エンジニアとして配属になった場合は原価として計上。

・入社(4月)と配属(6月)が含まれる2Q(4-6月)は、人件費の区分変更が生じる。

・24年新卒の育成研修は順調。売上への貢献は3Q以降の見込み。

移転による地代家賃は3Q以降に発生。

(同社資料より)

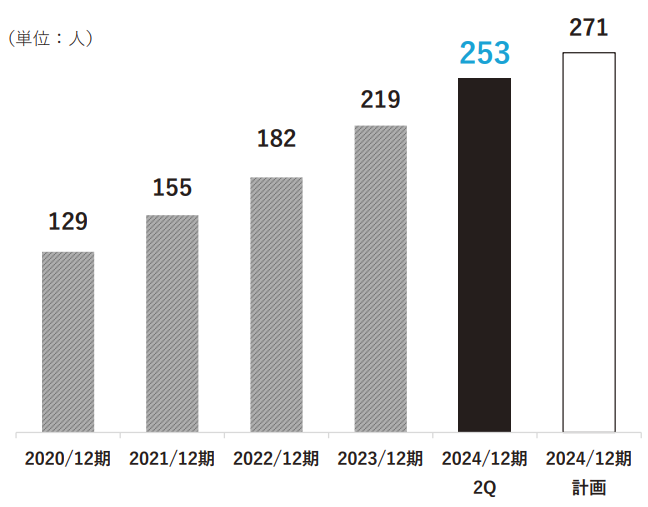

エンジニア数の推移

同社の売上高はエンジニア×単価で構成される。このため、エンジニアの数が売上成長への鍵を握る。

新卒社員の入社などに伴い上期末のエンジニア数は前期末比34名増と大きく増加。24/12期末には271人を計画。

新卒社員のエンジニアが稼働するまではパートナーエンジニアで充足。

|

~採用の要件~ 01適正診断テストの高得点者 エンジニア向けの適正診断テストで一定以上の得点を出した人物 02向上心をもって自走できる わからないことは自ら調査・質問しながら習得できる人物 03高いコミュニケーション力 0次システム開発では、対話を重ねながら進めることが必要 04 フィロソフィーへの共感 日本のシステム開発業界の変革を担う志 |

(同社資料より)

新たな取り組み:生成AIを用いたサービス

| ヘッドウォータース(4011)と共同で、大手企業向けに生成AIを用いたサービスを展開。同社のDX内製支援ノウハウとヘッドウォータースの生成AIを用いたソリューションを組み合わせ、大手企業へのDX支援を強化。 |

(同社資料より) |

~現状~

• 大手企業では、既に多数のシステムが導入され、投資は十分行われているが、システム間の連携が複雑で、利便性が低い • 多くの情報が蓄積されているため、情報が分散し、複数のシステムにまたがることで利用が不便になる傾向がある

• 業務改善には生成AIの活用が期待できるが、社内にそれを構築できるエンジニアが不足している

⇒協業により、生成AIを活用して上記の課題を解決

~今後の展開~

大手企業向けのDX内製支援サービスのノウハウを生かし、生成AIを用いた提案活動や経営課題のコンサルテーション及び伴走型ラボを提供。

【2-2 財政状態と

キャッシュ・フロー】

◎財政状態

|

23年12月 |

24年6月 |

増減 |

23年12月 |

24年6月 |

増減 |

||

| 流動資産 |

1,719 |

2,492 |

+772 |

流動負債 |

950 |

1,006 |

+56 |

| 現預金 |

1,175 |

1,927 |

+751 |

仕入債務 |

208 |

226 |

+18 |

| 売上債権 |

517 |

535 |

+18 |

固定負債 |

173 |

96 |

-76 |

| 固定資産 |

118 |

233 |

+114 |

負債合計 |

1,123 |

1,103 |

-20 |

| 有形固定資産 |

20 |

21 |

+0 |

有利子負債 |

505 |

414 |

-90 |

| 無形固定資産 |

4 |

3 |

-0 |

純資産 |

713 |

1,621 |

+907 |

| 投資その他の資産 |

93 |

208 |

+114 |

利益剰余金合計 |

663 |

817 |

+154 |

| 資産合計 |

1,837 |

2,725 |

+887 |

負債・純資産合計 |

1,837 |

2,725 |

+887 |

*単位:百万円

現預金の増加を主因に資産合計は前期末比8億87百万円増加し27億25百万円。

有利子負債の減少などで負債合計は同20百万円減少の11億3百万円。

資本金、資本剰余金の増加により純資産は同9億7百万円増加の16億21百万円。

自己資本比率は前期末より20.7ポイント上昇し59.5%。

上場時の資金調達により財政状態は大きく変動した。

◎キャッシュ・フロー

|

24/12期 上期 |

|

|

営業CF |

204 |

|

投資CF |

-99 |

|

フリーCF |

104 |

|

財務CF |

647 |

|

現金同等物残高 |

1,907 |

*単位:百万円

中間純利益の計上などで営業CFは2億4百万円の収入。フリーCFは1億4百万円の収入となった。

株式の発行による収入により財務CFは6億47百万円の収入。

現金及び現金同等物残高は前期末11億55百万円から19億7百万円に増加した。

3.2024年12月期業績予想

【3-1 業績予想】

|

23/12期 |

構成比 |

24/12期(予) |

構成比 |

前期比 |

|

|

売上高 |

5,298 |

100.0% |

5,811 |

100.0% |

+9.7% |

|

営業利益 |

388 |

7.3% |

419 |

7.2% |

+8.1% |

|

経常利益 |

385 |

7.3% |

394 |

6.8% |

+2.5% |

|

当期純利益 |

275 |

5.2% |

286 |

4.9% |

+3.9% |

*単位:百万円

通期予想に修正はなく、前期比9.7%増収、8.1%営業増益を見込む

通期予想に修正はなく、24/12期は売上高が前期比9.7%増の58億11百万円、営業利益は同8.1%増の4億19百万円を見込む。同社の売上高はストック型(累積型)であり、期末に向けて売上高は拡大傾向にある。なお、上期は計画に対して売上高が微増、営業利益は20%超上回る進捗となっている。引き続き大手企業主軸にDX内製支援活動を推進する。

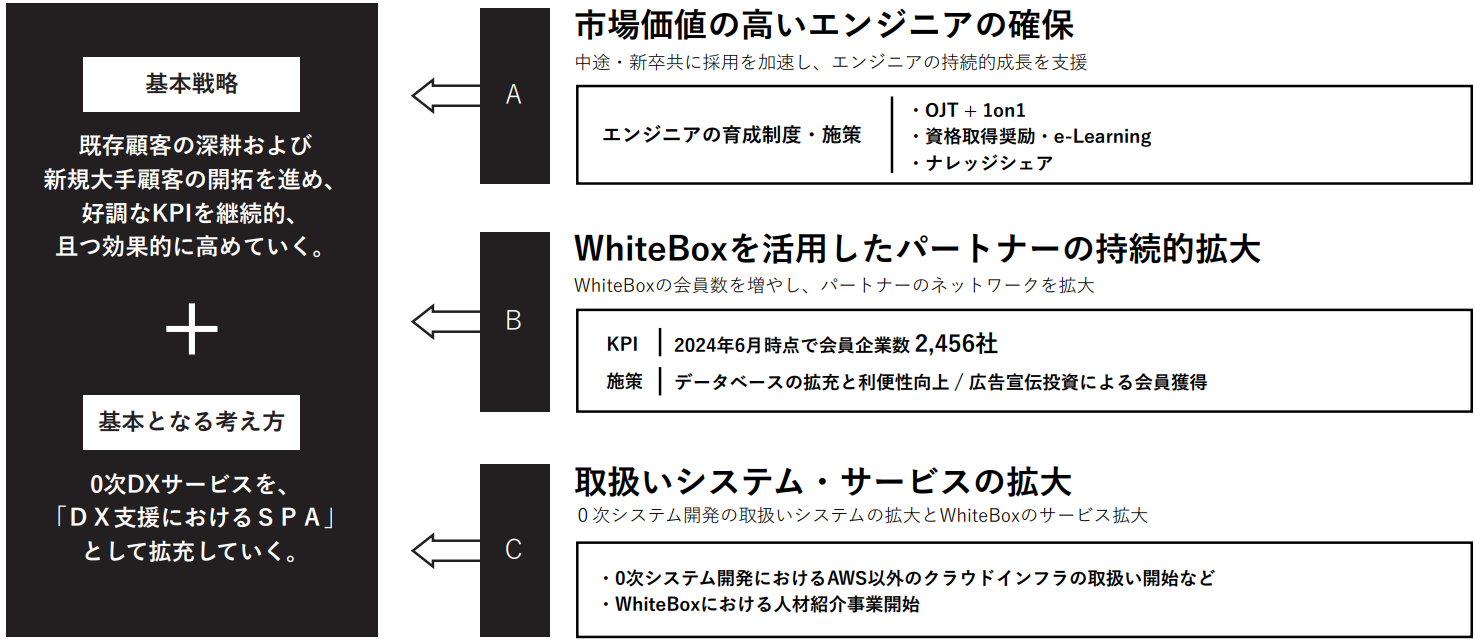

【3-2 成長戦略】

骨子

(同社資料より)

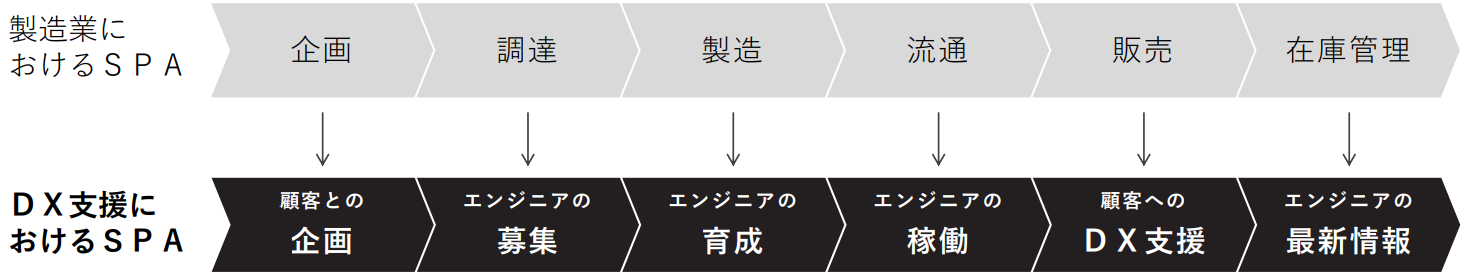

DX支援におけるSPA

SPA(Speciality store retailer of Private label Apparel)とは、衣料品の企画・生産から販売までを一貫して行うビジネスモデル。 同社はこの考え方をDX支援に応用し、0次DXサービスを「DX支援におけるSPA」として拡充していく。

(同社資料より)

~DX支援にSPAの考え方を導入するメリット~

●0次DXにより、高い利益率の確保が可能

●顧客のニーズを的確に把握することで、「人材」「時期」「規模」「場所」「費用」などを最適化したサービスを提供可能

●企画から稼働まで管理できるのでリードタイムが短縮でき、提供できるエンジニアの幅を広げられる

~取り組み~

|

DX支援におけるSPA |

同社の取り組み |

進捗 |

| 顧客との企画 | 同社の強み「顧客と共にDXに取り組む」

顧客の立場に立ち、共通のゴールに向け相談・提案を繰り返す。 |

〇 |

| エンジニアの募集 | マッチングプラットフォーム「WhiteBox」のさらなる活用

登録者はまだ30,000人。パートナー企業の増加とさらなる活用が課題。 |

△ |

| エンジニアの育成 | 自社およびパートナー企業のエンジニアの育成

実用性ある次世代技術の敎育を提供。自社にエンジニアがいることも強みに。 |

△ |

| エンジニアの稼働 | より多くのエンジニアを稼働できる状態に

案件の獲得と、エンジニアの募集・育成を適切に行うことで稼働率を高める。 |

△ |

| 顧客へのDX支援 | 「0次開発」のさらなる成長

大きく成長が見込める中核事業として引き続き取り組む。現場での実用性の把握。 |

〇 |

| エンジニアの最新情報 | エンジニアの登録情報の常時アップデート

エンジニアのスキルシートを最新情報に保つことがカギ。 |

△ |

エンジニア採用の加速

以下のような採用面での優位性を有している。同社はこれらの優位性を活かして、新卒・中途共に採用人数を増やす計画。

~採用における情報戦略テクノロジーの優位性~

01年収が業界平均より高い

顧客との直接取引のため、中間マージンを取られることなく、社員に適正に還元できる。

02幅広い工程に関われる

他社では年収が上がると強制的に管理的な役割に回されることが多いが、

同社では上流からプログラミングまで幅広く携わり続けることができる。

03成長機会が多い

専業ベンダーやユーザー企業では、携われるシステムや技術が限定されることが多いが、

同社で取り扱うシステムや技術は多様であり、継続的なスキルアップ・拡張が可能。

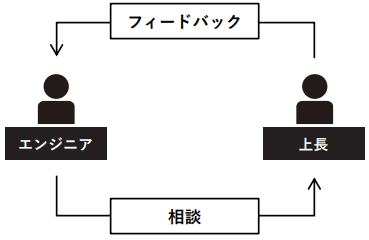

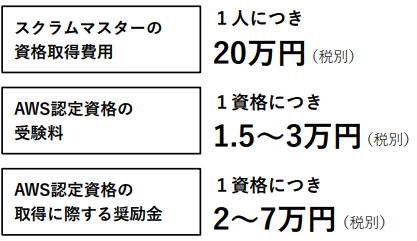

エンジニア育成制度・施策

入社後もエンジニアの市場価値を継続的に高めるため、各種育成制度・施策を整備。

|

OJT・1on1 |

資格取得奨励・e-Learning |

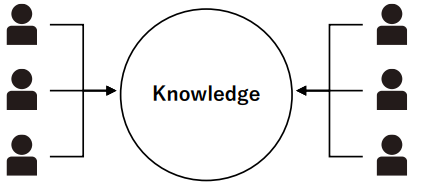

ナレッジシェア |

| プロジェクト内でのOJTを基本としつつ

上長との1on1を月1回以上実施 |

資格取得費用の

会社負担と奨励金支給 |

社内の知見が定期的に

蓄積・共有される仕組みを構築 |

|

|

|

| • 技術面での疑問の解消、指導

• キャリアアップに向けた意識の醸成 • プロジェクト内での様々な悩みに関する相談 |

• 上記以外の資格についても取得費用を会社負担

• 会社契約のe-learningを誰でも受講可能 |

• 社内システム「Knowledge」によって技術知識共有

• 発表の場としてLT(ライトニングトーク)会を定期的に開催 • 他にも、各種勉強会を不定期に開催 |

(同社資料より)

本社移転、拠点展開も実施

9月より、本社を恵比寿ガーデンプレイスタワーに移転。2か所に分かれていたオフィスを集約し、生産性の向上を図る。

今後は営業活動や採用活動を踏まえ業容の拡充に伴う拠点展開も行う。

●本社移転

| ~24年8月

VORT恵比寿maxim (本社オフィス) エフ・ニッセイ恵比寿ビル(サテライトオフィス) |

⇒ |

24年9月~

恵比寿ガーデンプレイスタワー |

移転の背景

• 現在2か所に分かれているオフィスを集約し、生産性を向上させる

• オフィススペースの拡大により、社内コミュニケーションの活性化も期待

• 居抜き物件かつ定期借家契約のため、相場よりも低い賃料で入居可能

●九州支店の開設

北九州市に10月の開設を予定

• 事業活動の強化とデジタル人材の確保が目的

• 22年7月に北九州市と連携協定を締結したことが開設の背景

• 営業・採用の両面を強化することで各業界大手企業のシステム開発のDX内製を支援し「0次DX」を推進

⇒ 今後も、同社事業のクライアントが存在し、採用においても有利なエリアを選定し展開を検討。

4.高井社長へのインタビュー

高井淳社長に、今回上場した経緯や競争優位性、今後の成長戦略と事業展開、株主・投資家へのメッセージなどを伺った。

高井社長は1975年6月生まれ。2000年に(株)商工ファンドに入社。03年には(株)ピーシーワークス(現(株)ベイカレントコンサルティング)に入社。ケぺル(株)を経て09年に同社を設立し、代表取締役社長に就任し現在に至る。

Q:情報戦略テクノロジーの設立と上場の経緯などについてお聞かせいただければと思います。

SIer(システムインテグレータ)業界とかソフトウェア開発業界と呼ばれる我々のこの業界は一般の人が思い描いているほど良い業界ではありません。我々はフィロソフィーにおいて「すべてをなくしていく。」と掲げておりますが、何をなくしていくのか、これはソフトウェア開発業界の悪しき慣習などすべての良くないことをなくしていくということです。具体的には、「要件定義(開発工程の前段階で要求をまとめ、具体的な進め方を決めること)のウソ」や「外注」という概念からくる業界の多重下請け構造です。論理的に正しいことをしている会社がなかったので、私が自身でこの会社を立ち上げることにしました。

ただし、これがなかなか伝わらない。我々は他のSIerとは、正しいことをしているという意味で根本的に全く違います。会社として規模を大きくすること、そしてこの正しさを証明していくことが日本を良くしていく。日本よりも正しい方向で運営されている米国や中国はきちんとした仕組みでソフトウェアが作られ、そこに携わる人が優秀。このため、このIT全盛の世界の中で成功した企業が米国や中国から生まれている。日本からは一つも出ていません。フィロソフィーで示したことを実現し、業界を変えていくためには兆円規模の会社になる必要がある。株式市場の力を借りる必要もあると思い、上場することにしました。

Q:上場して半年を経過しましたが、反応などはいかがですか?

顧客は企業なのであまり変わりません。採用についても、元々大手企業と競合しているため大きな変化はありません。ただし、新卒者等の親御さんには上場していたほうが信頼性は伝わるのではないかと思います。あと、銀行の対応が劇的に良くなりました。また、M&A仲介会社の認知が買われる側から買う側に変わりました。M&Aは行いやすくなっているのかもしれません。

Q:「WhiteBox」について、その内容と業績にどのように貢献するか、お聞かせください。

(高井社長はホワイトボードに書き込んで説明)

(同社資料より)

通常は、空き稼働になることが確定した段階でスキルシートが登録される。マッチングすると成功報酬を得る仕組みになっています。「WhiteBox」は現在は有料ですが、これは無料にしてもよいかと思っています。3次請けや4次請けをしている企業やフリーランスの多くがエントリーします。また、「WhiteBox」は稼働中のエンジニアも登録できます。通常、優秀なエンジニアは稼働中です。我々は「WhiteBox」からエンジニアを調達することにより、エンジニアの数を増やして売上の拡大を図ることが可能です。

Q:中期計画発表の予定はありますか、また長期的視点で目指す売上や利益の規模感もお聞かせください。

中期計画発表の予定はありません。社内では目標は立ててはいます。長期では、先ほどの上場の経緯でも話しましたが、売上高で兆円規模です。業界を代表する企業よりも大きくならなくては、業界を変えることができません。まずは、3年以内にはプライム上場の基準(2年間で経常利益25億円など)に達したいと思っています。プライムに上場すると経団連などでも発言力が増し、実現したいことも出来易くなります。

Q:最後に株主・投資家へのメッセージをお願いいたします。

ビジョン実現のために突っ走っていけば当然のことながら、利益の拡大とともに企業価値は増大するでしょう。そういったところを通じて株主には還元していきたいと思っています。私たちは今後成長率と利益率の向上を目指してまいります。

先日、個人投資家向けにお話をしましたら、翌日かなり株価が上昇しておりました。まずは会社を理解していただくことが大事かなと思っております。

5.今後の注目点

24/12期上期は前年同期比増収増益を確保し、会社の計画も上回っている。人件費の増加はあるものの売上増によりしっかりカバーして利益率も向上させた。上場して最初の本決算は会社予想も上回り、予想に反して営業利益率も向上させてしっかりとしたものになりそうだ。同社のビジネスはストック型、下表に見るように売上高は着実に積み上がっている。今期に入っても新規顧客を開拓している中で、エンジニア数の確保が課題となる。そこに貢献するのが「WhiteBox」、従業員で賄いきれないエンジニアを調達することが可能。この状況が当面は継続し、しっかりとした増収増益基調を描くことができそうだ。

高井社長は「熱い人」。インタビューでは、現状のソフトウェア業界が抱える問題点、そして同社がこうした中で「正しいこと」を実行していくことを熱く語った。小規模ながらもケタ違いの大企業を顧客にしていくことが納得できた。

株価は上場時の公開価格(460円)は上回るものの、初値(1,021円)の半値水準。PERは成長性を考慮すると低位にとどまっていると考える。今後の課題は株式市場における認知度の向上ということになりそうだ。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 4名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2024年3月28日)

基本的な考え方

当社は、「当社株主の利益を最大化することを目標とする」との基本的認識とコンプライアンスの重要性をコーポレート・ガバナンスの基本的な考え方として、株主の権利を重視し、また、社会的信頼に応え、持続的成長と発展を遂げていくことが重要であるとの認識に立ち、コーポレート・ガバナンスの強化に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社はコーポレートガバナンス・コードの基本原則をすべて実施しております。