Kudan(4425) 中長期の成長性へ期待 増収減益

|

Kudan株式会社(4425) |

|

企業情報

|

市場 |

東証グロース市場 |

|

業種 |

情報・通信 |

|

代表取締役CEO |

項 大雨 |

|

所在地 |

東京都渋谷区渋谷二丁目10番15号 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,031円 |

8,509,267株 |

17,282百万円 |

-59.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

-63.47円 |

– |

88.84円 |

22.9倍 |

*株価は7/5終値。各数値は23年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年3月(実) |

456 |

9 |

-12 |

-29 |

-4.17 |

0.00 |

|

2021年3月(実) |

127 |

-451 |

-1,575 |

-1,608 |

-214.97 |

0.00 |

|

2022年3月(実) |

271 |

-433 |

-681 |

-2,237 |

-283.74 |

0.00 |

|

2023年3月(実) |

332 |

-598 |

-394 |

-413 |

-49.30 |

0.00 |

|

2024年3月(予) |

520 |

-560 |

-520 |

-550 |

-63.47 |

0.00 |

*単位:円、百万円。当期純利益は親会社株主に帰属する当期純利益。以下同様。予想は会社側予想。

Kudan株式会社の会社概要、2023年3月期決算概要、成長に向けた取り組み等をご紹介致します。

目次

今回のポイント

1.会社概要

2.2023年3月期決算概要

3.2024年3月期業績予想

4.成長に向けた進捗・取り組み

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 機械(コンピュータやロボット)の「眼」に相当する人工知覚(AP、Artificial Perception)のアルゴリズムを専門とするDeep Tech(ディープテック)の研究開発企業。今後予想される多様な需要の拡大にフレキシブルに対応可能な点や、AP(人工知覚)のプロフェッショナル集団である点などが強み・特長。自動運転技術の第一人者として世界最高峰の研究実績を有するダニエル・クレーマーズ教授が率いるアーティセンス社とのアライアンスにより強固なポジショニングを構築している。

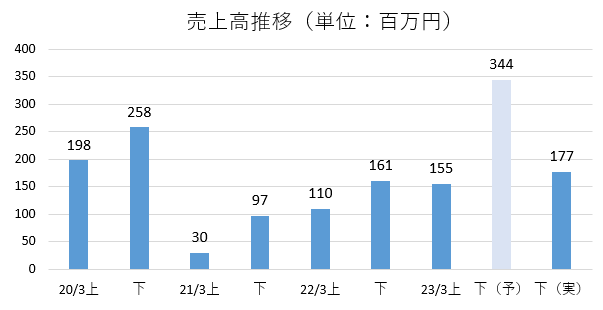

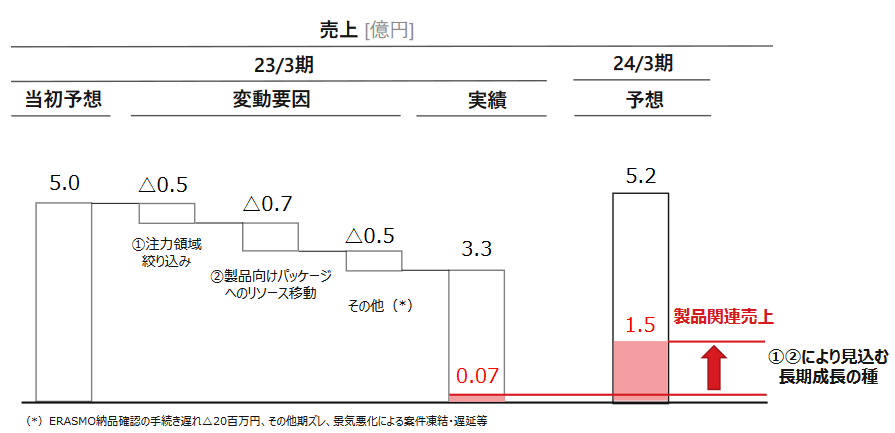

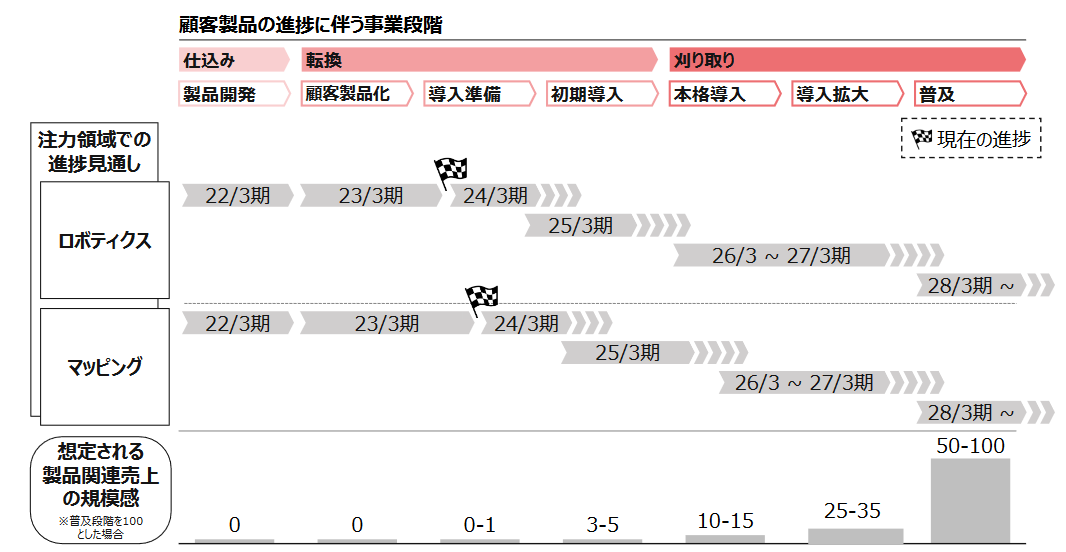

- 23年3月期の売上高は前期比22.4%増の3億32百万円、営業利益は5億98百万円の損失。顧客製品化を予定前倒しで達成し売上高が拡大した。一方、製品関連売上の本格的な立ち上げを早めるため、立ち上がりがより早く見込まれるロボティクスとマッピング領域に注力し、製品化の広がりのための「呼び水」となる製品向けパッケージの提供を開始した。この製品関連売上の後押し策によりロボティクスとマッピング以外の領域や、製品化に遠い開発案件を一部縮小する結果となったことに加え、コストも当初想定より増加し、売上・利益とも予想を下回った。

- 24年3月期の売上高は前期比56.3%増の5億20百万円、営業損失は前期とほぼ同水準の5億60百万円。注力領域への絞り込みが効果を発揮して製品関連売上の拡大が牽引し、売上全体も堅実に成長すると見ている。一方、製品関連売上拡大のための製品向けパッケージの開発・販売、体制強化により、コストは前期比で増加する計画。営業外収益として、継続して海外政府からの研究開発助成金収入を見込んでいる。昨年は24年3期の黒字化に向けた収益構造の体質転換を目指していたが、製品関連売上の立ち上がり前倒しのための事業転換及び売上拡大を優先する。

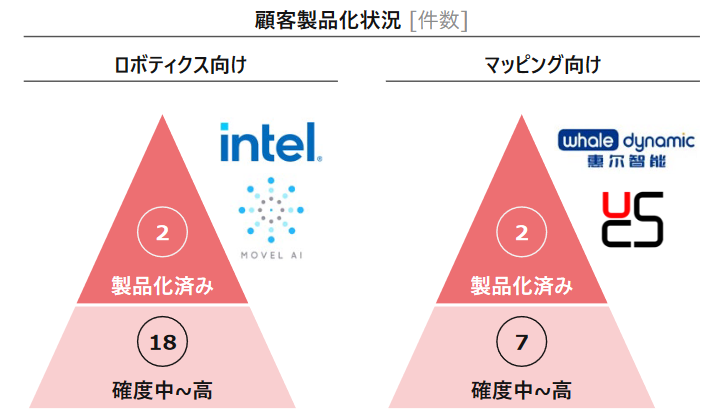

- 24年3月期の製品化件数の予測については、前期と同水準かまたはそれ以上の製品化数を見込んでいるが、製品化の案件数ではなく、今後進捗していくそれぞれの段階に適した開示の内容を今後進めていく予定である。顧客製品化は着実に進展している。23年3月期は、第2四半期の第1号案件に続き、第3四半期に2案件、第4四半期に1案件の合計4案件と、ロボティクスとマッピング向けを中心に、期首時点の予測3件を上回った。

- 顧客製品化の開始をうけて、顧客製品に紐づく売上(製品関連売上)が中長期の成長の柱となることを見込み、その本格的な立ち上がりを目指すこととし、既に顧客製品化が実現し、今後の立ち上がりが早いと見込む2つの市場「ロボティクス」「マッピング」に注力領域を絞り込んだ。2つの注力領域以外(自動運転など)については、中長期の成長性で絞り込み、有望な案件については今後も継続していく。

- 創業以来、基本的に同社はディープテックとして売上を大きくスケールさせることにフォーカスしている。黒字化はその通過点として存在するものと認識しており、現時点でその時期は明確に示すことはできないが、スケールの過程で、黒字化は結果として達成されるはずと考えている。今期より製品化案件数予想は開示しないものの、四半期毎の製品化のリリースを期待したい。

1.会社概要

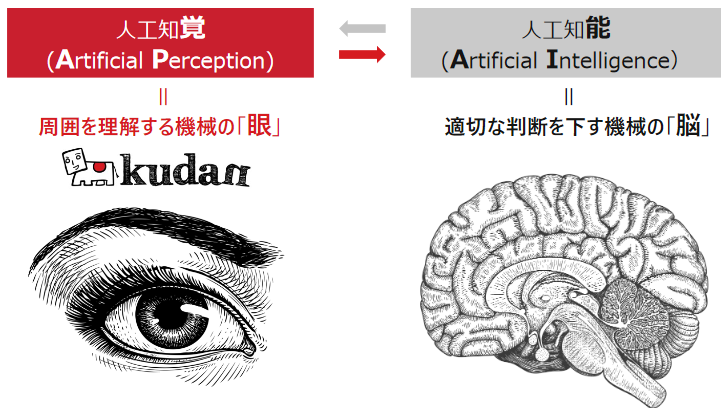

機械(コンピュータやロボット)の「眼」に相当する人工知覚(AP、Artificial Perception)のアルゴリズムを専門とするDeep Tech(ディープテック)の研究開発企業。

人工知覚(AP)は、機械の「脳」に相当する人工知能(AI、Artificial Intelligence)と対をなして相互補完するDeep Techとして、機械を自律的に機能する方向に進化させるもの。高度な技術イノベーションによって幅広い産業にインパクトを与えるDeep Techに特化した独自のマイルストーンモデルに基づいて事業を展開している。

【1-1 沿革】

アンダーセン・コンサルティング在籍時にArtificial Perception(AP、人工知覚)技術の将来性、成長性を確信した大野智弘氏(現 代表取締役)は、2011年1月に、Kudan Limitedを英国に設立し、AP技術の基礎となるSLAM技術の独自の研究開発を行っていた。

2014年11月に、更なる研究開発を進める一方で、業容拡大による管理部門の拡張を目的としてKudan株式会社を設立。2016年12月に「KudanSLAM技術」の評価用デモソフトウェアを、2018年3月期から正式に「KudanSLAM」の提供を開始した。

2018年12月に東京証券取引所マザーズ市場に上場した。2022年4月、市場区分再編に伴い東証グロース市場に移行。

トヨタ自動車、マッキンゼー・アンド・カンパニーを経て入社した代表取締役CEO 項大雨氏、代表取締役 大野智弘氏、取締役CFO中山紘平氏、取締役COOハオ ティエン氏の4名の社内取締役によりスピードを重視した経営チームを構成している。

【1-2 企業理念など】

同社の経営理念は、「独樹一幟、標新立異」(樹独り幟一つ、新しきを標し異なりを立てる)。

「他社と同じことをしない」「一般に正しいと信じられていることを敢えて否定する」ことを意味し、研究開発や事業展開において、常に他社と比較できない突出した存在ならしめるような方針を定め、市場において唯一の存在となり、事業と研究開発の発展と、株主利益の拡大を目指している。

また、ビジョンとして「すべての機械の眼となっていく」を掲げ、あらゆる機械やデバイスが目指すことになる自律化や無人化に対して欠くことのできない技術を提供するプレーヤーとなることを目指している。

【1-3 市場環境】

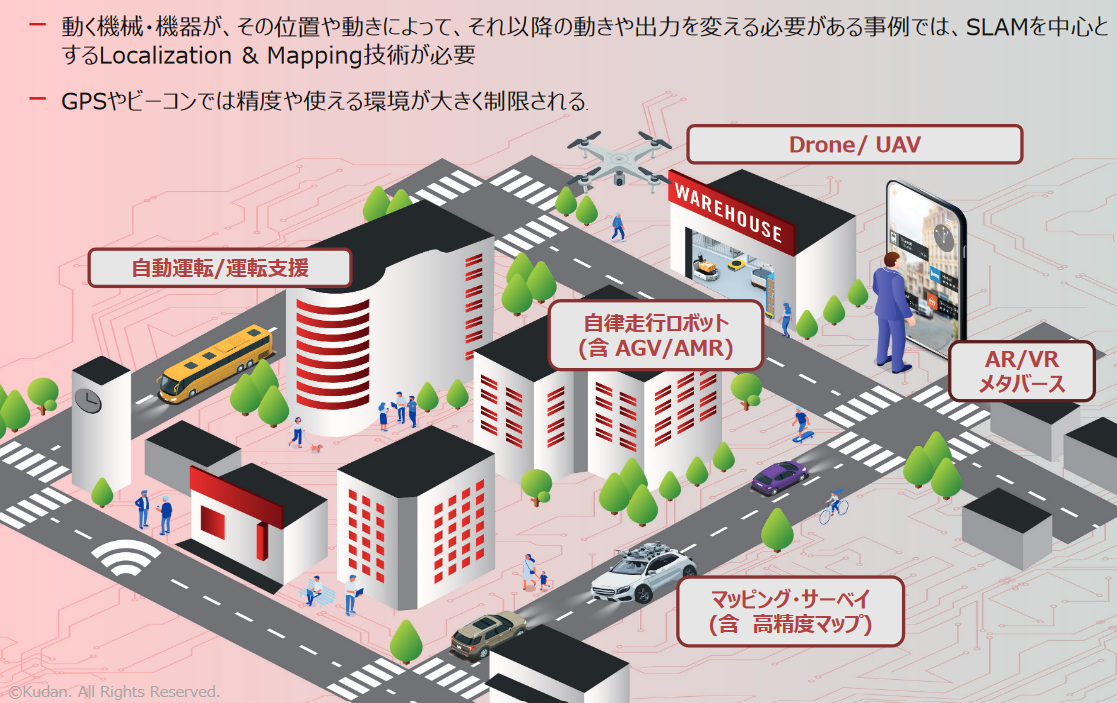

近年、あらゆる産業においてオペレーション自動化のニーズの高まり、アルゴリズムを補完するセンサー・半導体等のハードウェア技術の進化により、AP(人工知覚)アルゴリズムの実用化と普及が急速に進んでいる。

加えて、新型コロナウイルス感染拡大の影響により、人と人の交流や共同作業を要しないオペレーションの省人化やリモート化需要が全ての産業で急増しており、特に、物流・製造・建設・小売等の領域におけるロボティクス・自動運転・ドローン等の自動化技術のニーズ増大が顕著である。

経済産業省が主催する「Society5.0における新たなガバナンスモデル検討会」の第10回開催資料「参考資料2:先端技術がもたらす経済効果等に関する試算事例」(2020年10月6日開催)によれば、IoT、AI、自動運転、ドローンの経済効果について以下のような試算事例を紹介している。

|

対象テクノロジー・デバイス |

経済効果 |

|

IoT |

IoT・AIの活用が進展することによる実質GDPの押し上げ効果は2030年で132兆円と推定。

IoT・AIの活用が進展した場合の2030年の就業者数は6,300万人と試算され、IoT・AIの活用が進展しなかった場合の就業者数に比べ739万人の就業者数の増加と推定。 |

|

AI |

AIの影響によって2030年のGDPはその影響がなかった場合に比べて最大14%(15兆7,000億ドル)高くなる可能性があり、最小でも9.8%(11兆2,000億ドル)高くなると予想される。 |

|

自動運転 |

自動運転が実用化された場合、世界的に、2035年には8,000億ドル、2050年には7兆ドルの乗客経済(※)が生まれると推計。

内訳は、コンシューマ向けのMaaS(3.7兆ドル)、ビジネス向けのMaaS(3.0兆ドル)、新しく生まれる無人自動車サービス(0.2兆ドル)。

※乗客経済:レベル5の完全自動運転によって生み出される経済的、社会的価値 |

|

ドローン |

日本国内のドローンビジネスの市場規模は、2020年度には前年比の37%増の1,932億円に拡大し、2025年度には6,427億円(2020年度の約3.3倍)に達する見込みである。

2019 年度はサービス市場が前年比68%増の609億円となり、最も高い市場となっている。機体市場は前年度比37%増の475億円、周辺サービス市場が前年度比46%増の326億円で続いている。

各市場とも今後も拡大が見込まれており、2025年度においては、サービス市場が4,426億円(2019年度の約7.3倍)と最も高く、機体市場が1,229億(2019年度の約2.6倍)、周辺サービス市場が771億円(2019年度の約2.4倍)に達する見込みである。 |

*経済産業省ウェブサイト「第10回 Society5.0における新たなガバナンスモデル検討会」の「参考資料2:先端技術がもたらす経済効果等に関する試算事例」より引用。赤・太文字はインベストメントブリッジによる。

これら既に応用開発が進んでいるアプリケーションに加え、多様な先進テクノロジーを下支えすることにより、今後AP(人工知覚)技術が応用・統合される分野は多数あり、これまでの想定を超えたスピードでAP(人工知覚)技術は社会実装されていくと見込まれている。

【1-4 事業内容】

AP(人工知覚)の基幹技術であるSLAMを始めとするアルゴリズムをハードウェアに組込むためのソフトウェア「KudanSLAM」をライセンス化し、顧客に提供している。

同社の事業内容、技術の優位性などを理解するためには、「AP(人工知覚)」「SLAM」について知ることが欠かせない。

以下、「AP(人工知覚)」および「SLAM」について解説する。

<AP(人工知覚)とは?>

AP(人工知覚)は、同社グループが提唱、研究開発している技術。

人間の「脳」を代替する技術であるAI(人工知能)の進化が著しい。

しかし、足元のAIの進化は、主に現実空間には直接作用しない「インターネットAI」としての進化に留まり、一方で今後は、現実空間に直接作用できる「エンボディド(具現化した)AI」への需要が大きく増加していくと見込まれている。長らくインターネット空間に留まっていた機械(コンピュータやロボット)は、現実空間において自律的に機能する方向に向かっている。

しかしながら、機械の自律的な行動や機能はAIのみでは実現できない。周囲の状況を理解するための「眼」にあたる先端技術AP(人工知覚)がAI(人工知能)と相互に連動・補完することによって初めて実現可能であり、人間の「眼」と同様に機械に高度な視覚的能力を与えるAP(人工知覚)は必須の技術である。

AIの進化に伴い、機械と現実空間を繋げるAPのニーズは今後益々拡大するものと考えられる。

(同社資料より)

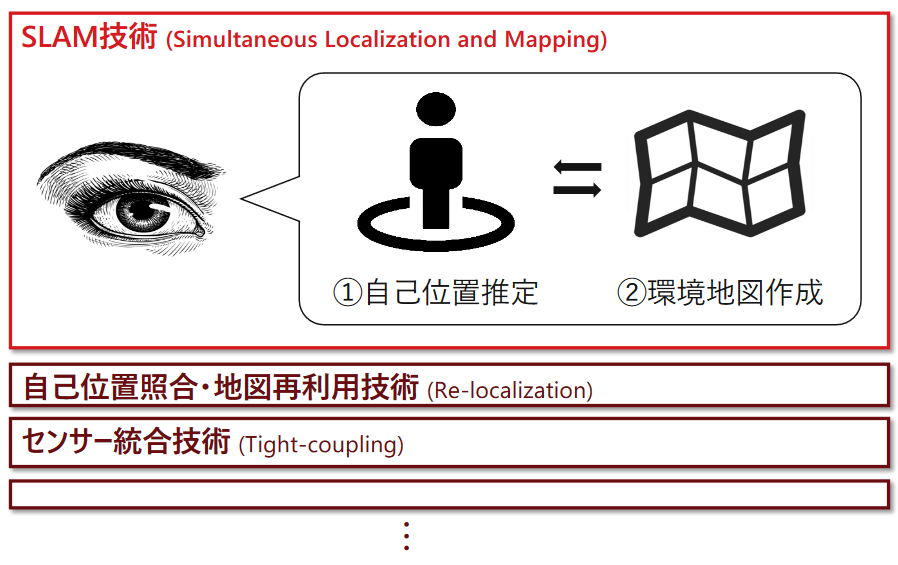

<SLAMとは?>

AP(人工知覚)が必要とされる能力を十分に発揮するのに重要な役割を果たすのが、「SLAM:Simultaneous Localization and Mapping」である。

SLAMは、カメラやLidarといった外を見るセンサーからの入力を元に、コンピュータが現実環境において「自己位置推定(Localization、自分がどこにいるか)」と、「環境地図作成(Mapping、周囲がどのようになっているか)」を同時に行う技術。

初めての環境でマップを作りながら自分がどう動いたかを記録(トラッキング)することや、事前に作ったマップをもとに自分がどこにいるか認識(リローカライゼーション)することも可能である。

外部電波から位置検知をするGPSやビーコンと異なり、スタンドアローンで自己位置を認識し、より幅広い環境・シチュエーション・ユースケースでの利用を可能にする。

(同社資料より)

例えば、自動車にSLAM技術を活用すると、走行距離、カメラによる画像やレーザー光を使ったセンサーであるLidar(ライダー)によるセンサー情報をコンピュータプログラムによって数理的に処理し、立体感(方向・距離・大きさなど)や運動感覚(位置・移動など)をリアルタイムかつ緻密に出力して自己位置を特定すると同時に、センサーが収集した周辺のデータを基に3次元の立体地図を作成する。

SLAMを使用することで、自動車の場合であれば事前に道路の状況(前後左右の走行車両位置・スピード、道路幅、車線数など)を知らなくても、走行しながら随時同時に立体地図を作成し、安全に走行するための基本情報を入手することができる。

外部電波から位置検知をするGPSやビーコンと異なり、スタンドアローンで自己位置を認識、より幅広い環境・シチュエーション・ユースケースでの利用を可能にする。

SLAMはAP(人工知覚)における最も重要な技術であるが、例えば自動運転における安全性を確保するには精度や処理スピードが極めて重要である。SLAMをより汎用的に活用するには、それら技術的な課題が指摘されている。

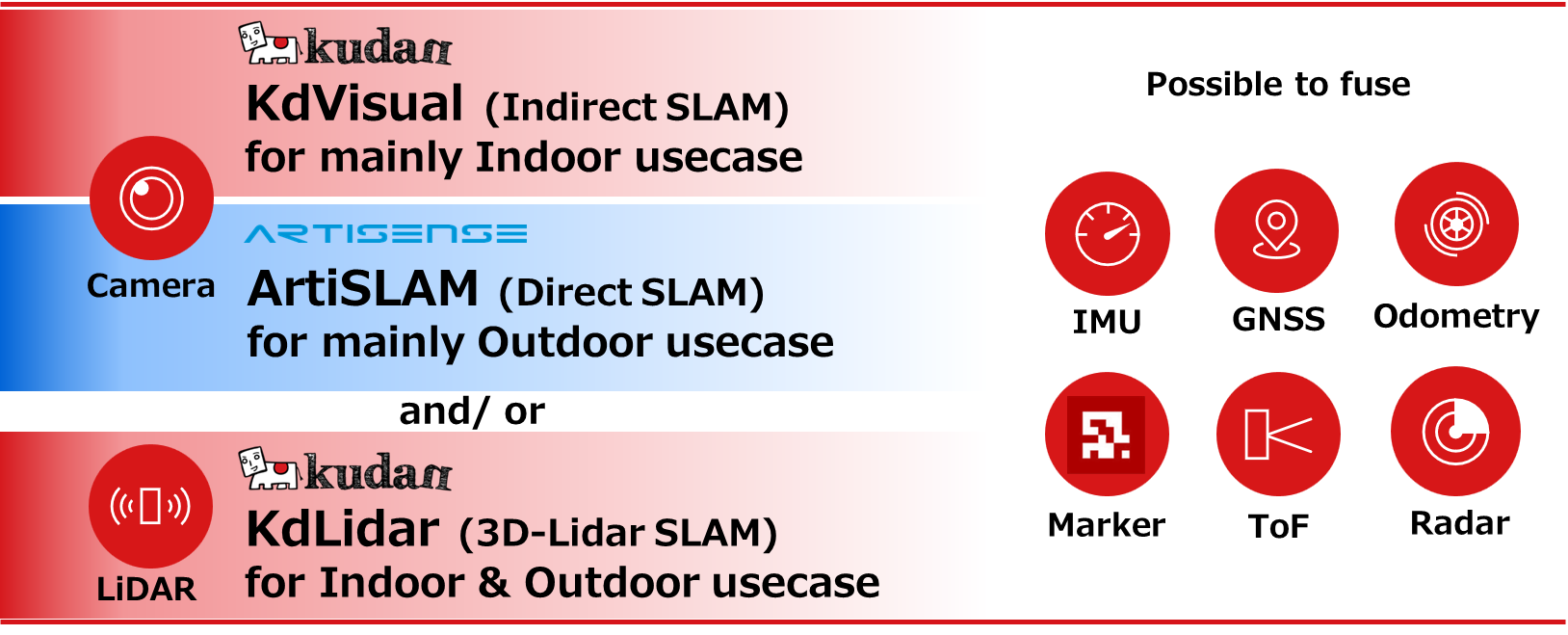

これに対しKudanグループの提供する「GrandSLAM」は、3つの異なるSLAMアルゴリズムで構成されており、それぞれに異なった強みを有する。

(同社資料より)

例えば Kudan Indirect Visual SLAMはカメラを用いたSLAMにおける最も著名なオープンソースに比べて10倍以上の速度での処理をより少ない処理能力で可能としている。5cm等cm単位の精度が一般的である他のソリューションに比べて、最大mm単位の精度を実現可能。

また、これらのアルゴリズムを組み合わせるなどして、センサー間の時間同期によるシステム統合(タイトカップリング)によるカメラ、Lidar等複数センサーの併用により、高速かつ屋内・屋外問わない高い精度など、より一層の性能向上を目指している。

この技術的な優位性は後述するアーティセンス社グループ化で一段と強固なものとなった。

同社は、2018年3月期よりKudan Indirect Visual SLAMを「KudanSLAM」として提供を開始。また、2020年3月よりKudan 3D-Lidar SLAMも提供を開始。以下の3つの領域で顧客開拓を進めてきた。

|

領域 |

顧客 |

| AR(拡張現実)、VR(仮想現実)の応用領域 | 光学センサーメーカ、光学機器メーカ、MR(複合現実)グラスメーカ、通信機器メーカ、電気機器メーカ、ECプラットフォーム、コンピュータゲーム制作、など |

| ロボティクス、IoT(Internet of Things)の領域 | 光学機器メーカ、重工・産業ロボットメーカ、電気機器メーカ、輸送機器メーカ、信号処理IP、など |

| 自動車や地図向けの応用領域 | 自動車部品メーカ、デジタル地図会社、空間情報コンサルティング企業、など |

このように、Visual SLAMとLidar SLAMの双方を持つこと、Visualの中ではDirectおよびIndirect双方、またそのハイブリッド技術を有すること等は同社の大きな強みである。

<拡大するAP(人工知覚)活躍のフィールド>

同社は、コンピュータビジョンと呼ばれる既存技術(2次元的処理を中心としたセンサー・画像処理の基礎技術の集合)を再構築して土台とし、そこから独自にAP(人工知覚)の技術を開発してきた。

AP(人工知覚)は、カメラや3次元センサーを用いるあらゆる機器にとって必要となる基礎技術であり、多様な次世代ソリューションに横断的に採用される基盤技術となると想定している。

広義のロボティクスとしてのあらゆる自律的な機械、すなわち産業用ロボット、家庭用ロボット、次世代モビリティ(自動車など)、飛行機器(ドローンなど)の自動制御に必須の技術となっている。

また、次世代コンピュータのユーザインターフェースとなるAR(拡張現実)、VR(仮想現実)等の空間認識においても必要となる。

加えて、次世代デジタル地図やビッグデータとなるダイナミックマップ(現実環境の状況が速やかに反映される動的な地図システム)やデジタルツイン(現実環境とリアルタイムに同期した仮想空間情報)の技術基盤となるなど、極めて広範な技術応用が見込まれる。

(同社資料より)

【1-5 目指す姿】

<技術戦略・経営戦略>

◎技術戦略

同社では「完全自動の実現」のみをターゲットにしている。「完全自動」は、非自動・準自動技術の積み重ねでは実現が難しく、ここにフォーカスすることで「マッピング」→「屋内ロボット」→「屋外ロボット」→「自動運転」といったように、各領域で段階的に完全自動を実現しながら技術を蓄積し、順次難易度の高い応用技術の実現に取り組んでいる。

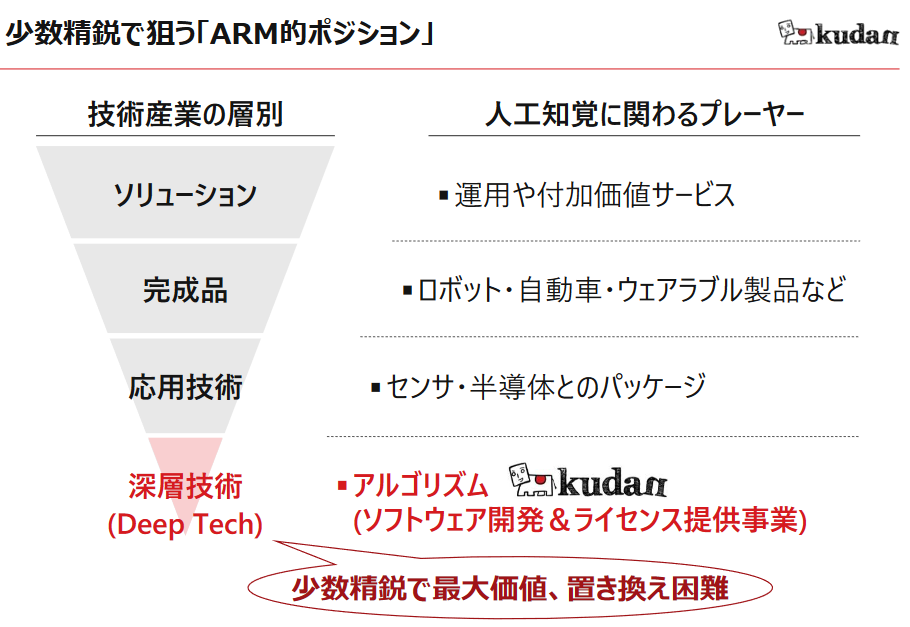

◎経営戦略

この技術戦略をベースに、ソリューション・完成品・応用技術のさらに下の最も深い技術レイヤーに位置する基盤技術に相当するDeep Tech(深層技術)において、アルゴリズムの研究・ソフトウェア開発・ライセンス提供に注力している。

圧倒的な技術力を武器にグローバルベースで顧客化を進め、「少数精鋭による企業価値の最大化」「顧客にとって代替の困難なポジショニング」を目指している。

(同社資料より)

<アーティセンス社の子会社化および業務提携>

同社グループの経営戦略において最も注視すべきポイントの一つが、Artisense Corporation(アーティセンス社、本社:米国)の子会社化および業務提携である。

(アーティセンス社概要)

自動運転・ロボティクス・AR/VR・ドローンなどを応用分野として、空間・位置認識を行う人工知覚アルゴリズムを提供しており、カメラを用いたVisual SLAMを商用レベルで実用化することを強みとしている。

世界有数の人工知能・コンピュータビジョンの研究グループを持つミュンヘン工科大学における同分野のリーダーであり、自動運転技術の第一人者として世界最高峰の研究実績を有するダニエル・クレーマーズ教授と、連続起業家であるアンドレイ・クリコフ氏が、2016 年に共同創業した。

グループはカリフォルニア州シリコンバレー地域に拠点をおく親会社である米国法人、ミュンヘン工科大学や欧州自動車産業界と連携した研究開発を行うドイツ法人の2社で構成されている。

アーティセンス社は、Kudanも事業展開する空間・位置認識の技術分野で、人工知能・コンピュータビジョンの研究開発と技術提供を行っており、中でも Direct Visual SLAMはKudanとは異なるアプローチによるアルゴリズムを強みとしている。

(アーティセンス社子会社化の狙い)

アーティセンス社はKudanの直接競合ではあるが、2020年1月、Kudanはアーティセンス社との間で、アーティセンス社子会社化に向けた段階的な株式取得契約を締結した。

寡占化が進む人工知覚(AP)技術分野における有力企業同士のグループ化によって、Kudanはすでに人工知覚・SLAM分野において世界最大級勢力となっているポジションをより強固にし、競争優位性と成長力を高めることで、圧倒的な市場シェアの確保を目指している。

加えて、両社の技術連携により、将来技術のIP(知財)確保による足元固めを行うとともに、それぞれが得意とする技術が補完されることで性能が相乗的に向上し、より複雑な環境下での高度な空間・位置認識を実現することが見込まれる。

2020年5月には業務提携契約を締結した。

具体的には、研究開発においては、Kudanが持つ間接法SLAMとアーティセンス社が次世代技術として独自に持つ直接法SLAMとの統合、KudanのLidar SLAM技術との統合及びアーティセンス社のDeep Featureと呼ばれる深層学習に基づくAI技術でブレークスルーを達成し、理論的に考えられる最も高性能なアルゴリズムとなる独自のSLAMの開発・実用化を目指す。

こうした、業界に先駆けた技術商用化によるブレークスルーの実現により、Kudanはさらに技術主導で自動運転・ロボティクス・AR/VR・ドローンなどの市場成長を推進できると考えている。

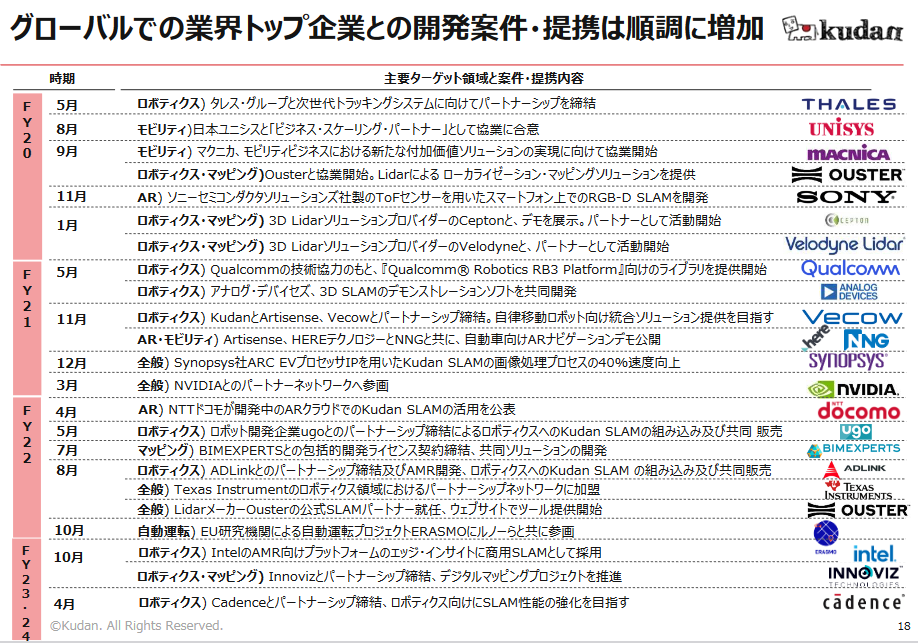

こうした取り組みは単に研究開発の域にとどまるものではなく、世界最高水準の技術を背景に、すでにグローバル規模で以下のような多数の案件を展開している。

(同社資料より)

事業開発においては日本・中国を含むアジア、欧州、北米におけるグローバルでの販売体制のさらなる強化を推進する。

また、グローバル販売拠点における事業開発人員の拡充、プロダクト・ソリューション開発の拡大のためのパートナー企業への出資、SLAMの開発・実用化に加えてさらなるDeep Tech(深層技術)の開発及び出資の推進等を進めて、中長期における飛躍的な成長を目指す。

【1-6 競争優位性】

(1)技術の特長

同社のAP(人工知覚)技術は、今後中長期的にAP(人工知覚)の技術発展と応用拡大が継続することによる技術需要を戦略的に取り入れるため、既存の製品開発用の需要だけではなく、新規性と複雑性が高い将来技術の研究開発需要の取り込みにおいて大きなアドバンテージを有していると、同社では考えている。

同社が考える技術の特長は以下の5つ。

AP(人工知覚)領域に特化することで培ってきた高度で柔軟な研究開発能力と組み合わせることで、今後予想される多様な需要の拡大にフレキシブルに対応することが可能である。

|

特長 |

概要 |

| ①アルゴリズムの独自性 | 同社グループの技術群は多岐にわたり、独自開発したアルゴリズムにより構成されている。

例えば、立体的な幾何構造を高度に認識するための根幹となる画像特徴点(画像内で顕著性が高い局所領域)の認識手法については、処理が高速な認識手法と精度および安定性の高い認識手法を統合してハイブリッド化することで、双方の性能の長所を生かした高速かつ高精度の独自手法を開発している。 また、認識する立体構造(3次元特徴点群)の緻密さと処理の速度を様々なアプリケーション応用に最適化するために、画像内で認識する特徴点の密度を柔軟に調整することが可能。 その他、立体認識した3次元特徴点群を逐次的に高精度化する最適計算や、既知の保存データとの高速な照合手法など、技術の実用性を担保する種々の独自数理モデルが組み込まれている。 |

| ②柔軟かつ高性能

|

アルゴリズムの独自性により、高い認識精度(真値からの誤差が小さいこと)とロバスト性(使用環境や条件によらずに性能が安定していること)を実現するとともに、高速な処理(計算負荷が低い処理)が可能である。

加えて、技術の使用条件や要求仕様に合わせて、認識精度、ロバスト性、処理速度、データサイズ、その他の個別機能まで詳細なチューニングが可能な構造で設計されているため、様々な応用対象に対して最適化された高いパフォーマンスを実現することができる。 |

| ③センサー利用の柔軟性 | センサー利用の制限はAP(人工知覚)技術の応用範囲を狭める要因となるため、同社グループの技術は多様なセンサーに対応可能となるように設計されている。

具体的には多様なカメラでの動作が可能であり、カメラ個数(単眼カメラ、両眼カメラ、多眼カメラ)、光学センサーのデータ読み出し形式(順次読み出し、同時読み出し)に対して柔軟に対応できる。 また、カメラ以外にも、3次元センサー(Lidar、ToFなど)、内部センサー(IMU、機械オドメトリなど)、位置センサー(GPS、Beaconなど)など、様々なセンサーと組み合わせることで各センサーの長所を活かした高度な応用も可能である。 |

| ④演算処理環境の柔軟性 | 演算処理のプラットフォームに対する柔軟性もAP(人工知覚)技術の応用拡大にとって重要な要因である。

同社グループの技術は多様な演算処理の環境に対応しているため、あらゆるプロセッサ設計(CPU、DSP、GPUなど)に対して、ソフトウェアを最適化して計算処理を高速化することが可能である。 また、主要なオペレーティングシステム(Linux、Windows、MacOS、iOS、Androidなど)にソフトウェアを移植することで幅広いシステム環境での動作も可能である。 |

| ⑤部分機能利用の柔軟性 | AP(人工知覚)技術の高度な応用のためには、他技術との複雑な融合が必要である。同社グループの技術は部分的機能(ソフトウェアモジュール)を切り出して、顧客が個別に保有する既存のソフトウェアと柔軟に技術統合することが可能。

また、部分的機能(ソフトウェアモジュール)はプロセッサ設計への依存度(ソフトウェア抽象度)が様々な水準で構成されており、半導体レベル(抽象度が低い)でもソフトウェアアプリケーションレベル(抽象度が高い)でも柔軟に最適化が可能である。 |

(2)AP(人工知覚)のプロフェッショナル集団

AP(人工知覚)のプロフェッショナル集団として、技術・ビジネス双方において強固な基盤を構築している。

SLAMを専門とする研究者/エンジニアは希少なコンピュータビジョン領域の中でも更に一握りである。その中で同社には博士号保有の一流人材が数多く在籍している。

また、SLAM専業・SLAMをコアビジネスとするプレーヤーに対する大手テクノロジー企業によるM&Aが続き、プレーヤーの数はより限定的となっている。

(3)圧倒的な実績

プレーヤーが限定的となる中、提供技術の幅広さ、案件実績、認知度において、同社は既存企業を大きくリードしている。

これまで、多くのグローバルトップ企業との開発・提携を実現しており、世界の先端企業から高く評価されている。

【1-7 ビジネスモデル】

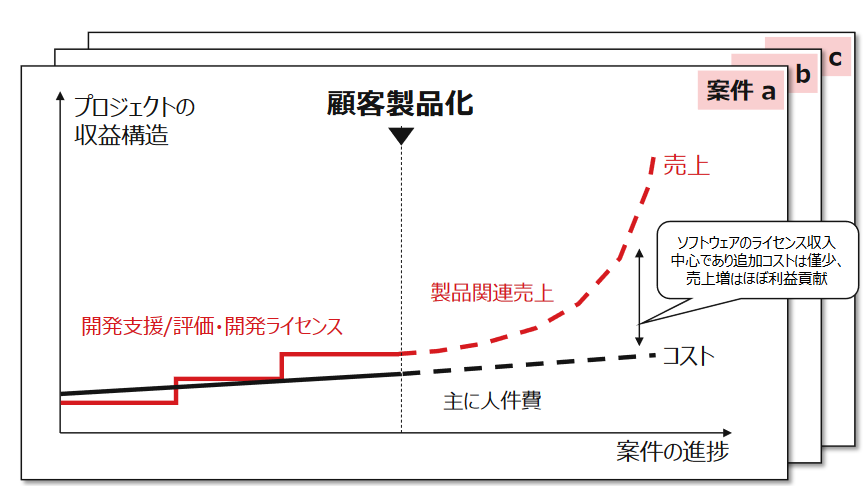

(1)顧客製品化の加速・拡大

現在は「評価・開発」フェーズの案件が大多数で、研究開発費の先行投資により赤字の事業フェーズである。

評価・開発ライセンス/顧客開発支援でも一定規模の収益化と成長を見込んでいるが、顧客製品の普及による技術の市場浸透により、製品関連売上を大きく積み上げていく。顧客製品化以降の売上はソフトウェアのライセンス収入が中心。そのため追加コストは僅少で、売上増はほぼ利益貢献となるため、飛躍的な利益拡大が期待できる。

(同社資料より)

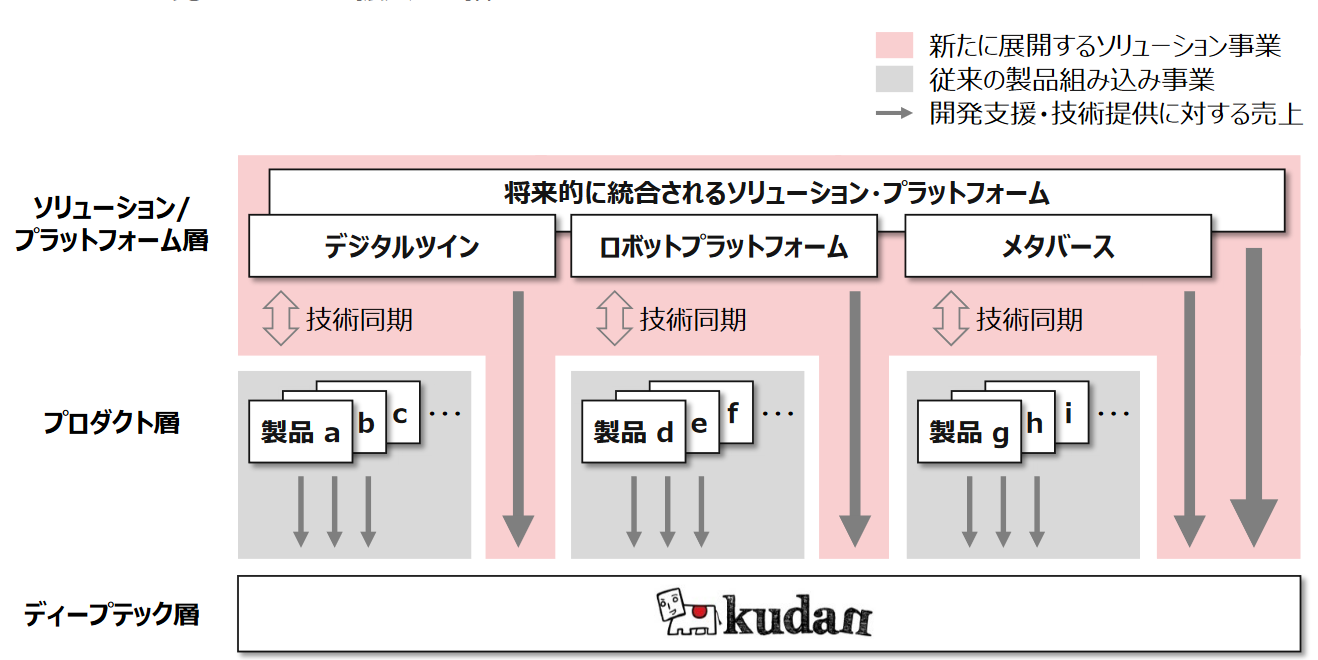

(2)ソリューション事業の展開

顧客製品化が拡大する中で、個別製品への組み込みだけではなく、Kudan技術を中心として複数の製品が同期したり、用途を拡大させる新たなソリューションの提供にも注力する。顧客製品化をソリューション事業の足掛かりとするとともに、ソリューション事業によっても顧客製品化の拡大を後押しするシナジーを見込み、収益機会の拡大を図る。

デジタルツイン・ロボットプラットフォーム・メタバースといった領域での展開を想定している。

(同社資料より)

2.2023年3月期決算概要

【2-1 連結業績概要】

|

|

22/3期 |

対売上比 |

23/3期 |

対売上比 |

前期比 |

予想 |

|

売上高 |

271 |

100.0% |

332 |

100.0% |

+22.4% |

500 |

|

売上総利益 |

124 |

45.8% |

176 |

53.0% |

+41.6% |

– |

|

販管費 |

557 |

205.1% |

775 |

233.0% |

+39.0% |

– |

|

営業利益 |

-433 |

– |

-598 |

– |

– |

-350 |

|

経常利益 |

-681 |

– |

-394 |

– |

– |

-300 |

|

当期純利益 |

-2,237 |

– |

-413 |

– |

– |

-315 |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益、以下同様。予想は期初予想。

増収減益、予想を下回る

売上高は前期比22.4%増の3億32百万円、営業利益は5億98百万円の損失。

顧客製品化を予定前倒しで達成し売上高が拡大した。一方、製品関連売上の本格的な立ち上げを早めるため、立ち上がりがより早く見込まれるロボティクスとマッピング領域に注力し、製品化の広がりのための「呼び水」となる製品向けパッケージの提供を開始した。この製品関連売上の後押し策によりロボティクスとマッピング以外の領域や、製品化に遠い開発案件を一部縮小する結果となったことに加え、コストも当初想定より増加し、売上・利益とも予想を下回った。

※顧客製品化状況、製品関連売上の後押し策の詳細・売上高への影響などは【2-3 トピックス】で後述。

*コストについて

予定していた削減策であるアーティセンス社とのコストシナジー2億円は効果をあげたが、製品関連売上立ち上がりための開発(製品向けパッケージ60百万円)が新たなコスト要因となった。

加えて、外部要因等によるコスト増(欧米の為替高・インフレ等70百万円)も重なり、コスト総額は当初想定を上回った。

【2-2 財政状態とキャッシュ・フロー】

◎主要BS

|

22/3月末 |

23/3月末 |

増減 |

22/3月末 |

23/3月末 |

増減 |

||

|

流動資産 |

754 |

991 |

+237 |

流動負債 |

125 |

241 |

+116 |

|

現預金 |

604 |

852 |

+247 |

短期借入金 |

0 |

200 |

+200 |

|

固定資産 |

15 |

16 |

+1 |

固定負債 |

6 |

6 |

0 |

|

有形固定資産 |

0 |

0 |

0 |

長期借入金 |

0 |

0 |

0 |

|

投資その他の資産 |

15 |

16 |

+1 |

負債計 |

132 |

248 |

+116 |

|

投資有価証券 |

0 |

0 |

0 |

純資産 |

637 |

759 |

+121 |

|

資産計 |

770 |

1,008 |

+237 |

資本金 |

897 |

345 |

-552 |

|

利益剰余金 |

-2,382 |

-332 |

+2,050 |

||||

|

負債純資産計 |

770 |

1,008 |

+237 |

*単位:百万円

現預金の増加などで資産合計は前期末比2億37百万円増加の10億8百万円。

減資、資本剰余金による欠損補填、新株の発行などにより純資産は同1億21百万円の増加の7億59百万円。

この結果自己資本比率は前期末より7.8ポイント低下し、75.0%となった。

◎キャッシュ・フロー

|

22/3期 |

23/3期 |

増減 |

|

|

営業CF |

-514 |

-619 |

-104 |

|

投資CF |

-137 |

-20 |

+117 |

|

フリーCF |

-652 |

-639 |

+12 |

|

財務CF |

9 |

870 |

+860 |

|

現金同等物残高 |

604 |

852 |

+247 |

*単位:百万円

株式の発行による収入などで財務CFのプラス幅は拡大。キャッシュポジションは上昇した。

【2-3 トピックス】

(1)顧客製品化の進捗

顧客製品化は着実に進展している。

第2四半の第1号案件に続き、第3四半期に2案件、第4四半期に1案件の合計4案件と、ロボティクスとマッピング向けを中心に期首時点の予測3件を上回った。

うち、下記のIntel社半導体製品への本格採用は、商用SLAMとしては世界初となる実績である。

「Intel の AMR プラットフォーム向け最新エッジ・インサイト採用ソフトウェアとしてKudan Visual SLAMを提供開始」

22年10月、戦略的技術パートナーである Intel Corporationが自律走行ロボット(Autonomous Mobile Robot、AMR)向けソフトウェア・プラットフォームである最新のエッジ・インサイトの提供を開始し、商用 Visual SLAM ソフトウェアとして Kudan Visual SLAM(KdVisual)が採用された。

KdVisual と Intel のエッジ・インサイトを組み合わせることで、AMR の OEM や開発者は、精度や性能を犠牲にすることなく、最も条件の厳しい作業に対してもより迅速且つ効率的にロバスト性と信頼性の高い AMR を構築することが可能になる。

KdVisualは、大手半導体のプラットフォームに本格採用された商用SLAMであり、同技術領域の専門企業としては世界初。

ロボットメーカーによる自社開発に多くの投資と期間を要する次世代の自律走行機能の要素技術群に対して、Intelのプラットフォームは包括的なソフトウェア機能を提供し、その中でKudanの技術は地図作成や利用における中核モジュールとなる。

加えて、連動するIntelハードウェアチップに特化した専用カスタマイズを行い、SLAM性能の大幅向上を実現した。

これにより、Intel製品を採用するロボットメーカーにおける商用開発のハードルは大きく低下し、効率的で迅速な自律走行

ロボットの実用化が拡大すると見込んでいる。

(2)製品関連売上の後押し策について

①注力領域の絞り込み

顧客製品化の開始をうけて、顧客製品に紐づく売上(製品関連売上)が中長期の成長の柱となることを見込み、その本格的な立ち上がりを目指すこととし、既に顧客製品化が実現し、今後の立ち上がりが早いと見込む2つの市場「ロボティクス」「マッピング」に注力領域を絞り込んだ。

2つの注力領域以外(自動運転など)については、中長期の成長性で絞り込み、有望な案件については今後も継続していく。

(同社資料より)

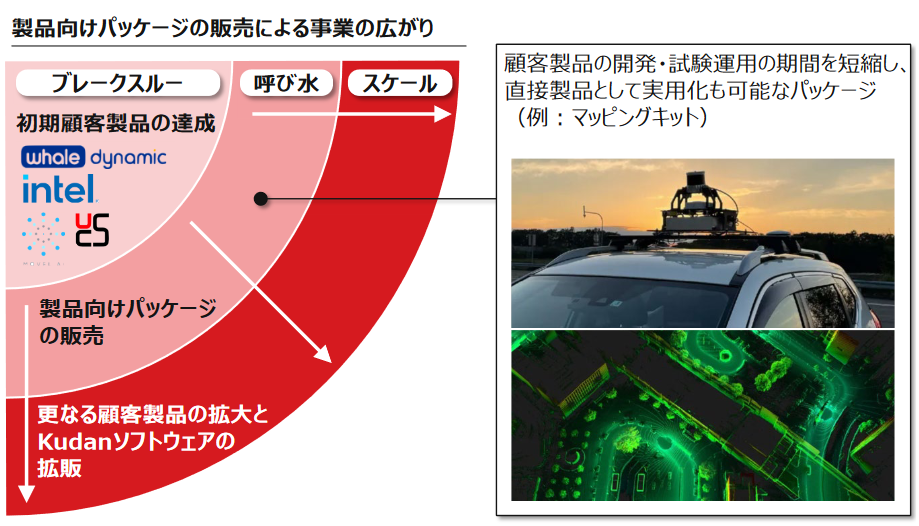

②製品向けパッケージの提供

注力領域を絞り込んだうえで、製品向けパッケージの開発・提供を行い、さらなる顧客製品化の拡大とKudanソフトウェアの拡販に向けた「呼び水」効果を狙う。

(同社資料より)

③製品関連売上の後押し策に伴う売上への影響

製品関連売上の後押し施策を優先したため、注力領域以外の案件や、製品化に遠い開発案件が一部縮小し、売上高に影響が生じた。

一方、今期24/3期には後押し策により製品関連売上が立ち上がり、全売上の約30%を占めると予想している(売上1.5億円/前期比20倍)。

(同社資料より)

(3)顧客製品化に向けた案件の積み上げ

注力領域を「ロボティクス」「マッピング」に絞り込む中、次の顧客製品化に向けて、以下のような案件の積み上げが進んでいる。

(同社資料より)

(4)パートナーシップの進展

Intel商用製品への技術採用に加え、同様にエコシステムを拡大する大手半導体・センサ企業群との提携も拡大・深化し、Kudan技術の業界標準化に向けて大きく前進している。

24/3期は、Intelと共同で製品機能強化・顧客実装サポート・プロモーションを実施し、製品販売の拡大を進める。

加えて、更なる製品化に向けた半導体・センサ企業とのパートナーシップの推進と共に、Kudan技術をソリューションとして実装するシステム・インテグレーターとの協業も強化していく。

(同社資料より)

(5)ハイブリッド技術の顧客製品への統合を完了

商用SLAM技術としては世界初となる間接法SLAMと直接法SLAMのハイブリッド化に成功した。

処理が高速で汎用性が高い「間接法SLAM」と認識が精密で安定性が高い「直接法SLAM」、双方のメリットを統合することで、基本性能の大幅向上を実現し、より幅広い適用事例における顧客基盤拡大への寄与が期待される。

顧客案件での適用とともに、同技術の顧客製品への統合も完了し、24/3期以降製品関連売上への寄与を見込んでいる。

(6)次世代技術の実証事例

注力領域のロボティクス及びマッピング以外では、中長期目線での実証を取捨選択して取り組んでいる。

上記のハイブリッドSLAMに加えて、AIを組み込んだ位置認識や、自動運転用のセンサー統合の実証を行い、有効な成果を達成している。

(案件例)

次世代の高精度GPSでも困難な市街地での車両の位置認識技術の確立のため、GPSメーカーや欧州大手自動車会社と協業して実証実験を行っている。

3.2024年3月期業績予想

【3-1 業績予想】

|

|

23/3期 |

対売上比 |

24/3期(予) |

対売上比 |

前期比 |

|

売上高 |

332 |

100.0% |

520 |

100.0% |

+56.3% |

|

営業利益 |

-598 |

– |

-560 |

– |

– |

|

経常利益 |

-394 |

– |

-520 |

– |

– |

|

当期純利益 |

-413 |

– |

-550 |

– |

– |

*単位:百万円。予想は会社側発表。

注力領域への絞り込みによる製品関連売上の拡大を見込む

売上高は前期比56.3%増の5億20百万円、営業損失は前期とほぼ同水準の5億60百万円。

注力領域への絞り込みが効果を発揮して製品関連売上の拡大が牽引し、売上全体も堅実に成長すると見ている。

一方、製品関連売上拡大のための製品向けパッケージの開発・販売、体制強化によりコストは前期比で増加する計画。

営業外収益として、継続して海外政府からの研究開発助成金収入を見込んでいる。

24/3期の黒字化に向けた収益構造の体質転換を目指していたが、製品関連売上の立ち上がり前倒しのための事業転換及び売上拡大を優先する。

【3-2 見通し・取り組み】

製品化件数の予測については、今期も前期と同水準かまたはそれ以上の製品化数を見込んでいるが、製品化の案件数ではなく、今後進捗していくそれぞれの段階に適した開示の内容を今後進めていく予定である。

4.成長に向けた進捗・取り組み

顧客製品の導入・普及による製品関連売上の拡大を目指し、顧客製品の進捗段階を指標として、それを加速させる施策を今後も戦略的に推し進めていく。

基本的に同社はディープテックとして売上を大きくスケールさせることにフォーカスしている。黒字化はその通過点として存在するものと認識しており、現時点でその時期は明確に示すことはできないものの、スケールの過程で、黒字化は結果として達成されるはずと考えている。

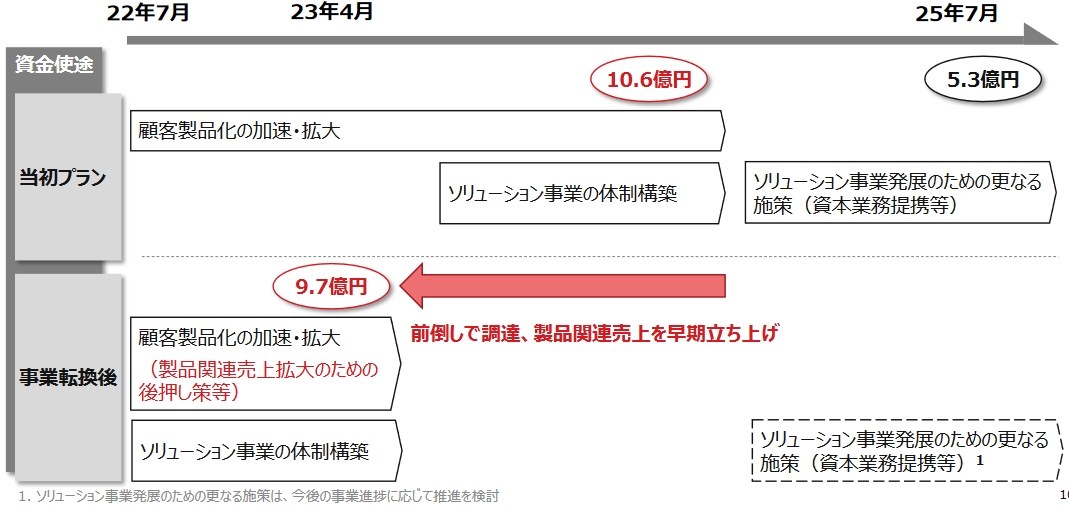

(同社資料より)

ファイナンスに関しては、当初は、顧客製品化と株主価値の進捗に合わせ数年掛かりで15.9億円を調達する計画であったが、前倒しで調達を実施した。元々想定していた顧客製品化・ソリューション事業を進めるための体制作りのための資金は、今回の調達でほぼ前倒しで確保した。

今期以降は各種施策によって製品関連売上の早期立ち上げを目指す。前倒し調達は、グローバル金融市場の不透明さにも対応したものでもある。

(同社資料より)

※23年3月27日リリース「第 13 回及び第 14 回新株予約権(行使価額修正条項付)の行使条件の取り消しに関するお知らせ」にあるように、資金調達のために発行した新株予約権の未行使分につき、それぞれ業績条件と株価条件が定められていたが、そのうち業績条件である顧客製品化は事業計画通りに達成しているため、株価条件を取り消すこととした。

続く、23年4月10日および4月12日のリリース「行使価額修正条項付き第 13 回新株予約権(第三者割当て)の大量行使、行使完了及び月間行使状況に関するお知らせ」「行使価額修正条項付き第 14 回新株予約権(第三者割当て)の大量行使、行使完了及び月間行使状況に関するお知らせ」にあるように、両新株予約権とも行使がすべて完了し、同社は約9.7億円を調達した。

5.今後の注目点

顧客製品化は着実に進展している。23年3月期は、第2四半期の第1号案件に続き、第3四半期に2案件、第4四半期に1案件の合計4案件と、ロボティクスとマッピング向けを中心に、期首時点の予測3件を上回った。

顧客製品化の開始をうけて、顧客製品に紐づく売上(製品関連売上)が中長期の成長の柱となることを見込み、その本格的な立ち上がりを目指すこととし、既に顧客製品化が実現し、今後の立ち上がりが早いと見込む二つの市場「ロボティクス」「マッピング」に注力領域を絞り込んだ。2つの注力領域以外(自動運転など)については、中長期の成長性で絞り込み、有望な案件については今後も継続していく。

創業以来、基本的に同社はディープテックとして売上を大きくスケールさせることにフォーカスしている。黒字化はその通過点として存在するものと認識しており、現時点でその時期は明確に示すことはできないものの、スケールの過程で、黒字化は結果として達成されるはずと考えている。

今期より製品化案件数予想は開示しないものの、四半期毎の製品化のリリースを期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外4名 |

| 監査等委員 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2023年6月23日

<基本的な考え方>

当社は、企業価値を向上させ、株主利益を最大化するとともに、ステークホルダーとの良好な関係を構築していくために、コーポレート・ガバナンスの確立が不可欠なものと認識しております。

当該認識のもと、代表取締役以下、当社の取締役、従業員は、それぞれの役割を理解し、内部統制システムを整備・運用していくことで、コーポレート・ガバナンスの充実に努めてまいりたいと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

コーポレートガバナンス・コードの基本原則について、全てを実施しております。