(6914)オプテックスグループ株式会社 2桁の増収 ミツテック子会社化も寄与

|

小國 勇 代表取締役社長兼CEO |

オプテックスグループ株式会社(6914) |

|

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

電気機器(製造業) |

|

代表取締役社長兼CEO |

小國 勇 |

|

所在地 |

滋賀県大津市におの浜4-7-5 |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,123円 |

37,735,784株 |

80,113百万円 |

11.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

36.00円 |

1.7% |

129.49円 |

16.4倍 |

987.36円 |

2.2倍 |

*株価は8/15終値。発行株式数、DPS、EPSは2022年12月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年12月 |

40,113 |

4,989 |

5,038 |

3,775 |

104.85 |

30.00 |

|

2019年12月 |

37,517 |

2,856 |

2,876 |

2,197 |

60.02 |

32.50 |

|

2020年12月 |

34,846 |

2,098 |

2,176 |

1,395 |

38.59 |

30.00 |

|

2021年12月 |

45,866 |

4,630 |

5,130 |

3,762 |

104.18 |

30.00 |

|

2022年12月(予) |

53,000 |

6,000 |

6,100 |

4,600 |

129.49 |

36.00 |

*当期純利益は親会社株主に帰属する当期純利益。以下、同様。18年4月1日付で1:2の株式分割を実施。EPS、DPSは遡及修正。

オプテックスグループ株式会社の2022年12月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2022年12月期第2四半期決算概要

3.2022年12月期業績予想

4.成長戦略への取り組み

5.今後の注目点

<参考1:中期経営計画 2024>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 22年12月期第2四半期の売上高は前年同期比19.7%増の272億41百万円。SS事業及びIA事業を始めとした既存事業の拡大に加え、前期子会社化したミツテックも寄与した。為替も約12億円のプラス効果。営業利益は同42.4%増の35億90百万円。ミツテック子会社化などで粗利率1.0ポイント低下したが増収により売上総利益が同17.4%増加し、販管費増を吸収した。営業利益率は同2.1ポイント上昇。為替も約5億円のプラス寄与。売上・利益とも予想を上回った。

- 業績予想に修正はない。引き続き部品需給は逼迫しており、調達面が極めて不透明な状況であることを踏まえている。22年12月期の売上高は前期比15.6%増の530億円、営業利益は同29.6%増の60億円の予想。全セグメント、全地域で増収の見込み。部品不足の影響など不透明要因は残るが、各事業とも需要を確実に取り込む。価格改定も顧客の理解を得て進めていく。配当は前期比6円/株増配の36.00円/株を予定。予想配当性向は27.8%。

- 上期決算は期初予想を上回ったが、足元の好調な引き合いが継続する見通しである一方で、世界的な半導体や電子部品等の需給逼迫による原材料価格及び物流コストの高騰など、事業活動に及ぼす影響が極めて不透明であるため、通期業績予想は据え置いている。

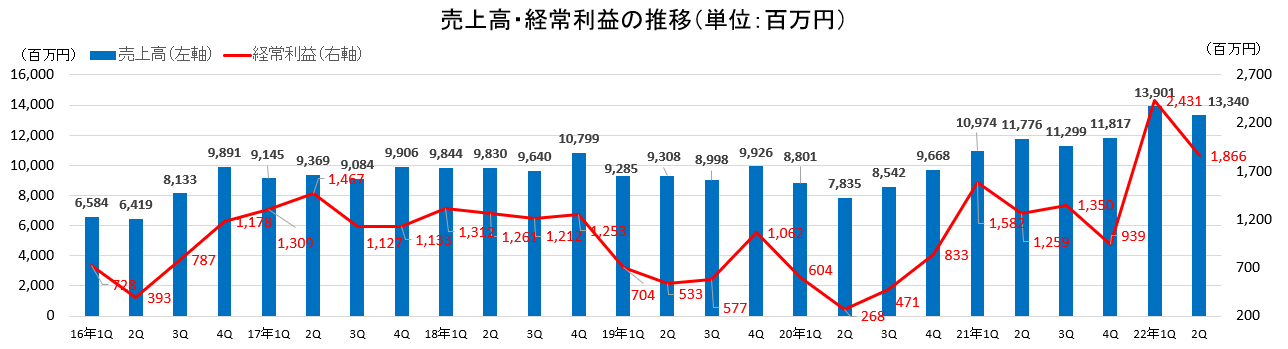

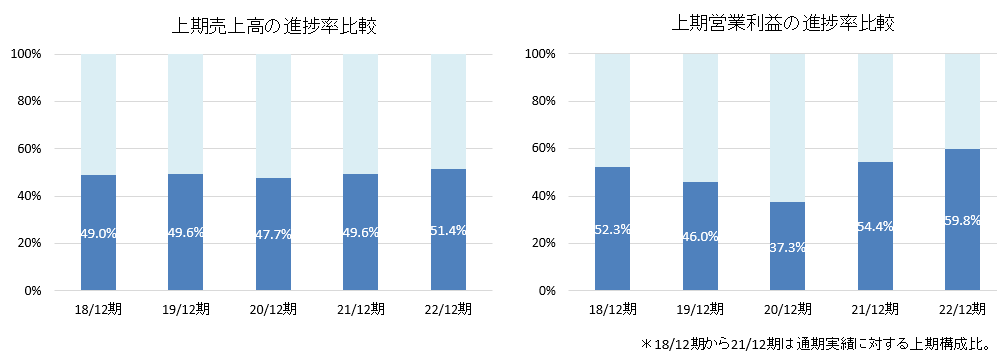

- 売上高及び営業利益の進捗率を見ると、どちらも過去数期を上回り、特に利益は6割に近い水準であり、通期予想を達成する確度は現時点では高いといえよう。第2四半期累計では前年同期比増収増益も、四半期ベースでは、第1四半期が大きく伸長した分、第2四半期は前期比では減収減益であった点は気になるが、第3四半期以降の動向・推移を注目したい。

1.会社概要

世界シェア40%を誇る屋外用防犯センサーや世界シェア30%・国内シェア50%の自動ドアセンサーを中心に、環境関連製品等の製造・販売も手掛けるオプテックス株式会社を中心とした持株会社。産業機器用センサー事業を手掛けるオプテックス・エフエー(株)、画像処理用LED照明事業で世界シェアトップのシーシーエス(株)、産業用コンピュータの開発・製造・販売で豊富な実績を有するサンリツオートメイション(株)、画像処理検査/計測装置・自動化機械装置の企画開発、製造販売を行い、ものづくり現場の品質向上に高い技術で貢献するミツテック(株)(2022年12月期より連結対象)、各種システム及びアプリケーション・デジタルコンテンツ開発等を得意とする(株)スリーエース、グループ製品の製造を担うオプテックス・エムエフジー(株)、光ファイバー侵入検知システムを手掛けるファイバーセンシス社(米国)、カメラ補助照明で50%の世界トップシェアを有するレイテック社(英国)等の有力子会社を有する。2021年12月末現在、海外28社を含む世界84拠点で事業を展開している。

|

オプテックス(株) |

防犯・自動ドア等、各種センサーの開発・販売 |

|

オプテックス・エフエー(株) |

光電センサー、変位センサー、産業用画像検査・計測装置の開発、販売 |

|

シーシーエス(株) |

画像処理用LED照明装置やシステムの開発、製造、販売 |

|

サンリツオートメイション(株) |

産業用コンピュータの開発・製造・販売 |

|

ミツテック(株) (2022年12月期より連結対象) |

画像処理検査/計測装置・自動化機械装置の企画開発及び製造販売並びに保守サービス |

|

(株)スリーエース |

各種システム及びアプリケーション・デジタルコンテンツの開発 |

|

オプテックス・エムエフジー(株) |

グループ製品の製造・電子機器受託生産サービス |

|

ジックオプテックス(株) |

汎用型光電センサーの開発、独SICK AG社とオプテックス・エフエー(株)の合弁会社 |

|

技研トラステム(株) |

客数情報システム、来場者計数装置等の開発、製造、販売 |

|

(株)ジーニック |

画像処理関連のIC、LSIの受託開発ならびにFAシステムの設計、販売 |

|

オーパルオプテックス(株) |

アウトドアアクティビティおよび環境体験学習プログラムの運営 |

|

FIBER SENSYS INC.(米国) |

光ファイバー侵入検知システム等の開発、製造、販売 |

|

FARSIGHT SECURITY SERVICES LTD.(英国) |

遠隔画像監視による警備会社 |

|

RAYTEC LIMITED(英国) |

監視カメラ用補助照明の開発、製造、販売 |

|

GARDASOFT VISION LIMITED(英国) |

マシンビジョン用LED照明コントローラの開発、製造、販売 |

【1-1 沿革】

1979年5月、京都の防犯機器メーカーでセキュリティ用センサー開発に取り組んでいた小林徹氏(現取締役相談役)が「自分たちの作るものが世間でどこまで認められるか試してみたい」というチャレンジ精神からオプテックス株式会社を設立。

同年11月には、「世界初の遠赤外線自動ドアセンサー」を開発した。当時の自動ドアはゴムマットの足踏み式が主流であり、遠赤外線利用の自動ドア用センサーは極めて画期的な製品。メンテナンスや施工対応力でも他社の追従を許さず、創業3年目には自動ドアセンサーでトップシェアを有するに至った(現在、国内シェア約50%)。

その後も独自のアイデアとそれを実現する技術力で、セキュリティ、自動ドア、産業機器向けに様々な製品を開発する。

1980年代には、海外にも進出。光などの外乱要因によって誤報しやすいため屋外には設置不可能と考えられていた遠赤外線センサーを独自技術によって利用可能とした屋外用赤外線センサー「VX-40」が欧州市場中心に高く評価され、屋外用侵入検知センサー世界シェアNo.1へと成長する。

業容の拡大を背景に1991年に店頭登録(JASDAQ上場に相当)。2001年の東証2部上場を経て、2003年には東証1部に指定替えとなった。2022年4月、東京証券取引所の市場再編に伴い、プライム市場に移行した。

近年では、画像処理技術をコアとしたソリューションやハイエンド防犯システムの強化に取り組んでおり、2008年に画像処理関連のIC・LSIの受託開発等を手掛ける(株)ジーニックを子会社化。2010年には欧米各国の重要施設向けハイエンド防犯システム(光ファイバー侵入検知システム)で豊富な実績を持つファイバーセンシス社(米国)を、2012年には大型重要施設に設置されるハイエンド防犯システム向けのカメラ補助照明を手がけるレイテック社(英国)を、それぞれ子会社化した。

また2016年5月には画像処理用LED照明で世界シェアNo.1のシーシーエス株式会社を子会社化(18年7月に完全子会社化)した。

次世代経営への移管やグループシナジーの追求を目指し、2017年1月1日付で持株会社体制へ移行。

2019年3月には小國勇氏が代表取締役社長兼CEOに就任。

2020年12月には産業用コンピュータシステムの開発・製造・販売で豊富な実績を有するサンリツオートメイション株式会社を子会社化。更に2021年11月に画像処理検査/計測装置・自動化機械装置の企画開発、製造販売を行うミツテック株式会社を子会社化。2022年2月に2024年度を最終年度とする3か年の中期経営計画を発表。計画達成への施策としてビジネスモデルの変革やソリューション提案力強化を推進しており、グローバルニッチNo.1企業として更なる成長を目指している。

【1-2 事業内容】

事業は、主力の防犯関連および自動ドア関連などからなる「SS(センシングソリューション)事業」、産業機器用センサー、画像処理用LED照明装置、産業用コンピュータにより製造ラインの自動化・省人化・効率化を図る「IA(インダストリアルオートメーション)事業」、中国で電子機器受託生産サービスを提供する「EMS(エレクトロニクス・マニュファクチュアリング・サービス)事業」、アウトドアアクティビティ及び環境体験学習プログラムの運営及びアプリケーション・デジタルコンテンツの開発を手掛ける「その他事業」に分かれる。

|

事業セグメント |

事業内容 |

|

|

SS*事業 |

防犯関連 |

主な製品は、屋内外で使われる各種センサー、ワイヤレスセキュリティシステム、LED照明制御システム等。屋外用センサーでは、世界でもトップクラスのシェアを有している。近年では、マイクロウエーブ技術を活用した車両検知センサーの開発にも取り組んでいる。 |

|

自動ドア関連 |

世界で初めて遠赤外線式自動ドア用センサーを開発した。 主な製品は、自動ドア開閉用センサー、工場向けシャッター用センサー、ワイヤレスタッチスイッチ等。 |

|

|

その他 |

水質計測機器、交通機器(安全運転支援ツール)、客数情報システム、画像処理関連等の開発・販売 |

|

|

IA*事業 |

FA*関連 |

主な製品は、工場での生産ラインに使用される品質管理及び自動化のための光電センサー、変位センサー、画像センサー、LED照明等。国内では食品・医薬品業界を中心とした幅広い業界における生産ラインの品質管理に、海外では産業用センサーのトップシェアを誇るSICK AG社(独)との技術提携により、ヨーロッパ全域でOEM販売、自社ブランドでは国内・アジア・北米と幅広い地域で販売されている。 |

|

MVL*関連 |

画像処理用LED照明事業で世界でもトップクラスのシェアを有している。周辺機器、ソフトウェア関連企業などと連携し、「ベストソリューション」を提供。 |

|

|

IPC*関連 |

産業用コンピュータの開発・製造・販売で豊富な実績を有する。産業用組み込みコンピュータの「ハードウェア」と「ソフトウェア」、その両方が必要となる装置・システムの開発を得意とする。 |

|

|

MECT*関連 |

高速・高精度充填技術や高速搬送技術など高度なメカトロ技術を有し、厳しい要求水準に対応した高品質な自動化装置を提供している。画像処理検査・計測装置では、顧客の課題に対応した画像処理検査システムを構築している。 |

|

|

EMS*事業 |

中国工場で展開する電子機器受託生産サービス |

|

|

その他事業 |

アウトドアアクティビティ及び環境体験学習プログラムの運営、アプリケーション・デジタルコンテンツの開発 |

|

*SS: Sensing Solution、IA:Industrial Automation、FA:Factory Automation、MVL:Machine Vision Lighting、IPC:Industrial PC 、MECT: Mechatronics、EMS:Electronics Manufacturing Service。

【1-3 強みと特長:センシングに関する多様な技術・ノウハウと独自のセンシングアルゴリズム】

確実で安定したセンシングの実現には、複数の要素技術とノウハウ、そして物理的変化を制御する「アルゴリズム」が不可欠。同社は用途に適した技術・ノウハウと独自のセンシングアルゴリズムを強みに世界トップクラスのシェアを有している。

|

ノイズ対策技術 |

・数々のノイズを極小化するハードウェア設計 ・独自に定めた幾多の環境評価を行ない、クリアしたもののみ製品化 |

|

緻密な光学設計 |

・光学シミュレーションを駆使し、抜けの無い高密度エリアを実現 ・小型化を追求するためのパッケージング化技術 |

|

信頼性公的規格遵守 |

・あらゆるグローバルスタンダードに適合、及び準拠 ・各業界で定めた規格、ガイドラインへの適合、及び準拠 (CEマーキング、EN規格[TUV認定]、ANSI規格、JIS規格等) |

|

環境配慮設計 |

・使用制限物質15種、自主管理物質10種を定め、全構成部品の無害化を実現 ・RoHS指令適合、無鉛はんだ化 ・使用時のCO2の影響を最小化する設計 |

|

安心、安全制御 |

・システムの機能をダウンさせない為のセンサーの異常時や故障時の自己診断、及びフェールセーフ機能の採用 ・機能を維持する為の、予防保全策の提案 |

|

独自のセンシングアルゴリズム |

・ハードウェアで抑えきれないノイズの影響をカット、意図した事象のみの検出、精査、解析を図る為の独自のアルゴリズム ・フィールドでの性能を維持する為の各種自動補正機能 |

|

高いマーケットシェア |

「グローバルニッチNo.1」を掲げ、独自性のある製品で高いシェアを有している。 屋外用侵入検知センサー 40% 自動ドア用センサー 30% 画像検査用LED照明 30% |

【1-4 ROE分析】

|

|

12/12期 |

13/12期 |

14/12期 |

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

20/12期 |

21/12期 |

|

ROE(%) |

4.7 |

8.2 |

8.6 |

8.7 |

7.4 |

12.6 |

12.3 |

6.8 |

4.3 |

11.2 |

|

売上高当期純利益率(%) |

3.99 |

6.87 |

7.39 |

7.38 |

5.83 |

9.03 |

9.41 |

5.86 |

4.00 |

8.20 |

|

総資産回転率(回) |

0.91 |

0.92 |

0.89 |

0.91 |

0.91 |

0.95 |

0.95 |

0.86 |

0.76 |

0.87 |

|

レバレッジ(倍) |

1.28 |

1.30 |

1.31 |

1.30 |

1.41 |

1.48 |

1.38 |

1.35 |

1.41 |

1.56 |

21/12期は、3期ぶりに目標とする10%以上への回復を果たした。「中期経営計画2024」では営業利益率15%以上を目指しており、コスト効率化及び「モノ売りからコト売りへの変革」を推進し、ROEも着実な向上・10%以上の維持を目指す。

【1-5 ESGの取り組み】

多様なステークホルダーとの信頼関係構築が企業価値向上のために不可欠と考える同社は、ESG情報開示を更に充実させる必要があると考えウェブサイトに「ESG情報」

https://www.optexgroup.co.jp/esg/stakeholder.html

を掲載しているほか、(株)インベストメントブリッジを通じ「ESG Bridge Report」を発行している。

持続的な成長のためのマテリアリティを特定し、今後の課題と取り組みにも言及している。

2022年4月26日掲載

https://www.bridge-salon.jp/report_bridge/archives/2022/04/220426_6914.html

2.2022年12月期第2四半期決算概要

(1)業績概要

|

|

21/12期2Q |

構成比 |

22/12期2Q |

構成比 |

前年同期比 |

予想比 |

|

売上高 |

22,750 |

100.0% |

27,241 |

100.0% |

+19.7% |

+4.4% |

|

売上総利益 |

11,862 |

52.1% |

13,930 |

51.1% |

+17.4% |

– |

|

販管費 |

9,341 |

41.1% |

10,340 |

38.0% |

+10.7% |

– |

|

営業利益 |

2,520 |

11.1% |

3,590 |

13.2% |

+42.4% |

+26.0% |

|

経常利益 |

2,841 |

12.5% |

4,297 |

15.8% |

+51.2% |

+48.2% |

|

四半期純利益 |

1,921 |

8.4% |

3,120 |

11.5% |

+62.4% |

+45.1% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益。以下、同様。

増収増益、売上・利益とも予想を上回る

売上高は前年同期比19.7%増の272億41百万円。SS事業及びIA事業を始めとした既存事業の拡大に加え、前期子会社化したミツテックも寄与した。為替も約12億円のプラス効果。

営業利益は同42.4%増の35億90百万円。ミツテック子会社化などで粗利率1.0ポイント低下したが増収により売上総利益が同17.4%増加し、販管費増を吸収した。営業利益率は同2.1ポイント上昇。為替も約5億円のプラス寄与。

売上・利益とも予想を上回った。

◎四半期動向

四半期ベースでは、第2四半期は前年同期増収増益も、前期比では減収減益。

◎地域別動向

|

|

21/12期2Q |

構成比 |

22/12期2Q |

構成比 |

前年同期比 |

予想比 |

|

連結売上高 |

22,750 |

100.0% |

27,241 |

100.0% |

+19.7% |

+4.4% |

|

国内 |

10,410 |

45.8% |

12,207 |

44.8% |

+17.3% |

-2.9% |

|

海外 |

12,340 |

54.2% |

15,034 |

55.2% |

+21.8% |

+11.2% |

|

米州 |

2,602 |

11.4% |

3,421 |

12.6% |

+31.5% |

+21.2% |

|

欧州 |

6,495 |

28.5% |

7,887 |

29.0% |

+21.4% |

+8.0% |

|

アジア |

3,243 |

14.3% |

3,726 |

13.7% |

+14.9% |

+9.7% |

*単位:百万円。

国内外とも2桁の増収。国内は予想を下回った。

◎平均為替レート

|

|

21/12期2Q |

22/12期2Q |

|

米ドル |

107.69円 |

122.89円 |

|

ユーロ |

129.82円 |

134.25円 |

(2)セグメント別動向

①セグメント別売上高・利益動向

|

|

21/12期2Q |

構成比 |

22/12期2Q |

構成比 |

前年同期比 |

予想比 |

|

SS事業 |

9,961 |

43.8% |

11,509 |

42.2% |

+15.5% |

+8.7% |

|

IA事業 |

12,218 |

53.7% |

15,036 |

55.2% |

+23.1% |

+1.8% |

|

EMS事業 |

328 |

1.4% |

422 |

1.5% |

+28.7% |

+2.4% |

|

その他 |

242 |

1.1% |

273 |

1.0% |

+12.8% |

-15.7% |

|

連結売上高 |

22,750 |

100.0% |

27,241 |

100.0% |

+19.7% |

+4.4% |

|

SS事業 |

1,199 |

12.0% |

1,554 |

13.5% |

+29.6% |

– |

|

IA事業 |

1,445 |

11.8% |

2,123 |

14.1% |

+46.9% |

– |

|

EMS事業 |

112 |

34.1% |

111 |

26.3% |

-0.9% |

– |

|

その他 |

-20 |

– |

3 |

– |

– |

– |

|

調整額 |

-215 |

– |

-203 |

– |

– |

– |

|

連結営業利益 |

2,520 |

11.1% |

3,590 |

13.2% |

+42.4% |

+26.0% |

*単位:百万円。営業利益の構成比は売上高利益率。

②セグメント・地域別動向

|

|

21/12期2Q |

構成比 |

22/12期2Q |

構成比 |

前年同期比 |

予想比 |

|

SS:防犯 |

6,832 |

100.0% |

7,956 |

100.0% |

+16.5% |

+10.5% |

|

日本 |

1,197 |

17.5% |

1,135 |

14.3% |

-5.2% |

-11.1% |

|

AMERICAs |

1,308 |

19.1% |

1,807 |

22.7% |

+38.1% |

+25.9% |

|

EMEA |

3,699 |

54.1% |

4,444 |

55.9% |

+20.1% |

+16.5% |

|

アジア・オセアニア |

628 |

9.2% |

570 |

7.2% |

-9.2% |

-15.6% |

|

SS:自動ドア |

2,139 |

100.0% |

2,494 |

100.0% |

+16.6% |

+7.8% |

|

日本 |

1,026 |

48.0% |

1,113 |

44.6% |

+8.5% |

-0.7% |

|

AMERICAs |

577 |

27.0% |

739 |

29.6% |

+28.1% |

+24.6% |

|

EMEA |

474 |

22.2% |

575 |

23.1% |

+21.3% |

+8.9% |

|

アジア・オセアニア |

62 |

2.9% |

67 |

2.7% |

+8.1% |

-6.9% |

|

|

|

|

|

|

|

|

|

IA:FA |

4,803 |

100.0% |

5,590 |

100.0% |

+16.4% |

+11.3% |

|

日本 |

2,136 |

49.2% |

2,301 |

49.7% |

+7.7% |

+11.5% |

|

AMERICAs |

70 |

25.9% |

104 |

25.2% |

+48.6% |

+19.5% |

|

EMEA |

1,217 |

21.9% |

1,477 |

21.8% |

+21.4% |

-4.2% |

|

アジア・オセアニア |

1,380 |

2.9% |

1,708 |

3.2% |

+23.8% |

+28.4% |

|

IA:MVL |

5,666 |

100.0% |

6,665 |

100.0% |

+17.6% |

+5.3% |

|

日本 |

2,946 |

52.0% |

3,420 |

51.3% |

+16.1% |

+9.2% |

|

AMERICAs |

630 |

11.1% |

767 |

11.5% |

+21.7% |

+10.0% |

|

EMEA |

1,105 |

19.5% |

1,390 |

20.9% |

+25.8% |

-2.2% |

|

アジア・オセアニア |

985 |

17.4% |

1,088 |

16.3% |

+10.5% |

+0.9% |

|

IA:IPC |

1,749 |

100.0% |

2,086 |

100.0% |

+19.3% |

+0.2% |

|

日本 |

1,733 |

99.1% |

2,083 |

99.9% |

+20.2% |

+0.5% |

|

AMERICAs |

16 |

0.9% |

3 |

0.1% |

-81.3% |

-70.0% |

|

IA:MECT |

0 |

– |

696 |

100.0% |

– |

-48.1% |

|

日本 |

0 |

– |

668 |

96.0% |

– |

-50.2% |

|

アジア・オセアニア |

0 |

– |

28 |

4.0% |

– |

– |

|

|

|

|

|

|

|

|

|

EMS |

329 |

100.0% |

422 |

100.0% |

+28.3% |

+2.4% |

|

日本 |

225 |

68.4% |

252 |

59.7% |

+12.0% |

-12.5% |

|

AMERICAs |

1 |

0.3% |

1 |

0.2% |

0.0% |

– |

|

アジア・オセアニア |

103 |

31.3% |

169 |

40.0% |

+64.1% |

+36.3% |

*単位:百万円。

◎SS事業

増収増益。

(防犯関連)

増収

|

*日本 |

減収。大型重要施設向けの販売が堅調だった一方、部品不足による製品供給の遅れがあり、屋外警戒用センサーの販売が伸び悩んだ。 |

|

*AMERICAs |

増収。部品不足による製品供給の遅れはあるが、ダイレクトマーケティング効果により、インフラ等、大型重要施設向けの販売が好調だった。 |

|

*EMEA |

増収。米州同様部品不足による製品供給の遅れはあるが、ダイレクトマーケティング効果により、データセンター等、大型重要施設向けの販売が好調 だった。 |

|

*アジア・オセアニア |

減収。インドで屋外警戒用センサーの販売が堅調だったが、中国・東南アジアは活動制限と部品不足による製品供給の遅れがあり、販売が伸び悩んだ。 |

(自動ドア関連)

増収

|

*日本 |

増収。製品供給力が評価され、大手自動ドアメーカー向けの販売が堅調だった。 |

|

*AMERICAs |

増収。部品不足による製品供給の遅れはあるが、北米大手自動ドアメーカー向けの販売が堅調だった。 |

|

*EMEA |

増収。部品不足による製品供給の遅れはあるが、欧州大手自動ドアメーカー向けの販売が堅調だった。 |

◎IA事業

増収・増益

(FA関連)

増収

|

*日本 |

増収。電気・電子・半導体関連投資向けの販売が好調だった。 |

|

*EMEA |

増収。電子部品向けの変位センサーの販売が好調だった。 |

|

*アジア・オセアニア |

増収。中国で半導体・電子部品・二次電池等の設備投資需要により変位センサーの販売が好調だった。 |

(MVL関連)

増収

|

*日本 |

増収。電気・電子・半導体向けの引き合いは強い。 |

|

*AMERICAs |

増収。フランス子会社製品による物流業界向けシェアが拡大した。 |

|

*EMEA |

増収。フランス子会社製品による欧州の物流業界向けシェアが拡大した。 |

|

*アジア・オセアニア |

増収。中国で半導体関連投資向けの販売が堅調だった。 |

(IPC関連)

増収

|

*日本 |

増収。半導体製造装置向け産業用PCの販売が好調だった。 |

(3)財政状態とキャッシュ・フロー

◎主要BS

|

|

21/12末 |

22/6末 |

増減 |

|

20/12末 |

22/6末 |

増減 |

|

流動資産 |

42,544 |

46,286 |

+3,742 |

流動負債 |

18,562 |

17,058 |

-1,504 |

|

現預金 |

17,120 |

17,993 |

+873 |

仕入債務 |

2,589 |

3,045 |

+456 |

|

売上債権 |

10,444 |

11,586 |

+1,142 |

短期借入金 |

10,684 |

9,336 |

-1,348 |

|

たな卸資産 |

11,635 |

13,482 |

+1,847 |

固定負債 |

3,846 |

5,227 |

+1,381 |

|

固定資産 |

15,224 |

15,256 |

+32 |

長期借入金 |

210 |

1,656 |

+1,446 |

|

有形固定資産 |

6,993 |

7,256 |

+263 |

退職給付に係る負債 |

1,366 |

1,371 |

+5 |

|

無形固定資産 |

3,204 |

3,105 |

-99 |

負債 |

22,408 |

22,286 |

-122 |

|

投資その他の資産 |

5,026 |

4,895 |

-131 |

純資産 |

35,360 |

39,256 |

+3,896 |

|

資産合計 |

57,769 |

61,543 |

+3,774 |

負債・純資産合計 |

57,769 |

61,543 |

+3,774 |

*単位:百万円

売上債権、たな卸資産増などで資産合計は前期末比37億円増加の615億円。

負債合計はほぼ変わらず222億円。

利益剰余金の増加などで純資産は同38億円増の392億円。

自己資本比率は前期末比2.6ポイント上昇し63.3%となった。

◎キャッシュ・フロー

|

|

21/12期2Q |

22/12期2Q |

増減 |

|

営業CF |

2,298 |

1,487 |

-811 |

|

投資CF |

-636 |

-690 |

-54 |

|

フリーCF |

1,662 |

797 |

-865 |

|

財務CF |

-1,079 |

-603 |

+476 |

|

現金同等物残高 |

15,588 |

17,993 |

+2,405 |

*単位:百万円

法人税等の支払増加などで営業CF、フリーCFのプラス幅は縮小。

キャッシュポジションは上昇した。

(4)トピックス

◎オプテックス株式会社が警備用遠隔監視ソフトウェアを独自開発

22年7月、オプテックス株式会社が、自社の侵入検知センサーを遠隔で監視・調整できるソフトウェアAMS-01V-JP(以下、アラーム監視ソフト)を発売した。

オプテックスは自動ドアや水質の遠隔監視、東南アジア向けのセキュリティシステムなど、幅広い事業で IoT 化を推進してきたが、これまでに得たノウハウを活用し、国内重要施設のセキュリティ強化に特化した監視ソフトウェアを開発した。同ソフトウェアは特許出願中。

(開発の背景)

オプテックスは、1979 年の創業以来、物理的な侵入手段に対抗するセキュリティデバイスを開発・提供してきた。近年は重要施設向けにセキュリティデバイスを提供する中で「制御側を含めたシステムとして機器提供をして欲しい」「IP ネットワークを利用したシステム構築をしたい」といった要望が多く、自社センサーの活用度や保守性をさらに高める目的で、アラーム監視ソフトの開発に取り組んできた。

(特長)

IPネットワーク対応の侵入検知センサーと直接連携し、侵入監視に特化したグラフィック表示を行う。また守衛室等から現地に足を運ばなくてもセンサーの設定変更ができるため、現場負担を低減できる。

引き続き IP ネットワーク対応の侵入検知センサーを拡充し、ソフト・ハード両面からソリューションを提供していく。

3.2022年12月期業績予想

(1)業績予想

|

|

21/12期 |

構成比 |

22/12期(予) |

構成比 |

前期比 |

進捗率 |

|

売上高 |

45,866 |

100.0% |

53,000 |

100.0% |

+15.6% |

51.4% |

|

営業利益 |

4,630 |

10.1% |

6,000 |

11.3% |

+29.6% |

59.8% |

|

経常利益 |

5,130 |

11.2% |

6,100 |

11.5% |

+18.9% |

70.4% |

|

当期純利益 |

3,762 |

8.2% |

4,600 |

8.7% |

+22.3% |

67.8% |

*単位:百万円。進捗率は通期予想に対する進捗率。

業績予想に変更なし、増収増益を予想

業績予想の修正はない。引き続き部品需給は逼迫しており、調達面が極めて不透明な状況であることを踏まえている。

22年12月期の売上高は前期比15.6%増の530億円、営業利益は同29.6%増の60億円の予想。全セグメント、全地域で増収の見込み。部品不足の影響など不透明要因は残るが、各事業とも需要を確実に取り込む。価格改定も顧客の理解を得て進めていく。配当は前期比6円/株増配の36.00円/株を予定。予想配当性向は27.8%。

部品需給は引き続きひっ迫すると見込んでおり、以下のような対応を進め、製品の安定供給に向けて取引先との連携を強化する。

|

☆ |

6か月から1年の長期レンジで部品を先行手配 |

|

☆ |

調達先・取引先との情報連携強化 |

|

☆ |

調達ルートの多様化・迅速化を図る |

|

☆ |

代替部品に対応した設計変更をスピードアップ |

|

☆ |

材料価格高騰に対応した販売価格の見直し |

◎地域別動向

|

|

21/12期 |

構成比 |

22/12期(予) |

構成比 |

前期比 |

進捗率 |

|

連結売上高 |

45,866 |

100.0% |

53,000 |

100.0% |

+15.6% |

51.4% |

|

国内 |

21,157 |

46.1% |

25,568 |

48.2% |

+20.8% |

47.7% |

|

海外 |

24,709 |

53.9% |

27,432 |

51.8% |

+11.0% |

54.8% |

|

米州 |

5,381 |

11.7% |

5,933 |

11.2% |

+10.3% |

57.7% |

|

欧州 |

12,965 |

28.3% |

14,461 |

27.3% |

+11.5% |

54.5% |

|

アジア |

6,363 |

13.9% |

7,038 |

13.3% |

+10.6% |

52.9% |

*単位:百万円。全社増収率+15.6%超の枠および全社売上高進捗率51.4%超の枠に色付け。

(2)セグメント別動向

①セグメント別売上動向

|

|

21/12期 |

構成比 |

22/12期(予) |

構成比 |

前期比 |

進捗率 |

|

SS事業 |

20,164 |

44.0% |

21,984 |

41.5% |

+9.0% |

52.4% |

|

IA事業 |

24,409 |

53.2% |

29,489 |

55.6% |

+20.8% |

51.0% |

|

EMS事業 |

756 |

1.6% |

873 |

1.6% |

+15.5% |

48.3% |

|

その他 |

534 |

1.2% |

654 |

1.2% |

+22.5% |

41.7% |

|

連結売上高 |

45,866 |

100.0% |

53,000 |

100.0% |

+15.6% |

51.4% |

*単位:百万円。全社増収率+15.6%超の枠および全社売上高進捗率51.4%超の枠に色付け。

②セグメント・地域別売上動向

|

|

21/12期 |

構成比 |

22/12期(予) |

構成比 |

前期比 |

進捗率 |

|

SS:防犯 |

13,653 |

100.0% |

14,947 |

100.0% |

+9.5% |

53.2% |

|

日本 |

2,465 |

18.1% |

2,779 |

18.6% |

+12.7% |

40.8% |

|

AMERICAs |

2,811 |

20.6% |

3,062 |

20.5% |

+8.9% |

59.0% |

|

EMEA |

7,044 |

51.6% |

7,678 |

51.4% |

+9.0% |

57.9% |

|

アジア・オセアニア |

1,333 |

9.8% |

1,428 |

9.6% |

+7.1% |

39.9% |

|

SS:自動ドア |

4,443 |

100.0% |

4,818 |

100.0% |

+8.4% |

51.8% |

|

日本 |

2,186 |

49.2% |

2,395 |

49.7% |

+9.6% |

46.5% |

|

AMERICAs |

1,152 |

25.9% |

1,215 |

25.2% |

+5.5% |

60.8% |

|

EMEA |

975 |

21.9% |

1,052 |

21.8% |

+7.9% |

54.7% |

|

アジア・オセアニア |

130 |

2.9% |

156 |

3.2% |

+20.0% |

42.9% |

|

|

|

|

|

|

|

|

|

IA:FA |

9,711 |

100.0% |

10,364 |

100.0% |

+6.7% |

53.9% |

|

日本 |

4,389 |

45.2% |

4,363 |

42.1% |

-0.6% |

52.7% |

|

AMERICAs |

143 |

1.5% |

189 |

1.8% |

+32.2% |

55.0% |

|

EMEA |

2,621 |

27.0% |

3,034 |

29.3% |

+15.8% |

48.7% |

|

アジア・オセアニア |

2,558 |

26.3% |

2,778 |

26.8% |

+8.6% |

61.5% |

|

IA:MVL |

11,364 |

100.0% |

12,717 |

100.0% |

+11.9% |

52.4% |

|

日本 |

5,881 |

51.8% |

6,405 |

50.4% |

+8.9% |

53.4% |

|

AMERICAs |

1,233 |

10.9% |

1,452 |

11.4% |

+17.8% |

52.8% |

|

EMEA |

2,325 |

20.5% |

2,697 |

21.2% |

+16.0% |

51.5% |

|

アジア・オセアニア |

1,925 |

16.9% |

2,163 |

17.0% |

+12.4% |

50.3% |

|

IA:IPC |

3,334 |

100.0% |

3,781 |

100.0% |

+13.4% |

55.2% |

|

日本 |

3,294 |

98.8% |

3,766 |

99.6% |

+14.3% |

55.3% |

|

AMERICAs |

40 |

1.2% |

15 |

0.4% |

-62.5% |

20.0% |

|

IA:MECT |

0 |

– |

2,627 |

100.0% |

– |

26.5% |

|

日本 |

0 |

– |

2,627 |

100.0% |

– |

25.4% |

|

アジア・オセアニア |

0 |

– |

0 |

– |

– |

– |

|

|

|

|

|

|

|

|

|

EMS |

757 |

100.0% |

873 |

100.0% |

+15.3% |

48.3% |

|

日本 |

529 |

69.9% |

623 |

71.4% |

+17.8% |

40.4% |

|

AMERICAs |

2 |

0.3% |

0 |

0.0% |

– |

– |

|

アジア・オセアニア |

226 |

29.9% |

250 |

28.6% |

+10.6% |

67.6% |

*単位:百万円。全社増収率+15.6%超の枠および全社売上高進捗率51.4%超の枠に色付け。

4.成長戦略への取り組み

各事業における成長戦略は以下のとおりである。

(1)SS事業 防犯関連

主として米国市場においてインフラ施設やデータセンターなどの大型重要施設向けに「ダイレクトマーケティング戦略」を推進している。

屋外・屋内センサーやレーザースキャンセンサなど同施設向け製品ラインアップを拡充するほか、専任営業チームを編成し、新規販路の開拓にも注力している。

(2)IA事業 FA関連

センサーの状態を「見える化」し工場のIoT化を進め、「遠隔監視、予知保全、保守時間短縮」を可能にするシステムであるIO-Linkマスタのラインアップを拡充し、生産現場のDX化を推進する。

(3)IA事業 MVL関連

2022年4月、シーシーエス株式会社が画像処理照明メーカーのノウハウを活かし、生産現場の外観検査におけるAI活用を支援する「ソリューション愛(AI)」の販売を開始した。

(AI導入による外観検査とその課題)

一般的な工場の生産ラインにおいては、カメラ・レンズ・LED照明を用いて対象物の判定を行い、不良品と判定されたものに対して再検査を行っている。

再検査において、従来は検査員の目視検査が中心であったが、人手不足や熟練検査員の高齢化などからAIを導入した外観検査が急速に普及している。

ただ、AIの導入は目視検査の課題を解決し、検査時間の短縮にも繋がっているが、検査にAIを活用するためには、各検査に対応した学習用データを作成して検証を繰り返しAIモデルを作成する「学習」と、その後、AIモデルに実際の検査用画像を与えて「推論」を行うプロセスが必要であり、「AIの判定能力を上げる画像が取得できない」「AI導入までの時間とコストがかかる」といった新たな課題も生まれている。

(ソリューション愛(AI)概要)

そこで、シーシーエスは生産現場の外観検査におけるAI活用を支援するために、画像処理開発ツールに同社が開発したAI推論用プラグインを実装し、各社AIソフトウェアと組み合わせた「ソリューション愛(AI)」の提供を始めた。

同社は、2018年に東京・京都にAIラボを開設して以降、AIが判定しやすい撮像を実現する等、検査プロセスへのAI導入のサポートを行ってきた。

このAIラボでは、複数のAIソフトウェアを用いた一次検証、AIの判定精度を高めるためのn増し撮像の受託、実際に検査ラインで使用できるレベルまでAIの精度を高める実証実験が可能であり、AIの学習、データの作成をサポートしている。

「ソリューション愛(AI)」は、日本エレクトロセンサリデバイス社の画像処理開発ツール「TechView」に、シーシーエス独自開発の AI 推論用プラグインを実装し、各社AIソフトウェアを組み合わせたソリューションである。

AIを有効に活用するために不可欠なAI推論用アプリケーションを構築するには、各AIソフトウェアが提供する推論用プログラムを様々な検査に対応した仕様に構築する必要があるが、「ソリューション愛(AI)」は直感的な操作でAI推論用アプリケーションが構築できるため、プログラミングやデバッグ等の作業工数やコストの大幅削減につながり、製造現場へのAI外観検査導入が容易となる。

また、マシンビジョンに特化した複数のAIパッケージソフトに対応しているため、検査対象や検査環境に応じたソフトウェアを選択することもできる。

5.今後の注目点

上期決算は期初予想を上回ったが、足元の好調な引き合いが継続する見通しである一方で、世界的な半導体や電子部品等の需給逼迫による原材料価格及び物流コストの高騰など、事業活動に及ぼす影響が極めて不透明であるため、通期業績予想は据え置いている。

売上高及び営業利益の進捗率を見ると、どちらも過去数期を上回り、特に利益は6割に近い水準であり、通期予想を達成する確度は現時点では高いといえよう。

第2四半期累計では前年同期比増収増益も、四半期ベースでは、第1四半期が大きく伸長した分、第2四半期は前期比では減収減益であった点は気になるが、第3四半期以降の動向・推移を注目したい。

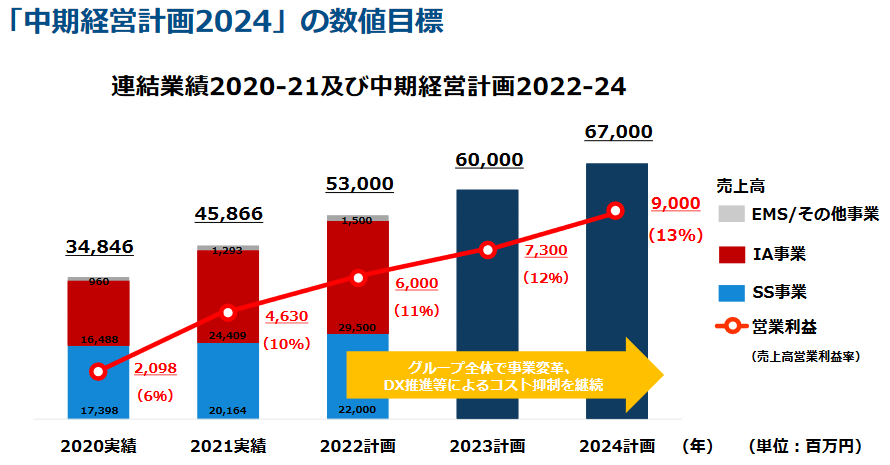

<参考1:中期経営計画2024>

(1)「中期経営計画2024」概要

「ベンチャースピリット溢れる企業集団を目指す!」とのグループ企業理念の下、2025年営業利益100億円以上、営業利益率15%を目指している。

コストの効率化推進が重要な課題と考えている。

(同社資料より)

(2)目標達成に向けた戦略

「既存事業の成長」「M&A先の成長」「M&A先とのシナジー」を3つの矢としている。

①既存事業の成長:システムソリューションを提供

*SS事業(防犯関連)

画像確認ソリューションを欧米で拡大。センサーのみでなくシステムを提供する。

*SS事業(自動ドア関連)

国内シェア50%という優位性を活かしてデータサービスビジネスを展開する。シェアリングサービス「OMNICITY」を21年2月にサービス開始した。

*IA事業(FA関連)

世界No.1センサーメーカーSICK社との協業を更に推進し、「遠隔監視、予知保全」を可能にするシステムを提供。工場のIoT化に貢献する。

*IA事業(MVL関連)

AIとロボットを活用し、人間の目視で行われている外観検査領域においてデータを蓄積し、トータルソリューションを提案する。

②M&A先の成長:市場環境の追い風によりM&A企業の本業が拡大

*IA事業:サンリツオートメイション

半導体製造装置、医療機器などの制御を担う「組み込みボード」は、必要不可欠な部品。

サンリツオートメイションは、耐環境性、耐ノイズ、長期供給性(長期継続サポート、メンテナンス)といった点で、高い評価を得ており、今後更なる販売拡大を目指している。

*IA事業:ミツテック

ミツテックは、設立以来、二次電池製造装置を手掛けており、ファクトリーオートメーションのシステムインテグレーターとして、高度なメカトロ技術や画像処理技術を、脱炭素社会になくてはならないバッテリーの製造装置などに活かしている。

高速・高精度充填技術、高速搬送技術といった高度なメカトロ技術を強みに、EVなどで大きな成長が見込まれる二次電池製造装置の販売拡大を目指す。

③M&A先とのシナジー

*サンリツオートメイション

サンリツオートメイションは交通制御(ETC)のほか、駐車場管理、重要施設の監視カメラなども取り扱っている。

自動車のナンバープレート管理や監視カメラなど、オプテックスグループのSS事業(防犯関連)とともにそれぞれの強みを活かしたシステム販売を推進することで、大きなシナジーが創出できると考えている。

*ミツテック

ミツテックは様々な産業分野向けにファクトリーオートメーションのシステムインテグレーターとして活動し、多くの顧客を有しているが、自社単独でセンサーやカメラを製造・販売していない。

そこで、IA事業と組むことで、顧客の課題に合わせてカメラ、LED照明、各種測定機等を提供し、それらを組み合わせた画像処理検査システムを構築・提供することでシナジーを産み出すことができるものと考えている。

*シーシーエス

オプテックス・エフエーとの同行営業を進めている。シーシーエスは電気・電子・半導体業界に優良な顧客を有しており、これまでオプテックス・エフエー単独では開拓できなかった販路を効率的に拡大している。

(3)経営指標

「売上成長率10%伸長」「営業利益率15%以上」「ROE10%以上」を経営指標として掲げている。

サンリツオートメイション、ミツテックの利益率はオプテックスグループほど高くないため中期経営計画の最終年度2024年12月期の営業利益率は13%にとどまる見込み。既存事業におけるシステムソリューションの拡大、コスト効率化の推進などでグループ全体の収益性改善に取り組む。

<参考2:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成>

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

11名、うち社外4名 |

◎コーポレート・ガバナンス報告書

更新日:2022年3月28日

<基本的な考え方>

当社グループは、株主、投資家をはじめ、顧客、社会からの信頼を獲得しつつ、継続的に企業価値を向上させることが最大の使命であると認識しております。その実践のために、コーポレート・ガバナンスの充実を重要な経営課題の一つと位置づけ、経営の透明性向上と、公正かつ迅速な意思決定を伴う経営システムの維持及び経営監視機能の強化を目指しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

2021年6月の改訂後のコードに基づいて記載を行っております。(2022年4月4日以降に適用されるプライム市場向けの内容を含んでおります。)

【補充原則3-1-3.サステナビリティについての取り組み】

当社グループの取組みについては、当社webサイト

ESGレポート → https://www.optexgroup.co.jp/shareholder/library/index.html#esgreport

「3.課題・マテリアリティと取り組み」において掲載しております。

しかしながら、国際的に確立された開示手法やそれと同等の開示に関する質と量の充実に関しましては、現在プロジェクトチームを組成して検討を開始しております。

【補充原則4-2-2.自社のサステナビリティを巡る取組みについての基本的な方針】

当社グループの取組みについては、当社webサイト

ESGレポート → https://www.optexgroup.co.jp/shareholder/library/index.html#esgreport

「3.課題・マテリアリティと取り組み」において掲載しております。

しかしながら、中長期的な企業価値向上の観点でのサステナビリティに関する体制及び基本方針の策定につきましては、現在プロジェクトチームを組成して検討を開始しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4.政策保有株式】

当社は、当社グループの事業戦略上において、取引関係の強化と企業価値向上に資すると判断した場合に限り、取締役会での審議・決議を経て取得し、保有いたします。また、保有する株式につきましては、毎年取締役会においてその意義について検証を行い、目的とする合理的価値が乏しいと判断した場合には、市場動向等を勘案して売却し、縮減に努めております。

現在当社が保有する政策保有上場株式 : 1銘柄 54百万円 (2021年12月31日 貸借対照表計上額)

なお、保有する株式の議決権行使については、当該企業の持続的な成長と中長期的な企業価値向上に寄与するか、株主価値が大きく毀損されないかを判断基準として個別に精査し、総合的に判断して賛否を決定します。

【補充原則2-4-1.中核人材の登用等における多様性確保】

当社グループは創業来、「従業員にとっては自己実現ができる会社でありたい 会社はその舞台である」との考えから、男女の別、国籍、新卒・中途採用の別などを区別することなく、従業員自らが各自のステージを変化に富んだ感動的なものにできるよう、その環境作りに注力してまいりました。

当社国内グループ会社(当社含む12社)の従業員の状況は以下のとおりであります。

・男女比率 : 男性:女性=77%:23%

・中途採用者比率 : 62%

・外国籍従業員比率 : 2%

・管理職の男女比率 : 男性:女性=97%:3%

・管理職の内、中途採用者比率 : 64%

上記のとおり、当社グループの事業領域と事業内容の特性により、潜在的に女性、外国籍社員が少なく、これに伴って管理職における同比率も現状では高くはありません。

一方で、中途採用者の管理職への登用は 60%を超えており、様々な経験、スキルを持った多様性ある人材が経営の中核を占めていると認識しております。

また、当社グループは、世界各地に連結子会社を有しており、これらを含めたグループ全体でみると、 その多様性は十分に確保していると考えております。

当社は引き続き、各事業会社が持つそれぞれの事業領域での特性を勘案しつつ、現在以上に従業員の多様性を確保できるよう、それぞれの能力を存分に発揮するための環境整備を積極的に推進・検討してまいります。

【原則5-1.株主との建設的な対話に関する方針】

当社は、広報・IR部門を設置しており、株主の皆様との積極的かつ建設的な対話をなし得るよう、当社の経営方針や経営状況について判りやすい説明をするよう努めております。また、代表取締役社長、担当役員、IR担当者は、機関投資家向け説明会、個人投資家向け説明会を計画的に実施しており、機関投資家からの面談には随時対応しております。

定時株主総会においては、多様な株主様のご出席を賜われるよう会場を設定して、その終了後には、今後の当社方針をご理解いただけるように「株主説明会」「株主懇親会」を実施しております。

※第43回定時株主総会におきましては、「新型コロナウイルス」の感染拡大予防の観点から、「株主懇親会」を中止といたしました。