(3134)Hamee株式会社 海外コマース事業牽引、堅調

|

樋口 敦士 会長 |

水島 育大 社長 |

Hamee株式会社(3134) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

小売業(商業) |

|

代表者 |

樋口 敦士、水島 育大 |

|

所在地 |

神奈川県小田原市栄町2-12-10 Square O2 |

|

決算月 |

4月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,019円 |

16,268,800株 |

16,577百万円 |

23.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

22.50円 |

2.2% |

99.10円 |

10.3倍 |

513.06円 |

2.0倍 |

*株価は6/24終値。各数値は22年4月期決算短信より。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2019年4月(実) |

10,302 |

1,163 |

1,179 |

821 |

51.16 |

6.50 |

|

2020年4月(実) |

11,325 |

1,744 |

1,756 |

1,064 |

67.07 |

7.00 |

|

2021年4月(実) |

12,363 |

2,179 |

2,148 |

1,556 |

98.38 |

10.00 |

|

2022年4月(実) |

13,413 |

2,202 |

2,329 |

1,743 |

109.72 |

22.50 |

|

2023年4月(予) |

15,932 |

2,293 |

2,295 |

1,575 |

99.10 |

22.50 |

* 予想は会社予想。単位:百万円、円。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

Hamee(株)の2022年4月期決算概要、2023年4月期業績予想、中期経営計画などについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2022年4月期決算概要

3.2023年4月期業績予想

4.中期経営計画 2022/5-2025/4

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

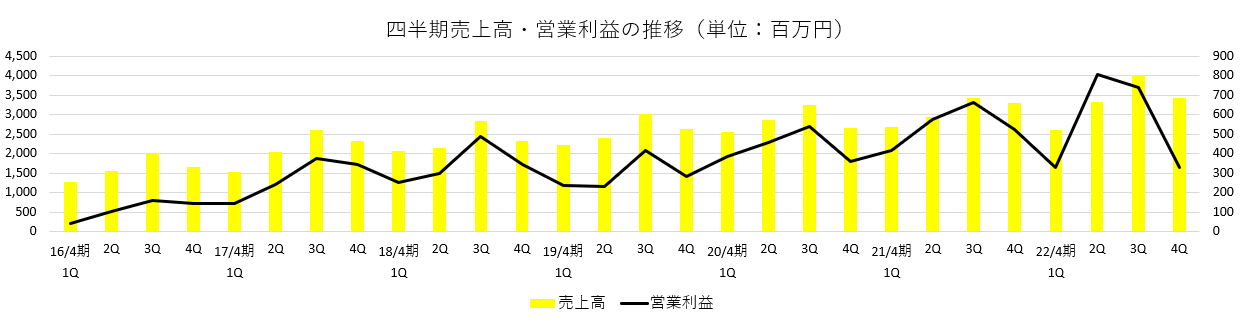

今回のポイント

- 22年4月期の売上高は前期比8.5%増の134億13百万円。両事業とも堅調に推移。中でも海外コマース、ネクストエンジンが牽引した。営業利益は同1.0%増の22億2百万円。収益性の高いEC及びプラットフォーム事業の伸長により売上総利益は同12.7%増加し、粗利率も2.3ポイント上昇。新規事業投資による販管費増加を吸収して、増益を達成した。売上・利益とも予想を下回った。堅調な業績を踏まえ、配当予想は当初の20.50円/株から2.00円/株増配の22.50円/株に修正した。配当性向は20.5%。

- 23年4月期は増収、営業増益予想。売上高は前期比18.8%増の159億32百万円、営業利益は同4.1%増の22億93百万円を見込む。コマース事業は増収減益、プラットフォーム事業は増収増益を予想。配当は、前期と同じく22.50円/株を予定。予想配当性向は22.7%。

- 2023年4月期を初年度ととする3か年の中期経営計画を策定・発表した。同社では、プラットフォーム事業、コマース事業ともに、それぞれ成長フェーズが大きく変化したと認識している。二つの事業が一つの組織として成長する過程で、管理業務の複雑化や非効率化、単一の人事制度による社員モチベーションの維持向上の難しさなど、様々な課題が生じるものと考え、超長期的にミッションを維持、実現していくためにはプラットフォーム事業の分社化が必要であるとの結論に至り、会社分割により100%子会社であるNE株式会社にプラットフォーム事業を事業承継することとした。効力発生日は2022年8月1日の予定。第24回定時株主総会の承認を前提としている。

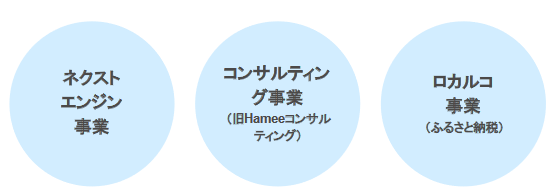

- 新しい経営戦略として、「1.New Business戦略(カテゴリー拡張・新規事業創出)」「2.DX・SX戦略」「3.グローバル戦略(海外売上シェア拡大)」の3つを掲げている。25年4月期の目標は、売上高248億円、営業利益54億円。トップラインは年率2割の成長、営業利益率は20%超を目指す。

1.会社概要

「happy mobile, easy e-commerce」(社名の由来でもある)を事業Domainと定め、「happy mobile」を実現するためのモバイルアクセサリーの企画・開発とインターネット販売及び卸販売(コマース事業)、「easy e-commerce」を実現するためのEC事業者向けクラウド型(SaaS)業務マネジメントプラットフォーム「ネクストエンジン」の開発・提供(プラットフォーム事業)の2事業を展開している。プラットフォーム事業では業界トップのユーザー数を誇る。コマース事業では特徴的なデザインや製品の堅牢性などからモバイルアクセサリーとして高い認知度を有し若年層から強く支持される「iFace」が主力製品。

【1-1 企業理念】

MISSION「クリエイティブ魂に火をつける」、VALUE「笑顔と入魂」を掲げ、これらを社員一人一人に浸透させることで企業の進化成長を図り、同時にその企業理念を体現するプロダクトやサービスを開発し、世界をクリエイティブの力でより良くするための取り組みを実践している。

|

MISSION |

クリエイティブ魂に火をつける

驚かせたい、喜ばせたい、幸せにしたい……。 想像を膨らませ、没頭する。 才能を最大限に発揮し、挑戦し、成し遂げる。 クリエイティブ魂は、まさにそのとき、燃え盛る。

まずは、Hameeの一人ひとりがクリエイティブ魂を燃やす。 そこから生み出すアイデアにテクノロジーと知恵を結集し、 体感する顧客のクリエイティブ魂に火をつける。

燃え盛るクリエイティブ魂が、世界をより良くすると信じて。 |

|

VALUE |

「笑顔と入魂」

そこに愛があるか? 進化・成長しているか? 自分事として動いているか? |

【1-2 事業概要】

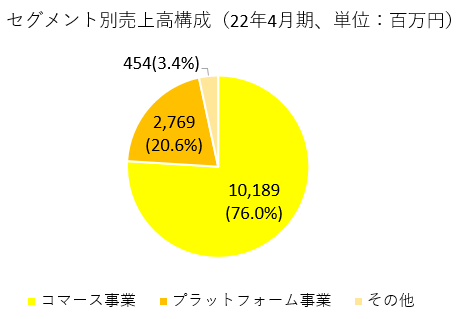

報告セグメントはコマース事業、プラットフォーム事業の2つ。その他は既存の両事業に明確に分類できない新たなサービス。

2023年4月期より報告セグメントの一部を変更している。変更後の報告セグメントの区分によった場合の当連結会計年度の報告セグメントごとの売上高、利益等のより詳細な金額に関する情報は現在算定中。

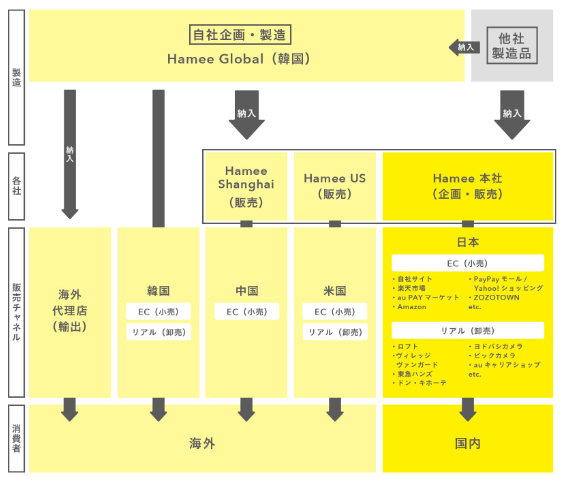

(1)コマース事業

モバイルアクセサリーを中心とした雑貨等の企画・製造(ファブレスメーカー)及び仕入を行い、一般消費者へのインターネット通信販売(小売)や大手雑貨量販店・大手家電量販店等への卸売を行っている。インターネット通信販売は、国内に加え、海外子会社を通して、一般消費者向けの現地ECサイト運営や海外ECショッピングモール等への出店(越境EC)も行っている。

①販売チャネル

◎国内インターネット通信販売(小売)

自社ドメインサイトに加え、同じタイプの店舗を、楽天やYahoo!等、複数のECサイトに出店している他、コンセプトやターゲットの異なる店舗を同一のモールに出店する等、多店舗展開を進め、一般消費者に向けてモバイルアクセサリー等を販売している。

主力製品のスマートフォンケース「iFace」は、耐衝撃性・機能性に加え特徴的なデザインからモバイルアクセサリー専門ブランドとして認知度は極めて高い。若年層顧客から強く支持されていることから、楽天市場で表彰を受けるなど、収益に大きく貢献している。加えてそのブランド力を活かし、スマートフォンケースに留まらず、財布やワイヤレスイヤホンケースなどへも商品展開を進めている。

店舗運営に当たっては、専門チームがUXの向上に努めている。

商品部(商品開発)、リレーションシップマネジメント部(接客)、WEBマーケティング部(店舗づくり)が一体となった事業展開も強みである。

◎国内卸販売(卸売)

大手雑貨量販店や大手家電量販店を中心にモバイルアクセサリーの卸売を行っている他、EC事業者向けにインターネット卸販売サイトの運営を行っている。小田原本社(神奈川県)の他、東京、大阪に拠点を設け、ラウンダーと呼ばれる実店舗の売場構築を支援する人材を配置し、顧客満足度向上に努めている。また、海外の連結子会社を通じて、各国の実店舗向けの卸販売(一部の国ではEC事業者向け卸販売)を行っている。

◎海外向け販売

韓国、米国では自社ドメインサイトのほか、ECショッピングモールなどに出店。中国では越境ECプラットフォーム「天猫国際」のほか、淘宝網と小紅書にも出店し、それぞれ一般消費者向けにインターネット販売を展開している。

②商品企画・展開

時代のニーズに合わせた多種多様な商品展開が可能である。

中でも、同事業の主力製品である「iFace」においては、自社で企画・製造・販売を完結できる体制の構築を目指し、2019年10月に連結子会社Hamee Koreaが、韓国企業JEI DESIGN WORKS Inc.(JDW社)の運営する製品製造事業(ブランド企画・デザイン企画人材含む)を譲受した。JDW 社は、韓国国内の企業からプロダクトデザインを受託するなどブランド創出に関する豊富なノウハウを保有し、iFace シリーズの主要な仕入先の一社でもあった。

この譲受及び生産集約により、Hameeグループの自社生産比率は約60%まで上昇。目的としていたグローバルに展開できるプロダクトの創出と商品の製造原価低減を実現している。

このほか、取扱商品について多くのEC店舗における販売状況を分析することで、売れ筋商品をリアルタイムに把握し、商品仕入・企画に活用することが可能である。

③コマース事業の競争力の源泉

同事業の競争力の源泉は、自社開発の業務マネジメントプラットフォーム「ネクストエンジン」の活用による効率的なオペレーションを中心とした「ECノウハウの最大化」、国内外・EC・リアルで展開する「多様な販売チャネル」、消費者の声をスピーディーに商品企画へ反映する「サプライチェーンマネジメント」、「iFaceブランドを活用した成長」など。iFaceの成長過程で獲得したブランドマネジメント力を活用し新ブランドの立ち上げも進めている。

こうした競争力により国内コマース事業は過去20年に亘り増収トレンドを維持している。

(同社資料より)

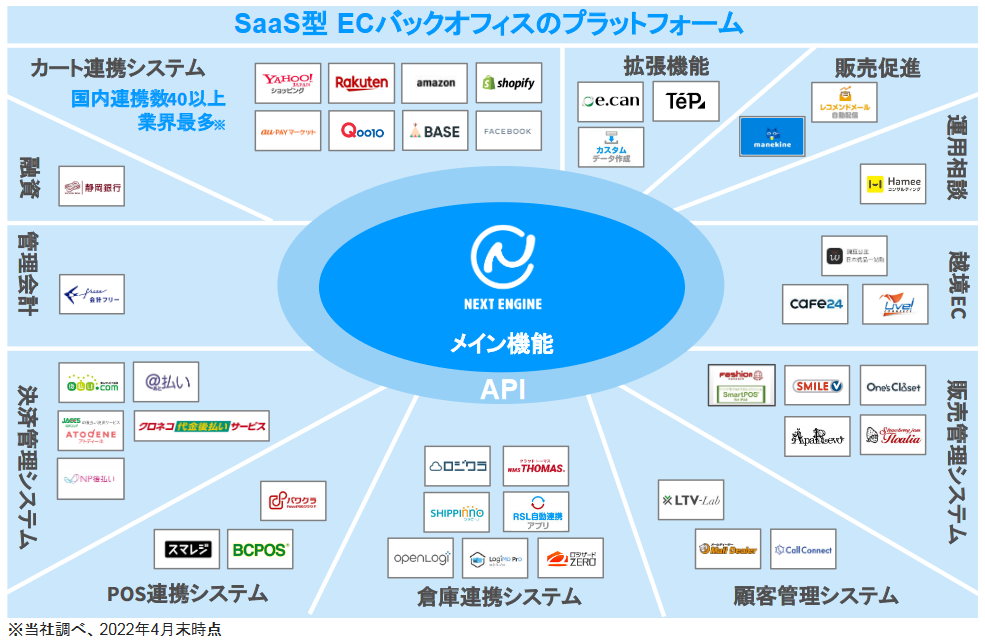

(2)プラットフォーム事業

EC事業者向けに、ネットショップ運営に係る日々の業務を可能な限り自動化すると同時に、モール横断型で複数店舗の受注処理や在庫状況を一元管理できるクラウド型(SaaS)業務マネジメントプラットフォーム「ネクストエンジン」を開発・提供している。

また、連結子会社Hameeコンサルティング株式会社において、EC事業者向け販売支援コンサルティングを提供している。

①ネクストエンジン概要

同社自身によるEC商品販売事業のために開発したシステムを社外に提供したものであり、現在も当社コマース事業を支える基幹システムとして活用し、同事業からのフィードバックを踏まえながら継続的な改良を行っている。

メール自動対応、受注伝票一括管理、在庫自動連携、商品ページ一括アップロード等のメイン機能(標準仕様)を有し、ネットショップ運営の業務プロセスの自動化を進め、EC事業者の経営効率向上を支援する。ネットショップのルーティーン業務を可能な限り自動化すると共に、自社ネットショップや大手ネットモール等、異なるインターネットショッピングモールに出店した複数のネットショップの一元管理や複数のネットショップの在庫数表示の同期が可能である。

「ネクストエンジン」の基本料金は、ユーザーであるEC事業者の受注件数に応じた従量課金制(ユーザーの事業規模に応じた料金体系)。また、専用サーバープランやカスタマイズ(ネクストエンジンオーダーメイド)等のサービスもあり、この場合は顧客毎に個別料金を適用している。ネクストエンジン上の各種アプリについては、アプリによって異なる(無料、定額料金制、従量課金制)。

2013年12月に「ネクストエンジン」のAPI(Application Programming Interface、※)を公開した事で、ネクストエンジン」のプラットフォーム化が実現した。プラットフォーム化により、自社及び外部ディベロッパーが開発した各種アプリとの連携(機能拡張)や外部サービスとのデータ連携が容易になり、以後、様々な機能をもつアプリとの連携で継続的に付加価値を追加し競争優位性につなげている。

※API

あるコンピュータプログラム(ソフトウェア)の機能や管理するデータ等を、外部の他のプログラムから簡単に呼び出して利用できるようにするインターフェイスのこと。

②ネクストエンジンの強み

同社がECを運営する中で、「もっと業務を楽しくしたい」という現場の声から生まれたサービスであり、実際のEC運営におけるニーズを的確に反映させることができている。

また、「アプリ」で機能をカスタマイズ・追加することが可能であり、事業規模や社会環境が変化しても利用可能な仕組みとなっている。

こうした点が高く評価され、幅広い業界で導入されており、契約者数は業界No.1(同社調べ)である。

22年4月期末の総契約数は前期末比678社増の5,417社、利用店舗数41,595店(同5,591店増、いずれも自社調べ)。

(同社資料より)

(3)新規事業(その他セグメント)

主要2事業の強み・能力を活かしイノベーティブな新規事業の創出に取り組んでいる。これら新規事業は既存事業の進化・成長を側面支援する役割も担っている。

①Hameeふるさと納税支援サービス

クラウド(SaaS)型ECプラットフォーム「ネクストエンジン」の提供に加え、自治体からの要望に応え、寄附申込管理、納税関連書類の発送、問合せ受付など、寄附申込後の煩雑な業務や問い合わせ対応などもサポートしている。

同社が20年以上のEC運営経験で培ったノウハウにより、「一元管理」と「自動化」による業務フロー改善や問い合わせ対応などの「ファン・リピーター作りのお手伝い」までを提供している。

②Hamic POCKET

子供がスマートフォンを持つ際、親は、一定の機能制限を有する安心な機能設計、安全確保機能などを希望する。一方実際に持つ子供は多様なアプリや周囲に自慢したくなるようなデザインを望んでいる。

Hamic POCKETはスマホデビューする前の、小学生のためのプレスマホ®。

「専用アプリによる安全なコミュニケーション機能」「アプリの利用時間、履歴確認機能」「GPS位置情報確認」「防犯ブザー機能」など安心・安全を確保する機能を持ちつつ、Google Playからのアプリダウンロードが可能で、デザイン性の高い「iFace」を使用することで、使用する子供のニーズにも対応している。

③RUKAMO

企業が製造したが販売されることなく捨てられてしまう商品を、社会に循環させるための仕組みをデザインし、長く愛されるモノが循環する経済の実現を目指す事業である。 サステナビリティをテーマに、リサイクル業者とも協働して廃棄物を減らす取り組みを推進している。

2.2022年4月期決算概要

【2-1 連結業績】

|

21/4期 |

構成比 |

22/4期 |

構成比 |

前期比 |

予想比 |

|

|

売上高 |

12,363 |

100.0% |

13,413 |

100.0% |

+8.5% |

-4.2% |

|

売上総利益 |

7,561 |

61.2% |

8,521 |

63.5% |

+12.7% |

– |

|

販管費 |

5,382 |

43.5% |

6,319 |

47.1% |

+17.4% |

– |

|

営業利益 |

2,179 |

17.6% |

2,202 |

16.4% |

+1.0% |

-2.1% |

|

経常利益 |

2,148 |

17.4% |

2,329 |

17.4% |

+8.4% |

+3.6% |

|

当期純利益 |

1,556 |

12.6% |

1,743 |

13.0% |

+12.0% |

+8.2% |

* 単位:百万円

増収増益、売上高・営業利益は予想を下回る。

売上高は前期比8.5%増の134億13百万円。両事業とも堅調に推移。中でも海外コマース、ネクストエンジンが牽引した。

営業利益は同1.0%増の22億2百万円。収益性の高いEC及びプラットフォーム事業の伸長により売上総利益は同12.7%増加し、粗利率も2.3ポイント上昇。新規事業投資による販管費増加を吸収して、増益を達成した。

売上・利益とも予想を下回った。堅調な業績を踏まえ、配当予想は当初の20.50円/株から2.00円/株増配の22.50円/株に修正した。配当性向は20.5%。

【2-2 セグメント別動向】

|

21/4期 |

構成比・利益率 |

22/4期 |

構成比・利益率 |

前期比 |

予想比 |

|

|

コマース事業 |

9,726 |

78.7% |

10,189 |

76.0% |

+4.8% |

-3.4% |

|

プラットフォーム事業 |

2,307 |

18.7% |

2,769 |

20.6% |

+20.0% |

+0.7% |

|

その他 |

329 |

2.7% |

454 |

3.4% |

+37.9% |

-35.1% |

|

連結売上高 |

12,363 |

100.0% |

13,413 |

100.0% |

+8.5% |

-4.2% |

|

コマース事業 |

2,498 |

25.7% |

2,186 |

21.5% |

-12.5% |

-14.2% |

|

プラットフォーム事業 |

954 |

41.4% |

1,144 |

41.3% |

+19.8% |

+9.0% |

|

その他 |

-273 |

– |

-231 |

– |

– |

– |

|

調整額 |

-1,000 |

– |

-897 |

– |

– |

– |

|

連結営業利益 |

2,179 |

17.6% |

2,202 |

16.4% |

+1.0% |

-2.1% |

* 単位:百万円

(1)コマース事業

増収減益。

*コマース事業内訳

|

22/4期 |

前期比 |

|

|

EC(小売) |

5,902 |

+7.5% |

|

リアル(卸売) |

4,326 |

+9.3% |

* 単位:百万円。リアル(卸売)は連結調整前。

国内事業

前期のiPhone SE2発売等の要因もなく、厳しいスタートとなったものの、9月における新型iPhone商戦においては、iFaceシリーズを中心とした新製品のリリースも順調に進んだ。市場動向を的確にとらえた販売・マーケティング施策が功を奏し、前期を超える水準で推移。改めてiFaceのブランド力の高さが証明された。

小売では、「楽天ショップ・オブ・ザ・イヤー2021」スマートフォン・タブレット・周辺機器ジャンル大賞を3年連続で受賞した。

卸販売では新規キャリアとの本格取引開始等、それぞれの販路においても今後に繋がる実績を残すことができた。

第4四半期(2-4月)においては、コロナ禍における行動制限期間が新生活商戦期間にまで延長されたため、小売は前期を下回って推移した。一方で4月に入りリアル消費が回復して卸販売は勢いを取り戻すことができた。

卸販売と小売の2つの販売チャネルをバランス良く維持し、iFaceという強いブランドを維持する事業の安定した収益性を示すことができた。iFaceは今年で発売から10周年を迎え、今後も主力ブランドとして成長を追求する。

当期より開始したゲーミングアクセサリー事業は、上半期においては世界的な半導体不足等の供給不足によって需要に対応できない状況が続いたが、下半期より供給が回復し、順調に立ち上がった。第3四半期に立ち上げたコスメティクス事業は、当面はマーケティング、ブランディング施策を積極的に行っていくため、投資が先行する状況が続く。コマース事業の卸販売等の販売チャネルを活かした販路を拡大しつつあり、翌年度に繋げていく。

海外事業

最大の市場である米国において、従前より取り組んでいたEC販売に関する組織力強化により各種EC販売施策が功を奏し、オタマトーンを中心とする売上増につながった。また、組織力の成長により米国市場へローカライズ商品展開が可能となり、キャラクター展開されたスクイーズを中心に販売が好調に推移した。それに伴い、iFaceを中心とするテックアクセサリーの展開も加速した。

(2)プラットフォーム事業

増収増益。

*プラットフォーム事業内訳

|

22/4期 |

前期比 |

|

|

売上高 |

2,769 |

+20.0% |

|

ネクストエンジン |

2,306 |

+17.1% |

|

Hameeコンサルティング |

462 |

+36.9% |

|

営業利益 |

1,144 |

+19.8% |

|

ネクストエンジン |

1,134 |

+18.1% |

|

Hameeコンサルティング |

9 |

– |

* 単位:百万円

◎ネクストエンジン

コロナ禍によるEC特需のあった前期と比較するとユーザー獲得のペースは落ち着きをみせたものの、継続的にカスタマーサクセス活動を強化した結果、9月には契約社数5,000社を達成し、コロナ禍前と比べ獲得数は引き続き高水準で推移している。サーバー運用の効率化及び安定稼働のためのインフラ投資により利益率に影響が出ているものの、それを上回る契約社数の獲得に伴う増収により営業利益も2桁の増益となった。

<主要KPIの概況>

*契約社数

前期末の契約社数は5,417社で前期末比678社増加。

*GMV(流通取引総額)

年間GMVは前期比19.0%増の11,235億円と1兆円を突破。契約社数の増加に伴い順調に拡大している。

*解約率

前期の通期解約率は0.91%と、引き続き低位で安定して推移した。カスタマーサクセス活動の強化により更なる改善を目指す考えだ。

*ARPU

22年3月期の年平均ARPU(各四半期期間において算出したARPUの単純平均)は、前期比1.2%減の36,095円。

*LTV(Lifetime Value)

22年3月期の平均LTV(ARPU÷解約率で算出)は、前期比5.2%減の4004千円。

◎コンサルティング

増収増益。

大手顧客とのECコンサルティング契約を継続的に獲得することができ、売上のベースが大きく伸びたことに加え、注力領域

として下半期より新たに事業部として立ち上げた新規店舗制作やリニューアル等の制作案件が加わった。

(3)その他事業

増収、損失縮小。

ふるさと納税事業は、期首より取り組んでいる返礼品や返礼品事業者の新規開拓を中心とした営業活動や、ネクストエンジンの活用や機能強化、自治体のポータルサイトのコンバージョンや改修、広告製作等のフロントサイドに関する取り組みを強化したことに加え、ふるさと納税市場の拡大もあり、大幅な増収増益。

Hamic POCKETは、期初より販売を開始していたHamic Pocketのバッテリー課題を解決するため、2022年2月に電池容量を大きくしたHamic Pocket Lの販売を開始したが、自社によるスマートフォンの開発・製造は難易度が高く、ユーザーの期待に見合ったプロダクトが出せていない。年度ごとに投資上限を設定した上で、その範囲内で引き続き開発を継続する。

【2-3 財政状態及びキャッシュ・フロー(CF)】

◎財政状態

|

21年4月 |

22年4月 |

増減 |

|

21年4月 |

22年4月 |

増減 |

|

|

流動資産 |

6,456 |

8,158 |

+1,701 |

流動負債 |

1,746 |

2,232 |

+486 |

|

現預金 |

3,354 |

4,025 |

+671 |

仕入債務 |

208 |

173 |

-35 |

|

売上債権 |

1,590 |

1,667 |

+76 |

短期有利子負債 |

60 |

543 |

+483 |

|

たな卸資産 |

973 |

1,443 |

+470 |

固定負債 |

64 |

32 |

-31 |

|

固定資産 |

1,882 |

2,359 |

+477 |

長期有利子負債 |

43 |

– |

-43 |

|

有形固定資産 |

619 |

1,212 |

+593 |

負債合計 |

1,810 |

2,265 |

+454 |

|

無形固定資産 |

603 |

457 |

-146 |

純資産 |

6,528 |

8,252 |

+1,724 |

|

投資その他の資産 |

659 |

690 |

+31 |

利益剰余金 |

5,612 |

7,198 |

+1,585 |

|

資産合計 |

8,338 |

10,518 |

+2,179 |

負債純資産合計 |

8,338 |

10,518 |

+2,179 |

* 単位:百万円

現預金、有形固定資産増加などで資産合計は前期末比21億79百万円増の105億18百万円。短期借入金の増加などで負債合計は同4億54百万円増加の22億65百万円。利益剰余金の増加で純資産は同17億24百万円増の82億52百万円。

自己資本比率は前期末より0.5ポイント上昇し77.6%となった。

◎キャッシュ・フロー(CF)

|

21/4期 |

22/4期 |

増減 |

|

|

営業キャッシュ・フロー |

1,941 |

1,186 |

-754 |

|

投資キャッシュ・フロー |

-412 |

-886 |

-474 |

|

フリーキャッシュ・フロー |

1,529 |

299 |

-1,229 |

|

財務キャッシュ・フロー |

-1,736 |

298 |

+2,034 |

|

現金及び現金同等物期末残高 |

3,354 |

4,025 |

+671 |

* 単位:百万円

棚卸資産の増加などで、営業CF、フリーCFのプラス幅は縮小。短期借入金の増加で財務CFはプラスに転じた。

キャッシュ・ポジションは上昇した。

3.2023年4月期業績予想

【3-1 連結業績予想】

|

22/4期 |

構成比 |

23/4期(予) |

構成比 |

前期比 |

|

|

売上高 |

13,413 |

100.0% |

15,932 |

100.0% |

+18.8% |

|

営業利益 |

2,202 |

16.4% |

2,293 |

14.4% |

+4.1% |

|

経常利益 |

2,329 |

17.4% |

2,295 |

14.4% |

-1.5% |

|

当期純利益 |

1,743 |

13.0% |

1,575 |

9.9% |

-9.6% |

* 単位:百万円

増収、営業増益予想

売上高は前期比18.8%増の159億32百万円、営業利益は同4.1%増の22億93百万円の予想。

コマース事業は増収減益、プラットフォーム事業は増収増益を見込む。

配当は、前期と同じく22.50円/株を予定。予想配当性向は22.7%。

【3-2 セグメント別動向】

|

22/4期 |

構成比・利益率 |

23/4期(予) |

構成比・利益率 |

前期比 |

|

|

コマース事業 |

10,189 |

76.0% |

12,311 |

77.3% |

+20.8% |

|

プラットフォーム事業 |

2,769 |

20.6% |

3,620 |

22.7% |

+30.7% |

|

その他 |

454 |

3.4% |

– |

– |

– |

|

連結売上高 |

13,413 |

100.0% |

15,932 |

100.0% |

+18.8% |

|

コマース事業 |

2,186 |

21.5% |

2,026 |

16.5% |

-7.3% |

|

プラットフォーム事業 |

1,144 |

41.3% |

1,407 |

38.9% |

+23.0% |

|

その他 |

-231 |

– |

– |

– |

– |

|

調整額 |

-897 |

– |

-1,139 |

– |

– |

|

連結営業利益 |

2,202 |

16.4% |

2,293 |

14.4% |

+4.1% |

* 単位:百万円。2023年4月期において報告セグメントを修正するため、「その他」の業績予想値を「-」としている。

4.中期経営計画 2022/5-2025/4

2023年4月期を初年度とする3か年の中期経営計画を策定・発表した。

【4-1 前中期経営計画の振り返り】

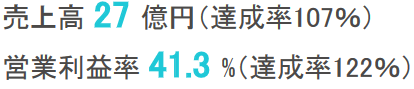

(1)事業の数値目標

グループ全社、各事業について以下の目標を掲げていた。新規事業の売上高以外は概ね達成した。

(2022年4月期 数値目標)

①グループ全社

セグメント毎に達成度合いや課題の進捗はあるが、プラットフォームセグメントが大きく成長したことにより連結全体を牽引した。

コマース事業も売上高は目標を達成し、既存事業(スマートフォンアクセサリ―)では利益率を大幅に改善した。主力2事業の成長が新規事業における進捗をカバーし、総合的に達成と判断している。

②コマース事業

ストック型ビジネスへの転換には課題は残ったものの、売上高は目標を達成した。営業利益率についても、2022年4月期はコスメ事業の新規事業投資により営業利益率は目標を下回ったものの、既存事業であるモバイルライフ事業はiFace製造機能取得等の利益率改善を行い、2021年4月期には23.7%と目標を上回り、利益体質を強化できた。

iFaceはFirst classに加えReflectionを柱として確立し、更にコスメティクスへの展開もスタートさせた。事業全体ではゲーミングアクセサリーへも拡張し、より事業基盤を強化した。

③プラットフォーム事業

さらなる事業成長に向けたカスタマーサクセスフローの精緻化とコールセンターBPOの安定稼働に注力し、契約社数は目標をほぼ達成した。外部環境の変化もあり売上高は目標を達成し、営業利益率は、サーバー投資を強化しつつ、固定費コントロールを行い41%と目標を大きく上回った。

Hameeコンサルティングも大手顧客を中心に契約獲得を推進し、売上を大きく伸長させ、連結全体を大きくリードした。

④新規事業

経験のないスマートフォン(Hamic)の立ち上げは想定以上に困難だった。今後投資上限内で次世代の製品開発に注力していく。ふるさと納税事業においては市場拡大する中、新規自治体の契約獲得、寄付額増加に対する各種取り組み(返礼品や返礼品事業者の新規開拓を中心とした営業活動、自治体のポータルサイトのコンバージョンや改修等)やネクストエンジンのノウハウを徹底活用する事でオペレーションの自動化を強化した結果、目標を大きく上回る事業に成長した。

(2)配当性向

グループ全体の達成度合いを総合的に考慮した結果、中期経営計画を達成したと判断し、22年4月期の予想配当を22.50円/株とした。予想配当性向は22.7%。21年4月期の10.2%から大幅な上昇となる。

【4-2 中期経営計画 2022/5-2025/4】

(1)環境認識

以下のような過去・現在の事業環境認識から、今後の進むべき道を示している。

(これまで)

携帯電話のストラップ専門のECとしてスタートしたコマース事業を祖業としており、同事業においてEC店舗を運営する上で生じた様々な課題を解決するために生み出したサービスが、プラットフォーム事業のネクストエンジン

ネクストエンジンは、コマース事業というEC運営の現場から生まれたという点が、他社サービスとの最大の差別化要素となっているが、一方で顧客からの信頼に基いて多くのユーザーに利用してもらうことで、自社以外のEC運営ノウハウも取り込むことが可能となり、コマース事業とプラットフォーム事業の相互のシナジーを発揮しつつグループ全体の成長を実現してきた。。

(現在)

プラットフォーム事業におけるネクストエンジンのユーザー数は5,400社を越えており、多種多様な商材の流通、様々な規模のEC事業者のビジネスを支えるインフラへと成長している。引き続きコマース事業はネクストエンジンのユーザーではあるものの、もはや単一企業の課題解決によってサービス自体の機能向上を実現するという観点は薄れ、5,400社以上のユーザー、さらにその先には日本全てのEC事業者の課題解決に向けたサービス開発が求められていると考えている。

一方で、コマース事業においても、当初は他社商品の仕入販売が中心だったのに対し、現在では販売額全体の約9割を自社製品が占めている。グループ内に製品の企画・開発・製造機能を有し、サプライチェーンの上流から下流まで全てを自社で完結することができるビジネスモデルに進化している。

(CXへ)

これらを踏まえプラットフォーム事業、コマース事業ともに、それぞれ成長フェーズが大きく変化したと認識している。

そのため、二つの事業が一つの組織として成長する過程で、管理業務の複雑化や非効率化、単一の人事制度による社員モチベーションの維持向上の難しさなど、様々な課題が生じるものと考えている。

同社はミッション「クリエイティブ魂に火をつける」を掲げているが、それは、Hameeのメンバー一人一人が、高い熱量を維持し続けられる環境を作ることで達成されると考えており、超長期的にミッションを維持、実現していくためにはプラットフォーム事業の分社化が必要であるとの結論に至った。

(2)施策

①100%子会社 NE株式会社へプラットフォーム事業を承継

会社分割により100%子会社のNE株式会社にプラットフォーム事業を事業承継することとした。

効力発生日は2022年8月1日の予定。第24回定時株主総会の承認を前提としている。

分社化の具体的な効果としては、それぞれの組織のスリム化による、機動的かつ柔軟な意思決定の実現が可能になる点を期待している。

一般的には分社化によってグループとしての一体感が失われるというケースも皆無ではないが、「クリエイティブ魂に火をつける」を共通のミッションとして、また、それに強く結びつくカルチャーをグループ全体で持ち続けることで、引き続き一体感を持って成長力を維持していきたいと考えている。

②報告セグメントの修正

分社化を機に、新しい経営体制に則り、2023年4月期より報告セグメントを修正する。

(同社資料より)

Hamicはコマース事業に、ロカルコ(ふるさと納税)・RUKAMOはプラットフォーム事業に属する。

NEコリア(ネクストエンジンコリア)は今後、韓国EC市場に適したサービスをHamee Globalの元で独自に開発・発展しながら、新たなサービス形態を模索するため、コマースセグメントに属する。

③監査等委員会設置会社へ移行

分社化と同時に、コーポレートガバナンス・コードの対応に伴い、社外取締役要件等が厳格化されており、これに対する対応の一つとして、監査等委員会設置会社へ移行した。コーポレートガバナンス・コードに即した体制とするとともに、取締役会及び取締役の役割、社外取締役の役割、社長以下執行役員の役割を見直し、社長以下執行役員に権限を委譲することで、より現場に即した機動的な会社運営の実現を可目指す。

(3)各セグメントにおける取り組み

(3)-1 コマースセグメント

以下の4事業を主力事業とする。

(同社資料より)

①中期経営戦略

国内市場及びスマートフォンアクセサリー領域に依存した状況は大きな課題と認識している。

これに対処するべく以下の強みを活かしたと、カテゴリー拡張、新規事業創出を積極的に展開する。

*強み

①EC運営ナレッジ

②自社で企画・開発・製造を行い卸販売、EC小売の2つの販売チャネルをバランス良く保持しているサプライチェーン

③認知度の高いiFaceブランド

新しい経営戦略として、以下の3つを挙げている。

1.New Business戦略(カテゴリー拡張・新規事業創出)

2.DX・SX戦略

3.グローバル戦略(海外売上シェア拡大)

1.New Business戦略:カテゴリー拡張と新規事業創出による新たな顧客接点の獲得

既存事業(スマートフォンアクセサリー)で培った強みを活かせる領域で、カテゴリー拡張、新規事業創出を積極的に行う。

スマートフォンアクセサリーを中心としたモバイルライフ事業をベースの事業として、コスメブランドByURを中心としたコスメティクス事業、ゲーミングモニターブランドPixioを中心としたゲーミングアクセサリー事業を注力事業として投資を実施。それ以外の領域に関しても、社内新規事業創出制度やM&Aを通じてカテゴリー拡張、新規事業創出に取り組む

2.DX・SX(サステナビリティ・トランスフォーメーション)戦略:顧客接点連携・強化、成功再現性向上、持続的成長の実現

カテゴリー拡張、新規事業創出によって増加した顧客とのタッチポイントを、デジタルで強く長く繋がり、それらを連携させてさらに収益が生み出せるよう、事業全体のDXに取り組む。

強みである上流~下流までのサプライチェーンの自社コントロールをさらに強化し、各機能ごとに顧客ニーズを的確に反映できるような改善サイクルを生み出せるよう組織全体でDXを進める。

モノづくりには必ず発生してしまう、不稼働在庫を極力削減するサプライチェーンの構築や、自社プラスチック製品の再利用の仕組みの構築といったSXにも取り組み、収益安定性、成功再現性、持続成長可能性を向上させる。

3.グローバル戦略:海外売上増加による国内市場依存からの脱却

国内市場依存からの脱却を図るため、日本と韓国で培った経営ノウハウ・資源を活かし、Hamee Globalが主軸となって主にアメリカ市場をターゲットに海外販売シェアの拡大を図る。

アメリカでは、低反発玩具(スクイーズ等)、音楽玩具(オタマトーン)を現地向けに企画・開発を行い、小売、卸販売を拡販しつつ、自社企画商品であるiFaceを中心としたスマートフォンアクセサリーを展開する。3年後の海外販売シェア20%を目指す。

②各事業の戦略

◎モバイルライフ事業

*販売戦略

新規ユーザーとの接点を増やす事を目的として、ECにおいては未出店モールであるメルカリショップへの新規出店を行う。

卸売においては現在スマホケースを取り扱っていない企業の開拓のほか、未開拓カテゴリーへの挑戦を目的としたインサイドセールスの強化などに取り組む。「新規開拓Unit」を立ち上げ、ターゲティングから初回商談まで管理・実行する。

*商品戦略

「タブレットケース」「モバイルバッテリー」「PCケース」「AirPodsケース」等、商品化出来ていない空白カテゴリーに対してiFaceを中心に商品展開を加速する。

◎ゲーミングアクセサリー事業

*多店舗展開による認知度向上・売上拡大

Hameeが持つECノウハウを活かし、多店舗展開を加速、新規出店を行う。22年5月にはPaypayモールに出店を行った。その他モール・自社店舗も順次展開する。多店舗展開により顧客接点を拡大することで、ブランドの認知度向上および売上拡大を図る。

*展開アイテムのカテゴリー拡張

WEBカメラ、キャプチャーカード、ライブコンテンツ作成コントローラースイッチャー等、ハイクオリティのストリーミングギア

を展開し、ゲーミングアイテムの総合ブランドを目指す。

その他、SNSマーケティングの展開、自社公式サイトのリニューアル、eスポーツへの関与などを進める。

◎コスメティクス事業

*商品展開による事業拡張

現状のベースメイクカテゴリを皮切りに、スキンケア、カラーメイク、ヘアケアなどのカテゴリーへ事業拡張を行い安定性の高いポートフォリオを構築する。

直近では現行のベースメイクでのコンセプトである「毛穴管理」を活かし、スキンケアラインを中心に展開する予定である。

◎グローバル事業

コロナ禍の影響により、アメリカでは有料動画サービスやテレビなどの利用率が上昇し、アニメ市場が急成長している。

ライセンス商材の拡充を図る。

③-2 プラットフォームセグメント

以下の3事業を主力事業とする。

(同社資料より)

①中期経営戦略

「強固な顧客基盤」と「好循環なビジネス構造」を実現

◎ネクストエンジン事業

ネクストエンジンは主としてEC流通額・中規模事業者に対して支持されているサービスである。強固な顧客基盤の構築が同事業の更なる成長の鍵となるが、コロナ禍においてEC流通額・小規模事業者が広がりを見せているところに着目し、今後3年間、小規模事業者向けにサービスを拡張・強化し、総契約社数の大幅拡大を目指す。

小規模事業者の興味関心は経営上の至上命題である「売上拡大」と「EC知識ナレッジ」と想定し、小規模事業者向けにサービス/機能拡張及び、ネクストエンジンコミュニティの形成に注力し、強固な顧客基盤を構築する。

「売上拡大」は小規模事業者のみならず中規模事業者であっても同様の課題を持っており、そうした顧客基盤に対して、コンサルティング事業による制作、ECコンサルティング等を提供する。

加えて、ネクストエンジンの初期設定代行をコンサル事業が行う等シナジーを更に追求し、「好循環なビジネス構造」の実現を目指す。

これらを実現させるため、2022年9月1日にNE(株)がHameeコンサルティング(株)を吸収合併し、EC事業者の各経営課題に対応できる一体化されたサービスフローを構築し、更なる顧客基盤拡大を目指す。

◎コンサルティング事業

クライアント対応の組織的な平準化やチャットコンサル導入等により、コンサルティングのリソースの効率化を推進する。

また、近年成長が加速しており前期に事業化した設計機能(ECサイト構築案件等)を強化し、設計(単発受注)からECコンサルティング契約(ストック)への導線強化していくことで、コンサルティング事業全体の成長を加速する。

ネクストエンジン設定代行を入口としたコンサル契約で、ロングタームの顧客成長伴走を提供する企業を目指す。

◎ロカルコ事業

継続的な営業強化による新規自治体の獲得や取扱サイト数の増加、返礼品や返礼品事業者の新規開拓等により寄付額増加を目指す。

また個人版ふるさと納税以外の取り組みを模索し、地方創生に対する新たな取り組みを検討する。

(4)数値目標

①全社

25年4月期の目標は、売上高248億円、営業利益54億円。トップラインは年率2割の成長、営業利益率は20%超を目指す。

(同社資料より)

②コマースセグメント

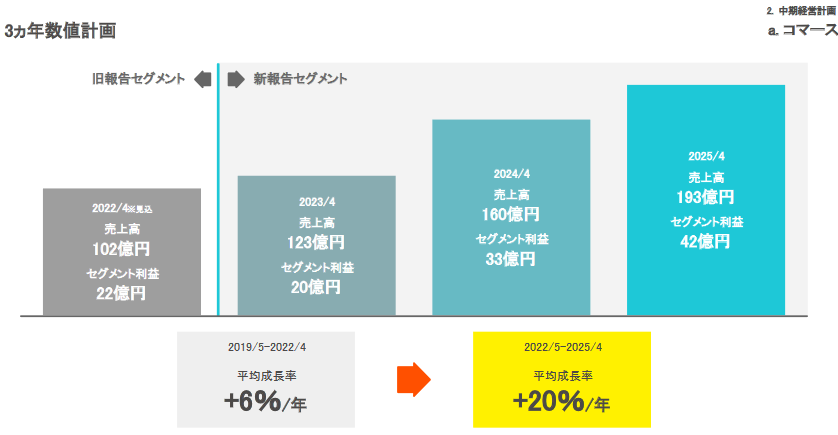

3年間のCAGRは前中計期間の6%から20%へ大きく上昇する。

(同社資料より)

(詳細)

|

23/4期(計画) |

24/4期(計画) |

25/4期(計画) |

CAGR |

|

|

国内コマース |

10,000 |

12,790 |

15,538 |

+24.7% |

|

モバイルライフ |

8,580 |

9,399 |

9,872 |

+7.3% |

|

ゲーミングモニター |

720 |

900 |

1,125 |

+25.0% |

|

コスメ |

700 |

2,491 |

4,541 |

+154.7% |

|

海外子会社合計 |

2,311 |

3,282 |

3,845 |

+29.0% |

|

売上高合計 |

12,311 |

16,072 |

19,383 |

+25.5% |

|

国内コマース |

1,110 |

1,730 |

2,155 |

+39.3% |

|

(利益率) |

11.1% |

13.5% |

13.9% |

– |

|

モバイルライフ |

1,723 |

2,051 |

2,171 |

+12.3% |

|

(利益率) |

20.1% |

21.8% |

22.0% |

– |

|

ゲーミングモニター |

8 |

108 |

202 |

+402.5% |

|

(利益率) |

1.1% |

12.0% |

18.0% |

– |

|

コスメ |

-134 |

-116 |

46 |

– |

|

(利益率) |

– |

– |

1.0% |

– |

|

新規事業投資 |

-312 |

-156 |

-108 |

– |

|

機能部署費用 |

-175 |

-156 |

-156 |

– |

|

海外子会社合計 |

916 |

1,609 |

2,133 |

+52.6% |

|

(利益率) |

39.6% |

49.0% |

55.5% |

– |

|

セグメント利益合計 |

2,026 |

3,339 |

4,288 |

+45.5% |

|

(利益率) |

16.5% |

20.8% |

22.1% |

– |

*単位:百万円。CAGRは23/4期から25/4期までの2年間の年平均成長率、同社資料を基にインベストメントブリッジが計算。利益率は同社資料を基にインベストメントブリッジが計算。

コスメ事業は23/4期、24/4期は先行投資で損失見込みだが、25/5期に黒字に転換し、29/3期までに売上高約92億円、営業利益約15億円を目指す。

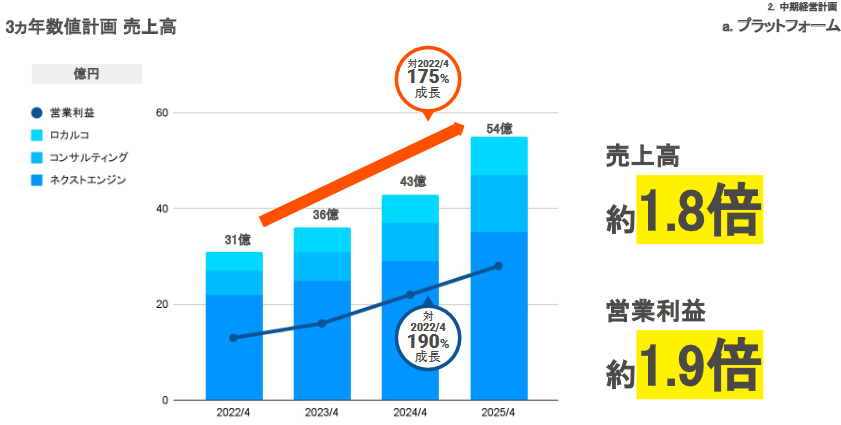

③プラットフォームセグメント

3年間のCAGRは20.3%増。

(同社資料より)

(主要KPI)

|

22/4期(実績) |

25/4期(計画) |

伸び率など |

|

|

契約社数 |

5,417社 |

8,756社 |

+61.6% |

|

ARPU |

36,095円 |

36,095円 |

維持以上 |

|

解約率 |

0.91% |

1%以下 |

低位安定 |

(詳細)

|

23/4期(計画) |

24/4期(計画) |

25/4期(計画) |

CAGR |

|

|

ネクストエンジン総契約数 |

6,160 |

7,231 |

8,756 |

+19.2% |

|

売上高合計 |

3,623 |

4,349 |

5,441 |

+22.6% |

|

ネクストエンジン事業 |

2,530 |

2,922 |

3,501 |

+17.6% |

|

コンサルティング事業 |

612 |

825 |

1,157 |

+37.5% |

|

ロカルコ事業 |

481 |

602 |

783 |

+27.6% |

|

営業利益 |

1,407 |

2,000 |

2,524 |

+33.9% |

|

(利益率) |

38.8% |

46.0 % |

46.4% |

– |

*単位:百万円。CAGRは23/4期から25/4期までの2年間の年平均成長率、同社資料を基にインベストメントブリッジが計算。利益率は同社資料を基にインベストメントブリッジが計算。

(5)財務戦略(配当政策)

利益成長に応じて株主への利益還元を行う。配当性向は20%以上を維持する。

一方で、大きな損益や外部環境の変化が無い限り、原則DPSを維持もしくは向上させ安定配当を目指す。

|

23/4期 |

24/4期 |

25/4期 |

|

|

営業CF |

25 |

41 |

55 |

|

成長余力 |

21 |

35 |

46 |

|

株主還元 |

3 |

5 |

8 |

*単位:億円

強力な営業CF創出力をベースに、成長を追求しつつ株主還元を拡大させる。

(6)ESG

ESGそれぞれについてマテリアリティを特定し、リスクの低減と事業機会の創出により社会課題の解決と企業価値の向上を目指していく。

(同社資料より)

5.今後の注目点

新規事業がHamic POCKETの進捗遅れから売上未達だったものの、主力2事業は堅調で、新規事業のうちのロカルコ事業は大幅な増収増益だったことなどから、前中期経営計画は、総合的に達成できたと会社側は考えている。

これを受けた今回の中計では、売上高のCAGRは前回中計の9%に対し、今回中計では20%を計画している。そのドライバーは、国内外のコマース事業であり、ゲーミングモニター、コスメとも高成長を見込んでいる。また、経営戦略の一つに位置づけている「グローバル戦略」では海外シェア20%を掲げており、海外子会社も年率3割近い成長を遂げる計画だ。

人材確保、Hamic POCKETの立ち上げなど投資も先行するため、今期は前期同様1ケタ台の増益予想だが、まずはトップラインの高成長実現を目指した施策の進捗を、加えて、分社化によりプラットフォーム事業が更に成長スピードをアップすることができるかも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 8名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2021年11月19日)

基本的な考え方

当社グループは、自らのクリエイティブ魂に火をつけ、プロダクト及びサービスを通じて顧客体験価値を最大化し、クリエイティブな炎を燃え上がらせることを体現することを目指し、Mission「クリエイティブ魂に火をつける」を掲げ、企業の継続的な発展と株主価値向上のため、コーポレート・ガバナンスに関する体制の強化と経営理念の推進を経営の最重要課題としております。また、当社では、社外取締役(2名)及び社外監査役(3名)により取締役会の監督機能を高め、経営の健全性・透明性の確保に努めております。

今後も、取締役及び全従業員が法令・定款を遵守し、健全な社会規範のもとにその職務を遂行し、リスク管理、監督機能の強化を図り、経営の健全性・透明性を高めていく所存であります。

<実施しない主な原則とその理由>

【原則4-9】

当社は、株式会社東京証券取引所が定める基準を参考に独立取締役を選任しており、当社独自の判断基準は定めておりません。今後、当社独自の独立性判断基準の策定を検討してまいります。

【原則4-11-1】

当社の取締役会は、当社の各業務の分野に精通した社内取締役及びものづくりに精通した社外取締役で構成されています。

現状において、取締役会の全体のとしての知識・経験・能力のバランスに問題ないものと考えておりますが、具体的方針の策定及び開示に関しては今後の検討課題といたします。

<開示している主な原則>

【原則1-4】

当社では、原則としていわゆる政策保有株式を保有しないことを基本方針といたします。現状において政策保有株式を保有しておりません。

【原則1-7】

当社は、関連当事者取引について、取引を行うこと自体に対する合理性があり、取引条件の妥当性があることが担保され、グループの利益が損なわれる状況にないもの以外は、これを行わないことを基本方針としております。関連当事者との取引を開始する際には、上記内容が担保されているかを慎重に判断し、会社法並びに当社稟議規程、職務権限規程に則り、取締役会決議等の決裁を受けることとしております。また、役員に対し定期的に関連当事者間の取引の有無を確認しており、有価証券報告書で開示しております。

【原則5-1】

当社は、その持続的な成長と中長期的な企業価値の向上に資するため、株主等との建設的な対話を重視しており、代表取締役社長及びIR担当執行役員並びに経営企画部を中心に様々な機会を通じて株主や投資家との対話を持つように努めております。なお、IR担当執行役員の管掌部門に経理・財務部門を含めているため、会計数値の取りまとめと開示資料の作成機能が有機的に連携する体制となっております。

現在のところ、社長が出席する決算説明会を年に2回開催しているほか、四半期決算発表後から次の四半期決算期末までの約1か月半の間国内外の機関投資家とのミーティング(電話取材への対応を含む)を実施するほか、シンガポール、香港等で開催されるIRカンファレンスに参加することで、海外機関投資家との対話も積極的に行っております。ただ、足元では新型コロナウイルス感染症拡大の影響により、決算説明会や海外IRカンファレンス等の中止を余儀なくされておりますが、決算説明の動画配信やオンラインでの海外投資家との面談設定等、代替策を実施しております。

それらの結果は、適宜、取締役会に報告しています。なお、株主との対話に際してはインサイダー情報の漏洩防止を徹底しています。