(4783)日本コンピュータ・ダイナミクス株式会社 IT事業好調持続に今後期待

|

下條 治 社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

情報・通信 |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

598円 |

8,071,068株 |

4,826百万円 |

17.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

2.3% |

9.95円 |

60.1倍 |

490.66円 |

1.2倍 |

*株価は2/26終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2020年3月期実績。DPS、EPSは21年3月期予想。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2016年3月(実) |

13,843 |

382 |

389 |

205 |

23.59 |

10.00 |

|

2017年3月(実) |

15,405 |

347 |

333 |

249 |

30.00 |

12.00 |

|

2018年3月(実) |

16,237 |

783 |

807 |

526 |

66.31 |

14.00 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(実) |

18,390 |

936 |

953 |

648 |

81.62 |

14.00 |

|

2021年3月(予) |

17,600 |

50 |

200 |

80 |

9.95 |

14.00 |

(単位:百万円、円)

*予想は会社予想。

日本コンピュータ・ダイナミクスの2021年3月期第3四半期決算の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年3月期第3四半期決算

3.2021年3月期業績予想

4.中期経営計画「Vision2023」

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期3Q累計は前年同期比4.4%減収、営業損失80百万円(前年同期は5億26百万円の利益)。システム開発事業ではアカウントプラン推進による新領域獲得や会計シェアードサービス等の導入が好調に推移、サポート&サービス事業では保守・運用コストの削減を図る大手顧客からの受注や、生損保の既存顧客で培ったノウハウ活用による同業他社での新規案件獲得などが寄与し、共に増収増益となった。特にサポート&サービス事業においては、採算管理の徹底が浸透し123.8%の大幅な増益となった。一方、パーキングシステム事業が新型コロナウイルス感染症(以下、「感染症」という。)の影響を大きく受けて22.8%減収、8百万円の営業損失(前年同期は6億73百万円の利益)となった。尚、1Qの営業損失1億34百万円に対し2Qは31百万円、3Qは22百万円の営業利益と1Qを除き黒字は確保した。

- 21/3期は前期比4.3%減収、79.0%経常減益を見込む。パーキングシステム事業において、感染症の影響により、駐輪場関連の機器販売が大幅に減少したことに加え、駐輪場の稼働率が再び低下することが予想されるため、売上、各利益は前回予想を下回る見通しとなった。また、1月7日に緊急事態宣言が発出されたことにより、4Qの時間貸駐輪場における売上高の対前年度比を20%の減少と想定している。配当に修正はなく20/3期と同様、14.00円/株(うち上期7.00円/株)を予定。

- 3Q(10~12月)は同社にとっては閑散期にはあるものの、営業利益22百万円と2Q(7~9月)同様に黒字を確保した。一方、4Q(1~3月)は例年は書き入れ時となるが、緊急事態宣言の影響を受ける可能性がある。ただし、昨年4月時のような人の動きや投資が停滞した状況にはなく、影響は軽微にとどまりそうな印象。顧客基盤が安定しているIT関連事業については、引き続き好調に推移しそうだ。今後の注目は来期の動向に移行するであろう。感染症の影響を楽観視するのは早いのかも知れないが、足元新規感染者は減少し、ワクチンの接種も始まる。駐輪場への投資も再開し始め、IT関連事業の好調持続と相俟って増益となりそうだ。中期計画を達成すればEPSは100円程度が想定される。同社株価は3桁にとどまっており、割安感は強い。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの運用管理とテクニカル・サポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運用を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、電磁ロック式駐輪場の導入実績が国内最大級であるパーキングシステム事業は成長性に富み、収益性も高い。

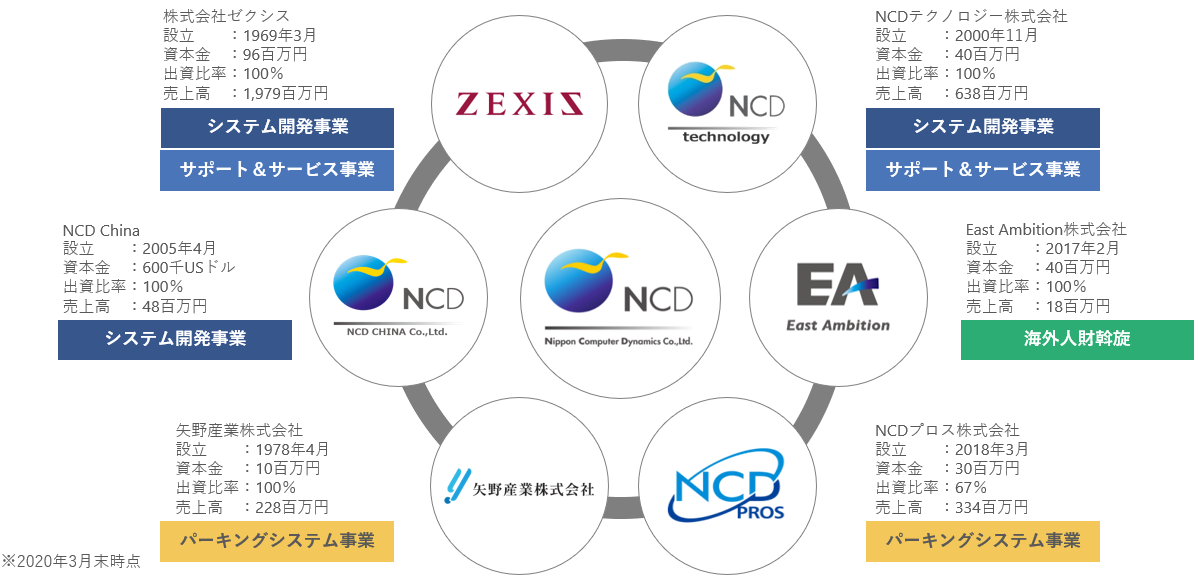

事業拠点は本社(東京都品川区)のほか、江東サービスセンター(東京都江東区)、福岡営業所(福岡県福岡市)、長崎営業所(長崎県長崎市。2018年4月に開設したMSC(マネージドサービスセンター)を含む)、お台場オフィス(東京都江東区)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、アジア諸国より人材を斡旋するEast Ambition(株)(東京都品川区)、品質の高い駐輪場管理の実現を目的として18年3月に設立したNCDプロス(株)(東京都品川区)がある。また、19年4月にはパーキングシステム事業を行う矢野産業株式会社(福岡県福岡市)を子会社化した。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD China)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

日本コンピュータ・ダイナミクスのグループ概要

(同社資料より)

社名の"日本コンピュータ・ダイナミクス"には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

20/3期の売上構成比はシステム開発事業38.4%、サポート&サービス事業24.8%、パーキングシステム事業36.4%、その他0.4%。営業利益の構成比はシステム開発事業40.6%、サポート&サービス事業11.4%、パーキングシステム事業48.0%。

【IT関連事業の特徴と強み】

システム開発事業とサポート&サービス事業では、大手顧客との長期継続を特徴とする優良な顧客資産が強みの一つだ。長期にわたり顧客と取引があるだけでなく近年は新たな顧客も数多く創出しており、とくに大手生損保企業との取引が拡大。

また直接受託割合が高いことも特色。

主な取引先と取引期間

|

50年以上の取引 |

高砂熱学工業、東京ガスグループ、パナソニックグループ |

|

30年以上の取引 |

エスアールエル、西部ガスグループ、日本生命グループ、富士フイルムグループ メットライフ生命 |

|

20年以上の取引 |

KADOKAWA、電通グループ、福岡県庁、三井住友海上火災 |

|

10年以上の取引 |

大阪府農協電算センター、九電工、商船三井、東京鐵鋼、日本水産 マニュライフ生命 |

|

近年の取引 |

アフラック、オリックス生命、JTBアセットマネジメント、ソニーグループ 匠大塚、東京海上日動火災、FWD富士生命、日清丸紅飼料、ヤクルト本社 三菱商事ライフサイエンス、LIXILグループ他 |

紺色は生損保業(同社資料を元にインベストメントブリッジ作成)

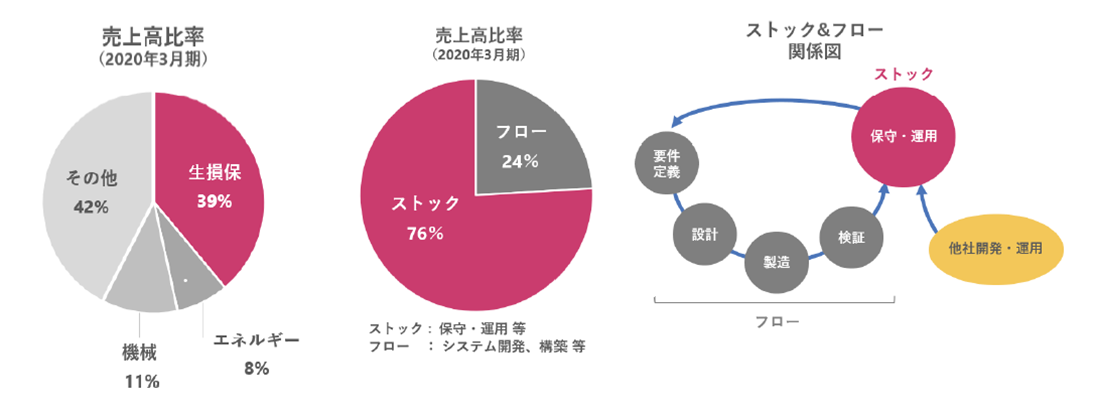

生損保向けの売上高比率が高い。また、長期継続契約を背景に保守、運用等のストック売上の売上高比率が高い。このため、事業基盤が安定している。

IT関連事業の業種別、ストック・フロー別売上高比率(20/3期)

(同社資料より)

■システム開発事業の特長

|

◆大手顧客との長期取引を背景とした案件獲得 ・既存顧客の深耕 ストック業務の実績評価を受け、既存顧客で新領域獲得 ・新規顧客への横展開 生保業界で培ったノウハウを活用し、新規顧客獲得へ展開

◆同社ノウハウを加味したパッケージ導入が好評 ・奉行シリーズ※の導入実績が伸長し、 「OBC Partner Award 2020」を受賞 ・大企業のグループ会計シェアード需要増に対応

※奉行シリーズ:オービックビジネスコンサルタント(OBC)の国内有数のERPソフト |

(同社資料より) |

|

■サポート&サービス事業の特長

|

◆開発案件を保守・運用までスムーズに移行

◆マネージドサービスセンター(東京・長崎)の活用 ・大規模案件に対応可能なマネージド運用ノウハウ ・災害時等におけるBCP(事業継続計画)にも対応

◆豊富な経験とノウハウに基づくサービス・大手生損保企業へのヘルプデスクサービスにてノウハウを蓄積 ・Amazon Web Service、Microsoft Azureの両クラウドサービス導入に対応

◆他社構築アプリケーションの保守・運用にも対応

|

(同社資料より) |

【パーキングシステム事業の特長】

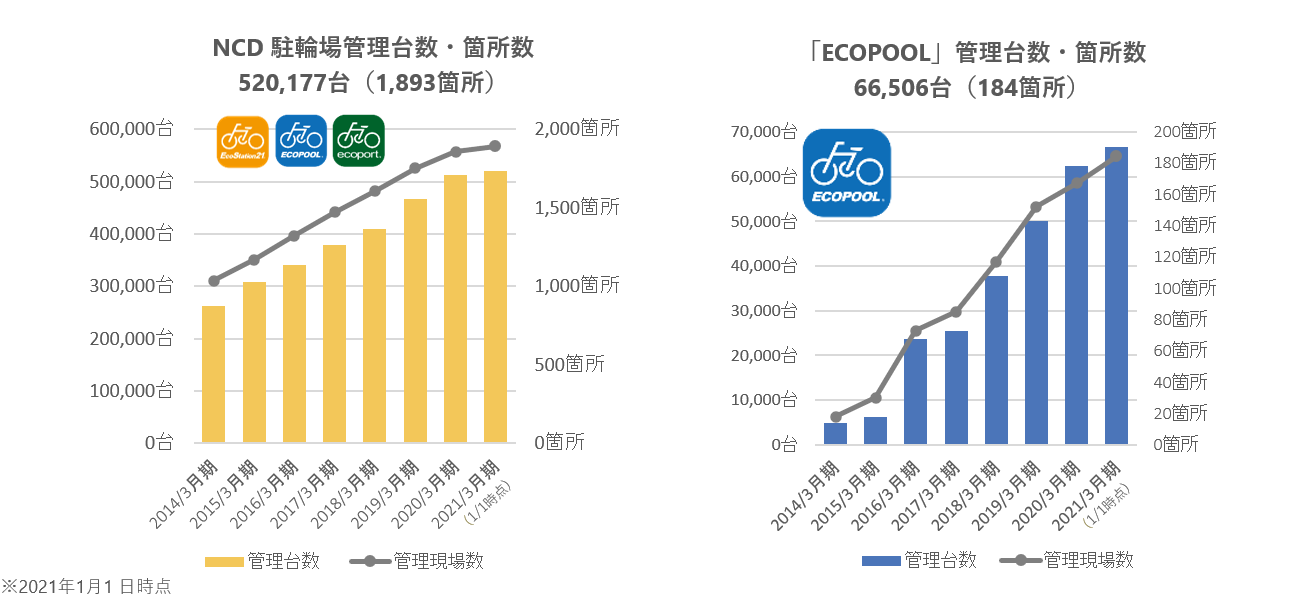

◆ITを駆使した駐輪場プラットフォームのパイオニアであり、電磁ロック式駐輪場において導入実績国内最大級

・1992年 「QRコード」を活用し、自治体の月極駐輪場のIT化に着手

・近年ではコロナ対策として、複数のQRコード決済機能を導入

(同社資料より)

◆用途に応じた利便性の高いサービスを展開

・時間貸駐輪場 「EcoStation21」

・月極駐輪場 「ECOPOOL」

・共用自転車 「ecoport」

(同社資料より)

◆B to Cの取り組みで「巣ごもり」需要にも対応

・自転車用スマートトレーナー「NOZA S」の販売が好調

(同社資料より)

(同社資料より)

◆点から面への営業戦略により取引先が増加

主要取引先

|

自治体 |

板橋区、大田区、葛飾区、渋谷区、新宿区、杉並区、世田谷区、台東区、中央区、豊島区中野区、練馬区、文京区、朝霞市、市川市、川口市、狛江市、習志野市、府中市、横浜市和光市、福岡市 他 (以下は指定管理者に選定)荒川区、江戸川区、北区、江東区、品川区、港区、目黒区 柏市、川崎市、さいたま市、相模原市、立川市、多摩市、戸田市、名古屋市、京都市 |

|

商業施設 他 |

アトレ、イオンリテール、イトーヨーカ堂、大丸松坂屋、コモディイイダ、住友不動産 西友、ダイエー、タイムズ24、高島屋、東急ストア、東急不動産、野村不動産 パルコ、ビックカメラ、丸井、三井不動産、三越伊勢丹、ヨドバシカメラ 他 |

|

鉄道事業者 |

小田急電鉄、京王電鉄、京成電鉄、京浜急行電鉄、相模鉄道、西武鉄道、東急電鉄 東武鉄道、東日本旅客鉄道、阪神電気鉄道、 阪急電鉄、京阪電鉄 他 |

|

その他団体 等 |

川崎市交通安全協会、相模原市まち・みどり公社、世田谷区シルバー人材センター 練馬区環境まちづくり公社、まちづくり三鷹、横浜市交通安全協会 |

(2021年1月1日現在)(同社資料より)

・自治体との取引では、財務健全性や管理運営の品質が評価される傾向にある。また、関西、中部、九州地区等にも展開している。

・商業施設等との取引では、都市開発案件を獲得。また、キャッシュレス決済等IT技術を付加した提案を継続している。

・鉄道事業者との取引では、主要鉄道事業者を網羅している。

・各種団体との連携により、地域社会へ貢献している。

◆機器販売後も利用料収入が積み上がる収益構造

|

売上高比率(2020/3期実績)

(同社資料より) |

<導入事例)> ・2007年 渋谷区あおい通り(新宿駅) 歩道上駐輪場の先駆け ・2011年 テラスモール湘南(辻堂駅) 最大級3,000台規模 ・2020年 グランエミオ所沢 西武グループ再開発案件(約1,700台) ・2021年 江戸川区駐輪場 管理運営(4駅) 放置自転車対策として指定管理者に選定(約22,900台) ・2021年 十条駅西口再開発 自転車搬送コンベア付立体駐輪場(約700台)

|

2.2021年3月期第3四半期決算

(1)連結業績

|

|

20/3期 3Q累計 |

構成比 |

21/3期 3Q累計 |

構成比 |

前年同期比 |

|

売上高 |

13,170 |

100.0% |

12,595 |

100.0% |

-4.4% |

|

売上総利益 |

2,196 |

16.7% |

1,651 |

13.1% |

-24.8% |

|

販管費 |

1,669 |

12.7% |

1,731 |

13.7% |

+3.7% |

|

営業利益 |

526 |

4.0% |

-80 |

– |

– |

|

経常利益 |

545 |

4.1% |

63 |

0.5% |

-88.4% |

|

親会社株主に帰属する四半期純利益 |

416 |

3.2% |

-8 |

– |

– |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比4.4%の減収、営業損失80百万円

売上高は前年同期比4.4%減の125億95百万円。システム開発事業が6.2%増収、サポート&サービス事業は7.5%増収となったものの、パーキングシステム事業が22.8%減収となった。

営業損失は80百万円(前年同期は5億26百万円の利益)。システム開発事業が12.9%増益、サポート&サービス事業が123.8%増益となったものの、パーキングシステム事業が8百万円の損失(前年同期は6億73百万円の利益)となった。

情報サービス業界では、景気減速に伴いIT投資の抑制を打ち出す企業がある一方、DX(デジタルトランスフォーメーション)への取り組みが加速している。自転車・駐輪場業界では、昨年4月に発出された緊急事態宣言解除後は、経済活動の段階的な再開に伴い駐輪場利用状況は回復傾向にあったが、都市再開発計画の延期などにより新規案件の減少が見られる。

3Q累計のIT関連事業においては、既存顧客の新領域獲得が順調に伸長するとともに、サポート&サービス事業において利益率の改善が見られた。

一方、パーキングシステム事業においては、駐輪場稼働率は回復傾向にあるものの、1Qの大幅な売上減少が影響していることに加え、機器販売が低迷し、前年同期比で大幅な減収減益となった。営業外で雇用調整助成金を計上したことにより、経常利益は63百万円(前年同期比88.4%減)、親会社株主に帰属する四半期純損失は8百万円(前年同期は4億16百万円の利益)となった。

四半期毎では1Q(4~6月)が売上高40億77百万円、営業損失1億34百万円、2Q(7~9月)は売上高42億99百万円、営業利益31百万円、3Q(10~12月)は売上高42億18百万円、営業利益22百万円となり、2Q、3Qは黒字を確保した。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

|

20/3期 3Q累計 |

構成比 |

21/3期 3Q累計 |

構成比 |

前年同期比 |

|

システム開発事業 |

4,923 |

37.3% |

5,227 |

41.4% |

+6.2% |

|

サポート&サービス事業 |

3,388 |

25.7% |

3,644 |

28.9% |

+7.5% |

|

パーキングシステム事業 |

4,810 |

36.5% |

3,712 |

29.5% |

-22.8% |

|

その他、調整額 |

47 |

0.4% |

10 |

0.1% |

-77.3% |

|

連結売上高 |

13,170 |

100.0% |

12,595 |

100.0% |

-4.4% |

|

システム開発事業 |

506 |

39.0% |

571 |

68.9% |

+12.9% |

|

サポート&サービス事業 |

119 |

9.2% |

266 |

32.1% |

+123.8% |

|

パーキングシステム事業 |

673 |

51.8% |

-8 |

– |

– |

|

その他、調整額 |

-772 |

– |

-909 |

– |

– |

|

営業利益 |

526 |

– |

-80 |

– |

– |

(単位:百万円)

システム開発事業は売上高52億27百万円(前年同期比6.2%増)、営業利益5億71百万円(同12.9%増)。既存顧客に対するアカウントプランの推進によって、新領域獲得が堅調に推移している。また、旺盛な業務効率化ニーズを背景に、会計シェアードサービス等の導入が好調に推移し、増収増益となった。

サポート&サービス事業は売上高36億44百万円(前年同期比7.5%増)、営業利益2億66百万円(同123.8%増)。保守・運用コストの削減を図る大手顧客からの受注や、生損保の既存顧客で培ったノウハウ活用による同業他社での新規案件獲得などが寄与し、増収となった。利益面では、進捗、採算管理の徹底が浸透し、大幅な増益となった。

パーキングシステム事業は売上高37億12百万円(前年同期比22.8%減)、営業損失8百万円(前年同期は6億73百万円の利益)。駐輪場利用料収入においては、経済活動の段階的な再開に伴い、回復傾向が続いた。一方で、機器販売においては、感染症の影響を受けて駅や商業施設に併設する駐輪場開設の中止や延期が発生し、大幅に減少したため減収となった。利益面では、固定費削減対策として、集金及びメンテナンス回数の最適化や外部委託業務の内製化などにより、営業利益の減少幅の抑制に努めたものの、営業損失となった。

(3)財政状態

財政状態

|

|

20年3月 |

20年12月 |

|

20年3月 |

20年12月 |

|

現預金 |

2,610 |

2,938 |

仕入債務 |

812 |

609 |

|

売上債権 |

2,782 |

2,220 |

短期有利子負債 |

992 |

1,412 |

|

たな卸資産 |

223 |

376 |

流動負債 |

4,311 |

4,153 |

|

流動資産 |

6,644 |

6,480 |

長期有利子負債 |

1,884 |

1,383 |

|

有形固定資産 |

1,385 |

1,316 |

固定負債 |

3,392 |

2,832 |

|

無形固定資産 |

112 |

144 |

純資産 |

3,913 |

3,945 |

|

投資その他 |

3,474 |

2,989 |

負債・純資産合計 |

11,617 |

10,931 |

|

固定資産 |

4,972 |

4,451 |

有利子負債合計 |

2,877 |

2,795 |

(単位:百万円)

※有利子負債=借入金+リース債務(長期のみ)

21/3期3Q末の総資産は、前期末比6億86百万円減少し、109億31百万円となった。減少した主なものは受取手形及び売掛金の5億62百万円。一方、増加した主なものは、現預金の3億27百万円及び仕掛品の1億57百万円であった。負債は、前期末比7億18百万円減少し、69億86百万円となった。減少した主なものは、リース債務の4億71百万円、賞与引当金の2億85百万円及び買掛金の2億3百万円であった。純資産は、前期末比31百万円増加し、39億45百万円となった。

自己資本比率は前期末33.5%から35.9%となった。

※2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において感染症の影響を受ける見通し。

3.2021年3月期業績予想

連結業績

|

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

当初計画 |

|

売上高 |

18,390 |

100.0% |

17,600 |

100.0% |

-4.3% |

18,900 |

|

営業利益 |

936 |

5.1% |

50 |

0.3% |

-94.7% |

900 |

|

経常利益 |

953 |

5.2% |

200 |

1.1% |

-79.0% |

900 |

|

親会社株主に帰属する 当期純利益 |

648 |

3.5% |

80 |

0.5% |

-87.7% |

650 |

(単位:百万円)

※当初計画は、2020年3月度の取締役会で審議した2021年3月度計画

21/3期は4.3%減収、79.0%経常減益を見込む

21/3期は、売上高が前年同期比4.3%減の176億円、営業利益は同94.7%減の50百万円、経常利益は同79.0%減の2億円、親会社株主に帰属する当期純利益は同87.7%減の80百万円を見込む。それぞれ178億円、2億円、2億30百万円、1億50百万円から若干の減額修正となった。パーキングシステム事業において、感染症の影響により、駐輪場関連の機器販売が大幅に減少したことに加え、駐輪場の稼働率が再び低下することが予想されるため、前回予想を下回る見通しとなった。また、1月7日に緊急事態宣言が発出されたことにより、時間貸駐輪場における売上高の対前年度比を以下のように想定している。

時間貸駐輪場の利用見通し(対前年同期比)

|

|

1Q(4~6月) |

2Q(7~9月) |

3Q(10~12月) |

4Q(1~3月) |

|

20/5/22時点の想定 |

63%減少 |

15%減少 |

10%減少 |

10%減少 |

|

20/8/3時点の実績と想定 |

約50%減少 (実績) |

25%減少 |

10%減少 |

10%減少 |

|

20/10/30時点の実績と想定 |

約50%減少 (実績) |

約22%減少 (実績) |

20%減少 |

20%減少 |

|

21/2/1時点の実績と想定 |

約50%減少 (実績) |

約22%減少 (実績) |

約10%減少 (実績) |

20%減少 |

期末配当については修正はなく7.00/円、年間配当は14.00円を見込む。

上期末に掲げたセグメント別施策は以下の通り

■IT関連事業

・保守・運用サービスのモデル化

・業務ノウハウ活用による生保領域の更なる深耕

・既存顧客を対象としたアカウントプラン推進による新領域獲得

・大企業の保守・運用アウトソーシング案件の獲得

・マネージドサービスセンターの更なる機能拡大

■パーキングシステム事業

・自治体案件の受注拡大(指定管理者に選定)

・月極駐輪場「ECOPOOL」の導入推進

・「新しい日常」にマッチした駐輪場展開(動線変化への対応)

・QRコード決済機能の訴求

・収益構造の見直しによる固定費削減

・内製化による外注費削減

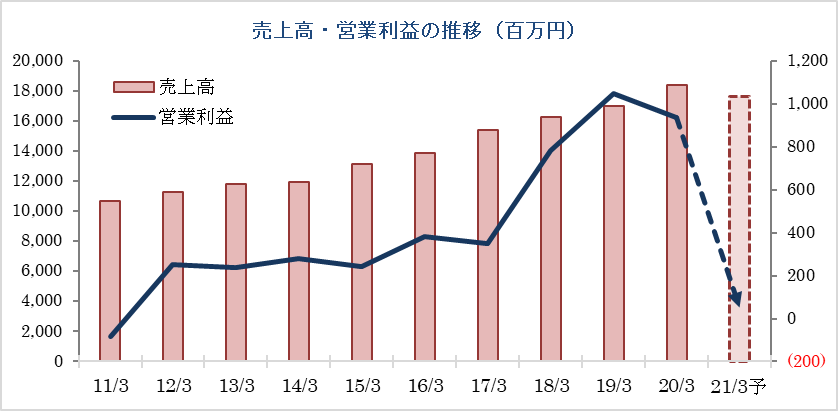

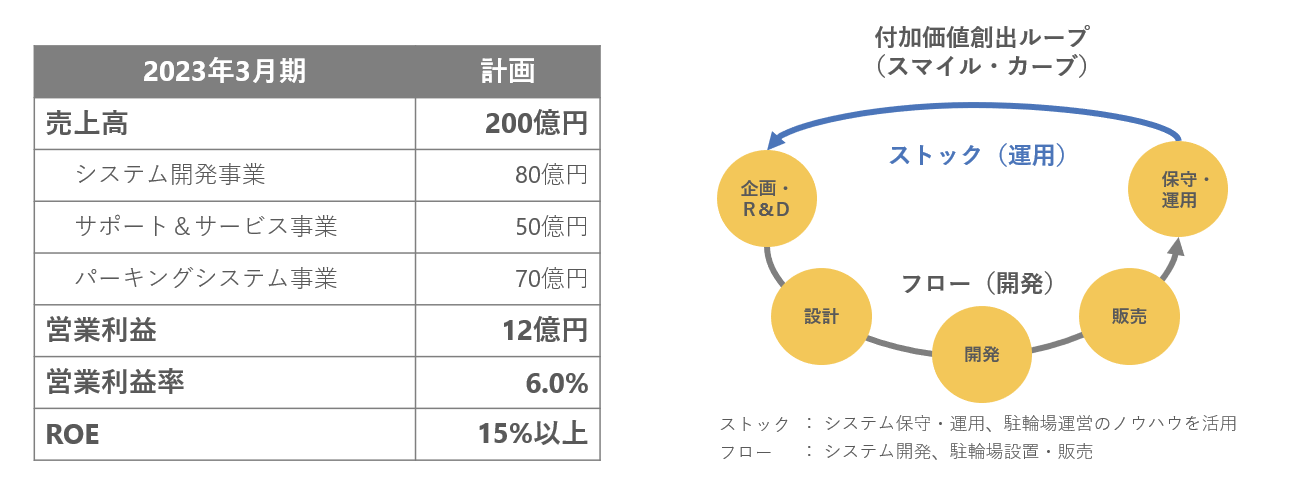

4.中期経営計画「Vision2023」

中期経営計画初年度の21/3期においては感染症の影響を受ける見通しだが、22/3期にはV字回復が見込まれ、最終年度23/3期には売上高200億円、営業利益12億円を目指す。売上高200億円の内訳はシステム開発事業80億円、サポート&サービス事業50億円、パーキングシステム事業70億円。

スローガン : Change & Challenge for Smile

バリュー : ストックとフローの連携強化により更なる付加価値の向上

(同社資料より)

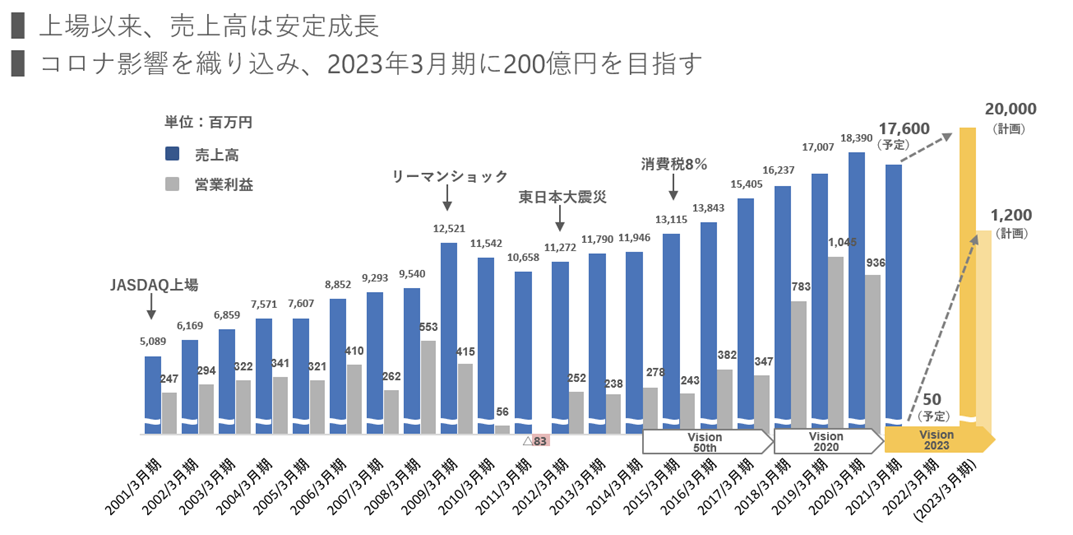

連結業績推移

(同社資料より)

(注)2021/3月期の売上高17,800百万円(予定)及び営業利益200百万円(予定)はそれぞれ17,600及び50に修正されたが、2023/3期の計画は修正なし。

5.今後の注目点

3Q(10~12月)は同社にとっては閑散期にはあるものの、営業利益22百万円と2Q(7~9月)同様に黒字を確保した。一方、4Q(1~3月)は例年は書き入れ時となるが、緊急事態宣言の影響を受ける可能性がある。ただし、昨年4月時のような人の動きや投資が停滞した状況にはなく、影響は軽微にとどまりそうな印象。顧客基盤が安定しているIT関連事業については、引き続き好調に推移しそうだ。今後の注目は来期の動向に移行するであろう。感染症の影響を楽観視するのは早いのかも知れないが、足元新規感染者は減少し、ワクチンの接種も始まる。駐輪場への投資も再開し始め、IT関連事業の好調持続と相俟って増益となりそうだ。中期計画を達成すればEPSは100円程度が想定される。同社株価は3桁にとどまっており、割安感は強い。

株主優待、長期優遇制度を導入している

贈呈品 : クオカード

(同社資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

|

組織形態 |

監査等委員会設置会社 |

|

取締役(監査等委員除く) |

10名、うち社外5名 |

|

監査等委員 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2020年6月29日

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、継続繁栄の条件として、機動性のある業務執行体制とコンプライアンスを重視した経営を念頭に、内部統制の充実に努めることである。

<コーポレート・ガバナンス・コード各原則の実施について>

ジャスダック上場企業として、基本原則をすべて実施している。

<その他>

指名・報酬委員会の設置

コーポレート・ガバナンス体制のより一層の充実を図ることを目的とし、平成29年6月に任意の委員会である「指名・報酬委員会」を設置した。取締役会の諮問機関として経営陣の選任・解任や報酬等に関する方針を審議し、その決定プロセスの客観性及び透明性を確保している。

指名・報酬委員会の構成

3名(うち2名は独立社外取締役、委員長は独立社外取締役から選定)

補足

取締役会の諮問機関である指名・報酬委員会の実績について、2019年度は、取締役候補者及び執行役員の選定、取締役及び執行役員の個別の報酬額の決定、取締役会の実効性評価等を審議対象とし4回開催し、委員の出席率は100%であった。