日本コンピュータ・ダイナミクス(4783) コロナ禍の影響は予想より軽微

|

下條 治 社長 |

日本コンピュータ・ダイナミクス株式会社(4783) |

|

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

情報サービス |

|

代表者 |

下條 治 |

|

所在地 |

東京都品川区西五反田 4-32-1 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

580円 |

7,941,368株 |

4,606百万円 |

17.7% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

14.00円 |

2.4% |

18.88円 |

30.7倍 |

490.66円 |

1.2倍 |

*株価は8/27終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*ROE、BPSは2020年3月期実績。DPS、EPSは21年3月期予想。

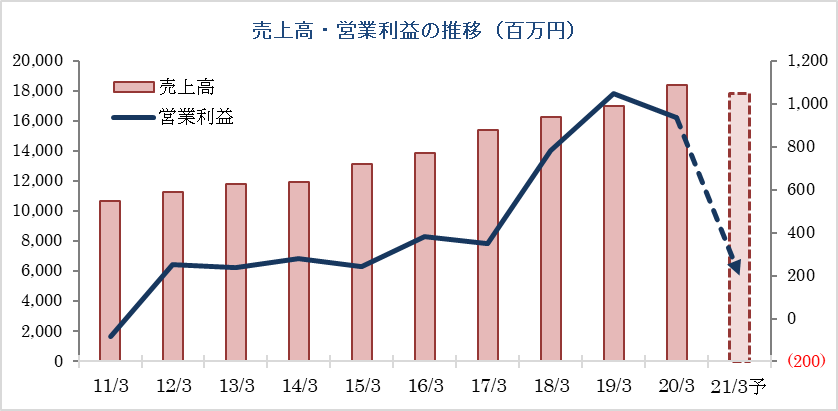

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

配当 |

|

2016年3月(実) |

13,843 |

382 |

389 |

205 |

23.59 |

10.00 |

|

2017年3月(実) |

15,405 |

347 |

333 |

249 |

30.00 |

12.00 |

|

2018年3月(実) |

16,237 |

783 |

807 |

526 |

66.31 |

14.00 |

|

2019年3月(実) |

17,007 |

1,045 |

1,089 |

615 |

77.45 |

14.00 |

|

2020年3月(実) |

18,390 |

936 |

953 |

648 |

81.62 |

14.00 |

|

2021年3月(予) |

17,800 |

200 |

230 |

150 |

18.88 |

14.00 |

(単位:百万円、円)

*予想は会社予想。

日本コンピュータ・ダイナミクスの2021年3月期第1四半期決算の概要と今後の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年3月期第1四半期決算

3.2021年3月期業績予想

4.新中期経営計画「Vision2023」

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期1Qは前年同期比0.5%減収、営業損失1億34百万円(前年同期は39百万円の利益)となった。新型コロナウイルス感染症の影響が軽微にとどまり、システム開発事業や新規案件の獲得も進展したサポート&サービス事業は増収、大幅増益となった。しかし、パーキングシステム事業が新型コロナウイルス感染症の影響を大きく受けて12.2%減収、93百万円の営業損失(前年同期は1億36百万円の利益)となった。

- 通期予想に修正はなく21/3期は3.2%減収、75.9%経常減益を見込む。新型コロナウイルス感染症の影響でパーキングシステム事業の駐輪場収入が大幅に減少する見通し。ただし、1Qは会社の見通しほど大きくは落ちこんでいない。2Qは緩やかな回復、3Q以降は概ね通常時の業績に回復すると見込んでいる。配当は20/3期と同じ、14.00円/株(うち上期7.00円/株)を予定。中期計画では、23/3期に売上高200億円、営業利益12億円を目指す。

- パーキングシステム事業が新型コロナウイルス感染症の影響を大きく受けているが、会社の想定よりは軽微。また、通勤や移動手段として感染を避ける目的から、電車やバスを避け、自転車の活用が見直されている。自転車の販売台数も増加しており、駐輪場のニーズはコロナ前よりも拡大する可能性もある。IT関連事業では、生産性向上のための自動化・省力化ニーズや基幹システムの刷新需要など、IT投資意欲が底堅く推移しており、好調が持続しそうだ。すべての事業を総合的に勘案すると、コロナ禍は同社にとってメリットが生じていると見るべきだろう。中期計画を達成すればEPSは100円程度が想定される。同社株は3桁にとどまっており、割安感は強い。

1.会社概要

独立系ソフトウェア開発会社のパイオニア。コンサルティングからシステム運用までを手掛けるシステム開発事業、システムの運用管理とテクニカル・サポートを主体としたサポート&サービス事業、及び自転車駐輪場システムの開発・運用を行なうパーキングシステム事業を展開。システム開発事業やサポート&サービス事業は優良顧客との継続的な取引が特徴。また、電磁ロック式駐輪場の導入実績が国内最大級であるパーキングシステム事業は成長性に富み、収益性も高い。

事業拠点は本社(東京都品川区)のほか、江東サービスセンター(東京都江東区)、福岡営業所(福岡県福岡市)、長崎営業所(長崎県長崎市。2018年4月に開設したMSC(マネージドサービスセンター)を含む)、お台場オフィス(東京都江東区)を構えている。連結子会社は、国内にはIT関連事業を行うNCDテクノロジー(株)(東京都品川区)、主に関西エリアでIT関連事業を行う(株)ゼクシス(大阪府大阪市)、アジア諸国より人材を斡旋するEast Ambition(株)(東京都品川区)、品質の高い駐輪場管理の実現を目的として18年3月に設立したNCDプロス(株)(東京都品川区)がある。また、19年4月にはパーキングシステム事業を行う矢野産業株式会社(福岡県福岡市)を子会社化した。海外では中国天津市に天津恩馳徳信息系統開発有限公司(NCD China)があり、アジア日系企業向けサービスや日本向けオフショア開発を行っている。

日本コンピュータ・ダイナミクスのグループ概要

(同社資料より)

社名の"日本コンピュータ・ダイナミクス"には、「コンピュータをダイナミックユースして社会に貢献する(Dynamic use of Computer)」と言う創業時の思いが込められている。

20/3期の売上構成比はシステム開発事業38.4%、サポート&サービス事業24.8%、パーキングシステム事業36.4%、その他0.4%。営業利益の構成比はシステム開発事業40.6%、サポート&サービス事業11.4%、パーキングシステム事業48.0%。

【IT関連事業の特徴と強み】

システム開発事業とサポート&サービス事業では、大手顧客との長期継続を特徴とする優良な顧客資産が強みの一つだ。長期にわたり顧客と取引があるだけでなく近年は新たな顧客も数多く創出している。

生損保向けの売上構成比が高い。また、長期継続契約を背景に保守、運用等のストック売上の構成比が高い。このため、事業基盤が安定している。

IT関連事業の状況(2020年3月期)

◆生損保案件の受注堅調

・既存顧客、新規顧客ともに新領域の受注が拡大

◆奉行シリーズが伸長

・大企業グループ会計シェアード需要の増加

・「OBC Partner of the Year」を昨年に続き受賞

◆災害時の事業継続計画(BCP)への対応強化

・東京都江東区にお台場オフィスを開設(19年10月)

・長崎県五島市に長崎営業所五島オフィスを開設(20年4月)

(同社資料より)

【パーキングシステム事業の特徴と強み】

・ITを駆使した駐輪場管理システムを構築

・電磁ロック式駐輪場において導入実績国内最大級

・1999年に電磁ロック式駐輪場システム事業「EcoStation21」を開始、社会問題化していた不正駐輪問題を解決

・2009年にコミュニティサイクルシステム事業「ecoport」を開始

・2013年に月極め駐輪場管理システム事業「ECOPOOL」を開始

|

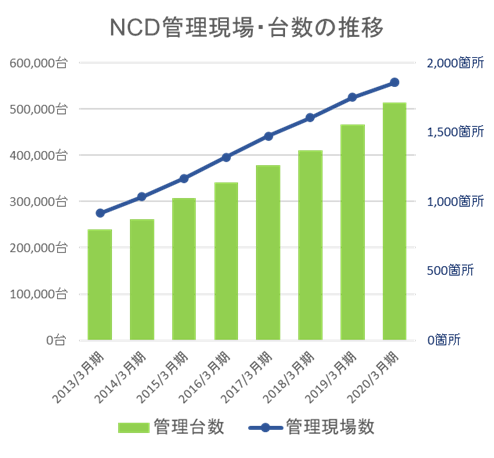

パーキングシステム事業の状況 ◆新規案件、機器入替案件の受注堅調 2020年4月1日現在 駐輪場管理台数513,246台(対前年比47,234台増加) 箇所数1,851箇所(対前年比98箇所増加)

◆再開発案件 南町田グランベリーパーク駐輪場OPEN(19年11月) 1,361台(自転車1,312台 バイク49台 精算機9台)

◆キャッシュレス決済サービス開始(19年11月) ・ユーザーの利便性向上 主要QR決済可能 / 精算機操作不要 ・現金回収減少によるコスト削減

|

|

(同社資料より)

2.2021年3月期第1四半期決算

(1)連結業績

|

|

20/3期 1Q |

構成比 |

21/3期 1Q |

構成比 |

前年同期比 |

|

売上高 |

4,097 |

100.0% |

4,077 |

100.0% |

-0.5% |

|

売上総利益 |

629 |

15.4% |

479 |

11.8% |

-23.9% |

|

販管費 |

590 |

14.4% |

614 |

15.1% |

+4.0% |

|

営業利益 |

39 |

1.0% |

-134 |

– |

– |

|

経常利益 |

47 |

1.2% |

-126 |

– |

– |

|

親会社株主に帰属する四半期純利益 |

30 |

0.7% |

-93 |

– |

– |

(単位:百万円)

※数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比0.5%の減収、営業損失1億34百万円

売上高は前年同期比0.5%減の40億77百万円。システム開発事業が4.7%増収、サポート&サービス事業は9.7%増収となったものの、パーキングシステム事業が12.2%減収となった。

営業損失は1億34百万円(前年同期は39百万円の利益)。システム開発事業が40.1%増益、サポート&サービス事業が97.7%増益となったものの、パーキングシステム事業が93百万円の損失となった。

情報サービス業界においては、景気悪化に伴いIT投資の抑制姿勢を打ち出す企業がある一方、労働環境の変化に伴う生産性向上のための自動化・省力化ニーズや旧来の基幹システムの刷新需要など、IT投資意欲が底堅く推移している側面もある。一方、自転車・駐輪場業界における国内の動向においては、新規駐輪場の敷設計画の一部中止や、緊急事態宣言発出に伴う自粛要請、休校等により、駐輪場利用が減少するなど感染症の影響が拡大した。緊急事態宣言解除後は、駐輪場利用状況に回復の兆しが見えている。また、公共交通機関を利用する際に生じる人との接触を避けるため、代替手段として自転車利用を始める傾向があるなど、いわゆる「新しい日常」の中で自転車の価値を見直す動きが高まっている。

1QのIT関連事業(システム開発事業、サポート&サービス事業)においては、20/3期に受注した開発案件等が堅調に推移するとともに、保守・運用案件では、購買や在庫管理、人事、経理などの基幹業務を主に担っていることなどから、感染症の影響は少なく、その結果前年同期と比較して増収増益とすることができた。

一方、パーキングシステム事業においては、緊急事態宣言が発出され、外出自粛要請等に伴う通勤・通学客の鉄道利用の減少や、商業施設の閉鎖に伴う駐輪場の稼働率の低迷を主因とし、前年同期と比較して大幅な減収減益となった。

(2)セグメント別動向

セグメント別売上高・セグメント利益

|

|

20/3期 1Q |

構成比 |

21/3期 1Q |

構成比 |

前年同期比 |

|

システム開発事業 |

1,591 |

38.8% |

1,666 |

40.9% |

+4.7% |

|

サポート&サービス事業 |

1,069 |

26.1% |

1,172 |

28.8% |

+9.7% |

|

パーキングシステム事業 |

1,407 |

34.3% |

1,234 |

30.3% |

-12.2% |

|

その他、調整額 |

29 |

0.7% |

2 |

0.1% |

-90.6% |

|

連結売上高 |

4,097 |

100.0% |

4,077 |

100.0% |

-0.5% |

|

システム開発事業 |

149 |

46.7% |

208 |

115.0% |

+40.1% |

|

サポート&サービス事業 |

33 |

10.5% |

66 |

36.5% |

+97.7% |

|

パーキングシステム事業 |

136 |

42.8% |

-93 |

– |

– |

|

その他、調整額 |

-280 |

– |

-316 |

– |

– |

|

営業利益 |

39 |

– |

-134 |

– |

– |

(単位:百万円)

システム開発事業は売上高16億66百万円(前年同期比4.7%増)、営業利益2億8百万円(同40.1%増)。リモート環境整備に以前から取り組んでいたため、感染症の影響が軽微であった。加えて20/3期に受注した開発案件が堅調に推移していることなどにより増収増益となった。

サポート&サービス事業は売上高11億72百万円(前年同期比9.7%増)、営業利益66百万円(同97.7%増)。リモート環境にて顧客企業のシステム運用、業務サポートを行う体制が大半であるため、感染症の影響は軽微であった。加えて、新規案件獲得が順調に推移し、前年同期と比較して増収となった。利益面では、前年に低採算であった案件の利益率が改善したことや、その他案件におけるプロジェクト進捗管理活動や採算管理の強化策が利益率向上に寄与し、大幅な増益となった。

パーキングシステム事業は売上高12億34百万円(前年同期比12.2%減)、営業損失93百万円(前年同期は1億36百万円の利益)。機器販売においては、電鉄関連や商業施設に併設する駐輪場の開設において中止や延期が発生したが、20/3月期に受注した案件は概ね順調に推移している。しかし、外出自粛要請等に伴う通勤・通学客の鉄道利用の減少や、商業施設の閉鎖に伴い駐輪場の稼働率が悪化したため、駐輪場利用料収入は前年同期と比較して50%程度減少した。ただ、当初想定していた60%程度の減少と比較すると、減少幅は縮小している。自転車ショップのSTYLE-Bでは自転車の販売台数が伸長した。また、室内でトレーニングが可能な自転車用スマートトレーナーの販売が好調であることなどの好材料がある。利益面では、固定費削減対策として集金及びメンテナンス回数の最適化や、外部委託業務の内製化が奏功し営業利益の減少幅を最小限に抑えることができたが、営業損失となった。

(3)財政状態

財政状態

|

|

20年3月 |

20年6月 |

|

20年3月 |

20年6月 |

|

現預金 |

2,610 |

3,105 |

仕入債務 |

812 |

585 |

|

売上債権 |

2,782 |

2,396 |

短期有利子負債 |

992 |

1,317 |

|

たな卸資産 |

223 |

277 |

流動負債 |

4,311 |

4,550 |

|

流動資産 |

6,644 |

6,692 |

長期有利子負債 |

1,884 |

1,677 |

|

有形固定資産 |

1,385 |

1,349 |

固定負債 |

3,392 |

3,126 |

|

無形固定資産 |

112 |

117 |

純資産 |

3,913 |

3,788 |

|

投資その他 |

3,474 |

3,306 |

負債・純資産合計 |

11,617 |

11,465 |

|

固定資産 |

4,972 |

4,773 |

有利子負債合計 |

2,877 |

2,994 |

(単位:百万円)

*有利子負債=借入金+リース債務(長期のみ)

21/3期1Q末の総資産は、前期末比1億51百万円減少し、114億65百万円となった。現預金は増加したものの、売上債権やリース債権及びリース投資資産が減少した。負債は、前期末比26百万円減少し、76億77百万円となった。短期借入金が増加したものの、仕入債務や賞与引当金が減少した。純資産は、前期末比1億24百万円減少し、37億88百万円となった。

自己資本比率は前期末33.5%から32.9%に低下した。

*2017年3月期が減益となったのは、金利低下に伴い退職給付債務に用いる割引率が低下したことによる数理計算上の差異が発生し、この差異を翌期1年間で償却するため。これら特殊要因を除外すると増益である。2021年3月期はパーキングシステム事業において新型コロナの影響を受ける見通し。

3.2021年3月期業績予想

連結業績

|

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

参考:当初計画 |

|

売上高 |

18,390 |

100.0% |

17,800 |

100.0% |

-3.2% |

18,900 |

|

営業利益 |

936 |

5.1% |

200 |

1.1% |

-78.6% |

900 |

|

経常利益 |

953 |

5.2% |

230 |

1.3% |

-75.9% |

900 |

|

親会社株主に帰属する 当期純利益 |

648 |

3.5% |

150 |

0.8% |

-76.9% |

650 |

(単位:百万円)

*当初計画は、2020年3月度の取締役会で審議した2021年3月度計画

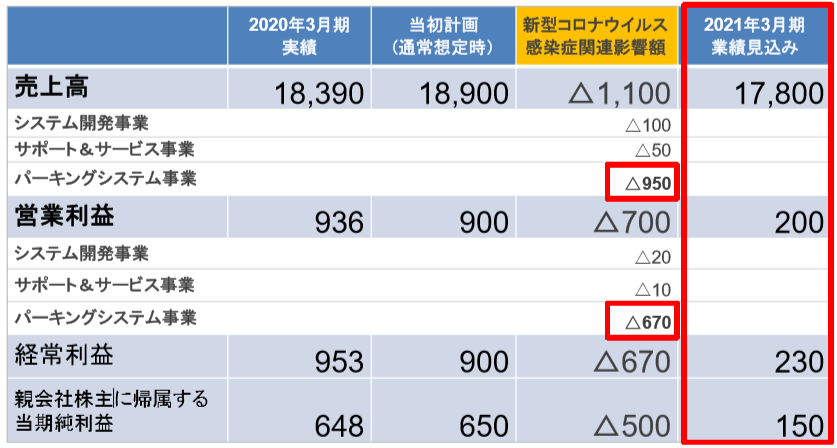

3.2%減収、75.9%経常減益を見込む

通期予想に修正はなく、21/3期は、売上高が前期比3.2%減の178億円、営業利益は同78.6%減の2億円、経常利益は同75.9%減の2億30百万円、親会社株主に帰属する当期純利益は同76.9%減の1億50百万円を見込む。

新中期経営計画の初年度となるが、新型コロナウイルスの感染拡大に伴う顧客企業の投資抑制及び、駐輪場利用状況の変化などにより通常想定時の業績見込みより厳しいものとなっている。IT関連事業においては、IT投資の抑制姿勢を打ち出す顧客企業もあり開発案件などのフロー系業務の計画中断もある。但し、3Q以降には顧客企業においても新型コロナウイルス感染拡大への対策が進むことなどから、多くの顧客企業において中断した開発案件が再開されると見込む。一方、保守・運用を中心としたストック系業務については、購買、在庫管理、人事、経理などの基幹業務を担っており、同社が速やかにリモート体制に移行し顧客企業の業務に支障をきたしていない。このため、業績への影響は軽微であると見込んでいる。パーキングシステム事業においては、顧客企業の中でも電鉄系、商業店舗企業では駐輪場の敷設計画の中止に伴い発注を中止する企業がある。また、緊急事態宣言発令に伴う自粛要請や休校等による駐輪場利用の減少が顕在化し特に大都市圏の通勤通学で利用される駅周辺の駐輪場において影響が拡大した。尚、緊急事態宣言解除後は、徐々に回復している。これらにより、当初見込んだ計画から新型コロナウイルス感染拡大による影響額見込みを減算するとともに、外注費や一般管理費の削減及び投資抑制を考慮の上で予想した。

上の表には新型コロナウイルス感染拡大前に設定した当初計画を参考値として掲げている。新型コロナウイルス感染症の影響は対売上高で11億円、営業利益で7億円、経常利益6億70百万円。純利益で5億円のマイナス要因となる見込み。

セグメント毎の影響額と状況

セグメント別の具体的な影響及び今後の見通しは以下の通り。なお現時点では、新型コロナウイルス感染拡大に伴う外出等の自粛要請及び休校等による当社グループへの業績影響は、1Qに緊急事態宣言解除等により経済活動が徐々に回復に向かい、2Qは緩やかな回復、3Q以降は概ね通常想定時の業績に回復するという前提のもとに業績を見込んだもの。

セグメント毎の影響額

(同社資料より)

新型コロナの影響が大きいパーキングシステム事業の対前年度比売上の想定は以下の通り

時間貸駐輪場の利用見通し(対前年同期比)

|

|

1Q(4~6月) |

2Q(7~9月) |

3Q(10~12月) |

4Q(1~3月) |

|

5/22時点の想定 |

63%減少 |

15%減少 |

10%減少 |

10%減少 |

|

8/3時点の実績と想定 |

50%減少(実績) |

25%減少 |

10%減少 |

10%減少 |

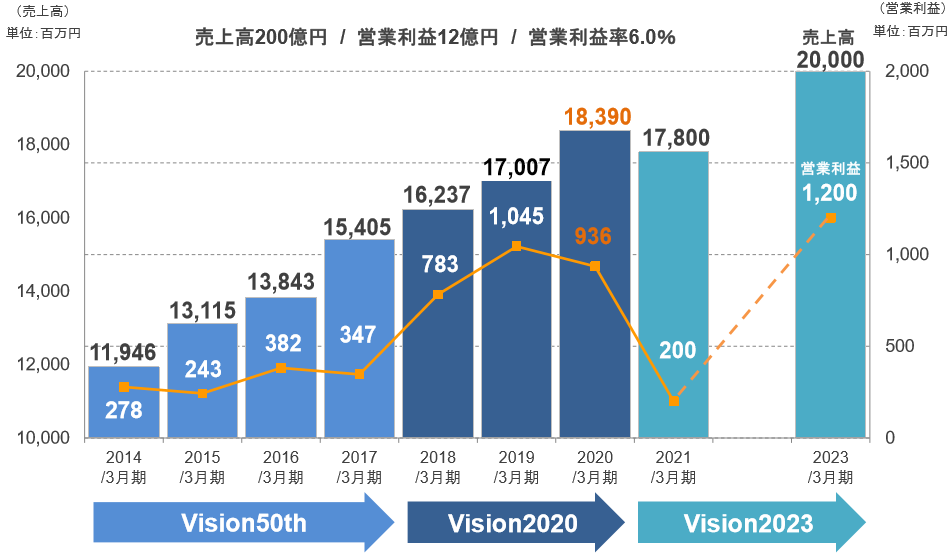

4.新中期経営計画「Vision2023」

~Change&Challenge for Smile~

Vision2023連結業績目標

新たな中期計画では、新型コロナの影響を受ける見通しの21/3期から挽回し、23/3期に売上高200億円、営業利益12億円を目指す。売上の内訳はシステム開発事業80億円、サポート&サービス事業50億円、パーキングシステム事業70億円。

(同社資料より)

17/3期を最終年度とした「Vision50th」では売上高150億円、営業利益10億円を目指した。売上高は超過達成したものの、営業利益は未達となった。20/3期を最終年度とした「Vision2020」では当初は売上高180億円、営業利益8億円を目指していたが、18.3期が好調に推移したことを受けて営業利益を10億円に引き上げた。売上高は超過達成したものの、サポート&サービス事業で生じた不採算案件の影響などで営業利益はわずかに未達となった。「Vision2023」は新型コロナの影響により、低水準でのスタートとなる見通しだが、22/3期以降の挽回を図る。尚、新たにROEについても15.0%以上(20.3期実績17.7%)の目標を掲げた。

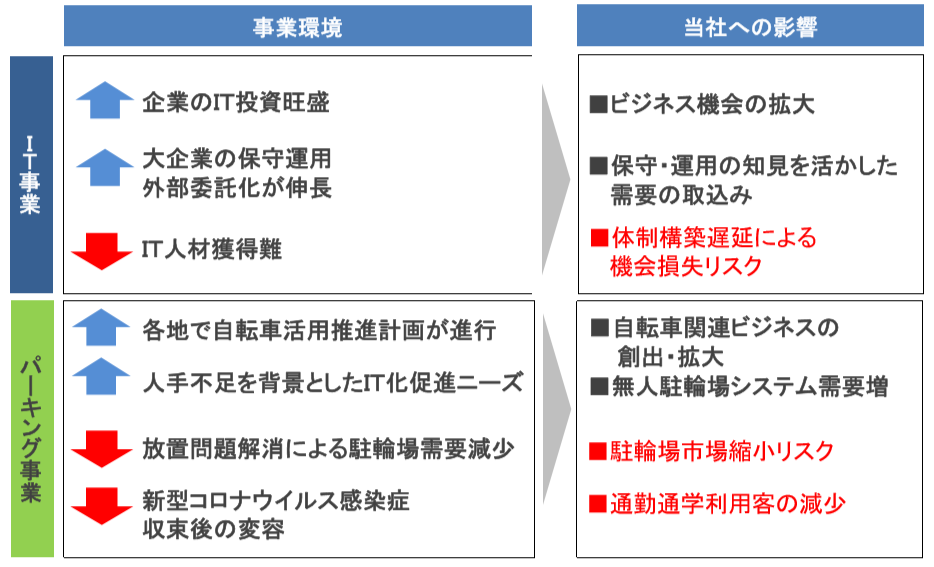

事業環境の見通し

事業環境の見通しについては以下の通り。IT事業については企業のIT投資の需要が旺盛、外部委託も増加しており、フォローとなるだろう。人材獲得をいかに進めるかが課題となりそう。足元で新型コロナの影響を大きく受けているパーキングシステム事業については、フォローと逆風が入り交じっている。こうした中、「密」の回避に伴い、自転車の需要が拡大している。関連ビジネスを含め、アフターコロナへの取り組みに期待したい。

(同社資料より)

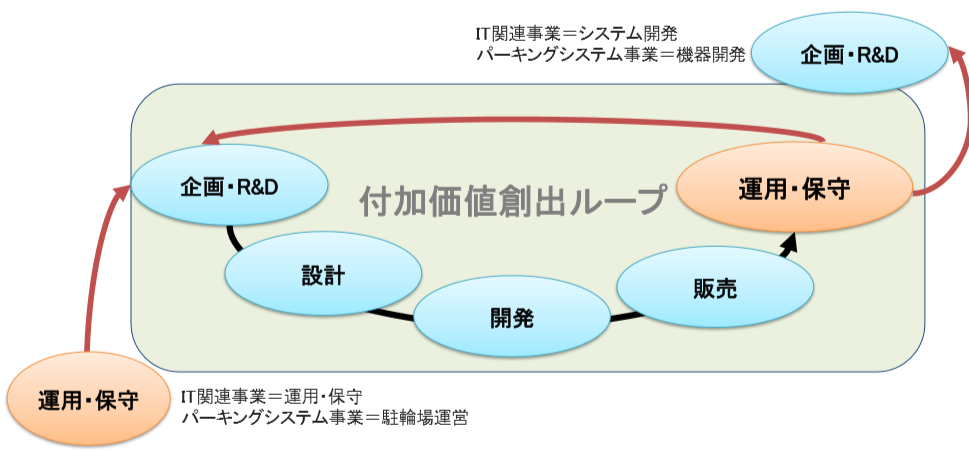

基本方針

ストック(運用)とフロー(開発)の連携を強化し、更なる付加価値の向上を目指す。また、IT関連事業とパーキングシステム事業の連携強化により、新たな事業機会の創出を図る。

運用で獲得したノウハウを活かしたさらなる付加価値を創出する考え。

|

↑ 付加価値 |

|

|

|

→プロセス |

(同社資料より)

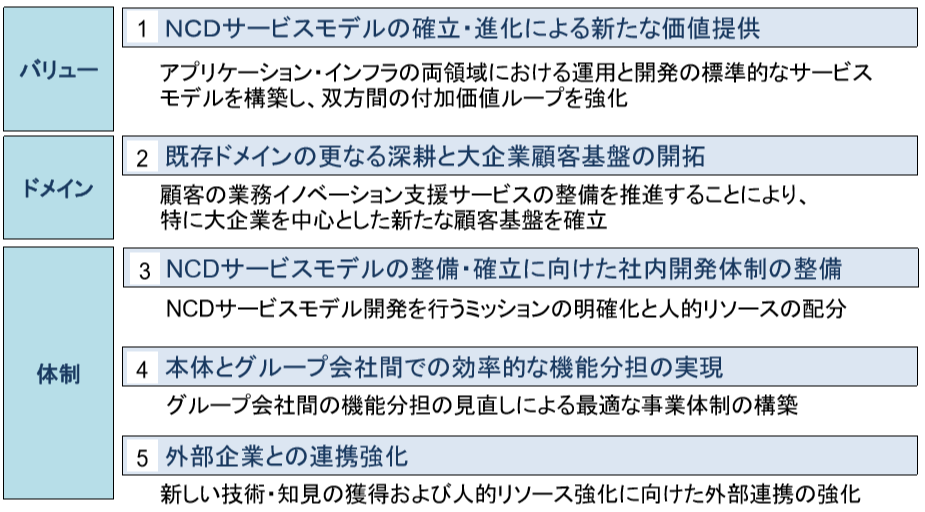

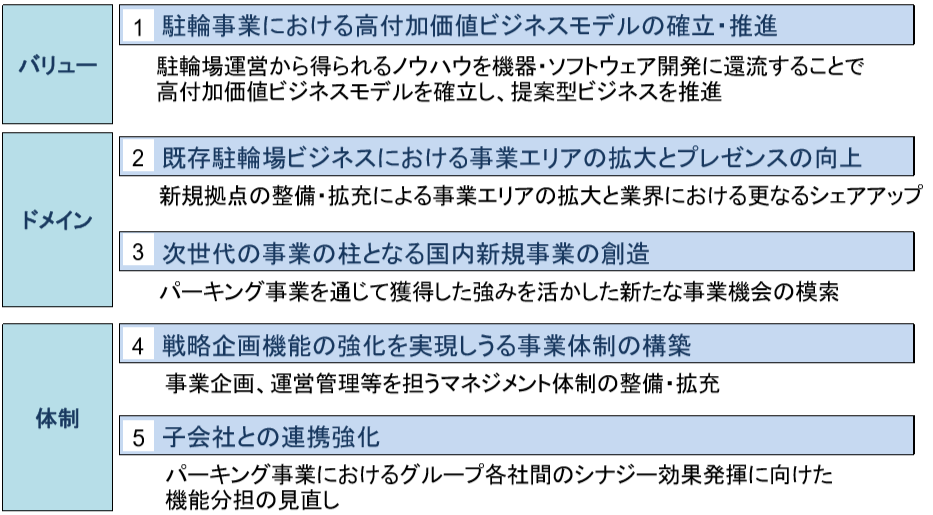

各事業の基本方針は以下の通り

T関連事業

(同社資料より)

パーキングシステム事業

(同社資料より)

5.今後の注目点

パーキングシステム事業が新型コロナウイルス感染症の影響を大きく受けているが、時間貸駐輪場の売上状況を見る限り、会社の想定よりは軽微にとどまっているようだ。また、通勤や移動手段として感染を避ける目的から、電車やバスを避け、自転車の活用が見直されている。自転車の販売台数も増加しており、駐輪場のニーズはコロナ前よりも拡大する可能性もあるだろう。IT関連事業については、労働環境の変化に伴う生産性向上のための自動化・省力化ニーズや旧来の基幹システムの刷新需要など、IT投資意欲が底堅く推移しており、1Qの好調が持続しそうだ。すべての事業を総合的に勘案すると、コロナ禍は同社にとってメリットが生じていると見るべきだろう。中期計画を達成すればEPSは100円程度が想定される。総じて見れば新型コロナウイルス感染症の影響がプラスに働くと思われる。同社株は3桁にとどまっており、割安感は強い。

株主優待、長期優遇制度を導入している

(同社資料より)

<継続保有期間条件>

・年1回毎年9月末を基準日とし、同日付の同社株主名簿の記録により確認できる株主が対象

・継続保有判定は半期ごと(毎年3月末および9月末)の同社株主名簿に、「同一の株主番号」で連続して7回以上記録された株主を、継続保有「3年以上」の対象とする

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成>

|

組織形態 |

監査等委員会設置会社 |

|

取締役(監査等委員除く) |

10名、うち社外5名 |

|

監査等委員 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2020年6月29日。

<基本的な考え方>

同社のコーポレート・ガバナンスに関する基本的な考え方は、継続繁栄の条件として、機動性のある業務執行体制とコンプライアンスを重視した経営を念頭に、内部統制の充実につとめることである。

<コーポレート・ガバナンス・コード各原則の実施について>

ジャスダック上場企業として、基本原則をすべて実施している。

<その他>

指名・報酬委員会の設置

コーポレート・ガバナンス体制のより一層の充実を図ることを目的とし、平成29年6月に任意の委員会である「指名・報酬委員会」を設置した。取締役会の諮問機関として経営陣の選任・解任や報酬等に関する方針を審議し、その決定プロセスの客観性及び透明性を確保している。

指名・報酬委員会の構成

3名(うち2名は独立社外取締役、委員長は独立社外取締役から選定)

補足

取締役会の諮問機関である指名・報酬委員会の実績について、2019年度は、取締役候補者及び執行役員の選定、取締役及び執行役員の個別の報酬額の決定、取締役会の実効性評価等を審議対象とし4回開催し、委員の出席率は100%であった。