TOA 期初計画未達 欧州の景気減速影響

竹内 一弘 社長 |

TOA株式会社(6809) |

|

企業情報

| 市場 | 東証1部 |

| 業種 | 電気機器(製造業) |

| 代表取締役社長執行役員 | 竹内 一弘 |

| 所在地 | 兵庫県神戸市中央区港島中町7-2-1 |

| 決算月 | 3月末日 |

| HP | https://www.toa.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

758円 |

34,536,635株 |

26,178百万円 |

4.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

20.00円 |

2.6% |

18.45円 |

41.1倍 |

1,262.02円 |

0.6倍 |

*株価は7/20終値。各数値は20年3月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年3月(実) |

42,504 |

2,935 |

3,040 |

1,750 |

51.70 |

22.00 |

|

2018年3月(実) |

44,180 |

3,510 |

3,561 |

2,138 |

63.16 |

23.00 |

|

2019年3月(実) |

46,338 |

3,903 |

4,099 |

2,504 |

73.97 |

26.00 |

|

2020年3月(実) |

45,068 |

3,465 |

3,577 |

2,065 |

60.99 |

26.00 |

|

2021年3月(予) |

40,500 |

700 |

750 |

600 |

18.45 |

20.00 |

*予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益(以下同様)。

TOAの2020年3月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年3月期決算概要

3.2021年3月期業績予想

4.中期経営基本計画について

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 避難誘導や案内放送を行う非常用業務用放送設備、快適な空間を創造する音響システム、監視カメラを含めた防犯システムなど、音響機器、映像機器の製造販売を行う専門メーカー。非常用放送設備でトップシェア。豊富な採用実績、「音」のプロフェッショナルとしての知見・ノウハウ、ラインアップの幅広さと地域密着型の営業体制も強み。世界120か国以上で営業を展開。

- 20年3月期の売上高は前期比2.7%減の450億円。国内では、減災・ 防災市場、オフィス・テナントビル市場向けのソリューション営業は伸長したが、鉄道車両事業が減収。海外では、欧州における景気減速や円高、大型案件の減少が影響した。粗利額は同0.5%減少。人件費や移転費用など販管費増を吸収できず、営業利益は同11.2%減の34億円となった。期初計画に対しては、売上・利益とも未達。期末配当は安定配当10円/株と業績連動配当2円/株に加え、設立70周年の記念配当4円/株を実施し合計16円/株、年間合計は26円/株。

- 21年3月期の売上高は前期比10.1%減の405億円、営業利益は同79.8%減の7億円を予想。新型コロナウイルス感染拡大の影響は避けられないと考えている。配当は現時点では中間・期末ともに10円/株の合計20円/株の予定。予想配当性向は108.4%。最低額を20円/株とした安定配当をベースに連結配当性向35%を目安とした業績連動配当を実施することを基本方針としている。

- 2019年3月期を初年度とし、今2021年3月期を最終年度とする「中期経営基本計画」を策定し推進中であるが、基本的な方針や取り組みに大きな変化はないものの、新型コロナウイルスの影響を受け、中期計画開始時に公表していた業績目標を修正した。

- 新型コロナウイルスの影響については四半期開示を待つよりほかはないが、可能であれば、各地域の営業状況なども随時知りたいところである。中期経営基本計画の当初目標は下方修正となり、成長戦略は仕切り直しということとなるが、次の中計でどのような姿を目指すのか、また今年末グランドオープンの「ナレッジスクエア」がその姿にどのようなインパクトを与えることになるのか、注目したい。

1.会社概要

避難誘導や案内放送を行う非常用業務用放送設備、快適な空間を創造する音響システム、監視カメラを含めた防犯システムなど、音響機器、映像機器の製造販売を行う専門メーカー。非常用放送設備でトップシェア。豊富な採用実績、「音」のプロフェッショナルとしての知見・ノウハウ、ラインアップの幅広さと地域密着型の営業体制も強み。アジア・パシフィック、欧州などを中心に世界120か国以上で営業を展開。

【1-1 沿革】

1934年、マイクロホン作りに強い関心を抱いた中谷常太郎氏が東亞特殊電機製作所を創業し、トランペットスピーカーやマイクロホン等の製造販売を開始。マイクロホン、アンプ、スピーカーなどを一貫して自家生産し民需、軍需を取り込み成長する。

第2次世界大戦終戦後の1947年には日本で初めて軽量・小型・取り付けが容易かつ性能に優れたレフレックス型トランペットスピーカーを開発し、「トランペットのトーア」とのブランドが定着していった。

|

| (同社WEBSITEより) |

1949年、法人組織に改組し、東亞特殊電機株式会社を設立。

その後も、音響の専業メーカーとして技術開発・製品開発を進め、世界初の電気メガホンEM-202(1954年)、日本初のトランジスターメガホン ER-57(1957年)等、新製品を相次いで投入。1962年には音をより遠くまで届けるために超巨大PA(※)実験を実施。最長到達距離は12kmを記録した。

1964年の東京オリンピックでは放送設備が31ヵ所の競技場で公式採用されたほか、1971年に京成電鉄成田駅で採用された「自動案内放送システム」はその後、駅・空港などへの導入が拡大。音響機器・システム分野における同社の存在価値はますます高まっていった。

※PA=Public Addressの略。拡声放送、構内放送の意

そうした中1968年に兵庫県・有馬温泉の旅館で30名が死亡する火災事故が発生。同社は音響を中心とした固有技術を生かして1969年に日本で初めて非常用放送設備を開発し、生産・販売を開始した。その後、消防法改正によりホテルや大規模施設での非常用放送設備の設置が義務化され、折からの高度成長の波にも乗り、同社の中心的な事業に成長していった。

|

| (同社WEBSITEより) |

一方、1973年に西ドイツ(現・ドイツ)に初の海外法人を設立したのを始め、アメリカ子会社設立(1974年)、1973年に駐在所を開設し「ホーンスピーカー」において90%以上のシェアを獲得していたインドネシアに現地生産合弁会社(現・連結子会社)を設立(1975年)して海外生産を開始するなど、積極的に海外事業を展開。その後もヨーロッパ、アジア、アフリカでも販売子会社や生産拠点を構築し、グローバルネットワークを構築していく。

業容の拡大に伴い、更なる事業基盤の強化を図るため1977年に大証2部に上場したのを皮切りに、1997年には東証・大証1部指定、2013年、東証・大証の市場統合に伴い東証1部に上場した。

【1-2 企業理念】

企業価値を「Smiles for the Public -人々が笑顔になれる社会をつくる-」と定めた。人々の集まりである「Public(社会)」に対し、「音の報せる力」を通じて「安心・信頼・感動」という価値を提供することで、人々の「Smiles(笑顔)」を実現することを目指している。

|

| (同社WEBSITEより) |

同社では「機器ではなく、音を買っていただく」という考え方が浸透しており、いかにいい音を届けるかに軸足を置いて企業活動を展開している。

【1-3 市場環境と競合状況】

◎市場環境

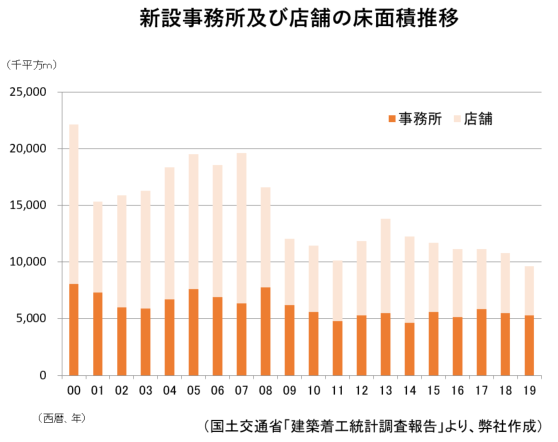

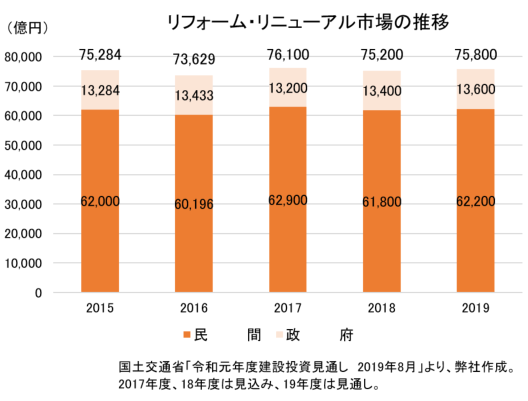

国土交通省の調査によれば、新設事務所および店舗の床面積はリーマンショックによる落ち込みからは一旦は回復してきたものの、足元では再び低調に推移している。

一方、同じく国土交通省の調べ(令和元年度建設投資見通し 2019年8月)によると、2019年度の建築物リフォーム・リニューアル投資は前年度比0.8%増の7.58兆円となる見通しで、建設バブル期の新築施設に納入した機器やシステムのリニューアル需要は今後も着実に発生するものと思われる。

|

|

こうしたいわば「飽和」状態にある市場環境の下、同社では機器の販売にとどまらず、ユーザーの満足度をより高いレベルで実現させるための「システム」や「ソリューション」を提供し、より収益性の高いビジネスを展開していく考えである。

◎競合状況

同社の主力製品である非常用放送設備を手がけているのは同社の他、国内ではPanasonic、JVCケンウッド、海外ではBOSCH(ボッシュ)があるが、業務用音響・映像メーカーとして専門性を追求している同社は国内では約5割のシェアを握っている。海外全体のシェアはまだ低いものの、いち早く進出したインドネシアなどでは高いシェアを有している。

【1-4 事業内容】

避難誘導や案内放送を行う非常用業務用放送設備、快適な空間を創造する音響システム、監視カメラを含めた防犯システムなど、主として多くの人々が集まる公共空間において使用される音響機器、映像機器の製造販売を行っている。

納入先は、地方自治体、官公庁舎施設、商業施設、複合施設、スポーツ施設、交通施設、教育施設、宗教施設など多岐にわたり、以下のような有名施設にも多数納入されている。

|

分類 |

主な納入先 |

| 地方自治体 | 東京都江東区、名古屋市、神戸市、仙台市、倉敷市など |

| 官公庁舎施設 | 東京都庁舎、神戸市庁舎など |

| 商業施設 | IONオーチャード(シンガポール)、国内大型商業施設など |

| 複合施設 | 東京スカイツリータウン、マリーナベイ・ファイナンシャルセンター・タワー(シンガポール)など |

| スポーツ施設 | ウィンブルドン・テニスコート(英国)、ZOZOマリンスタジアム、阪神甲子園球場など |

| 交通施設 | 成田国際空港、羽田空港、関西国際空港など |

| 宗教施設 | イスティクラル・モスク(インドネシア:東南アジア最大のモスク)、世界各国の教会など |

(1)商品分野

同社では取扱商品を、「音響」、「映像」、「鉄道」の3分野に分類しており、「音響」が約8割を占めている。

|

商品分野 |

主な商品 |

| 音響分野

(音響システム) |

非常用放送設備、業務用放送設備、ワイヤレスシステム、ネットワークPAシステム、インターカムシステム、サウンドシステム、拡声放送機器 |

| 映像分野

(セキュリティシステム) |

ネットワークカメラシステム、フルHD同軸カメラシステム、アナログカメラシステム

|

| 鉄道分野

(鉄道車両関連システム) |

車両内放送設備、カメラシステム、電光表示器

|

(2)事業領域

「安心・信頼・感動」の3つの価値を軸とした事業領域において独自性の高い製品・システム・ソリューションを開発・販売している。

領域① 『安心:Public Safety』

人々が日常を安心して過ごすことができるように、自然災害や犯罪・事故等の危険から少しでも多くの人々を守り、社会の安全・安心を実現するソリューションを提供している。

(具体的なソリューション)

◎屋外防災放送ソリューション

安心領域における中心的なソリューションが防災関連の各種機器やシステムである。

特に、同社のコアコンピタンスである「音の報せる力」の面から、従来の課題を克服して、災害発生時に住民のより安全・安心な環境を創り出すスピーカーを中心とした屋外防災放送ソリューションは、高く評価されている。

<日本を取り巻く状況と防災行政無線の課題>

日本は狭い国土に世界第4位(2017年現在)の110に及ぶ活火山を有し、世界の活火山の7%を占める火山大国であり、加えて、日本列島周辺では4枚のプレート(地殻)が分かれ、プレート同士がぶつかり合っている「日本海溝」、「南海トラフ」はプレートが下に沈み込んでいるため古来より多くの地震被害を受けてきた。

さらに、日本は中山間地の中小河川の奥地にも集落があり、古くから崩壊・地すべり・土石流の被害を受けてきた。さらに近年、集中豪雨や台風などによる洪水、土砂災害はその頻度及び規模が大きくなっている点も大変気がかりであり、「防災・減災」への取り組みは国民が強く望むものとなっている。

災害発生時には、自治体が運営する防災行政無線が、住民への情報提供・避難誘導において重要な役割を担っており、政府が最重要施策の一つと掲げている「国土強靭化基本計画」においても、2018年12月に閣議決定された「国土強靭化基本計画の変更」、「防災・減災、国土強靱化のための3か年緊急対策」では、防災行政無線のデジタル化の推進や災害時における多言語音声翻訳システムの高度化のための緊急対策などが重要な取り組みの一つとして挙げられている。

ただ、2011年3月11日に発生した東日本大震災後の調査「東日本大震災時の津波・避難情報の入手に関する調査(内閣府)」によると、震災時に津波警報や避難の呼びかけを入手した先は、テレビ・ラジオを上回り、「防災行政無線」が約5割でトップであったにもかかわらず、防災行政無線を聞いた人の中でも「はっきりと聞き取ることができた。」のは約56%にとどまっており、防災行政無線の有効性という観点からは、改善・対策は喫緊の課題となっている。

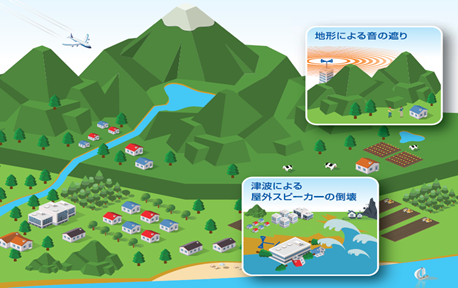

屋外での放送が聞き取りにくい主な原因として以下のような点が挙げられる。

①屋外スピーカーの音の届く距離が足りない

②周囲の騒音が大きく、放送の音がかき消される

③近接した屋外スピーカーからの音が重なり合う

④周囲の地形や建物により音の通りが遮られる

|

|

(同社資料より)

加えて、津波や浸水による屋外スピーカーの倒壊や機器の故障、大雨における騒音の増加による聞き取りの阻害といった点も、防災行政無線を有効に機能させるために克服すべき重要なポイントである。

<TOAが行う明瞭な屋外防災放送のための総合提案>

上記のような課題に対し、同社では明瞭に聞き取ることのできる屋外防災放送実現のための総合提案を行っている。

「明瞭な音」を実現するためには、音の入り口である音源から、出口であるスピーカーまで、システム全体を考慮したエンジニアリング力が必要であり、単にスピーカーを設置するだけではスピーカー本来の性能が発揮することは困難である。

そこで音のプロフェッショナルである同社は自治体担当者からのヒアリングを元に、豊富なラインアップの中からその地域に最適な次世代型防災用スピーカーの配置選定を行い、コンピュータ・ソフトによるシミュレーション、実際に音を発生させる屋外鳴動試験などを行った上で再配置設計を実施し、最終的に住民が明瞭に放送を聴取できるように調整を行う。

このように、同社は創業以来培ってきた「商品力」と「エンジニアリング力」により、次世代型防災用スピーカーによる明瞭な聴取を可能とする防災行政無線システムの構築が可能である。

(同社資料より)

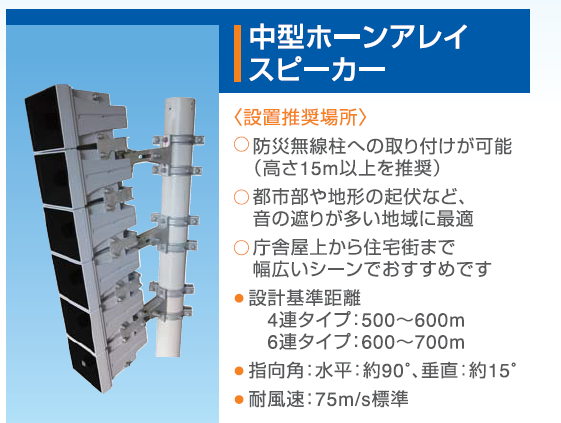

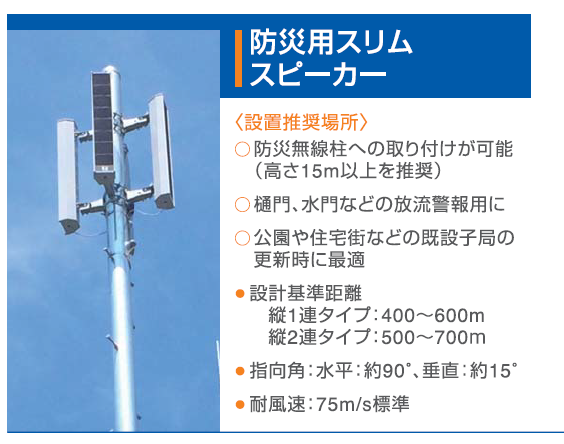

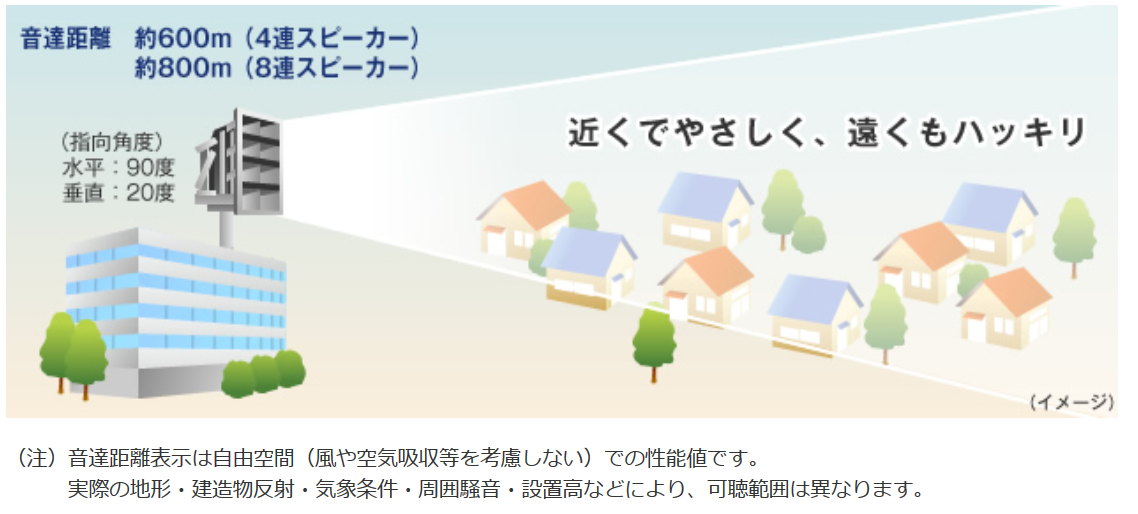

*次世代型防災用スピーカー

従来型スピーカーの音の到達距離はおおむね約200~400m程度で、価格は次世代型防災用スピーカーよりも安価だが、スピーカーの増設や放送音量を上げることで音達エリアを拡げる際は設置場所付近の住民への配慮が必要である。

これに対し同社の次世代型防災用スピーカーは、以下のような特長を有している。

| *1995年1月17日に発生した兵庫南部地震(阪神・淡路大震災)で多くの従業員が被災し、テレビやラジオ、電話もつながらない状況で「もっと広範囲に防災放送が届けば役に立った」との思いから研究が始まり、開発された。 |

| *均一で明瞭な音を伝えることに優れたラインアレイ技術(複数のスピーカーユニットを垂直方向に連結し、線状の音源を構成する技術)を採用。 |

| *従来型スピーカーと比べて、距離による音の減衰が少なく、 従来型の2~3倍の距離まで均一で明瞭な音声を伝えることができる。 |

| *また、垂直方向への音の拡がりが小さく、スピーカー直下でも音量が抑えられるため 、近くで「やさしく」、遠くで「はっきり」と聞こえる。 |

| *同社独自の音の空気減衰量を考慮した補正機能を搭載しており、遠くの距離でもより明瞭に音声が聞こえるように音質調整している。 |

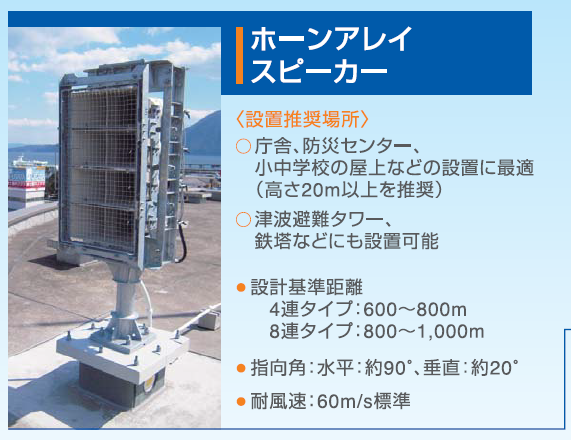

同社では次世代型防災スピーカーとしてそれぞれ特長のある3タイプを揃えており、案件ごとこれらを組み合わせ、最適な防災行政無線システムを提案する。

近年の自治体側の防災・減災意識の向上もあり、20年3月末時点で全国累計300以上の自治体で採用されている。

|

タイプ |

概要 |

| ホーンアレイスピーカー | *8連タイプで800mから1,000m(設計基準距離)と、従来型の2-3倍の距離までクリアな音声を届ける最上級の音の遠達性。子局数を減らすことで音の重なりを軽減できることに加え、ランニングコストの低減にもつながる。

*優れた低域再生能力により地形の起伏や建物など音の遮りのある地域に効果的である。

*庁舎や学校など防災拠点に設置することで津波や洪水による子局の倒壊を避けることができる。 |

| 中型ホーンアレイスピーカー | *ホーンアレイスピーカー同様、従来型を上回る音の遠達性。音の重なりも軽減。

*軽量・コンパクトで防災無線柱への取り付けが可能。

*防水、耐塩で耐久性に優れる。 |

| 防災用スリムスピーカー | *遠達性も兼ね備えた軽量モデル。

*環境に合わせて設置構成をカスタマイズすることで更なる遠達性の向上を実現。 |

|

|

|

(同社資料より)

また、次世代型防災スピーカーに適した信号処理機能(レベル調整、イコライザー)を標準搭載した次世代型防災スピーカー用アンプ「防災用DSPアンプ」は、明瞭性の高い防災放送の実現に重要な役割を果たすとともに、IP告知ユニットを使い、防災行政無線放送とIP告知放送を併用することで、緊急時にどちらか一方の放送手段が途切れても、もう一方の放送手段が使えるように放送伝送路の冗長化が可能である。

このほか、独自のネットワーク音声伝送技術「パケットオーディオ」を搭載した市庁舎などの拠点から各施設へと一斉に放送を届ける「IP告知放送システム」、緊急地震速報受信端末に連動した緊急地震放送が可能で、設定により四ヶ国語(日本語、英語、中国語、韓国語)の音声警報を流すこともできる「ラック型非常用放送設備」など、災害時、緊急時に安全・安心を提供する幅広い製品ラインアップを有している。

領域② 『信頼:Public Communication』

日々の暮らしの中で人と人との信頼を築くために、時間や空間の隔たり、言語や年齢など多様性を乗り越え、便利で快適な社会のコミュニケーションを実現するソリューションを提供している。

(具体的なソリューション)

◎空港内旅客案内放送システム

大規模な空港ターミナルにおいて緊急情報やフライト情報などのアナウンスを多様な言語で伝え、安心して利用できる空港運営に貢献している。日本の空港市場における同社シェアは約90%と圧倒的である。

*羽田空港国際線旅客ターミナル

4ヶ国語による放送や直感的に操作できる操作卓など、ユニバーサルデザインを追求した非常用放送設備と旅客案内放送設備が導入されている。

(同社WEBSITEより)

*成田国際空港・第1旅客ターミナル

空港内のインフォメーションシステムを全面的にサポートし、建築美を損なうことなく配置された約5,000個のスピーカーが、多彩な情報を自動制御によって確実かつスピーディーに伝えている。

◎車両内放送設備

ディスプレイや車内外の行先案内など電光表示器の他、運転席からのアナウンスを各車両へと届ける車両内放送設備、車両内の安全確保のための防犯カメラシステム等、乗客により安全で快適なサービスを提供している。

領域③ 『感動:Public Space Design』

人々の心を揺さぶる感動のために、日常のささやかな楽しみから、非日常の特別な体験まで、人々の心をより豊かにする空間演出を実現するソリューションを提供している。

(具体的なソリューション)

◎スポーツ施設音響システム

来場者がスポーツを快適に観戦したり、コンサートなどのイベントを楽しんだりできるような音響空間を創造している。

精緻な音場シミュレーションやデジタル計測テクノロジーなど、蓄積されたデータとノウハウを駆使して最適な音を届けることで、国際的な大型スポーツイベントの誘致や開催をバックアップしている。

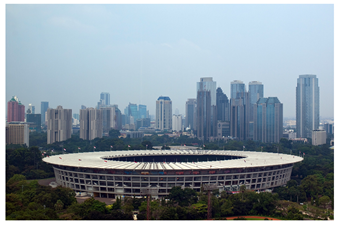

*ゲロラ・ブン・カルノ・スタジアム(インドネシア)

2018年に開催されたアジア大会の主要会場となった最大約9万人を収容する同スタジアムにおいて、新型ドライバーを搭載したホーンアレイスピーカーをはじめとする音響システムを納入した。

熱狂する大観衆の歓声にかき消されない明瞭で迫力のある音響システムを構築。その高品位な音質により今後開催される音楽イベントなどのライブパフォーマンスでの活用も期待されている。

インドネシアで長年活動を続け、当地での評価も高い同社ならではの案件である。

(同社WEBSITEより)

*京セラドーム大阪

綿密な音響シミュレーションの結果、同社が提案したセンタークラスターラインアレイスピーカーを核とした音響システムが採用された。合計76台のスピーカーユニットは、残響音の多い条件下でも音声が聞き取りやすく、カバーエリアの全ての客席へもクリアで迫力のある音を届けることができ、「大歓声の中でも音声がダイレクトに聞こえて心地よい」と評価されている。

またグラウンド上においても、キャッチャー方向からセンター方向にかけ、180度途切れなく連なるスピーカーユニットによって、均質な音空間を構築している。

操作面においては、野球運営用など、あらかじめプリセットした音響設定を呼び出すだけで、すぐに使用できるほか、スピーカー駆動用のアンプには高出力、高音質のデジタルアンプを採用して消費電力を大幅に抑えるなど、環境面での配慮も採用のポイントとなった。その他、イベント時での放送においても使いやすく、十分な音量でアナウンスできる点も好評である。

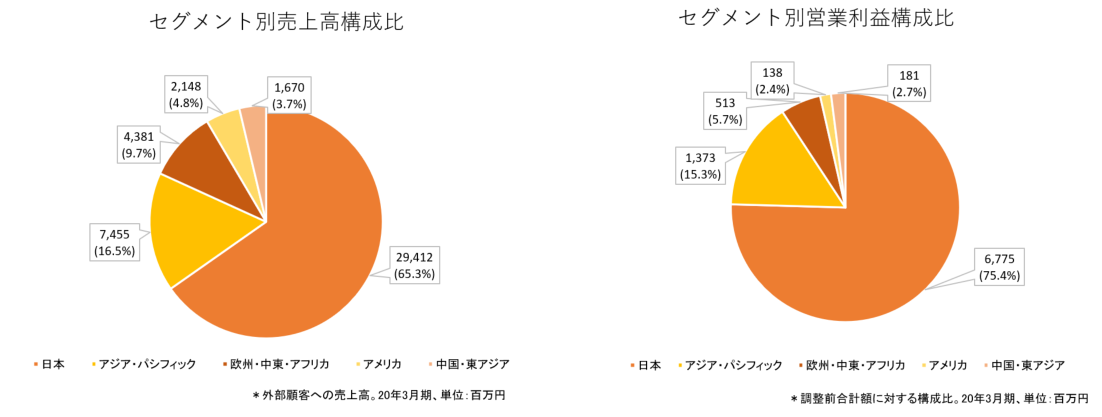

(3)セグメント

報告セグメントは地域別に、「日本」、「アジア・パシフィック」、「欧州・中東・アフリカ」、「アメリカ」、「中国・東アジア」の5つ。

グローバルブランドの確立を目指して、積極的な海外販売戦略を推進。現在、世界120ヶ国以上で販売活動を行っている。

各エリアで最適な生産体制と販売体制を実現し、求められる世界品質を、求める市場にスムーズに提供している。

現地法人である海外販社とTOA本体の海外営業部門によって、全ての情報を統括し、市場の変化に対し素早く対応している。

(4)研究開発体制

グループの開発拠点である宝塚事業場に、基礎技術の研究開発部門に加え、商品開発、品質保証、デザイン等、開発に関する部門を集約している。

同事業場敷地内には2020年12月完成予定の「ナレッジスクエア」を建設中である。

「ナレッジスクエア」は、顔認証・人センシング技術を活用し、安心と快適性を両立させるオープンオフィス環境を備え、世界中の同社拠点と常につながり、リアルタイムで情報共有できる空間を整備している。

異業種との協業、職場のコミュニケーション活性化や業務最適化といった取り組みを通して、最先端のソリューションを開発・提供することで、すべてのステークホルダーとの「つながりの場」において共に新しい価値を創りだすことを目指している。

(同社資料より)

海外では、インドネシアに「アジア・パシフィック・R&Dセンター」を、台湾に「得洋電子工業股份有限公司 R&D事務所」を有し、世界各地の生産拠点と連携しその地域のニーズを具現化した商品を創出している。

拠点ごとの独立運営を確保しつつ、情報はITネットワークでリンクしているため技術共有や部品の集中調達も可能であり、自由な発想による地域商品の開発体制を維持すると同時に、グループ全体の効率性向上も実現している。

(5)グループ・ネットワーク

◎国内

同社ほか、グループ会社5社がエンジニアリングサポート、ソフト企画、ホール管理・運営、生産を手がけている。

全国約30の営業所により地域密着のきめ細かいサービスを提供している。

◎海外

生産拠点はインドネシア、ベトナム、台湾、中国の4カ所。アメリカ、ヨーロッパ、中東、アジアに約40か所の営業拠点を展開している。

【1-5 特長と強み】

(1)「豊富な採用実績と高いシェア」とその源泉である「音」のプロフェッショナルとしての知見・ノウハウ

同社製品及びシステムは国内外の様々な施設に多数採用されており、非常用放送設備の国内シェアは約50%でトップ、空港内旅客案内放送システムの国内空港市場におけるシェアは約90%、防災行政無線における次世代型防災スピーカーの採用実績300件以上など、圧倒的な存在感を示している。

こうした実績の源泉が、「音」のプロフェッショナルとして、「機器ではなく、音を買っていただく」という考え方の下、いかにいい音を届けるかを追求した結果1934年の創業以来、蓄積してきた経験、知見、ノウハウである。

防災行政無線システムを例にとれば、同社のような音の遠達性を実現できるスピーカーを製造できる企業は同社以外にはほとんどない。

また、単に機器を提案・納入するのではなく、パソコンによるシミュレーションや屋外鳴動試験などを行った上で配置設計を実施し、最終的に住民が明瞭に放送を聴取できるように調整を行うといった「前工程」を重視した総合提案を可能としているのも、同社の優れた商品力とエンジニアリング力、そして「届けるのは機器ではなく、音」という理念であり、これがユーザーからの信頼感や満足度の向上に繋がっている。

(同社資料より)

(2)専業メーカーとしてのラインアップの幅広さと地域密着型営業体制

同社の取扱製品ラインアップは、単品のマイク、スピーカー、メガホンから、会議システム、非常用放送設備、防災行政無線システムなど、「音」に関する機材・システムを幅広くカバーしている。

専業メーカーとしてのラインアップの広さは顧客のあらゆるニーズに対応し、課題解決のソリューションを提供できるという点で同社の強力な競争優位性となっている。

また、全国に広がる営業拠点をベースに、地域密着で機動的な営業活動を展開していることから、顧客との結びつきも強く、安定的な高シェア維持に繋がっている。

【1-6 ROE分析・配当政策など】

|

13/3期 |

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

|

|

ROE(%) |

8.0 |

8.0 |

7.9 |

5.3 |

4.4 |

5.1 |

5.8 |

4.8 |

|

売上高当期純利益率(%) |

6.56 |

6.35 |

6.53 |

4.57 |

4.12 |

4.84 |

5.40 |

4.58 |

|

総資産回転率(回) |

0.90 |

0.93 |

0.89 |

0.85 |

0.79 |

0.79 |

0.80 |

0.77 |

|

レバレッジ(倍) |

1.35 |

1.36 |

1.36 |

1.37 |

1.35 |

1.34 |

1.33 |

1.35 |

8%近辺にあったROEは足元低下しているが、これは今後の成長に向けた研究開発や人材の獲得など積極的な投資を行っていることが要因。会社側は資本効率の重要性を認識しつつも、現在は売上および利益の絶対額を増大させることが企業価値向上に繋がると考えている。

配当については、持続的な成長を可能とする内部留保とのバランスを勘案しながら、最低額を20円/株とした安定配当をベースに連結配当性向35%を目安とした業績連動配当を実施することを基本方針としている。

内部留保資金の使途については、長期的に安定した経営基盤の確保と積極的な研究開発投資のバランスを考慮して決定する。競争力向上と財務体質強化を通じて企業価値向上に努める方針だ。

【1-7 ESGへの取り組み】

<E:環境>

「TOAの環境理念」を元に、全社をあげ環境保全へ取り組んでいる。

後述するビジネス創造の新たな拠点「ナレッジスクエア」においても、自然光を活用した照明設備や断熱対策による冷暖房の効率化、ソーラーパネルの活用や雨水の再利用等、地球環境保全に配慮した設備を導入する予定である。

<S:社会>

事業活動において社会の安全・安心に貢献し、社会貢献活動で、防災士養成の支援や、子ども達の減災・防災意識の向上に寄与する。

2018年3月期より労使協調による働き方改革プロジェクトを発足させ活動をスタートさせた。今期からスタートした中期経営基本計画においても、引き続き「多様性を力に変えるチームプレイ」や「無駄の徹底的な削減」などをテーマに、より働きやすい、働きがいのある職場環境づくりを推進する。

<G:ガバナンス>

2015年6月に独立社外取締役を選任。18年6月には社外取締役をさらに1名招聘し、複数体制とした。

機関投資家、個人投資家、証券アナリストとの対話を充実させる。

自己株式の取得・消却や株式報酬制度など自己株式の活用を検討している。

2.2020年3月期決算概要

(1)連結業績

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

計画比 |

|

|

売上高 |

46,338 |

100.0% |

45,068 |

100.0% |

-2.7% |

-8.0% |

|

売上総利益 |

20,185 |

43.6% |

20,085 |

44.6% |

-0.5% |

– |

|

販管費 |

16,282 |

35.1% |

16,620 |

36.9% |

+2.1% |

– |

|

営業利益 |

3,903 |

8.4% |

3,465 |

7.7% |

-11.2% |

-13.4% |

|

経常利益 |

4,099 |

8.8% |

3,577 |

7.9% |

-12.7% |

-12.8% |

|

当期純利益 |

2,504 |

5.4% |

2,065 |

4.6% |

-17.5% |

-15.7% |

*単位: 百万円。

減収・減益。売上、利益とも予想を下回る。

売上高は前期比2.7%減の450億円。国内では、減災・ 防災市場、オフィス・テナントビル市場向けのソリューション営業は伸長したが、鉄道車両事業が減収。海外では、欧州における景気減速や円高、大型案件の減少が影響した。

粗利率は上昇したが、粗利額は同0.5%減少。人件費や移転費用など販管費増を吸収できず、営業利益は同11.2%減の34億円となった。

期初計画に対しては、売上・利益とも未達となった。

期末配当は安定配当10円/株と業績連動配当2円/株に加え、設立70周年の記念配当4円/株を実施し合計16円/株、年間合計は26円/株。

売上・利益の四半期推移を見ると、上期は堅調であったが第3四半期(10-12月)の不調が影響し、第4四半期(1‐3月)に巻き返したものの落ち込みを埋めきれなかった、

(2)セグメント別動向

|

19/3期 |

構成比 |

20/3期 |

構成比 |

前期比 |

|

|

売上高 |

|||||

|

日本 |

29,953 |

64.6% |

29,412 |

65.3% |

-1.8% |

|

アジア・パシフィック |

7,183 |

15.5% |

7,455 |

16.5% |

+3.8% |

|

欧州・中東・アフリカ |

5,306 |

11.5% |

4,381 |

9.7% |

-17.4% |

|

アメリカ |

2,173 |

4.7% |

2,148 |

4.8% |

-1.2% |

|

中国・東アジア |

1,721 |

3.7% |

1,670 |

3.7% |

-3.0% |

|

合計 |

46,338 |

100.0% |

45,068 |

100.0% |

-2.7% |

|

セグメント利益 |

|||||

|

日本 |

6,611 |

22.1% |

6,775 |

23.0% |

+2.5% |

|

アジア・パシフィック |

1,245 |

17.3% |

1,373 |

18.4% |

+10.3% |

|

欧州・中東・アフリカ |

930 |

17.5% |

513 |

11.7% |

-44.8% |

|

アメリカ |

231 |

10.6% |

138 |

6.4% |

-40.3% |

|

中国・東アジア |

201 |

11.7% |

181 |

10.8% |

-10.0% |

|

調整額 |

-5,318 |

– |

-5,515 |

– |

– |

|

合計 |

3,903 |

8.4% |

3,465 |

7.7% |

-11.2% |

*単位:百万円。外部顧客への売上高。セグメント利益の構成比は売上高営業利益率。20/3期より従来「アジア・パシフィック」、「中国・東アジア」に含めていた生産機能、および「アメリカ」に含めていた鉄道車両関連機器の販売機能を、「日本」に含めている。また、「アジア・パシフィック」、「欧州・中東・アフリカ」、「アメリカ」、「中国・東アジア」の業績をより適切に把握するため、TOAが各セグメントに向けて行った営業取引を含めている。19/3期の数値は変更後の区分により作成。

(日本)

減収増益。

減災・防災市場で「ホーンアレイスピーカー」や、「防災用スリムスピーカー」の自治体向け販売などが伸長した一方、鉄道車両向けの出荷が減少した。原価低減、販管費減少で増益。

(アジア・パシフィック)

増収増益。

タイでは地下鉄案件などの交通インフラ市場向け製品が、インドネシアでは大型スポーツ施設や空港などへの納入が進んだ。

(欧州・中東・アフリカ)

減収減益。

景気減速や円高の影響と大型案件の減少により減収となったのに加え、販管費の増加により減益となった。

(アメリカ)

減収減益。

アメリカでの小売店向け音響機器の販売は伸長したが、円高による影響で減収。一時的な販管費の増加により減益。

現地通貨ベースでは増収。

(中国・東アジア)

減収減益。

台湾や香港での販売は伸長したが、円高の影響で減収。販売拠点増など販管費の増加により減益。

現地通貨ベースでは増収。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

19年3月末 |

20年3月末 |

19年3月末 |

20年3月末 |

||

|

流動資産 |

41,423 |

38,885 |

流動負債 |

8,073 |

9,183 |

|

現預金 |

17,014 |

15,610 |

仕入債務 |

4,066 |

3,409 |

|

売掛金 |

10,305 |

10,312 |

短期借入金 |

934 |

1,915 |

|

たな卸資産 |

10,015 |

10,955 |

固定負債 |

3,979 |

4,689 |

|

固定資産 |

16,319 |

19,768 |

退職給付に係る負債 |

2,625 |

2,841 |

|

有形固定資産 |

7,747 |

10,579 |

負債合計 |

12,053 |

13,872 |

|

無形固定資産 |

1,703 |

1,599 |

純資産 |

45,689 |

44,780 |

|

投資その他の資産 |

6,869 |

7,589 |

利益剰余金 |

29,050 |

30,236 |

|

資産合計 |

57,742 |

58,653 |

負債純資産合計 |

57,742 |

58,653 |

*単位:百万円

現預金の減少、有形固定資産の増加などで資産合計は同9億円増加の586億円となった。短期借入金の増加などで負債合計は同18億円増加の138億円。

為替換算調整勘定のマイナス幅拡大などで純資産は同9億円減少の447億円。

この結果、自己資本比率は前期末の74.8%から1.9ポイント低下し、72.9%となった。

◎キャッシュ・フロー

|

19/3期 |

20/3期 |

増減 |

|

|

営業CF |

3,261 |

1,832 |

-1,429 |

|

投資CF |

-2,025 |

-2,558 |

-533 |

|

フリーCF |

1,236 |

-726 |

-1,962 |

|

財務CF |

-865 |

-2,746 |

-1,881 |

|

現金同等物残高 |

19,660 |

16,108 |

-3,552 |

*単位:百万円。

仕入債務の減少などで営業CFのプラス幅が縮小した一方、有形固定資産の取得による支出の増加で投資CFのマイナス幅が拡大したため、フリーCFはマイナスに転じた。

キャッシュポジションは低下した。

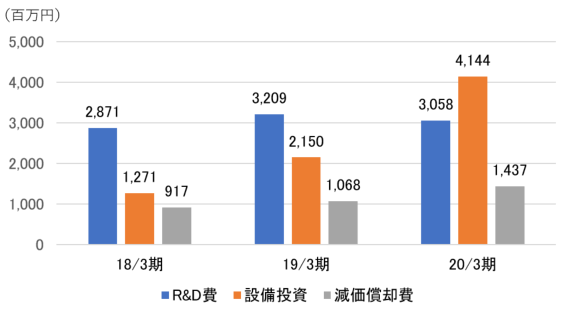

(4)投資等

主要な投資は以下の通り。

*国内外の工場で、生産ライン拡張に伴い設備を増強

*2019年6月、ロジスティクスの改善、サービスの充実を図るため欧州ハブ倉庫の運用を開始

*日本国内では、協創型プラットフォーム「CRESNECT」に参画し、2019年7月に、東京丸の内にオープンした「point 0 marunouchi」に出資参加

*2019年9月、中国の通信機メーカーSPON社と共同出資で商品企画と開発を加速する現地合弁会社を設立

*2020年3月、アジア・パシフィック地域の要であるシンガポール販社の株式をすべて取得して完全子会社化

*兵庫県宝塚市で、新たな研究開発拠点「ナレッジスクエア」を建設中。主要施設である開発者居室や実験設備等を備えた研究開発棟「ココラボ」が稼働を開始した。

(5)トピックス

◎自己株式の取得を決議

2020年5月14日、経営環境の変化に対応した機動的な資本政策の遂行を可能とするため自己株式の取得を行った。

取得株数139万株、取得価額10億円。株数、価額とも5月13日決議の上限であった。

◎With コロナにおけるTOAの取り組み

新型コロナウイルスとの共生が避けられない中、例えば、マスク装着やソーシャルディスタンスの確保により、「会話が聴き取りづらい」「マイク使用時に音がこもる」といった音への影響が生じているが、「音の専門メーカー」である同社は世の中に先駆けて以下のような対応を行い、ストレスフリーなコミュニケーションの実現に貢献している。

*マスクの有無や素材に応じた音響調整で聴き取りやすさを改善

*ネットワーク機能を搭載し、遠隔地から動作状況の確認を可能にするアンプを開発

&nbsnbsp;

3.2021年3月期業績予想

(1)連結業績予想

|

20/3期 |

構成比 |

21/3期(予) |

構成比 |

前期比 |

|

|

売上高 |

45,068 |

100.0% |

40,500 |

100.0% |

-10.1% |

|

営業利益 |

3,465 |

7.7% |

700 |

1.7% |

-79.8% |

|

経常利益 |

3,577 |

7.9% |

750 |

1.9% |

-79.0% |

|

当期純利益 |

2,065 |

4.6% |

600 |

1.5% |

-71.0% |

*単位:百万円

減収減益を予想

売上高は前期比10.1%減の405億円、営業利益は同79.8%減の7億円を予想。

新型コロナウイルス感染拡大の影響は避けられないと考えている。

配当は現時点では中間・期末ともに10円/株の合計20円/株の予定。予想配当性向は108.4%。最低額を20円/株とした安定配当をベースに連結配当性向35%を目安とした業績連動配当を実施することを基本方針としている。

(2)新型コロナウイルスの影響

各地域において以下のように見込んでいる。

| 日本 | 景気への影響は通期に渡り継続する。特に休業要請やインバウンド需要の減少影響を大きく受ける商業市場や宿泊市場、内外の需要減退による業績悪化が見込まれる工場市場において売上減を見込む。

また、自治体市場・減災防災市場においては景気対策予算の配分が期待されるものの、民需減少にともなう競争激化により利益率の悪化を想定している。 一方で鉄道車両分野においては、新型コロナウイルスの影響が今期の業績に与える影響は軽微の見込み。 |

| アジア・パシフィック | 12月にかけて平時のレベルまで回復することを想定しているものの、特にラマダン需要の剥落による売上減少を見込む。 |

| 欧州・中東・アフリカ | 欧州において経済が回復に転ずるのは9月頃を想定。影響が大きいイタリアやスペイン等についてはさらに回復がずれ込む見込み。 |

| アメリカ | 北米において経済が回復に転ずるのは12月末頃を想定。特に商業市場の需要落ち込みによる売上減少を見込む。 |

| 中国・東アジア | 5月以降の経済回復を想定しているものの、上半期の売上減少を見込む。 |

4.中期経営基本計画について

(1)業績目標を修正

さらなる成長と持続的な企業価値の向上を目指し、2019年3月期を初年度とし、2021年3月期を最終年度とする「中期経営基本計画」を策定し推進中であるが、基本的な方針や取り組みに大きな変化はないものの、新型コロナウイルスの影響を受け、中期計画策定時の業績目標を修正した。

|

項目 |

18年3月期 実績 |

19年3月期 実績 |

20年3月期 実績 |

21年3月期 当初予想 |

21年3月期 修正予想 |

|

売上高 |

44,180 |

46,338 |

45,068 |

53,000 |

40,500 |

|

営業利益 |

3,510 |

3,903 |

3,465 |

4,300 |

700 |

|

経常利益 |

3,561 |

4,099 |

3,577 |

4,400 |

750 |

|

当期純利益 |

2,138 |

2,504 |

2,065 |

2,700 |

600 |

*単位:百万円。

(2)中期経営基本計画における主な取り組み

①異業種との協業や、最新技術を活用した商品開発

IoT機能を活用した「つながるビジネス」で顧客の課題を解決するため、自治体や、他メーカーなどの異業種と協業し、新たなソリューション開発に取り組んでいる。

2020年5月には、AI技術を活用してカメラ映像から人の混雑を検知し、混雑緩和を促す案内放送を自動的に行うシステムの提供を開始した。

②減災・防災市場や交通インフラ市場におけるソリューション営業を展開

豊富な商品ラインアップとエンジニアリング力という強みを活かし、新たな需要獲得を目指す営業活動を強化している。

今後も強みに磨きをかけ需要を取り込む。

③海外未開拓地域の販路開拓

JICA(国際協力機構)を通じアフリカからインターン生を受け入れて同社のビジネスを学んでもらい、その後現地で戦力として雇用する。

また、各地域のエンジニアリング力を向上させて、大型システム案件への対応力を強化し、売上を拡大させる。

④デジタルプラットフォームの活用による事業最適化

今回の新型コロナウイルスを機に需要が顕在化した在宅勤務やWeb会議の活用を通じた働き方改革の推進や、デジタルマーケティングやオンライン営業など営業プロセスの改革、また、「つながるビジネス」による顧客サービスの向上に向け、自社のデジタルプラットフォームを活用し事業最適化を図る。

5.今後の注目点

新型コロナウイルスの影響については四半期開示を待つよりほかはないが、可能であれば、各地域の営業状況なども随時知りたいところである。

中期経営基本計画の当初目標は下方修正となり、成長戦略は仕切り直しということとなるが、次の中計でどのような姿を目指すのか、また今年末グランドオープンの「ナレッジスクエア」がその姿にどのようなインパクトを与えることになるのか、注目したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外2名 |

| 監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2020年6月24日

<基本的な考え方>

当社では、株主・顧客・取引先・従業員等のステークホルダーに対して、遵法性が確保された健全かつ透明性の高い企業経営を実践することにより、長期的・継続的に企業価値を増大させることを経営上のもっとも重要で恒久的な課題のひとつとして位置づけています。コーポレート・ガバナンスの更なる強化のため、各ステークホルダーへのアカウンタビリティー(説明責任)の重視と充実、迅速かつ適切なディスクロージャー(情報開示)等の実践に積極的に取り組んでまいります。

<実施しない主な原則とその理由>

当社は、コーポレートガバナンス・コードの各原則を実施しております。

<コーポレートガバナンス・コードの各原則に基づく開示>

|

原則 |

開示内容 |

| 【原則1-4 政策保有株式】 | 当社は、取引・協業関係の維持・拡充のための手段として、他社の株式を取得・保有する場合があります。

当該保有に関しては、企業連携が高まり、企業価値向上につながることを政策保有方針の基本とし、以下の諸点を総合的に判断しております。 (1)発行会社と当社事業における中長期の協力関係の維持・強化、取引関係等の円滑化に資するか (2)資金調達等の円滑化に資するか (3)事業機会の創出・発展に資する可能性を有するか

なお、政策保有株式の縮減に関しては、上記の政策保有方針に合致しない場合には、上場株式を保有しないことを基本方針としており、現在の保有株式は、当社として、既に縮減した結果になっております。 さらに、当社は、今後も政策保有方針に合致しない上場株式を新たに保有する意思はありません。 当社は、取締役会にて、保有意義、定性的効果、定量的効果等を総合的に勘案し、検証を行っております。

政策保有株式の議決権の行使については、 発行会社が当社の政策保有方針に適う目的・事業を有していること、 発行会社の経営陣が適切な人材であること、 企業活動の適時かつ適切な情報開示を行っていること、 持続的な成長につながる事業基盤を有し、将来の株主価値の向上が見込まれること、などを総合的に勘案し、議案の内容が中長期的な企業価値の向上に資するか否かという視点から、「権限規程」に定める然るべき決裁者が賛否を判断しております。 |

| 【原則5-1 株主との建設的な対話に関する方針】 | (1)IR活動を所管する役員・その他担当部門等

当社は、経営企画担当部門を所管する役員がIR活動を統括し、広報担当部門とIR活動に関して適宜連携しております。さらに、経営企画担当部門・経理担当部門・法務担当部門が有機的に連携し、株主との対話促進に努めております。

(2)IRポリシーの作成・公表 当社は、業績、財務状況、将来ビジョンについて、公平、迅速かつ解りやすい情報開示に努めており、IRの基本方針と姿勢をIRポリシーとして公表しております。

当社ホームページのIRポリシー (https://www.toa.co.jp/ir/message/policy.htm)をご参照ください。

(3)株主との対話促進 当社は、企業説明会であるIR企業研究会等を開催しております。

(4)インサイダー情報の管理 当社は、「内部情報管理およびインサイダー取引防止規程」を定めており、株主・投資家との対話に際しては、IRポリシーに則り、インサイダー情報を管理しております。 |