(4394)株式会社エクスモーション 上期及び通期の業績予想に変更なし

渡辺 博之 代表取締役社長 |

株式会社エクスモーション(4394) |

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

情報・通信 |

|

代表取締役社長 |

渡辺 博之 |

|

所在地 |

東京都品川区大崎2-11-1 大崎ウィズタワー23階 |

|

決算月 |

11月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

882円 |

2,797,100株 |

2,467百万円 |

10.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

15.00円 |

1.7% |

34.65円 |

25.5倍 |

497.16円 |

1.8倍 |

*株価は04/03終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

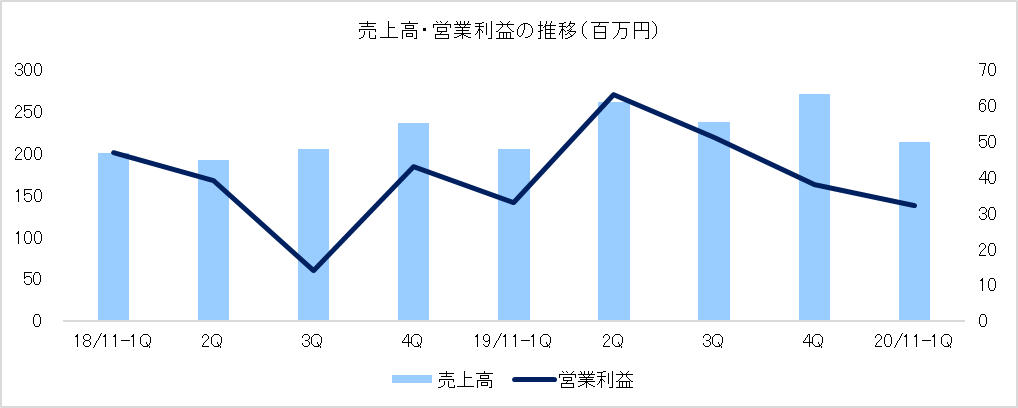

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年11月(実) |

622 |

123 |

123 |

80 |

43.93 |

1,330.00 |

|

2017年11月(実) |

694 |

125 |

125 |

85 |

45.84 |

1,400.00 |

|

2018年11月(実) |

834 |

145 |

146 |

99 |

38.92 |

28.00 |

|

2019年11月(実) |

976 |

187 |

190 |

140 |

52.42 |

15.00 |

|

2020年11月(予) |

1,035 |

152 |

153 |

96 |

34.65 |

15.00 |

* 予想は会社予想。単位は百万円、円。

株式会社エクスモーションの2020年11月期第1四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年11月期第1四半期決算概要

3.2020年11月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/11期は更なる成長に向けた踊り場となる。コンサルティング事業のデジタル化・ストック化と新領域での展開に伴う二つの投資を計画している。コンサルティング要員の一部を上記投資の関連業務に振り向けるため、売上の伸びが一時的に鈍化し、人材投資等の先行費用が利益を圧迫する。

- 1Q(12-2月)は前年同期比4.8%の増収、同3.4%の営業減益。高度なソフトウェア開発の支援依頼の増加にコンサルティング要員の増員で応え、売上が増加したものの、成長に向けた先行投資が負担になった。もっとも、上期の業績予想に対する進捗は順調であり、売上・利益共にほぼ想定に沿った着地と思われる。1Q末のコンサルティング要員数は50名と前年同期末との比較で5名増加した。

- 上期及び通期の業績予想に変更はなく、通期で前期比6.0%の増収、同18.9%の営業減益。新型コロナウイルス感染拡大の影響は気になるものの、主要取引先となる自動車関連を中心に、自動二輪、農機、医療用機器、半導体製造装置、製造設備関連等、堅調な受注が続いている。1Q末時点で、上期予想売上高に対して89%、通期予想売上高に対して70%の受注が確保されている。

1.会社概要

組込みソフトウェアの開発支援に特化したコンサルティングを展開しており、教育・人材育成やツールの提供等も手掛けている。アナログから完全デジタル化への移行や自動運転・AV開発等でいち早く、高度な組込みソフトの開発需要が顕在化した自動車分野で豊富な実績を有し、自動運転時代のソフトウェア開発に不可欠な“技術参謀”を自認。二輪車、ロボット、医療機器等へ取引先が広がりを見せている。

社名の「eXmotion」は、“emotion:感動” と “X:最大限や幾重もの” を組み合わせた造語。「エクスモーションが提供するサービスにより、お客様とともに、大きな感動を分かち合うことができるように」との願いが込められている。

尚、ソフトウェア開発等を手掛ける(株)ソルクシーズ(証券コード4284)が議決権の57.23%を所有している。グループ収益へ貢献しているが、取引関係はなく、経営は完全に独立している。

【企業理念 : ITがますます重要になる時代、「高品質なソフトウェア」を通して新しい社会の実現に貢献していきます。】

組込みシステムの開発現場は、大規模・複雑化への対応に追われ、効率的な組込みシステム開発への変革が求められている。

同社は、「お客様の変革を支援し、成功に導く」をミッション(存在意義)として掲げ、「実践による成功体験と、そこから生まれる感動こそが変革を可能にする」、という価値観と行動規範の下、「お客様の変革と成功をともに分かち合える」「メンバー(社員)どうしが成長しあえる」、というビジョン(思い描く理想像)をもって、顧客企業の組込みシステム開発の変革を支援している。

【事業内容】

コンサルティング事業の単一セグメントだが、コンサルティングを中心に、教育・人材育成やツールの開発・販売も手掛けている。

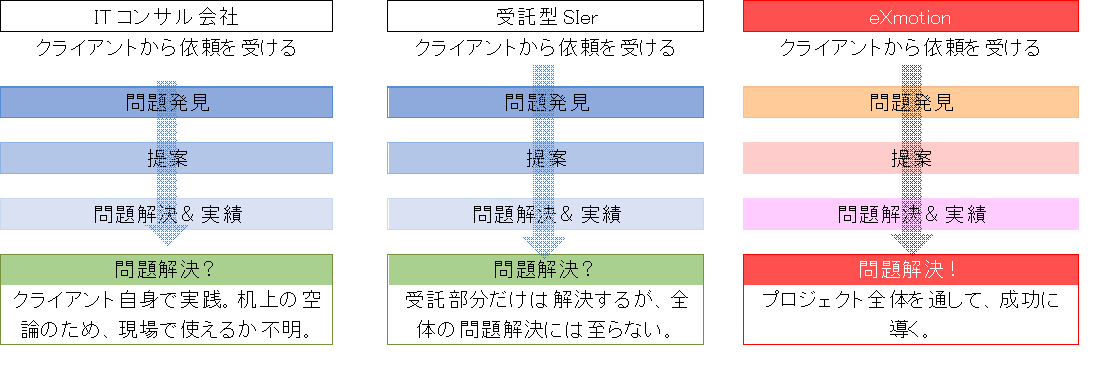

コンサルティング

自動車やロボット、デジタル機器等の製品に組込まれる「組込みソフトウェア」の品質改善に特化したコンサルティングサービスを提供している。同社のコンサルティングは、従来型の提案主体のものではなく、提案した内容を自ら実践し、直接課題解決まで手掛けるワンストップ型の実践的なスタイルを特徴としている。

「問題発見 ⇒ 提案 ⇒ 問題解決&実践」のワンストップで解決する実践的なコンサルティグスタイルに専門特化

(同社資料を基に作成)

メーカーが苦手とする分野にフォーカスしたコンサルティング(ソフトウェア・エンジニアリング)

モデリング技術を中心に、組込みソフトウェア開発に有効な技術領域を得意としており、デジタル化や自動運転・EV開発で早くから需要が顕在化していた自動車分野(売上高全体の約87%を占める)では、国内の自動車メーカーやサプライヤーに対するモデルベース開発の導入・展開や機能安全への対応等の支援で豊富な実績を有する。

尚、モデリングとは、システムの開発において、業務の流れや構造などを抽象化し、全体像を把握するシステム構築技法であり、モデリング技術を用いたモデルベース開発は組込みシステム開発のプロセスを改善するための手法の一つである。

例えば、自動運転に関して言えば、自動車メーカーは自動運転に必要なセンサー・フュージョン(どのようなセンサーを使って、どう物を認識するか等)の開発には強いが、その機能を実現するためのソフトウェアの開発に関する技術やノウハウは乏しい。しかも、プロセッサやメモリの高機能化でソフトウェアが大規模化・複雑化していることに加え、開発に当たっては、どのように開発すれば、将来の機能追加に対応できるか、或いは、機能追加の時のテストが少なく済むか等も考慮して開発する必要があり、適切なコンサルティング(ソフトウェア・エンジニアリング)が必須。自動車に限らず、こうしたメーカーが苦手とする分野にフォーカスして支援しているのが、同社のコンサルティングである。

教育・人材育成

コンサルティングで同社が活用するエンジニアリング手法については、同社社内で技術習得用のトレーニング教材を独自開発しており、開発したトレーニング教材はコンサルティング時の技術導入に活用することはもちろん、人材育成用トレーニングサービスとして顧客に販売している。また、セミナーやトレーニングのサービスも提供している。

ツール提供(開発・販売)

コンサルティングで実績のあるソリューションの一部は、同社以外の技術者でも低価格で利用できるようにツールとして提供している。現在は、ソフトウェアの設計・実装品質を診断するC言語用品質診断ツール「eXquto」、MATLAB/Simulinkモデルの品質を診断(定量化・可視化)するツール「MODEL EVALUATOR」、アーキテクチャ設計モデルと詳細設計モデルを相互に変換するツール「mtrip」の3製品を提供している。

主な得意先

|

自動車分野 |

対象製品 |

自動運転(ADS)、先進安全支援(ADAS)、ハイブリッド(HEV)、電気自動車(EV)、燃料電池(FCV)、インフォテインメント(IVI)等 |

|

主要クライアント |

メーカー : トヨタ自動車、日産自動車、本田技術研究所、SUBARU等 サプライヤー : デンソー、日本精工、ケーヒン等 |

|

|

その他の分野 |

自動二輪 : ヤマハ発動機 農機 : ヤンマー 建機 : コマツ 産業機械 : パナソニックスマートファクトリーソリューションズ 鉄道 : 三菱電機コントロールソフトウェア |

|

(同社資料を基に作成)

販売先上位3社と実績

|

18/11期 売上高 |

同 割合 |

19/11期 売上高 |

同 割合 |

|

|

(株)SUBARU |

303百万円 |

36.4% |

353百万円 |

36.2% |

|

(株)本田技術研究所 |

136百万円 |

16.4% |

197百万円 |

20.2% |

|

(株)ネクスティエレクトロニクス |

131百万円 |

15.7% |

89百万円 |

9.2% |

(同社資料を基に作成)

2.2020年11月期第1四半期決算概要

2-1 第1四半期(12-2月)非連結業績

|

19/11期 1Q (12-2月) |

構成比 |

20/11期 1Q (12-2月) |

構成比 |

前年同期比 |

|

|

売上高 |

205 |

100.0% |

214 |

100.0% |

+4.8% |

|

売上総利益 |

95 |

46.6% |

96 |

44.7% |

+0.6% |

|

販管費 |

62 |

30.3% |

63 |

29.7% |

+2.8% |

|

営業利益 |

33 |

16.4% |

32 |

15.1% |

-3.4% |

|

経常利益 |

33 |

16.4% |

32 |

15.1% |

-3.4% |

|

親会社株主帰属利益 |

22 |

11.2% |

22 |

10.3% |

-3.2% |

* 単位:百万円

20/11期はコンサルティング事業のデジタル化・ストック化と新領域での展開に伴う二つの投資の影響で、売上の伸びが一時的に鈍化し、利益が減少する。

第1四半期(12-2月)は売上・利益共に想定に沿った着地

売上高は前年同期比4.8%増の2億14百万円。高度なソフトウェア開発の支援依頼の増加にコンサルティング要員の増員で応え売上が増加した。一方、営業利益は同3.4%減の32百万円。経費の抑制により販管費をわずかな増加に抑えたものの、成長に向けた投資活動に伴い売上原価が同8.5%増加し負担になった(原価率が55.3%と1.9ポイント上昇)。

上期予想に対して順調な進捗

上期予想に対して順調な進捗である。進捗率は、売上高43.7%(前年同期の上期実績ベースの進捗率46.3%)、営業利益49.9%(同55.9%)、経常利益49.0%(同55.0%)、当期純利益51.4%(同53.7%)。

採用も順調

人材採用は即戦力となるエンジニアの中途採用は順調だったことに加え、4月には新卒採用者2名が入社した。即戦力3名の入社で第1四半期末のコンサルティング要員数は前年同期末との比較で5名増の50名。新卒採用社員の入社により、4月9日現在、52名。

2-2 既存事業の進捗状況

高度なソフトウェア開発に対する支援依頼は引き続き堅調に推移している。自動車分野では、CASE関連の開発支援が次世代向けで更に加速しており、大手以外にも顧客層が広がっている。自動車分野以外では、MBSE(モデルベースシステム開発)支援が好調。スタートアップ支援も着実に進捗しており、1社とコンサルティング契約を締結し、契約締結に向け1社と商談が進んでいる。

また、昨今の傾向として、エッジに閉じない、クラウドも含めたトータルな開発に対する支援が増加している他、全社規模での人材育成に関する需要が急増していると言う。いずれも同社が強みを発揮できる分野だ。

2-3 投資活動の進捗状況

既存領域

既存領域では、コア資産のデジタル化・ストック化によるコンサルティング事業のスケーリングに取り組んでいる。このうち、コア資産のデジタル化については、今期に取り組むコア資産の選定を完了すると共に、デジタル化の具体的なアウトプットイメージを確定した。年度内の社内公開を目標に、現在デジタル化の作業を進めている。

一方、コア資産のストック化では、デジタル化したコア資産の一部について、外部公開予定(21/11期)を前倒しするべく活動中である。

新たな領域

新たにビジネス&テクノロジー領域への進出を図るべく取り組みを進めている。このうち、ビジネス領域では、学生及びエンジニア向けに、動画・研修・個別指導からなる「イノベーター発掘・育成プログラム」を開発中である。このプログラムは、多くの企業・専門家の連携による充実したコンテンツと個別指導による手厚いサポートを特徴とし、イノベーターの発掘・育成から出口(社内起業・社外起業)までをサポートする。第1四半期に事業内容の検討が終了し、現在、仮説検証に向けた準備を進めている。

一方、テクノロジー領域では、最新テクノロジー活用人材を育成するためのコンテンツを開発中である。最新テクノロジーを知る・使いこなす上で必要な基礎知識から勘所までを解説した「手引書」であり、第1四半期は、今期手掛けるテクノロジーの選択に取り組み、一部についてはコンテンツの作成に着手した。今期は社内での人材育成に活用し、外部公開は来期を予定している。

2-4 財政状態

|

19年11月 |

20年2月 |

19年11月 |

20年2月 |

||

|

現預金 |

1,272 |

1,232 |

未払法人税等 |

31 |

11 |

|

売上債権 |

108 |

100 |

有利子負債 |

– |

– |

|

流動資産 |

1,421 |

1,384 |

流動負債 |

122 |

102 |

|

固定資産 |

92 |

89 |

負債 |

122 |

102 |

|

資産合計 |

1,513 |

1,473 |

純資産 |

1,391 |

1,371 |

* 単位:百万円

第1四半期末の総資産は前期末と同水準の13億71百万円。事業特性もあり、シンプルな財政状態である。借方の大半を現預金が占め、貸方の大半を純資産が占めている。自己資本比率93.0%(前期末91.9%)。

3.2020年11月期業績予想

3-1 通期非連結業績

|

19/11期 実績 |

構成比 |

20/11期 予想 |

構成比 |

前期比 |

|

|

売上高 |

976 |

100.0% |

1,035 |

100.0% |

+6.0% |

|

売上総利益 |

430 |

44.1% |

436 |

42.2% |

+1.3% |

|

販管費 |

242 |

24.9% |

284 |

27.4% |

+17.1% |

|

営業利益 |

187 |

19.2% |

152 |

14.7% |

-18.9% |

|

経常利益 |

190 |

19.5% |

153 |

14.8% |

-19.0% |

|

当期純利益 |

140 |

14.4% |

96 |

9.3% |

-30.9% |

* 単位:百万円

上期及び通期の業績予想に変更はなく、通期で前期比6.0%の増収、同18.9%の営業減益予想

主要取引先となる自動車関連を中心に、自動二輪、農機、医療用機器、半導体製造装置、製造設備関連等、好調な受注が続いており、第1四半期末時点で、上期予想売上(4億91百万円)に対して89%(4億38百万円)、通期予想売上(10億35百万円)に対して70%(7億25百万円)の受注が確保されている。

今期は、コンサルティング事業のデジタル化・ストック化と新領域での展開に伴う二つの投資を計画しており、コンサルティング要員の一部をデジタル化・ストック化業務に振り向けるため、一時的に売上の伸びが鈍化する。利益面では、新たな領域への展開に向けた人材投資等の先行費用が負担になる。

配当は1株当たり15円の期末配当を予定している(予想配当性向43.3%)。

上期非連結業績

|

19/11期 上期 実績 |

構成比 |

20/11期 上期 予想 |

構成比 |

前年同期比 |

|

|

売上高 |

467 |

100.0% |

491 |

100.0% |

+5.2% |

|

営業利益 |

97 |

20.8% |

64 |

13.0% |

-33.1% |

|

経常利益 |

98 |

21.1% |

66 |

13.4% |

-32.6% |

|

当期純利益 |

67 |

14.5% |

43 |

8.8% |

-36.2% |

* 単位:百万円

3-2 21/11期は成長軌道へ回帰し、22/11期は更なる飛躍へ

|

20/11期 予想 |

21/11期 見込 |

22/11期 見込 |

||||

|

投資なし |

投資あり |

投資なし |

投資あり |

投資なし |

投資あり |

|

|

売上高 |

1,021 |

1,035 |

1,200 |

1,300 |

1,400 |

1,650 |

|

営業利益 |

205 |

152 |

240 |

240 |

330 |

450 |

|

増収率 |

+4.6% |

+6.0% |

+17.5% |

+25.6% |

+16.7% |

+26.9% |

|

増益率 |

+9.6% |

-18.7% |

+17.1% |

+57.9% |

+37.5% |

+87.5% |

* 単位:百万円

投資をすることで、20/11期は減益となる見込みだが、21/11期以降は既存事業の深耕効果とスケーリングで売上・利益共に大きな伸びが見込まれる。21/11期、22/1期については、20/11期予想の採用計画(コンサルティング要員)の新卒を含む9名の充足と同規模の採用が継続的に達成されること、そして「投資あり」については、20/11期の投資活動による生産性の向上が実現した場合の収益拡大が織り込まれている。

4.今後の注目点

20/11期は順調な立ち上がりとなった。成長に向けた投資活動も、既存領域、新たな領域共に計画通りに進んでいるようだ。

既存領域での投資の目的は、コンサルティングの宿命である労働集約型の脱却。同社が提供しているのは、エンジニアリングを伴う高度なコンサルティングサービスだが、人を介さないサービスを切り出して体系化し、二本柱とすることで既存事業の成長力を高めようというもの。

一方、新しい領域での投資活動はゼロからのスタートとなる。昨今、スタートアップ等が次々と誕生し、新しいサービスが創出されている。まさに新しい時代の到来だが、新しいサービスを開発するうえで重要な役割を果たしているのがソフトウェアである。新しいソフトウェアの開発とその使いこなしを教える技術は同社が得意とするところであり、現在と違う分野、新しい領域で、その教える技術を活かしていく。当面は既存事業だけで高い成長を実現する自信があるが、その先を見据えてチャレンジを続けていく考えだ。

今期は減益が見込まれているが、成長に向けた投資活動が計画通りに進捗し、採用も順調だ。このペースを維持できれば、来期の成長軌道への回帰、再来期の飛躍といった成長シナリオが一段と現実味を増してくる。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外3名 |

| 監査役 | -名、うち社外-名 |

◎コーポレート・ガバナンス報告書(更新日:2020年03月02日)

基本的な考え方

当社は、企業価値を持続的に高めていくためにコーポレート・ガバナンスの充実が重要であると認識し、経営の効率性・健全性の確保および適時適切な情報開示に努めてまいります。

当社は2017年2月開催の定時株主総会の決議によって、取締役会、監査等委員会、会計監査人を設置する監査等委員会設置会社へ移行しております。経営の効率性確保と責任ある経営の維持という観点から、当社の規模・業務内容には上記制度が最も適切であると判断しております。社外取締役が過半数を占める監査等委員会の設置により、客観的かつ中立的な立場から経営監視機能が発揮されるとともに、社外取締役の参加により取締役会の業務執行上の監督機能が強化され、経営の健全性が確保されるものと考えております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。

Copyright(C) 2020 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(エクスモーション:4394)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。