(4248)竹本容器株式会社 中国における大型設備投資を1年先送り

竹本 笑子 社長 |

竹本容器株式会社(4248) |

|

企業情報

| 市場 | 東証1部 |

| 業種 | 化学(製造業) |

| 代表取締役社長 | 竹本 笑子 |

| 所在地 | 東京都台東区松が谷2-21-5 |

| 決算月 | 12月 |

| HP | http://www.takemotokk.co.jp/ |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

629円 |

12,528,400株 |

7,880百万円 |

11.8% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

19.00円 |

3.02% |

87.80円 |

7.16倍 |

732.37円 |

0.86倍 |

*株価は3/31終値。各数値は19年12月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年12月(実) |

12,799 |

1,259 |

1,279 |

836 |

73.65 |

15.00 |

|

2017年12月(実) |

14,201 |

1,412 |

1,440 |

986 |

82.29 |

17.00 |

|

2018年12月(実) |

16,022 |

1,630 |

1,762 |

1,211 |

96.72 |

18.50 |

|

2019年12月(実) |

15,196 |

1,538 |

1,575 |

1,043 |

83.31 |

19.00 |

|

2020年12月(予) |

15,500 |

1,600 |

1,600 |

1,100 |

87.80 |

19.00 |

*予想は会社側予想。2019年1月1日付で1:2の株式分割を実施。EPS、DPSは遡及して調整。当期純利益は親会社株主に帰属する当期純利益。以下、同様。

竹本容器株式会社の2019年12月期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2019年12月期決算概要

3.2020年12月期業績予想

4.中期計画について

5.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

- 2019年12月期の売上高は前期比5.2%減の151億96百万円。日本国内は前年の化粧品需要増の反動およびインバウンド需要減少により計画大幅未達。EC規制による中国需要の減少や米中貿易摩擦などの影響、新市場での新製品立ち上げが遅れたため海外売上は前期比減収で計画未達となった。営業利益は同5.7%減の15億38百万円。転売品の仕入が減少し、原材料価格上昇は想定内であったが、売上減によりコスト増を吸収できなかった。

- 2020年12月期の売上高は前期比2.0%増の155億円の予想。スタンダードボトルニーズは引き続き拡大する。2018年の先行調達の反動の影響が残り年前半は低調に推移すると見込む。海外ではインドの売上本格化を想定している。営業利益は同4.0%増の16億円の予想。設備投資計画の見直しで大型投資を先送りとしたため、減価償却費の増加は抑制される。販管費の抑制に努め増益を見込んでいる。配当は前期と同じく中間、期末共に9.50円/株で年間合計19.00円/株の予定。予想配当性向は21.6%。

- インバウンド需要の減少など、事業環境の変化を踏まえ、2019年1月に公表した中期計画(2019-2021)を見直し、2020年1月に中期計画(2020-2022)を公表した。中国での大型設備投資を1年先送りにする。

- 2020年の国内容器需要は緩やかに拡大すると見込むものの、国内年間売上は2019年並みにとどまる見通し。生産拠点の拡大については当面見送る一方で、サステナビリティへ向けた容器開発、海外での品揃え強化、生産効率向上に資する自動化などへの投資を継続していく。

- 短期的な視点としては、新型コロナウィルスの影響は織り込まれておらず、インバウンド需要の縮小で拡大ペースが低下してきた国内需要への影響が気になる所である。一方中期的な視点としては、設備投資を先送りした中期計画の国内外での事業進捗、4月に稼働を開始する「TOGETHER LAB」がどんなプラス効果を具体的に発揮するのかを注目したい。

1.会社概要

化粧品・美容事業者、食品・健康食品事業者、日用・雑貨事業者、化学・医薬品事業者を主な顧客として、自社で容器の企画・設計を行い、製造に必要な金型を自社で所有する容器である「スタンダードボトル」を製造・販売。2019年12月末で3,569型の自社金型を所有する。高い開発提案力、豊富なストックに加え、幅広い顧客層、小ロット・多品種・短納期に対応する製品供給体制等が大きな特徴。海外展開にも積極的。海外子会社は中国2社、米国、オランダ、タイ、インドにそれぞれ1社。

【1-1 沿革】

創業者竹本茂氏(竹本笑子社長の祖父)が、同社の前身となる竹本商店を1950年に創業。第二次大戦終戦後のモノ不足の中、使用後のガラス壜を回収し、新品同様に再生する「古壜再生業」でスタートした後、1953年に竹本容器株式会社を設立し、ガラス容器の販売を開始。1963年には同社を特徴づける自社ブランド品「スタンダードボトル」の取扱いを始めた。

1980年代に入ると、竹本雅英専務(現相談役、竹本笑子社長の父)が先頭となり、顧客の注文に応じて容器を製造する「特注品」が主流で、ボトルと付属品の取扱い業者が分離していた関西地区において、「スタンダードボトル」と「ワンストップ供給」を武器に新規開拓に注力。品揃えの豊富な同社は顧客の需要を確実に取り込み、販路を拡大した。当時としては画期的であったこの大阪進出がその後の福岡、札幌、名古屋への展開につながり、全国をカバーする販売・サービス網の構築に成功した。

1984年にはさらに競争力を強化するためには商社機能に加えメーカー機能が必要と考え、吉川工場(埼玉県吉川市)を開設し、プラスチック容器の加工・印刷を開始した。

1996年には業界で先駆けて中国に製造・販売の子会社を設立し、グローバル化戦略をスタート。

2004年、竹本笑子氏が代表取締役社長に就任し、国内市場におけるシェアアップと海外市場の開拓をさらに推進中。2014年12月、東京証券取引所市場第2部に上場。2017年6月、東京証券取引所市場第1部に指定された。

【1-2 社是及び使命】

| 社是 |

| お客様の心でボトルをつくる・・・ |

| 使命 |

| 生活上必要不可欠な容器 ?カタチ(容)あるウツワ(器)-をつうじて、顧客の商品である内容物の価値を安全に包み、さらにその価値と個性化を高め「世界の器文化に貢献」することである。 |

1996年の中国進出も、器文化の本場中国といつかは手を組んで事業がしたいと考えていた創業者の想いが実を結んだものであった。竹本笑子社長もこの理念、使命を企業の根幹に置き、社員研修を始めとした様々な機会を使って社員への浸透を図っている。

【1-3 市場環境】

◎成熟する国内市場

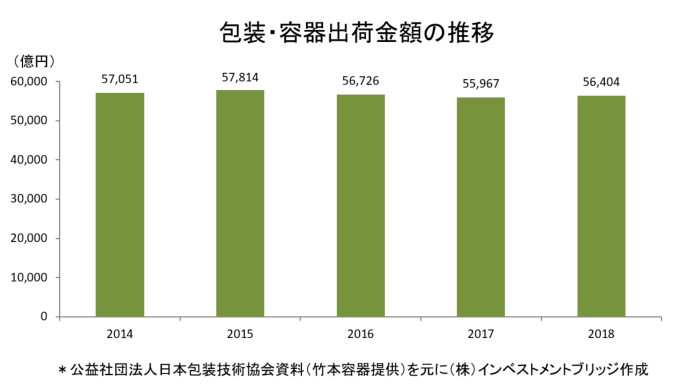

下のグラフにあるように、包装・容器の出荷金額は近年、横ばいが続いており、今後も人口減少の進行が予想される中、国内需要の大きな伸びは期待し難い。

◎スタンダードボトル市場の拡大

ただその一方で、以下のような状況を背景に、同社の武器である「スタンダードボトル」の需要は今後も拡大することが予想される。

| * | 消費市場の成熟化、消費者の嗜好の多様化、ネット販売の拡大などにより、商品ライフサイクルの短命化が進み、「大量生産大量販売」の時代は終わり、「少量多品種販売」の時代に入っている。 |

| * | そうした中、同社の顧客である化粧品・トイレタリー用品メーカー等が面している課題は、「製品開発期間の短縮化」や「経費削減」。 |

| * | 自社による容器開発を抑制する傾向を強めるこれらメーカーにとっては、必要な容器を必要なタイミングに必要な数量だけ調達できるスタンダードボトルを採用するメリットは大。 |

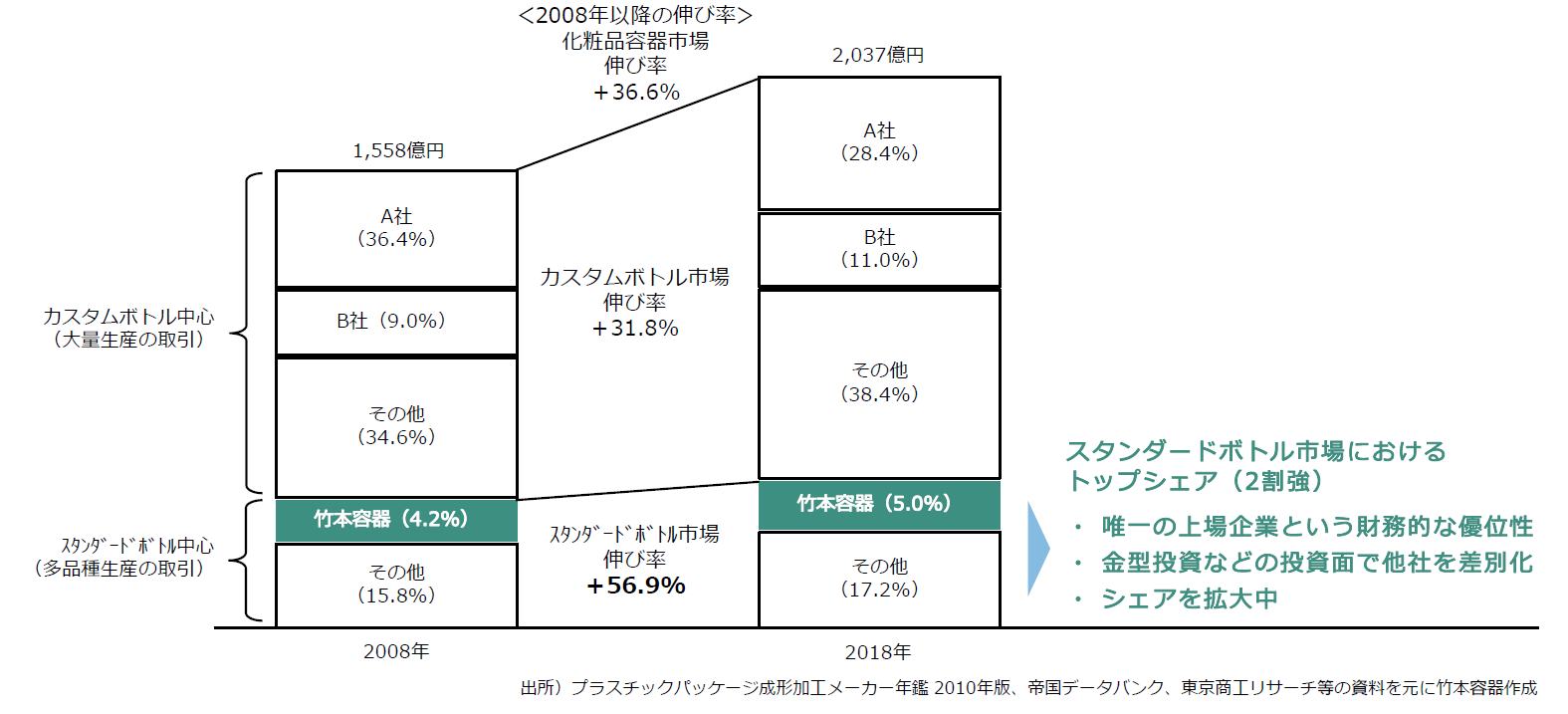

化粧品・トイレタリー容器市場動向(同社推定)は以下の通り。

(同社資料より)

同市場は過去10年で約37%拡大したが、中でもスタンダードボトル市場はその利便性や認知度の向上により同57%増と市場全体を上回るペースで成長している。

顧客が金型の所有権を保有し、金型の費用も負担する「カスタムボトル」は市場の約80%を占めると推定され、「スタンダードボトル」の市場構成比は約20%。

同社はスタンダードボトル市場において20%強のトップシェアを有している。

圧倒的なシェアを有するトップA社やB社の顧客は、自社で金型投資を行う化粧品大手企業などが中心。

そこで竹本容器は、これまでに培ってきた提案力を差別化要因とし、協力メーカーも活用し、早く、安く、確実に製品を納入する量産体制を構築。顧客金型製品の売上を拡大している。

一方、大半の下位企業が商社を通じてスタンダードボトルの販売を行っているため、商社機能とメーカー機能を併せ持つ竹本容器は豊富な品揃えという点で優位性を有している。またメーカーとして開発コスト低減に取り組む事により、価格競争力も高い。

加えて、金型投資が必要なスタンダードボトルにおいては継続的な投資を実施するための強固な財務力が不可欠で、業界唯一の上場企業である同社はこの点でも大きなアドバンテージを有しており、これらの優位性を武器にシェアを拡大中である。

◎成長する海外市場

アジアを中心とする新興国市場では化粧品市場が急速に拡大している。

中国市場は5年間で市場規模は5割増加した。2017年には日本を上回ったと見られ、インドやASEAN各国でも高成長が良込まれている。

新興国では日本製ボトルに対する信頼が高く、ここにも大きなビジネスチャンスが存在する。

過去5年間、各市場において同社の売上高は以下のように成長してきた。

|

2014年 |

構成比 |

2019年 |

構成比 |

CAGR |

|

|

日本 |

8,568 |

77.5% |

11,633 |

76.6% |

+6.3% |

|

中国 |

2,312 |

20.9% |

3,025 |

19.9% |

+5.5% |

|

その他 |

180 |

1.6% |

537 |

3.5% |

+24.4% |

|

合計 |

11,062 |

100.0% |

15,196 |

100.0% |

+6.6% |

*単位:百万円

将来の市場別構成比は、日本市場50%、中国30%、インド・欧米20%と想定しており、進出余地のある欧米市場や成長著しいインド市場の開拓に取り組んでいく。

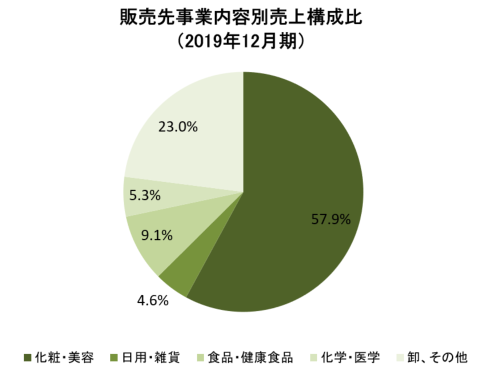

なお国内外合わせた用途別には、これまで成長を牽引してきた「化粧品・美容部門」が今後も更に成長を続け、将来的に構成比は63%まで上昇すると見ている。

|

2014年 |

構成比 |

2019年 |

構成比 |

CAGR |

|

|

化粧・美容 |

6,472 |

58.5% |

8,802 |

57.9% |

+6.3% |

|

日用・雑貨 |

681 |

6.2% |

705 |

4.6% |

+0.7% |

|

食品・健康食品 |

972 |

8.9% |

1,385 |

9.1% |

+7.3% |

|

化学・医薬 |

502 |

4.5% |

812 |

5.3% |

+10.1% |

|

卸、その他 |

2,433 |

22.0% |

3,490 |

23.0% |

+7.5% |

|

合計 |

11,062 |

100.0% |

15,196 |

100.0% |

+6.6% |

*単位:百万円

【1-4 事業内容】

化粧品・美容事業者、食品・健康食品事業者、日用・雑貨事業者、化学・医薬品事業者を主な顧客として、容器およびキャップやディスペンサーなど付属品の製造・販売を行っている。

同社の容器は単なる容れ物ではなく、デザイン、機能、バリア性、安全、環境に留意した付加価値の高い製品が中心となっている。

|

|

(同社資料より)

(同社資料より)

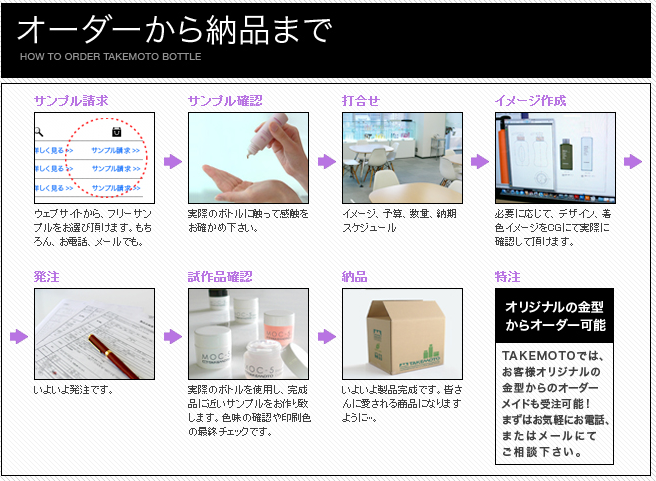

◎ビジネスモデル

化粧品やトイレタリー製品メーカー等の顧客企業が、製品差別化のために独自の容器デザインの製造を容器の成型メーカーに依頼する場合、多くのケースでは容器を製造するための金型製作費用は顧客が負担し、成型メーカーが製品設計と生産を請負い、顧客独自の容器を生産後納品することとなる。

ところが、金型の製作には、一般的に3カ月程度の期間と数百万円の費用が必要であり、多くの顧客企業にとっては容器の調達に時間とコストがかかる点が課題となっている。

これに対し、同社は顧客に替わって自社で金型を製作し、顧客が希望する包装容器を生産、納品する。

このため、顧客は自ら金型を製作する場合と比べると短期間でかつ開発コストを抑えて、希望する包装容器を、必要な時に、必要な量だけ調達することができる。

このように、同社が容器の企画・設計を行い、製造に必要な金型を自社で製作・所有する容器を「スタンダードボトル」と呼ぶ。

同社が有する金型の種類は2019年12月末現在で3,569点と業界一・世界最多の豊富さを誇る。

自社で開発した標準型のスタンダードボトルに着色や印刷を施し、キャップなどの付属品と組み合わせる「カスタマイズ」により、顧客の差別化ニーズに対応している。

また一部製品については製品在庫を保有するなどし、小ロット、多品種、短納期を実現している。

|

|

(同社HPより)

販売地域は日本、中国、アメリカなど世界に広がっており、2019年12月期の販売先はグループ全体で約4,400社となっている。

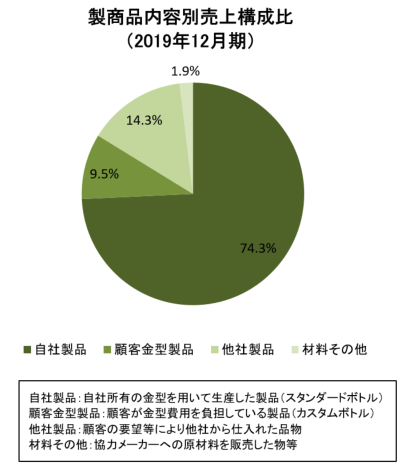

スタンダードボトルの売上構成比は全売上高の約7割で、顧客が金型製作を負担する顧客金型製品や、商社として他社製品の仕入なども行っている。

(同社資料を基に弊社作成)

◎生産体制

国内に6拠点、中国に2拠点、インドに1拠点、オランダに製造提携拠点1か所を有しグローバルな生産体制を構築している。2019年6月には岡山事業所の既存棟改修工事が完了し、二棟体制となっている。

国内生産では、「小ロット・多品種対応」、「短納期対応」、「安定した品質」、「幅広い取扱品目」、「突発受注への対応」、「大量生産へも対応」など、きめ細かく顧客ニーズに対応している。

中国においては、生産能力の拡充、品質の向上に注力中である。

【1-5 ROE分析】

|

2014/12期 |

2015/12期 |

2016/12期 |

2017/12期 |

2018/12期 |

2019/12期 |

|

|

ROE (%) |

13.1 |

15.5 |

14.5 |

14.3 |

14.8 |

11.8 |

|

売上高当期純利益率(%) |

5.25 |

6.77 |

6.53 |

6.94 |

7.56 |

6.86 |

|

総資産回転率(回) |

1.19 |

1.16 |

1.08 |

1.04 |

1.02 |

0.90 |

|

レバレッジ(倍) |

2.09 |

1.98 |

2.04 |

1.97 |

1.91 |

1.90 |

19年12月期のROEは18年12月期を下回ったが、日本企業が一般的に目標とすべきと言われている8%を上回っている。中期的には15%以上を安定的に達成することを目指している。

【1-6 特徴と強み】

①幅広く厚い顧客基盤

同社は国内外に約4,400社と極めて幅広い顧客基盤を有している。

加えて、単独の売上高が10%を超える顧客は無く、この顧客基盤から獲得する安定したキャッシュ・フローが、継続的な金型投資を可能にしている。

また、同社の高い開発提案力により顧客満足度は高く、リピーターも多い。

②豊富な金型ストック

前述の様に3,569型という豊富な金型ストックは世界トップと同社では推定しており、顧客のニーズに対して柔軟な対応が可能である。

また、品揃えの拡充や、デザインおよび機能性に留意した容器など付加価値の高い製品開発を進めると同時に、金型の標準化、共通化、小型化を進めることで、投資負担やリスクを低減させている。

③柔軟な製品供給体制・生産対応力

国内6拠点、海外3拠点(中国2拠点、インド1拠点)の他、オランダの製造提携拠点1か所で相互に連携・補完する生産ネットワークを通じて、高品質な製品を小ロット、多品種、短納期で納品できるグローバルな製品供給体制を構築している。

また顧客ニーズに対応したカスタマイズによる生産体制や、コスト、強度、精度を考慮した新たな生産技術を積極的に導入している。

④「開発提案力の高さ」

幅広い顧客基盤(顧客資産)の形成に寄与しているのが、高い開発提案力であり、同社の持続的企業価値創造の源泉といっていいだろう。

現在約30名の企画開発及び技術スタッフが、素材、形状、機能性、安全性などの視点から日々様々なアイデアの具現化に取り組んでいる。

合羽橋ショールームには約1,000種類のスタンダードボトルが展示されており、高い開発提案力の一端を伺うことが出来る。

(同社資料より)

スタンダードボトル開発基盤・金型基盤を活用して顧客に対し開発提案を行い、顧客のオリジナル金型を低価格、短納期、高品質で提供する事を同社では「カスタムボトル・イノベーション」と名付け、積極的に展開している。

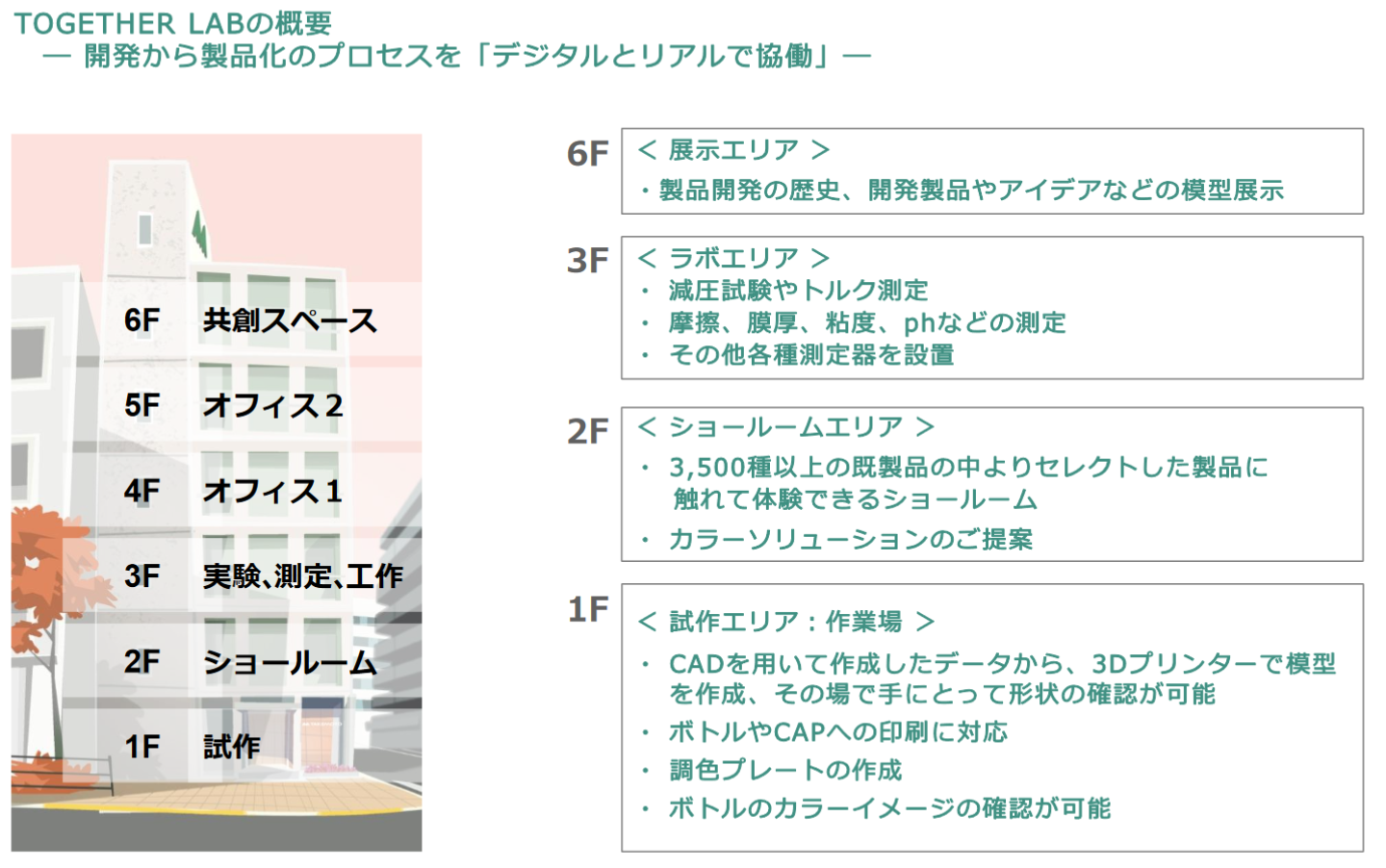

この「カスタムボトル・イノベーション」を更に強化するための施設「TOGETHER LAB」が2019年9月、東上野に竣工した。正式稼働は2020年4月の予定。

(同社資料より)

顧客との協働を意味する「TOGETHER LAB」では、ハイクオリティ3D CADを用いて、アイデアスケッチから製品展示イメージまで様々なシュミレーション画像を同LABに来てもらった顧客に提示することができる。

これによって顧客とはこれまで以上に効率的で質の高いコミュニケーションを実現することができるため、顧客の開発思想に沿った製品開発が可能である。

また、これまでは、具体的な製品開発に至るまでには顧客の要望を持ち帰り、修正案を再提出といった手順を何度か繰り返す必要があり、スピードアップにも限界があったが、3Dデータは金型設計図に連動しているため、製品開発時間も大幅に短縮することができる。

同社では「TOGETHER LAB」を、「共創価値:共に創り上げる」・「時間的価値:顧客はその場で目と手で確認できる」・「利便性価値:工場ではなく都内で検討・情報収集が可能」の3つの価値を創造する「共創開発拠点」と位置付けている。

(同社資料より)

⑤4つの優位性で顧客から高い評価

上記のような「幅広く厚い顧客基盤」をベースに、「開発提案力の高さ」、「豊富な金型ストック」、「カスタマイズ能力」、「柔軟な製品供給体制・生産対応力」という4つの優位性によって顧客ニーズを充足。高い評価を得ている。

2.2019年12月期決算概要

(1)業績概要

|

18/12期 |

構成比 |

19/12期 |

構成比 |

前期比 |

期初予想比 |

修正予想比 |

|

|

売上高 |

16,022 |

100.0% |

15,196 |

100.0% |

-5.2% |

-10.3% |

-0.0% |

|

売上総利益 |

4,817 |

30.1% |

4,726 |

31.1% |

-1.9% |

– |

– |

|

販管費 |

3,186 |

19.9% |

3,188 |

21.0% |

+0.1% |

– |

– |

|

営業利益 |

1,630 |

10.2% |

1,538 |

10.1% |

-5.7% |

-8.3% |

+1.2% |

|

経常利益 |

1,762 |

11.0% |

1,575 |

10.4% |

-10.6% |

-7.7% |

+1.6% |

|

当期純利益 |

1,211 |

7.6% |

1,043 |

6.9% |

-13.9% |

-11.2% |

+6.5% |

*単位:百万円

国内外とも低調で減収減益。期初計画を下回る。

売上高は前期比5.2%減の151億96百万円。日本国内は前年の化粧品需要増の反動およびインバウンド需要減少により計画大幅未達。EC規制による中国需要の減少や米中貿易摩擦などの影響、新市場での新製品立ち上げが遅れたため海外売上は前期比減収で計画未達となった。

営業利益は同5.7%減の15億38百万円。転売品の仕入が減少し、原材料価格上昇は想定内であったが、売上減によりコスト増を吸収できなかった。

<設備投資と減価償却>

|

18/12期 |

19/12期 |

|

|

減価償却費 |

1,021 |

1,077 |

|

設備投資額 |

1,946 |

1,401 |

|

うち、金型 |

476 |

289 |

*単位:百万円

<製商品別売上動向>

|

18/12期 |

構成比 |

19/12期 |

構成比 |

前期比 |

|

|

自社製品 (スタンダードボトル) |

11,515 |

71.9% |

11,284 |

74.3% |

-2.0% |

|

顧客金型製品 (カスタムボトル) |

1,636 |

10.2% |

1,444 |

9.5% |

-11.7% |

|

他社製品 |

2,532 |

15.8% |

2,175 |

14.3% |

-14.1% |

|

材料その他 |

336 |

2.1% |

291 |

1.9% |

-13.4% |

|

合計 |

16,022 |

100.0% |

15,196 |

100.0% |

-5.2% |

*単位:百万円

スタンダードボトルは化粧品向けを中心に国内売上高が増加した一方、中国での売上高が減少。

国内のカスタムボトルは増加したが、大口案件の多い中国で減収となった。

<販売先区分別売上動向>

|

18/12期 |

構成比 |

19/12期 |

構成比 |

前期比 |

|

|

化粧・美容 |

9,651 |

60.2% |

8,802 |

57.9% |

-8.8% |

|

日用・雑貨 |

697 |

4.4% |

705 |

4.6% |

+1.1% |

|

食品・健康食品 |

1,310 |

8.2% |

1,385 |

9.1% |

+5.7% |

|

化学・医薬 |

838 |

5.2% |

812 |

5.3% |

-3.1% |

|

卸、その他 |

3,523 |

22.0% |

3,490 |

23.0% |

-0.9% |

|

合計 |

16,022 |

100.0% |

15,196 |

100.0% |

-5.2% |

*単位:百万円

主力の化粧・美容向け売上が日本、中国とも大きく減少。

食品・健康食品区分は実質化粧品用途向けが伸びた。食品向け販促を進めたが横ばい水準にとどまった。

<地域別動向>

|

売上高 |

18/12期 |

19/12期 |

前期比 |

計画比 |

|

日本 |

12,063 |

11,741 |

-2.7% |

-5.6% |

|

中国(円ベース) |

3,921 |

3,438 |

-12.3% |

-18.3% |

|

中国(元ベース) |

234 |

217 |

-7.3% |

-17.1% |

|

その他地域 |

322 |

234 |

-27.4% |

-62.2% |

|

営業利益 |

||||

|

日本 |

1,242 |

1,277 |

+2.8% |

+7.0% |

|

中国(円ベース) |

515 |

434 |

-15.7% |

-25.9% |

|

中国(元ベース) |

30 |

27 |

-10.7% |

-24.9% |

|

その他地域 |

-128 |

-178 |

– |

– |

*単位:百万円

(日本)

減収増益、計画比で売上は未達、利益は上回る。

2018年に発生した化粧品容器の品不足感に伴う先行調達の反動が起き、リピート注文が減少したほか、中国で施行されたEC規制の影響で、インバウンド向け需要も第2~第4四半期で減少した。

開発提案型営業の展開により新規案件売上は増えたものの減収で計画未達となった。

利益面では、製品売上(スタンダードボトル、カスタムボトル)の販売額が伸び、粗利は額、率とも増加した。

プラスチック原材料仕入価格は前期比10%増を想定したが実際は1.4%増にとどまった。

利益率の上昇による売上総利益の増加で、展示会出展費用、研究開発費、物流費の増加を吸収し、営業利益は前期比、計画比とも増加した。

(中国)

減収減益で計画も下回る。

2019年1月施行のEC規制の影響で中国大手顧客向け売上が減少したほか、米国向け販売額も減少。加えて為替要因もありスタンダードボトル、カスタムボトルとも減収となった。

利益面では、売上総利益額が減少。費用増加は抑制したものの営業利益率は0.5ポイント低下。プラスチック原材料仕入価格は前期比で50百万円の費用減少となった。

(その他地域)

減収減益で計画も下回る。

インドの工場は2018年7月より本格稼働開始し、工場、生産機械の償却が始まった。日本と中国から金型を移動した。

オランダでの現地生産委託体制は構築済みである。既存の金型を移動したほか現地でも新規金型を製作中である。

インドは顧客金型による受注が先行し、金型製作を進めるが本格的な売上計上には至っていない。新規取引先は増加中だが費用が先行している。

オランダは展示会出展効果で増加した引合い対応を進めるも小口が多く、生産委託先活用に進まず計画は未達。ただ、現地採用者の教育を行いつつ、環境問題に関する情報収集を行いグループ会社の製品開発に貢献している。

アメリカは、引合いはあるものの、前期貢献した大口案件が減少し売上金額は半減となった。

(2)財務状態とキャッシュ・フロー

◎主要BS

|

18年12月末 |

19年12月末 |

18年12月末 |

19年12月末 |

||

|

流動資産 |

8,184 |

8,198 |

流動負債 |

4,689 |

3,609 |

|

現預金 |

3,020 |

3,413 |

仕入債務 |

2,593 |

1,929 |

|

売上債権 |

3,422 |

3,096 |

短期借入金 |

531 |

545 |

|

たな卸資産 |

1,566 |

1,473 |

未払法人税等 |

306 |

162 |

|

固定資産 |

8,546 |

8,665 |

固定負債 |

3,486 |

4,030 |

|

有形固定資産 |

7,573 |

7,828 |

長期借入金 |

3,184 |

3,703 |

|

建物及び構築物(純額) |

3,474 |

3,446 |

負債合計 |

8,175 |

7,639 |

|

無形固定資産 |

428 |

410 |

純資産 |

8,555 |

9,224 |

|

投資その他の資産 |

544 |

426 |

株主資本 |

8,356 |

9,155 |

|

資産合計 |

16,730 |

16,864 |

負債純資産合計 |

16,730 |

16,864 |

|

*単位:百万円 |

有利子負債残高 |

3,716 |

4,248 |

||

|

自己資本比率 |

50.9% |

54.4% |

有形固定資産増で資産合計は同1億33百万円増加の168億64百万円となった。仕入債務の減少などで負債合計は同5億36百万円減少の76億39百万円。

利益剰余金の増加で純資産は同6億69百万円増加の92億24百万円となった。

この結果自己資本比率は前期末より3.5%上昇し、54.4%となった。

◎キャッシュ・フロー

|

18年12期 |

19年12期 |

増減 |

|

|

営業CF |

2,028 |

1,790 |

-238 |

|

投資CF |

-2,194 |

-1,635 |

+559 |

|

フリーCF |

-165 |

155 |

+321 |

|

財務CF |

814 |

287 |

-526 |

|

現金同等物残高 |

2,860 |

3,264 |

+403 |

*単位:百万円

利益減で営業CFのプラス幅は縮小したが、有形固定資産の取得による支出の減少で投資CFのマイナス幅が縮小し、フリーCFはプラスに転じた。

長期借入れによる収入が減少し、財務CFのプラス幅は縮小。

キャッシュポジションは上昇した。

(3)トピックス

◎金型の開発状況

2019年12月末の自社金型数は3,569型となった。

インド、オランダの自社金型は日本基準で品質管理し慎重に製作を進めている。

|

19/12期 完成金型数 |

19/12期 保有金型 累計数 |

製作中 |

|||||

|

スタンダード |

カスタム |

合計 |

スタンダード |

カスタム |

合計 |

||

|

日本 |

76 |

20 |

96 |

2,321 |

38 |

11 |

49 |

|

中国 |

60 |

14 |

74 |

1,184 |

46 |

12 |

58 |

|

インド |

14 |

1 |

15 |

45 |

37 |

14 |

51 |

|

オランダ |

8 |

2 |

10 |

19 |

17 |

– |

17 |

|

合計 |

158 |

37 |

195 |

3,569 |

138 |

37 |

175 |

*単位:型。スタンダードはスタンダードボトル、カスタムはカスタムボトル。

3.2020年12月期業績見通し

(1)業績見通し

|

19/12月期 |

構成比 |

20/12月期(予) |

構成比 |

前期比 |

|

|

売上高 |

15,196 |

100.0% |

15,500 |

100.0% |

+2.0% |

|

営業利益 |

1,538 |

10.1% |

1,600 |

10.3% |

+4.0% |

|

経常利益 |

1,575 |

10.4% |

1,600 |

10.3% |

+1.6% |

|

当期純利益 |

1,043 |

6.9% |

1,100 |

7.1% |

+5.5% |

*単位: 百万円。予想は会社側発表。

増収・増益。設備投資計画を見直し。

売上高は前期比2.0%増の155億円の予想。

消費者ニーズの多様化・商品サイクルの短縮化による開発コスト削減・開発期間短縮ニーズ増加・サステナビリティへの対応などで、スタンダードボトルニーズは引き続き拡大する。2018年の先行調達の反動の影響が残り年前半は低調に推移すると見込む。海外ではインドの売上本格化を想定している。

営業利益は同4.0%増の16億円の予想。

設備投資計画の見直しで大型投資を先送りとしたため、減価償却費の増加は抑制される。原材料価格は横ばいを想定しているが、顧客からのリサイクル樹脂への需要が高まる場合は想定外の負担増となる可能性がある。販管費の抑制に努め増益を見込んでいる。

配当は前期と同じく中間、期末共に9.50円/株で年間合計19.00円/株の予定。予想配当性向は21.6%。

配当性向は20%以上を目標としている。

(2)設備投資と減価償却

|

19/12期 実績 |

20/12期予想 |

前期比 |

|

|

減価償却費 |

1,077 |

1,140 |

+5.8% |

|

設備投資額 |

1,401 |

1,650 |

+17.8% |

|

うち、金型 |

289 |

630 |

+118.0% |

|

EBITDA |

1,077 |

1,140 |

+5.8% |

*単位:百万円

(投資内訳)

|

国内 |

構成比 |

海外 |

構成比 |

合計 |

構成比 |

|

| TOGETHER LAB関連 |

60 |

3.6% |

– |

– |

60 |

3.6% |

| 機械装置(成形機、多層機、画像検査装置、自動機など) |

370 |

22.4% |

350 |

21.2% |

720 |

43.6% |

| 金型 |

270 |

16.4% |

360 |

21.8% |

630 |

38.2% |

| その他 |

230 |

13.9% |

10 |

0.6% |

240 |

14.5% |

| 合計 |

930 |

56.4% |

720 |

43.6% |

1,650 |

100.0% |

Standoutな容器開発、海外市場での品揃え強化、生産効率の向上などを目的とした設備投資を計画している。

4.中期計画について

インバウンド需要の減少など、事業環境の変化を踏まえ、2019年1月に公表した中期計画(2019-2021)を見直し、2020年1月に中期計画(2020-2022)を公表した。

(1)数値目標

*中期計画(2019-2021)数値目標

|

19/12期(計) |

前期比 |

20/12期(計) |

前期比 |

21/12期(計) |

前期比 |

|

|

売上高 |

16,934 |

+5.7% |

17,952 |

+6.0% |

19,173 |

+6.8% |

|

営業利益 |

1,678 |

+2.9% |

1,712 |

+2.0% |

1,830 |

+6.9% |

|

売上高営業利益率 |

9.9% |

-0.3p |

9.5% |

-0.4p |

9.5% |

0.0p |

|

経常利益 |

1,706 |

-3.2% |

1,722 |

0.9% |

1,836 |

+6.6% |

|

当期純利益 |

1,176 |

-2.9% |

1,203 |

2.3% |

1,281 |

+6.5% |

|

減価償却費 |

1,198 |

17.3% |

1,555 |

29.8% |

1,825 |

+17.4% |

|

設備投資額 |

3,585 |

84.2% |

3,189 |

-11.0% |

2,410 |

-24.4% |

|

うち、金型 |

700 |

47.1% |

759 |

8.4% |

749 |

-1.3% |

|

EBITDA |

2,876 |

+8.5% |

3,267 |

+13.6% |

3,655 |

+11.9% |

*中期計画(2020-2022数値目標

|

20/12期(計) |

前期比 |

21/12期(計) |

前期比 |

22/12期(計) |

前期比 |

|

|

売上高 |

15,500 |

+2.0% |

16,400 |

+5.8% |

17,400 |

+6.1% |

|

営業利益 |

1,600 |

+4.0% |

1,750 |

+9.4% |

1,850 |

+5.7% |

|

売上高営業利益率 |

10.3% |

+0.2p |

10.7% |

+0.3p |

10.6% |

+0.0p |

|

経常利益 |

1,600 |

+1.6% |

1,750 |

+9.4% |

1,850 |

+5.7% |

|

当期純利益 |

1,100 |

+5.5% |

1,200 |

+9.1% |

1,275 |

+6.3% |

|

減価償却費 |

1,140 |

+5.8% |

1,220 |

+7.0% |

1,330 |

+9.0% |

|

設備投資額 |

1,650 |

+17.8% |

1,600 |

-3.0% |

1,850 |

+15.6% |

|

うち、金型 |

630 |

+118.0% |

720 |

+14.3% |

550 |

-23.6% |

|

EBITDA |

2,740 |

+4.8% |

2,970 |

+8.4% |

3,180 |

+7.1% |

2019年1月時には、①2018年実績から需要は更に拡大し、生産能力も増強、②環境問題への対応のための新規事業立上げなどを想定していたが、今回は以下のような想定を元に策定した。

*2019年の日本国内の包装容器需要は、2018年中の化粧品向け容器の品不足感に起因する先行調達への反動と、中国国内のEC規制の制定による需要減少により、特に年後半では受注獲得金額が減少した。

*2020年の容器需要は緩やかに拡大すると見込むものの、国内年間売上は2019年並みにとどまる見通し。

*生産拠点の拡大については当面見送る一方で、サステナビリティへ向けた容器開発、海外での品揃え強化、生産効率向上に資する自動化などへの投資を継続していく。

*中国国内においては、2019年前半はEC規制の影響による在庫調整が生じた。米中貿易問題の影響が残り、2020年は2019年並みの売上金額を見込むものの、新規案件獲得増を図ることで、中期では販売増加を計画。さらなる需要増への対応のため、2022年の第三工場立上を想定している。

*アメリカ市場、インド市場、オランダ市場は足元を固め、引き合いのある案件を着実に売上に結び付けていくことを想定。安定かつ品質の高い製品供給を継続する体制強化を図る。

(地域別計画とポイント)

*日本

|

20/12期(計) |

前期比 |

21/12期(計) |

前期比 |

22/12期(計) |

前期比 |

|

|

売上高 |

11,800 |

+0.5% |

12,100 |

+2.5% |

12,800 |

+5.8% |

|

営業利益 |

1,300 |

+1.8% |

1,270 |

-2.3% |

1,450 |

+14.2% |

|

売上高営業利益率 |

11.0% |

+0.1pt |

10.5% |

-0.5pt |

11.4% |

+0.8pt |

国内容器需要は緩やかながら拡大を想定し、サステナビリティへ向け機能性やデザイン性を有したスタンダードボトル開発を継続する。2021年は微増収も費用増加により減益の計画。

*中国

|

20/12期(計) |

前期比 |

21/12期(計) |

前期比 |

22/12期(計) |

前期比 |

|

|

売上高 |

3,500 |

+1.8% |

3,700 |

+5.7% |

3,900 |

+5.4% |

|

営業利益 |

440 |

+1.4% |

480 |

+9.1% |

385 |

-19.8% |

|

売上高営業利益率 |

12.6% |

-0.1pt |

13.0% |

+0.4pt |

9.9% |

-3.1pt |

米中貿易問題の解決は不透明だが、中国国内需要はEC法制定によるマイナス影響を脱却し需要拡大を見込む。2022年は新工場設立に伴い償却負担が増加し、減益を想定している。

*その他

|

20/12期(計) |

前期比 |

21/12期(計) |

前期比 |

22/12期(計) |

前期比 |

|

|

売上高 |

410 |

+75.2% |

780 |

+90.2% |

940 |

+20.5% |

|

営業利益 |

-130 |

– |

0 |

– |

30 |

– |

|

売上高営業利益率 |

– |

– |

– |

– |

3.2% |

+3.2pt |

インドでは顧客金型の製作に時間を要し、売上本格化が遅れていたが、自社金型品揃えを強化し、スタンダードボトルを軸とした営業活動を展開。2021年での営業利益黒字計上を目指す。

(2)中期計画のポイント

重点テーマを「Standoutの更なる強化」とし、「お客様の商品へ際立った価値を提供する」ために、「サステナビリティ」、「開発提案力の強化」、「圧倒的スピードの実現」を追求する。

①サステナビリティ

(取り巻く環境)

EUでは、2021年から市場全体でシングルユースプラスチック製品の使用を禁止する規制が施行される他、2025年までに全容器包装廃棄物の65%を再利用すること、2030年には全プラスチック容器包装材を再利用可能もしくはリサイクル可能とし、欧州発生廃プラスチックの半分以上をリサイクルすることを目指している。

日本でも「プラスチック資源循環戦略」において基本原則「3R + Renewable」の下、以下のような目標を掲げている。

| リデュース | 2030年までにワンウェイプラスチックを累積で25%排出規制 |

| リサイクル・リユース | 2025年までにリユース、リサイクル可能なデザインとする。

2030年までに容器包装の6割をリサイクル・リユース |

| リニューアブル | 2030年までに再生利用を倍増

バイオマスプラスチックの導入 |

(同社の取り組み)

循環経済、低炭素社会の実現を目指し、以下のような取り組みを行っている。

| 原材料 | 生分解性樹脂プラスチック容器の開発・販売を1991年から行っている。

1995年からはガラス・金属・紙等を使用したスタンダードボトルの販売を行っているほか、2014年からはサトウキビ等の植物由来のバイオマスプラスチック製容器を販売している。 |

| リサイクル | 繰り返し使用できる容器の開発・販売を2005年より始めているほか、2011年からはPETやPPを含むリサイクルされた原材料を使用した容器の開発・販売を行っている。 |

| 技術革新 | 単一素材容器や薄肉容器(軽量化)の開発・販売を2000年から開始。

2008年からは焼却時にCO2排出量を減少させる材料を使用した容器の開発・販売を行っている。 2013年からは容器のバリア性を向上させるコーティング技術の開発に取り組んでいる。 |

直近では、プロダクトライフサイクル全体に配慮した新たなサプライチェーンの構築が必要であると認識している。

②「開発提案力の強化」と「圧倒的スピードの実現」

ここで需要な役割を果たすのが【1-6 特徴と強み】で述べた「TOGETHER LAB」である。

「TOGETHER LAB」を拠点としたデジタルとリアルの協働、外部専門家との提携、特許による知財確保などに取り組む。

特に、デジタルツールの活用により、経験や知見の蓄積と社内情報へのオープンアクセスによる情報共有化を図る「デジタルとリアルの協働」は、「提案から製品化への時間短縮」、「企画開発工程のデジタル化」、「データと実験の蓄積による付加価値創造」、「営業効率の向上」、「海外顧客向け対応力の強化」、「デザイン・品質・生産シミュレーションの活用」など多くのメリットを生み出し、「スピードアップ」、「対応力アップ」、「付加価値創造力アップ」を通じて競争力の一段の強化を実現すると同社では考えている。

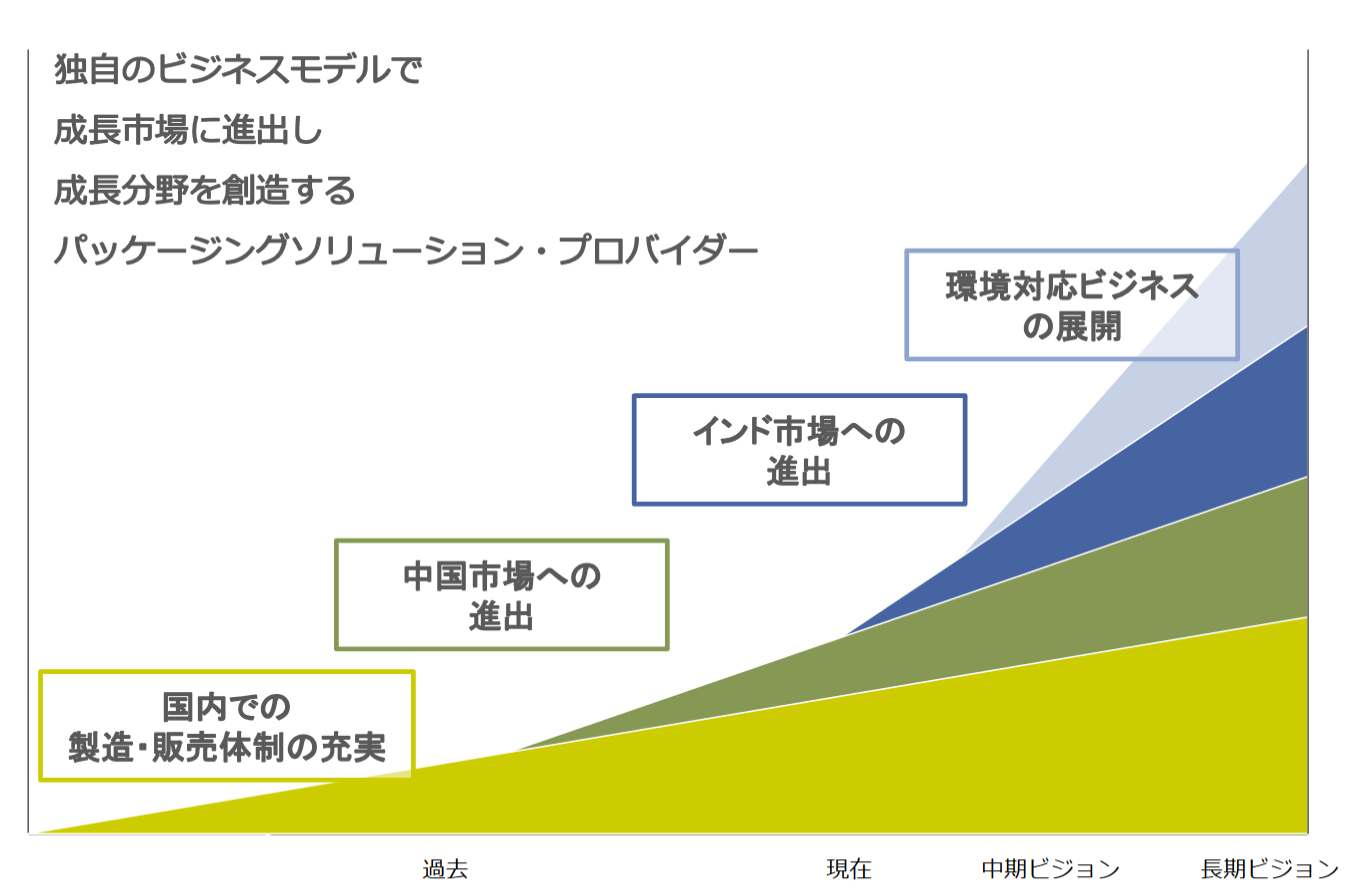

(将来ビジョン)

中国市場およびインド市場での本格展開、環境対応ビジネスの展開を進め、更なる成長を目指している。

5.今後の注目点

短期的な視点としては、新型コロナウィルスの影響は織り込まれておらず、インバウンド需要の縮小で拡大ペースが低下してきた国内需要への影響が気になる所である。

一方中期的な視点としては、設備投資を先送りした中期計画の国内外での進捗、4月に稼働を開始する「TOGETHER LAB」がどんなプラス効果を具体的に発揮するのかを注目したい。

<参考:コーポレートガバナンスについて>

◎組織形態及び取締役、監査役の構成>

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外4名 |

◎コーポレートガバナンス報告書

最終更新日:2020年3月30日

<基本的な考え方>

当社グループは、「お客様の心でボトルをつくる…」を社是とし、生活上必要不可欠な容器-カタチ(容)あるウツワ(器)-をつうじて、顧客の商品である内容物の価値を包み、さらにその価値と個性化を高め「世界の器文化に貢献」することを会社の使命と掲げています。この経営理念を実現し、中長期的な企業価値を増大していくとともに、企業活動の健全性及び透明性を確保するために、次の基本方針に沿って、コーポレート・ガバナンスの充実に取り組んでまいります。

(1)株主の権利・平等性の確保

当社は、すべての株主に対して実質的な平等性を確保するとともに株主の権利が確保されるよう、関連諸法令を遵守し速やかな情報開示を行ってまいります。

(2)株主以外のステークホルダーとの適切な協働

当社は、中長期的な企業価値増大のために、株主だけでなく、顧客、取引先、従業員、地域社会などのステークホルダーとの適切な協働を実践してまいります。取締役会並びに経営陣は当社の経営理念に基づき、法令を遵守し、企業理念及び社員の行動規範の達成を図るとともに、公正で明朗な事業運営に努め、よき企業市民を目指すことを追求します。

(3)適切な情報開示と透明性の確保

適切かつ的確な情報開示は、さまざまなステークホルダーからの理解を得て企業活動を継続していくために必要不可欠な事項であると認識しています。法令に基づく適時開示を適時適切に実施するとともに、当社グループの事業の運営状況について、当社ホームページや事業報告書等により積極的にお知らせしていきます。

(4)取締役会等の責務

事業継続を脅かすあらゆるリスクを抑制し、事態発生の軽減と解決を図るために取締役会の意思決定機能と監督機能が有効に発揮される必要があると認識しています。

当社は会社法上の監査等委員会設置会社を選択しており、社外取締役により構成される監査等委員会が経営監視の役割を担い、透明性の高い経営の実現に取り組んでおります。

(5)株主との対話

当社は持続的な成長と企業価値向上には株主との建設的な対話を行い、その意見や要望を経営に反映させ、企業としての成長を図ることが重要と認識しています。

また、当社は資本政策の実行にあたっては、既存株主を不当に害することのないよう、適正な手続きを確保するとともに、株主に十分な説明を行うものとしています。

株主や投資家が当社の経営戦略や経営計画に対する株主や投資家の理解を得るために、IRを担当する部署が中心となり、対話のための場を設けております。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

| 【補充原則1-2-4 株主総会の電子行使・招集通知の英訳】

【補充原則3-1-2 英語での情報の開示・提供】 |

当社は2020年3月開催の第69期定時株主総会より、インターネットによる議決権行使を可能とするとともに、議決権電子行使プラットフォームに参加していますが、英文の招集通知や決算資料は作成していません。

機関投資家等の株主構成の状況次第によっては、議決権行使を行いやすい環境の整備や海外株主に向けた英文による情報提供が必要と認識しています。 今後、株主における海外投資家の比率等に留意しつつ、招集通知等の英訳の検討を行うこととします。 |

| 【補充原則4-11-3 取締役会の実効性評価】 | 取締役会は月一回の定例会のほか、必要に応じて適宜開催し、業務執行にかかわる重要事項が決定・報告されております。

また、経営戦略やガバナンス、経営上の課題について活発な議論が行われ、取締役会の運営状況についても意見交換を行っております。 このような状況ではありますが、現時点では取締役会の実効性評価は実施しておりません。 |

<コーポレートガバナンス・コードの各原則に基づいて開示している主な原則>

|

原則 |

開示内容 |

| 【原則1-4 政策保有株式】 | 安定的・長期的な取引関係の構築・業務提携、連携等により、当社の中長期的な企業価値向上に資すると判断される場合、当該取引先等の株式を保有することができるものとしております。

現在、当社が保有する政策保有株式は、総資産に対して0.1%未満であり、財務上の重要性は極めて低い状況ですが、政策保有株式に関しては、保有継続の必要性、合理性を定期的に検証し取締役会において、精査しています。 また、政策保有株式について、その保有意義が薄れてきた銘柄については、取引先との対話等を実施しながら、政策保有株式の縮減を進めていきます。 当該政策保有株式の議決権の行使に関しては、議案が当該企業および当社の中長期的企業価値の向上に資するかの観点から判断しております。 |