(1433)ベステラ株式会社 増収増益予想、V字回復見込む

吉野 佳秀 社長 |

ベステラ株式会社(1433) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

建設業 |

|

代表者 |

吉野 佳秀 |

|

所在地 |

東京都江東区平野三丁目2番6号 木場パークビル |

|

決算月 |

1月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

932円 |

8,226,770株 |

7,667百万円 |

2.3% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

16.00円 |

1.7% |

47.41円 |

19.7倍 |

308.57円 |

3.0倍 |

*株価は04/02終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年1月(実) |

4,182 |

397 |

404 |

271 |

32.85 |

40.00 |

|

2018年1月(実) |

4,496 |

386 |

373 |

263 |

31.69 |

15.00 |

|

2019年1月(実) |

4,927 |

497 |

495 |

621 |

75.25 |

15.00 |

|

2020年1月(実) |

3,436 |

93 |

97 |

59 |

7.29 |

16.00 |

|

2021年1月(予) |

6,400 |

570 |

566 |

390 |

47.41 |

16.00 |

* 予想は会社予想。単位は百万円、円。

ベステラ株式会社の2020年1月期決算の概要と2021年1月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年1月期決算概要

3.2021年1月期業績予想

4.中期経営計画2022(21/1期~23/1期)

5.今後の注目点

<参考:高度循環型社会の実現に向けた取り組みとSDGsへの対応>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/1期は前期比30.3%の減収、同81.3%の営業減益。下期に収益化の予定であった案件の受注遅れの影響で売上が減少。売上の減少と人員増強に伴う人件費の増加等で営業利益率が低下した。資本業務提携先のリバーホールディングス(株)が、東証二部へ新規上場した他、プラント等の3Dスキャン・モデリングや設計事業を手掛ける3Dビジュアル(株)を設立した。配当は1円増配の期末16円。

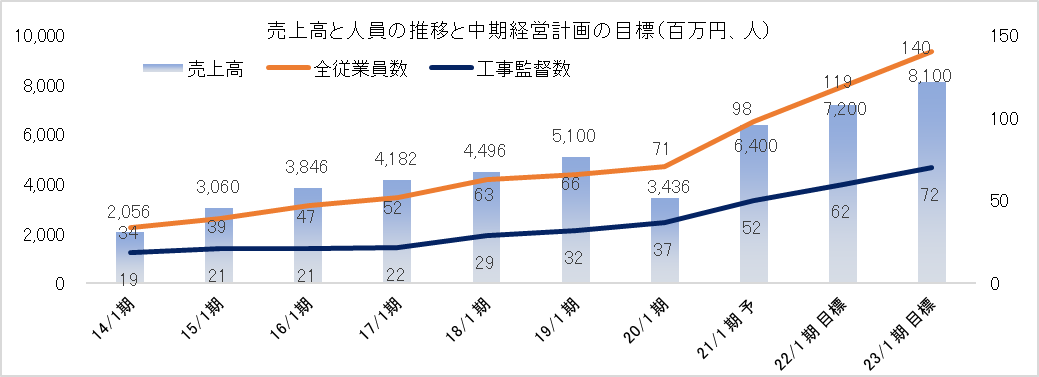

- 21/1期は前期比86.3%の増収、同6.1倍の営業増益。V字回復により、中経営計画の計画線に回帰する。受注の回復で売上高が増加し、27名(うち工事監督15名)の従業員数の増加に伴う採用費・人件費等の増加を吸収して営業利益が拡大する見込み。配当は、1株当たり上期末6円、期末10円の年16円を予定している(予想配当性向33.8%)。

- プラントの解体を主な事業とする同社は、事業内容の性質上、人が密集する等、一般的に新型コロナウイルスの影響を受けると考えられる事柄との関係性は低い。ただ、同社社員や現場で感染者が発生し、工期に遅れが生じた場合は業績への影響が避けられない。このため、新型コロナウイルスに対する社内外への感染被害抑止と社員及び同社関係者の安全確保の観点から、時差出勤と自宅でのリモートワークを実施している。

1.会社概要

プラント解体のスペシャリストとして、製鉄、電力、ガス、石油等、プラント(金属構造物)の解体工事をマネジメントしている。“プラント解体の工法・技術”をコア・コンピタンスとし、国際特許も含めた特許工法を多数有する。エンジニアリング(提案・設計・施工計画)とマネジメント(監督・施工管理)に経営資源を集中しており、実際の解体工事は協力会社に外注するため、工事用重機や工事部隊を保有せず(資産保有リスクを回避)、材料等の仕入・生産取引も発生しない(在庫リスクを回避)。

グループは、同社の他、設計業務等の人材サービスを手掛ける(株)ヒロ・エンジニアリングと3Dスキャン・モデリングや設計業務の3Dビジュアル(株)の連結子会社2社。

社名の「べステラ(BESTERRA)」は英語の「Best(goodの最上級)」とラテン語の「Terra(地球)」を合わせたもので、「最高の地球の創造」という思いを込めた。解体からリサイクルの一貫体制を構築する事で高度循環型社会を実現し地球環境に貢献していく考え。

【企業理念】

「柔軟な発想と創造性、それを活かした技術力により地球環境に貢献します」という企業理念の下、下記の行動規範を掲げている。

【長期ビジョン(目指す姿)】

・ 日本のプラント解体リーダー

・ 世界へのプラント解体技術提案書

1-1 事業の特徴

プラント解体事業の単一セグメントであり、その他として人材サービス事業や3Dスキャン・モデリング・設計事業を手掛けている。

|

19/1期 |

構成比 |

20/1期 |

構成比 |

前期比 |

|

|

プラント解体事業 |

4,761 |

96.6% |

3,224 |

93.8% |

-32.3% |

|

その他 |

165 |

3.4% |

211 |

6.2% |

+27.6% |

|

連結売上高 |

4,927 |

100.0% |

3,436 |

100.0% |

-30.3% |

|

プラント解体事業 |

1,021 |

21.5% |

665 |

20.6% |

-34.9% |

|

その他 |

32 |

19.5% |

43 |

20.5% |

+33.7% |

|

調整額 |

-556 |

– |

-615 |

– |

– |

|

連結営業利益 |

497 |

10.1% |

93 |

2.7% |

-81.3% |

* 単位:百万円

プラント解体事業

プラント解体事業では、製鉄・電力・ガス・石油等あらゆるプラントの解体工事を展開している。工法の提案、設計、施工計画、外注・資機材手配、施工管理、安全管理、原価管理、資金管理及び行政対応等のエンジニアリング全般を提供している。同社自身は、独自の解体技術の設計、施工計画に基づいた工事の管理監督に専念し、施工は専門の外注先を利用している。プラント解体工事は、製鉄・電力・ガス・石油等のプラントを有する大手企業が施主であり、多くの場合、施主系列のエンジニアリング子会社あるいは大手ゼネコンが工事を元請けし、同社が一次下請け、二次下請けとなっている。

尚、プラント解体事業では、工事の進行に伴って発生するスクラップ等の有価物を同社が引き取ってスクラップ業者に売却している。このため、受注に際して有価物の価値を、材質、量、価格(鉄、ステンレス、銅等の材質毎の相場)等から総合的に見積り、それを反映した金額で交渉し、請負金額を決めている。会計上、有価物の売却額は解体工事に伴う収益の一部と位置付けられており、完成工事高に含めて計上している。尚、発注者(施主)が独自でスクラップ等の処分(売却)を行う事もある。

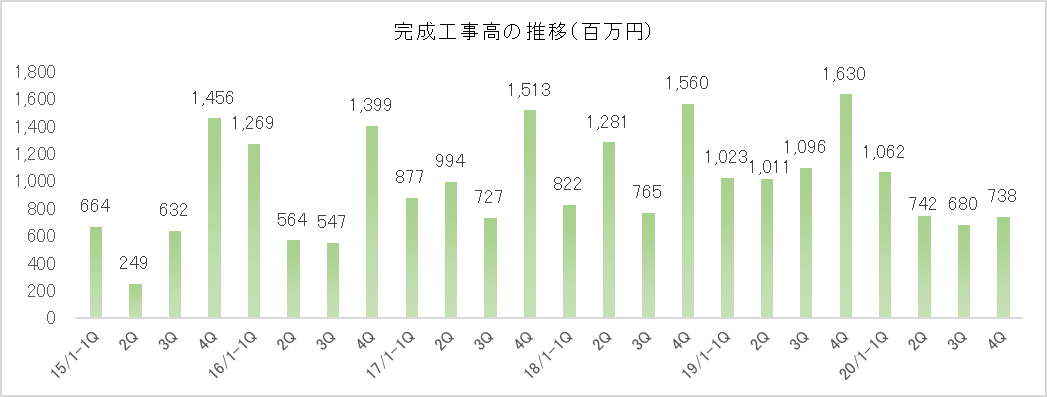

完成工事高(金額は概算値)

|

19/1期 |

構成比 |

20/1期 |

構成比 |

前期比 |

|

|

電力 |

1,666 |

35% |

419 |

13% |

-75% |

|

製鉄 |

1,952 |

41% |

1,837 |

57% |

-6% |

|

石油・石化 |

428 |

9% |

548 |

17% |

+28% |

|

ガス |

666 |

14% |

290 |

9% |

-56% |

|

その他 |

47 |

1% |

128 |

4% |

+172% |

|

完成工事高 |

4,761 |

100% |

3,224 |

100% |

-32% |

* 単位:百万円

※2つの収益計上基準と同社収益計上の季節性について

工事契約における収益の計上基準には、工事が完成した時に収益を計上する完成基準と工事の進捗に応じて収益を計上する進行基準がある。プラント解体工事はスクラップなど有価物の引き取りがあるプラント解体工事は工事の収益が最終のスクラップ売却時まで確定しないため、同社においては、請負金額50百万円超、工事期間3ヶ月超の大型工事について、18/1期以降、原則として工事進行基準を適用している(上記に該当しない工事は完成基準を適用)。完成基準適用工事の収益計上(完工)時期は顧客(施主)の設備投資計画の影響を受ける事が多く、同社の場合、第1四半期(2-4月)と第4四半期(11-1月) に収益が計上される割合が高い(収益計上の季節性)。しかし、四半期業績の変動が投資家をミスリードする可能性があるため、同社は工事進行基準の適用範囲を段階的に広げており、収益計上の平準化に継続的に取り組んでいる。

その他

建設技能労働者の慢性的な人手不足に対応するため、2013年1月より人材サービスを開始し、2018年3月に設計業務等の人材サービスを手掛ける(株)ヒロ・エンジニアリングを子会社化した。また、2015年1月に3D計測サービスを開始した。2019年12月に3Dビジュアル(株)を設立し、2020年2月に(株)インターアクション(証券コード:7725)から3Dスキャン・モデリングや設計事業を譲受した。

1-2 強み - 優良な顧客基盤、豊富な工事実績に基づく効率的解体マネジメント、特許工法等の知的財産 -

強みは、優良な顧客資産、豊富な工事実績に基づく効率的解体マネジメント、及び特許工法等の知的財産。顧客は、製鉄、電力、ガス、石油等の大手企業のエンジニアリング子会社等や大手ゼネコンであり、いずれも与信に不安のない優良顧客。これら優良企業から、40年以上の実績に裏打ちされたプラント解体のトータルマネジメント(低コスト・高効率)が高く評価されている。

また、環境対策工事等で蓄積してきた様々な技術やノウハウも強みであり、発生材の再資源化も含めて、顕在的・潜在的な知的財産となっている。

特許工法等

リンゴ皮むき工法と溶断ロボット「りんご☆スター」

「リンゴ皮むき工法」とは、ガスホルダーや石油タンク等の大型球形貯槽の解体において、リンゴの皮をむいていくように、外郭天井部の中心から渦巻状に切断する工法。切断された部分は重力に従って、渦巻きを描きながら徐々に地上に落ちていく。工期、コスト、安全性に優れ、競合優位性の高い工法であり、「より早く、より安く、より安全に」を実現する。また、この工法を自動化する溶断ロボット「りんご☆スター」も提供している(「りんご☆スター」については、新アタッチメント開発による用途拡大にも取り組んでいる)。

環境関連工法

火気を使用しない「無火気工法」により、数々の環境関連工事の実績を重ねている。例えば、PCB(ポリ塩化ビフェニル)は、現在、有害物質として全廃されているが、優れた熱安定性や化学的安定性(電気絶縁特性)から、長年、トランス(変圧器)やコンデンサ(蓄電器)に使われてきた。プラントの解体時にトランスやコンデンサを処理するケースが多いが、PCBを高温で処理するとガス化するため吸引する恐れがあり、解体・撤去に際して火器(ガス溶断等)が使えない。同社はセーバーソー(往復運動する鋸刃により切断する)等による無火気工法・準無火気工法を得意としており、モーター焼きつき対策や刃を再生利用する等の工夫で業界常識を超える厚みを切る事が可能だ。変圧器の解体では、「トランス解体方法並びにトランス解体用冶具、及びトランス解体用切断装置」の特許を(株)日立プラントコンストラクションとの共同で出願している。

風車解体工法

発電用風車は世界的に年間20%程度の成長が続いているが、今後、使用期限や経済的陳腐化による解体需要の増加が予想される。同社の資料によると、世界の風力発電量は486,790MWと年率約20%の成長を続けており(陸上約340,000基、洋上約4,000基)、国内でも2017年末で2,225基を数え、毎年約90基のペースで増加している。一方、耐用年数が15~20年程のため初期に設置された発電用風車は使用限界を迎えている。また、落雷・台風等により破損や致命的な故障が起きて解体が必要となっている機体も少なくない。

発電用風車の倒し方法(国際出願)

発電用風車の解体は、通常、支柱の外側に足場を組んで行われるが、山岳部や洋上等にも設置されているため、解体の難易度は高い。同社は、足場を必要としない風車解体工法を考案し、「発電用風車の倒し方法」の国内特許を既に取得しており、「基礎部を活用した搭状構造物の倒し方法」及び「塔型風力発電設備の解体方法」の国際特許を出願中である。これらの特許に基づく工法を使う事で、作業員の安全性が飛躍的に向上し、工期も短縮できる。

3D事業による価値の追求

レイアウトシミュレーション、歪み・曲がり・ねじれ計測、Before/After形状比較、ウォークスルー動画等のサービスにより、建設時(30年以上前)の紙データを最新鋭の3Dデータに変換し、工程を「視える化」した解体工事を提供していく。また、2次元への図面化、モデリングBIM/CIM対応、パーフェクト3D、3Dプリント等、最高水準の計測技術とシミュレーションシステムによる、解体工事に伴う独自の3D計測サービスも提供していく。

解体工事の工程を「視える化」

| レイアウトシミュレーション | 3D CADで作成した機器のモデルを3Dデータ上に配置し、入替シミュレーションが可能。機器のモデルを動かしながら、動的な干渉・衝突チェックができる。 |

| 歪み・曲がり・ねじれ計測 | 形状変化の計測が可能。地震や経年劣化等で建物に歪みが発生していないか等、躯体の一時的診断に役立つ。 |

| Before/After形状比較 | 配管・コンベア・炉等、熱や振動の影響を受けて変化する設備の設置時と稼動後の形状を比較する。3Dデータにより全体の変化を直感的に把握できる。 |

| ウォークスルー動画 | 合成した点群データを利用して、ウィークスルー動画を作成する。施工計画や物件情報に関するプレゼンテーションや広報用動画として活用できる。 |

独自の3D計測サービス

| 2次元への図面化 | 点群データを基にモデリングした3D CADモデルを図面化する。簡易的に点群データを直接、図面化する事もできる。 |

| モデリングBIM/CIM対応 | 点群データを基に3D CADで対象をモデリングする。施工・改修に必要な部分をBIMデータ(Building information modeling)として作成する事もできる。 |

| パーフェクト3D | 自動車によるMMS(Mobile Mapping System)や航空レーザー計測、水域計測等を組み合わせた大規模3次元データ計測サービス。 |

| 3Dプリント | 点群データからのモデリングを経て、3Dプリンターで造形できるようにデータを加工・デフォルメする。積層ピッチ15μmという微細な出力を実現する。 |

2.2020年1月期決算概要

2-1 連結業績

|

19/1期 |

構成比 |

20/1期 |

構成比 |

前年同期比 |

3Q時修正 予想 |

予想比 |

|

|

売上高 |

4,927 |

100.0% |

3,436 |

100.0% |

-30.3% |

3,540 |

-2.9% |

|

売上総利益 |

1,054 |

21.4% |

708 |

20.6% |

-32.8% |

– |

– |

|

販管費 |

556 |

11.3% |

615 |

17.9% |

+10.7% |

– |

– |

|

営業利益 |

497 |

10.1% |

93 |

2.7% |

-81.3% |

120 |

-22.3% |

|

経常利益 |

495 |

10.1% |

97 |

2.8% |

-80.4% |

120 |

-19.0% |

|

親会社株主帰属利益 |

621 |

12.6% |

59 |

1.7% |

-90.4% |

74 |

-23.4% |

* 単位:百万円

前期比30.3%の減収、同81.3%の営業減益

売上高は前期比30.3%減の34億36百万円。下期に収益化を予定していた案件の受注(着工)の遅れが影響して売上が減少した。営業利益は同81.3%減の93百万円。下期の稼働率の低下で売上総利益率が20.6%(上期は22.8%)と0.8ポイント低下する中、採用費・人件費や研究開発費を中心に販管費が増加した。

受注高は同8.8%減の32億49百万円。期末受注残高は前期末比2.5%増の10億46百万円。

売上・利益の減少が一過性の要因であることから、配当については、期初の発表通り、1株当たり1円増配の期末16円を実施する予定(配当性向219.5%)。

完成工事高(概算値)

|

|

19/1期 |

構成比 |

20/1期 |

構成比 |

増減率 |

|

電力 |

1,666 |

35% |

419 |

13% |

-75% |

|

製鉄 |

1,952 |

41% |

1,837 |

57% |

-6% |

|

石油・石化 |

428 |

9% |

548 |

17% |

+28% |

|

ガス |

666 |

14% |

290 |

9% |

-56% |

|

その他 |

47 |

1% |

128 |

4% |

+172% |

|

完成工事高 |

4,761 |

100% |

3,224 |

100% |

-32% |

* 単位:百万円

西日本での解体需要が旺盛な製鉄業界を中心に完成工事高を計上した。

販管費の内訳と増減要因

|

|

19/1期 |

対売上比 |

20/1期 |

対売上比 |

増減率 |

主な増減要因 |

|

人件費 |

280 |

5.7% |

327 |

9.5% |

+16.7% |

本社人員増 |

|

研究開発費 |

9 |

0.2% |

16 |

0.5% |

+71.3% |

ロボット開発 |

|

支払手数料・報酬 |

52 |

1.1% |

53 |

1.5% |

+1.0% |

基幹システム改良 |

|

採用費 |

12 |

0.2% |

16 |

0.5% |

+37.0% |

広告媒体・紹介手数料 |

|

広告宣伝費 |

17 |

0.3% |

10 |

0.3% |

-42.9% |

展示会減少 |

|

その他 |

182 |

3.7% |

190 |

5.5% |

+4.3% |

本社ビル賃貸費用 |

|

販管費合計 |

556 |

11.3% |

615 |

17.9% |

+10.7% |

|

* 単位:百万円

工事監督を中心にした人員の増加やベースアップ等で人件費が増加した他、クレーンレール検査ロボット開発で研究開発費が増加した。期末の工事監督数は、前年同期比5名増の37名。

受注高・受注残高

|

19/1期 |

20/1期 |

前期(末)比 |

|

|

期首受注残高 |

2,218 |

1,021 |

-53.9% |

|

受注工事高 |

3,565 |

3,249 |

-8.8% |

|

完成工事高 |

4,761 |

3,224 |

-32.3% |

|

期末受注残高 |

1,021 |

1,046 |

+2.5% |

* 単位:百万円

業種別受注残高(金額は概算値)

|

19/1期 |

構成比 |

20/1期 |

構成比 |

増減率 |

|

|

電力 |

275 |

27% |

73 |

7% |

-73% |

|

製鉄 |

429 |

42% |

565 |

54% |

+32% |

|

石油・石化 |

224 |

22% |

397 |

38% |

+77% |

|

ガス |

51 |

5% |

– |

– |

– |

|

その他 |

40 |

4% |

10 |

1% |

-75% |

|

受注残高 |

1,021 |

100% |

1,046 |

100% |

+2% |

* 単位:百万円

西日本で大規模な設備更新が動いている製鉄業界と、営業を強化している石油・石化(化学大手メーカーの開拓に成功)業界の受注残高が増加したが、大型案件の一巡に加え、人的リソースの問題等もあり、電力業界が減少した。

2-2 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年1月 |

20年1月 |

19年1月 |

20年1月 |

|

|

現預金 |

2,032 |

938 |

仕入債務 |

1,357 |

347 |

|

受取手形・ 完成工事未収入金等 |

1,785 |

708 |

未払法人税等 |

250 |

0 |

|

流動資産 |

4,059 |

1,965 |

借入金・社債 |

10 |

1,756 |

|

有形固定資産 |

265 |

267 |

負債 |

1,949 |

2,400 |

|

投資その他 |

212 |

2,680 |

純資産 |

2,614 |

2,540 |

|

固定資産 |

504 |

2,975 |

負債・純資産合計 |

4,564 |

4,941 |

* 単位:百万円

期末総資産は前期末との比較で3億76百万円増の49億41百万円。借方では、リバーホールディングス(株)との資本業務提携に基づく株式取得(発行済株式数の14.59%を取得)で、現預金が減少する一方、投資有価証券が増加した。貸方では、上記の株式取得や運転資金の増加に伴い長期借入金を積み増した。自己資本比率51.4%(前期末57.2%)。

尚、リバーホールディングス(株)は2020年3月24日に東証2部に上場した(証券コード:5690)。

リバーホールディングス(株)

傘下の事業会社10社を通して、金属リサイクル事業、家電リサイクル事業、自動車リサイクル事業、及び産業廃棄物処理事業等を展開する持株会社。グループで、関東を中心に静岡・大阪に20数拠点を展開している。同社自身、110年超の歴史を持つ、日本を代表するマテリアルリサイクラーであり、日本発のマテリアルリサイクル(静脈)メジャーを目指し、中小規模事業者の多い業界において、積極的なM&Aでスケールメリットを追求している。

これまで日本の静脈(マテリアルリサイクル)産業は中小規模の企業が乱立する分散型事業だったが、「規模型事業へとシフトする事が産業自体の優位性向上につながり、かつ高度循環型社会の実現に資する」という考えからベステラ(株)との資本業務提携に至った。環境サプライチェーン(静脈産業のプラットフォーム)を創出すると共に、プラットフォームへの小規模事業者の参画を呼びかけ、日本発の静脈メジャーの誕生を目指している。

キャッシュ・フロー(CF)

|

19/1期 |

20/1期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

1,753 |

-153 |

-1,907 |

– |

|

投資キャッシュ・フロー(B) |

298 |

-2,543 |

-2,841 |

– |

|

財務キャッシュ・フロー |

-777 |

1,604 |

+2,381 |

– |

|

現金及び現金同等物期末残高 |

2,031 |

938 |

-1,092 |

-53.8% |

* 単位:百万円

参考:ROE・ROAの推移

|

16/1期 |

17/1期 |

18/1期 |

19/1期 |

20/1期 |

|

| ROE |

18.43% |

12.81% |

11.69% |

23.81% |

2.33% |

| ROA |

10.26% |

7.28% |

6.49% |

13.6% |

1.26% |

|

売上高当期純利益率 |

7.60% |

6.48% |

5.87% |

12.62% |

1.75% |

|

総資産回転率 |

1.35回 |

1.12回 |

1.11回 |

1.08回 |

0.72回 |

|

レバレッジ |

1.80倍 |

1.76倍 |

1.80倍 |

1.75倍 |

1.84倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残。

3.2021年1月期業績予想

3-1 連結業績

|

20/1期 実績 |

構成比 |

21/1期 予想 |

構成比 |

前期比 |

|

|

売上高 |

3,436 |

100.0% |

6,400 |

100.0% |

+86.3% |

|

営業利益 |

93 |

2.7% |

570 |

8.9% |

+511.6% |

|

経常利益 |

97 |

2.8% |

566 |

8.8% |

+482.2% |

|

親会社株主帰属利益 |

59 |

1.7% |

390 |

6.1% |

+550.4% |

* 単位:百万円

前期比86.3%の増収、同6.1倍の営業増益予想

V字回復により、中経営計画の計画線に回帰する。技術特許戦略に基づく提案営業の強化で案件の取り込みを図ると共に、採用・育成の強化と職場環境の整備を柱とする人事戦略を推進する。また、優秀な人材の確保や革新的な新サービスの開発を目的にM&Aにも機動的に対応していく他、連結子会社との連携を強化してグループシナジーを追求していく。

受注の回復で売上高が64億円と前期比86.3%増加し、27名(うち工事監督15名)の従業員数の増加に伴う採用費・人件費等の増加を吸収して営業利益が5億70百万円と同6.1倍に拡大する見込み。

配当は、1株当たり上期末6円、期末10円の年16円を予定している(予想配当性向33.8%)。

3-2 3Dビジュアル(株)の子会社化

100%子会社3Dビジュアル(株)が、2020年2月1日付けでプラント等の3Dスキャン・モデリング・設計業務を(株)インターアクション(証券コード:7725)から譲受した。譲受した事業は設計業務を中心に堅調に推移しているが、本業とのシナジーが期待し難いため、(株)インターアクションは事業譲渡を決断した。

今後は、工事会社としてのベステラ(株)と設計会社としての3Dビジュアル(株)による異なる切り口での事業展開により、相互の顧客紹介も含めてシナジーを追求していく。また、中期的には、この技術を活用して、解体工事の高度化を図っていく考え。

尚、3Dビジュアル(株)は、3Dスキャン・3Dモデリング、設計・解析、設備検査、設計者派遣、及びソフトウェアトレーニングを目的に2019年12月に設立された。

3-3 新型コロナウイルスの影響

同社はプラントの解体を主な事業としているため、事業内容の性質上、人が密集する等、一般的に新型コロナウイルスの影響を受けると考えられる事柄との関係性は低い。また、1月決算ということもあり、20/1期は新型コロナウイルスの影響を受けることはなかった。

21/1期についても同様だが、同社社員や現場で感染者が発生し、工期に遅れが生じた場合は業績への影響が避けられない。このため、新型コロナウイルスに対する社内外への感染被害抑止と社員及び同社関係者の安全確保の観点から、時差出勤や自宅でのリモートワークを実施している。また、アルコール消毒液を社内各フロアに設置すると共に、社員へのうがい用洗浄液を配布した他、個人による感染予防策を推奨している。

4.中期経営計画2022(21/1期~23/1期)

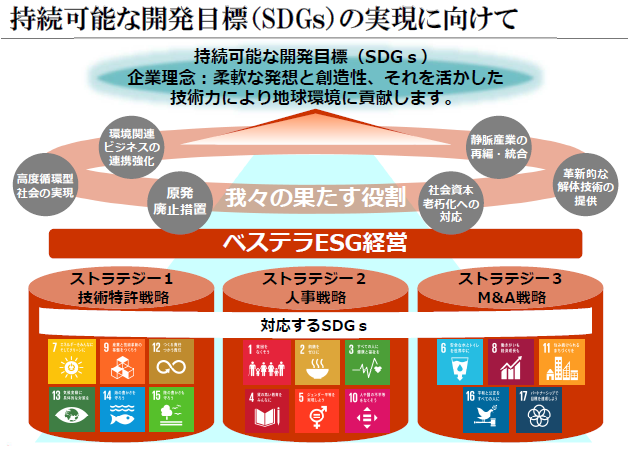

4-1 同社とSDGs、ESG

安全(独自の技術で安全文化を創造)、研究開発(地球に和した革新的工法の開発)、再資源化(静脈産業強化による高度環境循環の構築)、ガバナンス(透明性とリスク管理の徹底)、及び人材(働きがいと個々の成長の追及)を柱としてESG経営を推進していく。また、プラント解体業界のリーダーとして、高度循環型社会の実現、原発廃止措置への対応、更には社会資本老朽化への対応に取り組むと共に、静脈産業メジャーを日指すリバーホールディングス(株)と、その経営方針を共有し、推進する事で静脈産業の再編統合を推進していく。ESG経営とこれらの活動とを通して、同社の社名の由来でもあるBEST(最高の)TERRA(地球)を目指すと共に持続可能な開発目標(SDGs)の達成に貢献していく考え。

(同社資料より)

4-2 3つのストラテジー

「プラント解体のパイオニアであるベステラに壊せないものはない」という信念の下、解体工事において最も技術力を必要とするプラントをメインターゲットとした事業を引き続き展開していく。具体的には、技術特許戦略、人事戦略、M&A戦略の3つの戦略を推進していく。

ストラテジー1 技術特許戦略

3D解体、特許工法(リンゴ皮むき工法、ロボット工法、環境関連工法、風車解体工法)、3D事業、クレーンレール検査ロボットといった革新的な解体技術の提供により潜在需要を掘り起こすと共に、安全・再資源化・生産性向上により地球環境に貢献していく。

3D解体

最新の計測技術と解体工事のノウハウを組み合わせ、同社ならではの「3D解体」サービスを提供している。「3D解体」は、複雑で図面のないプラントの現況を「3D計測(点群データ化)」により短時間でデータ化し、点群データから作成したモデリングデータ(図面化データ)を基に実施される。これまでの経験や勘に頼ってきた解体とは異なる、先進の解体手法である。現場から得られた新たな解体手法やノウハウを継続的に社内で蓄積・共有し、新たな技術開発や特許取得につなげている。

特許工法

同社は競争力のある特許工法を多数有している。これら特許工法による解体方法の提案で受注拡大を図る考え。

主な特許工法

| リンゴ皮むき工法 | 工期、コスト、安全性に優れ、競合優位性の高い工法である。ガスホルダーや石油タンク等の球形貯槽の解体において、リンゴの皮をむいていくように、外郭天井部の中心から渦巻状に切断する。

|

| ロボット工法 | リンゴ皮むき工法で使用される「りんご☆スター」を進化させると共に、新たなロボット開発に取り組んでいる。「りんご☆スター」は新アタッチメント開発により用途を拡大することができる。

|

| 環境関連工法 | 火気を使用しない「無火気工法」で豊富な工事実績を有する。「無火気工法」は、解体・撤去に際して火器(ガス溶断等)が使えない有害物質(PCB)が含まれる変圧器(トランス)等の分解・処分に適している。ベースとなるのは、セーバーソー(往復運動する鋸刃により切断する)等と独自のノウハウにより、業界常識を超える厚みで大型設備を切断する技術である。「無火気工法」は、アスベスト、ダイオキシン工事も得意としている。

|

| 風車解体工法 | 発電用風車は世界的に年間20%程度の成長を続けているが、今後、使用期限や経済的陳腐化により解体需要が推測される。

|

3D事業

3D計測に、モデリング(図面化)、3Dのレイアウトシミュレーション、歪み・曲がり・ねじれ計測、Before・After形状比較、ウォークスルー動画、2次元への図面化、モデリングBIM・CIM対応、パーフェクト3D、3Dプリントといったサービスを加えることで計測サービスのラインナップを拡充する。

クレーンレール検査ロボット

プラント・工場設備に設置され重量物や部品の運搬等に用いられる天井クレーンの定期的な検査を効率的に行うため、クレーンレール上を自走し検査を行うロボットを(株)イクシスと共同開発した。天井クレーンは、経年劣化等により歪みが発生し、放置すれば重大な事故につながる。このため、労働安全衛生法のクレーン等安全規則は、クレーン設置企業に年1回及び1ヶ月に1回の自主検査を義務付けている。天井クレーン計測の国内市場規模は、年間300億円以上と推定される(同社試算)。ゼネコン、物流、メンテナンス会社等、需要の裾野は広く、新規顧客開拓にもつなげていきたい考え。

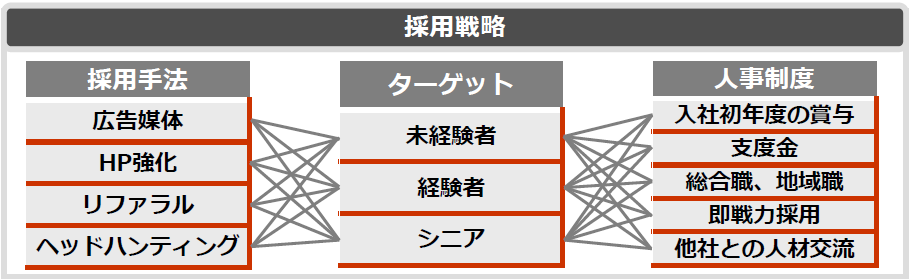

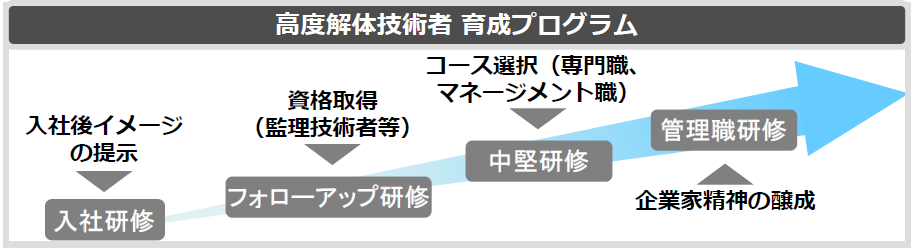

ストラテジー2 人事戦略

同社は解体工事の施工管理に特化しており、全ての工事に監督を配置する必要がある。このため、持続的な成長には工事監督増員が不可欠である。増員と早期戦力化に向け、効率的な採用戦略を進めると共に、育成プログラムの確立に取り組む。また、安心して働ける仕組みづくりにも力を入れる。

(同社資料より)

効率的な採用戦略では、採用手法とターゲットを明確にする他、採用に直接的に効果のある人事制度を導入することで、人員計画の達成を目指す。採用に際しては、ターゲットを、未経験者、経験者、シニアに分け、広告媒体、HP強化、リファラル、ヘッドハンティングなど、効果的な採用手法を進める。

(同社資料より)

育成プログラムの確立では、経験豊富な技術者から経験の浅い技術者へ技術継承を図るための制度「育成プログラム」を推進する。また、工事監督の実態に即した評価制度として「工事専門職コース」と「マネジメント職コース」を導入すると共に、「資格取得推進制度」を拡充することでスキルアップを支援する。この他、個人の働き方を重視した人事制度を策定する。

安心して働ける仕組みづくりでは、土曜日の施工が一般的な建設業界において、業界に先駆けて全社員を対象に完全週休2日制を導入した。今後は、働きやすさを推進するための施策として、「マネジメント層によるシフト(時間)管理」、「現場(労務)ローテーション」、「健康経営」に取り組む他、様々な制度を導入することで、社員が安心して長く働ける環境を整備していく。

| 日本最高水準の所得補償保険

(所得補償保険) |

傷病により長期間働けないときの収入減少を補うための、会社全額負担による保険。月額報酬の50%が定年時(60歳)まで補償される。

|

| 退職金制度 | 社員が定年まで長く働くことはもちろん、退職後も社員が充実した生活を送れるよう、退職金制度が整備されている。

|

| 持株会への手厚い助成 | 従業員が積み立て方式により自社株式を保有する持株会を設置し、入会者が会社から得られる奨励金は、社員の資産形成を促進するため積立額の15%の自社株式購入の助成を行っている。

|

| 特別な有給休暇(保存年次有給休暇) | 有給休暇の一般的な最大保有日数は、労働基準法では40日だが、同社では傷病により療養する場合に備え80日まで有給を保有できる。

|

ストラテジー3 M&A戦略

優秀な人材の確保や革新的な新サービスの開発を目的に機動的にM&Aを実施していく。また、M&A効果を十分に出せていない(株)ヒロ・エンジニアリングや3Dスキャン・モデリング事業をインターアクション(7725)から譲受した3Dビジュアル(株)との連携を強化してグループシナジーを追求していく。

原子力発電設備の廃止措置への対応

日本には19ヶ所60基の原子炉があり、このうち24基は既に廃炉が決定している。今後、新規制基準適合性の審査が進むことで廃炉ビジネスが加速・拡大すると推測される。同社は、プラント解体工事で培ってきた技術やノウハウを提供し、国家的な問題である廃炉に貢献するべく、原子力発電設備の廃止に向けた取り組みを進めている。この一環として、原子力発電設備(廃止措置・改修他)の営業・現場管理・工事のノウハウと技術を有し、大型バンドソー等の工事技術による解体作業や放射線管理等も手掛ける(株)日立プラントコンストラクションと2018年7月に業務提携した。

また、同社自身がプラットフォームとなって専門工事業者等との提携を広げ、原子力発電設備の廃止措置関連の工事に各社の強みを活かす「廃止措置関連ビジネスプラットフォーム」の構築にも取り組んでおり、提携やM&Aを進めている。2018年9月には構造物の維持補修工事に必要なダイヤモンド工法やウォータージェット工法で国内トップの第一カッター興業(株)と業務提携契約を締結し、2019年9月にグループでリサイクル事業や産業廃棄物処理事業等を展開するリバーホールディングス(株)と資本業務提携契約を締結した。

(同社資料より)

環境サプライチェーンの構築

リバーホールディングス(株)とは環境サプライチェーンの構築にも取り組んでいく。

ベステラ(株)は動脈産業(戦力・製鉄・石油化学等)と静脈産業(スクラップ・産業廃棄物等)の中間に位置する事業「解体工事業」を主な事業としており、リバーホールディングス(株)は静脈産業「スクラップ・産業廃棄物等」の中間処理を主な事業としている。社会インフラの老朽化への対応等でマーケットの拡大が期待される中、両社は「動脈産業」と「静脈産業」を連携させる役割を担い、中長期的には一体となる事で高度循環型社会において欠く事の出来ないポジションを確立したい考え。

その他戦略

直接受注の拡大による収益性の向上と営業拠点の拡充に取り組む。

直接受注の拡大に向けては、展示会、ホームページ、販促物、各種メディア等、広告媒体の充実による知名度の向上に取り組む。また、同社は顧客の工事計画に基づいた計画を提案する立場にあるため、元請工事の施工体制に関する知見を有するが、資格取得制度の推進、営業サポート人員の増員、更には人事構造改革により、体制を強化する。

営業拠点の拡充では、ストック型(顧客グループ単位からの継続的に受注を頂く案件、構内常駐工事・リンゴ皮むき工法・PCB処理工事等)の受注拡大のため、九州、仙台等の工業地帯への新たな事業拠点の設置を検討している。

4-3 数値目標

|

21/1期 |

22/1期 |

23/1期 |

|

|

売上高 |

6,400 |

7,200 |

8,100 |

|

営業利益 |

570 |

650 |

740 |

|

経常利益 |

566 |

645 |

735 |

|

親会社株主帰属利益 |

390 |

455 |

523 |

|

営業利益率 |

8.9% |

9.0% |

9.1% |

|

EPS |

47円 |

55円 |

63円 |

* 単位:百万円

20/1期は一時的な要因で業績が下振れしたものの、21/1期は受注の回復によりV字回復が見込まれる。20/1期、21/1期と業績が大きく振れるものの、基本的には、売上高、利益共に、前年比10%超の継続的な成長を数値目標としており、終年度の23/1期は、売上高81億円、営業利益7.4億円を目標としている。

4-4 利益配分・株主還元方針

「将来の成長への投資」と「事業基盤強化のための内部留保」に配慮しつつ、配当性向40%を目途に配当を実施していく考え。配当の他に、1単元(100株)以上保有の株主に1,000円分の、3単元(300株)以上保有の株主に2,000円分の、QUOカードを贈呈する株主優待を実施している。

尚、「将来の成長への投資」とは、人材投資(採用・教育費用)、技術開発投資(工法・ロボット開発)、システム投資(3Dシステム、BIM・CIM)、戦略的事業投資(M&A費用)であり、資金を合理的に配分していく。

4-5 新役員体制

2020年4月23日開催予定の定時株主総会とその終了後に開催される取締役会で、吉野佳秀代表取締役社長が代表取締役会長に、吉野炳樹(よしの あきたつ)専務取締役事業本部長が代表取締役社長に、それぞれ就任する。経営環境の変化に対応すべく、代表取締役1名体制から2名体制へと変更し、トップマネジメントを強化することで、コーポレート・ガバナンス及び経営体制の一層の強化を図り、更なる成長と企業価値向上を推進していく考え。

吉野専務は、同社が社員数人だった頃から吉野社長の右腕として活躍され、営業畑を中心に歩まれた。会長職に就く吉野社長は、どちらかと言うと、商売人というより技術者であり、特許関連等が得意。このため、今後は、新社長がベステラの事業戦略を、吉野社長が会長職として技術関係やリバーホールディングス(株)との静脈メジャーの取り組みを管掌することになる。

吉野次期社長から株主・投資の皆さんへのメッセージ

|

先日、決算発表と共に、3か年計画を発表させていただきました。高い目標を掲げるのは、いつものことですが、先ずはこの3か年計画を達成したいと考えています。私は現社長と比べると小粒ですから、現社長のように大きいことは申せませんが、創業間もない頃からベステラの事業を掌握してきた一人として、現社長に少し肩の荷を降ろしていただき、伸ばしどころを任せていただきたいと考えています。

また、長期ビジョンとして、当社の目指す姿として掲げております、「日本のプラント解体リーダー」。この早期達成を目指していきます。その先は、「世界へのプラント解体技術提案者」になることです。引き続きご支援を賜りますようよろしくお願いいたします。

|

5.今後の注目点

2019年は、オリンピックの関係もあり、人手不足、建築資材高が顕著となり、ゼネコンが一時的に受・発注を控えたため、ゼネコンからの受注が中心の解体業界の受注も落ち込んだ。この影響を受け、同社の21/1期は予定していた大型案件2件の受注が遅れたようだ。また、人件費が高騰していたこともあり、2件の受注遅延をカバーするための無理な受注を控えたようだ。

その一方で注力したのが、直接(元請)受注の獲得である。ゼネコン経由での受注が中心の現状を考えると、ゼネコンへの配慮は欠かせないが、施主のコスト意識の高まりでビジネスチャンスが拡大している。成果は上がっており、大手化学メーカー複数社で口座開設に成功した。同社の取引先業界上位は、電力、製鉄、石油・石化だが、電力は従来からの取引企業とのつながりが強く、製鉄は基本的にエンジニアリング子会社を通す必要がある。こうした、いわゆる“しがらみ”がないのが、石油・石化業界である。ゼネコンのコンセンサスを得ながら営業活動を進めた結果、20/1期には10%程度だった直接受注の比率が21/1期は20%を超えそうだ。

V字次回復が見込まれる21/1期は、コロナウイルスの影響による不透明感はあるものの、石油・石化分野での直接受注案件の増加に加え、製鉄分野では、大手製鉄メーカーで更新に伴う解体需要がまとまった規模で発生する見込み。また、15名の採用を予定している工事監督も、第1四半期末までに5名(20/1期は通期で5名)の入社が確定している。5名の入社で工事監督数は42名となり、21/1期の売上高64億円の達成には十分。このため、今後の採用活動は来期以降を見越してのものとなる。

中期的には、高度経済成長期に建造された設備が、物理的な老朽化に加え、経済的陳腐化等の理由により解体・更新時期を迎えるものと推測され解体工事の見通しは明るい。グループシナジーの顕在化、原子炉発電設備、静脈メジャーといった取り組みと共に注目していきたい。

<参考:高度循環型社会の実現に向けた取り組みとSDGsへの対応>

4-1 高度循環型社会の実現に向けた同社の役割と取り組み

地球レベルの視点では、持続可能な開発目標(SDGs)に取り組む事で地球環境へ貢献し、社名でもある「BEST(最高の)TERRA(地球)」の実現を目指す。日本国内では、高度循環型社会の実現はもちろん、原発廃止措置への対応や社会資本老朽化への対応に取り組んでいく。そして、プラント解体業界のリーダーとして、規模型事業へのシフト(動静脈の連携)を進めて静脈産業の再編・統合を主導すると共に、革新的な解体技術の提供に取り組んでいく。静脈産業との連携では、解体工事業とリサイクル業(recycling)及び産廃処理業を連携させる事で一気通貫の環境関連ビジネスを実現し、強化していく。

4-2 ベステラのSDGsへの対応

| 働きがいのある職場環境を整備します

(同社資料より)

働きがいのある職場環境は同社が以前から追求しているところであり、人事考課制度や持株会への取り組みはもちろん、奨励金や所得補償保険等、安心して働く事ができる仕組みづくりも進んでいる。この第2四半期累計期間には、ベースアップを行うと共に、資格手当等を充実させた。 |

| 革新的な解体技術の提供により地球環境に貢献します

(同社資料より)

革新的な技術の提供は同社の中核であり、強みとするところだ。各種の特許工法に加え、大きな工事に対応するために3D技術の導入も進んでいる。 |

| 高度循環型社会を実現し、持続可能な社会の構築に貢献します

(同社資料より)

同社は環境対策工事を以前から行っているが、それをより一層深めてワンストップで提供できるサービスを提供していく。同社の顧客は基幹産業と位置付けられる企業が多く、顧客自身も環境対策は特に求められてきている。こうした顧客の要望に応えていく考えだ。 |

| 持続可能(高度循環型)社会構築に向けたパートナーシップ

(同社資料より)

垣根を越えて、より大きな目標のためのパートナーシップ構築に力を入れていく。高度循環型社会の実現に向け、新たな技術、知識、知見を提供し、目標達成を目指していく。そのために、同社だけではなく、様々な会社と手を組んでいく。 |

4-3 ESG経営の推進による社会的サスティナビリティへの貢献と利益成長の両立

安全(独自の技術で安全文化を創造)、研究開発(地球に和した革新的工法の開発)、再資源化(静脈産業強化による高度環境循環の構築)、ガバナンス(透明性とリスク管理の徹底)、及び人材(働きがいと個々の成長の追及)に取り組む事でESG経営を推進し、社会的サスティナビリティへの貢献と利益成長の両立を実現する。また、こうした取り組みに対する理解を深めてもらう事で、ESG投資をプラント解体・リサイクル業界に取り込んでいく。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 9名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年04月26日)

基本的な考え方

当社では、健全な経営の推進と社会的信頼に十分に応えるべく、コーポレート・ガバナンスを最も重要な経営課題として位置付け、経営の健全性・透明性および公平性を高めることに重点を置き、法令遵守を社内に徹底させることは当然のこととし、役員全員が常に「法令違反は即経営責任に直結する」との危機感を持ち経営に臨んでおります。具体的には、経営の意思決定、職務執行および監督ならびに内部統制等について、適切な体制を整備・構築することにより、法令・規程・社内ルールに則った業務執行を組織全体に周知徹底しております。

また、株主重視の経営に徹するべく、「適正な株価形成」・「株価の持続的上昇」のための経営改革を実現し、経営のチェック機能を強化することでグローバルに通用するコーポレート・ガバナンスを確立することも重要であると考えております。その結果が、社会からの信頼の獲得に繋がることとなり、自ずと企業価値も高まり、株主の皆様にも満足して頂けるものと考えております。

<実施しない主な原則とその理由>

【補充原則4-1-3】

最高経営責任者の後継者の具体的な計画はございません。取締役会における後継者選定の方針としては、人格・識見・実績を勘案して適当と認められる者の中からその人物を選定することとしています。後継者計画を策定・運用する場合には、取締役会が積極的に関与してまいります。

【補充原則4-3-3】

当社は社長やCEOを解任するための客観性・適時性・透明性ある手続を明確に確立しておりませんが、取締役会の実効性評価を適切に行うため、取締役の指名、報酬に関する評価に社外取締役が関与することで取締役の相互評価を実現してまいりたいと考えております。

<開示している主な原則>

【原則1-4 政策保有株式】

当社は、取引先との業務提携等による事業拡大の観点から、当社の中長期的な企業価値の向上に資すると判断した場合、取引先等の株式を取得及び保有します。前項に基づき保有する株式(政策保有株式)に関し、継続的に取締役会において、当社の企業価値向上に繋がるかを検証し、これを反映した保有のねらい・合理性の確認を行います。当社は、政策保有株式について、当社の企業価値向上の観点から総合的に判断し、適切に議決権を行使します。

【原則1-7 関連当事者間の取引】

当社は、役員及び主要株主との取引に関する調査を毎年実施し、関連当事者取引の有無を確認しております。また、財務報告作成に関するマニュアルを定め、当社が役員、及び従業員持株会ならびに主要株主等との取引を行う場合には、当該取引が当社および株主共同の利益等を害することの無いよう、内部監査部門、管理部門、取締役会、監査役会において、当該取引の必要性について、十分な審議等を行うこととしております。

【原則5-1 株主との建設的な対話に関する方針】当社は、株主からの対話(面談)の申込みに対しては、会社の持続的な成長と中長期的な企業価値の向上に資するよう、合理的な範囲で前向きに対応すべきと考えております。当社は、株主との建設的な対話を促進するため、企画部をIR担当部署として、金融機関や投資家に対して決算説明会を半期に1回開催し、適宜会社情報をホームページ、㈱東京証券取引所の任意開示を活用し、情報公開を行っております。