(3135)株式会社マーケットエンタープライズ 増収増益。売上高・営業利益共に上期の過去最高を更新

小林 泰士 社長 |

株式会社マーケットエンタープライズ(3135) |

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

小売業(商業) |

|

代表取締役社長 |

小林 泰士 |

|

所在地 |

東京都中央区京橋3-6-18 東京建物京橋ビル |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,055円 |

5,222,714株 |

10,732百万円 |

19.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

51.85円 |

39.6倍 |

221.09円 |

9.3倍 |

*株価は3/5終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年6月(実) |

4,863 |

96 |

93 |

49 |

9.79 |

0.00 |

|

2017年6月(実) |

5,630 |

-7 |

4 |

-19 |

– |

0.00 |

|

2018年6月(実) |

6,333 |

96 |

94 |

31 |

6.28 |

0.00 |

|

2019年6月(実) |

8,472 |

452 |

455 |

203 |

39.87 |

0.00 |

|

2020年6月(予) |

10,000 |

600 |

602 |

270 |

51.85 |

0.00 |

* 予想は会社予想。単位は百万円、円。

株式会社マーケットエンタープライズの2020年6月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年6月期第2四半期決算概要

3.セグメント別動向

4.2020年6月期業績予想

5.今後の注目点

<参考:SDGsの取り組みと地域社会への貢献>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 20/6期上期は前年同期比35.1%の増収、同105.1%の営業増益。主力のネット型リユース事業が同14.1%増と伸びる中、2年間の戦略的投資期間を経て立ち上がった新規事業であるメディア事業が同6.1倍に、モバイル通信事業が同2倍に、それぞれ拡大した。業務の標準化・IT化やスケールメリット等で収益性も改善し、前年同期は3.9%だった営業利益率が6.0%に向上。売上高、営業利益共に上期の過去最高を更新した。

- 通期予想に変更はなく、売上高100億円(前期比18.0%増)、営業利益6億円(同32.7%増)。戦略分野の農機具等法人向け大型商材(建機・医療機器含む)を中心にネット型リユース事業の売上が伸び、自社WEBマーケティングによりPV数の増加が見込まれるメディア事業、メディア事業が運営する通信分野メディアとの親和性が高いモバイル通信事業の増勢も続く見込み。来期以降の成長に向けた先行投資を吸収して最高益の更新が見込まれる。

- 多様化する消費者が賢い消費を求めている時代。「情報を知りたい」、「売りたい」、「買い換えたい」、「修理したい」、「生活費を減らしたい」等、これからの賢い消費にマッチしたサービスを複数展開していく事で、「リユースを核とした最適化商社」を構築していく考え。

1.会社概要

リユースを核とした最適化商社を目指し、様々な事業を展開している。最適化商社とは、消費に自身の満足度の高さと再販価値(買ったものがいくらで売れるのか)の双方を意識した消費行動をとる「賢い消費者」に対して、最適な選択肢を提供できる会社と同社は定義している。なお、マーケットエンタープライズという社名の由来は、市場(マーケット)と冒険的創出(エンタープライズ)。「市場を創出していく会社を築き上げたい」という創業時の思いが込められている。

事業は、ネット型リユース事業、メディア事業、モバイル通信事業の3事業に分かれ、ネット型リユース事業は、リユースを中心に、レンタルや全国のリサイクルショップと消費者をつなぐリユースプラットフォーム「おいくら」も手掛ける。メディア事業は、リユース関連、通信関連、消費関連等、消費者にとって関心の高い分野にフォーカスしており、通信事業は連結子会社(株)MEモバイルが中古スマホと格安SIMを組み合わせたMVNOサービス「カシモ」及びWiMAX(高速無線通信サービス)サービス「カシモWiMAX」を展開している。グループは同社と連結子会社(株)MEモバイルの2社。

【企業理念 “Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団であり続ける”】

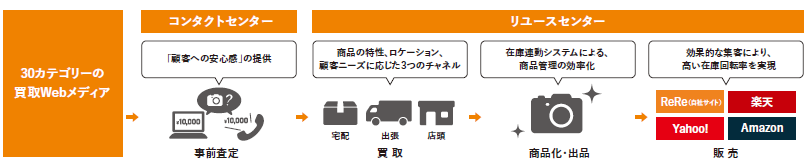

リユース品の売買には、売り手にとっての売却価格(買取価格)の不透明感、買い手にとっての購入した商品に対する不安が常につきまとう。同社は、買取価格の不透明感を払拭するため、買取商品の事前査定をメールや電話で実施し、顧客に対して予定買取価格を提示することで「ガッカリ体験」をなくし、顧客満足度向上を図っている。また、買い手に対しては、販売商品への3大保証サービス(初期動作保証、延長保証、買取保証)等によってリユースに付きまとう不安を払拭し、顧客に安心感・信頼感を提供してきた。また、販売の店舗は持たないが、顧客満足度を高めるために不可欠なコンタクトセンターとリユースセンターの整備と拡充には力を入れている。コンタクトセンターで手軽に事前査定を受ける事ができ、買取りも、宅配や店頭買取であれば自分のペースで行う事ができ、出張買取であれば、全国10カ所に展開するリユースセンターが迅速に対応してくれる。この事が業容拡大の原動力となっており、ベースにあるのが、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団であり続ける」という経営理念である。

1-1 事業概要

ネット型リユース事業

買取・販売共にマルチチャネル対応のため、幅広いニーズに応える事ができ、「CtoBtoC」 をベースとしつつも、農機具・建機・医療機器といった事業者を中心とした法人向けのサービスも展開している。

ビジネスフロー

(同社資料より)

商品ジャンル毎30種の買取専門サイトを用意し、月間で約4万件に及ぶ買取依頼に対してコンタクトセンターで事前査定を行い、買取価格や買取方法を提案する。出張(自社の物流網を用いた顧客宅への訪問買取)、宅配(同社が宅配キットを用意)、店頭(リユースセンターへの持ち込み)の3つの買取方法が用意されており、いずれの場合も過去のオークションの落札価格や価格比較データを取り込んだ自社データベースを活用し、顧客に迅速に買取金額を伝える「事前査定」を実施している。このため、顧客は安心してサービスを利用できる。

(同社資料より)

買い取った商品は全国10カ所に展開するリユースセンターで管理し、販売は、「ヤフオク!」、「Amazon」、「楽天」、「eBay」といった主要Eマーケットプレイスや自社ECサイト「ReRe(リリ)」に同時出品している。商品在庫を一元管理するシステムを自社開発しているため、どこかのサイトで売れると自動的に他サイトの在庫が消し込まれる。このように、複数サイトに同時に出品して販売できるため、商品回転率が高く同社の強みとなっている。

4つの強み

| コンタクトセンターでの事前査定 | 買取価格・買取方法等の提案 |

| 3つのチャンネルで買取 | 宅配買取、店頭買取、出張買取 |

| 全国に展開するリユースセンター(物流拠点) | 顧客の身近な地域へ展開することにより心理的・物理的障壁を低減

(札幌、仙台、埼玉、東京、西東京、横浜、名古屋、大阪、神戸、福岡の10拠点) |

| 標準化されたオペレーション | 1,000ページに及ぶ業務プロセスを明文化した業務マニュアル「STANDARD BOOK」

(データベースと併せて展開することで属人性を低減) |

メディア事業

賢い消費者への情報提供を目的に消費者の関心の高い分野のメディアを保有しており、広告掲載企業への送客により広告収入を得ている他、連結子会社(株)MEモバイルへ送客し同社サービスで顧客化している。

| リユース関連 | 高く売れるドットコムマガジン | 買取・売却ノウハウ、各地域の粗大ごみ回収方法等、リユース関連情報 |

| 通信関連 | iPhone格安SIM通信

SIMチェンジ |

iPhone・Wi-Fi・WiMAXの情報を発信

: https://www.kashi-mo.com/media/ 格安SIM・スマートフォンに関する情報発信 |

| 消費関連 | ビギナーズ

OUTLET JAPAN |

趣味を始めたい人や趣味を見つけたい人を応援サイト

: https://www.rere.jp/beginners/ 国内主要アウトレットモールに関する全般的な情報サイト |

モバイル通信事業

連結子会社(株)MEモバイルが中古スマホと格安SIMを組み合わせたMVNOサービス「カシモ」及びWiMAXサービス「カシモWiMAX」を展開している。

1-2 ネット型リユース事業の市場規模

同社の説明によると、1年以内に売却を検討した商品の潜在マーケット(車とバイクを除く)は7兆6,000億円(経済産業省データ)。この内、同社がターゲットとしているのは、家電、カメラ、パソコン、スマートフォン等の3.2兆円市場。高額になればなるほど消費者は安心した事業者から商品を購入したい、と考えるため、これらの商品は個人間では取引のハードルが高い。

また、同社が既に進出している農機具、建機、医療機器といった法人向けの市場規模について、同社は、農林水産省や日本建設機械工業会のデータ、及び薬事工業生産動態統計(年報)から1.3兆円と推計している(将来中古品比率30%を乗じた数字)。ただ、農機具、建機、医療機器の3カテゴリを含めて調査が十分に及んでいない領域が多いため、法人市場を1.3兆円+αと考えおり、個人を含めた対象市場全体で4.5兆円+αと推計している。

同社は、EC化率の低い、言い換えると、今後も個人間取引が難しく、かつ、グローバルに需要が見込める市場に積極的に進出していく考えだ(農機具、建機、医療機器は、その代表例)。

| CToC向け 4.4兆円

衣服・服飾品、書籍、日用品・生活雑貨、ソフト・メディア類、ベビー・子供用品、その他 |

同社ターゲット 3.2兆円

家電4品目、カメラ・周辺機器、パソコン・周辺機器、携帯電話・スマートフォン、玩具・模型、自転車・自動車部品・パーツ、ブランド品、家具類、その他 |

法人市場 1.3兆円+α

農機具、建設機械、医療機器、その他 |

出所:経済産業省「平成28年度我が国におけるデータ駆動型社会に係る基盤整備(電子商取引に関する市場調査)、

出所:農機具:農林水産省、建設機械:日本建設機械工業会、医療機器:薬事工業生産動態統計(年報)に将来中古品比率30%乗じた数字

(同社資料を基に作成)

| 農機具 | 国内市場規模:3,800億円 → 推定中古品市場1,140億円(市場規模の30%を想定) |

| 建設機械 | 国内市場規模:9,925億円 → 推定中古品市場2,998億円(同) |

| 医療機器 | 国内市場規模:28,870億円 → 推定中古品市場8,661億円(同) |

| 参考:自動車 | 国内市場規模:約 10兆円 → 中古車比率 32% |

*自動車:日本自動車販売協会連合会、全国軽自動車協会連合会日本自動車工業会より推計、中古車比率は台数ベース。カーセンサー中古車市場規模統計より推計

(同社資料を基に作成)

2.2020年6月期第2四半期決算概要

2-1 上期連結業績

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

3,832 |

100.0% |

5,179 |

100.0% |

+35.1% |

|

売上総利益 |

1,558 |

40.7% |

1,981 |

38.3% |

+27.1% |

|

販管費 |

1,407 |

36.7% |

1,672 |

32.3% |

+18.8% |

|

営業利益 |

150 |

3.9% |

309 |

6.0% |

+105.1% |

|

経常利益 |

149 |

3.9% |

308 |

6.0% |

+106.1% |

|

親会社株主帰属利益 |

66 |

1.7% |

167 |

3.2% |

+151.4% |

*単位:百万円

営業利益が2.1倍に拡大

売上高は前年同期比35.1%増の51億79百万円。主力のネット型リユース事業が同14.1%増と伸びる中、2年間の戦略的投資期間を経て、メディア事業が同6.1倍に、モバイル通信事業が同2倍に、それぞれ拡大した。営業利益は同2.1倍の3億09百万円。採用強化による人員増で人件費が増加したものの(前年同期末342名→363名)、利益率の高いメディア事業の拡大や業務の標準化・IT化効果に加え、スケールメリットもあり、前年同期は3.9%だった営業利益率が6.0%に向上した。

セグメント別売上高

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

ネット型リユース事業 |

3,026 |

78.3% |

3,454 |

65.0% |

+14.1% |

|

メディア事業 |

43 |

1.1% |

263 |

5.0% |

+511.6% |

|

モバイル通信事業 |

795 |

20.6% |

1,600 |

30.1% |

+101.3% |

|

調整額 |

-32 |

– |

-138 |

– |

– |

|

連結売上高 |

3,832 |

– |

5,179 |

– |

+35.1% |

*単位:百万円

販管費の内訳

|

18/6期 上期 |

18/6期 下期 |

19/6期 上期 |

19/6期 下期 |

20/6期 上期 |

|

|

人件費 |

404 |

443 |

454 |

531 |

545 |

|

広告宣伝費 |

197 |

286 |

284 |

329 |

358 |

|

地代家賃 |

99 |

110 |

111 |

113 |

116 |

|

その他 |

499 |

515 |

557 |

598 |

651 |

|

売上高販管費率 |

41.2% |

39.7% |

36.7% |

33.9% |

32.3% |

|

期末従業員数 |

302名 |

315名 |

342名 |

353名 |

363名 |

*単位:百万円

四半期業績の推移

|

19/6-1Q |

2Q |

3Q |

4Q |

20/6-1Q |

2Q |

前年同期比 |

前四半期比 |

|

|

売上高 |

1,731 |

2,100 |

2,167 |

2,472 |

2,598 |

2,580 |

+22.8% |

-0.7% |

|

売上総利益 |

711 |

847 |

875 |

999 |

1,003 |

977 |

+15.4% |

-2.6% |

|

販管費 |

689 |

718 |

740 |

832 |

832 |

839 |

+16.9% |

+0.9% |

|

営業利益 |

21 |

128 |

134 |

166 |

171 |

137 |

+7.0% |

-19.5% |

|

経常利益 |

21 |

128 |

134 |

171 |

170 |

137 |

+7.3% |

-19.4% |

|

当期純利益 |

-1 |

67 |

68 |

68 |

92 |

74 |

+10.1% |

-19.8% |

|

売上総利益率 |

41.1% |

40.3% |

40.4% |

40.4% |

38.6% |

37.9% |

– |

– |

|

販管費率 |

39.8% |

34.2% |

34.1% |

33.7% |

32.0% |

32.5% |

– |

– |

*単位:百万円

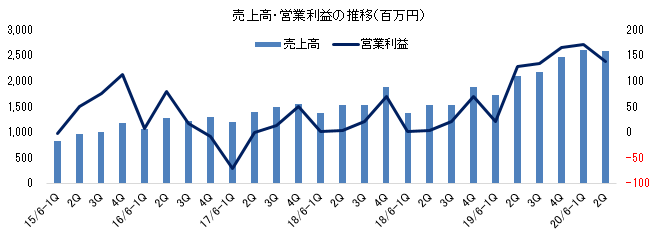

メディア事業・モバイル通信事業において、9月に新型iPhoneの発売に伴う特需が発生したため、第1四半期に売上高及び営業利益が四半期ベースでの過去最高を更新した。第2四半期は、その反動に加え、ネット型リユース事業において10月に台風の影響で一時買取が減少した事もあり、前四半期比減収・減益となったが、前年同期比では22.9%の増収・7.0%の増益と台風の影響を吸収して順調に売上・利益を伸ばした。

尚、主力のネット型リユース事業において、進学、就職、人事異動等に伴う引っ越し等の生活の転換期である3月~5月に多くの商材買取が発生し、その販売が第4四半期(4-6月)に集中する(このため同社の業績は下期偏重型)。

*17/6期、18/6期の戦略的投資期を経て、19/6期第2四半期から営業利益率が大幅に向上している。

2-2 財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年6月 |

19年12月 |

19年6月 |

19年12月 |

||

|

現預金 |

1,166 |

1,358 |

未払金 |

197 |

204 |

|

売上債権 |

504 |

570 |

未払法人税等 |

179 |

98 |

|

たな卸資産 |

367 |

373 |

有利子負債 |

233 |

312 |

|

流動資産 |

2,117 |

2,399 |

流動負債 |

999 |

1,028 |

|

有形固定資産 |

144 |

145 |

有利子負債 |

367 |

552 |

|

無形固定資産 |

109 |

238 |

固定負債 |

373 |

559 |

|

投資その他 |

245 |

249 |

純資産 |

1,244 |

1,444 |

|

固定資産 |

499 |

633 |

負債・純資産合計 |

2,617 |

3,033 |

*単位:百万円

第2四半期末の総資産は前期末との比較で4億15百万円増の30億33百万円。2019年7月の「SIMチェンジ」事業譲受に伴いのれんが増加(86百万円→2億14百万円)し、事業譲受資金及び運転資金の充足を目的とした借入実施により、有利子負債(借入金)が増加した。自己資本比率43.5%(前期末44.0%)。

キャッシュ・フロー(CF)

|

19/12期 上期 |

20/12期 上期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

-30 |

121 |

+152 |

– |

|

投資キャッシュ・フロー(B) |

-19 |

-193 |

-173 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-50 |

-72 |

-21 |

– |

|

財務キャッシュ・フロー |

185 |

263 |

+78 |

+42.3% |

|

現金及び現金同等物期末残高 |

1,073 |

1,358 |

+284 |

+26.5% |

*単位:百万円

3.セグメント別動向

セグメント別売上高・営業利益

|

20/6-1Q |

2Q |

前四半期比 |

20/6-1Q |

2Q |

前四半期比 |

|||

|

ネット型リユース |

1,698 |

1,755 |

+3.3% |

ネット型リユース |

166 |

172 |

+3.7% |

|

|

メディア |

141 |

121 |

-14.0% |

メディア |

101 |

75 |

-25.5% |

|

|

モバイル通信 |

844 |

755 |

-10.6% |

モバイル通信 |

83 |

55 |

-33.3% |

|

|

調整額 |

-86 |

-52 |

– |

調整額 |

-180 |

-166 |

– |

|

|

連結売上高 |

2,598 |

2,580 |

-0.7% |

連結営業利益 |

171 |

137 |

-19.5% |

*単位:百万円

3-1 ネット型リユース事業

ネット型リユース事業では、個人向けリユースに加えて、戦略分野として農機具、建設機械、医療機器といった法人向け大型商材にも力を入れている。また、リユース品における全国の売り手と買い手をつなぐマッチングプラットフォームである「おいくら」を、2019年2月に事業譲受し、2019年6月末には「高く売れるドットコム」との連携を開始し、シナジーを追求している。

上期の動向

(同社資料より)

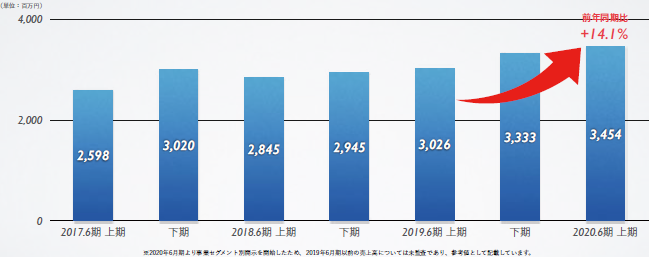

上期の売上高は前年同期比14.1%増の34億54百万円、営業利益は3億39百万円。第2四半期(10-12月)は台風の影響を吸収して、前四半期比3.3%の増収、同3.7%の営業増益。

商材別では、同社の主要商材である、家電(構成比17%)、音響(同12%)、カメラ(同11%)、楽器(同12%)、パソコン(同10%)の5商材を中心に全体的にバランスよく伸びており、特にパソコンは、Windows7のサポート終了もあり、40%増と伸びた。また、戦略分野として注力している法人向け大型商材も、農機具等(同10%)が85.8%増加した。一方、ブランド・時計は戦略的に取り扱いを減少させており、構成比が1%に低下した。

売上の源泉となる在庫の第2四半期末残高は前期末比1.7%増の3億73百万円。農機具等の高単価商材の取り扱いが増えたものの、在庫回転率は15.4回転と高水準を維持した。リユース業界の在庫回転率は概ね4回転程度と言われており、回転率の高い企業でも7回転程度と言う。今後は、更なる回転率の引き上げよりも、想定した価格で計画的に販売していく事を重視していく考え。

上期の買取り件数は前年同期比8.7%増の23.9万件。上期の買取件数は月間約4万件ペースで推移したが、3月~5月の繁忙期(進学、就職、人事異動等による引っ越しシーズン)を含む下期は、買取件数が上期比15~20%程度多くなる(19/6期:上期21.9万件、下期24.6万件)。一方、平均販売単価は3.1万円だった。高単価商品の取り扱いに特化している点が同社ネット型リユース事業の特徴であり(19/6期:上期3.0万円、下期3.0千円)、フリマアプリ等を使った個人間取引(CToC)では対応が難しい価格である。

上期の取り組み

同社によると、リユース市場の潜在市場規模は8.9兆円。同社は1品当たり3万円強と単価の高い商品を多く取り扱っており、この市場規模については3.2兆円と推定している。同社がターゲットとしている高単価市場は、個人間取引では難しい、大型商品や高額商品、あるいは個人情報のデータ消去が必要なパソコン、スマートフォンなどの情報機器等、業者・企業が間に入ったほうが成立しやすい市場である。また、法人を対象とした大型商材である農機具、建設機械、医療機器の市場規模については、中古車マーケットの新車に対する中古の比率を乗じて算出した1.3兆円と推測しており、ターゲット市場全体で、「3.2兆円+1.3兆円+α」と考えている。

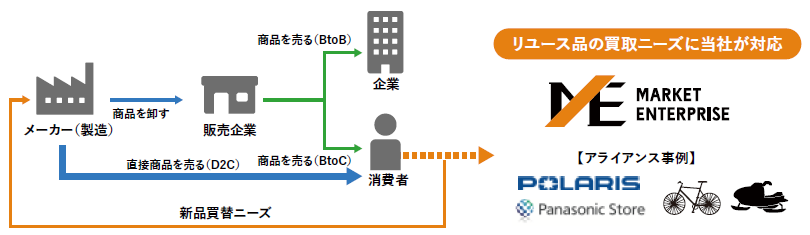

買取強化 メーカーとのアライアンス拡充

広大なマーケットを攻略するためのポイントは買取り(仕入れ)である。近年、リユース品に対して抵抗がない賢い消費者やシェアリングの活用が増えているが、従来からの流通経路を通した商品販売だけではなく、直接消費者に商品を売るD2C(Direct to Consumer)戦略に力を入れるメーカーも増えてきた。同社は、全国に拠点を有し、かつあらゆる商品の査定が可能な強みを活かして下取りの役割を担う買取パートナーとして、D2Cを展開するメーカーとの提携を進めていく考え。既に、電動アシスト自転車を中心にD2Cを展開するパナソニック コンシューマー マーケティング(株)やスノーモービル世界大手の米国ポラリス社の日本法人であるポラリスジャパン(株)と提携している。

(同社資料より)

「高く売れるドットコム」とプラットフォーム「おいくら」事業との連携

同社のネット型リユース事業では、3万円以上の販売単価商品が買取案件全体の21%、セグメント利益の86%を占めている。

逆に買取案件全体の79%を占める3万円未満の商品のセグメント利益貢献度は14%にとどまることが同社の課題である。このため、3万円未満の商品の貢献度を高めるべく、2019年2月に事業譲受した「おいくら」と「高く売れるドットコム」の連携による買取構造の改革を進めている。「おいくら」は全国1,431店舗、有料加盟店964店舗(2020年1月)を擁するリサイクルのマッチングプラットフォーム。顧客が「おいくら」に見積もり依頼を出すと、顧客の近所のリサイクルショップ(最大20店舗)から直接見積もりが届く仕組みになっている。同社は月間約4万件の買取依頼を受けているものの、このうちの約2万件は、地域的(出張買取が困難など)な問題や価格面等で対応できていないと言う。今後は、同社が得意とする高価格帯の商材を中心に「高く売れるドットコム」での対応を拡大する一方、地域的、価格帯的に対応が難しい商材を「おいくら」の加盟店に送客することで、更なる成約率と収益性の向上を目指していく。

尚、「おいくら(https://oikura.jp/)」は2019年2月に事業譲受した消費者と全国のリユースショップをマッチングするプラットフォームである。リサイクルショップを中心に全国1,431店舗の加盟店ネットワークを有し、広告費を払っている有料加盟店が964店。商品の売却希望者が「おいくら」に依頼を出すと加盟店から見積りが届く。売却希望者は売却先が見つかり、「おいくら」加盟リサイクルショップは買取依頼数が増え、同社はマッチングに伴う広告収入を得る事ができる。マッチング数は月平均1万件、年間12万件に及ぶ。

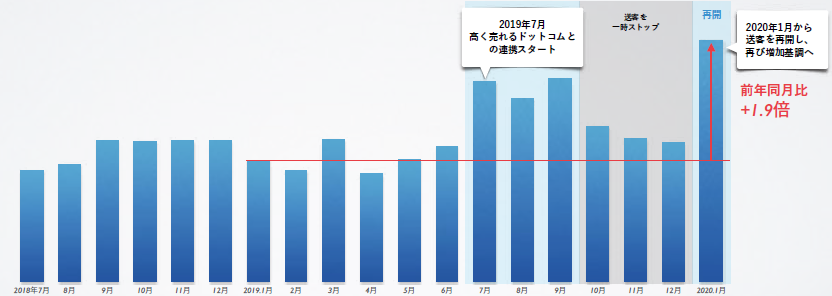

「おいくら」送客月次推移

(同社資料より)

「おいくら」は、「高く売れるドットコム」と連携を開始した2019年7月から送客数が大幅に増加したが、加盟店と買取依頼のマッチングがスムーズにいかなかったため、第2四半期に送客を一時ストップしシステム(マッチングエンジン)を改修した。12月末にリニューアルしたマッチングエンジンで送客を再開したところ、2020年1月は送客が前年同月比1.9倍に拡大した。

トピックス:買取強化に向けたアライアンス強化と楽器寄附ふるさと納税

リユース品の買取りアライアンスの強化やリユース品を活用した「楽器寄附ふるさと納税」の拡大に取り組み、成果を上げた。

リユース品の買取りアライアンスの強化では、パナソニック コンシューマー マーケティング(株)、(株)ハーフ・センチュリー・モア、(株)農業総合研究所、三菱UFJ信託銀行(株)、ポラリスジャパン(株)と提携した。

2019年9月には高齢者マンション「サンシティ」の企画・運営を行う(株)ハーフ・センチュリー・モアと提携し、高齢者向け高級マンションの新規入居者限定の買取サービスを開始した。続く10月には、農産物流通のソリューションやコンサルティングを展開する(株)農業総合研究所(証券コード3541)と、登録生産者に対する中古農機具の買取サービスで提携した他、三菱UFJ信託銀行(株)と提携し、「エクセレント倶楽部」会員向け買取優待サービスを開始した。エクセレント倶楽部とは三菱UFJ信託銀行の富裕層向けサービスであり、富裕層の身辺整理の際の不用品の買取りに同社が対応する(同社が買取依頼を受ける)。

※パナソニック コンシューマー マーケティング社とポラリス社の取り組みは9ページに記載。

「楽器寄附ふるさと納税」とは、使われなくなった不用楽器を、学校及び音楽団体等へ自治体を通じて寄附し、「ふるさと納税制度」を活用する事でその寄附楽器の査定価格が税金控除される新しい納税スタイル。学校の吹奏楽部で、古くなった楽器を買い替えたいが予算がつかない、といったことがよくあると言う。こうしたケースで、自治体が必要な楽器をサイトに掲載し、同社がサイトを見た寄附希望者からの査定希望を受け査定する。寄附希望者は使わなくなった楽器を寄付する事で、地域の中学生等に楽器を使ってもらい、査定価格相当の税額控除を受けることができる。

現在、三重県いなべ市、北海道東神楽町、埼玉県北本市、宮城県富谷市、愛知県日進市、長崎県松浦市、の6自治体が参加している(この上期に愛知県日進市と長崎県松浦市が新たに加わった)。

3-2 メディア事業

賢い消費者への情報提供を目的に、「リユース関連」、「通信関連」、及び「消費関連」といった消費者の関心の高い分野で5つのメディアを展開している。自ら制作した記事コンテンツをメディアに掲載してユーザーを集客し、広告主(企業)に送客することで広告主から対価を得るビジネスと、自社の各サービスに送客するオウンドメディアのビジネスに分かれる。

リユース関連・通信関連のメディアでは、同社の中古モバイル市場アナリストやリユースエバンジェリストによる調査レポートや自社の膨大な取引データ等をもとにした最新情報の提供を行っている。例えば、ヤフオク!やメルカリ等の主要中古マーケットにおけるスマートフォン端末の売買データを全て公開している他、中古スマートフォンの市場価格推移の状況等を解析している。また、スマートフォン端末に限らず、冷蔵庫や洗濯機の中古マーケットを分析した調査レポートの提供も行っている。

| リユース関連 | ・買取・売却・処分がよくわかるリユースメディア「高く売れるドットコムマガジン」 |

| 通信関連 | ・iPhone・Wi-Fi・WiMAXの情報メディア「iPhone格安SIM通信」

・格安SIMカードの比較メディア「SIMチェンジ」 |

| 消費関連 | ・新しい趣味と出会うメディア「ビギナーズ」

・全国のアウトレットモールの情報メディア「OUTLET JAPAN」 |

上期の動向

(同社資料より)

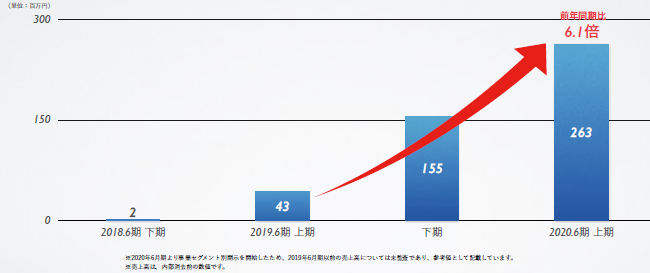

運営メディアの増加で売上高が2億63百万円と前年同期の6.1倍に拡大した。第1四半期に事業譲受した格安SIMカードの比較メディア「SIMチェンジ」も売上の拡大に寄与している。「SIMチェンジ」の事業譲受は、中古スマートフォンの活性化を背景とするSIMフリー端末の市場拡大(格安SIMを選ぶ時代の到来)を見越したものであり、同じ通信関連のメディアで好調が続く「iPhone格安SIM通信」と異なるコンテンツの育成によるマルチドメイン戦略(成長領域の面取り、ターゲットワード分散、記事ノウハウ共有、運用共通化、露出増加、リスク分散)も念頭に置いている。

利益面では、新型iPhoneの販売に伴う特需的なトラフィックの増加による売上増で第1四半期の利益が1億01百万円と高水準だった。その反動で第2四半期は売上が前四半期比14.0%減少し、利益も75百万円と同25.5%減少したが、前年同期比では大幅な増益だったようだ。

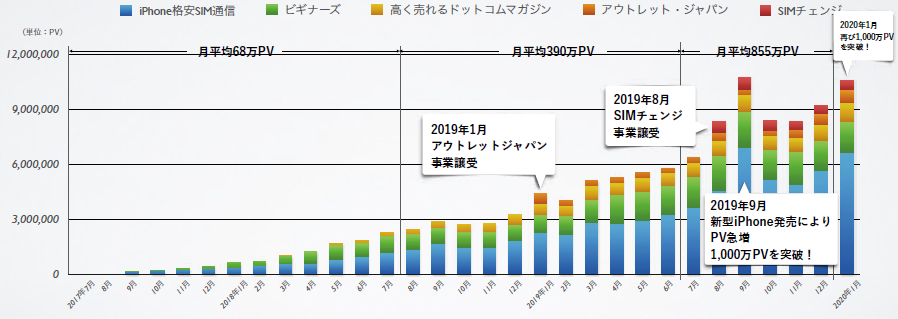

尚、新型iPhoneの発売を受けて9月のページビュー(PV)が、5つのメディア合計で1,000万PV/月の大台を初めて突破した。10月は特需の一巡でPVが減少したが、2020年1月のPVは、再び月間1,000万PVを突破した。多様な情報メディアを運営することで、特殊要因等の緩和を図りつつ安定成長を目指す取り組みが成果を上げている。

また、2020年2月には、国内最大級の修理業者情報プラットフォーム「最安修理ドットコム(https://saiyasu-syuuri.com/)」を事業譲受した。「最安修理ドットコム」は、有料掲載店舗数が約300店(掲載店舗数全体では19,000店)、月間ユーザー数57万人(2019年12月)、月間PV数110万PV(2019年12月)。「最安修理ドットコム」には、スマートフォンやパソコン修理店も多く掲載されていることから、「iPhone格安SIM通信」や「SIMチェンジ」とのシナジーが期待でき、長期的には、この修理店網を活かしたアフターマーケットへの参入を目指している。

(同社資料より)

3-3 モバイル通信事業

「賢いモバイル」から「カシモ」とネーミングし、家計の通信費負担を軽減する格安SIMサービス及び高速通信のWiMAXサービスを展開している(現在、格安SIMは新規での獲得を行っておらず、WiMAXにフォーカスした事業展開をしている)。

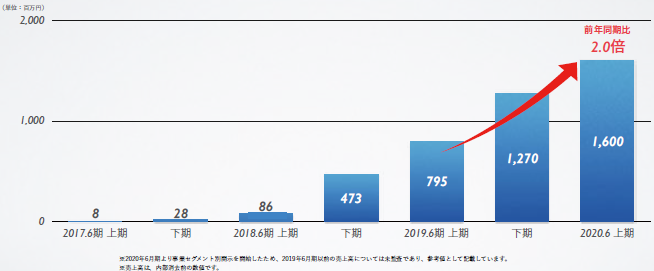

半期売上高の推移

(同社資料より)

メディア事業からの送客を受け、売上高が16億円と前年同期の2倍に拡大した。メディア事業と同様に、好調だった第1四半期の反動で第2四半期は前四半期比10.6%の減収、同33.3%の営業減益となったが、売上・利益共に高い水準を維持しており、好調が続いている。

モバイル通信の累計保有回線数は、現在、約45,000回線。また、300円からの修理オプションや、月額980円で動画見放題のオプション等、プラスアルファの収益獲得に向け、オプションサービスを拡充している。

4.2020年6月期業績予想

4-1 通期連結業績

|

19/6期 実績 |

構成比 |

20/6期 予想 |

構成比 |

前期比 |

|

|

売上高 |

8,472 |

100.0% |

10,000 |

100.0% |

+18.0% |

|

売上総利益 |

3,432 |

40.5% |

4,120 |

41.2% |

+20.1% |

|

販管費 |

2,980 |

35.2% |

3,520 |

35.2% |

+18.1% |

|

営業利益 |

452 |

5.3% |

600 |

6.0% |

+32.7% |

|

経常利益 |

455 |

5.4% |

602 |

6.0% |

+32.2% |

|

親会社株主帰属利益 |

203 |

2.4% |

270 |

2.7% |

+32.5% |

*単位:百万円

売上高・利益共に過去最高の更新が見込まれる

保守的に通期の業績予想を据え置いた。売上高は前期比18.0%増の100億円。戦略分野である農機具等の法人向け大型商材を中心に主力のネット型リユース事業の売上が伸びる他、自社展開のWebマーケティングが奏功しPV数が増加しているメディア事業や、自社運営サイトの集客が好調なモバイル通信事業の売上も増加する見込み。

営業利益は同32.7%増の6億円。リユース事業でのリユースセンターの新規開設や自動化等のシステム投資に加え、メディア事業での基盤強化等の投資を計画しており、これらに関連する各種コストを織り込んだが、既存事業におけるオペレーションの更なる標準化・IT化等による業務効率の改善により(販管費率は前期並みにとどまる)、営業利益率が6.0%と0.7ポイント改善する見込み。

5.今後の注目点

通期予想に対する進捗率は、売上高51.8%(通期実績ベースの前年同期45.2%)、営業利益51.5%(同33.3%)、経常利益51.2%(同32.9%)、最終利益62.1%(同32.7%)。下期は、進学や就職、人事異動等に伴う引っ越し等、生活の転機が多い3月、4月、5月を迎え、リユースが活性化する他、メディア事業、モバイル通信事業に関しても、3月と4月は生活の転機でアクセス数が増加する。このため、同社の業績は下期偏重の傾向にある。通期業績予想を据え置いたものの、通期予想は上期と同水準の売上・利益を計上することで達成できるため、業績の下期偏重を考えると会社予想は保守的。利益面では先行投資の影響を受ける可能性があるが、大きな負担にならなければ、売上・利益共に会社予想を上回る可能性が高いと考える。

事業の特性上、在庫の減損リスクがあるが、回転率を維持しつつ、買取後「30日強」、「60日強」、「90日強」、「180日強」、「365日以内」と、保有日数に応じた在庫管理を徹底しており、現状、減損の兆候はないと言う。新型コロナウイルスも気になるところだが、進学、就職、人事異動に伴う人の移動が影響を受ける可能性は低いだろう。

<参考:SDGsの取り組みと地域社会への貢献>

SDGsの取り組み

持続可能な世界の実現のため、様々な取り組みを実施している。例えば、2014年以降の、4大家電(テレビ、エアコン、冷蔵庫、洗濯機)のリユースの売買だけで、同社は7,820トンのCO2を削減に貢献した。もちろん、同社で取り扱っているのは4大家電だけではないので、同社事業によって非常に多くのCO2が削減されている。また、農機具、建機、医療機器は開発途上国で再活用されている。楽器寄附ふるさと納税では、質の高い教育を提供し、学習の機会を促進している。この他、捜査機関との連携による違法取引への対応で犯罪の撲滅に協力している他、リユース協会を通じて毎年富士山清掃に参加している。

(同社資料より)

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 6名、うち社外2名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年10月02日)

基本的な考え方

当社は、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」という創業以来の経営理念を常日頃より体現すべく、公正で透明性が高く、迅速で効率的な経営に取り組むことを基本的な考えとしております。その実現のため、少数の取締役による迅速な意思決定及び役員相互間の経営監視をはじめとした組織全体でのコンプライアンスの徹底、ディスクロージャーの充実等により、株主の皆様やお客様をはじめ、取引先、地域社会、従業員等各ステークホルダーと良好な関係を築き、長期的視野の中で企業価値の向上を目指すべく経営活動を推進しております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

支配株主との取引等を行う際における少数株主の保護の方策に関する指針

当社代表取締役小林泰士は、支配株主に該当致します。支配株主との取引が生じる場合には、当該取引のそもそもの必要性はもとより、一般の取引条件と同様の適切なものとすることを基本条件とし、取引の内容及び妥当性につき、当該取引金額の多寡に関わらず、当社取締役会にて審議の上、取引実行の決裁を下すものとしております。このプロセスを経ることで、少数株主の保護に努めております。