(4767)株式会社 テー・オー・ダブリュー 増収増益、大型案件の受注が順調に推移

秋本 道弘 社長兼CEO |

株式会社 テー・オー・ダブリュー(4767) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

サービス業 |

|

代表取締役社長兼最高経営責任者(CEO) |

秋本 道弘 |

|

所在地 |

東京都港区虎ノ門 4-3-13 ヒューリック神谷町ビル |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

864円 |

22,468,422株 |

19,413百万円 |

14.9% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

31.50円 |

3.6% |

62.62円 |

13.8倍 |

449.14円 |

1.9倍 |

*株価は2/21終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROEは前期実績。

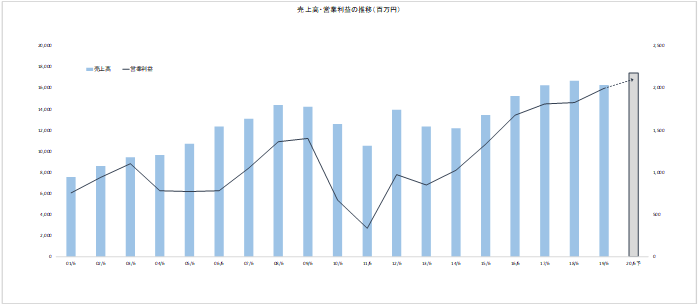

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年6月(実) |

15,230 |

1,678 |

1,682 |

1,083 |

48.35 |

22.00 |

|

2017年6月(実) |

16,251 |

1,811 |

1,823 |

1,206 |

53.74 |

26.00 |

|

2018年6月(実) |

16,688 |

1,825 |

1,873 |

1,207 |

53.75 |

27.00 |

|

2019年6月(実) |

16,278 |

1,995 |

2,017 |

1,345 |

59.88 |

29.00 |

|

2020年6月(予) |

17,424 |

2,102 |

2,115 |

1,407 |

62.62 |

31.50 |

*単位:百万円、円。予想は会社予想。2016年3月期より当期純利益は親会社株主に帰属する当期純利益(以下、純利益については同様)。

テー・オー・ダブリューの2020年6月期上期決算と2020年6月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.中期方針

3.2020年6月期上期決算

4.2020年6月期業績予想

5.今後の注目点

コーポレート・ガバナンスについて

今回のポイント

- 20/6期上期は前年同期比13.1%増収、25.0%経常増益。前期に引き続きマス広告から総合プロモーションへと大きくシフトする顧客ニーズに応えるべく、同社の強みである “体験デザインプロダクション”を目指し、推進中。これらの取組みが一定の成果を上げ、既存銘柄及び新規銘柄の大型案件を複数取組む等堅調に推移した。利益面では、「付加価値の高い提案による適正利益の確保」、「原価管理の徹底」を推進、売上高総利益率は大幅に向上させたことが大幅増益につながった。売上高、各利益とも期初の予想を大きく上回った。またT2Cの飛躍が顕著だった。

- 通期予想は昨年12月13日に修正した。今回は修正なく、20/6期は売上高が前期比7.0%増の174億24百万円、経常利益は同4.8%増の21億15万円を見込む。このままの状況が続けば予想を上回る可能性が高い。しかし、中国における新型コロナウイルス感染拡大の状況によっては、実施案件の中止、または規模縮小が起こりうる可能性があることから見通しを据え置いた。配当は前期比2.50円増配の1株31.50円(うち上期16.50円)を計画する。

- 上期は売上高・各利益で過去最高を更新、期初の会社予想も上回り好調なスタートとなった。前期から案件の大型化を進めてきたが、今期はその成果が大きく現れた。決定案件受注が増加、eスポーツなど新たなカテゴリーで顧客を取り込み、同社には大型案件の寡占化が進展している印象も持った。2020年案件の受注も着実に進む中、同社は既に「その後」に着手し始めている。PER15倍程度にとどまる現状株価は、実績や保守的予想、中期的見通しを踏まえると割安と考える。新型コロナウイルス感染拡大の懸念はあるも、「その(コロナウイルス拡大収束)後」を見極めるべきだろう。

※『体験デザイン』 ブランドとのWow!な体験を起点に、体験者がそのブランドのファンとなり、特にSNSをハブに多様なメディアで体験の拡散・共有を最大化させる、その仕組みを設計すること。

1.会社概要

イベント・プロモーション業界で独立系No.1の東証一部上場会社。イベント及びプロモーションの企画・制作・運営や、セールスプロモーションに関するグッズ・印刷物の制作等を手掛ける。インターネットの影響力の拡大を踏まえ、長年培ってきたイベントの制作力とアイディア力にデジタルテクノロジーを加えたインタラクティブプロモーション(IP)に力を入れ、多くの実績を上げている。「世界一の“感動体験”をクリエイトし、笑顔を増やす」を経営理念とし、社名のテー・オー・ダブリューは、「Top Of The World」の頭文字に由来する。

グループは同社の他、イベントの制作・運営・演出及び映像制作を手掛ける(株)ティー・ツー・クリエイティブ(以下、T2C)の連結子会社1社(19年6月期末現在)。18/6期末現在は2社だったが、連結子会社㈱スポーツイズグッドが18年11月末をもって解散した。

尚、「インタラクティブ・プロモーション(IP)」とは、デジタル技術とアイディアで感動体験を創りだし、その体験を情報拡散・共感させるプロモーションである。

【事業内容】

イベントの企画から本番実施までの流れ

イベントは、主催者が何らかの目的(対象者に情報を発信したいとの意図)を持った時点で案件が発生する。同社は、主催者よりその目的についての説明を受け、企画の作成に入る。その後、幾度かのミーティングを繰り返す事で、企画書 → 基本計画書 → 実施計画書 → 詳細計画書へと段階的に移行し、最終的には進行台本、施工図面、タイムスケジュール表となり、各種資料に従い舞台作りやリハーサルが行われ、イベント当日を迎える。

同社の業務範囲

イベントの場合、同社は、上記の企画からイベント本番までを受注し、「企画」・「制作」・「運営」・「演出」を行うが、実際のイベント現場では多くの業務がある。具体的には、照明、音響、映像、舞台制作、モデル・コンパニオン・警備員の派遣、整理、撤収、清掃等種々雑多の業務があり、これらの専門業者を外注先として業務毎に発注し、イベント全体をトータルにディレクション、プロデュースする事で主催者の意図を来場者に伝える事が同社の業務である。連結子会社については、T2Cがイベントの「制作」・「運営」を専業として行っている。

一方、プロモーションの場合は、「企画」、「デザイン」、「制作」が主な業務だが、印刷、プレミアム、グラフィックデザイン、事務局運営、OOH(Out of Home:交通広告や屋外広告等)、Web制作等の業務もあり、同社は、イベント同様、トータルにディレクション・プロデュースし納品する。

2.中期方針・・・2020以降の成長戦略こそが今後のカギ

2020年案件の受注は計画通り順調に推移している。こうした中、同社では既に2020年案件以降の強化に取り組む。

Ⅰ.体験デザインプロダクションとしての一層の精度向上

「体験デザイン」とは、買い方、作り方、売り方も含めたトータルなブランド体験を設計(デザイン)する事。

・社員の体験デザイン力向上

・映像、PR、美術デザイン等の多様な採用

・データ活用による体験デザイン提供力向上

・アライアンス強化活用

Ⅱ.テーマ型事業・独自コンテンツの開発、取り組み

① eスポーツ・ユニット開発による取り組み

eスポーツ市場は今後飛躍的拡大が見込まれる成長領域

② 食文化推進事業の取り組み

・ユネスコ文化遺産への登録

・文化芸術振興基本法改正により食文化が注目を集める

・来日観光目的のトップは「食」

・海外の日本料理店が、この2年で3割増、15.6万店を超えるなど、日本の食と食文化も成長分野

・全日本食学会との連携による有名料理人の活用

・新たな食文化事業の開発

・世界の日本料理のブームで不足する料理人の育成事業

・海外の日本料理人の技術認定(農林水産省制定)事業

・食関連省庁、企業の受託事業

Ⅲ.ゴールデン・国際EVENT YEARS 大型事業への取り組み

今後の大型イベント

・2020年案件

・ワールド・マスターズゲームス2021

・大阪万博2025

・IRカジノ

・数多くのチャンスが見込まれる

・大型事業の半分は既に動いている

新たな取り組み

Ⅰ.体験デザインプロダクションとしての一層の精度向上

Ⅱ.テーマ型事業・独自コンテンツの開発への取り組み

Ⅲ.ゴールデン・国際EVENT YEARS 大型事業への取り組み

+

Ⅳ.直クライアントビジネス拡大

3.2020年6月期上期決算

(1)連結業績

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

8,647 |

100.0% |

9,777 |

100.0% |

+13.1% |

9,013 |

+8.5% |

|

売上総利益 |

1,615 |

18.7% |

1,993 |

20.4% |

+23.4% |

– |

– |

|

販管費 |

398 |

4.6% |

460 |

4.7% |

+15.4% |

– |

– |

|

営業利益 |

1,216 |

14.1% |

1,533 |

15.7% |

+26.1% |

1,207 |

+27.0% |

|

経常利益 |

1,233 |

14.3% |

1,541 |

15.8% |

+25.0% |

1,209 |

+27.5% |

|

親会社株主に帰属する 四半期純利益 |

826 |

9.6% |

1,045 |

10.7% |

+26.4% |

806 |

+29.7% |

*単位:百万円。数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

前年同期比13.1%の増収、同25.0%の経常増益

売上高は前年同期比13.1%増の97億77百万円。前期に引き続きマス広告から総合プロモーションへと大きくシフトする顧客ニーズに応えるべく、同社の強みである「リアル(体験)・プロモーション」を軸としてデジタル・動画・PR・データ等の新たな領域も組み合わせる“体験デザインプロダクション”を目指し、推進中。これらの取組みが一定の成果を上げ、既存銘柄及び新規銘柄の大型案件を複数取組む等堅調に推移した。経常利益は同25.0%増の15億41百万円。「付加価値の高い提案による適正利益の確保」、「原価管理の徹底」を推進した。売上高総利益率は前年同期18.7%から20.4%へ向上、販管費の増加も抑え、営業利益率は前年同期14.1%から15.7%へ大きく改善し、営業利益は前年同期比26.1%増の15億33百万円となった。売上、各利益とも期初の予想を大きく上回った。個別業績も好調に推移したが、今上期はT2Cが27.6%増収、41.2%経常増益と、飛躍が顕著だった。

個別業績

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

7,064 |

100.0% |

7,894 |

100.0% |

+11.7% |

|

売上総利益 |

1,158 |

16.4% |

1,355 |

17.2% |

+17.0% |

|

営業利益 |

785 |

11.1% |

920 |

11.7% |

+17.3% |

|

経常利益 |

1,361 |

19.3% |

1,445 |

18.3% |

+6.2% |

|

四半期純利益 |

1,106 |

15.7% |

1,163 |

14.7% |

+5.1% |

*単位:百万円。

T2C個別業績

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

売上高 |

2,607 |

100.0% |

3,327 |

100.0% |

+27.6% |

|

売上総利益 |

457 |

17.5% |

638 |

19.2% |

+39.7% |

|

営業利益 |

433 |

16.6% |

611 |

18.4% |

+41.2% |

|

経常利益 |

432 |

16.6% |

611 |

18.4% |

+41.2% |

|

当期純利益 |

280 |

10.8% |

398 |

12.0% |

+42.0% |

*単位:百万円。

カテゴリー別売上高

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

販促 |

3,447 |

39.9% |

3,874 |

39.6% |

+12.4% |

|

広報 |

4,069 |

47.1% |

4,197 |

42.9% |

+3.1% |

|

文化・スポーツ |

199 |

2.3% |

897 |

9.2% |

+350.0% |

|

博覧会 |

– |

– |

– |

– |

– |

|

制作物 |

894 |

10.3% |

786 |

8.1% |

-12.1% |

|

小計 |

8,610 |

99.6% |

9,775 |

99.8% |

+13.3% |

|

企画売上高 |

36 |

0.4% |

22 |

0.2% |

-38.0% |

|

合計 |

8,647 |

100.0% |

9,777 |

100.0% |

+13.1% |

*単位:百万円

カテゴリー別にはeスポーツの取り込みやラグビーワールドカップに因んで、文化・スポーツが大幅に増加した。販促も大きく伸びた。

業種別売上高(企画売上高を除く)

|

19/6期 上期 |

構成比 |

20/6期 上期 |

構成比 |

前年同期比 |

|

|

自動車 |

1,681 |

19.5% |

2,507 |

25.7% |

+49.1% |

|

情報・通信 |

2,364 |

27.5% |

1,599 |

16.4% |

-32.3% |

|

官公庁・団体 |

545 |

6.3% |

1,465 |

15.0% |

+168.8% |

|

化粧品・トイレタリー・日用品 |

1,014 |

11.8% |

947 |

9.7% |

-6.7% |

|

食品・飲料・嗜好品 |

1,265 |

14.7% |

849 |

8.7% |

-32.9% |

|

金融 |

585 |

6.8% |

523 |

5.4% |

-10.5% |

|

流通・小売 |

145 |

1.7% |

431 |

4.4% |

+196.7% |

|

精密機器その他製造 |

395 |

4.6% |

367 |

3.8% |

-7.1% |

|

その他 |

612 |

7.1% |

1,063 |

10.9% |

+73.5% |

|

合計 |

8,610 |

100.0% |

9,755 |

100.0% |

+13.3% |

*単位:百万円

業種別には自動車が日産自動車などからの受注が好調で大幅に伸びた。官公庁・団体ではキャッシュレスや消費税増税に係る軽減税率の案件などが牽引して大幅増。情報・通信については、前年同期に大型案件で特需があった反動が生じて減少した。

価格帯別受注件数(個別)

|

19/6期 上期 |

20/6期 上期 |

増減 |

|

|

~1,000万円 |

449件 |

394件 |

-55件 |

|

1,000万円~2,000万円 |

54件 |

74件 |

+20件 |

|

2,000万円~5,000万円 |

57件 |

49件 |

-8件 |

|

5,000万円~1億円 |

15件 |

15件 |

±0件 |

|

1億円~ |

12件 |

13件 |

+1件 |

|

合計 |

587件 |

545件 |

-42件 |

|

案件単価(万円) |

1,197万円 |

1,443万円 |

+246万円 |

受注件数としては42件減少、~1,000万円の件数が55件減と大幅に減少。一方で、~1,000万円の案件が1,000万円~2,000万円に移行していると推測され、1,000万円~2,000万円の件数が20件増加した。1億円以上の案件は1件の増加となり目立たない。しかしその内、3億円以上の「超大型」案件については前年同期1件から3件に増加したという。これらにより、案件の平均単価は前年同期1,197万円から1,443百万円へ大幅に増加した。

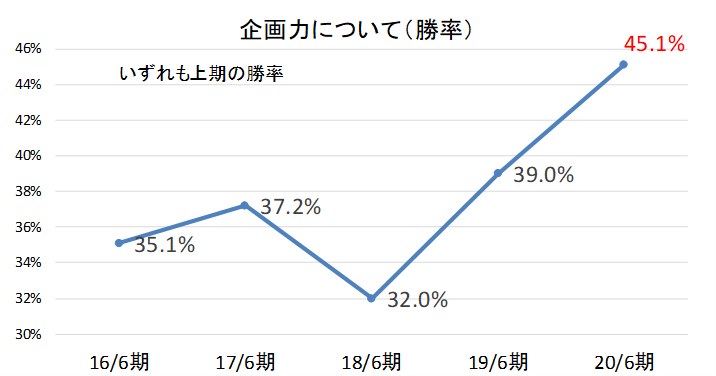

勝率(制作移行件数÷全体企画本数)は同社がガイドラインとする3割以上を高いレベルで維持している。

加えて、決定案件受注が増加しており、勝率を大きく引き上げることとなった。

今後についても、人手不足の影響等もあり決定案件受注が増える傾向にあるという。

(同社資料を元にインベストメントブリッジ作成)

(2)財政状態及びキャッシュ・フロー(CF)

財政状態

|

19年6月 |

19年12月 |

19年6月 |

19年12月 |

||

|

現預金 |

4,754 |

3,664 |

仕入債務 |

2,028 |

2,140 |

|

売上債権 |

5,496 |

6,426 |

短期借入金 |

840 |

840 |

|

未成業務支出金 |

467 |

521 |

未払法人税等 |

302 |

364 |

|

未収入金 |

1,290 |

2,184 |

退職給付負債・役員退職慰労金 |

399 |

392 |

|

前払費用 |

32 |

36 |

負債 |

4,263 |

4,318 |

|

流動資産 |

12,100 |

12,868 |

純資産 |

9,416 |

10,178 |

|

投資その他 |

1,460 |

1,501 |

負債・純資産合計 |

13,679 |

14,496 |

|

固定資産 |

1,578 |

1,628 |

有利子負債合計 |

840 |

840 |

*単位:百万円。未収入金:ファクタリング方式により譲渡した売上債権の未収額

20/6期上期末の総資産は、前期末比(以下同)8億17百万円増加し、144億96百万円となった。

流動資産は7億67万円増の128億68百万円となった。これは主に、現預金が10億90百万円減少したが、未収入金が8億94百万円、受取手形及び売掛金が8億34百万円、電子記録債権が95百万円増加したこと等によるもの。

固定資産は50百万円増の16億28百万円となった。固定資産のうち有形固定資産は、6百万円増の1億8百万円となった。これは主に、パソコンの購入等によるもの。無形固定資産は、2百万円増の18百万円となった。これは主に、受注管理システムの改修等によるもの。

投資その他の資産は41百万円増の15億1百万円となった。これは主に、繰延税金資産が55百万円減少したが、投資有価証券が95百万円増加したこと等によるもの。

流動負債は、26百万円増の38億72百万円となった。これは主に、その他が1億11百万円、賞与引当金が53百万円減少したが、買掛金が61百万円、未払法人税等が61百万円、電子記録債務が50百万円増加したこと等によるもの。

固定負債は、28百万円増の4億45百万円となった。これは主に、繰延税金負債が35百万円増加したこと等によるもの。

純資産は7億62百万円増の101億78百万円となった。これは主に、利益剰余金が6億86百万円、その他有価証券評価差額金が76百万円増加したこと等によるもの。

自己資本比率は前期末比1.4ポイント増の69.6%となった。

キャッシュ・フロー

|

19/6期 上期 |

20/6期 上期 |

前年同期比 |

||

|

営業キャッシュ・フロー |

105 |

-699 |

-804 |

– |

|

投資キャッシュ・フロー |

-22 |

-31 |

-8 |

– |

|

フリー・キャッシュ・フロー |

83 |

-730 |

-813 |

– |

|

財務キャッシュ・フロー |

-315 |

-360 |

-45 |

– |

|

現金及び現金同等物期末残高 |

3,867 |

3,664 |

-202 |

-5.2% |

*単位:百万円

20/6期上期末の現金及び現金同等物の残高は前期末比10億90百万円減少し、36億64百万円となった。

営業CFは、6億99百万円の支出(前年同期は1億5百万円の収入)となった。これは主に、税金等調整前四半期純利益が15億56百万円あったが、売上債権の増収額が9億30百万円、未収入金の増加額が8億94百万円、法人税等の支払額が3億92百万円あったこと等によるもの。

投資CFは、31百万円の支出(前年同期は22百万円の支出)となった。これは主に、投資有価証券の売却による収入が30百万円あったが、有形固定資産の取得による支出が55百万円あったこと等によるもの。

財務CFは、3億60百万円の支出(前年同期は3億15百万円の支出)となった。これは主に、配当金の支払額が3億59百万円あったこと等によるもの。

4.2020年6月期業績予想

(1)連結業績

|

19/6期 実績 |

構成比 |

20/6期 期初予想 |

20/6期12月予想 |

構成比 |

前期比 |

|

|

売上高 |

16,278 |

100.0% |

16,829 |

17,424 |

100.0% |

+7.0% |

|

売上総利益 |

2,825 |

17.4% |

2,925 |

3,061 |

17.6% |

+8.4% |

|

営業利益 |

1,995 |

12.3% |

2,040 |

2,102 |

12.1% |

+5.4% |

|

経常利益 |

2,017 |

12.4% |

2,040 |

2,115 |

12.1% |

+4.8% |

|

親会社株主に帰属する 当期純利益 |

1,345 |

8.3% |

1,352 |

1,407 |

8.1% |

+4.6% |

*単位:百万円

20/6期は7.0%増収、4.8%経常増益を見込む

通期予想は昨年12月13日に修正した。今回は修正なく、20/6期は売上高が前期比7.0%増の174億24百万円、経常利益は同4.8%増の21億15万円を見込む。このままの状況が続けば予想を上回る可能性が高い。しかし、中国における新型コロナウイルス感染拡大の状況によっては、実施案件の中止、または規模縮小が起こりうる可能性があることから見通しを据え置いた。尚、下期には好調な上期業績を受けて従業員への待遇を改善するなど、上期にはなかったコスト増は発生するという。

2020受注ペースは堅調

受注状況(個別)

|

19/6期(19/2/7現在) |

20/6期(20/2/6現在) |

|

|

上期売上実績 |

8,647 |

9,777 |

|

下期受注残高(A・B・松の合計) |

4,608 |

6,224 |

|

下期竹・梅の合計 |

2,351 |

953 |

|

受注残率 |

81.4% |

91.8% |

|

通期売上高 |

16,278 |

17,424 |

*単位:百万円

A:イベントの規模(金額)、実施時期等が決定している案件

B:受注決定だが、金額・実施時期等に不確定要素のある案件

松:同社がほぼ受注する見込みにある案件(80%以上の確度)

竹:企画・提案案件のうち、同社が受注する確度の高い案件(50%以上の確度)

梅:企画・提案中の案件

(2)配当、株主優待

同社は、利益配分の指標として、連結ベースの配当性向及び株価配当利回りの二つを用いている。具体的には、連結ベースの配当性向40%で算出された1株当たりの予想配当金と、同決算発表日の前日(2020年2月5日)の終値に株価配当利回り4.5%を乗じて算出された1株当たりの配当金のいずれか高い方を最低配当金として配当金を決定している(内部留保を確保するため、連結配当性向換算で50%を上限としている)。

上記計算に基づき算出された20/6期の1株当たり配当金は31.50円。これを踏まえて、通期の予想配当金を前期に比べて2.50円増配の31.50円(うち上期配当16.50円)を予定している。

尚、新たに株主優待制度を導入した。500株以上保有し、保有期間が1年以上となる株主にQUOカード500円分、3年以上保有の株主にはQUOカード2,000円分を毎年1回、11月下旬から順次発送予定。

5.今後の注目点

上期は売上高・各利益で過去最高を更新、期初の会社予想も上回り好調なスタートとなった。前期から案件の大型化を進めてきたが、今期はその成果が大きく現れた。決定案件の受注が増加しているようだが、営業の効率化にも一役買いそう。加えて、eスポーツなど新たなカテゴリーで顧客を取り込んでいる。各業界で人手不足が深刻な中、大手の同社には大型案件の寡占化が進展している印象も持った。2020年案件の受注も着実に進む中、同社は既に「その後」に着手し始めている。PER15倍程度にとどまる現状株価は、実績や保守的予想、中期的見通しを踏まえると割安と考える。新型コロナウイルス感染拡大の状況次第ではイベントの中止や縮小が生じるのはやむを得ない。ただし、03年に中国で発生したSARSは8ヶ月程度で収束している。先行きは不透明な中、投資家としても「その(コロナウイルス拡大収束)後」を見極めるべきだろう。

コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

10名、うち社外4名 |

◎コーポレート・ガバナンス報告書 更新日: 2019年10月9日

基本的な考え方

同社では、コーポレート・ガバナンスの意味を「企業価値の継続的な向上を目指して、経営層による適正かつ効率的な意思決定と業務執行、並びにステークホルダーに対する迅速な結果報告、及び健全かつ公正で透明性の高い経営を実現する仕組みの構築・運用」と考えている。

株主をはじめ、顧客、従業員その他のステークホルダーに対する責任を果たすとともに、当社の継続的成長と中長期的な企業価値の向上を図ることを目的として、以下の基本方針に則って、実効性あるコーポレート・ガバナンスを実現していく。

1.株主の権利を尊重し、平等性を確保する。

2.株主を含むステークホルダーの利益を考慮し、適切に協働する。

3.会社情報を適切に開示し、透明性を確保する。

4.取締役会による業務執行に対する監督機能の実効性を向上させる。

5.中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。

<実施しない主な原則とその理由>

【補充原則1-2-4 議決権行使プラットフォーム利用、招集通知の英訳】

議決権電子行使プラットフォームの利用や招集通知の英訳については、同社の株主における機関投資家や海外投資家の比率などの動向を踏まえ、導入を検討していく。

【補充原則3-1-2 英語での情報開示・提供】

同社は英語版の事業報告書を作成するとともに、半年ごとに英語版のアナリストレポートを当社ホームページ等で開示しているが、今後は、同社の株主における機関投資家や海外投資家の比率などの動向を踏まえ、決算説明会資料、招集通知記載内容等についても英語での情報提供を検討していく。

【補充原則4-10-1 指名・報酬等に関する独立社外取締役の関与・助言】

取締役等の指名・報酬等に係る取締役会の機能の独立性・客観性と説明責任を強化するために、指名・報酬等の検討に際しては、独立社外取締役との連携を深める等、より公正で、透明性の高い検討と手続きが実施できることを目指した体制整備の検討を進める。なお、任意の諮問委員会については、必要性に応じ検討していく。

<開示している主な原則>

【原則1-4 政策保有株式】

同社の純投資目的以外の投資を行う際の基本方針は、投資対象会社との業務提携、情報共有等を通じて当社の統合プロモーション事業におけるシナジー効果が期待されることであり、中長期的な視点で価値向上を図るために、取引先との関係強化の観点等を踏まえ、効果が見込まれると判断した場合に限り、必要最小限の上場株式を保有することとしている。 政策保有株式の議決権の行使については、適切な対応を確保するために、議案毎に、保有先企業の中長期的な企業価値の向上、当社及びグループ会社の中長期的な経済的利益の増大等の観点から総合的に判断するものとし、主要な政策保有株式については、議決権行使の状況を取締役会に報告する。

【原則4-9 独立社外取締役の独立性判断基準及び資質】

社外取締役候補者の選任にあたっては、東京証券取引所が定める独立性基準を満たす者としている。

【補充原則4-11-1 取締役会全体としての知識・経験・能力のバランス、多様性及び規模に関する考え方】

同社は、定款により、取締役の員数を14名以内と定めており、2019年9月25日現在 10名(うち社外取締役4名)で取締役会を構成。取締役会を構成するメンバーについては、経験、知見、能力等における多様性に配慮している。

【原則5-1 株主との建設的な対話に関する方針】

同社は、株主・投資家との双方向の建設的な対話を促進し、これにより同社の持続的な成長と中長期的な企業価値の向上に向けた実効的なコーポレート・ガバナンスの実現をはかることを、同社の責任を果たす上での最重要課題の1つと位置付けており、このような考えに基づき、以下のような施策を実施する。

1.株主との対話に関する担当取締役の指定

経営トップ自らが株主との対話に取り組み、管理本部長がIR実務を統括する。

2.社内部署の有機的な連携のための方策

IR担当部署でもある総務チームが経理チームと日常的に打ち合わせや意見交換を実施しており、開示資料作成に際しても連携し、経営トップを交えて内容の検討を行っている。

3.個別面談以外の対話の手段の充実に関する取組み

株主総会を株主との重要な対話の場と位置付け、株主総会において、同社事業に関する十分な情報開示の確保をはじめ、株主の皆様からの信認を得られるような運営につとめる。

また、定期的に決算説明会を開催することにより、株主・投資家の皆様とのより緊密なコミュニケーションの実現につとめる。

4.株主の意見・懸念のフィードバックのための方策

株主・投資家との対話において把握されたご意見や当社に関する懸念を担当部署において取りまとめ、その重要性や性質に応じ、これを定期的に経営陣幹部や取締役会に報告するための体制を整備する。

5.インサイダー情報の管理に関する方策

株主・投資家の実質的な平等性を確保すべく、公平な情報開示につとめることを基本方針とし、当該方針に基づき、同社に関する重要情報については、適時かつ公平にこれを開示することとし、一部の株主・投資家に対してのみこれを提供することがないよう、その情報管理の徹底につとめる。