(9416)株式会社ビジョン 増収増益、新規事業のコストも吸収

佐野 健一 社長 |

株式会社ビジョン(9416) |

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

佐野 健一 |

|

所在地 |

東京都新宿区西新宿6-5-1 新宿アイランドタワー |

|

決算月 |

12月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,140円 |

47,988,156株 |

54,706百万円 |

21.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

55.73円 |

20.5倍 |

226.80円 |

5.0倍 |

*株価は2/21終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年12月(実) |

14,843 |

1,290 |

1,298 |

812 |

16.70 |

– |

|

2017年12月(実) |

17,554 |

1,788 |

1,795 |

1,208 |

24.76 |

– |

|

2018年12月(実) |

21,503 |

2,484 |

2,499 |

1,529 |

31.40 |

– |

|

2019年12月(実) |

27,318 |

3,325 |

3,358 |

2,226 |

46.05 |

– |

|

2020年12月(予) |

31,396 |

4,003 |

4,005 |

2,674 |

55.73 |

– |

*予想は会社予想。単位は百万円、円。

*2019年10月、1株を3株に分割(EPSを遡及修正)。

株式会社ビジョンの2019年12月期決算の概要と2020年12月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年12月期決算概要

3.2020年12月期業績予想

4.今後の注目点

<参考:ESG・SDGsにおける取り組み>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/12期は前期比27.0%の増収、同33.8%の営業増益。レンタル件数の増加とARPU(1レンタルあたりの売上)向上でグローバルWiFi事業の売上が同31.3%増と伸びる中、クロスセル・アップセルで情報通信サービス事業が同15.2%の増収。人員増や20/12期の事業成長に向けた投資、更には新規事業「Pro Drivers(プロドラ)」のコストを吸収した。

- 20/12期予想は前期比14.9%の増収、同20.4%の営業増益。グローバルWiFi for Bizの拡販や無制限プランの選択率の引き上げでグローバルWiFi事業の売上が同18.9%増と伸び、既存事業の拡大と自社オリジナルサービスの拡販で情報通信サービス事業も堅調な推移が見込まれる。利益面では、グローバルWiFi事業の利益率の想定が保守的だが、売上構成比の変化で情報通信サービス事業の利益率が改善する他、「プロドラ」の利益貢献も始まる。

- 20/12期の業績予想には、新型コロナウィルスの感染拡大による業績への影響は通期予想開示時点において見通すことが困難なため織り込んでいない。

1.会社概要

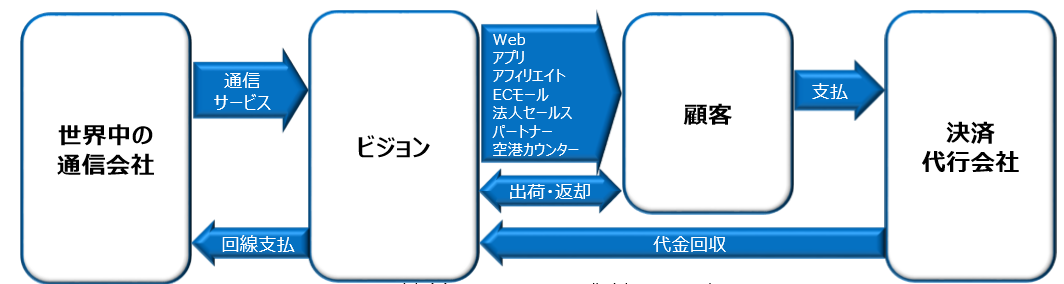

「世の中の情報通信産業革命に貢献します」と言う経営理念の下、世界200以上の国と地域で利用可能な定額制Wi-Fiルーターのレンタルを行うグローバルWiFi事業と、情報通信関連のディストリビュータとして、固定通信、移動体通信、ブロードバンド等の事業活動に必要な通信インフラ環境やオフィス機器を扱う情報通信サービス事業を展開している。

国内外の連結子会社19社とグループを形成しており、国内子会社は、請求業務の代行や固定電話サービスの加入取次ぎ等を行う(株)メンバーズネット、ブロードバンドサービスの加入取次ぎを手掛けるベストリンク(株)など7社。海外は、グローバルWiFi事業の海外拠点となる、韓国、ハワイ(米国)、香港、シンガポール、台湾、英国、上海(中国)、フランス、イタリア、カリフォルニア(米国)、ニューカレドニアの現地法人とシステム開発及びデータベース構築のオフショア拠点であるベトナムの現地法人の計12社。

【コーポレートスローガン - More vision, More success(より先見性のある選択で、より多くの成功を) -】

情報通信技術が目まぐるしく進化していく時代はビジネスとコミュニケーションのチャンスに溢れており、同社は情報通信サービスのあらゆる分野において№1ディストリビュータの地位を継続している。この事について、同社は「顧客視点に立ち、最良の価値を提供できたから」と自負している。情報通信の未来を、すべての人たちの未来のために。同社は自らが新しいサービスの創り手となって、顧客がもっと安心して、もっと便利に、もっと効率良く利用できるように取り組んでいく事で多くの夢の実現を応援していく考え。

【ビジョングループ経営理念- 世の中の情報通信革命に貢献します -】

「世の中の情報通信産業革命を積極的に推進し個人のライフスタイル、そして企業のビジネススタイルをイノベーションし、クライアント企業とエンドユーザーを効率的、効果的につなぐディストリビュータ企業として、永久にベンチャースピリットを忘れず従業員の無限なる向上心や夢・思いがステークホルダーに貢献できているか確認しあい妥協しない集団であり続け、人類と社会の進歩発展に貢献したい」という決意が込められている。

1-1 事業内容

グローバルWiFi事業

海外の通信会社と提携して、海外への渡航者に現地のインターネットサービスを安価で利用できるWi-Fiルーターをレンタルする「グローバルWiFi」及び訪日外国人等へ日本国内で利用できるWi-Fiルーターをレンタルする「NINJA WiFi」といったサービスを提供しており、進出先(韓国、台湾、カリフォルニア)において、海外to海外の渡航者向けサービスにも取り組んでいる。

Wi-Fiルーターについては、クラウド上でSIMを管理する次世代型の通信技術(クラウドWiFi)を搭載したWi-Fiルーターの期末レンタル数がレンタルされている端末全体の90%以上を占めている(通信キャリアによっては対応できない国もあり90%程度が上限)。

(同社資料より)

強み ①割安な定額制、②最多エリア、③快適、④安心・安全、⑤サポート拠点、及び法人営業力 ⇒ No.1クラスの顧客数

「グローバルWiFi」及び「NINJA WiFi」のサービス上の強みは、①国内携帯会社の海外パケット定額プランとの比較で最大89.9%のコストメリット(渡航先によっては1日のレンタル料金が300円から)を有し、②カバレッジは業界最多クラスの200以上の国と地域。また、③世界中の通信事業者との提携による高速通信、④セキュア24時間365日世界47の拠点、⑤業界最多クラスの空港カウンター設置拠点数。また、事業としては、安定した需要が見込める法人の利用が約30%~40%を占めている事も強みであり、この結果、シェアナンバーワンクラスの利用者数を誇る。

店舗スマート化戦略(テンスマ)と超直前オンライン受注体制の整備

国内では有人カウンターの拡充に加え、①自動受渡しロッカー(Smart Pickup)、②多言語対応・決済機能のセルフレジKIOSK端末(Smart Entry)、更にはQRコード活用受付カウンターである③即時お客様識別カウンター(Smart Check)の設置による店舗スマート化戦略を進めている。レンタル件数(受渡件数)やオプションサービス(補償サービス、付帯品等)の増加への対応強化はもちろんだが、海外へ渡航する日本人・訪日外国人旅行客にとって、より便利に、より快適で、より安心して利用できる店舗への進化に向けた取り組みの一環でもある。

(同社資料より)

同社においては、店舗スマート化戦略により、ユーザータッチポイントの強化やユーザーに応じサービスレベルの最適化が可能になる(リピーター層等の説明が不要なユーザーの待ち時間をなくし、説明が必要なユーザーには空港スタッフが応対する)。空港カウンターの増設や拡張が難しい中、自動受渡しロッカー(Smart Pickup)の増設により人員を増やすことなく、限られたスペースを有効活用してスループットの向上とコスト削減につなげていく考え。

尚、店舗スマート化戦略、クラウドWiFi、及び顧客データベースを連携させる事で「“超”直前オンライン受注体制」が整備され、出発当日客へのサービス提供が可能になった(データベースと連携させる事で空港カウンター店舗目の前でのWEB申込への即時対応が可能になった)。

(同社資料より)

収益構造

|

科目 |

概要 |

|

売上 |

①1日あたりのレンタル料金×利用日数 ※平均:1日1,000円、平均利用日数:7日間 ※保障サービス、モバイルバッテリー等のオプション ②月額基本料金(1,970円)+データ利用料金(プラン)×利用日数 |

|

売上原価 |

・通信料(世界各国の通信キャリア) ・端末代金(モバイルWi-Fiルーター) ※レンタル資産計上(2年間の減価償却により計上) ・外注費(代理店等への支払手数料)等 |

|

販管費 |

・人件費 ・広告宣伝費 ・出荷センター、空港カウンター、カスタマーセンター等の運営及び地代家賃 ・その他販売管理費等 |

(同社資料を基に作成。以下同じ)

海外渡航先インターネット接続手段比較(1)

|

接続方法 |

価格 |

利用範囲 |

通信速度 |

管理 |

セキュリティ |

| 「グローバルWiFi」

「NINJA WiFi」 |

〇 |

〇 |

〇 |

〇 |

〇 |

| 現地の高品質回線を提携の上調達。現地最速。安心価格。安全。簡単(申込・利用)。 | |||||

| 国際ローミング |

× |

△ |

△ |

〇 |

〇 |

| 料金、品質面で課題あり。(1日980円~2,980円と高い。更に高額請求となる場合あり。) | |||||

| SIM(現地調達) |

△ |

△ |

〇 |

× |

〇 |

| 知識、管理が必要。(現地購入、容量に課題、定期的にチャージが必要等) | |||||

| Wi-Fiスポット |

〇 |

× |

△ |

〇 |

× |

| 場所が限定。場所や接続人数によって速度が遅いことがある。セキュリティに不安。 | |||||

海外渡航先インターネット接続手段比較(2)

|

Wi-Fiルーターレンタル |

比較表 |

海外パケット定額 |

フリーWi-Fiスポット/ホテルWiFi |

|

300円/日~1,970円/日 WEBで申込みしてレンタル |

料金 |

980円/日~2,980円/日

プランに合わせて契約内容・対応機種・設定の事前確認が必要(契約携帯会社による) |

フリーWi-Fiスポット : 無料

ホテルWi-Fi : 宿泊費込or500円~3,000円 |

|

安心定額制で通信速度も安定 ・セキュリティ・補償が充実 ・定額制 ・レンタルシーンに応じた容量選択 |

メリット |

簡単接続(デザリングも可能) | 手軽に利用

使えるエリアが限られるが、無料で提供されている場所が多く、接続も簡単 |

|

荷物が増える スマホの他にWiFiルーターを持ち歩く必要あり。 |

デメリット |

料金が割高

・WiFiレンタルに比べて割高 ・データローミングの設定を誤ると高額な請求をされる場合がある |

不正アクセスに注意が必要

手軽に使える半面、不正アクセスによりウィルス感染や個人情報を盗まれるリスクあり |

|

・定額制で追加料金を心配せず、安定した速度で通信したい方(複数人で利用可能、割り勘だとさらに安い) ・持ち歩けば様々な所で使用可能 ・アクセスが集中し繋がり難い事がない |

おススメ |

自分の端末を使って簡単に利用したい方 | 使用エリアは限られているが、安く済ませたい方。

海外インターネットは限られた時間内で十分な方 |

属性別動向(19/12期)

海外利用(アウトバウンド日本⇒海外)法人・個人比率

|

件数 |

16/12 |

17/12 |

18/12 |

19/12 |

金額 |

16/12 |

17/12 |

18/12 |

19/12 |

|

|

法人 |

50.8% |

43.6% |

37.4% |

36.9% |

法人 |

54.4% |

50.9% |

46.4% |

45.8% |

|

|

個人 |

49.2% |

56.4% |

62.6% |

63.1% |

個人 |

45.6% |

49.1% |

53.6% |

54.2% |

海外利用(アウトバウンド゙日本⇒海外)リピート・新規比率

|

件数 |

16/12 |

17/12 |

18/12 |

19/12 |

金額 |

16/12 |

17/12 |

18/12 |

19/12 |

|

|

リピート |

53.9% |

53.1% |

54.4% |

55.3% |

リピート |

53.0% |

53.1% |

53.6% |

53.6% |

|

|

新規 |

46.1% |

46.9% |

45.6% |

44.7% |

新規 |

47.0% |

46.9% |

46.4% |

46.4% |

海外利用(アウトバウンド日本⇒海外)累計年齢別構成比

|

18歳以下 |

19~24 |

25~29 |

30~34 |

35~39 |

40~44 |

45~49 |

50~54 |

55~59 |

60歳以上 |

不明 |

|

|

男女 |

1.1% |

13.9% |

14.7% |

13.2% |

11.8% |

10.6% |

11.4% |

8.9% |

6.4% |

6.7% |

1.4% |

|

男性 |

0.7% |

8.2% |

11.2% |

12.7% |

13.0% |

12.4% |

13.3% |

9.9% |

7.3% |

9.1% |

2.2% |

|

女性 |

1.4% |

19.4% |

18.1% |

13.7% |

10.6% |

8.9% |

9.7% |

7.9% |

5.5% |

4.4% |

0.6% |

情報通信サービス事業

新設法人、ベンチャー企業、及び外食チェーン等の多店舗展開企業を主要ターゲットとして、連結子会社ベストリンク(株)を中心に、全国15か所の営業所、及びパートナー企業との連携の下、ビジネスフォン、固定電話・加入電話・ヒカリ電話の取次ぎ、法人携帯、OA機器・セキュリティ製品(UTM)等の販売・保守、ホームページ制作、更には事業者向け新電力サービスの取次ぎ等のサービスを提供している。

主要ターゲットでもある新設法人(設立後6ヶ月以内の企業)の開拓に強みを有し、法務省のデータ(2018年全国法人登記件数116,208社)を基にすると、国内で新規設立される法人の約7~8社に1社と取引がある計算。独自のWebマーケティング(インターネットメディア戦略)で集客し、CRM(顧客関係・取引継続)戦略により、継続的収益の最大化(ストックビジネス化)、高生産性追加販売(アップセル・クロスセル)につなげている。

例えば、回線の取次であれば、サービスが解約されない限りキャリアから手数料を受け取る事ができ、複写機等であれば継続的に保守料を得る事ができる。そして、カスタマー・ロイヤリティ・チームが継続的にフォローしていく事で、顧客の成長と共に増加する回線や機器の需要取り込み、成長ステージに応じた最適なサービスの提供(アップセルやクロスセルによる生産性の高い追加販売)で収益が積み上がっていくストック型ビジネスモデルを確立している。ターゲット層を、成長予備軍から、成長過程の企業へも展開させつつ、ストック型ビジネスモデルを進化せていく。

収益構造

| 科目 |

概要 |

|

| 固定通信、モバイル、電力 | OA機器(複合機、ビジネスフォン)、ホームページ、セキュリティ | |

| 売上 | ・業務受託手数料(取次手数料)

・継続手数料(顧客利用状況に応じ) ※通信キャリア、一次代理店より入金 |

・販売代金 : リース会社、クレジット会社より入金

・保守費用 : メーカーより入金及びファクタリング(ホームページ保守) |

| 売上原価 | ・端末代金(携帯電話)

※固定通信、電力は売上原価なし ※通信キャリア、一次代理店へ支払 ・外注費(代理店等への支払手数料)等 |

・機器代金(OA機器、セキュリティ)

※メーカーへ支払 ・外注費(代理店等への支払手数料)等 |

| 販管費 | 人件費、広告宣伝費(WEBサイト等)、コールセンター等地代家賃、その他販売管理費等 | |

競争優位

| スタートアップ | 年間国内で新規設立される法人の約7~8社に1社※と取引がある強み。

全国法人登記件数116,208社(2018年法務省)。 |

| Web戦略 | 独自のWebマーケティング(インターネットメディア戦略)による集客力。 |

| カスタマーロイヤリティ | 独自ノウハウのCRM(顧客関係・取引継続)戦略。

継続的収益の最大化=ストックビジネス。 高生産性追加販売(アップセル/クロスセル)。 |

| 商品・サービス | お客様の「売上向上」、「経費削減」、「業務効率改善」、「コミュニケーション活性化」、「DX促進」につながる商品・サービス(景気に左右され難い取り扱い商材)。

複数の事業セグメントを有しており、状況(景気、トレンド、経済条件等)に合わせ事業構成の変動が可能(柔軟に変化可能な事業体制)。 |

* 同社と新規取引を開始した設立後6ヶ月以内の企業(個人事業主含む)合計(同社調べ)。

* 取り扱いサービス及び商品の変動により獲得数は変動する。

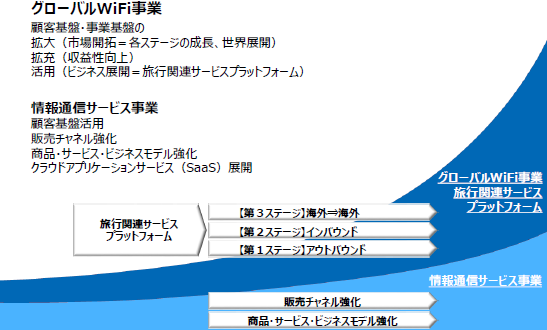

1-2 成長戦略

グローバルWiFi事業では、顧客基盤・事業基盤の、拡大(市場開拓=各ステージの成長、世界展開)、拡充(収益性向上)、及び活用(ビジネス展開=旅行関連サービスプラットフォーム)に取り組み、情報通信サービス事業では、チャネル、商品・サービス、及びビジネスモデルの強化に取り組む。

グローバルWiFi事業

日本政府観光局によると、2019年の訪日外国人旅行者(インバウンド)は約3,188万人、日本から海外へのアウトバウンドは2,008万人。また、海外から海外へのグローバル渡航者に至っては14億人を超える(同社資料より。出所:国連世界観光機関公表資料)、同社試算による市場規模は9兆円超。

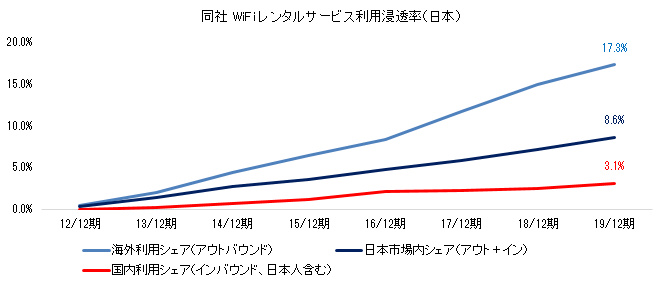

高い成長を続けている同社だが、シェアは、海外利用(アウトバウンド:日本⇒海外)が17.3%、国内利用(インバウンド:海外⇒日本、日本人含)が3.1%、日本市場内(アウトバウンド+インバウンド)で8.6%、とシェアアップの余地が大きい。ユーザーの新規開拓に加え、リピーターの積み上げや法人需要の取り込みで、更なる利用率の向上に取り組んでいく考え。また、並行して、コスト抑制・生産性向上により事業基盤を強化して収益性も高めていく。

中長期的には、「グローバルWiFi」及び「NINJA WiFi」の顧客基盤を活用して新ビジネス「旅行関連サービスプラットフォーム」を育成していく。

情報通信サービス事業

法務省のデータによると、2019年の全国法人登記件数は116,208社。政府による積極的な創業・企業支援により増加傾向が続いており、同社は15年の実績を持つWebマーケティングのノウハウを活用した集客により川上戦略を展開していく。

また、本店支店の移転登記数(総数)は144,597件(登記申請の必要のない事業所等の移転数除く)。追加及び移転時の変更手続き等をカバーすると共に、カスタマー・ロイヤリティ・チーム(CLT)の高度なオペレーションによるクロス・アップセリングを展開していく。

また、創業以来25年で構築したビジネスモデルや法人営業力(仕組、ノウハウ、多彩な販売チャネル)をグローバルWiFi事業等全ての事業に活かしていく(Vision Hybrid Synergy modelの展開)。

(同社資料より)

2.2019年12月期決算概要

2-1 連結業績

|

18/12期 |

構成比 |

19/12期 |

構成比 |

前期比 |

2Q時修正予想 |

予想比 |

|

|

売上高 |

21,503 |

100.0% |

27,318 |

100.0% |

+27.0% |

25,793 |

+5.9% |

|

売上総利益 |

12,650 |

58.8% |

15,690 |

57.4% |

+24.0% |

15,094 |

+4.0% |

|

販管費 |

10,165 |

47.3% |

12,365 |

45.3% |

+21.6% |

11,830 |

+4.5% |

|

営業利益 |

2,484 |

11.6% |

3,325 |

12.2% |

+33.8% |

3,264 |

+1.9% |

|

経常利益 |

2,499 |

11.6% |

3,358 |

12.3% |

+34.4% |

3,248 |

+3.4% |

|

親会社株主帰属利益 |

1,529 |

7.1% |

2,226 |

8.1% |

+45.6% |

2,116 |

+5.2% |

* 単位:百万円

前期比27.0%の増収、同33.8%の営業増益

売上高は前期比27.0%増の273億18百万円。レンタル件数の増加と無制限プランの選択率上昇によるARPU(1レンタル当たりの売上)上昇でグローバルWiFi事業の売上が同31.3%増と伸びる中、アップセル・クロスセルにより情報通信サービス事業の売上も同15.2%増加した。

営業利益は同33.8%増の33億25百万円。情報通信サービス事業での商品構成の変化や新規事業「Pro Drivers(プロドラ)」の影響で売上原価が116億27百万円と同31.3%増加した。人員の増加(708名→795名)や集中返却センター(後述)の設置など20/12期の事業成長に向けた投資等で販管費も123億65百万円と同21.6%増加したが、売上の増加で吸収して営業利益が過去最高を更新した。

尚、売上原価の増加は、情報通信サービス事業における移動体通信(携帯電話)及びOA機器(複合機等)等、仕入原価が発生する商材比率の上昇や、18/12期第3四半期に開始した新規事業「ProDrivers(プロドラ)」のドライバー人件費の原価計上(新たな原価の発生)が要因であり、原価率が42.6%と1.4ポイント上昇した。ただ、グローバルWiFi事業に限れば、ボリュームディスカウントによる仕入条件の改善とクラウドWiFi活用による原価及びオペレーション効率の改善でセグメント原価率が約2.9ポイント低下した。

また、業容拡大や先行投資で販管費の伸びも大きくなったが、グローバルWiFi事業におけるAIチャットボット及びRPAの活用等による業務効率化効果で売上高人件費率が約3.1ポイント低下する等で販管費率は45.3%と2.0ポイント低下した。

四半期売上高・営業利益の推移

|

17/12-1Q |

2Q |

3Q |

4Q |

18/12-1Q |

2Q |

3Q |

4Q |

19/12-1Q |

2Q |

3Q |

4Q |

|

|

売上高 |

4,326 |

4,024 |

4,827 |

4,377 |

4,922 |

4,933 |

5,961 |

5,686 |

6,470 |

6,467 |

7,610 |

6,770 |

|

営業利益 |

513 |

336 |

688 |

249 |

736 |

499 |

900 |

348 |

980 |

710 |

1,280 |

354 |

* 単位:百万円

2-2 セグメント別動向

|

18/12期 |

構成比・利益率 |

19/12期 |

構成比・利益率 |

前期比 |

2Q時修正予想 |

予想比 |

|

|

グローバルWiFi事業 |

13,505 |

62.8% |

17,732 |

64.9% |

+31.3% |

16,395 |

+8.2% |

|

情報通信サービス事業 |

7,775 |

36.2% |

8,955 |

32.8% |

+15.2% |

8,587 |

+4.3% |

|

その他 |

231 |

1.1% |

637 |

2.3% |

+175.8% |

814 |

-21.7% |

|

調整額 |

-8 |

– |

-7 |

– |

– |

-4 |

– |

|

連結売上高 |

21,503 |

100.0% |

27,318 |

100.0% |

+27.0% |

25,793 |

+5.9% |

|

グローバルWiFi事業 |

2,413 |

17.9% |

3,301 |

18.6% |

+36.8% |

2,916 |

+13.2% |

|

情報通信サービス事業 |

1,218 |

15.7% |

1,363 |

15.2% |

+11.9% |

1,543 |

-11.7% |

|

その他 |

-194 |

– |

-266 |

– |

– |

-69 |

– |

|

調整額 |

-954 |

– |

-1,073 |

– |

– |

-1,126 |

– |

|

連結営業利益 |

2,484 |

11.6% |

3,325 |

12.2% |

+33.8% |

3,264 |

+1.9% |

* 単位:百万円

グローバルWiFi事業

日本から海外への渡航者及び訪日外国人が共に過去最高を更新する中、安定したリピートユーザーを下支えに新規ユーザーの獲得が順調に進み、アウトバウンドシェア・インバウンドシェアが揃って上昇した。無制限プラン(2019年2月提供開始)の選択率の上昇や法人向け社内常備型「グローバルWiFi for Biz」出荷数の増加等、各種施策が成果をあげ、レンタル件数が増加すると共にARPUが上昇。原価効率及びオペレーションの改善等、収益性向上施策の継続的な取り組みの効果も顕在化した。

新規のカウンター開設及びスマートピックアップの設置は、それぞれ8ヶ所及び12機。この中には、新スタイル店舗として、スマートピックアップと返却BOX(受渡し、返却可能)に日本用プリペイドSIMの自動販売機を併設した無人店舗が含まれている(北九州空港及びみやこ下地島空港)。日本用プリペイドSIMの自動販売機併設は訪日外国人旅行客や一時帰国者に根強い需要がある。無人店舗の展開により、ニーズがあっても人材確保の観点から対応が難しかった早朝・深夜含め24時間対応が可能になる上、省スペース・低コストでタッチポイント増設の展開を加速できる(利便性向上、収益増加)。

尚、期末現在、国内18空港に、カウンター38ヶ所、スマートピックアップ(SmartPickup)31機、及び返却BOXを設置済みである(自動受渡しロッカーの設置は10空港)。

年間レンタル件数

|

12/12期 |

13/12期 |

14/12期 |

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

海外利用 |

4 |

22 |

46 |

64 |

88 |

130 |

175 |

216 |

|

国内利用 |

0 |

0 |

3 |

9 |

19 |

28 |

40 |

59 |

|

海外事業 |

0 |

1 |

1 |

4 |

6 |

6 |

6 |

7 |

|

合計 |

5 |

24 |

51 |

78 |

114 |

165 |

223 |

283 |

単位:万件

情報通信サービス事業

主要顧客(新設法人・ベンチャー企業)の獲得が順調に進む中、CRMで既存顧客のリテンションも成果をあげ、アップセル・クロスセル戦略で受注案件を積み上げた。自社サービス(クラウド型ワークフローサービス等)及び各成長ステージに合わせたコンサルティング業務の案件獲得も進んだ。

具体的には、通信インフラ回線や新電力取次の受注が伸び悩んだものの、移動体通信(携帯電話)及びOA機器(複合機等)等が堅調に推移した。また、同社が開発した月額制のクラウド型ワークフローサービス「VWS」(ストック収益の増加に貢献)の販売でも成果をあげた。利益面では、複数商材のセット販売による1件当たり販売単価の引き上げ、内製化の推進によるOA機器設置等の工事原価やホームページ制作原価の低減等で収益性の改善に努めたが、仕入原価が発生する商材比率の上昇で利益率が低下した。

2-3 財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年12月 |

19年12月 |

18年12月 |

19年12月 |

||

|

現預金 |

7,563 |

8,485 |

仕入債務 |

877 |

1,203 |

|

売上債権 |

1,966 |

2,218 |

未払法人税等 |

598 |

634 |

|

流動資産 |

10,262 |

11,792 |

賞与引当金 |

242 |

280 |

|

有形固定資産 |

1,071 |

1,200 |

流動負債 |

3,748 |

4,222 |

|

無形固定資産 |

676 |

666 |

固定負債 |

0 |

46 |

|

投資その他 |

1,541 |

1,514 |

純資産 |

9,803 |

10,905 |

|

固定資産 |

3,289 |

3,381 |

負債・純資産合計 |

13,552 |

15,173 |

* 単位:百万円

期末総資産は前期末との比較で16億21百万円増の151億73百万円。現預金が総資産の55.9%(前期末55.8%)を占め、無借金経営。有形固定資産の中心を占めるレンタル資産は73.6%(同62.6%)が償却済みである。自己資本比率71.7%(同72.2%)。

キャッシュ・フロー(CF)

|

18/12期 |

19/12期 |

前期比 |

||

|

営業キャッシュ・フロー(A) |

2,888 |

3,549 |

+661 |

+22.9% |

|

投資キャッシュ・フロー(B) |

-1,457 |

-1,435 |

+22 |

– |

|

フリー・キャッシュ・フロー(A+B) |

1,430 |

2,114 |

+683 |

+47.8% |

|

財務キャッシュ・フロー |

-312 |

-1,164 |

-852 |

– |

|

現金及び現金同等物期末残高 |

7,563 |

8,485 |

+922 |

+12.2% |

* 単位:百万円

税引前利益31億99百万円(前期21億92百万円)、減価償却費10億53百万円(同8億30百万円)、売上債権の増加△2億57百万円(同△4億96百万円)等で35億49百万円の営業CFを確保した。投資CFはレンタル資産等の有形固定資産取得や無形固定の取得等によるもので、財務CFは自己株式の取得等による。

参考:ROEの推移

|

15/12期 |

16/12期 |

17/12期 |

18/12期 |

19/12期 |

|

|

ROE |

13.94% |

11.79% |

15.23% |

16.67% |

21.55% |

|

売上高当期純利益率 |

4.69% |

5.48% |

6.89% |

7.11% |

8.15% |

|

総資産回転率 |

2.01回 |

1.61回 |

1.64回 |

1.72回 |

1.90回 |

|

レバレッジ |

1.48倍 |

1.34倍 |

1.35倍 |

1.36倍 |

1.39倍 |

*ROE(自己資本利益率)は「売上高当期純利益率(当期純利益÷売上高)」、「総資産回転率(売上高÷総資産)」、「レバレッジ(総資産÷自己資本、自己資本比率の逆数)」の3要素を掛け合わせたものとなる。ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*上記は決算短信及び有価証券報告書のデータを基に算出しているが、算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている(決算短信及び有価証券報告書に記載されている自己資本比率は期末残高で算出されているため、その逆数と上記のレバレッジは必ずしも一致しない)。

3.2020年12月期業績予想

3-1 通期連結業績

|

19/12期 実績 |

構成比 |

20/12期 予想 |

構成比 |

前期比 |

|

| 売上高 |

27,318 |

100.0% |

31,396 |

100.0% |

+14.9% |

| 売上総利益 |

15,690 |

57.4% |

18,256 |

58.1% |

+16.4% |

| 販管費 |

12,365 |

45.3% |

14,253 |

45.4% |

+15.3% |

| 営業利益 |

3,325 |

12.2% |

4,003 |

12.8% |

+20.4% |

| 経常利益 |

3,358 |

12.3% |

4,005 |

12.8% |

+19.2% |

| 親会社株主帰属利益 |

2,226 |

8.1% |

2,674 |

8.5% |

+20.1% |

* 単位:百万円

前期比14.9%の増収、同20.4%の営業増益

売上高は前期比14.9%増の313億96百万円。各種プロモーションによる認知度向上でグローバルWiFi for Bizの拡販や無制限プランの選択率の引き上げを図るグローバルWiFi事業の売上が同18.9%増と伸びる。また、既存事業の拡大と自社オリジナルのSaaS(クラウドアプリケーションサービス)の拡販で情報通信サービス事業の売上が同2.8%増加する他、新規事業「プロドラ」も順調に拡大する見込み。

営業利益は同20.4%増の40億03百万円。各種プロモーションに加え、タッチポイントや受渡場所・方法の拡充等の先行投資でグローバルWiFi事業の利益率が低下するものの、売上構成比の変化で情報通信サービス事業の利益率が改善する他、「プロドラ」の収益化でその他の損失が大幅に減少する見込み。

セグメント別売上高・利益

|

19/12期 実績 |

構成比・利益率 |

20/12期 予想 |

構成比・利益率 |

前期比 |

|

|

グローバルWiFi事業 |

17,732 |

64.9% |

21,076 |

67.1% |

+18.9% |

|

情報通信サービス事業 |

8,955 |

32.8% |

9,210 |

29.3% |

+2.8% |

|

その他 |

637 |

2.3% |

1,108 |

3.5% |

+74.0% |

|

調整額 |

-7 |

– |

0 |

– |

– |

|

連結売上高 |

27,318 |

100.0% |

31,396 |

100.0% |

+14.9% |

|

グローバルWiFi事業 |

3,301 |

18.6% |

3,736 |

17.2% |

+13.2% |

|

情報通信サービス事業 |

1,363 |

15.2% |

1,497 |

16.3% |

+9.8% |

|

その他 |

-266 |

– |

-35 |

– |

– |

|

調整額 |

-1,073 |

– |

-1,194 |

– |

– |

|

連結営業利益 |

3,325 |

12.2% |

4,003 |

12.8% |

+20.4% |

* 単位:百万円

3-2 セグメント別取り組み

グローバルWiFi事業においては、各種プロモーションによる認知度向上で、グローバルWiFi for Bizの拡販や無制限プランの選択率の引き上げを図る他、旅ナカ(渡航中)サービスを拡充する。また、地域毎の特性やマーケットに応じた直接出店やFC展開、更には現地同業他社との提携(回線提供)等で海外展開(世界展開)も進める。この他、引き続き、タッチポイントや受渡場所・方法の拡充による更なる利便性の向上にも努める。

情報通信サービス事業においては、既存事業(回線、OA機器、HP制作等)の拡大と共にSaaS(クラウドアプリケーションサービス)の拡販に取り組む。SaaSについては、サービスラインナップを拡充するべく、投資(自社開発、企業買収、業務資本提携含む)を積極的に進める。

上記に加え、全体シナジーのあるサービス及び事業に積極的に展開(企業買収、業務資本提携含む)すると共に、受注件数の増加に連動しないオペレーション及び管理体制の見直しを行う(販売管理費比率の低減)。

グローバルWiFi事業

クラウドWiFiの利用促進

クラウド上でSIMを管理する次世代型の通信技術(クラウドWiFi)を搭載したWi-Fiルーターの端末レンタル数がレンタルされている端末全体の94%弱に達している(通信キャリアによっては対応できない国があるため、ほぼ上限)。クラウドWiFiは自社契約のSIMを活用した差別化サービスであり、SIMの挿入・交換作業をする事なく、1台で世界中の通信回線を利用できる。クラウドWiFiにより1台で多くの国・地域のキャリアとシームレスに接続するためには、セキュリティ面でのハードルが高いが、同社は既に100以上の国と地域での利用を可能にしている。

一方、同社にとってクラウドWiFiは、通信にかかる原価率低減(通信回線利用効率向上)、出荷・運営オペレーション省力化(販売管理費低減)、活用サービス・新手法の提供(収益向上)といったメリットがある。

尚、2019年8月には、端末の重さや厚さに改善を求めるユーザーの声に応えるべく、端末の厚さを59%ダウン、重さを25%ダウンしたクラウド対応スマホ型Wi-Fiルーター「GW01」のレンタル提供を開始した。これまで提供していたクラウドWi-Fiルーターの特徴である1台で108箇所以上のエリアに自動的に接続する機能を引き継ぐ一方、バッテリーを強化した他、広告配信や位置情報の活用も可能にした。バッテリーは、最大12時間の連続利用が可能な大容量。このため、バッテリー残量を気にする事なく、大きなディスプレイで利用状況を確認できる。

クラウドWiFi活用効果

| 通信原価率低減

(通信回線利用効率向上) |

使用時に適正な回線割り当て

レンタル件数が稼動中端末数を上回るため、適正数の通信回線数・容量で対応可能。 |

| 出荷・運営オペレーション省力化(販売管理費低減) | 非稼動端末を潤沢に在庫可能

空港カウンター等に配備する事で在庫切れ対応の撲滅が可能。 |

グローバルWiFi for Biz(月額1,970円でオフィスに常備)の拡販

クラウドWiFiの導入により、法人ユーザーの継続利用促進(利便性、満足度向上)効果が期待できる「グローバルWiFi for Biz」の提供が可能になった。「グローバルWiFi for Biz」は、オフィスに常備するため、利用に際してのレンタル手配が不要。加えて、国内通信は月間3GBまで無料で利用できるため普段使いが可能。旅行会社・海外旅行商品への組み込み、空港カウンターの在庫拡充・対応エリア拡大(機会損失の最小化)、更には出発当日客へのサービス提供(利用件数増加)等の活用サービス・新手法の導入にもつながっている。

無制限プランの選択率の引き上げ

昨今、スマートフォンアプリの多様化、容量の多い画像や動画の送受信、更にはSNS投稿等でデータ通信容量が増加傾向にある。また、友人・家族等、複数人でシェアしての利用も増えているため、通信容量を気にせず使えるプランを望む声が多かった。こうした要望に応えるべく、2019年2月に無制限プランの提供を開始し、同年10月末現在、73カ国で対応している。

旅ナカ(渡航中)サービスの拡充

安心・安全・快適な渡航をサポートするべく、ユーザーの要望に応え、オプションを含めて旅ナカサービスを拡充する。既に、ハイヤーサービス、翻訳機(ポケトーク、イリー)、ミニフォトプリンター、ノイズキャンセリングイヤホン、360°カメラ、超軽量折り畳み傘、安心補償(故障、水没、紛失、盗難に対する保険)、乗り継ぎ(トランジット)、広告(渡航先情報)、緊急位置情報確認サービス等を提供している。

20/12期は旅ナカサービスのラインアップに、人気のアクションカメラGoPro(ゴープロ)の最新機種「GoPro HERO8」を加え、2020年1月28日より「グローバルWiFi」のオプションサービスとしてレンタルを開始した。「ゴープロ」は人気商品だが、高額なだけに購入に踏み切れないゴープロファンが多く、同社は敷居の低いレンタルで需要に応えていく。

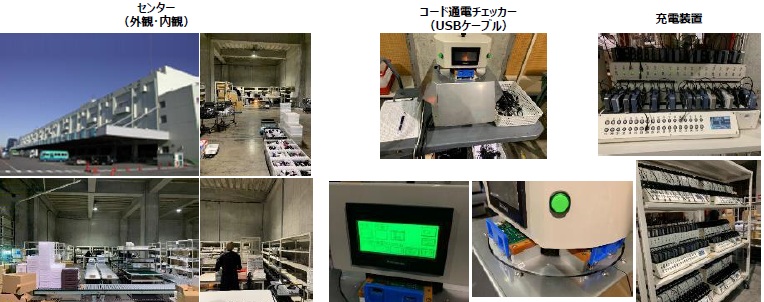

集中返却センター設置(東京・青海)

バックエンドにおける効率化(人件費を増やさず、対応力を向上)を目的に集中返却センター(東京都江東区青海)を設置した。集約効果により、全体のオペレーションコストを増やす事なく、対応力、品質を向上させながらの大量処理が可能になったと言う。同センターでは、同社が自社で企画開発したコード通電チェッカーや充電装置等の機器やシステムを使用しており、処理可能件数は1日あたり1万件強。1,080台のWiFiルーターの充電が同時にできる(2019年12月現在)。

(同社資料より)

広瀬アリスさんブランドイメージキャラクターに起用

「グローバルWiFi」のイメージアップ・認知度アップに向け、女優の広瀬アリスをブランドイメージキャラクターに起用した。今後、TVCM、特設サイト、販促品、店頭パネル等、様々な展開を予定している。

情報通信サービス事業

既存事業(回線、OA機器、HP制作等)の拡大と共にSaaS(クラウドアプリケーションサービス)の拡販に取り組む。SaaSについては、サービスラインナップを拡充するべく、投資(自社開発、企業買収、業務資本提携含む)を積極的に進める。

SaaSは、自社開発及び自社で利用しているサービスをユーザーへ展開する事業である。クラウドでサービスが提供されるため、ユーザーは必要なコスト(導入・ランニング)負担を軽減できる。従来からの顧客基盤や販売チャネルを最大限に活用して事業を拡大させ、情報通信サービス事業の収益基盤として育成していく考え。

(同社資料より)

旅行関連サービスプラットフォーム

合計約406万人・3,122万泊(アウトバウンド:約347万人・2,429万泊、インバウンド:約99万人・693万泊、2019年実績・同社調べ)、の顧客基盤を活用し、海外渡航中の課題解決に役立つ情報(メディア)・サービスを提供している。2019年に開始した送迎サービス「ProDrivers(プロドラ)」は順調な立ち上がりとなり、19/12期第4四半期に黒字化した。

「ProDrivers」は、2時間単位で利用でき、荷物と共に移動できる。また、最大9人で利用可能なため、割り勘にする事で個人の負担を軽減できる。都内でサービスを開始したが、パートナー展開も含め、全国主要都市に順次展開していく予定。現在、ドライバーの増員を継続的に行っている。先ずはグローバルWiFi事業の顧客基盤(訪日外国人旅行客含む)を活用していくが、情報通信サービス事業の顧客もターゲットとしており、もちろん新規の顧客開拓にも力を入れる。海外では、資本業務提携先であるディーエルジービー株式会社(東京都中央区、代表者 木村聡太)の送迎サービス「SmartRyde」を提供する事でニーズに応えていく。

4.今後の注目点

20/12期の業績予想には、新型コロナウィルスの影響を織り込んでいない。現状では、その影響を予想する事が難しいからだ。長期化や欧米・アジア全体への拡大がなければ、影響は総じて限定的と思われる。早期の終息に期待したい。クラウドWiFiや無制限プラン等でサービスを拡充している他、集中返却センターの設置でバックヤードの整備・効率化を進める等、特需を取り込むための施策も講じている。20/12期はマーケティングの強化による更なる認知度向上で需要を取り込んでいく考えだ。

SaaS(クラウドアプリケーションサービス)事業で新しいステージに立った情報通信サービス事業や順調に立ち上がったプロドラも含めて、今後の展開に期待したい。

<参考:ESG・SDGsにおける取り組み>

「情報通信の未来を、すべての人たちの未来のために」という思いの下に、ESG(Environment = 環境、Social = 社会、Governance = ガバナンス)に配慮した経営と事業戦略を通して、継続的な成長と企業価値向上を目指している。また、国連が定めるSDGs(持続可能な開発目標)に代表される社会課題の解決を通じて、持続可能な社会の発展に寄与すると共に、情報通信産業革命に貢献していく考え。尚、SDGsとは、2015年9月の国連サミットで採択された「持続可能な開発のための2030アジェンダ」に記載された2016年から2030年までの国際目標。

Environmental

同社は、WEBサイトをカーボンオフセットする「グリーンサイトライセンス」、及び、WEBサイトのCO2削減活動として、「グリーン電力」による地球温暖化防止の環境認証を取得している(SDGs7、12、13、15)。

また、「一人でも多くの方が震災時に命を繋げる社会の実現」を目指し、情報発信、被災地での支援活動、各種活動への支援を行っている団体である特定非営利活動法人 震災リゲインの活動に賛同し、支援・協同している(SDGs3、11)。

Social

障がいのある方といっても、その内容や状況は様々。同社は働く意欲のある方がやりがいを持って活躍できるよう環境創りを進めており、今後も個性を活かした企業であり続ける努力を継続していく考え(SDGs3、8、10)。

また、従業員のライフイベントである出産・育児における、勤務ルールの柔軟化や休暇制度の拡充及び取得促進等に加え、子育てをサポートし、これまで以上に働きやすい環境を作る事を目的に、企業主導型保育事業「ビジョンキッズ保育園」の運営等でより仕事に集中できる環境の整備と育児世代で働く意欲のある人材の雇用に取り組んでいる(SDGs8、11)。

上記に加え、「医療の届かないところに医療を届ける」を理念に 国、地域、人種、政治、宗教、境遇を問わず、全てのひとが平等に医療を受ける事ができ、”生まれてきてよかった”と思える社会の実現を目指して活動しているジャパンハートの法人会員として、その活動を支援している(SDGs1、3、10、16)。

Governance

情報セキュリティマネジメントシステム(ISMS)の国際標準規格である「ISO/IEC 27001」の認証を取得しており、情報セキュリティ上の脅威から適用範囲内の情報資産を保護するために、情報資産を正確かつ安全に取り扱い、運用、監視、見直し、維持及び継続的な改善に取り組んでいる(SDGs12、16)。

また、ステークホルダーから継続的な信頼を得る事が重要であるとの認識の下、ビジネス活動におけるリスクマネジメントを推進し、コンプライアンスを徹底する事により、ガバナンスの更なる強化に努めている他、経営の透明性及び健全性を図るべく、取締役6名中3名を企業経営者等からなる社外取締役とし、監査役4名中全員を公認会計士や弁護士等からなる社外監査役としている(SDGs10、16)。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 6名、うち社外3名 |

| 監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2019年09月18日)

基本的な考え方

当社グループは、お客様の期待を感動に変えるため、常に自らを磨き、理想を実現させるため、ためらうことなく変革への挑戦を続け、常に多くの人々(ステークホルダー)に支えられていることに感謝し、謙虚な気持ちで事業活動を行っております。この行動規範に従って、法令、社内規則、方針を遵守し誠実に取り組み、最適なコーポレート・ガバナンスの構築に努めております。

<実施しない主な原則とその理由>

【原則4-1-3 取締役会の役割・責務(1)(最高経営責任者等の後継者の計画の監督)】

当社では、最高経営責任者等の選定においては、都度変化する経営環境の中、経営理念や経営戦略に沿った形で、候補者の人格、知識、実績等を勘案して相応と認められる者の中から取締役会で選定する等、十分に議論してまいります。後継者の計画の監督については今後の検討課題といたします。

【補充原則4-10-1任意の指紋委員会の設置による指名・報酬等に関する独立社外取締役の関与・助言】

当社では、取締役・監査役候補の指名・選任については、知識、経験、能力等を総合的に勘案し、取締役会で審議の上決定していること、また、報酬の決定については、株主総会で決議された報酬総額の枠内において、社外取締役を含む取締役会で定めた取締役会規則に則して報酬が決定されていることから、任意の諮問委員会等は必要なく、現行の仕組みで適切に機能していると考えております。

<開示している主な原則>

【原則1-4 いわゆる政策保有株式】

当社では、中長期的な企業価値向上に資すると認められる場合を除き、原則として政策保有株式を保有しないことを基本方針といたします。政策保有株式として上場株式を保有する場合には、四半期毎、全株式を取締役会で個別に検証し、中長期的な視点で企業価値向上の効果等が期待できないと判断した企業の株式については、株価や市場動向等を勘案し売却いたします。議決権行使につきましては、案件ごとに賛否を判断する方針であり、当社の中長期的な企業価値向上に資するかどうかなどを勘案し判断いたします。なお、政策保有株式の保有目的の検証結果の開示については、事業戦略に関わることでもあり、開示を行うことで当社および株主の利益が毀損されることもあることから、開示は行っておりません。

【原則5-1 株主との建設的な対話に関する方針】

当社は、株主等からの対話の申込みに対しては、会社の持続的な成長と中長期的な企業価値の向上に資するよう、合理的な範囲で前向きに対応することとしております。現在のところ、社長またはIR担当役員が出席する説明会を年に2回以上開催しているほか、随時機関投資家とのミーティングや、年に複数回の個人投資家向け説明会等も実施しております。それらの結果については、適宜、取締役会等で、得られた情報等の共有を図っております。なお、インサイダー情報の漏洩防止を徹底しております。