(6826) 本多通信工業株式会社 減収減益も、5G施策に注目

|

佐谷 紳一郎 社長 |

本多通信工業株式会社(6826) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

電気機器(製造業) |

|

代表取締役社長 |

佐谷 紳一郎 |

|

所在地 |

東京都品川区北品川5-9-11 大崎MTビル |

|

決算月 |

3月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

534円 |

25,006,200株 |

13,353百万円 |

6.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

21.00円 |

3.9% |

10.82円 |

49.4倍 |

497.90円 |

1.1倍 |

*株価は 1/30終値。発行済株式数、DPS、EPS、BPSは20年3月期第3四半期決算短信より。ROEは前期末実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年3月(実) |

17,119 |

1,301 |

1,237 |

1,364 |

56.61 |

15.00 |

|

2017年3月(実) |

17,205 |

1,425 |

1,476 |

1,542 |

63.99 |

13.00 |

|

2018年3月(実) |

19,498 |

2,007 |

2,111 |

1,625 |

67.87 |

18.00 |

|

2019年3月(実) |

17,606 |

1,141 |

1,184 |

765 |

32.06 |

20.00 |

|

2020年3月(予) |

15,500 |

450 |

400 |

250 |

10.82 |

21.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。17年12月1日付で1:2の株式分割を実施。EPS、DPSは遡及して計算。

本多通信工業の2020年3月期第3四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2020年3月期第3四半期決算概要

3.2020年3月期業績予想

4.今後の取り組み

5.今後の注目点

<参考1:中期経営計画「GC20」>

<参考2:コーポレートガバナンスについて>

今回のポイント

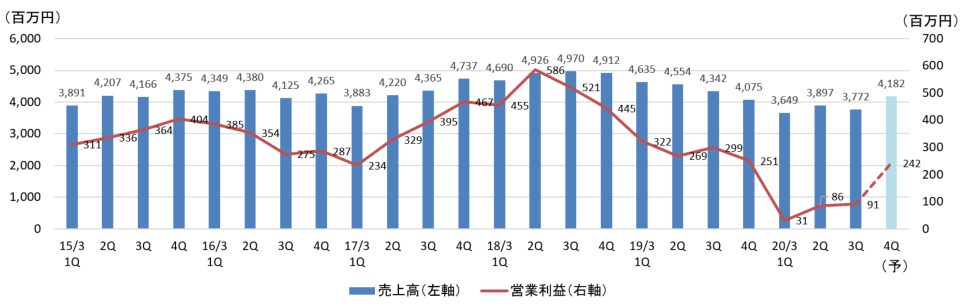

- 2020年3月期第3四半期の売上高は前年同期比16.4%減の113億18百万円。米中貿易摩擦に加えメーカーの減産が重なり、情報システム分野を除き、全分野で2ケタ減収。営業利益は同76.6%減の2億8百万円。販管費は同6.4%減と合理化や経費削減を進めたが減収を補えなかった。四半期ベースでは、売上は前第2四半期を下回り、営業利益はほぼ横這いだった。

- 20年3月期通期の売上高は前期比12.0%減の155億円、営業利益は同60.6%減の4.5億円の予想。根本課題に対策を打ち、改革・革新に取り組み、再成長に向けた土台作りに引き続き取り組む。新型コロナウィルスなど新たな不透明要因も浮上してきたが、引き続き合理化を進め、通期予想達成を目指す。株主の期待に応える意味もあり、配当は1円増配の21円/株を予定。予想配当性向は194.1%。16年3月期の記念配当を考慮すれば、10年3月期の復配以来11期連続の増配となる。

- 業績は第1四半期に底入れとなったものの、第3四半期の回復度合いは残念ながら会社側想定を下回ったようだ。同社では、四半期売上高40億円が、営業利益2億円(営業利益率5%)を生み出すベースラインと設定している。通期予想達成に向けては、第4四半期(1‐3月)に40億円を最低限にどれだけ売上高を積み上げることができるかが重要なポイントとなる。

- 中長期的には、 前回レポート で紹介したように、佐谷社長の描く「5G」世界におけるコネクタニーズ取り込み施策の進捗を注目したい。

1.会社概要

車載、FA機器、通信インフラ、民生機器用途向けの電気コネクタおよび光コネクタの製造販売を行う。「Segments No.1」を掲げ、特定分野での高い競争力を追求している。長い歴史の中で培われた幅広い設計技術力、産業用機器向けで培った長期信頼性と堅牢性に関するノウハウ、多品種少量生産体制などが特長。子会社ではソフトウエア開発なども手掛けている。グループ認知度の向上に向けて、複数存在していたブランドを「HTK」に統一。グループは同社と連結子会社7社(国内2社、海外5社)の計8社で構成されている。(2019年7月1日現在)

【1-1 沿革】

1932年5月に精密ねじ加工業として現在の東京都目黒区で創業。第二次大戦後は、日本電信電話公社(現NTT)の電話交換機用プラグ・ジャック、防衛庁向けプラグ・ジャックを始め、その発展形となるコネクタの製造販売を手掛け、業容を拡大。2001年に東証2部に上場した。だが、ITバブル崩壊で売上が急減。数度のリストラクチャリングを経て、成長路線への復帰と拡大発展をめざし、2008年に松下電工株式会社(現パナソニック株式会社)と資本業務提携契約を締結。2014年2月、約80年に亘って本社を置いていた目黒から品川区へ本社を移転した。

2016年3月、東証1部に上場した。

【1-2 経営理念など】

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事をめざし、「Segments No.1」を掲げている。

また、新中期経営計画「GC20」策定に際し、グループの企業理念として「Value by Connecting」を新たに掲げた。

豊かな未来のために「人」、「もの」、「情報」をつなぎ、価値を創造し続ける事を目指すというビジョンを示したもの。

≪佐谷 紳一郎社長プロフィール≫

佐谷紳一郎社長は1957年11月生まれの現在62才。松下電工株式会社(現パナソニック株式会社)では事業戦略企画部門に在籍し、M&Aや他社とのアライアンス締結等に長年に亘り携わってきた。そうした中、コネクタ事業のアライアンス先として幅広い技術力・製品ラインアップを有する企業を調査している中、本多通信工業の実力に着目し、アライアンスを推進、2008年資本業務提携を実現させた。同年、取締役就任。2009年にはパナソニック電工を退社し、同社副社長に就任。2010年4月に同社社長に就任した。社長就任後は中期経営計画「Plan 80」を策定・実行。基本戦略として「Segments No.1」を設定し、複数のニッチ分野でNo.1となることを目指すと共に、様々な構造改革を断行し、黒字体質の確立、財務基盤の安定化を実現した。中期経営計画「DD15」で事業拡大と体質強化を進めた現在は、良い会社(Good Company)かつ過去最高業績更新をターゲットとする新中期経営計画「GC20」を推進中で、ESG経営に注力、ワンランク上の企業作りに取り組んでいる。

【1-3 事業内容】

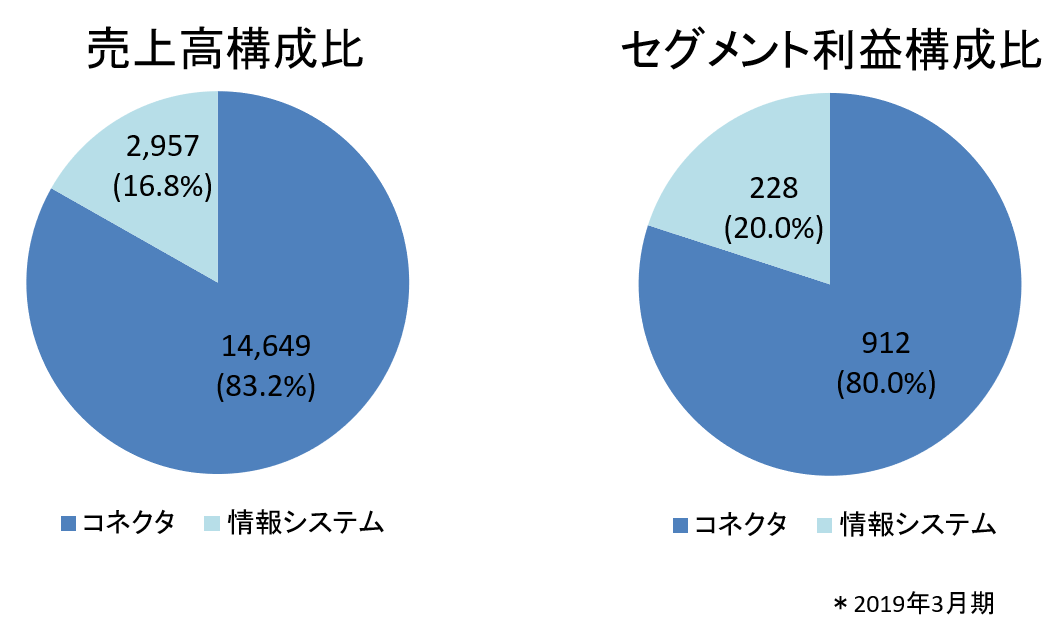

事業セグメントはコネクタ事業と情報システム事業の2つ。

◎コネクタ事業

<コネクタとは?>

電子回路や光通信において配線基板同士を接続し、電気や信号を繋ぐために用いられる部品・器具のこと。基板をはんだ付けや圧着で接続した場合、分断時にはケーブル切断等が必要になり再接続は困難となるが、コネクタを使用した場合、手または簡易的な工具を用いて容易に繰り返し脱着することが可能であるため、ほぼ全ての電子機器で使用される。

<利用分野>

長年の経験で培われた高い技術力により、以下の6分野を中心に付加価値の高く、顧客志向のコネクタを始めとした製品をラインアップしている。

|

分野 |

概要 |

|

カーエレクトロニクス |

日々進化するカーエレクトロニクス市場へ、通信分野・産業機器分野で培った技術をベースに高い信頼性を有するコネクタを提供 |

|

通信機器 |

電話交換機のプラグ・ジャックを起点に、光コネクタを中心とした通信機器用コネクタを提供 |

|

FA機器 |

工作機器・制御機器などの長期信頼性ニーズに対応する堅牢で高品質のFA機器用コネクタを提供 |

|

医療機器 |

拡大する医療分野に対して同社グループのノウハウを活かした医療用コネクタを提供。ナースコール用コネクタでは国内シェア1位。 |

|

デジタル家電 |

産業用コネクタで培った要素技術をベースに軽薄短小を追求し、同社グループならではのものづくりでデジタル家電市場へ商品を提供 |

|

サーバ・ストレージ |

電子データの高速化・大容量化に対応すべく同社グループが得意とする高速伝送技術を最大限に生かした商品を提供 |

<主な製品ラインアップ>

(同社資料より)

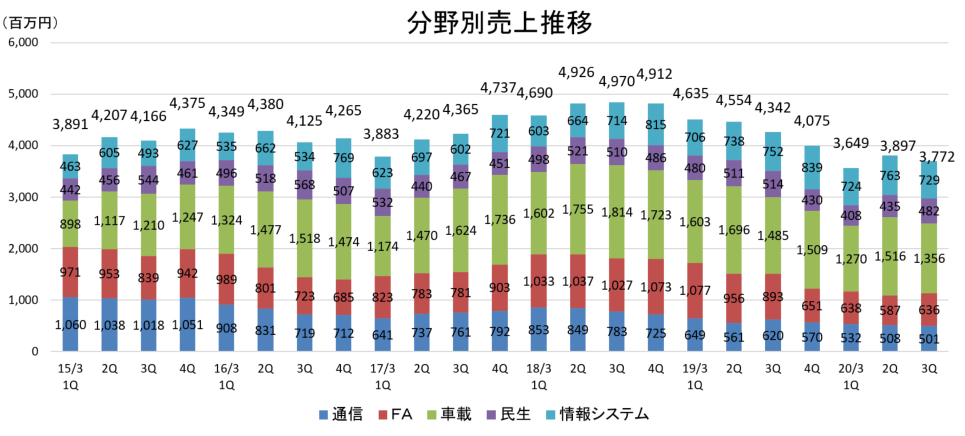

2019年3月期の分野別売上構成比率(全売上高に対する構成比)は、車載分野36%、FA分野 20%、通信分野14%、民生分野 11%となっている。

最も構成比の高い車載分野において、安全性や運転性能向上の観点から車載カメラやセンサの搭載台数が増加しているカーエレクトロニクスの成長に対応して投資や製品開発を進めている。

◎情報システム事業

通信分野でのソフトウエアの重要性が高まる中、1983年に事業をスタート。

システム開発から保守運用まで幅広いソリューションを展開している。なかでも仮想化(*)サーバの構築では業界屈指の技術を有し、クラウドコンピューティングの広がりに貢献している。

世界的ベンダーとの連携により、上流工程からの受注に力を入れている。

*仮想化とは?:1台のサーバ(物理サーバ)を複数台の仮想的なサーバ(仮想化サーバ)に分割して利用する仕組み。それぞれの仮想化サーバではOSやアプリケーションを実行させることができ、あたかも独立したコンピュータのように使用することが可能となる。

サーバ台数の適正化や消費電力を含めた運用管理コストの低減など、企業のITコスト見直しニーズに対応し、注目が集まっている。

また、仮想化環境下ではハードウェア等を新たに購入しなくても新サーバを容易に追加することができるため、ビジネスの変化に迅速かつ柔軟に対応するというITシステムニーズに対する有効なソリューションの一つとなっている。

【1-4 特徴と強み】

①幅広い設計技術力

前述のように、同社のコネクタは、様々な分野で用いられている。

同社は、日本電信電話公社(現NTT)を始めとした多くの顧客からの様々なニーズに対応したカスタマイズによる製品作りに長年取り組んできた。この「顧客密着度の高さ」が、同社の幅広い設計技術力の源泉である。

②長期信頼性と堅牢性

制御装置に用いられる「1.27mmピッチコネクタ」、FTTH(Fiber To The Home:光通信のための光ファイバーを家屋内に引き込むこと)に用いられる「シャッター付きSC形プラグ」、プロジェクタに用いられる「高耐圧電源用コネクタ」などで強みを持っている。

これらは、顧客から長期信頼性や堅牢性が求められる分野であり、長年に亘って培ってきた同社の技術力や製造能力が顧客に高く評価されている証となっている。こうした強みを活かし、安全性という面でハードルの高い車載分野での売上を大きく伸ばしている。

③多品種少量生産

同社は現在約5,000品目のコネクタを生産しているが、このうちの月間生産個数が1万個未満の品目数は94%を占める。また生産金額ベースでも1万個未満の生産が62%、1万個以上が38%と、多品種少量生産が同社の特長となっている。

こうした状況に対応し、国内工場、海外工場の2つの車輪で最適なものづくりを行っている。

国内工場(安曇野工場:旧松本工場)は1万個未満の多品種少量生産の拠点。今後も同社の得意技を磨き、迅速な納入を行うため国内で稼動を続ける。

海外工場(深圳工場)は1万個以上の中量品の一気通貫生産を行い、機動力を高め世界で戦うための拠点とする。

加えて、ベトナムにも生産拠点を立ち上げ、車載関連中心に量産体制を構築した。

一方、多品種少量生産ながらも短納期を実現させ、顧客から発注を受けたら1週間以内での製品配送を確約する「1weekデリバリーサービス」に2013年から積極的に取組んでいる。

現在の取扱品目数はシステム化を進めた安曇野物流ハブの完成によりそれまでの倍にあたる約1,000品目に拡大している。

(主なコネクタメーカー)

|

コード |

社名 |

売上高 |

増収率 |

営業利益 |

増益率 |

営業利益率 |

ROE |

時価総額 |

PER |

PBR |

|

6640 |

第一精工 |

53,580 |

+1.7 |

1,450 |

+101.6 |

2.7% |

-4.3 |

39,566 |

44.0 |

0.9 |

|

6798 |

SMK |

55,000 |

-4.2 |

150 |

– |

0.3% |

-2.8 |

23,850 |

102.3 |

0.7 |

|

6800 |

ヨコオ |

59,500 |

+8.7 |

4,350 |

+43.6 |

7.3% |

9.3 |

60,026 |

21.2 |

2.4 |

|

6804 |

ホシデン |

245,000 |

+5.0 |

8,000 |

-30.2 |

3.2% |

11.8 |

83,080 |

12.0 |

0.8 |

|

6806 |

ヒロセ電機 |

125,000 |

+0.3 |

22,000 |

-5.0 |

17.6% |

5.8 |

530,820 |

28.8 |

1.6 |

|

6807 |

日本航空電子 |

203,000 |

-8.6 |

14,500 |

-16.2 |

7.1% |

10.7 |

185,159 |

17.4 |

1.4 |

|

6826 |

本多通信工業 |

15,500 |

-12.0 |

450 |

-60.6 |

2.9% |

6.4 |

13,353 |

49.4 |

1.1 |

|

6908 |

イリソ電子工業 |

40,500 |

-5.4 |

6,100 |

+0.3 |

15.1% |

7.4 |

101,899 |

22.2 |

2.0 |

|

6941 |

山一電機 |

27,500 |

+4.2 |

3,300 |

+13.5 |

12.0% |

10.6 |

37,934 |

13.0 |

1.5 |

※売上高、営業利益は今期会社側予想。単位は百万円。ROEは前期実績、単位は%。時価総額は1月30日終値ベース×1月30日時点直近の短信記載の発行済株式数。単位は百万円。PER(予)・PBR(実)は1月30日終値ベース。単位は倍。

【1-5 ROE分析】

|

|

14/3期 |

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

ROE(%) |

23.8 |

18.4 |

14.8 |

15.0 |

14.2 |

6.4 |

|

売上高当期純利益率(%) |

9.98 |

8.65 |

7.97 |

8.96 |

8.33 |

4.35 |

|

総資産回転率(回) |

1.51 |

1.39 |

1.30 |

1.22 |

1.24 |

1.09 |

|

レバレッジ(倍) |

1.58 |

1.53 |

1.43 |

1.37 |

1.37 |

1.35 |

目標とする経営指標に「ROE 13%以上」を掲げている。前期は残念ながら大きく低下してしまったが、原価低減や新製品開発によるマージンの向上に加え、在庫水準のコントロールによる総資産回転率の向上に引き続き取組んでいく。

2.2020年3月期第3四半期決算概要

(1)連結業績概要(累計)

|

|

19/3期3Q |

構成比 |

20/3期3Q |

構成比 |

前年同期比 |

|

売上高 |

13,531 |

100.0% |

11,318 |

100.0% |

-16.4% |

|

売上総利益 |

2,999 |

22.2% |

2,181 |

19.3% |

-27.3% |

|

販管費 |

2,108 |

15.6% |

1,973 |

17.4% |

-6.4% |

|

営業利益 |

890 |

6.6% |

208 |

1.8% |

-76.6% |

|

経常利益 |

902 |

6.7% |

233 |

2.1% |

-74.1% |

|

四半期純利益 |

522 |

3.9% |

148 |

1.3% |

-71.6% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益。

大幅な減収・減益。

売上高は前年同期比16.4%減の113億18百万円。米中貿易摩擦に加えメーカーの減産が重なり、情報システム分野を除き、全分野で2ケタ減収。

営業利益は同76.6%減の2億8百万円。販管費は同6.4%減と合理化や経費削減を進めたが減収を補えなかった。

四半期ベースで売上は前第2四半期を下回り、営業利益はほぼ横這いだった。

(四半期推移)

|

|

19/3 1Q |

2Q |

3Q |

4Q |

20/3 1Q |

2Q |

3Q |

|

売上高 |

4,635 |

4,554 |

4,342 |

4,075 |

3,649 |

3,897 |

3,772 |

|

営業利益 |

322 |

269 |

299 |

251 |

31 |

86 |

91 |

*単位:百万円。

(2)分野別売上動向

|

|

19/3期3Q(累計) |

20/3期3Q(累計) |

前年同期比 |

|

通信 |

1,830 |

1,541 |

-15.8% |

|

FA |

2,926 |

1,861 |

-36.4% |

|

車載 |

4,784 |

4,142 |

-13.4% |

|

民生 |

1,505 |

1,325 |

-12.0% |

|

情報システム |

2,196 |

2,216 |

+0.9% |

|

合計 |

13,531 |

11,318 |

-16.4% |

*単位:百万円

通信分野:減収ではあるものの、5Gインフラ整備が始まったことを受け光コネクタ受注が前四半期比5割増。

FA分野:累計では米中貿易摩擦の影響で設備投資需要が減退し大幅減収も、調整局面から緩やかな回復局面へ。

車載分野:回復を見込んでいたが、想定外の生産台数減により前四半期比でも減収。

民生:PC更新需要により好調だった。高精細ストレージSDUHS-IIを増産した。

情報システム:需要は旺盛だが人手不足で伸ばしきれなかった。

|

|

19/3期3Q |

20/3期3Q |

前年同期比 |

|

通信 |

620 |

501 |

-19.2% |

|

FA |

893 |

636 |

-28.8% |

|

車載 |

1,485 |

1,356 |

-8.7% |

|

民生 |

514 |

482 |

-6.2% |

|

情報システム |

752 |

729 |

-3.1% |

|

合計 |

4,342 |

3,772 |

-13.1% |

|

|

20/3期2Q |

20/3期3Q |

前四半期比 |

|

通信 |

508 |

501 |

-1.4% |

|

FA |

587 |

636 |

+8.3% |

|

車載 |

1,516 |

1,356 |

-10.6% |

|

民生 |

435 |

482 |

+10.8% |

|

情報システム |

763 |

729 |

-4.5% |

|

合計 |

3,897 |

3,772 |

-3.2% |

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

19年3月末 |

19年12月末 |

|

19年3月末 |

19年12月末 |

|

流動資産 |

12,105 |

11,288 |

流動負債 |

3,071 |

2,833 |

|

現預金 |

5,958 |

5,202 |

仕入債務 |

1,372 |

1,518 |

|

売上債権 |

3,813 |

3,521 |

短期借入金 |

257 |

160 |

|

たな卸資産 |

1,763 |

2,054 |

固定負債 |

820 |

782 |

|

固定資産 |

3,828 |

3,791 |

負債合計 |

3,892 |

3,615 |

|

有形固定資産 |

2,153 |

2,458 |

純資産合計 |

12,040 |

11,464 |

|

無形固定資産 |

513 |

459 |

資本金 |

1,501 |

1,501 |

|

投資その他の資産 |

1,160 |

873 |

利益剰余金 |

9,530 |

9,208 |

|

資産合計 |

15,933 |

15,080 |

負債純資産合計 |

15,933 |

15,080 |

*単位:百万円。売上債権には電子記録債権を、仕入債務には電子記録債務を含む。

現預金および売上債権の減少などで資産合計は前期末比8億53百万円減少の150億80百万円となった。

短期借入金の減少などで負債合計は同2億77百万円減少の36億15百万円。利益剰余金の減少で純資産合計は前期末比5億76百万円減少の114億64百万円。

この結果、自己資本比率は前期末から0.4ポイント上昇し76.0%となった。

3.2020年3月期業績予想

(1)通期業績予想

|

|

19/3月期 |

構成比 |

20/3月期(予) |

構成比 |

前期比 |

進捗率 |

|

売上高 |

17,606 |

100.0% |

15,500 |

100.0% |

-12.0% |

73.0% |

|

営業利益 |

1,141 |

6.5% |

450 |

2.9% |

-60.6% |

46.2% |

|

経常利益 |

1,184 |

6.7% |

400 |

2.6% |

-66.2% |

58.3% |

|

当期純利益 |

765 |

4.3% |

250 |

1.6% |

-67.3% |

59.2% |

*単位: 百万円。予想は会社側発表。

減収減益。配当は11期連続増配を予定。再成長の土台作りを進める。

売上高は前期比12.0%減の155億円、営業利益は同60.6%減の4.5億円の予想。

根本課題に対策を打ち、改革・革新に取り組み、再成長に向けた土台作りに引き続き取り組む。

新型コロナウィルスなど新たな不透明要因も浮上してきたが、引き続き合理化を進め、通期予想達成を目指す。

株主の期待に応える意味もあり、配当は1円増配の21円/株を予定。予想配当性向は194.1%。16年3月期の記念配当を考慮すれば、10年3月期の復配以来11期連続の増配となる。

4.今後の取り組み

同社では今期を再び成長軌道に戻るための重要な転換点と位置付け、各事業における根本的な課題に対し対策を打ち、改革・革新に取り組んでいる。

キーワードは「繋がる社会 = Society5.0への進化を商機に」。

5Gサービスの開始はSociety5.0実現の契機となり、巨大なマーケットが登場する。全ての事業ドメインにおいて製品・システムの開発を進めていく。

具体的には、光コネクタやデータセンター向けファシリティなど長期にわたるインフラ整備事業に対応するほか、ストレージの大容量・高速化への対応、自動運転を含む新たなICTシステム・サービスの出現に対するハード&ソフトでの対応を図る。

また、拡大と同時に多様化する繋ぐニーズに対して中少量カスタマイズサービスのように同社ならではのサービスを提供する。

(1)主な取り組み

顧客及び製品ポートフォリオの脆弱さを解消し、成長軌道へ回帰するために、主に以下のような取り組みを進めている。

①車載コネクタ事業

【改革・革新テーマ】

ポートフォリオを充実させつつ、倍販を目指す。

足元は中国市場の急速な冷え込みなどで低調な自動車市場だが、CASE(Connected:コネクテッド、Autonomous:自動運転、Shared & Services:カーシェアリングとサービス、Electric:電気自動車)により市場が拡大するのは確実であり、「一層のエレクトロニクス化の進展」、「センサ系・通信系の需要増」、「見るカメラから測るカメラへ進化」といった変化に的確に対応してビジネスを拡大させる。

そのためには、製販技の三位一体の改革が不可欠であるが、スケジュール通り進んでいる。

|

製造 |

生産能力の倍化(1,500万個から3,000万個へ)、コスト競争力強化、BCP対策を進めている。

重要保安部品に適合した品質向上を実現するため、IATF16949を取得したほか、クリーンルーム化も行った。 また、主力機種生産の全自動化にも着手。 生産拠点としては、新シンセン工場への移転は円滑に進み、ベトナム新生産拠点も2020年秋には委託生産がスタートする予定である。 |

|

販売 |

顧客ポートフォリオの充実と倍販を目指している。

新体制下、国内外の新規顧客や用途を開拓している。新案件としては、モニタ接続・次世代ヘッドライト・電子ミラー・次世代車内LAN・次世代ECU(エンジンコントロールユニット)接続等 多くの実績が上がり始めている。 また既存主要顧客において、進化・拡大する車載カメラへの対応によりインストシェア確保にも取り組んでいる。 |

|

技術 |

CASEを睨んだラインアップ拡充に努めている。

次世代高速伝送用コネクタにおいては、6Gbpsモデルを開発した。 また、次世代センシングカメラ用コネクタについては2019年12月より量産が始まった。今年度の10万個から、2022年度には1,000万個に拡大する。 |

②業務用コネクタ事業

【改革・革新テーマ】

独自のビジネスモデルで高収益化を図る。

同社は企業文化として伝統的に有している「多様な設計技術」、「丈夫で長持ち」、「小回り力」といった強みを活かしてこれまでも、「少量短納期」、「長期供給」により顧客の困りごとを解決してきたが、2019年10月より新サービス「中少量カスタマイズ」をスタートさせた。

IoT、M2M、ロボット、5Gなど新しいテクノロジーが拡大する中で、コネクタに対して、少量調達、短納期調達、長期使用、少量特注など、様々な潜在的なニーズが生まれると同社では見ており、こうしたニーズを取り込んで顧客にとって好感度No.1サービスプロバイダーへの革新と高収益ビジネスの確立を図る。

③情報システム事業

【改革・革新テーマ】

新技術で拡幅し、中核事業化する。

AI、RPA、ブロックチェーン、アジャイル開発、クラウドネイティブ開発など新技術・新手法の積極導入により、事業領域を一層拡幅する。既に通信分野、FA分野と並ぶ事業規模となってきたが、本格的な中核事業化を図り、今年度も過去最高を更新する見込みである。

Tier1.5ビジネスの拡充による収益力向上も目指す。

5.今後の注目点

第1四半期に底入れとなったものの、第3四半期の回復度合いは残念ながら会社側の想定を下回ったようだ。

同社では、四半期売上高40億円が、営業利益2億円(営業利益率5%)を生み出すベースラインと設定している。

通期予想達成に向けては、第4四半期(1‐3月)に40億円を最低限にどれだけ売上高を積み上げることができるかが重要なポイントとなる。

中長期的には、 前回レポート で紹介したように、佐谷社長の描く「5G」世界におけるコネクタニーズ取り込み施策の進捗を注目したい。

<参考1:中期経営計画「GC20」>

全てのステークホルダーから信頼と期待をされる「よい会社」であるとともに、過去最高の売上、利益を更新し持続的成長企業へのスケールアップを目指すのが中期経営計画「GC20」。昨今の事業環境および業績動向を踏まえ、最終年度を2年後ろにずらし2023年3月期とした。

(1)基本コンセプト

GC20の基本コンセプトは、『事業戦略として「Segments No.1戦略の深耕」、プラットフォーム戦略として「コンパクト経営の追求」により価値を創造し続けるGood Companyを目指す。』というもの。

また、Good Companyを持続的なものにするのが、グループ企業理念とコーポレートガバナンス基本方針である。

(2)グループ企業理念

今回のGC20策定に際し、同社ではグループの企業理念として「Value by Connecting」を新たに掲げた。

豊かな未来のために「人」、「もの」、「情報」をつなぎ、価値を創造し続ける事を目指すというビジョンを示したもの。

(同社資料より)

(3)コーポレートガバナンス基本方針

金融庁と東京証券取引所により策定された「コーポレートガバナンス・コード」が2015年6月1日から適用されるのに先立ち、2015年5月22日、「コーポレートガバナンス基本方針」を公表した。

株主を始めとした全てのステークホルダーとの信頼関係構築のためのコーポレートガバナンスの重要性を深く認識したうえで、最適なコーポレートガバナンスを実現することが自社の責務であると宣言している。

(4)事業戦略

特定分野で特徴あるソリューションを提供することで顧客に「この分野なら本多通信グループに限る」と高く評価される事を目指すのが「Segments No.1戦略」。

これまでも同社では、様々なNo.1商品を生み出してきたが、現在の形ではそれぞれの商品の持続性・継続性は不十分と考えている。

そこで、それぞれのNo.1商品を核に水平展開と次世代化で「Segments No.1 領域」を創り出し、特長のある価値を提供する事で持続的成長を目指していく。

その展開モデルは、現在のSegments No.1商品/サービスを核に、次世代商品やサービスを創出し、顧客の具体的な欲求である「ウォンツ」を解決するというもの。

同社の強みである、スピード、カスタム対応、少量短納期、周辺技術を差異化要因とし、新たな顧客、新たな市場への展開を図る。

分野別のSegments No.1 戦略は以下の通りである。

①業務用コネクタ Segments No.1 戦略:サービスとの融合戦略で顧客価値を倍化

長年培ってきた堅牢性や長期信頼性というハードの強みに、少量短納期、カスタマイズに加え、コネクタに付随する適切なハーネスもあらかじめ接続するワンストップ受注といった「サービス」を融合させ、顧客満足度を引上げる。

世界的にIoT、4Kや8Kの高画質化ニーズが高まる中、通信分野(海外における光通信化)、FA分野(グローバルな生産性向上ニーズ)、業務分野(セキュリティニーズ)において、堅牢性や長期信頼性といったノウハウの展開や高速POFによる市場創出により、通信分野やFA分野で規模と収益性を堅持する。

②車載用コネクタ Segments No.1 戦略:ADASコネクタへ進化させ、将来価値を倍化

自動車の安全系機能の進化スピードは目を見張るものがある。

自動車の目となる車載カメラも、パーキングアシストなど「見る」機能から、ADAS(Advanced Driving Assistant System:先進運転支援システム)というコンセプトの下、車線検知、歩行者認識、衝突防止といった「測る」機能がより重要になると同時に、各自動車メーカーに限らずGoogleなど大手IT企業も含め、自動運転システムの開発が加速している。

ADASを構成するものは、車載カメラに加え、センサ、ミリ波レーダー(ミリ波帯の電波を用いて100m程度の範囲の状況を探知可能なレーダーシステム)、レーザー、ECU(エンジンコントロールユニット:エンジンの運転制御を電気的な補助装置を用いて行う際に、それらを総合的に制御するマイクロコントローラ)、電子ミラー、カーナビ、HUD(Head Up Display:フロントガラスに運転者向けの基本的な情報の画像を提供する)など、多岐にわたり、その全てがデジタル高速伝送により情報のやり取りが行われ、コネクタの活躍するシーンはますます拡大する。

こうした流れの中、車載カメラ数量は2014年度から2020年度で約3.5倍の14,000万個に、ADAS市場も同期間に2.5倍の7,700億円に急成長すると見られており、同社では高速伝送、小型化などコネクタメーカーならではのノウハウを注入したADAS用コネクタを開発し、急成長市場に投入する。

販売は、北米のTier1(自動車部品メーカーのうち、自動車メーカーに直接納入する一次サプライヤー)メーカーへの参入を狙う。また、製造においては中国、東アジアに次ぐ拠点づくりの検討を開始している。

③情報システム Segments No.1 戦略:インテグレーションで事業価値を倍化

サーバ効率化のための仮想化において業界屈指の技術を有しており、現在はクラウドコンピューティングの広がりの中、世界的ベンダーとの連携により、上流工程からの受注に力を入れ高付加価値の一括案件の獲得を進めている。今後は、データの収集から分析までを一括して請け負うビッグデータ基盤ソリューションを提供し、特徴あるSegments No.1の獲得を目指す。

成長市場において、企画から運用までフルサポートする総合提案で収益性の向上にも取り組む。

(5)プラットフォーム戦略:コンパクト経営の追求

以上の様な事業戦略の下で営業利益率の向上を目指す同社だが、繰越欠損が無くなること等から今後の実効法人税率の上昇は避けられず、市場の期待に応える水準のROE、ROAを実現するためには「資産の軽量化/高回転化」、具体的には総資産回転率の引き上げが重要な課題となる。

前期の同回転率は1.09回だったが、以下のような取り組みによって1.4~1.5の達成を目指す。

*ROICを意識した事業投資。設備は小型、省スペースおよび転用が可能なものとする。またEMSの活用など、社外リソースとの共創を進める。

*ロスや無駄をなくしての生産性向上。製造や業務品質の向上。遊休資産や過剰在庫の極小化に取り組む。

*CCC(キャッシュ・コンバージョン・サイクル)の短縮

*機動的な資本政策

(6)よい会社に向けて

全てのステークホルダーからの信頼と期待の下、組織力と人材力の強化に最注力し、持続的成長を遂げる「よい会社」を目指す。

(7)数値目標

GC20の最終年度である2023年3月期の計画は以下の通り。

|

|

18年3月期 |

23年3月期 計画 |

|

売上高 |

194億円 |

270億円 |

|

営業利益 |

20億円(10.3%) |

32億円(12.0%) |

|

ROE |

14.2% |

13%+α |

<参考2:コーポレートガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

8名、うち社外3名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレートガバナンス報告書

最終更新日:2019年6月25日

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

<補充原則1-2-4> |

議決権電子行使プラットフォームは導入済です。招集通知の英訳は、議案部分について実施しています。 |

|

<補充原則3-1-2> |

外国法人等の持ち分が10%未満のため、業務、効率面から未実施。20%を超えた段階で実施します。 |

<開示している主な原則>

|

原則 |

開示内容 |

|

<原則1-3> |

総還元性向30%を基本とし、2020年度に向けて段階的に増配します。また、業績見通しの変動等により、配当性向<25%と見込まれる場合に自己株式取得を検討します。 |

|

<原則1-4>

|

株主総会の動向を参考とするための2月決算企業の1千株を除いて、保有していません。当社は、株価変動の影響を受けにくい強固な財務基盤の構築や資本効率性の向上の観点から、政策保有株式を原則として保有しないことを基本方針とします。ただし、業務提携その他経営上の合理的な理由から保有する場合には、目的に応じた保有であることを検証の上、合理性を定期的に確認します。 |

|

<原則4-11> |

年に一度、全取締役、全監査役が、取締役会の実効性について自己評価し、その評価方法、評価結果、今後の課題等を取締役会で議論し、改善を図っています。その結果、取締役会の構成は、当社の事業内容および規模に照らして適格であり、多様性も高まりました。また、監査役は、財務・会計または法務に関する知見を有する者が選任されています。 |

|

<原則5-1>

|

コーポレートガバナンス基本方針 第1条第2項にて、「中長期的な株主の利益と合致する投資方針を有する株主との間で建設的な対話を行う。」と定めた上で、第21条第3項にて、「3.当社は、株主との建設的な対話を促進するためにIRをサポートする部門を配置する。」と定めています。 |

|

<補充原則5-1-2>

|

(i) 対話全般について代表取締役社長が統轄し、且つ担当します (ii) 経営企画グループをIR活動の事務局と定め、本グループが各部門と有機的に連携しています (iii) 毎年、IR活動計画を策定した上で、その充実・進化を継続的に進めています (iv) 対話にて重要な株主の意見等が把握できた場合は、速やかに常勤役員で構成する経営会議等に報告し検討します。さらに必要に応じ、取締役会へ報告等を実施します (v) 説明資料のHP開示、説明者の限定により、発信情報の均一化に取り組んでいます。特にインサイダー情報についてはグループ行動規範に則り、厳格に運用しています |

|

<原則5-2>

|

自社の資本コストを的確に把握しており、事業ポートフォリオの見直し、中長期的な設備投資や研究開発を実行し、これらは経営計画等に織り込み、適宜公表しています。 |